Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

Questões Comentadas e Resolvidas

Operações com Mercadorias, com Pessoal e Serviços.

Nessa aula, estudaremos as operações de uma empresa com mercadorias e

serviços. Vou começar com nove itens (certo ou errado) do Cespe, pois

explicarei os tipos de controle permanente do estoque de mercadorias e o

modo que você poderá resolver questões desse assunto na prova. Contudo,

não se preocupe, pois as demais questões são todas da Esaf.

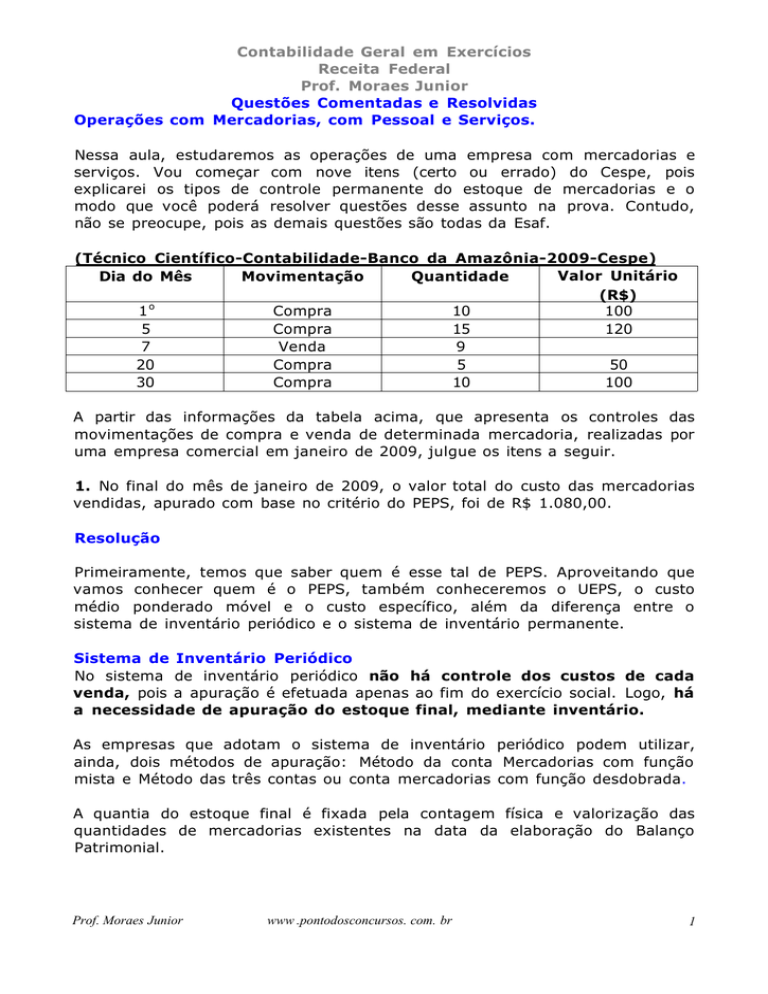

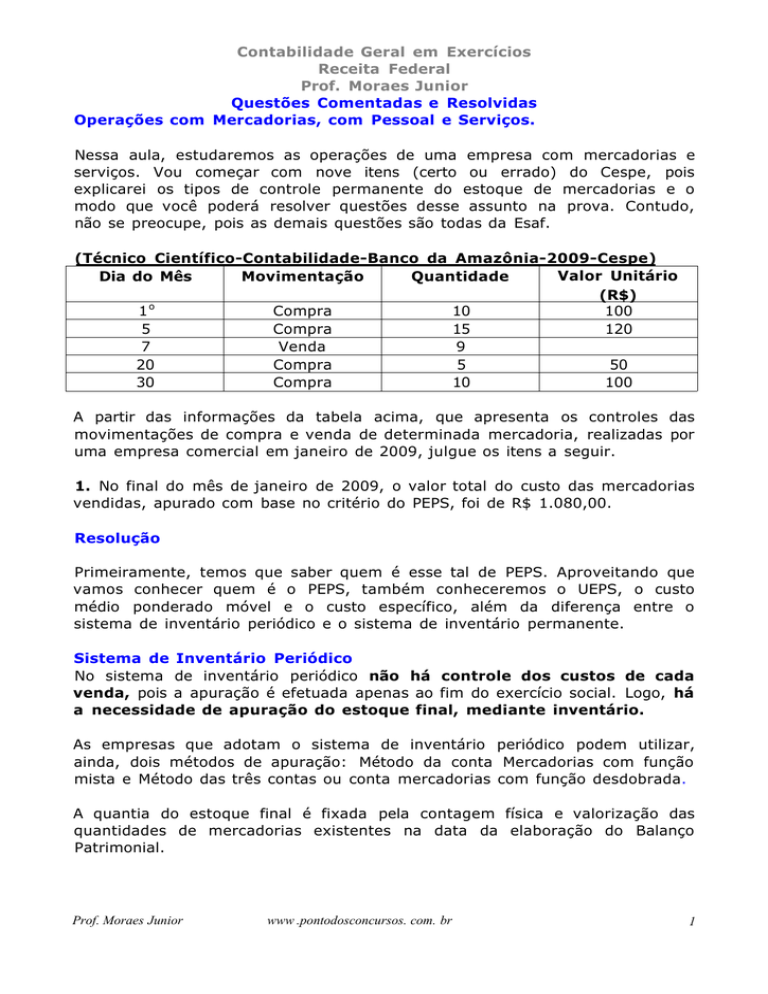

(Técnico Científico-Contabilidade-Banco da Amazônia-2009-Cespe)

Valor Unitário

Dia do Mês

Movimentação

Quantidade

(R$)

1o

Compra

10

100

5

Compra

15

120

7

Venda

9

20

Compra

5

50

30

Compra

10

100

A partir das informações da tabela acima, que apresenta os controles das

movimentações de compra e venda de determinada mercadoria, realizadas por

uma empresa comercial em janeiro de 2009, julgue os itens a seguir.

1. No final do mês de janeiro de 2009, o valor total do custo das mercadorias

vendidas, apurado com base no critério do PEPS, foi de R$ 1.080,00.

Resolução

Primeiramente, temos que saber quem é esse tal de PEPS. Aproveitando que

vamos conhecer quem é o PEPS, também conheceremos o UEPS, o custo

médio ponderado móvel e o custo específico, além da diferença entre o

sistema de inventário periódico e o sistema de inventário permanente.

Sistema de Inventário Periódico

No sistema de inventário periódico não há controle dos custos de cada

venda, pois a apuração é efetuada apenas ao fim do exercício social. Logo, há

a necessidade de apuração do estoque final, mediante inventário.

As empresas que adotam o sistema de inventário periódico podem utilizar,

ainda, dois métodos de apuração: Método da conta Mercadorias com função

mista e Método das três contas ou conta mercadorias com função desdobrada.

A quantia do estoque final é fixada pela contagem física e valorização das

quantidades de mercadorias existentes na data da elaboração do Balanço

Patrimonial.

Prof. Moraes Junior

www .pontodosconcursos. com. br

1

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

O cálculo do custo das mercadorias vendidas (CMV) será por intermédio da

seguinte fórmula:

CMV = EI + C - EF

Onde,

EI = Estoque Inicial

C = Compras Líquidas

EF = Estoque Final

Para calcular as compras líquidas, teríamos:

(+) Compras

(-) Tributos a Recuperar (tributos compensáveis com os tributos sobre

vendas)

Compras Brutas

(-) Devoluções

(+) Fretes + Seguros

(+) Carga + Descarga + Armazenagem

(+) Tributos Não Recuperáveis

(-) Abatimentos

(-) Descontos Incondicionais Obtidos

Compras Líquidas

Além disso, as mercadorias disponíveis para venda correspondem ao somatório

do estoque inicial com as compras líquidas do período.

Mercadorias Disponíveis para Vendas = EI + C

Método da Conta Mercadorias com Função Mista

Nesse método, a conta Mercadorias é debitada nas compras, pelo custo

de aquisição, e creditada nas vendas, pelo preço de venda. Ao fim do

exercício o saldo da conta é ajustado, de forma a representar o estoque

final das mercadorias.

A conta Mercadorias é considerada de função mista, pois apresenta as

seguintes funções:

Função Patrimonial: registra valores de estoque inicial e estoque final.

Função de Resultado: registra compras, devoluções de compras, vendas,

devoluções de vendas, etc.

Mercadorias - Conta Mista

Estoque Inicial

Vendas

+

+

Compras

Devoluções

+

de Compras

Devoluções de

Vendas

Saldo Devedor

Saldo Credor

Estoque Final

Prof. Moraes Junior

www .pontodosconcursos. com. br

2

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

Características quando o seu saldo for credor ou devedor:

- Conta Mercadorias com Saldo Credor: a empresa sempre terá lucro, que

será igual ao resultado da soma do saldo credor com o estoque final.

- Conta Mercadorias com Saldo Devedor: caso o estoque final seja maior

que o saldo devedor, a empresa terá lucro. Caso contrário, ou seja, o estoque

final seja menor que o saldo devedor, a empresa terá prejuízo.

Método das Três Contas com Função Desdobrada

Neste método, são adotadas as seguintes contas:

Mercadorias: indica o estoque inicial (não é utilizada para registrar as

compras).

Compras: utilizada para registrar as compras do período.

Receita de Vendas: registra a receita bruta de vendas.

Sistema de Inventário Permanente

Nesse sistema, há o controle permanente do estoque de mercadorias,

efetuando os lançamentos a cada compra, venda ou devolução.

Portanto, o estoque de mercadoria estará sempre atualizado, podendo se

apurar o resultado bruto a qualquer momento, utilizando a conta

"Mercadorias". Os métodos de apuração do custo do estoque são: Preço

específico, PEPS ou FIFO, UEPS ou LIFO e Custo Médio Ponderado Móvel.

Preço Específico

De acordo com o método do preço específico, o custo de cada unidade do

estoque é o preço efetivamente pago para cada item. Normalmente, este

método é utilizado para mercadorias de valor significativo, distinguíveis entre

si, como por exemplo, em uma revenda de automóveis usados.

PEPS (Primeiro que Entra é o Primeiro que Sai) ou FIFO (First-In-FirstOut)

Por este método, à medida que ocorrem as vendas, vai-se dando baixa no

estoque a partir das primeiras compras (mercadorias mais antigas), ou seja,

vendem-se ou consomem-se antes as primeiras mercadorias compradas.

UEPS (Último que Entra é o Primeiro que Sai) ou LIFO (Last-In-FirstOut)

Ao contrário do método PEPS, pelo método UEPS dá-se primeiro a saída das

mercadorias mais recentes, ou seja, das últimas mercadorias que foram

adquiridas.

Prof. Moraes Junior

www .pontodosconcursos. com. br

3

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

Custo Médio Ponderado Móvel (Preço Médio ou Custo Médio)

Neste método, o custo médio de cada unidade em estoque é alterado pelas

compras de outras unidades por um preço diferente (a cada nova aquisição de

mercadorias, uma nova média é calculada).

Vamos à resolução do item! Como, o item fala em PEPS, o inventário é

permanente. Nesse caso, para resolver a questão com facilidade, vamos adotar

a ficha (que, aqui, será uma tabela) de controle de estoques. Na hora da

prova, não fique com vergonha do fiscal de prova. Risos. Pode desenhar a

tabela na prova sem medo de ser feliz.

Para guardar, lembre-se que é uma coluna para data e mais três "macrocolunas" (tudo bem, o nome é feio, mas acredito que você guardará e até

sonhará com ele): Entradas, Saídas e Saldo. Dentro destas "macro-colunas"

teremos quantidade, valor unitário e valor total. É isso! ESS e QVV. Repita

comigo: ESS e QVV, ESS e QVV, ESS e QVV....

E de entradas

S de saídas

S de saldo

Q de quantidade

V de valor unitário

V de valor total

Vejamos a ficha de controle de estoques:

Data

Entrada

Quant.

Valor

Unitário Total

Quant.

Saída

Valor

Unitário Total

Quant.

Saldo

Valor

Unitário Total

EI

Começaremos com o estoque inicial (EI). Como o item, não informou, o

estoque inicial é zero.

Atenção! Se a questão não informar sobre o estoque inicial, considere

que é zero, lembrando que o estoque inicial do período X + 1 (período

corrente) é igual ao estoque final do período X (período anterior).

Exemplo:

Estoque Final em 31/12/2009 = Estoque Inicial em 01/01/2010

Prof. Moraes Junior

www.pontodosconcursos. com. br

4

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

A primeira informação da tabela fornecida é:

Dia do Mês

Movimentação

Quantidade

1o

Compra

10

Valor Unitário

(R$)

100

No dia primeiro de janeiro ocorreu uma compra de 10 unidades da mercadoria,

ao custo unitário de R$ 100,00. Portanto, o valor total da compra será de R$

1.000,00 (10 x R$ 100,00). Tudo isso irá para a "macro-coluna" entrada de

nossa ficha de controle (compras são entradas de mercadorias no estoque).

A informação seguinte é:

5

Compra

15

120

Portanto, no dia 5 de janeiro houve mais uma entrada (compra) de 15

unidades da mercadoria ao custo unitário de R$ 120,00, dando um total de R$

1.800,00 (15 x R$ 120,00). Beleza até aqui? Então, como diria John Lennon,

!et's go.

A próxima informação é:

7

Venda

9

—

Houve uma venda de 9 unidades. Logo, iremos preencher a "macro-coluna"

saída em nossa ficha de controle (vendas são saídas de mercadorias do

estoque).

A duas últimas informações também são compras, conforme abaixo:

20

30

Compra

Compra

5

10

50

100

Ou seja, no dia 20 de janeiro, houve uma compra de 5 unidades ao preço

unitário de R$ 50,00 e, no dia 30 de janeiro, houve uma compra de 10

unidades ao preço unitário de R$ 100,00.

Agora, vamos preencher a nossa ficha de controle de estoques. Repare que, o

que fiz até aqui, foi explicar conceitos. Na hora da prova, parta direto para

ficha de controle de estoques. Não perca tempo!

Prof. Moraes Junior

www .pontodosconcursos. com. br

5

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

C*1) Como não há estoque inicial, o saldo dos estoques após as compras do dia

1o será de 10 unidades, ao custo unitário de R$ 100,00.

(*2) Após as compras do dia 5, o saldo dos estoques ficou da seguinte forma:

10 unidades a R$ 100,00 cada; e

15 unidades a R$ 120,00 cada.

Atenção!!! Não misture o saldo das compras, pois o método utilizado é

o PEPS e precisamos saber quais foram os custos unitários

separadamente, tendo em vista que as mercadorias que primeiro

entraram no estoque serão as primeiras a sair.

(*3) No dia 7, houve uma venda de 9 unidades. Como o critério é o PEPS,

iremos tirar as mercadorias de cima para baixo na tabela (vide seta). Portanto,

saíram do estoque 9 unidades referentes às primeiras compras, ao custo

unitário de R$ 100,00.

E qual será o saldo do estoque no dia 7? Será:

1 unidade a R$ 100,00 cada (que sobrou das primeiras compras); e

15 unidades a R$ 120,00 cada.

(*4) Após as compras do dia 20, o saldo dos estoques ficou da seguinte forma:

1 unidade a R$ 100,00 cada;

15 unidades a R$ 120,00 cada; e

5 unidades a R$ 50,00 cada.

Prof. Moraes Junior

www.pontodosconcursos. com. br

6

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

(*5) Após as compras do dia 30, o saldo dos estoques ficou da seguinte forma:

1 unidade a R$ 100,00 cada;

15 unidades a R$ 120,00 cada;

5 unidades a R$ 50,00 cada; e

10 unidades a R$ 100,00 cada.

Agora, veja que interessante a última linha da ficha de controle de estoques

(linha total): Na "macro-coluna" "Saída", temos o total das mercadorias que

saíram do estoque, seu custo unitário e seu custo total. Você sabe o que é

isso? É justamente o Custo das Mercadorias Vendidas, também

conhecido, no meio contábil e para os mais íntimos (você, a partir de

hoje), como CMV.

Portanto, o Custo das Mercadorias Vendidas (CMV) no período foi de R$

900,00. Você já poderia ter parado a resolução da questão após as únicas

vendas do período, pois este já seria o valor do CMV. Só fiz tudo, para fins

didáticos.

Portanto, no final do mês de janeiro de 2009, o valor total do custo das

mercadorias vendidas, apurado com base no critério do PEPS, foi de R$

900,00. O item está errado.

Para finalizar, na "macro-coluna" "Saldo", teremos o estoque final, que será

de:

1 unidade a R$ 100,00 cada

15 unidades a R$ 120,00 cada

5 unidades a R$ 50,00 cada

10 unidades a R$ 100,00 cada

Estoque Final

GABARITO: Errado

Prof. Moraes Junior

www .pontodosconcursos. com. br

7

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

2. Considerando-se o critério da média ponderada móvel, o valor do custo das

mercadorias vendidas no final do referido mês foi de R$ 1.008,00.

Resolução

Vamos voltar a nossa ficha de controle de estoques? Então, como diria Bill

Gates, !et's go (Tudo bem, não tem graça! Eu sei).

Data

Quant.

EI

1o

5

7

20

30

10

15

5

10

Total

Entrada

Valor

Unitário Total

100

120

50

100

Quant.

Saída

Valor

Unitário Total

1.000

1.800

9 (* 3 )

112

1.008

9

112

1.008

Quant.

Saldo

Valor

Unitário Total

0

10 (* 1 )

25

16

0

100

112 (* 2 )

112

0

1.000

2.800

1.792

250

1.000

(*1) Como não há estoque inicial, o saldo dos estoques após as compras do dia

1o será de 10 unidades, ao custo unitário de R$ 100,00.

(*2) Após as compras do dia 5, o saldo dos estoques ficou da seguinte forma

(lembre que agora temos que fazer a média ponderada móvel):

Custo Unitário = ( P E A x Q E A + P C x Q C ) / ( Q E A + Q C )

Onde:

Custo Unitário do Estoque Atual = PEA

Quantidade do Estoque Atual = Q EA

Custo Unitário das Compras = PC

Quantidade das Compras = QC

Quantidade Total = Q EA + QC

Custo Unitário = (10 x 100 + 15 x 120)/(10 + 15) = (1.000 + 1.800)/25 ^

^ Custo Unitário = 2.800/25 = R$ 112,00

(*3) No dia 7, houve uma venda de 9 unidades. Como o critério é a média

ponderada móvel, e já calculamos o custo médio dos estoques, saíram do

estoque 9 unidades referentes às primeiras compras, ao custo unitário de R$

112,00.

E qual será o saldo do estoque no dia 7? Será:

16 unidades a R$ 112,00 cada.

Como o item pergunta o CMV utilizando a média ponderada móvel e só

tivemos esta venda no período, podemos parar por aqui. Portanto, o

CMV será:

CMV = 9 unidades x R$ 112,00 = R$ 1.008,00.

GABARITO: Certo

Prof. Moraes Junior

www .pontodosconcursos. com. br

8

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

3. O saldo final do estoque no dia 30/1/2009, se fosse utilizado o critério

UEPS, seria de R$ 2.970,00.

Resolução

Agora, temos que resolver utilizando o UEPS (último que entra, primeiro que

sai).

Data

Quant.

EI

1o

5

10

15

Entrada

Valor

Unitário Total

100

120

Saída

Valor

Unitário Total

1.000

1.800

7

20

5

50

250

30

10

100

1.000

Total

Quant.

9 (* 3 )

120

1.080

9

120

1.080

Quant.

Saldo

Valor

Unitário Total

0

10 (* 1 )

10

15 (* 2 )

10

6

10

6

5 (* 4 )

10

6

5

10 (* 5 )

0

100

100

120

100

120

100

120

50

100

120

50

100

0

1.000

1.000

1.800

1.000

720

1.000

720

250

1.000

720

250

1.000

10

6

5

10

100

120

50

100

1.000

720

250

1.000

(*1) Como não há estoque inicial, o saldo dos estoques após as compras do dia

1o será de 10 unidades, ao custo unitário de R$ 100,00.

(*2) Após as compras do dia 5, o saldo dos estoques ficou da seguinte forma:

10 unidades a R$ 100,00 cada; e

15 unidades a R$ 120,00 cada.

Atenção!!! Não misture o saldo das compras, pois o método utilizado é

o UEPS e precisamos saber quais foram os custos unitários

separadamente, tendo em vista que as mercadorias que entraram por

último no estoque serão as primeiras a sair.

(*3) No dia 7, houve uma venda de 9 unidades. Como o critério é o UEPS,

iremos tirar as mercadorias de baixo para cima na tabela (vide seta). Portanto,

saíram do estoque 9 unidades referentes às segundas compras, ao custo

unitário de R$ 120,00.

Prof. Moraes Junior

www .pontodosconcursos. com. br

9

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

E qual será o saldo do estoque no dia 7? Será:

10 unidades a R$ 100,00 cada (que sobrou das primeiras compras); e

6 unidades a R$ 120,00 cada.

(*4) Após as compras do dia 20, o saldo dos estoques ficou da seguinte forma:

10 unidades a R$ 100,00 cada;

6 unidades a R$ 120,00 cada; e

5 unidades a R$ 50,00 cada.

(*5) Após as compras do dia 30, o saldo dos estoques ficou da seguinte forma:

10 unidades a R$ 100,00 cada;

6 unidades a R$ 120,00 cada;

5 unidades a R$ 50,00 cada; e

10 unidades a R$ 100,00 cada.

O Custo das Mercadorias Vendidas (CMV) no período foi de R$ 1.080,00

(9 unidades x R$ 120,00).

Na última linha da "macro-coluna" "Saldo", teremos o estoque final, que será

de:

10 unidades a R$ 100,00 cada

6 unidades a R$ 120,00 cada

5 unidades a R$ 50,00 cada

10 unidades a R$ 100,00 cada

Estoque Final

GABARITO: Certo

4. Com base no critério da média ponderada móvel, o saldo final do estoque

no dia 7/1/2009 foi de R$ 1.792,00.

Resolução

Já calculamos no item 2. Repare que esse item pede o saldo final do estoque

em 7/1/2009. Atenção às datas! Não é o saldo do final do período.

Como diria a minha avó: Cuidado para não errar na hora da prova!

Data

Quant.

EI

1o

5

7

10

15

Entrada

Valor

Unitário Total

100

120

Quant.

Saída

Valor

Unitário Total

1.000

1.800

9 (* 3 )

112

1.008

Quant.

0

10

25

16

Saldo

Valor

Unitário Total

0

100

112

112

0

1.000

2.800

1.792

Saldo Final do Estoque (7/1/2009) = 16 unidades x R$112,00 = R$ 1.792,00.

GABARITO: Certo

Prof. Moraes Junior

www .pontodosconcursos. com. br

10

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

5. Considerando-se o critério UEPS, no dia 20/1/2009, o saldo final do estoque

foi de R$ 2.150,00.

Resolução

Já calculamos no item 3. Repare que esse item pede o saldo final do estoque

em 20/1/2009. Atenção às datas! Não é o saldo do final do período.

Como diria a minha avó: Leia com atenção!

(*4) Após as compras do dia 20, o saldo dos estoques ficou da seguinte forma:

10 unidades a R$ 100,00 cada

1.000

6 unidades a R$ 120,00 cada

720

5 unidades a R$ 50,00 cada

250

Estoque Final (20/1/2009)

1.970

GABARITO: Errado

6. O valor total das compras dessa mercadoria ocorridas em janeiro de 2009

foi de R$ 4.050,00.

Resolução

E agora, como calcularemos o valor das compras? Simples. Basta calcular o

total das entradas, que é a última linha da "macro-coluna" "Entrada". Repare

que o item não mencionou o critério de avaliação de estoques. E aí? O que

faremos? Você sabe?

Atenção! Para o cálculo do total das compras, pouco importa o critério

de avaliação de estoques utilizado. O valor será o mesmo,

independentemente do critério. O critério utilizado só influencia no

CMV e no saldo do estoque ao longo do período.

Prof. Moraes Junior

www .pontodosconcursos. com. br

11

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

Data

Entrada

Quant.

EI

1o

5

7

20

30

Valor

Unitário

Total

10

15

100

120

1.000

1.800

5

10

50

100

250

1.000

Total

40

4.050

Portanto, o total de compras foi de 40 unidades, ao custo total de R$

4.050,00.

GABARITO: Certo

7. Entre os critérios de avaliação dos estoques UEPS, PEPS e o da média

ponderada móvel, o critério UEPS é o que apresenta o maior saldo final de

estoque no dia 30/1/2009.

Resolução

Se comparássemos os saldos, teríamos:

Saldo Final em 30/1/2009:

PEPS = R$ 3.150,00 (calculado no item 1)

UEPS = R$ 2.970,00 (calculado no item 3)

O saldo final da média ponderada móvel não foi calculado, mas, nem precisa,

pois, se é uma média, ficará entre o maior saldo e o menor saldo. Portanto,

como o saldo do estoque final PEPS é maior, teríamos:

Estoque Final (PEPS) > Estoque Final (Média) > Estoque Final (UEPS).

Outra observação importante é em relação ao CMV. Repare:

CMV (PEPS) = R$ 900,00 (calculado no item 1)

CMV (UEPS) = R$ 1.080,00 (calculado no item 3)

CMV (Média Ponderada) = R$ 1.008,00 (calculado no item 2)

Portanto, teríamos:

CMV (PEPS) < CMV (Média Ponderada) < CMV (UEPS)

GABARITO: Errado

Prof. Moraes Junior

www.pontodosconcursos. com. br

12

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

E aí? Não quero ver mais você errando este tipo de questão na prova, ok?

Então vamos em frente.

Compra

Unidades

A

200

B

600

C

300

Estoque Final de 100 unidades.

Valor (em R$)

unitário

total

10,00

2.000,00

11,00

6.600,00

13,00

3.900,00

Considerando os dados das compras e o estoque final apresentados na tabela

acima, julgue os próximos itens.

8. A avaliação do estoque final pelo critério PEPS é de R$ 1.300,00.

Resolução

Novamente, o nosso amigo (agora é amigo) PEPS. Repare que, neste item,

houve três compras, que totalizaram 1.100 unidades (200 + 600 + 300) e foi

informado que o estoque final é de 100 unidades. Portanto, houve uma ou

mais vendas que totalizaram 1.000 unidades.

Como o PEPS é "primeiro que entra, primeira que sai", saíram do estoque,

então:

200 unidades da compra A

600 unidades da compra B

200 unidades da compra C

1.000 unidades

Portanto, o estoque final, pelo critério PEPS, será de:

Estoque Final (PEPS) = 100 unidades da compra C x R$ 13,00 ^

^ Estoque Final (PEPS) = R$ 1.300,00.

GABARITO: Certo

9. Pelo critério de avaliação UEPS, o valor do estoque final é de R$ 2.000,00.

Resolução

Agora, é a vez do nosso outro amigo: o UEPS. Repare que, neste item, houve

três compras, que totalizaram 1.100 unidades (200 + 600 + 300) e foi

informado que o estoque final é de 100 unidades. Portanto, houve uma ou

mais vendas que totalizaram 1.000 unidades.

Prof. Moraes Junior

www .pontodosconcursos. com. br

13

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

Como o UEPS é "último que entra, primeira que sai", saíram do estoque,

então:

100 unidades da compra A

600 unidades da compra B

300 unidades da compra C

1.000 unidades

Portanto, o estoque final, pelo critério PEPS, será de:

Estoque Final (UEPS) = 100 unidades da compra A x R$ 10,00 ^

=> Estoque Final (UEPS) = R$ 1.000,00.

GABARITO: Errado

ATENÇÃO!!! Como falei na resolução dos itens:

CMV (PEPS) < CMV (Preço Médio) < CMV (UEPS)

Lucro Bruto (PEPS) > Lucro Bruto (Preço Médio) > Lucro Bruto (UEPS)

Contudo, isto não é uma verdade absoluta. Normalmente, valem as regras

acima para uma economia inflacionária, onde os preços aumentam com o

decorrer do tempo, mas, dependendo da variação dos preços das compras,

pode ocorrer até o inverso. Por exemplo, em uma economia deflacionária

(inflação negativa), onde os preços diminuem com o passar do tempo,

teríamos:

CMV (PEPS) > CMV (Preço Médio) > CMV (UEPS)

Lucro Bruto (PEPS) < Lucro Bruto (Preço Médio) < Lucro Bruto (UEPS)

Ufa! Agora, vamos começar o nosso estudo com as questões da Esaf.

10.(Analista do Mercado de Capitais-CVM-2010-Esaf)- Assinale a opção

que não corresponde à verdade. Entre as definições contidas nas resoluções do

Conselho Federal de Contabilidade para o correto reconhecimento e

mensuração de estoques encontramos a seguinte:

a) Valor realizável líquido é o preço de venda estimado no curso normal dos

negócios deduzido dos custos estimados para sua conclusão e dos gastos

estimados necessários para se concretizar a venda.

b) Valor justo é aquele pelo qual um ativo pode ser trocado ou um passivo

liquidado entre partes interessadas, conhecedoras do negócio e independentes

entre si, com ausência de fatores que pressionem para a liquidação da

transação ou que caracterizem uma transação compulsória.

c) O valor realizável líquido refere-se à quantia líquida que a entidade espera

realizar com a venda do estoque no curso normal dos negócios.

d) O valor justo reflete a quantia pela qual o mesmo estoque pode ser trocado

entre compradores e vendedores conhecedores e dispostos a isso.

e) O valor justo é um valor específico para a entidade, ao passo que o valor

realizável líquido não é. Por isso, o valor realizável líquido dos estoques pode

não ser equivalente ao valor justo deduzido dos gastos necessários para a

respectiva venda.

Prof. Moraes Junior

www .pontodosconcursos. com. br

14

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

Resolução

Estoques são ativos:

- mantidos para venda no curso normal dos negócios;

- em processo de produção para essa venda; ou

- na forma de materiais ou suprimentos, a serem consumidos

transformados no processo de produção ou na prestação de serviços.

ou

Os estoques compreendem bens adquiridos e destinados à venda.

Exemplo: Mercadorias compradas por um varejista para revenda ou terrenos

e outros imóveis para revenda; matérias-primas que serão utilizadas no

processo de fabricação de determinado produto.

Os estoques também compreendem produtos acabados e produtos em

processo de produção pela entidade e incluem matérias-primas e

materiais aguardando utilização no processo de produção.

Exemplo: Componentes, embalagens e material de consumo.

Finalmente, no caso de um prestador de serviços, os estoques incluem

os custos do serviço.

Valor realizável líquido: é o preço de venda estimado no curso normal dos

negócios deduzido dos custos estimados para sua conclusão e dos gastos

estimados necessários para se concretizar a venda. Ou seja, refere-se à

quantia líquida que uma entidade espera realizar com a venda do estoque no

curso normal dos negócios. Atenção, pois o valor realizável líquido não é o

valor justo.

São exemplos de despesas para concretizar uma venda: despesas com

embalagem, frete (a cargo do vendedor), comissões de vendas, despesas

bancárias de cobrança, etc.

Valor justo: é aquele pelo qual um ativo

liquidado,

entre

partes

interessadas,

independentes entre si, com ausência de

liquidação da transação ou que caracterizem

pode ser trocado ou um passivo

conhecedoras

do

negócio

e

fatores que pressionem para a

uma transação compulsória.

Exemplo: A empresa J4M2, revendedora de automóveis usados, vendeu, por

R$ 100.000,00 (valor de mercado), um veículo adquirido por R$ 85.000,00.

Além disso, incorreu em despesas para concretizar a venda no valor de R$

5.000,00. Nesse caso, o valor realizável líquido e o valor justo serão:

Valor Realizável Líquido = 100.000 - 5.000 = 95.000

Valor Justo = 100.000 (valor de mercado)

Prof. Moraes Junior

www.pontodosconcursos. com. br

15

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

De acordo com o CPC (R1) 36 - Estoques, os estoques devem ser

avaliados pelo valor do custo ou pelo valor realizável líquido, dos dois

0 menor.

A prática de reduzir o valor de custo dos estoques (write down) para o

valor realizável líquido é consistente com o ponto de vista de que os

ativos não devem ser escriturados por quantias superiores àquelas que

se espera que sejam realizadas com a sua venda ou uso.

Contudo, a Lei das S.A. estabelece que:

1 - Os direitos que tiverem por objeto mercadorias e produtos do comércio da

companhia, assim como matérias-primas, produtos em fabricação e bens em

almoxarifado, serão avaliados pelo custo de aquisição ou produção, deduzido

de provisão para ajustá-lo ao valor de mercado, quando este for inferior.

Ou seja,

nenhuma

aquisição

p/ Ajuste

Estoques.

caso o valor de aquisição seja menor que o valor de mercado,

provisão deverá ser feita. Caso contrário, ou seja, se o valor de

seja maior que o valor de mercado, deverá ser feita uma "Provisão

ao Valor de Mercado", que será retificadora da respectiva conta de

Quando nada for dito na questão, deve-se adotar o critério de avaliação da Lei

das S.A.

O valor de custo dos estoques deve incluir todos os custos de aquisição e

de transformação, bem como outros custos incorridos para trazer os

estoques à sua condição e localização atuais.

Custo de Aquisição: Compreende o preço de compra, os impostos de

importação e outros tributos (exceto os recuperáveis junto ao fisco), bem

como os custos de transporte, seguro, manuseio e outros diretamente

atribuíveis à aquisição de produtos acabados, materiais e serviços. Descontos

comerciais, abatimentos e outros itens semelhantes devem ser deduzidos na

determinação do custo de aquisição.

Custos de Transformação: Incluem os custos diretamente relacionados

com as unidades produzidas ou com as linhas de produção, tais como

mão-de-obra direta.

Também incluem a alocação sistemática de custos indiretos de produção, fixos

e variáveis, que sejam incorridos para transformar os materiais em produtos

acabados.

Prof. Moraes Junior

www .pontodosconcursos. com. br

16

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

Os custos indiretos de produção fixos são aqueles que permanecem

relativamente constantes independentemente do volume de produção,

tais como a depreciação e manutenção de edifícios e instalações fabris,

máquinas e equipamentos e os custos de administração da fábrica.

Os custos indiretos de produção variáveis são aqueles que variam

diretamente, ou quase diretamente, com o volume de produção, tais

como materiais indiretos e certos tipos de mão-de-obra indireta.

Custos de estoques de um prestador de serviços:

Consistem

principalmente em mão-de-obra e outros custos com o pessoal diretamente

envolvido na prestação dos serviços, incluindo o pessoal de supervisão, o

material utilizado e os custos indiretos atribuíveis.

Os salários e outros gastos relacionados com as vendas e com o pessoal geral

administrativo não são incluídos no custo, mas reconhecidos como despesas

do período em que são incorridos.

O custo dos estoques de um prestador de serviços não inclui as

margens de lucro nem os gastos gerais não atribuíveis que são

frequentemente incluídos nos preços cobrados pelos prestadores de

serviços.

Vamos à resolução da questão:

Valor realizável líquido é o preço de venda estimado no curso normal dos

negócios deduzido dos custos estimados para sua conclusão e dos gastos

estimados necessários para se concretizar a venda (a alternativa "a" está

CORRETA).

Valor justo é aquele pelo qual um ativo pode ser trocado ou um passivo

liquidado, entre partes interessadas, conhecedoras do negócio e independentes

entre si, com ausência de fatores que pressionem para a liquidação da

transação ou que caracterizem uma transação compulsória (a alternativa "b"

está CORRETA).

O valor realizável líquido refere-se à quantia líquida que uma entidade espera

realizar com a venda do estoque no curso normal dos negócios (a alternativa

"c" está CORRETA).

O valor justo reflete a quantia pela qual o mesmo estoque pode ser trocado

entre compradores e vendedores conhecedores e dispostos a isso (a

alternativa "d" está CORRETA).

Prof. Moraes Junior

www .pontodosconcursos. com. br

17

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

O valor realizável líquido é um valor específico para a entidade, tendo

em vista que corresponde ao valor de venda estimado no curso normal

dos negócios, deduzido dos custos estimados para sua conclusão e dos

gastos estimados necessários para se concretizar a venda. Ou seja, o

valor de venda estimado e os custos estimados são específicos da

entidade.

Por outro lado, o valor justo não é um valor específico da entidade (a

alternativa "e" está INCORRETA).

GABARITO: E

11.(Analista do Mercado de Capitais-CVM-2010-Esaf)- Assinale a opção

que não corresponde à verdade. O Conselho Federal de Contabilidade - CFC

aprovou a Resolução NBC T 19.20, relativa a Estoques, para entrar em vigor a

partir de 1° de janeiro de 2010. Referida resolução leciona que:

a) o valor de custo do estoque deve incluir todos os custos de aquisição e de

transformação, bem como outros custos incorridos para trazer os estoques à

sua condição e localização atuais.

b) os estoques, objeto desta Norma, devem ser mensurados pelo valor de

custo ou pelo valor realizável líquido, dos dois o menor.

c) o custo de aquisição dos estoques compreende o preço de compra, os

impostos de importação e outros tributos, os custos de transporte, seguro,

manuseio e outros, deduzido de descontos comerciais, abatimentos e outros

itens semelhantes.

d) o custo dos estoques que não possa ser avaliado pelo valor específico, deve

ser atribuído pelo uso do critério primeiro a entrar, primeiro a sair (PEPS),

último a entrar, primeiro a sair (UEPS) ou pelo critério do custo médio

ponderado.

e) Os custos de transformação de estoques incluem os custos diretamente

relacionados com as unidades produzidas e a alocação sistemática de custos

indiretos de produção, que sejam incorridos para transformar os materiais em

produtos acabados.

Resolução

O valor de custo dos estoques deve incluir todos os custos de aquisição e de

transformação, bem como outros custos incorridos para trazer os estoques à

sua condição e localização atuais (a alternativa "a" está CORRETA).

Os estoques objeto desta Norma devem ser mensurados pelo valor de custo ou

pelo valor realizável líquido, dos dois o menor (a alternativa "b" está

CORRETA).

Prof. Moraes Junior

www .pontodosconcursos. com. br

18

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

O custo de aquisição dos estoques compreende o preço de compra, os

impostos de importação e outros tributos (exceto os recuperáveis junto ao

fisco), bem como os custos de transporte, seguro, manuseio e outros

diretamente atribuíveis à aquisição de produtos acabados, materiais e serviços.

Descontos comerciais, abatimentos e outros itens semelhantes devem ser

deduzidos na determinação do custo de aquisição (repare que faltou o "exceto

os recuperáveis junto ao fisco, mas a Esaf considerou que a alternativa "c"

está CORRETA).

O custo dos estoques que não possa ser avaliado pelo valor específico,

deve ser atribuído pelo uso do critério primeiro a entrar, primeiro a

sair (PEPS) ou pelo critério do custo médio ponderado. O critério

último a entrar, primeiro a sair (UEPS) não é aceito pela legislação (a

alternativa "d" está INCORRETA).

Os custos de transformação de estoques incluem os custos diretamente

relacionados com as unidades produzidas e a alocação sistemática de custos

indiretos de produção, que sejam incorridos para transformar os materiais em

produtos acabados (a alternativa "e" está CORRETA).

GABARITO: D

12.(Fiscal de Rendas-Rio de Janeiro-RJ-Esaf-2010) A empresa Varejo

Comercial Ltda. opera sem controle permanente de estoque e, em 10 de março

de 2009, efetuou adiantamento a fornecedores no valor de R$ 90.000,00, com

vistas à futura aquisição de matérias-primas.

Quando, em 05 de abril, a empresa receber as matérias-primas, com ICMS de

12%, e liquidar a operação, deverá contabilizá-la com o seguinte lançamento:

a)

D - Matérias-Primas - Estoques

D - ICMS a Recuperar

C - Adiantamentos a Fornecedores

R$ 79.400,00

R$ 10.600,00

R$ 90.000,00

b)

D - Adiantamentos a Fornecedores

D - ICMS a Recuperar

C - Matérias-Primas - Estoques

R$ 79.400,00

R$ 10.600,00

R$ 90.000,00

c)

D - Matérias-Primas - Estoques

C - Adiantamentos a Fornecedores

R$ 90.000,00

R$ 90.000,00

d)

D - Matérias-Primas - Estoques

C - ICMS a Recuperar

C - Adiantamentos a Fornecedores

R$ 90.000,00

R$ 10.600,00

R$ 79.400,00

Prof. Moraes Junior

www.pontodosconcursos. com. br

19

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

e)

D - Adiantamentos a Fornecedores

C - Matérias-Primas - Estoques

C - ICMS a Recuperar

R$ 90.000,00

R$ 79.400,00

R$ 10.600,00

Resolução

Antes de começar a questão, vamos estudar a tributação sobre compras e

vendas e das deduções sobre vendas. Está preparado(a)? Então, let's go!

Em relação à Contabilidade Geral, você verá que, nas questões de prova,

aparecerão os impostos (Imposto de Renda, ICMS, ISS e IPI) e as

contribuições (PIS, Cofins e CSLL), que são espécies de tributos.

Um conceito importante em relação aos tributos diz respeito à cumulatividade

e não-cumulatividade.

A cumulatividade é incidência repetitiva de determinado tributo sobre toda a

cadeia produtiva, também conhecida como efeito cascata.

Por outro lado, na não-cumulatividade ocorre a incidência do tributo apenas

sobre o valor agregado, ou seja, do valor do tributo que incide na venda das

mercadorias/produtos deduz-se o valor do tributo que incidiu nas operações

anteriores sobre os respectivos insumos/mercadorias.

Tudo bem. Pode falar: Professor, não entendi nada! Então vamos fazer

exemplos numéricos, para que tudo fica mais claro.

Exemplo: Suponha que a empresa J4M2 comprou mercadorias, por R$

1.000,00, de seu fornecedor e revendeu estas mercadorias para a empresa

Kaprisma, por R$ 1.500,00. A empresa Kaprisma, por sua vez, revendeu as

referidas mercadorias para a empresa Linotécnica, por R$ 2.000,00. A

Linotécnica vendeu as mercadorias para João, por R$ 3.000,00. O tributo

incidente sobre as compras e vendas é cumulativo e possui uma alíquota de

10% sobre a receita de vendas. Calcule o valor do tributo a recolher para cada

uma das empresas.

I - J4M2:

Receita de Vendas = R$ 1.500,00

Tributo a Recolher = 10% x Receita de Vendas = 10% x 1.500 = R$ 150,00

II - Kaprisma:

Receita de Vendas = R$ 2.000,00

Tributo a Recolher = 10% x Receita de Vendas = 10% x 2.000 = R$ 200,00

Prof. Moraes Junior

www.pontodosconcursos.com.br

20

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

III - Linotécnica:

Receita de Vendas = R$ 3.000,00

Tributo a Recolher = 10% x Receita de Vendas = 10% x 3.000 = R$ 300,00

Exemplo: Suponha que a empresa J4M2 comprou mercadorias, por R$

1.000,00, de seu fornecedor e revendeu estas mercadorias para a empresa

Kaprisma, por R$ 1.500,00. A empresa Kaprisma, por sua vez, revendeu as

referidas mercadorias para a empresa Linotécnica, por R$ 2.000,00. A

Linotécnica vendeu as mercadorias para João, por R$ 3.000,00. O tributo

incidente sobre as compras e vendas é não-cumulativo e possui uma alíquota

de 10% sobre a receita de vendas. Calcule o valor do tributo a recolher para

cada uma das empresas.

I - J4M2:

Receita de Vendas = R$ 1.500,00

Custo das Compras = R$ 1.000,00

Valor Agregado = Receita de Vendas - Custo das Compras ^

^ Valor Agregado = 1.500 - 1.000 = R$ 500,00

Tributo a Recolher = 10% x Valor Agregado = 10% x 500 = R$ 50,00

II - Kaprisma:

Receita de Vendas = R$ 2.000,00

Custo das Compras = R$ 1.500,00

Valor Agregado = Receita de Vendas - Custo das Compras ^

^ Valor Agregado = 2.000 - 1.500 = R$ 500,00

Tributo a Recolher = 10% x Valor Agregado = 10% x 500 = R$ 50,00

III - Linotécnica:

Receita de Vendas = R$ 3.000,00

Custo das Compras = R$ 2.000,00

Valor Agregado = Receita de Vendas - Custo das Compras ^

^ Valor Agregado = 3.000 - 2.000 = R$ 1.000,00

Tributo a Recolher = 10% x Valor Agregado = 10% x 1.000 = R$ 100,00

ICMS (Imposto sobre Operações Relativas à Circulação de Mercadorias

e sobre Prestações de Serviços de Transporte Interestadual e

Intermunicipal e de Comunicação)

O ICMS é um imposto de competência estadual e não-cumulativo. Como

incide, normalmente, sobre a circulação de mercadorias e prestação de

serviços não compreendidos na competência tributária dos municípios é devido

por empresas comerciais ou industriais.

Prof. Moraes Junior

www.pontodosconcursos. com. br

21

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

Conforme estabelece o 155, § 2o, I da Constituição Federal/88 em relação ao

ICMS, os valores devidos em cada operação serão compensados com o

montante cobrado nas operações anteriores (não-cumulatividade).

Além disso, possui uma característica importante: é calculado por dentro.

Caramba, professor! Mais essa agora. Que história é essa de imposto por

dentro? No imposto por dentro, o valor do imposto já está incluso no preço

final. Vejamos:

Exemplo: Suponha que a empresa J4M2 vendeu mercadorias para a empresa

Kaprisma por R$ 2.000,00, e nesta operação houve a incidência de ICMS, com

uma alíquota de 20%. Calcule o valor do tributo incidente na venda, determine

o valor da nota fiscal de venda e o valor das mercadorias sem imposto.

Repare que a receita de vendas representa a base de cálculo do ICMS, ou seja,

para calculá-lo, teríamos:

ICMS sobre Vendas = Alíquota x Base de Cálculo

ICMS sobre Vendas = 20% x Receita de Vendas = 20% x 2.000 = R$ 400,00

Como o ICMS é um imposto por dentro, o valor total da nota fiscal é de R$

2.000,00. Portanto, o valor da mercadoria sem imposto será de:

Valor de Mercadoria Sem Imposto = R$ 2.000,00 - R$ 400,00 = R$ 1.600,00

Outras características do ICMS:

- Caso o frete e seguro estejam inseridos na nota fiscal, o próprio fornecedor

está transportando as mercadorias. Logo, incide ICMS sobre o valor do frete e

do seguro;

- Caso o frete e o seguro sejam cobrados por outra empresa (Ex: Empresa

Transportadora), sobre esses valores não incidirão ICMS;

- Se a questão não informar, consideraremos que o frete e o seguro não foram

realizados pelo fornecedor das mercadorias;

- Como o ICMS é um tributo não cumulativo, o valor do ICMS pago ao

fornecedor por ocasião da compra (tendo em vista que o ICMS, por ser um

imposto por dentro) corresponde a um direito da empresa classificado no Ativo

Circulante e não integra o custo dos estoques de mercadorias (ICMS a

Recuperar);

- Por outro lado, o valor do ICMS que a empresa recebe de um cliente por

ocasião da venda de mercadorias representa uma obrigação da empresa

classificada no Passivo Circulante (ICMS a Recolher);

Prof. Moraes Junior

www .pontodosconcursos. com. br

22

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

- A conta "ICMS sobre Vendas" é uma conta de despesa, redutora da receita

bruta de vendas; e

- Se a conta "ICMS a Recuperar" (Ativo Circulante) for maior que a conta

"ICMS a Recolher" (Passivo Circulante), a diferença de saldo entre as duas

contas, no final do período de apuração, será classificada como "ICMS a

Recuperar". Caso contrário (ICMS a Recuperar < ICMS a Recolher), a diferença

entre as duas contas será classificada como "ICMS a Recolher" (Passivo

Circulante).

IPI (Imposto sobre Produtos Industrializados)

O IPI é um imposto de competência federal e não-cumulativo. Como incide

sobre produtos industrializados, é devido pelas empresas industriais e por

empresas equiparadas a industriais.

Conforme estabelece o art. 153, § 3o, II da CF/88 em relação ao IPI, os

valores devidos em cada operação serão compensados com o montante

cobrado nas operações anteriores (não-cumulatividade).

Além disso, possui uma característica importante: é calculado por fora.

Caramba, de novo! Antes era por dentro, agora, por fora. Que história é essa

de imposto por fora? No imposto por fora, o valor do imposto não está incluso

no preço final. Vejamos:

Exemplo: Suponha que a empresa industrial J4M2 vendeu produtos de

fabricação própria para a empresa comercial Kaprisma por R$ 2.000,00, e

nesta operação houve a incidência de ICMS, com uma alíquota de 20% e de

IPI, com uma alíquota de 10%. Calcule o valor do tributo incidente na venda,

determine o valor da nota fiscal de venda, o faturamento bruto e o valor das

mercadorias sem imposto.

Repare que a receita de vendas representa a base de cálculo do ICMS e do IPI,

ou seja, para calculá-lo, teríamos:

ICMS sobre Vendas = Alíquota x Base de Cálculo

IPI = Alíquota x Base de Cálculo

ICMS sobre Vendas = 20% x Receita de Vendas = 20% x 2.000 = R$ 400,00

IPI = 10% x Receita de Vendas = 10% x 2.000 = R$ 200,00

Como o ICMS é um imposto por dentro, o valor total da nota fiscal seria de R$

2.000,00. Contudo, há o IPI também, que é por fora. Portanto o valor total da

nota fiscal será:

Valor Total da Nota Fiscal = 2.000 + IPI = 2.000 + 200 = R$ 2.200,00

Prof. Moraes Junior

www .pontodosconcursos. com. br

23

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

O faturamento bruto da empresa J4M2 seria:

Faturamento Bruto = Valor Total da Nota Fiscal = R$ 2.200,00

O valor da mercadoria sem imposto será de:

Valor de Mercadoria Sem Imposto = R$ 2.000,00 - R$ 400,00 = R$ 1.600,00

Outras características do IPI:

- Caso o frete e seguro estejam inseridos na nota fiscal, o próprio fornecedor

está transportando as mercadorias. Logo, incide IPI sobre o valor do frete e do

seguro;

- Caso o frete e o seguro sejam cobrados por outra empresa (Ex: Empresa

Transportadora), sobre esses valores não incidirão IPI;

- Se a questão não informar, consideraremos que o frete e o seguro não foram

realizados pelo fornecedor das mercadorias;

- Como o IPI é um tributo não cumulativo, o valor do IPI pago ao fornecedor

por ocasião da compra (caso a empresa seja industrial ou equiparada a

industrial) corresponde a um direito da empresa classificado no Ativo

Circulante e não integra o custo dos estoques de mercadorias (IPI a

Recuperar);

- Por outro lado, o valor do IPI que a empresa recebe de um cliente por

ocasião da venda de produtos representa uma obrigação da empresa

classificada no Passivo Circulante (IPI a Recolher);

- Se a empresa adquirente dos produtos não for contribuinte do IPI ou, sendo

contribuinte, não utilize os produtos adquiridos em seu processo de fabricação,

o IPI incidente na operação de compra NÃO SERÁ RECUPERADO e integrará o

custo de aquisição do produto.

- A conta "IPI sobre o Faturamento" é uma conta de despesa, a aparece como

dedução do faturamento bruto;

- Se a conta "IPI a Recuperar" (Ativo Circulante) for maior que a conta "IPI a

Recolher" (Passivo Circulante), a diferença de saldo entre as duas contas, no

final do período de apuração, será classificada como "IPI a Recuperar". Caso

contrário (IPI a Recuperar < IPI a Recolher), a diferença entre as duas contas

será classificada como "IPI a Recolher" (Passivo Circulante).

- O IPI pode ter alíquotas ad valorem (percentuais) ou específicas (valor por

unidade do produto).

Exemplos:

I) Alíquota Ad Valorem = 10%

IPI = Alíquota Ad Valorem x Base de Cálculo (Preço Produto s/ Imposto)

Prof. Moraes Junior

www .pontodosconcursos. com. br

24

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

II) Alíquota Específica = R$ 0,20 por unidade de produto

IPI = Alíquota Específica x Quantidade Vendida

Macete na hora da prova: quando a questão não informar, consideraremos

que a empresa é comercial (revendedora de mercadorias), ou seja, a empresa

será contribuinte do ICMS (poderá recuperar o ICMS sobre as compras, que

não integrará o custo das compras) e não será contribuinte do IPI (fará parte

do custo das compras).

ISS (Imposto sobre Serviços de Qualquer Natureza)

O ISS é um imposto de competência municipal. Como incide, normalmente,

sobre a prestação de serviços é devido por empresas comerciais. Além disso,

possui uma característica importante: é calculado por dentro.

Finalmente, há que destacar que o ISS cobrado sobre a prestação de serviços

é uma conta de despesa, redutora da receita bruta de vendas.

Exemplo: Suponha que a empresa J4M2 prestou serviços de manutenção de

computadores para a empresa comercial Kaprisma por R$ 2.000,00, e nesta

operação houve a incidência de ISS, com uma alíquota de 10%. Calcule o valor

do tributo incidente na venda e determine o valor da nota fiscal de venda.

Repare que a receita de prestação de serviços representa a base de cálculo do

ISS, ou seja, para calculá-lo, teríamos:

ISS sobre Vendas = Alíquota x Base de Cálculo

ISS sobre Vendas = 10% x Receita de Vendas = 10% x 2.000 = R$ 200,00

Como o ISS é um imposto por dentro, o valor total da nota fiscal seria de R$

2.000,00.

PIS (Programa de Integração Social) e Cofins (Contribuição para o

Financiamento da Seguridade Social)

O PIS e a Cofins são contribuições de competência federal. Tanto o PIS quanto

a Cofins sobre vendas são tributos por dentro, que incidem sobre o

faturamento e são contas de despesas redutoras da receita bruta de vendas.

Há um detalhe importante sobre o PIS e Cofins em relação à cumulatividade.

Vejamos:

I) PIS: até a publicação da Lei no 10.637/02, era apenas uma contribuição

cumulativa. Contudo, a partir da publicação da referida lei, que criou a nãocumulatividade para o PIS, pode ser cumulativo ou não-cumulativo. As

alíquotas são:

PIS (não-cumulativo) = 1,65%; e

PIS (cumulativo) = 0,65%.

Prof. Moraes Junior

www .pontodosconcursos. com. br

25

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

II) Cofins: até a publicação da Lei no 10.833/03, era apenas uma contribuição

cumulativa. Contudo, a partir da publicação da referida lei, que criou a nãocumulatividade para o Cofins, pode ser cumulativo ou não-cumulativo. As

alíquotas são:

Cofins (não-cumulativo) = 7,6%; e

Cofins (cumulativo) = 3%.

Ou seja, no caso da não-cumulatividade, teremos, por ocasião das compras, O

PIS a Recuperar (crédito de PIS) e a Cofins a Recuperar (crédito de Cofins),

que não farão parte do custo das compras. Portanto, haverá crédito de Cofins

e PIS nas compras, mas somente na não-cumulatividade.

Há que se ressaltar que a não-cumulatividade do Pis e da Cofins só vale para

as empresas que apuram o imposto de renda pelo lucro real.

Exemplo: A empresa J4M2 Comércio e Indústria, no ano-calendário de 2006,

obteve um faturamento bruto de R$ 315.000,00. Calcule a receita líquida de

vendas da empresa (IPI=5%; ICMS=17%; PIS=1%; COFINS=3%).

A receita líquida de vendas corresponde ao valor da receita bruta de vendas,

deduzido dos abatimentos sobre vendas, devoluções de vendas, descontos

comerciais (no ato venda) e dos tributos sobre vendas. No exemplo, só temos

tributos sobre vendas.

Faturamento Bruto = 315.000

IPI = 5% x Receita Bruta de Vendas

Sabemos que o faturamento bruto é o resultado da soma da receita bruta de

vendas (RBV) com o valor do IPI (imposto por fora).

RBV + IPI = Faturamento Bruto ^

^ RBV + 5% x RBV = Faturamento Bruto ^

^ RBV + 0,05 x RBV = Faturamento Bruto ^

^ 1,05 x RBV = 315.000 ^ RBV = 300.000

Faturamento Bruto

(-) IPI

Receita Bruta de Vendas

(-) ICMS = 17% x 300.000

(-) PIS = 1% x 300.000

(-) Cofins = 3% x 300.000

315.000

(15.000)

300.000

(51.000)

(3.000)

(9.000)

Receita Líquida de Vendas

237.000

Prof. Moraes Junior

www .pontodosconcursos. com. br

26

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

Exemplos de Operações com Tributação

Tributos não-cumulativos sobre compras serão considerados como "Tributos a

Recuperar" (direito da empresa - Ativo), caso a empresa seja contribuinte de

tais tributos ou esteja previsto o seu crédito em lei, como no caso do Pis e da

Cofins não-cumulativos.

Exemplo: A empresa J4M2 Ltda adquiriu mercadorias a prazo por R$

100.000,00, com incidência de ICMS (17%), PIS (1,65%) e COFINS (7,6%)

não cumulativos. Efetue o registro contábil referente à transação.

ICMS s/ Compras = 17% x 100.000 = 17.000

PIS s/ Compras = 1,65% x 100.000 = 1.650 (crédito de PIS não cumulativo

sobre compras)

COFINS s/ Compras = 7,6% x 100.000 = 7.600 (crédito de PIS não cumulativa

sobre compras)

Valor de Compra

(-) ICMS s/ Compras

(-) PIS s/ Compras

(-) COFINS s/ Compras

Compras Líquidas

100.000

(17.000)

(1.650)

(7.600)

73.750

Lançamento:

Diversos

a Fornecedores

Mercadorias

ICMS a Recuperar

PIS a Recuperar

COFINS a Recuperar

73.750

17.000

1.650

7.600

100.000

Nota: Muitas empresas utilizam uma única conta em substituição às contas "A

RECUPERAR" e "A RECOLHER", que é chamada de "Conta Corrente": C/C

ICMS; C/C PIS e C/C COFINS. A Conta Corrente é DEBITADA pelo valor do

tributo incidente nas operações de compras de mercadorias (a recuperar) e é

CREDITADA pelo valor incidente nas vendas de mercadorias (a recolher). Ao

final do período de apuração, esta conta poderá ter saldo DEVEDOR (tributo a

recuperar) ou CREDOR (tributo a recolher).

Saldo Devedor da C/C = Direito = Tributo a Recuperar = Ativo

Saldo Credor da C/C = Obrigação = Tributo a Recolher = Passivo

Prof. Moraes Junior

www .pontodosconcursos. com. br

27

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

Exemplo: A empresa industrial Kaprisma Ltda adquiriu matéria-prima, a

prazo, pelo valor de R$ 100.000,00 com alíquota do IPI de 10%. Considerando

que a alíquota do ICMS é de 17%, do PIS é de 1,65% e da COFINS é de 7,6%,

qual será a contabilização desta compra?

Como a empresa é industrial e adquiriu matérias-primas para o

processo de industrialização, o IPI é recuperável. Além disso, o ICMS,

o PIS não-cumulativo e a COFINS não-cumulativa também seriam

recuperáveis.

ATENÇÃO!!! Como o IPI é recuperável, seu valor não entra na base de

cálculo do ICMS, do PIS e da COFINS.

IPI s/ Compras = 10% x 100.000 = 10.000

ICMS s/ Compras = 17% x 100.000 = 17.000

PIS s/ Compras = 1,65% x 100.000 = 1.650

COFINS s/ Compras = 7,6% x 100.000 = 7.600

Valor de Compra

(+) IPI s/ Compras

Valor Total da Nota

(-) IPI s/ Compras - Recuperável

(-) ICMS s/ Compras

(-) PIS s/ Compras

(-) COFINS s/ Compras

Compras Líquidas

100.000

10.000

110.000

(10.000)

(17.000)

(1.650)

(7.600)

73.750

Lançamento:

Diversos

a Fornecedores

Estoque de Matéria-Prima

IPI a Recuperar

ICMS a Recuperar

PIS a Recuperar

COFINS a Recuperar

73.750

10.000

17.000

1.650

7.600

110.000

Exemplo: A empresa comercial Kaprisma Ltda adquiriu uma máquina para o

seu ativo imobilizado da indústria Maquinando Ltda, a prazo, pelo valor de R$

100.000,00 com alíquota do IPI de 10%. Considerando que a alíquota do ICMS

é de 17%, do PIS é de 1,65% e da COFINS é de 7,6%, qual será a

contabilização desta compra?

Como a empresa é comercial, o IPI não é recuperável.

Prof. Moraes Junior

www .pontodosconcursos. com. br

28

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

ATENÇÃO!!! Como o IPI não é recuperável e o produto não se destina à

comercialização ou à industrialização, seu valor integra a base de

cálculo do ICMS, do PIS e da COFINS.

IPI s/ Compras = 10% x 100.000 = 10.000

ICMS s/ Compras = 17% x 110.000 = 18.700 (vide nota)

PIS s/ Compras = 1,65% x 110.000 = 1.815

COFINS s/ Compras = 7,6% x 110.000 = 8.360

Valor de Compra

(+) IPI s/ Compras

Valor Total da Nota

(-) PIS s/ Compras

(-) COFINS s/ Compras

Compras Líquidas

100.000

10.000

110.000

(1.815)

(8.360)

98.825

Lançamento:

Diversos

a Fornecedores

Máquinas e Equipamentos

PIS a Recuperar

COFINS a Recuperar

98.825

1.815

8.360

110.000

Nota: Como a máquina foi comprada para uso na produção, isto é, será

registrada no ativo não circulante - imobilizado da empresa, o ICMS incidente

sobre a compra não seria recuperável.

De acordo com o artigo 20 da Lei Complementar no 87/1996, a aquisição de

bens incorporados ao ativo não circulante - imobilizado também dá direito à

compensação do ICMS incidente na aquisição.

Contudo, de acordo com o artigo 33 da Lei Complementar no 87/1996, alterado

pela Lei Complementar no 138/2010, somente darão direito de crédito as

mercadorias destinadas ao uso ou consumo do estabelecimento nele

entradas a partir de 1o de janeiro de 2020. Portanto, não haverá

recuperação de ICMS na compra de mercadorias para uso ou consumo

até 2020.

Em relação à Cofins, de acordo com o inciso VI do artigo 3o da Lei no

10.833/03, a pessoa jurídica poderá descontar créditos calculados em

relação a máquinas, equipamentos e outros bens incorporados ao ativo

imobilizado, adquiridos ou fabricados para locação a terceiros, ou para

utilização na produção de bens destinados à venda ou na prestação de

serviços.

Prof. Moraes Junior

www .pontodosconcursos. com. br

29

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

Finalmente, em relação ao Pis, de acordo com o inciso VI do artigo 3o da Lei no

10.637/02, a pessoa jurídica poderá descontar créditos calculados em

relação a máquinas, equipamentos e outros bens incorporados ao ativo

imobilizado, adquiridos ou fabricados para locação a terceiros, ou para

utilização na produção de bens destinados à venda ou na prestação de

serviços.

Exemplo: A empresa J4M2 Ltda efetuou uma revenda de mercadorias à vista

por R$ 300.000,00. Considere os seguintes tributos e alíquotas: ICMS (17%);

PIS (1,65%) e COFINS (7,6%). Efetue o lançamento correspondente os

tributos sobre vendas.

Receita Bruta de Vendas = 300.000

ICMS s/ Vendas = 17% x 300.000 = 51.000

PIS s/ Vendas = 1,65% x 300.000 = 4.950

COFINS s/ Vendas = 7,6% x 300.000 = 22.800

Caixa

a Receita Bruta de Vendas

Tributos sobre Vendas

a Diversos

a ICMS a Recolher

a PIS a Recolher

a COFINS a Recolher

300.000

51.000

4.950

22.800

78.750

Exemplo: A empresa industrial J4M2 Ltda efetuou uma venda de um produto

de fabricação própria, à vista, por R$ 500.000,00. Considere os seguintes

tributos e alíquotas: IPI (10%); ICMS (17%); PIS (1,65%) e COFINS (7,6%).

Efetue o lançamento correspondente os tributos sobre vendas.

Receita Bruta de Vendas = 500.000

IPI (não integra a Receita Bruta de Vendas) = 10% x 500.000 = 50.000

Faturamento Bruto = 500.000 + 50.000 = 550.000

ICMS s/ Vendas = 17% x 500.000 = 85.000

PIS s/ Vendas = 1,65% x 500.000 = 8.250

COFINS s/ Vendas = 7,6% x 500.000 = 38.000

Caixa

a Faturamento Bruto

550.000

IPI Faturado

a IPI a Recolher

50.000

Prof. Moraes Junior

www .pontodosconcursos. com. br

30

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

Tributos sobre Vendas

a Diversos

a ICMS a Recolher

85.000

a PIS a Recolher

8.250

a COFINS a Recolher

38.000

131.250

Atenção!

PIS e COFINS sobre Vendas:

considera o valor do IPI.

a

base de cálculo

destes tributos

não

ICMS sobre Vendas: a base de cálculo deste imposto pode considerar ou não

o valor do IPI, dependendo da destinação do produto. Se a destinação for para

revenda, na base de cálculo do ICMS não se considera o IPI. Por outro lado, se

a for para o consumidor final, na base de cálculo do ICMS se considera o IPI.

Resumo:

Tributos sobre compras:

Indústria ou Equiparada na compra de insumos: o IPI não integra a base

de cálculo do ICMS, não integra a base de cálculo do PIS e não integra a base

de cálculo da Cofins.

Compra para o Imobilizado: o IPI integra a base de cálculo do ICMS, integra

a base de cálculo do PIS e integra a base de cálculo da Cofins.

Compra para Revendas: o IPI não integra a base de cálculo do ICMS, mas

integra a base de cálculo do PIS e integra a base de cálculo da Cofins.

Tributos sobre vendas:

Empresa Industrial na venda de produtos para revenda (empresa

comercial) ou para produção de outros produtos (indústria ou

equiparada): o IPI não integra a base de cálculo do ICMS, não integra a

base de cálculo do PIS e não integra a base de cálculo da Cofins.

Empresa Industrial na venda de produtos para o imobilizado de outra

empresa ou para o consumidor final: o IPI integra a base de cálculo do

ICMS, mas não integra a base de cálculo do PIS e não integra a base de

cálculo da Cofins.

Empresa Comercial na venda de mercadorias para o imobilizado de

outra empresa, para o consumidor final ou para revenda: não é fato

gerador do IPI. Portanto, não há a incidência desse imposto.

Prof. Moraes Junior

www.pontodosconcursos. com. br

31

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

Fatos que Alteram o Valor das Compras e o Valor das Vendas

Os fatos que alteram o valor das compras e o valor das vendas de mercadorias

são: devoluções de compras, frete sobre compras, seguros sobre compras,

carga e descarga, armazenagem, devoluções de vendas ou vendas canceladas,

abatimentos

sobre

compras,

abatimentos

sobre

vendas,

descontos

incondicionais ou comerciais e tributos sobre vendas.

Devoluções

Nas devoluções, as

mercadorias

compradas

retornam

fornecedor, por estarem em desacordo com o pedido.

do

cliente

ao

No ato da devolução, é necessário que o cliente faça uma nota fiscal, a fim de

acompanhar

as

mercadorias/produtos

devolvidos,

havendo,

portanto,

incidência de ICMS, caso o comprador seja contribuinte de tal imposto.

Também haverá incidência do IPI, do PIS e da COFINS, quando for o

caso.

Havendo frete na compra, caso as mercadorias sejam totalmente devolvidas,

tal frete será considerado como despesa operacional (Perdas com Fretes). Se a

devolução for parcial, a perda com frete será proporcional ao valor da

devolução.

Exemplo: A empresa J4M2 Ltda vendeu mercadorias para a empresa

comercial Kaprisma (irá revender as mercadorias) por R$ 100.000,00, à vista,

com incidência de ICMS (17%). Sabendo-se que a empresa Kaprisma devolveu

20% das mercadorias adquiridas por estarem em desacordo com o pedido,

efetue os lançamentos das operações. Suponha que o CMV foi de R$

50.000,00. Considere os lançamentos por inventário permanente.

Fornecedor: J4M2 Ltda

Cliente: Kaprisma

I - Fornecedor

I.1 - No ato da venda:

Caixa

a Receita Bruta de Vendas

ICMS s/ Vendas

a ICMS a Recolher

CMV

a Mercadorias

Prof. Moraes Junior

100.000

17.000 (17% x 100.000)

50.000

www.pontodosconcursos. com. br

32

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

I.2 - Por ocasião da devolução das mercadorias (20%): repare que,

devolução, utiliza-se a conta "ICMS a Recuperar".

Devoluções de Vendas

a Caixa

ICMS a Recuperar

na

20.000

a ICMS s/ Vendas

3.400

(20% x 17.000)

Mercadorias

a CMV

10.000

(20% das mercadorias retornaram ao estoque)

Devoluções de Vendas ^ despesa (conta redutora da Receita Bruta de

Vendas)

II - Cliente

II.1 - No ato da compra:

Diversos

a Caixa

Mercadorias

ICMS a Recuperar

83.000

17.000

100.000

II.2 - Por ocasião da devolução das mercadorias (20%): repare que, na

devolução, utiliza-se a conta "ICMS a Recolher".

Caixa

a Diversos

a Mercadorias

a ICMS a Recolher

16.600

3.400

20.000

Abatimentos

Caso o cliente esteja insatisfeito com a mercadoria adquirida, por culpa do

fornecedor e não julgar necessário devolvê-la, pode entrar em acordo com o

fornecedor e exigir um abatimento, a fim de evitar a devolução.

Exemplos: deteriorização parcial do lote adquirido; perda de qualidade;

divergência nas especificações técnicas; atraso na entrega, etc.

Como o abatimento é um ato posterior ao ato da venda, não estará na

nota fiscal e, consequentemente, não há ICMS no abatimento. Também

não há influência nos demais tributos.

Prof. Moraes Junior

www .pontodosconcursos. com. br

33

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

Exemplo: A empresa J4M2 Ltda vendeu mercadorias para a empresa

comercial Kaprisma (irá revender as mercadorias) por R$ 100.000,00, à vista,

com incidência de ICMS (17%). Sabendo-se que a empresa Kaprisma

conseguiu um abatimento de 20% no preço de compra por atraso na entrega,

efetue os lançamentos correspondentes. Suponha que o CMV foi de R$

50.000,00. Considere os lançamentos por inventário permanente.

Fornecedor: J4M2 Ltda

Cliente: Kaprisma

I - Fornecedor

1.1 - No ato da venda:

Caixa

a Receita Bruta de Vendas

100.000

ICMS s/ Vendas

a ICMS a Recolher

17.000 (17% x 100.000)

CMV

a Mercadorias

1.2 - Por ocasião do abatimento

Abatimento s/ Vendas

a Caixa

50.000

20.000

Abatimento s/ Vendas ^ despesa (conta redutora da Receita Bruta de

Vendas)

II - Cliente

11.1 - No ato da compra:

Diversos

a Caixa

Mercadorias

ICMS a Recuperar

83.000

17.000

100.000

11.2 - Por ocasião do abatimento obtido

Caixa

a Abatimento sobre Compras (ou diretamente em "Mercadorias")

Prof. Moraes Junior

www .pontodosconcursos. com. br

20.000

34

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

Descontos Incondicionais

Os

descontos

incondicionais

ou

comerciais

são

descontos

dados

incondicionalmente pelo fornecedor ao cliente, visto que independem das

condições de pagamento.

Exemplos: grande

promocional; etc.

quantidade

adquirida;

cliente

preferencial;

interesse

Como este desconto é concedido no ato da venda, aparece na nota fiscal e o

ICMS incidirá somente sobre o valor com desconto, o mesmo ocorrendo para o

PIS e a COFINS. Porém, o IPI incidirá sobre o valor original da operação.

Exemplo: A empresa J4M2 Ltda vendeu mercadorias para a empresa

comercial Kaprisma (irá revender as mercadorias) por R$ 100.000,00, à vista,

com incidência de ICMS (17%). Houve um desconto incondicional de R$

10.000,00 por interesse promocional do fornecedor. Efetue os lançamentos

correspondentes. Suponha que o CMV foi de R$ 50.000,00.

Fornecedor: J4M2 Ltda

Cliente: Kaprisma

I - Fornecedor

I.1 - No ato da venda:

Diversos

a Receita Bruta de Vendas

Caixa

Desconto Incondicional Concedido

90.000

10.000

100.000

ICMS s/ Vendas (Despesa)

a ICMS a Recolher (Passivo Circulante)

CMV

a Mercadorias

50.000

Desconto Incondicional Concedido

Receita Bruta de Vendas)

Prof. Moraes Junior

15.300 (17% x 90.000)

^despesa

www.pontodosconcursos. com. br

(conta

redutora

da

35

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

II - Cliente

II.1 - No ato da compra:

Diversos

a Caixa

Mercadorias

ICMS a Recuperar

74.700

15.300

90.000

ATENÇÃO!!! Não confunda o desconto incondicional ou comercial com o

desconto condicional ou financeiro. Vejamos:

Desconto Condicional ou Financeiro: obtido em função de pagamento

antecipado, em razão de uma compra a prazo, pelo cliente ao fornecedor. Este

desconto será uma Despesa Financeira para o Fornecedor e uma Receita

Financeira para o Cliente, pois não é uma operação com mercadoria e sim uma

operação financeira.

Demais Ajustes das Compras

Já vimos que as compras podem ser ajustadas por devolução, abatimento e

descontos incondicionais, além dos tributos vistos no item anterior. Além disso,

as compras também podem ser ajustadas em razão de frete, seguros, carga e

descarga e armazenagem. Consolidando tudo, teríamos os seguintes ajustes

de compras:

-

Devoluções de compras;

Fretes;

Seguros;

Abatimentos;

Carga e Descarga;

Armazenagem;

Descontos Incondicionais Obtidos; e

Tributos Recuperáveis e Não-Recuperáveis.

Para calcular as compras líquidas, teríamos:

(+) Compras

(-) Tributos a Recuperar

Compras Brutas

(-) Devoluções

(+) Fretes + Seguros

(+) Carga + Descarga + Armazenagem

(+) Tributos Não Recuperáveis

(-) Abatimentos

(-) Descontos Incondicionais Obtidos

Compras Líquidas

Prof. Moraes Junior

www.pontodosconcursos.com. br

36

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

Atenção, pois as deduções das compras são semelhantes às receitas,

porém, contabilmente, são consideradas retificadoras da compras

brutas.

Ajustes das Vendas Brutas

Todos os ajustes das vendas brutas já foram vistos anteriormente. São eles:

-

Devoluções de Vendas;

Abatimentos sobre Vendas;

Descontos Incondicionais Concedidos (Descontos Comerciais);

Impostos sobre Vendas (ICMS e ISS); e

Contribuições Sociais sobre Vendas (PIS e Cofins).

Após os ajustes das vendas brutas (ou receita bruta de vendas ou receita

operacional bruta) chegaremos à receita líquida de vendas.

Novamente, há que se ressaltar que o IPI, por ser um imposto por fora, não

entra como dedução da receita bruta e sim é somado à referida receita para se

obter o faturamento bruto.

Finalmente, vamos resolver a questão:

I - Lançamento por ocasião do adiantamento a fornecedores, em 10/03/2009:

se houve um adiantamento a fornecedores, a mercadoria ainda não foi

entregue. Portanto, o adiantamento a fornecedores é um direito da empresa.

Adiantamento a Fornecedores (Ativo Circulante)

a Caixa (Ativo Circulante)

90.000

II - Lançamento por ocasião do recebimento das matérias-primas, em

05/04/2009: repare que, se os fornecedores entregaram as mercadorias, o

direito da empresa (Adiantamento a Fornecedores) desaparece, ou seja, seu

saldo é zerado.

ICMS sobre compras (12%) = 12% x 90.000 =10.800 (ICMS a Recuperar)

Diversos

a Adiantamentos a Fornecedores (Ativo Circulante)

Estoques de Matérias-Primas (Ativo Circulante)

79.200

ICMS a Recuperar (Ativo Circulante)

10.800

Ou

D - Matérias-Primas - Estoques

D - ICMS a Recuperar

C - Adiantamentos a Fornecedores

Não há resposta correta.

GABARITO: Anulada

Prof. Moraes Junior

90.000

R$ 79.200,00

R$ 10.800,00

R$ 90.000,00

www .pontodosconcursos. com. br

37

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

13.(Fiscal de Rendas-Rio de Janeiro-RJ-Esaf-2010) A firma Armazém

Prá-lá-de-bom Ltda. controla seus estoques de forma permanente, com

avaliação contábil pelo critério UEPS e, no mês de abril, teve a seguinte

movimentação com mercadorias, isentas de tributação e negociadas à vista:

1

2

3

4

5

-

estoque inicial de 35 unidades a R$ 10,00 cada uma;

entrada de 30 unidades a R$ 15,00 cada uma;

venda de 40 unidades a R$ 20,00 cada uma;

entrada de 25 unidades a R$ 18,00 cada uma; e, por último;

saída de 20 unidades a R$ 20,00 cada uma.

No fim do período, ao ser computado o estoque, certamente, vamos encontrar

0 seu valor contábil avaliado em:

a)

b)

c)

d)

e)

R$

R$

R$

R$

R$

300,00.

340,00.

454,80.

500,00.

525,00.

Resolução

Critério UEPS (não há tributação):

1 - estoque inicial de 35 unidades a R$ 10,00 cada uma

2 - entrada de 30 unidades a R$ 15,00 cada uma

Estoque Atual:

35 unidades a R$ 10,00 cada

30 unidades a R$ 15,00 cada

3 - venda de 40 unidades a R$ 20,00 cada uma

Custo das Mercadorias Vendidas =

= 30 unidades a R$ 15,00 + 10 unidades a R$ 10,00

Estoque Atual = 25 unidades a R$ 10,00 cada

4 - entrada de 25 unidades a R$ 18,00 cada uma

Estoque Atual:

25 unidades a R$ 10,00 cada

25 unidades a R$ 18,00 cada

5 - saída de 20 unidades a R$ 20,00 cada uma.

Custo das Mercadorias Vendidas = 20 unidades a R$ 18,00

Estoque Final =

25 unidades a R$ 10,00 cada

250

5 unidades a R$ 18,00 cada

90

Estoque Final

340

GABARITO: B

Prof. Moraes Junior

www .pontodosconcursos. com. br

38

Contabilidade Geral em Exercícios

Receita Federal

Prof. Moraes Junior

14.(Fiscal de Rendas-Rio de Janeiro-RJ-Esaf-2010) A Empresa Comércio

Local Ltda. executou transações com mercadorias e pessoal, das quais

resultaram, na contabilidade, os seguintes saldos:

R$

R$

R$

R$

R$

R$

R$

R$

R$

R$

Estoque inicial de mercadorias

Compras de mercadorias

Vendas de mercadorias

Estoque final de mercadorias