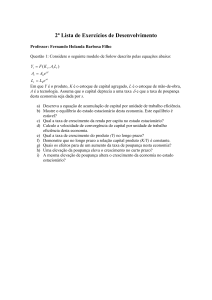

4. Teoria e Políticas de Taxa de Juros e de Investimento

4.1. A Taxa de Juros

4.1.1. As Funções da Taxa de Juros

4.1.2. Determinantes da taxa de juros do mercado

4.1.3. Políticas de Taxas de Juros, a Estabilização e o Crescimento Econômico

4.2. O Investimento

4.2.1. Cenários

4.2.2. Conceitos e Tópicos Gerais

4.2.3. Fatores Determinantes do Investimento

4.2.4. As Políticas de Promoção de Investimentos

4.3. As Teorias de Taxa de Juros e Investimento

4.3.1. A Escola Clássica e a Crítica de Keynes

4.3.2. A Síntese Neoclássica: o Modelo IS-LM

4.3.3. A Taxa de Juros e o Modelo Mundell-Fleming

4.3.4. A Teoria Keynesiana do Investimento

4.3.5. A Teoria Neoclássica do Investimento

4.1. A Taxa de Juros

O juro e a taxa de juros são conceituados de diversas formas em economia. Sob o ponto

de vista financeiro, o juro é a remuneração que o tomador de um emprétimo deve pagar

ao proprietário do capital emprestado. Os economistas clássicos atribuíam a cobrança de

juros à produtividade do capital, ou seja, ao lucro que o capital proporciona a quem o

possui. A cobrança também foi considerada como o pagamento de um serviço, isto é, da

possibilidade de se dispor de um capital.Marx também associa a taxa de juro à taxa de

lucro; considera o juro como a participação financeira no lucro (forma de expressão da

mais-valia) do capitalista produtivo, e afirma que a taxa de juro deve ser inferior à taxa

média de lucro, resultante da produção capitalista.

A contribuição decisiva para a teoria do juro foi oferecida por John M. Keynes, para quem

a quantidade de moeda, aliada à preferência pela liquidez, é que determina a taxa de

juros. A consequência prática da teoria keynesiana do juro foi possibilitar a manipulação

da oferta monetária disponível e, consequentemente, alterar a taxa de juros, transfomada

em instrumento de uma política de desenvolvimento econômico ou de combate à inflação.

Antes da expansão comercial e do desenvolvimento do capitalismo, a cobrança de juros

constituía um problema ético. Chamada de usura, era terminantemente proibida pela

Igreja da Idade Média. No século XVI, a reforma calvinista aceitou e justificou

“teologicamente” a cobrança de juros, mas foi somente no século XVIII que os estudiosos

começaram a buscar uma justificativa econômica para a cobrança de juros sobre os

empréstimos monetários. (Sandroni, p. 180)

4.1.1. As Funções da Taxa de Juros

A taxa de juros desempenha as seguintes funções na economia:

representa o custo de oportunidade do consumo atual em relação ao consumo futuro.

Desta forma, ela influencia a decisão do setor privado relativa a consumo e poupança;

representa um elemento do custo do capital. Desta forma, influencia tanto o montante

total dos investimentos como a sua distribuição;

permite uma análise dos fluxos em termos de estoques e vice-versa, principalmente no

que se refere à conversão de preços de demanda e oferta de bens e serviços, e torna

também mais fácil a comparação dos custos e rendimentos de períodos diferentes;

representa o rendimento da acumulação de ativos financeiros.

Assim sendo, a taxa de juros influencia o comportamento dos agentes econômicos não só

no setor financeiro interno como também em virtude das três primeiras funções acima, no

setor real da economia (consumo, investimento e produção).

Taxas de juros nominal e real

A taxa de juros que é relevante para o comportamento relacionado com as três primeiras

funções e, portanto, com o setor real da economia, é a taxa “real” de juros, isto é, a taxa

de juros líquida das flutuações previstas do nível de preços. Visto que diferentes taxas de

juros reais podem ser calculadas em um dado momento, numa determinada economia,

surge ainda a questão de qual das taxas de juros reais vigentes seria a mais relevante

para a análise das modificações produzidas no setor real da economia pelas mudanças

de comportamento dos agentes financeiros.

Pode-se alegar que uma taxa de juros real a longo prazo é mais relevante do que uma

taxa de juros real a curto prazo, já que as decisões relativas à poupança e ao

investimento se referem ao longo prazo. Contudo, o registro de taxas reais de longo

prazo, ou “históricas”, não influencia o comportamento econômico corrente, já que o

mesmo é influenciado pela taxa prevista de inflação.

Assim sendo, a melhor taxa de juros real para a análise de comportamento do setor

privado seria a taxa de juros real “esperada”, ou seja, a taxa de juros nominal ajustada

pela taxa de inflação esperada. Mas, como a taxa de inflação esperada não pode ser

observada diretamente, faz-se necessário substituir a taxa de juros real esperada por

outra variável, para fins não só de formulação de política como também de análise

empírica. A variável mais comumente utilizada para substituir esta taxa é a taxa de juros

nominal anterior ou atual, ajustada pela taxa de inflação observada. Uma medida mais

adequada da inflação esperada, porém, pode ser calculada por meio de um modelo de

“expectativas racionais”.

A taxa de juros real esperada influencia também a maneira pela qual os agentes

econômicos dividem seu patrimônio entre ativos financeiros e ativos reais. A maneira pela

qual eles repartem seu patrimônio entre ativos financeiros internos e externos, porém, é

influenciada pelas taxas de juros nominais, tanto do mercado interno como do mercado

externo, e pelas flutuações esperadas da taxa de câmbio.

4.1.2. Determinantes da taxa de juros do mercado

A escolha do modelo para identificar os determinantes da taxa de juros do mercado nos

países em desenvolvimento depende do grau de abertura do respectivo país. Nos países

com economia rigorosamente fechadas, a taxa de juros no mercado dependerá

principalmente das condições do mercado interno. Ao contrário, nos países com

economias com um alto grau de abertura e que não impõem restrições aos fluxos de

capital, a arbitragem fará com que a taxa de juros do mercado dependa principalmente

das taxas de juros mundiais, das flutuações previstas da taxa de câmbio e,

possivelmente, de algum fator de risco peculiar ao país em questão.

a) A taxa de juros numa economia fechada

Um modelo comumente utilizado para estabelecer os determinantes da taxa de juros de

mercado numa economia fechada tem sua origem em dois conceitos emitidos por I.

2

Fisher. No primeiro, a taxa de juros nominal ( i ) representa a soma1 da taxa de juros real

(r ) e da taxa de inflação esperada (e) (isto é, i = r + e). No segundo, a taxa de juros real

tende a flutuar ciclicamente, em torno do seu equilíbrio de longo prazo (r*). De acordo

com o segundo conceito de Fisher, as flutuações cíclicas ou de curta duração da taxa de

juros real podem refletir alterações da política econômica ou alterações excepcionais nas

condições vigentes no mercado de recursos para financiamento.

De modo semelhante, as variáveis orçamentárias exercem um efeito apenas temporário

sobre a taxa de juros real. Se, por exemplo, o déficit orçamentário for financiado por

empréstimos do banco central, um aumento do déficit (e do respectivo financiamento),

poderá acarretar um excesso (inesperado) de oferta de moeda e, portanto, uma queda da

taxa de juros real a curto prazo, que será compensada a médio prazo, visto que uma

renda maior aumenta a procura de moeda. De igual modo, se o déficit orçamentário for

financiado por meio da emissão de obrigações subscritas pelo setor não bancário interno,

um aumento do déficit poderá acarretar um excesso de procura de fundos para

financiamento, que, por sua vez, acarretará um aumento temporário da taxa de juros real.

Este efeito também é temporário, já que a persistência de taxas de juros reais elevadas

acabam por diminuir a renda e eliminar o excesso de procura de recursos para

financiamento.

b) A taxa de juros numa economia aberta

Visto que, numa economia aberta, os agentes econômicos podem dar origem ao ingresso

ou à saída de capitais, existe uma relação entre as taxas de juros internas e externas.

Numa economia aberta, que não impõe quaisquer restrições aos fluxos de capital,

deixando-se de lado as considerações relativas ao risco e ao custo das transações, o

comportamento dos agentes econômicos levará a uma equalização dos rendimentos

esperados no mercado financeiro interno e no mercado financeiro externo. Desta forma,

as taxas de juros internas, em um dado momento, serão determinadas pela seguinte

relação:

i t = i *t + e t

em que i*t é a taxa de juros no mercado mundial (para o mesmo ativo financeiro e o

mesmo prazo) e et é a depreciação esperada (a taxa de câmbio é definida como o preço

interno da moeda estrangeira).

O risco relativo à solvência, outros tipos de riscos e a existência de custos de transação

criam um diferencial entre a taxa de juros interna e a soma da taxa de juros no mercado

mundial com a taxa esperada de desvalorização da moeda. Em alguns países em

desenvolvimento, este diferencial pode ser considerável, por causa do risco político e do

custo das transações.

De modo semelhante, a existência de controles de capital que ainda vigoram em muitos

países em desenvolvimento, reflete-se num diferencial entre a taxa de juros interna e a

soma da taxa de juros no mercado mundial com a taxa esperada de desvalorização da

moeda. Neste caso, a reação dos fluxos internacionais de capitais às flutuações da taxa

de juros internas poderá ser fraca, em virtude da maneira como o mercado percebe os

riscos envolvidos.

1

A soma dos dois termos é uma aproximação. Uma expressão mais precisa, particularmente relevante no caso de países

com inflação elevada, está calcada no produto dos dois termos, ou seja: i = (1 + r) (1 + e) -1.

3

Neste sentido, a determinação da taxa de juros pelo mercado na maioria dos países em

desenvolvimento pode combinar fatores peculiares a uma economia aberta com fatores

peculiares a uma economia fechada.

A importância relativa desses dois tipos de fatores depende das restrições impostas sobre

os fluxos de capitais e da amplitude do diferencial provocado por essas restrições. Se, por

exemplo, as restrições forem relativamente pequenas, o diferencial também será pequeno

e a relação entre as taxas de juros interna e externa se aproximará da equação anterior.

Ao contrário, se as restrições forem severas, o diferencial será grande e as taxas de juros

internas dependerão principalmente das condições vigentes no mercado interno.

4.1.3. Políticas de Taxas de Juros, a Estabilização e o Crescimento Econômico

Em muitos países em desenvolvimento, em vez de serem determinadas pelo mercado, as

taxas de juros são controladas diretamente pelas autoridades. Os efeitos desta política

dependem da forma como as autoridades administram as taxas. Em alguns casos, as

taxas de juros são administradas de maneira flexível, acompanhando mais ou menos de

perto as variações de seus determinantes. Em alguns casos, contudo as taxas de juros

administradas carecem de flexibilidade e (…) elas se tornam consideravelmente mais

baixas do que a taxa de equilíbrio do mercado. Estas taxas de juros “reprimidas” têm

efeitos significativos na economia.

Taxas de juros reprimidas e seus efeitos sobre a estabilidade econômica

Um efeito importante das taxas de juros reprimidas é que elas desestabilizam a situação

macroeconômica. Em primeiro lugar, na medida em que as taxas nominais reprimidas se

traduzem em taxas de juros reais (esperadas) muito baixas ou negativas, elas estimulam

o consumo e a demanda de investimento, visto que projetos que, de outra forma não

seriam rentáveis, parecem atraentes. De modo geral, a poupança interna tende a cair,

particularmente a poupança financeira, que é substituída parcialmente por haveres em

ativos reais. O excedente de investimento interno resultante em relação à poupança

interna implica um excedente de despesa interna em relação ao produto, o que se reflete

em um déficit da conta corrente do balanço de pagamentos.

Em segundo lugar, na medida em que as taxas de juros reprimidas se tornarem

internacionalmente competitivas - isto é, na medida que elas se tornarem mais baixas do

que as taxas externas - ajustadas pela desvalorização esperada da moeda nacional vultosas saídas de capital agravarão os problemas da conta corrente, provenientes de um

volume menor de poupança interna.

Com freqüência, as autoridades reagem ao desequilíbrio crescente do balanço de

pagamentos, mediante restrições à importação de bens e serviços e às saídas de capital.

Contudo, mesmo que estas medidas atinjam o objetivo de limitar o desequilíbrio externo,

elas aumentarão a despesa interna e o isolamento progressivo da economia encontrará

reflexo numa aceleração da inflação, o que tornará ainda mais aguda a repressão da taxa

de juros.

Os efeitos da taxa de juros sobre a relação entre a demanda agregada e o saldo global do

balanço de pagamentos explicam porque as políticas de taxas de juros são tão utilizadas

em programas de estabilização, juntamente com outras políticas, tais como contenção

orçamentária e monetária, depreciação da taxa de câmbio e ajuste dos preços internos

4

relativos de mercadorias e fatores. O objetivo imediato da política de taxa de juros é

ajustar a taxa de juros nominal, para que ela possa contribuir para a consecução dos

seguintes outros objetivos:

a) eliminação do excesso de demanda na economia e controle da inflação;

b) restauração dos ingressos líquidos de capital na economia, melhorando assim o

balanço de pagamentos; e

c) promoção de uma utilização mais eficiente de recursos produtivos.

Taxas de juros e crescimento econômico

A taxa de juros real esperada exerce um influência importante no crescimento econômico,

já que afeta não só o volume da poupança e dos investimentos, como também a

produtividade destes últimos.

a) Taxas de juros reais e distribuição da poupança

Pode-se representar o conjunto dos projetos de investimentos de um país por meio de

colunas verticais, como se vê no gráfico seguinte. A largura de cada coluna indica o custo

do projeto, ao passo que sua altura representa a produtividade marginal do projeto,

medida como a relação entre o acréscimo por ele trazido ao produto nacional anual e o

custo do projeto. Portanto, o eixo vertical indica também o nível máximo de taxa de juros

real que o projeto pode suportar.

Produtividade Mg do K (%)

Taxa de juros real (%)

Investimento ($)

Figura 01 - Espectro de projetos possíveis. O gráfico mostra os projetos em ordem

decrescente de rentabilidade, da esquerda para a direita.

Se conectarmos o topo das barras sucessivas, a linha obtida poderá ser chamada de

curva de demanda de investimento, o que pode ser visto no próximo gráfico. Assim

sendo, se o número de projetos de investimento a serem executados depender do

montante total de poupança (interna e externa) disponível, a seleção dos projetos que

serão executados dependerá do mecanismo que permitir coadunar a poupança e os

projetos de investimentos.

Se o sistema financeiro for eficiente, o mercado estabelecerá a taxa de juros de equilíbrio.

Todos os projetos que apresentarem uma taxa real de retorno esperado pelo menos igual

à taxa real do mercado ( r0 ) contarão com recursos financeiros. Mas, para os projetos

5

(inclusive projetos de auto-financiamento) cuja taxa de retorno esperado for inferior à taxa

do mercado, não serão destinados recursos, conforme mostra o gráfico.

Produtividade Mg do K (%)

Taxa de juros real (%)

A

r0

C

O

S0

Figura 02 - Seleção de projetos viáveis. Nestas condições e supondo-se um

determinado volume de poupança global, S0, apenas os projetos que se situarem entre o

ponto de origem e o ponto S0 no gráfico serão executados. Portanto, o total do

crescimento do produto seria expresso por OACS0.

b) Efeitos de taxas de juros reais baixas

Os efeitos das taxas de juros reais baixas (ou negativas) dependem dos motivos pelos

quais essas taxas estão baixas. Assim, por exemplo, elas podem estar mais baixas do

que as taxas de equilíbrio do mercado por causa de efeitos temporários de mudanças

conjunturais da política econômica, implementadas interna ou externamente, repassadas

por arbitragem ao país em questão. Na medida que essas mudanças são imprevistas,

essas taxas de juros baixas tendem a aumentar a demanda de investimentos e a diminuir

o preço relativo do consumo corrente. Portanto, essas taxas aumentarão a despesa

(consumo e investimento) e, na medida que a economia não estiver operando a plena

capacidade, elas aumentarão também a renda real.

Os efeitos de taxas de juros reais baixas por longo período de tempo são muito diferentes,

visto que elas geram um excesso “permanente” de demanda de crédito e um excesso

“permanente” de investimento em relação à poupança. Essas taxas têm a sua origem nos

controles sobre as taxas de juros pagas e cobradas pelos bancos.

Quando a demanda de recursos para projetos de investimento excede a disponibilidade

de poupança, produzindo um excesso de demanda de crédito, fazem-se necessários

alguns mecanismos administrativos de racionamento do crédito. Um destes mecanismos

consiste na adoção de políticas de crédito seletivas. Contudo, estas políticas tendem a

designar recursos financeiros indiscriminadamente para todos os projetos em setores

prioritários, às expensas de alguns projetos com taxas mais altas de rendimento em

outros setores. As políticas de crédito seletivas tendem, portanto, a diminuir a

produtividade do investimento global e a taxa de crescimento econômico.

Tendo em vista o racionamento do crédito, tanto em setores prioritários como em setores

não-prioritários, é evidente que o interesse dos bancos é emprestar aos tomadores de

6

empréstimos maiores (o que reduz os custos para os bancos), para aqueles que oferecem

garantias mais sólidas e àqueles que têm relações especiais com os bancos. Um

resultado freqüente desta prática é que o crédito acaba sendo concedido a ricos e a

grandes empresas, particularmente àquelas que têm projetos intensivos em capital, em

detrimento a empréstimos a empresas menores e que têm projetos mais produtivos e

intensivos em trabalho, capazes de arcar com taxas de juros mais elevadas. Este

mecanismo de racionamento utilizado pelos bancos tende a reduzir não somente o

crescimento, como também a demanda de mão-de-obra, repercutindo ao mesmo tempo

negativamente na distribuição de renda.

e) Efeitos de taxas de juros reais elevadas

A elevação das taxas de juros reais pode ocorrer por vários motivos. Taxas elevadas

podem, por exemplo, refletir uma política monetária restritiva ou uma política orçamentária

expansionista, segundo a qual o déficit orçamentário do governo é financiado por meio da

emissão de obrigações. Elas podem também refletir moedas sobrevalorizadas e a

expectativa de uma desvalorização.2 Em todos estes casos, é provável que as taxas reais

elevadas sejam um fenômeno temporário, que será eventualmente superado.

Essas taxas elevadas não prejudicam a eficiência do sistema financeiro. Embora as taxas

elevadas de juros reais tendam a reduzir o investimento, tendem também a estimular a

poupança. Por sua vez, a redução na demanda de investimentos tende a exercer um

efeito negativo sobre o crescimento durante um período bastante curto.

Por outro lado, uma maior persistência de taxas de juros reais elevadas pode ter causas e

efeitos diferentes dos mencionados acima. A persistência de taxas elevadas comumente

reflete um grande diferencial entre as taxas ativas e passivas das instituições financeiras,

por causa dos impostos explícitos sobre as transações financeiras, dos impostos

implícitos, na forma de reservas compulsórias e créditos setoriais obrigatórios, ou de

dificuldades estruturais em relação aos custos operacionais ou à composição dos ativos

das instituições financeiras (além da inadimplência observada ou potencial).

Nestes casos, as taxas ativas relativamente altas, que restringem a demanda de

investimentos, tendem a coexistir com taxas passivas reais bastante baixas, que não

permitem um aumento da poupança financeira real. Nessas circunstâncias, um resultado

comum é um sistema financeiro pouco desenvolvido, que entrava o crescimento dos

ativos financeiros e da intermediação financeira no país, estimulando, ao mesmo tempo, o

auto-financiamento e a proliferação de transações financeiras fora do mercado financeiro

organizado. Isto, por sua vez, limita a eficiência da utilização de recursos financeiros para

investimentos no país.

4.2. O Investimento

A teoria econômica estuda o investimento por várias razões. Em primeiro lugar, porque a

teoria do investimento permite que se entenda como, mediante o ato de poupar-se parte

da produção atual, pode-se ampliar a produção futura. Em segundo lugar, as flutuações

dos investimentos têm uma participação na determinação do nível do produto e do

emprego em uma economia. Em terceiro lugar, os investimentos contribuem para o

crescimento econômico a longo prazo. Em razão desses objetivos, existe interesse em

estudar-se a lógica teórica e política do investimento.

Neste caso, apenas a taxa real “medida” pode ser “alta”, mas não a taxa “esperada”, já que a inflação esperada também

refletirá o efeito da desvalorização esperada.

7

2

4.2.1. Cenário

O investimento não é apenas determinado por fatores microeconômicos inerentes ao

projeto, à empresa e ao mercado, mas também afetado pelas tendências

macroeconômicas que condicionam e influenciam esses fatores. Os investidores definem

as suas estratégicas de investimento com base em fatores econômicos objetivos e em

tendências, mediante a formação de expectativas sobre a evolução econômica de longo

prazo. Estes fatores, conjunturais e estruturais, determinam um cenário, onde ambos,

investidor e investimento, se inserem. O cenário é composto mediante o conhecimento e

a análise da evolução histórica, da situação presente e das tendências futuras de curto e

de longo prazo que, direta ou indiretamente, possam influenciar os investimentos

planejados. Apresenta-se a seguir um exemplo de cenário macroeconômico internacional

e de longo prazo.

O fato da recuperação atual da economia do mundo desenvolvido não se traduzir em

melhores índices de emprego evidencia que algo mais do que uma simples crise cíclica

está ocorrendo. A falha na geração de empregos é somente uma entre as muitas

manifestações da atual revolução econômica mundial. As várias mudanças estruturais

trazidas por essa revolução estão trazendo novas regras de jogo e pedindo um novo

“modus operandi” para todos os participantes da economia mundial.

O rápido e contínuo crescimento do Leste Asiático, desde o fim dos anos 60, levou-nos a

uma redistribuição do poder econômico mundial, cujo impacto e implicações apenas

começam a se fazer sentir. Talvez o mais espetacular componente da revolução em curso

seja a mudança do centro de gravidade da dinâmica econômica internacional para a Ásia,

onde se configurou um novo pólo de emprego e produção mundial. Esse fenômeno está

no coração da revolução econômica mundial, pois quebrou a tradição previamente

existente entre alta tecnologia, alta produtividade, alta qualidade e altos salários. Foi essa

ligação que uma vez pareceu garantir a constante melhoria de padrão de vida nos países

desenvolvidos.

Hoje, no entanto, é possível ter alta tecnologia, alta qualidade e baixos salários. Com o

amadurecimento dos países nessa situação podemos esperar que as atuais diferenças

salarais diminuam. De agora em diante, a questão mais importante nas discussões

comerciais não será a nacionalidade de um produto, mas sim onde e para quem esse

produto criará empregos. O desafio representado pela criação de novos empregos

pressupõe uma “revolução cultural” nas empresas e nos países, tanto naqueles que

aspiram galgar novos e mais altos patamares de emprego e renda, quanto naqueles que

desejam preservar o padrão de vida conquistado antes das mudanças geradas pela

globalização em curso.

Um componente polêmico desta revolução é a restauração da flexibilidade do mercado de

trabalho, de forma a estimular a criação de novos empregos. Outro ponto relevante é a

necessidade de um crescente foco nas tecnologias-chave do futuro por meio das quais os

países industrializados ainda possam esperar vantagens competitivas. E, finalmente,

destaca-se a necessidade de ajuste nos sistemas de educação e treinamento, para criar

recursos humanos capazes de gerar mais valor agregado na atividade econômica.

Este cenário macroeconômico de transformação, criação e destruição de empregos indica

uma tendência de disputa mundial por novos investimentos, o que significa a

8

oportunidade das empresas desfrutarem de novos e mais amplos incentivos à atração de

investimentos, destinados a reduzir o custo do capital. Estes incentivos, aliados à nova

associação entre alta produtividade do trabalho e baixos salários, significa uma

revitalização do lucro para as diversas formas de capital, estimulando, assim, a realização

de novos investimentos, principalmente nos países e regiões que se articularem para

responder ao desafios da economia globalizada.

4.2.2. Conceitos sobre Investimento

O investimento é um conceito de fluxo, isto é, compreende um volume de recursos

aplicado ao longo de um determinado período de tempo. Já o capital é um conceito de

estoque, pois corresponde aos volumes acumulados de bens de produção, de

mercadorias e de imóveis existentes em um determinado momento no tempo.

O fluxo de investimento apresenta-se sob variadas qualificações, porque o estoque de

capital está presente sob diversas formas na economia. Tradicionalmente, o fluxo de

investimento destina-se à formação e manutenção de estoques de capital fixo, como as

máquinas, equipamentos, obras civis e instalações, de estoques de mercadorias prontas

ou semi-elaboradas e à construção de imóveis.

Os investimentos em estoques de mercadorias, apesar de serem uma uma fração dos

investimentos em bens de capital fixo e em imóveis, derivam a sua importância do fato de

serem o tipo mais volátil de investimento e, portanto, com participação significativa nos

ciclos econômicos de curto prazo, conforme mostra o modelo IS-LM.

Mas a abrangência do conceito deve ser ampliada para incluir também o fluxo de

investimentos para a formação de ciência e tecnologia e para a formação de capital

humano. A ênfase recente nestes fatores de crescimento e de incentivo ao investimento é

dada porque uma parcela substancial e crescente do aumento da produção e da renda

moderna está sob a forma de inteligência, de tecnologia e de informação, que aumentam

a capacidade competitiva das empresas, ainda que não sejam contabilmente registráveis,

por serem intangíveis, citando-se como exemplo os gastos em formação e treinamento de

recursos humanos, em pesquisa e desenvolvimento de novos e melhores produtos e

processos e em métodos de gestão mais eficientes e eficazes.

Neste sentido, um conceito amplo de investimento deve abranger todo esforço de

acumulação e de renovação de capital, com a finalidade de preservar e ampliar a

capacidade de produção e de distribuição de bens, serviços e ativos na economia, tendo

em vista a obtenção de lucro e a expansão capitalista. Outros conceitos associados ao

termo investimento são:

a) investimento autônomo e induzido;

b) investimento bruto e líquido.

Os Investimentos autônomos são exógenos, isto é, são aqueles que não estão

relacionados com alterações no nível de renda. Os investimentos realizados pelo setor

público e os investimentos em inovações tecnológicas são considerados investimentos

autônomos.

Os Investimentos induzidos são endógenos, isto é, realizam-se em decorrência de um

aumento de renda, na medida em que o aumento da renda induz a uma elevação do

9

consumo e, consequentemente, a um incremento no fluxo de uso e, mediante novos

investimentos, na própria dimensão da capacidade de produção. Os investimentos são

igualmente endógenos quando flutuam na proporção inversa da variação da taxa de juros

na economia.

O Investimento bruto é o investimento total que, deduzido da depreciação, isto é, da parte

do investimento que se destina a compensar o desgaste do capital durante o processo

produtivo, se transforma em investimento líquido. Portanto, uma parte do investimento

total serve para repor o capital em depreciação, enquanto o restante serve para aumentar

o estoque de capital.

Finalmente, menciona-se a existência dos conceitos de capital “reproduzível” e de capital

“não reproduzível”. O capital “reproduzível” pode aumentar por meio da nova produção as empresas podem reinvestir em novos prédios e equipamentos, as pessoas podem

construir novas casas etc. O capital “não reproduzível”, que inclui terras e depósitos

minerais, não pode aumentar por meio da produção. Em termos econômicos, a extração

de petróleo e a exploração de minérios é uma forma de investimento negativo (ou seja,

um desinvestimento), porque o estoque do recurso natural diminui com a extração.

Os gastos com investimentos são muito mais voláteis que os gastos com consumo. Os

consumidores que procuram a otimização vão querer nivelar os níveis de consumo no

tempo, mas as empresas que querem a otimização têm menos motivos para nivelar os

gastos com investimentos. O investimento é o componente mais volátil do PNB. Quando

os gastos com bens e serviços declinam durante uma recessão, boa parte dessa redução

costuma concentrar-se nas despesas de investimento.

O valor do investimento na economia tende a ser bastante subestimado e o valor dos

gastos em consumo costuma ser superestimado. Isto porque os registros oficiais na

contabilidade nacional não levam em conta vários tipos de capital não-físico que deveriam

ser considerados parte do estoque de capital da nação, como, por exemplo, uma força de

trabalho bem treinada, que representa o capital humano, pois o treinamento aumenta a

futura capacidade produtiva do trabalhador. Os gastos em pesquisa e desenvolvimento

representam outra forma de investir no estoque de capital não-físico da economia, pois o

nível tecnológico mais avançado faz parte do estoque total do capital da economia.

4.2.3. Fatores Determinantes do Investimento

Os investimentos são realizados tendo em vista a expectativa de lucro. Entretanto, o

principal determinante do investimento é a inovação, na medida que esta é que motiva a

possibilidade de lucro. Na teoria econômica foi Schumpeter quem classificou as

categorias de inovação, como segue:

a)

b)

c)

d)

e)

a fabricaçäo de um bem novo;

a introduçäo de um método novo de produçäo;

a abertura de um novo mercado;

a conquista de uma nova fonte de matérias primas ou de produtos intermediários; e

a realizaçäo de uma nova organizaçäo de mercado, por exemplo, a criaçäo de um

monopólio.

10

Observa-se que as duas primeiras categorias estão diretamente associadas com a

inovação tecnológica. Ressalta-se que a introdução de tecnologias de novos produto pode

ser dividida da forma seguinte, conforme o seu grau de complexidade:

a) tecnologia de uso;

b) tecnologia de fabricação; e

c) tecnologia de desenvolvimento.

Destaca-se aqui a importância do valor agregado representado pelo investimento

proveniente da tecnologia de desenvolvimento de novos produtos e métodos de

produção. Antes que uma empresa ou família possam utilizar a inovação, elas devem

comprar bens de investimento. A invenção da estrada de ferro não teve valor algum

enquanto não se fabricaram vagões e se colocaram trilhos. A idéia do computador só se

tornou produtiva quando os equipamentos foram produzidos. A inovação tecnológica leva

a um aumento da demanda por investimento.

As firmas aumentam o capital, isto é, investem, até o ponto em que o rendimento

esperado do investimento é igual ao custo de utilização do capital acrescentado. O custo

de utililização tem três componentes. Um, a depreciação, consiste em obsolescência e em

desgaste pelo uso. O segundo é a taxa de juro que a firma tem de pagar para levantar os

fundos que ela investe, ou a taxa de juro imputada que ela cobra de si mesma quando

investe uma parte dos lucros não-distribuídos. O terceiro é o prêmio de risco que

compensa a firma por arriscar os fundos (Mayer, Duesenberry, Aliber, p.298)

rendimento do

capital

r1

Produtividade

marginal do capital

r2

k1

k2

estoque de capital

A figura mostra o rendimento do capital como uma função do estoque de capital existente.

À medida que se acrescenta mais capital, o rendimento dessa parcela adicional, a

produtividade marginal do capital, diminui. Dada a decrescente produtividade do capital

mostrada na figura, seria de se esperar, ao longo do tempo, enquanto o estoque de

capital aumenta, que a produtividade marginal do capital está sempre caindo. Mas a figura

mostra a produtividade marginal do capital com base no pressuposto de que o tamanho

da força de trabalho seja constante e que a tecnologia fique inalterada. Uma força de

trabalho crescente aumenta a demanda de capital, e muitas vezes a nova tecnologia

também faz isso. O resultado é que, apesar do crescente estoque de capital, não há

razão para se presumir que a produtividade marginal do capital caia continuamente ao

longo do tempo.

Se algum fator, como uma nova tecnologia, elevar a produtividade marginal do capital, ou

se o custo de utilização do capital cair, as firmas realizam novo investimento até que o

11

rendimento marginal do capital volte a ser igual ao custo marginal de utilização do capital.

Mas aqui enfrentamos uma complicação. Mesmo que se saiba o quanto um firma quer de

capital adicional, não se sabe qual é a taxa de investimento dessa firma. Uma firma que

aumente o seu estoque de capital de, digamos, $ 20 milhões para $ 30 milhões, pode

investir por um mês à razão de $ 10 milhões por mês, ou por cinco anos à razão de $ 2

milhões por ano. A rapidez com que uma firma atinge o seu estoque de capital ótimo

depende dos custos relativos de funcionar durante algum tempo com capital insuficiente,

multiplicados pelos custos que resultam da aceleração do investimento.

Pode-se traçar uma curva relacionando o rendimento do investimento não ao estoque de

capital, mas ao total que é investido a cada ano. Essa curva, mostrada na figura seguinte,

mede a eficiência marginal do investimento. É essa curva, e não a curva da produtividade

marginal do capital que determina diretamente o investimento. Ela mostra que, à medida

que a taxa de juro cai, o investimento aumenta. Enquanto houver investimento, o estoque

de capital cresce. Com o estoque de capital subindo, a produtividade marginal do capital

cai. A curva da eficiência marginal do investimento, portanto, se desloca para baixo. Em

dado momento, no equilíbrio, o investimento líquido está de volta ao seu nível anterior,

embora o investimento bruto seja maior, porque o aumento do estoque de capital significa

que a demanda para reposição é maior. (Mayer, Duesenberry, Aliber, p.300)

rendimento do

investimento

r1

Eficiência

marginal do investimento

r2

I1

I2

Investimento

O Custo de Utilização do Capital

Um dos componentes do custo de utilização do capital, a taxa de depreciação, depende

da tecnologia e, por isso, não será discutido aqui. Um outro componente é a taxa de juro

real. Quanto mais alta a taxa de juro, mais baixo o valor atual do fluxo de renda que o

capital irá render no futuro. (…) O valor atual de um fluxo futuro de pagamentos de $Y por

ano é:

PV = Y/(1 + r) + Y/(1 + r)2 + Y/(1 + r)3 + … + Y/(1 + r)n

Obviamente, quanto maior for r, menor o valor atual de uma quantia dessas. Em

particular, como mostra a tabela seguinte, os pagamentos mais distantes perdem valor

muito rapidamente. Assim, a uma taxa de juro de 10%, $ 100 daqui a dez anos têm um

valor atual de apenas $ 39,00. A uma taxa de juro de 20%, o seu valor atual é de apenas

$ 16,00. Por isso, para alguns tipos de investimento que só vão começar a gerar retornos

daqui, digamos, a cinco anos, e então irão fazer isso durante vinte anos, a taxa de juro é

de uma importância esmagadora. (Mayer, Duesenberry, Aliber, p.302)

Valor atual de $ 100 recebido em várias datas

12

Número de anos a

partir de agora

1

2

3

4

5

6

7

8

9

10

Descontado à taxa Descontado à taxa Descontado à taxa

de juro de 20%

de juro de 10%

de juro de 5%

83

91

95

69

83

91

58

75

86

48

68

82

40

62

78

33

56

75

28

52

71

23

46

68

19

42

65

16

39

61

Produção e Investimento

Como a única razão para usar capital é obter produção, a produtividade marginal do

capital, e com isso a taxa de investimento, depende do volume de produção e do custo de

utilização do capital. Suponha que os salários reais, o custo de utilização do capital e a

tecnologia sejam constantes. Pense no investimento líquido, isto é, no investimento acima

daquilo que é necessário para compensar a depreciação. Quanto é que uma firma irá

investir? Se a sua produção for constante, seu investimento líquido não será apenas

constante, será zero. Com a produção constante, o estoque de capital desejado pela firma

também é constante, de modo que ela não precisa aumentar o capital investindo. Se a

produção cai, a firma tem mais capital do que deseja e irá desinvestir, ao não substituir o

capital que se deprecia. Só se a produção aumentar é que a firma irá fazer novos

investimentos (líquidos).

Se a produção aumentar numa taxa crescente (isto é, se acelerar), o aumento do

investimento pode ser dramático. A tabela seguinte dá um exemplo. Enquanto a produção

for constante em $ 100, o único investimento que ocorre é $ 50 de investimento de

reposição. Mas quando a produção sobe de $ 100 para $ 120, a firma acrescenta $ 100

de capital novo. Como resultado, o investimento bruto (que é o investimento nominal mais

o investimento de reposição) sobe para $ 150. Assim, um aumento de 20% na produção

não elevou o investimento em apenas 20%, mas triplicou-o.

Produção e Investimento

Valor da

Valor das máquinas Investimento de

Investimento

Investimento

produção

necessárias

reposição

novo

bruto

$ 100

$ 500

$ 50

$0

$ 50

$ 100

$ 500

$ 50

$0

$ 50

$ 120

$ 600

$ 50

$ 100

$ 150

Observações:

a) são necessários $ 5 de máquinas para produzir $ 1 de produto;

13

b) a depreciação é igual a 10% das máquinas do período anterior;

c) investimento de reposição mais investimento novo.

(Mayer, Duesenberry, Aliber, p.302)

A Estabilidade do Investimento

Como, de tempos em tempos, a produção aumenta realmente em ritmo acelerado, o

chamado acelerador, ou princípio da aceleração, parece indicar que o investimento é

altamente errático. Mas existe um fator que melhora a situação. O provável é que as

firmas se desloquem devagar em direção ao seu estoque de capital ótimo, de modo que o

investimento por ano nada tem de tão variável assim. Há vários motivos para isso.

Primeiro, uma firma não reage de forma impensada a um estoque de capital inferior ao

ótimo. Em vez disso, ela opera com o velho estoque de capital se espera que a procura

maior seja apenas temporária (sazonal). Segundo, a alta taxa de investimento atrapalha

as outras atividades da firma, de modo que as firmas tentam distribuir o investimento ao

longo do tempo. Terceiro, quando uma firma levanta mais empréstimos, seus custos de

capital podem subir. Isto poderia limitar o investimento da firma. Quarto, quando muitas

firmas tentam investir ao mesmo tempo, o custo de bens de capital pode aumentar

bastante, induzindo algumas delas a adiar o investimento. (Mayer, Duesenberry, Aliber,

p.303)

A Interação entre Investimento e Consumo: o Multiplicador do Investimento

Pelo princípio da aceleração, sabemos que alterações da demanda e, com isso, da

produção, provocam alterações no investimento. E o multiplicador do investimento mostra

como alterações no investimento geram alterações no consumo. A idéia básica do

multiplicador do investimento é simples e óbvia. Quando uma firma faz investimento, sua

despesa gera renda para outras pessoas. Os recebedores dessa renda consomem uma

parte dela, e seu consumo cria renda para outras pessoas, e assim por diante. Por isso,

em cada elo da cadeia só uma parte das receitas maiores é consumida, de modo que a

seqüência de gastos é decrescente. A cadeia de dispêndios é:

$ 1c + $ 1c2 + $ 1c3 + ... + $ 1cn,

onde c é a propensão marginal a consumir.

Essa série se aproxima de uma soma de 1/(1- c). Suponha, por exemplo, que devido aos

impostos e à propensão marginal a poupar, as pessoas consumam apenas 50% de sua

renda antes do imposto. Quando se soma toda a cadeia, a renda aumentou não $ 1, mas

$ 2.

4.3. As Teorias de Taxa de Juros e Investimento

4.3.1. O Investimento e a Taxa de Juros na Teoria Clássica

Os clássicos reconheciam que nem toda a renda gerada era consumida, pois parte dela

teria que ser destinada ao investimento. A poupança é a fonte de recursos para a

realização dos investimentos. O mecanismo que determina que cada unidade poupada

seja utilizada na produção de bens de capital, garantindo pleno emprego dos recursos, é

a taxa de juros.

A poupança é uma função direta da taxa de juros, sendo esta a medida da sua

remuneração. Quanto mais alta for a taxa de juros, maior será o volume que a

coletividade estará disposta a poupar e, quanto mais baixa a taxa de juros, menor será a

disposição da coletividade para poupar. O investimento é uma função inversa da taxa de

14

juros, com esta se apresentando como o preço dos bens de capital. Assim, os

investidores só estariam dispostos a ampliar suas instalações, adquirir equipamentos ou

construir novas unidades de produção se a taxa de juros for relativamente baixa.

Uma forma de entender esta representação é pressupor que os bens de capital sejam

arrendados pela empresa produtora de bens de consumo, em troca de um renda mensal

paga à empresa proprietária do capital físico. A proporção entre esta renda mensal e o

valor do capital arrendado corresponde à taxa de juros clássica, que é um fenômeno real

e não uma taxa de juros monetária.

Assim, os economistas clássicos atribuiam a cobrança de juros tanto à produtividade do

capital, ou seja, ao lucro que o capital proporciona a quem o possui, como ao pagamento

de um serviço, isto é, da possibilidade de se dispor de um capital.

Definidos poupança e investimento dessa maneira, os clássicos sustentavam que, se as

curvas de poupança e investimento caminham em direção inversa, haveria um ponto em

que elas se interceptariam, que seria o ponto de equilíbrio entre a demanda de

investimento e a oferta de poupança. A taxa de juros de equilíbrio (re) é determinada

então pela interseção das duas curvas S = S(r) e I = I(r). Graficamente, temos:

r

r1

S

re

I

I1

S = S(r)

I = I(r)

Se=Ie

S1

S,I

quando r aumenta, S também aumenta

quando r aumenta, I diminui, e vice-versa.

Figura 03 - O equilíbrio clássico entre poupança e investimento. A taxa de juros r =

re, onde Se = Ie, determina como a renda real é repartida entre consumo e poupança e,

portanto, como a produção é alocada entre bens de consumo e bens de capital. A uma

taxa de juros r1 > re S1 > I1, o que significa que parte dos recursos destinados à

produção de bens de consumo é deslocada (e não utilizada) para a produção de bens de

capital, o que significa desemprego de recursos, pois há excesso de poupança em

relação ao volume de investimento. Nesta situação, uma queda da taxa de juros

restauraria o equilíbrio. A única taxa de juros compatível com o equilíbrio de pleno

emprego é a taxa de juros re. Esta relação entre poupança, investimento e taxa de juros

ocorre, portanto, em um contexto de equilíbrio de pleno emprego, pressuposto este

inerente ao pensamento clássico.

A Crítica de Keynes à Teoria Clássica do Investimento, Poupança e Taxa de Juros

15

Segundo Keynes, o ajustamento automático sustentado pelos clássicos não era

verdadeiro. Keynes argumentou que, apesar da influência que a taxa de juros tinha sobre

os volumes de poupança e de investimento, nada garantiria que ela fosse condutora da

igualdade entre esses dois elementos. O montante do Produto Nacional poderia

desempenhar um papel muito mais importante, tanto na determinação do volume da

poupança, quanto do investimento, e mais, as decisões de poupança da coletividade não

apresentavam qualquer vinculação com as decisões de investimento das empresas. Os

que poupam e os que investem são levados a isso por motivos diferentes e pertencem a

grupos também diferentes.

Keynes sustenta que, ao negligenciar as variações no nível da renda, a escola clássica

erra ao considerar a taxa de juro como o fator que realiza a igualdade entre poupança e

investimento, isto é, entre a procura de fundos investíveis e a oferta de fundos de

poupança. Isto pode ser representado por meio do diagrama seguinte.

Taxa de

juros

ID1

SY1

ID2

i1

q

I1,S1

Volume de Inv. e Poupança

Figura 04 - A taxa de juros e o volume de investimentos. A taxa de juros e o volume

de investimentos se determinam pelo ponto de interseção da curva de procura de

investimento, ID1, e da curva de oferta de poupança, SY1. A curva de procura de

investimento (ID1) é a curva da eficácia marginal do capital de Keynes. A curva SY1

representa a quantidade de poupança associada a um nível de renda Y1 que, segundo os

pressupostos clássicos, seria o nível de renda correspondente ao pleno emprego.

Keynes está de acordo com a teoria clássica, quando esta supöe que, dado o nível da

renda, a taxa corrente de juros se situa no ponto de intersecçäo da curva da procura de

investimento com a curva da poupança que se pratica, às várias taxas de juros e ao nível

de renda dado. Keynes diverge dos clássicos quando estes dão um passo a mais e

postulam que, se a curva da procura de investimento se desloca até a posiçäo ID2, a

intersecçäo desta nova curva da procura de investimento com a antiga SY1, no ponto "q"

do gráfico, determinará a nova taxa de juros. O erro clássico está em supor que a curva

de procura do investimento pode variar sem que varie o nível de renda.

A diminuiçäo do investimento leva a uma reduçäo do nível de renda e, de uma renda

diminuída, se poupará menos. Assim, pois, é insustentável supor que a curva da procura

de investimento (ID) possa deslocar-se sem que, ao mesmo tempo, ocorra um

deslocamento na curva de poupança (SY). Como a curva SY também se desloca, näo

podemos determinar qual será a taxa de juros, nem qual será o volume de poupança e do

16

investimento. No gráfico dos clássicos näo há dados suficientes para obter-se esta

informaçäo.

Para achar a curva da poupança que é relevante para a curva do novo investimento, temse que determinar primeiro a taxa de juros, mediante a introduçäo do estado da

preferência pela liquidez (demanda de moeda) e da oferta de moeda para especulação. A

curva adequada SY será a que corta ID2 imediatamente em frente à nova taxa de juros,

seja ela qual fôr.

Taxa de

juros

ID2 ID1

SY’2 SY2 SY1

i1

i2

q

Volume de Inv. e Poupança

Figura 05 – Taxa de juros e volume de investimento. Se a nova taxa de juros for i2, a

curva da poupança que interessa é SY2 na figura anterior. A quantia de investimento (e de

poupança) é determinada agora no eixo horizontal, imediatamente abaixo do ponto de

interseção das curvas ID2 e SY2. Se a taxa de juros permanece sem alteraçäo em i1 porque o estado da preferência de liquidez e a quantidade de moeda pelo motivo

especulaçäo permanecem os mesmos - a curva da poupança de rendimento que

interessa é SY'2 e o ponto em que esta curva intercepta ID2 indicará a quantidade da

poupança e do investimento de equilíbrio. O ponto "q" indica a solução dada pela teoria

clássica, que supõe que a renda, o produto e a poupança permanecem inalterados, no

nível de pleno emprego, quando muda o volume de investimento.

O aspecto distintivo da teoria de Keynes, em relaçäo aos clássicos, é representado no

diagrama pelas curvas SY. Há uma curva SY diferente para cada nivel de renda. Keynes

argumentou que a Renda Nacional é que determina o nível de emprego e, para que se

chegasse ao nível de pleno emprego, teria-se que determinar a renda nacional que

proporcionaria tal situação e tomarem-se as providências para que ele fosse mantido, se

houvesse o desejo de manter tal situação.

Como o montante da renda nacional é dado pelo montante do consumo mais o montante

do investimento realizado pelas empresas particulares e pelo Governo, o equilíbrio de

pleno emprego poderia ser alcançado e mantido se o Governo adotasse uma política

compensatória que suprisse as eventuais deficiências do investimento e do consumo,

elevando para níveis desejados o montante da renda nacional e, consequentemente, o

volume de emprego.

Resumindo, para os clássicos só haveria equilíbrio com pleno emprego, enquanto para a

teoria keynesiana o que determina o equilíbrio é a igualdade entre a produção global,

geradora de renda, e a demanda agregada como um todo, que se pode dar não somente

17

ao nível de pleno emprego, mas a qualquer outro nível em que existe desemprego dos

fatores de produção.

4.3.2. A Síntese Neoclássica: o Modelo IS-LM

O modelo de demanda agregada IS-LM é uma interpretação relevante da teoria

macroeconômica keynesiana. O modelo é composto pela curva IS e pela curva LM. A

curva IS se refere a investimento (I) e poupança (S), representando o equilíbrio no

mercado de bens e serviços. A curva LM se refere a liquidez (L) e moeda (M),

representando o equilíbrio entre a oferta e demanda de moeda para especulação, no

mercado financeiro.

Uma vez que a taxa de juros influi tanto sobre o investimento quanto sobre a demanda

por moeda, esta é a variável que liga as duas metades do modelo IS-LM que, juntas,

determinam a demanda agregada de equilíbrio (ainda que este equilíbrio não seja,

necessariamente, o de pleno emprego).

O Mercado de Bens, a Cruz Keynesiana e a Curva IS

A curva IS mostra a relação entre taxa de juros e nível de renda que se estabelece no

mercado de bens e serviços. Para entender esta relação, começa-se com uma teoria

simples da demanda por bens e serviços conhecida como cruz keynesiana. Para construir

a cruz keynesiana, inicia-se observando os determinantes da despesa planejada.

Despesa planejada é o montante que famílias, empresas e governo estão dispostos a

gastar na compra de bens e serviços. Supondo uma economia fechada, de modo que as

exportações líquidas sejam iguais a zero, a despesa planejada, E, é:

E = C + I + G = Despesa Planejada, onde: C = Consumo

I = Investimento Planejado

G = Compras do Governo

A esta equação acrescenta-se a função consumo:

C = Ca + c(Y - T) = Função Consumo, onde

Ca = consumo autônomo e

(Y - T) = renda disponível

A função consumo diz que o consumo depende da renda disponível (Y - T). A renda

disponível é a renda total, Y, menos os impostos, T. Considera-se ainda que o

investimento planejado é fixo:

__

I = I = Investimento Planejado

e a política fiscal - isto é, os níveis de despesas do governo e impostos - também é fixa:

__ _

G=G

|

__

> = Política Fiscal

T = T. _|

__

__ __ __

Combinando estas igualdades, tem-se:

E = Ca + c(Y - T) + I + G.

Esta equação diz que a despesa planejada é função da renda, Y, do nível exógeno do

investimento planejado e das variáveis exógenas de política fiscal.

18

E = Despesa

planejada

_

_ _ _

E = Ca + c(Y - T) + I + G

PMgC

1

Renda, produto

Figura 06 - Despesa Planejada como Função da Renda. A linha se inclina para cima

porque uma renda mais alta determina um consumo maior e, portanto, uma despesa

planejada maior. A declividade desta linha é a propensão marginal a consumir (PMgC),

que mostra o quanto a despesa planejada aumenta quando a renda se eleva em uma

unidade monetária.

Considera-se agora que a economia está em equilíbrio, de modo que a despesa

observada é igual à despesa planejada. Recorde-se que o PNB representa tanto a renda

quanto a despesa da economia. Assim, Y é igual não só à renda total, mas também à

despesa total em bens e serviços observada (realizada). Escreve-se esta condição de

equilíbrio como:

Despesa Observada = Despesa Planejada

Y=E

A reta de 450 que aparece na figura seguinte liga os pontos que atendem a esta condição.

Acrescentando a função de despesa planejada, esta figura se torna a cruz keynesiana.

E = Despesa Planejada

Y=E

_

_

_ _

E = Ca + c(Y - T) + I + G

Y1

E1

E2

A

Y2

Y2 renda de equil.

Y1

Renda, produto (Y)

Figura 07 - A Cruz Keynesiana. O equilíbrio na cruz keynesiana está no ponto A, onde a

renda é igual à despesa planejada. Como é que a economia alcança o equilíbrio? Para

muitas empresas, os estoques têm um papel destacado no processo de ajustamento. Se

as empresas produzem mais bens do que aqueles que os consumidores estão dispostos

a comprar, o excedente é somado ao estoque. Inversamente, se as firmas produzem

menos do que as pessoas desejam, os estoques atendem essa demanda. Estas

variações não planejadas nos estoques levam as empresas a mudar o nível de produção.

19

O Ajustamento ao Equilíbrio na Cruz Keynesiana. Se as empresas produzem no nível

Y1, a despesa planejada é inferior à produção, de modo que as empresas acumulam

estoques. Estes estoques levam as empresas a reduzir a produção. Da mesma forma, se

as empresas produzem ao nível Y2, a despesa planejada, E2, supera a produção e as

empresas esgotam seus estoques. Esta queda nos estoques leva as empresas a

aumentar a produção.

A cruz keynesiana mostra como a renda é determinada, dados os níveis de investimento

planejado, I, e de variáveis de política fiscal, G e T. Contudo, é simplista ao supor que o

nível de investimento planejado seja fixo, na medida em que este, de fato, depende da

taxa de juros. Para incluir a relação entre taxa de juros e investimento no modelo,

representa-se o investimento planejado por:

I = I(r)

onde r = taxa de juros real

Destaca-se, assim, que a taxa de juros relevante para a determinação do nível de

investimento não é a nominal e sim a real, ou seja, a taxa nominal descontada da inflação

esperada. A função investimento mostra porque o investimento depende da taxa de juros

real. Um aumento na taxa de juros real aumenta o custo do capital. Portanto, reduz tanto

o lucro decorrente da posse do capital como o incentivo para acumular mais capital. De

forma análoga, uma redução na taxa de juros real reduz o custo do capital e incentiva o

investimento. Assim, a curva de investimento, que relaciona o investimento à taxa de

juros, tem inclinação negativa.

A curva IS resume a relação entre taxa de juros e nível de renda, a partir da função

investimento e da cruz keynesiana.

E = Despesa Planejada

(B) A Cruz

Keynesiana

Y=E

E = Ca + c(Y - T) + I(r1) + G

20

I

E = Ca + c(Y - T) + I(r2) + G

(A) A Função Investimento

Y2

Y1

Y

(C) A Curva IS

r

r

r2

r2

r1

r1

IS

I(r2)

I(r1)

I

Y2

Y1

Y

Figura 08 - Derivando a Curva IS. O gráfico A mostra a função investimento: um

aumento na taxa de juros de r1 para r2 reduz o investimento planejado de I(r1) para I(r2).

O gráfico B mostra a cruz keynesiana: uma redução no investimento planejado de I(r1)

para I(r2) reduz a renda de Y1 para Y2, O gráfico C mostra a curva IS, resumindo a

relação entre taxa de juros e renda: quanto mais alta a taxa de juros, menor o nível de

renda.

A curva IS é negativamente inclinada, porque um nível mais alto de taxa de juros reduz os

gastos com investimento, reduzindo a demanda agregada e o nível de equilíbrio da renda.

A inclinaçäo da curva depende da sensibilidade dos gastos com investimento em relaçäo

às variaçöes na taxa de juros e também sobre o multiplicador.

O Mercado de Moeda, a Preferência pela Liquidez e a Curva LM

A curva LM descreve o equilíbrio no mercado monetário. Sua equação se obtém

igualando a oferta de liquidez real (M/P) à demanda por liquidez real keynesiana L(r,Y):

M/P = L(r,Y)

Na equação acima considera-se fixo o nível de preços, determinado a partir do salário

nominal (suposto rígido enquanto a economia se encontra abaixo do pleno emprego), da

alíquota de mark-up e da produtividade média do trabalho. Além de P, o traçado desta

curva no plano r x Y supõe dada a oferta monetária.

A curva LM representa a relação entre a taxa de juros e o nível de renda que se dá no

mercado de saldos monetários. Para entender esta relação, começaremos por uma teoria

simples da taxa de juros: a teoria da preferência pela liquidez.

21

A teoria da preferência pela liquidez é a mais simples interpretação da teoria keynesiana

da taxa de juros. A teoria explica como a oferta e a demanda de saldos monetários reais

determinam a taxa de juros.

Começa-se pela oferta de saldos monetários reais. Se M representa a oferta de moeda e

P, o nível de preços, M/P é a oferta de saldo monetários reais. A teoria da preferência

pela liquidez pressupõe que há uma oferta fixa de saldos monetários reais, isto é:

_ _

s

(M/P) = M/P.

M é o nível de oferta monetária determinado pelo Banco Central. Logo, é uma variável de

política econômica exógena. O nível de preços P também é uma variável exógena, neste

modelo. Considera-se o nível de preços como sendo dado porque o modelo IS-LM

considera o curto prazo, em que o nível de preços é fixo. Estas hipóteses sugerem que os

saldos monetários reais ofertados são constantes e, portanto, não dependem da taxa de

juros.

Vejamos agora a demanda por saldos monetários reais. A teoria da preferência pela

liquidez postula que o montante de saldos monetários reais demandados depende da taxa

de juros. A taxa de juros é o custo de oportunidade de se guardar moeda: é o que se

perde quando se guarda moeda, que não rende juros, em lugar de colocá-la em depósitos

de poupança ou títulos, que rendem juros. Em consequência, quando a taxa de juros

sobe, as pessoas desejam manter uma menor quantidade de sua riqueza em forma de

moeda. Representamos a demanda por saldos monetários reais por:

(M/P)d = L(r),

onde a função L(r) denota a demanda pelo ativo líquido - a moeda.

A igualdade nos diz que o montante dos saldos monetários reais demandados é uma

função da taxa de juros.

Para chegar-se a uma teoria da taxa de juros, combinaremos a oferta e a demanda de

saldos monetários reais, no âmbito da teoria da preferência pela liquidez.

Se a taxa de juros for muito alta, o montante de saldos monetários reais oferecidos

excede o montante demandado. Os detentores da oferta excedente de moeda tentarão

transformar parte da moeda que não rende juros em depósitos remunerados ou em

títulos. Os bancos e os emissores de títulos, que preferem pagar juros mais baixos,

respondem a este excesso de moeda reduzindo os juros cobrados. Já quando os juros

são muito baixos, de modo que a quantidade de moeda demandada excede o montante

oferecido, algumas pessoas tentam obter moeda através da venda de títulos ou o saque

de depósitos, elevando assim a taxa de juros. À taxa de juros de equilíbrio todos estão

satisfeitos com suas carteiras de ativos monetários e não monetários.

Taxa de juros

equilíbrio na

taxa de juros

oferta de M/P

r

(M/P)s = (M/P)d = equilíbrio

22

L( r )

_ _

M/ P

Saldos monetários reais = M/P

Figura 09 - A Oferta e a Demanda de Saldos Monetários Reais. A curva de oferta de

saldos monetários reais é vertical porque a oferta não depende da taxa de juros. Como a

taxa de juros é o custo da retenção de moeda, uma taxa de juros maior reduz o montante

dos saldos monetários reais demandados, o que explica a declividade negativa da curva

de demanda de saldos monetários reais.

A Teoria da Preferência pela Liquidez. A taxa de juros se altera até que o montante de

saldos monetários reais demandados seja igual ao dos saldos monetários oferecidos, o

que assegura o equilíbrio do mercado de moeda. O ajustamento da taxa de juros a este

equilíbrio da oferta e da demanda de moeda ocorre porque as pessoas procuram ajustar

sua carteira de ativos quando a taxa de juros está fora do nível de equilíbrio.

Usaremos, agora, a teoria da preferência pela liquidez para chegar à curva LM. Veremos

que a taxa de juros de equilíbrio - aquela que é igual à oferta e à demanda de moeda depende do nível de renda. Esta relação entre nível de renda e taxa de juros é

representada na curva LM.

Até aqui consideramos que apenas a taxa de juros influenciava a demanda por saldos

monetários reais. Contudo, é mais realístico considerar que o nível de renda, Y, também

afeta a demanda por moeda. Quando a renda é alta, a despesa também é elevada, de

modo que as pessoas realizam maior número de transações, o que exige o uso de uma

quantidade maior de moeda. Portanto, uma renda maior implica uma demanda maior por

moeda. Representaremos a função de demanda por moeda através de:

(M/P)d = L(r,Y).

O montante dos saldos monetários reais demandados varia inversamente à taxa de juros

e diretamente à renda.

Através da teoria da preferência pela liquidez, é possível constatar o que acontece com as

taxas de juros quando o nível de renda se altera.

A curva LM resume esta relação entre taxa de juros e renda. Quanto mais alto o nível de

renda, maior a demanda por saldos monetários reais, e, portanto, mais alta a taxa de

juros de equilíbrio.

A. O Mercado de Saldos Monetários Reais

r

B. A Curva LM

r

23

LM

L(r,Y2)

r2

r2

L(r,Y1)

r1

r1

__

M/ P

M/P = Saldos

monetários reais

Y1

Y2

Y = Renda,

produto

Figura 10 - Obtendo a Curva LM. O gráfico A mostra o mercado de saldos monetários

reais: um aumento na renda de Y1 para Y2 aumenta a demanda por moeda e, logo, a

taxa de juros de r1 para r2, para equilibrar o mercado de saldos monetários reais. Assim,

um aumento de renda provoca um aumento na taxa de juros. O gráfico B mostra a curva

LM que resume esta relação entre taxa de juros e renda: quanto mais alto o nível de

renda, mais alta a taxa de juros. É por isso que a curva LM é ascendente, como mostra a

figura 12B.

Observe-se em particular que, quanto maior a sensibilidade da demanda por moeda à

taxa de juros, menor será a inclinação da LM. Para taxas de juros suficientemente baixas,

admite-se, dentro dos moldes da argumentação keynesiana sobre a preferência pela

liquidez, que a procura de moeda seja infinitamente elástica com relação a esta variável.

Isto confere à LM um formato praticamente horizontal. Neste caso, denominado de

"armadilha da liquidez", a política monetária é incapaz de afetar a taxa de juros, pois os

agentes econômicos estão dispostos a manter qualquer quantidade de encaixes

monetários ao juro vigente, à espera de uma queda de preços dos títulos.

Por deferência aos neoclássicos, entretanto, apresenta-se um trecho quase vertical desta

curva. Supõe-se que isto ocorra quando, para taxas de juros suficientemente altas, a

moeda só seja utilizada para fins transacionais, quando então a demanda por liquidez real

L(r,Y) se reduziria à forma kY, independentemente da taxa de juros (k denotando a

constante marshalliana).

É importante lembrar que, ao traçarmos a LM no gráfico r,Y, tivemos que supor

constantes o nível de preços e a oferta monetária M. Se qualquer uma dessas variáveis

muda de valor, ou se a função de demanda por liquidez real sofre uma modificação

(dados r e Y), a curva LM se desloca. Este deslocamento se dará para a direita e para

baixo no caso de:

a) um aumento da oferta monetária M;

b) uma queda de P, decorrente de uma diminuição dos salários nominais, de um aumento

de produtividade da mão-de-obra ou de uma queda das margens de oligopólio;

c) uma diminuição da procura de moeda, resultante de inovações financeiras que

reduzam os custos fixos ou os riscos nas trocas de títulos por moeda e vice-versa.

É claro que os deslocamentos para a esquerda da curva LM se darão no caso de

variações nos parâmetros do modelo contrárias àquelas acima listadas.

24

Conclusão: O Equilíbrio de Curto Prazo

Temos agora todos os componentes do modelo IS-LM. As duas equações do modelo são:

Y = Ca + c(Y - T) + I(r) + G

M/P = L(r,Y)

IS

LM

O modelo considera a política fiscal, G e T, a política monetária, M, e o nível de preços, P,

como sendo exógenos. Dadas estas variáveis exógenas, a curva IS mostra as

combinações de r e de Y que satisfazem a equação que representa o mercado de bens, e

a curva LM representa as combinaçòes de r e de Y que satisfazem a equação que

representa o mercado de moeda.

r = taxa de juros

LM

Taxa de juros

de equilíbrio

IS

Nível de

equilíbrio da renda

Y

Figura 11 - Equilíbrio no Modelo IS-LM. A interseção das curvas IS e LM representa o

equilíbrio simultâneo nos mercados de bens e de saldos monetários reais.

A Incerteza e suas Implicações

Já vimos a interpretação-padrão da teoria econômica keynesiana, resumida no modelo ISLM, no qual duas curvas mais ou menos estáveis e previsíveis se cruzam para determinar

o PNB. Essa análise é fiel a um dos aspectos do pensamento de Keynes. Mas há um

outro componente da obra desse autor que salienta a incerteza, imprevisibilidade e

instabilidade. Essas idéias foram apanhadas por alguns economistas que, embora tendo

pontos de vista divergentes sobre muitos problemas, formam o grupo dos póskeynesianos.

Keynes salientava a grande incerteza inerente às decisões econômicas. Esse aspecto do

pensamento de Keynes não se traduz bem num diagrama IS-LM, mas é preservado e

ampliado pelos pós-keynesianos. O próprio Keynes salientou que o comportamento

errático do mercado de ações mostrava que os preços dos ativos não são apenas o

resultado de deliberações calmas e racionais, mas também dependem de medos e

esperanças, de ondas de otimismo e pessimismo. As expectativas dos pós-keynesianos

nada têm de racionais.

25

Eles alegam que o alto grau de incerteza com que as decisões econômicas são tomadas

tem importantes implicações para a teoria monetária. Ao guardar moeda, nós aliviamos o

ônus de não sabermos o que o futuro nos reserva, porque o dinheiro nos permite adiar

decisões até que saibamos melhor o que vai acontecer. Se você guardou uma parte de

sua renda e está preocupado com que os preços de ações, bônus e outros ativos caiam,

poderá evitar esse risco mantendo sua poupança sob a forma de moeda, até ter uma

idéia melhor sobre os preços futuros das ações e dos bônus. Por conseguinte, seria de se

esperar que a demanda de moeda dependesse do grau de incerteza e, assim, não fosse

uma função estável e previsível da renda, das taxas de juro ou de outras variáveis

mensuráveis.

Uma outra inferência que os pós-keynesianos tiram da existência de uma incerteza

penetrante é que as decisões sobre investimentos são movidas tanto, ou mais, por

esperanças e medos do que por cálculos racionais, por aquilo que o próprio Keynes se

referia como “espírito animal”. Por conseguinte, o investimento também é instável. Os

pós-keynesianos acreditam, portanto, que o setor privado não é apenas muito mais

instável do que pensam os monetaristas, mas também mais instável do que pensam os

keynesianos da vertente central. (Mayer, Duesenberry, Aliber, p.429)

4.3.3. A Taxa de Juros e o Modelo Mundell-Fleming

Amplia-se agora a análise das flutuações econômicas para incluir os efeitos do comércio

e das finanças internacionais. Os mercados mundiais desempenham um papel

fundamental nas economias modernas. Em outras palavras, a maior parte das economias

mundiais é aberta. As economias abertas exportam parte dos bens e serviços que

produzem e importam parte dos bens e serviços que consomem. As economias abertas

também emprestam e tomam empréstimos nos mercados financeiros mundiais.

O modelo que será desenvolvido, chamado modelo Mundell-Fleming, é uma versão do

modelo IS-LM para economias abertas. Ambos os modelos consideram que o nível de

preços é constante e mostram o que provoca flutuações econômicas na renda agregada.

Ambos destacam a interação entre os mercados de bens e serviços e os mercados

financeiros. A diferença principal entre eles é que o modelo IS-LM pressupõe uma

economia fechada, enquanto o modelo Mundell-Fleming considera uma pequena

economia aberta.

Componentes do Modelo

Começa-se apresentando as três equações que formam o modelo. São elas:

Y = c(Y - T) + I(r) + G + NX(e)

M/P = L(r,Y)

r = r*

IS

LM

A primeira equação descreve o mercado de bens. Diz que a renda agregada, Y, é o

somatório do consumo, C, do investimento, I, das despesas de governo, G, e das

exportações líquidas, NX. O consumo é uma função direta da renda disponível, (Y - T). O

investimento é uma função inversa da taxa de juros, r. As exportações líquidas são uma

função inversa da taxa de câmbio, e. Define-se a taxa de câmbio como a quantidade de

moeda estrangeira por unidade de moeda nacional. Por exemplo, e pode ser equivalente

a 100 ienes por dólar norte-americano, ou, ainda, igual a um dólar por real. No modelo

Mundell-Fleming não precisamos fazer a distinção entre taxa de câmbio nominal e real.

26

Como o modelo supõe preços constantes, mudanças na taxa de câmbio real são

proporcionais às variações da taxa de câmbio nominal, isto é, quando a taxa de câmbio

nominal aumenta, os bens importados se tornam mais baratos, comparados àqueles

produzidos internamente, deprimindo as exportações e estimulando as importações.

A segunda equação descreve o mercado de moeda. Diz que a oferta de saldos

monetários reais, M/P, é igual à demanda, L(r,Y). A demanda de saldos monetários reais

é uma função inversa da taxa de juros e uma função direta da renda. A oferta de moeda,

M, é uma variável exógena determinada pelo Banco Central. Como o modelo IS-LM, o

modelo Mundell-Fleming também considera o nível de preços uma variável exógena.

A terceira equação diz que a taxa de juros mundial, r*, determina a taxa de juros da

economia analisada, ou seja, a economia é tão pequena que pode emprestar ou tomar

emprestado no mercado mundial o quanto deseje, sem afetar o nível das taxas de juros

no mercado internacional.

As três equações descrevem completamente o modelo Mundell-Fleming. Nossa tarefa é

verificar as implicações destas equações sobre as flutuações de curto prazo numa

pequena economia aberta.

O Modelo no Gráfico Y-r

Uma das formas de apresentar o modelo Mundell-Fleming é através de um gráfico, cujo

eixo horizontal representa a renda, Y, e cujo eixo vertical representa a taxa de juros, r. É

uma apresentação análoga à da economia fechada no modelo IS-LM. Como mostra a

figura seguinte, a curva IS tem declividade negativa e a curva LM declividade positiva. A

novidade do gráfico é a reta horizontal, que representa a taxa de juros mundial.

r

LM

taxa

de

juros

r = r*

IS(e)

renda, produto

Y

Figura 12 - O Modelo Mundell-Fleming em um Gráfico Y-r. Esta apresentação do

modelo Mundell-Fleming é semelhante à da economia fechada no modelo IS-LM. Na

pequena economia aberta, contudo, a posição da curva IS depende da taxa de câmbio.

Esta se ajusta para garantir que a curva IS corte a curva LM no ponto em que esta última

cruza a reta horizontal que representa a taxa de juros mundial, r*.

Dois aspectos do gráfico merecem atenção especial. Primeiro, como a taxa de câmbio

exerce influência sobre a demanda por bens, a curva IS é traçada levando-se em conta

uma dada taxa de câmbio (digamos 100 ienes por dólar norte-americano ou, no caso do

27

Brasil, US$1.00 por R$1,00). Um aumento na taxa de câmbio (para 200 ienes por dólar,

por exemplo) torna mais caros, em relação aos bens estrangeiros, os bens produzidos

nos EUA, o que provoca uma redução das exportações líquidas. Por conseguinte, um

aumento na taxa de câmbio desloca a curva IS para a esquerda. Para recordar que a

posição da curva IS depende da taxa de câmbio, rotulamos a curva IS como IS(e).

Segundo, as três curvas da figura anterior se cruzam num mesmo ponto. Pode parecer

demasiada coincidência. Mas, de fato, a taxa de câmbio se ajusta para garantir que as

três curvas se cortem no mesmo ponto.

Para verificar porque as três curvas têm que se cruzar em um único ponto, imaginemos

uma situação hipotética, em que isso não ocorre, como aquela representada na figura

seguinte. Nesse caso, a taxa de juros interna, o ponto em que as curvas IS e LM se

cortam, seria superior à taxa de juros mundial. Como os EUA (ou o Brasil) estariam

oferecendo uma taxa de retorno superior àquela vigente nos mercados financeiros

internacionais, os investidores de todo o mundo desejariam comprar ativos norteamericanos (ou brasileiros). Mas, antes de fazê-lo, esses investidores terão que adquirir

dólares (ou reais). No processo, eles elevarão o valor do dólar (ou do real). O aumento da

taxa de câmbio deslocará a curva IS para a esquerda, até que a taxa de juros interna se

iguale à taxa de juros mundial.

Imagine-se agora o caso em que as curvas IS e LM se cruzam em um ponto abaixo da

taxa de juros mundial, isto é, quando a taxa de juros interna é menor que a taxa de juros

do mercado financeiro internacional, como se vê no gráfico B. Uma vez que os EUA (ou

o Brasil) estariam oferecendo uma taxa mais baixa, os investidores norte-americanos (ou

brasileiros) desejarão aplicar seus recursos no mercado internacional. Mas, para comprar

ativos estrangeiros, terão de converter seus dólares em moeda estrangeira. No processo,

a variação na taxa de câmbio deslocará a curva IS para a direita, até que a taxa de juros

interna se iguale à mundial.

A. A Taxa de Juros é Muito Baixa

r

LM

taxa de juros

interna

taxa de juros