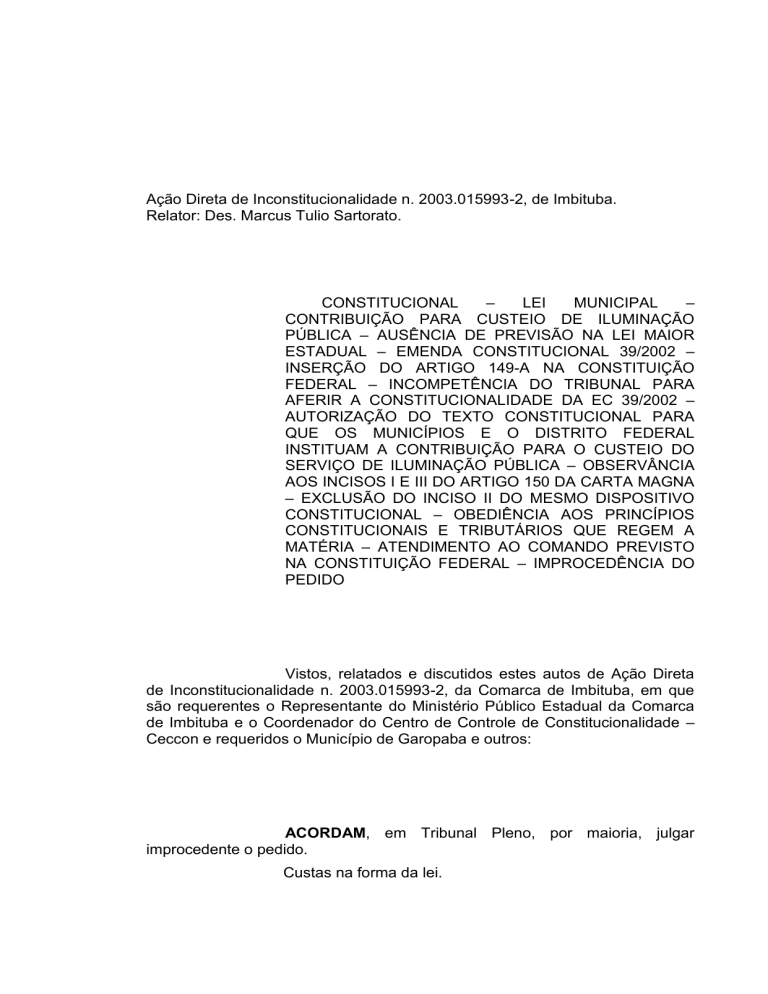

Ação Direta de Inconstitucionalidade n. 2003.015993-2, de Imbituba.

Relator: Des. Marcus Tulio Sartorato.

CONSTITUCIONAL

–

LEI

MUNICIPAL

–

CONTRIBUIÇÃO PARA CUSTEIO DE ILUMINAÇÃO

PÚBLICA – AUSÊNCIA DE PREVISÃO NA LEI MAIOR

ESTADUAL – EMENDA CONSTITUCIONAL 39/2002 –

INSERÇÃO DO ARTIGO 149-A NA CONSTITUIÇÃO

FEDERAL – INCOMPETÊNCIA DO TRIBUNAL PARA

AFERIR A CONSTITUCIONALIDADE DA EC 39/2002 –

AUTORIZAÇÃO DO TEXTO CONSTITUCIONAL PARA

QUE OS MUNICÍPIOS E O DISTRITO FEDERAL

INSTITUAM A CONTRIBUIÇÃO PARA O CUSTEIO DO

SERVIÇO DE ILUMINAÇÃO PÚBLICA – OBSERVÂNCIA

AOS INCISOS I E III DO ARTIGO 150 DA CARTA MAGNA

– EXCLUSÃO DO INCISO II DO MESMO DISPOSITIVO

CONSTITUCIONAL – OBEDIÊNCIA AOS PRINCÍPIOS

CONSTITUCIONAIS E TRIBUTÁRIOS QUE REGEM A

MATÉRIA – ATENDIMENTO AO COMANDO PREVISTO

NA CONSTITUIÇÃO FEDERAL – IMPROCEDÊNCIA DO

PEDIDO

Vistos, relatados e discutidos estes autos de Ação Direta

de Inconstitucionalidade n. 2003.015993-2, da Comarca de Imbituba, em que

são requerentes o Representante do Ministério Público Estadual da Comarca

de Imbituba e o Coordenador do Centro de Controle de Constitucionalidade –

Ceccon e requeridos o Município de Garopaba e outros:

ACORDAM, em Tribunal Pleno, por maioria, julgar

improcedente o pedido.

Custas na forma da lei.

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

2

I – RELATÓRIO:

O representante do Ministério Público Estadual, com base

no artigo 85, inciso VII, da Constituição Estadual, ajuizou ação direta de

inconstitucionalidade da Lei Municipal n.º 778, de 30 de dezembro de 2002, do

Município de Garopaba, que instituiu a Contribuição para o Custeio dos

Serviços de Iluminação Pública – COSIP e deu outras providências. Sustentou

na petição inicial que a referida norma, editada com fundamento no artigo 149A da Constituição Federal, com redação dada pela Emenda Constitucional

39/02, contraria o princípio da isonomia consagrado nos artigos 4º e 128, inciso

II, da Carta Estadual, uma vez que cria uma discriminação injustificada entre os

beneficiários do serviço de iluminação pública, os quais, usufruem de forma

igualitária um serviço público universal, independentemente da condição de

serem ou não consumidores de energia elétrica.

Requereu, forte no artigo 10 da Lei Estadual n.º 12.069/02,

a concessão de medida cautelar inaudita altera parte para que fossem

suspensos os efeitos do ato normativo até julgamento definitivo da ação.

No mérito, postulou pela procedência do pedido, com a

declaração da inconstitucionalidade da lei municipal ante sua incompatibilidade

com os artigos 4º e 128, inciso II, da Constituição Estadual. Juntou fotocópia da

lei impugnada (fls. 41/42).

No despacho de fl. 47, o relator entendeu não se afigurar na

hipótese caso de excepcional urgência que justificasse a supressão da prévia

audiência dos requeridos, motivo pelo qual entendeu levar a apreciação da

medida cautelar ao colegiado após o pronunciamento dos requeridos e da

Procuradoria-Geral de Justiça.

Devidamente intimada, a municipalidade de Garopaba

prestou informações sustentando a legalidade da cobrança da Contribuição para

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

3

o Custeio dos Serviços de Iluminação Pública – COSIP, e o não afrontamento

dos dispositivos da Constituição Estadual (fls. 52/62).

A Câmara Municipal de Garopaba, apesar de intimada (fl.

51), não se manifestou, conforme certidão de fl. 63.

A douta Procuradoria-Geral de Justiça, em parecer da lavra

do Procurador Gilberto Callado de Oliveira, manifestou-se pela concessão da

medida cautelar (fls. 65/69).

II – VOTO:

Cuida-se de ação direta de inconstitucionalidade na qual

os requerentes pretendem ver suspensos os efeitos da Lei Municipal n.º

778/2002, do Município de Garopaba, que institui a cobrança da Contribuição

para o Custeio dos Serviços de Iluminação Pública – COSIP, entendendo que

houve ofensa aos artigos 4º e 128, inciso II, da Constituição Estadual.

O artigo 12 da Lei 10.069/02 confere ao relator a faculdade

de submeter o processo diretamente ao Tribunal, que terá a faculdade de julgálo definitivamente.

No caso em apreço, observa-se que a presente ação já se

encontra madura para julgamento, haja vista que os requeridos já prestaram

informações defendendo o ato impugnado, bem como este Tribunal Pleno já se

posicionou acerca da matéria em outras oportunidades.

Assim, tem-se por desnecessária a prévia apreciação da

medida cautelar.

Inicialmente, é imperioso destacar que este Órgão

Plenário, pelo sistema concentrado de controle de constitucionalidade das leis,

restringe-se à análise de inconstitucionalidade frente à Constituição Estadual.

Como tal, há que se afastar todos os argumentos lançados pelos requerentes

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

4

acerca de eventuais vícios de inconstitucionalidade da EC 39/2002, que inseriu

na Carta Magna o artigo 149-A.

Ressalta-se, outrossim, que a Contribuição para o Custeio

dos Serviços de Iluminação Pública – COSIP não encontra previsão na Lei

Maior do Estado de Santa Catarina, mas no novel dispositivo constitucional.

Portanto, não obstante a existência ou não de vício de inconstitucionalidade da

lei municipal, é incontestável que o Poder Constitucional Derivado criou uma

nova modalidade de contribuição, a qual não se encontra prevista na Carta

Estadual. Desta feita, a regulamentação da citada contribuição deve ser

orientada pelo novel dispositivo constitucional federal, sendo que qualquer

eventual confronto com a Lei Magna Estadual, em princípio, não tem o condão

de inquiná-la de inconstitucional, caso aquela esteja de acordo com o

preconizado pelo art. 149-A, sob pena de inverter o princípio da simetria

vertical existente entre as Constituições Federal e Estadual.

Neste diapasão, é de bom alvitre frisar que, se a criação do

novo tributo pela Emenda Constitucional 39/02 violou as disposições da Lei

Maior, não competirá a este Órgão Jurisdicional enfrentar a questão em

controle concentrado, competência atribuída ao excelso Supremo Tribunal

Federal.

Dito isso, adentra-se à análise da matéria apresentada

nesta ação, a fim de verificar se a Lei 778/2002 afrontou dispositivos

constitucionais estaduais.

A inconstitucionalidade da citada lei municipal, segundo

argumentação dos requerentes, reside na incompatibilidade com os artigos 4º e

128, inciso II, da Constituição Estadual, os quais estão vazados nos seguintes

termos:

“Art. 4º. O Estado, por suas leis e pelos atos de seus

agentes, assegurará, em seu território e nos limites de sua competência,

os direitos e garantias individuais e coletivos, sociais e políticos previstos

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

5

na Constituição Federal e nesta Constituição, ou decorrentes dos

princípios e do regime por eles adotados, bem como os constantes de

tratados internacionais em que o Brasil seja parte, observado o seguinte:

[...].

Art. 128. Sem prejuízo de outras garantias

asseguradas ao contribuinte, é vedado ao Estado e a seus municípios:

[...]

II – instituir tratamento desigual entre contribuintes

que se encontrem em situação equivalente, proibida qualquer distinção

em razão de ocupação profissional ou função por eles exercida,

independentemente da denominação jurídica dos rendimentos, título ou

direitos;”

O artigo 149-A da Constituição Federal, por outro lado,

prescreve o seguinte:

“Art. 149-A – Os Municípios e o Distrito Federal

poderão instituir contribuições, na forma das respectivas leis, para o

custeio do serviço de iluminação pública, observado o disposto no art.

150, I e III.

Parágrafo único – É facultada a cobrança da

contribuição a que se refere o caput, na fatura de consumo de energia

elétrica”.

Colhe-se do dispositivo constitucional supra que os

municípios e o Distrito Federal estão autorizados a instituir a contribuição para

o custeio do serviço de iluminação pública, desde que atendidos os

mandamentos inscritos no art. 150, incisos I e III, da CF. Eis o teor do artigo:

“Art. 150. Sem prejuízo de outras garantias

asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito

Federal e aos Municípios:

I – exigir ou aumentar tributo sem lei que o

estabeleça;

[...]

III – cobrar tributos:

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

6

a) em relação a fatos geradores ocorridos antes do

início da vigência da lei que os houver instituído ou aumentado;

b) no mesmo exercício financeiro em que haja sido

publicada a lei que os instituiu ou aumentou;”

Ora, restou nítida a intenção do legislador de excluir o

princípio da isonomia tributária consagrado no inciso II do artigo 150 da

Constituição Federal, justamente para possibilitar que o custeio seja distribuído

de forma proporcional e não igualitária, outorgando ao Poder Legiferante

Municipal a opção de atribuir critérios que mais bem se amoldem à realidade

local.

Destarte, não prospera o argumento de que houve afronta

ao artigo 128, inciso II, da Constituição Estadual, que corresponde ao artigo

150, inciso II, da Constituição Federal, haja vista que o comando constitucional

que criou a COSIP não determinou ao legislador municipal ou distrital o

atendimento do princípio da igualdade consagrado no inciso II.

Dito isso, resta analisar se a Lei Municipal n.º 778/2002,

que instituiu a cobrança da Contribuição para o Custeio de Serviços de

Iluminação Pública no Município de Garopaba, obedeceu aos critérios

estabelecidos no artigo 149-A da Constituição, bem como se observou os

princípios da legalidade, da irretroatividade e da anterioridade, repisando-se

que qualquer inconstitucionalidade contida na Emenda Constitucional 39/2002,

via controle concentrado, só poderá ser declarada pelo Supremo Tribunal

Federal, conforme consignou o ilustre Ministro Moreira Alves:

“Não há dúvida de que, em face do novo sistema

constitucional, é o S.T.F. competente para, em controle difuso ou

concentrado, examinar a constitucionalidade, ou não, de emenda

constitucional” (ADI n.º 829/DF).

De início, há que se analisar os princípios da legalidade, da

irretroatividade e da anterioridade que, caso não observados pelo legislador

municipal, poderiam, em princípio, constituir afronta ao artigo 128, incisos I e III,

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

7

da Constituição Estadual (equivalente ao artigo 150, incisos I e III, da Carta

Magna).

O

princípio

da

legalidade

garante

ao

administrado/contribuinte que nenhum imposto será instituído ou majorado sem

lei anterior que o defina (CF, artigo 150, inciso I, e CE, artigo 128, inciso I). E é

necessário ainda que o legislador estabeleça elementos necessários para

validar sua existência, a saber: fato gerador, definição da base de cálculo e da

alíquota, sujeito passivo da obrigação tributária e sujeito ativo.

Ao analisar a Lei n.º 778/2002, instituidora da contribuição

para custeio da iluminação pública no Município de Garopaba, verifica-se que o

artigo 1º estabeleceu o sujeito ativo (municipalidade de Garopaba), o sujeito

passivo (consumidores residenciais e não residenciais de energia elétrica) e o

fato gerador (o custeio da iluminação pública); e o artigo 2º fixou como base de

cálculo o consumo individual do consumidor, bem como determinou as

alíquotas em tabela própria.

Portanto, a lei não excedeu a sua finalidade, visto que

esclareceu que a COSIP custearia os serviços de iluminação pública de vias e

logradouros públicos, bem como de quaisquer outros bens públicos de uso

comum, assim como atividades acessórias de instalação, manutenção e

expansão da respectiva rede de iluminação (artigo 1º, parágrafo único).

Já as alíquotas estão estabelecidas na tabela consignada

no artigo 2º da lei, em que é perfeitamente possível verificar que são

diferenciadas e deverão incidir sobre o consumo de energia elétrica individual

de cada contribuinte, residencial ou não.

Desta feita, atendidos os elementos necessários à

instituição do tributo, cai por terra a alegação de vício de ilegalidade

relacionado à Lei Municipal 778/2002 de Garopaba.

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

8

Já o princípio da irretroatividade, consagrado no artigo 150,

inciso III, alínea “a”, da CF e repetido no artigo 128, inciso III, alínea “a” da CE

proíbe o ente tributante de cobrar tributos em relação a fatos geradores

ocorridos antes do início da vigência da lei que os instituiu ou aumentou

Quanto a este particular, observa-se que não há previsão no diploma

impugnado que determine a cobrança da COSIP em período anterior à

instituição da lei municipal, o que faz concluir que tal princípio não restou

violado.

Com o princípio da anterioridade, a Constituição Federal

garante que nenhum tributo será cobrado no mesmo exercício financeiro em

que haja sido publicada a lei que o instituiu ou aumentou (art. 150, inciso III,

alínea “b”). Quanto a ele, em que pese a Constituição preveja algumas

exceções, v.g. IPI, IOF, Imposto de Importação e Imposto de Exportação, as

quais não se amoldam à espécie tributária sub examine, colhe-se do corpo da

legislação municipal em questão que a publicação ocorreu em dezembro de

2002, sendo perfeitamente possível sua cobrança no exercício 2003.

Noutro vértice, a Constituição Estadual é clara ao dispor

que “os atos municipais que produzam efeitos externos serão publicados no

órgão oficial do Município ou da respectiva associação municipal ou em jornal

local ou da microrregião a que pertencer ou de acordo com o que determinar a

sua lei orgânica” (parágrafo único do art. 111 – sem destaque na norma).

Contudo, não há nos autos alegação de vício na

publicação, razão pela qual inexiste qualquer afronta ao princípio da

anterioridade.

Por fim, não merece prosperar a alegação dos requerentes

de que o gasto com obras para instalação, ampliação, manutenção e

melhoramento não pode ser objeto de cobrança por meio de contribuição. Não

há óbice algum à destinação do valor arrecadado para suprir esse tipo de

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

9

necessidade, pois são os gastos inerentes à própria iluminação pública, os

quais representam investimentos indispensáveis ao seu fornecimento.

Ante o exposto, por não haver qualquer afronta à

Constituição do Estado de Santa Catarina, pois a Constituição Federal não

estabelece outras exigências senão aquelas consignadas especificamente no

art. 149-A, e por não estar esta Cote de Justiça Estadual investida na

competência para apreciar, em sede de controle concentrado, possível afronta

à Lei Maior, há que ser julgado improcedente o pedido, reconhecendo-se a

constitucionalidade da Lei n.º 778/2002 do Município de Garopaba.

III – DECISÃO:

Nos termos do voto do relator, por maioria, julgaram

improcedente o pedido.

Presidiu a sessão de julgamento, com lavratura de voto,

o eminente Desembargador Jorge Mussi, e dele participaram, com votos

vencedores, os Excelentíssimos Senhores Desembargadores Francisco

Oliveira Filho, Alcides Aguiar, Amaral e Silva, Anselmo Cerello, Carlos

Prudêncio, Pedro Manoel Abreu, Orli Rodrigues, Trindade dos Santos, Cláudio

Barreto Dutra, Sérgio Paladino, Mazoni Ferreira, Irineu João da Silva, Vanderlei

Romer, Eládio Torret Rocha, Wilson Augusto do Nascimento, José Volpato,

Monteiro Rocha, Torres Marques, Luiz Carlos Freyesleben, Rui Fortes,

Cesar Abreu, Salete Silva Sommariva, Ricardo Fontes, Nicanor da Silveira,

Salim Schead dos Santos e Edson Ubaldo. Vencidos os eminentes

Desembargadores Newton Trisotto, Luiz Cézar Medeiros, Nelson Schaefer

Martins, Sérgio Baasch Luz e Fernando Carioni.

Pela douta Procuradoria-Geral de Justiça lavrou parecer o

Excelentíssimo Senhor Procurador de Justiça Gilberto Callado de Oliveira.

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

10

Florianópolis, 23 de novembro de 2005.

Pedro Manoel Abreu

PRESIDENTE PARA O ACÓRDÃO

Marcus Tulio Sartorato

RELATOR

Declaração de voto vencido do Exmo. Sr. Des. Newton

Trisotto:

EMENTA ADITIVA: Do voto vencido do Exmo. Sr.

Des. Newton Trisotto:

Por violar os princípios da igualdade (CF, art. 5º, caput),

da igualdade tributária (CF, art. 150, II; CESC, art. 128, II) e

da razoabilidade (CF, art. 5º, LIV; CESC, art. 4º), é

inconstitucional lei que estabelece como base de cálculo da

contribuição para o custeio de iluminação pública (COSIP) a

energia elétrica adquirida, na proporção do consumo, por

alíquotas progressivas.

1. Pretensão semelhante foi deduzida pelo Ministério Público

em relação à Lei n.º 2.049, de 2002, do Município de Itapema (ADI n.º

2003.007030-3). Decidiu a douta maioria pela sua constitucionalidade. Divergi

pelas razões que seguem:

“1. Todo ordenamento jurídico contém princípios. Para

Nelson Nery Júnior, ‘os princípios são, normalmente, regras de

ordem geral, que muitas vezes decorrem do próprio sistema

jurídico e não necessitam estar previstos expressamente em

normas legais, para que se lhes empreste validade e eficácia’

(Princípios fundamentais – teoria geral dos recursos, RT, 1997, p.

109).

Com ele consoam Luiz Guilherme Marinoni e José Carlos

Barbosa Moreira, respectivamente:

‘Os princípios beneficiam-se de uma objetividade e presencialidade

normativa que os dispensam estarem consagrados expressamente em

qualquer preceito’ (A antecipação da tutela, Malheiros, 1998, 4ª ed., p.

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

11

171).

‘O ordenamento jurídico, evidentemente, não se exaure naquilo

que a letra da lei revela à primeira vista. Nem é menos grave o erro do

julgador na solução da quaestio juris quando afronte norma que integre o

ordenamento sem constar literalmente de texto algum’ (Comentários ao

código de processo civil, 7ª ed., v. 5, p. 129).

A Constituição é igualmente formada por princípios, alguns

expressos (positivados) e outros implícitos.

Sobre o tema, leciona Raquel Fernandes Perrini:

‘Os princípios expressos são aqueles apontados explicitamente pelo constituinte, podendo facilmente ser detectados quando da leitura do

Texto Maior.

Como exemplo, podemos citar o princípio da legalidade (arts. 5º,

inc. II, 37, caput e inc. XXXIX, e art. 84, inc. IV), princípio da igualdade

(arts. 3º, inc. III, 5º, caput e inc. I), princípio do contraditório (art. 5º, inc.

LV), princípio do Juiz Natural (art. 5º, inc. LIII), princípio do devido processo legal (art. 5º, inc. LIV), princípio da presunção de inocência (art. 5º, inc.

LVII), princípio da inafastabilidade do controle judicial (art. 5º, XXXV),

princípio da impessoalidade (art. 37, caput), princípio da publicidade (arts.

5º, XXXIII, e 37, caput), princípio da moralidade administrativa (art. 37,

caput), princípio da responsabilidade do Estado por atos administrativos

(art. 37, § 6º), princípio da anterioridade tributária (art. 150, inc. III, b),

princípio da capacidade contributiva (art. 145, § 1º), princípio da livre

concorrência (art. 170, inc. IV), entre tantos outros encontrados no seio

constitucional.

Todavia, nem sempre a tarefa de desvendar os princípios

constitucionais se apresenta com tal singeleza.

Não raras vezes, o legislador ordinário não disse, expressamente,

quais os valores de que se utilizou para entrelaçar o ordenamento

jurídico-constitucional.

[...]

Nessa medida, podem ser considerados como parte integrante do

Texto Constitucional aqueles vetores que, embora não elencados expressamente pelo legislador, foram por ele adotados implicitamente, e que

podem ser deduzidos através de uma interpretação sistêmica.

Os princípios implícitos se revestem da mesma importância

atribuída àqueles explicitados pelo legislador, posto que também são

tomados como alicerce do ordenamento jurídico, impondo-se,

igualmente, obediência aos comandos por eles emitidos’ (Os princípios

constitucionais implícitos, em Cadernos de Direito Constitucional e

Ciência Política 17/131-2).

A inconstitucionalidade da lei pode derivar da ofensa a

princípio constitucional, seja expresso ou simplesmente implícito.

Recorro, mais uma vez, à doutrina para reforçar a assertiva:

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

12

‘Em resumo, diz-se que a inconstitucionalidade (situação ou estado

decorrente de um ou de vários vícios) pode ser conceituada como a

desconformidade do ato normativo (inconstitucionalidade material) ou do

seu processo de elaboração (inconstitucionalidade formal) com algum

preceito ou princípio constitucional.

[...]

Os princípios, mesmo os implícitos, e inclusive aqueles enunciados

no Preâmbulo, dispõem de funcionalidade. Prestam-se para alguma

coisa. São, pois, funcionais. Eles cimentam a unidade da Constituição,

indicam o conteúdo do direito de dado tempo e lugar e, por essa razão,

fixam standards de justiça, prestando-se como mecanismos auxiliares no

processo de interpretação e integração da Constituição e do direito

infraconstitucional. Mais do que isso, experimentam uma eficácia mínima,

ou seja, se são, em muitas situações, insuscetíveis de aplicação direta e

imediata, exigindo no mais das vezes (não é o caso dos princípios-garantia) integração normativa decorrente da atuação do Legislador, pelo

menos cumprem eficácia derrogatória da legislação anterior e impeditiva

da legislação posterior, desde que incompatíveis com seus postulados’

(Clèmerson Merlin Clève, A fiscalização abstrata da constitucionalidade

no direito brasileiro, RT, 2ª ed., 2000, p. 36 e 44).

‘Diz-se que a inconstitucionalidade reside no antagonismo e

contrariedade do ato normativo inferior (legislativo ou administrativo) com

os vetores da Constituição, estabelecidos em suas regras e princípios’

(Oswaldo Luiz Palu, Controle de constitucionalidade: conceitos, sistemas

e efeitos, RT, 2ª ed., 2001, p. 69).

Em face do disposto no art. 111 da Constituição do Estado

de Santa Catarina, os princípios nela insculpidos e na

Constituição da República são de observância obrigatória pelos

municípios:

‘O Município rege-se por lei orgânica, votada em dois turnos, com o

interstício mínimo de dez dias, e aprovada por dois terços dos membros

da Câmara Municipal, que a promulgará, atendidos os princípios

estabelecidos na Constituição Federal e nesta Constituição, e os

seguintes preceitos.’

Com o caso sub judice têm pertinência os princípios da

igualdade (CF, art. 5º, caput), da igualdade tributária (CF, art. 150,

II; CESC, art. 128, II) e da razoabilidade, este compreendido no

inc. LIV do art. 5º da Constituição da República: ‘ninguém será

privado da liberdade ou de seus bens sem o devido processo

legal’.

A respeito deles, anoto:

1.1. No dizer de Alexandre de Moraes ‘o princípio do devido

processo legal possui, em seu aspecto material, estreita ligação

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

13

com a noção de razoabilidade [o destaque não consta do

original], pois tem por finalidade a proteção dos direitos

fundamentais contra condutas administrativas e legislativas do

Poder Público pautadas pelo conteúdo arbitrário, irrazoável,

desproporcional’ (Constituição do Brasil interpretada e legislação

constitucional, Atlas, 3ª ed., 2004, p. 368).

Há precedentes do Supremo Tribunal Federal que acolhem

a tese:

‘Todos sabemos que a cláusula do devido processo legal – objeto

de expressa proclamação pelo art. 5º, LIV, da Constituição – deve ser

entendida, na abrangência de sua noção conceitual, não só sob o aspecto meramente formal, que impõe restrições de caráter ritual à atuação

do Poder Público, mas, sobretudo, em sua dimensão material, que atua

como decisivo obstáculo à edição de atos legislativos de conteúdo

arbitrário irrazoável’ (ADI n.º 1.158, voto do Min. Celso de Mello).

‘Transgride o princípio do devido processo legal (CF, art. 5º, LIV)

– analisado na perspectiva de sua projeção material (material due

process of law) – a regra estatal que veicula, em seu conteúdo,

prescrição normativa qualificada pela nota da irrazoabilidade’ (Suspensão

de Segurança n.º 1.320, Min. Celso de Mello).

O princípio do devido processo legal também se encontra

na Constituição catarinense:

‘Art. 4º O Estado, por suas leis e pelos atos de seus agentes, assegurará, em seu território e nos limites de sua competência, os direitos e

garantias individuais e coletivos, sociais e políticos previstos na

Constituição Federal e nesta Constituição, ou decorrentes dos princípios

e do regime por elas adotados, bem como os constantes de tratados

internacionais em que o Brasil seja parte.’

Discorrendo especificamente sobre o princípio da

razoabilidade – que tem origem no direito norte-americano,

segundo Paulo Armínio Tavares Buechele (O princípio da

proporcionalidade e a interpretação da Constituição, Renovar,

1999, p. 137) –, assinala Luís Roberto Barroso:

‘O princípio da razoabilidade é um parâmetro de valoração dos

atos do Poder Público para aferir se eles estão sendo informados pelo

valor superior inerente a todo ordenamento jurídico: a justiça. Sendo mais

fácil de ser sentido do que conceituado, o princípio se dilui em conjunto

de proposições que não o libertam de uma dimensão excessivamente

subjetiva. É razoável o que seja conforme à razão, supondo equilíbrio,

moderação e harmonia; o que não seja arbitrário ou caprichoso; o que

corresponda ao senso comum, aos valores vigentes em dado momento

ou lugar. Há autores, mesmo, que recorrem ao direito natural como

fundamento para a aplicação da regra da razoabilidade, embora possa

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

14

ela radicar perfeitamente nos princípios gerais da hermenêutica. Sobre

este ponto em particular, veja-se a passagem inspirada de San Tiago

Dantas: ‘Não é apenas a doutrina do Direito Natural que vê no Direito

uma ordem normativa superior e independente da Lei. Mesmo os que

concebem a realidade jurídica como algo mutável e os princípios do

Direito como uma síntese das normas dentro de certos limites históricos

reconhecem que podem haver leis inconciliáveis com esses princípios,

cuja presença no sistema positivo fere a coerência deste, e produz a

sensação íntima do arbitrário, traduzida na idéia de ‘lei injusta’.

Em seguida, após a referência ao sistema americano e ao due

process of law, arrematou: ‘A lei que não pode ser considerada ‘law of

the land’ é a lei contrária ao direito. Não a um direito fixado em regras e

comandos precisos, que se tornariam, nesse caso, imutáveis; mas ao

direito como síntese, como corpo de princípios, com método de criação

normativa’.

Seja como for, é necessário seguir em busca de terreno mais

sólido e de elementos mais objetivos na caracterização da razoabilidade

dos atos do Poder Público, especialmente, para lhe conferir um cunho

normativo. Somente esta delimitação do objeto poderá impedir que o

princípio se esvazie de sentido, por excessivamente abstrato, ou que se

pervertera num critério para julgamento ad hoc.

A atuação do Estado na produção de normas jurídicas normalmente se fará diante de certas circunstâncias concretas, será destinada à realização de determinados fins, a serem atingidos pelo emprego de

determinados meios. Deste modo, são fatores invariavelmente presentes

em toda ação relevante para a criação do direito: os motivos

(circunstâncias de fato), os fins e os meios. Além disto, há de se tomar

em conta, também, os valores fundamentais da organização estatal,

explícitos ou implícitos, como a ordem, a segurança, a paz, a

solidariedade; em última análise, a justiça. A razoabilidade é,

precisamente, a adequação de sentido que deve haver entre estes

elementos.

Esta razoabilidade deve ser aferida, em primeiro lugar, dentro da

lei. É a chamada razoabilidade interna, que diz com a existência de uma

relação racional e proporcional entre seus motivos, meios e fins. Aí está

incluída a razoabilidade técnica da medida. Por exemplo: se diante de um

surto inflacionário (motivo), o Poder Público congela o preço dos medicamentos vitais para certos doentes crônicos (meio) para assegurar que

pessoas de baixa renda tenham acesso a eles (fim), há uma relação

racional e razoável entre os elementos em questão e a norma, em

princípio, se afigura válida. Ao revés, se diante do crescimento estatístico

da AIDS (motivo), o Poder Público proíbe o consumo de bebidas

alcoólicas durante o carnaval (meio), para impedir a contaminação de

cidadãos nacionais (fim), a medida será razoável. Isto porque estará

rompida a conexão entre os motivos, os meios e os fins, já que inexiste

qualquer relação direta entre o consumo de álcool e a contaminação.

[...]

De fato, a aferição da razoabilidade importa em juízo de mérito

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

15

sobre atos editados pelo Legislativo, o que interfere com o delineamento

mais comumente aceito da discricionariedade do legislador. Ao examinar

a compatibilidade entre meio e fim, e as nuances de necessidade-proporcionalidade da medida adotada, a atuação do Judiciário transcende à do

mero controle objetivo da legalidade. E o conhecimento convencional, como se sabe, rejeita que o juiz se substitua ao administrador ou ao

legislador para fazer sobrepor a sua própria valoração subjetiva da dada

matéria. A verdade, contudo, é que ao apreciar uma lei para verificar se

ela é ou não arbitrária, o juiz ou tribunal estará, inevitavelmente,

declinando o seu próprio ponto de vista do que seja racional ou razoável.

A evolução dos conceitos tem atenuado o rigor das formulações

clássicas e permitido a contenção da chamada liberdade de conformação

legislativa. O controle finalístico da atuação do legislador se exerce sobre

dois momentos ‘teleologicamente relevante’ do ato legislativo, que

Gomes Canotilho assim identifica e comenta:

‘(i) Em primeiro lugar, a lei é tendencialmente uma função de

execução, desenvolvimento ou prossecução dos fins estabelecidos na

Constituição, pelo que sempre se poderá dizer que, em última análise, a

lei é vinculada ao fim constitucionalmente fixado; (ii) por outro lado, a lei,

embora tendencialmente livre no fim, não pode ser contraditória,

irrazoável, incongruente consigo mesma.

Nas duas hipóteses assinaladas, toparíamos com a vinculação do

fim da lei: no primeiro caso, a vinculação do fim da lei decorre da

Constituição; no segundo caso, o fim imanente à legislação imporia os

limites materiais da não contraditoriedade, razoabilidade e congruência’.

Por uma competência excepcional, que se exerce em domínio

delicado, deve o Judiciário agir com prudência e parcimônia. É preciso ter

em linha de conta que, em um Estado democrático, a definição das

políticas públicas deve recair sobre os órgãos que têm o batismo da

representação popular, o que não é o caso de juízes e tribunais. Mas,

quando se trata de preservar a vontade do povo, isto é, do constituinte

originário, contra os excessos de maiorias legislativas eventuais, não

deve o juiz hesitar.

O controle de constitucionalidade se exerce, precisamente, para

assegurar a preservação dos valores permanentes sobre os ímpetos

circunstanciais. Remarque-se, porque relevante, que a última palavra

poderá ser sempre do Legislativo. É que, não concordando com a

inteligência dada pelo Judiciário a um dispositivo constitucional, poderá

ele, no exercício do poder constituinte derivado, emendar a norma

constitucional e dar-lhe o sentido que desejar.

Como se demonstrou até aqui, a razoabilidade dos atos do Poder

Público – inclusive dos atos legislativos –, como parâmetro aferidor de

sua constitucionalidade, tem sido aceita em inúmeros sistemas jurídicos.

Nos Estados Unidos, como visto, o princípio se assenta na cláusula do

devido processo legal, constante das emendas de ns. 5 e 14 à

Constituição. Na Argentina, como assinala com orgulho a doutrina, o

princípio remonta ao texto original da Carta, que, no art. 28, estabelecia

que os princípios, garantias e direitos reconhecidos na Constituição não

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

16

poderiam ser alterados por leis que regulamentassem seu exercício. No

direito constitucional alemão, atribui-se ao princípio da proporcionalidade

(Verhältnismässigkeit) qualidade de norma constitucional não-escrita,

derivada do Estado de direito. Em Portugal, ele vem materializado em

regras expressas da Constituição, notadamente da proibição do excesso’

(O princípio da razoabilidade e da proporcionalidade no direito

constitucional, em Cadernos de Direito Constitucional e de Ciência

Política, v. 23, p. 69-75).

O princípio da razoabilidade com freqüência é invocado em

matéria tributária. Quando do julgamento da Ação Direta de

Inconstitucionalidade n.º 1.501, de origem na Emenda

Constitucional 12, de 1996, disse o Ministro Ilmar Galvão:

‘A Constituição não tolera que o Poder impositivo do Estado se

exerça de forma tão arbitrária, a ponto de alcançar simples atos de disposição de dinheiro por parte do contribuinte, desvestidos de qualquer

repercussão econômica ou jurídica, e de forma absolutamente

indiscriminada, a ponto de sujeitar ao mesmo regime de todas as

pessoas que, de forma voluntária ou compulsória, se vêem na

contingência de movimentar recursos que, muitas vezes nem lhes

pertencem ou que encerram a totalidade de economias reunidas a duras

penas, no exercício de trabalho desqualificado e mal remunerado, sem a

menor consideração, portanto, ao aspecto da capacidade contributiva.

Entendimento em sentido contrário importa admitir absoluta

incoerência e, conseqüentemente, manifesta irrazoabilidade no sistema

constitucional, o que não é permitido ao intérprete.

Esse, na verdade o outro vício irremediável que inviabiliza a

exigência da contribuição: a irrazoabilidade.

‘O absurdo é de tal ordem’ – conforme observa o conceituado Mêstre Arnoldo Wald (‘A CPMF e o devido processo legal’, in ‘Enfoque

jurídico’, TRF – 1ª Região, agosto/96, p. 12) –, ‘que nenhuma legislação

do mundo, por mais atrasada que pudesse ser, jamais concebeu um

tributo sobre a emissão de cheques e ordens de pagamento’, ao

manifestar a sua estranheza diante do retrocesso representado pela EC

12/96 na técnica legislativa, quando se sabe que o ‘desenvolvimento de

um país também se caracteriza pelo progresso e pela coerência da

ordem jurídica vigente.’

Trata-se de diploma normativo que, desenganadamente, afronta o

princípio do devido processo legal que, também sob o ponto de vista

substantivo é de ter-se consagrado no art. 5º., LIV, como já tem

proclamado o STF, como uma garantia do cidadão a que somente seja

submetido à observância de leis razoáveis.

[...]

A indigitada emenda constitucional seria insuscetível da censura a

que se acha submetida, não fosse a norma do art. 60, § 4º, IV, da Carta

da República, que permite ao intérprete contrastá-la com o elenco de

garantias e direitos individuais nela assegurados, confronto esse que leva

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

17

à certeza de que se está diante de norma basicamente contrária razão

no Estado de Direito, comportando aplicação.’

1.2. Conforme a Constituição da República, ‘sem prejuízo de

outras garantias asseguradas ao contribuinte, é vedado à União,

aos Estados, ao Distrito Federal e aos Municípios’ (art. 150)

‘instituir tratamento desigual entre contribuintes que se encontrem

em situação equivalente, proibida qualquer distinção em razão de

ocupação profissional ou função por eles exercida,

independentemente da denominação jurídica dos rendimentos,

títulos ou direitos’ (inc. II).

Para Hugo de Brito Machado, ‘o princípio da igualdade é a

projeção, na área tributária, do princípio geral da isonomia

jurídica, ou princípio pelo qual todos são iguais perante a lei.

Apresenta-se como garantia de tratamento uniforme, pela

entidade tributante, de quantos se encontrem em condições

iguais. Como manifestação desse princípio temos, em nossa

Constituição, a regra da uniformidade dos tributos federais em

todo o território nacional’ (Curso de direito tributário, Malheiros,

2003, 22ª ed., p. 44).

A Emenda 39 estabeleceu que na instituição da COSIP

deverá ser ‘observado o disposto no art. 150, I e III’. O primeiro

inciso encerra o princípio da legalidade; o segundo, o da

anterioridade.

Deverão observar os legisladores, ainda, o princípio da

igualdade (art. 5º, caput), ínsito a qualquer lei. Por isso, o fato de

a EC 39 mencionar expressamente apenas os incs. I e III do art.

150, omitindo o inc. II, não significa que o princípio nele inserto

possa ser ignorado.

Os princípios em referência, inclusive os direitos e garantias

individuais do art. 5º, constituem cláusulas pétreas (CF, art. 60, §

4º), que não podem ser quebradas nem mesmo via emenda

constitucional.

Recorro à doutrina, mais uma vez, para reforçar a assertiva:

‘Há limitações, formais e materiais, expressas e implícitas, à

competência que o Congresso Nacional possui para emendar a

Constituição. Tais limitações são entre nós conhecidas como cláusulas

pétreas.

Dentre essas cláusulas pétreas figuram, sem dúvida, os princípios

da legalidade, da anterioridade, da segurança jurídica, da não-confiscatoriedade etc., que veiculem direitos e garantias dos contribuintes contra a

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

18

sanha do Fisco’ (Roque Antônio Carrazza, A reforma tributária e as ‘cláusulas pétreas’, em Revista de Direito Tributário 67/253).

‘I – As cláusulas pétreas equivalem a determinadas matérias insuscetíveis de alteração pelo exercício da competência reformadora, por

representarem os valores básicos, fundamentais da Constituição, que

não podem ser modificados, sob pena de alteração da própria identidade

do texto constitucional.

II – As cláusulas pétreas tributárias não se limitam aos enunciados

prescritivos dos arts. 5º, 150 a 152 da Carta Magna.

III – Além dos direitos e garantias fundamentais prescritos no art. 5º

da CF, há outros previstos em alguns setores da Constituição que

integram o seu núcleo imodificável.

IV – Todas as limitações constitucionais prescritas nos arts. 150 a

152, sem exceção, são cláusulas pétreas, porque corporificam os valores

básicos que, em matéria tributária, o legislador impediu que fossem eliminados ou reduzidos por meio de emenda constitucional’ (Paulo Roberto

Lyrio Pimenta, Cláusulas pétreas tributárias, em Revista Dialética de

Direito Tributário 92/45-6).

‘O problema das cláusulas pétreas tributárias é um capítulo à parte.

Vamos encontrá-las, também com base no art. 60 da Constituição

Federal, que leva o pesquisador ao Título VI, ‘Da Tributação e do

Orçamento’, mais precisamente no Capítulo I, que trata do Sistema

Tributário Nacional.

Assim, no que se refere a essas cláusulas, voltadas para a

tributação, vamos encontrá-las no art. 60, como já disse, § 4º, IV, da

Constituição Federal, que tem a seguinte redação:

‘Art. 60. – § 4º – Não será objeto de deliberação a proposta de

emenda tendente a abolir:

IV – os direitos e garantias individuais.’

O § 2º do art. 5º da Constituição assim se expressa:

‘Art. 5º – § 2º – Os direitos e garantias expressos nessa

Constituição não excluem outros decorrentes do regime e dos princípios

por ela adotados, ou dos tratados internacionais em que a República

Federativa do Brasil seja parte.’

Portanto, são cláusulas pétreas tributárias, os seguintes princípios:

a) Princípio da Capacidade Contributiva, constante do art. 145, §

1º, da Constituição da República;

b) Princípio da Legalidade, constante do art. 150, I, da Constituição

da República;

c) Princípio da Igualdade, constante do art. 150, II, da Constituição

Federal;

d) Princípio da Anterioridade, constante do art. 150, III, ‘a’, da

Constituição Federal;

e) Princípio da Irretroatividade, constante também do art. 150, III,

‘a’, da Constituição Federal; e o

f) Princípio da Não-Confiscatoriedade, constante do art. 150, IV, da

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

19

mesma Constituição’ (Dejalma de Campos, As cláusulas pétreas

tributárias, em Revista Dialética de Direito Tributário 9/33).

‘Lembremo-nos, ainda, que a grande novidade do referido art. 60

está na inclusão, entre as limitações ao poder de reforma da

Constituição, dos direitos inerentes ao exercício da democracia

representativa e dos direitos e garantias individuais, que por não se

encontrarem restritos ao rol do art. 5º, resguardam um conjunto mais

amplo de direitos constitucionais de caráter individual dispersos no texto

da Carta Magna.

Neste sentido, decidiu o Supremo Tribunal Federal (Adin 939-7/DF)

ao considerar cláusula pétrea, e conseqüentemente imodificável, a

garantia constitucional assegurada ao cidadão no art. 150, III, b, da

Constituição Federal (princípio da anterioridade tributária), entendendo

que ao visar subtraí-la de sua esfera protetiva, estaria a Emenda

Constitucional nº 3, de 1993, deparando-se com um obstáculo

intransponível, contido no art. 60, § 4º, IV, da Constituição Federal’

(Alexandre de Moraes, Direito constitucional, Saraiva, 2001, p. 34).

‘Dentre as normas constitucionais que não podem ser objeto de supressão, encontram-se os direitos e garantias constitucionais

assegurados aos cidadãos. O § 2º, do art. 5º, da Constituição Federal,

estabelece que os direitos e garantias expressos no referido dispositivo

não excluem outros decorrentes do regime e dos princípios por ela

adotados. Dentre outros princípios, ao nosso ver, são intocáveis, os

princípios da estrita legalidade, o da isonomia em matéria tributária, o da

capacidade contributiva, o da segurança jurídica, o que assegura o direito

de propriedade, o da anterioridade em matéria tributária, o que veda a

tributação com caráter confiscatório e o que veda a sobreposição de

bases tributáveis.

Constitui-se regra de fechamento do sistema constitucional

tributário brasileiro a contemplada no art. 154, I, c/c as do art. 155 e 156,

da Constituição Federal. O constituinte de 1988 repartiu de forma rígida,

entre as pessoas políticas, o campo de atuação de cada uma delas.

Apontou de maneira exaustiva os eventos que podem ser eleitos pelos

Estados-membros, Distrito Federal e Municípios como hipóteses de

incidência de impostos. No tocante à competência da União para tributar

por meio de impostos, enumerou alguns eventos, listados no art. 153 da

Constituição Federal, e estabeleceu no art. 154, I, que a União poderá,

mediante lei complementar, instituir impostos não previstos no art. 153,

desde que sejam não-cumulativos e não tenham fato gerador ou base de

cálculo próprios dos discriminados na Constituição Federal.

Logo, a nosso ver, essa diretriz é fundamental para o sistema e

não pode ser eliminada ou restringida nem mesmo por meio de Emenda

à Constituição. Trata-se de uma diretriz que confere maior eficácia aos

princípios da capacidade contributiva, ao que assegura o direito de

propriedade e ao que veda a instituição de tributos com efeito de

confisco, na medida em que não permite a instituição de impostos

cumulativos e cujo ‘fato gerador’ e base de cálculo sejam idênticos aos

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

20

de outros já indicados como passíveis de serem tributados por outros

impostos’ (Clélio Chiesa, O ICMS e a EC33, Dialética, 2003, p. 16).

‘Podemos afirmar, assim, que os direitos individuais envolvem as

normas constitucionais que conferem ou declaram bens que possam

integrar o patrimônio jurídico do contribuinte, ao passo que as garantias

são dispositivos de natureza assecuratória, i.e., disposições que

assegurem tais direitos.

Exemplificando, o inciso XV do artigo 5º da Constituição Federal

traz um exemplo de direito individual, qual seja, o direito de locomoção,

consubstanciado-se o ‘Habeas Corpus’, previsto no inciso LXVIII, do

mesmo artigo 5º, em verdadeira garantia, assegurando o exercício de tal

direito, como vedação dirigida ao Estado, que não poderá tolhê-lo por

ilegalidade ou abuso de poder.

Por fim, uma dica prática que pode nos auxiliar na localização de

tais direitos e garantias individuais no sistema tributário constitucional

consiste em analisar aqueles já comumente aceitos como tais, entre os

quais podemos citar: a) princípio da legalidade (art. 5º, II); b) princípio da

inafastabilidade do controle jurisdicional (art. 5º, XXXV); c) princípio do

devido processo legal e contraditório (art. 5º, LIV e LVII); d) princípio da

estrita legalidade tributária (art. 150, I); e) princípio da igualdade tributária

(art. 150, II); f) princípio da irretroatividade tributária (art. 150, III, a); g)

princípio da anterioridade tributária (art. 150, III, b); h) princípio da

vedação da utilização de tributos com efeitos de confisco (art. 150),

dentre tantos outros.

Fácil notar a vasta gama de princípios constitucionais, seja de

natureza geral, seja específicos para o direito tributário, erigidos à

condição de cláusulas pétreas, e, quanto aos últimos, assim aceitos tanto

pela doutrina como pela jurisprudência. Certamente podemos afirmar que

tal se dá não só porque são princípios, mas, também e principalmente

porque agregam, incorporam, direitos ao patrimônio jurídico dos

contribuintes, servindo, em sua totalidade, como verdadeiras garantias

dos cidadãos em face do Poder do Estado.

Não se mostra absurda, portanto, a afirmação segundo a qual

outros princípios tributários insertos na Constituição Federal, e que

possuam tais características, também devam ser tidos como direitos e

garantias individuais, e, como corolário lógico de tal raciocínio,

insuscetíveis de supressão ou mesmo ter reduzida sua esfera de

proteção e abrangência, ainda que por meio do exercício do Poder

Constituinte Derivado’ (Paulo Andreatto Bonfim, Os princípios

constitucionais tributários e o poder constituinte derivado, em Jus

Navigandi, http://www1.jus.com.br).

1.3. O tratamento desigual a contribuintes que se encontram

na mesma situação só é permitido nas hipóteses expressamente

previstas na Constituição da República, como ocorre

relativamente ao Imposto de Renda (art. 153, § 2º, I) e ao IPTU

(art. 182, § 4º, II), dentre outros, em relação aos quais a

progressividade das alíquotas é permitida.

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

21

Para mim, só o é se autorizado expressamente pela

Constituição da República.

No que concerne ao tema, transcrevo, parcialmente, o voto

do Ministro Celso de Mello na Medida Cautelar na Ação Direta de

Inconstitucionalidade n.º 2.010:

‘A Lei n.º 9.783/99, ao dispor sobre a contribuição de seguridade

social relativamente a pensionistas e a servidores inativos da União,

regulou, indevidamente, matéria não autorizada pelo texto da Carta

Política, eis que, não obstante as substanciais modificações introduzidas

pela EC n.º 20/98 no regime de previdência dos servidores públicos, o

Congresso Nacional absteve-se, conscientemente, no contexto da

reforma do modelo previdenciário, de fixar a necessária matriz

constitucional, cuja instituição se revelava indispensável para legitimar,

em bases válidas, a criação e a incidência dessa exação tributária sobre

o valor das aposentadorias e das pensões.

O regime de previdência de caráter contributivo, a que se refere o

art. 40, caput, da Constituição, na redação dada pela EC n.º 20/98, foi

instituído , unicamente, em relação ‘Aos servidores titulares de cargos

efetivos...’, inexistindo, desse modo, qualquer possibilidade jurídico-constitucional de se atribuir, a inativos e a pensionistas da União, a condição

de contribuintes da exação prevista na Lei n.º 9.783/99. Interpretação do

art. 40, §§ 8º e 12, c/c o art. 195, II, da Constituição, todos com a redação

que lhes deu a EC n.º 20/98.

[...]

O argumento histórico, no processo de interpretação constitucional,

não se reveste de caráter absoluto. Qualifica-se, no entanto, como

expressivo elemento de útil indagação das circunstâncias que motivaram

a elaboração de determinada norma inscrita na Constituição, permitindo

o conhecimento das razões que levaram o constituinte a acolher ou a

rejeitar as propostas que lhe foram submetidas.

O registro histórico dos debates parlamentares, em torno da

proposta que resultou na Emenda Constitucional n.º 20/98 (PEC n.º

33/95), revela-se extremamente importante na constatação de que a

única base constitucional, que poderia viabilizar a cobrança,

relativamente aos inativos e aos pensionistas da União, da contribuição

de seguridade social – foi conscientemente excluída do texto, por

iniciativa dos próprios Líderes dos Partidos Políticos que dão sustentação

parlamentar ao Governo, na Câmara dos Deputados (Comunicação

Parlamentar publicada no Diário da Câmara dos Deputados, p. 04110,

edição de 12/2/98).

O destaque supressivo, patrocinado por esses Líderes partidários,

excluiu do substitutivo aprovado pelo Senado Federal (PEC n.º 33/95), a

cláusula destinada a introduzir, no texto da Constituição, a necessária

previsão de cobrança, aos pensionistas e aos servidores inativos, da

contribuição de seguridade social.

[...]

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

22

Relevo jurídico da tese segundo a qual o legislador comum, fora

das hipóteses taxativamente indicadas no texto da Carta Política, não pode valer-se da progressividade na definição das alíquotas pertinentes à

contribuição de seguridade social devida por servidores públicos em atividade.

Tratando-se de matéria sujeita a estrita previsão constitucional –

CF, art. 153, § 2º, I; art. 153, § 4º; art. 156, § 1º; art. 182, § 4º, II, art. 195,

§ 9º (contribuição social devida pelo empregador) – inexiste espaço de

liberdade decisória para o Congresso Nacional, em tema de

progressividade tributária, instituir alíquotas progressivas em situações

não autorizadas pelo texto da Constituição. Inaplicabilidade, aos

servidores estatais, da norma inscrita no art. 195, § 9º, da Constituição,

introduzida pela EC n.º 20/98.

A inovação do quadro normativo resultante da promulgação da EC

n.º 20/98 – que introduziu, na Carta Política, a regra consubstanciada no

art. 195, § 9º (contribuição patronal) – parece tornar insuscetível de

invocação o precedente firmado na ADI n.º 790-DF (RTJ 147/921).

[...]

A contribuição de seguridade social não só se qualifica como uma

modalidade autônoma de tributo (RTJ 143/684), como também representa espécie tributária essencialmente vinculada ao financiamento da

seguridade social, em função de específica destinação constitucional.

A vigência temporária das alíquotas progressivas (art. 2º da Lei

9.783/99), além de não implicar concessão adicional de outras

vantagens, benefícios ou serviços – rompendo, em conseqüência, a

necessária vinculação causal que deve existir entre contribuições e

benefícios (RTJ 174/921) – constitui expressiva evidência de que se

buscou, unicamente, com a arrecadação desse plus, o aumento da

receita da União, em ordem a viabilizar o pagamento de encargos

(despesas de pessoal) cuja satisfação deve resultar, ordinariamente, da

arrecadação de impostos.

[...]

A invocação das razões de Estado – além de deslegitimar-se como

fundamento idôneo de justificação de medidas legislativas – representa,

por efeito de gravíssimas conseqüências provocadas por seu eventual

acolhimento, uma ameaça inadmissível às liberdades públicas, à

supremacia da ordem constitucional e aos valores democráticos que a

informam, culminando por introduzir, no sistema de direito positivo, um

preocupante fator de ruptura e de desestabilização político-jurídica.

Nada compensa a ruptura da ordem constitucional. Nada

recompõe os gravíssimos efeitos que derivam do gesto de infidelidade ao

texto da Lei Fundamental.

A defesa da Constituição não se expõe, nem deve submeter-se, a

qualquer juízo de oportunidade ou de conveniência, muito menos a

avaliações discricionárias fundadas em razões de pragmatismo

governamental. A relação do Poder e de seus agentes, com a

Constituição, há de ser, necessariamente, uma relação de respeito.

Se, em determinado momento histórico, circunstâncias de fato ou

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

23

de direito reclamarem a alteração da Constituição, em ordem a conferirlhe um sentido de maior contemporaneidade, para ajustá-la, desse modo,

às novas exigências ditadas por necessidades políticas, sociais ou

econômicas, impor-se-á a prévia modificação do texto da Lei

Fundamental, com estrita observância das limitações e do processo de

reforma estabelecidos na própria Carta Política.

[...]

O Supremo Tribunal Federal – que é o guardião da Constituição,

por expressa delegação do Poder Constituinte – não pode renunciar ao

exercício desse encargo, pois, se a Suprema Corte falhar no

desempenho da gravíssima atribuição que lhe foi outorgada, a

integridade do sistema político, a proteção das liberdades públicas, a

estabilidade do ordenamento normativo do Estado, a segurança das

relações jurídicas e a legitimidade das instituições da República restarão

profundamente comprometidas.

O inaceitável desprezo pela Constituição não pode converter-se

em prática governamental consentida. A menos, enquanto houver um

Poder Judiciário independente e consciente de sua alta responsabilidade

política, social e jurídico constitucional.’

Também quanto ao Imposto Predial e Territorial Urbano

(IPTU), até a ‘edição da EC nº 29/2000, este Supremo Tribunal

decidiu que é inconstitucional qualquer progressividade do IPTU,

que não atenda exclusivamente ao disposto no artigo 156, § 1º,

aplicado com as limitações expressamente constantes dos §§ 2º

e 4º do artigo 182, ambos da Constituição Federal’ (AgRgAI n.º

353.180, Min. Ellen Gracie).

2. Dos comentários de Kiyoshi Harada relativos à Emenda

Constitucional 39, extraio os excertos que seguem:

‘2. A antiga proposta de Emenda Constitucional de nº 222-A

Como resultado de reiteradas decisões do Supremo Tribunal

Federal, declarando a inconstitucionalidade da taxa de iluminação

pública, instituída por diversos Municípios, estes patrocinaram a

elaboração da Proposta de Emenda Constitucional nº 222-A, para

permitir a tributação dessa taxa. Mediante alterações do inciso II, do art.

145 e de seu parágrafo 2º da Constituição Federal permitia a instituição

da taxa de iluminação pública, dispensados os requisitos da

especificidade e da divisibilidade do serviço público, prestado ou

colocado à disposição do contribuinte, bem como, abolia a proibição da

identidade de sua base de cálculo com a de impostos.

Aludida proposta, violentava o princípio da discriminação

constitucional de impostos. De fato, exatamente, por se tratarem de

espécie tributária, classificáveis como tributos desvinculados de qualquer

atuação específica do Estado, a Carta Política cuidou de nominar

taxativamente os impostos cabentes a cada entidade política,

componente da Federação Brasileira, a fim de evitar a bitributação

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

24

jurídica. Realmente, esse tipo de tributo não pode ficar na base de quem

instituiu em primeiro lugar, ou de quem pensou antes. Quanto aos

tributos vinculados à atuação específica do Estado (taxas de serviços e

de polícia, contribuições de melhoria, contribuição social), a entidade

política atuante será sempre o sujeito ativo do tributo, não havendo

necessidade de qualquer discriminação constitucional. Daí o sentido da

discriminação constitucional de impostos. E daí, também, a proibição de

a taxa ter a mesma base de cálculo do imposto; do contrário, a

discriminação seria inócua, bastando mudar o nome do tributo para

contornar o rígido princípio discriminador. A discriminação de rendas

tributárias, de um lado, outorga competência privativa ao ente político

contemplado e, de outro lado, retira essa competência em relação ao

ente político não contemplado. Surte, pois, duplo efeito. Por isso, aquela

proposta de Emenda era inconstitucional, por ferir cláusulas pétreas (art.

60, § 4º, incisos I e IV da CF). De fato, de nada adiantaria a Carta Magna

assegurar ao contribuinte o direito de não ser tributado por impostos

municipais não nominados em seu art. 156, se outros novos impostos

pudessem ser instituídos com nome de taxa, por meio do condenável

expediente de tentar ‘constitucionalizar um tributo ´n´ vezes condenado

pela Corte Suprema.

[...]

Pelas razões retro apontadas, a proposta de Emenda nº 222-A foi

abandonada, dando lugar à apresentação de uma outra proposta, que resultou na aprovação da Emenda nº 39, de 19-12-2002, a qual, acrescentou o art. 149-A à Constituição Federal, permitindo aos Municípios e ao

Distrito Federal instituir contribuição, na forma das respectivas leis, para o

custeio do serviço de iluminação pública, observado o disposto no art.

150, I e III.

Repetiu-se a mesma tática utilizada, na esfera federal, em nível de

legislação ordinária, quando convolou o antigo IPMF em CPMF, para

contornar a decisão da Corte Suprema, sem que tivesse mudado o fato

gerador da obrigação tributária. O tributo só mudou de gênero masculino

para gênero feminino, sem alteração de seu conteúdo. Lá transformou-se

o imposto em contribuição. Aqui transmudou-se a taxa em contribuição,

pelo toque mágico da varinha do legislador constituinte derivado.

Ora, chamar de contribuição, uma exação que não o é, nem pode

ser, não faz desaparecer o vício que contaminava o projeto anterior, o

qual, previa a instituição de taxa de iluminação, sem que houvesse

serviço público específico e divisível. Contribuição social é tributo de

destinação intrínseca, ou seja, tributo vinculado à atuação do Estado.

Caracteriza-se pelo fato de o Estado, no desenvolvimento de

determinada atividade de interesse geral, acarretar maiores despesas em

prol de certas pessoas (contribuintes), que passam a usufruir de

benefícios diferenciados dos demais (não contribuintes). Enfim,

assenta-se a contribuição social no princípio da maior despesa estatal,

provocada pelo contribuinte e na particular vantagem a ele propiciada

pelo Estado. (Cf. nosso Direito financeiro e tributário, Atlas, 10ª

edição, 2002, p. 309). No caso de iluminação pública, pergunta-se,

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

25

onde há particular vantagem propiciada aos contribuintes, se todos os

munícipes são beneficiários desse serviço público? Seria legítimo

considerar a população normal, como beneficiários específicos, em

confronto com o contingente de pessoas cegas a quem o serviço

público não estaria trazendo os mesmos benefícios?

Para caracterização da contribuição social ou da taxa de

serviços, não basta a destinação específica do produto da

arrecadação do tributo. É preciso que se defina o beneficiário

específico desse tributo, que passará a ser o seu contribuinte. Se a

comunidade inteira for a beneficiária, como no caso sob estudo, estarse-á diante de imposto, e não de contribuição.

E aqui é oportuno esclarecer que o inciso II do art. 4º do CTN,

que torna irrelevante a destinação legal do produto da arrecadação,

para definição da natureza jurídica específica do tributo, deve sofrer

interpretação atualizada. Na época do advento do Código Tributário

Nacional, Lei nº 5.172, de 25-10-66, a contribuição social não era

considerada como tributo, quer pela doutrina, quer pela jurisprudência.

Hoje, não há mais dúvida quanto à natureza tributária da contribuição

social. A Carta Política de 1988 espancou qualquer sombra de dúvida

que pudesse pairar a respeito, como bem assinala a jurisprudência da

Suprema Corte. A destinação legal do produto de sua arrecadação é

apenas um dos traços marcantes da contribuição, que, repita-se, tem

destinação intrínseca, em contraposição a impostos, que têm destinação

extrínseca.

Porém, no caso sob exame, faltou o benefício diferenciado em relação à parcela da população atingida pela exação, pelo que perde a característica de contribuição, para enquadrar-se na espécie tributária

desvinculada de atuação estatal, qual seja, imposto, com todas as

conseqüências daí advindas.

É bastante preocupante a proliferação de Emendas da espécie,

que pouco a pouco, vão desarticulando e desmontando o Sistema Tributário Nacional, que pode não ser perfeito, mas foi esculpido pelo legislador constituinte originário, com base em sólidos fundamentos

doutrinários. A continuar assim, não será surpresa se, amanhã, aparecer

uma Emenda autorizando os Municípios a instituir uma contribuição

destinada ao custeio das despesas com o pagamento de precatórios

judiciais, acumulados ao longo dos anos.

[...]

Conclusões:

A contribuição social, instituída pela Lei nº 13.479/2002, é de uma

inconstitucionalidade solar. Ela é cobrada de apenas uma parcela da

população, para custear um serviço público genérico, que beneficia a

sociedade como um todo. Por isso, ofende duplamente o princípio da

isonomia tributária. Primeiramente, quando cobra apenas de uma parte

dos beneficiários da iluminação pública; pela vez segunda, quando

discrimina os usuários de relojinhos não-residenciais, que pagam mais do

que os usuários de relojinhos residenciais como se aqueles

‘consumissem’ mais iluminação pública do que os últimos.

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

26

Contorna e ofende o princípio da discriminação de rendas

tributárias, instituindo imposto fora do elenco taxativo do art. 156 da CF.

Violenta o art. 167, IV da CF, ao destinar o produto da arrecadação

desse imposto novo a um Fundo Especial. É o que resulta do exame

crítico e sereno, exclusivamente sob o prisma jurídico-constitucional’ (Jus

Navigandi, www1.jus.com.br).

Essas restrições foram igualmente formuladas por Hugo de

Brito Machado (A contribuição de iluminação pública – CIP, em

www.hugomachado.adv.br) e por Carla Dumont Oliveira (A nova

contribuição para o custeio do serviço de iluminação pública à luz

da

natureza

jurídica

das

contribuições,

em

www1.jus.com.br/doutrina/texto).

As lições reproduzidas, com as quais estou de acordo,

reforçam a conclusão de que é inconstitucional a Lei 2.049, de

2002, do Município de Itapema. Acrescento que:

2.1. Prescreve a lei impugnada que a COSIP tem como

base de cálculo o consumo de energia elétrica, por faixas

progressivas: ‘A contribuição de que trata essa Lei corresponderá

ao custo anual do serviço de iluminação pública rateado entre os

contribuintes, de acordo com os níveis individuais de consumo

anual de energia elétrica’ (art. 2º).

As ‘faixas de consumo de energia’ estão dispostas em

tabela anexa ao artigo 2º.

A toda evidência, inexiste qualquer vinculação entre o

consumo de energia elétrica com o custo do serviço de

iluminação pública.

Data venia da douta maioria, raia ao absurdo jurídico a

alíquota progressiva. Indago: aquele que mais consome energia

elétrica mais utiliza o serviço de iluminação pública? Há manifesta

violação ao princípio da razoabilidade.

O Agravo de Instrumento n.º 2003.004797-2 revela o quão é

injusta a lei impugnada.

Do total da fatura emitida contra o agravante Cleber

Francisco Pereira Rodrigues – R$ 201,14 (duzentos e um reais e

quatorze centavos) –, a título de COSIP foi lançada a importância

de R$ 60,01 (sessenta reais e um centavo). Se considerado o

ICMS incidente sobre a mesma base de cálculo – valor da

energia elétrica consumida –, tem-se que o nominado pagou R$

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

27

167,00 (cento e sessenta e sete reais) pela energia elétrica

consumida, R$ 34,20 (trinta e quatro reais e vinte centavos) de

ICMS e R$ 60,01 (sessenta reais e um centavo) de COSIP.

Para o segundo agravante, Wilson Rosa de Oliveira, a

COSIP lançada gira em torno de 36% (trinta e seis por cento) do

valor da energia elétrica consumida.

Cumpre destacar que a EC 39 é silente quanto ao fato

gerador e à base de cálculo da COSIP. Não há, portanto,

autorização para a instituição de alíquotas progressivas.

2.2. Até a promulgação da EC 39, o sistema tributário

nacional previa as seguintes espécies de contribuições

parafiscais: a) para a seguridade social (CF, art. 195, I a III e § 4º);

b) social do salário-educação (art. 212, § 5º); c) social para o Sesi,

Senai, Senac, Senar etc. (art. 240); d) de intervenção no domínio

econômico (arts. 149 e 174); e) de interesse das categorias

profissionais (art. 149); f) previdenciária dos funcionários públicos

(arts. 40 e 149, § 1º); g) sindical confederativa (8º, IV).

Paulo Roberto Lyrio Pimenta sustenta que a Emenda 39

criou uma sétima espécie de contribuição:

‘Parece-nos que foi autorizada a criação de uma verdadeira nova

contribuição, que se diferencia do modelo originariamente previsto pela

Constituição, em primeiro lugar pela área a ser alcançada pela exação.

As contribuições especiais previstas pela Carta Magna (arts. 149, 195,

239, 240, 212, § 5º) destinam-se a instrumentar a atuação da União, ou

de entidade paraestatal, na ordem econômica ou na ordem social. Na

hipótese em discussão, a nova contribuição servirá como instrumento

dos Municípios e do Distrito Federal na atuação no campo dos serviços

públicos’. Ao final, conclui: ‘Em face da finalidade específica da

contribuição em exame, que não se identifica com os objetivos das

espécies mencionadas no caput do art. 149, pode-se afirmar que

constitui uma quarta espécie de contribuição especial, posicionando-se

ao lado das contribuições sociais, interventivas e corporativas’

(Contribuição para o custeio do serviço de iluminação pública, em

Revista Dialética de Direito Tributário 95/102).

Com ele convergem Ruy Barbosa Nogueira (Curso de

direito tributário, Saraiva, p. 104) e Paulo de Barros Carvalho

(Curso de direito tributário, Saraiva, p. 79).

De acordo com Hugo de Brito Machado, ‘a função das

contribuições sociais, em face da vigente Constituição,

decididamente não é a de suprir o Tesouro Nacional de recursos

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

28

financeiros’ (Curso de direito tributário, Malheiros, 2003, 22ª ed.,

p. 374); sua finalidade é específica, de atender determinado

grupo de pessoas.

A receita gerada pela arrecadação da COSIP não se destina

a um grupo específico de contribuintes. O serviço de iluminação

pública será usufruído não só pelos munícipes que ocupam, para

residência ou exploração econômica, prédios onde há consumo

de energia elétrica, mas também por milhares de turistas que

transitam pela cidade, notadamente durante o verão.

Também sob este enfoque há ofensa ao princípio da

razoabilidade.

2.3. O Tribunal de Justiça do Rio Grande do Sul declarou

inconstitucional lei do Município de Porto Alegre instituidora da

COSIP. Consta da ementa do acórdão:

‘Direito tributário. Apelação Cível. Contribuição para o custeio do

serviço municipal de iluminação pública (CIP) prevista no art. 149-A da

CF/88. Instituição municipal em afronta à matriz constitucional tributária e

paratributária.

Afronta a matriz constitucional tributária e paratributária a lei municipal que, com base no art. 149-A da CF/88, instituiu Contribuição para o

Custeio do Serviço de Iluminação Pública (CIP) adotando, para tanto, como fato gerador, o consumo individual de energia elétrica, como base de

cálculo o valor desse consumo e, como contribuinte, o próprio

consumidor individual, elementos inteiramente dissociados da despesa a

ser coberta (iluminação pública), da qual terceiros, inclusive nãomunícipes, notória e induvidosamente também se beneficiam sem,

contudo, compartilharem dos ônus respectivos, sendo extremamente

injusto atribuir-se a alguns poucos, numa impertinente e desordenada

proporção, o custeio de um serviço que a todos é dirigido. Ademais, o

fato de o ICMS já utilizar o mesmo valor como base de cálculo deixa

evidente uma bitributação vedada pelo § 2º do art. 145 da CF’ (AC n.º

70010100717, Des. Roque Joaquim Volkweiss).”

2. As expostas são as razões do dissenso.

Florianópolis, 23 de novembro de 2005

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

29

Newton Trisotto

Declaração de voto vencido do Exmo. Sr. Des. Sérgio

Roberto Baasch Luz:

Dissenti da douta maioria pelos mesmos argumentos

esposados na fundamentação do voto vencido proferido pelo eminente Des.

Newton Trisotto.

Florianópolis, 17 de fevereiro de 2006.

Sérgio Roberto Baasch Luz

Declaração de voto vencido do Exmo. Sr. Des. Luiz Cézar

Medeiros:

Na verdade há um equívoco na certdão de julgamento,

pois acompanhei a douta maioria. Lembro que o voto precursor no sentido da

constitucionalidade das leis que instituíram a COSIP foi de minha lavra.

Assim, em declaração de voto, reitero meu entendimento

acerca do tema.

Florianópolis, 20 de feveriro de 2006.

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

30

Des. Luiz Cézar Medeiros

Declaração de voto vencido do Exmo. Sr. Des. Nelson

Schaefer Martins:

Ação direta de inconstitucionalidade. Lei do

Município de Imbituba que cria a contribuição para o

custeio do serviço de iluminação pública – COSIP com

base no art. 149-A da Emenda Constitucional n.

39/2002. Constituição da República, arts. 145, inc. II e

167, inc. IV. Constituição do Estado, arts. 4o caput, 125,

incs. I e II e § 2o e 128, inc. II. Procedência do pedido.

A Lei Municipal que prevê a contribuição para o

custeio do serviço de iluminação pública instituída pela

Emenda Constitucional n. 39 de 19.12.2002 padece de

inconstitucionalidade pelos seguintes motivos: i) constituise como tributo de natureza inédita, não se conformando a

nenhum dos modelos previstos para as três espécies do

gênero tributo: imposto, taxa e contribuição de melhoria; ii)

é tributo diretamente vinculado à prestação de um serviço

público uti universi com finalidade e destino da

arrecadação previamente determinados pela Constituição

da República (art. 149-A); iii) fere as garantias

contempladas nos arts. 4o caput, 125 e 128, inc. II da

Constituição do Estado de 1989 da igualdade perante a lei,

da isonomia tributária, propriedade e liberdade; iv) trata de

tributo com vinculação a uma despesa específica em

confronto com as normas dos arts. 167, inc. IV da

Constituição da República e 125, inc. I e § 2 o da

Constituição do Estado de 1989.

Perante o juízo da comarca de Imbituba, O Representante

do Ministério Público do Estado de Santa Catarina, promoveu ação direta de

inconstitucionalidade com base no art. 85, inc. VII, da Constituição do Estado

de Santa Catarina, objetivando a declaração de inconstitucionalidade da Lei

Municipal n. 778/2002 que instituiu a contribuição para o Custeio do Serviço de

Iluminação Pública – COSIP, no município de Imbituba.

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

31

Asseverou que a lei impugnada viola os princípios da

igualdade perante a lei, da isonomia tributária e o da capacidade contributiva,

pois a nova espécie tributária não vem revestida dos pressupostos necessários

para a instituição de uma contribuição e que por conseguinte, a “nova exação”

criaria desigualdades entre os munícipes contribuintes.

Invocou as disposições dos arts. 5o, inc. XXII, da

Constituição da República e 4o, 128, inc. II da Constituição Estadual.

É o relatório.

O autor com supedâneo na Lei Estadual n. 12.069 de

27.12.2001 requereu a decretação de inconstitucionalidade da Lei Municipal n.

778, de 30.12.2002 do Município de Imbituba.

A Constituição da República Federativa de 1988 dispõe:

“Art. 145. A União, os Estados, o Distrito Federal e os

Municípios poderão instituir os seguintes tributos:

(...)

II – taxas, em razão do exercício do poder de polícia ou

pela utilização, efetiva ou potencial, de serviços públicos

específicos e divisíveis, prestados ao contribuinte ou postos a

sua disposição;”

A Constituição do Estado de Santa Catarina de 1989

prescreve:

“Art. 125. O Estado de Santa Catarina e seus municípios

têm competência para instituir os seguintes tributos:

(...) II – taxas, em razão do exercício do poder de polícia

ou pela utilização, efetiva ou potencial, de serviços públicos

específicos e divisíveis, prestados ao contribuinte ou postos à

sua disposição;”

“Art. 128. Sem prejuízo de outras garantias asseguradas

ao contribuinte, é vedado ao Estado e a seus municípios:

Des. Marcus Tulio Sartorato

Ação Direta de Inconstitucionalidade n.º 2003.015993-2

32

(...) II – instituir tratamento desigual entre contribuintes

que se encontrem em situação equivalente, proibida qualquer

distinção em razão de ocupação profissional ou função por eles

exercida, independentemente da denominação jurídica dos