Adm. Financeira II - Aula 07 – Alavancagem e Estrutura de Capital - Pg. 1/6

ALAVANCAGEM E ESTRUTURA DE CAPITAL

1. Alavancagem: é o uso de ativos ou recursos com um custo fixo, a fim de aumentar

os retornos dos proprietários da empresa.

1.1. Alavancagem x Risco x Retorno

1.2. Tipos de Alavancagem: operacional, financeira e total

2. Análise do Ponto de Equilíbrio: custos fixos e seus efeitos

2.1. É usada pela empresa para:

a) Determinar o nível de operações necessário para cobrir todos os custos

operacionais

b) Avaliar a lucratividade associada a vários níveis de venda

2.2. Ponto de Equilíbrio Operacional

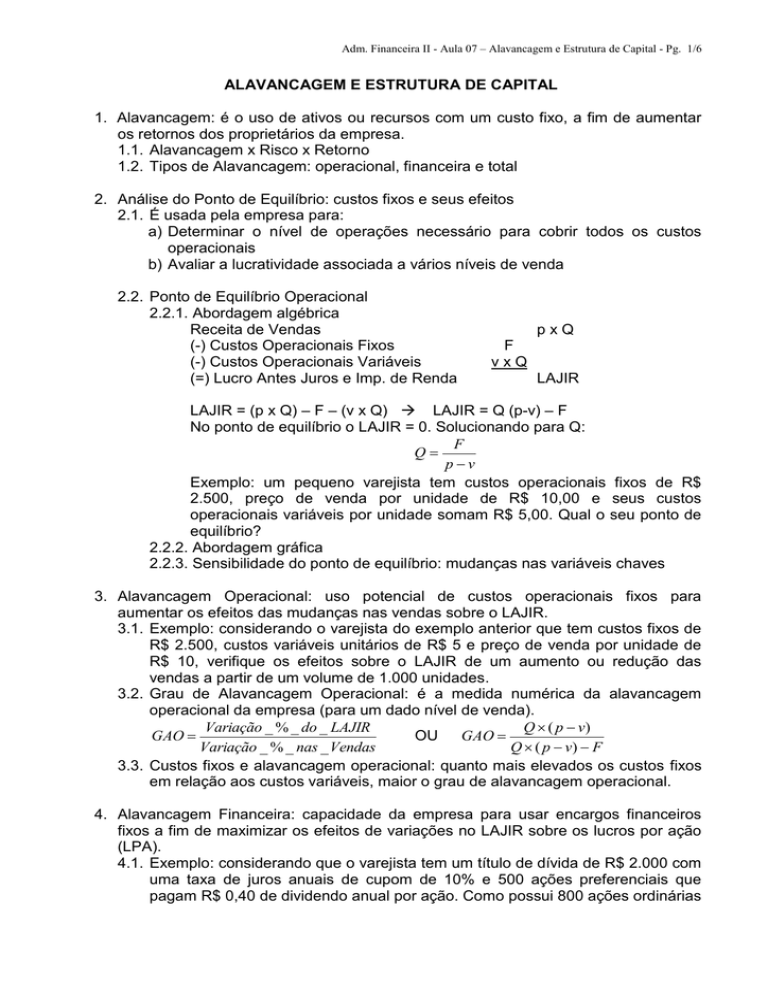

2.2.1. Abordagem algébrica

Receita de Vendas

(-) Custos Operacionais Fixos

(-) Custos Operacionais Variáveis

(=) Lucro Antes Juros e Imp. de Renda

pxQ

F

vxQ

LAJIR

LAJIR = (p x Q) – F – (v x Q) LAJIR = Q (p-v) – F

No ponto de equilíbrio o LAJIR = 0. Solucionando para Q:

F

Q

pv

Exemplo: um pequeno varejista tem custos operacionais fixos de R$

2.500, preço de venda por unidade de R$ 10,00 e seus custos

operacionais variáveis por unidade somam R$ 5,00. Qual o seu ponto de

equilíbrio?

2.2.2. Abordagem gráfica

2.2.3. Sensibilidade do ponto de equilíbrio: mudanças nas variáveis chaves

3. Alavancagem Operacional: uso potencial de custos operacionais fixos para

aumentar os efeitos das mudanças nas vendas sobre o LAJIR.

3.1. Exemplo: considerando o varejista do exemplo anterior que tem custos fixos de

R$ 2.500, custos variáveis unitários de R$ 5 e preço de venda por unidade de

R$ 10, verifique os efeitos sobre o LAJIR de um aumento ou redução das

vendas a partir de um volume de 1.000 unidades.

3.2. Grau de Alavancagem Operacional: é a medida numérica da alavancagem

operacional da empresa (para um dado nível de venda).

Variação _ % _ do _ LAJIR

Q ( p v)

OU

GAO

GAO

Variação _ % _ nas _ Vendas

Q ( p v) F

3.3. Custos fixos e alavancagem operacional: quanto mais elevados os custos fixos

em relação aos custos variáveis, maior o grau de alavancagem operacional.

4. Alavancagem Financeira: capacidade da empresa para usar encargos financeiros

fixos a fim de maximizar os efeitos de variações no LAJIR sobre os lucros por ação

(LPA).

4.1. Exemplo: considerando que o varejista tem um título de dívida de R$ 2.000 com

uma taxa de juros anuais de cupom de 10% e 500 ações preferenciais que

pagam R$ 0,40 de dividendo anual por ação. Como possui 800 ações ordinárias

Adm. Financeira II - Aula 07 – Alavancagem e Estrutura de Capital - Pg. 2/6

em circulação, calcule o LPA, considerando um acréscimo e diminuição de 80%

no LAJIR e uma alíquota do imposto de renda de 15%.

4.2. Grau de Alavancagem Financeira: é a medida numérica da alavancagem

financeira da empresa (para um dado nível de LAJIR).

LAJIR

Variação _ % _ no _ LPA

OU

GAF

GAF

Variação _ % _ no _ LAJIR

LAJIR J ( DP 1

)

1T

5. Alavancagem Total: uso potencial de custos fixos, tanto operacionais como

financeiros, para aumentar o efeito de variações nas vendas sobre o LPA.

5.1. Exemplo: com os dados dos exemplos de alavancagem operacional e financeira

anteriores, verifique os efeitos sobre o LPA de um aumento e redução nas

vendas.

5.2. Grau de Alavancagem Total: é a medida numérica da alavancagem total da

empresa.

Q ( p v)

Variação _ % _ no _ LPA

OU GAT

GAT

Variação _ % _ nas _ Vendas

Q ( p v) F J ( DP 1

)

1T

5.3. Relação entre alavancagem operacional, financeira e total

GAT = GAO x GAF

6. Estrutura de Capital da Empresa

6.1. Tipos de Capital

6.1.1. Capital de terceiros: fundos de longo prazo obtidos via empréstimos.

Seus custos são relativamente mais baixos pos os credores tem maiores

riscos que os outros fornecedores de capital.

6.1.2. Capital próprio: fundos de longo prazo fornecidos pelos acionistas

(proprietários), que não precisam ser reembolsados. Fontes são as ações

preferenciais e ordinárias, que incluem os lucros retidos.

6.1.3. Características dos tipos de capital

Característica

Voz na administração

Direitos sobre lucros

Terceiros

Não

Prioritário ao próprio

Prazo

Tratamento tributário

Declarado

Dedução dos juros

Rentabilidade

esperada

Menor

6.2. Medidas de Avaliação da Estrutura de Capital

6.2.1. Índice de Endividamento Geral

Exigível _ Total

IEG

Ativo _ Total

6.2.2. Índice Exigível a Longo Prazo /Patrimônio Líquido

Exigível _ Longo _ Pr azo

IELP / PL

Patrimônio _ Líquido

6.2.3. Índice de Cobertura de Juros

Próprios

Sim

Subordinado

terceiros

Nenhum

Sem

dedução

limitada

Maior

a

ou

Adm. Financeira II - Aula 07 – Alavancagem e Estrutura de Capital - Pg. 3/6

LAJIR

Despesa _ Anual _ com _ Juros

6.2.4. Índice de Cobertura de Pagamentos Fixos

LAJIR Pagamentos _ por _ Lea sin g

ICPF

Juros Pagam _ Lea sin g [( amort _ principal divid _ ações _ pref ) x( DP 1

)]

1T

ICJ

7. Teoria da Estrutura de Capital

7.1. Estudos teóricos sugerem a existência de uma estrutura ótima de capital para a

empresa, sem produzir uma metodologia específica para determiná-la.

7.2. Modigliani e Miller demonstraram que a estrutura de capital não afeta o valor da

empresa, admitindo-se a hipótese de mercados perfeitos.

7.3. No mundo real, existe a hipótese de uma estrutura ótima de capital que afeta o

valor da empresa, baseada nos benefícios e custos dos empréstimos.

7.3.1. Benefício fiscal: dedução tributária dos juros pagos sobre empréstimos,

reduzindo o seu custo e elevando o lucro para os acionistas – ki = kd*(1T).

7.3.2. Custos do empréstimo

7.3.2.1. Elevação da probabilidade da falência por incapacidade de saldar

compromissos em razão dos riscos operacional e financeiro.

a) risco operacional: risco da empresa ser incapaz de cobrir seus

custos operacionais.

quanto maior a alavancagem operacional – o uso de custos

fixos, maior o risco operacional.

afetado também pela estabilidade das receitas e custos.

risco operacional afeta a estrutura de capital – alavancagem

financeira.

b) risco financeiro: risco da empresa ser incapaz de cobrir seus

compromissos financeiros – falência.

risco financeiro depende da estrutura de capital da empresa,

a qual é afetada pele seu risco operacional.

c) exemplo dos riscos financeiro e operacional e seus reflexos.

Uma empresa calculou que há 25% de probabilidade de suas

vendas totalizarem R$ 400.000, 50% de R$ 600.000 e 25% de

totalizarem R$ 800.000. Os custos fixos somam R$ 200.000 e

os custos variáveis equivalem a 50% das vendas. Sendo os

ativos totais da empresa de R$ 500.000 e suas ações

ordinárias tendo um valor contábil de R$ 20 por ação, calcule

os valores solicitados a seguir, considerando que a índices de

endividamento de 0%,10, 20, 30, 40, 50 e 60% estão

associadas taxas de juros de 0%, 9%, 9,5%, 10%, 11%, 13,5%

e 16,5%, respectivamente, e que a alíquota do imposto de

renda seja de 40%:

- LAJIR associado as probabilidades das vendas;

- LPA associado as probabilidades das vendas;

- LPA esperado, desvio padrão do LPA e CV do LPA;

- mostre a distribuição de probabilidades do LPA associadas

aos índices de endividamento de 0% e 60%;

- construa o gráfico que mostra a relação entre o LPA esperado

e o seu CV com as diversas alternativas de estrutura do

capital;

Adm. Financeira II - Aula 07 – Alavancagem e Estrutura de Capital - Pg. 4/6

- que conclusões podem ser extraídas?

7.3.2.2. Custos de agência impostos pelos credores: cláusulas restritivas,

monitoramento, elevação de custos em futuras operações.

7.3.2.3. Informações assimétricas: administradores têm mais informações

operacionais e perspectivas futuras do negócio do que

investidores e credores.

8. A Estrutura Ótima de Capital

8.1. Acredita-se que o valor da empresa é maximizado quando o custo de capital é

minimizado. Assim:

LAJIR (1 T )

V

onde ka é o custo médio ponderado de capital

Ka

8.2. Função custo de capital: estabelece a relação entre o custo do empréstimo

após o IR – Ki; o custo de capital próprio – ks; e o custo médio ponderado de

capital – ka, com a alavancagem financeira medida pelo índice de

endividamento.

8.3. Apresentação gráfica da estrutura ótima de capital

a) não existe modo para se calcular a estrutura ótima de capital;

b) devido a dinâmica dos negócios,a estrutura ótima é definida num intervalo,

ao invés de um ponto único.

9. Abordagem LAJIR x LPA para a Estrutura de Capital

9.1. Envolve a relação da estrutura de capital que maximiza o LPA acima da faixa

esperada de LAJIR,enfatizando os efeitos dessa estrutura sobre os retornos dos

proprietários (medido pelo LPA).

9.2. Gráfico LAJIR x LPA: utilizando os dados do item 7.3.2.c) como exemplo e os

valores de LAJIR de R$ 0, R$ 100.000 e R$ 200.000, calcule os valores

associados do LPA e encontre graficamente as ordenadas do LAJIR x LPA.

Indique o ponto de equilíbrio financeiro para cada estrutura.

9.3. Comparando estruturas de capital

Para determinadas faixas de LAJIR, cada estrutura de capital reflete

superioridade sobre as demais, em termos de maximização do LPA.

9.4. Considerando o risco na análise LAJIR x LPA

Pode ser visto graficamente a luz do ponto de equilíbrio financeiro e do grau de

alavancagem financeira refletida na inclinação da reta de cada estrutura da

função LAJIR x LPA.Também pode ser visto através do índice de cobertura de

juros.

9.5. Deficiências básicas da análise LAJIR x LPA

Ao ignorar o risco, se concentra na maximização dos lucros e não na

maximização da riqueza dos proprietários.

10. A Escolha da Estrutura Ótima de Capital

10.1. Para determinar o seu valor, a empresa deve indicar o nível de retorno que

precisa obter para compensar os investidores e proprietários pelos riscos

assumidos, ou seja, o risco associado a cada estrutura deve ser relacionado a

taxa de retorno exigida.

10.2. O retorno exigido, associado a um dado nível de risco, pode ser determinado:

a) estimando o beta associado a cada estrutura de capital alternativa e

utilizando o modelo CAPM para calcular o retorno exigido – ks.

b) ligando o risco financeiro (medido, por exemplo, pelo CV do LPA) associado

a cada estrutura de capital alternativa diretamente ao retorno exigido.

Adm. Financeira II - Aula 07 – Alavancagem e Estrutura de Capital - Pg. 5/6

Exemplo: utilizando os dados do item 7.3.2.c)

Índice de

Coeficiente de

Retorno Exigido

Endividamento - %

Variação do LPA

Estimado – ks%

0

0,71

11,5

10

0,74

11,7

20

0,78

12,1

30

0,83

12,5

40

0,91

14,0

50

1,07

18,5

60

1,40

19,0

10.3. Determinando o valor da empresa

a) utilizando-se um dos modelos de avaliação, pode-se estimar o valor da

empresa associado a cada estrutura de capital alternativa.

b) Supondo que todos os lucros do exemplo 7.3.2.c) seja distribuídos como

dividendos e utilizando o modelo de avaliação de crescimento zero, o valor

esperado da ação para cada estrutura de capital será:

LPA

P0

Ks

Índice de

LPA Esperado

Taxa de

Valor Esperado

Endividamento

Retorno Exigida

por Ação

%

- ks

0

2,40

11,5

20,87

10

2,55

11,7

21,79

20

2,72

12,1

22,48

30

2,91

12,5

23,28

40

3,12

14,0

22,29

50

3,18

16,5

19,27

60

3,03

19,0

15,95

10.4. Maximização do valor da ação x maximização do LPA

A riqueza dos proprietários, refletida no valor estimado da ação, deve servir

como critério para a escolha da melhor estrutura de capital. A falha da

abordagem de maximização do LPA provem da desconsideração pelo risco

10.5. Considerações finais

10.5.1. Não existe um modo prático de se determinar a estrutura ótima de

capital da empresa. Análise quantitativa deve ser ponderada com

outros fatores.

10.5.2. Fatores importantes para decisões de estrutura de capital

10.5.2.1. Risco operacional

a) estabilidade da receita

b) fluxo de caixa

10.5.2.2. Custos de agência

a) obrigações contratuais

b) preferências da administração

c) controle

10.5.2.3. Informações assimétricas

a) avaliação externa do risco

b) timing

11. Exercícios

Adm. Financeira II - Aula 07 – Alavancagem e Estrutura de Capital - Pg. 6/6

11.1. A Cia. Levi tem custos operacionais fixos de R$ 72.000, custos operacionais

variáveis de R$ 6,75 por unidade e um preço de venda unitário de R$ 9,75.

Pede-se:

a) calcule o ponto de equilíbrio em unidades;

b) calcule o GAO para os seguintes níveis de venda: 25.000, 30.000 e 40.000

unidades.

c) coloque em um gráfico os números do GAO que você calculou em b (no eixo

y) contra os níveis de venda (no eixo x);

d) calcule o GAO a 24.000 unidades. Acrescente esse ponto ao gráfico.

e) que princípio está ilustrado através de seu gráfico e dos dados obtidos?

11.2. A Cia. W & A tem um LAJIR de R$ 67.500. As despesas com juros são de

R$ 22.500 e a firma tem 15.000 ações ordinárias em circulação. Suponha um

alíquota do imposto de renda de 40%.

a) calcule o GAF para a empresa (use a fórmula);

b) usando um conjunto de eixos LAJIR-LPA, trace o plano de financiamento

para a W & A.

c) supondo que a empresa tenha 1.000 ações preferenciais pagando um

dividendo ded R$ 6 por ação, qual é o GAF?

d) trace o plano de financiamento em um gráfico,incluindo as 1.000 ações

preferenciais nos eixos usados em b;

e) discuta sucintamente os gráficos dos dois planos de financiamento.

11.3. A Cia. Lito de Impressos está considerando duas estruturas de capital

possíveis mostradas abaixo. Suponha uma alíquota do imposto de renda de

40%.

Fonte de Capital

Estrutura A

Estrutura B

Exigível a longo prazo R$ 75.000 a taxa de R$ 50.000 a taxa de

juros de 16%

juros de 15%

Ações preferenciais

R$ 10.000 com um R$ 15.000 com um

dividendo anual de 18% dividendo anual de 18%

Ações ordinárias

8.000 ações

10.000 ações

a) calcule duas coordenadas LAJIR-LPA para cada uma das estruturas,

selecionando qualquer dos dois valores de LAJIR e encontre os seus LPA

associados.

b) coloque em gráfico as duas estruturas de capital no mesmo conjunto de

eixos LAJIR-LPA;

c) discuta o risco e a alavancagem associados a cada uma das estruturas;

d) em que faixa de LAJIR cada estrutura seria preferida?

e) qual estrutura você recomendaria se para a empresa fosse esperado um

LAJIR de R$ 35.000? Explique.

Bibliografia:

GITMAN, Lawrence J. Princípios de Administração Financeira. 10ª edição, São Paulo,

Editora Pearson Education do Brasil, 2004. Capítulo 12.

GITMAN, Lawrence J. Princípios de Administração Financeira. 7ª edição, São Paulo,

Editora Harbra Ltda, 1997. Capítulo 11.

GITMAN, Lawrence J. Princípios de Administração Financeira - Essencial. 2ª edição,

Porto Alegre, Bookman Editora, 2001. Capítulo 12.