06 de Dezembro de 2016

Análise XP

Como o Referendo Italiano impacta o Brasil?

Quando investidores pensavam no cenário de 2016 em janeiro, se deparavam com uma alta volatilidade nos mercados ocasionados por

desconfianças em torno da economia chinesa, o candidato azarão Donald Trump seguia vitorioso nas primárias do Partido Republicano, e

as pesquisas de opinião apontavam, com grande margem de segurança, uma derrota do Referendo do Reino Unido, o Brexit, e uma

vitória do Referendo Italiano. O ano se encerra com a China sendo o menor dos problemas no ano, entregando uma desaceleração

organizada, Trump se tornou o novo presidente dos Estados Unidos, o Brexit passou, derrubando o antigo primeiro ministro David

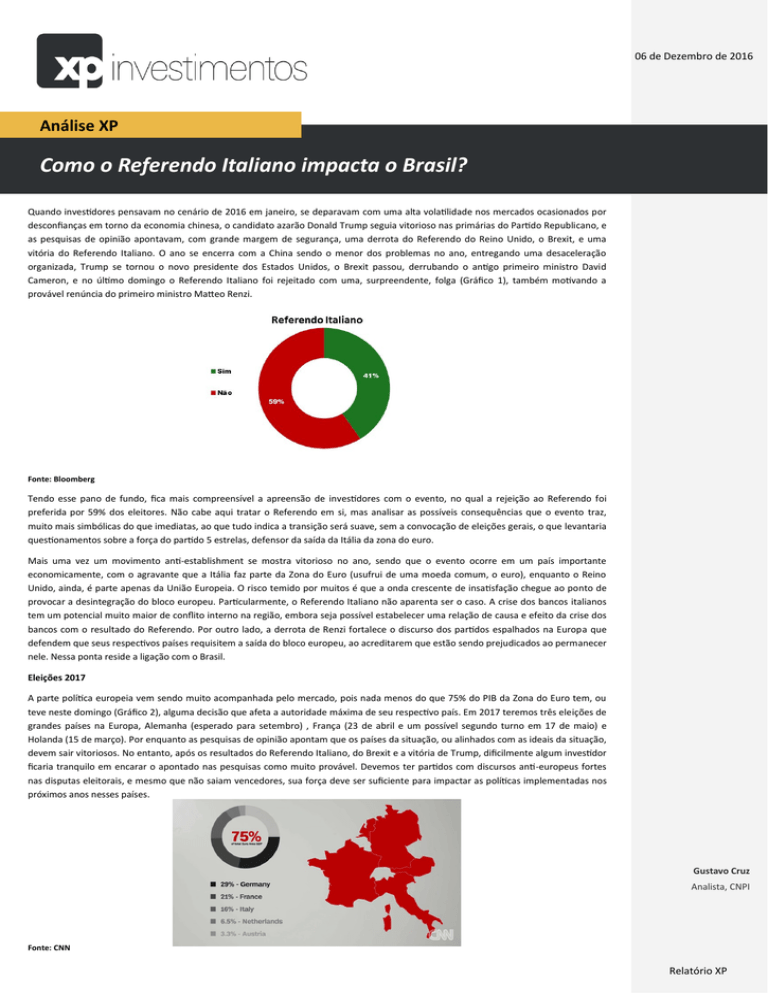

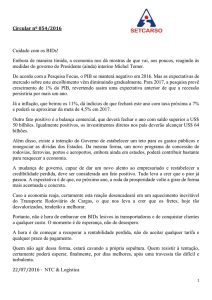

Cameron, e no último domingo o Referendo Italiano foi rejeitado com uma, surpreendente, folga (Gráfico 1), também motivando a

provável renúncia do primeiro ministro Matteo Renzi.

Fonte: Bloomberg

Tendo esse pano de fundo, fica mais compreensível a apreensão de investidores com o evento, no qual a rejeição ao Referendo foi

preferida por 59% dos eleitores. Não cabe aqui tratar o Referendo em si, mas analisar as possíveis consequências que o evento traz,

muito mais simbólicas do que imediatas, ao que tudo indica a transição será suave, sem a convocação de eleições gerais, o que levantaria

questionamentos sobre a força do partido 5 estrelas, defensor da saída da Itália da zona do euro.

Mais uma vez um movimento anti-establishment se mostra vitorioso no ano, sendo que o evento ocorre em um país importante

economicamente, com o agravante que a Itália faz parte da Zona do Euro (usufrui de uma moeda comum, o euro), enquanto o Reino

Unido, ainda, é parte apenas da União Europeia. O risco temido por muitos é que a onda crescente de insatisfação chegue ao ponto de

provocar a desintegração do bloco europeu. Particularmente, o Referendo Italiano não aparenta ser o caso. A crise dos bancos italianos

tem um potencial muito maior de conflito interno na região, embora seja possível estabelecer uma relação de causa e efeito da crise dos

bancos com o resultado do Referendo. Por outro lado, a derrota de Renzi fortalece o discurso dos partidos espalhados na Europa que

defendem que seus respectivos países requisitem a saída do bloco europeu, ao acreditarem que estão sendo prejudicados ao permanecer

nele. Nessa ponta reside a ligação com o Brasil.

Eleições 2017

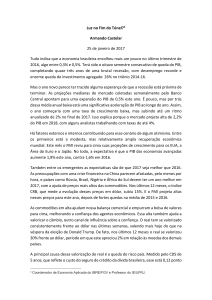

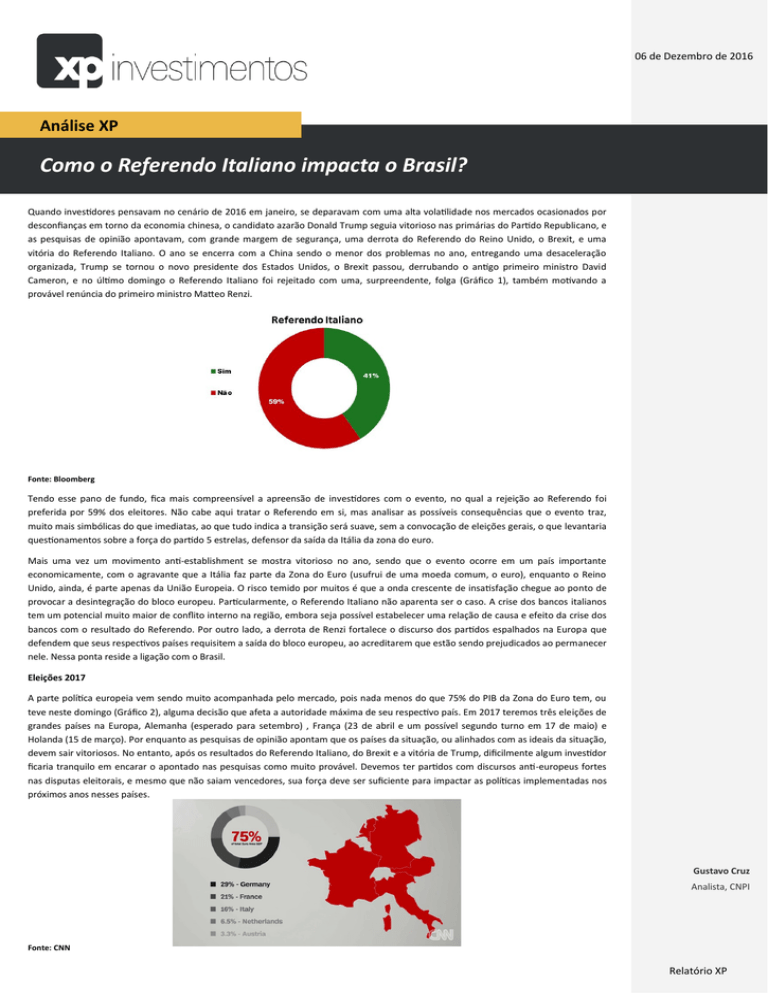

A parte política europeia vem sendo muito acompanhada pelo mercado, pois nada menos do que 75% do PIB da Zona do Euro tem, ou

teve neste domingo (Gráfico 2), alguma decisão que afeta a autoridade máxima de seu respectivo país. Em 2017 teremos três eleições de

grandes países na Europa, Alemanha (esperado para setembro) , França (23 de abril e um possível segundo turno em 17 de maio) e

Holanda (15 de março). Por enquanto as pesquisas de opinião apontam que os países da situação, ou alinhados com as ideais da situação,

devem sair vitoriosos. No entanto, após os resultados do Referendo Italiano, do Brexit e a vitória de Trump, dificilmente algum investidor

ficaria tranquilo em encarar o apontado nas pesquisas como muito provável. Devemos ter partidos com discursos anti-europeus fortes

nas disputas eleitorais, e mesmo que não saiam vencedores, sua força deve ser suficiente para impactar as políticas implementadas nos

próximos anos nesses países.

Gustavo Cruz

Analista, CNPI

Fonte: CNN

Relatório XP

06 de Dezembro de 2016

Ainda na discussão política, o domingo trouxe uma notícia positiva para quem defende a união do bloco, com a derrota na Áustria do partido de extrema direita,

que defendia a saída da zona do euro. Outro ponto vem da própria Itália, onde as pesquisas mostravam a população contrária ao Referendo, mas apenas 15%

favoráveis a saída do euro, e 67% se colocando como favoráveis ao euro.

Banco Central Europeu

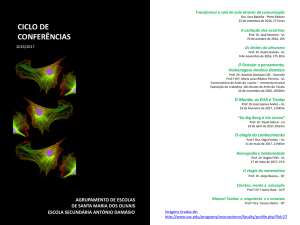

Outro ponto que vem gerando conflitos na região é a ascendente divisão entre norte e sul da Europa quanto a atuação do Banco Central Europeu, com o norte

(Alemanha, Holanda, Bélgica, entre outros) criticando muito a postura da instituição de prolongar os estímulos monetários, que julgam ser boas apenas para países

inadimplentes do sul, junto ao temor de que isso desencadeie em uma inflação descontrolada na região. Do outro lado temos países do sul (Espanha, Itália, Grécia,

entre outros), exigindo o prolongamento e ampliação do pacote, por acreditarem que o formato atual ainda não atingiu a meta de estimular a inflação na região,

contribuindo para a aceleração do crescimento do bloco. Atualmente a inflação do bloco está em 0,6% (Gráfico 3), quando a meta é de 2,0%, por um lado bem

distante, mas por outro o BCE iniciou seu pacote no primeiro trimestre de 2015, quando o indicador rondava o campo da deflação.

Fonte: Bloomberg

Nesta quinta-feira a instituição se comprometeu a divulgar as perspectivas do pacote de estímulos, que atualmente se encerra em março de 2017, e grande parte

dos investidores acreditam que o pacote será prolongado. Em pesquisa recente da Bloomberg foi apontado um consenso de que o programa será prolongado

quinta-feira para além de março de 2017, mas com alguma divergência quando ao ritmo de compra, onde 70% apontam em uma manutenção do ritmo, 15%

acreditam em uma redução e o restante acredita em uma elevação. O sentimento do mercado converge para o prolongamento do pacote para além de março de

2017, mas com alguma redução no ritmo de compras do pacote ainda no mesmo ano.

Conclusão

Com esse ponto chegamos a relação direta entre o evento italiano e o Brasil. Atualmente o Brasil se beneficia da situação de maior liquidez internacional

proporcionada por importantes bancos centrais, como o japonês e o europeu. A derrota do referendo, além de aumentar diretamente a aversão a risco com o

risco de partidos anti-europeus vençam as eleições de 2017, também pode trazer uma pressão maior em torno da atuação do Banco Central Europeu. Ligando os

pontos do relatório, a maior incerteza em torno de uma eleição da Alemanha, por exemplo, poderia se unir ao sentimento interno já insatisfeito com o estímulos,

considerados excessivos, provocando uma pressão para que o vencedor das eleições pressione o Banco Central Europeu em sua atuação.

Isso levaria a condições de liquidez menos favoráveis para as economias emergentes, ou seja, os investidores ao alocarem seus ativos tomariam menos risco,

colocando menos recursos em países como o Brasil. Outra consequência indireta é uma volatilidade maior no câmbio brasileiro com a maior incerteza externa, a

pressão da desvalorização no câmbio pode afetar diretamente a trajetória da curva de juros, com o Banco Central menos propício a cortar mais a taxa de juros com

um câmbio mais desvalorizado, pois isso dificulta a convergência da inflação para a meta.

Ainda é bem incerto se 2016 ficará na história como o início de um movimento maior, com a população se voltando contra os partidos políticos tradicionais, e

possivelmente algum desses movimentos individuais se tornando o embrião que levará a ruptura da Zona do Euro. A outra possibilidade é que 2016 fique isolado

como uma ascensão de movimentos que fizeram muito barulho, mas foi rapidamente reprimido nos anos seguintes. O certo é que 2016 foi um ano que frustrou

cenários tidos como certos, e isso aumentará a cautela daqui para frente.

06 de Dezembro de 2016

Disclaimer

1)

O atendimento de nossos clientes é realizado por empregados da XP Investimentos CCTVM S/A (“XP Investimentos ou XP”) ou por agentes autônomos de investimento que desempenham suas atividades

por meio da XP, em conformidade com a ICVM nº 497/2011, os quais encontram-se registrados na Associação Nacional das Corretoras e Distribuidoras de Títulos e Valores Mobiliários – ANCORD. O agente

autônomo de investimento não pode realizar consultoria, administração ou gestão de patrimônio de clientes, devendo atuar como intermediário e solicitar autorização prévia do cliente para a realização de

qualquer operação no mercado de capitais.

2)

Este relatório foi elaborado pela XP Investimentos e tem como objetivo fornecer informações que possam auxiliar o investidor a tomar sua própria decisão de investimento, não constituindo qualquer tipo

de oferta ou solicitação de compra e/ou venda de qualquer produto. As informações contidas neste relatório são consideradas válidas na data de sua divulgação e foram obtidas de fontes públicas. A XP

Investimentos não se responsabiliza por qualquer decisão tomada pelo cliente com base no presente relatório.

3)

Este relatório foi elaborado considerando a classificação de risco dos produtos de modo a gerar resultados de alocação para cada perfil de investidor.

4)

O(s) signatário(s) deste relatório declara(m) que as recomendações refletem única e exclusivamente suas análises e opiniões pessoais, que foram produzidas de forma independente, inclusive em relação

à XP Investimentos e que estão sujeitas a modificações sem aviso prévio em decorrência de alterações nas condições de mercado, e que sua(s) remuneração(es) é(são) indiretamente influenciada por receitas

provenientes dos negócios e operações financeiras realizadas pela XP Investimentos.

5)

Os produtos apresentados neste relatório podem não ser adequados para todos os tipos de cliente. Antes de qualquer decisão, os clientes deverão realizar o processo de suitability e confirmar se os

produtos apresentados são indicados para o seu perfil de investidor. Este material não sugere qualquer alteração de carteira, mas somente orientação sobre produtos adequados a determinado perfil de

investidor.

6)

A rentabilidade de produtos financeiros pode apresentar variações e seu preço ou valor pode aumentar ou diminuir num curto espaço de tempo. Os desempenhos anteriores não são necessariamente

indicativos de resultados futuros. A rentabilidade divulgada não é líquida de impostos. As informações presentes neste material são baseadas em simulações e os resultados reais poderão ser significativamente

diferentes.

7)

Este relatório é destinado à circulação exclusiva para a rede de relacionamento da XP Investimentos, incluindo agentes autônomos da XP e clientes da XP, podendo também ser divulgado no site da XP.

Fica proibida sua reprodução ou redistribuição para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento expresso da XP Investimentos.

8)

A Ouvidoria da XP Investimentos tem a missão de servir de canal de contato sempre que os clientes que não se sentirem satisfeitos com as soluções dadas pela empresa aos seus problemas. O contato

pode ser realizado por meio do telefone: 0800 722 3710.

9)

10)

O custo da operação e a política de cobrança estão definidos nas tabelas de custos operacionais disponibilizadas no site da XP Investimentos: www.xpi.com.br.

A XP Investimentos se exime de qualquer responsabilidade por quaisquer prejuízos, diretos ou indiretos, que venham a decorrer da utilização deste relatório ou seu conteúdo.

11) A Avaliação Técnica e a Avaliação de Fundamentos seguem diferentes metodologias de análise. A Análise Técnica é executada seguindo conceitos como tendência, suporte, resistência, candles, volumes,

médias móveis entre outros. Já a Análise Fundamentalista utiliza como informação os resultados divulgados pelas companhias emissoras e suas projeções. Desta forma, as opiniões dos Analistas

Fundamentalistas, que buscam os melhores retornos dadas as condições de mercado, o cenário macroeconômico e os eventos específicos da empresa e do setor, podem divergir das opiniões dos Analistas

Técnicos, que visam identificar os movimentos mais prováveis dos preços dos ativos, com utilização de “stops” para limitar as possíveis perdas.

12) O investimento em ações é indicado para investidores de perfil moderado, moderado-agressivo e agressivo, de acordo com a política de suitability praticada pela XP Investimentos. Ação é uma fração do

capital de uma empresa que é negociada no mercado. É um título de renda variável, ou seja, um investimento no qual a rentabilidade não é preestabelecida, varia conforme as cotações de mercado. O

investimento em ações é um investimento de alto risco e os desempenhos anteriores não são necessariamente indicativos de resultados futuros e nenhuma declaração ou garantia, de forma expressa ou

implícita, é feita neste material em relação a desempenhos. As condições de mercado, o cenário macroeconômico, os eventos específicos da empresa e do setor podem afetar o desempenho do investimento,

podendo resultar até mesmo em significativas perdas patrimoniais.

13) O investimento em opções é preferencialmente indicado para investidores de perfil moderado-agressivo e agressivo, de acordo com a política de suitability praticada pela XP Investimentos. No mercado de

opções, são negociados direitos de compra ou venda de um bem por preço fixado em data futura. As operações com derivativos apresentam altas relações de risco/retorno. Posições vendidas apresentam a

possibilidade de perdas superiores ao capital investido.

14) O investimento em Mercados Futuros embute riscos de perdas patrimoniais significativos, e por isso é indicado para investidores de perfil moderado-agressivo e agressivo, de acordo com a política de

suitability praticada pela XP Investimentos. Commodity é um objeto ou determinante de preço de um contrato futuro ou outro instrumento derivativo, podendo consubstanciar um índice, uma taxa, um valor

mobiliário ou produto físico. É um investimento de risco muito alto, que contempla a possibilidade de oscilação de preço devido à utilização de alavancagem financeira. O patrimônio do cliente não está

garantido neste tipo de produto. As condições de mercado, mudanças climáticas e o cenário macroeconômico podem afetar o desempenho do investimento.

15)

ESTA INSTITUIÇÃO É ADERENTE AO CÓDIGO ANBIMA DE REGULAÇÃO E MELHORES PRÁTICAS PARA ATIVIDADE DE DISTRIBUIÇÃO DE PRODUTOS DE INVESTIMENTO NO VAREJO.