1

Boletim CONT-FISC-TRIB-JUR em 10.dez.2012.

"Quem nunca errou nunca experimentou nada novo."

(Albert Einstein)

Fazenda apresenta tabela e escala do IPVA 2013.

(Notícias 04/12/12)

Comunicado - Taxa de Fiscalização de Recursos

Minerários - Adequação do SIARE. (Notícias SEF/MG, 30/11/12)

EFD-Contribuições: Disponibilizada nova versão do PVA

Instrução Normativa RFB nº 1.252/2012

A nova versão 2.0.3 está sendo disponibilizada para download, devendo ser utilizada para a geração e

transmissão da Escrituração Digital do PIS/Pasep, da Cofins e da Contribuição Previdenciária sobre

Receitas, nos termos da Instrução Normativa RFB nº 1.252/2012. A Versão 2.0.3 contempla as seguintes

funcionalidades em relação às versões anteriores:

- Ajustes na obrigatoriedade do bloco P (um único registro 0145 habilita a edição do bloco P, para todos

estabelecimentos);

- Campo 18 do registro 1500 passa a ser obrigatório;

- Inclusão de validação entre o valor descontado no próprio período da escrituração dos registros

M100/M500 e 1100/1500;

- Correção da regra de validação de M200/M600, valor descontado referente a créditos apurados em

períodos anteriores;

- Disponibilização do registro 0120 (a preencher na escrituração referente a 12/2012, informando os meses

que não auferiu receitas ou operações com direito a créditos);

- Ajustes na validação de M400/M800, quando informado mais de um registro para um mesmo CST;

- Ajustes nas regras dos registros P010 e P100;

- Ajustes nas regras das obrigatoriedades dos registros do bloco C e D;

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

2

- Ajustes nas regras dos valores de ajustes do bloco P, no recibo de entrega da escrituração;

- Ajustes para informação das operações com areia e pedra britada e substituição tributária;

- Ajustes no registro 0208, para recepcionar a tabela XIII (Tributação monofásica de cervejas);

- Ajustes nas regras de escrituração de documentos cancelados em A100, conforme instruções do Guia

Prático;

- Atualização de tabelas.

Além do PVA, o Guia Prático da EFD-PIS/Cofins, versão 1.11, contendo as regras de preenchimento e

demais orientações da escrituração digital do PIS/Pasep e da Cofins, encontra-se disponibilizada para

download, na área da EFD-Contribuições. As principais alterações em relação a versão anterior, podem

ser consultadas na primeira página do Guia Prático.

A Equipe da EFD-Contribuições informa ainda que os fabricantes e importadores dos produtos

relacionados no código 900 da tabela 4.3.11 (Tabela XI - Cerveja de malte e cerveja sem álcool, em

embalagem de lata) devem aguardar orientações da Receita Federal, para a validação, apuração e

transmissão da EFD referente aos períodos de apuração de Outubro e Novembro de 2012.

Fonte: LegisWeb

SPED - EFD ICMS/IPI - Bloco G - CIAP - Estudo

sobre a Baixa Parcial do Ativo Imobilizado

Postado por José Adriano em 4 dezembro 2012 às 9:00

Exibir blog

Por Eugênio César da Silva – Auditor Fiscal Estadual (SEFAZ GO)

Íntegra em http://www.slideshare.net/joseadrianopinto/sped-efd-icmsipi-bloco-g...

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

3

IPI – Manutenção dos Créditos na Saída de Aparas,

Sucatas e Resíduos

Na aquisição de aparas ou papéis usados para serem utilizados como matéria-prima no processo industrial

de reciclagem de papel, o industrial somente terá direito ao crédito do IPI...

É assegurado o direito à manutenção do crédito do imposto em virtude da saída de sucata, aparas,

resíduos, fragmentos e semelhantes, que resultem do emprego de matéria-prima, produto intermediário e

material de embalagem.

Na aquisição de aparas ou papéis usados para serem utilizados como matéria-prima no processo industrial

de reciclagem de papel, o industrial somente terá direito ao crédito do IPI se o fornecedor for

caracterizado como comerciante atacadista, de acordo com o RIPI, e, ainda, nessa condição de atacadista,

não for contribuinte do IPI.

A saída de desperdícios e aparas de papel, resultantes da industrialização de livros, do estabelecimento de

pessoa jurídica adquirente de papel imune, não sofre incidência do IPI, uma vez que aqueles desperdícios

e aparas recebem notação NT (não tributados) na TIPI.

O destinatário desses desperdícios e aparas não necessita de inscrição no registro especial das pessoas

jurídicas que realizam operações com papel imune, uma vez que os produtos adquiridos não se enquadram

como papel destinado à impressão de livros, jornais ou periódicos.

Caso a pessoa jurídica que opere com papel imune dê saída ao papel, e não a desperdícios ou aparas, para

estabelecimento não inscrito no registro especial, cessa a imunidade e torna-se imediatamente exigível o

IPI que deixou de ser pago.

Fonte: Blog Guia Tributário

e-Lalur será substituído pela EFD-IRPJ

04/12/2012

O projeto inicialmente denominado de e-Lalur,(Livo Eletrônico de Escrituração e Apuração do IRPJ e

CSLL sobre o Lucro Líquido da Pessoa Jurídica Tributada pelo Lucro Real) agora ganhou novo nome:

EFD-IRPJ (Escrituração Fiscal Digital - IRPJ).

O nome foi alterado, pois, além de englobar o e-Lalur, também haverá registros para cálculo do IRPJ e da

CSLL para as empresas tributadas pelo lucro presumido e pelo lucro arbitrado. Também haverá

informações das empresas imunes e isentas, bem como registros referentes às fichas de informações

econômicas e gerais da DIPJ, gerando, por consequência, a extinção da DIPJ.

Para as empresas que possuem escrituração contábil digital (ECD), por intermédio da EFD-IRPJ será

possível a recuperação dos saldos das contas contábeis informadas na ECD, que serão utilizadas para

construção de e-Lalur (Partes A e B) e cálculo do IRPJ e da CSLL.

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

4

Pelo cronograma do projeto EFD-IRPJ, o sistema estará disponível para os contribuintes em 2014.

Atualmente, o projeto EFD-IRPJ encontra-se em fase de especificação. Assim que a especificação estiver

concluída, o leiuate da EFD-IRPJ será divulgado no site do Sped, para que todos os contribuintes

comecem a conhecer e se preparar para o novo sistema.

Fonte: Portal SPED 2012

SUPERMERCADOS – 88EAN TRANSMISSÃO OBRIGATORIEDADE

Srs. Contabilistas,

O objetivo deste contato é ressaltar a obrigatoriedade de transmissão mensal do registro 88EAN para

os supermercados, desde 01/01/2009, conforme item 25F, da parte 2, do Anexo VII, do RICMS/2002:

“ 25F - REGISTRO "88EAN” - Informação do número do código de barras do produto

Nº DENOMINAÇÃO

DO CONTEÚDO

TAMANHO POSIÇÃO FORMATO

CAMPO

(1303) 1 Tipo

"88"

2

1

2

N

(1303) 2 Subtipo

“EAN”

3

3

5

X

(1303) 3 Versão do Código “EAN”

Versão do código “EAN” (08, 12, 13 ou 14)

2

6

7

N

4 Código do Produto ou Serviço Código do produto ou serviço utilizado pelo

14

8 21

N

(1303)

contribuinte

(1303) 5 Descrição

Descrição do produto ou serviço

53

22 74

X

6 Unidade de Medida de Unidade de medida de comercialização do produto

6

75 80

X

(1303)

Comercialização

(un, kg, m, m³, sc, frd, kWh, etc..)

(1303) 7 Código de Barra

Código de Barra “EAN”

14

81 94

X

(1412) 8 Brancos

Preencher posições com espaços em branco

32

95 126

X

(1303)

(1413) 25F.1 - OBSERVAÇÕES:

(1413)

25F.1.1 - Registro obrigatório e deve ser transmitido mensalmente pelos contribuintes que comercializam ou

mantenham em estoque mercadorias/produtos identificados através de código de barras - Número Global de Item Comercial GTIN (Global Trade Item Number) do Sistema EAN.UCC (European Article Numbering), especialmente, EAN-8, EAN-12, EAN13 e EAN-14.

(1413) 25F.1.2 - A transmissão deste registro é obrigatória, independentemente:

(1413) 25F.1.2.1 - da atividade econômica e do regime de recolhimento do contribuinte;

(1413) 25F.1.2.2 - de o contribuinte utilizar, no seu sistema de controle de estoque/emissão de nota fiscal, codificação própria

ou código de barras EAN.

(1413) 25F.1.3 - Campo 04 - Deve ser gerado um registro para cada tipo de mercadoria/produto comercializado no período

de referência ou constante do registro inventário.

(1413) 25F.1.4 - Campo 07 - Código de barras correspondente às mercadorias/produtos constantes do campo 04. “

À disposição para quaisquer esclarecimentos.

Ana Cláudia Scoralick

AFRE – Masp 370829-4

DF/Varginha

(035) 3068-0144

[email protected]

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

5

PLV 25/12: multas sobre obrigações acessórias

Na noite de ontem, 4, o Plenário da Câmara dos Deputados aprovou o Projeto de Lei de

Conversão - PLV 25/12 (com o texto da Medida Provisória 575/12). Entre outros assuntos, o

texto que agora segue è sanção presidencial incluiu emenda que reduz e escalona as multas

por descumprimento de obrigações tributárias acessórias.

De acordo com a redação final do projeto, esse assunto é abordado em seu artigo 9º onde

expressa os valores estipulados por apresentação extemporânea e por não atendimento na

apresentação de declarações, demonstrativos e escrituração digital, entre outros.

O referido artigo ficou assim redigido:

Art. 9ºO art. 57 da Medida Provisória nº 2.158-35, de 24 de agosto de 2001, passa a

vigorar com a seguinte redação:

“Art. 57. O sujeito passivo que deixar de apresentar nos prazos fixados declaração,

demonstrativo ou escrituração digital exigidos nos termos do art. 16 da Lei nº

9.779, de 19 de janeiro de 1999, ou que os apresentar com incorreções ou omissões

será intimado para apresentá-los ou para prestar esclarecimentos nos prazos

estipulados pela Secretaria da Receita Federal do Brasil e sujeitar-se-á às seguintes

multas:

I – por apresentação extemporânea:

a) R$ 500,00 (quinhentos reais) por mês-calendário ou fração, relativamente às

pessoas jurídicas que, na última declaração apresentada, tenham apurado lucro

presumido;

b) R$ 1.500,00 (mil e quinhentos reais) por mês-calendário ou fração,

relativamente às pessoas jurídicas que, na última declaração apresentada, tenham

apurado lucro real ou tenham optado pelo auto-arbitramento;

II – por não atendimento à intimação da Secretaria da Receita Federal do Brasil,

para apresentar declaração, demonstrativo ou escrituração digital ou para prestar

esclarecimentos, nos prazos estipulados pela autoridade fiscal, que nunca serão

inferiores a 45 (quarenta e cinco) dias: R$ l.000,00 (mil reais) por mês-calendário;

III – por apresentar declaração, demonstrativo ou escrituração digital com

informações inexatas, incompletas ou omitidas: 0,2% (dois décimos por cento),

não inferior a R$ 100,00 (cem reais), sobre o faturamento do mês anterior ao da

entrega da declaração, demonstrativo ou escrituração equivocada, assim entendido

como a receita decorrente das vendas de mercadorias e serviços.

§ 1º Na hipótese de pessoa jurídica optante pelo Simples Nacional, os valores e o

percentual referidos nos incisos II e III deste artigo serão reduzidos em 70%

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

6

(setenta por cento).

§ 2° Para fins do disposto no inciso I, em relação às pessoas jurídicas que, na

última declaração, tenham utilizado mais de uma forma de apuração do lucro, ou

tenham realizado algum evento de reorganização societária, deverá ser aplicada a

multa de que trata a alínea b do inciso I do caput.

§ 3° A multa prevista no inciso I será reduzida à metade, quando a declaração,

demonstrativo ou escrituração digital for apresentado após o prazo, mas antes de

qualquer procedimento de ofício.”(NR

Confira aqui a íntegra da redação final do projeto.

BONIFICAÇÃO DE MERCADORIAS

Texto publicado em 9/5/2012 às 14h05m.

Consideram-se “descontos incondicionais concedidos” nos termos do artigo 31, parágrafo único, da Lei

nº 8.981/1995, do artigo 3º, § 2º, inciso I, da Lei nº 9.718/1998, do artigo 1º, § 3º, inciso V, alínea “a”,

da Lei nº 10.637/2002 e do artigo 1º, § 3º, inciso V, alínea “a”, da Lei nº 10.833/2003, os descontos

que constarem da nota fiscal de venda dos bens ou da fatura de serviços e não dependerem de evento

posterior à emissão desses documentos.

As bonificações concedidas em mercadorias, quando constarem da nota fiscal de venda dos bens e não

dependerem de evento posterior à emissão desse documento, também configuram descontos

incondicionais, podendo, inclusive, ser excluídas da receita bruta para efeito tributário. Por outro lado,

as mercadorias recebidas em bonificação, quando caracterizarem desconto incondicional, ou seja,

quando constarem da nota fiscal de compra dos bens e não dependerem de evento posterior à emissão

desse documento, também não compõem a base de cálculo de tributos, correspondendo a um redutor

do custo de aquisição das mercadorias (o valor a ser registrado como estoque das mercadorias é o

efetivamente despendido na aquisição destas, segundo o princípio contábil do custo como base do

valor, inexistindo receita vinculada às referidas bonificações, a título de recuperação de custos).

Os descontos incondicionais nas operações mercantis não se incluem na base de cálculo do ICMS,

conforme Súmula STJ nº 457, RICMS/SP, art. 37, § 1º, item 1; RICMS/DF, art. 36, inciso II, alínea

“a”, etc..

Por exemplo, a empresa comercial "A" vendeu, a prazo, para a empresa comercial “B" 1.000 unidades

de uma determinada mercadoria para revenda, no valor unitário de R$ 50,00, sendo que, conforme

acordado entre as empresas, foram entregues mais 50 unidades da mesma mercadoria a título de

bonificação.

Extrato da nota fiscal de venda (compra):

CFOP: 6.102

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

7

Quantidade de produtos: 1.050 unidades

Valor unitário: R$ 50,00

Valor total dos produtos: R$ 52.500,00 (1.050 unidades x R$ 50,00)

Descontos concedidos (descontos incondicionais): R$ 2.500,00 (50 unidades x R$ 50,00)

Valor total da nota fiscal: R$ 50.000,00

Valor do ICMS relativo a operação própria: R$ 3.500,00 (R$ 50.000,00 x 7%)

Registros contábeis:

I – registro contábil da venda, na empresa comercial “A” (vendedora):

D - Clientes (AC): R$ 50.000,00

D – Descontos Incondicionais (Resultado): R$ 2.500,00

C – Receitas de Revenda de Mercadorias (Resultado): R$ 52.500,00

II – registro contábil da compra, na empresa comercial “B” (compradora):

D – Estoque de Mercadorias para Revenda (AC): R$ 46.500,00

D – ICMS a Recuperar (AC): R$ 3.500,00

C – Fornecedores (PC): R$ 50.000,00

Caso as mercadorias bonificadas sejam remetidas para a empresa comercial “B” em outra nota fiscal,

ou seja, em evento posterior ao da venda das 1.000 unidades, não se configuram descontos

incondicionais, hipótese em que a operação será considerada como “doação”.

A doação é um instituto do Direito Civil e está assim delineada no artigo 538 da Lei nº 10.406/2002,

que instituiu o novo Código Civil: "Considera-se doação o contrato em que uma pessoa, por

liberalidade, transfere do seu patrimônio bens ou vantagens para o de outra.".

Nos termos do artigo 38, § 2º, do Decreto-Lei nº 1.598/1977 e artigo 1º, inciso VIII, do Decreto-Lei nº

1.730/1979, incorporados ao artigo 443 do Decreto nº 3.000/1999 (RIR/1999), a partir do exercício

financeiro de 1980 somente as doações feitas pelo poder público e desde que registradas como reserva

de capital a ser utilizada para absorver prejuízos ou para aumento de capital não compõem o lucro real.

As doações recebidas por pessoas jurídicas, de pessoas físicas ou de pessoas jurídicas de direito

privado, para fins de tributação do imposto de renda, conforme esclarece o item 6.1, I e III, do PN CST

nº 113/1978, integram o resultado não operacional e o custo de aquisição do bem doado é o seu preço

corrente de mercado, a ser estabelecido segundo critério adequado à espécie.

Consoante ao que dispõe o PN CST nº 144/1973, o valor da doação recebida por pessoa jurídica, ainda

que domiciliada no exterior a doadora, é resultado de transação eventual para a donatária, sujeito à

incidência do imposto de renda, como parcela de seu lucro real ou adicionada ao seu lucro presumido

ou lucro arbitrado, conforme previsto nos artigos 521 e 536 do RIR/1999, conforme o caso.

Observa-se, ainda, que:

A) nos termos do artigo 57 da Lei nº 8.981/1995, artigo 28 da Lei nº 9.430/1996 e artigo 6º da Lei nº

7.689/1988, aplicam-se à apuração da base de cálculo e ao pagamento da contribuição social sobre o

lucro líquido as normas da legislação do imposto de renda. Assim sendo, o valor da doação recebida

por pessoa jurídica, ainda que domiciliada no exterior a doadora, é resultado de transação eventual para

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

8

a donatária, sujeito à incidência da CSLL;

B) o artigo 79, inciso XII, da Lei nº 11.941/2009 revogou o § 1º do artigo 3º da Lei nº 9.718/1998.

Previa o referido dispositivo legal que a base de cálculo do PIS e da COFINS era a totalidade das

receitas auferidas pela pessoa jurídica, irrelevantes o tipo de atividade por ela exercida e a classificação

contábil adotada para as receitas, um conceito ampliado de receita bruta que já havia sido julgado

inconstitucional pelo Superior Tribunal Federal.

Com isso, a partir de 28/05/2009 a base de cálculo do PIS e da COFINS de que trata o artigo 3º da Lei

nº 9.718/1998 é a receita bruta da venda de bens e serviços nas operações em conta própria ou alheia,

com as exclusões previstas no seu § 2º, e não mais a totalidade das receitas auferidas pela pessoa

jurídica.

Não obstante, nota-se que a citada revogação valerá apenas em relação às pessoas jurídicas e situações

relacionadas no artigo 8º da Lei nº 10.637/2002 e no artigo 10 da Lei nº 10.833/2003, entre elas as

pessoas jurídicas tributadas pelo lucro presumido e lucro arbitrado, não abrangidos pelo regime da não

cumulatividade dessas contribuições.

As pessoas jurídicas sujeitas ao regime não-cumulativo das contribuições continuam determinando a

base de cálculo das contribuições na forma definida pelo artigo 1º da Lei 10.637/2002 e artigo 1º da

Lei 10.833/2003, ou seja, sobre o total das receitas auferidas, compreendendo a receita bruta da venda

de bens e serviços nas operações em conta própria ou alheia e todas as demais receitas auferidas.

Vale frisar que, conforme já dito anteriormente, as bonificações concedidas em mercadorias

configuram descontos incondicionais, podendo ser excluídas da receita bruta para efeito de apuração da

base de cálculo tributária, “apenas” quando constarem da Nota Fiscal de venda dos bens e não

dependerem de evento posterior à emissão desse documento.

Registros contábeis:

a) na empresa comercial “A” (vendedora / doadora):

D – Doações concedidas (Outras Despesas Operacionais - Resultado)

C – Estoques de Mercadorias para Revenda (AC)

b) na empresa comercial “B” (compradora / donatária / beneficiária da doação):

D – Estoques de Mercadorias para Revenda (AC)

C – Doações recebidas (Outras Receitas Operacionais - Resultado)

Fonte: Editorial ContadorPerito.Com.®

ICMS/MG. CT-E, MODELO 57. USO OBRIGATÓRIO A

PARTIR DE 1º DE DEZEMBRO DE 2012

Texto publicado em 4/12/2012 às 9h12m.

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

9

Conforme Ajuste SINIEF 08/2012 que alterou o Ajuste SINIEF 09/2007, o CT-e, modelo 57, passará a

ser de emissão obrigatória, a partir de 01/12/2012, para os contribuintes do modal:

a) rodoviário relacionados no Anexo Único do Ajuste SINIEF 18/2011;

b) dutoviário;

c) aéreo; e

d) ferroviário.

No Estado de Minas Gerais, a Portaria SAIF nº 8, de 04/10/2012 (DO-MG de 06/10/2012), dispõe

sobre o credenciamento de ofício para a utilização do Conhecimento de Transporte Eletrônico (CT-e),

modelo 57.

Nos termos da referida Portaria:

I - ficam credenciados de ofício, a partir de 30/11/2012, os contribuintes mineiros obrigados à emissão

do CT-e, modelo 57, a partir de 01/12/2012, identificados na listagem publicada no endereço eletrônico

da Secretaria de Estado de Fazenda de Minas Gerais - Portal Estadual do Conhecimento de Transporte

Eletrônico

http://portalcte.fazenda.mg.gov.br/ - “Legislação”,

que não providenciaram o credenciamento até esta data, bem como não realizaram os testes no

ambiente de homologação;

II - os ambientes de homologação e produção estarão disponíveis aos contribuintes de que trata o inciso

anterior a partir de 30 de novembro de 2012, podendo ser:

a) disponibilizados antes da data mencionada a fim de evitar possíveis transtornos;

b) bloqueado, o de produção, em virtude das condições do arquivo transmitido, durante o prazo

necessário à correção dos erros detectados.

III – a listagem de que trata o inciso I poderá ser periodicamente atualizada;

IV – a listagem mencionada no inciso I não é exaustiva, podendo a obrigatoriedade de emissão de CT-e

aplicar-se, também, a outros contribuintes que não constem da mesma em razão do código principal ou

secundário da CNAE cadastrado na SEF/MG;

V – é vedada a emissão dos documentos abaixo relacionados após o início da obrigatoriedade de uso

da CT-e, modelo 57:

a) Conhecimento de Transporte Rodoviário de Cargas, modelo 8;

b) Conhecimento Aéreo, modelo 10;

c) Conhecimento de Transporte Ferroviário de Cargas, modelo 11;

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

10

d) Nota Fiscal de Serviço de Transporte Ferroviário de Cargas, modelo 27; e

e) Nota Fiscal de Serviço de Transporte, modelo 7, quando utilizada em transporte de cargas.

VI – o contribuinte que não constar da listagem prevista no inciso I e estiver alcançado pela

obrigatoriedade à emissão do CT-e, deverá proceder ao credenciamento para emissão do CT-e, modelo

57, para ter acesso aos respectivos ambientes de homologação e produção; o passo a passo para

credenciamento está disponível no Portal CT-e da SEF/MG no endereço

http://portalcte.fazenda.mg.gov.br/credenciamento.html

VII - os endereços eletrônicos para homologação e produção relativos à CT-e, modelo 57, são os

constantes do Anexo Único da Portaria SAIF nº 8/2012.

Fonte: Editorial ContadorPerito.Com.®

IRF – Serviços de Limpeza, Conservação, Segurança

e Locação de Mão de Obra

A alíquota é de 1% (um por cento) sobre as importâncias pagas ou creditadas (Artigo 649 do

RIR/1999).

Importâncias pagas ou creditadas por pessoa jurídica a outras pessoas jurídicas, civis ou mercantis, pela

prestação de serviços de limpeza e conservação de bens imóveis, exceto reformas e obras

assemelhadas; segurança e vigilância; e por locação de mão de obra de empregados da locadora

colocados a serviço da locatária, em local por esta determinado.

Transporte de Valores

Aplica-se, também, aos rendimentos pagos ou creditados pela prestação de serviços de transporte de

valores (Artigo 649 do RIR/1999).

Beneficiário

Pessoa jurídica prestadora de serviços.

Alíquota/Base de Cálculo

A alíquota é de 1% (um por cento) sobre as importâncias pagas ou creditadas (Artigo 649 do

RIR/1999).

Regime de Tributação

O imposto retido será deduzido do apurado no encerramento do período de apuração trimestral ou

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

11

anual (Artigo 650 do RIR/1999)

Responsabilidade/Recolhimento

Compete à fonte pagadora (Artigo 717 do RIR/1999)

Fonte: Blog Guia Tributário

OMISSÃO DE RECEITAS - CARACTERÍSTICAS PRESUNÇÃO - DEFESA

Equipe Portal Tributário

Caracteriza omissão de receita ou de rendimentos, inclusive ganhos de capital, a falta de emissão de nota fiscal, recibo ou

documento equivalente, no momento da efetivação das operações de venda de mercadorias, prestação de serviços,

operações de alienação de bens móveis, locação de bens móveis e imóveis ou quaisquer outras transações realizadas com

bens ou serviços, bem como a sua emissão com valor inferior ao da operação.

PRESUNÇÃO

Presume-se omissão no registro de receita, ressalvada ao contribuinte a prova da improcedência da

presunção, a ocorrência das seguintes hipóteses:

1 – a indicação na escrituração de saldo credor de caixa;

2 – a falta de escrituração de pagamentos efetuados;

3 – a manutenção no passivo de obrigações já pagas ou cuja exigibilidade não seja comprovada.

ARBITRAMENTO

Provada a omissão de receita, por indícios na escrituração do contribuinte ou qualquer outro elemento

de prova, a autoridade tributária poderá arbitrá-la com base no valor dos recursos de caixa fornecidos à

empresa por administradores, sócios da sociedade não anônima, titular da empresa individual, ou pelo

acionista controlador da companhia, se a efetividade da entrega e a origem dos recursos não forem

comprovadamente demonstradas.

NOTIFICAÇÃO

A autoridade determinará o valor do imposto e do adicional a serem lançados de acordo com o regime

de tributação a que estiver submetida à pessoa jurídica no período de apuração a que corresponder a

omissão de receita.

DEFESA

Entretanto, o que se verifica, em boa parte dos casos de notificação por arbitramento de omissão de

receita, são abusos da autoridade fiscalizadora, ao extrapolar os critérios previstos na legislação para

proceder ao lançamento.

Por exemplo, improcede a autuação com base em com base em omissão de receitas por existência de

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

12

depósitos bancários não contabilizados quando a fiscalização não logra demonstrar cabalmente a

existência da omissão. Não cabe autuação baseada em meros indícios. Para efeito de determinação da

receita omitida, neste caso, os créditos devem analisados individualizadamente, observado que não

serão considerados os decorrentes de transferência de outras contas da própria pessoa jurídica.

Citamos algumas decisões na esfera administrativa sobre o assunto:

PRESUNÇÃO DE OMISSÃO DE RECEITAS - FALTA DE COMPROVAÇÃO DE COMPRAS

EFETUADAS - Não se admite a presunção de omissão de receitas que esteja baseada exclusivamente

nas diferenças apuradas entre os totais mensais faturados pelo fornecedor e os totais mensais

contabilizados pelo contribuinte, tendo em vista que esta diferença se explica pelo fato da escrituração

das compras é feita pela interessada na data do efetivo recebimento das mercadorias e não na data do

faturamento. (Acórdão nº 105-14.402, 1º CC/5ª Câmara, publ. 18/10/2004)

OMISSÃO DE RECEITAS - O lançamento requer prova segura da ocorrência do fato gerador do

tributo. A constatação de omissão de receitas pela pessoa jurídica, deve ser devidamente comprovada

pela fiscalização, através da realização das verificações necessárias à obtenção dos elementos de

convicção e certeza indispensáveis à validação do crédito tributário. (Acórdão nº 103-21.437, 1º CC/3ª

Câmara, publ. 24/12/2003)

OMISSÃO DE RECEITA - FALTA DE INTERNAÇÃO DE NUMERÁRIO NA

CONTABILIDADE - TRÂNSITO DE RECURSOS FINANCEIROS SEM CONOTAÇÃO DE

RECEITA – GESTÃO DE NEGÓCIOS - A mera passagem de recursos pela contabilidade em face

de certo contrato de gestão não caracteriza percebimento de receita tributável na empresa gestora.

(Acórdão nº 103-21.325, 1º CC/3ª Câmara, publ. 23/09/2003)

OMISSÃO DE RECEITA OPERACIONAL – HIPÓTESE DE INCIDÊNCIA NÃO

CONFIGURADA – O confronto entre a movimentação bancária contabilizada e a receita auferida,

principalmente nos postos de gasolina quando reconhecidamente existe a chamada ‘troca de cheques’

em fins de semana para atendimento à clientela e fornecimento de capital de giro, não é suficiente para

caracterizar o desvio de receita por parte da pessoa jurídica, sendo necessário maior aprofundamento na

investigação para a comprovação da omissão, sob pena da tributação meramente sobre depósitos

bancários. Recurso provido. (Acórdão nº 01-02.877, CSRF/1ª Turma, sessão de 13/03/2000)

PER/DCOMP - CUIDADOS COM MULTAS E

SANÇÕES!

Mauricio Alvarez da Silva e Júlio César Zanluca*

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

13

(Revisado em 28.11.2012)

O Estado brasileiro, mais especificamente o Governo Federal, caracterizado por gastos populistas,

desperdícios e corrupções, exige cada vez mais recursos dos contribuintes. Segundo o IBPT - Instituto

Brasileiro de Planejamento Tributário, mais de 35% de toda a renda produzida pelos brasileiros é

canalizada, sob a forma de tributos, para sustentar a gulosa máquina estatal.

Esta voracidade faz com que as autoridades fazendárias imponham centenas de obrigações específicas

sobre os contribuintes. Entre elas, a entrega de declarações complexas e detalhadas. E quaisquer

equívocos em tais informes podem ensejar a aplicação de multas fiscais, por vezes desproporcionais

aos danos causados. Nem estamos falando de evasão fiscal (sonegação), somente de erros comuns,

cotidianos.

Dentre as inúmeras exigências existentes, queremos destacar o Pedido Eletrônico de Ressarcimento ou

Declaração de Compensação – PER/DCOMP. Este instrumento vem causando sérios contratempos aos

contribuintes, alguns pesadamente penalizados, somente por pretender receber seus direitos líquidos e

certos, previstos em nosso ordenamento jurídico.

O artigo 36 da Instrução Normativa RFB 1.300/2012 estabelece penalidades no processo de

ressarcimento de tributos (esta previsão foi criada pela revogada Instrução Normativa RFB

1.067/2010). De acordo com o referido dispositivo será aplicada, mediante lançamento de ofício, multa

isolada de 50% (cinquenta por cento) sobre o valor do crédito objeto de pedido de ressarcimento

indeferido ou indevido, sendo o percentual elevado para 100% (cem por cento) na hipótese de

ressarcimento obtido com falsidade no pedido apresentado pelo contribuinte.

O artigo 45 da mesma instrução dispõe que, sem prejuízo do tributo devido, será exigida do

contribuinte, mediante lançamento de ofício, multa isolada, nos seguintes percentuais: de 50%

(cinquenta por cento), sobre o valor do crédito objeto de declaração de compensação não homologada;

ou de 150% (cento e cinquenta por cento), sobre o valor total do débito tributário indevidamente

compensado, quando se comprove falsidade da declaração apresentada pelo sujeito passivo.

Fica nosso alerta: é preciso saber como solicitar corretamente ao Fisco a sua restituição, ressarcimento

ou informar possíveis compensações com outras obrigações tributárias, até a data de vencimento do

débito compensado, mediante a entrega do PER/DCOMP.

A partir do pedido ou declaração, a fiscalização efetua cruzamentos com outras declarações da pessoa

jurídica. Havendo inconsistências é emitida uma notificação ao contribuinte, para que este se manifeste

ou corrija as inadequações detectadas.

Nesse momento deve-se estar alerta, pois caso não haja nenhum movimento por parte do contribuinte o

fisco emitirá despacho decisório informando sobre a não homologação do PER/DCOMP,

restabelecendo e constituindo o débito original em mora, com os respectivos acréscimos inerentes a

multa e juros.

Posteriormente, ainda cabe ao contribuinte interpor Manifesto de Inconformidade, nos termos do artigo

17, da Lei 10.833/2003, perante a Delegacia de Julgamento de sua região, e, caso haja uma negativa,

recorrer ao Conselho de Contribuintes. Todavia isto exigirá esforços adicionais, ante um desfecho

incerto.

Citamos algumas situações concretas nesse sentido (casos reais):

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

14

a) No primeiro exemplo foi solicitada a compensação de créditos de IPI, sendo preenchida e

transmitida a respectiva Declaração de Compensação – DCOMP. Todavia, por equívoco, foi informado

o IPI compensado em campo errado, o que induziu a fiscalização a não homologar a DCOMP;

b) O segundo caso refere-se a crédito de IRPJ, apurado em declaração. O crédito é líquido e certo,

todavia por apontamento incorreto de dados na DCOMP o contribuinte foi notificado e culminou na

não homologação da citada declaração.

Atualmente o caso está sendo discutindo perante a Delegacia de Julgamento e provavelmente o recurso

ainda subirá ao Conselho de Contribuintes.

c) Outra situação constatada está relacionada a não formalização do Pedido Eletrônico de

Ressarcimento – PER, que culminou na perda do direito ao aproveitamento de créditos tributários, por

ter decorrido, no caso, o prazo prescricional de 5 (cinco) anos.

Havendo crédito tributário é recomendável que o contribuinte formalize e transmita o pedido de

restituição ou ressarcimento, por mais que posteriormente venha a compensar o valor com outros

tributos e contribuições administradas pela Receita Federal do Brasil – RFB. Tal procedimento evita a

prescrição do crédito tributário.

Dentre as diversas formas de incorreções constatadas no processamento da PER/DCOMP, as

ocorrências mais corriqueiras e que vem gerando um grande numero de notificações emanadas da RFB

são:

1) O crédito não foi apurado pelo próprio declarante e este esqueceu-se de assinalar o campo "crédito

de sucedida" ou "crédito de terceiros" ou de informar corretamente o campo "estabelecimento detentor

do crédito", no caso de Ressarcimento de IPI;

2) Ao indicar o documento em que o crédito está demonstrado, foi informado por engano um

PER/DCOMP de tipo de crédito diferente ou de outro período de apuração do crédito;

3) Transmissão de um PER/DCOMP com detalhamento do crédito e, posteriormente o seu

cancelamento, esquecendo-se de dar tratamento adequado aos demais PER/DCOMP vinculados ao

mesmo crédito.

4) Identificação errônea de PER/DCOMP a ser retificado;

5) Não assinalação do campo "Crédito Informado em Outro PER/DCOMP" apresentando-se,

novamente, o demonstrativo de crédito;

6) Identificação errada do crédito pretendido;

7) Equivoco ao indicar o período de apuração do crédito, possivelmente confundindo-se nos conceitos

de exercício (correspondente ao da DIPJ, regra geral o ano seguinte ao de apuração do saldo negativo)

e ano-calendário (ano de ocorrência dos fatos geradores que geraram o saldo negativo);

8) Informado apenas parte do saldo negativo apurado, em desacordo com a orientação constante da

Ajuda do PER/DCOMP;

9) Equivoco no preenchimento da DIPJ, não informando corretamente a apuração do saldo negativo do

período;

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

15

10) Contribuinte detalhou no PER/DCOMP apenas parte do crédito que influenciou a apuração do

saldo negativo do período;

Todo cuidado é pouco. Podemos comparar o PER/DCOMP à emissão de um cheque, para o

pagamento de despesas ou desconto no caixa, o qual pode ser devolvido por insuficiência de fundos

ou por erro formal de preenchimento.

Portanto, muita atenção no preenchimento desse documento, sob o risco de incorrer em ônus

substanciais, por conta de juros e multas decorrentes de débitos não liquidados nas respectivas datas de

vencimento.

No pressuposto de haver a necessidade do contribuinte exarar a Manifestação de Inconformidade dada

a não homologação de PER/DCOMP é recomendável o fazer de forma detalhada e bem fundamentada,

prevendo, inclusive, eventual necessidade de demanda no Conselho de Contribuintes.

*Mauricio Alvarez da Silva é Contabilista atuante na área de auditoria independente há mais de 15

anos, com enfoque em controles internos, contabilidade e tributos, integra a equipe de colaboradores

do Portal Tributário e é autor das obras DFC e DVA, Manual Básico de Tributação, Manual do PIS e

COFINS, entre outras.

RETIFICAÇÃO DE PEDIDO DE RESTITUIÇÃO, DE

PEDIDO DE RESSARCIMENTO, DE PEDIDO DE

REEMBOLSO E DE DECLARAÇÃO DE COMPENSAÇÃO

Texto publicado em 3/12/2012 às 9h12m.

A retificação do pedido de restituição, do pedido de ressarcimento, do pedido de reembolso e da

Declaração de Compensação gerados a partir do programa PER/DCOMP, deverá ser requerida pelo

sujeito passivo mediante apresentação à RFB de documento retificador gerado a partir do referido

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

16

programa, observando-se o que segue:

I – a retificação do pedido de restituição, ressarcimento ou reembolso e da Declaração de

Compensação apresentados em formulário, nas hipóteses em que admitida, deverá ser requerida pelo

sujeito passivo mediante apresentação à RFB de formulário retificador, o qual será juntado ao processo

administrativo de restituição, de ressarcimento, de reembolso ou de compensação para posterior exame

pela autoridade competente da RFB;

II – o pedido de restituição, ressarcimento ou reembolso e a Declaração de Compensação somente

poderão ser retificados pelo sujeito passivo caso se encontrem pendentes de decisão administrativa à

data do envio do documento retificador e, observado o disposto nos incisos IV e V abaixo no que se

refere à Declaração de Compensação;

III – a retificação do pedido de restituição, do pedido de ressarcimento, do pedido de reembolso e da

Declaração de Compensação será indeferida quando formalizada depois da intimação para

apresentação de documentos comprobatórios;

IV – a retificação da Declaração de Compensação gerada a partir do programa PER/DCOMP ou

elaborada mediante utilização de formulário será admitida somente na hipótese de inexatidões

materiais verificadas no preenchimento do referido documento e, ainda, da inocorrência da hipótese

prevista no inciso seguinte;

V – a retificação da Declaração de Compensação gerada a partir do programa PER/DCOMP ou

elaborada mediante utilização de formulário não será admitida quando tiver por objeto a inclusão de

novo débito ou o aumento do valor do débito compensado mediante a apresentação da Declaração de

Compensação à RFB, observando-se o seguinte:

a) na hipótese prevista no caput deste inciso, o sujeito passivo que desejar compensar o novo débito ou

a diferença de débito deverá apresentar à RFB nova Declaração de Compensação;

b) para verificação de inclusão de novo débito ou aumento do valor do débito compensado, as

informações da Declaração de Compensação retificadora serão comparadas com as informações

prestadas na Declaração de Compensação original;

c) as restrições previstas no caput deste inciso não se aplicam nas hipóteses em que a Declaração de

Compensação retificadora for apresentada à RFB:

1. no mesmo dia da apresentação da Declaração de Compensação original; ou

2. até a data de vencimento do débito informado na declaração retificadora, desde que o período de

apuração do débito esteja encerrado na data de apresentação da declaração original.

VI - admitida a retificação da Declaração de Compensação, o termo inicial da contagem do prazo para

homologação da compensação declarada pelo sujeito passivo será de 5 (cinco) anos, a partir da data da

apresentação da Declaração de Compensação retificadora;

VII – a retificação da Declaração de Compensação não altera a data de valoração prevista no artigo 43

da Instrução Normativa RFB nº 1.300/2012, que permanecerá sendo a data da apresentação da

Declaração de Compensação original.

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

17

Dispositivo legal: Instrução Normativa RFB nº 1.300/2012, artigos 87 a 92.

Fonte: Editorial ContadorPerito.Com.®

IRPJ/CSLL – Gratificações e Participações de

Dirigentes e Administradores

04/12 - No tocante à apuração do Imposto de Renda (IRPJ) e Contribuição Social sobre o Lucro

(CSLL), muitos contribuintes ainda possuem dúvida quanto ao tratamento fiscal a ser dispensado para

as gratificações e as participações no resultado, que fazem jus dirigente e administradores de pessoas

jurídicas.

Com relação ao imposto de renda tal dúvida é facilmente elucidada, pois o respectivo Regulamento

(RIR/1999) é claro e específico nesse sentido, conforme disposto em seus artigos 303 e 463, a seguir

transcritos:

Art. 303. Não serão dedutíveis, como custos ou despesas operacionais, as gratificações ou

participações no resultado, atribuídas aos dirigentes ou administradores da pessoa jurídica (Lei nº

4.506, de 1964, art. 45, § 3º, e Decreto-Lei nº 1.598, de 1977, art. 58, parágrafo único).

Art. 463. Serão adicionadas ao lucro líquido do período de apuração, para efeito de determinar o lucro

real, as participações nos lucros da pessoa jurídica atribuídas a partes beneficiárias de sua emissão e a

seus administradores (Decreto-Lei nº 1.598, de 1977, art. 58, parágrafo único).

Parágrafo único. Não são dedutíveis as participações no lucro atribuídas a técnicos estrangeiros,

domiciliados ou residentes no exterior, para execução de serviços especializados, em caráter provisório

(Decreto-Lei nº 691, de 18 de julho de 1969, art. 2º, parágrafo único).

Portanto, na apuração do Imposto de Renda tais participações não são dedutíveis.

E na determinação da Contribuição Social sobre o Lucro Líquido?

É neste ponto que alguns colegas ainda permanecem com dúvida.

Entendo que tais participações são dedutíveis, pelo simples fato de não haver dispositivo legal

considerando tal indedutibilidade para a CSLL. Portanto, não caberia a adição na determinação dabase

de cálculo dessa contribuição.

Na questão prática, ainda presencio colegas adicionando tais valores, tanto para determinar o IRPJ

quanto a CSLL, meramente por receio, o que nem sempre corresponde à realidade tributária e por

vezes provoca significativas perdas para a pessoa jurídica.

Geralmente tal fato decorre da má interpretação do artigo 57 da Lei 8.981/1995, o qual determina que

aplicam-se à CSLL as mesmas normas de apuração e de pagamento estabelecidas para o imposto de

renda das pessoas jurídicas, mantidas a base de cálculo e as alíquotas previstas na legislação em vigor.

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

18

Ora, está claro que as regras gerais são as mesmas, tais como os períodos de apuração, de pagamento,

prestação de informações, cobrança, penalidades, processo administrativo, etc., no entanto, cada qual

com a sua própria base de cálculo e respectiva alíquota.

O assunto é interessante e normalmente envolve valores consideráveis. Portanto, é recomendável que,

nas empresas envolvidas com a questão tema, o assunto seja amplamente discutido, pois tal iniciativa

pode evitar perdas tributárias substanciais para a pessoa jurídica.

O autor Mauricio Alvarez da Silva é Contabilista atuante na área de auditoria independente há mais de

15 anos, com enfoque em controles internos, contabilidade e tributos e integra a equipe de

colaboradores do Portal Tributário.

Fonte: Blog Guia Tributário

Rateio de despesas - Apropriação entre empresas

ligadas - Assunto de interesse empresarial

Elaborado em 24.09.2012

As empresas que mantêm entre si relações societárias - holdings, especialmente, mas também empresas interligadas,

coligadas, ou ligadas por qualquer meio, aproveitam essa condição de estruturação de seus negócios para reduzir

custos de produção e despesas industriais e administrativas. Trata-se de simples aplicação da conhecida prática de

comprar no atacado ao invés de no varejo para obter descontos mais atraentes.

Nesses casos, uma das empresas, normalmente a controladora (holding), contrata uma terceira empresa para prestar

serviços para o grupo econômico. Por exemplo, serviço de contabilidade, RH, segurança, limpeza, etc. As demais

empresas do grupo, beneficiadas, são obrigadas, a título de rateio de despesas, a transferir recursos para a

controladora, na proporção do benefício auferido.

Numa outra situação, também comumente presente no dia a dia empresarial, a empresa controladora disponibiliza sua

força de trabalho administrativo interno para prestar serviços também para as demais empresas do grupo.

A diferença entre ambas as situações é que no primeiro caso a controladora contrata terceiras empresas para

prestarem serviços para todas as empresas do grupo, muitas vezes inclusive para si, e compartilha as despesas

correspondentes com as demais empresas do grupo. No segundo, ela utiliza sua própria força de trabalho interna e

compartilha as despesas correspondentes com as demais.

Isso sempre foi assim. E é algo absolutamente lícito e conforme com a ampla liberdade do empresário de gerir seus

negócios de forma mais econômica perseguindo lucros e dividendos, razão de existência de qualquer empreendimento

(Lei 6404/76, art. 2º, caput;Código Civil, art. 997, VII), nada mais traduzindo que o retorno, justo, do capital investido.

Quanto maior eficiência empresarial lograr reduzir custos e despesas, maior o lucro. E esse, afinal tributável pelo IRPJ

e CSLL. Pronto! Simples assim! Mas não assim para a Receita Federal (RFB).

A Superintendência da Receita Federal do Brasil da 6ª Região Fiscal (Minas Gerais) publicou uma Solução de Consulta

manifestando seu entendimento no sentido de que o rateio, entre empresas, de despesas com serviços de

contabilidade e recursos humanos por elas compartilhados, deve ser registrado como receita pela empresa

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

19

controladora do grupo (holding). Trata-se da Solução de Consulta nº 84 de 30 de agosto de 2011.

"Grupo Econômico. Rateio de Despesas. Escrituração de Receitas. No caso de despesas realizadas por grupos

econômicos que, por questões empresariais, concentram-se em uma das empresas, é possível a realização de rateio

para as demais empresas do grupo. Há que se observar, no entanto, critérios de rateio que correspondam à efetiva

imputação da despesa. Tais critérios devem ser comprovados e registrados em contrato escrito, formalizado entre as

empresas do grupo, utilizando-se de critérios objetivos e previamente ajustados. Os valores recebidos em virtude do

uso compartilhado de serviços administrativos, referentes à contabilidade, recursos humanos, dentre outros,

representam receitas de serviços e devem ser escriturados como receita tributável da empresa líder (centro de

custos)."

Esse posicionamento do Fisco foi capaz, no caso concreto, de provocar aumento no IRPJ, CSLL, PIS e Cofins da

empresa consulente.

No início de 2011 a Superintendência da RFB da 9ª Região Fiscal (Paraná e Santa Catarina) havia editado a Solução

de Consulta (SC) 38 com entendimento contrário. Por aquela SC nº 38 pronunciou-se no sentido de que o valor

rateado não caracteriza receita da controladora. Para isso, bastaria que o contrato firmado com o prestador dos

serviços previsse o coeficiente de rateio correspondente a cada empresa beneficiária dos serviços prestados.

O Conselho Administrativo de Recursos Fiscais (CARF) do Ministério da Fazenda também julga os processos

administrativos oriundos de Autos de Infração lavrados contra os contribuintes alinhado com o entendimento expendido

na SC 38.

Como tudo em se tratando de burocracia e sanha arrecadatória brasileiras, o que já é ruim pode ficar pior, quando a

RFB autua o contribuinte, o Fisco municipal também exige o ISS!

A diferença no entendimento do Fisco estampada nas duas Soluções de Consulta parece estar no fato de que quando

terceira empresa é contratada, as despesas podem ser rateadas. Quando seus próprios empregados são utilizados

para prestar serviços para outras empresas do grupo, o rateio de despesas constitui, para aquela que compartilha sua

força de trabalho - normalmente, holding - receita tributável.

AConstituição Federalabre o Título VII, "Da Ordem Econômica e Financeira", Capítulo I, "Dos Princípios Gerais da

Atividade Econômica", com o comando segundo o qual a ordem econômica se funda na valorização do trabalho

humano e na livre iniciativa e tem por fim assegurar a todos existência digna (art. 170, caput), sendo a todos

assegurado o livre exercício de qualquer atividade econômica (art. 170, par. único). Mais ainda, como agente normativo

e regulador da atividade econômica, o Estado exercerá as funções de fiscalização, incentivo e planejamento, sendo

este determinante para o setor público e indicativo para o setor privado (art. 174, caput).

O que vale dizer, respeitada a livre iniciativa e o livre exercício da atividade econômica, o Estado tem o dever de

fiscalizar, o que o faz, no caso da União, por meio da RFB. Entretanto, o planejamento das atividades estatais é restrita

ao ente público (União, Estados e Municípios) pois para esses é ele, planejamento, obrigatório. Já, por outro lado, no

setor privado, a forma como as empresas estruturam seus negócios, não pode ser alcançada ou mesma tolhida pelo

ente público! Isso está expresso naConstituição Federal.

Entretanto, observa-se, aspectos negociais, comerciais, estruturais da administração interna das empresas não ter

qualquer valia ante uma visão tão invasiva da administração pública brasileira, no caso mais especificamente, da

administração fiscal, capaz de imiscuir-se em tudo, como se os administrados não fossem apenas isto! Somos todos

tratados como incapazes de gerir nossos próprios negócios, de conduzir nossas próprias decisões!

Pode-se alegar que a decisão da RFB não retira do cidadão contribuinte a liberdade de escolha. É verdade! Mas o ato

de dirigir seus próprios negócios como lhe apraz tem um custo imposto pela visão medíocre esta tal, esta, inegociável!

E isso é simplesmente inaceitável!

Por que? Primeiramente porque, se ao perseguir o contribuinte a redução de seus custos tem ele que oferecer ao

Estado Fisco famélico uma contrapartida da redução obtida o que nem de longe pode ser caracterizado como receita, é

evidente que a condição imposta pelo Estado para permitir-lhe livremente estabelecer suas escolhas é totalmente

limitada.

Receita bruta é conceito estabelecido na lei (lei das S/A): o resultado das vendas e serviços (Lei 6404/76, art. 187, I).

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

20

Custos e despesas, pagos ou incorridos, guardam absoluta correlação com as receitas obtidas (Lei 6404/76, art. 187, §

1º, "b").

É bem verdade que os descontos obtidos de fornecedores integra a receita de quem contrata com tais fornecedores.

No caso, o ganho seria da controladora. Entretanto, como ele nasce diretamente da negociação comercial com o

fornecedor e não tem existência discriminada em nenhum contrato, fatura, documento, etc, porquanto nascido em fase

anterior à formação do contrato, portanto esse desconto comercial formalmente inexiste. O contrato formalmente

redigido já expressará o preço final celebrado entre as partes, sem qualquer alusão a descontos; é o preço contratado.

Assim, não tendo existência, não pode ser tributado.

A lei autoriza que, no caso de investimentos por elas mantidos em coligadas e controladas, seja indicado em notas

explicativas das demonstrações financeiras o montante das receitas e despesas nas operações entre a controladora e

suas coligadas e controladas (Lei 6404/76, art. 247, V). Mas recuperação de despesas, ainda assim, persiste não tendo

natureza jurídica de receita, menos ainda, tributável.

No capítulo daLei das S/Aque dispõe sobre os prejuízos resultantes de atos contrários à Convenção (art. 276), está

previsto que a combinação de recursos e esforços, a subordinação dos interesses de uma sociedade aos de outra, ou

do grupo, e a participação em custos somente poderão ser opostos aos sócios minoritários das sociedades filiadas nos

termos da convenção do grupo.

E, aos minoritários, nesse caso, é reconhecido legítimo direito de ação contra os administradores do grupo de

empresas que se encontram sob uma mesma Convenção, e também contra a sociedade de comando, visando

reparação dos prejuízos resultantes de atos praticados com infração das normas convencionais, observado, ainda, que

a controladora, se condenada, será obrigada a reparar os danos e arcar com as custas judiciais, honorários

advocatícios e prêmio de 5% ao autor da ação, calculado sobre o valor da indenização (Lei 6404/76, art. 276, § 3º

c/c246, § 2º).

Conclusão: se em benefício do grupo econômico, inclusive em prol das empresas ligadas, é sempre legítima a

contratação e o rateio, reconhece a lei.

Se a lei estabelece que receita bruta é o resultado das vendas e serviços, pode-se obtemperar, com certa razão, que

versando sobre serviços a questão apresentada na SC 84, logo, haveria base legal para a exigência fiscal. Essa

conclusão, contudo, é desprovida de um fundamento básico de direito empresarial: os serviços cujas despesas são

rateadas pela controladora com as demais empresas do grupo econômico não constituem objeto social dela, isto é, não

foi ela constituída para prestar serviços de back-office, ou de manutenção ou mesmo de vigilância, por exemplo.

Portanto, jamais poderiam ser considerados receita e, menos ainda, tributada.

O objeto social é condição para a inscrição do empresário (Código Civil, art. 968, IV), sendo empresária a sociedade

que tem por objeto o exercício de atividade própria de empresário (Código Civil, art. 982), constituindo-se ela mediante

contrato escrito do qual constem os elementos exigidos, dentre eles, o objeto social (Código Civil, art. 997, II). Apesar

da importância de que desfruta o objeto social - tanto assim que o capital pode ser reduzido se excessivo em relação

ao objeto da sociedade (Código Civil, art. 1082, II) - poucos se atêm a esse aspecto visceral. E o Fisco se aproveita

dessa leniência do contribuinte para exigir tributo onde nem de longe cabível tal exigência.

Num caso anterior (SC 194 - 8ª Região Fiscal de 08/07/2008) a RFB concluiu, numa consulta que versou sobre rateio

de despesas de propaganda, que para fins de apuração de PIS e COFINS não-cumulativo, integra a base de cálculo

toda e qualquer receita auferida pela pessoa jurídica, ainda que referente ao reembolso decorrente do rateio, de custos

e despesas pela contratante do serviço, com seus fornecedores.

A doutrina de Hiromi Higuchi (Imposto de Renda das Empresas, Interpretação e Prática, IR Publicações, 2011, 36ª ed.,

p. 895) concluiu inexistir base legal para tal exigência ao entendimento de que reembolso recebido de custos e

despesas não é receita. Foi mais longe, sugerindo às empresas ignorarem a decisão!

Cita, em defesa de seu entendimento, o exemplo em que a indústria promove intensa campanha publicitária de um

produto novo, cujos custos e despesas são suportados em parte pelas empresas revendedoras do produto, o que

frequentemente ocorria no passado com cervejas e refrigerantes. No rateio das despesas de propaganda há contrato

prévio cujas cláusulas preveem que a totalidade do custo não é da indústria. Razão pela qual a parcela do custo que

será reembolsado pelas empresas revendedoras do produto deve ser escriturada numa conta transitória do Ativo

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

21

Circulante, a qual será creditada no recebimento do reembolso. Não há receita tributável pelo PIS e COFINS.

Prosseguindo com a decisão na SC 84 de agosto de 2011, cabe aqui alusão a uma hipótese interessante: suponha-se

que a contratante dos serviços de back office, ou fornecedora de tais serviços, por exemplo, não seja a controladora,

mas sim uma de suas controladas. Nesse caso em que a controlada contratasse uma terceira empresa prestadora de

serviços para prestar serviços para todas as empresas do grupo, inclusive para a controladora e desta cobrasse o

rateio de despesas, seria legítimo que o Fisco viesse a caracterizar o benefício auferido pela controladora como DDL

(distribuição disfarçada de lucro) ao fundamento de negócio em condições favorecidas, como tal entendido aquele em

que há condições mais vantajosas para a controladora do que as que prevalecem no mercado ou em que a

controladora contrataria com terceiros se, isoladamente, fosse ao mercado buscar tais serviços?

A figura da DDL (DL 2065/83, arts. 20e21), disciplinada pelaLei 9532/97, art. 60eRegulamento do Imposto de

Renda(art. 464), prevê que o valor dos lucros distribuídos disfarçadamente deve ser adicionado ao lucro líquido para

efeito de determinação da base de cálculo da CSLL. E também do IRPJ.

Veja-se o paroxismo: a) se a contratação de terceiros prestadores de serviços em condição mais vantajosa porque

contratados para execução dos serviços no atacado é menos onerosa; b) se celebrada pela controlada implica o risco

de configuração de DDL, e; c) se, ao contrário, a contratação pela controladora resulta em aumento do IRPJ, CSLL,

PIS e COFINS, qual alternativa resta ao contribuinte?!?

Como se vê, por uma ato infralegal e com a dispensa de qualquer lei votada pelo parlamento, a RFB conseguiu a

façanha de transformar a natureza jurídica de recuperação de despesas em receita. E, claro, tributável! Pior ainda, sem

base legal!

Assim, chama-se a atenção dos empresários e administradores para a importância de cercar-se de alguns cuidados no

ato de decidir-se pelo rateio de custos/despesas administrativas:

a) Ao contratar uma empresa terceira, prestadora de serviços de qualquer natureza, fazê-lo através da controladora

tomando o cuidado de incluir uma cláusula a qual preveja que os serviços serão compartilhados pelas demais

empresas do grupo, pagos pela controladora e com elas rateados na proporção da utilização delas;

b) Adotar critério mais objetivo possível para demonstrar ao Fisco quanto do total da despesa corresponde a cada uma

das empresas do grupo e, mais que isto, deixar isso escrito e assinado pela contratante, pela contratada (holding);

c) Designar, ao final do contrato, na condição de anuente, cada uma das empresas do grupo beneficiárias dos serviços

a serem prestados pela terceira empresa contratada, colhendo as assinaturas delas no referido instrumento contratual;

d) E, se ao invés de terceira empresa contratada, as despesas com a própria força de trabalho disponibilizada pela

holding é que vier a ser compartilhada com as demais empresas do grupo, assinar um contrato de rateio de despesas

entre elas, no qual sejam igualmente demonstrados critérios objetivos que justifiquem a proporção de rateio adotada.

Um desses critérios pode ser estabelecido com base na quantidade de funcionários, por exemplo, se a natureza do

serviço permitir estabelecer nexo entre tal quantidade de funcionários e o rateio. O importante é ser comprovável a

demanda e participação de cada empresa do grupo em relação a tais serviços compartilhados.

Essas providências, afastam o risco de autuação fiscal? Evidentemente não. Mas fortalecem a defesa perante a

instância administrativa fiscal e, mais ainda, perante o judiciário.

De todo modo, mais importante que tudo, é alertar os empresários e administradores sobre a relevância de não

relegarem o rateio de despesas entre empresas do grupo para o plano secundário ou terciário dentre suas ocupações

pois o Fisco, como se vê, não relegará! Está vigilante! Será implacável!

Adonilson Franco, sócio titular de Franco Advogados Associados, Advogado de Empresas em São

Paulo. Pós-Graduado em Direito Tributário. Professor no Curso de Pós-Graduação em Direito

Tributário do Centro de Extensão Universitária (CEU). Autor de Matérias Publicadas na Revista

Tributária e de Finanças Públicas (RT). Revista Dialética de Direito Tributário. Revista de Estudos

Tributários, além de em inúmeros sites especializados.

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

22

Fonte: FISCOSOFT

DECRETO Nº 7.854, DE 4 DE DEZEMBRO DE 2012

DOU de 05/12/2012 (nº 234, Seção 1, pág. 1)

Dispõe sobre a depreciação acelerada de que trata a Medida

Provisória nº 582, de 20 de setembro de 2012.

A PRESIDENTA DA REPÚBLICA, no uso da atribuição que lhe confere o art. 84, caput, inciso IV, da

Constituição, e tendo em vista o disposto na Medida Provisória nº 582, de 20 de setembro de 2012,

decreta:

Art. 1º - Para efeito de apuração do lucro real, as pessoas jurídicas tributadas com base no

lucro real terão direito à depreciação acelerada, calculada pela aplicação adicional da taxa

de depreciação usualmente admitida, sem prejuízo da depreciação contábil das máquinas,

equipamentos, aparelhos e instrumentos, novos, adquiridos ou objeto de contrato de

encomenda entre 16 de setembro e 31 de dezembro de 2012, destinados ao ativo

imobilizado do adquirente.

§ 1º - A depreciação acelerada constituirá exclusão do lucro líquido para fins de

determinação do lucro real e será escriturada no livro fiscal de apuração do lucro real, a

partir de 1º de janeiro de 2013.

§ 2º - O total da depreciação acumulada, incluindo a normal e a acelerada, não poderá ultrapassar o

custo de aquisição do bem.

§ 3º - A partir do período de apuração em que for atingido o limite de que trata o § 2º, o

valor da depreciação normal, registrado na escrituração comercial, será adicionado ao lucro

líquido para efeito de determinação do lucro real.

§ 4º - A depreciação acelerada deverá ser calculada antes da aplicação dos coeficientes de

depreciação acelerada previstos no art. 69 da Lei nº 3.470, de 28 de novembro de 1958.

§ 5º - Para fins de uso da depreciação acelerada, são consideradas as máquinas, equipamentos,

aparelhos e instrumentos classificados nos códigos da Tabela de Incidência do Imposto sobre Produtos

Industrializados - Tipi, aprovada pelo Decreto nº 7.660, de 23 de dezembro de 2011, conforme os

códigos relacionados no Anexo.

Art. 2º - Este Decreto entra em vigor na data de sua publicação.

Brasília, 4 de dezembro de 2012; 191º da Independência e 124º da República.

DILMA ROUSSEFF

Guido Mantega

Fernando Damata Pimentel

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

23

ANEXO

MÁQUINAS, EQUIPAMENTOS, APARELHOS E INSTRUMENTOS PARA FINS DE DEPRECIAÇÃO ACELERADA

(CÓDIGOS DA TIPI)

NCM

4010.19.00

7304.1

7304.23.10

7304.29

7304.22.00

7304.29.10

7305.1

7305.20.00

7306.1

7306.2

7309.00.10

7309.00.90

7311.00.00

7315.11.00

7315.12.10

7315.12.90

7315.19.00

7315.20.00

7315.81.00

7315.82.00

7315.89.00

7315.90.00

8207.30.00

8207.50.19

8207.60.00

8207.70.20

8207.70.90

84.02

8403.10

8403.90.00

8404.10

8404.20.00

8404.90.10

8404.90.90

8405.10.00

8405.90.00

8406.8

8406.90.90

8407.90.00

8408.90

8409.91.20

8409.91.90

84.10

8411.81.00

8411.99.00

8412.10.00

8412.2

8412.3

8412.80.00

8412.90.20

8412.90.80

8412.90.90

84.13

8414.10.00

8414.30.11

8414.30.19

8414.30.91

8414.30.99

8414.40

8414.59.10

8414.59.90

8414.80.1

8414.80.29

8414.80.3

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

24

8414.80.90

8414.90.10

8414.90.20

8414.90.31

414.90.32

8414.90.33

8414.90.34

8414.90.39

8415.81.10

8415.81.90

8415.82.10

8415.82.90

8415.83.00

8415.90

84.16

84.17

8418.6

8418.69.40

8418.69.10

8418.69.20

8418.69.91

8418.69.99

8418.99.00

84.19

8420.10

8420.91.00

8420.99.00

84.21

8422.20.00

8422.30

8422.40

8422.90.90

84.23

84.24

84.25

84.26

84.27

84.28

84.29

8430.10.00

8430.3

8430.4

8430.50.00

8430.6

8431.10.10

8431.10.90

8431.20.11

8431.20.19

8431.20.90

8431.31.10

8431.39.00

8431.49.10

8432.10.00

8432.2

8432.30

8432.40.00

8432.80.00

8433.20

8433.30.00

8433.40.00

8433.5

8433.60

8434.10.00

8434.20

8435.10.00

8436.10.00

8436.2

8436.80.00

8437.10.00

8437.80

84.38

8439.10

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

25

8439.20.00

8439.30

8439.91.00

8439.99.90

8440.10.1

8440.10.90

8441.10

8441.20.00

8441.30

8441.40.00

8441.80.00

8442.30.10

8442.30.20

8442.30.90

8443.11

8443.12.00

8443.13

8443.14.00

8443.15.00

8443.16.00

8443.17

8443.19

8443.39.10

8443.91.9

8443.99.11

8444.00

84.45

84.46

84.47

8448.11

8449.00.10

8449.00.20

8449.00.80

8450.20.90

8451.10.00

8451.29

8451.30.10

8451.30.99

8451.40

8451.50

8451.80.00

8452.2

84.53

84.54

84.55

84.56

84.57

84.58

84.59

84.60

84.61

84.62

84.63

84.64

84.65

8466.10.00

8466.20.10

8466.20.90

8466.92.00

8466.93.11

8466.93.19

8466.93.20

8466.93.30

8466.93.40

8466.93.50

8466.93.60

8466.94.10

8466.94.20

8466.94.30

8466.94.90

84.67

84.68

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

26

8471.30

8471.41

8471.60

8471.70

8471.80.00

84.74

84.75

8477.10

8477.20

8477.30

8477.40

8477.5

8477.80

8477.90.00

84.79

8480.10.00

8480.20.00

8480.30.00

8480.4

8480.50.00

8480.60.00

8480.7

84.81

8483.40.10

8483.40.90

85.01

8502.1

8502.20

8502.31.00

8502.39.00

8502.40

8503.00.90

85.04

8505.20.90

8505.90

8514.30.21

8507.20.10

8507.30.19

8507.30.90

8512.20.19

8514.10.10

8514.20.11

8514.20.19

8514.20.20

8514.30.11

8514.30.19

8514.30.29

8514.30.90

8514.40.00

8514.90.00

8515.11.00

8515.19.00

8515.2

8515.3

8515.80

8515.90.00

8531.20.00

8532.10.00

85.35

8536.50.90

85.37

8543.30.00

8543.90.90

86.02

8605.00.90

8606.10.00

86.07

8701.10.00

8701.30.00

8701.90.10

8701.90.90

8704.10

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

27

8705.10

8705.20.00

8705.30.00

8705.40.00

8705.90.90

8906.90.00

8709.19.00

8716.20.00

8716.39.00

8901.20.00

8901.30.00

8901.90.00

8902.00

8904.00.00

89.05

8907.90.00

8908.00.00

9006.10

9016.00

9017.30

9017.80.90

9022.19.10

9022.19.9

9022.19.99

9022.29

9022.29.90

90.24

9025.11.90

9025.19.10

9025.19.90

9025.80.00

9026.10

9026.20

9026.80.00

9026.90.10

9026.90.20

9026.90.90

9027.10.00

9027.20

9027.30

9027.50

9027.80

9028.20

9028.90.90

9030.20.10

9030.31.00

9030.32.00

9030.33.11

9030.33.19

9030.33.2

9030.33.90

9030.39.90

9030.82.10

9030.89.20

9030.89.90

9032.90.9

9030.90.90

90.31

9032.10

9032.20.00

9032.81.00

9032.89.81

9032.89.82

9032.89.83

9032.89.90

9405.50.00

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

28

IMPORTAÇÃO – ICMS 4% – LISTA DE BENS

Publicado por Robson de Azevedo em 4 de dezembro de 2012

Foi publicada em 23/11/2012, pela Câmara de Comércio Exterior – CAMEX, a lista de bens sem similar

nacionalprevista nas hipóteses dos incisos I e II do art. 1º da Resolução Camex nº 79/2012. A esta lista

devem ser acrescidos os Ex-Tarifários vigentes que se encontram listados no seguintes links: Ex-tarifários

vigentes e Sistemas Integrados.

A lista publicada pela CAMEX contempla os bens e mercadorias importados do exterior que não tem

similar nacional, ou seja, os bens e mercadorias aos quais não poderá ser aplicada a alíquota de 4% de

ICMS nas operações interestaduais, disposta no artigo 1º parágrafo 4º da Resolução do Senado Federal nº

13/2012.

NOTA TÉCNICA 2012/003d

Publicado por Jorge Campos em 6 dezembro 2012 às 9:02 em NF-e

Pessoal,

A Nota técnica 2012/003d trouxe uma alteração que está apresentando erro e a SEFAZ tem recusado o

.xml para validação, apenas a sefaz MG, estava autorizando.

02.8 cProdANP (L102) – Valores tabelas para o Código do Combustível da ANP

Os valores possíveis para o Código do Produto de combustível passam a constar no Schema, seguindo a

codificação nacional da ANP, disponível em sua página na Internet (http://www.anp.gov.br/simp).

Eliminada a possibilidade da informação do código “999999999”. Alguns exemplos de Códigos possíveis

são os relacionados no item 9.2 desta NT.

Utilizar a codificação de produtos do Sistema de Informações de Movimentação de produtos - SIMP

(http://www.anp.gov.br/simp).

(NT 2102/003)

# 162b

ID L102

Campo cProdANP

Descrição Código de produto da ANP

Ele CE

Pai L101

Tipo N

Ocor. 1-1

Tam. 9

Dec.

Observação: Utilizar a codificação de produtos do

Sistema de Informações de Movimentação

de produtos - SIMP

(http://www.anp.gov.

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

29

SECRETARIA DE ESTADO DE FAZENDA DE

MINAS GERAIS

AF 2º NÍVEL DE VARGINHA

INFORMATIVO 060/2012

Avenida Princesa do Sul, 1015 – Jardim Andere – CEP 37062180 - Telefone: (35) 3068-0100

E-mail: [email protected]

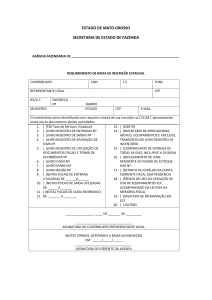

Assunto: IPVA – TABELA DE VENCIMENTO

Destinatário: CONTABILISTAS E CONTRIBUINTES

RESOLUÇÃO N° 4.504, DE 3 DE DEZEMBRO DE 2012

(MG de 04/12/2012)

Dispõe sobre o pagamento do Imposto sobre a Propriedade de Veículos

Automotores (IPVA) referente ao exercício de 2013.

O SECRETÁRIO DE ESTADO DE FAZENDA no uso de atribuição que lhe confere o art. 93, § 1º, inciso

III da Constituição Estadual e tendo em vista o disposto no inciso II do § 2° do art. 20, no inciso I do

caput e no § 2° do art. 27, no art. 29, no § 2° do art. 32 e no art. 33, todos do Decreto n° 43.709, de 23

de dezembro de 2003, que aprova o Regulamento do Imposto sobre a Propriedade de Veículos

Automotores (RIPVA), RESOLVE:

Art. 1º Esta Resolução dispõe sobre o pagamento do Imposto sobre a Propriedade de Veículos

Automotores (IPVA) referente ao exercício de 2013.

Art. 2º O pagamento do IPVA referente aos fatos geradores ocorridos em 1º de janeiro de 2013,

relativo a veículo rodoviário usado, poderá ser efetuado em cota única com desconto de 3% (três por

cento) calculado sobre o seu valor, ou em três parcelas iguais, sem o referido desconto, nos seguintes

prazos:

Final de Placa

1

2

3

4

5

6

7

8

9

0

Cota Única ou 1ª Parcela

14/01/2013

15/01/2013

16/01/2013

17/01/2013

18/01/2013

21/01/2013

22/01/2013

23/01/2013

24/01/2013

25/01/2013

2ª Parcela

14/02/2013

15/02/2013

18/02/2013

19/02/2013

20/02/2013

21/02/2013

22/02/2013

25/02/2013

26/02/2013

27/02/2013

3ª Parcela

14/03/2013

15/03/2013

18/03/2013

19/03/2013

20/03/2013

21/03/2013

22/03/2013

25/03/2013

26/03/2013

27/03/2013

Parágrafo único. O IPVA de valor inferior a R$ 90,00 (noventa reais) não será objeto de parcelamento.

Art. 3º Ficam aprovados os valores da base de cálculo e do imposto constantes das tabelas anexas a

esta Resolução, observado o seguinte:

I - as tabelas contêm os valores da base de cálculo e do imposto relativos a veículos nacionais e

importados;

II - a descrição do veículo pode agrupar diversos modelos e versões;

III - os valores relativos a eventual modelo não fabricado no ano indicado devem ser desconsiderados.

§ 1º O proprietário de veículo cujo valor da base de cálculo e do imposto não esteja previsto para o

seu ano de fabricação deverá comparecer ao órgão de trânsito para retificação do cadastro.

§ 2º Para os veículos fabricados no período de 1983 a 2002, serão considerados os valores de base

cálculo e imposto estabelecidos para o veículo do mesmo tipo e modelo fabricado em 2003, reduzidos,

a cada ano, aos seguintes percentuais, em relação aos valores apurados para o veículo fabricado no

IPECONT – Instituto de pesquisas Contábeis e Tributárias – http://www.ipecont.com.br/contato

30

ano anterior, facultada a aplicação do multiplicador previsto na tabela anexa a esta Resolução:

I - a 90% (noventa por cento), para o veículo com mais de 10 (dez) anos e até 20 (vinte) anos de

fabricação;

II - a 95% (noventa e cinco por cento), para o veículo com mais de 20 (vinte) anos e até 30 (trinta) anos

de fabricação.

§ 3º Para o veículo fabricado até 1982, a base de cálculo e o valor do imposto serão aqueles apurados

nos termos do § 2º, para o mesmo tipo e modelo de veículo fabricado em 1983.

§ 4º A base de cálculo do IPVA relativo a veículo movido exclusivamente a álcool etílico hidratado

combustível fica reduzida em 30% (trinta por cento) calculado sobre o valor indicado na tabela.

Art. 4º O contribuinte, ao pedir a revisão da base de cálculo e do valor do IPVA, observará o disposto

nos arts. 20 a 25 do Decreto n° 43.709, de 23 de dezembro de 2003.

Parágrafo único. Para fins do disposto no inciso II do § 2° do art. 20 do Decreto n° 43.709, de 2003, a

cotação do veículo utilizada para o pedido de revisão deverá estar contida em publicações do mês de

dezembro de 2012.

Art. 5° O pagamento do IPVA será efetuado nos bancos autorizados a receber tributos e demais

receitas estaduais, da seguinte forma:

I - sem guia de arrecadação, hipótese em que o contribuinte ou o responsável informará o código

RENAVAM do veículo e o agente arrecadador emitirá o comprovante de pagamento;

II - mediante Guia de Arrecadação (GA), na impossibilidade de pagamento na forma do inciso I.

Art. 6º Esta Resolução entra em vigor na data de sua publicação.

Belo Horizonte, aos 3 de Dezembro de 2012; 224º da Inconfidência Mineira e 191º da Independência

do Brasil.

Pedro Meneguetti

Secretário de Estado de Fazenda, em exercício

Tabelas de valores - IPVA/2013

Telefones Central de Atendimento:

155 para região metropolitana de Belo Horizonte e interior de Minas Gerais;