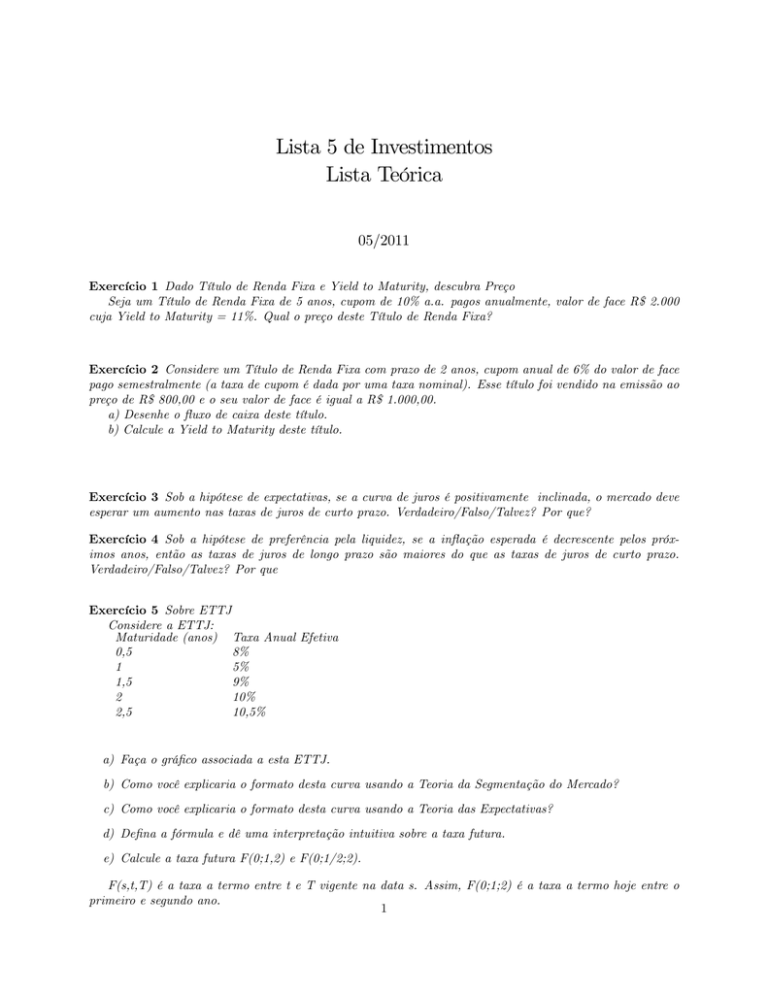

Lista 5 de Investimentos

Lista Teórica

05/2011

Exercício 1 Dado Título de Renda Fixa e Yield to Maturity, descubra Preço

Seja um Título de Renda Fixa de 5 anos, cupom de 10% a.a. pagos anualmente, valor de face R$ 2.000

cuja Yield to Maturity = 11%. Qual o preço deste Título de Renda Fixa?

Exercício 2 Considere um Título de Renda Fixa com prazo de 2 anos, cupom anual de 6% do valor de face

pago semestralmente (a taxa de cupom é dada por uma taxa nominal). Esse título foi vendido na emissão ao

preço de R$ 800,00 e o seu valor de face é igual a R$ 1.000,00.

a) Desenhe o ‡uxo de caixa deste título.

b) Calcule a Yield to Maturity deste título.

Exercício 3 Sob a hipótese de expectativas, se a curva de juros é positivamente inclinada, o mercado deve

esperar um aumento nas taxas de juros de curto prazo. Verdadeiro/Falso/Talvez? Por que?

Exercício 4 Sob a hipótese de preferência pela liquidez, se a in‡ação esperada é decrescente pelos próximos anos, então as taxas de juros de longo prazo são maiores do que as taxas de juros de curto prazo.

Verdadeiro/Falso/Talvez? Por que

Exercício 5 Sobre ETTJ

Considere a ETTJ:

Maturidade (anos) Taxa Anual Efetiva

0,5

8%

1

5%

1,5

9%

2

10%

2,5

10,5%

a) Faça o grá…co associada a esta ETTJ.

b) Como você explicaria o formato desta curva usando a Teoria da Segmentação do Mercado?

c) Como você explicaria o formato desta curva usando a Teoria das Expectativas?

d) De…na a fórmula e dê uma interpretação intuitiva sobre a taxa futura.

e) Calcule a taxa futura F(0;1,2) e F(0;1/2;2).

F(s,t,T) é a taxa a termo entre t e T vigente na data s. Assim, F(0;1;2) é a taxa a termo hoje entre o

primeiro e segundo ano.

1

Exercício 6 Preci…cação usando a ETTJ

Considere a ETTJ:

Maturidade (anos) Taxa Anual Efetiva

0,5

8%

1

5%

1,5

9%

2

10%

2,5

10,5%

Considere também um Título de Renda Fixa de 2 anos, cupom de 10% a.a. (taxa linear) pagos semestralmente com valor de face R$ 1.000.

a) Calcule o preço do Título de Renda Fixa usando a ETTJ. (Note que a tabela fornece a taxa anual

efetiva).

b) Calcule o Yield to Maturity deste Título de Renda Fixa.

Exercício 7 Considere que a ETTJ é plana e igual a 12% para todas as maturidades. Além disto, considere

duas Título de Renda Fixa´ s com cupom anual de 10% a.a., valor de Face de R$ 1000,00 mas diferindo na

maturidade: o primeiro tem maturidade de 2 anos e o segundo tem maturidade de 3 anos.

a) Calcule o preço, duration e a duration modi…cada de cada um.

b) Calcule as variações de preço pela fórmula que usa a duration modi…cada quando a ETTJ tem um

deslocamento paralelo de 1% para cima (ou seja, quando a Yield to Maturity aumenta de 1%)

c) Qual dos dois títulos é mais sensível a variação na taxa de juros?

Exercício 8 Sobre a duration.

a) De…na duration e dê uma interpretação intuitiva.

c) Considere dois Título de Renda Fixas (títulos de Rena Fixa) com o mesmo preço, mesma duration,

porém com convexidades diferentes. Se você pudesse comprar apenas um título, qual dos dois você

compraria? Justi…que (suponha para a sua justi…cativa que a ETTJ se é plana e se move paralelamente).

Exercício 9 Seja um Título de Renda Fixa de 3 anos, cupom de 10% a.a. pagos anualmente, valor de face

R$ 1.000 cujo preço é R$1000.

a) Qual a Yield to Maturity desta Título de Renda Fixa?

b) Qual a duration desta Título de Renda Fixa?

c) Qual a convexidade desta Título de Renda Fixa?

d) Suponha que houve uma mudança no ambiente econômico e em consequencia disto a Yield to Maturity

passa a ser 11%. Calcule a variação de preço de três formas: usando somente a duration modi…cada,

usando a duration modi…cada e a convexidade e por …m o valor exato.

Exercício 10 Considere dois Título de Renda Fixas. O Título de Renda Fixa A tem preço de R$ 900,00,

duration modi…cada de 8,2 anos e convexidade de 90. O Título de Renda Fixa B tem preço de R$ 900,00,

duration modi…cada de 8,2 anos e convexidade de 110.

2

a) Calcule a variação de preços dos dois Título de Renda Fixas pela fórmula que usa a duration modi…cada

e convexidade quando a taxa de juros aumenta em 1% (ou seja, quando a Yield to Maturity aumenta

de 1%).

b) Refaça o ítem acima para o caso em que a taxa de juros diminua em 1%.

c) Qual dos dois título você daria prefência? Por que?

Exercício 11 Num dado mercado existem opções europeias sobre a ação A com preço de exercício 50 e que

expiram no prazo de 3 meses. O preço de uma obrigação zero cupom para o mesmo período é de 976,5626.

a) Sabendo que o preço da Call é 5 e i preço da Put é 1,75, qual seria sua previsão para a cotação da ação?

b) Suponha que a cotação da ação é de 52. Identi…que a oportunidade de arbitragem.

Exercício 12 Considere a seguinte carteira de opções: vende uma call sobre a ação A por 0,375 com maturidade de um ano e preço de exercício 100 e vende uma put, sobre a mesma ação e com igual maturidade,

por 6,25 e preço de execício 95.

a) Faça o gráfuco dos payo¤ s desta carteira, na data de maturidade, como função do preço A.

b) Qual a perda/lucro se a cotação da ação na maturidade for 97? E se for 110?

c) O que é que este investidor pensa sobre a evolução da cotação da ação para constituir esta carteira?

Exercício 13 Problema 9, cap. 21 do BKM em português, oitava edição.

Neste problema, calcule o valor da opção de venda binomial. Dados: S0 = 100; Preço de exercício X=110;

r=0,1. As duas possilidades para S são 130 e 80.

a) Mostre que S …caria na faixa de 50, enquanto O, na faixa de 30, nas duas circunstâncias. Qual seria o

índice de proteção da opção de venda?

b) Forme uma carteira composta por 3 ações e 5 opções de venda. Qual seria a remuneração (não aleatória)

dessa carteira? Qual seria o valor presente desta carteira?

c) Calcule o valor da opção de venda

Exercício 14 Problema 11, cap. 21 do BKM em português, oitava edição.

Use a fórmula de Black-Scholes para calcular a o valor da opção de compra da seguinte ação:

Prazo até o vencimento: 6 meses

Desvio-padrão:

50% ao mês

Preço de Exercício:

$50

Preço da ação:

$50

Taxa de juros:

10%

3