Não basta déficit zero para reduzir a taxa de juros

Colunista Yoshiaki Nakano

Valor, 2 de agosto de 2005

A proposta de déficit nominal zero encaminhada pelo ex-ministro Delfim

Netto ao governo Lula recebeu apoio de importantes setores da sociedade

brasileira. A reação negativa à proposta veio daqueles que são contrários

à queda na taxa real de juros, que vem se mantendo em patamares

recordes há quase 15 anos. É lógico que segmentos que se beneficiam

com as despesas de juros do governo, que atingem mais de R$ 120 bilhões por ano, saíram em

busca de argumentos contrários ao déficit nominal zero e em defesa do superávit primário. Mas a

questão é saber se déficit zero vai provocar uma queda na taxa de juros.

Em condições normais e em qualquer outro país, é óbvio que déficit nominal zero provocaria uma

queda na taxa de juros. Déficit nominal zero significa que a necessidade de financiamento do setor

público é zerada, isto é, o setor público passa a financiar suas despesas com receitas correntes. Se o

governo deixa de recorrer a qualquer tipo de novo endividamento para financiar suas despesas

globais, incluindo despesas de juros, a dívida pública ficaria estável em termos nominais. Neste

quadro, o risco de calote é reduzido e a dívida pública em relação ao PIB cairia ao longo do tempo e,

com isso, certamente a taxa de juros deveria se reduzir.

No Brasil, o sistema monetário e de dívida pública é uma

invenção tropical, que gera dois resultados diferentes dos

esperados nos demais países. Em primeiro lugar, o estoque da

dívida pode aumentar se o BC aumentar a taxa de juros, pois

mais de 50% da dívida mobiliária federal em poder do público,

além das operações de financiamento do BC, são pós-fixados e

sofrem correção diária pela taxa diária Selic. Como o valor destas

dívidas é dado pela capitalização da taxa diária de juros, qualquer

elevação desta provoca imediatamente aumento no valor do

estoque da dívida.

O aspecto mais relevante desse debate é que o patamar recorde

de taxa de juros encontra-se preso a uma armadilha que precisa

ser desmontada com uma reforma no sistema monetário e no

mercado de títulos públicos. O déficit zero e redução da dívida

pública não serão suficientes para o Brasil voltar à normalidade

no que se refere à formação da taxa de juros.

A verdade é que o Brasil tem ainda um sistema monetário e uma

estrutura de mercado de dívida pública completamente anômala,

herdada do período de inflação alta e que foi mantida, em grande

medida, intacta pelo Plano Real. A maior anomalia se refere à

elevada remuneração de aplicações financeiras de curtíssimo

prazo e ao fato de que a maior parte da dívida pública está

atrelada à taxa de juros de curtíssimo prazo (over-Selic),

determinada pelo BC.

Estas anomalias decorrem do fato de que o mercado de dívida

pública (financiamentos a longo prazo) e o mercado de moeda

(sobras de caixa de bancos e empresas) tornaram-se uma coisa

só no período de hiperinflação, quando toda dívida pública era

refinanciada diariamente no overnight. Mas a manutenção desta

confusão depois da estabilização não só é injustificada e

incompreensível como gera um ônus monumental para a

sociedade brasileira.

O Brasil é um país único no mundo onde o BC determina diretamente a taxa de juros que remunera

títulos da dívida pública (pós-fixada), portanto taxas de longo prazo, e utiliza esta mesma taxa como

meta operacional (over-Selic), remunerando com essa taxa as sobras de caixa dos bancos nas

operações de mercado aberto. Se o BC "impõe" ao mercado de moeda de curtíssimo prazo a mesma

taxa que remunera títulos da dívida pública, é óbvio que todos têm total preferência por aplicações

em juros pós-fixados e de curtíssimo prazo. Títulos com taxa de juros pré-fixados só fazem sentido

para os especuladores quando há perspectiva de queda na taxa de juros, pois nesta situação a

diferença entre a taxa pré e o custo do financiamento dado pela taxa do CDI, atrelada à Selic,

constitui o lucro do especulador.

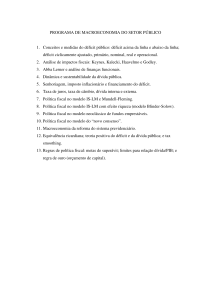

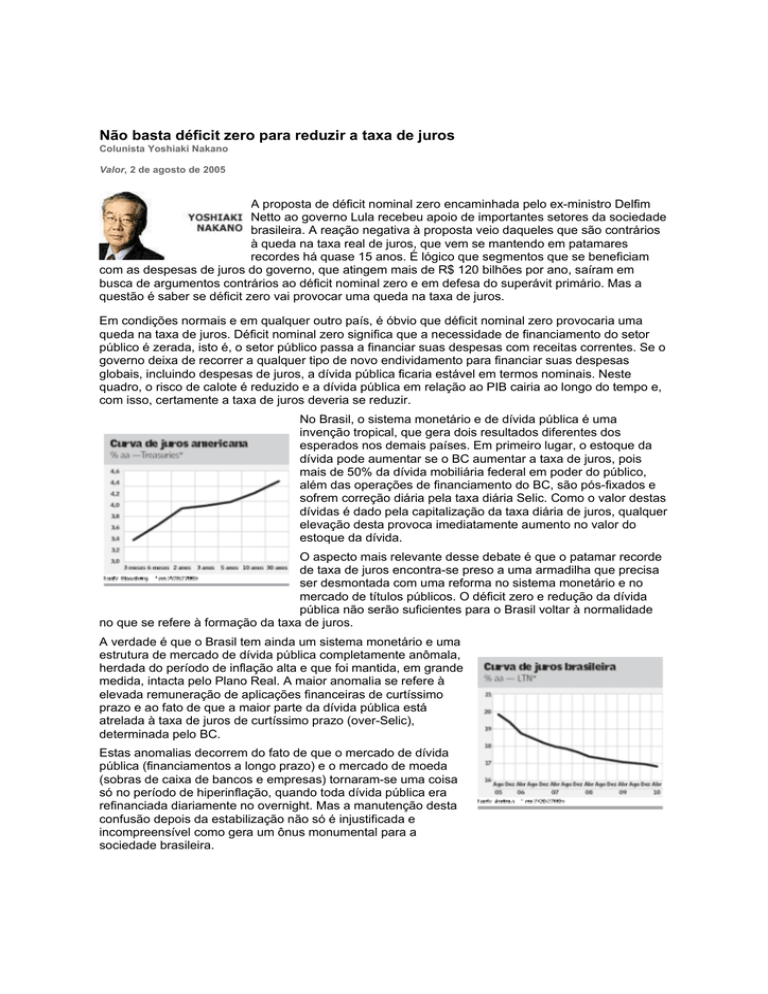

Uma conseqüência desta anomalia é que a curva de juros tem uma inclinação oposta à dos demais

países do mundo. No Brasil, em regra, a estrutura de taxa de juros é tal que a taxa de curtíssimo

prazo é mais alta do que a taxa de juros de longo prazo! Observe nos gráficos as inclinações das

curvas de juros no Brasil e nos EUA.

Outra conseqüência das anomalias mencionadas é que a política monetária tem eficácia limitada e

custo elevado para a sociedade. Na medida em que cerca de dois terços da dívida pública em poder

do público (Tesouro e BC) tem taxas pós-fixadas e uma elevação da taxa de juros over-Selic pelo BC

provoca um efeito riqueza e de renda positivos, ao contrário do que acontece em outros países e dos

pressupostos em que se baseiam a teoria e política monetária convencionais. Assim sendo, o canal

convencional de transmissão da política monetária, que se dá através destes efeitos, funciona ao

revés no Brasil. Eleva-se a taxa de juros e os detentores de dívida pública ficam imediatamente mais

ricos e recebem fluxo maior de pagamentos de juros, estimulando a demanda.

Em conclusão, para reduzir a taxa de juros no Brasil, a política de déficit nominal zero deverá ser

acompanhada de reformas na política monetária e de dívida pública, para que a curva de juros tenha

uma inclinação normal e haja uma separação nítida entre o mercado de moeda e de dívida pública.

As taxas de juros de médio e longo prazos têm que ser maiores do que as de curto prazo. Cabe ao

BC controlar a oferta de moeda para determinar a taxa de curtíssimo prazo que remunera as sobras

de caixa dos bancos e empresas e, desta forma, afetar a estrutura de juros. Ao Tesouro cabe

remunerar títulos de dívida de médio e longo prazos a uma taxa de juros acima daquela fixada pelo

BC. Com isso, o Brasil passaria a ter uma configuração do mercado de moeda e de dívida pública de

livro-texto. Se estas reformas forem feitas, acabando com as invenções tropicais que só favorecem

uma pequena minoria com imensurável prejuízo para absoluta maioria de brasileiros, com certeza o

déficit zero traria as nossas taxas reais de juros a patamares semelhantes aos dos países

desenvolvidos.

2