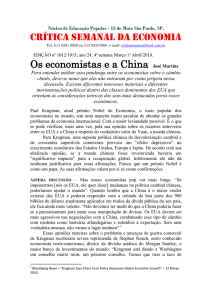

A Regulação e o neoliberalismo americano

Quatro pesos pesadíssimos do mercado financeiro, Rick Waugh, do Scotiabank, Cees

Maas, do Cerberus Group, Charles Dallara e Josef Ackerman, do Deutsche Bank,

apresentaram nos EUA uma proposta de auto-regulação das instituições financeiras. A

intenção é evitar uma possível iniciativa do governo Americano no sentido de regular o

setor após a crise de financiamento imobiliário que ajudou a levar a economia

americana ao tumulto atual.

A proposta visa garantir que o setor tenha práticas melhores de mercado e inclui a

criação do Grupo de Monitoramento de Mercado (MMG, na sigla em inglês), que se

encarregaria de detectar melhor e mais rapidamente novas e emergentes

vulnerabilidades nos mercados e no sistema financeiro. No momento, não restou outra

opção ao presidente George W. Bush, a não ser, vir a público e dar declarações para

tentar acalmar e gerenciar a crise.

Para os banqueiros, algumas desculpas do tipo "nem todos os riscos podem ser

distribuídos ou gerenciados como o planejado". ou "Crises vão ocorrer de novo. O

monitoramento e a atenção às recomendações mitigarão o impacto delas." O fato

concreto e que gerou um enorme mal estar, foi o uso de muito dinheiro público, na

casa dos trilhões de dólares, aplicado para salvar os bancos de investimentos. Alguns

jornais chegaram a decretar o fim do liberalismo e defender que o único caminho

possível para punir os irresponsáveis seria o da perda total dos recursos investidos.

Mesmo que para isso fosse necessário arrastar o mundo todo para a depressão

econômica. Entre os investidores nos papéis emitidos pelos bancos americanos, estão

países como a China e os grandes produtores de petróleo do Oriente Médio.

A turma esperneia, mas a historia sempre se repete, quando uma crise bancária atinge

tal dimensão, o chamado dinheiro público entra em cena para evitar o caos.

Para o economista americano Paul Krugman, um ponto que certamente está

relacionado às várias crises em curso foi o fato de, ao final da década de 1990,

diversos países emergentes adotarem o dólar como referência para suas moedas.

"Sem qualquer liderança, ou tratados formais, os Estados Unidos mais uma vez na

História se tornaram o centro de boa parte do sistema monetário mundial", diz ele.

Em seguida, a partir de 2000, os países asiáticos, e em particular a China,

passaram a acumular superávits expressivos, os quais foram aplicados em ativos

imobiliários nos Estados Unidos.

Esse imenso fluxo de capitais teria distorcido os preços do sistema imobiliário

americano, levando imóveis a uma sobrevalorização média de 70% no país.

"Esses preços eram economicamente injustificáveis e a bolha teria de estourar em

certo ponto", conta. Segundo o professor, com a explosão da crise, e a

desvalorização dramática dos imóveis, estima-se que os prejuízos já somem US$

8 trilhões, com implicações diversas sobre o restante da economia norteamericana e mundial.

A crise, segundo Krugman, também teve outro elemento importante: o chamado

sistema financeiro marrom, baseado no que chama de "criatividade financeira"

norte-americana. "Várias funções bancárias, como empréstimos e hipotecas, foram

assumidos por instituições que não eram bancos, e, portanto, não eram

reguladas", comentou. E com isso, hipotecas de alto risco passaram a ser

vendidas e reempacotadas em transações financeiras complexas e revendidas ao

mercado, até a sua brusca desvalorização.

Para Krugman, o Banco Central norte-americano e tesouro agiram corretamente

ao socorrer integrantes estratégicos do sistema, ainda que não fossem bancos

tradicionais. E os cortes nas taxas de juros também são vistas pelo economista

como necessárias.

"Hoje somos todos keynesianos", brinca ele, comentando o fato de até os

principais economistas conservadores apoiarem as medidas de intervenção

tomadas pelo governo dos EUA. "O Consenso de Washington foi seriamente

afetado com esta crise", defende. Krugman defende todas as medidas tomadas,

diante do risco de uma crise financeira internacional e de uma grande recessão.

Esta é uma lição importante e o economista Joseph Stiglistz, considerado discípulo

de Keynes ensina:

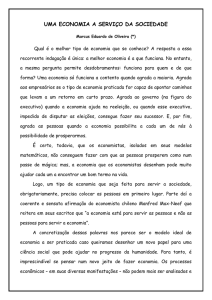

A escolha não deve ser se o estado deve ou não estar envolvido (na

economia), mas como ele se envolve. Assim, a questão central não deve ser o

tamanho do estado mas as atividades e métodos do governo. Países com

economias bem-sucedidas têm governos que estão envolvidos em um amplo

espectro de atividades. (Joseph Stiglitz, More instruments and broader goals...)

[3]

O efeito da influência de Stiglitz é tornar a Economia mais presumivelmente

intervencionista do que Samuelson propunha. Samuelson considerava as

falhas de mercado como "exceções" à regra geral dos mercados eficientes.

Mas os teoremas de Greenwald-Stiglitz postulam ser as falhas de mercado a

"norma", e estabelecem que "os governos quase sempre podem

potencialmente melhorar a eficiência da alocação de recursos em relação ao

livre mercado." (Stiglitz 1994, 179) .

Acho que o exemplo recente da crise americana e a citação de Stigliz servem

para desmistificar muitas das criticas feitas pelos neoliberais aos ensinamentos

de Keynes. Coloca em cheque o modelo ultra-liberal americano que mais uma

vez teve que abrir mão da sua crença nos mercados perfeitos e adotar

medidas de intervenção governamental com alto custo para os contribuintes

americanos.

Por fim, vale citar a declaração de Francis Fukuyama autor do livro “ O fim da

história(1992) “por décadas, seguimos um modelo que propunha a máxima

desregulamentação dos mercados financeiros e a crença de que os mercados iriam se

ajustar automaticamente a qualquer situação, até o Alan Greenspan reconhece que foi

um erro acreditar nisso”.

Pedro José Baptista Bernardo

Chefe do Núcleo de Assessoramento Econômico em Regulação