Risco, Retorno e o Custo de

Oportunidade do Capital

José Fajardo

EBAPE-FGV

Nas próximas aulas

•

•

•

•

•

Risco

Medindo o Risco

Risco de Carteiras

Fronteira Eficiente

Carteiras de Markowitz

Notícias Financeiras

– Introdução de pequenas maquinas de impressão

mediados-1880

• Charles Dow (co-fundador com Edward Jones do

Dow, Jones & Co em 1882) foi o primeiro editor do

Wall Street Journal (fundado em 1885).

• A teoria de Dow:

– « tendências são persistentes até que o mercado envie sinais

mostrando que a tendência esta perdendo seu momento e va

reverter ».

– Dow Jones Average (1884): 12 companhias

– Desde então somente General Electric faz parte até hoje do

DJA.

1

Ìndices Financeiros

• Em 1860, Henry Varnum Poor publica

History of Railroads and Canals in the

United States.

– Em 1906 Luther Lee Blake funda the Standard

Statistics Bureau

– 1913: Primeira publicação do indice que se

tornaria (em 1941) o famoso S&P500 cobrindo

97% do 1933 market cap.

» O Objetivo deste índice é mostrar que

obteria um investidor se tivesse investido em

cada ativo do NYSE a inicios de1871.

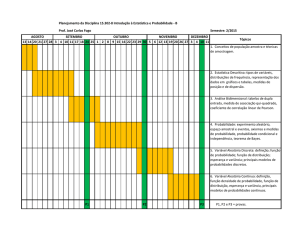

The Value of an Investment of $1 in 1926

1000

6402

S&P

Small Cap

Corp Bonds

Long Bond

T Bill

2587

64.1

Index

48.9

16.6

10

1

0.1

1925

1940

Source: Ibbotson Associates

1955

1970

1985

2000

Year End

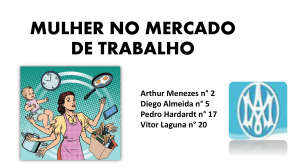

The Value of an Investment of $1 in 1926

Index

1000

S&P

Small Cap

Corp Bonds

Long Bond

T Bill

Real returns

660

267

6.6

10

5.0

1

0.1

1925

1.7

1940

Source: Ibbotson Associates

1955

1970

1985

2000

Year End

2

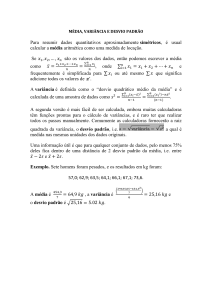

Rates of Return 1926-2000

40

20

0

90

95

85

80

70

75

65

60

50

55

45

40

Common Stocks

Long T-Bonds

T-Bills

30

26

-60

20

-40

00

-20

35

Percentage Return

60

Year

Source: Ibbotson Associates

Análise Quantitativo

• Cowles

– Pideu a um matemático fazer uma regressão com

20 variáveis

• Dados: 7.500 recomendações de serviços financeiros, 4

anos de transações de companhias de seguros, 255

editoriais do WSJ de 1903 a 1929 e 3.300

recomendações de publicações financeiras

– Cowles’ Conclusion: « even if I did my negative surveys

every five years, or others continued when I’m gone, it

wouldn’t matter. People are still going to subscribe to

these services. They want to believe that somebody really

knows. A world in which nobody really knows can be

frightening. »

Estudo Pioneiro

Em 1952, Markowitz publico um artigo no JF :

« Portfolio Selection »

– Esta discusão somente comezou nos 60s.

– “...investors have a real desire of diversification and that

somewhere, the RISK dimension is as important as the

RETURN dimension”

– Aparece a ideia de « Fronteira Eficiente! »

– Markowitz obteve seu Ph.D na Univ. de Chicago, mesmo

que Milton Friedman não estivesse de acordo em aceitar

que a Tesis estaba no campo da economia e nem da

matemática . Foi a primeira vez que as finanças foram

consideradas um campo de pesquisa.

3

Principais ìdeias

• Dimensões

Valor/Retorno

Risco

– Valor/Retorno

– Risco

– Tempo

Tempo

Risco

Questões Importantes?

• Que se entende por risco?

• Como posso medir este risco?

4

Tipos de Risco

•

•

•

•

•

•

Risco Operacional

Risco de Crédito

Risco de Liquidez

Risco Legal

Risco Soberano

Risco de Mercado

Risco Operacional

• Definição

– Risco inerente à administração

da empresa.

• Tipos:

– Risco Organizacional

• Organização ineficiente

– Risco de Equipamentos

• Falhas de equipamentos

– Risco de Pessoal

• Empregados pouco qualificados

Risco de Crédito

Possível não recebimento dos recursos a que se tem direito.

• Análise de Crédito

– Aspectos Subjetivos

(Qualitativos)

• experiências em

relacionamentos

anteriores

• tradição

• idoneidade dos

controladores

– Aspectos Objetivos

• análise econômicofinanceira

• qualidade das garantias

oferecidas

• existência de títulos

protestados

• análise do desempenho

do setor de atividade

5

Risco de Liquidez

• Desequilíbrio de Caixa

• Descasamento dos

prazos de vencimento

das operações ativas e

passivas

Risco Legal

• Documentação

inadequada

• Proibição legal para

operar

• Problemas na

execução de garantias

Risco Soberano

• Decisões unilaterais de

governos que podem

prejudicar ou adiar a

liquidação de

operações previamente

assumidas

6

Risco de Mercado

• Mudanças nos preços

dos ativos e passivos.

–

–

–

–

Ações

Câmbio

Juros

Commodities

• Descasamento dos

indexadores dos ativos

e passivos e de seus

prazos

Risco de Mercado e Específico

• Na gestão de carteiras de costuma usar o

termo Risco de Mercado ou Risco Sistemico

para identificar incertezas produzidas por

fatores de mercado q afetam os ativos como

um todo.

• E o termo Risco Específico identifica

incertezas produzidas por fatores que

afetam únicamente uma carteira, que não

representa o mercado.

Definições e Conceitos de Risco

• Retorno Esperado

– Aumento do capital

investido

µ = Ε[X ] ← µ̂ =

1 n

∑ Obsi

n i =1

• Risco

– Incerteza mensurada

[

]

σ 2 = Ε ( X − µ )2 ← σˆ =

1 n

2

∑ (Obsi − µ )

n − 1 i =1

7

Variância Problemas

• Que captura a medida:

[

1 n

∑ (Obsi − µ )2

n − 1 i =1

]

σ 2 = Ε ( X − µ )2 ← σˆ =

• Imagine duas carteiras uma com mais observações

a direita da média e outra simétrica somente que

agora a esquerda da média.

Existem outras medidas

importantes

• Skewness

s=

[

Ε (X − µ )

3

σ

]

3

• Kurtosis

k=

[

Ε (X − µ )

4

σ

4

]− 3

8

Daqui em diante assumiremos

que os retornos são “Normais”

Testes de Normalidade

• Existem vários testes de Normalidade

• Importante a frequência considerada.

• Veremos no Lab.

Risco de Carteiras

9

Carteira de dois ativos: Retorno

Retorno esperado:

rc = w1r1 + w2r2

w1 = proporção de recursos no ativo 1

w2 = proporção de recursos no ativo 2

r1 = retorno esperado de 1

r2 = retorno esperado de 2

n

∑w

i

=1

i=1

Carteira de dois ativos: Variância

σc2 = w12σ12 + w22σ22 + 2w1w2 σ12

2

2

= ∑∑ wi w jσ ij

i =1 j =1

σ12 = variância de 1

σ22 = variância de 2

σ12 = Cov(r1r2) = Covariância dos retornos de 1 e 2

Carteira com 3 ativos

rc = w1r1 + w2r2 + w3r3

σ2c = w12σ12 + w22σ22 + w32σ32 +

2w1w2σ12 + 2w1w3σ13+ 2w2w3σ23

3

3

σ c2 = ∑∑ wi w jσ ij

i =1 j =1

10

Risco da carteira

Se a carteira c tem n ativos:

n

rc =

∑wr

i

i

i =1

n

σ c2 =

n

∑∑wwσ

i

j

n

ij

=

i =1 j =1

∑w σ

2

i

2

i

+ ∑ w i w jσ ij

i =1

i≠ j

= w * Cov * w '

Em geral, para n ativos:

rc = média ponderada de n ativos

σc2= (considera todas as covariâncias)

Redução do risco pela diversificação

lim n → ∞ σ c2 = σ m2 ≠ 0

Desvio Padrão

Risco Específico

Risco do

Mercado

Número

de ativos

11

Covariância

Como:

σ12 = ρ1,2σ1σ2

onde: ρ1,2 = coeficiente de correlação dos

retornos,

e:

− 1 ≤ ρ12 ≤ 1 ,

temos que:

σ 12 ≤ σ 1σ 2

Possíveis valores do coeficiente de correlação

Intervalo de valores para ρ1,2

+ 1.0 > ρ > -1.0

Se ρ = 1.0, ativos são positiva e

perfeitamente correlacionados

Se ρ = - 1.0, ativos são negativa e

perfeitamente correlacionados

Carteira com 2 ativos

E [rc ] = r c = w1 r1 + w 2 r2

σ c2 = w12σ 12 + w 22σ 22 + 2 w1 w 2σ 12

= w12σ 12 + w 22σ 22 + 2 w1 w 2 ρσ 1 σ 2

1

σ c = (w12σ 12 + w 22σ 22 + 2 w1 w 2 ρσ 1 σ 2 )

2

12

Retorno Esperado vs. Desvio Padrão

Retorno Esperado vs. Desvio Padrão

Retorno Esperado vs. Desvio Padrão

13

Ef2.jpg

Ef2.jpg

Carteira com 2 ativos

Se ρ = 1:

σ c2 = w12σ 12 + w 22σ 22 + 2 w1 w 2σ 1 σ 2

1

σ c = (w12σ 12 + w 22σ 22 + 2 w1 w 2σ 1 σ 2 )

2

= w1 σ 1 + w 2 σ 2

2 ativos com correlações diferentes

E(r)

•Ativo 1: E[r]=8% e D.P.=12%

•Ativo 2:: E[r]=13% e D.P.=20%

13%

ρ=1

%8

12%

20%

σ

14

Carteira com 2 ativos

Se ρ = -1:

σ c2 = w12σ 12 + w 22σ 22 − 2 w1 w 2σ 1 σ 2

1

σ c = (w12σ 12 + w 22σ 22 − 2 w1 w 2σ 1 σ 2 )

2

= w1 σ 1 − w 2 σ 2

2 ativos com correlações diferentes

E(r)

•Ativo 1: E[r]=8% e D.P.=12%

•Ativo 2:: E[r]=13% e D.P.=20%

13%

ρ = -1

ρ = -1

%8

12%

σ

20%

Carteira com 2 ativos

Se –1< ρ < 1:

− 2 w1 w 2σ 1 σ 2 < 2 ρ w1 w 2σ 1 σ 2 < 2 w1 w 2σ 1 σ 2

σ c = (w12σ 12 + w 22σ 22 + 2 ρ w1 w 2σ 1 σ 2 )

1

2

< w1 σ 1 + w 2 σ 2

σ c = (w12σ 12 + w 22σ 22 + 2 ρ w1 w 2σ 1 σ 2 )

1

2

> w1 σ 1 − w 2 σ 2

15

2 ativos com correlações diferentes

•Ativo 1: E[r]=8% e D.P.=12%

•Ativo 2:: E[r]=13% e D.P.=20%

E(r)

13%

ρ = -1

ρ =.3

ρ = -1

ρ=1

%8

12%

20%

σ

Efeito da correlação

• A relação depende da magnitude do

coeficiente de correlação

• -1.0 < ρ < +1.0

• Correlações menores implicam maior

potencial de redução do risco

• Se ρ = +1.0, não há redução possível

Variância mínima com 2 ativos

Lembrando que w2 = (1-w1):

σ c2 = w12σ 12 + (1 − w1 )2 σ 22 + 2 w1 (1 − w1 )σ 12

(

)

(

)

min σ c2 = w12σ 12 + 1 − 2 w1 + w12 σ 22 + 2 w1 − w12 σ 12

w1

c . p .o . :

2 w1σ 12 + (− 2 + 2 w1 )σ 22 + 2 (1 − 2 w1 )σ 12 = 0

w1 =

σ 22 − σ 12

σ + σ 22 − 2σ 12

2

1

16

Variância mínima com 2 ativos

E para a carteira de variância mínima temos:

(

(

)

E [rc ] = w1* r1 + 1 − w1* r2 = r2 + w1* r1 − r2

)

σ c2 = w1* σ 12 + (1 − w1* ) σ 22 + 2 w1* (1 − w1* )σ 12

2

(

2

σ c = w1* σ 12 + (1 − w1* ) σ 22 + 2 w1* (1 − w1* )σ 12

2

2

)

1

2

Exemplo

Ativo1 E(r1) = .10

Ativo2 E(r2) = .14

σ1

σ2

= .15

= .20

ρ12 = 0.2

σ22- σ12

w1 =

σ12 + σ22 - 2σ12

w2 = (1 - w1)

Exemplo (ρ = 0.2)

w1 =

(.2)2 - (.2)(.15)(.2)

(.15)2 + (.2)2 - 2(.2)(.15)(.2)

w1 = .6733

w2 = (1 - .6733) = .3267

17

Mínima Variância: retorno e risco

E[rc] = .6733(.10) + .3267(.14) = .1131

σ c = [(.6733)2(.15)2 + (.3267)2(.2)2 +

2(.6733)(.3267)(.2)(.15)(.2)]

σ c = [.0171] 1/2

1/2

= .1308

Conjunto Factível

Com três ativos primitivos (1, 2, 3) temos:

E(r)

3

4

2

1

σ

Conjunto Factível

E(r)

3

4

2

1

σ

• Como 4 pode ser qualquer ponto no arco 23, o conjunto

factível será uma região bi-dimensional sólida.

• O conjunto factível é convexo à esquerda: dados dois

pontos no conjunto, a reta unindo estes dois pontos não

cruza a fronteira esquerda.

18

fronteira de variância mínima com ativos

arriscados

•Cada “curvinha” representa as possíveis combinações de dois

ativos.

•A combinação de todos os ativos do conjunto constitui a fronteira

de variância mínima.

Retorno Esperado (%)

Desvio Padrâo

Princípio da Dominância

Se o agente gosta de retorno e não gosta de desviopadrão, vale o princípio da dominância:

Retorno Esperado

4

2

3

1

Variância ou Desvio Padrão

• 2 domina 1; tem maior retorno

• 2 domina 3; tem menor risco

• 4 domina 3; tem maior retorno

Implicações

• A combinação ótima resulta no mais baixo nível

de risco para um dado retorno

• O trade-off ótimo é descrito como a fronteira

eficiente

• As carteiras na fronteira eficiente são

“dominantes”

19

A fronteira de variância mínima com ativos

arriscados

E(r)

Fronteira

Eficiente

Ativos

Individuais

Mínimo

Global

Fronteira de

variância mínima

Desv. Pad.

Carteiras de Markowitz

Prf. José Fajardo

O Modelo de Markowitz

Assuma que existam A ativos: a=1, 2,..., A

Para achar a carteira de variância mínima, que tem retorno

esperado r, formulamos o seguinte problema:

A

min

w1 ,..., w A

A

∑∑ w w σ

a

b

ab

a =1 b =1

s.a. :

A

∑w r

a

a

=r

a =1

A

∑w

a

=1

a =1

20

Solução: caso geral

L=

1 A A

A

A

wa wbσ ab − λ ⋅ ∑ wa r a − r − µ ⋅ ∑ wa − 1

∑∑

2 a =1 b =1

a =1

a =1

[w , w ,..., w ]

A carteira ótima

e

1

e

2

do problema acima atende as c.p.o.:

e

A

A

∑w σ

e

b

ab

− λ ⋅ra − µ = 0 ∀ a ≥1

b =1

A

∑w r

e

a

A

=r

a

∑w

e

a

e

a =1

=1

a =1

Solução para dois ativos

L=

1 2 2

w1 σ 1 + w1w2σ 12 + w2 w1σ 21 + w22σ 22 − λ ⋅ w1 r1 + w2 r 2 − r

2

− µ ⋅ [w1 + w2 − 1]

(

)

A carteira ótima

[w , w ]

e

1

e

2

[

]

do problema acima atende as c.p.o.:

1

2 w1eσ 12 + w2eσ 12 + w2eσ 21 − λ ⋅ r 1 − µ = 0

2

(

)

1 e

w1 σ 12 + w1eσ 21 + 2 w2eσ 22 − λ ⋅ r 2 − µ = 0

2

(

)

w1e r 1 + w2e r 2 = r

w1e + w2e = 1

e

Teorema dos dois fundos

Teorema dos dois fundos: Combinando duas carteiras eficientes

quaisquer, podemos replicar todos as carteiras da fronteira de variância

mínima.

1

1

1

1

1

1

Prova: Suponha duas soluções conhecidas w = [w1 , w2 ,..., wA ],λ , µ e

[

]

1

w 2 = w12 , w22 ,..., w 2A ,λ2 , µ 2 com retornos esperados r e r

2

respectivamente.

Qualquer combinação linear w e = αw1 + (1 − α )w 2 satisfaz as A+2

equações:

A

∑ wbeσ ab − λ ⋅ r a − µ = 0 ∀ a ≥ 1

b =1

A

∑w r

e

a

a =1

A

a

=r

e

∑w

e

a

=1

a =1

21

Inclusão do ativo sem risco

• Possível dividir os recursos entre ativos

arriscados e seguros:

• Sem risco: T-bills (proxy);

• Arriscado: portfólio de ações

Inclusão do ativo sem risco

Exemplo:

rf = 7%

σf = 0%

E(rP) = 15%

σP = 22%

y = % em P

(1-y) = % em f

Retorno esperado para combinações

E(rC) = yE(rP) + (1 - y)rf

onde: rC = carteira combinada.

Por exemplo, y = .75:

E(rC) = .75(.15) + .25(.07)

= .13 ou 13%

22

Variância da carteira combinada

Como

σC

= 0, então

σf

= y σ P*

Combinações sem alavancagem

• Se y = .75, então:

σC

= .75(.22) = .165 or 16.5%

• Se y = 1:

σC

= 1(.22) = .22 or 22%

• Se y = 0:

σ C = (.22) = .00 or 0%

Possíveis Combinações

E(r)

E(rP) = 15%

E(rC) = 13%

P

C

rf = 7%

F

0

σc

22%

σ

23

Usando alavancagem com a Linha de Alocação de

Capital

Alavancagem: pega emprestado à taxa sem

risco e investe em ações.

Usando 50% de alavancagem:

E[rC] = (-.5) (.07) + (1.5) (.15) = .19

σC = (1.5) (.22) = .33

Possíveis Combinações

E(r)

LAC = Linha de

Alocação de Capital

E(rP) = 15%

E(rC) = 13%

P

C

rf = 7%

F

0

σc

σ

22%

LAC (Linha de Alocação de Capital)

Linha de alocação de capital: é a linha que

tem origem em rf e intercepta o ponto P do

portifólio arriscado.

Lembrando que

E [rC ] = rf + y (E [rP ] − rf )

E [rC ] = rf +

σ C = yσ P ⇒

y=

σC

σP

de:

temos:

σC

(E[rP ] − rf ) ⇒ E[rC ] = rf + (E[rP ] − rf )σ C

σP

σP

24

LAC (Linha de Alocação de Capital)

O retorno esperado de uma carteira como função

do seu desvio padrão E[rC] = f(σC) é uma linha

reta:

E [rC ] = rf +

(E[r ] − r )

P

com inclinação S =

f

σP

(E[r ] − r )σ

P

f

σP

C

;

:

E [rC ] = r f + S ⋅ σ C

LAC (Linha de Alocação de Capital)

E(r)

P

E(rc) = 15%

E(rc) - rf = 8%

) S = 8/22

rf = 7%

F

0

σ

σc = 22%

LAC Alternativas

M

M

P

P

A

LAC (A)

LAC (P)

E(r)

LAC (variância mínima

global)

A

G

F

P

P&F M

A&F

σ

25

Inclusão do ativo sem risco

• Se os investidores gostam de retorno e não gostam de

variância, escolherão combinações na linha de maior

inclinação ( rf P ).

• A combinação ótima fica linear.

• Uma única combinação do ativo arriscado e sem risco

dominará.

Teorema de um fundo: Existe um fundo P de ativos arriscados tal

que qualquer carteira eficiente pode ser construída como a

combinação do fundo P com o ativo sem risco

O Portifólio Tangente (P

(P)

Como achar o ponto tangente?

• O retorno esperado de uma carteira que combina a

renda fixa a uma portifólio arriscado Q é dado pela

linha reta:

(E [rQ ]− rf )σ

E [rC ] = rf +

C ;

σ

Q

com inclinação:

SQ =

(E [r ]− r )

Q

σQ

f

.

• O agente escolhe Q de forma a maximizar a inclinação

S.

26