A Crise Financeira Americana de 2008: um exame comparativo da

explicação da Hipótese da Instabilidade Financeira de Minsky e da

Teoria Austríaca do Ciclo Econômico1

Lucas Mendes2

RESUMO

O objetivo deste estudo é realizar uma análise comparativa entre as teorias do economista

americano Hyman Minsky e da Teoria Austríaca do Ciclo Econômico (TACE), em

relação ao seu poder explicativo para a grande crise financeira americana de 2007-8,

inaugurada com o estouro de uma bolha imobiliária. Com esse objetivo em mente,

iniciamos descrevendo um conjunto de variáveis políticas e econômicas relevantes que

conduziram a economia americana à grande crise. Feito isso, expomos a Hipótese da

Instabilidade Financeira (HIF) de Hyman Minsky e em seguida a Teoria Austríaca do

Ciclo Econômico baseado nos trabalhos de seus expoentes Ludwig von Mises e Murray

N. Rothbard. Por fim, fizemos uma análise comparativa do poder explicativo de cada

teoria diante do que ocorreu na economia americana antes e durante a crise de 2008.

Nossas considerações finais indicam que, apesar da relevância de ambas as abordagens,

a TACE oferece uma explicação mais substantiva sobre as genuínas causas que

conduziram a economia americana a uma grande crise no ano de 2008.

Introdução

O presente trabalho pretende contextualizar a grande crise financeira de 2007-8

nos Estados Unidos, suas origens e desdobramentos. Pretende-se expor os mecanismos

de propagação da crise no mercado financeiro, iniciado no mercado hipotecário. Também

exibir, para favorecer a contextualização, os impactos da crise sobre um conjunto de

variáveis financeiras e econômicas do país.

Feito isso, num segundo momento, apresenta-se a explicação para as crises

segundo o economista americano Hyman Minsky, conhecida como Hipótese da

Instabilidade Financeira (HIF). Tal abordagem pode ser encontrada em seu livro

“Estabilizando uma Economia Instável” de 1986 e também discutida, à luz da crise de

2008, nos artigos publicados nos “dossiês da crise”, disponíveis no site da Associação

Keynesiana Brasileira (AKB); ensaios que posteriormente foram reunidos num livro

dedicado ao assunto3.

Num terceiro momento apresenta-se a visão dos economistas ligados à Escola

Austríaca de Economia, haja vista a abundante produção de artigos que emergiu sobre o

tema no âmbito desta tradição, reascendendo, em diversos pontos do mundo, o interesse

pela chamada Teoria Austríaca dos Ciclos Econômicos (TACE).

Trabalho de Conclusão do Curso de Pós-Graduação em Finanças e Mercado de Capitais – UNIJUÍ,

Campus Ijuí. Apresentado em Abril de 2016.

2

Trabalho sob orientação de José Dalmo Silva de Souza.

3

Ferrari Filho e Paula (Orgs.), 2012.

1

Desse modo, pretende-se sistematizar e ampliar a compreensão destas

importantes teorias das crises econômicas. Busca-se, especificamente, analisar e

comparar o poder explicativo que cada uma oferece para o entendimento da grande crise

financeira americana de 2007-8.

1. A Grande Crise Americana de 2008

A crise econômica que ficou mundialmente conhecida como a grande crise

americana de 2008 foi o resultado do estouro da “bolha” imobiliária nos Estados Unidos,

que também ficou conhecida como a crise do subprime4.

Nesta parte será feita uma retrospectiva dos fatores - políticos e econômicos fundamentais que permitam entender as razões pelas quais em 2008 ocorreu esta grande

crise no mercado hipotecário americano que se alastrou pelo sistema financeiro e cujos

efeitos não isentaram o lado real da economia.

O mercado imobiliário

No início dos anos 2000 os Estados Unidos viveram uma grande crise na Bolsa

da Nasdaq que ficou conhecida como “bolha da internet”. Para se ter uma ideia, o índice

da bolsa despencou da casa dos 5000 pontos no começo de 2000 para abaixo dos 1800

pontos no final de agosto de 20035. Soma-se a isso os atentados terroristas de 11 de

setembro de 2001 e temos uma medida do impacto que estes eventos tiveram sobre a

economia americana que se retraiu fortemente e levou o país à uma severa recessão6. Para

sair da crise o governo Bush (2001-2009) tomou uma série de medidas para estimular a

economia do país, entre as quais, implementou uma gradual redução nas taxas de juros e

redirecionou o mercado financeiro do país a fim de estimular o setor imobiliário.

Para se entender a crise no setor imobiliário convém que investiguemos a

realidade subjacente neste setor ao longo de um determinado período, tanto em termos de

políticas de governo relacionadas diretamente a tal setor, quanto os fatores

macroeconômicos gerais que, a partir da teoria econômica, fornecem elementos para a

compreensão da crise. Para tanto, começaremos apresentando o gráfico dos preços dos

imóveis nos Estados Unidos ao longo do tempo e uma exposição das políticas

governamentais direcionadas para o mercado de crédito habitacional naquele país.

O gráfico a seguir ilustra o preço médio dos imóveis novos nos Estados Unidos

entre 1963 e 2013.

4

Subprime significa aqueles tomadores de crédito que não possuem as condições (renda, garantia real)

para tomar um empréstimo, ou seja, aqueles tomadores que apresentam nítido risco de inadimplência.

Ferraz, 2009, p. 21.

5

Nasdaq vive a maior crise e pode ser fechada. <http://exame.abril.com.br/tecnologia/noticias/nasdaqvive-a-maior-crise-e-pode-ser-fechada-m0076406>, acesso em 09/01/2016.

6

What kind of recession was 2001?

<http://www.economist.com/blogs/freeexchange/2009/08/what_kind_of_recession_was_200>, acesso em

10/01/2016.

2

Gráfico 1: mediana dos preços de venda de imóveis novos.

Fonte: Site FED of St. Louis.

O gráfico acima nos mostra que na década de 1960 os preços médios dos imóveis

novos apresentaram uma relativa estabilidade. A partir de meados da década de 1970

percebe-se uma elevação mais consistente. Tal movimento se intensificou na década de

1980 e ainda mais ao longo de toda a década de 1990. Todavia, foi no início da década

de 2000 que o movimento ascendente nos preços dos imóveis assumiu proporções

inéditas até atingir o seu topo histórico em 2008, quando a bolha imobiliária americana

estourou e sacudiu o mundo.

Para entendermos esta escalada nos preços, é esclarecedor fazermos uma análise

de dois principais elementos de políticas públicas dirigidas ao setor: as agências

hipotecárias Fannie Mae e Freddie Mac e o decreto CRA. Ambas políticas implementadas

pelo governo Clinton (1993-2001).

Fannie Mae e Freddie Mac

A Federal National Mortgage Association (Fannie Mae) e a Federal Home Loan

Mortgage Coportation (Freddie Mac) são empresas nominalmente privadas e de capital

aberto, porém, criadas pelo Congresso americano7 - e são oficialmente conhecidas como

“empresas apadrinhadas pelo governo” pois usufruem de vários privilégios legais.

Fannie Mae e Freddie Mac são empresas voltadas exclusivamente ao mercado

hipotecário. Elas não emprestam dinheiro diretamente aos tomadores de empréstimos.

Sua atuação consiste em comprar empréstimos imobiliários (hipotecas) que os bancos

comerciais concederam aos reais tomadores de crédito habitacional. Antes de

explicarmos o papel exercido pela Fannie Mae e Freddie Mac, é imprescindível examinar

o funcionamento do mercado bancário. Conforme Roque:

7

Sobre as origens da Fannie Mae e Freddie Mac ver Englund (2007) e Cleveland (2005).

3

Funciona assim: um americano vai a um banco comercial qualquer e pede um

empréstimo para comprar um imóvel. Ato contínuo, o banco cria dinheiro

eletrônico e acrescenta estes dígitos eletrônicos na conta do tomador de

empréstimo, que agora utilizará este dinheiro para comprar um imóvel. Por

uma questão de regra contábil, sempre que um banco concede um empréstimo,

ele está criando um ativo e um passivo: o ativo é o valor do empréstimo, o

passivo é o dinheiro que ele deu ao tomador de empréstimo. (ROQUE, 2013).

Por mais básico que seja – o que não significa que seja amplamente conhecido é de suma importância compreendermos a regra contábil envolvida nesta operação. Como

todo empréstimo bancário gera um ativo (créditos a receber) e um passivo (crédito

concedido) no balanço do banco, por uma questão de regulamentação bancária (tanto por

parte do Banco Central quanto do Banco da Basileia), existe um certo montante no qual

os bancos podem oferecer empréstimo. Isto é, os ativos tem que manter uma proporção

máxima em relação ao patrimônio líquido do banco. Momento no qual a liberdade de

concessão de crédito por um determinado banco cessa. Aí é que entra o papel crucial

exercido pelas agências Fannie Mae e Freddie Mac. Estas agências compram as hipotecas

de crédito imobiliário dos bancos para revender no mercado financeiro a investidores e

fundos ou mesmo mantê-las em sua própria carteira. São as tais securitizações: o

empacotamento de diversos títulos hipotecários e a sua revenda para grandes bancos e

fundos de pensão no mercado global a uma remuneração atrelada a algum indicador, que

pode ser uma média das taxas de juros dos créditos imobiliários vinculados às referidas

hipotecas securitizadas.

Uma vez que os créditos imobiliários dos bancos são adquiridos pela Fannie Mae

e Freddie Mac, implica duas consequências fundamentais para os bancos. Primeiro, ao

vender as hipotecas para as agências hipotecárias, o banco comercial se livrou do risco de

inadimplência que pode envolver a operação. O risco, agora, foi inteiramente assumido

pelas agências Fannie Mae e Freddie Mac, as detentoras dos direitos recebíveis do crédito

imobiliário. Segundo, ao vender as hipotecas para Fannie Mae e Freddie Mac o banco tira

de seu balanço o ativo e o passivo mencionados anteriormente, o que equivale a dizer que

em relação ao seu patrimônio líquido o banco pode voltar a emprestar dinheiro no

mercado novamente. Na prática, os bancos passam a ser agentes de expansão artificial do

crédito.

Por outro lado, estas agências hipotecárias têm duas fontes de recursos para

conseguir comprar as hipotecas bancárias. Primeiro, pelo empacotamento e venda destes

títulos no mercado financeiro. Segundo, e muito importante, de linhas de crédito especiais

que elas conseguem diretamente do Tesouro Nacional americano justamente para

comprar título hipotecários dos bancos para incentivar as políticas habitacionais. Eis as

duas fontes de renda que fazem a Fannie Mae e a Freddie Mac movimentar e garantir de

forma excepcional o mercado de crédito habitacional americano.

Neste contexto, especialmente depois da década de 1990, os bancos comerciais

estavam vivendo um processo que se auto alimentava. Sabiam que podiam emprestar

porque em seguida venderiam as hipotecas para as referidas agencias. Então, a cada novo

empréstimo que faziam bastava vender o título hipotecário a Fannie Mae e Freddie Mac.

4

Isto ajustava o balanço dos bancos (a proporção de ativos em relação ao patrimônio

líquido) e eles estavam novamente livres para conceder novos empréstimos.

Cumpre registrar que Fannie Mae e Freddie Mac, por serem submetidas ao

governo central, eram alvo recorrente de gestão por decisão política e não técnica.

Exemplo disso, em 1999, segundo reportagem do New York Times, Fannie Mae e Freddie

Mac sofreram intensa pressão de políticos democratas para que comprassem as hipotecas

de pessoas de renda baixa e moderada, bem como, afrouxassem as exigências de crédito

para as minorias étnicas e raciais, as quais apresentam histórico de crédito pior do que os

brancos não-hispânicos8.

Assim, conforme Roque (2013), induzidas por políticas governamentais, Fannie

Mae e Freddie Mac começaram a alimentar um mercado de crédito de alto risco ou, no

mínimo, duvidoso pelos critérios tradicionais de análise de crédito. De modo que uma

eventual inadimplência dos devedores - ou mesmo uma elevação nos juros da economia

- poderia colocar estas agências e, consequentemente, o próprio sistema em seu entorno,

numa situação financeira perigosa.

CRA (Community Reinvestment Act)

A segunda política de governo que delineou os caminhos do mercado de crédito

imobiliário americano foi a lei Community Reivestment Act. O CRA é uma lei criada no

governo Jimmy Carter (1977-1981), no final da década de 1970, e foi retomada com toda

força pelo governo Clinton (1993-2001)9. Esta lei dispõe de regulação bancária e consiste,

basicamente, em estimular que os bancos concedam empréstimos para minorias étnicas e

raciais, explicitamente para aqueles de “baixa e moderada renda”10.

De acordo com as normas do CRA, se um banco quisesse fazer qualquer

alteração em suas operações comerciais ou estratégicas – fusão, aquisição, entrada em

novas linhas de negócios, abertura de filiais – ele deveria provar, primeiro, que fez uma

quantia “suficiente” em empréstimos para o público de interesse do governo, no caso, as

minorias étnicas e raciais de baixa renda.

Peter J. Wallison11, que foi membro da Comissão de Inquérito sobre a Crise

Financeira, um grupo de 10 integrantes indicados pelo Congresso para investigar as

causas da grande crise de 2008, mostra que o uso do CRA como critério para as operação

de crédito imobiliário no mercado americano se intensificou a partir de meados da década

de 1990, quando um estudo de 1992 do Federal Reserve de Boston constatou que havia

uma determinada minoria identificada que recebia menos empréstimos que os brancos e

não hispânicos. Como o CRA obrigava os bancos a afrouxar a política de concessão de

crédito, aquelas minorias politicamente escolhidas, notadamente negros e hispânicos,

8

Fannie Mae Eases Credit To Aid Mortgage Lending.

< http://www.nytimes.com/1999/09/30/business/fannie-mae-eases-credit-to-aid-mortgage-lending.html>,

acesso em 15/11/2015.

9

Ver sobre a CRA no site do Tesouro Nacional dos Estados Unidos

<http://www.occ.gov/topics/compliance-bsa/cra/index-cra.html>

10

McMaken, 2014.

11

Wallison, 2009.

5

passaram a ter maior acesso ao crédito para adquirir a casa própria. A CRA estimulou

uma tal situação,12 na qual os bancos ficaram sujeitos a sofrer processo por discriminação

racial se eventualmente negassem crédito para estas minorias.

Com base no CRA e numa política deliberada para incentivar a aquisição da casa

própria pelos americanos de baixa renda, a situação chegou num ponto em que, conforme

Roque,

a partir de 1995, o governo americano passou a pressionar os bancos para que

fizessem empréstimos sem que pudessem verificar critérios minimamente

prudentes, como histórico de crédito do tomador de empréstimo, seu histórico

de poupança e a magnitude do pagamento da hipoteca em relação à sua

renda.

Os bancos não podiam nem sequer verificar a renda do

mutuário. Adicionalmente, o Banco Central americano havia dito aos bancos

que a simples participação deste mutuário em programas de aconselhamento

de crédito, muitos dos quais são financiados com fundos federais, poderia ser

usada como "prova" da capacidade desse mutuário de baixa renda honrar seus

pagamentos hipotecários. Em outras palavras, os reguladores bancários

federais exigiram que os bancos fizessem empréstimos ruins baseando-se em

padrões de crédito inexistentes. (ROQUE, 2013)

As “ações afirmativas” surgiram no ambiente acadêmico americano na década

de 1970 se auto justificando por exigências de reparação de justiça. Seu apelo logrou tanto

êxito nas discussões acadêmicas que logo em seguida avançou para o meio político e

acabou, por sua vez, influenciando critérios de análise de crédito e, por fim, como

veremos, impactando em todo o sistema financeiro americano13.

Juros

Os juros são uma variável macroeconômica cujo patamar é decidido pelo Banco

Central, segundo seus próprios critérios, e praticamente não existe corrente do

pensamento econômico que rejeite a sua influência sobre o mercado de crédito.

Analisando o movimento dos juros antes da crise de 2008 vemos que desde o ano de 2000

até 2004, o Banco Central americano (FED) cortou a taxa básica de juros de sua economia

de 6% para 0,5% ao ano. Este fora o patamar nominal mais baixo de sua história. No ano

de 2004, se deduzíssemos a inflação do período, a taxa real de juros na economia

americana alcançou patamares negativos. A partir de 2004 o FED começou a elevar

gradualmente a taxa de juros, atingindo 5% a.a. em 2007.

12

Wallison, 2009.

Para uma visão abrangente da influência do CRA e outras intervenções do governo sobre a política de

crédito habitacional e as “inovações” financeiras delas decorrentes, ver Liebowitz (2008).

13

6

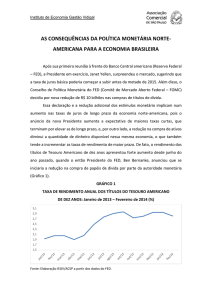

Gráfico 2: movimento da taxa básica de juros administrada pelo FED.

Fonte: Site do FED of St. Louis.

Este movimento de queda inicial estimulou a tomada de empréstimo na

economia como um todo. O dinheiro tornara-se mais barato o que, por sua vez, também

estimulou a queda dos juros no mercado imobiliário.

Juros para empréstimos imobiliários

Os juros voltados ao mercado de crédito imobiliário também experimentaram

um declínio entre o ano de 2000 quando estava em 8.5% a.a. até atingir 5.25% a.a. em

2004, o patamar mais baixo da história, oscilando em torno de 6% a.a. nos anos seguintes.

O gráfico abaixo ilustra a taxa de juros anual para financiamento imobiliário.

Gráfico 3: comportamento da taxa de juros anual para o mercado imobiliário americano.

Fonte: Site FED of St. Louis.

7

Empréstimos imobiliários

Em decorrência deste declínio nas taxas de juros e de expansão monetária

promovida pelos bancos comerciais, os empréstimos totais direcionados para o mercado

imobiliário experimentaram um aumento acentuado a partir do ano 2000, escalada que se

estendeu até o ano de 2008. Conforme mostra o gráfico abaixo, entre o início dos anos

2000 até 2008 o volume de empréstimo bancário subiu de 1.5 bilhão de dólares ao ano

para quase 4 bilhões de dólares.

Gráfico 4: quantidade de empréstimos imobiliários fornecidos pelos bancos comerciais nos Estados

Unidos.

Fonte: Site FED of St. Louis.

O aumento da oferta de crédito para o setor imobiliário provocou uma

correspondente disparada nos preços dos ativos imobiliários, conforme ilustrado no

gráfico 1.

Agências de Rating

Nesse contexto de redução acentuada dos juros e de estímulos estatais para o

fornecimento crescente de crédito para o setor habitacional, ainda atuava neste cenário as

agências de classificação de risco garantindo a sobrevivência e continuidade desse

sistema. Tais agências, mundialmente reconhecidas, eram a Moody’s, a Fitch e a Standard

& Poors. Estas agências de classificação de risco passaram a validar as securitizações14

com classificação AAA, ou seja, o grau máximo de segurança. O problema é que tais

securitizações, que nada mais eram do que um “pacote” dos diversos títulos hipotecários

lastreados nos empréstimos habitacionais, continham tanto os empréstimos para

tomadores que ofereciam garantias reais quanto os tomadores subprime, sem garantia

nenhuma, a não ser a crença na sempre crescente valorização do imóvel financiado. Todos

14

Ver Kindleberger, 2012, capítulo 13.

8

esses títulos de crédito eram empacotados num só produto e vendido para investidores do

mundo inteiro pelos bancos Fannie Mae e Freddie Mac, sobretudo porque as agências de

classificação de risco atribuíam classificação “Triple A” para estes ativos. Foi assim que

o sistema financeiro americano inundou o mundo com títulos securitizados de segurança

duvidosa como se investimentos altamente seguros o fossem.

As razões que levaram estas agências a classificarem títulos podres com grau

“Triple A” podem ser encontradas na própria constituição e razão de existir destas três

principais agências de risco. As agências de ratings são empresas privadas, porém operam

através de outorga do Governo Federal americano e, por isso, constituem-se um cartel

regulado pela Security and Exchange Comission (SEC), equivalente à CVM brasileira.

Isto é, presumivelmente caso alguma das agências ousar reconhecer a fragilidade dos

títulos empacotados pela Fannie Mae e Freddie Mac, ela pode inviabilizar o próprio

sistema, sofrer pressão do governo ou mesmo receber uma intervenção mais aguda. Em

outras palavras, Moody’s, Fitch e Standard & Poors não são empresas genuinamente

livres que atuam no mercado. São empresas que, antes de tudo, detém um privilégio

governamental para exercer seu papel no mercado financeiro. Para tais agências, seria

inconveniente atuar contra todos os esforços do governo para promover um boom

imobiliário. Além do mais, atuando em linha com as diretrizes gerais do governo voltadas

ao mercado imobiliário foi também uma forma que encontraram para acelerar os seus

próprios lucros.

Oferta Monetária e o papel do Banco Central Americano (FED)

Por fim, temos que analisar o papel desempenhado pelo principal propulsor de

toda a expansão do crédito: o FED, o Banco Central Americano. Sem o FED a bolha

dificilmente aconteceria, ou pelo menos não nas proporções que atingiu15. Como o regime

monetário americano – e mundial – é o de reservas fracionárias validado pelo Banco

Central, temos que o Banco Central é o grande responsável pela expansão do crédito e da

oferta monetária para além do lastro em poupança existente na economia. A expansão do

crédito e da moeda pode ocorrer sobretudo de duas formas. Primeiro, a expansão artificial

do crédito pode ocorrer diretamente pelo multiplicador bancário, isto é, o volume de

depósitos à prazo que o Banco Central permite que os bancos comerciais mantenham em

seus próprios caixas a fim de injetar crédito na economia. Este volume é inversamente

proporcional ao montante que antes é exigido pelo Banco Central por meio dos depósitos

compulsórios que os bancos comerciais são obrigados a manter junto ao BC. Em outras

palavras, quanto maior a fração do depósito compulsório que os bancos comerciais

necessitam depositar no BC, menor é a disponibilidade de dinheiro voltado ao crédito que

os bancos mantém em seus próprios caixas. Isto é o que permite aos bancos comerciais o

seu característico poder de expansão da oferta de dinheiro na economia, denominado

multiplicador bancário. Convém sublinhar que tal poder é regulado e permitido pelo

Banco Central e este define o percentual de depósitos compulsórios que os bancos têm

que lhe depositar. Este percentual costuma variar através do tempo, conforme as diretrizes

da política monetária do governo.

15

Ferraz, 2009, p. 30.

9

Mas a oferta monetária também pode ser expandida por outro mecanismo

clássico que o governo detém. A manipulação das taxas de juros da economia, função

precípua das autoridades monetárias, notadamente através do Banco Central. Quando, por

exemplo, o governo pretende estimular os investimentos ele atua através do BC reduzindo

as taxas de juros, sinalizando aos investidores a disponibilidade de fundos para

investimentos, mesmo que tais fundos, denominados como poupança, não tenham sido

disponibilizados anteriormente pelos agentes. A manipulação da taxa de juros, sendo um

instrumento do Banco Central, é, portanto, um mecanismo crucial de condução da política

monetária que impacta diretamente na oferta de moeda de um país.

Um declínio permanente na taxa de juros foi o que fez o FED no início da década

de 2000, conforme ilustra o gráfico abaixo. Ao iniciar uma gradual redução nas taxas

básicas de juros da economia, o Banco Central americano se revelou a fonte primária da

expansão artificial do crédito, o que permitiu o aumento da base monetária que sustentou

a bolha artificial de crédito até atingir o pico no ano de 2007-8.

Gráfico 5: evolução da taxa básica de juros (linha azul, eixo da esquerda) e evolução da base monetária

(linha vermelha, eixo da direita).

Fonte: FED of St. Louis.

O estouro da bolha

Em meados de 2004, com a economia americana mostrando sólidos sinais de

recuperação após a coordenada política de expansão creditícia para dar vigor à economia,

o Banco Central inaugurou uma gradual elevação nas taxas de juros, encarecendo o fluxo

de financiamentos da economia. Em pouco tempo este movimento de subida nos juros

gerou duas consequências diretas. Primeiro, a queda na oferta de novos financiamentos

imobiliários. Segundo, o aumento na inadimplência dos tomadores antigos.

O gráfico 6 ilustra a curva de inadimplência do mercado de crédito imobiliário

americano. Cumpre observar que a partir de 2006 o índice de inadimplência sobe ainda

10

mais acentuadamente. No exato momento em que os juros que estavam em 0,50% ao ano

em períodos anteriores atinge a casa dos 5% a.a.

Gráfico 6: Inadimplência total dos empréstimos garantidos por imóveis.

Fonte: Site FED of St. Louis.

Devido à redução na oferta de crédito e o aumento da inadimplência, a demanda

por imóveis se desacelerou. Por consequência, houve uma grande oferta de imóveis à

venda enquanto seus preços despencavam.

A crise se acelerou quando a inadimplência hipotecária impactou todos aqueles

grandes bancos e fundos de pensão que haviam comprado títulos de investimentos

lastreados em crédito habitacional americano. Com a inadimplência dos financiamentos

imobiliários atingindo níveis recordes (ver gráfico 6), o valor destes títulos despencou

gerando perdas bilionárias em escala global.

Conforme Roque (2013), o início da debaqlê financeira pode ser identificado

neste momento de elevação da inadimplência dos empréstimos imobiliários que

lastreavam as hipotecas vendidas pelo mundo. Foi então que Banco francês BNP Paribas

anunciou o cancelamento dos saques de dois fundos, porque estavam fortemente

lastreados em hipotecas americanas. O que, por sua vez, afetou o Banco inglês Northern

Rock cuja liquidez dependia desses fundos. A situação no Northern Rock chegou à

insolvência e em 2008, sem nenhum banco interessado em comprar seus ativos, o

Northern Rock foi nacionalizado pelo governo britânico. O que veio depois disso foi o

que ficou conhecido como a grande crise americana de 2008.

Abaixo traçamos o roteiro do “efeito dominó” precipitado pelo aumento da inadimplência

dos títulos hipotecários que, por fim, contaminou todo o sistema financeiro americano,

constituindo o “estouro” da bolha imobiliária. Conforme Roque (2013), eis o

desencadeamento da grande crise tudo transcorrido no fatídico ano de 2008:

11

Em março daquele ano o banco Bear Stern – amplamente comprado em títulos

securitizados do mercado imobiliário - se torna insolvente. O Tesouro Americano então

orquestra a sua aquisição pelo JP Morgan.

Em 7 de setembro as agências hipotecárias Fannie Mae e Freddie Mac foram

nacionalizadas.

Em 12 de setembro o FED articula a aquisição do Merril Lynch pelo Bank of America.

Em 15 de setembro o Leman Brothers anuncia falência. Não houve socorro

governamental e foi o primeiro banco forçado a encerrar suas atividades.

Em 16 de setembro a seguradora AIG que garantia as securitizações da Fannie Mae e

Fraddie Mac anuncia que está sem dinheiro para honrar os investidores que estavam

recorrendo à ela em escala assombrosa para garantir seus investimento agora sem valor,

nem liquidez. Para a AIG o FED emprestou 125 bilhões de dólares em troca de 80% da

empresa.

Daí interveio o crash na bolsa de Nova York, espalhando o pânico pelas demais bolsas

do mundo e deflagrando a grande crise de 2008 que foi amplamente comparada com a

crise na bolsa de Nova York no ano de 1929. Nos meses seguintes ao crash, o FED

anunciou novas rodadas de estímulos monetários a fim de recuperar o fôlego da

economia, os chamados Quantitative Easing (QE). A primeira rodada foi na ordem de

700 bilhões de dólares sem, porém, repercurtir nenhum efeito sobre a economia que sofria

com a recessão. O primeiro QE foi sucedido por novas e maciças rodadas de crédito (QE2,

QE3, QE4...) nos anos seguintes, tentativas igualmente sem impacto sobre a economia

americana. Entretanto, o efeito logo sentido após as rodadas de QE foi o de inflacionar o

índice Dow Jones a níveis ainda superiores ao pico da bolha de 2008 enquanto que a

economia prosseguia em recessão. Após sete anos de recessão e estagnação, somente em

2015 a economia americana começou a mostrar algum sinal de recuperação da atividade

econômica, levando, contudo, a dívida pública americana de 63% do PNB antes da crise

de 2008 para 103% do PNB em 2015.

2. Minsky e a Hipótese da Instabilidade Financeira

Conseguir estabilizar as economias capitalistas modernas foi o objetivo teórico

que motivou o economista americano Hyman Minsky a escrever sua influente obra

Estabilizando uma Economia Instável, originalmente publicada em 1986. A obra dedicase ao estudo e a compreensão dos ciclos econômicos nas economias capitalistas modernas

e então propõe um arranjo que ofereça estabilidade financeira e econômica à atividade

capitalista.

Minsky parte do princípio de que a economia de livre mercado é um sistema

inerentemente instável e propenso à gerar grandes crises econômicas. Considerando o

contexto econômico americano a partir da década de 1970 em diante, inquire sobre o que

faz a economia capitalista moderna mudar de comportamento de forma tão radical. Sua

abordagem não é de caráter marxiana, aquela que através da análise do modo de produção

indicava a existência de contradições inerentes no sistema capitalista. Ao invés disso, a

abordagem de Minsky é inspirada no reconhecido economista inglês John Maynard

12

Keynes (1883-1946), e atribui às estruturas de financiamento dos investimentos em

capital a fonte originadora dos distúrbios econômicos que em seguida conduzem à crise.

De tão influentes, os escritos de Minsky foram fundamentais para forjar o que então veio

se chamar a tradição pós-keynesiana dentro do pensamento econômico.

Inicialmente, o trabalho de Minsky surge como um rechaço à abordagem teórica

da síntese neoclássica. Segundo o economista, a corrente dominante no meio acadêmico

e político nos Estados Unidos a partir dos anos de 1960. A síntese neoclássica, observou

Minsky, presumivelmente integra a teoria de preços herdada de Walras (economista

neoclássico, 1834-1910) com alguns elementos derivados de Keynes. Minsky desfere

duras críticas a este modelo, pois considera limitado em seu arranjo conceitual para

descrever e compreender o funcionamento das economias modernas. Notadamente,

Minsky também demonstra que a síntese neoclássica é incapaz de responder porque a

economia de mercado é tão instável. Para este economista, o modelo neoclássico seria

insuficiente porque seu arranjo teórico abstrai, entre outros elementos, justamente aqueles

que constituem as causas das crises econômicas, a saber, as sofisticadas práticas

financeiras utilizadas para financiar os investimentos nas economias de livre mercado sob

um regime de propriedade privada. Por isso, ao abstrair as práticas financeiras destinadas

ao financiamento da produção nas economias modernas, a teoria econômica neoclássica

é incapaz de explicar como uma crise financeira pode emergir do próprio funcionamento

econômico normal.

Segundo Minsky, a abordagem neoclássica atribui as crises econômicas a

“fatores externos” ou em costumeiros “bodes expiatórios” (Minsky, 2013, p.114), tais

como o Banco Central e as medidas intervencionistas do governo na atividade econômica.

Ao mesmo tempo, Minsky parece não rechaçar o livre mercado e a propriedade privada

em si mesma, antes concentra sua análise sobre as estruturas financeiras que emanam do

bojo do próprio mercado bancário e financeiro com foco inicial no financiamento

produtivo. Importa reconhecer que o economista pós-keynesiano sugere que demonstrar

que uma economia de troca é coerente e estável, como faz a síntese neoclássica, não serve

para mostrar que o mesmo deve ocorrer numa economia capitalista com instituições

financeiras.

Alternativamente, Minsky defende a existência de controles externos e

mecanismos estatais de coordenação como instrumentos necessários para a estabilidade

econômica. De fato, Minsky argumenta que o Banco Central e outros instrumentos de

controle governamental surgiram em resposta às incoerências observadas nos mercados

financeiros, “mostrando que não se pode tomar mercados livres como prescrição

universal para economias com instituições financeiras capitalistas” (p. 116).

Rechaçada a abordagem neoclássica padrão para explicar os desequilíbrios

econômicos, Minsky vai explicar que a instabilidade e as contradições do capitalismo de

livre mercado residem na evolução das estruturas financeiras frágeis que surgem

espontaneamente na economia capitalista no curso do financiamento do investimento e

da propriedade de ativos de capital. Convém chamar a atenção para o caráter

“espontâneo” através do qual, de acordo com Minsky, surgem no mercado tais estruturas

financeiras frágeis voltadas a financiar os investimentos na economia capitalista.

13

A Hipótese da Instabilidade Financeira

Para Minsky o que faz a economia mudar de forma radical o seu curso normal –

da expansão contínua para o abrupto declínio – consiste na forma como empresários e

banqueiros, na busca por lucros, transformam o sistema financeiro inicialmente robusto

numa estrutura frágil. Em outras palavras, Minsky assume que o arranjo capitalista

moderno – em seu entender, o livre mercado - é inerentemente instável devido ao

comportamento empresarial diante das possibilidades de financiar seus planos de

expansão. Nas palavras de Minsky “O maior defeito da economia capitalista é ser instável.

Isso não se deve a choques externos ou à ignorância ou incompetência dos policymakers,

mas sim a processos inerentes a ela.” (MINSKY, 2013, p. 11).

Para nosso autor, o núcleo de tal instabilidade reside no sistema financeiro e,

com base nisso, Minsky vai expor três tipos16 de estruturas de financiamento pelas quais

a atividade produtiva pode financiar suas atividades17. A classificação destes três tipos de

financiamento ajudarão a compreender o fator gerador dos desequilíbrios e instabilidade

econômica que culminam em falências em massa e em altos níveis de desemprego.

O primeiro é de tipo hedge, onde a unidade financiada consegue gerar um fluxo

de caixa - através de sua atividade produtiva – mais que suficiente para pagar os

compromissos da dívida, hoje e no futuro. Neste caso, o montante da dívida vai reduzindo

ao longo do tempo. O segundo é de tipo especulativo, no qual os bancos reconhecem que

o fluxo de caixa operacional da unidade financiada possa ser temporariamente menor que

os serviços da dívida, porém capazes de cobrir pelo menos a parte referente aos juros do

financiamento e assim manter constante o saldo devedor. Por fim, o terceiro, é de tipo

ponzi no qual o fluxo de renda da unidade financiada é incapaz de pagar até mesmo os

juros do financiamento, de modo que a dívida aumenta com o tempo.

Minsky mostra que no regime de mercado, a medida que a atividade econômica

aquece e os ativos se valorizam, os empresários tendem a alterar gradualmente o perfil do

financiamento de suas atividades, migrando da postura hedge para uma postura cada vez

mais especulativa até atingir em larga escala um posição ultra especulativa do tipo

Ponzi18. Quanto maior for o tempo de expansão da atividade mais intensa e amplamente

adotadas se tornam as posições de financiamento do tipo Ponzi, e daí a fragilidade da

estrutura econômica e financeira na qual o sistema se ergue.

Isto se explica porque a medida que os ativos se valorizam no período de

ascensão econômica, os empresários podem usar seus ativos – cada vez mais valorizados,

ao menos nominalmente - como colaterais para a obtenção de novos empréstimos. Essa

inclinação para a tomada cada vez mais intensa de empréstimos destinados a expansão e

melhorias da atividade produtiva é pressionada pelo próprio mercado concorrencial. Ora,

neste cenário de rápido crescimento econômico e de valorização dos ativos, os

empresários (e os banqueiros) enxergam a possibilidade de expansão dos lucros

16

MINSKY, 2013, p. 231-233.

MINSKY, 2013, p. 110.

18

Cumpre registrar que Minsky considera todas as posições de financiamento “especulativas” visto que

toda postura financeira adotada por uma empresa ou banco diz respeito a apostas quanto ao futuro. O que

muda – e este é o ponto relevante - é o grau de risco embutido em cada uma das diferentes posições

financeiras.

17

14

empresariais, bem como, da viabilidade econômica destes novos investimentos diante de

suas expectativas (tanto do empresário quanto do banco) quanto aos lucros futuros.

É assim que, de acordo com Minsky, o regime capitalista de livre mercado,

combinando a busca de empresários e banqueiros por maiores lucros e sustentados por

um sofisticado mercado para financiar investimentos, conduz uma economia estável para

um cenário de instabilidade financeira que leva à grandes crises econômicas.

4. A Teoria Austríaca do Ciclo Econômico

A teoria austríaca dos ciclos econômicos (TACE) encontra seu núcleo

explicativo nos trabalhos pioneiros dos economistas austríacos Ludwig von Mises (18811973) e Frederich A. Hayek (1899-1992). Dentro da chamada Escola Austríaca de

Economia convém mencionar também os escritos posteriores dos economistas

americanos Murray N. Rothbard (1926-1995) e Roger Garrison (1944). Neste trabalho,

todavia, por mera questão de síntese, utilizou-se especialmente as obras de Mises e

Rothbard.

Um traço fundamental da teoria austríaca do ciclo econômico é que ela se

distingue da maioria das teorias dos ciclos por integrar na análise do ciclo a teoria dos

preços (teoria de mercado baseada na ação humana), a função empresarial e a teoria

monetária. Isto é, a teoria austríaca do ciclo econômico não é um compartimento teórico

apartado da teoria econômica geral. Ao contrário, ela concilia e se integra à teoria

econômica19.

Sendo assim, a TACE parte do princípio de que os preços (e as relações de oferta

e demanda) numa economia de livre mercado tendem ao equilíbrio, porém sem nunca

alcançá-lo, haja vista a constante da ação humana, constituída por preferências e gostos

individuais subjetivos que, por isso, também se alteram ao longo do tempo e uma

“situação de equilíbrio” jamais é possível. Numa economia de mercado os

empreendedores estão continuamente em “estado de alerta”20 para atender a demanda dos

consumidores e assim tentar empregar da melhor forma possível os bens de capital e

recursos em geral. É neste sentido que entra o papel crucial dos empreendedores. Numa

economia livre, os maus prognosticadores das demandas do público tenderão a sucumbir

em seu ramo, dando lugar a outros empreendedores, mais assertivos e, portanto, eficientes

em alocar recursos e atender a clientela atual e potencial.

Num tal arranjo isento de intervenções estatais, guiado plenamente por um

arcabouço institucional laissez-faire, as grandes crises econômicas não tem lugar,

segundo a visão austríaca. O que pode ocorrer são crises pontuais, decorrentes de algum

erro empresarial específico em prognosticar a demanda dos consumidores, cuja falência

não implica numa depressão econômica de consequência sistêmica.

19

Rothbard, 2012, p. 47.

Característica nata do empreendedor segundo Israel Kirzner, economista inglês que usa a teoria geral

de Mises e Hayek para estudar os mercados e a função empresarial. Ver seu livro Competição e Atividade

Empresarial, Instituto Mises Brasil, 2012.

20

15

Mises pontua que o fenômeno do ciclo econômico que conduz a economia numa

depressão é algo que só ocorre numa economia baseada na expansão artificial do crédito,

decorrente da forma como é arranjado o sistema financeiro e bancário. Segundo a TACE,

a relação de poupança e consumo numa economia livre se dá pela taxa de preferência

temporal dos agentes. Se os agentes possuem uma disposição a agir mais voltada ao

presente (alta taxa de preferência temporal), o consumo prepondera ante a poupança.

Neste caso, a taxa de juros será mais elevada, expressando a baixa oferta de poupança

para lastrear os investimentos. Do contrário, se os agentes possuem uma inclinação mais

voltadas ao futuro, a poupança prepondera sobre o consumo, implicando numa menor

taxa de juros, que sinaliza aos agentes um elevado volume de poupança na economia que

pode ser direcionado aos investimentos de longo prazo (ação orientada para o futuro).

O mercado de crédito e bancário consistem simplesmente no dinheiro guardado

pelos agentes nos bancos privados, e tais bancos não operam segundo o modelo de reserva

fracionária (moeda escritural). Isto é, nenhum banco pode emprestar mais do que o

volume ou os ativos que ele possui em seu caixa ou patrimônio. Isto é, não pode emprestar

mais que o montante poupado pelos agentes que confiaram sua poupança à guarda do

banco. Todo empréstimo para financiamento deve ser lastreado pela poupança prévia

genuinamente existente. Daí que a existência da poupança sinaliza dois elementos

econômicos cruciais. Primeiro, ela é o aporte real para viabilizar investimentos de longa

maturação, especialmente em bens de capital, equipamentos, peças e tecnologia. Em

segundo lugar, o volume de poupança expressa a disposição dos agentes para consumir

no futuro. Esses pressupostos assumem a ideia de um arranjo de mercado genuinamente

livre ou, simplesmente, o capitalismo. Vale ressaltar que, para os austríacos, o mercado é

visto como um processo e não como uma “situação” de equilíbrio e, por isso, não

apresenta motivos para o surgimento das grandes crises econômicas (exceto por razões

climáticas ou guerras) como as que passaram a assolar o mundo, especialmente a partir

de 1929.

A TACE reconhece o ciclo como um período de efervescente crescimento

econômico seguido de uma depressão de graves consequências para a economia em geral.

Se, como mostram os austríacos, tal fenômeno não pode ocorrer numa economia de livre

mercado (exceto em caso de guerras ou catástrofes climáticas), que sempre tende ao

equilíbrio, porém sem nunca alcançá-lo, o que explicaria a existência do fenômeno cíclico

que arrasta todos ou a maioria dos setores da economia a uma grande crise? O que faz

com que aqueles empreendedores tão sagazes em prognosticar as demandas dos

consumidores, e daí ampliar investimentos, construir novas plantas industriais e favorecer

o crescimento geral da economia a, de uma hora para outra, cometerem erros em massa,

errarem em conjunto os seus prognósticos até então corretamente delineados?

Tais indagações não são artifícios retóricos, mas constituem-se o núcleo

motivador da explicação da TACE. Mises, e os demais austríacos21, tentam mostrar que

a causa fundamental do extraordinário crescimento econômico que antecede as grandes

crises se encontra na expansão artificial do crédito e/ou na manipulação artificial da taxa

Por “austríacos” queremos dizer os economistas ligados à tradição da Escola Austríaca de Economia e

não necessariamente economistas que nasceram na Áustria. Desde a década de 1950, a tradição desta escola

se espalhou pela Europa e foi levada adiante predominantemente por economistas americanos, como Henry

Hazlitt, Murray Rothbard, Roger Garrison, Thomas Woods, Frank Shostak, entre outros.

21

16

de juros. Assim pode-se anunciar a TACE: nas economias modernas os bancos

comerciais atuam sob regulação e controle do Banco Central. Diferente do que ocorreria

num sistema de livre mercado, num sistema de reservas fracionárias validado pelo Banco

Central os bancos comerciais podem expandir a oferta de crédito para além do volume de

dinheiro que os poupadores depositaram em seus cofres. Ou seja, o Banco Central valida

uma oferta de crédito na economia que supera a real oferta de poupança pelos agentes.

Dessa forma, a expansão artificial do crédito implica numa pressão baixista da taxa de

juros, sinalizando aos agentes que projetos de investimentos que antes não se mostravam

viáveis, agora, com o novo patamar (artificialmente baixo) da taxa de juros, passaram a

ser rentáveis. Ou, diretamente, os surtos de crescimento que precedem as grandes crises

econômicas tem como origem a redução artificial dos juros básicos da economia levados

a cabo pelo Banco Central. Os juros, assim, não são mais regidos pela preferência

temporal dos agentes que expressam o montante de poupança, mas pelas manipulações

arbitrárias das autoridades monetárias, visando “estimular” o crescimento da economia.

Como veremos, em relação a formação do ciclo econômico, idênticos são os efeitos destas

duas medidas se levadas à prática, seja de forma isolada ou conjugada.

A TACE mostra que os juros são um preço tão fundamental para a economia

como o de qualquer outro bem ou serviço. Se manipulados pelo Banco Central, tanto para

cima quanto para baixo, ele descoordena a relação de oferta e demanda por aquele bem

ou serviço. Uma taxa de juros artificialmente baixa emitirá sinais para os investidores e

estes tomarão decisões de investimentos baseado neste sinal. Quanto maior for a expansão

de crédito, i.e., maior a quantidade de dinheiro disponível na economia, menor tende a

ser a taxa de juros para empréstimos. E a medida que os bancos comerciais sob o controle

e regulação do Banco Central expandirem a oferta de crédito sem o correspondente lastro

em poupança real, os agentes econômicos se lançarão em projetos de investimentos que

se mostrarão viáveis com o novo patamar dos juros. Aí tem início a primeira fase do boom

econômico segundo a TACE. Neste cenário, novos projetos de investimentos são levados

a cabo, mais trabalhadores são empregados, os salários aumentam de patamar, os preços

da economia se elevam e a atividade econômica entra em rota de crescimento.

Nesta etapa do ciclo podem ocorrer ao menos três implicações cruciais que

deflagram uma crise econômica sistêmica que encerra o boom inicial. Primeiro, se os

bancos comerciais levarem a diante a expansão artificial do crédito haverá uma maior

pressão inflacionária que logo pressionará o governo a elevar os juros da economia para

conter o aumento nos preços. Neste caso, a correção altista dos juros indicará a todos os

agentes que tomaram financiamento no passado que seus projetos se mostraram inviáveis

e muitos deles são forçados a encerrar. Neste momento costuma ocorrer o aumento da

inadimplência dos financiamentos que agora tornaram-se mais caros; o fechamento de

empresas; a suspensão de projetos de expansão industrial que derivam em falências

empresariais, aumento no desemprego, queda dos salários, os preços caem e se ajustam

para o real patamar de oferta e demanda e, enfim, inicia-se a própria depressão econômica.

A segunda implicação da expansão artificial do crédito que pode precipitar uma

grande crise é o recrudescimento do crédito devido ao elevado grau de endividamento

dos agentes motivados pelo crédito farto e juros artificialmente baixos que ocorrera até

então graças ao estímulo das autoridades monetárias. Os bancos simplesmente fecham as

torneiras do crédito elevando os juros e sendo mais criterioso para conceder

17

financiamento. De qualquer forma, as consequências são as mesmas da primeira

implicação: juros sobem, projetos são interrompidos, aumenta a inadimplência, empresas

demitem, ocorre falências empresariais, aumenta o desemprego, preços se arrefecem, a

economia entra em depressão.

Por fim, uma terceira implicação que pode-se enunciar como principiante da

depressão econômica num contexto precedido por uma ampla expansão do crédito, é que

a fase de expansão artificial pode estimular o aumento das importações, fazendo com que

o país obtenha enormes déficits na balança comercial. O problema, conforme mostra

Rothbard22, é que o pagamento dos importadores aos fornecedores estrangeiros se dá em

moeda local que é resgatada nos bancos domésticos. À medida que as compras do exterior

prosseguem, maiores serão os pedidos de resgates junto a tais bancos pelas empresas

estrangeiras, e se o processo for se intensificando os bancos irão eventualmente se

apavorar, pois os bancos tem de redimir suas obrigações em dinheiro e seu dinheiro está

se esgotando rapidamente ao mesmo tempo em que suas obrigações vão se acumulando.

Consequentemente, o bancos chegarão num momento em que se aproximarão da

insolvência, e nesta altura, deverão elevar os juros. Rothbard indica que geralmente este

recuo é precipitado por corridas bancárias desencadeadas pelo público temeroso da

falência dos bancos, uma vez que estes estão em condições extremamente instáveis. Com

a correção para cima dos juros, todo o processo que inaugura a fase da retração e

depressão econômica tem seu início.

Cumpre notar que para a TACE a fase de recessão e depressão não constituiemse o problema do ciclo econômico. A depressão econômica é vista pelos austríacos como

o doloroso momento de sanear aqueles maus investimentos e de colocar a economia

novamente sob bases sólidas. O problema, segundo a TACE, é o crescimento artificial

que jamais deveria ter sido levado à cabo pelas autoridades cujo papel seria o de zelar

pela solidez da ordem de mercado. Assim, o problema não está na depressão econômica,

mas no crescimento artificial que desarranjou a economia e fez os agentes desperdiçarem

os escassos recursos econômicos em projetos que só se mostraram atrativos pelo efeito

da manipulação dos juros e do crédito.

Por fim, o núcleo central da TACE é mostrar que toda expansão monetária

artificial, apesar do crescimento econômico produzido num primeiro momento, culmina,

inevitavelmente, numa grande crise econômica. Em outras palavras, a expansão artificial

do crédito contém os germes de sua própria destruição. Neste sentido, a causa dos

chamados ciclos econômicos, segundo os economistas da Escola Austríaca, não consiste

nas supostas fragilidades da economia de livre mercado, na ausência de regulação estatal

no setor bancário, ou nas contradições internas do capitalismo; mas sim, reside na

deliberada intervenção do estado na economia; notadamente por meio das políticas

monetárias e de crédito via bancos comerciais capitaneados pelo Banco Central, entidade

sem a qual as expansões artificiais de crédito jamais ocorreriam, ao menos nas suntuosas

proporções que ocorreram no mundo ocidental desde a década de 1920.

22

Depressões econômicas: a causa e a cura.

18

Considerações Finais

O presente artigo procurou narrar a origem e os desdobramentos da crise

financeira americana de 2008, a partir de seus elementos no mercado financeiro. Tal

narrativa não teve a pretensão de ser definitiva, mas em essência mostrou os elementos

relevantes da origem e do desenrolar da grande crise e que são amplamente conhecidos

na literatura sobre o tema até o momento. Em seguida apresentamos a teoria de Minsky

sobre as crises do sistema capitalista, mais especificamente, sua hipótese da instabilidade

financeira (HIF). Num terceiro momento apresentamos a teoria austríaca do ciclo

econômico, baseada principalmente nos escritos de Mises e Rothbard.

A luz do exposto, percebeu-se que a hipótese de Minsky foi capaz de captar o

que aconteceu no mercado financeiro americano no período anterior à crise de 2008,

quando constatamos que os agentes econômicos assumiram posturas de financiamento

cada vez mais especulativas à medida que os preços dos ativos imobiliários se

valorizavam, o que levou o sistema como um todo a assumir posições de investimentos

cada vez mais ariscadas ao longo do boom ou, na terminologia de Minsky, o predomínio

dos financiamentos do tipo Ponzi. Além disso, durante a fase de crescimento também

verificou-se o surgimento das inovações financeiras, especialmente a complexa e

inusitada simbiose entre bancos comerciais que vendiam crédito imobiliário para os

bancos Fannie Mae e Freddie Mac e estes, por sua vez, empacotavam as hipotecas,

inclusive as subprime, para revendê-las no mercado financeiro mundial como títulos de

investimentos com classificação “AAA”, segundo a imprudente classificação das

agências de rating.

Entretanto, vale notar que Minsky não explica suficientemente os elementos

decisivos que geraram a bolha imobiliária, ou seja, a forma como o governo americano

promoveu expansão do crédito através FED e dos bancos comerciais, elementos cruciais

para compreender as genuínas causas do boom especulativo que culminou na grande crise

de 2008. Atribuir, como faz Minsky, que tais inovações têm causas “espontâneas” num

regime de livre mercado não nos parece adequado, tendo em vista a teia de intervenções

do estado que, de um lado, formou e, do outro, aditivou o boom imobiliário desde o seu

início. A teoria de Minsky chega a desprezar o papel disruptivo que o Banco Central é

capaz de produzir no sistema econômico.

Neste sentido, ainda que a HIF de Minsky seja capaz de mostrar o movimento

especulativo recorrente durantes os booms que depois conduzem às crises, sua teoria,

todavia, sofre com uma importante lacuna ao não explicar os fundamentos causais da

crise, uma vez que Minsky atribui a causa da instabilidade financeira ao próprio regime

de livre mercado. No caso da grande crise de 2008, no entanto, o que se viu na origem e

em seu desdobramento foi a constante intervenção estatal e o direcionamento de políticas

públicas voltadas ao estímulo do crédito, o que, por sua vez, estimulou os agentes a

assumirem posturas cada vez mais insustentáveis em suas decisões de financiamento e

investimento; fenômeno verificado tanto no mercado imobiliário quanto no mercado de

investimentos financeiros lastreados nas hipotecas imobiliárias. O que convém concluir

que a referida crise não se trata de uma crise oriunda de uma instabilidade inerente do

regime capitalista de livre mercado, como preconiza Minsky, mas sim, uma crise

19

ocasionada pelo intervencionismo estatal no regime de mercado ou, mais

especificamente, do intervencionismo estatal no mercado imobiliário.

Por outro lado, a teoria austríaca dos ciclos econômicos, ao elencar

aprioristicamente a expansão artificial do crédito promovida pelo Banco Central como o

fator gerador das crises econômicas, encontramos um arcabouço teórico explicativo mais

próximo do que ocorreu na economia americana antes do estouro da bolha imobiliária em

2008.

Do exposto, a teoria austríaca do ciclo econômico prenuncia pelo menos três

elementos de intervenção do governo causadores das crises que acabaram se consumando

para o caso americano de 2008.

Primeiro, a redução artificial nas taxas básicas de juros da economia até atingir

o patamar mais baixo de sua história o que sinalizou aos agentes – ainda que falsamente

- a existência de poupança para investimentos. Neste caso, os austríacos mostram a

fragilidade da análise de Minsky que prefere mencionar – sem explicar - que o Banco

Central é apenas um “bode expiatório” para esclarecer as causas das crises. Segundo, uma

inédita expansão da oferta monetária, inundando os bancos de dinheiro para financiar o

setor imobiliário. E, terceiro, políticas públicas como o CRA, criadas para facilitar – sem

a devida análise – a oferta de crédito imobiliário para tomadores sem histórico bancário

que legitimasse tais financiamentos, os tomadores subprimes. Estas três medidas

fundamentais que inflaram o setor imobiliário americano mostram que o fator causal da

crise foi a intervenção do estado na economia, corroborando com os elementos

explicativos oferecidos pela Escola Austríaca de Economia no tocante as causas dos

ciclos econômicos.

À medida que o governo impulsionou a política habitacional pelas vias do

crédito farto, barato e com baixo critério na concessão do crédito a seus tomadores, o

mercado imobiliário americano experimentou o maior boom de sua história. Quando,

porém, a atividade econômica estava vigorosa e o Banco Central iniciou um movimento

de elevação dos juros, pôs à prova a solidez do crescimento da economia americana. Foi

o momento que se deflagrou o aumento acentuado da inadimplência; a consequente

redução da oferta de crédito; a desvalorização dos imóveis (queda dos preços) e a falência

de bancos de investimentos e de empresas do setor imobiliário. Foi então que veio à tona

medidas de socorro estatal junto aos grandes conglomerados bancários insolventes. Mais

uma medida de caráter intervencionista que favorece o risco moral, isto é, a garantia aos

banqueiros de que podem assumir posturas imprudentes que o Tesouro Nacional irá

prestar socorros se necessário. Novamente, em favor da explicação austríaca, vemos o

estado distorcendo o mecanismo de incentivos do mercado.

De um lado, enquanto Minsky assume que a economia capitalista – de livre

mercado – é inerentemente propensa à instabilidade e à grandes crises e que, portanto,

um arcabouço de legislações e regulamentações para controlar o capitalismo desenfreado

seria o instrumento adequado para evitar que novas crises aconteçam, de outro lado, os

austríacos mostram que a crise e a instabilidade financeira derivaram justamernte de

políticas de governo, especialmente mostrando como a redução artificial dos juros e a

maciça expansão do crédito provocam distorções alocativas que culminam na crise. Ora,

manipular a oferta de moeda e a taxa de juros depõe contra todos os princípios do livre

20

mercado, e, portanto, torna-se difícil sustentar a ideia de que um mercado livre demais

provocou a crise. Da mesma forma, a reivindicação de mais regulação para o mercado

financeiro, especialmente o de derivativos, seria completamente estéril, pois as

regulamentações seriam incapazes de combater as causas da crise: simplesmente porque

regulamentações burocráticas não podem compensar os efeitos de programas

governamentais e da política inflacionista do FED.

Em conclusão, temos que o crescimento que precedeu o estouro da bolha do

subprime consistiu num sistema altamente controlado e regulado pelo governo.

Notadamente através da redução artificial dos juros básicos da economia e na forte

expansão da oferta monetária tal qual preconiza a Teoria Austríaca dos Ciclos

Econômicos. Ao fim, infere-se que o Banco Central e as políticas de governo foram os

grandes responsáveis pela arquitetura deste arranjo de crescimento insustentável no setor

imobiliário americano verificado na primeira metade dos anos 2000 que culminou no seu

derradeiro colapso no ano de 2008, com seus efeitos financeiros globais.

REFERÊNCIAS BIBLIOGRÁFICAS

BAHENA, Amanda J. What Role Did Credit Rating Agencies Play in the Credit

Crisis?

Disponível

em

<

http://www.colorado.edu/AmStudies/lewis/ecology/rolecreditagencies.pdf>. Acesso em

22/11/2015.

BOOKSTABER, Richard. Mercado Financeiro: a crise anunciada. Rio de Janeiro.

Elsevier. 2008.

CLEVELAND, Paul A. Freddie Mac: a mercantilist enterprise. Disponível em

<https://mises.org/library/freddie-mac-mercantilist-enterprise>. Acesso em 10/10/2015.

ENGLUND, Eric. Fannie Mae: another new deal monstrosity. Disponível em <

https://mises.org/library/fannie-mae-another-new-deal-monstrosity>.

Acesso

em

10/10/2015.

FERRAZ, João Carlos M. O Manual da crise. São Paulo. Alfa-Omega. 2009.

FILHO, Fernando Ferrari; PAULA, Luiz Fernando (ORGs). A crise financeira

internacional: origens, desdobramentos e perspectivas. São Paulo. Unesp. 2012.

KINDLEBERGER, Charles. Manias, Pânicos e Crises: uma história das crises

financeiras. São Paulo. Saraiva. 2012.

LIEBOWITZ, Stan J. Anatomy of a Train Wreck: causes of the mortgage meldown.

Independent Policy Report. The Independent Institute. Oct 3, 2008.

21

McMAKEN, Ryan. Don't Blame the Whole Housing Bubble on CRA. Disponível em

<

https://mises.org/blog/dont-blame-whole-housing-bubble-cra>.

Acesso

em

09/01/2016.

MENDES, Lucas. Esta crise é mais um colapso gerado pelo capitalismo? Disponível

em <http://www.mises.org.br/Article.aspx?id=175>. Acesso em 15/09/2015.

MENDES, Lucas. Como debelar a atual crise mundial e evitar que novas aconteçam.

Disponível em <http://www.mises.org.br/Article.aspx?id=281>. Acesso em 15/09/2015.

MINSKY, Hyman P. Estabilizando uma economia instável. 2. Ed. Osasco, SP. Novo

Século Editora. 2013.

MISES, Ludwig von. A Teoria Austríaca dos Ciclos Econômicos. Disponível em

<http://www.mises.org.br/Article.aspx?id=149>. Acesso em 20/09/2015.

MUELLER,

Antony.

Investimentos:

bons

e

ruins.

Disponível

em

<http://ordemlivre.org/posts/investimentos-bons-e-ruins--2>. Acesso em 02/09/2015.

PAUL, Ron. O Fim do FED: por que acabar como Banco Central. São Paulo. É

Realizações. 2011.

ROQUE, Leandro. Como ocorreu a crise financeira americana. Disponível em

<http://www.mises.org.br/Article.aspx?id=1696>. Acesso em 15/08/2015.

ROTHBARD, Murray N. Depressões Econômicas: a causa e a cura. Disponível em

<http://www.mises.org.br/Article.aspx?id=228>. Acesso em 20/09/2015.

SHOSTAK, Frank. O Problema do crédito: o que fazer para recuperar os mercados?

Disponível em < http://www.mises.org.br/Article.aspx?id=182>. Acesso em 29/11/2015.

WALLISON, Peter J. The True Origins of the Financial Crisis. 2009. Disponível em

http://spectator.org/articles/42211/true-origins-financial-crisis. Acesso em 12/04/2016.

WOLF, Martin. A Reconstrução do Sistema Financeiro Global. Rio de Janeiro.

Elsevier. 2009.

Websites

Federal Reserve Bank of St. Louis < https://www.stlouisfed.org/>.

22