Prospecto Definitivo de Distribuição Pública da 1ª Série de Cotas Seniores do

FUNDO DE INVESTIMENTO EM DIREITOS CREDITÓRIOS MARCOPOLO FINANCEIRO

CNPJ n.º 07.976.193/0001-60

DISTRIBUIÇÃO PÚBLICA DE ATÉ 9.600 (NOVE MIL E SEISCENTAS) COTAS SENIORES DA 1ª SÉRIE, COM VALOR UNITÁRIO DE R$ 10.000.00

(DEZ MIL REAIS) NO MONTANTE DE: ATÉ

R$ 96.000.000,00

Classificação FitchRatings: AA- (bra)

ISIN nºBRFMCPCTF006

Número do registro da distribuição na CVM :CVM/SRE/RFD/2006/015 em 18.04.2006.

Fundo de Investimento em Direitos Creditórios Marcopolo Financeiro (o “Fundo”) é regido pelas disposições de seu

regulamento, pela Instrução CVM nº 356, de 17 de dezembro de 2001, e suas alterações posteriores (a “Instrução

CVM”) e pelas demais disposições legais e regulamentares aplicáveis. O Fundo foi constituído em 11 de abril de 2006

sob a forma de condomínio fechado, com prazo regular de vigência até 20 (vinte) anos, contados a partir da 1ª Data de

Emissão de Cotas da Primeira Série. O regulamento do Fundo foi registrado no 2º Registro de Imóveis, Títulos e

Documentos da cidade de Osasco, Estado de São Paulo, sob o nº 201110 (o “Regulamento”) . O Fundo é administrado

pela BEM Distribuidora de Títulos e Valores Mobiliários Ltda., com sede na Cidade de Deus, Prédio Novíssimo, 4º

andar, inscrita no CNPJ/MF sob n° 00.066.670/0001-00.

Protocolo CVM referente à Distribuição da 1ª Série de Cotas Seniores datado de 18.04.2006.

As Cotas Seniores deverão ser registradas, para negociação secundária, na Bolsa de Valores de São Paulo, no ambiente

Soma FIX. A critério da ADMINISTRADORA, também poderão ser registradas na Bolsa de Valores de São Paulo, no

ambiente BovespaFix e na CETIP - Câmara de Custódia e Liquidação. Os Cotistas serão responsáveis pelo pagamento

de todos e quaisquer custos, tributos ou emolumentos incorridos na negociação e transferência de suas Cotas.

O Fundo poderá emitir 01 (uma) classe de cotas seniores (as “Cotas Seniores”), as quais poderão ser dividas em Séries

concomitantemente em circulação, a serem distribuídas em 1 (uma) ou mais Distribuições. As Datas de Amortização, o

valor das Amortizações Programadas e/ou das Amortizações Integrais e as condições de remuneração de cada série de

Cotas Seniores serão definidas no Suplemento da Série “n”.

O Fundo poderá emitir, em uma ou mais Distribuições, 01 (uma) classe de cotas subordinadas (as “Cotas

Subordinadas”), em número indeterminado e em série única.

O Fundo está ofertando na 1ª Distribuição até 9.600 Cotas Seniores da 1ª Série, no valor unitário de R$ 10.000,00 (dez

mil reais), na data da 1ª emissão, perfazendo o montante de R$ 96.000.000,00 (milhões de reais).

AVISOS IMPORTANTES:

“Este prospecto foi preparado com as informações necessárias ao atendimento das

disposições do Código de Auto-Regulação da ANBID para a indústria de fundos de

investimento, bem como às normas emanadas da Comissão de Valores Mobiliários. A

autorização para funcionamento e/ou venda das Cotas deste fundo de investimento não

implica, por parte da Comissão de Valores Mobiliários e da ANBID, garantia de

veracidade das informações prestadas ou julgamento sobre a qualidade do fundo, de seu

administrador e demais instituições prestadoras de serviços”.

“Não há compromisso ou garantia por parte do administrador de que o objetivo do Fundo será atingido”.

“Os investidores devem ler a Seção ‘Fatores De Risco’ deste Prospecto, nas páginas 32 a 35”.

“O investimento do fundo de investimento de que trata este prospecto apresenta riscos para o investidor . Ainda

que o gestor da carteira do Fundo mantenha sistema de gerenciamento de riscos, não há garantia de completa

eliminação de possibilidade de perdas para o fundo de investimento e para os investidor”. “Este fundo utiliza

estratégias com derivativos como parte integrante de sua política de investimento. Tais estratégias, da forma

como são adotadas, podem resultar em perdas patrimoniais para seus cotistas”.

“O fundo de investimento de que trata deste prospecto não conta com garantia de seu administrador, do gestor

da carteira, de qualquer mecanismo de seguro ou, ainda, do Fundo Garantidor de Créditos – FGC”.

“A rentabilidade obtida no passado não representa garantia de rentabilidade futura”.

“As informações contidas nesse prospecto estão em consonância com o regulamento do Fundo ,porém, não o

substitui. É recomendada a leitura cuidadosa tanto deste prospecto quanto do regulamento, com especial atenção

às cláusulas relativas ao objetivo e à política de investimento do Fundo, bem como às disposições deste prospecto

que tratam dos fatores de risco a que o fundo está exposto”.

“A carteira de ativos deste Fundo pode possuir prazo médio superior a 365 dias, o que pode levar a uma maior

oscilação no valor da Cota se comparada à de fundos similares com prazo inferior”.

O tratamento tributário aplicável ao investidor deste Fundo depende do período de aplicação do investidor bem

como do prazo médio dos ativos que compõem a Carteira. Não há garantias de que a alíquota aplicável, quando

do resgate das Cotas, será a menor dentre as previstas pela legislação vigente”.

“A Comissão de Valores Mobiliários – CVM não garante a veracidade das informações prestadas e, tampouco,

faz julgamento sobre a qualidade das cotas a serem distribuídas”.

“As informações contidas neste prospecto definitivo estão sob análise da Comissão de Valores Imobiliários, a

qual ainda não se manifestou a seu respeito.”

“O prospecto definitivo será disponibilizado aos investidores durante o período de distribuição”

QUAISQUER OUTRAS INFORMAÇÕES OU ESCLARECIMENTOS SOBRE O FUNDO E A

DISTRIBUIÇÃO EM QUESTÃO PODERÃO SER OBTIDAS JUNTO AO ESTRUTURADOR, O COESTRUTURADOR, À ADMINISTRADORA, AO DISTRIBUIDOR E NA CVM.

CEDENTE

ESTRUTURADOR

ADMINISTRAÇÃO

CO-ESTRUTURADOR

DISTRIBUIÇÃO DAS COTAS E

CUSTÓDIA

GESTÃO

ASSESSORIA LEGAL

AGÊNCIA DE RATING

BEM DTVM

(EMPRESA DO GRUPO BRADESCO)

AUDITOR

FREITAS E LEITE ADVOGADOS

-3-

A data deste Prospecto Definitivo é de 17 de maio de 2006.

Índice

I. GLOSSÁRIO................................................................................................................................................ 6

II. CARACTERÍSTICAS BÁSICAS DA DISTRIBUIÇÃO DAS COTAS DO FUNDO: ........................ 9

III. SUMÁRIO ............................................................................................................................................... 10

O Fundo ....................................................................................................................................................... 10

Público-Alvo ............................................................................................................................................... 10

Fatores de Risco .......................................................................................................................................... 10

A Administradora........................................................................................................................................ 11

Prestadores de Serviços............................................................................................................................... 12

O Custodiante.............................................................................................................................................. 12

A Gestora .................................................................................................................................................... 13

Serviços de Cobrança dos Direitos Creditórios Inadimplentes ................................................................... 13

Regime de Colocação das Cotas Seniores da 1ª Série................................................................................. 13

Prazo de Duração da Primeira Série............................................................................................................ 13

Remuneração da Administradora e Encargos do Fundo ............................................................................. 14

Política de Investimento, Composição e Diversificação da Carteira .......................................................... 14

Outros Limites............................................................................................................................................. 15

Metodologia de Avaliação das Cotas e dos Ativos do Fundo..................................................................... 15

Valorização das Cotas do Fundo................................................................................................................. 15

Razão de Garantia ....................................................................................................................................... 16

Gerenciamento de Riscos............................................................................................................................ 16

Emissão de Cotas ........................................................................................................................................ 16

Tributação ................................................................................................................................................... 17

Atendimento aos Cotistas............................................................................................................................ 18

Critérios de Divulgação de Informações aos Cotistas................................................................................. 18

O Banco Moneo S. A. ................................................................................................................................. 18

IV. CARACTERÍSTICAS DO FUNDO E DOS DIREITOS CREDITÓRIOS ....................................... 18

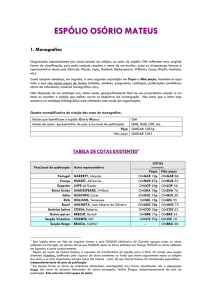

Objeto do Fundo e Resumo da Estrutura .................................................................................................... 18

Política de Investimentos ............................................................................................................................ 20

Composição e diversificação da Carteira ................................................................................................... 21

Política de Utilização de Instrumentos Derivativos .................................................................................... 21

A Cessão e os Direitos Creditórios ............................................................................................................. 21

Perfil da carteira de Direitos Creditórios..................................................................................................... 21

Critérios de Elegibilidade............................................................................................................................ 22

Condições Adicionais.................................................................................................................................. 22

Política de Concessão do Crédito................................................................................................................ 23

Política de Cobrança dos Direitos Creditórios Inadimplidos ...................................................................... 24

Eventos de Avaliação.................................................................................................................................. 24

Eventos de Liquidação Antecipada ............................................................................................................. 25

Reserva de Liquidez.................................................................................................................................... 27

Sumário dos Contratos ................................................................................................................................ 27

Demonstrativo do Custo de Distribuição Pública das Quotas..................................................................... 29

V. AS COTAS ................................................................................................................................................ 29

Classes......................................................................................................................................................... 29

Emissão ....................................................................................................................................................... 29

Amortização ................................................................................................................................................ 30

-4-

Cotas Seniores – Características da Primeira Série..................................................................................... 33

Registro e Negociação de Cotas.................................................................................................................. 33

VI.

FATORES DE RISCO ..................................................................................................................... 33

VII. ADMINISTRADORA ........................................................................................................................... 36

VIII. CUSTODIANTE .................................................................................................................................. 38

IX. BANCO BRADESCO S.A. (ESTRURADOR) .................................................................................... 40

X. GAINVEST DO BRASIL ASSET MANAGEMENT LTDA (“CO-ESTRUTURADOR”) .............. 40

XI. GESTORA ............................................................................................................................................... 41

XII. CLASSIFICAÇÃO DE RISCO DAS COTAS DA PRIMEIRA SÉRIE........................................... 41

XIII. MARCOPOLO S.A.............................................................................................................................. 41

XIV. BANCO MONEO S.A......................................................................................................................... 43

XV. RELAÇÃO SOCIETÁRIA ENTRE OS PARTICIPANTES (POTENCIAIS CONFLITOS DE

INTERESSES) ............................................................................................................................................... 44

XVI. AGÊNCIA DE CLASSIFICAÇÃO DE RISCO ................................................................................ 44

XVII. AUDITORIA INDEPENDENTE ...................................................................................................... 44

XVIII. CONSULTORIA JURÍDICA ......................................................................................................... 45

ANEXOS ........................................................................................................................................................ 46

Relatório da KPMG Auditores Independentes............................................................................................ 46

Súmula da Agência Classificadora de Risco............................................................................................... 46

Regulamento ............................................................................................................................................... 46

Suplemento da 1ª Série................................................................................................................................ 46

-5-

PROSPECTO DEFINITIVO DO FUNDO DE INVESTIMENTO EM DIREITOS CREDITÓRIOS

MARCOPOLO FINANCEIRO

I. GLOSSÁRIO

No âmbito do Prospecto, além das definições aqui estabelecidas, serão consideradas as definições atribuídas

ao longo do documento, adotando-se, por referência, as demais definições constantes na Instrução CVM nº

356, de 17 de dezembro de 2001, conforme alterada pela Instrução CVM nº 393, de 22 de julho de 2003

(“Instrução CVM”) e no Regulamento.

Para o efeito do disposto no presente Prospecto e nas disposições legais e regulamentares que lhe são

aplicáveis, considera-se:

“Administradora”: BEM - Distribuidora de Títulos e Valores Mobiliários Ltda.;

“Alocação Mínima de Investimento”: obrigatoriedade de aplicação de no mínimo 50% (cinqüenta por

cento) do patrimônio líquido do FUNDO em Direitos Creditórios;

“Amortizações de Cotas Subordinadas”: amortizações das Cotas Subordinadas, as quais serão exercidas no

mínimo bimestralmente, conforme exposto no Capitulo XV deste Regulamento;

“Amortizações Programadas de Cotas Seniores”: amortizações das Cotas Seniores das respectivas séries

do FUNDO ocorrerão na forma e periodicidade estipulada no Suplemento do Anexo II;

“ANDIMA”: Associação Nacional das Instituições do Mercado Financeiro;

“Banco Moneo”: Banco Moneo S.A., instituição financeira, com sede na Avenida Marcopolo, n.º 280, Sala

101, na Cidade de Caxias do Sul, Estado do Rio Grande do Sul, inscrito no CNPJ/MF nº 07.441.209/000130;

“Boletins de Subscrição e Integralização”: contratos firmados pelos Cotistas para a subscrição e

integralização das Cotas;

“CCF”: Cadastro de Emitentes de Cheques sem Fundo do Banco Central do Brasil;

“CDC”: Contrato de Financiamento, na modalidade Crédito Direto ao Consumidor, firmado entre os

Clientes, da Marcopolo e o Banco Moneo;

“Cedente”: Banco Moneo;

“Cédulas de Crédito Bancário”: títulos de crédito de emissão dos Clientes junto ao Banco Moneo para

financiamento de compras de mini-ônibus, microônibus e/ou ônibus produzidos e comercializados pela

Marcopolo e sua rede de representantes, bem como acessórios e equipamentos destes veículos, fabricados

pela Marcopolo ou terceiros;

“CETIP”: CETIP - Câmara de Custódia e Liquidação;

“Clientes”: Pessoas físicas ou jurídicas de direito privado, residentes ou domiciliadas no Brasil, atuantes no

ramo de transportes urbanos, rodoviário, escolar e turismo, em situação regular perante os órgãos

fiscalizadores de tais atividades, que adquiram para primeiro emplacamento mini-ônibus, microônibus e/ou

ônibus produzidos e comercializados pela Marcopolo, bem como de empresas controladas e coligadas, e sua

rede de representantes, bem como acessórios e equipamentos destes veículos, fabricados pela Marcopolo ou

terceiros, através de Contratos de Financiamento ou Cédulas de Crédito Bancário, celebrados com o Banco

Moneo e que portanto sejam devedoras dos Direitos Creditórios cedidos ao FUNDO;

-6-

“Clientes Inadimplentes”: Clientes que não tenham quitado os valores referentes às parcelas vencidas, bem

como seus acessórios relativamente aos Contratos de Financiamento e às Cédulas de Crédito Bancário;

“CMN”: Conselho Monetário Nacional;

“Contrato de Cessão”: Contrato de Cessão e Aquisição e de Promessa de Cessão e Aquisição de Direitos

Creditórios e Outras Avenças a ser celebrado pelo FUNDO, representado por sua Administradora (conforme

definido adiante), a Cedente e o Custodiante;

“Contrato de Cobrança”: Contrato de Prestação de Serviços de Cobrança, a ser celebrado entre o

Custodiante e o Banco Moneo, com a interveniência do FUNDO, representado por sua Administradora, e da

Marcopolo, para a cobrança de Direitos Creditórios vencidos e não pagos;

“Contrato de Custódia e Controladoria”: contrato a ser celebrado entre a Administradora, em nome do

FUNDO, e o Custodiante para a prestação dos serviços de custódia e controladoria dos ativos da carteira do

FUNDO;

“Contrato de Depósito”: contrato a ser celebrado entre o Custodiante e o Cedente para a prestação de

serviços de guarda e manutenção dos documentos representativos dos Direitos Creditórios;

“Contrato de Escrituração”: contrato a ser celebrado entre a Administradora, em nome do FUNDO, e o

Banco Bradesco S.A. para a prestação dos serviços de escrituração das cotas do FUNDO;

“Contratos de Financiamento”: contratos de financiamento celebrados entre o Banco Moneo e os Clientes,

para financiamento de compras de mini-ônibus, microônibus e/ou ônibus produzidos e comercializados pela

Marcopolo, empresas controladas e coligadas e sua rede de representantes, bem como acessórios e

equipamentos destes veículos, fabricados pela Marcopolo ou terceiros;

“Contrato de Gestão”: contrato celebrado entre a Administradora, em nome do FUNDO, e a Gestora para a

prestação dos serviços de gestão do FUNDO;

“COSIF”: plano contábil das instituições do Sistema Financeiro Nacional, editado pelo Banco Central do

Brasil;

“Cotas”: refere-se, em conjunto ou isoladamente, a Cotas Seniores e Cotas Subordinadas, emitidas em

qualquer Distribuição;

“Cotas em Circulação” significa o número de Cotas devidamente subscritas e integralizadas, nos termos

deste Regulamento, e não integralmente amortizadas, referente a cada classe de Cotas em cada ocasião ou

evento a que se faça referência neste Regulamento;

“Cotas Seniores”: refere-se, em conjunto ou isoladamente, às Cotas Seniores de quaisquer Séries, emitidas

pelo FUNDO, em qualquer Distribuição;

“Cotas Subordinadas” tem o significado que lhe é atribuído no inciso (f), do Artigo 31 do Regulamento;

“Cotista”: detentores de Cotas Seniores ou de Cotas Subordinadas;

“Credit Score”: sistema que, conforme descrito no Capítulo XII deste Regulamento, automaticamente

analisa a proposta de crédito dos Clientes pessoa jurídica e recomenda ou não a operação;

“Critérios de Elegibilidade”: critérios a serem observados pela Administradora e validados pelo

Custodiante para que os Direitos Creditórios possam ser adquiridos pelo FUNDO, conforme definidos neste

Regulamento e no Contrato de Cessão;

“CVM”: Comissão de Valores Mobiliários;

-7-

“Custodiante”: Banco Bradesco S/A;

“Data de Aquisição”: - data em que a cessão dos Direitos Creditórios Elegíveis será considerada

formalizada, mediante a verificação dos seguintes eventos: (i) declaração da Cedente de que os Direitos

Creditórios preenchem as Condições Adicionais e validação pelo Custodiante dos Critérios de Elegibilidade;

(ii) pagamento do Preço de Aquisição e (iii) assinatura do Termo de Cessão pelas partes e testemunhas.

“Data de Emissão”: significa a data em que os recursos ou ativos decorrentes da integralização de

determinada Série de Cotas Seniores ou de Cotas Subordinadas, em moeda corrente nacional ou por meio da

cessão de Direitos Creditórios ao FUNDO, respectivamente, são colocados pelos investidores à disposição

do FUNDO, nos termos deste Regulamento, a qual deverá ser, necessariamente, um “dia útil”;

“Direitos Creditórios”: contratos de financiamento e de cédulas de crédito bancário (“Contratos de

Financiamento” e “CCB”, respectivamente) relativos a compras efetuadas pelos clientes pessoas físicas ou

jurídicas de direito privado residentes ou domiciliados no Brasil, atuantes no ramo de transportes urbano,

rodoviário, escolar e turismo, em situação regular perante os órgãos fiscalizadores de tais atividades, que

adquiram, para primeiro emplacamento, mini-ônibus, microônibus e/ou ônibus, produzidos e

comercializados pela Marcopolo, empresas controladas e coligadas, e sua rede de representantes bem como

acessórios e equipamentos destes veículos, fabricados pela Marcopolo, empresas controladas e coligadas ou

terceiros;

“Direitos Creditórios Elegíveis”: Direitos Creditórios que atenderem, conjuntamente, a todos os Critérios

de Elegibilidade e às Condições Adicionais observadas pelo Cedente e encontram-se descritas no Contrato

de Cessão;

“Distribuição”: significa cada distribuição de Cotas do FUNDO, sendo cada distribuição sujeita aos

procedimentos de protocolo definidos na Instrução CVM;

“Eventos de Avaliação”: eventos que podem ensejar a suspensão da aquisição de novos Direitos

Creditórios;

“Ficha Cadastral”: documento assinado pelo Cliente no momento de abertura de crédito junto ao Cedente,

no qual são inseridas informações pessoais e patrimoniais do Cliente;

“Gestora”: BRAM – Bradesco Asset Management S.A. Distribuidora de Títulos e Valores Mobiliários;

“Investidores Qualificados”: os investidores assim definidos de acordo com a regulamentação em vigor

editada pela CVM;

“Marcopolo”: Marcopolo S.A. sociedade anônima de capital aberto, com sede em Caxias do Sul/RS, na Av.

Marcopolo, 280, Planalto, inscrita no CNPJ sob o nº 88.611.835/0001-29, com ações negociadas na Bolsa de

Valores de São Paulo - Bovespa, adequada aos padrões do Nível 2 de Governança Corporativa;

“Razão de Garantia”: a proporção (em percentual) entre o valor do patrimônio líquido do FUNDO e o valor

das Cotas Seniores, obtida por meio da divisão do primeiro pelo segundo;

“Reserva de Liquidez”: parcela do patrimônio líquido do FUNDO não alocada em Direitos Creditórios;

“SERASA”: SERASA - Centralização dos Serviços de Bancos S.A.;

“Série”: significa qualquer série de Cotas Seniores emitida em qualquer Distribuição, nos termos deste

Regulamento;

“Spread”: significa o percentual a ser acrescido à Taxa DI indicado no Suplemento de cada Série “n”;

“SPC”: Serviço de Proteção ao Crédito;

-8-

“Taxa DI”: taxa média diária dos DI - Depósitos Interfinanceiros, de 1 (um) dia, Extra Grupo, calculada e

divulgada pela CETIP, e capitalizada em base anual (considerando-se para tanto um ano de 252 dias úteis);

“TED”: Transferência Eletrônica Disponível;

“Valor Unitário de Emissão”: é o valor unitário de cada Cota na data da Emissão de cada classe de Cotas.

II. Características Básicas da Distribuição das Cotas do Fundo:

Emissor:

Fundo de Investimento em Direitos Creditórios Marcopolo Financeiro.

Cedente:

Banco Moneo S.A.

Classe de Cotas:

Duas classes, sendo:

Uma classe de Cotas Seniores, as quais poderão ser divididas em até 10

Séries concomitantemente em Circulação, a serem distribuídas em uma

ou mais Distribuições, e

Uma classe de Cotas Subordinadas.

Preço Unitário

Seniores:

das

Cotas R$10.000,00, na 1ª Data de Emissão da respectiva Série.

Preço Unitário

Subordinadas:

das

Cotas R$10.000,00, na 1ª Data de Emissão de Cotas Subordinadas.

Administradora:

BEM Distribuidora de Títulos e Valores Mobiliários Ltda.

Data de Emissão:

Data em que os recursos ou ativos decorrentes da integralização de

determinada Série de Cotas Seniores ou de Cotas Subordinadas, em

moeda corrente nacional ou por meio da cessão de Direitos Creditórios ao

Fundo, respectivamente, são colocados pelos investidores à disposição do

Fundo, nos termos do Regulamento, a qual deverá ser, necessariamente,

um “dia útil”.

Amortizações Programadas:

Cada Cota Sênior poderá ser objeto de uma ou mais amortizações

programadas, nas Datas de Amortização definidas no Suplemento da

Série “n”.

Aplicação Mínima

R$ 30.000,00 (trinta mil reais).

As informações contidas neste Prospecto encontram-se em consonância com o Regulamento, porém não o

substitui. Potenciais investidores devem ler cuidadosamente este Prospecto e o Regulamento, com especial

atenção às disposições relativas ao objeto e às políticas de investimento do Fundo, procedimentos e prazos

de amortização e resgate de Cotas, bem como a descrição dos fatores de risco.

-9-

III. Sumário

Este sumário foi elaborado com base nas informações constantes do presente Prospecto.

O Fundo

O Fundo de Investimento em Direitos Creditórios Marcopolo Financeiro (o “Fundo”), tem como base legal a

Resolução n° 2.907, de 29 de novembro de 2001, expedida pelo Conselho Monetário Nacional, e a Instrução

CVM n° 356, com as suas posteriores alterações.

O Fundo de Investimento em Direitos Creditórios Marcopolo Financeiro foi constituído, por meio do ato de

deliberação, em 11 de abril de 2006, sob a forma de condomínio fechado, com prazo de vigência regular até

20 (vinte) anos, contados a partir da 1ª Data de Emissão de Cotas da Primeira Série. O Regulamento

encontra-se registrado no 2º Registro de Imóveis, Títulos e Documentos da cidade de Osasco, Estado de São

Paulo, sob o nº 201110 em 17 de abril de 2006, (o “Regulamento”). O Fundo é regido pelas disposições de

seu Regulamento, da Instrução CVM e das demais disposições legais e regulamentares aplicáveis.

Os documentos referidos no § 1º do artigo 8º da Instrução CVM foram protocolados na CVM em 18 de abril

de 2006 e o Fundo iniciará suas atividades em junho 2006.

O prazo de duração do FUNDO é de 20 (vinte) anos, contados a partir da data da 1º Emissão de Cotas da

Primeira Série, sendo que este prazo poderá ser prorrogado por deliberação da Assembléia Geral de Cotistas,

podendo contar com até 10 séries de Cotas Seniores, concomitantemente.

Veja Seção Objetivo do Fundo e Resumo da Estrutura, deste Prospecto.

Público-Alvo

O Fundo destina-se exclusivamente a Investidores Qualificados e a fundos de investimento classificados

como “Renda Fixa”e “Multimercado”, nos termos do inciso II do Artigo 91 da Instrução CVM nº 409/04,

que sejam habilitados a adquirir cotas de emissão de fundos de investimento em direitos creditórios.

O investimento neste Fundo não é adequado a Investidores Qualificados e aos fundos de investimento

indicados no parágrafo anterior que (i) necessitem de liquidez, tendo em vista a possibilidade de serem

pequenas ou inexistentes as negociações das Cotas no mercado secundário; e/ou (ii) não estejam dispostos a

correr o risco de crédito dos Direitos Creditórios de titularidade do Fundo, bem como os demais riscos

expostos em seção própria deste Prospecto. Para mais informações, vide Seção “Fatores de Risco” deste

Prospecto.

Fatores de Risco

A aplicação no Fundo apresenta riscos para os Cotistas, uma vez que a carteira do Fundo e por conseqüência,

seu patrimônio, estão submetidos a diversos riscos. Os potenciais investidores, antes de tomarem uma

decisão de investimento, devem ler cuidadosamente todas as informações contidas neste Prospecto e avaliar

os fatores de risco aqui descritos, considerando, outrossim, suas próprias situações financeiras e objetivos de

investimento. Em decorrência dos riscos inerentes à sua própria natureza, poderá ocorrer atraso, por tempo

indeterminado, na restituição aos Cotistas do capital investido ou eventual perda do valor do principal de

suas aplicações.

Vide Regulamento, Capítulo V– “Dos Fatores de Risco” e Seção “Fatores de Risco” deste Prospecto.

- 10 -

A Administradora

O Fundo é administrado pela BEM Distribuidora de Títulos e Valores Mobiliários Ltda., com sede na Cidade

de Deus, Prédio Novíssimo – 4º andar, Vila Yara, Osasco, Estado de São Paulo, Telefone:3684-4522,

inscrita no CNPJ/MF sob o n° 00.066.670/0001-00.

A Administradora, observadas as limitações estabelecidas neste Regulamento e nas demais disposições

legais e regulamentares pertinentes, tem amplos e gerais poderes para praticar todos os atos necessários à

administração do FUNDO e para exercer os direitos inerentes aos Direitos Creditórios e aos outros ativos

que integrem a sua carteira.

Vide Regulamento, Capítulo VI – “Da Administradora” e Seção “Administradora” deste Prospecto.

- 11 -

Prestadores de Serviços

Auditoria:

KPMG Auditores Independentes

Rua Renato Paes de Barros, nº 33

04530-904

São Paulo – SP

Telefone: (11) 3067 3000

Custódia:

Banco Bradesco S.A.

Cidade de Deus, Vila Yara

06029-900

Osasco – SP

Telefone: 3684-4522

BRAM – Bradesco Asset Management S.A. – DTVM

Avenida Paulista, nº 1.450, 6º e 7º andares

01310-100

São Paulo – SP

Telefone: (11) 2178.6600

Banco Moneo S.A.

Avenida Marcopolo, n.º 280, Sala 101

95086-200

Caxias do Sul - RS

Telefone: (54) 2991-1000

Banco Bradesco S.A.

Avenida Paulista, nº 1.450, 3º andar

01310-100

São Paulo – SP

Telefone: (11) 2178 4800

Gainvest do Brasil Asset Management Ltda.

Av. Paulista 1728, 5 ° Andar

01310-200

São Paulo - SP

Telefone: (11) 3372-1555

FitchRatings

Alameda Santos, nº 1470, 5º Andar

01418-100

São Paulo - SP

Telefone: (11) 4504-2600

Freitas e Leite Advogados

Rua Pequetita, 145, 3º Andar

04552-060

Telefone: (11) 3046-3250

Gestão da Carteira do Fundo:

Cobrança extrajudicial e judicial

dos Direitos Creditórios:

Estruturador

do

Fundo

e

Distribuidor da 1ª Série de Cotas

Seniores:

Co-Estruturador

Agência Classificadora de Risco:

Assessoria Jurídica

O Custodiante

O Banco Bradesco S.A., instituição financeira com sede na cidade de Osasco, Estado de São Paulo, na

Cidade de Deus, S/N, Vila Yara, inscrita no CNPJ/MF sob nº 60.746.948/0001-12, é a instituição custodiante

do Fundo.

Os deveres e obrigações do Custodiante encontram-se definidos na Instrução CVM e no Contrato de

Custódia, o Custodiante, diretamente ou por meio de seus agentes, será responsável pelas atividades de

Custódia e Controladoria que consistem, basicamente em:

a)

Custódia Qualificada consiste na liquidação física e financeira dos Direitos Creditórios e demais

ativos integrantes da carteira do Fundo, sua guarda, bem como a administração e informação de proventos

associados a esses ativos compreendendo, ainda, a liquidação financeira de derivativos, contratos de

permutas de fluxos financeiros - swap e operações a termo.

b)

Controladoria consiste na atividade diária de supervisão, monitoramento, avaliação patrimonial,

controle do ativo e do passivo do Fundo.

Vide Regulamento, Capítulo VII – “ Custódia Qualificada, Escrituração e Controladoria” e Seção

“Custodiante” deste Prospecto.

- 12 -

A Gestora

A BRAM – Bradesco Asset Management S.A. – DTVM, sociedade anônima, com sede na cidade de São

Paulo, Estado de São Paulo, na Avenida Paulista, nº 1.450, 6º e 7º andares, inscrita no CNPJ/MF sob o nº

62.375.134/0001-44, contratada pela Administradora, às suas expensas, é a instituição responsável pela

gestão da carteira do Fundo.

Vide Regulamento, Capítulo IV - “Política de Investimento e Composição da Carteira” sobre as atividades

da Gestora e Seção “Gestora” deste Prospecto.

Serviços de Cobrança dos Direitos Creditórios Inadimplentes

O Banco Moneo será responsável pela implementação dos procedimentos de cobrança extrajudicial e judicial

dos Contratos de Financiamento e Cédulas de Crédito Bancário em face dos Clientes Inadimplentes,

inclusive por meio da contratação de serviços terceirizados de cobrança, na qualidade de prestadora de

serviços especialmente contratada pela Administradora, por conta e ordem do Fundo, nos termos do Contrato

de Cobrança. Os deveres e as obrigações do Banco Moneo, relacionados aos serviços de cobrança dos

Direitos Creditórios inadimplentes, encontram-se definidos no Contrato de Cobrança e resumidamente

expostos na Seção IV no item “Sumário dos Contratos”.

Vide Regulamento, Capítulo X “Contratação de Terceiros” e Capítulo XIII – “ Política de Cobrança” e

Seção “Custodiante”, Seção Política de Cobrança de Direitos Creditórios Inadimplentes e “Sumário dos

Contratos”, deste Prospecto

Regime de Colocação das Cotas Seniores da 1ª Série

Garantia Firme: O Banco Bradesco S.A., sob regime de garantia firme, garantirá a subscrição e colocação

pública das Cotas Seniores da 1ª Série, o que corresponde, ao montante de até R$ 96.000.000,00 (noventa e

seis milhões de reais), em mercado de balcão não organizado, nos termos do Contrato de Coordenação.

Garantia de Liquidez: O Bradesco S.A. não celebrou contrato de garantia de liquidez tendo por objeto as

Cotas, nem será constituído fundo de sustentação.

Prazo de Duração da Primeira Série

A Primeira Série do Fundo será de 60 (sessenta) meses, contados da primeira Data de Emissão de suas Cotas.

- 13 -

Remuneração da Administradora e Encargos do Fundo

Taxa de Administração:

A Taxa de Administração inclui gestão, custódia, controladoria e escrituração de Cotas,

pelo valor de 0,2285%(a.a.), calculada por dia útil à base de 1/252 e incidente, sobre o valor

diário do patrimônio líquido do Fundo e acrescida do valor de R$ 2.000,00, mensais, a cada

nova Série, a partir da 2ª Série, inclusive. A Taxa de Administração em nenhum momento

será inferior ao valor mensal de R$ 20.000,00 (vinte mil reais). Adicionalmente ao montante

mínimo mensal previsto, será cobrado, também, o valor fixo de R$ 500,00 (quinhentos

reais). Pelos eventos de amortização, resgate, emissão de novas Séries e subscrição de

Cotas Subordinadas, será cobrado, ainda, o valor de R$ 300,00 (trezentos reais), na data da

ocorrência de cada um destes eventos.

A Taxa de Remuneração será paga pelo Fundo mensalmente até o 5º (quinto) dia útil do mês

subseqüente ao vencido, a partir do mês em que ocorrer a primeira subscrição de Cotas.

A Administradora pode estabelecer que parcelas da taxa de administração sejam pagas

diretamente pelo FUNDO aos prestadores de serviços contratados, desde que o somatório

dessas parcelas não exceda o montante total da taxa de administração.

Taxa de Ingresso:

Não há.

Taxa de Saída:

Não há.

Taxa de performance:

Não há.

Encargos do Fundo:

1.

Taxa de Administração;

2.

taxas, impostos ou contribuições federais, estaduais, municipais ou autárquicas, que recaiam ou

venham a recair sobre os bens, direitos e obrigações do Fundo;

3.

despesas com impressão, expedição e publicação de relatórios, formulários e informações

periódicas, previstas no Regulamento ou na regulamentação pertinente;

4.

despesas com correspondências de interesse do Fundo, inclusive comunicações aos Cotistas;

5.

honorários e despesas do auditor encarregado da revisão das demonstrações financeiras, das

contas do Fundo, da análise de sua situação e da atuação da Administradora;

6.

emolumentos e comissões pagas sobre as operações do Fundo;

7.

honorários de advogados, custas e despesas correlatas feitas em defesa dos interesses do Fundo,

em juízo ou fora dele, inclusive o valor da condenação, caso o mesmo venha a ser vencido,

exceto despesas relacionadas à cobrança extrajudicial dos Direitos Creditórios pertencentes à

carteira do Fundo que estejam vencidos e não pagos, as quais serão arcadas exclusivamente pelo

Cedente;

8.

quaisquer despesas inerentes à constituição ou à liquidação do Fundo ou à realização de

Assembléia Geral;

9.

taxas de custódia de ativos do Fundo;

10. contribuição devida às bolsas de valores ou à entidade do mercado de balcão organizado em que

o Fundo tenha suas Cotas admitidas à negociação;

11. despesas com a contratação de agência de classificação de risco; e

12. despesas com profissional especialmente contratado para zelar pelos interesses dos Cotistas, na

forma do inciso I, do Artigo 31, da Instrução CVM 356/2001, modificada pela Instrução CVM nº

393/2003.

Política de Investimento, Composição e Diversificação da Carteira

As aplicações do Fundo estarão sujeitas aos requisitos de composição e diversificação estabelecidos pelas

normas regulamentares em vigor, observados os termos e as condições do Regulamento.

O Fundo poderá manter ou aplicar seu Patrimônio Líquido de acordo com a tabela a seguir:

- 14 -

Percentual em Relação ao

Patrimônio Líquido

Composição da Carteira

Mínimo

Máximo

a)

Direitos Creditórios

50%

100%

b)

Moeda corrente nacional

0%

50%

c)

Títulos de emissão do Tesouro Nacional ou do Bacen.

0%

50%

d)

Cotas do fundo de investimento de renda fixa, ou fundos referenciados

ao DI cujas carteiras sejam compostas exclusivamente pelos títulos

tratados nas alíneas “c” acima e/ou operações compromissadas

lastreadas em títulos públicos indicados nas alíneas “c” acima

0%

50%

e)

Operações compromissadas lastreadas em títulos públicos previstos nas

alíneas “c” acima.

0%

50%

Outros Limites

Máximo em Relação aos Ativos da Carteira conforme seu

Patrimônio Líquido

Aplicação em um mesmo fundo de investimento..

Limite Máximo do

Patrimônio Líquido

10%

Metodologia de Avaliação das Cotas e dos Ativos do Fundo

Os Ativos Financeiros e os Direitos de Crédito Elegíveis integrantes da Carteira do Fundo deverão ser

registrados e ter os seus valores ajustados a valor de mercado.

Os rendimentos auferidos com os Direitos de Crédito Elegíveis, inclusive o ágio ou o deságio apurado na sua

aquisição, serão reconhecidos em razão da fluência de seus prazos de vencimento, computando-se a

valorização em contrapartida à adequada conta de receita ou despesa no resultado do período.

Valorização das Cotas do Fundo

Os ativos da carteira do Fundo serão valorizados conforme segue:

(a) nos casos em que não houver mercado secundário de negociação dos Direitos Creditórios integrantes

da carteira do Fundo será utilizada técnica ou modelo de precificação tendo como referência a

avaliação pela apropriação exponencial de rendimentos (correspondentes ao ágio ou deságio), pelo

prazo a decorrer até o seu vencimento.

(b) a valorização dos demais ativos que compõem a carteira do Fundo será efetuada por seu valor de

mercado com base nas cotações obtidas junto à Bolsa de Valores de São Paulo, à BM&F, ao

SISBACEN, à ANDIMA, às publicações de instituições administradoras (no caso de os ativos

consistirem em cotas de fundos de investimento financeiro ou de fundo de investimento em cotas de

fundos de investimento nos quais o Fundo aplique o remanescente de seu patrimônio líquido) ou a

outros mercados organizados onde os ativos forem negociados, observadas as regras aplicáveis do

Banco Central do Brasil e da CVM.

A metodologia de avaliação dos Direitos Creditórios leva em consideração os seguintes aspectos:

a) inexistência de mercado secundário organizado e ativo para os Direitos Creditórios; e

b) as características dos Direitos Creditórios.

O valor das Cotas do FUNDO, independentemente da classe, serão calculadas todo dia útil conforme

atribuição de resultados da sua carteira. A primeira atribuição de resultados ocorrerá no dia útil seguinte à

data de subscrição inicial, e a última na data de liquidação do FUNDO.

Vide Regulamento, Capítulo XVIII“Da Valorização das Cotas e dos Ativos do Fundo”, artigos 48 a 50.

Os critérios de provisionamento a serem seguidos pela Administradora, em nome do FUNDO, por dia de

- 15 -

atraso de pagamento dos Direitos Creditórios pelos Clientes serão, no mínimo, aqueles previstos na

Resolução do Banco Central do Brasil nº 2.682, de 23.12.1999, devendo a Administradora, em nome do

FUNDO, a partir do 180º (centésimo octogésimo) dia de atraso, provisionar integralmente a operação

inadimplente.

Razão de Garantia

O Fundo deverá observar uma Razão de Garantia que será apurada diariamente pela Administradora.

Em conformidade com a regulamentação em vigor, a relação entre o valor das Cotas Seniores e o patrimônio

líquido do FUNDO será de 80% (oitenta por cento). Isto quer dizer que o FUNDO deverá ter 20% (vinte por

cento) de seu patrimônio representado por Cotas Subordinadas. Esta relação será apurada diariamente e

estará disponível aos cotistas do FUNDO mensalmente, na sede da Administradora.

Gerenciamento de Riscos

A administração e a gestão do Fundo orientam-se pela transparência, competência e cumprimento do

Regulamento e da legislação vigente.

A política de investimento do Fundo, bem como o nível desejável de exposição a risco, definidos no

Regulamento, são determinados em comitê do qual participam os diretores da Administradora e da Gestora.

A Administradora e a Gestora privilegiam, como forma de controle de riscos, decisões tomadas pelo comitê

acima referido, o qual traça os parâmetros de atuação do Fundo acompanhando as exposições a riscos,

mediante a avaliação das condições dos mercados financeiros e de capitais e a análise criteriosa dos diversos

setores da economia brasileira.

Os riscos a que está exposto o Fundo, dentre os quais, exemplificativamente, os descritos na Seção “Fatores

de Risco” deste Prospecto, e o cumprimento da política de investimento do Fundo, descrita no Regulamento,

são monitorados por área de gerenciamento de risco e de compliance completamente separada da área de

gestão. A área de gerenciamento de risco utiliza modelo de controle de risco de mercado, visando a

estabelecer o nível máximo de exposição a risco.

A utilização dos mecanismos de controle de riscos aqui descritos não elimina a possibilidade de perdas pelos

Cotistas. As aplicações efetuadas pelo Fundo de que trata este Prospecto apresentam riscos para os Cotistas.

Ainda que a Administradora e a Gestora mantenham sistema de gerenciamento de riscos, não há garantia de

completa eliminação da possibilidade de perdas para o Fundo e para seus investidores.

Emissão de Cotas

O Fundo poderá emitir 01 (uma) classe de cotas seniores (as “Cotas Seniores”), as quais poderão ser

divididas em até 10 (dez) Séries concomitantemente em Circulação, a serem distribuídas em uma ou mais

Distribuições, e manter em Circulação até 50.000 (cinqüenta mil) Cotas Seniores.

O Fundo poderá emitir, em uma ou mais Distribuições, 01 (uma) classe de Cotas Subordinadas, em número

indeterminado e em Série única.

A Administradora poderá, ainda, deliberar e fazer realizar, em 1 (uma) ou mais Distribuições, a emissão de

Cotas Subordinadas, em número indeterminado, sem a necessidade de aprovação dos Cotistas titulares das

Cotas Seniores em Circulação, devendo, para tanto, serem observados os procedimentos de protocolo e

distribuição definidos na Instrução CVM e os termos e as condições do Regulamento.

- 16 -

As Cotas do Fundo serão escriturais, sendo mantidas em contas de depósito em nome de seus titulares, não

sendo resgatáveis, exceto na hipótese de liquidação antecipada do Fundo, sendo admitida, ainda, sua

amortização, total ou parcial, nos termos estabelecidos no Regulamento.

Quando de seu ingresso no Fundo, cada Cotista deverá assinar boletim de subscrição e o Termo de Adesão

ao Regulamento e Ciência de Risco e indicar um representante responsável pelo recebimento das

comunicações a serem enviadas pela Administradora ou por seus Agentes, nos termos do Regulamento,

fornecendo os competentes dados cadastrais, incluindo endereço completo. Caberá a cada Cotista informar à

Administradora e a seus Agentes a alteração de seus dados cadastrais.

Vide Seções “As Cotas – Características das Cotas Seniores” e “As Cotas – Características das Cotas

Subordinadas” deste Prospecto.

Tributação

Tributação Sobre o FUNDO

IOF

As aplicações realizadas pelo FUNDO estão sujeitas atualmente à incidência do IOF/Títulos à alíquota de

0% (zero por cento), sendo possível sua majoração a qualquer tempo, mediante ato do Poder Executivo, até o

percentual de 1,50% (um inteiro e cinqüenta centésimos por cento) ao dia.

CPMF

As operações realizadas pelo FUNDO, desde que relacionadas em Portaria emitida pelo Ministro da

Fazenda, incluindo a movimentação da carteira e o pagamento realizado pelo Fundo no resgate das quotas,

estão sujeitas à incidência de CPMF à alíquota de 0% (zero por cento).

Imposto de Renda

Os rendimentos e ganhos apurados nas operações da carteira são isentos do Imposto de Renda.

Tributação Sobre os Cotistas

IOF

O IOF/Títulos é cobrado à alíquota de 1% (um por cento) ao dia sobre o valor do resgate, cessão ou

repactuação das cotas do FUNDO, limitado ao rendimento da operação, em função do prazo, conforme a

tabela regressiva anexa ao Decreto n.º 4.494/02, sendo este limite igual a 0% (zero por cento) do rendimento

para as operações com prazo igual ou superior a 30 (trinta) dias.

CPMF

A CPMF incide nas aquisições das cotas do FUNDO efetuadas com recursos detidos (i) nas contas correntes

de depósito a vista, à alíquota de 0,38%; e (ii) nas contas investimento, à alíquota de 0%

Imposto de Renda

Sobre os rendimentos e ganhos auferidos pelos cotistas incide o IR-Fonte. Para os rendimentos auferidos a

partir de 01 de janeiro de 2005, as alíquotas são regressivas em razão da classificação do fundo como de

longo prazo (carteira com prazo médio superior a 365 dias – excluídos para esse propósito os Direitos

Creditórios) ou de curto prazo (carteira com prazo médio igual ou inferior a 365 dias – excluídos para esse

propósito os Direitos Creditórios), e após a definição da classificação do Fundo segundo este critério, a

alíquota varia, ainda, de acordo com o prazo de permanência da aplicação do investidor, conforme abaixo

descrito:

- 17 -

(i) Fundo de longo prazo:

• 22,5% - prazo da aplicação de até 180 dias;

• 20,0% - prazo da aplicação de 181 dias até 360 dias;

• 17,5% - prazo da aplicação de 361 dias até 720 dias; e

• 15,0% - prazo da aplicação acima de 720 dias.

(ii) Fundo de curto prazo:

• 22,5% - prazo da aplicação de até 180 dias; e

• 20,0% - prazo da aplicação acima de 180 dias.

Os prazos referidos acima são considerados a partir da data da aplicação.

Amortização de Cotas

No caso de amortização de cotas, o imposto deverá incidir sobre o valor que exceder o respectivo custo de

aquisição, em relação à parcela amortizada, proporcionalmente aos juros amortizados, à alíquota aplicável

com base no prazo médio da carteira.

Exceções e Outras Incidências

Existem algumas exceções às incidências tributárias acima relacionadas, bem como poderá haver outras

incidências tributárias sobre os rendimentos e ganhos decorrentes das aplicações em Cotas do Fundo,

dependendo da forma de tributação a que cada Cotista estiver sujeito.

Atendimento aos Cotistas

Para solicitar maiores informações sobre o Fundo, bem como realizar consultas sobre os demonstrativos

financeiros e os relatórios da administração do FUNDO potenciais investidores e Cotistas, poderão entrar

em contato com a Administradora por meio do seguinte endereço, telefone de atendimento e e-mail:

Cidade de Deus – Prédio Amarelo, 2º andar, Vila Yara

Osasco – SP

Telefone: (11) 3684-4522

E-mail: [email protected]

Critérios de Divulgação de Informações aos Cotistas

A divulgação de qualquer ato ou fato relevante relativo ao Fundo será feita por meio de anúncio publicado,

na forma de aviso, no jornal “Gazeta Mercantil”, cientificado aos Cotistas nos termos da Instrução CVM.

As demais informações e decisões serão divulgadas por meio de (a) anúncio publicado, na forma de aviso,

no jornal “Gazeta Mercantil”, edição nacional, cientificado aos Cotistas nos termos da Instrução CVM ou (b)

de correspondência enviada ao representante de cada Cotista indicado na forma do Regulamento. As

publicações aqui referidas deverão ser mantidas à disposição dos condôminos na sede da Administradora.

O Banco Moneo S. A.

Vide Seção “Banco Moneo S.A.” deste Prospecto.

IV. Características do Fundo e dos Direitos Creditórios

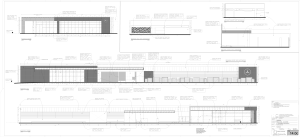

Objeto do Fundo e Resumo da Estrutura

É objetivo do Fundo proporcionar aos Condôminos a valorização de suas Cotas, através da aplicação

preponderante dos seus recursos na aquisição de Direitos Creditórios.

- 18 -

O Fundo buscará atingir rentabilidade (benchmark) de 100% (cem por cento) da variação da Taxa DI,

acrescida de cupom pré-fixado de juros de 1,40 % (um inteiro e quatro décimos por cento) ao ano, base de

252 (duzentos e cinqüenta e dois) dias úteis. O benchmark aplica-se às Cotas Seniores, sendo que não há

benchmark para as Cotas Subordinadas. A aquisição de Cotas Seniores do Fundo não representa qualquer

garantia ou promessa de rentabilidade pela Administradora e Gestora.

Em caráter suplementar, o objetivo do Fundo também será buscado por meio de aplicação de seus recursos

em outros ativos financeiros e modalidades operacionais disponíveis no mercado, de acordo com os critérios

de composição e diversificação da carteira admitidos no Regulamento.

A cessão dos Direitos Creditórios do Banco Moneo ao Fundo será realizada nos termos do Contrato de

Cessão e do Regulamento, em caráter definitivo e sem direito de regresso ou coobrigação. O Banco Moneo,

seus controladores, sociedades por estes direta ou indiretamente controladas, a estes coligadas ou outras

sociedades sob controle comum não respondem pela solvência dos Clientes e/ou, em caráter solidário ou

subsidiário, pela liquidação de suas obrigações pecuniárias nos termos dos respectivos Contratos de

Financiamento e Cédulas de Crédito Bancário, sendo apenas responsáveis pela existência, certeza e boa

formalização dos Direitos Creditórios Elegíveis adquiridos pelo Fundo, nos termos do Regulamento e do

Contrato de Cessão.

O Fundo emitirá Cotas Seniores para captar recursos, em moeda corrente nacional, necessários à aquisição

dos Direitos Creditórios Elegíveis e dos demais ativos integrantes de sua carteira.

As Cotas Subordinadas poderão ser integralizadas em moeda corrente nacional ou por meio da cessão de

Direitos Creditórios Elegíveis ao Fundo.

Estrutura do FUNDO

- 19 -

Política de Investimentos

Tendo em vista o objetivo do Fundo de atingir o benchmarck definido no suplemento de cada série será

observada, diariamente, a seguinte política de investimento, com base no patrimônio líquido do Fundo do dia

anterior:

Decorridos 90 (noventa) dias da data de primeira subscrição de Cotas do Fundo, este deverá ter alocado, no

mínimo, 50% (cinqüenta por cento) de seus recursos em Direitos Creditórios.

A parcela do patrimônio líquido do Fundo que não estiver alocada em Direitos Creditórios será livremente

aplicada nos ativos abaixo relacionados:

(a) títulos de emissão do Tesouro Nacional;

(b) títulos de emissão do Banco Central do Brasil;

(c) cotas do fundo de investimento de renda fixa, ou fundos referenciados ao DI cujas carteiras sejam

compostas exclusivamente pelos títulos tratados nas alíneas “a” e “b” acima e/ou operações compromissadas

lastreadas em títulos públicos indicados nas alíneas “a” e “b”;

(d) operações compromissadas lastreadas em títulos públicos previstos nas alíneas “a” e “b” acima.

É facultado ao FUNDO, ainda, realizar operações em mercados derivativos com o objetivo único e exclusivo

de proteger posições detidas à vista e até o limite dessas, mantendo proteção (hedge) dos fluxos de

recebimento relativamente aos Direitos Creditórios de sua carteira. Em se tratando de operações de “swap”,

somente poderão ser realizadas, se registradas junto a BM&F, na modalidade “com garantia”.

Todos os resultados auferidos pelo FUNDO serão incorporados ao seu patrimônio, de maneira que todos os

Cotistas deles participem, proporcionalmente à quantidade das suas Cotas.

A Gestora envidará seus melhores esforços para adquirir Ativos Financeiros cujos vencimentos propiciem à

carteira do FUNDO classificação de investimento de “longo prazo”, para fins de tributação dos Cotistas.

As aplicações no Fundo não contam com garantia: (i) da Administradora; (ii) do Cedente; (iii) da Gestora;

(iv) de qualquer mecanismo de seguro; ou (iv) do Fundo Garantidor de Créditos - FGC.

Vide Seção “Objetivo do Fundo” deste Prospecto e Capítulo IV – “Política de Investimento e Composição

da Carteira” do Regulamento

- 20 -

Composição e diversificação da Carteira

Decorridos os primeiros 90 (noventa) dias de funcionamento, o Fundo observará, diariamente, os seguintes

limites de exposição, com base no patrimônio líquido do Fundo do dia anterior:

•

•

•

a carteira do Fundo não poderá apresentar uma concentração de risco para um mesmo Cliente pessoa

jurídica, superior a 3% (três por cento), e 0,3% (três décimos por cento), para Cliente pessoa física,

do Patrimônio Líquido das respectivas séries de Cota;

o Fundo deverá manter no mínimo 50% (cinqüenta por cento) de seu patrimônio líquido aplicado em

Direitos Creditórios originados exclusivamente pelo Banco Moneo; e

relativamente aos ativos da carteira do Fundo, exceto Direitos Creditórios, a aplicação em fundos de

investimento não pode exceder 10% (dez por cento) do patrimônio líquido do FUNDO, por fundo.

Política de Utilização de Instrumentos Derivativos

É facultado ao Fundo realizar operações em mercados derivativos com o objetivo único e exclusivo de

proteger posições detidas à vista e até o limite dessas, mantendo proteção (hedge) dos fluxos de recebimento

relativamente aos Direitos Creditórios de sua carteira. Em se tratando de operações de “swap”, somente

poderão ser realizadas, se registradas junto a BM&F, na modalidade “com garantia”.

As operações em mercados derivativos devem estar representadas por ativos financeiros e/ou modalidades

operacionais disponíveis no âmbito do mercado financeiro, observados os limites e as restrições previstos na

legislação e regulamentação vigentes e no Regulamento.

Não obstante a diligência da Administradora em colocar em prática a política de investimento delineada no

Regulamento, os investimentos do Fundo estão, por sua natureza, sujeitos a flutuações típicas de mercado,

risco de crédito, risco sistêmico, condições adversas de liquidez e negociação atípica nos mercados de

atuação e, mesmo que a Administradora mantenha sistema de gerenciamento de riscos, não há garantia de

completa eliminação da possibilidade de perdas para o Fundo e para o Cotista.

A realização de operações no mercado de derivativos pelo Fundo poderá acarretar variações no seu

patrimônio líquido superiores àquelas que ocorreriam se tais estratégias não fossem utilizadas.

A Cessão e os Direitos Creditórios

A cessão de Direitos Creditórios ao Fundo será realizada sem direito de regresso ou coobrigação do Banco

Moneo ou de qualquer terceiro. O Banco Moneo, suas controladoras, sociedades por estes direta ou

indiretamente controladas, a estes coligadas ou outras sociedades sob controle comum não respondem pela

solvência dos Clientes e/ou, em caráter solidário ou subsidiário, pela liquidação de suas obrigações

pecuniárias nos termos dos respectivos Contratos de Financiamento e Cédulas de Crédito Bancário, sendo

apenas responsáveis pela existência e boa formalização dos Direitos Creditórios Elegíveis.

Os Direitos Creditórios têm origem nos contratos de financiamento e de cédulas de crédito bancário

(“Contratos de Financiamento” e “CCB”, respectivamente) relativos a compras efetuadas pelos clientes

pessoas físicas ou jurídicas de direito privado residentes ou domiciliados no Brasil, atuantes no ramo de

transportes urbano, rodoviário, escolar e turismo, em situação regular perante os órgãos fiscalizadores de tais

atividades, que adquiram, para primeiro emplacamento, mini-ônibus, microônibus e/ou ônibus, produzidos e

comercializados pela Marcopolo, empresas controladas e coligadas, e sua rede de representantes bem como

acessórios e equipamentos destes veículos, fabricados pela Marcopolo, empresas controladas e coligadas ou

terceiros.

Perfil da carteira de Direitos Creditórios

A carteira do Fundo é composta por Direitos Creditórios representados por Contratos de Financiamento e

CCB’s celebrados pelos Clientes com o Banco Moneo.

- 21 -

Padrões de inadimplência

O Banco Moneo foi constituído no segundo trimestre de 2005 e iniciou suas operações de crédito apenas no

terceiro trimestre de 2005. Por tal razão, o Banco Moneo ainda não possui um histórico de inadimplência de

seus clientes.

Critérios de Elegibilidade

Todos e quaisquer Direitos Creditórios a serem adquiridos pelo Fundo, deverão atender, cumulativamente,

aos Critérios de Elegibilidade abaixo definidos, conforme segue:

a) sejam Direitos Creditórios originados exclusivamente pelo Banco Moneo;

b) o total de Direitos Creditórios relativos a um mesmo Cliente, não poderá exceder a 3% (três por

cento) para pessoas jurídicas e 0,3% (três décimos por cento) para pessoas físicas do Patrimônio

Líquido das respectivas Séries de Cotas;

c) a somatória de Direitos Creditórios relativos aos 6 (seis) maiores Clientes não poderá exceder 15%

(quinze por cento) do patrimônio líquido do FUNDO;

d) não tenham prazo a decorrer até o vencimento maior do que 48 (quarenta e oito) meses, nem

superior ao prazo de duração das séries do FUNDO, contados da data de Aquisição dos Direitos

Creditórios;

e) os Clientes não possuírem, na data da cessão dos Direitos Creditórios, registro no CCF, na SERASA

ou SPC, relativos a títulos protestados, em valor igual ou superior a R$ 10.000,00 (dez mil reais) ou

apontamentos de pedido de falência, ou requerimento de recuperação judicial ou extrajudicial contra o

respectivo Cliente, ou estar em processo de recuperação judicial ou extrajudicial, bem como não ter

sido requerida sua insolvência; e

f) os Clientes não se encontrem inadimplentes no cumprimento de suas obrigações nos termos de

quaisquer Contratos cedidos para o FUNDO.

Nos primeiros 90 ( noventa) dias de funcionamento do FUNDO, as condições previstas no item “b” não

serão obrigatórias.

O FUNDO adquirirá Direitos Creditórios Elegíveis e todos e quaisquer direitos, prerrogativas e garantias

pertinentes aos mesmos, em caráter definitivo e sem co-obrigação ou direito de regresso contra o Cedente,

observados: (i) os demais termos e condições do Regulamento; (ii) os termos, condições e procedimentos do

Contrato de Cessão, (iii) os procedimentos pertinentes à aquisição dos Direitos Creditórios e atendimento aos

Critérios de Elegibilidade definidos no Regulamento; e (iv) a política de investimento definida no Capítulo

IV do Regulamento.

Condições Adicionais

A Cedente, nos termos do Contato de Cessão, assegura que em cada operação de cessão compromete-se a

ceder ao Cessionário somente Direitos Creditórios que obedeçam, cumulativamente, às seguintes Condições

Adicionais:

a.

os Clientes não poderão se encontrar inadimplentes no cumprimento de suas obrigações perante

a Cedente;

b.

os Direitos Creditórios somente serão oferecidos à cessão após o pagamento da primeira e da

segunda parcela pactuadas no respectivo Direito Creditório. Somente serão cedidos ao Cessionário os

Direitos Creditórios relativos ao saldo remanescente (vincendo), ou seja, os Direitos Creditórios

referentes à terceira parcela em diante, e cujos pagamentos sejam realizados através de carnês de

pagamento;

c.

os Clientes não poderão estar inadimplentes em relação a quaisquer Direitos Creditórios

originados pela Cedente;

d.

os Clientes deverão ser residentes ou estarem domiciliados no Brasil;

e.

os Clientes não poderão ser controladores, controladas, afiliadas ou coligadas ou pessoas

vinculadas direta ou indiretamente ao Cedente, seus controladores ou administradores, incluindo-se no

conceito de pessoas vinculadas para fins do disposto nesta alínea, cônjuges, ascendentes, descendentes,

parentes em linha colateral até segundo grau, consangüíneo ou afins;

- 22 -

f.

os Clientes deverão ser licenciados perante as autoridades de trânsito ou regulamentares

competentes para exploração dos serviços aos quais os bens alienados fiduciariamente, objeto de

garantia dos Direitos Creditórios, se destinam, quando tal exigência for aplicável;

g.

deverá ter sido realizada a alienação fiduciária integral, em favor da Cedente, dos ônibus, miniônibus, micro-ônibus produzidos e comercializados pela Marcopolo, empresas controladas ou

coligadas e/ou dos assessórios e equipamentos destes veículos fabricados pela Marcopolo, empresas

controladas e coligadas, ou terceiros cuja aquisição tenha sido financiada para Clientes;

h.

os Direitos Creditórios deverão ter juros pré fixados e, por objeto, exclusivamente, o

financiamento para primeiro emplacamento de mini-ônibus, microônibus e/ou ônibus produzidos e

comercializados pela Marcopolo, empresas controladas e coligadas e sua rede de concessionárias, bem

como assessórios e equipamentos destes veículos, fabricados pela Marcopolo, empresas controladas e

coligadas ou terceiros;

i.

O valor do financiamento, seja por meio de CCB ou Contratos de Financiamento, não ultrapasse

ao montante equivalente à 80% (oitenta por cento) do valor do(s) bem(ns) financiado(s) no momento

da oferta de cessão ao Cessionário;

j.

os Direitos Creditórios deverão vir desembaraçados de quaisquer ônus, inclusive, eventuais

débitos relativos a infrações de trânsito, licenciamento ou IPVA inerentes aos bens financiados aos

Clientes, sendo que se forem verificados débitos desta natureza , no período anterior a data da cessão,

estes devem ser suportados, exclusivamente, pelo Cedente;

k.

as Cédulas de Crédito Bancário oferecidas à cessão, bem como as notas promissórias,

encontram-se corretamente formalizadas e endossadas em favor do Fundo; e

l.

as Cédulas de Crédito Bancário e os Contratos de Financiamento foram pactuados com os

Clientes substancialmente nos termos do Anexo 2 do Contrato de Cessão.

Política de Concessão do Crédito

O seguinte procedimento deverá ser observado pelo Cedente para a concessão de crédito:

(A) Para Pessoas Físicas:

(i)

consulta do C.P.F. do Cliente (inclusive do cônjuge e do(s) avalista(s)) junto à SERASA,

Serviço de Proteção ao Crédito - SPC, instituições financeiras do mercado e Central de Risco do Banco

Central do Brasil;

(ii)

consulta aos órgãos indicados acima para verificar informações fornecidas pelo Cliente na

Ficha Cadastral;

(iii)

comparação dos documentos originais com as informações da Ficha Cadastral;

(iv)

avaliação do valor do crédito vis-à-vis avaliação do risco do Cliente (Posição de Risco,

conforme definido abaixo); e

(v)

verificação da capacidade de pagamento em função do comprometimento máximo de 30%

sobre o valor da renda bruta do Cliente.

(B)

Para Pessoas Jurídicas:

(i)

consulta do C.N.P.J. do Cliente (bem como C.P.F. dos sócios, cônjuges e do(s) avalista(s))

junto à SERASA, Serviço de Proteção ao Crédito - SPC, instituições financeiras do mercado e Central

de Risco do Banco Central do Brasil;

(ii)

consulta aos órgãos indicados acima para verificar informações fornecidas pelo Cliente na

Ficha Cadastral;

(iii)

comparação dos documentos originais com as informações da Ficha Cadastral;

(iv)avaliação do valor do crédito vis-à-vis avaliação do risco do Cliente (Posição de Risco, conforme

definido abaixo); e

(v)

verificação da capacidade de pagamento em função da situação econômico-financeira.

Para a concessão dos créditos, o Cedente estabelece em função dos valores dos financiamentos (as “Posições

de Risco”) duas alçadas distintas:

(i)

Posições de Risco iguais ou inferiores a R$ 300.000,00 (trezentos mil reais): um analista de

crédito em conjunto com o responsável pela Área de Risco e Crédito do Cedente;

(ii)

Posições de Risco entre R$ 300.000,01 (trezentos mil reais e um centavo) e R$ 1.000.000,00

(um milhão de reais):

(a)

para pessoas físicas: o Comitê de Crédito do Cedente deve aprovar;

(b)

para pessoas jurídicas: utilização de um sistema denominado Credit Score que

- 23 -

automaticamente analisa a proposta de crédito e recomenda ou não a operação. No caso de “recusa”

pelo sistema, a concessão de crédito é negada automaticamente. No caso de “aprovado”, a concessão

é automaticamente aprovada. Já no caso de “análise”, o Comitê de Crédito do Cedente deverá

analisar e decidir sobre a aprovação da operação.

(iii)

Posições de Risco acima de R$1.000.000,00 (um milhão de reais): o Comitê de Crédito do

Cedente deverá analisar e decidir sobre a aprovação da operação.

O Comitê de Crédito do Cedente é formado pelo Diretor Superintendente, Diretores Executivos,

responsáveis pelas áreas de Risco e Crédito, Comercial, Tesouraria e pelos analistas de crédito.

Política de Cobrança dos Direitos Creditórios Inadimplidos

O pagamento dos Direitos Creditórios será feito pelos Clientes, observado o seguinte procedimento:

a)

os valores devidos pelos Clientes, devedores dos Direitos Creditórios, passíveis de cessão ao

FUNDO são e serão representados por carnês de pagamento em prestações, previamente emitidos pelo

Cedente, pagáveis em qualquer instituição financeira; e

b)

os valores serão segregados automaticamente e transferidos ao FUNDO, pelo Banco

Bradesco S.A.

De acordo com o previsto no Contrato de Cobrança, o Banco Moneo adotará, em favor do FUNDO, as

medidas de cobrança necessárias em relação aos Clientes Inadimplentes, conforme o seguinte procedimento:

(i)

ligação ao Cliente no 5º (quinto) dia de atraso para informar que o título/parcela está

vencido;

(ii)

novo telefonema ao Cliente no 9º (nono) dia de atraso;

(iii)

emissão de carta de cobrança ao Cliente no 15º (décimo quinto) dia de atraso;

(iv)

notificação ao Cliente e ao(s) avalista(s) no 30º (trigésimo) dia de atraso; e

(v)

encaminhamento à área jurídica do Cedente para as providências judiciais cabíveis.

Todas as despesas necessárias para a efetivação da cobrança extrajudicial dos Direitos Creditórios dos

Clientes Inadimplentes serão de responsabilidade da Cedente e, aquelas relacionadas à cobrança judicial

serão suportadas diretamente pelo FUNDO.

A Administradora somente utilizará recursos em valores superiores a 0,02% (dois centésimos por cento) do

valor atualizado das Quotas Sênior em circulação, à época de decisão sobre a cobrança judicial dos Direitos

de Crédito Elegíveis e dos Ativos Financeiros, para tomar as medidas necessárias à salvaguarda dos direitos

e prerrogativas do Fundo, mediante autorização prévia da Assembléia Geral de Cotistas, de acordo com o

disposto neste Regulamento.

Nas cobranças extrajudicial e judicial , as respectivas despesas têm o objetivo de promover a salvaguarda e

cobrança dos direitos e prerrogativas decorrentes dos Direitos Creditórios, incluindo todos os custos, taxas,

despesas, emolumentos, honorários advocatícios e quaisquer outros encargos relacionados com os

procedimentos de cobrança a que se refere esta Seção.

Observado o parágrafo anterior, o Custodiante poderá a qualquer tempo, a seu exclusivo critério, efetuar a

cobrança dos Direitos Creditórios ou a cobrança extrajudicial dos Clientes Inadimplentes, bem como

contratar outra empresa e/ou instituição para realizar tal serviço, desde que haja anuência do Cedente.

Vide Capítulo IV “Política De Investimento e Composição da Carteira” do Regulamento.

Eventos de Avaliação

São considerados Eventos de Avaliação, conforme previsto no Regulamento, quaisquer das seguintes

ocorrências:

a.

A redução da Razão de Garantia para um percentual inferior a 125% (cento e vinte e cinco

por cento);

- 24 -

b.

com base do último dia útil do mês calendário, a inadimplência da carteira de 1 (um) a 30

(trinta) dias corresponder a um índice superior a 15% (quinze por cento). Esse índice é calculado e

informado pelo Custodiante por fração em que o numerador é igual ao somatório das parcelas vencida

e não pagas, com atraso de 1 (um) a 30 (trinta) dias, nos últimos 30 (trinta) dias, e o denominador é a

totalidade das parcelas vencidas no mesmo período;

c.

com base do último dia útil do mês calendário, a inadimplência da carteira de 31 (trinta e

um) a 60 (sessenta) dias corresponder a um índice superior a 12,50% (doze e meio por cento). Esse

índice é calculado e informado pelo Custodiante por fração em que o numerador é igual ao somatório

das parcelas vencidas e não pagas, com atraso de 31 (trinta e um) a 60 (sessenta) dias, nos últimos 30

(trinta) dias, e o denominador é a totalidade das parcelas vencidas no mesmo período;

d.

com base do último dia útil do mês calendário, a inadimplência da carteira de 61 (sessenta e

um) a 90 (noventa) dias corresponder a um índice superior a 10% (dez por cento). Esse índice é

calculado e informado pelo Custodiante por fração em que o numerador é igual ao somatório das

parcelas vencidas e não pagas, com atraso de 61 (sessenta e um) a 90 (noventa) dias, nos últimos 30

(trinta) dias, e o denominador é a totalidade das parcelas vencidas no mesmo período;

e.

com base do último dia útil do mês calendário, a inadimplência da carteira de 91 (noventa e

um) a 120 (cento e vinte) dias corresponder a um índice superior a 7,5% (sete e meio por cento). Esse

índice é calculado e informado pelo Custodiante por fração em que o numerador é igual ao somatório

das parcelas vencidas e não pagas, com atraso de 91 (noventa e um) a 120 (cento e vinte) dias, nos

últimos 30 (trinta) dias, e o denominador é a totalidade das parcelas vencidas no mesmo período;

f.

com base no último dia útil do mês calendário, a inadimplência da carteira de 121 (cento e

vinte e um) a 180 (cento e oitenta) dias corresponder a um índice superior a 5,0% (cinco por cento).

Esse índice é calculado e informado pelo Custodiante, por fração em que o numerador é igual ao

somatório das parcelas vencidas e não pagas, com atraso de 121 (cento e vinte e um) a 180 (cento e

oitenta) dias, nos últimos 30 (trinta) dias, e o denominador é a totalidade das parcelas vencidas no

mesmo período;

g.

com base no último dia útil do mês calendário, a inadimplência da carteira de 181 (cento e

oitenta e um) dias, ou mais, corresponder a um índice superior a 2,5% (dois e meio por cento). Esse

índice é calculado e informado pelo Custodiante por fração em que o numerador é igual ao somatório

das parcelas vencidas e não pagas, com atraso de 180 (cento e oitenta) dias, ou mais, nos últimos 30

(trinta) dias, e o denominador é a totalidade das parcelas vencidas no mesmo período;

h.

o valor acumulado das cessões de crédito realizadas pelo Fundo, na qualidade de cedente,

não poderá superar a 12% ( doze por cento) do valor da totalidade de direitos creditórios adquiridos

pelo FUNDO, relativamente a cada uma das séries de cotas. Para fins de cálculo do valor destas

cessões, deverá ser utilizado o valor contábil dos Direitos Creditórios na carteira do FUNDO; e

i.

a inobservância do percentual da relação mínima entre Cotas Seniores e Cotas Subordinadas

descrita no artigo 29 do Regulamento com as Cotas Subordinadas representando, por mais de 5

(cinco) dias úteis, menos que 20% (vinte por cento) do patrimônio líquido do FUNDO.

Na hipótese da ocorrência de qualquer dos Eventos de Avaliação descritos acima, a Administradora

suspenderá a aquisição de novos Direitos Creditórios pelo FUNDO até a realização de Assembléia Geral, a

qual deverá deliberar sobre o assunto.

Especificamente, quando da ocorrência do Evento de Avaliação descrito nas letras “a” a “e”, acima, a

Administradora, além de suspender a aquisição de novos Direitos Creditórios, deverá observar o

comportamento da carteira do FUNDO pelo prazo máximo de 5 (cinco) dias úteis, de forma que,

ultrapassado este prazo e não havendo o restabelecimento da Razão de Garantia, deverá ser convocada

Assembléia Geral para deliberar acerca da liquidação antecipada do FUNDO, nos termos do Artigo 53 inciso

VI, do Regulamento.

Vide Capítulo XX - “Eventos de Avaliação” do Regulamento.

Eventos de Liquidação Antecipada

São eventos que ensejam a liquidação antecipada do FUNDO, a ser deliberada em Assembléia Geral:

a)

caso o Cedente venha a ingressar em regime de administração extrajudicial temporário RAET ou sofrer processo de intervenção ou liquidação judicial ou extrajudicial;

- 25 -

b)

a ocorrência de eventos que prejudiquem ou impossibilitem as atividades do FUNDO, assim