PONTIFÍCIA UNIVERSIDADE CATÓLICA DE MINAS GERAIS

Programa de Pós-Graduação em Direito

SEGREGAÇÃO PATRIMONIAL E SECURITIZAÇÃO

DE CRÉDITO

Gustavo de Aguiar Ferreira Alves

Belo Horizonte

2010

Gustavo de Aguiar Ferreira Alves

SEGREGAÇÃO PATRIMONIAL E SECURITIZAÇÃO

DE CRÉDITO

Dissertação apresentada ao Programa de PósGraduação em Direito da Pontifícia Universidade

Católica de Minas Gerais, como requisito parcial

para obtenção do título de Mestre em Direito.

Orientador: Prof. Dr. Rodrigo Almeida Magalhães

Belo Horizonte

2010

FICHA CATALOGRÁFICA

Elaborada pela Biblioteca da Pontifícia Universidade Católica de Minas Gerais

A474s

Alves, Gustavo de Aguiar Ferreira

Segregação patrimonial e securitização de crédito / Gustavo de Aguiar Ferreira

Alves. Belo Horizonte, 2010.

165f.

Orientador: Rodrigo Almeida Magalhães

Dissertação (Mestrado) – Pontifícia Universidade Católica de Minas Gerais.

Programa de Pós-Graduação em Direito.

1. Securitização. 2. Fidúcia. 3. Negócio fiduciário. 4. Segregação patrimonial.

5. Alienação fiduciária. 6. Propriedade fiduciária. 7. Falência. I. Magalhães,

Rodrigo Almeida. II. Pontifícia Universidade Católica de Minas Gerais. Programa

de Pós-Graduação em Direito. III. Título.

CDU: 347.133

11

Gustavo de Aguiar Ferreira Alves

Segregação patrimonial e securitização de crédito

Dissertação apresentada ao Programa de PósGraduação em Direito da Pontifícia

Universidade Católica de Minas Gerais, como

requisito parcial para obtenção do título de

Mestre em Direito,

_____________________________________________

Rodrigo Almeida Magalhães (Orientador) - PUC Minas

_____________________________________________

Sérgio Mendes Botrel Coutinho - FUMEC

_____________________________________________

Eduardo Goulart Pimenta – PUC Minas

Belo Horizonte, 23 de março de 2010.

À fé, fonte inesgotável de motivação.

Aos meus pais, pelo exemplo e apoio constantes.

AGRADECIMENTOS

Ao meu orientador, Professor Rodrigo

Almeida

Magalhães,

pela

paciência,

disponibilidade e palavras de incentivo.

À Vanessa, pelo carinho, companheirismo,

compreensão e auxílio na final revisão deste

trabalho.

Aos amigos Alaor, Flávio, Sergio e Vânia,

pela motivação, esclarecimentos e apoio

prestados de braços abertos.

Ao Luiz Fernando e à minha prima Renata,

pela ajuda na obtenção de material.

A todos meus amigos e familiares, pela

compreensão nos incontáveis momentos de

ausência.

RESUMO

O dinamismo atualmente existente na circulação de riquezas e a integração do mercado de

capitais em âmbito mundial têm dado azo ao surgimento de novas estruturas negociais, a

demandar a formulação de instrumentos jurídicos hábeis a proporcionar a devida segurança

aos seus partícipes. A relevância dessa questão ganha vulto na medida em que o

desenvolvimento da economia pátria guarda estreita relação com a adequada e eficaz

regulação de seu mercado interno, tornando-o atrativo aos investidores pátrios e estrangeiros.

Nesse contexto encontra-se a securitização de créditos, operação destinada a gerar liquidez

imediata aos créditos oriundos de atividades públicas e privadas, que cedidos a uma sociedade

de propósito exclusivo, servirão de lastro à emissão de valores mobiliários, pagando-se aos

cedentes o valor ajustado, após a aquisição dos títulos por investidores. Criada nos Estados

Unidos na década de 70, essa operação encontra-se cada vez mais disseminada em todo o

mundo. Em países filiados ao sistema anglo-saxão, a estrutura da operação é de fácil

formatação, tendo em vista a figura do trust que, em síntese, permite o fracionamento do

direito de propriedade, de tal sorte que os créditos cedidos não se vinculam com quaisquer

obrigações do cedente ou do cessionário, destinando-se exclusivamente ao pagamento dos

valores mobiliários emitidos e respectivas despesas decorrentes da securitização, o que

representa a maior garantia dos investidores, adquirentes dos títulos emitidos. Entretanto, nos

países de tradição romano-germânica, não é admissível a constituição de uma dupla

propriedade sobre um mesmo bem, o que demanda a análise dos instrumentos jurídicos

existentes, como aqueles derivados da fidúcia romana, na busca da segregação do patrimônio

cedido, alcançando-se, assim, efeitos similares ao do trust anglo-saxão.

Palavras-chave: Securitização de crédito. Trust. Fidúcia. Segregação patrimonial.

ABSTRACT

Today’s increasingly fast-paced circulation of wealth and the integration of capital markets

worldwide have given rise to the creation of new negotiating frameworks, which call for the

formulation of legal instruments capable of providing proper security to the parties involved.

The relevance of this issue is further heightened as the development of Brazil’s economy

bears a strict relationship with the adequate and proper regulation of its internal market,

making it attractive to domestic and foreign investors alike. Such is the context of credit

securitization, an operation intended to yield immediate liquidity to credits stemming from

public and private activities, which, when assigned to a special purpose company, serves as

pegging for the issuance of securities, with assignees being paid the adjusted value, after the

acquisition of such instruments by investors. Created in the United States in the 70’s, this

operation has since become increasingly popular around the world. In common-law countries,

the framework of the operation is easily assembled, considering their unique trusts which, in

short, allow property rights to be fractioned, in such a way that the assigned credits are not

tied to any obligations on the part of either the assignee or the assignor, but solely intended

for the payment of the securities issued and the respective expenses stemming from the

securitization, which represents a greater warranty to those acquiring such securities.

Nevertheless, in countries with a Romanistic-German legal background, there exists no such

concept of dual ownership of an asset, which calls for a thorough analysis of the existing legal

instruments, such as those derived from the Roman fiducia, in the quest for the segregation of

the assets assigned, with similar effects to those of the trust.

Key-words: Securitization. Trust. Fiducia. Segregation of assets.

LISTA DE SIGLAS

Coord. – Coordenador

Ex. – Exemplo

Org. – Organizador

Trad. – Tradutor

LISTA DE ABREVIATURAS

Banco Nacional de Desenvolvimento Econômico e Social (BNDES)

Community Reinvestment Act (CRA)

Conselho Monetário Nacional (CMN)

Federal Home Loan Mortgage Corporation (FHLMC)

Federal Housing Administration (FHA)

Federal National Mortgage Association (FNMA)

Federal Reserve (FED)

Secretaria de Previdência Complementar (SPC)

Sociedade de Propósito Exclusivo (SPE)

Superintendência de Seguros Privados (SUSEP)

Veículo de Propósito Exclusivo (VPE)

SUMÁRIO

1

INTRODUÇÃO..............................................................................................

10

2 SECURITIZAÇÃO DE CRÉDITO.............................................................

2.1 Denominação ........................................................................................................................

2.2 Aspectos históricos ............................................................................................................

2.3 Estrutura da operação .....................................................................................................

2.3.1 Dos ativos e sua classificação .....................................................................................

2.3.2 Da sociedade de propósito exclusivo..........................................................................

2.3.3 Da cessão de crédito ........................................................................................................

2.3.4 Dos valores mobiliários .................................................................................................

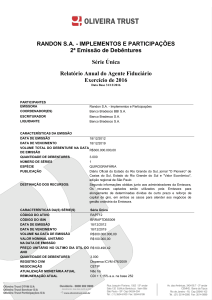

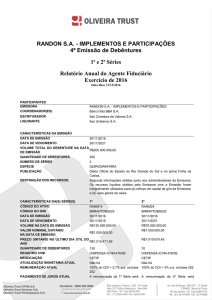

2.3.5 Do agente fiduciário .......................................................................................................

2.4 Intermediação financeira e securitização .................................................................

2.5 A securitização de créditos no Brasil ..........................................................................

2.6 Problemas para a implementação da securitização de créditos no Brasil ...

12

12

14

18

22

26

31

36

42

44

50

56

3 O TRUST .............................................................................................................

3.1 Aspectos históricos ..........................................................................................

3.2 Principais características ................................................................................

3.3 Problemas para a adoção do trust pelos países de tradição

romano-germânica ....................................................................................................

62

62

65

68

4 A FIDÚCIA ......................................................................................................... 73

4.1 A fidúcia romana ................................................................................................................ 73

4.2 A fidúcia no Direito Germânico.................................................................................... 82

4.3 A fidúcia moderna ............................................................................................................. 84

4.4 Negócio fiduciário em sentido estrito ......................................................................... 89

4.4.1 Principais características .............................................................................................. 89

4.4.2 Negócio fiduciário e negócio simulado: uma distinção necessária ................ 98

4.4.3 Consequências perante credores do fiduciante e do fiduciário ....................... 103

4.4.4 Negócio fiduciário e trust .............................................................................................. 105

4.5 Os negócios fiduciários impróprios ................................................................ 106

4.5.1 A afetação patrimonial ................................................................................................... 108

4.5.2 A propriedade fiduciária ................................................................................................ 125

4.5.3 A propriedade fiduciária instituída pela Lei nº 9.514/97 e a securitização

do crédito imobiliário ....................................................................................................... 135

4.5.4 O contrato de fidúcia ........................................................................................................139

4.5.5 O fideicomisso nos países da América do Sul ....................................................... 143

5 A LEI DE RECUPERAÇÃO JUDICIAL DE EMPRESAS ........................146

6 CONCLUSÃO ..........................................................................................................................153

REFERÊNCIAS

...................................................................................................................158

10

1 INTRODUÇÃO

Com a evolução dos veículos de comunicação e crescente integração dos mercados,

os meios de circulação de riquezas têm se modificado constantemente, dando azo ao

desenvolvimento de um novo mercado de crédito, no qual empresas e o próprio poder público

podem captar recursos para financiamento de suas atividades, através da transformação de

créditos vencíveis, e mesmo futuros, em valores mobiliários de livre negociação, inclusive

globalmente, entre investidores dos mais diferentes perfis, pessoas físicas ou jurídicas.

A própria atividade tradicional de intermediação financeira, exercida pelos bancos na

captação de depósitos, concessão de empréstimos e desconto de títulos, teve de ser ampliada,

prestando-se as instituições financeiras a novas funções nesse novo mercado.

No Brasil, a essa nova forma de captação de recursos e realização de investimentos

se convencionou denominar securitização, com grande relevância no crescimento econômico

da atualidade, por solucionar problemas financeiros e, inclusive, por viabilizar a execução de

projetos com alto custo.

Em apertada síntese, a operação consiste na transferência de créditos de uma empresa

a outra, sendo esta última incumbida, exclusivamente, de melhorar as características dos

créditos através de vários expedientes e, em seguida, emitir valores mobiliários, garantidos

por esses ativos recebidos. Uma vez negociados no mercado de capitais, realiza-se o repasse

do valor ajustado à cedente.

Aos investidores resta a expectativa de lucro após o vencimento e respectivo

recebimento dos créditos utilizados na operação. Sua garantia incide exclusivamente sobre o

grupo de ativos que servem de lastro à emissão dos títulos que adquiriu, e não sobre o

patrimônio da cedente, tomadora dos recursos. De igual sorte, seu risco encontra-se limitado à

adimplência, ou não, por parte dos devedores dos ativos cedidos, não respondendo os créditos

cedidos pelo risco relativo à atividade da cedente e das dívidas que possa ter.

Essa expectativa é primordial para a viabilização da securitização de créditos, sob

pena de se tornar inviável.

Nos países de tradição anglo-saxônica utiliza-se o trust, por permitir a transferência

de parcela do patrimônio de uma pessoa a outra, vinculando-a a uma destinação específica,

mas de tal sorte que, em decorrência do fracionamento do direito de propriedade em relação

aos bens transferidos, impede que estes sejam demandados por dívidas gerais de uma ou de

11

outra. Assim, utilizando-se o trust, aquela expectativa dos investidores em uma operação de

securitização de créditos torna-se perfeita e eficaz.

Todavia, em países de tradição romano-germânica essa dicotomia da propriedade

não é admitida. Consequentemente, para que a securitização de créditos possa apresentar a

segurança esperada, um dos problemas a ser enfrentado é a busca de instrumentos jurídicos

hábeis a imprimir os mesmos efeitos do trust, através da segregação do patrimônio cedido,

que deverá restar incólume a outros riscos que não sejam os advindos da operação, sob pena

de não se tornar opção aceitável pelo mercado.

A insegurança daí decorrente tem sido apontada como uma das causas que impedem

um maior desenvolvimento da securitização no Brasil, do que decorrem grandes prejuízos,

seja por reduzir o financiamento de empresas e projetos, seja por prejudicar a atração de

capital estrangeiro, os quais terminam por buscar mercados que já se encontram com

regulação mais adequada.

Nesse sentido, tem-se discutido sobre as implicações da Teoria do Patrimônio

adotada no ordenamento jurídico pátrio, assim como a utilização de instrumentos de natureza

fiduciária, de forma a alcançar a segregação patrimonial dos bens utilizados na securitização.

O presente trabalho tem por objetivo compreender a estrutura operacional da

securitização de crédito e dos contratos que a compõem para, então, avaliar a adequação dos

instrumentos jurídicos já existentes na atribuição da indispensável segurança e possibilitar a

realização da operação de forma ampla, em relação a qualquer espécie de ativos.

Desta forma, urge um adequado estudo sobre esses temas e sua evolução, de modo a

avaliar a possibilidade de se realizar a afetação patrimonial com os instrumentos jurídicos já

existentes ou, pelo contrário, se será necessária a inovação do ordenamento, via legislativa,

como forma de implementar as operações de securitização de crédito.

12

2 A SECURITIZAÇÃO DE CRÉDITO

2.1 Denominação

Antes de qualquer outro aspecto, e para evitar confusões terminológicas, cumpre

precisar o que neste trabalho será tido por securitização de crédito.

A palavra securitization decorre da transformação da palavra security, de origem

inglesa, e foi muito criticada desde sua primeira utilização, nos Estados Unidos. Uinie

Caminha (2007) esclarece que tal teria ocorrido em 1977, quando um jornalista, do Wall

Street Journal, ao entrevistar o autor da primeira operação do gênero, e devido à novidade,

por falta de um termo melhor, chamou de securitização.

Essa criação é explicável, na medida em que a palavra security equivale a valor

mobiliário e visa à captação de recursos no mercado através de sua emissão, lastreada em

ativos.

Em que pese ser pouco técnica, passou a ser utilizada, muito embora no mercado

financeiro e de capitais possa ter diversas significações.

Segundo alguns (CHAVES, 2006, p. 46), até seria possível apontar para a adequação

da expressão que, embora em nada se relacione com a atividade securitária, possui relação

com noções de segurança e garantia.

Melhor poderia ter sido a utilização, no Brasil, do termo titularização, tal como se

deu em Portugal, através do Decreto-Lei n. 453, de 5 de novembro de 1999, que regulamenta

a operação nesse país. Entretanto, a influência norte-americana marcou inúmeros mercados

nesse processo, não sendo uniforme a designação do instituto. Nesse sentido, colhem-se os

seguintes apontamentos:

Do latim securus, o vocábulo foi absorvido pela língua inglesa, na qual, além da

própria significação de garantia, incorporou a acepção mais ampla de valor

mobiliário. Contemporaneamente, o termo securitização e o processo que designa

firmaram-se nos mercados financeiro e de capitais a partir da prática do mercado

financeiro e de investimento dos Estados Unidos e vêm sendo assimilados de

maneira generalizada em todo o mundo, chamando-se titulización na versão

espanhola, bursatilización no México, titrisation na França, titularización na

Colômbia, securitización Chile e na Argentina etc. A Lei 9.514/97, seguindo essa

tendência, adotou o neologismo securitização. (CHALHUB, 2006, p. 404).

13

Desta forma, no presente trabalho será utilizada a expressão securitização, ainda que

nenhuma dessas denominações abarque a complexidade do instituto, que conta com inúmeros

atores e diferentes contratos, rumo ao objetivo visado, conforme mais adiante será

demonstrado. É o que se percebe também do seguinte trecho, ainda que critique a

terminologia por motivos diversos:

De qualquer modo, tanto o neologismo securitização quanto aqueles sugeridos nesse

estudo (titulização ou mobiliarização) não refletem completamente a essência do

negócio jurídico aqui tratado, dando a entender que consistiria em mera conversão

de créditos ou dívidas em título. Entretanto, o negócio ao qual se atribui o nome

securitização apresenta características marcantes, indo além dessa simples

conversão. (CHAVES, 2006, p.47).

Não obstante, ainda assim tal expressão poderia dar margem a dúvidas quanto às

dimensões empregadas, na medida em que no Brasil o termo possui diferentes aplicações no

mercado financeiro. Essa diversidade pode, em síntese, ser apresentada da forma a seguir:

Ainda de acordo com Oditah, a palavra securitização pode ser entendida de três

formas, motivo pelo qual se deve delinear exatamente o que se está querendo

identificar. A securitização pode significar simplesmente a transformação de ativos

ilíquidos em títulos negociáveis; pode também identificar operações de cessão de

recebíveis, quer siga a tal cessão, ou não, uma emissão de títulos; e ainda como o

processo de emissão de títulos de dívida (debêntures ou commercial papers, por

exemplo), quer tais papéis sejam, ou não, lastreados em ativos subjacentes.

(CAMINHA, 2007, p. 37).

E, mais, conforme destrinchado pela referida autora, ainda há aquilo que se entende

por securitização em sentido amplo, consistente na substituição das formas tradicionais de

financiamento bancário, via empréstimo e desconto de títulos, pelo financiamento através do

mercado de capitais, e em seu sentido estrito, nos seguintes termos:

Em sentido estrito, a securitização é uma operação complexa, que envolve alguma

forma de segregação de patrimônio, quer pela cessão a uma pessoa jurídica distinta,

quer pela segregação interna, e uma emissão de títulos lastreada nesse patrimônio

segregado. Assim, envolve não um, mas os três significados apresentados por

Oditah, juntos numa mesma operação específica e diferente de cada uma de suas

partes em separado. (CAMINHA, 2007, p. 38).

O presente trabalho cuidará da securitização em sentido estrito, mas com enfoque

específico no aspecto que cuida de sua primordial garantia, conforme já apontado na

introdução, qual seja; a constituição de um patrimônio separado.

14

2.2 Aspectos históricos

Quando se fala em securitização, há referência ao seu surgimento nos Estados

Unidos, na década de 70, para financiamento do mercado imobiliário, com emissão de títulos

lastreados em hipotecas, com ampla participação do governo. Entretanto, quando se fala em

mercado imobiliário e Estados Unidos, a tal “bolha imobiliária”, responsável pela atual crise

mundial, vem imediatamente à tona.

Portanto, entender um pouco do surgimento da securitização torna-se interessante

não apenas para destacar sua relevância econômica e social, mas também para que a crise

enfrentada não seja vista como um problema originado da operação de securitização em si, o

que, de fato, não ocorre.

Torna-se indispensável um regresso à origem histórica do próprio crédito imobiliário

norte-americano, especificamente das medidas de intervenção econômica adotadas pelo

presidente Roosevelt, através do conhecido New Deal.

Após a quebra da Bolsa de Valores de Nova Iorque em 1929, que culminou na

falência de bancos e grandes empresas, várias medidas foram tomadas pelo governo norteamericano, dentre elas, a criação da Security Exchange Comission, equivalente à Comissão de

Valores Mobiliários brasileira, incumbida “de coibir práticas fraudulentas no mercado de

valores mobiliários e de garantir aos investidores o acesso às informações significativas

quanto à venda desses títulos.” (CHAVES, 2006, p. 20).

À época, dado o rigor na obtenção de empréstimos para aquisição da casa própria, a

maior parte da população norte-americana valia-se do aluguel, com retração do mercado

imobiliário, vale dizer, dos bancos e da construção civil.

Nessa cena de crise habitacional uma medida de relevo foi a criação, em 1934, da

Federal Housing Administration (FHA), que se assemelha ao Sistema Financeiro de

Habitação brasileiro, tendente a reduzir os custos de financiamento para aquisição da casa

própria, através de um seguro contra inadimplência. Por essa via, na hipótese de

inadimplência do mutuário em relação ao empréstimo, a FHA quitava a dívida, arrematava o

imóvel dado em garantia hipotecária, vendendo-o em seguida. Assim, reduzidos os riscos do

financiamento, tal também se dava em relação aos seus encargos, possibilitando o acesso da

classe média aos imóveis e fomentando o mercado da construção civil.

Em 1938 foi criada a Federal National Mortgage Association (FNMA), conhecida

como Fannie Mae, sobre a qual muito se ouviu dizer na imprensa no decorrer do ano passado.

15

Referida empresa, inicialmente uma agência federal, mas privatizada em 1968, tinha

por meta:

[...] incrementar o mercado secundário de hipotecas residenciais mediante a

aquisição de créditos decorrentes de empréstimos hipotecários concedidos pelos

mutuantes, garantidos pela FHA.

A partir de 1944, diante da implementação de um programa de incentivo à casa

própria pela Veterans Administrations (VA), a FNMA também passou a adquirir dos

mutuantes créditos oriundos de empréstimos hipotecários com pagamento

assegurado por esse órgão. Anos mais tarde, ampliou as suas atividades, passando a

negociar créditos hipotecários convencionais, sem a garantia de órgãos

governamentais. Em 1981, inaugurou a emissão de valores mobiliários com

pagamento vinculado aos créditos hipotecários adquiridos perante os mutuantes.

(CHAVES, 2006, p. 21-22).

Já em 1970 foi criada a Federal Home Loan Mortgage Corporation (FHLMC),

conhecida como Freddie Mac, cujo objeto é comprar hipotecas no mercado secundário e

vendê-las como títulos lastreados em hipotecas para investidores no mercado aberto, de tal

forma “a repor oferta de dinheiro a ser emprestado para hipotecas e, desta forma, garante que

haja dinheiro para novas compras de casas.” (DiLorenzo, 2009).

O contexto de criação da FHLMC é elucidado da seguinte forma:

O surgimento da FHLMC coincidiu com um momento de instabilidade na área do

financiamento habitacional. A população estava crescendo, demandando a

disponibilização de mais moradias e, consequentemente, de mais empréstimos

hipotecários. Estes, por sua vez, frequentemente, revelavam-se inacessíveis às

camadas sociais mais baixas, tendo em vista as exigências feitas pelos mutuantes. As

associações até então instituídas pelo governo norte-americano ainda não haviam

sido suficientes para satisfazer as demandas de mercado.

O Governo Nixon enfrentou, portanto, um grande desafio no sentido de estabilizar

definitivamente o setor de financiamento habitacional, flexibilizando as exigências

para a obtenção de empréstimos hipotecários residenciais, reduzindo as enormes

desigualdades quanto às condições de financiamento entre regiões e implantando

uma nova tecnologia de redução de custos e de prazos para a obtenção de

empréstimos.

[...]

Consolidado o mercado primário e o secundário de empréstimos hipotecários,

lançadas estavam as bases para a realização da securitização de créditos vinculada a

empréstimos hipotecários, iniciada na década de 1970. (CHAVES, 2006, p. 23-24).

Ambas as empresas passaram a ter a mesma função. Mas, importante destacar, em

que pese tratar-se de empresas nominalmente privadas, contavam com privilégios implícitos e

explícitos do governo federal, daí serem tratadas como empresas “apadrinhadas do governo”.

É o que se colhe do seguinte artigo, publicado pelo Le Monde Diplomatique Brasil:

Na condição de “entidades patrocinadas pelo governo” (GES, na sigla em inglês),

dispõem de uma linha de crédito garantida pelo Estado, assim como de

financiamento a taxas preferenciais.

16

A função da Fannie Mae e da Freddie Mac era assegurar a liquidez do mercado de

crédito imobiliário, dando garantia a empréstimos ou comprando-os de volta dos

bancos. O endividamento doméstico era encorajado, uma vez que os juros sobre a

dívida imobiliária eram dedutíveis do Imposto de Renda. Fannie Mae e Freddie Mac

financiavam suas atividades através da emissão de títulos denominados “seguros

residenciais garantidos por hipoteca”. O sucesso desses papéis junto aos investidores

se devia à certeza de que, ao menos implicitamente, eram garantidos pelo governo

americano. O crescimento das duas instituições financeiras, sempre sustentado pelo

Estado, se acelerou à medida que o sistema financeiro sofria uma

desregulamentação. (WARDE, 2009).

Entretanto, os problemas dessa política se apresentaram mais tarde.

Para alcançar a tal flexibilização das exigências para obtenção de empréstimos,

foram adotadas medidas, como as implementadas pelo CRA (Community Reinvestment Act,

ou decreto de investimento comunitário), criado em 1977, através do qual o Banco Central

norte-americano (FED – Federal Reserve) passou a exigir dos bancos a realização de

“empréstimos a mutuários com capacidade creditícia duvidosa – mutuários esses que, de outra

forma, os bancos não se arriscariam a conceder-lhes empréstimos.” (DiLorenzo, 2009)

Tal restou ainda mais agravado em 1995, com novas medidas de flexibilização para

concessão de empréstimos para aquisição de moradia, impostas pelo governo aos bancos,

assim como diminuindo “a taxa básica de juros para o mínimo histórico de 1% em 2003”, de

tal forma que “as taxas hipotecárias se tornam as mais baixas da história” (THORNTON,

2009).

Todas essas medidas em seu conjunto fizeram com que fossem multiplicados os

números de empréstimos para o setor imobiliário. Estes, por força das medidas do governo,

tiveram que ser estendidos inclusive a pessoas com histórico de crédito ruim, os quais, após

comprados pela Fannie Mae e Freddie Mac, com emissão de títulos garantidos pelas

respectivas hipotecas, são denominados pelo mercado como subprime.

Assim ocorrendo, exponencialmente aumentada a demanda por imóveis, o valor

destes aumentou. E, como era de se esperar, boa parte dos mutuários não conseguiram

cumprir com as parcelas dos financiamentos. Executadas as hipotecas, arrematando-se os

bens, estes não apresentavam liquidez suficiente para fazer frente à dívida.

Esta a razão da atual crise:

O que a Fannie e o Freddie fizeram foi proporcionar uma vasta nova fonte de

procura para hipotecas. O seu papel foi estender o mercado para a dívida hipotecária,

criando oportunidades de ganhar dinheiro financeiramente num ambiente de inflação

dos preços dos activos – a Bolha Econômica. O efeito foi pressionar para cima os

preços da habitação. Isto tem sido o grande jogo americano durante um século. E ele

voltou-se cada vez mais para investidores no exterior (incluindo crédulos bancos

alemães, os quais foram os primeiros a falirem por confiarem no mercado de

17

hipotecas lixo dos EUA), inchando a oferta de fundos emprestáveis que aumentam

os preços da propriedade. (HUDSON, 2009)

O acúmulo de perdas finalmente se sobrepôs aos cenários otimistas dos analistas

financeiros. As funções e distorções do sistema de crédito hipotecário foram então

analisadas com inédito rigor. E “os mercados” se renderam à evidência; a queda dos

títulos subprime em poder da dupla Fannie e Freddie, o aumento do número de

clientes insolventes, a queda contínua do mercado imobiliário e os temores de uma

recessão compunham um quadro de matizes bastante inquietantes. (WARDE, 2009).

Percebe-se, assim, um abuso, fruto da falta de fiscalização e imprudente intervenção

estatal.

A securitização, ao menos em seu início, revelou-se eficiente, tendo sido pela

utilização desse modelo que os Estados Unidos resolveram grave problema habitacional na

década de 70. Através da securitização de créditos imobiliários, conseguiu-se o financiamento

para essa onerosa empreitada, de grande relevância social.

O insucesso dessa política, vivenciado por todo o mundo na atualidade, deveu-se à

indevida e exagerada interferência do governo no mercado, dando azo à irrestrita concessão

de empréstimos sem as cautelas de praxe. Com o conseqüente aumento do preço dos imóveis,

o fracasso desse sistema forjado foi inevitável.

Desta forma, verifica-se que essa experiência desastrosa em nada pode ser atribuída à

securitização realizada. Se tal tivesse se dado em conformidade com as regras de um mercado

livre, sem que seus agentes fossem ludibriados por uma falsa expectativa de que a operação

seria garantida pelo governo, nada disso teria ocorrido.

Tanto isso é verdade que essa operação, na atualidade, encontra-se em estágio

avançado também em vários outros países que, a cada dia, se inserem nesse mercado, atraindo

capital, financiando projetos e empresas.

A securitização passou a ser realizada, por exemplo, com os recebíveis de

administradoras de cartões de crédito, créditos oriundos da aquisição de equipamentos,

mensalidades escolares, aluguéis de carros e toda sorte de créditos comerciais e financeiros.

Esses ativos podem ser um fluxo de recebimentos, um bem, ou um direito de qualquer ordem,

desde que possam ser cedidos e gerar renda. Podem ainda ser lastro dessas operações as

receitas futuras, desde que determináveis.

São várias as vantagens da utilização da securitização, na medida em que permite a

empresas, privadas e públicas, o acesso rápido ao fluxo de caixa, ao mesmo tempo em que

diversifica suas fontes de captação de recursos e, de resto, tem disponibilidade de numerário a

um custo menor do que se valesse das formas tradicionais de empréstimo e desconto de títulos

diretamente junto a instituições financeiras. Lado outro, possibilita esse acesso também a

18

pequenas empresas, permitindo sua entrada em determinados setores econômicos, com maior

competitividade, fomentando o mercado.

Por fim, e de grande relevância, é a verificação da diluição de risco dos créditos do

originador, o qual pode valer-se da antecipação de receitas para novas empreitadas, sendo que

os investidores, adquirindo os títulos emitidos pela sociedade de propósito exclusivo, terão a

garantia de que não sofrerão eventuais conseqüências de falência daquele, tendo seu risco

limitado à realização dos créditos que serviram de lastro à emissão dos respectivos títulos.

Este é o cenário mundial da securitização, via utilizada para financiamento de

pequenos e grandes projetos, públicos ou privados, atraindo capital das mais diversas

localidades, sendo, assim, indispensável sua assimilação e harmonização como forma de

captar recursos para o mercado interno, baixar as taxas de juros, fomentando a economia

pátria, gerando empregos e ganhos de produtividade. Para tanto, a proteção do público

investidor se apresenta como questão fundamental.

2.3 Estrutura da operação

A securitização de créditos, antes de qualquer outro aspecto, revela-se como meio

hábil à circulação de riquezas, a demandar a existência de instrumentos jurídicos que

proporcionem a devida segurança. Lado outro, por encontrar-se inserida no mercado de

capitais, demanda agilidade, própria do dinamismo com que o mundo moderno exige dessa

mobilização, de tal forma que, ao mesmo tempo, várias pessoas possam se valer de um só

capital. Afinal, “os bens adquirem valor no momento em que são considerados em seu aspecto

dinâmico, com possibilidade de gerar mais riquezas, e não em seu aspecto estático.”

(CAMINHA, 2007, p. 75).

Assim, o mercado de capitais, por envolver diversas pessoas, em um processo

extremamente dinâmico de circulação de riquezas, demanda rapidez e segurança na

transferência de bens. São elementos indispensáveis, pois atribuem liquidez ao mercado de

capitais, envolvendo cada vez maior número de pessoas, muitas vezes unidas por operações

derivadas de um mesmo e único negócio.

A bem da verdade, são antigos os aspectos em comento, sobre segurança e eficiência

na circulação de riquezas, tendo despertado profundas reflexões das quais redundaram na

criação e desenvolvimento do título de crédito, instrumento hábil a esse mister, posto não

19

contar com os riscos que a causalidade subjacente à cessão de crédito representa. Foram os

títulos de crédito que ultrapassaram essa barreira existente entre os imperativos do mercado e

as normas jurídicas, o que também se verificou, posteriormente, com os valores mobiliários.

Essa questão, em evidência há séculos, foi muito bem relembrada no seguinte trecho:

Carnelutti aponta, outrossim, três critérios que podem levar à solução dos conflitos

gerados pela mobilização e circulação dos recursos financeiros, quais sejam: a) a

liberdade, já que a circulação deve fluir nas ocasiões em que dela se tenha

necessidade, e a melhor forma para indicar tal momento é a livre determinação do

mercado; b) o aspecto formal, no sentido de se deixar claro o destino dos bens que

são postos em circulação; e c) a segurança, para que as vantagens da circulação

sejam garantidas e para que ela tenha a eficácia exigida pela economia.

[...]

Nessa ordem de idéias não é necessária uma análise mais detida para se

compreender que a mera necessidade econômica não é suficiente para o

desenvolvimento dos meios de circulação de riquezas. A concepção de circulação

não é exeqüível sem a tutela do Direito, pois requer disciplina jurídica como

requisito de sua própria existência.

[...]

Assim é que, pela própria necessidade econômica, surgiram desde os institutos mais

antigos, que viabilizavam o transporte mais seguro de riquezas, até os mecanismos

mais modernos, todos, de certa forma, relacionados aos títulos de crédito. Porém, à

medida que se dissemina o uso de tais instrumentos, a tutela jurídica torna-se

essencial. Quanto maior o número de pessoas envolvidas, maior a necessidade de

que o Direito regule as relações entre as pessoas. Assim, como os instrumentos de

mobilização de riquezas têm por função primordial fazê-la circular pelo maior

número de pessoas possível, a tutela jurídica torna-se essencial para que esses

instrumentos, criados a partir de necessidades econômicas, se tornem plenamente

eficazes e cumpram a função para a qual foram criados. (CAMINHA, 2007, p. 7577).

Curioso notar que o uso reiterado dos títulos de crédito terminou por inserir sua

prática também entre os não-comerciantes.

A securitização de crédito não é diferente nesses aspectos. Encontra-se em aplicação

em todo mundo, contando com a participação de investidores dos mais diversos perfis,

profissionais da área econômica e financeira, ou leigos, pessoas jurídicas ou pessoas físicas,

sem qualquer expertise no mercado de capitais, na busca de uma via alternativa para

investimentos e obtenção de rendimentos.

Nesse contexto de desintermediação financeira encontra-se inserida a estrutura da

securitização de créditos, que conta com vários instrumentos jurídicos para tanto, dos quais se

espera a segurança para o tráfego de interesses desse conjunto de partícipes.

A securitização tem por objetivo final a conversão de créditos sem liquidez imediata

em valores mobiliários amplamente negociáveis, gerando renda presente. Destarte, pressupõese a existência de créditos que dêem azo à emissão de valores mobiliários, assim como que

esses créditos tenham origem hábil a garantir, no futuro, a remuneração dos investidores que

20

adquiriram os títulos emitidos com lastro naqueles. Em outras palavras, é o que se destaca do

seguinte trecho:

Securitização é o processo pelo qual ativos financeiros ilíquidos, sem mercado

secundário, são convertidos em valores mobiliários ativamente negociáveis no

mercado secundário. Securitização de recebíveis, portanto, pode ser definida como o

processo pelo qual direitos creditórios ilíquidos são transformados em valores

mobiliários ativamente negociáveis no mercado secundário.

Em linhas bem gerais, uma operação de securitização de recebíveis – também

conhecidas como structured financing – engloba as seguintes etapas: uma empresa,

geralmente designada originadora, desejando receber direitos creditórios originados

em sua atividade (duplicata decorrente de venda de mercadoria, por exemplo),

promove a constituição de uma outra sociedade, de propósito específico (SPC),

denominada securitizadora. A securitizadora distribui valores mobiliários de sua

própria emissão, geralmente debêntures, captando recursos junto ao público em

geral. Esses recursos, então, são utilizados pela sociedade securitizadora para

adquirir recebíveis (ou direitos creditórios, se se preferir) da empresa originadora.

Com isso, a empresa originadora consegue receber antecipadamente os seus direitos

creditórios. Naturalmente, o recebimento antecipado de direitos creditórios pela

sociedade originadora se dá com um desconto em relação ao efetivo valor dos

recebíveis, haja vista que estes têm vencimento futuro. (FAGUNDES, 2003, p.103).

Como processo de desintermediação financeira, a utilização da securitização

demandou das instituições financeiras adaptação de suas atividades, que passaram também a

buscar por essa via a antecipação de receitas, ampliando as possibilidades de cessão de

créditos, originados de financiamentos bancários e de arrendamento mercantil a terceiros, sob

a forma de securitização de recebíveis. Não obstante, a estrutura é idêntica, podendo-se valer

da seguinte passagem para descrever, de forma mais sistematizada, as etapas que

compreendem uma securitização:

Integrando as instituições financeiras aos mecanismos e modos de securitização que

já se encontravam disponíveis para os segmentos comercial, industrial, de serviços e

de crédito imobiliário, a Resolução em destaque [Resolução nº 2.493/98 do CMN],

que será complementada por ato normativo da CVM, esperado para breve,

possibilitará que os bancos alavanquem recursos de suas operações de crédito,

acrescentando-as aos meios usuais de captação.

[...]

Em essência, portanto, a securitização completará três etapas distintas, a saber:

a) cessão de créditos pela instituição financeira cedente (que se designará, também,

como originadora) à empresa securitizadora cessionária, que formará com os

créditos, o adequado lastro da emissão de valores mobiliários; e,

b) colocação junto aos investidores desses valores mobiliários, disponibilizando

recursos para liquidar com a cedente, a operação da etapa anterior.

c) recebimento pela securitizadora (e cessionária) das prestações referidas aos

empréstimos, financiamentos e operações de arrendamento mercantil (créditos

cedidos), transferindo esses montantes aos investidores, na proporção dos valores

mobiliários subscritos. (PENTEADO JR., 1998, p. 120-121).

21

Conforme resta ilustrado, a securitização de créditos apresenta-se como operação

complexa, envolvendo vários participantes e negócios jurídicos diversos, mas interligados

pelo objetivo comum que, em última análise, permite sua consumação. Ainda que não exista

legislação a obrigar a observância de uma determinada estrutura, ao menos em relação à

maioria das espécies de ativos, como regra a securitização demanda a existência de ativos a

serem securitizados, uma sociedade de propósito exclusivo, a emissão de títulos negociáveis

por este e uma agência de classificação de risco.

De um lado, opera-se entre originadora e a sociedade de propósito específico

(securitizadora) uma cessão de créditos. De outro, tem-se a emissão de títulos por esta,

garantidos pela carteira de créditos cedidos, negociados no mercado, os quais são adquiridos

pelos investidores interessados, obtendo-se os resultados financeiros necessários ao

pagamento dos créditos à originadora. Posteriormente, conforme se dê a quitação dos créditos

cedidos, são realizados os pagamentos aos investidores.

Assim, necessário que o ordenamento jurídico conte com instrumentos aptos a

conferir a devida segurança a todos os envolvidos, os quais podem ser, ainda que

inicialmente, assim especificados:

Na securitização são utilizados basicamente dois tipos de instrumento jurídico de

transferência de ativos, cada um em fase distinta da operação: inicialmente, precisase de um contrato apto a transferir segura e efetivamente os bens que servirão de

lastro à operação para o veículo de propósito exclusivo que emitirá os títulos. Em

seguida, necessita-se de instrumentos hábeis a movimentar rapidamente os valores

lastreados no patrimônio segregado.

Assim, a cessão de crédito ou de contrato, num primeiro momento, e os títulos de

crédito ou valores mobiliários, num segundo, são os instrumentos jurídicos de

mobilização de riquezas comumente utilizados em operações de securitização.

(CAMINHA, 2007, p. 78).

Um aspecto essencial dessa operação encontra-se na efetiva segregação dos ativos

transferidos pela originadora, já que estes servem de lastro para a emissão dos valores

mobiliários. Trata-se de pressuposto basilar desse negócio e ponto fundamental do presente

trabalho, tendo em vista as graves conseqüências que de sua vulneração adviriam.

Antes de se adentrar no delineamento jurídico da primeira etapa na estrutura da

securitização, qual seja, a transferência de ativos da originadora à entidade securitizadora pela

cessão de crédito, importante tecer esclarecimentos sobre as características de alguns dos

elementos que compõem a securitização.

22

2.3.1 Dos ativos e sua classificação

Como regra, todos os créditos podem ser objeto de cessão, ressalvadas as vedações

legais e contratuais, prevalecendo, assim, a regra geral do art. 2861 do Código Civil.

Desta forma, vasto rol de créditos tem sido utilizado em operações de securitização.

Entretanto, é o mercado que exige certas características, primando pela boa qualidade

dos ativos cedidos, sob pena de não se apresentar atrativa a securitização a ser realizada.

Afinal, são estes créditos cedidos que servem de lastro para a emissão de títulos e, portanto,

garantia à futura remuneração dos investidores. É o que se destaca do excerto a seguir:

A qualidade do ativo que servirá de lastro à emissão tem grande importância no

processo de securitização, pois, em última análise, a emissão terá as mesmas

características desse ativo, especialmente no que diz respeito a termo, rendimentos e

resgate. Vale salientar que quanto mais homogêneos os contratos/créditos cedidos,

mais fácil será seu agrupamento para posterior securitização. É bem mais simples a

cessão dos créditos ou contratos, no caso de contratos por adesão ou contratos-tipo:

não há necessidade de análise de cada instrumento contratual individualmente para

conhecer detalhes como a possibilidade de cessão, necessidade de aprovação ou

mera notificação do cedido. (CAMINHA, 2007, p. 109-110).

Em complemento, importante também trazer outros destaques:

Tendo em vista que a realização de uma securitização depende da cessão de créditos

de boa qualidade, estes devem não só ser pecuniários, mas, sobretudo, estar livres de

litígios, condições ou ônus suscetíveis de comprometerem os fluxos de caixa da

entidade cessionária destinados a pagar os investidores. Ademais, deverão ser

vincendos, uma vez que, se já vencidos, se enquadrariam na categoria dos créditos

inadimplidos e, portanto, de qualidade duvidosa. (CHAVES, 2006, p. 88).

Desta forma, têm sido utilizados bens e direitos de diversas naturezas, inclusive

aqueles advindos de receitas futuras, em projetos ainda a realizar, mas desde que sejam

determináveis. Aliás, essa característica tem permitido, via securitização, a realização de

projetos de interesse privado e público, que dificilmente seriam concebidos por

financiamentos tradicionais.

1

Art. 286. O credor pode ceder o seu crédito, se a isso não se opuser a natureza da obrigação, a lei, ou a

convenção com o devedor; a cláusula proibitiva da cessão não poderá ser oposta ao cessionário de boa-fé, se não

constar do instrumento da obrigação.

23

Em artigo veiculado pela Moody’s Inverstors Service (2003) encontram-se bem

ilustradas diversas espécies de ativos passíveis de serem utilizados em uma securitização2 e,

em linhas gerais, aponta para “qualquer fluxo-de-caixa, atual ou futuro, que é gerado por

ativos, pode ser securitizado. À medida que o mercado de securitização vem crescendo e

tornando-se mais sofisticado, a variedade de ativos que são securitizados tem aumentado.”

Podem-se citar mais exemplos, como os a seguir:

A securitização de recebíveis, portanto, corresponde a um processo de

transformação de um conjunto de créditos presentes e futuros em garantia colateral

ou em uma posição proprietária de um título especialmente criado com esse

objetivo. Essa explicação ficará mais clara através de alguns exemplos:

• é possível financiar investimentos de modernização de um porto que atua

em exportações através da criação de uma empresa que opere essa área do

porto que será modernizada e retenha, para pagamento do investimento, as

receitas líquidas obtidas com os embarques de exportação; é preciso provar

que o projeto tem viabilidade econômica e que é auto financiável;

• é possível sanear o passivo financeiro de curto prazo de uma empresa

exportadora de “commodities” através de uma operação de securitização de

recebíveis de exportações desde que se consiga demonstrar com segurança

a continuidade das exportações futuras e mostrar a viabilidade da empresa

após o saneamento de seu passivo financeiro com o aporte de dinheiro

obtido através da operação de securitização.

• é possível alongar os passivos de curto prazo e baratear os custos

financeiros de uma indústria química ou farmacêutica securitizando de

modo rotativo seus recebíveis ou seus contratos de longo prazo.

A securitização de recebíveis é um meio para o Brasil se tornar mais competitivo

face à globalização e seus desafios, tais como a criação de empregos e ganhos de

produtividade. É também um instrumento de engenharia financeira que ajuda a

baixar as taxas de juro via desintermediação financeira. (EFC, 2005).

Esse trecho revela-se interessante não apenas por confirmar as várias facetas do que

já foi exposto, mas inovar no quesito segurança e proteção dos investidores. Conforme revela,

nas operações de securitização um dos aspectos mais relevantes é a proteção daqueles, de

forma que sua realização depende de criteriosas análises financeiras, a apontar para sua

viabilidade. Afinal, o que também se encontra em discussão é a proteção da economia

popular.

Uma das formas de revestir a operação de segurança e transparência se dá pela

utilização das chamadas agências de classificação de risco, ou agência de rating.

2

Exemplifica com créditos originados de leasings, tais como: de aeronaves, autos, equipamentos, containers

marítimos, chassis, vagões. Apontam, ainda, para diversos financiamentos: autos, barcos, giro de

concessionários, casas pré-fabricadas transportáveis e hipotecários. E, mais, ativos advindos de recebíveis de

cartões de crédito, fluxo de royalties, stranded utility costs (compensações financeiras por custos incorridos pelas

Distribuidoras de Energia Elétrica devido a mudanças regulatórias nos EUA).

24

A classificação de riscos tornou-se mais conhecida no âmbito nacional nos últimos

anos, mormente a partir de 2001, quando se discutiu o risco-país e as conseqüências da

majoração ou minoração de sua pontuação.

De fato, a terminologia é utilizada quando se pretende a profunda análise de um

mercado ou de uma empreitada. Especificamente no âmbito das securitizações essa análise é

crucial, de forma, mesmo, a avaliar a viabilidade do escopo almejado.

Para uma adequada classificação de risco, os mais diversos aspectos são

considerados, como a seguir se demonstra:

Ora, ao se considerar o início de um investimento ou de uma atividade econômica,

uma série de análises e decisões são feitas com o objetivo de determinar as

características necessárias, ou mínimas, para que tal investimento ou atividade seja

considerado desejável e atrativo para aquele que irá promovê-lo (o investidor).

Independente de sua modalidade (investimento direto, no mercado de ações,

instalações de uma subsidiária em outro país, financiamento etc.), o processo

decisório de um investimento envolve um grande número de ponderações que

variam desde o tempo necessário para recuperar o investimento feito e o início de

obtenção de lucros, a obstáculos culturais que poderão ser enfrentados por

investidores em outros países. Outros elementos de consideração podem, ainda, ser

elencados, tais como cronogramas de implementação a serem cumpridos; custos

inerentes à concretização do projeto; existência de fundos próprios ou possibilidade

de obtenção de financiamentos de terceiros; riscos legais (tais como questões de

ordem tributária, trabalhista e ambiental que decorram da realização do

investimento); planos de contingência, garantias; ambiente regulatório do local em

que a atividade será realizada; forma de operacionalização do projeto; impactos para

a imagem do investidor; riscos comerciais ou inerentes ao negócio em que se traduz

o investimento. Dependendo das circunstâncias específicas, os fatores acima

referidos e mesmo outros, podem trazer um ônus maior ou menor para o sucesso do

projeto, influindo diretamente na possibilidade de o mesmo ser realizado ou não.

(BRÍGIDO, 2004, p. 164-165).

Percebe-se, assim, que em se tratando da negociação no mercado secundário esses

aspectos ganham ainda maior importância, face à hipossuficiência de informações com que

muitas vezes se apresenta o investidor, o qual simplesmente confia que essa avaliação foi

feita, acreditando que há fiscalização da atividade e, portanto, tratar-se de uma aplicação

segura ou, quando menos, com riscos muito bem definidos.

Nesse mercado, o objeto final a ser alcançado é a qualidade do crédito envolvido na

securitização, razão pela qual todo e qualquer aspecto que possa influir na qualidade desse

crédito será considerado.

O autor retro mencionado, após citar comentários da Moody’s, uma das maiores

agências de risco do mercado mundial, e destacar a importância de uma correta análise de um

empreendimento, assevera:

25

Essa passagem mostra, também, a importância que um rating apresenta para a parte

que receberá o investimento (como o mutuário em um empréstimo bancário). Um

investimento com bom rating poderá, por exemplo, apresentar uma taxa menor de

juros ou, então, tornar desnecessária a prestação de garantias de mesma qualidade

das que seriam solicitadas caso o rating da operação em questão fosse inferior.

Prevalece, assim, a máxima de que quanto menor o risco de um investimento, menor

seu custo.

[...]

O tomador de recursos poderá, inclusive, adaptar a estrutura originalmente

pretendida para um financiamento com o escopo de atingir um rating (ou nível de

risco) considerado aceitável para aquele que disponibilizará os recursos financeiros.

(BRÍGIDO, 2004, p. 170).

A classificação de risco não representa uma garantia, mas certamente se trata de

importante etapa na formação de decisão sobre a escolha de um investimento.

Na securitização de créditos a classificação de riscos é obrigatória, conforme se

infere, por exemplo, da Instrução nº 404 da Comissão de Valores Mobiliários, de 13 de

fevereiro de 2004, que em seu art. 3º, inc. II, alínea “c”3, para salvaguardar “o interesse

público, a adequada informação e a proteção ao investidor”, exige, dentre outros requisitos, a

apresentação de “relatório elaborado por agência classificadora de risco em funcionamento no

país”.

E, mais, na mesma Instrução, em seu Anexo I, dispõe a Cláusula V, alínea “n”4, a

obrigação da securitizadora em “manter contratada agência classificadora de risco para

atualização do relatório apresentado por ocasião da colocação de debêntures, até o vencimento

das debêntures;”.

Vale dizer, a avaliação dos riscos é feita de forma constante, já que a inicialmente

feita pode sofrer modificações, a demandar renegociações ou acréscimos de outras garantias

hábeis ao pagamento dos valores mobiliários.

Para melhoria da classificação do risco de determinada securitização, além da

adequada formalização de sua estrutura, há outras medidas que podem ser tomadas pela

formação das chamadas garantias colaterais ou reforço de crédito, que também protegem os

investidores contra eventuais perdas dos ativos-base.

3

IN nº 404 CVM, art. 3º. A CVM poderá, a seu critério, e sempre observados o interesse público, a adequada

informação e a proteção ao investidor, deferir o registro de distribuição de Debêntures padronizadas mediante

análise simplificada dos documentos e das informações submetidas, desde que, cumulativamente, o pedido de

registro: [...] II – esteja instruído com: [...] c) relatório elaborado por agência classificadora de risco em

funcionamento no País;

4

IN nº404 CVM, ANEXO I, Cláusula V – DAS OBRIGAÇÕES ADICIONAIS DA EMISSORA

A EMISSORA está adicionalmente obrigada a: [...] n) manter contratada agência classificadora de risco para

atualização do relatório apresentado por ocasião das debêntures, até o vencimento das debêntures; e”

26

Estas garantias podem se dar tanto no âmbito interno da operação, vale dizer,

prestadas pela própria originadora, como no âmbito externo, por terceiros. Exemplo dessa

última se verifica na contratação de seguro. Das primeiras, tem-se a “sobre-colaterização” ou

“supercolaterização”, que consiste no fornecimento, pela originadora, de uma quantidade de

ativos maior em relação aos valores mobiliários emitidos, de forma que “se o fluxo-de-caixa

gerado pelos ativos securitizados é menor do que o esperado, o fluxo-de-caixa gerado pelo

colateral adicional fica disponível para absorver as perdas.” (MOODY’S, 2003).

Entretanto, certamente que essas medidas, em especial as de âmbito externo, oneram

a operação.

2.3.2 Da sociedade de propósito exclusivo

A nomenclatura sociedade de propósito específico advém da tradução do modelo

norte-americano special purpose company. Críticas foram feitas na medida em que toda

sociedade empresária possui objeto delimitado e, assim, não designaria de forma adequada o

seu propósito. Em decorrência disto, há os que prefiram a utilização das expressões sociedade

de propósito exclusivo, sociedade de objeto exclusivo ou, ainda, veículo de propósito

exclusivo.

Em se tratando de operação de securitização, a constituição de uma sociedade de

propósito exclusivo poderia se dar, em princípio, observando-se quaisquer dos tipos

societários previstos no Código Civil.

Todavia, é comum a utilização da sociedade anônima, seja pelo fato de assim

determinar o normativo pátrio, conforme a natureza do crédito, seja por ser essa sociedade a

única hábil a emitir debêntures, valor mobiliário muito utilizado. É o que se dá, por exemplo,

por força da Resolução nº 2.686, de 27 de janeiro de 2000, do Conselho Monetário Nacional

(CMN)5, que “Estabelece condições para a cessão de créditos a sociedades anônimas de

objeto exclusivo e a companhia securitizadoras de créditos imobiliários”, e impõe a

constituição da sociedade sob a forma de uma sociedade anônima, para utilização de créditos

financeiros. Nesse sentido:

5

Essa determinação já se encontrava prevista desde a Resolução nº 2.026 de 26/11/1993, revogada pela

Resolução nº 2.493 de 08/05/1998, que por sua vez foi revogada pela Resolução nº 2.686 de 27/01/2000, todas

do CMN.

27

A empresa, que se dedicará a operacionalizar a securitização será, necessariamente,

constituída sob a forma de sociedade anônima, constando de sua denominação, a

expressão Companhia Securitizadora de Créditos Financeiros, tendo objeto social

exclusivo, isto é, dedicado apenas aos procedimentos, aqui comentados, nos moldes

das Special Purpose Companies (SPC) do direito norte-americano. (PENTEADO

JR., 1998, p. 122).

A constituição de uma sociedade de propósito exclusivo tem sido muito utilizada no

Brasil na pretensão de buscar a segregação de parcela do patrimônio de determinada pessoa

para consecução de um objetivo específico.

Não obstante a polêmica que envolve a formação de patrimônio separado ou de

afetação, o que será abordado posteriormente, essa expectativa apresenta-se relevante na

securitização de créditos para a conseqüente redução do risco que, de outra forma, em muito

prejudicaria a operação. Nesse sentido, tem-se:

Outro princípio essencial da securitização repousa na perspectiva de segregação do

risco empresarial e negocial da originadora, em face dos créditos que cede, no

sentido de que, uma vez cedido o lastro para a securitizadora, não deve remanescer

nenhum vínculo jurídico entre a securitizadora e a originadora, em relação aos

créditos cedidos; [...]

Essa separação entre securitizadora e originadora, na verdade, é de ordem

patrimonial e de risco da própria atividade da instituição, vale dizer, os investidores,

titulares dos valores mobiliários, lastreados nos créditos, não se sujeitam – em tese –

aos eventos que se relacionem a aspectos ligados a oscilações do patrimônio da

originadora e nem de intervenções ou liquidações; nesse sentido, deflui da legislação

que cuida desses atos interventivos do Banco Central, bem assim da praxis, em

relação aos casos concretos, que as empresas não financeiras, associadas a grupos

financeiros não são atingidas ou comprometidas, diretamente, por essas ações.

(PENTEADO JR., 1998, p. 121).

Justamente pela importância da efetiva segregação patrimonial na operação de

securitização é que nos Estados Unidos utiliza-se a figura do trust, própria do ordenamento

jurídico dos países de tradição anglo-saxônica, que apresenta diversas vantagens quando

comparado às possibilidades existentes nos países de tradição romano-germânica.

Quanto às peculiaridades do trust, primeiro alarde dos problemas a serem

enfrentados neste trabalho, se tratará mais adiante. Por ora, e em curtas linhas, cabe apresentálo da seguinte forma:

O “trust” é instituto oriundo do Direito anglo-americano, utilizado

internacionalmente, que está bastante difundido e existe inclusive em diversos

ordenamentos jurídicos de países da América Latina. Basicamente, o “trust”

pressupõe a transferência fiduciária da propriedade da coisa, ou do direito, daquele

que constitui o “trust”, designado “grantor” ou “settlor”, para as mãos do “trustee”.

28

O “trustee” recebe tal coisa ou direito com a obrigação de administrá-la em

benefício, ou para uso e gozo de um terceiro, chamado “cestui que trust”.

O “trustee”, embora possua a aparência de proprietário perante terceiros, em relação

à coisa ou ao direito que lhe foi confiado, não pode usufruí-lo ex dominio. Não

existe, portanto, possibilidade de confusão legal entre o patrimônio pessoal do

“trustee” e aquele recebido “in trust for”, cada qual submetido a um regime jurídico

próprio. (STUBER, 1989, p. 103).

Nesses moldes, o settlor atua como originador e o trustee equivale à entidade de

propósito exclusivo, sendo beneficiários os investidores.

Na prática dos países de tradição anglo-saxônica o trust se presta às mais diversas

finalidades e, conforme já é possível inferir do excerto retro transcrito, apresenta como maior

característica a efetiva afetação do patrimônio transferido à finalidade almejada, o qual não se

comunicará com nenhuma futura e eventual dívida do settlor ou do trustee.

Ademais, tendo em vista as peculiaridades de que se reveste, a realização de um trust

confere ao trustee apenas parcela dos direitos de propriedade, necessários ao cumprimento do

seu múnus, não encontrando idêntica peculiaridade nos institutos oriundos do sistema

romano-germânico. Em outras palavras, constitui-se uma dupla propriedade sobre um mesmo

bem ou conjunto de bens, mas sem que tal represente um condomínio, por exemplo.

A base desses entraves para uma eficiente formatação jurídica na realização da

securitização de crédito no Brasil pode ser traduzida nas seguintes palavras:

No Brasil, seja pela não aceitação do regime de dupla propriedade, pela forma

incipiente com que o patrimônio de afetação ainda é tratado ou pela ausência de

instrumentos eficazes de controle e fiscalização do trustee por parte do Judiciário, o

trust não foi adotado no âmbito da securitização nacional.

Assim, outro caminho não restou aos engenheiros do mercado de capitais senão

buscar alternativas que proporcionassem vantagens análogas àquelas conferidas pelo

trust. Foi assim que surgiram as sociedades de propósito específico e,

posteriormente, os fundos de investimento em direitos creditórios, chamados neste

trabalho de entidades de propósito específico. (CAMINHA, 2007, p. 143)

Não obstante, a sociedade de propósito exclusivo deverá ser constituída, devendo seu

objeto restringir-se à aquisição de créditos e respectiva emissão de valores mobiliários

garantidos por aqueles. Essa exclusividade visa também à garantia da operação, evitando-se a

possibilidade da securitizadora apresentar dívidas oriundas de outros negócios. Tal representa

maior segurança aos investidores e também à própria originadora, que não corre o risco de ver

os ativos cedidos se perderem antes do efetivo recebimento da quantia pactuada na cessão.

A sociedade de propósito exclusivo não pode contar com qualquer outra obrigação

senão a de receber créditos e realizar os respectivos pagamentos, inclusive das despesas

geradas na operação, não buscando lucro.

29

Verifica-se, assim, que a “existência da securitizadora e o objetivo da operação de

securitização vinculam-se à antecipação em favor da instituição originadora dos montantes

correspondentes aos recebíveis de que esta dispõe, não sendo concebida a securitizadora como

um fim em sim mesmo” (PENTEADO JR., 1998, p. 121).

No Brasil, outro sério problema às securitizações adveio da alta carga tributária

aplicada às sociedades de propósito exclusivo. Como alternativa, cuidaram os próprios órgãos

reguladores, em especial o Conselho Monetário Nacional e a Comissão de Valores

Mobiliários, de buscar outras vias, culminando na utilização de fundos de investimento, mas

que em nada desnaturaram a estrutura em comento.

A idéia de utilização de fundos de investimento não é nova, já tendo sido utilizada

em outras operações, sendo que na securitização há países que a prefiram, como é o caso da

França. Esse panorama e algumas questões que envolvem os fundos de investimento

encontram-se descritos na seguinte passagem:

O Direito Brasileiro consagra a existência dos fundos, tanto na área comercial e

financeira, como na Administração Pública. O Fundo é patrimônio com destino

específico, abrangendo elementos ativos e passivos vinculados a um certo regime,

que os une, mediante a afetação dos bens a determinadas finalidades, que justifique a

adoção de um regime jurídico próprio. Na terminologia jurídica, o conjunto de bens

com regime próprio pode constituir uma universalidade de direito (universitas juris),

quando prevista em lei, ou uma universalidade de fato (universitas facti), quando

decorrente de situações fáticas.

[...]

Os Fundos do Mercado de Capitais não têm personalidade jurídica e os de Direito

Público podem tê-la ou não conforme determinar o diploma legal que os constituiu.

Mas já existe ampla regulamentação que, nos últimos vinte e cinco anos, admitiu,

tanto no Brasil, como no Exterior, que os fundos do mercado de capitais tivessem

patrimônio e capacidade processual, sem atribuir-lhe, todavia, personalidade

jurídica, constituindo, assim, uma forma especial de condomínio, diferente do

comum previsto pelo Código Civil. (WALD, 1990, p. 81)

E assim tem sido, reconhecendo-se os fundos como um condomínio de natureza

especial, dotado de patrimônio e contabilidade próprios, assim como de representação em

juízo, ainda que não possua, efetivamente, personalidade jurídica.

No Brasil existem duas espécies de fundos de investimento, quais sejam; os fundos

de investimento imobiliários, tendo suas cotas lastreadas em bens e direitos de natureza

imobiliária, e os fundos de investimento em direitos creditórios.

Natália Cristina Chaves (2006) lembra que pela utilização dos fundos, por serem

desprovidos de personalidade jurídica, não há incidência de Programa de Integração Social

(PIS), do Programa de Formação do Patrimônio do Servidor Público (PASEP), da

30

Contribuição para Seguridade Social (COFINS), da Contribuição Social sobre o Lucro

Líquido (CSLL) e IOF.

Mas a operação na qual se encontra inserido é a mesma daquela outra. Vale dizer,

tornou-se opção hábil em uma securitização de crédito, como se colhe:

A bem da verdade, as operações de securitização de recebíveis e aquelas envolvendo

fundos de investimento em direitos creditórios são praticamente idênticas. Em

ambos os casos, há uma sociedade que originou direitos creditórios em operações

com seus clientes (venda de mercadorias, prestação de serviços etc.), cedendo estes

direitos para uma outra entidade, que irá colocar valores mobiliários por ela emitidos

junto ao público, e pagar a originadora pelos direitos que adquiriu com os recursos

captados no mercado. A diferença está em que, nas operações de securitização, é a

sociedade de propósito específico, uma sociedade anônima, quem recebe os direitos

e capta recursos, para pagá-los, no mercado, através da colocação de valores

mobiliários de sua emissão. E, nos casos dos fundos de investimento em direitos

creditórios, o fundo, vale dizer, um condomínio, desempenha o papel de sociedade

de propósito específico. (FAGUNDES, 2003, p. 104).

Trata-se, portanto, de estrutura alternativa para a realização da securitização.

Todavia, se por um lado resta minorado o impacto tributário da operação, há outros

inconvenientes na utilização dos fundos, como, por exemplo, o fato das cotas dos fundos de

investimentos não serem valores mobiliários com ampla utilização no mercado de capitais, ao

contrário das debêntures emitidas por sociedades securitizadoras. É o que alerta o retro citado

autor, acrescentando que “a adoção de uma ou de outra estrutura financeira dependerá das

especificidades de cada caso concreto” (FAGUNDES, 2003, p. 105).

Em ambas as formas se mantém a discussão sobre o aspecto elementar da operação,

da capacidade que dela se espera em relação à afetação dos ativos cedidos, tal como se dá no

modelo norte-americano, alcançado pela utilização do trust.

Sobre o tema, veja-se o quanto segue:

A situação do Fundo, no Direito brasileiro do mercado de capitais se explica, pela

influência que o Direito norte-americano exerceu sobre a nossa legislação do

Mercado de Capitais, ensejando a consagração, tanto na Lei das Sociedades

Anônimas, como nas demais normas sobre mercado de capitais, de institutos novos,

destacados do nosso Direito Civil e Comercial tradicional, como são o Fundo e o

agente fiduciário, e ensejando assim a entrada, na prática legislativa e regulamentar

brasileira, de figuras análogas ao trust existente no Direito anglo-saxão. Por outro

lado e num movimento paralelo, a Jurisprudência tem discutido e reconhecido a

existência e a importância crescente dos chamados “negócios fiduciários”,

entendendo que defluem das declarações ou manifestações dos indivíduos e do

princípio contratual básico da autonomia da vontade, não necessitando de normas

legais específicas para que sejam reconhecidas a sua validade e legitimidade.

(WALD, 1990, p. 18).

31

Em síntese, estes são os modelos utilizados como sociedade de propósito exclusivo,

nas operações de securitização de créditos realizadas no Brasil.

2.3.3 Da cessão de crédito

Um dos aspectos mais importantes da securitização encontra-se na adequada

realização da cessão dos créditos que servirão de lastro à emissão dos valores mobiliários.

Afinal, é através dela que se transferem os ativos da originadora à securitizadora (SPE) e,

outrossim, transfere-se a relação jurídica existente com os devedores deste crédito.

A cessão de crédito é tratada no Código Civil de 2002 no capítulo das obrigações,

nos arts. 286 a 298, não apresentando diferenças relevantes em relação à redação dos arts.

1.065 a 1.077 do Código Civil de 1916, podendo ser definida do seguinte modo:

Chama-se cessão de crédito o negócio jurídico em virtude do qual o credor transfere

a outrem a sua qualidade creditória contra o devedor, recebendo o cessionário o

direito respectivo, com todos os acessórios e todas as garantias. É uma alteração

subjetiva da obrigação, indiretamente e realizada, porque se completa por via de

uma trasladação da força obrigatória, de um sujeito ativo para outro sujeito ativo,

mantendo-se em vigor o vinculum iuris originário. Difere da novação e do

pagamento como sub-rogação (v. ns. 162 e 159), em que não opera a extinção da

obrigação, mas, ao revés, permanece esta viva e eficaz. Apenas, a soma dos poderes

e das faculdades inerentes à razão creditória, sem modificação no conteúdo ou

natureza da obligatio, deslocam-se da pessoa do cedente para a daquele que lhe

ocupa o lugar na relação obrigacional. (PEREIRA, 1995, p. 253-254).

Portanto, não há extinção ou modificação do conteúdo da obrigação e também não

cria “nova relação jurídica, transmitindo apenas a antiga ao terceiro cessionário.” (FIUZA,

2008, p. 360).

Como regra, todos os créditos ou direitos obrigacionais são transmissíveis, “pois em

princípio todos são suscetíveis de mutação, como qualquer elemento integrativo do

patrimônio. Por exceção, e somente por exceção, será defesa.” (PEREIRA, 1995, p. 256). Não

obstante, “em relação a alguns deles, a própria natureza da obrigação, as determinações legais

ou a convenção existente entre as partes excluem a transmissão.” (WALD, 1995, p. 155).

Dentre as proibições legais têm-se aquelas que não possuem conteúdo

exclusivamente patrimonial, como, por exemplo, o pátrio poder e as obrigações de natureza

personalíssima, como o direito a alimentos. Já pela natureza da obrigação, veda-se a cessão

apenas dos acessórios, sem a transferência do principal.

32

Os créditos a serem cedidos podem ser das mais variadas naturezas, desde que

tenham aptidão de gerar renda, podendo mesmo tratar-se de crédito futuro. A antiga celeuma

quanto à possibilidade de cessão de crédito futuro restou encerrada, uma vez que o atual

Código Civil, em seu art. 1046, tornou possível tal realização, desde que o objeto desse

negócio jurídico seja determinável.

Para a validade da cessão em relação a terceiros, assim entendidos todos aqueles que

não participaram de sua realização, incluindo-se, portanto, o devedor e quaisquer outros, deve

ser observada sua forma, assim como a notificação do devedor.

A cessão pode se dar por instrumento particular, salvo se versar sobre crédito que,

por sua natureza, demande forma pública, como no caso de crédito hipotecário. Assim, se

realizada por instrumento particular, deve ser levada a registro, garantindo a devida

publicidade ou, segundo parte da doutrina, a própria validade.

Outra questão relevante da cessão de crédito encontra-se na notificação do devedor,

tal como determina o art. 2907 do Código Civil, dando-lhe ciência do negócio jurídico

realizado entre cedente e cessionário, vinculando-o a ela. Embora não seja obrigatória para a

viabilidade da cessão, as implicações dessa medida são extremas tanto para aquele quanto

para este último, como se verifica:

A notificação marca, assim, um momento de singular importância, por duas razões.

a) Até sua ocorrência o devedor pode validamente resgatar o seu débito, pagamento

ao credor primitivo (CC, art. 1.071, 1ª parte); mas, desde o instante em que foi

intimado da transferência do crédito, não mais lhe é facultado fazê-lo, pois que a

notificação tem o condão de ligá-lo à nova relação jurídica.

b) No instante em que é notificado, o devedor pode opor, tanto ao cedente, como ao

cessionário, as exceções que lhe competirem; assim sendo, poderá alegar que já

pagou a dívida, que ela se compensou, ou a existência de vícios, tais como o erro,

dolo ou coação. Se o não fizer nesse momento, não poderá fazê-lo mais tarde,

porque seu silêncio equivale à anuência com os termos do negócio e revela seu

propósito de pagar ao cessionário a prestação objeto da cedência. (RODRIGUES,

1995, p. 303).

Cumpre advertir que tais oposições por parte do devedor, que devem

obrigatoriamente ser aduzidas tão logo seja notificado, se referem tão somente às exceções