Determinantes da taxa de juros

Luiz Carlos Bresser-Pereira, Nelson Marconi e José Luís Oreiro

Capítulo 9 de Structuralist Development

Macroeconomics, Londres: Routledge, a

ser publicado.

No capítulo 8 vimos que a taxa de crescimento de equilíbrio de uma economia

de renda média depende da interação entre a “restrição de capacidade” – a qual

depende da taxa de investimento e da produtividade do capital. A taxa de

investimento depende das oportunidades de investimentos lucrativos (que

depende principalmente da taxa de câmbio flutuar em torno do equilíbrio

industrial) e do custo do capital ou taxa de juros, o qual permanece

indeterminado até o presente momento. Neste capítulo apresentaremos a

determinação do custo do capital, relacionando-o com a taxa de juros de longo

prazo dos títulos públicos. Como será argumentado na sequencia, a taxa de

juros de longo prazo, dentro de certos limites, é determinada pelas convenções

prevalecentes no mercado financeiro. Nos países em desenvolvimento,

inclusive os de renda média, essas convenções tendem a estabelecer um valor

excessivamente alto para a taxa de juros, devido à pressão de policymakers

ortodoxos que defendem taxas de juros médias elevadas com base que

interessam aos capitalistas rentistas e os financistas que administram sua

riqueza, usando para isso uma série de justificativas, em especial, a necessidade

de se combater a inflação, e a conveniência de se evitar a “repressão

financeira” – o que limita as oportunidades de investimentos lucrativos e

contribui para a tendência cíclica a apreciação da taxa real de câmbio, a qual

será discutida nos Capítulos 13 e 14.

A taxa de juros como um fenômeno monetário A taxa de juros é definida como o inverso da relação existente entre uma soma

em dinheiro e o que se pode obter ao se desistir, por um período determinado

de tempo, do poder de comando proporcionado por essa soma monetária em

troca de um crédito (Keynes, 1936: 174). Definida dessa forma, a taxa de juros

é um fenômeno essencialmente monetário, estando relacionado com a

preferência pela liquidez do público, ou seja, com a proporção na qual este

deseja manter o poder de comando (renda e riqueza) sobre consumo futuro na

forma líquida imediata (moeda e substitutos próximos da mesma). Daqui se

segue que a taxa de juros nada mais é do que a recompensa que os indivíduos

exigem pela renúncia a liquidez. Quanto maior for a preferência pela liquidez

do público, maior será a taxa de juros.

Deve-se ressaltar que a taxa de juros não deve ser vista como a recompensa

pela poupança ou abstinência de consumo presente. Isso porque o poder de

comando sobre o consumo futuro pode ser igualmente mantido na forma de

moeda que não rende juros, ou seja, da moeda entesourada. Dessa forma, um

aumento da propensão a poupar não irá reduzir a taxa de juros, mas provocará

uma redução da demanda agregada e, dessa forma, do nível de emprego e de

atividade econômica.

A preferência pela liquidez, por seu turno, se origina da incerteza quanto ao

futuro da taxa de juros. Numa economia onde não existisse incerteza, ou seja,

onde os agentes econômicos pudessem prever a evolução futura da taxa de

juros, não haveria nenhuma razão pela qual os mesmos desejassem manter sua

riqueza (ou, ao menos, uma parte dela) na forma líquida imediata. Isso porque

os preços de mercado dos títulos com diferentes prazos de maturidade já

incorporam todas as mudanças previsíveis da taxa de juros futura, de tal

maneira que a “realização antecipada” de um ativo, ou seja, a venda do mesmo

antes do seu prazo de maturidade, jamais irá resultar em perda de capital para

os possuidores desses títulos. Nessas circunstâncias a moeda seria dominada

em termos de taxa de retorno pelos títulos, ou seja, em nenhuma circunstância a

moeda seria capaz de proporcionar um retorno superior ao dos títulos.

A existência de incerteza quanto à evolução futura da taxa de juros faz com

que existam circunstâncias nas quais a possibilidade de perda de capital

resultante da realização antecipada de um ativo torne a moeda um ativo mais

rentável do que os títulos. Mais precisamente, a moeda poderá proporcionar um

rendimento superior aos títulos se houver um aumento imprevisto da taxa de

juros no futuro. Nesse contexto, os possuidores de títulos sofrerão uma perda

de capital caso sejam obrigados a se desfazer dos mesmos antes do término do

prazo de maturidade.

Dado que a taxa de juros está relacionada com o prazo pelo qual o indivíduo

está disposto a abrir mão do poder de comando sobre consumo futuro, segue-se

que podemos definir um complexo de taxa de juros, ou seja, uma relação entre

o prazo de maturidade dos diferentes títulos e a taxa de juros a ele associada.

Essa relação é denominada de estrutura a termo da taxa de juros. Como a

incerteza a respeito da evolução futura da taxa de juros é tanto maior quanto

maior for o prazo de maturidade dos títulos, segue-se que os indivíduos irão

exigir, via de regra, uma recompensa maior pela renúncia a liquidez para

prazos mais longos do que para prazos mais curtos. Isso significa que os títulos

de longo prazo devem pagar um prêmio de liquidez sobre os títulos de curtoprazo, em função da maior incerteza a que estão sujeitos. Essa relação pode ser

visualizada por intermédio da Figura 9.1 abaixo.

Figura 9.1

Taxa de juros

Prazo de vencimento

Com base na Figura 9.1, podemos constatar que a preferência pela liquidez

estabelece que os títulos de prazo mais longo devem proporcionar aos seus

possuidores uma taxa de juros mais alta do que os títulos de prazo mais curto.

Em outras palavras, os títulos de longo prazo devem pagar um prêmio de

liquidez sobre os títulos de curto-prazo, em função da maior incerteza a que os

primeiros estão sujeitos. Essa relação, contudo, nada nos diz a respeito dos

determinantes do complexo de taxa de juros. Tudo o que podemos inferir a

partir da Figura 8.1 é que a taxa de juros é uma função crescente do prazo de

vencimento dos títulos. Para analisar os determinantes do complexo de taxa de

juros, devemos, primeiramente, analisar a determinação da taxa de juros dos

títulos de curto-prazo, a qual é a base da estrutura a termo da taxa de juros,

razão pela qual a taxa de juros de curto-prazo pode também ser denominada de

taxa de juros básica.

A determinação da taxa básica de juros A taxa básica de juros é a taxa prevalecente no mercado interbancário, ou seja,

o mercado onde os bancos comerciais emprestam dinheiro uns aos outros de

maneira a atenderem as suas necessidades de liquidez. O Banco Central atua

como emprestador de última instância nesse mercado, provendo liquidez ao

sistema bancário no caso em que a demanda de liquidez por parte do mesmo

seja superior ao montante de reservas a disposição do sistema bancário como

um todo. A taxa de juros básica é, portanto, a taxa de juros na qual os bancos

comerciais podem tomar emprestado ou emprestar recursos entre si ou com o

Banco Central.

Os empréstimos realizados no mercado interbancário tem como garantia títulos

públicos de curto-prazo de maturidade. O valor da garantia depende, contudo,

do preço desses títulos e, portanto, da taxa de juros de curto-prazo. Sendo

assim, o Banco Central pode influenciar a taxa de juros de curto-prazo por

intermédio de operações de compra e venda de títulos públicos, as quais são

denominadas de operações de mercado aberto. Essas operações tem como

contrapartida contábil, a criação (no caso da compra de títulos públicos) ou

destruição (no caso da venda de títulos públicos) de base monetária.

Se o Banco Central deseja reduzir a taxa de juros de curto-prazo, então ele

deverá convencer os bancos a trocar uma parte dos títulos que possuem em

carteira pela moeda adicional que está sendo criada pela operação de mercado

aberto. Isso só será possível se os bancos acreditarem que poderão ter um

ganho de capital com essa operação. Para tanto, os bancos (ou pelo menos uma

parte deles) devem acreditar que a taxa de juros irá subir no futuro de tal forma

que a manutenção de títulos públicos em carteira levará a uma perda de capital

no curto-prazo. Isso irá acontecer se a taxa de juros oferecida pelo Banco

Central na operação de compra de títulos públicos for menor do que a taxa de

juros que os bancos acreditam que irá prevalecer no futuro próximo. Nesse

caso, os bancos irão apostar na elevação da taxa de juros e, portanto, na queda

futura dos preços dos títulos, aceitando assim vender uma parte (ou a

totalidade) dos títulos públicos que possuem em carteira para o Banco Central,

especulando assim com a possibilidade de recompra-los mais tarde a um preço

mais baixo. Se o desejo do Banco Central for o de elevar a taxa de juros, então

ele deverá convencer os bancos comerciais de que a taxa de juros irá se reduzir

no futuro com respeito ao nível prevalecente hoje. Nesse caso, os bancos irão

apostar numa elevação futura dos preços dos títulos, aceitando assim reduzir a

sua liquidez e aumentando a posição comprada em títulos públicos.

Para que o Banco Central seja capaz de fixar a taxa de juros de curto-prazo no

patamar que considerar desejável do ponto de vista da obtenção dos objetivos

da política monetária, é necessário que exista divergência de opinião entre os

bancos a respeito da evolução futura da taxa de juros. Se todos os bancos

apostarem no aumento futuro da taxa de juros (queda futura dos preços dos

títulos), então só haverá vendedores no mercado de títulos de curto-prazo, e o

preço dos títulos irá pra zero. Analogamente, se todos os bancos apostarem na

redução futura da taxa de juros (aumento do preço dos títulos), então só haverá

compradores no mercado de títulos, e será taxa de juros de curto-prazo a tender

a zero. Sendo assim, a operação normal da política monetária exige a existência

de um continuum de expectativas a respeito da evolução futura da taxa de juros

de curto-prazoi. Nesse contexto, à medida que o Banco Central reduz a taxa de

juros – e, por consequência, aumenta a base monetária – então alguns dos

bancos que antes apostavam na redução futura da taxa de juros (ou seja, na

elevação futura dos preços dos títulos) mudam sua posição, passando a apostar

na elevação futura da referida taxa. Em outras palavras, a redução gradual da

taxa de juros faz com que alguns dos bancos que antes eram “altistas” tornemse “baixistas”ii.

Desse razoado se segue que a fixação da taxa de juros por parte da autoridade

monetária requer a existência de uma função de demanda especulativa de

moeda (ou títulos) tal que à medida que a taxa de juros de curto-prazo se

reduza, ocorra um aumento gradual na quantidade de moeda (ou uma redução

na quantidade de títulos) que o sistema bancário como um todo deseja reter.

Essa função pode ser visualizada por intermédio da Figura 9.2 abaixo.

Figura 9.2

i

M

Se a função de demanda especulativa de moeda tiver o formato apresentado na

Figura 8.2 acima, então o Banco Central poderá fixar a taxa de juros de curtoprazo em qualquer nível que achar conveniente, bastando para isso administrar

a demanda especulativa de moeda, transformando “altistas” em “baixistas”

quando deseja reduzir a taxa de juros, e “baixistas” em “altistas”, quando

deseja fazer o contrário. Daqui se segue, portanto, que, nas condições supostas,

a taxa de juros de curto-prazo é um fenômeno que está sob o completo controle

da autoridade monetária.

O nível da taxa básica de juros vai depender dos objetivos da política monetária

e da forma pela qual a manipulação dessa taxa permite a obtenção dos

objetivos em consideração. Sem perda de generalidade, iremos supor que a taxa

de juros de curto-prazo é exogenamente determinada com base nos objetivos da

política monetária. A determinação da taxa de juros de curto-prazo pode então

ser visualizada por intermédio da Figura 9.3 abaixoiii .

Figura 9.3

i

M*

M

A estrutura a termo das taxas de jurosiv Vimos na seção anterior como se dá o processo de fixação da taxa de juros básica de

uma economia capitalista. Iremos agora estender nossa análise para a determinação do

complexo de taxas de juros, ou seja, as taxas de juros de dívidas de diferentes prazos

de maturidade. A taxa básica de juros, controlada pelo Banco Central, refere-se aos

empréstimos no mercado interbancário, os quais possuem, em geral, prazo de

maturidade de um dia. A partir dessa taxa se determinam as demais taxas de juros

com base na assim chamada “teoria das expectativas da estrutura a termo”.

Consideremos inicialmente uma economia que possui apenas dois tipos de títulos, um

título de um ano de prazo de maturidade e outro título de dois anos de prazo de

maturidade. O primeiro título promete um pagamento de $100 daqui a um ano. O

segundo título, por sua vez, promete um pagamento de $100 daqui a dois anos. Para

manter o exemplo o mais simples possível, vamos desconsiderar o risco de default, ou

seja, iremos supor que não existe risco de inadimplência por parte do emissor do

título, de tal forma que ambos os títulos irão pagar o valor prometido no seu prazo de

vencimento.

Como os preços de ambos os títulos são determinados?

Seja

o preço corrente do título de prazo de maturidade de um ano e

o preço

corrente do título de prazo de maturidade de 2 anos. Considere ainda que a taxa de

juros nominal para aplicações de um ano (por hipótese, a mais curta aplicação

disponível nessa economia) seja igual a

e que a taxa de juros de curto-prazo

esperada para daqui a um ano seja igual a

.

O preço corrente do título de prazo de maturidade de um ano nada mais é do que o

valor presente de $100, descontado pela taxa de juros de um ano, ou seja:

(9.1)

Suponha agora que o investidor deseja comprar um título de dois anos de prazo

de maturidade, com o objetivo de vendê-lo ao final do primeiro ano. Seja

o preço esperado de venda do título de dois anos de prazo de maturidade, ao

final do primeiro ano. A taxa esperada de retorno para o investidor dessa

aplicação será

𝑃𝑒!,𝑡!!

𝑃!,𝑡

. Supondo que o investidor é risco-neutro, segue-se

que, em equilíbrio, a taxa esperada de retorno de uma aplicação de um ano num

título de prazo de maturidade de dois anos deve ser exatamente igual a taxa de

retorno de uma aplicação de igual prazo de maturidade num título de um ano.

Temos, então, que:

1 + 𝑖𝑡 =

𝑃𝑒!,𝑡!!

𝑃!,𝑡

(9.2)

O preço de um título de um ano de prazo de maturidade daqui a um ano, por

sua vez, será determinado com base na taxa de juros de curto-prazo que se

espera para daqui a um ano, ou seja:

𝑒

𝑃!,𝑡!!

=

!""

!!𝑖𝑒!,𝑡!!

(9.3)

Substituindo (9.3) em (9.2) temos após os algebrismos necessários que:

𝑃!,𝑡 =

!""

(9.4)

!!𝑖𝑡 !!𝑖𝑒!,𝑡!!

A expressão (9.4) mostra, portanto, que o preço de um título de dois anos de

prazo de maturidade é o valor presente descontado de $ 100 por um prazo de

dois anos, com base na taxa de juros de curto prazo corrente e no valor

esperada dessa taxa em um ano.

O próximo passo é definir o conceito de rendimento na maturidade. Definese o rendimento na maturidade de um título de n anos como a taxa de juros

constante que equaliza o preço corrente do título com o valor presente dos

pagamentos futuros prometidos pelo mesmo. No exemplo que estamos

considerando o rendimento na maturidade de um título de dois anos é dado por:

𝑃!,𝑡 =

!""

!!𝑖!,𝑡

!

(9.5)

A partir as expressões (9.4) e (9.5) podemos obter a relação entre a taxa de

juros de dois anos e a taxa de juros de um ano. Com efeito, igualando as duas

expressões obtemos:

1 + 𝑖!,𝑡 =

𝑒

1 + 𝑖!,𝑡 1 + 𝑖!,𝑡!!

(9.6)

O rendimento na maturidade de um título de dois anos é igual a raiz

quadrada do produto entre taxa de juros corrente de um título de um ano de

prazo de maturidade e a taxa de juros esperada desse mesmo título daqui a um

ano.

Sem perda de generalidade, a expressão (9.6) pode ser aproximada

(Blanchard, 1999, p.170) por:

!

𝑒

𝑖!,𝑡 = ! 𝑖!,𝑡 + 𝑖!,𝑡!!

(9.7)

Em palavras: a taxa de juros de dois anos é (aproximadamente) a média

aritmética entre o valor corrente da taxa de juros de um ano e o valor esperado

para o próximo ano dessa mesma taxa.

Na derivação das expressões (9.6) e (9.7) consideramos que o investidor é

risco neutro. Contudo essa não é uma hipótese razoável. Com efeito, a compra

de um título de dois anos de prazo de maturidade traz um risco de perda de

capital para o investidor caso ocorra uma elevação não esperada da taxa de

juros ao final do primeiro ano. Nesse caso, a realização prematura desse título

irá proporcionar uma taxa de retorno menor do que a taxa inicialmente

esperada pelo investidor, qual seja

𝑃𝑒!,𝑡!!

𝑃!,𝑡

. Isso porque o preço de venda do

título de dois anos daqui a um ano será menor do que o preço esperado pelo

investidor, caso a taxa de juros ao final de um ano seja maior do que a

inicialmente esperada por ele. Dessa forma, uma elevação não prevista da taxa

de juros entre t e t+1 irá reduzir o retorno da aplicação por um ano num título

de dois anos de prazo de maturidade relativamente à aplicação pelo mesmo

prazo num título de um ano.

Com base nesse razoado podemos concluir, tal como fizemos na primeira

seção, que aplicações por prazo mais longo são mais arriscadas para o

investidor do que aplicações por prazo mais curto. Sendo assim, em equilíbrio,

o título de dois anos de prazo de maturidade deverá proporcionar ao seu

possuidor um rendimento na maturidade maior do que o valor presente dos

pagamentos prometidos pelo mesmo. Em outras palavras, o título mais longo

deve pagar um prêmio de liquidez com respeito ao título curto, em função do

risco de perda de capital envolvido na realização “prematura” do mesmo. Isso

posto, a taxa de juros do título de dois anos será dada por:

!

𝑒

𝑖!,𝑡 = ! 𝑖!,𝑡 + 𝑖!,𝑡!!

+𝜌

Onde: 𝜌

maturidade.

(9.8)

é o prêmio de liquidez dos títulos de dois anos de prazo de

Para o caso de um título de prazo de maturidade de n anos, o rendimento na

maturidade será dado por:

𝑖𝑛,𝑡 =

!

𝑛

𝑒

𝑒

𝑖!,𝑡 + 𝑖!,𝑡!!

+ ⋯ + 𝑖!,𝑡!𝑛

+𝜌

(9.9)

A expressão (9.9) apresenta a determinação da estrutura a termo da taxa de

juros. Com efeito, a taxa de juros de longo prazo, ou seja, o rendimento na

maturidade de um título de n anos, é (aproximadamente) igual a média

aritmética entre o valor corrente da taxa de juros de curto-prazo (rendimento do

título de 1 ano) e os valores esperados para a taxa de juros de curto prazo até o

vencimento do título em consideração, acrescida do prêmio de liquidez dos

títulos de longo prazo.

Como foi visto na seção anterior, o Banco Central controla com facilidade o

valor corrente da taxa de juros de curto-prazo. Mas a taxa de juros de longo

prazo não depende apenas do valor corrente dessa taxa, como também das

expectativas que o mercado financeiro formula a respeito dos valores futuros

da taxa em consideração. Daqui se segue que o Banco Central só conseguirá

reduzir a taxa de juros de longo prazo se for capaz de administrar as

expectativas dos agentes do mercado financeiro no sentido de levá-los a

acreditar que a redução da taxa de juros de curto-prazo é de caráter

permanente. Em outras palavras, para que a redução da taxa de juros de curtoprazo seja seguida por uma redução da taxa de juros de longo prazo é

necessário que as expectativas a respeito do valor futuro da taxa de juros de

curto-prazo também sejam reduzidas. Do contrário, o efeito sobre a taxa de

juros de longo prazo será mínimo e a política monetária se mostrará ineficaz,

haja vista que a taxa de juros relevante para as decisões de investimento é a

taxa longa, não a curta.

Convenções e a taxa de juros de longo prazo Vimos na seção anterior que a taxa de juros de longo prazo, ao contrário da taxa curta, não está sob controle direto da autoridade monetária. Mais especificamente, a taxa longa depende das expectativas prevalecentes no mercado financeiro a respeito do valor futuro da taxa de juros de curto-­‐

prazo. Isso significa dizer que a taxa longa depende das expectativas a respeito do comportamento futuro da política monetária. Como essas expectativas são formadas? Para a teoria neoclássica as expectativas a respeito do comportamento futuro da política monetária são formuladas a partir do conceito de taxa natural de juros, ou seja, o valor da taxa real de juros para a qual a inflação é mantida constante ao longo do tempo, o que requer a igualdade entre a demanda agregada e o assim chamado “produto potencial” da economia. Em outras palavras, a taxa natural de juros é o valor assumido pela taxa real de juros quando a economia opera com uma taxa de desemprego tal que os trabalhadores estão satisfeitos com o salário real que estão recebendo. A taxa natural de juros é tida como independente da política monetária, sendo determinada pela produtividade do capital, pelas preferências intertemporais das famílias e pela política fiscal. Dessa forma, mantidas constantes todas essas variáveis, a taxa natural de juros também se mantem constante, podendo assim atuar como um benchmark para a formação de expectativas a respeito da evolução futura da política monetária. Mais especificamente, se o valor corrente da taxa real de juros for menor do que o valor da taxa natural, então os agentes econômicos poderão antecipar uma elevação da taxa de juros à médio e longo prazo. Analogamente, se o valor corrente da taxa real de juros for maior do que o valor da taxa natural, então os agentes deverão esperar por uma flexibilização da política monetária, a qual levará a uma redução futura na taxa de juros de curto-­‐prazo. Do ponto de vista da macroeconomia estruturalista do desenvolvimento, o conceito de taxa natural de juros é um non-­‐sense por se basear na ideia de que existe um produto potencial que é independente da demanda agregada. Conforme argumentamos no capítulo 3, as condições de oferta da economia não são o fator que limitam a expansão do nível de atividade econômica no longo prazo, haja vista que tanto a disponibilidade dos fatores de produção como o ritmo de progresso tecnológico são sensíveis às variações da demanda agregada. As expectativas a respeito do comportamento futuro da política monetária dependem daquilo que Keynes chamou de “taxa de juros segura”, ou seja, o valor da taxa de juros que o público acredita que irá prevalecer no longo prazo. A taxa de juros segura nada mais é do que uma convenção social, ou seja, uma crença compartilhada entre os agentes econômicos a respeito do valor em torno do qual a taxa de juros flutua ao longo do tempo. Em consequência, países com condições macroeconômicas semelhantes podem apresentar taxas de juros seguras diferentes. Consideremos que a taxa de juros segura numa determinada economia seja dada por . Suponhamos, agora, que o Banco Central inicie um processo de flexibilização da política monetária, reduzindo a taxa de juros de curto-­‐prazo a um patamar inferior a . Como a taxa de juros de longo prazo é (aproximadamente) igual à média aritmética entre a taxa de juros de curto-­‐prazo e os valores esperados para essa taxa no futuro, acrescida do prêmio de liquidez dos títulos longos sobre os títulos curtos, segue-­‐se que se a redução do valor corrente da taxa de juros de curto-­‐prazo não levar a uma redução da taxa de juros segura, ou a uma diminuição da preferência pela liquidez dos agentes econômicos, então as expectativas a respeito do valor futuro da taxa de juros de curto-­‐prazo serão imediatamente reajustadas para cima, fazendo com que a taxa de juros de longo prazo não se altere. Nesse caso, a política monetária será ineficaz. A esse respeito, Keynes afirmava na sua Teoria Geral que: A autoridade monetária controla, com facilidade, a taxa de juros a curto prazo,

não só pelo fato de não ser difícil criar a convicção de que sua política não

mudará sensivelmente em um futuro muito próximo, como também em virtude

de a possível perda ser pequena, quando comparada com o rendimento corrente

(a não ser que este chegue a ponto de ser quase nulo). Mas a taxa a longo prazo

pode mostrar-se mais recalcitrante no momento em que caia a um nível que,

com base na experiência passada e nas expectativas correntes da política

monetária futura, a opinião abalizada considera “inseguro” (Keynes, 1936,

p.203).

Isso não quer dizer, obviamente, que o Banco Central não seja capaz de influenciar a taxa de juros de longo prazo por intermédio de variações apropriadas da taxa de juros de curto-­‐prazo. Ele poderá fazê-­‐lo desde que consiga induzir uma mudança nas expectativas que os agentes econômicos formulam a respeito da taxa segura de juros. Em outras palavras, uma redução da taxa de juros de longo prazo envolve necessariamente a mudança da convenção prevalecente no mercado financeiro sobre o valor da taxa segura. Se o Banco Central não for capaz de produzir uma mudança nas convenções prevalecentes sobre a taxa de juros segura, então a redução da taxa de juros de longo prazo resultante da redução do valor corrente da taxa de juros de curto-­‐prazo irá induzir uma expectativa de elevação da taxa longa no futuro próximo. Em função disso, as expectativas a respeito dos valores futuros da taxa de juros serão reajustadas para cima, produzindo o realinhamento do valor corrente da taxa longa na direção da taxa de juros segura. Daqui se segue, portanto, que uma condição fundamental para que o Banco Central seja capaz de influenciar a taxa de juros de longo prazo é que a política monetária tenha credibilidade junto aos agentes econômicos. Credibilidade aqui não significa o compromisso único e exclusivo da autoridade monetária com uma taxa de inflação baixa, como entendem os economistas neoclássicos; mas deriva do entendimento por parte dos agentes econômicos de que a política monetária é compatível com o interesse público, sendo conduzida com convicção por parte de uma autoridade monetária, que não corra o risco de ser alterada por outras instâncias governamentais (Keynes, 1936, pp.203-­‐04). Sendo assim, “uma política monetária que a opinião pública considere experimental em sua natureza e facilmente sujeita a mudanças pode falhar no seu objetivo de reduzir consideravelmente a taxa de juros a longo prazo” (Ibid, p.203). Nesse contexto, as convenções prevalecentes a respeito do valor da taxa de juros segura podem ser alteradas se o público perceber que a política monetária é conduzida de maneira lógica e firme por parte do Banco Central (Ibid, p. 204). Via de regra, isso exige mudanças moderadas e graduais na taxa de juros de curto-­‐prazo, dando tempo para que o público se acostume com patamares mais baixos de taxas de juros. Outra condição necessária para isso é que o nível de taxa de juros estabelecido pela convenção não seja visto pelo público como baseado em raízes mais objetivas do que a própria convenção (Ibid, p.204). Nesse contexto, a existência de grandes déficits em conta-­‐corrente pode impedir uma queda da taxa de juros de longo prazo, na medida em que o público considerar que o valor da taxa de juros estabelecido pela convenção é necessário para atrair o fluxo de capitais externos requerido para equilibrar o balanço de pagamentos. Sendo assim, a capacidade da autoridade monetária em influenciar a taxa de juros de longo prazo é consideravelmente reduzida pela adoção do modelo de crescimento com poupança externa. Em suma, o Banco Central poderá influenciar as convenções prevalecentes a respeito do valor seguro da taxa de juros de longo prazo se (i) a autoridade monetária tiver autonomia para conduzir a política monetária com base no interesse público; (ii) a condução da política monetária for realizada de forma lógica e firme por parte do Banco Central (o que requer que o público seja capaz de entender, não apenas os objetivos da autoridade monetária, como também a estratégia adotada pela mesma para alcançar esses objetivos) ; (iii) as mudanças efetuadas na taxa de juros de curto-­‐prazo forem moderadas e graduais e (iv) não existirem razões objetivas para a manutenção da taxa de juros de longo prazo num determinado patamar (o que exige, por exemplo, um relativo equilíbrio na conta de transações correntes do balanço de pagamentos). Taxa de juros de longo prazo O conceito relevante de custo do capital para a avaliação econômica dos projetos de investimento é o assim chamado custo médio ponderado do capital (weighted average cost of capital – WACC) que consiste numa média entre o custo de oportunidade do capital próprio e o custo do capital de terceiros, ponderados pela participação de cada uma dessas fontes de financiamento no passivo total das empresas. O custo de oportunidade do capital próprio, por sua vez, consiste na soma entre a taxa de retorno dos investimentos livres de risco e o prêmio de risco que os investidores exigem para investir na empresa. Via de regra, a taxa de retorno dos investimentos livre de risco consiste no rendimento na maturidade dos títulos públicos de longo prazo. Dessa forma, a taxa de juros de longo prazo dos títulos do governo determina a taxa de retorno do capital próprio, sendo, portanto, um dos determinantes do custo do capital. O segundo elemento do custo do capital é o custo do capital de terceiros. O capital de terceiros pode ser obtido de duas formas: por intermédio da venda de títulos no mercado de capitais ou por intermédio da obtenção de empréstimos junto ao sistema bancário. A escolha entre venda de títulos no mercado de capitais ou empréstimos bancários como fonte do capital de terceiros vai depender fundamentalmente do tipo de sistema financeiro prevalecente na economia em consideração. Com base na tipologia desenvolvida por Zysman (1983), os sistemas financeiros podem ser de dois tipos, a saber: baseados no mercado de capitais ou baseado no crédito. Nos sistemas financeiros baseados no mercado de capitais, prevalecentes, sobretudo, nos Estados Unidos e no Reino Unido, a venda de ações e títulos no mercado de capitais é a principal fonte de financiamento disponível para as empresas. Nesse contexto, a fonte mais relevante de capital de terceiros será a venda de títulos. Já no sistema financeiro baseado no crédito, prevalecentes nos países da Europa continental e nos países em desenvolvimento, o sistema financeiro é controlado por grandes bancos (públicos e/ou privados) de tal forma que os empréstimos bancários são a fonte principal do capital de terceiros. Com base nesse razoado, o custo do capital é determinado com base na seguinte expressão: 𝑟=

𝑖𝐿𝑃 + 𝛿

𝐾𝑃

𝐾

+ 𝑖𝑡

𝐾𝑇

𝐾

− 𝜋𝑒

(9.10)

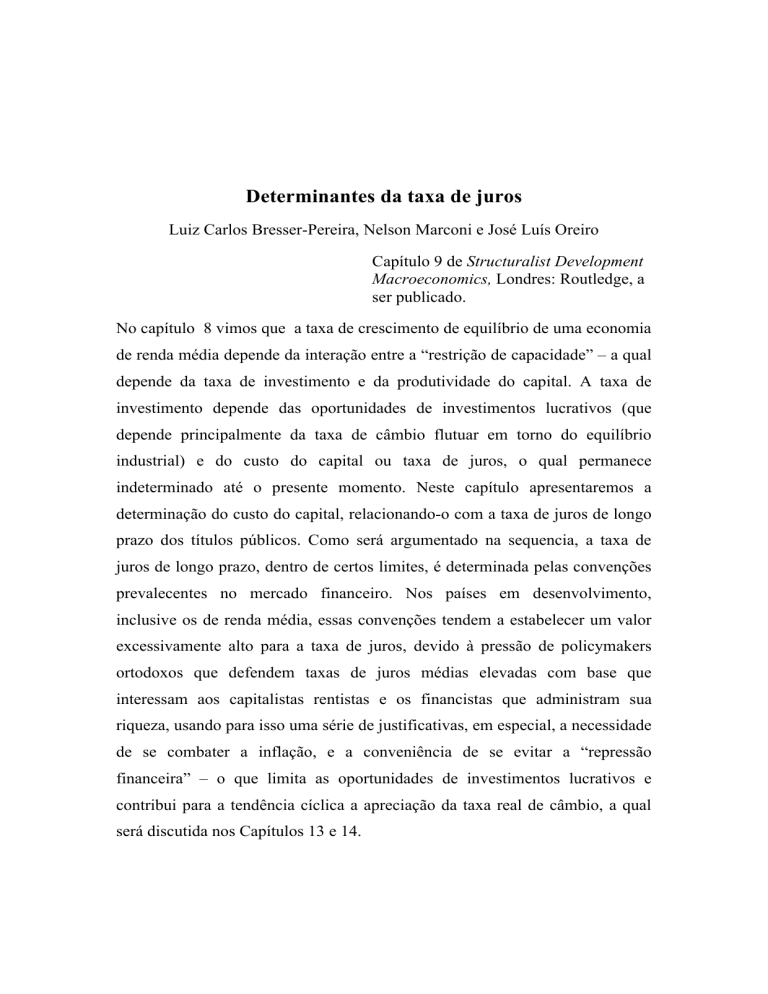

Onde: é o custo médio ponderado do capital, 𝑖𝐿𝑃 é a taxa de juros nominal de longo prazo, é o prêmio de risco específico à empresa, i! é o custo do capital de terceiros, π! é a taxa esperada de inflação, empresa, é o capital próprio da é o capital de terceiros, K é o capital total da empresa. Custo do capital Um dos grandes entraves ao desenvolvimento econômico dos países de renda média consiste no fato de que o custo do capital nesses países tende a ser mais elevado do que nos países ricos. Isso não tem nada a haver com uma alegada “escassez de capital” nos países de renda média relativamente aos países desenvolvidos, a qual tornaria o capital relativamente mais caro nos primeiros do que nos últimos. Com efeito, a taxa de juros e, por conseguinte, o custo do capital, é um fenômeno essencialmente monetário, estando relacionado com as convenções prevalecentes no mercado financeiro. O custo do capital tende a ser mais elevado nos países de renda média do que nos países desenvolvidos por outras razões que não a “escassez relativa de capital”. Em primeiro lugar, a taxa de juros de longo prazo dos títulos públicos tende a ser mais alta no primeiro grupo de países do que no segundo. Isso porque, nos países de renda média, os mercados de capitais são, em geral, poucos desenvolvidos, apresentando um volume reduzido de transações, o que confere baixa liquidez para os títulos de prazo mais longov. Dessa forma, os investidores passam a exigir prêmios de liquidez mais altos para títulos longos, o que resulta numa taxa de juros de longo prazo relativamente elevada. Além disso, a adesão ao modelo de crescimento com poupança externa, ao gerar déficits em conta-­‐corrente, pode criar nos agentes econômicos a convicção de que a taxa de juros de longo prazo precisa ser mantida num patamar elevado para garantir o equilíbrio do balanço de pagamentos. Em segundo lugar, o custo do capital de terceiros tende a ser mais elevado nos países de renda média do que nos países desenvolvidos. Isso porque, em função da existência de fortes economias de escala e de escopo na atividade bancária, o custo operacional médio da intermediação financeira é decrescente no volume de ativos controlado pelo banco. Como os bancos dos países desenvolvidos são, em geral, maiores (em volume de ativos) do que os bancos dos países de renda média segue-­‐se que o custo operacional médio dos últimos será maior do que o dos primeiros, fazendo com que as taxas de juros cobradas pelos empréstimos realizados pelos bancos dos países de renda média sejam superiores do que as taxas de juros cobradas pelos bancos dos países ricos. Quanto maior for o custo do capital, menor será a taxa de investimento para uma dada configuração de variáveis exógenas (taxa de câmbio de equilíbrio industrial, relação produto-­‐capital, grau normal de utilização da capacidade produtiva e taxa de depreciação do estoque de capital). Sendo assim, tal como podemos visualizar na Figura 9.4, uma elevação do custo do capital irá resultar numa rotação para baixo da curva que relaciona a taxa garantida de crescimento com a taxa real de câmbio Figura 9.4

Efeitos de um aumento do custo do capital sobre a taxa garantida de

crescimento

g

θ

Em sintese Neste capítulo apresentamos a determinação do custo do capital, relacionando o mesmo com a taxa de juros de longo prazo dos títulos públicos. Argumentamos ao longo deste capítulo que embora o Banco Central tenha total liberdade para colocar a taxa de juros de curto-­‐prazo no patamar que achar mais conveniente, o mesmo não acontece com a taxa de juros de longo prazo, a qual depende, em larga medida, das convenções prevalecentes no mercado financeiro a respeito do valor da taxa segura de juros. O Banco Central poderá influenciar essas convenções se (i) a autoridade monetária tiver autonomia para conduzir a política monetária com base no interesse público; (ii) a condução da política monetária for realizada de forma lógica e firme por parte do Banco Central (o que requer que o público seja capaz de entender, não apenas os objetivos da autoridade monetária, como também a estratégia adotada pela mesma para alcançar esses objetivos) ; (iii) as mudanças efetuadas na taxa de juros de curto-­‐prazo forem moderadas e graduais e (iv) não existirem razões objetivas para a manutenção da taxa de juros de longo prazo num determinado patamar (o que exige, por exemplo, um relativo equilíbrio na conta de transações correntes do balanço de pagamentos). Argumentamos também que o custo do capital tende a ser mais elevado nos países de renda média do que nos países desenvolvidos, não por uma alegada “escassez de capital” nos primeiros relativamente aos últimos, mas devido a menor organização e desenvolvimento dos mercados de capitais nos países de renda média, o que atua no sentido de aumentar o prêmio de liquidez exigido pelos investidores para a compra de títulos de longo prazo. Além disso, como os bancos dos países de renda média operam com uma escala menor do que os bancos dos países ricos, o custo operacional médio dos primeiros tende a ser mais elevado, fazendo com que o custo do capital de terceiros seja mais alto do que nos países ricos. Por fim, não podemos deixar de ressaltar que a adesão de alguns países de renda média ao modelo de crescimento com poupança externa também atua no sentido de aumentar a taxa de juros que é percebida pelo público como “segura” no longo prazo. i

No caso do mercado de títulos de curto-prazo é razoável supor a existência de divergência

considerável de opinião a respeito da evolução futura da taxa de juros. Isso porque os

demandantes desses títulos são, em geral, bancos/especuladores que estão mais interessados

na obtenção de ganhos de capital de curto-prazo do que em rendimentos de longo prazo. O

mesmo não ocorre, contudo, no mercado de títulos de longo prazo, os quais são demandados

fundamentalmente por investidores institucionais (fundos de pensão, seguradoras, etc), que

estão mais interessados no rendimento advindo da posse desses títulos, do que nos ganhos que

podem ser obtidos com a compra e venda dos mesmos. Nesse mercado, podemos esperar uma

convergência maior de opiniões, sendo inclusive possível a formação de uma convenção a

respeito do valor futuro da taxa de juros de longo prazo. A esse respeito ver Chick (2010,

cap.11)

ii

Deve-se ressaltar que os termos “altista” e “baixista” referem-se, respectivamente, a

expectativa de elevação e redução dos preços dos títulos.

iii

Cabe ressaltar que ao supor a exogeneidade da taxa de juros de curto-prazo, estamos

assumindo implicitamente que a oferta de moeda é endógena.

iv

Esta seção baseia-se largamente em Blanchard (199, cap. 9)

v

Indicadores sobre o nível de desenvolvimento financeiro de uma economia podem ser

obtidos em Demirguç-Kunt, A; Ross, L. (1996). “Stock market development and financial

intermediaries: stylized facts”. World Bank Economic Review, Vol. 19, N.2.