Selic ditará perfil de investimento

Tribuna de Minas - Juíz de Fora/MG - ECONOMIA - 03/01/2010 - 07:56:12

FABIOLA COSTA

Repórter

O juizforano que assumiu o perfil de investidor com apetite ao risco e investiu em ações em

2009 fechou o ano em festa. De acordo com balanço divulgado pela Associação Brasileira das

Entidades dos Mercados Financeiro e de Capitais (Anbima), as ações apresentaram a maior

rentabilidade no ano: cerca de 80%. Para aqueles que estão no meio do caminho entre o

arrojo e o conservadorismo, aplicações em fundos DI (títulos pós-fixados) e Certificados de

Depósito Bancário (títulos de renda fixa emitidos pelo banco e vendidos para o público)

aparecem como as melhores opções para 2010, muito em função do ganho em rentabilidade

com a esperada alta da taxa básica de juros, a Selic.

Para o economista Guilherme Ventura, 2010 será um ano com alguma volatilidade nos ativos

financeiros por questões internas e externas. Além do aguardado aumento da Selic, o fato de

ser ano eleitoral pode alterar a política econômica do país. A performance das aplicações deve

sofrer interferência, ainda, da retirada dos estímulos fiscais e monetários da economia

americana e da possível recuperação do dólar, acompanhando a melhora do cenário nos

Estados Unidos. Por este motivo, a moeda pode apresentar bom rendimento.

As duas aplicações preferidas por Ventura, no entanto, são os Fundos DI, que vão captar o

provável aumento dos juros em 2010, e a bolsa de valores, fazendo valer a

“prudência” de diversificar ativos. O economista considera provável que o

rendimento das ações supere o da renda fixa (títulos prefixados) em 2010. Para ele, as

empresas com forte atuação no mercado doméstico terão bons resultados e as exportadoras

poderão se beneficiar da recuperação no mercado externo e de uma eventual subida do dólar.

Se a opção é por maior risco, o economista Cid Botelho também recomenda a bolsa, que deve

apresentar aumento da lucratividade e valorização das ações. “A expectativa é de

crescimento entre 25% e 30% no próximo ano.” Cid pondera, no entanto, que apesar

da recuperação verificada em 2009, o investimento ainda não voltou ao patamar pré-crise. Se

a opção é por baixo risco, ele indica as Letras Financeiras do Tesouro (LFT). Segundo o

economista, a LFT acompanha a Selic, beneficiando os investidores com a sua alta. Cid explica

que o investimento é muito semelhante ao dos fundos DI, porém mais em conta, já que não

há a cobrança de taxas de administração para valores inferiores a R$ 50 mil, como acontece

nos fundos.

Os fundos DI (9,77%) abocanharam a segunda maior rentabilidade este ano, seguidos por CDI

(9,66%), renda fixa (9,63%), CDB (8,45%) e poupança (6,79%). Na contramão, estão dólar

(-23,73%), euro (-21,50%) e ouro (-0,70%). O balanço da Anbima considera o acumulado do

ano até 22 de dezembro.

O dilema entre o retorno e o risco

Já o especialista em investimentos Luiz Antônio Fernandes aposta suas fichas nos CDBs. Para

ele, a remuneração oferecida pelos bancos na venda dos certificados pode retornar aos níveis

antes da crise, ou seja, em valores acima de 100% do Certificado de Depósito Interbancário

(CDI). O motivo é o esperado aumento da Selic a partir do primeiro trimestre de 2010. A

expectativa é que a taxa básica de juros chegue próximo a 10,75%, devido a uma

possibilidade de inflação que, segundo ele, está se desenhando no cenário econômico atual.

Hoje a taxa, que baliza as aplicações dos fundos conservadores, está em 8,75% ao ano.

“Nesse contexto, a taxa dos CDB´s, calculada como percentual do CDI (juro de

operações feitas entre bancos), também vai subir.”

Luiz Antônio esclarece, no entanto, que a remuneração oferecida pelos bancos a estes

aplicadores não depende apenas da Selic, mas também da necessidade de a instituição

captar mais ou menos dinheiro, tendo em vista a demanda por recursos, que, para ele,

continua elevada via CDB. “Nota-se que a procura por crédito aumentou. A Bolsa

Mercantil e a Bolsa de Futuros demonstram que os juros futuros já estão subindo para

contratos a partir do segundo semestre.” Uma advertência, no entanto, é que

remunerações aparentemente muito atrativas podem esconder alto risco neste tipo de

operação.

Migração

Em outubro, quando a poupança teve o pior resultado desde abril (captação de R$ 1,04

bilhão, que representou queda de 70,3% ante setembro), o professor de finanças Ricardo José

de Almeida identificou que teria início o movimento de investidores em busca de posições

mais adequadas para a perspectiva de aumento das taxas de juros. De acordo com Almeida, é

provável que um número cada vez maior de investidores opte por aplicações que

acompanham o CDI, em detrimento de alternativas, como as carteiras de renda fixa e da

própria poupança.

Poupadores escapam da taxação

Os fiéis da tradicional poupança podem respirar aliviados por mais um ano. A prometida

cobrança de Imposto de Renda (IR) para investimentos superiores a R$ 50 mil foi adiada, pelo

menos, para depois de 2010. A confirmação foi feita pelo ministro da Fazenda, Guido

Mantega, na semana passada. A justificativa oficial é evitar que o investimento se torne alvo

de especulação e, ao mesmo tempo, permitir quedas futuras da Selic.

A medida ainda precisa passar pelo Congresso Nacional. Se aprovada, o investidor que tiver

R$ 80 mil aplicados pagará imposto apenas sobre os R$ 30 mil excedentes. A intenção é que

a tributação só ocorra se a Selic ficar abaixo de 10,5% ao ano. Segundo ele, a cobrança do IR

sobre este valor deve-se ao fato de mais de 90% das cadernetas no país terem aplicações

entre R$ 100 e R$ 50 mil. O principal objetivo do ajuste é impedir que investidores migrem

para a caderneta distorcendo o tradicional instrumento de aplicação. O Governo anunciou,

ainda, a intenção de reduzir a tributação das demais aplicações, caso a Selic caia abaixo de

10,25%. Hoje a tributação sobre os fundos de investimento varia de 15% a 22%.

O economista Cid Botelho não descarta a “simplicidade” da poupança,

fazendo dela uma opção tradicional para aqueles que não “querem esquentar a

cabeça com investimentos”. Para Guilherme Ventura, com a provável subida dos

juros, o investimento apresentará novamente um diferencial de rendimento em relação aos

fundos DI, ao contrário do que aconteceu este ano. Embora esteja longe de ser a opção mais

lucrativa, a poupança parece ser a mais acessível, além de ser considerada segura e popular.

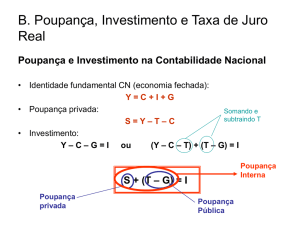

Prova disso é que concentra 72% das economias da classe D, 65% da C e 42% da B. Só perde

a liderança em termos de aplicação para a classe A, que prioriza os fundos (55%). Neste caso,

a poupança está como quarta opção, com 37% (ver quadro). Ainda de acordo com pesquisa

da QuorumBrasil, 40% dos que ganham entre um e quatro salários mínimos têm o hábito de

economizar. Há dois anos, quando foi feita a última sondagem pelo instituto de pesquisas, o

percentual ficou entre 15% e 20%.

Os investimentos eleitos

Classe A

Fundos - 55%

Imóveis - 48%

Previdência - 39%

Poupança - 37%

Seguros - 14%

Classe B

Poupança - 42%

Fundos - 38%

Imóveis - 22%

Previdência - 21%

Consórcio - 14%

Classe C

Poupança - 65%

Imóveis - 13%

Fundos - 8%

Consórcio - 5%

Previdência - 3%

Classe D

Poupança - 72%

Consórcio - 3%

Previdência - 3%

Seguros - 1%

Fonte: QuorumBrasil