REVISTA JURÍDICA CONSULEX ONLINE

Matéria de Capa

Walter Douglas Stuber

Sócio fundador da Walter Stuber Consultoria Jurídica.

Especialista em Direito Bancário e Mercado de

Capitais, Investimentos Estrangeiros e Negociações

Empresarias, abrangendo Mergers & Acquisitions,

Direito Comercial e Societário.

31/10/2008

REFLEXOS DA CRISE INTERNACIONAL NO BRASIL

Como foi amplamente divulgado pela imprensa nacional e internacional, nestes últimos

meses, várias entidades tradicionais, em diferentes países, enfrentaram sérios problemas

de liquidez e sucumbiram, sendo adquiridas por concorrentes ou recebendo volumosos

aportes de recursos dos respectivos governos, em uma estratégia destinada a evitar que o

pânico se disseminasse e a situação se agravasse ainda mais, afetando o sistema como

um todo.

Embora hoje o Brasil esteja mais preparado para enfrentar o choque externo, atualmente

vivemos em uma aldeia global e nenhum país está isolado ou completamente imune aos

seus efeitos. Por esse motivo, as autoridades monetárias brasileiras não estão paralisadas

e também já se mobilizaram para diminuir o impacto desses reflexos no mercado local,

pois até agora todas as iniciativas para tentar superar essa crise financeira têm sido

limitadas e adotadas no âmbito nacional.

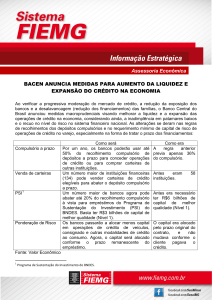

Nos meses de setembro e outubro de 2008, o Banco Central do Brasil (Bacen) anunciou

algumas mudanças pontuais nas regras dos recolhimentos compulsórios (depósitos

compulsórios) das instituições financeiras, abrangendo todas as entidades que captam

depósitos, ou seja, bancos múltiplos, bancos de investimento, bancos comerciais, bancos

de desenvolvimento, caixas econômicas, sociedades de crédito, financiamento e

investimento, sociedades de crédito imobiliário e associações de poupança e

empréstimo, com o objetivo de compensar os reflexos, no Sistema Financeiro Nacional,

da restrição de liquidez observada no sistema financeiro internacional.

O recolhimento compulsório é um dos instrumentos utilizados pelo Bacen para

controlar a quantidade de dinheiro que circula na economia, mediante o qual essas

entidades são obrigadas a depositar no próprio Bacen parte dos recursos captados dos

seus clientes nos depósitos à vista (45%), a prazo (15%), ou poupança (20%). Pelo

dinheiro recolhido por meio desse compulsório, as instituições recebem do Bacen uma

remuneração proporcional àquela oferecida a seus clientes. Vale dizer, pelo compulsório

sobre depósitos à vista, a instituição não recebe nada, pelo compulsório sobre depósitos

de poupança, a remuneração é equivalente ao índice de correção da caderneta de

poupança e assim por diante. Estas alíquotas não foram alteradas e permanecem as

mesmas.

Há também outra exigência (exigibilidade adicional), segundo a qual as instituições

financeiras devem recolher 5% dos depósitos à vista e a prazo e 10% dos depósitos de

poupança, recursos esses que ficam indisponíveis e são remunerados pela taxa Selic. A

alíquota era de 8% e foi reduzida para 5%, por meio da Circular nº 3.408, de 08.10.08.

A alíquota de 10% continua a mesma. Essa regra vale a partir do período de cálculo, de

29.09.08 a 03.10.08, cujo ajuste ocorre em 13.10.08.

Pelas normas vigentes, quando a soma do valor a ser recolhido, considerando essas três

alíquotas em conjunto, como exigibilidade adicional, fica abaixo de um determinado

montante a ser deduzido, a instituição financeira nada recolhe. O valor da dedução que

anteriormente era de R$ 100 milhões foi elevado para R$ 300 milhões, pela Circular nº

3.405, de 24.09.08, e posteriormente para R$ 700 milhões, pela Circular nº 3.408, de

08.10.08. Essa regra vale a partir do período de cálculo, de 29.09.08 a 03.10.08, cujo

ajuste ocorre em 10.10.08.

Além disso, foi adiado o cronograma de implementação do recolhimento compulsório

em títulos federais sobre depósitos interfinanceiros, captados por essas entidades das

sociedades de arrendamento mercantil (sociedades de leasing). O recolhimento com

base na alíquota de 20%, que seria realizado a partir de 14.11.08, foi adiado para

16.01.09, e a adoção da alíquota de 25%, que vigoraria a partir de 16.01.09, passa a

valer em 13.03.09.

Por meio da Circular nº 3.407, de 02.10.08,

o Bacen decidiu promover novas alterações no recolhimento compulsório, em títulos

públicos federais, incidentes sobre depósitos a prazo, medida essa que beneficia

especialmente os bancos de pequeno e médio porte, que terão maior facilidade para

negociar a cessão de suas carteiras de crédito a outros bancos até 31.12.08.

As instituições financeiras ficam autorizadas a deduzir do recolhimento compulsório

sobre depósitos a prazo o valor de aquisição de operações de crédito de outras

instituições financeiras, desde que observadas as seguintes condições: (i) a instituição

financeira vendedora deverá possuir patrimônio de referência de até R$ 2,5 bilhões; (ii)

o valor da dedução será limitado a 40% do total do recolhimento compulsório sobre

depósitos a prazo a ser recolhido ao Bacen; (iii) a instituição compradora poderá

destinar somente 20% do limite abatido para aquisição de operações de crédito de uma

determina instituição financeira; esta condição tem por finalidade permitir que cada

compradora beneficie pelo menos duas vendedoras; (iv) somente poderão ser utilizadas

operações de crédito originadas na instituição financeira até o final deste ano (31.12.08);

(v) conseqüentemente, serão consideradas apenas compras de carteira efetivadas até

31.12.08; (vi) admite-se a coobrigação da cedente (a instituição vendedora), ficando

porém vedada a recompra dos créditos cedidos; e (vii) a Circular nº 3.407 surte efeito a

partir do período de cálculo do recolhimento compulsório de 29.09.08 a 03.10.08, cujo

ajuste ocorre em 10.10.08.

Em termos de impacto, segundo as estimativas do Bacen, a mudança no cálculo do

recolhimento compulsório sobre os depósitos a prazo deve liberar R$ 6,3 bilhões para as

instituições financeiras. A redução de 8% para 5% da alíquota da exigibilidade adicional

deve liberar outros R$ 16.9 bilhões. As mudanças nas regras do recolhimento

compulsório ocorridas nos meses de setembro e outubro injetarão até R$ 59,9 bilhões na

economia.

Dentre as medidas já adotadas pelo governo, cumpre ainda mencionar que o Conselho

Monetário Nacional (CMN) aprovou a Resolução nº 3.615, de 30.09.08, que flexibiliza

as operações de crédito realizadas pelo Banco Nacional de Desenvolvimento

Econômico e Social (BNDES), que poderá considerar como cliente distinto cada uma

das empresas atuantes no setor petrolífero, controladas direta ou indiretamente pela

União, inclusive a Petrobras. Com tal decisão, essas empresas deixam de ser

computadas pelo BNDES no conjunto das empresas da União, no que diz respeito ao

limite de exposição a risco por cliente. Além disso, as participações societárias detidas

pelo BNDES nas empresas petrolíferas controladas pela União não são computadas no

cálculo do limite de exposição.

Finalmente, é necessário citar a Medida Provisória nº 442, de 06.10.08, que dispõe

sobre operações de redesconto pelo Bacen e autoriza as sociedades de arrendamento

mercantil a emitir título de crédito, nominativo, endossável e de livre negociação,

representativo de promessa de pagamento em dinheiro, denominado Letra de

Arrendamento Mecantil (LAM).

Nos termos dessa MP, caberá ao CMN estabelecer critérios e condições especiais de

avaliação e de aceitação de ativos recebidos pelo Bacen em operações de redesconto em

moeda nacional ou em garantia de operações de empréstimo em moeda estrangeira. Nas

operações de empréstimo, o Bacen fica autorizado a: (i) liberar o valor da operação da

mesma moeda estrangeira em que denominados ou referenciados os ativos recebidos em

garantia; e (ii) aceitar, em caráter complementar às garantias oferecidas nas operações,

garantia real ou fideijussória outorgada pelo acionista controlador, por empresa coligada

ou por instituição financeira.

Na ocorrência de inadimplemento, o Bacen poderá, mediante oferta pública, alienar os

ativos recebidos em operações de redesconto ou em garantia de operações de

empréstimo. Essa alienação não será obstada pela intervenção, recuperação judicial,

liquidação extrajudicial, falência ou insolvência civil a que sejam submetidos, conforme

o caso, a instituição financeira ou o terceiro titular do ativo oferecido em garantia de

empréstimo.

De acordo com a MP, a LAM obedece, no que couber, a legislação cambial, não

constitui operação de empréstimo ou adiantamento, por sua aquisição em mercado

primário ou secundário, nem se considera valor mobiliário para os efeitos da Lei nº

6.385, de 07.12.76, e será emitida sob a forma escritural, mediante registro em sistema

de registro de liquidação financeira de ativos autorizados pelo Bacen. O endossante da

LAM não responde pelo seu pagamento, salvo estipulação em contrário.

O CMN poderá baixar resolução disciplinando as condições segundo as quais as

instituições financeiras poderão financiar suas controladas, coligadas ou

interdependentes que se especializarem em operações de arrendamento mercantil. A

aquisição de debêntures emitidas por sociedades de arrendamento mercantil, em

mercado primário ou secundário, constitui obrigação de natureza cambial, não

caracterizando operação de empréstimo ou adiantamento.

O Governo continua estudando outras medidas para beneficiar os exportadores e os

agricultores, que poderão ser divulgadas em breve.