Departamento de Economia

SISTEMA FINANCEIRO E DESENVOLVIMENTO ECONÔMICO

Aluna: Maite Passarelli Espirito Santo

Orientador: Juliano Assunção

Palavras-Chave

Desinflação; Real; Estabilização; Evidencia; Crédito; Financeiro; Desenvolvimento;

Sistema; Séries; Livre; Direcionado; Juros; Banco; Taxa; Spread; Atividade; PIB; País;

Instituições; Brasil; Central; Órgãos; Nacional; Inflação; Moeda; Poupança; Rural; Agropecuário;

Cartão; Agencias; BNDES; Exportação; Importação; Capital; Determinantes; Hipotecárias;

Consignado; Microcrédito; Prazos; Federal; Circulação; Moeda; Saldo; Politica; Supervisão;

Focus.

Introdução

O Sistema Financeiro Nacional nada mais é que um conjunto de instituições, órgãos e afins

que controlam, fiscalizam e fazem as medidas que dizem respeito à circulação da moeda e de

crédito dentro do país. Na Constituição Federal, está explicitado o intuito do sistema financeiro

nacional: “O Sistema Financeiro Nacional, estruturado de forma a promover o desenvolvimento

equilibrado do país e a servir aos interesses da coletividade, em todas as partes que o compõem,

abrangendo as cooperativas de crédito, será regulado por leis complementares que disporão,

inclusive, sobre a participação do capital estrangeiro nas instituições que o integram". O Sistema

Financeiro Nacional pode ser divido em duas partes distintas: Subsistema de supervisão e

subsistema operativo. O de supervisão se responsabiliza por fazer regras para que se definam

parâmetros para transferência de recursos entre uma parte e outra, além de supervisionar o

funcionamento de instituições que façam atividade de intermediação monetária. Já o subsistema

operativo torna possível que as regras de transferência de recursos, definidas pelo subsistema

supervisão sejam possíveis. O subsistema de supervisão é formado por: Conselho Monetário

Nacional, Conselho de Recursos do Sistema Financeiro Nacional, Banco Central do Brasil,

Comissão de Valores Mobiliários, Conselho Nacional de Seguros Privados, Superintendência de

Seguros Privados, Brasil Resseguros (IRB), Conselho de Gestão da Previdência Complementar e

Secretaria de Previdência Complementar.

Dos que participam do subsistema de revisão, podemos destacar as principais atribuições de

alguns: O Banco Central (BACEN) é a autoridade que supervisiona todas as outras, além de

banco emissor de dinheiro e executor da política monetária. O Conselho Monetário Nacional

(CMN) funciona para formulacao de toda a política de moeda e do credito, objetivando atender

aos interesses economicos e sociais do país. A Comissão de Valores Mobiliários tem a função de

possibilitar a alta movimentação das bolsas de valores e do mercado acionário (isso inclui

promover negócios relacionados à bolsa de valores, proteger investidores e ainda outras

medidas).

O outro subsistema, o operativo, é composto por: Instituições Financeiras Bancarias, Sistema

Departamento de Economia

Brasileiro de Poupança e Empréstimo, Sistema de Pagamentos, Instituições Financeiras Não

Bancárias, Agentes Especiais, Sistema de Distribuição de TVM. As partes integrantes do

subsistema operativo, citados acima, são grupo que compreendem instituições que são facilmente

achadas em nosso dia a dia. As Instituições Financeiras Bancárias, por exemplo, representam as

Caixas Econômicas, Cooperativas de Crédito, Bancos comerciais e Cooperativos. As instituições

Financeiras Não Bancárias são, por exemplo, Sociedades de Crédito ao Microempreendedor,

Companhias Hipotecárias, Agências de Desenvolvimento.

O sistema bancário brasileiro se desenvolveu principalmente ao longo do século XX e

especialmente após a Primeira Guerra Mundial. Pelo menos três características desse processo se

destacam: estrutura de propriedade, inflação e reformas institucionais. A propriedade estatal foi

estabelecida tanto a nível federal quanto a nível estadual. Já nos anos 1920, o Banco do Brasil,

banco estatal mais importante do país, respondia por aproximadamente um terço das atividades

bancárias do país. Esse período também testemunhou o início das operações de um crescente

número de bancos estaduais (Baer e Nazmi 2000). Os bancos de propriedade estatal (tanto a nível

federal quanto a nível estadual) também possuem uma longa tradição de problemas financeiros

que levaram o Banco Central a resgatá-los em vários episódios. A recorrência desses problemas

motivou a transformação dos bancos estaduais no final dos anos 1990, através do PROES

(Programa de incentivo à redução do setor público estadual na atividade bancária). Esse programa

obrigou os estados a escolher uma dentre quatro possibilidades para seus bancos – liquidação,

federalização, privatização e reestruturação. Sob o PROES, onze bancos foram liquidados, oito

bancos foram privatizados, seis foram federalizados e sete foram reestruturados (Beck, Cripple e

Summerhill 2005). A privatização envolveu os bancos estaduais mais importantes e representa

uma oportunidade de investigar os efeitos da estrutura de propriedade sobre o desempenho dos

bancos. É importante observar que a propriedade estatal continua importante nos dias de hoje. Por

exemplo, em dezembro de 2008, o Banco do Brasil e a Caixa Econômica Federal respondiam por

cerca de 20% do total de ativos do sistema bancário. Juntamente a importante presença da

propriedade estatal, a inflação é outra característica importante da história do sistema bancário

brasileiro. Os números são impressionantes. No período de 50 anos entre a Segunda Guerra

Mundial e a estabilização em 1994, a taxa de inflação acumulada foi de 5,5x1016%. Isso é

equivalente a uma inflação diária de 0,33% para o período de 50 anos. A inflação foi bastante

persistente até 1994 quando foi estabilizada. O período de alta inflação teve consequências para a

estrutura do sistema bancário brasileiro que falhou em fornecer uma fonte de financiamento de

longo prazo para a economia. Oportunidades lucrativas estavam disponíveis para os bancos

durante o período de alta inflação, especialmente o financiamento dos gastos públicos e as

receitas do ‘float’ de instrumentos não indexados. De fato, antes da estabilização, a proporção das

receitas inflacionárias sobre as receitas bancárias totais era de 35 a 40% o que representava algo

como 4% do PIB brasileiro (Ness Jr. 2000; Baer e Nazmi 2000). Portanto, a economia brasileira

fornece um ambiente interessante para investigação dos papéis da inflação e da estrutura de

propriedade sobre o desenvolvimento do sistema bancário. Além disso, a estabilização e o

PROES podem ser utilizados para identificação das consequências econômicas de mudanças do

acesso ao sistema bancário. Com a estabilização da inflação, os bancos perderam cerca de um

terço de suas receitas o que alterou suas estratégias de negócio dramaticamente. Como

consequência, muitas agências bancárias foram fechadas no país – mais de 1000 agências foram

fechadas nos quatro anos que seguiram o plano de estabilização. Essa mudança foi dramática ao

nível municipal. Muitos municípios perderam seu acesso ao sistema bancário, enquanto outros

Departamento de Economia

experimentaram uma redução substancial no número de agências (de 2 para 1, 3 para 2 etc.).

Portanto, a estabilização da inflação resultou em mudanças tanto do acesso ao sistema bancário

quanto da competição entre agências ao nível municipal. O PROES também causou mudanças

importantes na estrutura de propriedade os bancos no nível municipal. Sob esse programa, os

mais importantes bancos estaduais foram privatizados – BANESPA (São Paulo), BANERJ (Rio

de Janeiro) e BEMGE (Minas Gerais). Essa privatização resultou em uma mudança drástica na

estrutura de propriedade, especialmente em municípios pobres que possuem um pequeno número

de agências bancárias. Mais recentemente, uma série de reformas institucionais foram

implementadas, visando a ampliação do sistema via novos canais de distribuições e aprimorando

os instrumentos para a execução de contratos e garantias. Dentre essas medidas, destacam-se os

correspondentes bancários, o crédito consignado e o regime de alienação fiduciária. Em conjunto,

essas medidas proporcionaram grande expansão do crédito. A quantificação do impacto dessas

medidas e compreensão de seus mecanismos de influência sobre a economia brasileira pode

contribuir de forma relevante para o aprimoramento das políticas públicas, sejam associadas ao

marco regulatório do sistema financeiro ou à condução da política monetária.

Objetivos

Este trabalho analisa a trajetória recente de crescimento do crédito no país, nas diferentes

modalidades, com o intuito de subsidiar futuras reflexões sobre o potencial desse processo para

impulsionar um novo patamar de desenvolvimento econômico no Brasil.

O projeto investiga também os determinantes e as consequências da expansão do crédito no

Brasil, uma vez que o crédito possui um papel essencial na economia, sendo a principal fonte de

financiamento para o consumo familiar e investimento em setores produtivos. O estudo do

mercado de crédito se deve então ao fato de que a ampliação desse mercado é uma das razões que

explicam o crescimento da economia do país.

Do ponto de vista dos determinantes, o objetivo consiste em estudar o papel da inflação,

reformas institucionais e da estrutura de propriedade para a expansão do sistema bancário no

Brasil. Do ponto de vista das consequências, o objetivo é avaliar o impacto do acesso ao sistema

bancário e da competição sobre o empreendedorismo e sobre a renda da população do Brasil.

Metodologia

A pesquisa foi dividida em duas etapas. a) Levantamento institucional – essa fase consiste

em estruturar as questões institucionais associadas a cada tópico de interesse no estudo. b)

Sistematização de informações – como atividade complementar necessária ao levantamento

institucional e visando o desenvolvimento de modelos estatísticos para a quantificação de efeitos

e mecanismos, realização de um levantamento sistemático dos dados dispersos em variadas

fontes.

Em dezembro de 2013, o total do saldo das operações de crédito da economia brasileira foi

de R$ 2,715 trilhões, sendo R$ 1,464 trilhão destinado às pessoas jurídicas (PJ) e R$ 1,251 trilhão

às pessoas físicas (PF). Inicialmente foram coletadas 8 variáveis relacionadas as pessoajuridica e

física, sendo elas: saldo, concessoes, taxa media de juros, spread, prazo medio das concessoes,

prazo medio da carteira, percentual de atraso e inadimplência. Para cada tipo de pessoa foi

diferenciada a destinação dos créditos em linhas de credito livre, ou seja, aqueles que as

instituições financeiras aplicam seus recursos como e aonde quiserem, e direcionado, aqueles que

Departamento de Economia

as instituições devem, obrigatoriamente, aplicar seus recursos linhas pré determinadas em função

de leis ou regulamentações com taxas de juros subsidiadas.

Na pessoa juridica credito livre: Total, Desconto de duplicatas, Desconto de cheques ,

Antecipação de faturas de cartão de crédito, Capital de giro com prazo de até 365 dias, Capital de

giro com prazo superior a 365 dias, Capital de giro rotativo, Capital de giro total, Conta

garantida, Cheque especial, Aquisição de veículos, Aquisição de outros bens, Aquisição de bens

total, Arrendamento mercantil de veículos, Arrendamento mercantil de outros bens,

Arrendamento mercantil total, Vendor, Compror, Cartão de crédito rotativo, Cartão de crédito

parcelado, Cartão de crédito à vista, Cartão de crédito total, Adiantamento sobre contratos de

câmbio (ACC), Financiamento a importações, Financiamento a exportações, Repasse externo,

Outros créditos livres.

Na pessoa juridica credito direcionado: Total, Crédito rural com taxas de mercado,

Crédito rural com taxas reguladas, Crédito rural total, Financiamento imobiliário com taxas de

mercado, Financiamento imobiliário com taxas reguladas, Financiamento imobiliário total,

Capital de giro com recursos do BNDES, Financiamento de investimentos com recursos do

BNDES, Financiamento agroindustrial com recursos do BNDES, Financiamento com recursos do

BNDES total, Outros créditos direcionados, Financiamento com recursos do BNDES - Carteira

própria, Financiamento com recursos do BNDES – Repasses.

Na pessoa fisica credito livre: Total, Não rotativo, Rotativo, Cheque especial, Crédito

pessoal não consignado, Crédito pessoal não consignado vinculado à renegociação de dívidas,

Crédito pessoal consignado para trabalhadores do setor privado, Crédito pessoal consignado para

trabalhadores do setor público, Crédito pessoal consignado para aposentados e pensionistas do

INSS, Crédito pessoal consignado total, Aquisição de veículos, Aquisição de outros bens,

Aquisição de bens total, Arrendamento mercantil de veículos, Arrendamento mercantil de outros

bens, Arrendamento mercantil total, Cartão de crédito rotativo, Cartão de crédito parcelado,

Cartão de crédito à vista, Cartão de crédito total.

Na pessoa fisica credito direcionado: Total, Crédito rural com taxas de mercado, Crédito

rural com taxas reguladas, Crédito rural total, Financiamento imobiliário com taxas de mercado,

Financiamento imobiliário com taxas reguladas, Financiamento imobiliário total, Capital de giro

com recursos do BNDES, Financiamento de investimentos com recursos do BNDES,

Financiamento agroindustrial com recursos do BNDES, Financiamento com recursos do BNDES

total, Microcrédito destinado a consumo, Microcrédito destinado a microempreendedores,

Microcrédito total, Outros créditos direcionados, Financiamento com recursos do BNDES –

Repasses.

As pesquisas consultadas mostraram que o crescimento do crédito no Brasil, no período

recente, está sendo sustentado principalmente pelo desempenho dos empréstimos com recursos

direcionados e a desaceleração no crescimento do crédito, desde 2008, está diretamente

relacionada às operações com recursos livres. A expansão dessa corrente de crédito direcionado

se deve ao fato dos bancos públicos agirem de maneira anticíclica em setores específicos, como

agricultura, indústria e habitacional, diante da crise internacional. Tais segmentos envolvem

operações de longo prazo, diferente do setor bancário privado em que o operações de curto prazo

predominam.

Também foi dado destaque ao estudo tipos de crédito específicos dependendo da

destinação. Dos créditos livres o tipo destacado foi o crédito consignado. Essa classificação se dá

ao crédito que é um tipo de modalidade de empréstimo pessoal cuja as parcelas são retiradas

Departamento de Economia

diretamente da folha de pagamento da pessoa física. Ele pode ser obtido em bancos ou de

instituições financeiras e o prazo máximo para quitação é de 72 meses. Os juros e demais

encargos variam de acordo com a instituição financeira contratada e o valor tomados. Além dos

juros, é cobrado o IOF, ou Imposto sobre Operações Financeiras, e não é permitida a cobrança de

TAC, abreviação para Taxa de Abertura de Crédito. O crédito consignado é considerado o mais

seguro para quem está emprestando uma vez que a cobrança é praticamente automática e o

governo, em casos dos aposentados e pensionistas do INSS, ou o empregador, nos outros casos,

que assumem a responsabilidade pelo empréstimo.

Dos créditos com recursos direcionados foram destacadas as modalidades do crédito

direcionado imobiliário, o crédito rural, os créditos direcionados do BNDES e o micro crédito.

O crédito direcionado imobiliário foi uma das modalidades que mais se desenvolveu

recentemente, tornando-se parcialmente responsável pelo crescimento do pais. Foram diversos os

fatores que geraram o crescimento do crédito habitacional, como o aumento da renda familiar, a

estabilidade econômica, a entrada e maior participação dos bancos privados em uma modalidade

que antes era principalmente dominada pelos financiamentos realizados pelos bancos público,

principalmente a Caixa Econômica Federal. O governo teve grande participação na expansão do

crédito imobiliário, uma de suas atuações foram os programas de incentivo a aquisição da casa

própria como o programa “Minha Casa, Minha Vida”. Nos últimos seis anos o crédito

habitacional destinado à pessoa jurídica superou o destinado à pessoa física.

O crédito rural é a modalidade dos créditos destinados com o objetivo de estimular a

produção agrícola, a comercialização de produtos agropecuários e os investimentos destinados ao

setor rural, e é destinado as associações, cooperativas e aos próprios produtores que compõem o

setor rural da economia. O produtor rural possui diversas maneiras de solicitação dos

empréstimos, seja como pessoa jurídica ou pessoa física, eles podem aplicar a programas do

governo de concessão de crédito, como Programa Nacional de Fortalecimento da Agricultura

Familiar (Pronaf), o Programa Nacional de Apoio ao Médio Produtor Rural (Pronamp) e as linhas

específicas do BNDES. Além dos programas governamentais o produtor pode contar com os

bancos ou com as cooperativas de crédito.

Os créditos direcionados do BNDES são as linhas apresentadas pelo BNDES além do

crédito agroindustrial. Tais são as linhas de crédito “capital de giro” e “financiamento de

investimentos”, que podem ser aplicadas para pessoa física ou jurídica.

O microcrédito engloba os créditos entendidos como de pequena quantia concebida a

pessoas com negócio próprio, pequenos empreendimentos, que fundamentalmente será pago com

os frutos financeiros gerados pelo próprio negócio. Geralmente são destinados principalmente as

pessoas excluídas do sistema financeiro tradicional. Existem basicamente duas linhas principais

de microcrédito, o de baixa renda, ou microcrédito ao consumo, e o microcrédito para o

microempreendedores. A criação de programas que regulamentações asseguraram que a maioria

das aplicações fossem destinadas aos microempreendedores.

Foi importante também o destaque aos créditos por controle de capital, ou seja, a relação

dos saldos das operações de crédito dos bancos públicos e dos bancos privados. Dados do Banco

Central mostraram que a participação dos bancos públicos no saldo total das operações do

mercado de crédito predominava sobre a participação dos bancos privados. Esses dados são os

considerados mais recentes, pós crise, uma vez que antes da crise internacional as operações de

crédito nos bancos privados cresciam a taxas mais elevadas do que nos bancos públicos. Logo

após a crise as taxas de crescimento anual dos bancos públicos foram vigorosas, porém a

Departamento de Economia

tendência a partir dai foi de queda. Nos bancos privados reduziram a oferta de estoque de crédito

chegando até mesmo a taxas negativas a partir de 2011. Vale também destacar que a maioria dos

créditos destinados ao setor público vem dos bancos públicos, e a maioria dos créditos destinados

ao setor privado é oriunda dos bancos privados, sejam nacionais ou estrangeiros. Abaixo,

podemos ver o saldo das operações de crédito por Pessoa Jurídica e Física no Brasil de janeiro de

2008 a dezembro de 2013 em R$ milhões na primeira tabela e o mesmo saldo em relação ao PIB

em porcentagem na segunda tabela.

TABELA 1

Saldo das operações crédito por Pessoa Jurídica e Física

Brasil - Janeiro de 2008 a dezembro de 2013

1

Saldo (em R$ milhões de dez/2013)

Meses

Total

PJ

PF

Participaçãorelativa(%)

PJ

PF

jan/08

1.324.530

712.605

611.926

54%

46 %

dez/08

1.627.514

922.261

705.254

57%

43 %

dez/09

1.796.079

1.003.055

793.025

56%

44 %

dez/10

2.044.701

1.117.839

926.864

55%

45 %

dez/11

2.279.950

1.247.500

1.032.450

55%

45 %

dez/12

2.508.326

1.368.968

1.139.358

55%

45 %

dez/13

2.715.151

1.464.070

1.251.081

54%

46 %

105,0%

105,5%

104,4%

-

-

VariaçãoAcumulada

Fonte: Banco Central do Brasil

Elaboração: DIEESE - RedeBancários

Nota: (1) Deflator IPCA-IBGE

Departamento de Economia

TABELA 2

Saldo das operações de crédito em relação ao PIB por Pessoa Jurídica e Física

Brasil - Janeiro de 2008 a dezembro de 2013

(em % do PIB)

Meses

jan/08

Total/PIB

35,47

PJ/PIB

PF/PIB

19,08

16,39

dez/08

40,7

23,06

17,63

dez/09

43,85

24,49

19,36

dez/10

45,43

24,84

20,59

dez/11

49,1

26,9

22,2

dez/12

53,8

29,4

24,4

dez/13

56,5

30,5

26

Fonte: Banco Central do Brasil

Elaboração: DIEESE - RedeBancários

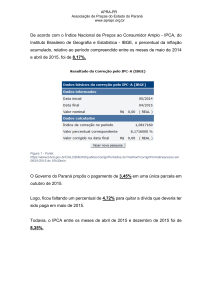

Depois foram pesquisados e organizados dados necessarios para a pesquisa Focus, uma

pesquisa que coleta as expectativas das instituições financeiras sobre variáveis econômicas, muito

relevante para a política macroeconômica do país. A coleta foi dos indicadores de Índice de

preço, Inflação acumulado para os próximos 12 meses, Inflação acumulado para os próximos 12

meses – suavizada, Taxa de câmbio e os tres primeiros foram baseados em IGP-DI, IGP-M,

INPC, IPA-DI, IPA-M, IPCA, IPCA-15, IPC-FIPE. Esses indicadores num período para o qual

foram feitas as projeções de 1999 a 2019.

Foram colhidos ainda dados do ESTBAN, subsistema estatístico do Sistema COSIF gerado

mensalmente com a informação da Estatística Bancária Mensal (Código documento 4500),

contemplando a posição mensal dos saldos das principais rubricas de balancetes dos bancos

comerciais e dos bancos múltiplos com carteira comercial, por município.

As planilhas mês a mês foram empilhadas numa planilha só desde o ano de 2000 ate 2014

com as variaveis que variavam em alguns meses de alguns anos mas consistiam basicamente em:

Encaixe, Caixa, DepositosBancarios, BACEN- Reservas em especie, Aplicacoestemporarias em

ouro, Aplicacoesinterfinanciadas de liquidez, Titulos e Valores Mobiliarios e

InstituicoesFinanceiras Deriv, Relacaointerfinanciada e interdependente, Correspondentes no

exterior, Correspondentes no Pais, Cobranca em Transito, Ordens de Pagamento, Val Ligadas e

Terc em transito, Dependencias no Pais, Suprimentos Interdependencias, Outras relacoesinterf e

Departamento de Economia

independentes, Operacoes de credito, Emprestimos e Titulos descontados, Financiamentos,

Financiamentos Rurais Agricult-cust/invest, Financiamentos Rurais Pecuar-cust/invest,

Financiamentos Rurais Agricul-comercializ, Financiamentos Rurais Pecuaria-comercializ,

Financiamentos Agroindustriais, Financiamento Imobiliarios, Outras Operacoes de credito,

Outros creditos, (-)Prov. Para Operacoes de Creditos, Arrendamento Mercantil, , (-)Prov. Para

Operacoes de Arrendamento Mercantil, Outros valores e Bens, Permanente, Contas de

compensacao, total do ativo, Depositos a vista – Governos, ServicosPublicos, Atividades

Empresariais, Especiais do Tesouro Nacional, Deposito a vista – Setor Privado, De pessoas

fisicas, De pessoas juridicas, De instituicoes financeiras, Obrigatorios, Para investimento,

Vinculados, Demais Depositos, Sldcredctasemprfinanc-outr, Depositos de poupanca, Depositos

Interfinanceiros, Depositos a Prazo, Captaceos no Mercado Aberto, Rel Interfinanceira e

Interdependente, Correspondentes no Exterior, Correspondentes no Pais, Dependencias Matriz e

Congeneres no Exterior, Cobranca em

Transito, Ordens de Pagamento, Val de Lig e Terc em transito, Dependenciasno pais,

Suprimentos

Interdepartamentais, Outras relacoes interfinanceiras interdependentes, Obrig por Empr e

repasses,

Banco Central conta emprestimos, Redescontos, Refinanciamentos, Obrigacoes por recebimento,

I.O.F., Contribuicoesprevidenciarias, ContribuicoesPrevidenciarias, Tributos Estaduais e

Municipais, Tributos Federais, F.G.T.S., PIS/PASEP, Demais Recebimentos, Cheques

Administrativos, Outras obrigacoes, Patrimonio Liquido, Contas de Resultado, Contas Credoras,

Contas Devedoras, Contas de Compensação, Total do Passivo.

Urgiu também a necessidade de desinflacionar alguns dados porque é errado comparar dois

valores em datas diferentes, por exemplo, 1 real em 2007 vale mais do que 1 real hoje, por conta

da inflação que muda o valor. E, como tínhamos a inflação mensal, foi necessário apenas fazer (1

+ inf_abr07) x (1 + inf_mai07) x ... (1 + inf_jul14) x 1 para colocar 1 real de abril de 2007 em

reais de julho de 2014. Para isso, criamos uma nova coluna com a inflação futura acumulada para

cada mês, aquele (1 + inf_mar07) x (1 + inf_abr07) ... x (1 + inf_jul14) e multiplicamos uma

coluna pela outra, para ter o valor em reais presente no ano de 2014. Isso foi realizado com saldos

e concessões de 1994 a 2014 em algumas planilhas ou 2007 a 2014 ou também 2011 a 2014 em

outras.

Conclusões

A coleta de dados e o estudo permitiram uma maior compreensão do funcionamento do

mercado financeiro e de credito e de suas estruturas. Alem disso, foi possivel perceber o destaque

que os bancos desempenham na elevação do nível da atividade econômica por meio da oferta de

crédito às famílias e empresa. No Brasil, oferta de crédito, medida pela relação crédito/PIB,

sempre foi historicamente baixa em comparação a outros países, inclusive da América Latina,

apesar de existir no país um sistema financeiro considerado umdos mais sólidos e desenvolvidos

do mundo. Uma das explicacoes para tal fato talvez seja que os bancos, em vez de financiar

preferencialmente as atividades produtivas, preferem aplicar seus recursos na rolagem da dívida

pública.

A relação crédito/PIB está sendo elevada no país devido a uma série de fatores como a

retomada do crescimento econômico (ainda que a taxas pequenas e volateis), a forte recuperação

do mercado formal de trabalho e o crescimento dos rendimentos do trabalho, impulsionado pela

política de valorização do salário mínimo e pelos ganhos reais obtidos por diversas categorias nas

Departamento de Economia

negociações coletivas. Ocorreu tambem uma orientacao da politicaeconomica na ultimadecada

para a ampliacao do credito especialmente pelos bancos públicos federais e pelo BNDES.

O crédito com recursos direcionados teve um bom desenvolvimento - crédito imobiliário,

rural e recursos do BNDES para investimentos, microcrédito e agroindústria. O direcionamento

obrigatório de recursos pelos bancos - públicos e privados - visa suprir crédito para empresas e

famílias que sem isso não teriam acesso a ele em condições viáveis de financiamento (prazos e

taxas). Devido à uma mais forte atuação dos bancos públicos e à entrada dos privados na

concessão deste tipo de financiamento, os recursos direcionados têm sustentado a oferta de

crédito na economia e contribuído para atenuar os efeitos da crise internacional no país.

Sobre o crédito com recursos livres, o consignado foi um dos destaques no empréstimo

voltado ao aumento do consumo das famílias, amparado na recuperação dos indicadores do

mercado de trabalho e da renda. Com o consignado, as famílias tiveram acesso ao crédito com

taxas mais baixas que as vigentes nas demais modalidades de crédito pessoal.

Vale ressaltar que a continuidade da expansao do credito no Brasil depende de grandes

desafios de naturezas estruturais e conjunturais. Os desafios estruturais estão relacionados à

elevada taxa de juros e aos altos spreads do sistema financeiro nacional. Não é possível ampliar a

oferta de crédito de forma persistente e segura, isto é, sem aumentar a inadimplência, na vigência

de juros e spreads tão altos. A tentativa de redução de juros e spreads enfrenta forte resistência

por parte de varios setores como, por exemplo, os grandes bancos, que possuem parcela

expressiva dos títulos da dívida pública brasileira corrigidos pela variação da taxa básica de juros

da economia – Selic. Sobre a conjuntura, as recentes medidas do governo que visam permitir a

portabilidade de crédito entre instituições financeiras podem aumentar a concorrência e reduzir as

taxas de juros. Assim, pode-se estimular a demanda por crédito num cenário ainda dominado pela

incerteza em relação ao desempenho da economia. Em um setor que é fortemente concentrado

como o financeiro, qualquer diferenca em relação a taxas e prazos pode representar um avanço na

base de clientes de instituições que disputam o mesmo tipo de mercado.

Outras conclusões ainda estão sendo formadas devido ao pouco tempo do projeto. As duas

alunas que nele trabalham entraram recentemente na pesquisa e não tiveram tempo suficiente

para desenvolver e elaborar ainda mais a iniciativa sobre o Sistema Financeiro Nacional e a

Concessão de Credito.

Departamento de Economia

Bibliografia

-Nota técnica número 135: A evolução do Credito na Economia Brasileira 2008 - 2013

-BANCO CENTRAL DO BRASIL. Nota de política monetária e operações de crédito.

Brasília, DF, 2014.

-BANCO CENTRAL DO BRASIL. Relatório de inclusão financeira. Brasília, DF, 2011.

-COSTA, Fernando Nogueira; PINTO, Gabriel Musso de Almeida. Impactos da pressão

para concorrência bancária no mercado de crédito brasileiro. Campinas: Instituto de Economia

UNICAMP, fev. 2013. (Texto para Discussão 215).

-IPEA. Banco do Brasil, BNDES e Caixa Econômica Federal: a atuação dos bancos

públicos federais no período 2003-2010. Rio de Janeiro: IPEA, 10 ago. 2011. (Comunicados do

IPEA, 105).

-JAYME JR., Frederico; MISSIO, Fabrício; OLIVEIRA, Ana Maria Hermeto.

Desenvolvimento financeiro e crescimento econômico: teoria e evidência empírica para os

estados brasileiros (1995-2004). Belo Horizonte: Cedeplar; UFMG, 2010. Disponível em:

http://www.anpec.org.br/encontro2009/

-MARQUES, Felipe. Banco discute taxa de portabilidade. Valor Econômico. São Paulo,

31 mar. 2014

http://www.ipeadata.gov.br

http://www.bcb.gov.br/?sfncompev

http://www4.bcb.gov.br/fis/cosif/estban.asp

https://www3.bcb.gov.br/expectativas/publico/?wicket:interface=:2:15

https://www3.bcb.gov.br/sgspub/localizarseries/localizarSeries.do?method=prepararTelaLo

calizarSeries

https://www.bcb.gov.br/?LEIS

http://www.bcb.gov.br/?BOLETIMSUPL

http://www.bcb.gov.br/?COSIFLEIAUTES

Departamento de Economia

http://www.bcb.gov.br/?ESTATSFN

http://pt.slideshare.net/VivaldoJoseBreternitz/o-sistema-financeiro-nacional-uma-viso-geral

https://www3.bcb.gov.br/scr2/dologin