UM MODELO MACROECONÔMICO DO PLANO REAL

E OS AJUSTES NESCESSÁRIOS PARA A SUA

CONSOLIDAÇÃO

EMERSON LEMOS MARINHO•

O objetivo deste artigo é mostrar que no longo prazo o Plano

Real poderá enfrentar sérias dificuldades. Consegue-se demonstrar

através da construção de um modelo macroeconômico estilizado, o

qual descreve as características básicas desse Plano, que embora o

governo consiga dominar o processo inflacionário, a economia

converge para um equilíbrio de steady state com desemprego. A

principal suposição adotada para se chegar a essa conclusão é que os

agentes econômicos realizam suas expectativas de inflação à Cagan

modificada. Desta forma, além das expectativas variarem em função

da diferença entre a inflação corrente e a inflação esperada, elas

também variam em decorrência do déficit

fiscal

esperado.

Adicionalmente, mostra-se que quando se pratica uma política de

valorização da taxa de câmbio e o PIB apresenta um baixo

crescimento em relação a taxa de juros, a dívida interna como

percentagem do produto apresenta uma trajetória explosiva.

1. Introdução

A equipe econômica do governo e uma parcela considerável de

economistas têm sido unânimes em afirmar que é condição básica para a

sustentabilidade do Plano Real, no longo prazo, a implementação de um

conjunto de reformas destinadas a restaurar o equilíbrio nas contas do setor

público. Contudo, observa-se na literatura econômica corrente uma relativa

escassez de estudos que explicitem os limites a que podem chegar políticas

de estabilização baseadas em âncoras monetária e cambial, notadamente em

uma economia caracterizada por fortes desequilíbrios fiscais.

•

Professor Titular do Departamento de Economia Aplicada e do Curso de Pós-Graduação em Economia

- CAEN da Universidade Federal do Ceará.

Este artigo tem dois objetivos centrais. Em primeiro lugar, será

construído um modelo macroeconômico, o qual incorporará as características

estilizadas do Plano Real. Desta forma, será possível determinar com mais

clareza a trajetória de longo prazo do Plano Real. Em seguida, será

demonstrado que o modelo não converge necessariamente para o equilíbrio

de steady state com pleno emprego. Isto ocorre porquanto a estabilidade de

longo prazo é extremamente sensível às mudanças nas expectativas

inflacionárias dos agentes econômicos, em particular quando estas forem

determinadas pelo déficit fiscal esperado. Neste caso, distúrbios nas

expectativas de inflação podem comprometer seriamente a eficácia das

âncoras monetária e cambial.

Outro ponto importante a ser considerado neste trabalho é a dinâmica

da dívida interna (dívida pública) como participação do produto interno bruto.

Consegue-se mostrar, quando se tem uma política de sobrevalorização da taxa

real de câmbio aliado a um menor crescimento do produto em relação a taxa

de juros, que a trajetória da dívida interna em relação ao produto se torna

inconsistente, no sentido de que esta apresenta uma trajetória explosiva ao

longo do tempo.

Os resultados obtidos corroboram a tese que sustenta serem as

reformas

fiscal,

tributária,

administrativa,

patrimonial

e

providenciária

fundamentais para o sucesso do Plano Real no longo prazo. Em síntese,

conclui-se que uma vez obtida a estabilização de preços, só a âncora fiscal

conseguirá assegurar a eficácia do Plano Real e, como consequência,

estabilidade da economia brasileira.

2

No que se segue, este artigo além desta introdução se encontra

distribuido da seguinte maneira : na seção 2, faz-se uma apresentação das

principais características que dão sustentação ao Plano Real e o mecanismo

que gera as âncoras monetária e cambial. Na seção 3, constrói-se um modelo

macroeconômico que incorpora todas as peculariedades do plano. Na seção

4, apresenta-se um modelo que descreve a trajetória da dívida interna. Na

seção 5, são apresentadas as principais conclusões com base na solução dos

modelos das seções 4 e 5.

2. O Paradoxo das Inconsistências

Não é difícil perceber que a estabilidade de curto prazo do Plano Real é

assegurada pela âncora monetária e pela âncora cambial. A manutenção de

taxas de juros elevadas é uma condição necessária para a manutenção da

política cambial. Logo, neste cenário, é a âncora monetária que sustenta a

âncora cambial1, por duas razões básicas2:

(i) Altas taxas de juros ajudam a reduzir a demanda agregada, evitando

assim fortes pressões sobre o nível de preços;

(ii) O patamar elevado das taxas de juros facilita sobremodo a entrada

de capitais externos, compensando em parte os déficits em transações

correntes.

A solidez da âncora cambial depende, por conseguinte, de altas taxas

de juros, fortalecendo a necessidade do Banco Central executar uma política

1

A âncora cambial é, na realidade, uma âncora auxiliar ou pseudo-âncora.

Contribui, também, para a manutenção das altas taxas de juros o déficit fiscal.

2

3

monetária contracionista. As repetidas pressões sobre o Banco Central para

reduzir as taxas de juros podem, pelos motivos discutidos acima, debilitar a

eficácia da âncora cambial. Na realidade, a redução das taxas de juros com o

câmbio sobrevalorizado poderá trazer consequências negativas tanto sobre a

balança comercial quanto ao fluxo de capitais.

A política mantida pelo Banco Central para manter esta inconsistência

tem sido a tentativa de controlar de forma simultânea juros e câmbio,

utilizando-se de um mecanismo engenhoso, porém não sustentável ao longo

do tempo. Este mecanismo pode ser sucintamente descrito da seguinte forma:

o Banco Central executa uma política monetária austera provocando um

aumento nos juros. Com isso, aumenta o fluxo de capital externo. Para conter

a enxurrada de reais em circulação, o que pode provocar aumento no nível de

preços, o governo emite títulos do tesouro para enxugar o excesso de liquidez,

contribuindo com isso para o aumento do desequilíbrio fiscal. Em suma, o

desequilíbrio fiscal cresce não apenas em função das necessidades de

financiamento do setor público, mas também devido aos custos associados à

sobrevalorização cambial.

A análise acima sugere a existência de um paradoxo da inconsistência,

qual seja: se a âncora cambial exerce um papel positivo na manutenção da

estabilidade de preços, o mesmo não se pode dizer quanto ao seu efeito sobre

o déficit público. Além disso, a sustentação da âncora cambial mantendo, o

câmbio sobrevalorizado impossibilita a redução das taxas de juros, expondo

assim, o setor externo a fortes turbulências.

Pode-se dizer que em sua primeira etapa o Plano Real, logrou êxito no

seu objetivo de estabilizar preços. Na sua segunda etapa, ainda não

4

concluída, no entanto, o cenário é menos animador. Na fase atual, as

principais características macroeconômicas da economia brasileira são:

(i) A política monetária é conduzida com relativa austeridade;

(ii) A política fiscal é expansionista;

(iii) O câmbio segue uma trajetória de crescente sobrevalorização.

As características da economia brasileira atual encontram paralelo na

política econômica que prevaleceu no início da década de 80 nos Estados

Unidos3, que tornou-se conhecida como supply-side economics. Nesta

perspectiva teórica o governo deve reduzir a tributação sobre as empresas.

Com isto, elas aumentariam seus lucros e, por conseguinte, aumentariam seus

investimentos4 e logo o nível de atividade econômica e as receitas do governo.

A expansão da oferta agregada, por seu turno, compensaria eventuais

pressões sobre o nível de preços. A política fiscal norte-americana, no período

considerado, foi expansionista, porquanto atuou no sentido de reduzir a receita

do governo através do aumento dos lucros líquidos das empresas5, isto é, o

governo transferiu renda para o setor privado. Além disso, a política monetária

foi fortemente contracionista. As altas taxas de juros praticadas então

estimularam o fluxo de capital do exterior (eurodólares e capitais japoneses), o

que facilitou o financiamento do crescente déficit público. O nível de preços

caiu rapidamente, enquanto o nível de desemprego só foi inferior ao que

3

Boskin (1987) faz uma excelente análise sobre a economia norte-americana durante a era

Reagan.

4

É importante destacar que nesta teoria são os lucros que determinam os investimentos e não

o contrário, como sustenta a teoria keynesiana.

5

A inconsistência da política econômica da primeira administração Reagan foi ter promovido

uma expansão dos gastos do governo, notamente os gastos militares, simultaneamente a uma

redução das receitas.

5

prevaleceu na crise de Wall Street. Não obstante isto, a economia americana

passou a experimentar elevados déficits na balança comercial.

Sob o ponto de vista teórico6, a experiência norte-americana dos anos

80 e a brasileira atual podem ser associadas aos estudos de Mundell (1971),

como destaca Simonsen (1989). O fato é que Mundell propôs como parte de

uma possível terapia anti-inflacionária a adoção de uma política monetária

restritiva em conjunto com uma política fiscal expansionista, no regime de taxa

de câmbio flexível. O grande apelo desta proposição era o de reduzir os custos

normalmente associados ao combate à inflação. É interessante observar-se

que a proposta de Mundell (1971) parece refletir com boa precisão os fatos

estilizados que marcaram a condução da política econômica no governo

Reagan (1981-84), assim como os do Plano Real.

3. O Modelo Utilizado

Em

economias

modernas

e

industrializadas

é

muito

comum

a

predominância de regimes oligopolista e concorrência monopolista. Isto posto,

pelo lado da oferta suponha, inicialmente, uma economia oligopolizada na qual

o preço do produto interno, P(t ) , é determinado adicionando-se uma margem

de lucro l sobre o único custo variável que são os salários W (t ) , de acordo

com a expressão :

6

Beck (1979) desenvolve uma análise sobre a teoria do supply-side, nos termos do modelo ISLM, na qual conclui que o efeito redução de impostos poderá ser tão intenso que resultará em

uma redução da inflação e do déficit público, porém poderá ser tão tênue que preços e o déficit

aumentarão. Lucas (1991) concentra-se no exame da redução de impostos sobre o bem-estar

social, concluindo que a eliminação da tributação sobre o capital aumentaria o estoque de

capital em 35% em um período de dez anos, nos Estados Unidos, o que dobraria a taxa de

crescimento norte-americana.

6

P(t ) =

(1 + l )

W (t )

η

em que η é a produtividade média do trabalho. Em logaritmo, a expressão

acima é igual a :

p(t ) = g (η , l ) + w(t )

(1)

onde p(t ) e w(t ) são, respectivamente, os logaritmos do deflator implícito do

produto interno bruto (PIB) e do índice de salários nominais no período t . A

parcela g (η , l ) é o logaritmo de (1+ l ) / η e para efeito de simplicidade, supõese que η e l sejam constantes, isto é, não variem com o tempo.

O índice de custo de vida q (t ) , por definição, será uma média

geométrica ponderada dos índices de preços do produtos internos e dos

preços dos produtos importados em moeda estrangeira. Assim sendo, tem-se

que :

q (t ) = (1 − α ) p(t ) + α (e(t ) + p'(t )) ,

0<α <1

(2)

onde e(t ) e p'(t ) são, respectivamente, os logaritmos da taxa nominal de

câmbio e do índice de preços dos produtos importados. O parâmetro Æ é a

participação do produto interno no índice geral de preços e (1− α ) a

participação do produto importado. Em outras palavras, Æ é o percentual da

7

renda dos agentes gasto na compra do produto doméstico e, (1− α ) , gasto na

compra do produto externo.

A inflação π (t ) é a derivada do índice geral de preços em relação ao

tempo sendo, assim, definida como :

•

π (t ) = q (t )

•

onde, q (t ) =

(3)

dq (t )

.

dt

A taxa real de câmbio θ (t ) , em logaritmo, é igual a taxa nominal de

câmbio mais o índice de preços externo menos o índice de preços interno.

Nestes termos, tem-se:

θ(t ) = (e(t ) + p'(t ) − p(t ))

(4)

A curva de Phillips de salários será representada pela equação:

•

w(t ) = π *(t ) + γh(t ) ,

γ >0

(5)

onde π * (t ) e h(t ) são, respectivamente, a taxa de inflação esperada e o hiato

•

de produto no período t . O termo w ( t ) é a derivada do índice de salário

nominal com relação ao tempo.

Supõe-se ainda que os agentes econômicos realizam suas expectativas

de inflação de acordo com uma versão modificada das expectativas adaptativa

à Cagan. Assim admite-se que além das variações das expectativas serem

8

proporcionais à diferença entre a inflação corrente e a inflação esperada elas

são, também, função crescente do déficit fiscal do governo. Esta versão

modificada do modelo de Cagan é particularmente importante, pois indica que

no processo de formação de expectativas inflacionarias há um componente,

f (G (t )) , o qual explicita o papel do déficit fiscal na determinação da inflação

esperada. A justificativa teórica para a inclusão do déficit fiscal nas

expectativas à Cagan pode ser corroborada por Sargent e Wallace(1981) e

Sargent (1982).

•

Em vista disso,a variação da inflação esperada π *(t ) será definida por :

•

π *(t ) = β (π (t ) − π *(t )) + f (G (t )) ,

β >0

(6)

onde f (G (t )) é uma função não negativa e crescente com o déficit fiscal

G ( t ). Adicionalmente, admite-se no início do plano de estabilização que

f (G (0)) = f (G0 ) ≅ 0

onde,

plano. O parâmetro β

G0

é o déficit fiscal anunciado no começo do

mede a velocidade de ajuste entre a inflação efetiva e

a esperada no período t .

Pelo lado da demanda, admite-se que o equilíbrio no mercado de bens

e serviços seja representado por uma curva IS logaritmizada nos seguintes

termos :

h(t ) = G (t ) − I (r (t ) − π *(t )) + Eθ (t ) , I >0 , E >0

9

(7)

onde h(t ) e r (t ) são, respectivamente, o hiato de produto e a taxa nominal de

juros. O parâmetro E mede a elasticidade do saldo da balança comercial em

relação a taxa real de câmbio.

O equilíbrio no mercado monetário será representado pela equação

quantitativa logaritmizada:

m(t ) = q (t ) + h(t )

(8)

onde, m(t ) é uma variável exógena que representa a oferta de moeda. Neste

ponto, observe que após o Plano Real, o governo passou a ter controle sobre

a oferta de moeda.

Admite-se ainda perfeita mobilidade de capitais, de forma que a taxa de

juros externa é igual a taxa de juros interna mais uma expectativa de

desvalorização cambial. Em termos formais, isto será descrito pela equação :

•

r (t ) = r '(t ) + e*(t )

(9)

•

onde r ' (t ) e e*(t ) são, respectivamente, a taxas de juros externa e a taxa

esperada de desvalorização cambial. Por último, supor-se-á que a taxa

esperada de desvalorização cambial seja igual a taxa de inflação esperada.

Assim sendo, isto será formalizado de acordo com a expressão :

•

e*(t ) = π *(t )

(10)

Observe que a substituição de (9) e (10) na curva IS, expressão (7),

permite que aquela seja escrita na forma :

10

h(t ) = G (t ) − Ir '+ Eθ

(11)

Combinando as expressões (1), (2), (3) e (4) obtém-se a curva de

Phillips de preços expressa pela seguinte equação :

•

π (t ) = π *(t ) + γh(t ) + α θ (t )

(12)

Substituindo (6) em (12) encontra-se a equação que descreve a

trajetória da taxa esperada de inflação :

•

•

π *(t ) = βγh(t ) + βα θ (t ) + f (G (t ))

(13)

Supondo-se constantes a taxa de juros externa e o nível de preços

externos,a derivada da curva IS,equação (11), reproduz a seguinte expressão :

•

•

•

h( t ) = G ( t ) + E θ ( t )

(14)

Imagine-se agora que esta economia se encontre, no instante t 0 , com

taxa de inflação π (t 0 ) = π 0 > 0

e em pleno emprego, ou seja, com h(t 0 ) = 0.

Em vista disso, o governo adota um plano de estabilização que faz com que

•

m(t ) = 0. A partir desse instante, a taxa de juros começa a subir, fazendo com

que o serviço da dívida aumente. Aliado a isso, todo excesso de liquidez é

enxugado via emissão de títulos a taxas de juros cada vez maiores

11

pressionando, assim, mais ainda o serviço da dívida. Como consequência, o

déficit fiscal aumenta continuamente ao longo do tempo não só devido ao

aumento dos gastos do governo, mas também pelo serviço da dívida em um

determinado período se transformar em déficit no período seguinte. Logo, o

aumento dos gastos em um determinado período se transformará em déficit no

período seguinte. Assim sendo, admite-se que o déficit fiscal aumente de G0

para um déficit de steady state G f , de acordo com a seguinte dinâmica7 :

•

G ( t ) = − k (G (t ) − G f ) ,

k >0

(15)

Substituindo (15) em (14) obtém-se :

•

•

h(t ) = − k (G (t ) − G f ) + E θ (t )

(16)

•

Desde que m(t ) = 0, a derivada da equação quantitativa (8) será igual a :

•

π ( t ) + h( t ) = 0

(17)

Em vista da curva de Phillps, expressão (12), a equação acima pode ser

escrita como :

7

Esta dinâmica é equivalente a utilizada por Simonsen ( 1989, p.457) e se origina da solução

•

da equação diferencial G ( t ) + kG ( t ) = c ,onde G f =

12

c

.

k

•

•

π * (t ) + h(t ) + γh(t ) + α θ (t ) = 0

Derivando a expressão acima e substituindo no resultado a equação

(13), tem-se que :

••

•

•

•

h(t ) + γ h(t ) + βγh(t ) + βα θ (t ) + α θ (t ) + f (G (t )) = 0

(18)

Finalmente, a equação que descreve a dinâmica do produto é obtida

combinando-se as expressões (16) e (18) :

(1+

α ••

αβ •

βα αk

) h(t ) + (γ +

) h(t ) + βγh(t ) = (

− ) k (G (t ) − G f ) − f (G (t ))

E

E

E

E

Isto posto, observa-se da equação diferencial acima, qualquer seja sua

solução, que o equilíbrio estacionário8 (steady state) existe desde que os

agentes acreditem que o déficit fiscal convirja no longo prazo para G f . Desta

8

O equilíbrio de steady state desta equação diferencial está garantido pelos seguintes

argumentos: Primeiro, se o delta da equação característica associada a equação homogênea

••

h( t ) +

Eγ + βα •

Eγβ

h( t ) +

h(t ) = 0 for maior do que zero, ela apresentará duas soluções

E +α

E +α

r1 < r2 < 0. Logo, a solução da equação diferencial homogênea convergirá para zero. Se o

delta for menor do que zero, a solução da equação característica será um par de raízes

complexas conjugadas onde a parte real é negativa. Novamente, a solução convergirá para

zero. Segundo, desde que o lado direito da equação diferencial não homogênea converge para

um valor finito, a existência do equilíbrio de steady state fica garantida. Para maiores detalhes,

ver (Coddington e Levinson, 1955).

13

maneira, tem-se G (t ) → G f e, consequentemente, f (G (t )) → f (G f ) ao longo

do tempo. Neste caso, o equilíbrio do produto he no longo prazo será igual a :

he = −

f (G f )

(19)

βγ

••

•

Neste equilíbrio estacionário tem-se h = 0 e h = 0. Assim, substituindo

esta última na equação (17), a taxa de inflação ao longo do tempo converge

para zero. Portanto, o modelo apresenta um equilíbrio final com inflação zero,

mas com o produto abaixo do pleno emprego pois, he < 0, dado que f (G (t )) ,

β e γ são todos positivos na expressão (19). Observa-se, também, que

quanto maior e menor, respectivamente, o componente fiscal esperado f (G (t ))

e a velocidade de ajuste β entre a inflação corrente e a inflação esperada na

formação de expectativa inflacionarias dos agentes econômicos9, maior será o

desemprego no steady state.

A trajetória que descreve o equilíbrio deste modelo é melhor ilustrada na

figura do gráfico 1. Na medida em que o governo, no início do plano de

Observe que β é um parâmetro que pode também capturar o grau de credibilidade dos

9

agentes em relação à política econômica do governo. Se β se aproxima de zero, ocorre uma

forte resistência dos agentes à política de estabilização adotada pelo governo. No caso oposto,

em que β

→ ∞ , os agentes têm total credibilidade. Isto pode ser melhor ilustrado

resolvendo-se a equação de expectativas (6) considerando f ( Gt ) nulo, cuja solução seria

dada por π * = e

− βt

β

∫

e βsπ ( s)ds + e− βt c onde c é uma constante. Alesina e Drazen (1991)

mostram a importância da credibilidade no sucesso de planos de estabilização.

14

estabilização, adota uma política monetária restritiva, a taxa de inflação

começa a cair e a taxa de juros a subir. Desde que esta taxa seja maior do

que a taxa de juros externa mais uma expectativa de desvalorização tem-se,

como consequência, a entrada de capitais estrangeiros no país implicando em

uma sobrevalorização da taxa de câmbio real, como será demonstrado através

das equações (20) e (21). Em vista disso, os efeitos são possíveis déficits nos

saldos em transações correntes e aumento do salário real nos termos da

equação (22). O aumento da taxa de juros inibindo os investimentos e a

sobrevalorização da taxa real de câmbio provocando déficits em transações

correntes, terminam deslocando a curva IS para a esquerda, provocando

queda de produto. No equilíbrio final, a economia alcança uma taxa de inflação

igual a zero e um hiato de produto negativo, de acordo com a equação (19).

π

π0

−

f (G f )

βγ

0

h

GRÁFICO 1

O aumento da taxa de juros, como citado anteriormente, provoca uma

maior entrada de capitais estrangeiros, sobrevalorizando a taxa real de

15

câmbio. Com efeito, pois no início do plano de estabilização, a taxa real de

câmbio de acordo com a curva IS, expressão ( 7 ), era igual a :

θ0 =

Ir '− G0

E

(20)

onde G0 é o déficit fiscal no início do plano.

No equilíbrio final, quando G0 → G f , esta taxa assume o seguinte valor :

θe =

Ir '− G f

E

(21)

Portanto, desde que o déficit no final do plano de estabilização G f é

maior do que o déficit G0 no início, tem-se naturalmente θe < θ0. Mostra-se,

dessa maneira, que a taxa real de câmbio sofre uma valorização. Esse é o

grande problema que Plano Real enfrenta no momento. Os contínuos déficits

em transações correntes ocorridos desde a implementação do plano são

financiados ou via perdas de reservas, ou por aumento do passivo externo

líquido ou por investimentos de capitais externos no país. Esta última fonte de

financiamento tem se mostrado bastante volátil no país devido as incertezas e

riscos que ainda cercam o plano Real. Na realidade, o que se tem verificado é

uma expressiva entrada de capitais especulativos. Assim sendo, para financiar

os sucessivos déficits em transações correntes só resta ao país as duas

primeiras formas de financiamentos. Nestes termos, a reforma fiscal torna-se

um imperativo, sem a qual mais cedo ou mais tarde o governo deverá

16

desvalorizar a taxa real de câmbio a fim de

alcançar novamente o pleno

emprego, embora, com possível retorno de inflação. Esta desvalorização, em

relação ao câmbio real de equilíbrio no início do plano, teria que ser

proporcional à diferença entre os déficits fiscais no final e no início do plano.

De fato, das equações (20) e (21) conclui-se que :

θ0 −θ f =

G f − G0

E

Assim, quanto maior a elasticidade do saldo da balança comercial E

menor deveria ser a desvalorização cambial. Por outro lado, quanto maior a

diferença entres os déficits fiscais final e inicial

maior teria que ser esta

desvalorização. Nesse ponto,ressalte-se mais uma vez a importância de uma

reforma fiscal. Se no início do plano a ancoragem monetária fosse

acompanhada de uma âncora fiscal quando então G f deveria estar próximo

de G0 , não haveria a necessidade de uma maior pressão sobre a taxa de

câmbio. Além do mais, com reforma fiscal o modelo apresentaria um equilíbrio

com inflação zero e a economia podendo ou não convergir para o pleno

emprego pois, neste caso, f (G0 ) ≅ f (G f ) ≅ 0 .

De qualquer maneira, o

desemprego final seria menor ou igual a zero, ao contrário do que ocorreria na

ausência de uma reforma fiscal. Afinal, na equação (19), deveria-se ter he ≅ 0 .

Em relação ao salário real obtém-se, combinando as equações

(1) e (2), a seguinte expressão :

17

w(t ) − q (t ) = ln(

η

) − αθ (t )

1+ l

)

Desta forma, o salário real varia inversamente com a taxa real de

câmbio, com a margem de lucro e positivamente com a produtividade média do

trabalho. Desde que ao longo do plano a taxa real de câmbio tem se

valorizado, o salário real tem aumentado. Aliado a isso, uma maior abertura

da economia brasileira no processo de globalização deve ter contribuído para

um aumento da produtividade com impacto positivo sobre o salário real. Assim

sendo, na ausência de uma reforma fiscal, para que a economia retorne ao

pleno emprego, mais cedo ou mais tarde, como observado anteriormente, o

governo poderá ter que desvalorizar a taxa real de câmbio. Com isso, a menos

que ocorra aumento de produtividade, o salário real deverá cair ao longo do

tempo.

Na seção seguinte, discute-se a problemática da dívida interna e o seu

financiamento.

4. A dinâmica da Dívida Interna

Nesta seção, constrói-se um modelo com objetivo de mostrar, que a

dívida interna apresenta uma trajetória inconsistente(explosiva) no longo

prazo, mantidas as características atuais do Plano Real.

Neste sentido, considere inicialmente a restrição orçamentária do

governo em que o déficit público, definido como o excesso de gastos em

relação a arrecadação total de impostos, é financiado ou por emissão de

18

moeda ou por aumento da dívida interna. Em termos formais, considerando

M t como o estoque de moeda ofertado pelo governo no período t , Dt o

estoque de dívida interna e (G t − Tt ) o déficit público, esta restrição pode ser

expressa pela seguinte equação :

( M t +1 − M t ) + ( Dt +1 − Dt ) = Gt − Tt

Desde que o déficit público, atualmente, não é mais financiado por

emissão de moeda mas sim via aumento da dívida interna (emissão de títulos

públicos), M t +1 = M t . Assim, a equação acima pode ser escrita como :

( Dt +1 − Dt ) = Gt − Tt

(23)

A arrecadação tributária líquida será definida como o montante de

impostos cobrados Tt menos os juros da dívida pública rDt onde r , a taxa de

juros que remunera os títulos públicos será suposta constante no tempo.

Supor-se-á que os impostos arrecadados são uma fração constante λ

do

produto Yt (0< λ <1) e que não incidam sobre os juros da dívida. Nestes

termos, tem-se que :

Tt = λYt − rDt

(24)

O aumento de consumo na economia brasileira, após o Plano Real, se

deu em grande parte, não só pelo fim do imposto inflacionário mas também

19

pelo aumento do salário real, como mostrado pela expressão (22). Em vista

disso, a função consumo , Ct , será função da renda disponível (Yt − Tt ) e do

salário real

W t / Qt (efeito Pigou) onde, W t é o salário nominal e Qt o índice

geral de preços.

Na forma linear, esta função será representada pela

expressão :

Ct = c + b(Yt − Tt ) + a (Wt / Qt )

onde c é uma constante positiva , 0 < b < 1 a propensão marginal a consumir e

a constante a um número entre zero e um. A função consumo assim definida,

consegue explicar o aumento de consumo na economia brasileira após o início

do Plano Real. Com efeito, a queda de inflação aumentando o salário real e o

fim do imposto inflacionário provocaram intensos impactos sobre o consumo.

Neste sentido, o Plano Real exerceu um importante papel em relação a

distribuição de renda no país.

Substituindo a versão não logaritmizada do salário real, representada

pela equação (22), na equação do consumo acima obtém-se :

Ct = c + b(Yt − Tt ) + a (

onde

Yt

)

σΘt

(25)

= N t (1 + l )α > 0. A variável N t representa o número de trabalhadores

que é suposto constante ao longo do tempo e, Θt , a taxa real de câmbio não

mais em logaritmo. Para efeito de simplificação, supõe-se ainda que c = 0.

20

A demanda agregada na versão não logaritmizada da equação (7) será

definida como :

Yt = Ct (Yt − Tt , Wt / Qt ) + I t (r ) + Gt + X (Θt ) − M (Yt − Tt , Θ t )

(26)

onde, I t (r ) é o volume de investimentos privados que por hipótese será igual a

uma participação constante µ do produto, X (Θt ) o volume de exportações de

bens e serviços como função da taxa real de câmbio e, M t (Yt − Tt , Θt ) , as

importações como função da renda disponível e da taxa real de câmbio.

A substituição de (24) na restrição orçamentária do governo, expressão

(23), dá origem a expressão :

( Dt +1 − Dt ) = Gt − ( λYt − rDt )

Colocando a função consumo (25) na equação de demanda agregada

(26), isolando Gt deste resultado e substituindo na expressão imediatamente

acima, obtém-se a equação :

Dt +1 − [1 + r (1 − b)] Dt = [(1 − b)(1 − λ) − µ ]Yt − [

Yt

+ X (Θt ) − M (Yt − Tt ,Θt )] (27)

σΘt

Fazendo, d t = Dt / Yt , e supondo que o produto cresça geometricamente

a uma taxa constante y na forma Yt = Y0 (1 + y ) t , chega-se a conclusão de que

Dt +1 / Yt = (1 + y )d t +1

pois, d t +1 =

Dt +1

Dt +1

=

. Logo, dividindo a equação

Yt +1 Yt (1 + y )

21

(27) por Yt , obtém-se uma nova equação em função da variável dívida interna

como percentagem do produto, d t = Dt / Yt , dada pela seguinte expressão :

(1 + y ) d t +1 − [1 + r (1 − b )]d t = [(1 − b )(1 − λ ) − µ ] − [

X (Θ t ) − M (Yt − Tt , Θ t )

1

+

]

σΘ t

Yt

Neste ponto, são feitas duas hipóteses : a primeira, é que o saldo da

balança comercial como percentagem do produto, X (Θt ) − M (Yt − Tt , Θt ) / Yt ,

seja uma função crescente, g (Θ t ) , apenas da taxa real de câmbio, ou seja,

g ' (Θt ) > 0. A segunda, é que cumprida as condições de Marshall-Lerner, uma

desvalorização cambial deve aumentar o produto. Assim sendo, a última

parcela do lado direito da equação acima será uma função crescente, f (Θt ) ,

da taxa real de câmbio, isto é,

f (Θ t ) =

1

+ g (Θt ) , com

σΘt

f ' (Θt ) > 010.

Levando em consideração essas hipóteses, esta equação defasada de um

período pode então ser escrita da seguinte maneira :

(1 + y )d t − [1 + r (1 − b)]d t −1 = ν − f (Θt −1 )

(28)

10

Substituindo a função consumo (25) na equação de demanda agregada (26) obtém-se a seguinte

equação

Yt

+ Gt + I t + X (Θt ) − M (Yt − Tt , Θt ) . Supondo por simplicidade

σΘt

Gt = I t = Tt = 0,

tem-se diferenciando esta equação após dividi-la por Yt ,

que

c ∂Yt

1

= ( g ' (Θ t ) −

onde

g (Θ t ) = [ X (Θ t ) − M (Yt − Tt , Θt )] / Yt .

2 ) = f ' (Θ t ) ,

2

Yt ∂Θ t

(σΘt )

Yt = c + b(Yt − Tt ) + a

Nestes termos, cumprida as condições de Marshall-Lerner de que uma desvalorização cambial deve

aumentar o produto, tem-se que ter g '(Θt ) >

1

. Logo, conclui-se que f '(Θt ) > 0.

(σΘ t ) 2

22

onde ν = [(1 − b)(1 − λ) − µ ] e f (Θt ) =

1

+ g (Θt ) .

σΘt

Defasando a equação (28), período a período n vezes, obtém-se o

seguinte sistemas de equações em funções das variáveis defasadas até o

período n :

(1 + y )d t − [1 + r (1 − b)]d t −1 = ν − f (Θt −1 )

(1 + y )d t −1 − [1 + r (1 − b)]d t − 2 = ν − f (Θt − 2 )

(1 + y )d t −2 − [1 + r (1 − b)]d t − 3 = ν − f (Θ t − 3 )

.

.

.

.

.

.

(1 + y )d t −( n −1) − [1 + r (1 − b)]d t − ( n − 2 ) = ν − f (Θ t − ( n −1) )

.

(1 + y )d t −n − [1 + r (1 − b)]d 0 = ν − f (Θ t − n )

onde d 0 é a dívida interna no início da implementação do plano. A solução do

sistema de equações de diferenças finitas acima, é obtida somando todas

aquelas equações após a multiplicação da primeira equação por [

segunda por [

[

1 + r (1 − b)

], a

1+ y

1 + r (1 − b) 2

1 + r (1 − b) 3

] , a terceira por [

] e a última por

1+ y

1+ y

1 + r (1 − b) n

] . Isto posto, a solução final11 será dada pela expressão :

1+ y

dt = d 0[

1 + r (1 − b) t

ν t 1 + r (1 − b) t −i

1 t 1 + r (1 − b) t −i

] +

[

]

−

∑ 1+ y

∑[ 1 + y ] f (Θi ) (29)

1+ y

1 + y i =1

1 + y i =1

11

A variável d t na equação (29) é um processo auto-regressivo. Na sua versão mais simplificada, estes

processos são definidos na forma z t − az t −1 = wt , onde z t é uma variável endógena e wt uma

variável exógena. Dada a condição inicial z 0 , esta equação tem como solução z t = a z 0 +

t

23

t

∑a

j =1

t− j

wj

Observe, para um determinado tempo t = j fixo, que a derivada da

expressão acima com relação a taxa real de câmbio Θt ,será negativa e igual a

∂d j

∂Θ j

=−

[1 + r (1 − b)] j

f '(Θ j ) < 0

(1 + y ) j +1

pois, desde que f ' (Θt ) > 0, a derivada acima tem sinal negativo. Portanto,

quanto mais intensa for a valorização da taxa real de câmbio (uma acentuada

diminuição de Θt ), maior será a dívida interna.

No longo prazo, a solução da equação (28) só apresentará uma solução

estável no caso particular em que o produto apresenta uma alta taxa de

crescimento em relação a taxa de juros, isto é,

r (1− b) < y . Neste caso,

supondo satisfeita a condição de transversalidade ( lim[

n →∞

1 + r (1 − b) n

] d t − n = 0 ),

1+ y

esta solução será igual a :

1 ∞ 1 + r (1 − b) j

dt = −

∑ [ 1 + y ] f (Θ t − j )

1 + y j =1

(30)

Assim sendo, a convergência da trajetória da dívida interna como

percentagem do produto só ocorrerá quando o produto apresentar uma alta

taxa de crescimento em relação a taxa de juros. No entanto, ainda que esta

convergência ocorra, uma intensa e contínua política de valorização da taxa de

. No caso em que | a | < 1, tem-se

∞

lim a n z t − n = 0 . Assim sendo, a solução final será igual a

n →∞

z t = ∑ a j wt − j .

j =1

24

câmbio pode fazer com que esta convergência se dê a um nível muito alto pois

quanto menor for Θt , período a período na equação (30), maior será o lado

direito daquela expressão e, assim, maior a dívida interna d t .

Desde que, nestes últimos anos, economia brasileira tem apresentado

taxas de juros significativamente superiores a taxa de crescimento do produto,

chega-se a conclusão, mantida a atual política de valorização da taxa de

câmbio por um longo período, de que a dinâmica da dívida interna poderá

apresentar uma trajetória explosiva. Com efeito, se

r (1 − b) > y na equação

(29), a dívida interna tenderá para o infinito. Observe que esta desigualdade

pode ficar ainda mais acentuada, se supormos que a propensão marginal a

poupar (1− b) possa aumentar com o crescimento da taxa de juros. Neste caso,

o lado direito daquela desigualdade tenderia a ficar bem maior do que a taxa

de crescimento do produto, fazendo com que a solução de (28) tenda mais

rapidamente para o infinito.

Em vista disso, sem um ajuste que equilibre as contas públicas, o

governo deverá ter que financiar o déficit público via imposto inflacionário se

não deseja mais aumentar a relação dívida/produto. A pergunta que se faz é

se, com o atual nível de inflação, isto seria possível dado que a equipe

econômica deseja manter um déficit operacional em 2,5% do PIB ?. Se a taxa

de crescimento do produto for de 3% como prevê o Ministro da Fazenda, a

resposta é claramente não. Com efeito, considere que a dívida interna Dt seja

um percentual p do produto,ou seja :

Dt

=p

Yt

25

Se a taxa de crescimento do produto é y e deseja-se manter constante

a relação dívida/produto ao longo do tempo, tem-se :

Dt Dt +1

=

= p(1 + y ) = p + py

Yt

Yt

Logo, somente um déficit de py como percentagem do produto

poderá ser financiado sem alterar a relação dívida/produto p. Dado que a meta

do governo é manter um déficit de 2,5% do PIB, resta apenas (0,025 - py )

como percentagem do PIB para ser financiado via imposto inflacionário. Como

este último, denotado por II t , é igual a uma alíquota π t (taxa de inflação) sobre

a base monetária Bt , ou seja,

II t = π t Bt

e a base monetária é estimada, atualmente, em torno de 2,5% do PIB

( Bt = 0,025Yt ), encontra-se :

II t = π t Bt = π t (0,025Yt ) = (0,025 − py )Yt

Da relação acima, conclui-se que a taxa de inflação necessária para

financiar um déficit de (0,025 − py ) do PIB terá que ser igual a :

26

πt =

(0,025 − py )

0,025

Desde que, a participação da dívida pública como percentagem do PIB

é hoje aproximadamente de 33% ( p = 0,33) e a previsão de crescimento do

produto de 3% ( y = 0,03), a taxa de inflação necessária para financiar um

déficit de 2,41% do PIB (0,025 − py = 0,025 − 0,33x 0.03 ≅ 0,024 1), de acordo com

a equação acima, teria que ser de aproximadamente 96%. Note, mantida estas

hipóteses, que quanto menor a taxa de crescimento do produto, maior terá que

ser a taxa de inflação para financiar este déficit via imposto inflacionário pois,

afinal de contas, naquela última equação, a taxa de inflação varia

inversamente com a taxa de crescimento do produto.

Portanto, em relação ao atual nível de inflação da economia brasileira

isto seria praticamente impossível. Neste sentido, sem uma reforma fiscal e a

dívida interna crescendo indefinidamente, só restaria ao governo a

possibilidade de ter que desvalorizar a taxa de câmbio e se financiar via

imposto inflacionário, o que significaria a volta da inflação.

Sem dúvidas que a atual política cambial foi e ainda é o principal

instrumento utilizado para a estabilização do processo inflacionário no país. No

entanto, sem uma reforma fiscal e tributária que equilibre as contas do

governo, mais cedo ou mais tarde o governo deverá rever sua política. Em

assim o fazendo, pode-se ter a da volta de inflação.

A necessidade de atrair capitais externos para financiar o déficit em

transações correntes e o problema de financiamento do déficit público faz com

que o governo tenha que oferecer taxas de juros cada vez mais

27

compensadoras. As consequências são, evidentemente, uma contínua

valorização da taxa de câmbio e aumento da dívida interna do país.

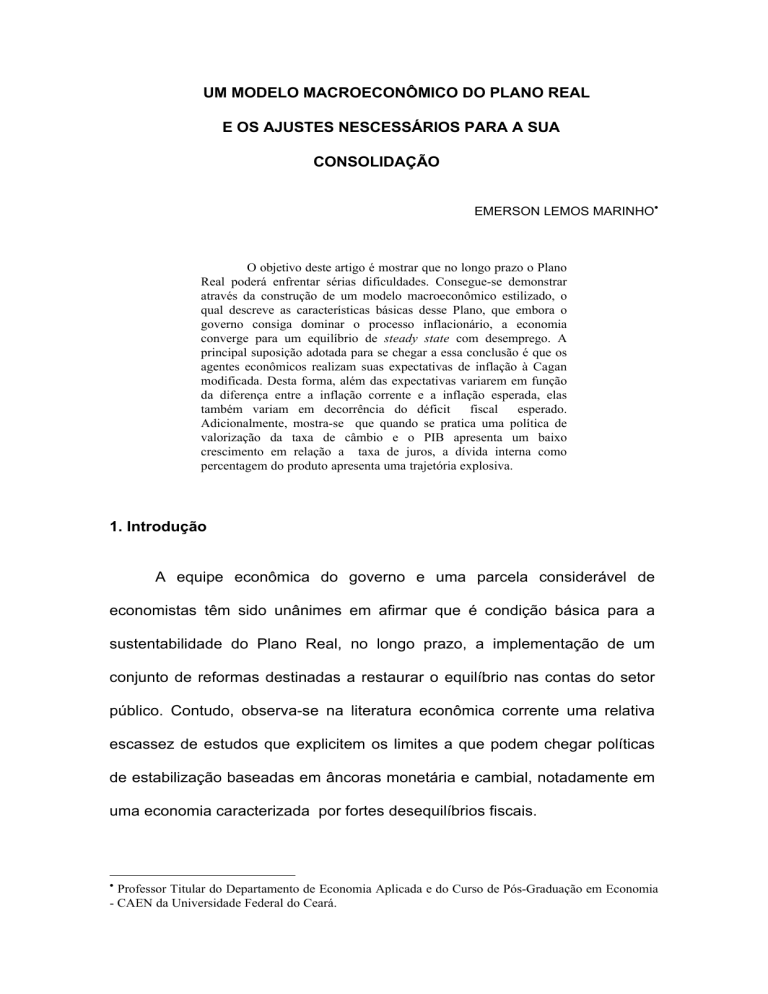

Outro efeito de pressão sobre a dívida interna é o fato do governo ter

que esterilizar a entrada de capitais estrangeiros via lançamentos de títulos.

Com efeito, a taxa de juros interna que remunera os títulos públicos é muito

mais alta do que a taxa de juros externa que remunera as reservas

internancionais. Em resumo, o país incorre num alto custo fiscal para manter o

atual nível de reservas. Para se ter uma idéia deste quadro, veja a trajetória

crescente da dívida mobiliária federal no gráfico 2 da página 28.Observe o

rápido crescimento verificado de julho de 1995 a maio de 1996, comparado

aos meses dos anos anteriores.

A manuntenção por longo período destes instrumentos de política

econômica, aliado ao baixo crescimento do produto em relação a taxa de juros,

poderá afetar sensilvemente a credibilidade dos agentes econômicos pois, os

mesmos poderão perceber que numa perspectiva de crescimento acelerado da

dívida interna, o governo não terá condições de honrá-la. Portanto, fica mais

uma vez ressaltada a importância da necessidade urgente das reformas fiscal

e estrutural no país para que o Plano Real tenha seus efeitos duradouros.

DÍVIDA INTERNA LÍQUIDA *

28

FONTE : Banco Central do Brasil

*Dívida Mobiliária Federal menos os títulos trocados com os Estados

e Municípios.

GRÁFICO 2

5. Conclusão

Pode-se distinguir duas fases distintas na implementação do Plano

Real. A primeira delas culminou com a eliminação das pressões inflacionárias

produzidas pela própria inércia da inflação. Além disso, o governo promoveu

pequenos ajustes na área fiscal, que tiveram por objetivo dar o mínimo de

coerência às contas do setor público. Neste cenário, a estabilização de preços

era entendida como passo fundamental, porém inicial, em direção às profundas

reformas constitucionais requeridas para a modernização do Estado e da

sociedade brasileira. Poucos duvidam da competência e eficácia das medidas

que resultaram na contenção da inflação, até mesmo porque o Plano Real

conseguiu ser o menos doloroso entre os planos recentes de estabilização

adotados em diversos países do mundo.

A segunda etapa do Plano -- mais ambiciosa e complexa -- evolui a

passos demasiadamente lentos, conquanto seria de se esperar que após

29

décadas seguidas de inflação crônica, a sociedade brasileira rapidamente se

uniria em torno de reformas que eliminassem a possibilidade de retorno à

situação que prevalecia antes da adoção do Plano. Contudo, observa-se que

quase todo o conjunto de reformas, especialmente aquelas que visam

restaurar o equilíbrio das contas públicas ainda estão por vir. Em um país com

grandes desigualdades sociais, como o Brasil, a questão fiscal assume

extraordinária importância, pois somente através da recuperação da

capacidade de poupança do setor público este poderá exercer seu verdadeiro

papel, investindo em saúde, educação, segurança e na preservação do meio

ambiente.

Os evidentes entraves em implementar as reformas econômicas tornam

ainda mais

difícil a sustentação do Plano Real no longo prazo. Não há

referência na história de que algum programa de estabilização tenha se

mantido ao longo do tempo em função apenas da âncora monetária e/ou

cambial. Os resultados do modelo desenvolvidos neste artigo explicitam os

limites da ancoragem monetária e o resultado não é nada animador. Na

ausência de ajuste fiscal, a trajetória de longo prazo da economia brasileira

poderá ser caracterizada por baixos níveis de inflação, porém acompanhados

de desemprego, o qual poderá ser crescente. Sob o ponto de vista do bemestar social, sem dúvida, não é uma situação desejável.

O fato é que, levada à exaustão, a política monetária apertada aliada a

uma política fiscal expansionista, com consequente valorização da taxa de

câmbio real, geram claras inconsistências que resultam em pressões

adicionais sobre o déficit público, desemprego e dívida interna no longo prazo.

Estas pressões, como demonstrado no modelo desenvolvido neste trabalho,

30

comprometem irremediavelmente a trajetória de steady state economia

brasileira.

A alternativa para as inconsistências apontadas neste trabalho passa,

necessariamente, pela urgente implementação das reformas fiscal, tributária,

administrativa, previdência e aceleração do processo de privatização, sem as

quais o Plano Real poderá ter um futuro sombrio.

No entanto, ainda que o governo consiga aprovar as reformas

administrativa e previdenciária, os efeitos sobre o déficit só ocorrerão no

horizonte de longo prazo. Neste sentido, esforços devem ser desenvolvidos

para que se realize de imediato uma reforma fiscal e, os recursos oriundos da

privatização de empresas públicas sejam destinados para abater o estoque da

dívida pública. Esta última medida tem sua importância na medida em que já

existe uma opinião formada de que, parte dos recursos da privatização, devem

ser destinados aos estados ou regiões onde as empresas estatais se

encontram instaladas a título de compensação. Se isto ocorrer e não houver

uma reforma fiscal, só restará ao governo a possibilidade de desvalorizar a

taxa de câmbio e gerar mais imposto inflacionário para financiar seus

déficits.Isto feito, as reformas necessárias ficariam esquecidas e voltaríamos

aos períodos passados onde vigorava um ineficiente processo inflacionário.

31

REFERÊNCIA BIBLIOGRÁFICAS

1. ALESINA, A. e DRAZEN, A. (1991) “Why are Stabilizations Delayed”,

American Economic Review, 81, pp. 1170-1188.

2. BECK, J. (1979) “An Analysis of the Supply-Side Effects of Tax Cuts

in an IS-LM Model”, National Tax Journal, XXXII(4), pp. 493-499.

3. BOSKIN, M. (1987) Reagan and the U.S. Economy, San Francisco:

International Center for Economic Growth.

4. CODDINGTON, E. A., e LEVINSON, N. (1955) Theory of Ordinary

Differential Equations . New York : McGraw-Hill.

5.DORNBUSCH, R. e S. FISCHER. (1981) Macroeconomics. 2ª Ed. ,

McGraw-Hill

6. LUCAS, R. (1991) “Supply-Side Economics: An Analytical Review”,

Oxford Economic Papers, 42, pp. 293-316.

7. MUNDELL, R. (1971) Monetary Theory: Inflation, Interest, and Growth

in the World Economy, Pacific Palisades: Goodyear Publishing Company, Inc.

8. SARGENT, T. E WALLACE, N. (1981) “Some Unpleasant Monetarist

Arithmetic”, Federal Reserve Bank of Minneapolis Quartely Review, 5(3), pp. 117.

32

9. SARGENT, T. (1982) “The End of Four Big Inflations”, in HALL, R.

(Org.) Inflation, Chicago: University of Chicago Press.

10. SIMONSEN, M. e CYSNE, R. (1989) Macroeconomia, Rio de

Janeiro: Ao Livro Técnico.

33