Macro Visão

28 de novembro de 2016

Estimativas de taxas de câmbio sustentáveis na América

Latina

•

Estimamos para os principais países da América Latina qual é o nível da taxa de câmbio consistente com

déficits em conta corrente sustentáveis no longo prazo, que utilizamos como um conceito de câmbio de

equilíbrio.

•

Para cada país, assumimos que o déficit em conta corrente sustentável seja o equivalente à média dos

últimos 20 anos. Sob essa métrica, o real e o sol peruano ao longo de novembro deste ano estão próximos

aos seus respectivos valores de equilíbrio. Por outro lado, o peso colombiano, o peso chileno e o peso

argentino estão mais apreciados do que os seus respectivos níveis de equilíbrio. Finalmente, o peso

mexicano está substancialmente depreciado.

A taxa de câmbio é determinada a partir da quantidade de recursos disponíveis para financiar o déficit em conta

corrente. Uma redução (aumento) na disponibilidade de financiamento externo (em razão de mudanças no

cenário internacional ou doméstico) faz com que o déficit em conta corrente precise diminuir (aumentar). Para

isso, a taxa de câmbio deprecia (aprecia), de forma a gerar o resultado em conta corrente consistente com as

novas condições de financiamento externo.

Definimos como a taxa de câmbio de equilíbrio aquela que gera um déficit em conta corrente compatível com

um volume de financiamento externo sustentável no longo prazo (isto é, que não gera uma acumulação

excessiva de passivos externos, e tampouco resulta em uma importação insuficiente de poupança). Note-se

que, como a maioria dos países da América Latina têm sido importadores líquidos de capital, não

consideramos que o equilíbrio estrito da conta corrente (isto é, a necessidade de gerar superávits futuros para

amortizar o passivo externo líquido) seja um critério relevante para a avaliação dos patamares da taxa de

câmbio.

Metodologia

De forma a determinar a taxa de câmbio de equilíbrio dos diferentes países da região, começamos estimando

uma relação anual entre o saldo em conta corrente e a taxa de câmbio real, controlando-a para o nível dos

1,2

termos de troca e da atividade econômica .

Quanto mais depreciado o câmbio, maior será o saldo em conta corrente. O mesmo vale para os termos de

troca: quanto maior a razão entre os preços de exportação e importação, maior será o saldo em conta corrente.

Por outro lado, quanto mais aquecida a economia, maior será a demanda por importações de bens e serviços

e, portanto, menor o saldo em conta corrente.

1

Como variável de atividade econômica usamos o Nível de Utilização da Capacidade Instalada (Nuci, divulgado pela FGV)

para o Brasil, a taxa de desemprego para Colômbia e Chile e o hiato da demanda interna (calculado com base em um filtro

HP) para México, Peru e Argentina.

2

No caso da Argentina, os termos de troca não são significativos na regressão estimada.

A última página deste relatório contém informações importantes sobre o seu conteúdo. Os investidores não devem considerar este relatório como fator

único ao tomarem suas decisões de investimento.

Macro Visão – 28 de novembro de 2016

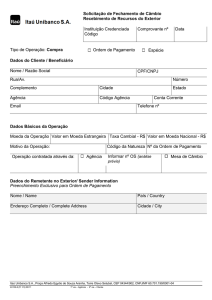

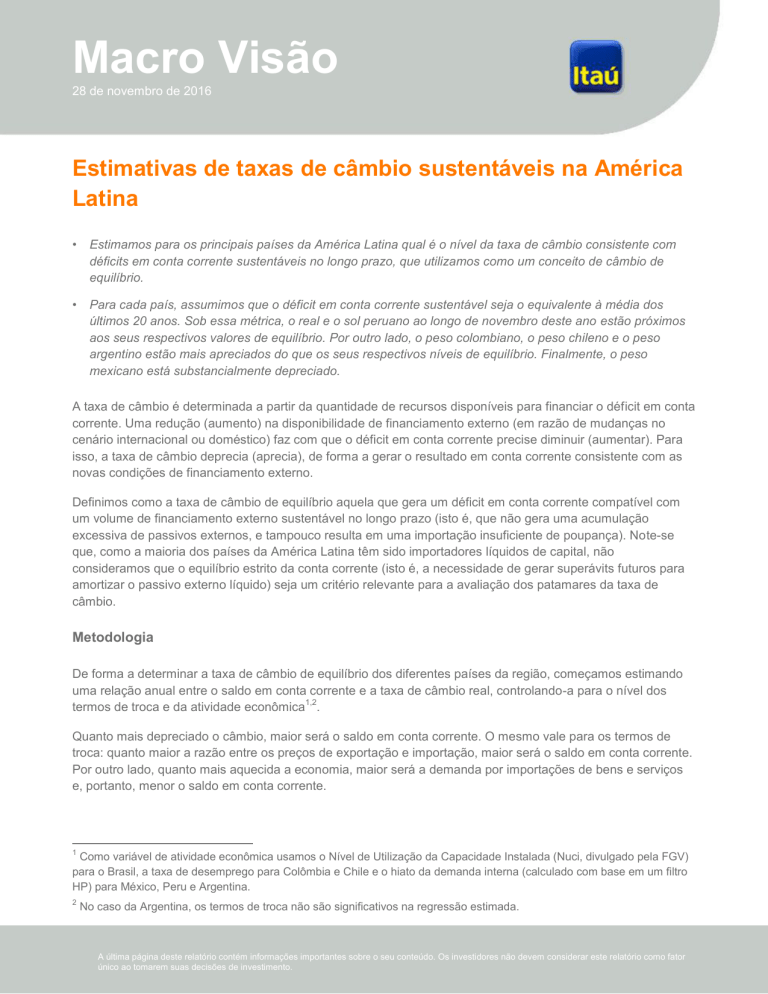

Os gráficos abaixo mostram a comparação entre os saldos em conta corrente observados e os projetados para

cada um dos países. Com exceção do México, o poder explicativo das regressões (medido pelos R2 ajustados

de cada equação estimada) é elevado, ou seja, as variáveis utilizadas capturam uma parte relevante da

dinâmica da conta corrente.

Colômbia

Brasil

3,0

2,0

Saldo em conta corrente, % PIB

2,0

1,0

1,0

0,0

Saldo em conta corrente, % PIB

R2 ajustado = 0,87

R2 ajustado = 0,64

0,0

-1,0

-1,0

-2,0

-2,0

-3,0

-3,0

-4,0

-4,0

-5,0

Realizado

Projetado

-5,0

Realizado

Projetado

-6,0

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

-7,0

-6,0

Fonte: Haver, Itaú

Fonte: BCB, Itaú

Chile

6,0

México

0,0

Saldo em conta corrente, % PIB

Saldo em conta corrente, % PIB

-0,5

4,0

2,0

-1,0

R2 ajustado = 0,90

-1,5

0,0

-2,0

R2 ajustado = 0,46

-2,0

-2,5

-4,0

Realizado

Projetado

Realizado

Projetado

-3,0

-6,0

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

-3,5

Fonte: Haver, Itaú

Fonte: Haver, Itaú

Peru

4,0

Argentina

10,0

Saldo em conta

corrente % PIB

8,0

2,0

R2 ajustado = 0,71

6,0

0,0

Saldo em conta

corrente % PIB

R2 ajustado = 0,85

4,0

-2,0

2,0

0,0

-4,0

-2,0

Realizado

Projetado

-4,0

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

-8,0

Realizado

Projetado

-6,0

Fonte: Haver, Itaú

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

-6,0

Fonte: Haver, Itaú

Página 2

Macro Visão – 28 de novembro de 2016

A partir dos coeficientes estimados (por meio da equação 1, abaixo), obtemos a equação (2), que mostra a taxa

de câmbio em função do déficit em conta corrente, termos de troca e o nível da atividade econômica.

(1)

(2)

Para um determinado nível dos termos de troca, dizemos que a taxa de câmbio estará em seu equilíbrio

quando o déficit em conta corrente e a economia também estiverem. Isto é, quando o déficit em conta corrente

estiver em um nível consistente com o financiamento externo sustentável e, ao mesmo tempo, a economia não

estiver operando com excessiva ociosidade, e nem sobreaquecida.

Determinação da taxa de câmbio de equilíbrio

Uma dificuldade da nossa abordagem para determinação do câmbio de equilíbrio é definir o déficit em conta

corrente sustentável. Por simplicidade, vamos chamar a taxa de câmbio de equilíbrio como aquela que leva o

déficit em conta corrente para a média dos últimos 20 anos (período suficientemente longo para incluir fases de

recessão e crescimento, e momentos com termos de troca elevados e reduzidos). Os resultados são

apresentados na tabela abaixo:

Brasil

Colômbia

Chile

México

Peru

Argentina

Déficit em conta corrente

médio nos últimos 20 anos

Taxa de câmbio de

equilíbrio

Apreciação (-) / Depreciação (+)

necessária para atingir o déficit em

conta corrente médio*

2,10%

2,60%

0,80%

1,60%

2,80%

0,00%

3,30

3635

715

16,30

3,32

19,05

-0,5%

17,5%

7,7%

-18,2%

-2,3%

24,8%

*Média de novembro em relação ao equilíbrio

É importante notar que a taxa de câmbio de equilíbrio foi calculada com base no nível atual dos termos de

troca. Caso ocorra um choque positivo (negativo) nos termos de troca, a taxa de câmbio de equilíbrio será mais

apreciada (depreciada).

Com base nessa metodologia, a cotação média do real e do sol peruano ao longo de novembro deste ano está

próxima aos seus respectivos valores de equilíbrio. Por outro lado, o peso colombiano, o peso chileno e o peso

argentino estão mais apreciados do que os seus respectivos níveis de equilíbrio. Finalmente, o peso mexicano

está substancialmente depreciado.

O resultado obtido para o peso mexicano (subvalorização expressiva da moeda) e para o peso colombiano

(sobrevalorização da moeda) é consistente com outras metodologias para o cálculo de câmbio de equilíbrio que

3

apresentamos em publicações anteriores . O peso mexicano vem sendo penalizado pelas incertezas sobre a

política econômica dos EUA. Esperamos que, à medida que o risco de protecionismo diminua, a moeda tenha

uma apreciação. Já o déficit em conta corrente da Colômbia continua muito elevado (5,8% do PIB, no ano

encerrado no 2T16) e ainda é visto como uma importante vulnerabilidade do país.

3

Ver (Itau Macro Vision: Assessing the Undervaluation of the Mexican Peso - September 27, 2016) e (Itau Macro Vision:

COLOMBIA - How much depreciation is necessary for a faster current-account deficit adjustment? - August 24, 2016).

Página 3

Macro Visão – 28 de novembro de 2016

Em relação ao peso argentino e ao peso chileno, notamos que o valor médio de déficit em conta corrente

obtido nos últimos vinte anos pode não ser um bom indicador para o nível sustentável no longo prazo, dadas as

condições atuais e as perspectivas de rupturas de padrões históricos recentes.

De fato, a Argentina passou boa parte da última década com pouco acesso a mercados financeiro e de capital

internacionais e com fuga de capital de residentes. Com as políticas pró-mercado do governo atual, já há uma

recuperação do acesso do país ao financiamento externo. Se supusermos que a Argentina conseguirá conviver

com um déficit em conta corrente de 2% do PIB (déficit médio dos demais cinco países nos últimos 20 anos), a

taxa de câmbio seria 13,75 pesos por dólar (a preços de outubro de 2016). Em suma, se vale o padrão

histórico, o peso argentino está valorizado. Mas, se a ruptura com o passado recente for, de fato, duradoura,

então poderia haver espaço para uma valorização adicional.

Já o Chile elevou sua poupança substancialmente durante o período de boom das commodities, em grande

parte através do arcabouço fiscal anticíclico (em 2006, o superávit nominal do governo central atingiu 7,1% do

PIB, e a poupança doméstica, 35%). Com a queda no preço do cobre observada nos últimos anos, a poupança

já está em níveis bem mais baixos. Considerando um período mais longo, de 30 anos, o saldo médio da conta

corrente equivale a -1,6% do PIB, o que sugeriria que a taxa de câmbio estaria atualmente em patamar

sustentável.

Assim, acreditamos que o Chile provavelmente vá conseguir conviver com déficits em conta corrente maiores

dos que temos observado recentemente. Quanto à Argentina, a taxa de câmbio sustentável parece estar

fortemente relacionada à continuidade das políticas econômicas atuais.

Julia Gottlieb

João Pedro Bumachar

Pesquisa macroeconômica – Itaú

Mario Mesquita – Economista-Chefe

Para acessar nossas publicações e projeções visite nosso site:

http://www.itau.com.br/itaubba-pt/analises-economicas/publicacoes/

Página 4

Macro Visão – 28 de novembro de 2016

Informações relevantes

1.

Este relatório foi preparado e publicado pelo Departamento de Pesquisa Macroeconômica do Banco Itaú Unibanco S.A. (“Itaú Unibanco”). Este relatório não é um produto do

Departamento de Análise de Ações do Itaú Unibanco ou da Itaú Corretora de Valores S.A. e não deve ser considerado um relatório de análise para os fins do artigo 1º da Instrução CVM n.º

483, de 6 de Julho de 2010.

2.

Este relatório tem como objetivo único fornecer informações macroêconomicas, e não constitui e nem deve ser interpretado como sendo uma oferta de compra ou venda ou como uma

solicitação de uma oferta de compra ou venda de qualquer instrumento financeiro, ou de participação em uma determinada estratégia de negócios em qualquer jurisdição. As informações

contidas neste relatório foram consideradas razoáveis na data em que o relatório foi divulgado e foram obtidas de fontes públicas consideradas confiáveis. O Grupo Itaú Unibanco não dá

nenhuma segurança ou garantia, seja de forma expressa ou implícita, sobre a integridade, confiabilidade ou exatidão dessas informações. Este relatório também não tem a intenção de ser

uma relação completa ou resumida dos mercados ou desdobramentos nele abordados. As opiniões, estimativas e projeções expressas neste relatório refletem a opinião atual do analista

responsável pelo conteúdo deste relatório na data de sua divulgação e estão, portanto, sujeitas a alterações sem aviso prévio.] O Grupo Itaú Unibanco não tem obrigação de atualizar,

modificar ou alterar este relatório e de informar o leitor.

3.

O analista responsável pela elaboração deste relatório, destacado em negrito, certifica, por meio desta que as opiniões expressas neste relatório refletem, de forma precisa, única e

exclusiva, suas visões e opiniões pessoais, e foram produzidas de forma independente e autônoma, inclusive em relação ao Itaú Unibanco, à Itaú Corretora de Valores S.A. e demais

empresas do Grupo.

4.

Este relatório não pode ser reproduzido ou redistribuído para qualquer outra pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento por escrito do Itaú

Unibanco. Informações adicionais sobre os instrumentos financeiros discutidos neste relatório se encontram disponíveis mediante solicitação. O Itaú Unibanco e/ou qualquer outra empresa de

seu grupo econômico não se responsabiliza, e tampouco se responsabilizará por quaisquer decisões, de investimento ou de outra forma, que forem tomadas com base nos dados aqui

divulgados.

Observação Adicional nos relatórios distribuídos no (i) Reino Unido e Europa: Este material foi preparado pelo Itau BBA International plc (IBBAI) somente para fins de informação. O

único propósito deste material é fornecer informação apenas, e não constitui ou deve ser interpretado como proposta ou solici tação para aderir a qualquer instrumento financeiro ou

participar de qualquer estratégia de negócios específica. Os instrumentos financeiros discutidos neste material podem não ser adequados a todos os investidores e são voltados

somente a Contrapartes Elegíveis e Profissionais, conforme definição da Autoridade de Conduta Financeira. Este material não leva em consideração os objetivos, situação financeira ou

necessidades específicas de qualquer cliente em particular. Os clientes precisam obter aconselhamento financeiro, legal, contábil, econômico, de crédito e de mercado individualmente,

com base em seus objetivos e características pessoais antes de tomar qualquer decisão fundamentada na informação aqui contida. Ao acessar este material, você confirma estar ciente

das leis em sua jurisdição referentes a provisão e venda de produtos de serviço financeiro. Você reconhece que este material contém informações proprietárias e concorda em manter

esta informação em confidencialidade. O IBBA UK se isenta de qualquer obrigação por perdas, sejam diretas ou indiretas, que possam decorrer do uso deste material e de seu

conteúdo e não tem obrigação de atualizar a informação contida neste documento. Você também confirma que compreende os riscos relativos aos instrumentos financeiros discutidos

neste material. Devido a regulamentos internacionais, nem todos os instrumentos/serviços financeiros podem estar disponíveis para todos os clientes. Esteja ciente e observe tais

restrições quando considerar uma potencial decisão de investimento. A informação aqui contida foi obtida de fontes internas e externas e é considerada confiável até a data de

divulgação do material, porém o IBBA UK não faz qualquer representação ou garantia quanto à completude, confiabilidade ou precisão da informação obtida por terceiros ou fontes

públicas. Informações adicionais referentes aos produtos financeiros discutidos neste material são disponibilizadas mediante solicitação. O Itau BBA International plc tem escritório

registrado no endereço 20th floor, 20 Primrose Street, London, United Kingdom, EC2A 2EW e é autorizado pela Prudential Regulation Authority e regulamentado pela Financial Conduct

Authority e pela Prudential Regulation Authority (FRN 575225) – O braço em Lisboa do Itau BBA International plc é regulamentado pelo Banco de Portugal para conduzir negócios. O

Itau BBA International plc tem escritórios de representação na França, Alemanha e Espanha autorizados a conduzir atividades limitadas e as atividades de negócios conduzidas são

regulamentadas por Banque de France, Bundesanstalt fur Finanzdienstleistungsaufsicht (BaFin) e Banco de España, respectivamente. Contate seu gerente de relacionamento se tiver

perguntas; (ii) U.S.A: Itau BBA USA Securities, Inc., a FINRA/SIPC member firm, is distributing this report and accepts responsibility for the content of this report. Any US investor

receiving this report and wishing to effect any transaction in any security discussed herein should do so with Itau BBA USA Securities, Inc. at 767 Fifth Avenue, 50th Floor, New York, NY

10153; (iii) Asia: Este relatório é distribuído em Hong Kong pela Itaú Asia Securities Limited, licenciada em Hong Kong pela Securities and Futures Commission para a atividade

regulamentada do Tipo 1 (negociação de ativos financeiros). A Itaú Asia Securities Limited aceita toda a responsabilidade regulatória pelo conteúdo deste relatório. Em Hong Kong,

investidores que desejam comprar ou negociar os instrumentos financeiros avaliados neste relatório devem entrar em contato com a Itaú Asia Securities Limited no endereço 29th Floor,

Two IFC, 8 Finance Street – Central, Hong Kong; (iv) Japão: Este relatório é distribuído no Japão pela Itaú Asia Securities Limited – Agência Tóquio, Registro (FIEO) 2154, Diretor,

Escritório Local de Finanças Kanto Associação: Japan Securities Dealers Association; (v) Oriente Médio: Este relatório é distribuído pela Itau Middle East Limited. A Itau Middle East

Limited é regulamentada pela Autoridade de Serviços Financeiros de Dubai, com endereço na Suite 305, Level 3, Al Fattan Currency House, Dubai International Financial Centre, PO

Box 482034, Dubai, United Arab Emirates. Este material é voltado somente a Clientes Profissionais (conforme definição do módulo DFSA Conduta de Negócios) e outras pessoas não

devem tomar decisões com base no mesmo; (vi) Brazil: Itaú Corretora de Valores S.A., a subsidiary of Itaú Unibanco S.A authorized by the Central Bank of Brazil and approved by the

Securities and Exchange Commission of Brazil, is distributing this report. If necessary, contact the Client Service Center: 4004-3131* (capital and metropolitan areas) or 0800-722-3131

(other locations) during business hours, from 9 a.m. to 8 p.m., Brasilia time. If you wish to re-evaluate the suggested solution, after utilizing such channels, please call Itaú’s Corporate

Complaints Office: 0800-570-0011 (on business days from 9 a.m. to 6 p.m., Brasilia time) or write to Caixa Postal 67.600, São Paulo-SP, CEP 03162-971. *Custo de uma Chamada Local

Página 5