A rota para a estabilidade fiscal

Se quisermos entender onde estamos, precisamos entender onde estivemos.

Isso é especialmente verdade se quisermos escapar dos enormes déficits

fiscais que estão sendo administrados por muitos governos. Esses déficits não

são resultado da estupidez de governo; são principalmente uma consequência

e uma resposta ao comportamento privado.

Não podemos ignorar essa conexão.

A diferença entre poupança interna e investimento é igual à conta corrente da

balança de pagamentos (em si o inverso da conta de capital). A poupança

interna e o investimento podem ser divididos, por sua vez, entre setor privado e

governo. A soma das contas privadas, governamental e externa, deve ser igual

a zero. Mas ainda é possível perguntar como fazem isso e, em particular, que

comportamento aciona os padrões específicos e níveis de atividade que

vemos. Na crise atual, fazer essa pergunta é particularmente revelador.

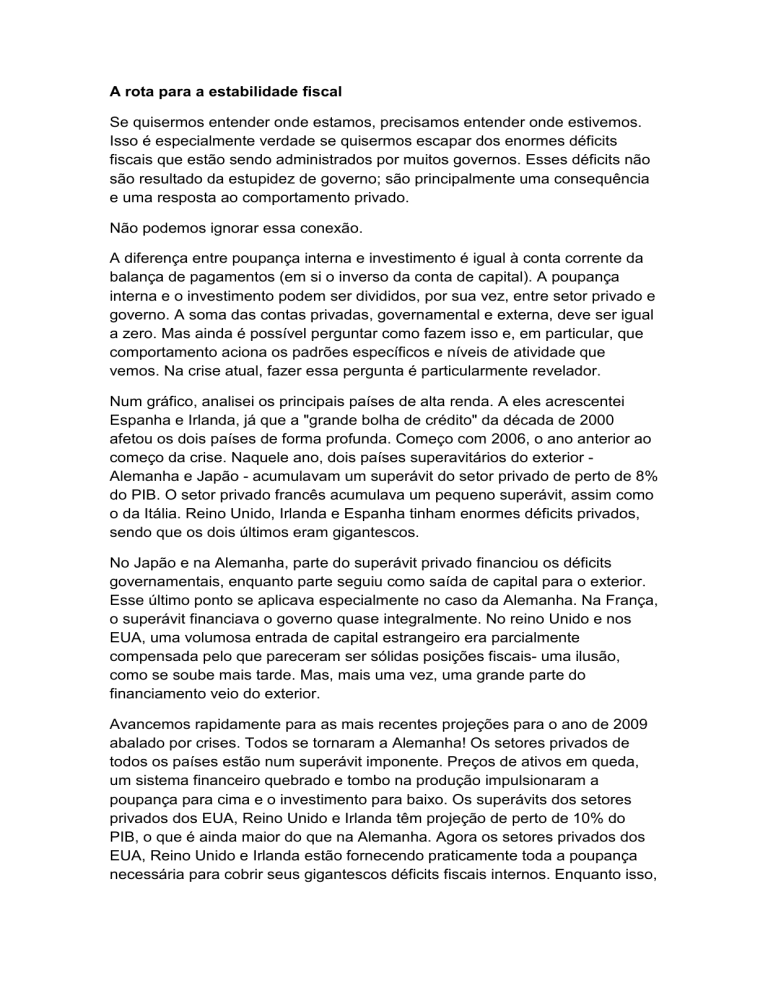

Num gráfico, analisei os principais países de alta renda. A eles acrescentei

Espanha e Irlanda, já que a "grande bolha de crédito" da década de 2000

afetou os dois países de forma profunda. Começo com 2006, o ano anterior ao

começo da crise. Naquele ano, dois países superavitários do exterior Alemanha e Japão - acumulavam um superávit do setor privado de perto de 8%

do PIB. O setor privado francês acumulava um pequeno superávit, assim como

o da Itália. Reino Unido, Irlanda e Espanha tinham enormes déficits privados,

sendo que os dois últimos eram gigantescos.

No Japão e na Alemanha, parte do superávit privado financiou os déficits

governamentais, enquanto parte seguiu como saída de capital para o exterior.

Esse último ponto se aplicava especialmente no caso da Alemanha. Na França,

o superávit financiava o governo quase integralmente. No reino Unido e nos

EUA, uma volumosa entrada de capital estrangeiro era parcialmente

compensada pelo que pareceram ser sólidas posições fiscais- uma ilusão,

como se soube mais tarde. Mas, mais uma vez, uma grande parte do

financiamento veio do exterior.

Avancemos rapidamente para as mais recentes projeções para o ano de 2009

abalado por crises. Todos se tornaram a Alemanha! Os setores privados de

todos os países estão num superávit imponente. Preços de ativos em queda,

um sistema financeiro quebrado e tombo na produção impulsionaram a

poupança para cima e o investimento para baixo. Os superávits dos setores

privados dos EUA, Reino Unido e Irlanda têm projeção de perto de 10% do

PIB, o que é ainda maior do que na Alemanha. Agora os setores privados dos

EUA, Reino Unido e Irlanda estão fornecendo praticamente toda a poupança

necessária para cobrir seus gigantescos déficits fiscais internos. Enquanto isso,

as contas externas têm se mantido aderentes, como seria de se esperar

durante uma recessão mundial.

É nesse momento, quando examinamos as mudanças ocorridas entre 2006 e

2009, que sua magnitude fica clara. As oscilações nas contas entre renda e

gastos privados (ou poupança e investimento), como porcentagem do PIB,

estão próximas de 17% do PIB na Espanha e Irlanda, 14% nos EUA e 10% no

Reino Unido. As oscilações nas contas do setor privado em países sem bolhas

- Japão, França, Itália e Alemanha - são bem pequenas, porém. De fato, a

Alemanha até tem uma oscilação na direção de um superávit menor. Os

déficits em conta corrente de todos os países pós-bolha diminuíram um pouco.

A compensação predominante às mudanças ocorridas nas contas dos seus

setores privados, porém, esteve nas finanças governamentais. À medida que o

setor privado se deslocava maciçamente para superávit, o governo se

deslocava maciçamente para déficit. Na Alemanha, contudo, a deterioração na

balança fiscal é uma compensação a um superávit menor em conta corrente.

Japão, França e Itália se enquadram numa categoria entre os países pós-bolha

e a experiência alemã.

O que explica o que vemos? Alguns acreditam que as mudanças nas contas do

setor privado nos países pós-bolha são causadas por déficits fiscais, seja

devido a uma "equivalência ricardiana" - a opinião de que as pessoas

aumentam suas poupanças em resposta a déficits maiores - ou devido ao

"deslocamento" dos gastos pelos déficits. Nenhum desses argumentos sequer

está perto de convencer.

Quanto ao primeiro ponto, conforme demonstra um relatório divulgado ontem

pelo Fundo Monetário Internacional, uma parcela bem pequena do enorme

aumento nos déficits fiscais foi resultado de estímulo deliberado. Ele decorreu

em grande parte das deteriorações imprevistas na estrutura fiscal ou do ciclo.

Mais uma vez, as taxas de juros reais - conforme demonstrado pelos títulos

governamentais indexados - são muito baixas (1,4% nos EUA e abaixo de 1%

no Reino Unido). Isso é incompatível com deslocamento.

Assim, a deterioração na posição fiscal é resultado de uma redução nos gastos

do setor privado, não a sua causa. Não surpreende que a deterioração fiscal

também seja maior onde o setor privado mais reduziu: nas economias pósbolha.

É claro, o governo poderia ter tentado endurecer as posições fiscais a despeito

da crise. Tudo o que teria conseguido seria transformar a recessão numa

depressão. Consequentemente, eles também teriam transformado parte do

déficit fiscal estrutural num déficit cíclico. Isso bem que poderia ter diminuído o

superávit do setor privado, mas só por meio da destruição da renda privada

num ritmo ainda mais veloz que o gasto. Isso teria sido um erro crasso. Num

mundo onde o setor privado é orientado para a austeridade, como agora, os

governos precisam compensar esse comportamento, não fortalecê-lo.

Então quais são os caminhos para retornar ao vigor fiscal, especialmente nos

países com os maiores déficits? Deve haver alguma combinação de

recuperação nos gastos do setor privado interno com uma forte expansão nas

exportações líquidas (e, portanto, uma queda no ingresso líquido de capital).

Se a recuperação viesse predominantemente do primeiro, veríamos um retorno

aos déficits privados iniciais. Mas isso quase certamente teria significado outra

forte expansão na alavancagem. Esse teria sido, então, um caso de ajuste

adiado e, ainda pior, de novas bolhas. Por outro lado, poderia ocorrer uma forte

expansão nas exportações líquidas. Mas isso também implica elevação de

gastos, em relação à renda, nos demais lugares. Muitos temem que isso

também possa significar novas bolhas.

O ponto fundamental é que seria idiota discutir a redução dos colossais déficits

fiscais, sem considerar a natureza dos ajustes de compensação nos setores

privado e externo. Alguns ajustes seriam desejáveis, mas outros,

extremamente perigosos.

Recordemos a meta: conquistar uma posição fiscal sadia, a elevados níveis de

produção e com níveis sustentáveis de gasto privado e saldos externos. É uma

combinação que muitos países não conseguiram obter no período que

antecedeu essa enorme crise. Vejo poucas evidências, até agora, de que

faremos muito melhor na nossa caminhada rumo à saída.

Martin Wolf - Editor e principal comentarista econômico do FT. Artigo publicado

no jornal Valor Econômico em 04/11/09