SABER DIREITO: CURSO DE ESPÉCIES TRIBUTÁRIAS

PROFESSORA PATRICIA POSTIGO VARELA CANHADAS

ADVOGADA EM SÃO PAULO

AULA 1

NOÇÕES GERAIS DE DIREITO TRIBUTÁRIO

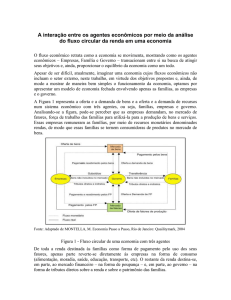

Na aula introdutória iremos falar sobre as Noções Gerais de Direito Tributário. E

qualquer estudo sobre Direito Tributário, no Brasil, deve partir da Constituição Federal.

Nos artigos 145 a 156 da Constituição Federal (Capítulo I – denominado Do Sistema

Tributário Nacional) encontram-se as principais regras sobre o sistema constitucional

tributário.

Desde as primeiras sociedades organizadas, a principal fonte de receita do Estado é a

tributação. É por meio dela que o Estado arrecada recursos para realizar todas as suas

atividades.

Em um sistema Republicano, como o nosso, quem institui o poder de tributar é o povo –

“res publica” (vem do latim e quer dizer coisa pública, coisa do povo, república), por

meio de seus representantes – Poder Legislativo. Só por meio de lei é possível tributar,

exercer a competência tributária, restringindo a propriedade das pessoas em prol do

Estado (um dos direitos mais importantes ao lado da liberdade e da vida).

E o que é competência tributária? Competência tributária é o exercício do poder de

tributar por meio de lei. É uma faculdade atribuída pelo legislador constituinte aos 4

entes políticos da Federação (União, Estados, Distrito Federal e Municípios) para que

instituam os seus próprios tributos e está prevista no artigo 145 da CF:

Art. 145. A União, os Estados, o Distrito Federal e os Municípios poderão

instituir os seguintes tributos:

Poder não se confunde com imposição. A Lei Complementar 101, de 4 de maio de

2000, em seu artigo 11 fala que criar tributo é uma obrigação do ente político e a não

criação de um tributo de sua competência é renúncia do ente político ao dinheiro

público passível de responsabilidade fiscal.

Art. 11. Constituem requisitos essenciais da responsabilidade na gestão

fiscal a instituição, previsão e efetiva arrecadação de todos os tributos da

competência constitucional do ente da Federação.

Mas acreditamos que é uma faculdade e que essa previsão deve ser interpretada com

restrições. Tanto é assim que até hoje a União não instituiu um imposto de sua

competência tributária: IGF – imposto sobre grandes fortunas.

Entendemos que o que não pode haver é a não instituição de tributos que tenham o

produto de sua arrecadação repartido entre mais de um ente da Federação. Como vimos,

1

a competência tributária deve ser exercida pelos 4 entes políticos. Estamos numa

Federação e todos têm autonomia legislativa e necessitam de dinheiro para ter

autonomia administrativa, política e financeira. O artigo 157 e seguintes da CF prevêem

a repartição das receitas tributárias. Os tributos que possuem previsão de repartição

devem ser criados para não violar o Pacto Federativo. Exemplos: ICMS (artigo 158, IV

da CF - Art. 158. Pertencem aos Municípios: IV - vinte e cinco por cento do

produto da arrecadação do imposto do Estado sobre operações relativas à

circulação de mercadorias e sobre prestações de serviços de transporte

interestadual e intermunicipal e de comunicação.)

Existem outras características da competência tributária, são elas: a indelegabilidade (a

competência tributária é indelegável, isto é, se uma pessoa política não institui um

tributo de sua competência, não autoriza que outro o institua), a mutabilidade (a

competência tributária pode ser alterada por meio de Emenda Constitucional), e a

imprescritibilidade (a não instituição de um tributo por um longo período de tempo não

impede que o ente que tenha competência para institui-lo o faça quando quiser.

Exemplo: a União até hoje não instituiu o IGF).

Sabemos que o instrumento para a criação de tributos é a lei ordinária (processo

legislativo regular) podendo haver casos de criação de tributos por medida provisória ou

lei complementar. A Constituição Federal não cria tributos, mas outorga e delimita a

competência para sua criação. A outorga é instituição da competência tributária, do

poder de tributar; e a delimitação são os limites constitucionais ao poder de tributar, e o

núcleo central dessa limitação são os princípios e as imunidades.

Qual a diferença entre competência tributária e capacidade tributária ativa?

Competência tributária é o exercício do poder de tributar por meio de lei. Capacidade

tributária ativa é o dever-poder de arrecadar tributos e ficar com o produto dessa

arrecadação. O sujeito ativo da capacidade tributária não pode deixar de cobrar o

tributo, pois uma vez instituído o tributo é do povo, é um bem indisponível e a falta de

arrecadação gera responsabilidade fiscal. Quem tem competência tributária sempre tem

capacidade tributária ativa. Todavia, o inverso não é verdadeiro.

A capacidade tributária ativa, que é o dever-poder de cobrar o tributo é delegável.

Quem pode delegar a capacidade tributária ativa? Quem a possui originariamente, os

entes políticos.

Quem pode receber a capacidade tributária ativa?

- Delegação se dá entre entes políticos: União delega ao Município, que assim optar, a

arrecadação e fiscalização do imposto sobre propriedade territorial rural - ITR (artigo

153, § 4º, III da CF III - será fiscalizado e cobrado pelos Municípios que assim

optarem, na forma da lei, desde que não implique redução do imposto ou qualquer

outra forma de renúncia fiscal; ou

- Delegação se dá entre entes não políticos (A delegação da capacidade tributária

ativa da pessoa política para pessoa não política é denominada

PARAFISCALIDADE):

2

1) delegação para pessoa jurídica de direito público: autarquias ou fundações (entes não

políticos exercendo a função do Estado). Exemplos: antigo INSS, OAB, CRM;

2) delegação para pessoa jurídica de direito privado: concessionárias e permissionárias

agindo em nome do Estado arrecadando tributos. Exemplo: taxa de água, taxa de

energia elétrica; e

3) delegação para pessoas físicas no exercício de função estatal. Exemplo: tabelião.

Feitas essas considerações, podemos dizer que o Direito Tributário é o conjunto de

normas jurídicas que versam sobre as atividades de instituição, arrecadação e

fiscalização (como nos ensina, dentre outros, o Professor PAULO DE BARROS

CARVALHO). O núcleo dessas atividades é a criação. O também professor paulista

GERALDO ATALIBA possuía uma visão mais restrita e dizia que o Direito Tributário

só responde a 4 questões: Quem paga? A quem se paga? Quanto se paga? E Quando

surge o dever de pagar? Mas hoje assumimos a posição mais ampla do professor

PAULO DE BARROS CARVALHO e consideramos que as atividades de fiscalização e

arrecadação também são objeto do direito tributário.

Tratemos do conceito de tributo. Tributo vem do ato de tributar, de prestar algo a

alguém.

Embora a elaboração de conceitos seja tarefa da doutrina, algumas vezes o legislador

traz definições e o artigo 3º do Código Tributário Nacional traz importantes elementos

para a definição de tributo. O tributo tem cinco características, vejamos:

Art. 3º - Tributo é toda prestação pecuniária compulsória/, em moeda ou cujo

valor nela se possa exprimir/, que não constitua sanção de ato ilícito/, instituída em

lei /e cobrada mediante atividade administrativa plenamente vinculada.

1) Tributo é uma prestação pecuniária compulsória: Afasta qualquer prestação

voluntária, é comportamento obrigatório de uma prestação em dinheiro;

2) Em moeda ou cujo valor nela se possa exprimir: aqui temos um pleonasmo

(prestação pecuniária e em moeda).

O termo “ou cujo valor nela se possa exprimir” deu margem a dúvidas: ALFREDO

AUGUSTO BECKER defendeu que serviços eleitorais ou militares poderiam se

encaixar no conceito de tributo. Hoje essa discussão já está superada e esses serviços

não são tributos.

Para alguns autores, o legislador buscou esclarecer a forma em que o tributo é cobrado:

em moeda (moeda nacional) ou outra forma de expressar a moeda, padrões criados pela

legislação (UFIR – unidade fiscal de referência, UFM – unidade fiscal do Município,

UFESP – unidade fiscal do Estado de São Paulo etc). Frise-se que esses padrões

referem-se a formas como o tributo pode ser cobrado e não a forma como o tributo deve

ser pago, pois esta será sempre em moeda (e não, por exemplo, na forma de serviço

compulsório – militar, eleitoral etc.).

3

3) Que não constitua sanção de ato ilícito: Essa característica é muito importante. Multa

não é tributo, juro não é tributo.

4) Instituída em lei: Reitera o princípio da legalidade: Art. 5º, II, 150, I.

Art. 5º - II - ninguém será obrigado a fazer ou deixar de fazer alguma coisa

senão em virtude de lei.

Art. 150 - Sem prejuízo de outras garantias asseguradas ao contribuinte, é

vedado à União, aos Estados, ao Distrito Federal e aos Municípios:

I - exigir ou aumentar tributo sem lei que o estabeleça.

O legislador visou afastar as obrigações derivadas da vontade. A obrigação tributária

nasce da vontade da lei, mediante a ocorrência de um fato nela descrito. Não nasce,

como as obrigações voluntárias, da vontade das partes. A vontade das partes é

irrelevante para determinar o nascimento deste vínculo obrigacional.

5) E cobrada mediante atividade administrativa plenamente vinculada: Não há

discricionaridade na atividade de cobrança, ela se dá de acordo com a Lei.

Tributo é palavra polissêmica, de vários significados e significações. Termo ambíguo,

cuja acepção mais adequada é encontrada de acordo com o contexto em que está

localizada.

Na própria Constituição Federal encontramos tributos em várias acepções:

- valor de eventual fundo de investimento no HSBC em 08 de fevereiro de 2008 e em 7

de julho de 2008;

1.

Art. 145: “A União, os Estados, o Distrito Federal e os Municípios poderão

instituir os seguintes tributos”: tributo como norma jurídica.

2.

Art. 150, III: “Sem prejuízo de outras garantias asseguradas ao

contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios:

III - cobrar tributos”: tributo como prestação pecuniária (dever jurídico).

3.

Art. 157, I: “Pertencem aos Estados e ao Distrito Federal o produto de

arrecadação do imposto da União sobre renda e proventos de qualquer natureza,

incidente na fonte, sobre rendimentos pagos, a qualquer título, por eles, suas

autarquias e pelas fundações que instituírem e mantiverem.”: tributo como fonte de

receita dos Estados.

Na doutrina encontramos outros significados do termo tributo:

1. Como sinônimo de relação jurídica tributária – maioria da doutrina. É a relação

jurídica, que se estabelece entre o Fisco e o contribuinte (pessoa colhida pelo direito

positivo), tendo por base a lei, em moeda, igualitária e decorrente de um fato lícito

qualquer – ROQUE CARRAZZA.

2. Como norma jurídica tributária: Dado o fato X, deve ser Sativo - $ - Spassivo

(fenômeno da incidência).

4

Agora, tratemos dos 5 aspectos da norma jurídica tributária: aspecto material, aspecto

temporal e aspecto espacial no antecedente da norma tributária e os aspectos pessoal e

aspecto quantitativo (base de cálculo e alíquota) (no conseqüente da norma).

Aspecto material: são os dados essenciais do fato abstratamente previsto que permitem

sua identificação no mundo – Sempre é um verbo e mais um complemento, como por

exemplo “prestar serviços”, “auferir renda”, etc. É o fato que, se ocorrido, faz incidir a

norma tributária.

Aspecto temporal: é o momento de ocorrência do fato previsto abstratamente pela

norma, é o instante em que a lei determina a incidência do tributo, é o nascimento da

relação jurídica tributária. Não se confunde com o momento do pagamento.

Aspecto espacial: delimita o âmbito territorial de validade da norma. Uma norma

municipal não pode prever como fato tributável um fato ocorrido em outro Município.

Aspecto pessoal: indica os sujeitos passivo e ativo da relação jurídica. Indica quem paga

e para quem se deve pagar.

Aspecto quantitativo: traz os elementos que possibilita identificar o quanto deve ser

pago pelo sujeito passivo da relação. Esse aspecto é formado pela base de cálculo que

dimensiona a grandeza econômica do fato tributado, é a perspectiva dimensível do

aspecto material para GERALDO ATALIBA (Exemplo: valor venal do imóvel) e pela

alíquota que corresponde a uma fração da base de cálculo, necessária à determinação do

montante a ser pago.

Exemplo de norma tributária: Dado o fato ser proprietário de imóvel urbano (a.

material) em 1º de janeiro de 2008 (a. temporal) no Município de São Paulo (a.

espacial), deve ser pago IPTU pelo proprietário (a. pessoal) que equivale a 1% do valor

venal do imóvel, por exemplo (aspecto quantitativo: BC – valor venal do imóvel e

alíquota – 1% do valor venal do imóvel).

O sistema constitucional tributário é bipartido: temos o poder de tributar e as limitações

ao poder de tributar.

Os princípios constitucionais tributários são limitações ao poder de tributar e estão

estabelecidos nos artigos 150 a 152 da CF.

Nós já tratamos do Princípio Federativo (artigo 1º da CF), do Princípio Republicano

(artigo 1º da CF), e do Princípio da Legalidade (artigo 150, I da CF).

Mas existem ainda:

- O Princípio da Igualdade ou Isonomia (artigo 150, II da CF) – que proíbe a instituição

de tratamento desigual entre contribuintes que se encontrem em situação equivalente,

proibida qualquer distinção em razão de ocupação profissional ou função por eles

exercida, independentemente da denominação jurídica dos rendimentos, títulos ou

direitos.

5

- O Princípio da Anterioridade (artigo 150, III, b da CF) - que estabelece que é vedada a

cobrança de tributos no mesmo exercício financeiro em que haja sido publicada a lei

que os instituiu ou aumentou.

- O Princípio da Irretroatividade (artigo 150, III, a da CF) - que estabelece que é vedada

a cobrança de tributos em relação a fatos geradores ocorridos antes do início da vigência

da lei que os houver instituído ou aumentado.

- O Princípio da Vedação ao Confisco (artigo 150, IV da CF) é vedada a utilização de

tributo com efeito de confisco. Exemplo: aplicar uma alíquota de 50% sobre o valor

venal do imóvel para cálculos o IPTU devido pelo proprietário do imóvel urbano.

- E o Princípio da Liberdade de Tráfego (artigo 150, V da CF) é vedada a cobrança de

tributos que estabeleça limitações ao tráfego de pessoas ou bens, por meio de tributos

interestaduais ou intermunicipais, ressalvada a cobrança de pedágio pela utilização de

vias conservadas pelo Poder Público;

Depois de explicarmos quem cria os tributos e quem paga os tributos, vamos tratar das

espécies tributárias:

As classificações das espécies tributárias devem tomar como ponto de partida a própria

CF.

A Constituição de 1988 dispõe em seu artigo 145 que os tributos são “impostos, taxas e

contribuições de melhoria”, mas entendo que essas três espécies não são suficientes

para apreender todas as espécies tributárias contidas na Carta Magna.

Existem as seguintes correntes de classificação das espécies tributárias: bipartidas

(impostos e taxas, também denominados vinculados e não vinculados); tricotômicas

(impostos, taxas e contribuições, critério adotado pela CF de 1988); e quinquipartida

(impostos, taxas, contribuições de melhoria, contribuições e empréstimo compulsório,

corrente adotada pela maioria da doutrina).

Adotamos a classificação do Professor Márcio Severo Marques em sua obra

“Classificação Constitucional dos Tributos”, que entendemos abranger todas as espécies

tributárias previstas na CF. Essa classificação leva em conta três critérios:

1º critério: exigência

Tributos

de

Identificados constitucional

previsão legal de

vinculação entre a

materialidade

do

antecedente normativo

e uma atividade estatal

referida

ao

contribuinte

Impostos

Não

Taxas

Sim

Contribuições

Sim

de Melhoria

2º critério: exigência

constitucional

de

previsão legal de

destinação específica

para o produto de

arrecadação

3º critério: exigência

constitucional

de

previsão

legal

de

restituição do montante

arrecadado

ao

contribuinte, ao cabo

de

determinado

período

Não

Sim

Não

Não

Não

Não

6

Contribuições

Empréstimos

Compulsórios

Não

Não

Sim

Sim

Não

Sim

7

AULA 2

NOÇÕES GERAIS SOBRE IMPOSTOS E IMPOSTOS FEDERAIS

Nessa aula vamos tratar dos aspectos gerais dos impostos e, especificamente, dos

impostos federais, ou seja, dos impostos de competência tributária da União, o aspecto

espacial das normas que instituem os impostos federais é o Território Nacional.

Os impostos são a fonte mais genuína de arrecadação do Fisco, porque é tributo não

vinculado, sua exigência independe de qualquer atividade contraprestacional do Estado

para como o contribuinte (nos dizeres do professor paulista GERALDO ATALIBA). O

Fisco não se compromete em dar algo diretamente ao contribuinte como forma de

contribuição pelo pagamento do imposto.

Exemplo: O Estado de São Paulo majorou a alíquota do ICMS de 17% para 18% e a

receita arrecadada com essa majoração da alíquota (1%) seria destinada ao Fundo para

Construção de Casas Populares. Essa majoração foi declarada inconstitucional pelo

STF, em razão da vinculação da receita de imposto à despesa específica, o que não é

permitido pela Constituição Federal.

Os impostos incidem alternativamente sobre três situações: patrimônio, rendimentos e

atividade econômica do contribuinte e geram caixa para o Estado e, muito importante,

não possuem destinação específica, ou seja, a receita da arrecadação não possui

destinação específica prevista em Lei.

- impostos que incidem sobre o patrimônio: IPTU, ITR, ITBI, ITCMD, IPVA, IGF e

IOF.

- impostos que incidem sobre os rendimentos: IR.

- impostos que incidem sobre a atividade econômica: ICMS, IPI, ISS, IE e II

Como falamos na aula 1, o sistema constitucional tributário é bipartido: temos o poder

de tributar e as limitações ao poder de tributar. As limitações ao poder de tributar são

compostas pelos princípios e as imunidades.

Os princípios aplicáveis aos impostos são:

- Princípio da Capacidade Contributiva: ter capacidade contributiva é ser contribuinte, é

dar causa ao fato gerador do tributo (artigo 145, § 1º da CF).

Art. 145. § 1º - Sempre que possível, os impostos terão caráter pessoal e

serão graduados segundo a capacidade econômica do contribuinte, facultado à

administração tributária, especialmente para conferir efetividade a esses objetivos,

identificar, respeitados os direitos individuais e nos termos da lei, o patrimônio, os

rendimentos e as atividades econômicas do contribuinte.

Devemos entender como “sempre” quando a CF fala “sempre que possível”. A

capacidade contributiva é objetiva. Exemplo: uma pessoa ganha uma Ferrari em um

8

concurso de um shopping, ela não tem dinheiro para pagar o IPVA da Ferrari, mas o

fato de a pessoa não ter dinheiro para pagar o IPVA não o exonera do pagamento do

tributo, sob pena de o Fisco se apropriar do bem do contribuinte. Então ele terá que

vender o carro, pagar o IPVA e ficar com o restante!

- Princípio da Irretroatividade: (artigo 150, III, a da CF) - que estabelece que é vedada a

cobrança de tributos em relação a fatos geradores ocorridos antes do início da vigência

da lei que os houver instituído ou aumentado.

- Princípio da Anterioridade: (artigo 150, III, b da CF) - que estabelece que é vedada a

cobrança de tributos no mesmo exercício financeiro em que haja sido publicada a lei

que os instituiu ou aumentou.

Não estão sujeitos à observância desse princípio, os seguintes impostos: II, IE, IPI, IOF

(porque são impostos extrafiscais, ou seja, utilizados com a finalidade diversa da

arrecadadora, ocorre quando o tributo se torna um instrumento para direcionar

comportamentos sociais ou econômicos, estimulando-os ou desestimulando-os); e os

impostos extraordinários (porque serão instituídos na iminência ou no caso de guerra

externa e, portanto, não podem esperar o início do próximo exercício financeiro para

serem cobrados, sob pena de não terem mais utilidade)

- Princípio da Anterioridade Mitigada: (artigo 150, III, c da CF) - que estabelece que é

vedada a cobrança de tributos antes de decorridos 90 dias da data em que haja sido

publicada a lei que os instituiu ou aumentou, observado o disposto na alínea b.

Devemos observar que o prazo previsto nessa alínea se soma ao prazo previsto na alínea

anterior. Sua previsão visa evitar aquelas leis editadas no final do ano, que instituíam ou

majoravam tributos, e já começavam a valer no dia 1º do ano seguinte, pegando todos

os contribuintes de surpresa.

Todavia, não estão sujeitos à observância desse princípio, os seguintes impostos: II, IE,

IR, IOF e os impostos extraordinários (pelas mesmas razões explicadas anteriormente),

também não estão sujeitas ao prazo de 90 dias as leis que fixarem a base de cálculo do

IPVA e do IPTU.

Também são limitações ao poder de tributar: as imunidades.

As imunidades exclusivas para impostos estão previstas no artigo 150, VI da CF:

Art. 150. É vedado: VI - instituir impostos sobre: a) patrimônio, renda ou

serviços, uns dos outros; b) templos de qualquer culto; c) patrimônio, renda ou

serviços dos partidos políticos, inclusive suas fundações, das entidades sindicais dos

trabalhadores, das instituições de educação e de assistência social, sem fins

lucrativos, atendidos os requisitos da lei; d) livros, jornais, periódicos e o papel

destinado a sua impressão.

- Imunidade Recíproca: instituir impostos sobre patrimônio, renda ou serviços, uns dos

outros (dos entes políticos). Essa vedação é extensiva às autarquias e às fundações

instituídas e mantidas pelo Poder Público, no que se refere ao patrimônio, à renda e aos

serviços, vinculados a suas finalidades essenciais ou às delas decorrentes.

9

- Imunidade dos Templos de Qualquer Culto: para dar efetividade à previsão do artigo

5º, VI da CF que garante o livre exercício dos cultos religiosos (direito fundamental).

As vedações expressas nesse inciso compreendem somente o patrimônio, a renda e os

serviços, relacionados com as finalidades essenciais das entidades nelas mencionadas.

- Partidos Políticos: são imunes à incidência de impostos o patrimônio, a renda ou os

serviços dos partidos políticos, inclusive suas fundações (para garantir a livre atuação

partidária).

- Entidades Sindicais dos Trabalhadores, Instituições de Educação e de Assistência

Social, sem fins lucrativos, atendidos os requisitos da lei.

As vedações expressas nesse inciso compreendem somente o patrimônio, a renda e os

serviços, relacionados com as finalidades essenciais das entidades nelas mencionadas. A

lei mencionada pela CF que deve ser atendida são os 3 requisitos previstos no artigo 14

do Código Tributário Nacional:

I - não distribuírem qualquer parcela de seu patrimônio ou de suas rendas, a qualquer

título;

II - aplicarem integralmente, no País, os seus recursos na manutenção dos seus objetivos

institucionais;

III - manterem escrituração de suas receitas e despesas.

- Imunidade dos livros, jornais, periódicos e o papel destinado a sua impressão:

Exemplos: há discussões acerca da imunidade das tintas para impressão que o STF

entendeu não ser imune aos impostos (tendência de interpretação restritiva) e, ainda,

discussões atuais como “livro eletrônico” (que se for mantida a interpretação restritiva

do STF, também não serão imunes aos impostos).

Devemos interpretar o inciso VI do artigo 150 da CF em conjunto com o§ 4º do mesmo

artigo: a imunidade abrange as finalidades essenciais da entidade. Exemplo: Quando

uma Faculdade importa computadores para o seu laboratório, esta importação está

imune de impostos; mas se essa faculdade importa computadores para revender no

mercado interno, inclusive competindo com empresas do ramo, a imunidade será

questionada. Contudo, há decisões recentes do STF dizendo que mesmo no caso da

atividade não estar diretamente relacionada com a finalidade essencial, se a receita

arrecadada for destinada a essa finalidade, haveria imunidade. Foi o caso, por exemplo,

de igrejas que alugavam terrenos para estacionamentos e tiveram declarada a imunidade

do IPTU pelo STF, já que todo o valor do aluguel revertia para as finalidades religiosas.

O veículo introdutor apropriado para a criação dos impostos em geral é a Lei Ordinária.

A CF prevê expressamente exceção a essa regra, ao instituir que o IGF e os impostos

residuais devem ser criados por Lei Complementar.

- E Medida Provisória pode instituir ou majorar impostos? O IGF e os impostos

residuais não podem ser criados ou majorados por Medida Provisória, conforme

previsão expressa do artigo 62, § 1º, III da CF:

10

Art. 62. Em caso de relevância e urgência, o Presidente da República

poderá adotar medidas provisórias, com força de lei, devendo submetê-las de

imediato ao Congresso Nacional. § 1º É vedada a edição de medidas provisórias

sobre matéria: III – reservada a lei complementar.)

A medida provisória pode instituir ou majorar os demais impostos. E se se tratar dos

impostos II, IE, IPI, IOF e impostos extraordinários produzirá efeitos no mesmo

exercício financeiro em que houver sido convertida em lei (Artigo 62, § 2º da CF - § 2º

Medida provisória que implique instituição ou majoração de impostos, exceto os

previstos nos arts. 153, I, II, IV, V, e 154, II, só produzirá efeitos no exercício

financeiro seguinte se houver sido convertida em lei até o último dia daquele em

que foi editada.)

Agora, vamos tratar de cada um dos impostos federais, trazendo as peculiaridades de

cada um deles. São 9 impostos federais existentes em nosso ordenamento: 7 previstos

no artigo 153 da CF (II, IE, IR, IPI, IOF, ITR e IGF) e 2 previstos no artigo 154 da CF

(impostos residuais e impostos extraordinários).

Impostos da União (artigos 153 e 154 da CF)

Imposto

II

Fundamen Aspecto Material

to

Constituci

onal

Art. 153, I Importar produtos

IE

Art.

II

153, Exportar produtos nacionais

ou nacionalizados

IR

Art.

III

153, Auferir

renda,

assim

entendido o produto do

capital, do trabalho ou da

combinação de ambos (é o

resultado entre determinadas

entradas – receitas – e

determinadas saídas em um

período

de

tempo;

e

proventos

de

qualquer

natureza, assim entendidos

os acréscimos patrimoniais

não

compreendidos

no

conceito de renda.

Observações

(i) Não está sujeito ao princípio da

anterioridade e nem ao princípio da

anterioridade mitigada;

(ii) A alíquota varia de acordo com o

produto;

(iii) imposto extrafiscal.

Não está sujeito ao princípio da

anterioridade e nem ao princípio da

anterioridade mitigada;

(ii) A alíquota varia de acordo com o

produto;

(iii) imposto extrafiscal.

(i) Está sujeito ao princípio da

anterioridade;

(ii) Será informado pelos critérios da

generalidade, da universalidade e da

progressividade, na forma da lei.

Progressividade é um instituto por meio

do qual se visa atender à capacidade

contributiva,

onerando-se

mais

gravosamente quem tem uma riqueza

tributável maior. Não se confunde com a

proporcionalidade, segundo a qual

atribuem-se alíquotas idênticas a casos

semelhantes, o que – por si só – não

11

IPI

Art.

IV

IOF

Art.

V

Aspecto

Temporal:

para

pessoas físicas e jurídicas é o

dia 31.12 – calcula-se as

entradas,

são

reduzidas

determinadas saídas e se o

resultado foi positivo, será

devido o imposto.

Base de Cálculo: Renda ou

Proventos (exemplo: ganho

de capital).

Alíquota:

Pessoa

Física:

isenta até R$ 15.764,28; 15%

de R$ 15.764,29 até R$

31.501,44; e 27,5% Acima de

R$ 31.501,44. E alguns

proventos – 15%.

Pessoa Jurídica: 15% + 10%

Adicional sobre a parcela do

lucro que exceder de valor

resultante da multiplicação de

R$ 20.000,00 pelo número de

meses do respectivo período

de apuração.

153, Realizar

operações

com

produtos industrializados:

(i) desembaraço aduaneiro do

produto,

quando

de

procedência estrangeira; (ii)

saída

do

produto

industrializado

do

estabelecimento

do

importador, do industrial, do

comerciante ou arrematante; e

(iii) arrematação do produto,

quando

apreendido

ou

abandonado e levado a leilão

(artigo 46 do CTN).

Aspecto temporal: momento

da operação.

153, (i) efetivação de uma

operação de crédito, pela

entrega total ou parcial do

montante ou do valor que

constitua objeto da obrigação,

ou sua colocação à disposição

do interessado; (ii) efetivação

de uma operação de câmbio,

pela entrega de moeda

nacional ou estrangeira, ou de

documento que a represente,

atende à capacidade contributiva.

(i) Será seletivo, em função da

essencialidade do produto, ou seja,

alíquota varia de acordo com o produto;

A seletividade para o IPI é obrigatória,

quanto menor for a essencialidade do

produto, maior será a alíquota

(Exemplos: alíquotas maiores para

perfumes, bebidas, cigarros etc);

(ii) Será não cumulativo, compensandose o que for devido em cada operação

com o montante cobrado nas anteriores

(iii) Não incidirá sobre produtos

industrializados destinados ao exterior; e

(iv) Não está sujeito ao princípio da

anterioridade e nem ao princípio da

anterioridade mitigada.

(i) Não está sujeito ao princípio da

anterioridade e nem ao princípio da

anterioridade mitigada; e

(ii) O ouro, quando definido em lei como

ativo financeiro ou instrumento cambial,

sujeita-se exclusivamente à incidência do

IOF, devido na operação de origem;

alíquota mínima será de 1% (arts. 153, §

5º e 155, § 2º, X, c)

12

ou sua colocação à disposição

do interessado em montante

equivalente

à

moeda

estrangeira

ou

nacional

entregue

ou

posta

à

disposição por este; (iii)

efetivação de uma operação

de seguro, pela emissão da

apólice ou do documento

equivalente, ou recebimento

do prêmio, na forma da lei

aplicável; e (iv) emissão,

transmissão, pagamento ou

resgate de títulos ou valores

mobiliários, na forma da lei

aplicável (artigo 63 do CTN)

ITR

IGF

Impostos

Residuais

Impostos

Extraordinários

Art.

VI

153, Ser proprietário de imóvel (i) Não incidirá sobre pequenas glebas

territorial rural

rurais definidas em lei, quando as

explore, só ou com sua família, o

proprietário que não possua outro imóvel

(imunidade);

(ii) As alíquotas são variáveis,

progressivas e terá suas alíquotas fixadas

de forma a desestimular a manutenção de

propriedades improdutivas;

(iii)

Opção

de

Arrecadação

e

Fiscalização pelos Municípios – artigo

153, § 4º, III da CF III - será fiscalizado

e cobrado pelos Municípios que assim

optarem, na forma da lei, desde que

não implique redução do imposto ou

qualquer outra forma de renúncia

fiscal. (delegação

de capacidade

tributária ativa entre entes políticos, não

se trata de parafiscalidade, que é

delegação para entes não políticos)

Art. 153, Ser possuidor de grandes Ainda não existe Lei Complementar a

VII

fortunas

definir o que são “grandes fortunas”,

para fins de incidência do imposto

Art. 154, I Não poderá ter o mesmo fato (i) Devem ser não cumulativos;

gerador ou base de cálculo (ii) Está sujeito ao princípio da

próprios

dos

impostos anterioridade e ao princípio da

discriminados na CF

anterioridade mitigada; e

(iii) Só poderão ser instituídos por meio

de Lei Complementar.

Art. 154, (i) Serão instituídos na (i) Não está sujeito ao princípio da

II

iminência ou no caso de anterioridade e nem ao princípio da

guerra externa.

anterioridade mitigada; e

(ii) Poderão ser instituídos (ii) Serão suprimidos, gradativamente,

13

impostos compreendidos ou

não em sua competência

tributária, terão a mesma

hipótese de incidência (fato

gerador e base de cálculo) de

impostos

já

instituídos

federais,

estaduais

ou

municipais).

(iii) Nunca pode ser inovador,

porque se for inovador será

imposto residual.

cessadas as causas de sua criação, são

transitórios.

(iii) podem ser instituídos ou aumentados

por Medida Probisória;

14

AULA 3

IMPOSTOS ESTADUAIS E MUNICIPAIS

Nessa aula vamos tratar especificamente, dos impostos estaduais, ou seja, dos impostos

de competência tributária dos Estados e do Distrito Federal; e, dos impostos municipais,

de competência tributária dos municípios.

Os impostos são a fonte mais genuína de arrecadação do Fisco, porque é tributo não

vinculado, sua exigência independe de qualquer atividade contraprestacional do Estado

para como o contribuinte.

A autonomia do ente político (seja ele, a União, os Estados, o Distrito Federal ou os

Municípios) depende da receita arrecadada pelo respectivo ente. Essa autonomia

repousa numa tríade: autonomia administrativa (o ente político pode se auto gerir);

autonomia legislativa (o ente tem regras próprias, tem alternância de poder) e autonomia

financeira (o ente político tem suas próprias fontes de arrecadação).

É polêmica a questão sobre os Municípios integrarem ou não a Federação, mas de

qualquer forma eles possuem autonomia administrativa e política fixada na

Constituição.

Os impostos estaduais e distrital estão previstos no artigo 155 da CF. Os impostos

municipais, por sua vez, estão previstos no artigo 156 da CF.

Vamos tratar inicialmente dos impostos Estaduais e do Distrito Federal. São eles: o

imposto incidente sobre transmissão causa mortis e doação, de quaisquer bens ou

direitos - ITCMD; o imposto incidente sobre operações relativas à circulação de

mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e

de comunicação, ainda que as operações e as prestações se iniciem no exterior - ICMS;

e o imposto incidente sobre a propriedade de veículos automotores - IPVA.

Vamos tratar dos aspectos principais de cada um desses 3 impostos. Começando pelo

imposto incidente sobre transmissão causa mortis e doação, de quaisquer bens ou

direitos – ITCMD.

Impostos dos Estados e Distrito Federal (artigo 155 da CF)

1) Aspectos principais do ITCMD:

Imposto

ITCMD

Fundamento Aspecto Material

Constitucion

al

Art. 155, I e (i) Transmitir por causa mortis e

§ 1°

doações, quaisquer bens ou

direitos.

(ii) Ficaram excluídas da

materialidade desse imposto as

transmissões a título oneroso.

Observações

(i) Relativamente a bens imóveis e

respectivos direitos, o imposto

compete ao Estado da situação do

bem, ou ao Distrito Federal;

(ii) Relativamente a bens móveis,

títulos e créditos, o imposto compete

15

(iii) São contribuintes: na

transmissão causa mortis o

herdeiro ou o legatário. Na

doação o donatário (se o

donatário não residir nem for

domiciliado no Estado, o

contribuinte será o doador). No

fideicomisso (o testador impõe a

um herdeiro, ou legatário,

chamado fiduciário, a obrigação

de por sua morte, a certo tempo,

ou sob certa condição, transmitir

a outro, que se qualifica de

fideicomissário, a herança ou

legado) o fiduciário. Na cessão

de herança ou de bem ou

direito a título não oneroso o

cessionário.

Base de cálculo: valor venal do

bem ou direito transmitido.

Alíquota: a CF determina em seu

art. 155, IV § 2º que o ITCMD

terá suas alíquotas máximas

fixadas pelo Senado Federal. A

alíquota máxima será de 8%.

ao Estado onde se processar o

inventário ou arrolamento, ou tiver

domicílio o doador, ou ao Distrito

Federal; e

(iii) Terá a competência para a sua

instituição

regulada

por

lei

complementar: se o doador tiver

domicílio ou residência no exterior;

se o de cujus possuía bens, era

residente ou domiciliado ou teve o

seu inventário processado no

exterior.

OBS: Essa Lei Complementar

mencionada pela CF não é o Código

Tributário Nacional, porque ele é de

1966 e não existia esse tributo na

época. Por essa razão se admite que

os Estados e o Distrito Federal, por

serem detentores da competência

impositiva, criem o tributo por meio

de lei.

Outros aspectos - pontos polêmicos do ITCMD:

Cada Estado possui a sua alíquota, geralmente em torno de 2% a 4%. Em termos

econômicos, representa uma carga tributária alta, pois incide sobre o total da herança e

muitas vezes o espólio não deixou dinheiro líquido – nesse caso, deve-se requerer alvará

para alienação de parte do patrimônio e assim pagar o imposto.

É preciso ter cautela com o momento do pagamento desse imposto – geralmente as

legislações estaduais estipulam multas sobre o valor do imposto se o inventário não for

aberto ou se ele não for pago dentro de determinados prazos relativamente curtos

(exíguos).

Exemplo: na Legislação de São Paulo há multa de até 20% do valor do imposto se ele

não for pago em até 180 dias da sucessão e outra multa, que vai também até 20% do

valor do imposto, se o inventário for proposto fora de prazo.

Do mesmo modo, o imposto sobre doação geralmente é exigido até o momento da

doação (quando por instrumento particular) ou no momento da escritura pública.

2) Aspectos principais do ICMS:

Imposto Fundamento

Constitucion

al

Aspecto Material

Observações

16

ICMS

Art. 155, II

Incide na realização de

operações relativas à

circulação de mercadorias

e prestação de serviços de

transporte interestadual e

intermunicipal

e

de

comunicação, ainda que

as

operações

e

as

prestações se iniciem no

exterior.

CIRCULAÇÃO é a

mudança de titularidade

do bem, não é a mera

circulação física, mas

circulação jurídica do

bem.

MERCADORIAS

são

bens móveis que podem

ser comercializados mercancia.

Aspectos mais importantes:

(i)

Será

não

cumulativo,

compensando-se o que for devido

em cada operação com o montante

cobrado nas anteriores;

(ii) Poderá ser seletivo, em função

da essencialidade das mercadorias

e dos serviços. A seletividade

pode existir, mas não é obrigatória

como no IPI – art. 155, § 2°, III,

CF;

(iii) Incidirá sobre a entrada de

bem ou mercadoria importados do

exterior por pessoa física ou

jurídica, ainda que não seja

contribuinte habitual do imposto,

qualquer que seja a sua finalidade,

assim como sobre o serviço

prestado no exterior, cabendo o

imposto ao Estado onde estiver

situado o domicílio ou o

estabelecimento do destinatário da

mercadoria, bem ou serviço; e

(iv) Há imunidade desse imposto

expressamente prevista, dentre

outras, para exportações de bens e

serviços e na prestação de serviços

de comunicação via rádio e TV

aberta .

As alíquotas do ICMS variam bastante, mas em regra são de 17% e 18% na importação

e nas operações internas com mercadorias (operações ocorridas dentro dos Estados ou

do Distrito Federal), 7% a 12% em operações interestaduais e 25% em alguns serviços,

como os telefônicos.

Embora os Estados sejam autônomos para legislar sobre o ICMS, eles devem respeitar

as normas gerais previstas em Lei Complementar, conforme determinado pelo Artigo

155, § 2°, XII – atualmente vige a Lei Complementar n. 87 de 1996; que visa evitar a

chamada “guerra fiscal”, que continua existindo por diversas razões. A LC traz normas

gerais: define quem são os contribuintes, dispõe sobre substituição tributária, disciplina

o regime de compensação etc.

É importante frisar a necessidade de convênio para concessão de benefícios – Art. 155,

§ 2°, XII: O instrumento pelo qual os Estados ou o Distrito Federal devem conceder ou

revogar isenções há de ser a lei. Os convênios que celebrem uns com os outros devem

funcionar como limitações ao Poder Legislativo de cada qual, mas não como

instrumento para disciplinar as relações entre o Fisco e o Contribuinte. É razoável

entender que os Estados podem, mediante convênio, regular as questões pertinentes a

isenções, incentivos e benefícios fiscais relativos ao ICMS.

17

E o que é a tão falada não-cumulatividade do ICMS? A idéia da não-cumulatividade é

que o Estado receba apenas uma vez a aplicação da alíquota sobre o valor final. Assim,

se um produto for vendido da fábrica para o mercado por R$ 100,00, nessa operação a

fábrica pagará, numa alíquota de 10%, R$ 10,00 a título de imposto. Se esse mercado

vende para o consumidor final o mesmo produto por R$ 200,00, ele deverá R$ 20,00

(alíquota de 10%) de ICMS, mas poderá usar um crédito de R$ 10,00 da operação

anterior. Assim, o Estado receberá ao todo R$ 20,00, somando os R$ 10,00 da fábrica

com os R$ 10,00 do mercado, o que dá exatamente 10% sobre o valor final. Daí por que

se chama “não-cumulativo”, porque o imposto não se acumulará, independentemente do

número de etapas da cadeia comercial.

Tratemos da substituição tributária. O intuito do instituto da substituição tributária é

fazer com que o particular auxilie o Estado na função da arrecadação. Num sentido

amplo, podemos dizer que a empresa, quando paga o salário aos seus funcionários, atua

como substituto tributário ao recolher o imposto de renda na fonte. O imposto é devido

pelo empregado, o ônus é arcado por ele, e a empresa faz apenas a função de levar esse

dinheiro aos cofres públicos. Outro exemplo era a CPMF, que era retida pelos bancos

diretamente da conta dos contribuintes.

Contribuinte é o destinatário constitucional da carga tributária, é aquele quem a

Constituição determina que terá o patrimônio reduzido diretamente, por meio da

tributação. Substituto tributário é a pessoa que não é a contribuinte do imposto, mas que

paga ao Estado o tributo devido por aquele.

Nos tributos não-cumulativos, podemos ter a substituição tributária para frente ou para

trás, que visa sempre facilitar a arrecadação e a fiscalização, já que o Estado precisa se

voltar apenas em direção a um dos elementos da cadeia, e não a todos eles.

- Substituição tributária para frente: no caso da chamada substituição tributária para

frente, o primeiro da cadeia recolhe não apenas o seu imposto, como também os

impostos devidos pelos próximos. Assim, no exemplo da fábrica vendendo para o

mercado, se determinado produto for sujeito à substituição tributária para frente, a

fábrica pagará o ICMS normal, devido por ela na sua venda (R$ 10), como também o

ICMS que o mercado deveria pagar (R$ 10).

Na substituição tributária para frente, geralmente o recolhimento do imposto devido

sobre as operações posteriores é feito com base em um valor presumido (pauta fiscal,

cálculo sobre margem de lucro presumida, etc.) e o problema surge quando o valor

praticado ao final é inferior ao presumido – nesse caso, a maior parte dos Estados não

permite a devolução da diferença que foi recolhida a maior; São Paulo é um dos únicos

Estados que permite essa devolução e atualmente o STF está julgando a

constitucionalidade dessa devolução. O correto seria devolver, porque o tributo só pode

incidir sobre um fato gerador efetivamente ocorrido no mundo real. O fato gerador

presumido é uma ficção criada para facilitar a arrecadação do Estado, mas se ele não se

concretiza, deveria ser permitida a devolução.

- Substituição tributária para trás: no caso da chamada substituição tributária para trás, o

primeiro da cadeia não recolhe o seu imposto e o seguinte recolhe o seu e também o

imposto devido pelos anteriores. Assim, no exemplo da fábrica vendendo para o

mercado, se determinado produto for sujeito à substituição tributária para trás, a fábrica

18

não pagará nada a título de ICMS, mas o mercado deverá pagar o imposto devido por

ele (R$ 10) e também pela fábrica (R$ 10,00).

3) Aspectos principais do IPVA:

Imposto

IPVA

Fundamento

Aspecto Material

Observações

Constitucional

Art. 155, III

Ser proprietário de Esse imposto tem o seu valor

veículos automotores estabelecido

em

tabela

divulgada pelos Estados

As alíquotas variam de Estado para Estado e isso chegou a causar um princípio de

“guerra fiscal” do IPVA. Exemplo: o Estado do Paraná, que tinha o menor IPVA do

Brasil e todas as empresas de locadora de carros estavam localizadas naquele Estado –

com pressão política a alíquota foi equiparada aos demais Estados.

Nos termos do § art. 155, 6°, II, as alíquotas podem variar de acordo com o tipo de carro

e sua utilização. Exemplo: utilitários têm em regra alíquota menor.

Impostos dos Municípios (artigo 156 da CF)

Os impostos municipais estão previstos no artigo 156 da CF. São eles: imposto sobre

propriedade predial e territorial urbana - IPTU; imposto sobre transmissão inter vivos, a

qualquer título, por ato oneroso, de bens imóveis, por natureza ou acessão física, e de

direitos reais sobre imóveis, exceto os de garantia, bem como cessão de direitos a sua

aquisição – ITBI; e imposto sobre serviços de qualquer natureza, não compreendidos no

Art. 155, II (tributados pelo ICMS – de transporte interestadual e intermunicipal e de

comunicação), definidos em lei complementar - ISS.

Trataremos primeiro do IPTU.

Imposto sobre propriedade predial e territorial urbana - IPTU

Imposto

IPTU

Fundamento

Constitucional

Art. 156, I

Aspecto

Material

Observações

Ser

proprietário

de

imóvel

urbano

(i) Poderá ser progressivo em razão do valor do

imóvel;

(ii) Terá alíquotas diferentes de acordo com a

localização e o uso do imóvel; e

(iii) Poderá ser progressivo, nos termos de lei

municipal, de forma a assegurar o cumprimento

da função social da propriedade (artigo 182, §

4º, II da CF)

O IPTU é um bom exemplo para se perceber como o Direito Tributário é um chamado

direito de sobreposição, porque sempre deve buscar conceitos em outras áreas do

direito. Quando vamos estudar as questões materiais envolvendo o IPTU, temos que

buscar conceitos de propriedade nos direitos reais, de território no direito administrativo

e de município no direito urbanístico.

19

Trataremos agora do ITBI:

ITBI é o imposto sobre transmissão inter vivos, a qualquer título, por ato oneroso, de

bens imóveis, por natureza ou acessão física, e de direitos reais sobre imóveis, exceto os

de garantia, bem como cessão de direitos a sua aquisição

Imposto Fundament Aspecto Material

o

Constitucio

nal

ITBI

Art. 156, II Transmitir “inter vivos”,

a qualquer título, por ato

oneroso, bens imóveis,

por natureza ou acessão

física, e direitos reais

sobre imóveis, exceto os

de garantia, bem como

ceder direitos a sua

aquisição.

Observações

(i) não incide sobre a transmissão de

bens ou direitos incorporados ao

patrimônio da pessoa jurídica e

realização de capital, nem sobre a

transmissão de bens ou direitos

decorrentes de fusão, incorporação,

cisão ou extinção de pessoa jurídica,

salvo se, nesses casos, a atividade

preponderante do adquirente for a

compra e venda desses bens ou

direitos, locação de bens imóveis ou

arrendamento mercantil; e

(ii) compete ao município da

situação do bem

Não incide ITBI sobre as transmissões em virtude de doações ou heranças, que sofrem a

incidência do ITCMD. Nunca incide ITBI junto com o ITCMD, mas é comum haver

cobrança em inventários quando acertos são feitos e um dos herdeiros acaba adquirindo

parte de um imóvel que não lhe cabia – sobre a parte herdada incide o ITCMD, mas

sobre a parte adquirida deve incidir o ITBI, porque nesse caso se trata de operação

onerosa.

Trataremos agora do ISS:

ISS é o imposto incidente sobre serviços de qualquer natureza, não compreendidos no

Art. 155, II (tributados pelo ICMS – de transporte interestadual e intermunicipal e de

comunicação), definidos em Lei Complementar.

Imposto Fundamento

Aspecto Material

Constitucional

ISS

Art. 156, III

Prestar serviços de

qualquer natureza, não

compreendidos no art.

155,

II

(ICMS),

definidos

em

lei

complementar

(LC

116/2003)

Observações

Cabe à lei complementar:

(i) fixar as suas alíquotas máximas e

mínimas;

(ii) excluir da sua incidência

exportações de serviços para o

exterior; e

(iii) regular a forma e as condições

como isenções, incentivos e

benefícios fiscais serão concedidos e

revogados.

20

As alíquotas variam de acordo com os Municípios, mas em regra vão de 2% até no

máximo 10%; para os profissionais liberais e as chamadas sociedades uniprofissionais

(médicos, advogados, engenheiros, etc.) a alíquota é cobrada sobre um valor fixo e não

sobre o total dos rendimentos auferidos.

Com relação à Lei Complementar, embora teoricamente se trate de questão controversa,

o STJ e o STF já se decidiram pacificamente que a Lista de Serviços trazida pela Lei

Complementar (que atualmente é a LC n. 116 de 2003) é taxativa, o que significa que

nenhum serviço que não esteja previsto pode ser tributado pelo ISS. A questão é

polêmica porque de certa forma retira a autonomia dos municípios.

Nos termos da CF, incidirá apenas sobre “serviços” – novamente a questão da

sobreposição – não pode o município cobrar ISS sobre algo que não seja serviço, que

nos termos do direito das obrigações significa uma obrigação de fazer e não de dar, o

que exige um esforço humano, um facere.

Exemplo: durante muitos anos muitos Municípios cobraram ISS sobre as locações de

bens móveis, até que o STF entendeu – corretamente – que locação de bens não era

serviço, porque não era obrigação de fazer, mas sim de dar. Assim, a cobrança foi

julgada inconstitucional e hoje em dia não há mais previsão dessa cobrança na Lista de

Serviços.

Esse é um bom exemplo de como a Constituição delimita o exercício da competência

legislativa. Os municípios estão autorizados a cobrar o ISS apenas sobre serviços,

portanto cobrar sobre algo que não seja serviço é usurpar da competência

constitucionalmente outorgada.

21

AULA 4

EMPRÉSTIMOS COMPULSÓRIOS E CONTRIBUIÇÕES

Nessa aula vamos tratar de duas espécies tributárias: empréstimos compulsórios e

contribuições.

Inicialmente, vamos falar dos Empréstimos Compulsórios.

De acordo com a classificação do professor GERALDO ATALIBA, os empréstimos

compulsórios podem ser vinculados ou não vinculados, dependendo da materialidade.

Os empréstimos compulsórios podem ter a mesma materialidade de outros tributos,

incidir sobre o mesmo fato gerador.

Exemplo – Pode haver a instituição de um empréstimo compulsório sobre compra de

automóveis, quando terá estrutura de imposto, pois o aspecto material é um fato

praticado pelo particular; ou, ainda, empréstimo compulsório sobre consumo de energia

elétrica, quando terá natureza de taxa, pois o aspecto material é uma atividade estatal.

Exemplos: No governo Sarney, gestão do Ministro da Fazenda Dilson Funaro, foram

instituídos empréstimos compulsórios sobre compra de passagens para viagens ao

exterior, câmbio por moeda estrangeira, aquisição de automóvel novo e sobre

combustíveis. Todos, após longo tempo, foram considerados inconstitucionais.

Não se pode confundir o aspecto material do empréstimo compulsório com as causas de

sua instituição (calamidade pública, guerra, etc.). Essas são condições para a instituição

e só poderá ser instituído nas circunstâncias previstas na CF, mas o fato jurídico que

leva à incidência da norma não está previsto na Constituição, podendo ser livremente

criado pelo legislador infraconstitucional.

É um tributo de competência exclusiva da União, instituído por meio de Lei

Complementar em que o produto da arrecadação está vinculado à despesa que

fundamentou sua instituição, e, principalmente, trata-se de tributo com cláusula de

restituição.

É um tributo atípico, pois é o único que deve ser restituído.

O artigo 148 da CF ao determinar que o empréstimo compulsório deve ser instituído por

meio de Lei Complementar, afasta de plano a Lei Ordinária e a Medida Provisória, nos

termos do artigo 62, § 1º, III da Constituição.

Art. 148 - A União, mediante lei complementar, poderá instituir

Empréstimo Compulsório:

I - para atender a despesas extraordinárias, decorrentes de calamidade

pública, de guerra externa ou sua iminência;

II - no caso de investimento público de caráter urgente e de relevante

interesse nacional, observado o disposto no art. 150, III, b (é o princípio da

anterioridade, o tributo somente poderá ser cobrado no exercício financeiro seguinte

à sua instituição).

22

A CF traz as hipóteses de admissibilidade do tributo:

Inciso I – “despesas extraordinárias”: são aquelas não contempladas no orçamento, que

deveria contemplar todas as despesas e todas as receitas do Poder Público. O orçamento

não contempla despesas extraordinárias, que fogem da normalidade, como por exemplo

uma epidemia de dengue. Não é, porém, qualquer despesa extraordinária, mas somente

três espécies dela: guerra externa, iminência de guerra externa e calamidade pública.

Muitos se equivocam comparando empréstimo compulsório com imposto

extraordinário, porém a calamidade pública não autoriza a instituição de imposto

extraordinário, mas apenas de empréstimo compulsório. A grande diferença entre

ambos está no fato de o imposto extraordinário não ser restituível e o empréstimo

compulsório deve ser restituído gradativamente.

É importante saber que em uma eventual guerra podem ser instituídos os dois tributos

(imposto extraordinário e empréstimo compulsório, com base no inciso I). O

empréstimo compulsório cabe em hipóteses emergenciais e por isso não se submete ao

princípio da anterioridade e nem ao princípio da anterioridade mitigada, previsto no

artigo 150, § 1º da CF. A exigibilidade pode ser imediata, sem vacatio legis.

Inciso II – investimento público: aplicação de dinheiro público para realização de obras

ou serviços. A Constituição limita a instituição, prevendo seu cabimento apenas em

caráter urgente e de relevante interesse Nacional. Urgência não se confunde com

emergência, pois urgência pressupõe resposta mediata e emergência pressupõe resposta

imediata.

O empréstimo compulsório, nessa hipótese (inciso II) se submete ao princípio da

anterioridade e ao princípio da anterioridade mitigada, ou seja, só pode ser cobrado no

exercício financeiro seguinte e observado o prazo de 90 dias.

O investimento deve ser de relevante interesse nacional, cuja interpretação dependerá da

gestão, trata-se de questão política e não jurídica. Contudo, há indícios sobre quais as

matérias são de relevante interesse nacional no artigo 165 da CF. O plano plurianual nos

diz o que é, para aquela gestão, de relevante interesse nacional. Exemplo: a situação do

apagão aéreo justificaria um empréstimo compulsório e a hipótese de incidência poderia

ser a venda de passagem aérea, o que até se pensou em fazer na época.

É cabível sustentar que o empréstimo compulsório não poderia superar a despesa

extraordinária, que limitaria o seu montante total.

Nos termos do artigo 148 § único da CF, o dinheiro arrecadado deve ser aplicado na

despesa que deu origem à instituição. Quando for instituído, o empréstimo compulsório

pode dar causa ao bis in idem ou à bi-tributação constitucionais (hipóteses permitidas).

A bi-tributação ocorre quando se tributa duas vezes o mesmo fato por sujeitos passivos

diferentes, já o bis in idem ocorre quando o mesmo sujeito passivo tributa duas vezes o

mesmo fato. O empréstimo compulsório permite o bis in idem apenas quando sua

estrutura repetir a hipótese de incidência prevista para competência da própria União.

O empréstimo compulsório pode ser inovador e também pode incidir sobre algo que já é

tributado, seja por meio de imposto, taxa, etc. Haverá bi-tributação se o empréstimo

23

compulsório tiver a mesma hipótese de incidência estadual, distrital ou municipal. É

comum que a bi-tributação não ocorra para não evitar invasão de competência.

Aqui, cabe um breve comentário acerca do artigo 15 do Código Tributário Nacional:

Art. 15 - Somente a União, nos seguintes casos excepcionais, pode instituir

empréstimos compulsórios:

I - guerra externa, ou sua iminência;

II - calamidade pública que exija auxílio federal impossível de atender com

os recursos orçamentários disponíveis;

III - conjuntura que exija a absorção temporária de poder aquisitivo.

Parágrafo único. A lei fixará obrigatoriamente o prazo do empréstimo e as

condições de seu resgate, observando, no que for aplicável, o disposto nesta Lei.

Há divergência na doutrina sobre o artigo 15 do CTN ter sido ou não recepcionado pela

Constituição.

Alguns doutrinadores entendem que todo o dispositivo é inconstitucional, outros

entendem que os incisos I e II são dispensáveis, mas não incompatíveis com o sistema

atual. Mas praticamente a unanimidade entende que o inciso III não foi recepcionado,

porque prevê a hipótese de absorção temporária de poder aquisitivo, que não está

autorizada pela Constituição de 1988. Já o parágrafo único é constitucional e

absolutamente necessário, pois há exigências de prazo e condições de resgate (trata-se,

portanto, de norma geral em matéria tributária).

Exemplo: No início do governo Collor foi estabelecido empréstimo compulsório sobre

depósitos bancários ou poupança superiores a CR$ 50.000,00 (50 mil cruzeiros).

Também muito tempo depois, foi considerado inconstitucional. O empréstimo

compulsório da era Collor pretendeu exatamente retirar recursos em poder do público,

para enxugar a liquidez da base monetária, que o constituinte retirou do elenco de

matérias suscetíveis de empréstimo compulsório.

A Constituição anterior exigia Lei Complementar definidora das situações (artigo 15 do

CTN) e Lei Ordinária para a instituição do tributo. Já a CF de 1988 fez diferente e

definiu as situações, remetendo a instituição ao legislador complementar. Por isso se diz

que os incisos do artigo 15 não produzem efeitos práticos, enquanto o inciso III não foi

recepcionado, por conflitar com o artigo 148 da CF. O parágrafo único prevalece por

conta do artigo 146, III, “a” da Constituição (cabe à lei complementar estabelecer

normas gerais em matéria de legislação tributária).

Falaremos das Contribuições.

Lembrando a classificação quinquipartida dos tributos do professor Márcio Severo

Marques (os 3 critérios explicados na primeira aula – vinculação à atividade estatal,

destinação específica para o produto da arrecadação e previsão de restituição do tributo

pago). concluímos que as contribuições são tributos em relação aos quais (i) não há

exigência constitucional de vinculação da materialidade do antecedente normativo

(hipótese tributária) ao exercício de uma atividade por parte do Estado referida ao

contribuinte; (ii) há exigência constitucional de previsão legal de destinação específica

para o produto de sua arrecadação; e (iii) não há exigência constitucional de previsão

24

legal de restituição do produto arrecadado ao contribuinte, ao cabo de determinado

período.

Analisemos o caput do artigo 149 da CF:

Art. 149 - Compete exclusivamente à União instituir contribuições sociais,

de intervenção no domínio econômico e de interesse das categorias profissionais ou

econômicas, como instrumento de sua atuação nas respectivas áreas, observado o

disposto nos arts. 146, III, e 150, I e III, e sem prejuízo do previsto no Art. 195, §

6º, relativamente às contribuições a que alude o dispositivo.

É outorgada competência impositiva à União para a instituição de contribuições de 3

subespécies: (i) sociais – aqui incluídas aquelas destinadas ao custeio da seguridade

social, previstas pelo artigo 195 da CF; (ii) de intervenção no domínio econômico; e (iii)

de interesse das categorias profissionais ou econômicas, como instrumento de sua

atuação nas respectivas áreas.

O § 1º do artigo 149 da CF faculta, mediante a outorga de competência impositiva, a

Estados, Distrito Federal e Municípios a instituição de contribuições destinadas ao

custeio de sistemas de previdência e assistência social de seus servidores.

§ 1º - Os Estados, o Distrito Federal e os Municípios instituirão

contribuição, cobrada de seus servidores, para o custeio, em benefício destes, do

regime previdenciário de que trata o art. 40, cuja alíquota não será inferior à da

contribuição dos servidores titulares de cargos efetivos da União.

O art. 149-A da CF dispõe que “Os Municípios e o Distrito Federal poderão instituir

contribuição, na forma das respectivas leis, para o custeio do serviço de iluminação

pública, observado o disposto no art. 150, I e III” – princípio da legalidade e princípios

da irretroatividade, anterioridade e anterioridade mitigada .

A CF estabelece a finalidade pela qual se autoriza a instituição de contribuições

(especificando, assim, a destinação do produto de sua arrecadação), mas não indica as

materialidades a serem utilizadas pelo legislador ordinário.

Isso quer dizer que, assim como ocorre com os empréstimos compulsórios, o legislador

ordinário está autorizado a valer-se de uma daquelas materialidades indicadas pelos

artigos 153 (porque tem que obedecer a competência tributária da União, não pode

invadir competência dos Estados, Distrito Federal ou Municípios) ou, se preferir, usar

de sua imaginação, na prescrição da respectiva norma de tributação, instituindo nova

materialidade, respeitando o âmbito de competência dos demais entes políticos.

Nos termos do artigo 149 da CF, as contribuições sociais (aqui não incluídas aquelas

destinadas ao custeio da seguridade social previstas no artigo 195 da CF), as

interventivas e de interesse de categorias profissionais e econômicas devem obediência

aos princípios da irretroatividade, da anterioridade e da anterioridade mitigada, da

vedação ao confisco e da uniformidade de tributação.

Vamos falar de cada uma das 3 subespécies de contribuições.

25

Começando pela contribuição de intervenção no domínio econômico, que é instrumento

legal para gerar recursos destinados a cobrir despesas incorridas, ou a serem incorridas,

pelo Estado em virtude de sua ingerência (atuação) na economia (essa é a razão de sua

instituição).

Em outras palavras, a contribuição interventiva visa prover o Estado de recursos

necessários ao custeio de sua atuação em determinada atividade econômica, para efeito

de discipliná-la e adequá-la à situação político-econômica-social do país.

Exemplos: CIDE (EC 33/2001) e Adicional de frete para renovação da marinha

Mercante (contribuição destinada ao incremento e desenvolvimento da marinha).

Já as contribuições de interesse das categorias profissionais ou econômicas (também

chamadas corporativas) objetivam custear entidades (pessoas jurídicas de direito

público ou privado) que têm por escopo fiscalizar e regular o exercício de determinadas

atividades profissionais ou econômicas.

Exemplos: Contribuições arrecadadas dos filiados de sindicatos, contribuições que os

estagiários e os advogados pagam à OAB, contribuições que os médicos pagam ao

CRM etc.

A contribuição social, de natureza facultativa, prevista no artigo 8º, IV da CF não tem

caráter tributário e nem é compulsória para os empregados não sindicalizados, uma vez

que sua instituição não se dá por meio de lei, mas por resolução de assembléia-geral

(portanto não possui todas as características de tributo – instituição por lei).

As contribuições relativas ao Sistema S referem-se às exações devidas pelos

empregadores incidentes sobre a folha de salários, destinadas às entidades privadas de

serviço social e de formação de profissional vinculadas ao sistema sindical (SENAI,

SESI, SESC e SENAC). O STJ decidiu que as prestadoras de serviço têm que custear o

funcionamento do SESC e do SENAC, mesmo que não tenham natureza comercial

(tema que foi muito discutido).

A EC 39/2002 introduziu o artigo 149-A da CF dispondo sobre a Contribuição para o

custeio do serviço de iluminação pública. Esta esdrúxula contribuição não se compadece

com a sistemática constitucional tributária, porque veio substituir a taxa de iluminação

pública declarada inconstitucional pelo STF. Havendo o STF caracterizado a espécie

tributária como imposto, não há embasamento constitucional para travesti-lo em outra

espécie – contribuição – como se a simples denominação pudesse alterar sua essência

jurídica.

Com relação às contribuições sociais, embora tenham fundamento de validade no artigo

149 da CF, quando destinam-se à seguridade social ficam condicionadas ao atendimento

das exigências prescritas no artigo 195 da CF (LER):

Art. 195 - A seguridade social será financiada por toda a sociedade, de

forma direta e indireta, nos termos da lei, mediante recursos provenientes dos

orçamentos da União, dos Estados, do Distrito Federal e dos Municípios, e das

seguintes contribuições sociais:

I - do empregador, da empresa e da entidade a ela equiparada na forma da

lei, incidentes sobre:

26

a) a folha de salários e demais rendimentos do trabalho pagos ou creditados,

a qualquer título, à pessoa física que lhe preste serviço, mesmo sem vínculo

empregatício;

b) a receita ou o faturamento;

c) o lucro;

II - do trabalhador e dos demais segurados da previdência social, não

incidindo contribuição sobre aposentadoria e pensão concedidas pelo regime geral

de previdência social de que trata o art. 201;

III - sobre a receita de concursos de prognósticos;

IV - do importador de bens ou serviços do exterior, ou de quem a lei a ele

equiparar.

A CF estabeleceu, quanto a essas contribuições (contribuições sociais destinadas ao

financiamento seguridade social), as materialidades e as bases de cálculo autorizadas,

além de exigir, como condição de validade da norma tributária, a previsão legal da

destinação do produto de sua arrecadação para a seguridade social, visando seu

financiamento, manutenção e expansão.

Analisemos mais detidamente o artigo 195 da CF:

No inciso I, a incidência do gravame é autorizada sobre a folha de salários (e demais

rendimentos do trabalho pagos ou creditados a qualquer título, à pessoa física que lhe

preste serviço, mesmo sem vínculo empregatício), sobre a receita ou o faturamento, e

sobre o lucro, fatos absolutamente alheios a qualquer atividade estatal referida ao

contribuinte.

No inciso II não há indicação expressa. E no inciso III sobre a receita de concursos de

prognósticos, circunstâncias que também não se relacionam com nenhuma atuação por

parte do Estado, relacionada ao contribuinte.

Não distinguimos as contribuições para a seguridade das demais contribuições

autorizadas pela CF, embora haja regime peculiar, no que tange à aplicação do princípio

da anterioridade, previsto no artigo 195, § 6º da CF. As contribuições sociais estão

sujeitas ao princípio da anterioridade, mas não estão sujeitas ao princípio da

anterioridade mitigada, ou seja, podem ser exigidas após 90 dias da data da publicação

da Lei que as instituiu ou aumentou.

§ 6º - As contribuições sociais de que trata este artigo só poderão ser

exigidas após decorridos noventa dias da data da publicação da lei que as houver

instituído ou modificado, não se lhes aplicando o disposto no art. 150, III, b.

A COFINS encontra fundamento no artigo 195, I, b da CF.

I - do empregador, da empresa e da entidade a ela equiparada na forma da

lei, incidentes sobre: b) a receita ou o faturamento.

Temas bastante discutidos com relação à COFINS: Lei 9.718/98 segundo a qual a

contribuição deve ser cobrada de acordo com a totalidade das receitas auferidas pela

empresa, sendo irrelevante o tipo de atividade por ela exercida e a classificação contábil

adotada para as receitas (se feita sobre o lucro real ou presumido).

Antes da norma, a COFINS era cobrada conforme o conceito de faturamento da pessoa

jurídica – receita bruta das vendas de mercadorias e serviços de qualquer natureza.

27

Depois da Lei, a base de incidência da COFINS passou a englobar, além das receitas de

venda (ou faturamento), todos os tipos de receitas, tais como aplicações financeiras,

alugueres e royalties. Depois foi editada a EC 20/98 que igualou os conceitos de receita

e faturamento. O STF julgou inconstitucional o aumento de base de cálculo da COFINS.

Quem apura IR com base no lucro real – paga a COFINS não cumulativa (7,6%); e

quem apura IR com base no lucro presumido – paga a COFINS cumulativa (3%).

O PIS encontra fundamento no artigo 239 da CF e é destinada a financiar o programa do

seguro-desemprego e o abono para empregados (até um salário mínimo anual):

Art. 239 - A arrecadação decorrente das contribuições para o Programa de

Integração Social, criado pela Lei Complementar nº 7, de 7 de setembro de 1970, e

para o Programa de Formação do Patrimônio do Servidor Público, criado pela Lei

Complementar nº 8, de 3 de dezembro de 1970, passa, a partir da promulgação

desta Constituição, a financiar, nos termos que a lei dispuser, o programa do

seguro-desemprego e o abono de que trata o § 3º deste artigo.

§ 3º - Aos empregados que percebam de empregadores que contribuem

para o Programa de Integração Social ou para o Programa de Formação do

Patrimônio do Servidor Público, até dois salários mínimos de remuneração

mensal, é assegurado o pagamento de um salário mínimo anual, computado neste

valor o rendimento das contas individuais, no caso daqueles que já participavam

dos referidos programas, até a data da promulgação desta Constituição.

Quem apura IR com base no lucro real – paga o PIS na modalidade não cumulativa

(1,65%); e quem apura IR com base no lucro presumido – paga o PIS na modalidade

cumulativa (0,65%).

E, por fim, o PIS–importação e a Cofins–importação encontram fundamento no artigo

149, 2º, II da CF):

§ 2º - As contribuições sociais e de intervenção no domínio econômico de

que trata o caput deste artigo: II - incidirão também sobre a importação de

produtos estrangeiros ou serviços.

28

AULA 5

TAXAS E CONTRIBUIÇAO DE MELHORIA

Nessa aula vamos tratar das taxas e da contribuição de melhoria.

Começando pelas taxas.

O art. 145, II da CF autoriza a cobrança de taxas “em razão do exercício do poder de

polícia ou pela utilização, efetiva ou potencial, de serviços públicos específicos e

divisíveis, prestados ao contribuinte ou postos a sua disposição”.

Toda taxa é tributo retributivo, tem por objetivo ressarcir aos cofres públicos o custo da

atividade estatal, ressarcir os custos incorridos pelo Estado. É importante frisar que não

pode haver lucro, quando houver lucro não é taxa. Taxa não tem o intuito

remuneratório, mas ressarcitório.

Para cobrar a taxa a atividade estatal tem que ser antecedente, ou seja, primeiro o Estado

presta a atividade e depois cobra a taxa.

Analisando os 5 aspectos da hipótese de incidência, temos como aspecto material tas

taxas: a atividade estatal; aspecto espacial: depende do ente político que a instituir, tratase de competência tributária concorrente; aspecto temporal: momento da prestação do

serviço; base de cálculo: custo do serviço ou do gasto incorrido pelo Estado (comentar a

inconstitucionalidade das custas judiciais); e alíquota: podem ser fixas ou um percentual

do custo da atividade (variável).

O art. 145, II da CF autoriza a cobrança da taxa “em razão do exercício do poder de

polícia ou pela utilização, efetiva ou potencial, de serviços públicos específicos e

divisíveis, prestados ao contribuinte ou postos a sua disposição”.

Vamos analisar mais detidamente o conceito de taxa transcrito na CF:

PODER DE POLÍCIA

Poder de polícia é um tema típico do Direito Administrativo. Apesar de ser função

atípica do legislador definir conceitos, o preceito do artigo 78 do CTN é bastante

didático:

Art. 78. Considera-se poder de polícia a atividade da administração pública

que, limitando ou disciplinando direito, interesse ou liberdade, regula a prática de

ato ou abstenção de fato, em razão de interesse público concernente à segurança, à

higiene, à ordem, aos costumes, à disciplina da produção e do mercado, ao

exercício de atividades econômicas dependentes de concessão ou autorização do

Poder Público, à tranqüilidade pública ou respeito à propriedade e aos direitos

individuais ou coletivos.

Nesses termos, poder de polícia é a atividade prestada pelo Estado diretamente ou por

delegação, que tem por finalidade delimitar ou regrar interesses particulares, a fim de

29

que haja o prevalecimento do interesse público. Há a restrição da liberdade individual

por razões de Interesse Público.

A forma de exercitar o poder de polícia é a fiscalização (não qualquer fiscalização, mas

sempre que a pessoa física ou jurídica depender da anuência do Poder Público para a

prática de uma atividade ou uma abstenção).

Exemplo: Taxa de fiscalização para expedição de alvará – TFA. Necessidade de uma

licença para abrir uma empresa, conduzir automóveis etc.

O exercício do poder de polícia tem que ser efetivo (diferente da utilização de serviços

públicos, com relação ao poder de polícia a CF não fala em “exercício potencial ou

efetivo” como ela fala “utilização, efetiva ou potencial, de serviços públicos”), mas já

há decisões do STJ admitindo que basta a atividade genérica de fiscalização, não

necessariamente de todos os contribuintes. Exemplo: IBAMA.