Minerais do Paraná S.A.

MINEROPAR

Avaliação Comercial de

Propriedades Minerais

•

•

•

Prospectos

Jazidas

Direitos Minerários

Edir Edemir Arioli

Geólogo

Curitiba

2006

1

SUMÁRIO

1. Introdução

3

2. Aplicações

3

3. Enquadramento do tema

4

4. Níveis de avaliação

5

5. Fundamentos teóricos e metodológicos

6

5.1 - Valor econômico

6

5.2 - Valor do dinheiro no tempo

6

5.3 - Risco de investimentos

7

5.4 - Fluxo de caixa

10

5.5 - Projetos de investimento

11

6. Critérios básicos de avaliação

12

7. Modelo básico de avaliação

13

8. Avaliação de propriedades sem reservas cubadas

19

9. Bibliografia

23

2

1. INTRODUÇÃO

Os cursos de geologia ensinam muito pouco sobre os aspectos empresariais

da nossa profissão, tais como organização do trabalho, a administração de projetos

e as tomadas de decisões nos investimentos. No entanto, a grande maioria dos geólogos mergulha em problemas administrativos, principalmente de gerenciamento de

projetos, desde os primeiros dias de atividade profissional. Devido a esta deficiência

comum do currículo acadêmico, raramente o geólogo compreende a lógica das decisões empresariais que afetam diretamente o exercício da função técnica. O seu patrão ou gerente de exploração toma decisões de investir ou suspender projetos e o

técnico quase sempre ignora como e porque elas foram tomadas. Duas questões rotineiras são de difícil resposta para o geólogo inexperiente:

•

Quando e quanto vale a pena investir num prospecto?

•

Quando e por que se justifica iniciar ou fechar um projeto?

Por trás de muitas decisões aparentemente técnicas, ou geológicas, os critérios e raciocínios são puramente financeiros. A própria sucessão das etapas na exploração mineral não passa de uma aplicação dos princípios da administração financeira, como será demonstrado mais adiante.

A apresentação deste tema pode ser feita de uma forma esquemática e simplificada, boa para a compreensão das avaliações que fazemos na exploração mineral. Isto não deve iludir o geólogo, entretanto. Os procedimentos da administração financeira, para fins de maior responsabilidade, isto é, para decisões que envolvem

investimentos maiores, requerem análises muito mais detalhadas e precisas. O assunto é, portanto, de alta importância para o geólogo de exploração e mais complexo

do que possa parecer numa abordagem introdutória como esta. Por isto, é preciso

ficar claro que este texto tem os seguintes objetivos:

•

Oferecer uma visão ampla do problema, situá-lo em termos de metodologia

aplicável e das origens destes métodos, para orientar estudos mais avançados.

3

•

Fornecer os conceitos e as informações básicas que permitam avançar no estudo do assunto, com auxílio da literatura indicada.

•

Oferecer um modelo de análise aplicável às decisões gerenciais, na condução

de projetos de exploração mineral.

2. APLICAÇÕES

As avaliações econômicas são aplicáveis em várias situações da indústria mineral:

•

Na exploração mineral, para servir de base às decisões de início e encerramento de fases dos projetos de prospecção e pesquisa mineral.

•

Na produção mineral, para execução de estudos de viabilidade técnica e econômica de projetos de mineração.

•

Nas negociações de propriedades minerais, para a avaliação dos direitos minerários, com ou sem envolvimento dos bens patrimoniais instalados.

Estas são três situações básicas, que podem apresentar desdobramentos

muito variados, e que serão oportunamente comentados ao longo desta exposição.

3. ENQUADRAMENTO DO TEMA

Os métodos e critérios utilizados nestas avaliações pertencem ao âmbito da

administração financeira, especificamente à área da avaliação de ativos de capital.

Dentro desta área existe uma especialização que consiste na avaliação de recursos

naturais, dentre os quais os não-renováveis assumem particular importância pelos

problemas de valorização que apresentam. A aplicação destes métodos e critérios à

avaliação de projetos de investimentos é feita segundo o que se convencionou chamar de engenharia econômica. Eles estão também combinados no que se denomina

4

teoria da decisão, que é uma outra abordagem da avaliação de investimentos, mas

que extrapola a aplicação específica de que tratamos neste texto. Resumindo:

Teoria da decisão - teoria, métodos e critérios essencialmente econômicos

para escolha de alternativas de ação.

Administração financeira - teoria básica das decisões financeiras.

Avaliação de ativos de capital - conjunto de métodos e critérios utilizados

para avaliar bens patrimoniais.

Engenharia econômica - aplicação da administração financeira à avaliação

de projetos de investimento.

Portanto, é importante considerar que:

•

A metodologia resumida neste texto tem fundamentos teóricos e metodológicos consagrados e de uso corrente na administração financeira e não é, de

maneira nenhuma, uma exclusividade ou invenção da indústria mineral.

•

Existem práticas conhecidas em nosso meio que agridem estes princípios,

mas que devem ser atribuídas a desvios provocadas pelo baixo nível de profissionalização que se encontra no mercado brasileiro de mineração. Elas não

merecerão abordagem neste texto.

4. NÍVEIS DE AVALIAÇÃO

Na exploração mineral, as avaliações de propriedades minerais podem ser feitas em dois níveis possíveis, abaixo caracterizados.

Avaliações de pré-viabilidade

•

São executadas durante a exploração mineral.

5

•

São de natureza exploratória, por definição.

•

Visam montar modelos e simulações de projetos futuros.

•

Visam justificar investimentos de exploração, em fases de alto risco.

•

Projetam uma viabilidade possível, não a determinam.

•

Os dados utilizados são estatísticos, tratados em ordens de grandeza.

•

Os erros admitidos vão até 30%.

•

São feitas em horas ou dias de trabalho, mais freqüentemente por geólogos ou gerentes de exploração.

•

Têm validade temporária.

•

Aplicam-se também à avaliação de prospectos, para os fins de negociação.

Avaliações de viabilidade

•

São executadas ao final da exploração mineral, sobre jazidas cubadas.

•

São de natureza essencialmente tecnológica, isto é, valem-se dos resultados da caracterização tecnológica dos minérios para estabelecer valores

de entradas e saídas em fluxos de caixa descontados.

•

Fornecem as bases econômicas para a decisão de se implantar projetos

de mineração.

•

Determinam a viabilidade econômica de um projeto, ou mais propriamente,

indicam como se pode viabilizar economicamente um projeto.

•

Os números utilizados são reais, extraídos do próprio projeto.

•

Os erros admitidos são de 5 a 10%.

•

São feitas em semanas ou meses de trabalho, por equipes especializadas,

normalmente por empresas de consultoria.

6

•

Têm validade supostamente permanente, embora possam ser revistas e

atualizadas a qualquer momento.

•

Aplicam-se também às negociações das jazidas, minas e direitos minerários relacionados com indústrias instaladas.

Nesta exposição, pelos motivos já apresentados, não será possível abordar

mais do que a avaliação de pré-viabilidade. Durante a exploração mineral, as decisões devem ser tomadas normalmente sobre dados e informações precários, que

muitas vezes só permitem especular sobre o futuro. Nesta fase de um empreendimento mineiro, trabalha-se exclusivamente com modelos e simulações, com probabilidades e ordens de grandeza no que diz respeito aos investimentos, reservas, custos e receitas. Isto também é tratado pela administração financeira, que recomenda

aplicar exatamente a modelagem aqui descrita para as fases em que não de dispõe

de dados definitivos e seguros.

O importante a considerar é que o domínio destes conceitos e critérios básicos permite ao geólogo compreender as avaliações mais detalhadas e de maior responsabilidade, podendo então interagir mais efetivamente com administradores e

engenheiros.

5. FUNDAMENTOS TEÓRICOS E METODOLÓGICOS

5. 1 - Valor econômico

Estamos tratando da avaliação comercial de ativos de capital, isto é, da determinação do valor econômico de bens cujo aproveitamento industrial deverá gerar

lucros financeiros. Por isto, é fundamental entender que o valor econômico de uma

coisa qualquer é medido pela sua utilidade, que é a possibilidade de satisfazer determinadas necessidades humanas. Esta é uma das primeiras definição encontradas

na teoria econômica.

Outro fator que entra nesta definição é o custo de oportunidade, que é o valor

econômico de um investimento alternativo ao que está sendo avaliado. O valor econômico é portando, função de duas variáveis:

7

•

Utilidade prática do bem avaliado.

•

Importância relativa deste bem para quem avalia a oportunidade de investir

um determinado capital, tendo em vista a sua produção ou aquisição.

É flagrante, nesta definição, a relatividade de uma avaliação comercial, motivo

pelo qual se justificam as discrepâncias de resultados quando duas empresas avaliam uma mesma propriedade mineral. Isto significa, em suma, que não existe um valor intrínseco a uma jazida, mas apenas a capacidade que ela tem de beneficiar cada interessado com maior ou menor lucro financeiro.

5.2 - Valor do dinheiro no tempo

Outro conceito básico que deve ser bem entendido é que o valor do dinheiro

varia ao longo do tempo. Um real vale mais hoje do que dentro de um ano, porque

hoje ele começa imediatamente a render dividendos. Isto independe da inflação, pois

é uma função exclusiva das taxas de juros aplicadas no mercado financeiro.

A fórmula usada para se calcular o valor futuro de um capital investido é a dos

juros compostos:

Fn = P (1 + K) n

(1)

Fn = valor futuro de um investimento

p = valor presente do capital investido

k = taxa anual de juros da aplicação

n = prazo do investimento, em anos.

Desta maneira, podemos calcular o valor presente de qualquer capital ou investimentos futuros (custos, receitas, etc.) pela equação:

P = Fn / (1 + K) n

(2)

Exemplo

8

Se o nosso gerente de exploração nos diz que os lucros da companhia serão

de R$ 100.000, ao final do ano, e quisermos comparar com o valor presente do dinheiro, a uma taxa de juros anuais de 25%, calcularemos como a seguir:

P = 100.000/(1 + 0,25) 1 = 80.000

O que hoje nos parece valer R$ 100.000 dentro de um ano, equivale de fato a

R$ 80.000 ganhos hoje. O que fizemos foi descontar o valor futuro do capital, aplicando a equação (2), de modo que a taxa de juros, neste caso, passou assumir o

papel de uma taxa de desconto.

Evidentemente, como já foi dito, isto pode ser feito com qualquer valor econômico, para se adequar o seu significado a qualquer prazo de referência desejado,

seja ele presente, passado ou futuro. Podemos fazer isto com todos os valores de

um demonstrativo financeiro de despesas e receitas, ou custos e rendas, ou lucros e

perdas.

5. 3 - Risco de investimentos

5. 3. 1 - Risco na exploração mineral

Risco é a incerteza de retorno em um investimento. Este conceito financeiro

do risco, dado por Gitmam (1984), é suficientemente claro, conciso e completo para

os fins da avaliação. A melhor forma de se caracterizar os riscos de um investimento

em exploração mineral é pelo levantamento estatístico de dados largamente distribuídos, tanto geográfica como historicamente, relativos ao sucesso de projetos. Ao se

considerar qualquer estatística deste tipo, entretanto, é importante ter claro que não

é possível incluir na análise as causas dos resultados positivos ou negativos. Da

mesma forma, esta análise obriga a se jogar num mesmo saco todas as categorias

de jazidas prospectáveis através de projetos seqüenciais. Isto é, desconsideram-se

apenas as descobertas fortuitas e as ampliações de reservas junto às jazidas previamente conhecidas. As anomalias que uma determinada firma selecionou para a avaliação podem não se identificar com as avaliadas por outra, pois o termo aqui po-

9

de envolver anomalias geoquímicas e geofísicas, ocorrências minerais, indícios diretos de minérios e áreas geologicamente favoráveis.

Com base nestas avaliações de risco, Peters (1978) admite como estatisticamente válidas as seguintes probabilidades de sucesso, no início das sucessivas etapas de um projeto de exploração:

SELEÇÃO DE ÁREAS

SELEÇÃO DE ALVOS

AVALIAÇÃO DE ALVOS

SONDAGENS

PARAMÉTRICAS

CUBAGEM DE RESERVAS

0,1%

0,2%

1%

2%

10%

5. 3. 2 - Risco na mineração

Uma introdução à questão do risco dos investimentos em exploração mineral

é indispensável quando se fala de avaliação comercial de direitos minerários. O geólogo ou engenheiro precisa ter noção muito clara de seu significado e das imposições sobre as decisões neste ramo de negócio, saber que os números calculados

em uma caderneta de campo ou extraídos de um computador contêm um alto grau

de incerteza. O uso de programas sofisticados de estatística não reduz esta incerteza, apenas facilita o trabalho do avaliador.

Além do elevado grau de risco inerente à fase de exploração, a indústria mineral também opera sob condições de insegurança na fase de produção. Talvez um

dos mais importantes fatores de risco esteja oculto dentro da própria mineração, que

tem se comportado tradicionalmente com pouca flexibilidade e adaptabilidade ao

mercado consumidor. Esta rigidez de comportamento estratégico está bem descrita

nos artigos de Bomsel, Giraud e Sá (1985) e de Sá (1985).

Nas avaliações feitas para as decisões de investimento na exploração, as

probabilidades de sucesso comercial vistas acima entram como ponderadores es-

10

senciais nos cálculos. As interferências do risco, neste casos, são diretas e explícitas. Naquelas feitas para fins de dimensionamento dos investimentos em produção,

com base em números mais realistas (mantendo-se sempre a ressalva de que também não passam de projeção), o conceito de risco entra como um elemento de cautela quanto à consistência dos resultados calculados. Isto é, ele deve ser mantido

como um sinal de alerta contra a crença inabalável nos números aparentemente

precisos e seguros.

Ao se fazer uma avaliação, em qualquer nível, trabalha-se com variáveis obtidas sob condições de certeza, probabilidade ou incerteza. Cada uma destas condições afeta os resultados de uma forma diferente. A sua combinação dentro de um

fluxo de caixa é complexa e podemos facilmente imaginar, já no primeiro exercício e

sem qualquer abordagem analítica, quão incertos podem ser os resultados de uma

avaliação.

Certeza existe quando se pode especificar precisamente um resultado para

um período de tempo considerado. Exemplo: taxa de royalties contratada. Os dados

são probabilísticos quando é possível especificar um intervalo de resultados possíveis e estimar probabilidades para a obtenção de cada faixa. Exemplo: índices de

recuperação, volumes de produção. A incerteza ocorre quando até se pode estabelecer o intervalo dos resultados possíveis, mas não as probabilidades de sua obtenção. Exemplo: taxas de lucros, juros e inflação esperadas para um prazo de 5 ou 10

anos.

O risco pode ser medido em função das variações esperadas no retorno de

um projeto, quando elas forem conhecidas. O método padrão para se avaliar matematicamente o risco usa o desvio padrão dos retornos esperados. Uma medida mais

completa é o coeficiente de variabilidade que se obtém dividindo o desvio padrão pela média dos valores. Entretanto, estes parâmetros são difíceis de se aplicar nos

projetos de exploração e desenvolvimento mineiro. Eles exigem informações suficientemente detalhadas e seguras para o cálculo.

5. 3. 3 - Métodos para controlar o risco

11

Existem várias formas de se manter um certo controle sobre os riscos que envolvem os investimentos. Alguns são francamente empíricos e outros se baseiam

em princípios teóricos. Todos têm a sua utilidade e eficiência para determinadas situações.

Método informal

Este método simplesmente reconhece a incerteza dos números e trabalha

com três tipos de projeções: otimistas, pessimistas e os mais prováveis. As duas

primeiras dão ao limite do intervalo de variação e a última é a previsão conservadora

dos resultados mais provavelmente alcançáveis no negócio. Em algumas firmas, isto

exige pelo menos 75% de probabilidade. As estimativas são subjetivas e, na melhor

das hipóteses, recorre-se ao método Delphi, para minimizar o erro de projeção. Este

método consiste em utilizar as avaliações de vários especialistas no objeto da avaliação, permitir que cada um deles reveja a sua avaliação comparando com as dos

demais e estabelecer consenso ou alguma espécie de média.

Taxas de desconto ajustadas ao risco

A firma aplica taxas descontos variáveis, em função do bem mineral e da economia do país em que se situa a jazida. Assim, metais básicos levam taxas maiores do que ferro e materiais cerâmicos, e países de economia instável exigem taxas

mais altas do que os industrializados. O que significa isto? Taxa de desconto é a taxa de juros vista do futuro para o presente. Quanto maior a insegurança da obtenção

de determinados resultados, maiores taxas de juros são esperáveis para o investimento. Daí, o fluxo de caixa deverá demonstrar a viabilidade lidando com taxas elevadas. Também este é um método empírico e subjetivo, baseado na experiência do

técnico e da empresa na indústria mineral.

Análise de sensibilidade

Os resultados de um projeto de investimento dependem de uma série de fatores tecnológicos e econômicos: volume de produção, custos de produção, taxas de

recuperação, teores reais da jazidas, etc. A análise de sensibilidade permite simular

os efeitos das variações positivas e negativas de cada fator, isolada ou combinada-

12

mente. Assim pode-se identificar aqueles que afetam mais fortemente as variações

dos resultados finais, isto é, os que são mais sensíveis, mais críticos para a economicidade do projeto.

Simulação em computador

Trata-se de construir um modelo da realidade do futuro negócio e avaliar o

seu comportamento pelos resultados obtidos. A simulação é útil quando o modelo é

mais complexo que os métodos analíticos são difíceis de aplicar. Em vez, então, de

se jogar com probabilidade atribuídas às variações de insumos do fluxo de caixa, o

computador simula um grande número de resultados possíveis, retroagindo sobre os

insumos através de inter-relações preestabelecidas. É o processo oposto à análise

de sensibilidade, portanto.

Programação linear

Análise matemática que pode ser utilizada em situações nas quais existe a

necessidade de se selecionar uma combinação ótima de recursos para de atingir um

determinado fim e existem limites específicos em um ou mais recursos envolvidos.

Muitos problemas envolvendo produtos múltiplos, localizações múltiplas ou uso alternativo de equipamentos podem se equacionados por esta técnica. Existem programas de computador para isto.

Efeito de carteira

O risco do investimento analisado é correlacionado com o de outros investimentos alternativos, reais ou potenciais. Se qualquer par deles apresentar um alto

grau de correlação negativa, o investimento em ambos reduz o risco total. Isto se

chama diversificação. Ouro e cobre, por exemplo, mostram historicamente variações

opostas em seus preços. A combinação de seus dois padrões de comportamento

estatístico gera desvios padrões menores. A diversificação de projetos voltados simultaneamente aos dois metais minimiza o risco, portanto. Ouro e prata, por outro

lado, são uma péssima combinação. Existem, entretanto, outras combinações possíveis: geográficas, de projetos com tamanhos diferentes, de investimentos em prospectos novos e de jazidas cubadas, de setores industriais diferentes.

13

Compartilhamento do risco

A associação de empresas é fundamentalmente uma forma de se compartilhar o risco de investimento em um negócio, minimizando-o. Uma sociedade anônima também é uma forma de diminuir o risco individual, porque cada acionista investe

pouco em um único negócio e distribui seu capital entre várias firmas. Além disto,

uma S.A. minimiza o risco pelo aumento de sua capacidade de investimento próprio,

pela profissionalização interna, pela participação de uma maior número de investidores nas decisões, pela transparência jurídica das transações comerciais, e assim por

diante.

5.4 - Fluxo de Caixa

Fluxo de caixa é sinônimo de saldo de caixa, obtido em qualquer momento de

um negócio através de um demonstrativo financeiro como o abaixo:

ITENS DE FLUXO DE CAIXA

VENDAS

ENTRADAS

100.000

CUSTOS OPERACIONAIS

LUCRO BRUTO

45.000

55.000

CUSTOS ADMINISTRATIVOS

20.000

JUROS

LUCRO ANTES DO I.R.

4.000

31.000

PROVISÃO PARA O I.R.

LUCRO LÍQUIDO

SAÍDAS

10.000

21.000

Este demonstrativo, mesmo simplificado, é a base de qualquer avaliação de

investimento que se pretende fazer, porque contém todas as incidências financeiras

básicas: receitas, custos diretos e indiretos, tributos e lucro líquido. Em qualquer nível de avaliação, procuramos determinar este valor final, dito fluxo de caixa, para

compará-lo aos investimentos a serem feitos e determinar a viabilidade de realizálos.

14

5. 5 - Projetos de investimento

Vimos inicialmente que o valor econômico de um bem qualquer é função de

sua utilidade para o homem. A situação de uma jazida mineral ou prospecto exige

um projeto de mineração, simulado ou planejado para implantação efetiva, para a

tomada de decisão, a qual deverá descrever de que forma a propriedade avaliada

gerará os benefícios esperados. Este também é um projeto de investimento.

Projeto de investimento é qualquer inversão de capital a ser feita em um determinado empreendimento, seja no mercado de capitais (uma aplicação no open ou

em ações), seja na montagem de um negócio qualquer (uma fábrica, um supermercado, um escritório), visando um lucro final.

Os projetos de investimento podem ser avaliados segundo diversos critérios,

baseados essencialmente em índices financeiros, tais como a taxa interna de retorno

e a razão receita/custo do investimento. Por interessarem somente aos estudos de

viabilidade econômica, indiscutivelmente especializados, e por servirem à comparação de projetos alternativos, estes métodos baseados em índices financeiros não serão aqui considerados. O método aplicável às avaliações tratadas nessa introdução

é o de valor líquido presente, ou simplesmente o valor líquido. A seguir, será demonstrado o seu uso.

6. CRITÉRIOS BÁSICOS DE AVALIAÇÃO

Os critérios abaixo recomendados não passam de aplicações dos fundamentos

teóricos e metodológicos apresentados anteriormente. Eles podem ser usados isolada ou combinadamente, de modo que um critério sirva de balizamento para outro.

Como um método de cálculo normalmente dá um valor maior do que o outro, costuma-se adotar o maior valor como referência inicial e o menor como limite inferior aceitável para a negociação. Outras combinações são possíveis, entretanto. Temos,

portanto, três critérios básicos que podemos adotar:

15

•

Como o valor econômico é um conceito relativo, ele varia naturalmente de avaliador para avaliador, sem que isto implique necessariamente em erro de alguma

parte. Além de fundamentar-se em princípios da economia, este critério faz parte

das práticas das negociações empresariais. O que se requer, em cada caso é a

explicitação dos critérios utilizados por cada avaliador, para que ambas as partes

possam negociar a sua aceitação. Cada um faz a sua avaliação até se chegar a

um valor de consenso.

•

O valor de uma propriedade mineral - prospecto, jazida ou mina - é o valor do

projeto de investimento admissível para ela, dentro de uma realidade empresarialmente aceitável. Este é o valor líquido presente do projeto, obtido através do

fluxo de caixa descontado, em qualquer nível de avaliação que se queira considerar.

•

Admite-se também, correntemente, que o valor comercial de uma propriedade

mineral corresponda às reservas lavráveis dentro do prazo de 20 anos. O excesso não tem valor comercial.

Estes critérios são simples e poucos, mas resumem a lógica da avaliação comer-

cial de propriedades minerais e consolidam de forma prática os conceitos teóricos e

metodológicos apresentados anteriormente.

7. MODELO BÁSICO DE AVALIAÇÃO

Como foi dito, o valor líquido presente é o elemento básico da avaliação de

uma propriedade mineral, tanto que ele é conhecido como valor de compra, usado

nestas circunstâncias principais:

•

Para determinar o valor de uma propriedade mineral a ser vendida ou adquirida, bem como para fins de associação a uma indústria mineral instalada.

Quando se trata de um prospecto, este valor corresponde aos direitos minerários, extraídos através de uma estimativa de pré-viabilidade, de uma simula-

16

ção. Quando se trata de uma mina ou jazida, este valor é obtido através do

estudo da viabilidade técnica e econômica.

•

Para estabelecer os limites de orçamento da exploração mineral, no início de

cada uma de suas etapas. Trata-se também de um valor estimado, com base

em modelo analógico de jazida ou mina e ponderando o valor pela taxa de

risco estatisticamente assumida para o tipo de negócio em estudo.

O modelo formal utilizado como base de avaliação é o demonstrativo de recei-

tas e despesas da administração financeira, que contém as entradas e saídas de

caixa de um projeto simulado, de forma a fornecer o saldo de caixa, que é o lucro líquido do negócio avaliado. Quando aplicado a um projeto de mineração, este demonstrativo contém os elementos de informação abaixo. Os que estão em negrito

representam as entradas de caixa e os que estão entre parênteses são as saídas.

RECEITA OPERACIONAL

(INVESTIMENTO INICIAL)

(CUSTOS OPERACIONAIS)

(CUSTOS ADMINISTRATIVOS)

RENDA BRUTA

(DEPRECIAÇÃO)

(TAXA DE EXAUSTÃO)

RENDA TRIBUTÁVEL

(IMPOSTO DE RENDA)

RENDA APÓS TRIBUTAÇÃO

DEPRECIAÇÃO

TAXA DE EXAUSTÃO

FLUXO DE CAIXA

Receita operacional. É o valor das vendas do concentrado da lavra, ou do

produto final de qualquer espécie, no prazo considerado. Como foi dito antes, convencionalmente este prazo limita-se a 20 anos da vida útil.

Investimento inicial. Inclui os custos de implantação da mina, desde as instalações, terrenos e equipamentos até a imobilização de apoio logístico e administrativo. Nas avaliações detalhadas, consideram-se investimentos durante a vida útil, para ampliação e modernização.

17

Custos administrativos. Geralmente admitidos como sendo uma percentagem (20%) dos custos operacionais, também ditos diretos.

Custos operacionais. São as despesas incorridas em extração, beneficiamento e transporte do minério entre a mina e a planta. O último custo é considerado

apenas quando a situação local justifica a previsão de grandes distâncias de deslocamento.

Depreciação e taxa de exaustão. Despesas meramente contábeis, usadas

aqui para a redução do imposto de renda, motivo pelo qual são novamente adicionadas ao demonstrativo. A taxa de exaustão é igual a: produção anual / reservas x receita.

Com base neste modelo simplificado de demonstrativo financeiro, podemos

estimar o valor líquido presente de uma propriedade mineral, descontando o fluxo de

caixa segundo os fatores obtidos em tabelas próprias. Nesta simulação, as fórmulas

aplicadas são as das séries uniformes. Isto é, assume-se que os fluxos de caixa serão uniformemente distribuídos ao longo da vida útil da mina. A aproximação resultante é suficiente para este nível de avaliação. As propriedades das séries uniformes

permitem calcular o valor presente a partir do valor futuro, em função do prazo e das

taxas de juros vigentes no mercado. Isto é feito pelas tabelas identificadas como

FVA.

O valor líquido presente assim obtido é o valor comercial de uma propriedade

mineral, para as aplicações anteriormente qualificadas.

A planilha a seguir, com recomendações para o seu preenchimento, oferece

um roteiro de cálculos mais detalhado do que o modelo simplificado de demonstrativo financeiro. O fato de ela conter mais detalhes não implica em maior precisão. Ela

apenas facilita a seqüência de montagem do fluxos de caixa. Deve ser lembrado que

os dados nela introduzidos são estatísticos, especulativas e passíveis de erros grosseiros. Mesmo assim, este é um recurso utilizado pelas firmas de mineração do

mundo inteiro, tanto para os fins de negociação quanto para a orçamentação de projetos de exploração mineral.

18

PLANILHA PARA AVALIAÇÃO DE INVESTIMENTOS EM EXPLORAÇÃO

DADOS BÁSICOS

Todos os itens sem unidade de medida são monetários.

A unidade monetária foi dispensada para uso da moeda mais conveniente a cada caso.

Rt – Reserva total .............................................................................................

Tm – Teor médio ...............................................................................................

Rl – Recuperação na lavra.................................................................................

Rp – Recuperação na planta.......................... ...................................................

Rc – Recuperação total = Rl. Rp........................................................................

Vu – Valor unitário do produto............................................................................

Vb - Valor bruto da jazida = Rt. Rc. Tm. Vu. ......................................................

Pa – Produção anual = Pd. 300 dias/anos..........................................................

Vm – Vida útil da mina = Rt/Pa (até 20 anos) ....................................................

____________t

____________%

____________%

____________%

____________%

____________%

____________/t

____________t

____________a

INVESTIMENTOS DE CAPITAL

Eq – Equipamentos.............................................................................................

Ie – Infra-estrutura..............................................................................................

St – Subtotal = Eq + Ie........................................................................................

Ev – Eventuais = 0,2. St......................................................................................

Ic – Investimentos de capital...............................................................................

____________

____________

____________

____________

____________

RECEITA E CUSTOS OPERACIONAIS

Ro – Receita operacional = Vb/Vm....................................................................

Cl – Custo unitário da lavra................................................................................

Ct – Custo unitário de transporte.......................................................................

Cb – Custo unitário de beneficiamento...............................................................

Cd – Custos diretos = ( Cl + Ct + Cb). Pa..........................................................

Ci – Custos indiretos = 0,2. Cd..........................................................................

Co – custo operacional anual = Cd + Ci............................................................

____________

____________/t

____________/t

____________/t

____________

____________

____________

FLUXO DE CAIXA

Rb – Renda bruta = Ro - Co..............................................................................

De – Depreciação e amortização = Ic/10..........................................................

Ri – Renda tributável = Rb - De........................................................................

Ir – Imposto de renda = 0,35. Ri.......................................................................

St – Sub-total = Ri - Ir.......................................................................................

Fc – Fluxo de caixa anual = St + De.................................................................

Vp – Valor presente para a vida útil = Fc. P/A (i,n) ..........................................

____________

____________

____________

____________

____________

____________

____________

ÍNDICES DE AVALIAÇÃO

Pl – Valor líquido presente = Vp - Ic................................................................. ____________

Ie – Limite de investimentos em exploração = 0,1. Pl...................................... ____________

19

DADOS BÁSICOS

São dados assumidos como representativos no modelo de jazida adotado, em função das

potencialidades da região do projeto e dos objetivos da exploração a ser orçada.

Rt – Reserva total: volume total da rocha ou material mineralizado, compatíveis com as dimensões médias da jazida simulada na avaliação.

Tm – Teor médio: também é um parâmetro típico do modelo adotado, em função das jazidas

similares lavradas na região e em outras geologicamente comparáveis.

Rl – Recuperação na lavra: índice de recuperação esperado para o método de extração aplicável à jazida simulada.

Rp – Recuperação na planta: índice de recuperação típico da planta de beneficiamento aplicável a este modelo de mina.

Rc – Recuperação total: integração dos índices anteriores, cujo resultado indica o percentual

de concentrado a ser obtido na planta em relação ao volume lavrado.

Vu – Valor unitário do produto: valor médio do mercado, vigente para o concentrado a ser

produzido na planta. Não se dispondo de preços concentrados, pondera-se os preços do produto refinado (metal) pelo percentual que o mesmo mantém dentro do concentrado típico.

Vb – Valor bruto da jazida: obtido pela integração de reserva total, recuperação total, teor

médio e valor unitário do produto. O seu cálculo é útil para a simplificação da estimativa da

receita operacional.

Pa – Produção anual: trata-se do volume bruto da rocha ou material mineralizado a ser lavrado e beneficiado por ano, de acordo com o modelo de mina adotado. A projeção pode ser

direta ou estimada em função de uma produção diária (Pd), compatível com este modelo.

Vm – Vida útil da mina: prazo de esgotamento da reserva de minério, para o volume de produção anual simulado, observando o limite de 20 anos que se arbitra corretamente para as avaliações comerciais de propriedades minerais.

INVESTIMENTOS DE CAPITAL

A maioria das avaliações feitas para este fim específico ignora estes investimentos, certamente por admitir que eles afetam pouco profundamente os resultados finais de estimativas

tão genéricas. Considerando, entretanto, que em muitos casos o peso destes investimentos pode afetar significativamente o valor líquido presente da jazida, o método aqui proposto os inclui na simulação.

Ep – Equipamentos: valor estimados dos equipamentos de lavra, transporte e beneficiamento

a serem adquiridos para a montagem da produção simulada.

20

Ie – Infra-estrutura: valor estimado para implantação da infra-estrutura de apoio adequada à

mina e/ou aquisição de terrenos, prédios da planta e administração, benfeitorias em geral.

Ev - Eventuais: acréscimo de 20% sobre a soma dos investimentos anteriores, para inclusão

de investimentos imprevistos.

RECEITA E CUSTO OPERACIONAL

Evidentemente, uma simulação deste tipo não tem compromisso com previsões precisas, de

modo que as estimativas deste bloco, mais do que quaisquer outras, devem ser encaradas como projeções grosseiras, compatíveis com o nível de informação do projeto avaliado. Recomenda-se utilizar como referência, sempre que possível, os custos operacionais vigentes na

região do projeto.

Rc – Receita operacional: estimada através da divisão do valor bruto da reserva lavável pela

vida útil da mina. Esta simplificação atende aos objetivos deste tipo de avaliação e ela é possível por que as reservas já foram compatibilizadas com a produção anual.

Cl – Custo unitário de lavra: correspondente ao custo unitário médio de desmonte, segundo

o modelo de produção adotado para o tipo de material mineralizado. Embora óbvio, observase que a unidade utilizada nas estimativas de reserva e produção deve ser a mesma dos custos.

Esta observação se justifica porque é comum o uso de custos por metros cúbicos, enquanto as

reservas e produções são normalmente referidas em toneladas, à exceção de aluviões e materiais usados na construção civil.

Ct – Custo unitário de transporte: a inclusão deste custo só se justifica quando a avaliação

é feita para regiões em que são previsíveis longas distâncias de transporte entre a frente de lavra e a planta de beneficiamento. Na maioria das avaliações, este custo é ignorado.

Cb – Custo unitário de beneficiamento: custo médio previsível de concentração do minério

a ser lavrado, de acordo com o modelo de planta adotado.

Ci – Custos indiretos: são arbitrados como sendo uma percentagem dos custos diretos e dependem dos diferente modelos de produção, por incluírem basicamente os custos administrativos e financeiros do empreendimentos. Como regra geral, adota-se 20%, podendo ser alterado em função dos padrões de custos da empresa avaliadora ou do próprio modelo de produção

simulado.

FLUXO DE CAIXA

Os insumos financeiros projetados nos blocos anteriores são aplicados à elaboração

do fluxo de caixa simplificado. Vale a pena enfatizar novamente que esta simulação não pretende gerar resultados precisos nem comprometidos com a realidade futura, mas apenas fornecer critérios tecnicamente defensáveis para a orçamentação dos projetos de exploração mineral.

Rb – Renda bruta: é obtida deduzindo-se da receita operacional o custo operacional.

21

De – Depreciação e amortização: adota-se como padrão geral um prazo de 10 anos para a

depreciação dos equipamentos e amortização do capital investido. Este valor é deduzido da

renda bruta como incentivo fiscal, para redução da renda tributável, motivo pelo qual é reposto no abatimento do imposto de renda. Embora a taxa de exaustão se inclua entre os incentivos fiscais, ela é excluída desta simulação por afetar pouco significativamente os seus resultados.

Ri – Renda tributável: é a renda antes do imposto de renda, beneficiada pelas deduções

permitidas a título de incentivo fiscal.

Ir – Imposto de renda: admite-se como taxa média de provisão para este tributo o valor de

35% sobre a renda tributável.

Fc – Fluxo de caixa: obtido o subtotal, reaplicam-se as deduções fiscais para se chegar ao

fluxo de caixa anual do empreendimento simulado, que é o saldo hipotético de suas operações

de lavra e beneficiamento da jazida adotada como modelo.

Vp – Valor líquido presente: o fluxo de caixa é uma anuidade que se repetirá hipoteticamente, de forma uniforme ao longo da vida útil da mina. Isto caracteriza uma série uniforme de

rendimentos, através de cujas propriedades matemáticas podemos calcular o valor líquido

presente (isto é, descontado para o ano zero de empreendimentos) do saldo acumulado até o

final do último ano, às taxas de juros vigentes do mercado. Neste tipo de avaliação, adotamos

a taxa média das aplicações financeiras ou do credito bancário a longo prazo. O fator P/A.(i,n)

é obtido em tabelas apropriadas da engenharia econômica.

ÍNDICES DE AVALIAÇÃO

Os índices utilizados na avaliação de projetos de investimentos são variados: taxa interna de retorno, razão custo/benefício, prazo de retorno, etc. A aplicação para a qual se propõe

esta planilha limita-se entretanto, ao balizamento dos investimentos financeiros justificáveis

em exploração mineral.

Pl – Valor líquido presente: para maior aproximação de uma realidade, ainda que simulada,

abatemos os investimentos de capital do valor presente do fluxo de caixa descontado.

Ie – Limite de investimento em exploração: a literatura especializada demonstra estatisticamente que estes investimentos não devem ultrapassar a faixa dos 10-20% do valor líquido

presente das reservas de minério esperadas como resultados do projeto avaliado. Considere-se

as probabilidades de sucesso apontadas por Peters (1978), apresentadas na página 8, como estatisticamente válidas para o início das etapas.

22

8. AVALIAÇÃO DE PROPRIEDADES SEM RESERVAS CUBADAS

A avaliação de propriedades minerais sem reservas cubadas é um processo bastante subjetivo, grandemente influenciado pela experiência e qualificação do avaliador. Isto não impede, contudo, que nos esforcemos para torná-la mais quantitativa. O método de avaliação aqui

descrito é novo e foi elaborado para contribuir na racionalização do processo, podendo colaborar para a elevação do nível das nossas próprias avaliações.

O valor de um propriedade mineral depende basicamente dos seguintes fatores:

•

•

•

•

•

Preços dos bens minerais nela contidos.

Índices de recuperação estimados na futura produção.

Processos de mineração e metalurgia aplicáveis.

Oferta e demanda dos bens avaliados.

Condições políticas e econômicas vigentes.

Qualquer avaliação depende da época em que é feita, podendo aumentar ou diminuir

com o tempo. Cinco campos de especialização são geralmente envolvidos na avaliação de um

propriedade mineral: geologia de minas, mercado de bens minerais, mercado financeiro, mercado de ações e mercado de propriedades minerais. Nas propriedades que não contêm reservas minerais cubadas, somente os critérios da geologia de minas são aplicáveis, basicamente

com o propósito de estruturar o raciocínio do avaliador, permitindo-lhe uma análise crítica do

seu método de avaliação e tornar explícitos os fatores utilizados como insumos para os cálculos.

O método proposto pelo consultor canadense L.C. Kilburn (1990) fundamenta-se no uso

de três tipos de informações mais freqüentemente empregadas nas avaliações de interesse exploratório em prospectos: mineralizações, alvos geofísicos e/ou geoquímicos e padrões geológicos favoráveis.

As mineralizações podem ser desde zonas mineralizadas, com extensão delimitada em

superfície e teores subeconômicos (admitidos como interessantes a partir de 50% dos limites

econômicos representativos dos depósitos avaliados), até grandes minas em plena produção.

Os alvos geofísicos e geoquímicos podem ser isolados ou combinados, mas devem ser reconhecidos como efetivamente característicos das mineralizações incluídas na avaliação. Padrões geológicos favoráveis são tipos de rochas, alterações hidrotermais, estruturas e outras

feições que, isoladas ou em conjunto, constituem ambientes indicadores de processos mineralizadores. A abundância de informações positivas e a localização de áreas avaliadas em relação a estes fatores são utilizados para se atribuir pesos que quantifiquem as prioridades das

combinações resultantes, como demonstra a tabela anexa. Esta tabela foi adaptada de Kilburn,

com ligeiras modificações, respeitando seus critérios e buscando apenas uma organização que

facilite a consulta.

Utilizando-se a tabela como referência, pode-se calcular o valor da propriedade mineral

em função de sua área. Este valor corresponde ao custo básico de titulações junto ao DNPM e

de exploração atribuível a cada hectare de área, o qual equivale no Canadá a $400 por alvará

de 16 hectares ou $1.200 por alvará de 48 hectares, dependendo da província. No Brasil, como não dispomos de um padrão nacional ou regional, recomenda-se ao avaliador compilar

23

dados e custos de operação em sua região de trabalho e tomá-los como base de cálculo. Outra

alternativa consiste em se avaliar a propriedade por comparação com outra de valor conhecido, estabelecendo-se entre elas uma proporcionalidade em função da pontuação cabível de

acordo com critérios da tabela.

Suponhamos que a propriedade de valor conhecido apresente as seguintes caraterísticas

exploratórias:

-

Área de 50 hectares.

Próximo a uma mina de médio porte, produtora atualmente.

Contém quatro alvos geofísicos e geoquímicos interessantes.

Contém um padrão geológico favorável (intrusão granítica, por exemplo).

Suponhamos que a área a avaliar tenha as seguintes características:

- Área de 80 hectares.

- Contém uma zona mineralizada com teor econômico, medida nas três dimensões,

mas sem volume suficiente para lavra.

- Contém dois alvos geofísicos e geoquímicos interessantes.

- Contém três padrões geológicos favoráveis (intrusão granítica, calcário encaixante

e extensa zona de cataclase, por exemplo).

Admitindo-se que o valor comercial da primeira seja equivalente a US$ 30.000.000,

calculemos o da segunda.

Apa/Apc = 80/50 = 1,6

Vpc = 8 x 4 x 2 = 64

Vpa = 6 x 3 x 3 = 36

Vpa = 1,6 x 36 x 30.000.000/ 64 = US$ 27.000.000

em que:

Apa: área da propriedade avaliada

Apc: área da propriedade conhecida

Vpa: valor da propriedade avaliada

Vpc: valor da propriedade conhecida

No caso de dispormos do valor de referência por unidade de área, multiplicamos este

valor pela área da propriedade avaliada e pelos correspondentes aos fatores de avaliação. É

importante observar que este cálculo deve ser feito por áreas limitadas a um máximo de 40

hectares, a fim de se evitar a extrapolação indevida de altos valores sobre áreas extensas. O

correto é atribuir-se a cada área de ocorrência de uma mineralização, alvo exploratório ou padrão geológico favorável uma zona de influência que lhe seja proporcional. Para esta zona se

pode aplicar uma avaliação de critério de proximidade. Desta forma, um alvará de 1.000 hectares pode englobar áreas sem valor comercial, sendo o seu valor global composto por duas

categorias de valores: os calculados individualmente para os setores privilegiados da propriedade e os calculados cumulativamente para os menos importantes. Os primeiros corresponderão às áreas circunscritas às feições positivas e outros, às suas vizinhanças, ficando a critério

do avaliador o julgamento das distâncias aceitáveis como limites para as zonas de influência.

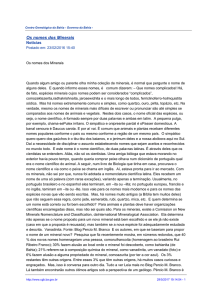

O diagrama abaixo ilustra estas relações.

24

C

A

B

FATORES

DESCRIÇÃO

Ocorrências

minerais

Alvos geofísicos

e/ou geoquímicos

Padrões

geológicos

VA = x

VB = y

VC,D = z

Vp = x + z + y

PESOS

DENTRO

FORA

Mina importante, produtora no passado (dentro da propriedade) ou no presente (fora da propriedade).

10

5

Mina produtora no passado (dentro) ou atualmente (fora).

8

4

Zona mineralizada e cubada com teor econômico (fora)

ou sem teor econômico (dentro).

6

3

Zona mineralizada e cubada, com teor subeconômico.

5

2,5

Mineralização com teor econômico, medida nas duas

dimensões horizontais.

3

2

Mineralização interessante, mas subeconômica e medida nas duas dimensões horizontais.

2

1

Quatro ou mais alvos correlacionados entre si, indicadores de mineralizações econômicas conhecidas na região.

4

2

Dois ou três alvos correlacionados entre si, indicadores

de mineralizações econômicas conhecidas na região.

3

1,5

Um alvo indicador de mineralizações econômicas conhecidas na região.

2

1

Três ou mais padrões geológicos favoráveis à presença

de ocorrências minerais interessantes.

3

-

Um ou dois padrões geológicos favoráveis à presença

de ocorrências minerais interessantes.

2

-

Tabela 1. Critérios para avaliação de propriedades minerais

sem reservas econômicas cubadas, segundo L. C. Kilburn (1990).

9. BIBLIOGRAFIA

25

Bomsel, O.; Giraud, P.N. e Sá, P. - A crise na indústria mineral: 1973-1984. Brasil Mineral,

no 21, agosto de 1985, pp.48-52; no 22, setembro de 1985, pp. 45-47.

Burn, E.A. - Critérios técnicos e econômicos para projetos de pesquisa e mineração. S.D.E.

Gitmam, L.J. - Princípios da Administração Financeira. Harper & Row do Brasil, 3o edição.

São Paulo, 1984

Gowen, E.L. - Principles of Engineering Economy. The Ronald Press Company. New York,

1966.

Holmes, H.C. - The Economics of Mining. McGraw-Hill. New York, 1977.

Kilburn, L.C – Valuation of mineral properties which do not contais exploitable reserves.

CIM Bulletin, Montreal, 83 (940) : 90-93, 1990.

Koulomzine, T. and Dagenais, R.W. - Statistical Deternination of the Chances of Success in

Mineral Exploration in Canada. Canadian Mining Journal, v. 8, April 1959, pp. 107110.

MacKenzie, B.W. - The Theory of the Mining Firm. Columbia University in the City of New

York, Eng. Sc. Doctorate Thesis, 1968.

Miranda, R.V. de - Análise de Risco de Investimentos: Método das Probabilidades das Variações Paramétricas (Método PVP). Petrobrás, Bol. Tec., v. 22, no 3, pp.201-210. Rio de

Janeiro, 1979.

O’Hara, T.A. - Analysis of Risk in Mining Projects. CIM Bulletin, July 1982, pp.84-90.

Parks, R.D. - Examination and Evalution of Mineral Property. Addison - Wesley Press, Inc

Cambridge, 1957

Peters, W.C. - Explorantion and Mining Geology. John Wiley & Sons, New York, 1978.

Sá, P. - Mineração mundial, a adaptação à crise. Brasil Mineral, no 23, outubro 1985, pp. 4351.

Snow, G.C. and MacKenzie, B.W. - The Environment of Exploration: Economic, Organizational and Social Constraints. Economic Geology, 75th Anniv. Vol., 1981, pp. 871-896.

Whitney, J.W. and Witney, R.E. - Investment and Risk Analysis in the Mineral Industry. Jonh

W. Witney, Inc. Short Course Notes, Revision no 1. May, 1978.

26