Dolarização da economia é

incompatível com o Brasil

GILSON SCHWARTZ

da Equipe de Articulistas

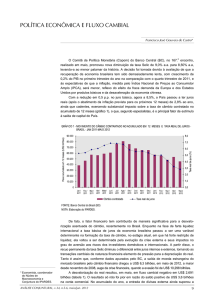

Justiça seja feita à breve experiência de Francisco Lopes no

Banco Central: o câmbio livre facilitou a constatação de que a

economia brasileira deve mesmo operar sob algo próximo a um

sistema de "flutuação suja". Sem a ação "artificial" do BC, o

mercado fica desorientado.

Mas todo cuidado é pouco, pois continua circulando em alguns

corredores palacianos a hipótese de levar o Brasil ao sistema

conhecido como "currency board" e que, na prática, equivale a

uma forma de dolarização da economia.

A rigor, depois de abandonado o regime anterior de bandas

cambiais, havia dois modelos alternativos: o câmbio totalmente

livre (na prática, um "não-modelo") e o câmbio totalmente fixo

(como na Argentina, onde a moeda local é plenamente conversível

em dólares, essência do "currency board").

Nos últimos dias, o ambiente ficou mais calmo. Mas ainda não

existe um novo regime cambial estabelecido. Ou seja, ainda há

espaço para discussão não apenas sobre o formato e os

instrumentos da flutuação suja, mas até de uma eventual transição

para um regime do tipo argentino.

A campanha pela instauração de um "currency board" no Brasil foi

desencadeada com toda força no auge da crise e, se recuou, não

está abandonada.

No calor da confusão, aparentemente havia quem desejasse que o

país transitasse diretamente do câmbio livre para o câmbio fixo.

De Menem a Cavallo (em Davos), passando por vozes

gabaritadas em Wall Street e na imprensa financeira internacional,

sem falar em técnicos dos organismos multilaterais (FMI incluído),

a solução parecia estar a um passo. A campanha continua, a

começar por declarações insistentes de técnicos do governo

argentino.

Tecnicamente, o "currency board" exige que, para cada real em

circulação, exista um dólar de lastro. É uma versão aparentemente

modernizada do padrão ouro, sistema que levava muita gente a

acreditar, no século 19, que o valor de uma moeda dependia da

quantidade de ouro disponível nas reservas do governo emissor.

Nos debates sobre a reforma do sistema financeiro internacional,

muitos economistas defendem o retorno a um sistema global

semelhante, com taxas de câmbio fixas e ancoradas em

moedas-chave ou, nas visões mais fundamentalistas, em ouro

mesmo.

No século passado, interessava à Inglaterra que o sistema fosse

utilizado o mais amplamente e pode-se dizer que esse era um dos

pilares da "pax britannica". Com a força dos EUA e a emergência

do euro, alguns analistas acreditam que os países deveriam

avançar na globalização fazendo uma escala: a sujeição de suas

políticas econômicas a alguma potência regional.

Para os mais entusiasmados com a globalização, moedas

nacionais são instituições tão anacrônicas quanto empresas

estatais e programações locais de música e televisão.

Resta saber se a adesão à flutuação totalmente livre do câmbio, na

gestão Francisco Lopes, não seria (involuntariamente?) uma forma

indireta de preparar o terreno para a criação de um "currency

board".

Afinal, quanto mais vale o dólar, vale relativamente menos o

estoque de reais (incluída a poupança) em relação ao total de

reservas do Banco Central. Quanto mais longe vai a

desvalorização do real, mais desejável se torna a opção de

agarrar-se à muleta de uma moeda forte, estrangeira.

Pode-se até mesmo imaginar a situação como uma espécie de

simulação de um rápido processo hiperinflacionário. Exatamente o

tipo de situação em que ocorrem mudanças de regime monetário,

experiência exaustivamente trabalhada nos modelos de inflação

inercial e desindexação em que se especializou Francisco Lopes.

Ao defenestrar Lopes, o presidente FHC parece ter evitado a

desintegração da moeda nacional no último minuto do segundo

tempo. Mas o jogo continua empatado e a prorrogação, sob o

comando do FMI, pode incluir novos lances ofensivos do time

que defende a dolarização da economia.

Dolarizar a economia significaria condená-la à mediocridade, a

pretexto de garantir para todo o sempre a credibilidade externa.

Num país com as dimensões do Brasil, é uma idéia absurda.

O país é um "global trader", ou seja, mantém relações comerciais

com vários blocos e regiões. Atrelar-se a uma moeda, de uma

região, é ignorar essa diversidade. Num país como o México, que

vende quase a totalidade das exportações para os EUA, a

dolarização faz sentido.

Adicionalmente, o mercado doméstico é muito mais relevante no

Brasil que o seu setor externo. Subordinar todos os mecanismos

de financiamento da economia à disponibilidade de reservas no

BC pode condenar o país a um crescimento medíocre.

O real que está aí ainda não tem valor definido, trata-se de uma

aposta ainda em aberto enquanto o cassino funciona a todo vapor.

Ainda assim, se temos uma moeda frágil e, mais do que nunca,

dependente de financiamento externo, ao menos estamos a vários

passos de uma total rendição.

É bom registrar que, num ambiente de ameaça à soberania

nacional (perder a moeda é perder o Estado), tornam-se

justificadas, do ponto de vista estritamente técnico, medidas

extremas de controle dos fluxos de capitais como as sugeridas

pela Folha em editorial de primeira página recente e defendidas,

entre outros, pelo economista Paul Krugman, do MIT.

Uma hiperinflação simulada ou qualquer outra forma de

desvalorização descontrolada do patrimônio nacional (público e

privado) pode exigir ações defensivas mais radicais, ainda que ao

custo de abalar temporariamente a confiança externa.

Entre o aparente compromisso com o livre mercado e os

compromissos vitais com a sobrevivência do Estado e da

capacidade de o país ter alguma política econômica própria, o

governo FHC vacilou perigosamente ao insistir no câmbio

totalmente livre.

Agora, esse risco parece reduzido, embora ainda esteja presente.

Na melhor das hipóteses, veremos que o regime cambial de

Gustavo Franco não era tão mau assim. O Brasil tem inflação, o

câmbio precisa deslizar e cabe ao BC atuar como estabilizador

das pressões de compra e venda de divisas no mercado cambial.

Errado, na gestão Franco, foi adiar teimosamente a correção da

taxa de câmbio. Como o nível da taxa então vigente era percebido

como errado, havia um risco cambial que exigia juros elevados

demais por tempo demais, minando as bases da confiança no

sistema. Era o rabo (câmbio) balançando o cachorro (a economia

brasileira).

Mas o mecanismo de deslizamento da taxa de câmbio

(desvalorização gradual), amparado no poder de intervenção do

Banco Central nos mercados de divisas (hoje infelizmente

subordinado à tesouraria do FMI), era correto.

Na prática, a economia brasileira precisa mesmo de uma âncora,

cambial inclusive, mas ninguém mais imagina ou deseja um câmbio

fixo ou valorizado. A flutuação, inevitavelmente, estará

condicionada por outras metas, a começar por uma meta de

inflação anual.

Sem "currency board", Armínio Fraga veio para um BC cujo

desafio maior deveria continuar sendo a defesa de uma moeda

nacional. Mesmo que isso desagrade a alguns argentinos,

burocratas internacionais e editorialistas de Wall Street.