Determinação do Portfolio de Investimentos através de

Programação Linear

Edilson Paulo

Carlos Pedrosa Júnior

Marcelo A. Moret

José Roberto A. Fontoura

Brasil

Fundacao Visconde de Cairu

Salvador – Bahia

e-mail: [email protected]

Palavras chaves: portfolio; modelo de decisão; programação linear

Tema: Aplicaciones Matemáticas a la Contabilidad de Gestión

Recursos Audiovisuales: projetor multimidia ( data – show)

Determinação do Portfolio de Investimentos através de

Programação Linear

Palavras chaves: portfolio; modelo de decisão; programação linear

Tema: Aplicaciones Matemáticas a la Contabilidad de Gestión

Resumo

Um elevado de opções de investimentos é oferecidos, atualmente, no mercado de

capitais, mas o investidor ainda decide a sua tomada de decisão com base na dicotomia

risco-retorno. Uma destas novas opções de investimentos são os títulos do tipo ADR, que

são negociadas nas bolsas fora do país, e que podem se torna uma ótima opção de

investimentos para aqueles que possui tal possibilidade Porém, o investidor espera que o

risco de seu portfolio de investimentos seja minimizado pela diversificação, e que não

comprometa a retorno esperado. A diversificação perfeita é aquela em que o risco é

minimizado, sem prejuízo ao retorno, e pode ser bem dimensionado através da

programação linear, que além de determinada o investimento otimizado, também

possibilita a análise da sensibilidade de variáveis restritivas, que através desta análise o

investidor pode determinar o seu portfolio baseado nos seus critérios de risco e de

retorno esperado.

1 – Introdução

Uma crescente quantidade de pessoas e empresas aplicam seus recursos

em investimentos, na qual esperando agregar um maior valor aos seus investimentos, ou

pelo menos protegê-lo dos riscos de perda do poder aquisitivo, ampliando-se nos últimos

tempos a número de opções de investimentos, sendo que o investimento no mercado de

ações tornou-se uma boa opção de investimento. Paralelamente, nos últimos anos houve

um ampliação nos estudos sobre o comportamento do mercado de capitais, com a

finalidade de prever quais seriam as melhores opções de investimentos em ações. A fim

de auxiliar este estudo observa-se uma ampliação de estudos quantitativos baseado na

teoria econômica e financeira, a fim de elaborara modelos para tomada de decisão dos

investidores. Nosso trabalho demonstra como o elaborar uma carteira de portfolio pode

ser elaborada, partindo da teoria de Markowitz, a com objetivo de minimizar o risco do

conjunto de investimento, mediante um retorno esperado, utilizando a programação

linear. O modelo de programação linear usado para determinar o percentual a ser

investido em cada uma das alternativas de investimentos em ações ou outros ativos.

2 – Base Teórica

Para desenvolver melhor entendimento, iremos desenvolver as fórmulas

necessárias para atingir os objetivos deste trabalho. Seja , o retorno médio esperado

i

durante um ano do investimento i. Assume-se que n investimentos estão disponíveis,

então xi , a fração de participação do investimento i, então assume-se que x1 + x2 + x3 +

...+ xn = 1, se todo o recurso for investido. O retorno esperado de um conjunto de

investimentos pode ser definido como:

E ( R) x1 x2 x3 ... xn

1

2

3

n

ou

n

R xi

i 1

i

onde:

R

é o retorno total da carteira de investimento

xi

é o percentual de participação do investimento i na carteira de

investimentos

i

é a retorno do investimento i.

O investidor baseando-se em algumas ferramentas quantitativas, podem

ter confiança no sua carteira de investimento, chamado também de portfolio, que busca o

melhor método para maximizar retorno e minimizar risco, dependente na tolerância de

risco do cliente. As ferramentas estatísticas que são os freqüentemente utilizaram para

medir risco são desvio-padrão, variância, o coeficiente de correlação, o coeficiente de

beta e o coeficiente de determinação.

Normalmente, uma ação com um maior retorno tende a ser um

investimento arriscado, do que uma ação com um menor retorno. Por exemplo, duas

ações “A” e “B” tiverem o mesmo retorno, o investidor observando somente esta variável

para sua decisão, ele iria ficar indiferente em escolher a opção pela ação “A” ou “B”, mas

posteriormente analisando a estabilidade do retorno observou-se que a ação “A” tem uma

maior estabilidade de retorno em relação ao retorno da ação “B”; ou seja, duas ações

com retornos iguais podem não ter o mesmo grau de risco. Segundo Levine et. al.(2000,

p.133), “dois conjuntos de dados podem ter as mesmas medidas de da tendência central,

porém divergir bastante e, termos de variação”, podendo ser avaliada por algumas das

medidas de dispersão.

A dispersão considera como todos possíveis retornos se afastam do

retorno médio; uma dispersão maior ao redor do retorno médio implica que uma ação

leva mais risco, sendo que está dispersão é medida através da variância ou do desviopadrão. A variância “é aproximadamente (ou quase) a média das diferenças ao quadrado

entre cada uma das observações de um conjunto de dados e a média aritmética do

conjunto” Levine et. al.(2000, p.133). O desvio-padrão mede como valores atuais diferem

dos valores esperados para uma determinada série de valores, e é a raiz quadrada da

variância.

Às vezes é desejável determinar como um retorno de um investimento

varia de outros retornos de outros investimentos, sendo que esta variabilidade é

analisada através da covariância ou coeficiente de correlação. Uma covariância positiva

indica que variáveis se mudam para a mesma direção, e uma covariância negativa indica

eles se mudam para direções opostas. Quando a covariância assume valores maiores

(positivo ou negativo) indica que existe uma relação mais forte e, quando são valores

menores (mais próximo de zero) indica que, a relação entre as duas variáveis é mais

fraca. Porém, covariância, semelhante ao desvio-padrão, é um número absoluto e pode

ser difícil de interpretar a sua magnitude por si só. Então, é convertido freqüentemente no

coeficiente de correlação que é mais fácil interpretar que covariância. Os valores

numéricos do alcance de coeficiente de correlação de +1 a -1. Se duas variáveis movem

precisamente junto, o valor do coeficiente de correlação é +1. Isto indica correlação

positiva perfeita. Se duas variáveis movem precisamente oposto a um ao outro, então o

valor do coeficiente de correlação é -1. Baixos valores numéricos indicam pequena

relação entre as duas variáveis, como -0.10 ou +0.15.

Segundo Rattiner (2001, p.1), a diversificação requer que os investimentos

não sejam altamente correlacionados, sendo que o risco é reduzido por uma mais baixa

correlação positiva ou uma maior correlação negativa entre os retornos, porém, a

eliminação de risco não elimina lucros positivos. Um conceito importante para analisar o

portfolio é que o retorno de investimento individual e seu risco são importantes, mas o

impacto do investimento no portfolio é mais importante, pois é muito possível que um

investimento altamente positivo reduzirá o risco em um determinado portfolio, porque o

investimento tem um retorno que é negativamente correlacionado com os lucros

oferecido pelos outros investimentos. Então, o sucesso do portfolio se dará pela melhor

composição possível do mesmo, de tal forma que minimize o risco e aumento o retorno

esperado, ou seja, o investidor pode reduzir o risco, sem necessariamente reduzir o seu

retorno

Markowitz com a finalidade de precificar ativos, demonstrou um modelo

que conduzia à inversão de uma matriz de covâriancias (Toledo Filho, 1999, p.20). Uma

matriz de covariâncias é uma matriz que apresenta as covariâncias dos títulos

formadores de uma carteira, tomados dois a dois, ou seja, apresenta o relacionamento

dos títulos entre si. Esta matriz serve para poder calcular o risco da carteira, pois os

riscos dos títulos podem se anular (quando tem covariância negativa) e diminuir o risco

total da carteira. Assim a partir desta matriz também pode-se determinar quais mudanças

na carteira poderiam trazer diminuições no seu risco total. A covariância entre os títulos A

e B corresponde ao produto das diferenças entre os retornos de cada título e suas

respectivas médias, quando se tomam dois ou mais títulos conjuntamente, torna-se

necessário determinar o grau de associação entre os retornos dos títulos tomados dois a

dois, dada pela probabilidade conjunta de retornos, isto é, pela probabilidade de que dois

eventos de retornos dos títulos em consideração ocorram simultaneamente. O risco do

título então pode ser medido pela variância, calculada através da equação abaixo

(Winston & Albrigton, 2000, p.376):

p x1 1 x2 2 .... xn n xi x j ij i j

2

2

2

2

2

2

i j

onde:

i

i

ij

2

é variância dos retornos no investimento i,

é desvio-padrão dos retornos no investimento i,

é correlação entre retornos passados no investimento i e j.

Diversificação ingênua é aquela que diz que o investidor deve investir em

mais de uma ação afim de reduzir o risco de prejuízo. Presumivelmente, o conselho

implica, também, que quanto maior for o número de ações na carteira, tanto menor será o

risco de prejuízo. Diversificação eficiente exige a combinação dos títulos em carteira de

modo a reduzir o risco da carteira sem sacrificar o seu retorno esperado.

3 – Aplicação da Programação Linear para Portfolio de Diversificação

Eficiente

Para atender nos objetivos, os dados utilizados forma coletados do

software Economatica versão 1999Dec04W, e forma selecionados utilizando os seguintes

critérios para a seleção de dados dos investimentos a serem analisados:

a. serem títulos ADR, e negociadas na NYSE – New York Stock

Exchange;

b. foram utilizados a cotação entre de 17 de novembo de 1998 a 05 de

junho de 2000, período em que todos investimentos tinha a sua

cotação listada diariamente;

c. retorno médio positivo no período.

Com base nestes critérios, forma selecionada os seguintes investimentos:

Ação 1 – Telesp Operac ADR

Ação 2 – Telesp Cel Part ADR

Ação 3 – Tele Centroeste Cel ADR

Ação 4 – Unibanco ADR

Ação 5 – Pão de Acucar ADR

Ação 6 – Brahma ADR

Ação 7 – Tele Sudeste Celula ADR

Ação 8 – Tele Celular Sul ADR

Ação 9 – Tele Nordeste Celul ADR

Ação 10 – Tele Norte Celular ADR

Ação 11 – Tele Leste Celular ADR

Ação 12 – Telemig Celul Part ADR

Suas cotações estão listados no anexo 01, e os retornos diários estão

listado no anexo 02. Na tabela 01 estão listados os retornos médios e os desvios-padrões

dos investimentos, enquanto que na tabela 02 estão os coeficientes de correlação entre

os títulos.

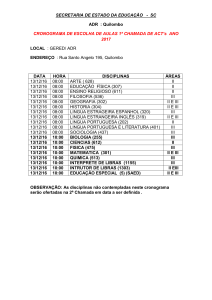

Tabela 01

Títulos

Media

Telesp Operac ADR

Telesp Cel Part ADR

Tele Centroeste Cel ADR

Unibanco ADR

Pao de Acucar ADR

Brahma ADR

Tele Sudeste Celula ADR

Tele Celular Sul ADR

Tele Nordeste Celular ADR

Tele Norte Celular ADR

Tele Leste Celular ADR

Telemig Celul Part ADR

0,0020

0,0018

0,0083

0,0001

0,0005

0,0017

0,0026

0,0046

0,0044

0,0024

0,0018

0,0058

Desvio

Padrão

0,0387

0,0451

0,0654

0,0386

0,0359

0,0341

0,0606

0,0531

0,0602

0,0614

0,0533

0,0525

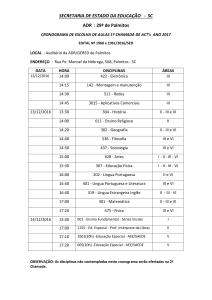

Tabela 02

Ação

1

2

3

4

5

6

7

8

9

10

11

12

1

1,0000 0,1544 0,2665 0,7211 0,2219 0,1156 0,3391 0,4192 0,3344 0,2088 0,3296 0,4732

2

0,1544 1,0000 -0,1235 0,3077 0,5551 0,2842 0,6146 0,2255 -0,0029 0,1009 -0,0457 0,0402

3

0,2665 -0,1235 1,0000 0,2576 0,1509 0,1554 0,2030 0,7749 0,8197 0,8245 0,8627 0,7902

4

0,7211 0,3077 0,2576 1,0000 0,6051 0,4302 0,6527 0,3750 0,4870 0,3735 0,3377 0,4813

5

0,2219 0,5551 0,1509 0,6051 1,0000 0,5284 0,6665 0,4208 0,2462 0,1409 0,1711 0,2704

6

0,1156 0,2842 0,1554 0,4302 0,5284 1,0000 0,3621 0,1906 0,3402 0,2973 0,2637 0,1012

7

0,3391 0,6146 0,2030 0,6527 0,6665 0,3621 1,0000 0,4590 0,4600 0,2157 0,2207 0,3922

8

0,4192 0,2255 0,7749 0,3750 0,4208 0,1906 0,4590 1,0000 0,6842 0,5679 0,6503 0,7726

9

0,3344 -0,0029 0,8197 0,4870 0,2462 0,3402 0,4600 0,6842 1,0000 0,9259 0,8406 0,8271

10

0,2088 -0,1009 0,8245 0,3735 0,1409 0,2973 0,2157 0,5679 0,9259 1,0000 0,8713 0,8108

11

0,3296 -0,0457 0,8627 0,3377 0,1711 0,2637 0,2207 0,6503 0,8406 0,8713 1,0000 0,8289

12

0,4732 0,0402 0,7902 0,4813 0,2704 0,1012 0,3922 0,7726 0,8271 0,8108 0,8289 1,0000

Utilizaremos a planilha eletrônica Microsoft Excel® para dar maior agilidade

ao nosso trabalho. Inicialmente, com os dados das tabelas 01 e 02, conforme figura 01.

Pode-se calcular a matriz de correlação das ações através da função CORELL do próprio

Microsoft Excell. Uma das grandes dificuldades da abordagem dada por Markowitz na

época, era a dificuldade do cálculo matriz de Covariância, mas com a utilização das

planilhas eletrônicas está dificuldade foi eliminada. Como estamos trabalhando com 12

(doze) tipos de ações, então a matriz de covariância terá o seu tamanho 12 X 12. A

covariância das alternativas ij é o produto da multiplicação do desvio-padrão da

alternativa i pelo desvio-padrão da alternativa j, e multiplicado pela correlação entre os

títulos ij. Construindo uma matriz para calcular a matriz de covariância, na célula B24 da

planilha entre com a seguinte fórmula:

= PROCH($A24;$B$4:$M$6;3)*B9*PROCH(B$23;$B$4:$M$6;3)

Utilizando o recurso PROCH, o Excel procura o termo que está na célula

$A24, na tabela contida nas células $B$4:$M$6, e captura o valor contido na terceira

linha. Agora copie a fórmula para o restante da matriz de covariância, conforme figura 02.

Figura 01 – Entrada de dados das ações

Logo a seguir, criaremos um campo para saída de dados da decisão de investimento, ou

seja, aonde será calculada a participação de cada ação no portfolio que minimize o risco,

estes dados estão nas células B41 a M41i. A soma das frações de participação será

calculada na célula N41 é deve ser igual a 1 (célula P41). (figura 03)

Figura 02 – Cálculo da Matriz de Covariância

Figura 03 – Decisão de Investimento

Na célula B46, calcularemos o retorno do portfolio atual, ou seja, quando o

Microsoft Excel® definir as participações em cada alternativa de investimento,

automaticamente o retorno diário esperado deste portfolio será apresentado na célula.

Porém, como o objetivo é minimizar o risco do portfolio, o retorno esperado terá como

restrição um retorno diário mínimo exigido, na qual utilizamos o índice da poupança no

mês de dezembro de 1999, que foi em 0,72% a.m., ou seja, 0,024% a.d. apresentada na

célula D46. O retorno esperado do portfolio é o produto da matriz de participação no

portfolio e a matriz do retorno médio das alternativas de investimentos, podemos calcular

o retorno na célula B46 pela seguinte fórmula: (figura 04)

=SOMARPRODUTO($B$5:$M$5;$B$41:$M$41)

Figura 04 – Cálculo do retorno esperado do portfolio

Par que a planilha eletrônica esteja completa, falta o calculo do risco, que

pode ser efetuado pela variância ou pelo desvio-padrão do portfolio. A variância é

calculada pelo produto da matriz da covariância pela matriz-transportada da matriz de

participação de cada investimento, sendo o resultado multiplicada pela matriz de

participação de cada investimento. O desvio-padrão do portfolio é a raiz quadrada da

variância do portfolio. Entraremos nas células D50 e D51 (figura 05), como as seguintes

fórmulas para calculo da variância e do desvio-padrão, respectivamente:

=MATRIZ.MULT($B$41:$M$41;MATRIZ.MULT($B$24:$M$35;TRANSPOR($B$41:$M$41)))ii

=RAIZ($D$50)

Figura 05 – Cálculo da variância e do desvio-padrão do portfolio

Apesar de alguns analistas financeiros preferirem o desvio-padrão, será

indiferente minimizar a variância ou o desvio–padrão do portfolio. Usando a ferramenta

Solver da barra de Ferramentas no Excel (figura 06), está abrirá uma caixa de diálogo

para informar os parâmetros do Solver (figura 07). Inicialmente pede-se a célula que se

quer otimizar, no nosso estudo é a célula da variância do portfolio, (célula D50), digite na

caixa de na primeira linha da caixa $D$50 e marque em “min” para minimizar a célula.

Digite na na Segunda linha da caixa as células a serem alteradas pela solução do Solver

a fim de atender as restrições e minimizar o risco (figura 07).

Figura 06 – Solver

Figura 07 – Entrada dos parâmetros do Solver

Figura 08 – Entrada de restrições nos parâmetros do Solver

Na figura 08, entra-se com as restrições do modelo matemático, que a

soma das participações (célula N1) deve ser igual 1 (célula P41); e que o retorno

esperado do portfolio (célula B46) deve ser maior que o retorno mínimo exigido (célula

D46), conforme figuras 08 e 09. Após a completa definição pode se clicar o campo

“Solve” da caixa de diálogo.

Figura 09 –Parâmetros do Solver

A solução do Solver determinará, as células de saída do Solver (B41:M41),

que deve ser investido na ação 1, 23,82% do total dos recursos disponíveis; 16,98% na

ação 2; 9,20% na ação 5; 23,72% na ação 6; 26,28% na ação 10; perfazendo o total de

100% de investimento. Com base nesta participação, o porfolio tem um retorno esperado

de 0,18% ao dia, com uma variância e desvio-padrão de 0,0005 e 0,0234;

respectivamente, demonstradas nas células B46, D50 e D51 (figura 10).

4 – Análise da Sensibilidade

A utilização de planilhas eletrônicas na definição da composição do

portfolio de investimentos podem auxiliar também na análise da sensibilidade dos dados.

Por exemplo, e se investidor deixar um retorno mínimo diferente do colocado inicialmente

no problema. Para que se possa fazer tal analise deve alterar unicamente a célula que

contem a informação do retorno mínimo exigido (célula D46) e calcular novamente o

Solver (pois o mesmo nã calcula automaticamente). Porém existem alguns software Addins para a planilha Microsoft Excel®, para calcularmos a sensibilidade da variável restritiva

que é o retorno mínimo esperado pelo portfolio, utilizaremos um Add-In denominado

SolverTableiii.

Figura 10 –Resultados do Solver

Vá ao item “Dados” no menu principal, e clique o item “SolverTable” da

lista, abrirá uma caixa de diálogo perguntando se deseja criar uma ou duas tabelas

baseados em alteração de uma ou duas variáveis de entrada, marque a opção “oneway

Table” que é para alterar somente uma variável de entrada (figura 11). Abrirá uma caixa

de diálogo, que na primeira linha deverá ser informado a célula de entrada que se deseja

variar, no nosso caso a variável é o retorno mínimo exigido, então digite $D$46 no campo

“Input Cell”. Depois a caixa de diálogo pede a base de valores da células de entrada,

valor mínimo, valor máximo e o incremento. Digite nos campos “Minimum value”,

“Maximum value” e “Increment”, respectivamente os seguintes valores 0,0010; 0,0105; e

0,0005. Abaixo tem o campo “Output cell(s)” que deve ser informado quais as células de

saídas a serem analisadas pelo SolverTable, digite as células que contem a participação

de cada alternativa de investimento, o retorno esperado e desvio-padrão, conforme a

figura 12. Deve-se se indicar no último campo a célula aonde o SolverTable inicie a

construção da tabela de sensibilidade (célula $A$58), após a interação dos cálculos com

as variáveis a ser analisado, o Excel plotar uma tabela de sensibilidade (figura 13).

Figura 11 – SolverTable

Figura 12 – Parâmetros do SolverTable

Figura 13 – Análise de Sensibilidade do Retorno Mínimo Exigido

Através da análise de sensibilidade do retorno mínimo exigido, observa-se

que:

a. a partir de uma exigência de retorno acima de 0,85% não existe uma solução viável

para o problema;

b. comprovando a teoria econômica, quando maior o retorno, maior o risco (medido

pelo desvio padrão); e

c. os retornos mínimos otimizados de 0,024%, 0,10%, 0,15% e 0,18 tem o mesmo

desvio-padrão, ou seja, o mesmo Risco;

d. a diversificação perfeita dos títulos do tipo ADR, tem um retorno mínimo esperado de

7,6 vezes maior do que o retorno médio da poupança (0,18% / 0,024%) considerado

com um investimento sem risco.

Com base nesta tabela de sensibilidade pode decidir a composição do seu

portfolio, diversificando os seus investimentos, baseado no seu nível de risco assumido e

retorno esperado pela solução otimizada pela programação linear.

5 – Conclusão

Os atuais investimentos que são realizados deve ser devidamente

efetuados à luz da teoria econômica, a diversificação perfeita dos investimentos minimiza

o risco, sem prejudicar o retorno esperado. A programação linear torna-se um

instrumento muito útil ao investidor, na tentativa de compor a carteira ótima de

investimento, além de abrir a possibilidade analisar a sensibilidades da variáveis

restritivas do mercado.

A diversificação perfeita dos títulos do tipo ADR, negociados na Bolsa de

Nova York (NYSE), trazem um retorno esperado mínimo bem maior do que investimento

na poupança, considerada sem risco, o demonstra uma boa opção de investimento para

aqueles que possui a possibilidade de tal oportunidade de investimento.

BIBLIOGRAFIA

COSTA JR; Newton C. A.; et. al. Mercado de capitais: análise empírica no Brasil. São

Paulo: Atlas, 2000.

BRIGHAM, Eugene F.; HOUSTON, Joel F. Fundamentos da Moderna Administração

Financeira. Rio de Janeiro: Campus, 1999.

FALCINI, Primo. Avaliação econômica de empresas: técnica e prática. São Paulo:

Atlas, 1995

HOLTTHAUSEN, Felipe S.; GALLI, Oscar C. Lançamento de DRs por empresas

brasileiras no mercado norte-americano: valorização de mercado, volatilidade e

performance ajustada ao risco. In: ENANPAD ENCONTRO NACIONAL DA ANPAD, 25,

2001, Campinas: Associação Nacional dos Programas de Pós-graduação em

Administração, 2001.[in CD ROM].

LEVINE, David M.; et. al. Estatística: teoria e aplicações. Rio de Janeiro: LTC, 2000.

MARCON, Rosilene; ALBERTON, Anente; COSTA JR; Newton C. A. Segmentação de

mercado, comportamento do mercado doméstico e de ADRs: Algumas evidências do

mercado brasileiro e argentino. In: ENANPAD ENCONTRO NACIONAL DA ANPAD, 25,

2001, Campinas: Associação Nacional dos Programas de Pós-graduação em

Administração, 2001.[in CD ROM].

MARKOWITZ, Harry. Portfolio Selection. Journal of Finance. American Finance

Association, v. 7, n.1, p. 77-91, mar. 1952.

SHARPE, William F. Capital asset prices: a theoru of market equilibrium under condtions

of risk. Journal of Finance. American Finance Association, v. 19, n.3, p. 425-442, sep.

1964.

TOLEDO FILHO, Jorge Ribeiro de. Modelo de precificação de ativos CAPM, APT e

Derivativos: os problemas para sua contabilização. Revista de Contabilidade do CRCSP, São Paulo, n.8, p.20-30, jun.1999.

WINSTON, Wayne L.; ALBRIGHT, S. Christian. Practical Management Science. 2.ed.

Pacific Grove: Duxbury, 2000.

i Para facilitar a montagem do modelo de programação linear é aconselhável que se coloque valores

aleatórios nas células de saída.

ii

Após digitar a fórmula deve-se pressionar CtrlShift-Enter para que o Excell reconheça a fórmula de

multiplicação de matrizes.

iii

Desenvolvido pela DecisionTools® Suite