MERCADO FINANCEIRO E DE CAPITAIS

MÓDULO 8

TAXA DE JUROS E RETORNO EXIGIDO

Índice

1. Taxa de Juros e Retorno Exigido ................................. 3

2. O Sistema Financeiro Nacional ................................... 3

2.1. Estrutura Institucional .................................................. 4

2.1.1 Instituições financeiras ............................................ 4

2

Mercado Financeiro e de Capitais - Módulo 8: Taxa de Juros e Retorno Exigido

1. TAXA DE JUROS E RETORNO EXIGIDO

Como observado anteriormente, as intermediações financeiras criam

mecanismos de transferência de valores entre os poupadores e investidores,

resultando uma interação entre os fatores econômicos como: oferta de

moeda, saldo da balança comercial e políticas econômicas que influenciam o

custo do dinheiro, representado pela taxa de juros.

O juro identifica o preço do crédito, isto é, o preço de troca de ativos

disponíveis em diferentes momentos do tempo. Corresponde à compensação

que um demandante de fundos deve pagar a seu fornecedor.

Quando ocorre empréstimo de recursos, o custo de sua captação é a taxa

de juros. Quando os recursos são obtidos mediante uma transação de compra

e venda de direito de propriedade, como, por exemplo, a compra de ações de

uma empresa, o custo para o demandante (vendedor das ações) dos recursos

é chamado de retorno exigido e representa o nível de ganho esperado pelo

fornecedor (comprador das ações).

O custo dos recursos, não considerando os fatores de risco e a inflação, é

representado pela taxa real de juros. Como o risco está presente em

qualquer decisão de investimento, assim como a possibilidade de aumento de

preços (inflação), a taxa de juros praticada é aquele que inclui esses fatores e

é chamada de taxa nominal ou efetiva de juros.

As taxas nominal e efetiva de juros são, também, conseqüência da taxa de

juros básica determinada pelo governo, pois como vimos no item específico,

todas as transações de investimento e financiamento de uma economia estão

direta ou indiretamente relacionadas com as políticas de governo.

2. O SISTEMA FINANCEIRO NACIONAL

O Sistema Financeiro Nacional é o conjunto de instituições e instrumentos

financeiros que possibilita a transferência de recursos dos ofertantes

(fornecedores) para os demandantes (tomadores), e cria condições para que

os títulos e valores mobiliários tenham liquidez no mercado.

Como já vimos anteriormente, ofertantes de recursos são aqueles que

apresentam disponibilidade temporária de recursos para consumo ou

investimento, isto é, apresentam superávit financeiro.

Os demandantes são aqueles que estão temporariamente com déficit

financeiro, seus gastos foram maiores que suas rendas. Dessa forma,

necessitam de recursos para saldar compromissos e fazer novos

investimentos.

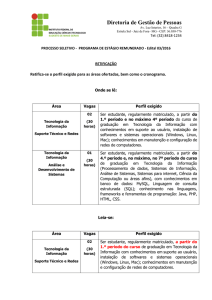

O quadro abaixo descreve os órgãos, entidades e operadoras que

compõem o Sistema Financeiro Nacional:

3

Mercado Financeiro e de Capitais - Módulo 8: Taxa de Juros e Retorno Exigido

Fonte: site do Banco Central do Brasil – Sistema Financeiro Nacional

2.1. ESTRUTURA INSTITUCIONAL

A estrutura do sistema financeiro nacional é formada por dois grandes

subsistemas, o operacional e o normativo. O primeiro é formado pelas

instituições financeiras públicas ou privadas que atuam no mercado

financeiro. O segundo, normativo, regulamenta e controla as atividades do

subsistema operacional com base em normas legais, expedidas pela

autoridade monetária, é composto pelos órgãos normativos e pelas entidades

supervisoras.

2.1.1 Instituições financeiras

Atuam como intermediárias, promovendo a canalização das poupanças de

indivíduos, empresas e órgãos de governo, para empréstimos ou aplicações.

Muitas dessas instituições direta ou indiretamente cobram pelos serviços

prestados mediante tarifas ou juros. As instituições financeiras podem ser

classificadas como bancárias e não-bancárias. As principais são: bancos

comerciais, bancos financeiros, cooperativas de crédito, caixas econômicas,

factoring, companhias de seguro, fundos de pensão e fundos de investimento.

De acordo com a lei de reforma bancária, as instituições financeiras têm,

como atividade principal ou acessória, a coleta, intermediação ou aplicação de

recursos financeiros, próprios ou de terceiros, em moeda nacional ou

estrangeira, e a custódia de valor de propriedade de terceiros.

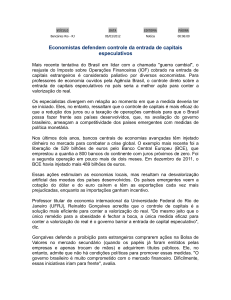

As funções creditícias e/ou patrimoniais exercidas pelo subsistema

operacional do Sistema Financeiro Nacional do Brasil e, formado pelas

instituições financeiras, estão descritas no quadro abaixo:

4

Mercado Financeiro e de Capitais - Módulo 8: Taxa de Juros e Retorno Exigido

5

Mercado Financeiro e de Capitais - Módulo 8: Taxa de Juros e Retorno Exigido