1

CENTRO UNIVERSITÁRIO SALESIANO DE SÃO PAULO – UNISAL – LORENA

CURSO DE ADMINISTRAÇÃO

ADMINISTRAÇÃO FINANCEIRA E ORÇAMENTÁRIA I

CAPÍTULO 1: Alavancagem e Estrutura de Capital

1.1 Introdução

A alavancagem envolve o uso de custos fixos para aumentar os retornos. Seu uso na

estrutura de capital da empresa tem o potencial de aumentar seu retorno e risco.

Alavancagem e Estrutura de Capital são conceitos estreitamente relacionados e que são

ligados às decisões de orçamento de capital, através do custo de capital. Esses conceitos

podem ser usados para minimizar os custos de capital da empresa e maximizar a riqueza de

seus proprietários.

1.2 Conceitos Iniciais

A alavancagem resulta do uso de ativos de recursos de custo fixo para aumentar os

retornos aos proprietários da empresa. Geralmente, aumentos na alavancagem resultam em

um crescimento no retorno e no risco, ao passo que diminuições na alavancagem resultam

em uma diminuição no retorno e no risco.

A Estrutura de Capital é a combinação da dívida de longo prazo e o capital próprio,

mantidos pelas empresas. Em outras palavras, é o quociente: capital de terceiros e capital

próprio.

O montante da alavancagem na estrutura de capital da empresa pode alterar

significativamente seu valor, ao afetar o retorno e o risco. Diferentemente de algumas

causas de risco, a administração tem o controle quase completo sobre o risco introduzido

através do uso da alavancagem.

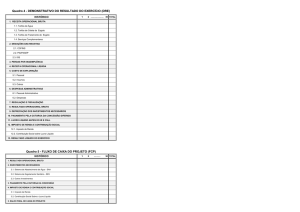

Os três tipos básicos de alavancagem podem ser melhor definidos com relação às

demonstrações de resultados da empresa, na forma de demonstração geral de resultados.

Esses tipos são:

-

Alavancagem Operacional: se preocupa com a relação entre as vendas da empresa

e seus lucros, antes dos juros e do imposto de renda, ou LAJIR (LAJIR é um rótulo

descritivo para lucro: o lucro operacional);

-

Alavancagem Financeira: se preocupa com o relacionamento entre a LAJIR da

empresa e seus resultados por ação sobre ações ordinárias (Lucro por Ação – LPA);

-

Alavancagem Total: se preocupa com o relacionamento entre as receitas de vendas

da empresa e o LPA.

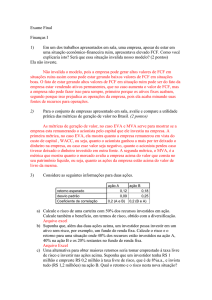

A forma de demonstração geral de resultados pode seguir a indicada na tabela 1.1

2

Tabela 1.1: Formato de demonstração geral de resultados e tipos de alavancagem

Receita de vendas

Menos: custo dos produtos

Lucro Bruto

Alavancagem

Menos: despesas operacionais

Operacional

Lucro antes dos juros e imposto de renda

(LAJIR)

Alavancagem Total

Menos: juros

Lucro líquido antes do imposto de renda

Menos: imposto de renda

Alavancagem

Lucro líquido após o imposto de renda

Financeira

Menos: Dividendos de ações preferenciais

Lucro disponível para os acionistas de ações

ordinárias

Lucro por ação (LPA)

Fonte: Princípios da Administração Financeira – Lawrence J. Gitman

Os conceitos da alavancagem são embasados no conceito de ponto de equilíbrio, através

da demonstração dos efeitos dos custos fixos nas operações da empresa.

1.3 Análise de Ponto de Equilíbrio

A Análise de Ponto de Equilíbrio, algumas vezes chamada de Análise de CustoVolume-Lucro, é usada pela empresa para:

1) determinar o nível de operações necessário para cobrir todos os custos operacionais;

2) avaliar a lucratividade associada aos vários níveis de vendas.

O Ponto de Equilíbrio Operacional da empresa é o nível de vendas necessário para

cobrir todos os custos operacionais. Neste ponto, lucros antes dos juros e do imposto de

renda se igualam a $0 (LAJIR = $0).

O primeiro passo para encontrar o ponto de equilíbrio operacional é separar os custos

dos produtos vendidos e as despesas operacionais entre os custos operacionais fixos e

variáveis. Custos fixos são uma função do tempo, não do volume de vendas e são

tipicamente contratuais: aluguel, por exemplo, é um custo fixo. Custos variáveis dependem

diretamente das vendas e são uma função do volume, não do tempo: custos de transportes,

por exemplo são custos variáveis (Alguns custos, comumente chamados de semi-fixos ou

semi-variáveis, são parcialmente fixos ou parcialmente variáveis. Um exemplo seriam as

comissões de vendas que são fixas para um certo volume de vendas e podem aumentar para

níveis maiores de vendas. Por conveniência e clareza, considerar-se-á todos os custos como

classificados em fixos ou variáveis.).

1.3.1 A Abordagem Algébrica do Ponto de Equilíbrio

Usando as variáveis abaixo, pode-se reformular a parte operacional da demonstração de

resultados da empresa, conforme indicado na tabela 1.1, em uma representação algébrica,

apresentada na tabela 1.2

P = preço de venda por unidade

F = custo operacional fixo por período

Q = quantidade de vendas em unidades

V = custo operacional variável por unidade

3

Tabela 1.2: Análise do ponto de Equilíbrio, Custos e Alavancagem Operacional

Item

Representação Algébrica

Receita de vendas

(P x Q)

Menos: custos operacionais fixos

-F

Alavancagem Operacional

Menos:

custos

operacionais

- (V x Q)

variáveis

Lucro antes dos juros e de

LAJIR

imposto de renda (LAJIR)

Fonte: Princípios da Administração Financeira – Lawrence J. Gitman

Re-escrevendo os cálculos algébricos da Tabela 1.2, como uma fórmula para lucros

antes dos juros e do imposto de renda, tem-se a equação 1.1:

LAJIR QxP F VxQ

simplificando a equação 1.1, tem-se:

(1.1)

(1.2)

LAJIR QxP V F

Como citado anteriormente, o ponto de equilíbrio operacional é o nível de vendas no

qual todos os custos operacionais fixos e variáveis são cobertos, isto é, quando o LAJIR é

igual a $0. Fazendo, então o LAJIR igual a zero na equação 1.2, tem-se:

F

P V

Q é o ponto de equilíbrio operacional da empresa.

Q

(1.3)

Exemplo 1: Suponha que a Omnibus Posters, um pequeno varejista de cartazes, tem um

custo operacional fixo de $2.500,00; seu preço de venda por unidade é de $10,00 e seu

custo variável por unidade é de $5,00. Determinar o ponto de equilíbrio operacional da

Omnibus Posters.

Solução: Os valores dados são: F = 2.500,00; P = 10,00 e V = 5,00. Levando estes valores

na equação 1.3, tem-se:

2.500,00

500 unidades; que é o ponto de equilíbrio operacional da Omnibus.

10,00 5,00

Nas vendas de 500 unidades, o LAJIR da Omnibus deve ser igual a $0. O que significa

nem lucro e nem prejuízo operacional.

A Omnibus terá um LAJIR positivo para vendas maiores do que 500 unidades; e terá um

LAJIR negativo ou uma perda, para vendas menores do que 500 unidades, o que pode ser

verificado ao se substituir valores maiores ou menores do que 500 unidades na equação 1.1.

Q

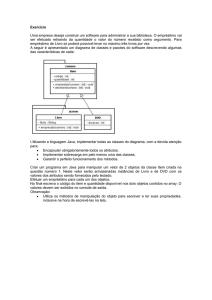

1.3.2 A Abordagem Gráfica do Ponto de Equilíbrio

A figura 1.1 apresenta, sob a forma de um gráfico, a análise do ponto de equilíbrio dos

dados do exemplo 1.1. O ponto de equilíbrio operacional da Omnibus é o ponto no qual seu

custo operacional total – a soma dos seus custos operacionais fixos e variáveis – se iguala à

receita de vendas. Nesse ponto, o LAJIR é igual a $0. A figura mostra que, para vendas

abaixo do ponto de equilíbrio operacional de 500 unidades, o custo operacional total excede

4

as receitas de venda e o LAJIR é menor do que $0 (uma perda). Para vendas acima do

ponto de equilíbrio de 500 unidades, as receitas de venda excedem o custo operacional total

e o LAJIR é maior do que $0.

(Custos/Receitas - $)

12.000

Receita de vendas

10.000

Custo operacional total

LAJIR

8.000

6.000

Ponto de Equilíbrio Operacional

Perda

4.000

Custo Operacional Fixo

2.000

(Vendas)

(unidades)

0

500

1.000

1.500

2.000

2.500

3.000

Figura 1.1 Gráfico da análise do ponto de equilíbrio operacional

Fonte: Princípios da Administração Financeira – Lawrence J. Gitman

1.3.3 Mudando custos e o ponto de equilíbrio operacional

O ponto de equilíbrio de uma empresa é sensível a um número de variáveis: custo

operacional fixo (F), preço de venda unitário (P) e custo operacional variável (V).

Os efeitos de aumentos e diminuições nessas variáveis podem ser vistos prontamente,

referindo-se à equação (1.3). A sensibilidade do volume de vendas no ponto de equilíbrio

(Q) para um aumento em cada uma destas variáveis está resumida na tabela 1.3. Como

pode ser observado, um aumento no custo (F ou V) tende a aumentar o ponto de equilíbrio

operacional, enquanto um aumento no preço de vendas unitário (P) diminuirá o ponto de

equilíbrio operacional.

Tabela 1.3: Sensibilidade do Ponto de Equilíbrio Operacional para Aumentos em Variáveis-Chave

do Equilíbrio

Aumento na Variável

Efeito no Ponto de Equilíbrio Operacional

Custo operacional fixo (F)

AUMENTA

Preço de Venda Unitário (P)

DIMINUI

Custo operacional variável unitário

AUMENTA

Nota: diminuições em cada uma das variáveis mostradas teriam um efeito oposto daquele indicado sobre o

ponto de equilíbrio

Fonte: Princípios da Administração Financeira – Lawrence J. Gitman

5

Exemplo 1.2: Suponha que a Omnibus Posters queira avaliar o impacto da várias opções:

(1) aumento nos custos fixos operacionais para $3.000,00; (2) aumento no preço de venda

unitário para $12,50; (3) aumento no custo operacional variável unitário para $7,50; e

simultaneamente implementando todas as três alterações.

Solução: Substituindo os dados apropriados na equação 1.3, tem-se os seguintes resultados:

(1) Ponto de equilíbrio operacional

3.000,00

600 unidades

10,00 5,00

(2) Ponto de equilíbrio operacional

2.500,00

333,33 unidades

12,50 5,00

(3) Ponto de equilíbrio operacional

2.500,00

1.000 unidades

10,00 7,50

(4) Ponto de equilíbrio operacional

3.000,00

600 unidades

12,50 7,50

Comparando os pontos de equilíbrio resultantes, ao valor inicial de 500 unidades, podese ver que o aumento do custo (ações 1 e 3) eleva o ponto de equilíbrio, enquanto que um

aumento na receita (ação 2) diminui o ponto de equilíbrio. O efeito combinado de aumentar

todas as três variáveis (ação 4) também resulta em um aumento no ponto de equilíbrio

operacional.

1.4 Alavancagem Operacional

A alavancagem operacional resulta da existência de custos fixos operacionais no fluxo

de lucros da empresa. Usando a estrutura apresentada na tabela 1.2 pode-se definir

Alavancagem Operacional como o uso potencial de custos fixos operacionais para

aumentar os efeitos de mudanças das vendas sobre o lucro da empresa antes de juros e do

imposto de renda.

Exemplo 1.3: Usando os dados apresentados anteriormente para a empresa Omnibus

Posters (preço de venda, P = $10,00 por unidade; custo operacional variável, V = $5,00 por

unidade; custo fixo operacional, F = $2.500,00), a figura 1.2 apresenta o gráfico

operacional de ponto de equilíbrio originalmente mostrado na figura 1.1.

Solução: As anotações adicionais no gráfico indicam que à medida que as vendas da

empresa aumentam de 1.000 para 1.500 unidades (Q1 para Q2), seu LAJIR aumenta de

$2.500,00 para $5.000,00 (LAJIR 1 para LAJIR 2). Em outras palavras, um aumento de

50% nas vendas (1.000 para 1.500 unidades) resulta em um aumento de 100% no LAJIR.

6

Custos/Receitas ($)

Receita de vendas

16000

14000

Lajir = 5.000

12000

Custo operacional total

10000

Lajir = 2.500

8000

6000

Lajir = 0

4000

2000

Custo Fixo Operacional

0

500

1000 1500 2000 2500 3000

Vendas (em unidades)

Q1 Q2

Figura 1.2 Alavancagem operacional: análise de ponto de equilíbrio e alavancagem operacional

Fonte: Princípios da Administração Financeira – Lawrence J. Gitman

A tabela 1.4 inclui dados da figura 1.2, assim como dados relevantes para um nível de

vendas de 500 unidades.

Tabela 1.4: O LAJIR para vários níveis de vendas

Caso 2

- 50%

Vendas (em unidades)

500

1.000

Receita de vendasa

$5.000,00

$10.000,00

Menos: custos operacionais variáveisb

$2.500,00

$5.000,00

Menos: custos operacionais fixos

$2.500,00

$2.500,00

Lucro antes de juros e imposto de

$0

$2.500,00

renda (LAJIR)

- 100%

a

$10 / unidade x vendas em unidades b $5,00 / unidade x vendas em unidades

Fonte: Princípios da Administração Financeira – Lawrence J. Gitman

Caso 1

+ 50%

1.500

$15.000,00

$7.500,00

$2.500,00

$5.000,00

+ 100%

Pode-se ilustrar dois casos usando o nível de venda de 1.000 unidades como ponto de

referência:

Caso 1: Um aumento de 50% nas vendas (de 1.000 para 1.500 unidades) resulta em um

aumento de 100% no LAJIR (de $2.500,00 para $5.000,00)

Caso 2: Uma diminuição de 50% nas vendas (de 1.000 para 500 unidades) resulta em

uma diminuição de 100% no LAJIR (de $2.500,00 para $0)

Do exemplo anterior, pode-se verificar que a alavancagem operacional funciona em

ambas as direções. Quando uma empresa tem custos operacionais fixos, a alavancagem

operacional está presente. Um aumento nas vendas resulta em um aumento mais-do-que-

7

proporcional nos lucros antes dos juros e do imposto de renda; uma diminuição nas vendas

resulta em uma diminuição mais-do-que-proporcional nos lucros antes dos juros e imposto

de renda.

1.5 Medindo o Grau de Alavancagem Operacional (GAO)

O Grau da Alavancagem Operacional (GAO) é a medida numérica da alavancagem

operacional da empresa. Ele pode ser derivado da seguinte equação:

GAO

var iação percentual no LAJIR

var iação percentual nas vendas

(1.4)

OBS: O grau de alavancagem operacional também depende do nível base de venda usado

como ponto de referência. Quanto mais próximo o nível base de vendas usado, estiver do

ponto de equilíbrio operacional, tanto maior a alavancagem operacional. Uma

comparação do grau de alavancagem operacional de duas empresas é valido somente

quando o nível base de vendas usado para cada empresa for o mesmo.

Sempre que uma variação percentual no LAJIR resultar de uma dada variação

percentual nas vendas e for maior do que a variação percentual nas vendas, a alavancagem

operacional existirá. Isto significa dizer que se o GAO for maior do que 1, existirá

alavancagem operacional.

Exemplo 1.4: Aplicando a equação 1.4 aos casos 1 e 2, na tabela 1.4

Solução:

Caso 1:

100%

2

50%

Caso 2:

100%

2

50%

A alavancagem operacional existe porque o resultado é maior do que 1. Para um dado

nível base de vendas, quanto maior o valor resultante da aplicação da equação 1.4, maior o

grau de alavancagem operacional

OBS: Devido ao conceito de alavancagem ser linear, mudanças positivas ou negativas de

mesma magnitude sempre resultarão em graus iguais de alavancagem, quando o mesmo

nível base de vendas for usado como ponto de referência.

Uma fórmula direta para calcular o grau de alavancagem operacional em um nível base

em vendas, Q, é dada por:

GAO no nível base de vendas Q =

Q x (P V )

Q x (P V ) F

(1.5)

8

Exemplo 1.5: Considerando os dados: Q = 1.000, P = $10,00, V = $5,00 e F = $2.500,00;

determinar o valor do GAO

Solução: Levando os dados na equação 1.5, tem-se:

GAO a 1.000 unidades =

1.000 x (10 5)

2

1.000 x (10 5) 2.500

O uso da fórmula resulta no mesmo valor para GAO (2) obtido ao se usar a tabela 1.4.

OBS: Quando as vendas totais em dinheiro – em vez de unidades de vendas – estão

disponíveis, a equação 1.5 se converte na equação 1.6, na qual RT = nível base de vendas

em dinheiro e CVT = custos operacionais variáveis totais em dinheiro:

GAO em nível base de vendas em dinheiro RT =

RT CVT

RT CVT F

(1.6)

Essa fórmula é especialmente usada para se encontrar o GAO para empresas com vários

produtos. Deve estar claro que, no caso de uma empresa de produto único, RT = P x Q e

CVT = V x Q, a substituição desses valores na equação 1.6, conduz á equação 1.5.

Custos Fixos e Alavancagem Operacional

Mudanças nos custos operacionais fixos afetam a alavancagem operacional

significativamente. Empresas podem, algumas vezes, incorrer em custos operacionais fixos

em vez de custos operacionais variáveis. Por exemplo, uma empresa poderia fazer

pagamentos de leasing em valor constante, em vez de pagamentos correspondentes a uma

percentagem de vendas específica. Ou ela poderia remunerar representantes de vendas com

salário fixo e bônus em vez de comissão sobre uma base percentual de vendas pura. Segue

um exemplo dos efeitos das mudanças nos custos operacionais fixos, na alavancagem

operacional.

Exemplo 1.6: Presuma que a Omnibus Posters troque uma parte dos seus custos

operacionais variáveis por custos operacionais fixos, eliminando comissões de vendas e

aumentando os salários de vendas. Essa troca resulta em uma redução no custo operacional

variável e em um aumento nos custos operacionais fixos de $2.500,00 para $3.000,00.

Solução: A tabela 1.5 apresenta uma análise, assim como a tabela 1.4, mas usando esses

novos custos. Apesar de o LAJIR de $2.500,00 a um nível de vendas de 1.000 unidades ser

o mesmo que o de antes da mudança na estrutura de custo, a tabela 1.5 mostra que a

empresa aumentou sua alavancagem operacional ao mudar para custos operacionais fixos

maiores.

Tabela 1.5: Alavancagem Operacional e Custos Fixos Aumentados

Caso 2

- 50%

Vendas (em unidades)

500

1.000

Receita de vendasa

$5.000,00

$10.000,00

Menos: custos operacionais variáveisb

$2.250,00

$4.500,00

Caso 1

+ 50%

1.500

$15.000,00

$6.750,00

9

Menos: custos operacionais fixos

Lucro antes de juros e imposto de

renda (LAJIR)

$3.000,00

- $250,00

$3.000,00

$2.500,00

- 110%

$10 / unidade x vendas em unidades b $4,50 / unidade x vendas em unidades

Fonte: Princípios da Administração Financeira – Lawrence J. Gitman

$3.000,00

$5.250,00

+ 110%

a

Com a substituição dos valores apropriados na equação 1.5, o grau de alavancagem

operacional em um nível base de vendas de 1.000 unidades se torna:

GAO a 1.000 unidades =

1.000 x (10,00 4,50)

5.500

2,2

1.000 x (10,00 4,50) 3.000 2.500

Comparando esse valor com o GAO de 2 antes da troca por mais custos fixos, fica claro

que quanto maiores forem os custos operacionais fixos da empresa, em relação aos custos

operacionais variáveis, maior será o grau de alavancagem operacional.

1.6 Alavancagem Financeira

A alavancagem financeira resulta da presença de custos fixos financeiros no fluxo de

lucro da empresa. Usando o quadro de referência da tabela 1.1, pode-se definir

Alavancagem Financeira como o potencial de uso de custos fixos financeiros para

maximizar os efeitos de variações em lucros antes de juros e imposto de renda nos lucros

por ação da empresa. Os dois custos fixos financeiros que podem ser encontrados na

demonstração de resultados da empresa são: (1) juros sobre dívidas e (2) dividendos de

ações preferenciais.

OBS: Apesar de que os dividendos de ações preferenciais poderem ser não-declarados

(não-pagos), a critério dos diretores da empresa, acredita-se geralmente que o pagamento

de tais dividendos é necessário. Considerar-se-á o dividendo da ação preferencial como se

fosse uma obrigação contratual, não apenas para ser paga como um montante fixo, mas

também para ser paga como programado. Apesar de o não-pagamento de dividendos

preferenciais não poder forçar a empresa a uma falência, ele aumenta o risco dos

acionistas ordinários, pois eles não podem ter seus dividendos pagos até que as

reivindicações dos acionistas preferenciais sejam satisfeitas.

Exemplo 1.7: Pedros, uma pequena empresa mexicana de alimentos, espera um LAJIR de

$10 mil no ano corrente. Ela tem uma obrigação de $20 mil com uma taxa de juros de

cupom (anual) de 10% e uma emissão de 600 ações preferenciais de $4 (dividendo anual

por ação) por ação preferencial em circulação. Os juros anuais na emissão da obrigação são

de $2 mil (0,10 x $20 mil). Os dividendos anuais na ação preferencial são de $2.400,00

($4/ação x 600 ações). A tabela 1.6 apresenta os lucros por ação correspondentes ao nível

de LAJIR de $6 mil, $10 mil e $14 mil, assumindo que a empresa está na alíquota do

imposto de renda de 40%.

10

Solução:

Tabela 1.6: O LPA para vários níveis de LAJIR

Caso 2

- 40%

LAJIR

Menos: Juros (J)

Lucro líquido antes do imposto de

renda

Menos: imposto de renda (T = 0,40)

Lucro líquido após imposto de

renda

Menos: dividendos de ações

preferenciais (DP)

Lucro disponível aos acionistas

ordinários (LAC)

Lucro por ação (LPA)

0

Caso 1

+ 40%

$6.000

2.000

4.000

$ 10.000

2.000

8.000

1.600

2.400

3.200

4.800

4.800

7.200

2.400

2.400

2.400

0

2.400

4.800

1.000

0

2.400

2,4

1.000

- 100%

Fonte: Princípios da Administração Financeira – Lawrence J. Gitman

$14.000

2.000

12.000

4.800

4,8

1.000

+ 100%

Duas situações são ilustradas na tabela:

Caso 1: Um aumento de 40% no LAJIR (de $10 mil para $14 mil) resulta em 100% de

aumento nos lucros por ação (de $2,40 para $4,80).

Caso 2: Uma diminuição de 40% no LAJIR (de $10 mil para $6.000) resulta em uma

diminuição de 100% nos lucros por ação (de $2,40 para $0).

O efeito da alavancagem financeira é tal que um aumento do LAJIR da empresa resulta

em um aumento mais-do-que-proporcional no Lucro por Ação (LPA) da empresa, enquanto

uma diminuição no LAJIR da empresa resulta em uma diminuição mais-do-queproporcional no Lucro por Ação (LPA) da empresa.

1.7 Medindo o Grau de Alavancagem Financeira (GAF)

O Grau de Alavancagem Financeira (GAF) é a medida numérica da alavancagem

financeira da empresa. Ele pode ser computado de forma parecida com o grau de

alavancagem operacional. A equação 1.7 apresenta uma abordagem para se obter o GAF:

GAF

percentagem de var iação no LPA

percentagem de var iação no LAJIR

(1.7)

Sempre que a percentagem de variação no LPA resultante de uma variação percentual

no LAJIR for maior do que a percentagem de variação no LAJIR, a alavancagem financeira

existe. Isto significa que sempre que o GAF for maior do que 1, existe alavancagem

financeira.

Exemplo 1.8: Aplicando a equação 1.7 aos dados da tabela 1.6, calcular os graus de

alavancagem financeira, com referência à situação intermediária.

11

Solução: - Caso 1:

100%

2,5

40%

- Caso 2:

100%

2,5

40%

Em ambos os casos, o índice é maior do que 1, portanto há alavancagem financeira. Quanto

maior este índice, tanto maior o grau de alavancagem financeira.

Uma fórmula mais direta para o cálculo do grau de alavancagem financeira em um nível

base de LAJIR é dada pela equação 1.8, considerando os termos da equação 1.7:

GAF em um nível base de LAJIR =

LAJIR

1

LAJIR J DP x

1 T

(1.8)

Repare que, no denominador, o termo 1/(1-T) converte o dividendo da ação preferencial

pós imposto de renda em um montante antes do imposto de renda por consistência com

outros termos na equação.

Exemplo 1.9: Resolva o exemplo anterior utilizando a equação 1.8.

Solução: Substituindo LAJIR = $10.000,00; J = $2.000,00; DP = 2.400,00; e alíquota de

impostos (T= 0,40) na equação 1.8, obtém-se o seguinte resultado:

GAF $10.000,00 LAJIR =

$10.000

$10.000

2,5

1 $4.000

$10.000 $2.000 $2.400 x

1 0,40

Observe que a fórmula dada na equação 1.8 fornece um método mais direto para o

cálculo do grau de alavancagem financeira, do que a abordagem ilustrada usando a equação

1.7

1.8 Alavancagem Total

Pode-se avaliar, também, o efeito combinado da alavancagem operacional e da

financeira, com relação ao risco da empresa. Esse efeito combinado, ou Alavancagem

Total, pode ser definido como o potencial para usar custos fixos tanto operacionais quanto

financeiros para maximizar o efeito de variações o efeito de variações nas vendas sobre o

LPA da empresa. A alavancagem total, portanto, pode ser vista como o impacto total dos

custos fixos na estrutura financeira e operacional da empresa.

12

1.9 Medindo o Grau de Alavancagem Total (GAT)

O grau de alavancagem total (GAT) é a medida numérica da alavancagem total da

empresa. Ele pode ser computado de forma parecida com as alavancagens operacional e

financeira. A equação 1.9 apresenta uma abordagem para a mensuração do GAT.

GAT

( percentagem de var iação no LPA)

percentagem de var iação nas vendas

(1.9)

OBS: Esta abordagem é valida somente quando o nível de vendas usado para calcular e

comparar esses valores for o mesmo. Em outras palavras, o nível base de vendas deve ser

mantido constante para comparar a alavancagem total associada a diferentes níveis de

custos fixos.

Sempre que a percentagem de variação em LPA resultante de uma percentagem de

variação dada em vendas for maior do que a percentagem de variação nas vendas, haverá

alavancagem total. Quando o GAT é maior do que 1, há alavancagem total.

Uma fórmula mais direta para se calcular o grau de alavancagem total em um nível base

de vendas dado, Q, é dado na equação 1.10, a qual usa a mesma notação apresentada

anteriormente:

GAT ao nível de vendas Q =

Q x P V

1

Q x P V F J DP x

1 T

(1.10)

Exemplo 1.10: A Health Cereal, uma pequena companhia de cereais, esperava vendas de

20 mil unidades a $5 por unidade no ano vindouro e deve satisfazer as seguintes condições:

custos operacionais variáveis de $2 por unidade, custos operacionais fixos de $10 mil, juros

de $20 mil e dividendos de ações preferenciais de $12 mil. A empresa está na faixa de

alíquota de imposto de renda de 40% e tem 5 mil ações ordinárias em circulação. A tabela

1.7 apresenta os níveis de lucros por ação associados a dois níveis de vendas esperados: 20

mil unidades e 30 mil unidades. Calcular o grau de alavancagem total (GAT) da empresa.

Solução: Aplicando a equação 1.9

Esta resolução aparece na tabela 1.7:

GAT

300%

6,0

50%

13

Tabela 1.7: Efeito da alavancagem total

+ 50%

Vendas (em unidades)

Receita de vendasa ($)

Menos:

custos

operacionais

variáveisb ($)

Menos: custos operacionais fixos

($)

Lucro antes dos juros e do

imposto de renda (LAJIR) ($)

20.000

100.000

40.000

30.000

150.000

60.000

10.000

10.000

50.000

80.000

GAO =

60%

1,2

50%

+ 60%

Menos: Juros ($)

20.000

Lucro líquido antes do imposto de

30.000

renda ($)

Menos: imposto de renda (T =

12.000

0,40) ($)

Lucro líquido do exercício após o

18.000

imposto de renda ($)

Menos: dividendos de ações

12.000

preferenciais ($)

Lucro disponível para ações

6.000

ordinárias ($)

Lucro por ação (LPA) ($)

6.000

5.000

1,2

20.000

60.000

GAT =

24.000

GAF =

36.000

12.000

300%

6,0

50%

300%

5,0

60%

24.000

24.000

4,8

5.000

+ 300%

Receita de vendas = $5/unidade x vendas em unidades

b

Custos operacionais variáveis = $2/unidades x vendas em unidades

Fonte: Princípios da Administração Financeira – Lawrence J. Gitman

a

Exemplo 1.11: Resolver o exemplo 1.10, utilizando a equação 1.10.

Solução: Aplicando a equação 1.10, com os dados: Q = 20.000; P = $5; V = $2; F =

$10.000; J = $20.000 e a alíquota de imposto (T =0,40), tem–se o resultado;

GAT a 20.000 unidades

20.000 x 5 2

6,0

1

20.000 x 5 2 10.000 20.000 12.000

1 0,40

1.10 O relacionamento entre as alavancagens operacional, financeira e total

A alavancagem total reflete o impacto combinado da alavancagem operacional e

financeira, na empresa. Uma alta alavancagem operacional e uma alta alavancagem

financeira causarão a alavancagem total alta. O oposto também será verdadeiro. O

relacionamento entre a alavancagem operacional e a alavancagem financeira é

multiplicativo em vez de aditivo. O relacionamento entre o grau de alavancagem total

(GAT) e os graus de alavancagem operacional (GAO) e financeiro (GAF) é demonstrado

na equação 1.11:

GAT = GAO x GAF

(1.11)

14

Exemplo 1.12: Calcular a alavancagem total do exemplo 1.10 pela equação 1.11.

Solução: GAT 1,2 x 5 = 6,0

1.11 A Estrutura de Capital da Empresa

A Estrutura de Capital é uma das áreas mais complexas da tomada de decisões

financeiras devido ao seu inter-relacionamento com outras variáveis financeiras de decisão.

OBS: É claro que, apesar de a estrutura de capital ser financeiramente importante, ela,

assim como muitas decisões de negócios, é menos importante do que os produtos e serviços

da empresa. Na prática, uma empresa pode provavelmente aumentar mais prontamente seu

valor ao melhorar a qualidade e reduzir custos do que por meio da sintonia fina de sua

estrutura de capital.

Decisões inadequadas sobre a estrutura de capital podem resultar em um alto custo de

capital, por conseguinte diminuindo o valor presente líquido (VPL) de projeto e tornando a

maioria deles inaceitável. Decisões eficazes podem diminuir o custo de capital, resultando

em VPL mais alto e projetos mais aceitáveis, por conseguinte aumentando o valor da

empresa.

1.11.1 Tipos de Capital

Todos os itens do lado direito do balanço da empresa, excluindo passivos circulantes,

são fontes de capital. O balanço simplificado indicado na tabela 1.8 ilustra o

desdobramento básico do capital total em seus dois componentes; capital de terceiros

(endividamento) e capital próprio (patrimônio líquido).

Tabela 1.8: Modelo simplificado de balanço

Passivos

Ativos

Balanço

Passivo circulante

(duplicatas a pagar / títulos a pagar /

outras contas a pagar)

Dívida

de

longo prazo

Patrimônio líquido

Ações preferenciais

Ações ordinárias

Lucros retidos

Capital de terceiros

(Endividamento)

Capital total

Capital próprio

Fonte: Princípios da Administração Financeira – Lawrence J. Gitman

Os vários tipos e características de obrigações corporativas, uma fonte importante de

capital de terceiros, são: Títulos de Sociedades Anônimas (garantidos: hipotecários, com

garantia colateral, certificados com garantia de equipamento; e não garantidos: debêntures,

debêntures subordinadas, títulos sobre lucros).

15

Os financiadores demandam retornos relativamente menores, pois eles se expõem ao

menor risco entre quaisquer fornecedores de capital a longo prazo: (1) Eles têm a maior

prioridade para reivindicar quaisquer lucros ou ativos disponíveis para pagamento; (2) Eles

têm um poder de pressão legal muito mais forte contra a companhia de fazer o pagamento

do que acionistas ordinários ou preferenciais; (3) E a dedutibilidade tributária dos

pagamentos de juros diminui substancialmente o custo da dívida para a empresa.

Diferentemente de fundos tomados emprestados que devem ser pagos em uma data

futura estabelecida, espera-se que o capital próprio permaneça na empresa por um período

de tempo indefinido.

As duas fontes básicas de capital próprio são: ações preferenciais e ações ordinárias, que

incluem novas emissões de ações ordinárias e lucros retidos. A ação ordinária é geralmente

a forma mais dispendiosa de financiamento, seguida por lucros retidos e ações

preferenciais, respectivamente.

Procura-se mostrar aqui, o relacionamento entre capitais de terceiros e próprio: devido a

sua posição secundária relativamente à dívida, fornecedores de capital próprio correm

maior risco e, portanto, devem ser remunerados com ganhos esperados maiores do que

fornecedores de capital de terceiros.

1.11.2 Avaliação externa da estrutura de capital

Anteriormente foi mostrado que a alvancagem financeira resulta do uso de

financiamentos de pagamento fixo, tais como dívida e ação preferencial, para maximizar

retorno e risco. Uma medida direta do grau de endividamento são os índices de

endividamento (relação entre total de passivos e total de ativos). Quanto maior essa relação,

maior será a alavancagem financeira da empresa.

Uma medida da habilidade da empresa de conseguir saldar pagamentos fixos associados

à dívida é o índice de cobertura de juros ( relação entre lucro antes dos juros e do imposto

de renda e as despesas com juros no ano). Esse quociente fornece informações indiretas

sobre a alavancagem financeira. Quanto menor ele for, maior será a alavancagem financeira

da empresa e menos hábil ela será para satisfazer pagamentos assim que eles vençam.

Quanto mais risco a empresa estiver disposta a aceitar, maior sua alavancagem financeira.

Em teoria, a empresa deve manter a alavancagem financeira consistente com a estrutura de

capital que maximiza a riqueza dos proprietários.

Um grau aceitável de alavancagem financeira para um setor ou linha de negócios pode

ser altamente arriscado para outro, devido a diferentes características operacionais entre

setores ou linhas de negócios.

A tabela 1.9 apresenta os índices de endividamento e de cobertura de juros para setores

selecionados e linhas de negócios. Nesses dados podem ser vistas significativas diferenças

entre setores. Por exemplo, o índice de endividamento para fabricantes de computadores é

de 52,6%, enquanto que para vendedores de automóveis é de 78,4%. Diferenças em

posições de dívidas também são prováveis de existir dentro de um setor ou linha de

negócios.

16

Tabela 1.9: Índices de Endividamento para setores selecionados e Linhas de Negócios

Setor ou linha de negócios

Índice de endividamento Índice de cobertura de

(%)

juros (%)

Setores manufatureiros

Livros

63,9

3,6

Computadores eletrônicos

52,6

5,1

Fertilizantes

61,0

2,7

Fundições de ferro e aço

62,1

4,1

Joalheria e metais preciosos

61,1

2,0

Vestuário feminino

55,1

4,0

Setores atacadistas

Móveis

66,1

3,2

Supermercados

66,5

2,5

Ferragens e tintas

58,1

3,1

Roupas para homens e crianças

60,4

2,5

Derivados do petróleo

66,1

2,4

Setores varejistas

Automóveis novos e usados

78,4

2,0

Lojas de departamentos

54,9

2,8

Rádios, TVs e eletrônicos de consumo

64,8

1,9

Restaurantes

71,1

2,8

Calçados

58,1

2,2

Setores de serviços

Contabilidade, auditoria e escrituração

53,4

5,7

Agência de propaganda

72,9

6,0

Oficina de conserto de automóveis – geral

65,8

2,7

Agentes de seguros e corretores

73,6

3,6

Médicos

72,7

2,7

Agências de viagens

70,5

3,2

Fonte: RMA Annual Statement Studies, 1998 (anos fiscais encerrados em 01/4/97 até 31/3/98

Filadélfia: Robert Morris Associates, 1998. Copyright c 1998 por Robert Morris Associates

Nota: A Robert Morris Associates recomenda que esses índices sejam encarados somente como guias gerais e

não como normas absolutas do setor. Nenhuma reivindicação é feita com relação à representatividade de seus

números.

1.11.3 Estrutura de capital de empresas não-americanas

A teoria moderna de estrutura de capital se desenvolveu dentro do enquadramento do

sistema financeiro norte-americano, e a maioria dos resultados dessas teorias empregou

dados de companhias norte-americanas. Em anos recentes, no entanto, tanto executivos de

sociedades anônimas quanto pesquisadores acadêmicos passaram a enfocar com mais

atenção os padrões financeiros de companhias européias, japonesas, canadenses e outras

não-norte-americanas. Eles descobriram diferenças importantes, assim como semelhanças

surpreendentes entre companhias norte-americanas e não-norte-americanas.

Em geral, companhias não-norte-americanas tem grau muito maiores de endividamento

do que suas contrapartes norte-americanas. A maioria das razões para isso é relacionada ao

fato de os mercados de capital norte-americanos serem muito mais desenvolvidos do que os

mercados de outros lugares e terem representado um papel maior no financiamento

corporativo do que foi o caso em outros países. Na maioria dos países europeus e

especialmente no Japão, assim como em outras nações na região do Pacífico, grandes

bancos comerciais são envolvidos mais ativamente no financiamento de atividades de

sociedades anônimas do que possa ser verdade nos Estados Unidos. Mais ainda, em muitos

17

desses países, é permitido aos bancos que façam grandes investimentos no capital de

sociedades anônimas não-financeiras; uma prática que é proibida para bancos norteamericanos. Finalmente, a propriedade de ações tende a ser controlada mais

cuidadosamente entre investidores de grupos fundadores, institucionais e mesmo

investidores públicos, na Europa e na Ásia, do que na maioria das grandes sociedades

anônimas norte-americanas, muitas das quais têm até um milhão de indivíduos acionistas.

A estrutura de propriedade rígida de empresas não-norte-americanas lhes possibilita uma

tolerância a um grau maior de endividamento.

Por outro lado, existem similaridades entre sociedades anônimas norte-americanas e

sociedades anônimas em outros países. Primeiramente, os mesmos padrões de estrutura de

capital do setor tendem a ser encontrados por todo o mundo. Por exemplo, em quase todos

os países, empresas farmacêuticas e outras de alto crescimento tendem a ter índice de

endividamento mais baixos do que companhias de aço, companhias aéreas e de

eletrodomésticos. Segundo as estruturas de capital das maiores companhias multinacionais

baseadas nos Estados Unidos, as quais têm acesso a vários mercados de capital diferentes

por todo o mundo, geralmente se parecem mais com as estruturas de capital de companhias

multinacionais de outros países do que com companhias menores norte-americanas.

Finalmente, a tendência mundial é um afastamento da dependência nos bancos para o

financiamento corporativo e uma maior dependência em direção à emissão de títulos. Com

o tempo, as diferenças nas estruturas de capital de empresas norte-americanas e não-norteamericanas provavelmente diminuirão.

1.11.4 Teoria da Estrutura de Capital

Pesquisas acadêmicas sugerem que há uma faixa de estrutura de capital ótima. No

entanto, o entendimento da estrutura de capital nesse ponto não fornece aos administradores

financeiros uma metodologia específica para o uso na determinação da estrutura de capital

ótima da empresa. Contudo, a teoria financeira fornece ajuda para entender como a

combinação de financiamentos escolhida afeta o valor da empresa.

Em 1958, Franco Modigliani e Merton H. Miller (comumente conhecidos como “M e

M”) demonstraram algebricamente que, presumindo mercados perfeitos, a estrutura de

capital que a empresa escolhe não afeta o seu valor.

OBS: Franco Modigliani e Merton H. Miller, são autores de: “The Cost of Capital,

Corporation Finance, and the Theory of Investment”, American Economic Review (junho

de 1958).

Pressupostos de mercado perfeito incluem: (1) não-existência de impostos, (2) nãoexistência de comissão para corretores ou custos de lançamentos para títulos, (3)

informação simétrica: investidores e administradores têm a mesma informação sobre os

prospectos de investimentos da empresa e (4) investidores podem tomar emprestado à

mesma taxa que as empresas.

Muitos pesquisadores, incluindo M e M, examinaram os efeitos de pressupostos de

mercado menos restritivos no relacionamento entre a estrutura de capital e o valor da

empresa. O resultado é uma estrutura de capital ótima teórica baseada no balanceamento

dos benefícios e custos do financiamento de dívida. O maior benefício do financiamento de

dívida é a vantagem tributária que permite que pagamentos de juros sejam deduzidos ao se

calcular a renda tributável. O custo do financiamento de dívida resulta de (1) aumento da

18

probabilidade de falência causada por obrigações da dívida, (2) custos de agenciamento do

monitoramento por parte do emprestador das ações da empresa, e (3) custos associados a

administradores com mais informações a respeito das perspectivas da empresa do que os

investidores.

Benefícios Fiscais

Permitir que as empresas deduzam pagamentos de juros sobre dívidas ao calcular o lucro

tributável reduz o montante dos lucros das empresas pago em imposto de renda, portanto

fazendo com que mais lucros estejam disponíveis para os investidores (acionistas e

obrigacionistas). A dedutibilidade dos juros significa que o custo da dívida, ki, para a

empresa é subsidiado pelo governo. Fazendo kd igual ao custo da dívida antes do imposto

de renda e T igual à alíquota de imposto de renda, tem-se a equação:

k i k d x 1 T

(1.12)

Probabilidade de Falência

A chance que uma empresa tem de ficar insolvente devido a uma incapacidade de

cumprir suas obrigações assim que vençam, depende amplamente tanto do risco

operacional quanto do risco financeiro.

Risco Operacional: é o risco de a empresa ser incapaz de cobrir seus custos

operacionais. Em geral, quanto maior for a alavancagem operacional da empresa, o uso de

custos operacionais fixos, tanto maior será o risco operacional. Embora a alavancagem

operacional seja um fator importante afetando o risco operacional, dois outros fatores:

estabilidade de receitas e estabilidade de custos, também o afetam. A estabilidade de

receitas se refere à relativa variabilidade de receitas de vendas da empresa. As empresas

com níveis razoavelmente estáveis de demanda e produtos com preços estáveis, têm

receitas estáveis. O resultado é baixo nível de risco operacional. As empresas com demanda

e preços de produtos altamente voláteis têm receitas instáveis que resultam em altos níveis

de risco operacional.

A estabilidade de custos se refere à relativa previsibilidade de preços dos insumos, como

aqueles relativos à mão-de-obra e aos materiais. Quanto mais previsíveis e estáveis esses

preços de insumos forem, menor será o risco operacional; quanto menos previsíveis e

estáveis eles forem, maior será o risco operacional.

O risco operacional varia entre empresas, independentemente de suas linhas de

negócios, e não é afetado por decisões de estrutura de capital. O nível de risco operacional

deve ser tomado como “dado”. Quanto maior o risco operacional da empresa, mais

cautelosa a empresa deve ser em estabelecer sua estrutura de capital. As empresas com

elevado risco operacional, portanto, tendem em direção a uma estrutura de capital menos

alavancada, e empresas com baixo risco operacional tendem em direção a estruturas de

capital mais alavancadas.

Risco Financeiro: é o risco de a empresa ser incapaz de cobrir obrigações financeiras

exigidas. A estrutura de capital da empresa afeta diretamente seu risco financeiro. A

penalidade por não satisfazer as obrigações financeiras é a falência. Quanto mais

financiamento de custo fixo – dívida e ação preferencial – uma empresa tem em sua

19

estrutura de capital, tanto maior é sua alavancagem financeira e risco. O risco financeiro

depende da decisão sobre a estrutura de capital feita pela gestão, e essa decisão é afetada

pelo risco operacional que a empresa enfrenta. O risco total da empresa – risco financeiro e

operacional combinados – determina sua probabilidade de falência.

Custos de agência impostos pelos credores

Os administradores de empresa agem geralmente como agentes dos proprietários

(acionistas). Os proprietários dão aos gestores a autoridade para gerir a empresa em

benefício deles – os proprietários. O problema de agência estende-se não apenas entre

proprietários e gestores, mas também entre proprietários e credores. Esse último problema é

devido a que todos os credores fornecem fundos para a empresa com base em suas

expectativas relativas a gastos futuros e aos gastos correntes de capital, e à estrutura de

capital. Quando um credor fornece fundos para uma empresa, a taxa de juros cobrada é

baseada na avaliação de risco da empresa, pelo credor. O relacionamento credor-tomador

de empréstimo, conseqüentemente, depende das expectativas do credor com relação ao

comportamento subseqüente da empresa. As taxas de tomada de empréstimo são de fato

fechadas quando os empréstimos são negociados. Após obter um empréstimo a uma certa

taxa, a empresa pode aumentar seu risco investindo em projetos arriscados ou contraindo

uma dívida adicional. Tais medidas podem enfraquecer a posição do credor em termos de

suas reivindicações sobre o fluxo de caixa da empresa. De outro ponto de vista, se essas

estratégias de investimento arriscadas tiverem sucesso, apenas os acionistas se

beneficiariam. Devido ao fato de as obrigações de pagamento ao credor permanecerem

inalteradas, o excesso de fluxo de caixa gerado pelo resultado positivo de uma ação mais

arriscada aumentaria o valor da empresa para seus proprietários. Em outras palavras, se os

investimentos arriscados derem certo, os proprietários recebem todos os benefícios; mas se

os investimentos arriscados não derem certo, também os credores compartilham nos custos.

Evidentemente, existe um incentivo para os gestores agirem em favor dos acionistas para

“tirar vantagem” dos credores. Para evitar essa situação, os credores impõem certas técnicas

de monitoramento sobre quem toma emprestado, que resultam na incorrência de custos de

agências. A estratégia mais óbvia é negar pedidos subseqüentes de empréstimos ou

aumentar o custo de futuros empréstimos para a empresa. Devido a essa estratégia ser uma

abordagem após-o-fato, outros controles devem ser incluídos no acordo de empréstimo. Os

credores geralmente se protegem através da inclusão de condições contratuais que limitam

a capacidade da empresa de alterar significativamente seu risco financeiro e operacional.

Essas condições contratuais de empréstimo tendem a se centrar em questões como o nível

mínimo de liquidez, aquisições de ativos, salários de executivos e pagamentos de

dividendos.

Incluindo condições contratuais de empréstimo apropriadas, o credor pode controlar o

risco da empresa e por conseguinte proteger a si mesmo contra conseqüências adversas

desse problema de agenciamento. Evidentemente, por incorrer em custos de agência ao

concordar com as restrições operacionais e financeiras colocadas pelas cláusulas do

empréstimo, a empresa deve ser beneficiada obtendo recursos a um custo mais baixo.

Informações assimétricas

Duas pesquisas relativamente recentes examinaram decisões de estruturas de capital. Foi

perguntado a executivos financeiros qual dos dois critérios principais determinavam suas

decisões de financiamento: (1) manter uma estrutura de capital-alvo ou (2) seguir a

20

hierarquia de financiamento. Essa hierarquia, chamada de ordem de importância (pecking

order), começa com lucros retidos, seguido por endividamento e finalmente financiamento

externo de capital por emissão de ações ordinárias.

A resposta de 31% dos entrevistados na pesquisa “Fortune 500 empresas” e de 11% dos

entrevistados na pesquisa com as 500 maiores pequenas empresas de mercado de balcão

indicou a preferência por estrutura de capital-alvo. Os outros 69% da pesquisa da Fortune e

89% das maiores do mercado de balcão escolheram a ordem de importância.

À primeira vista, com base na teoria financeira, essa escolha parece inconsistente com as

metas de maximização de riqueza. No entanto, Stewart Myers explicou como a “informação

assimétrica” pode ser responsável pelas preferências dos gerentes financeiros pela ordem de

importância. A informação assimétrica resulta da situação em que os administradores de

uma empresa têm mais informação sobre as operações e perspectivas futuras do que os

investidores. Levando em consideração que os administradores tomam decisões com o

objetivo de maximizar a riqueza dos acionistas existentes, então a informação assimétrica

pode afetar as decisões de estrutura de capital que os administradores tomam.

Suponha, por exemplo, que a gestão encontrou um investimento valioso que vai requerer

financiamento adicional. A administração acredita que as perspectivas para o futuro da

empresa são muito boas e que o mercado, como indicado pelo preço presente de suas ações,

não avaliou completamente o valor da empresa, que está baixo levando-se em consideração

o conhecimento por parte dos administradores das perspectivas da empresa. Nesse caso,

seria mais vantajoso aos acionistas atuais, se a administração levantasse os recursos

necessários usando dívida em vez de emitir novas ações. Usar dívida para levantar fundos é

freqüentemente um sinal que reflete a visão da administração sobre o valor das ações da

empresa. O financiamento por meio de dívida é um sinal positivo, sugerindo que a

administração acredita que as ações estão sendo “subvalorizadas” e portanto são um bom

negócio. Quando a perspectiva futura da empresa se tornar conhecida para o mercado, o

valor aumentado será capturado completamente pelos proprietários existentes, em vez de

ter de ser compartilhado com novos acionistas.

Se, no entanto, a perspectiva para a empresa é ruim, a administração pode acreditar que

as ações da empresa estão “supervalorizadas”. Nesse caso, seria no melhor interesse dos

acionistas existentes, que a empresa emitisse novas ações. Por conseguinte, investidores

muitas vezes interpretam o anúncio de uma nova emissão de ações como um sinal negativo

– más notícias com relação às perspectivas da empresa-, e o preço das ações declina.

1.11.5 A estrutura de capital ótima

Então, o que é uma estrutura de capital ótima, mesmo que ela exista (até agora) somente

em teoria? Para fornecer algum discernimento nessa questão, examina-se alguns

relacionamentos financeiros básicos. Geralmente acredita-se que o valor de uma empresa é

maximizado quando o seu custo de capital é minimizado.

Usando-se uma modificação do modelo da avaliação simples de crescimento zero:

1

1 D

P0 D1 x

D1 x FJVPAks , D1 x 1

(1.13)

t

ks ks

t 1 1 k s

onde:

- o modelo de crescimento zero presume uma série de dividendos constante e nãoconstante D1 = D2 = ... = D

- P0 = valor da ação ordinária

21

-

Dt = dividendo por ação esperado ao final do ano t

ks = retorno exigido das ações ordinárias

FJVPAks, = valor presente de juros

pode-se definir o valor da empresa pela equação 1.14:

LAJIR x 1 T

V

ka

(1.14)

onde: - V = o valor da empresa

- LAJIR = lucros antes dos juros e do imposto de renda

- T = alíquota de imposto de renda

- ka = custo médio ponderado de capital

- LAJIR x (1-T) = lucro operacional após o imposto de renda, disponível para a

dívida e os portadores de ações patrimoniais

Outro caminho é:

E

V D

(1.14A)

ks

onde: D = valor de mercado da dívida (preço da obrigação x número de obrigações

vendidas)

E = lucro líquido

Evidentemente, ao se presumir que LAJIR é o valor constante da empresa, V, é

maximizado ao se minimizar o custo médio ponderado de capital, ka.

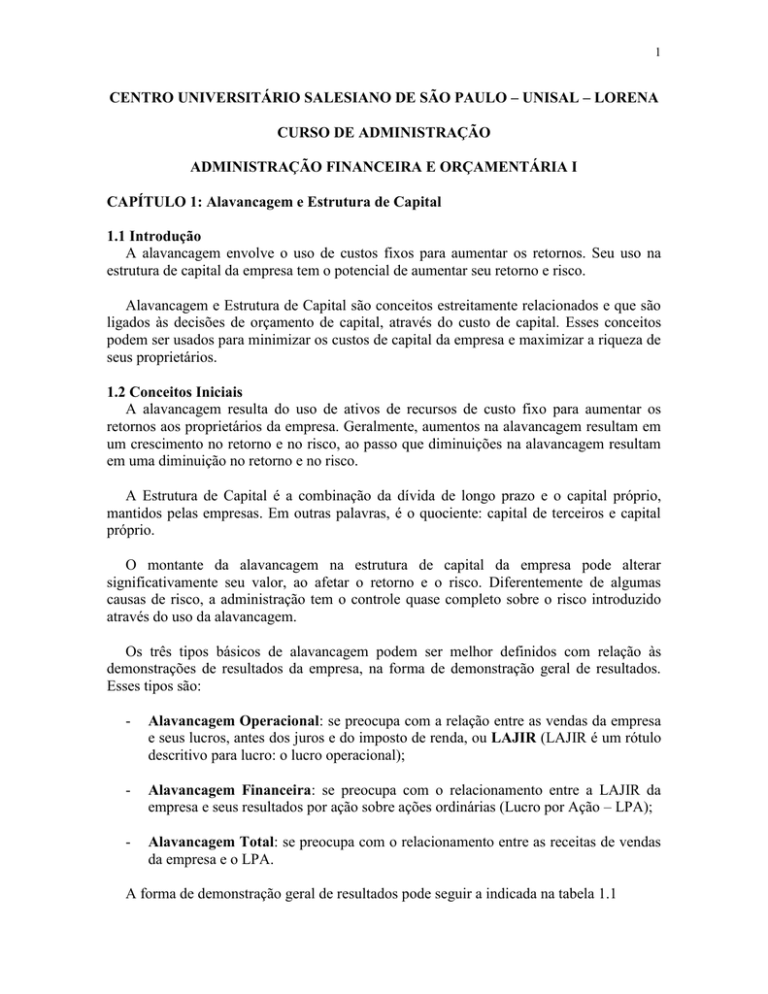

Funções de custo de capital

A figura 1.3 plota três funções de custo:

- o custo do endividamento após o imposto de renda, ki;

- o custo do capital próprio, ks;

- o custo médio ponderado de capital, ka;

como uma função da alavancagem financeira mensurada pelo índice de endividamento

(dívida sobre ativo total).

O custo do endividamento, ki, permanece baixo devido à proteção tributária, mas

aumenta pouco a pouco com o aumento da alavancagem para compensar os credores pelo

risco cada vez maior.

O custo do capital próprio, ks, está acima do custo do endividamento e aumenta com a

alavancagem financeira cada vez maior, mas geralmente aumenta mais rapidamente do que

o custo do endividamento. O aumento no custo do capital próprio ocorre porque os

acionistas exigem um retorno cada vez maior, assim que a alavancagem aumenta, para

compensar por um grau maior de risco financeiro.

O custo médio ponderado de capital, ka, resulta de uma média ponderada dos custos de

capital de endividamento e próprio da empresa. A um índice de endividamento zero, a

empresa está 100% financiada por capital próprio. Como o endividamento é substituído por

capital próprio, e como o índice de endividamento aumenta, o custo médio ponderado de

capital declina, pois o custo da dívida é menor do que o custo do capital próprio (ki ks).

22

Como o índice de endividamento continua a aumentar, os custos crescentes do

endividamento e do capital próprio eventualmente causam a elevação do custo médio

ponderado de capital (após o ponto M na figura 1.3.a). Esse comportamento resulta em uma

função de custo médio ponderado de capital, ka, com o formato da letra “U”, ou de um

pires.

Figura 1.3: funções de custo e valor. Custos de capital e a estrutura de capital ótima

Fonte: Princípios da Administração Financeira – Lawrence J. Gitman

Uma visão gráfica da estrutura ótima

Devido ao fato de uma maximização do valor, V, ser alcançada quando o custo total de

capital, ka, está no mínimo, a estrutura de capital ótima é portanto aquela na qual o custo

médio ponderado de capital, ka, é minimizado. Na figura 1.3a, o ponto M representa o custo

médio ponderado de capital mínimo – o ponto de alavancagem financeira ótima e, assim, a

estrutura de capital ótima para a empresa.

A figura 1.3b plota o valor da empresa resultante da substituição de ka na figura 1.3a por

vários níveis de alavancagem financeira no modelo de valorização de crescimento zero, na

equação 1.14. Como mostrado na figura 1.3b, na estrutura de capital ótima, ponto M, o

valor da empresa é maximizado em V*.

Geralmente, quanto mais baixo for o custo médio ponderado de capital da empresa,

maior será a diferença entre o retorno de um projeto e seu custo e conseqüentemente maior

o retorno dos proprietários. De forma mais simples, minimizando o custo médio ponderado

de capital, a administração pode levar adiante um número maior de projetos lucrativos e

dessa forma aumentar mais ainda o valor da empresa.

De maneira prática, não há como calcular a estrutura de capital ótima sugerida pela

figura 1.3. Devido à impossibilidade de saber ou permanecer no ponto preciso de estrutura

de capital ótima, as empresas geralmente tentam operar em uma faixa que as coloca

23

próximo do que elas acreditam ser a estrutura da capital ótima. O fato de os lucros retidos e

outros novos financiamentos causarem uma mudança na estrutura de capital real da

empresa, justifica mais ainda o enfoque sobre uma faixa de estrutura de capital em vez de

um único ponto ótimo.

1.11.6 A abordagem LAJIR-LPA para a estrutura de capital

A abordagem LAJIR-LPA com relação à estrutura de capital envolve a seleção da

estrutura de capital que maximiza o lucro por ação (LPA) sobre a faixa esperada de lucros

antes de juros e imposto de renda (LAJIR). Aqui, a principal ênfase está nos efeitos das

várias estruturas de capital nos retornos dos proprietários. Devido a uma das variáveischave estar afetando o valor de mercado das ações da empresa, é seu resultado, o LPA, que

pode ser convenientemente usado para analisar as estruturas alternativas.

Apresentando graficamente um plano de financiamento

Para analisar os efeitos da estrutura de capital da empresa sobre os retornos dos

proprietários, considere o relacionamento entre os lucros antes dos juros e do imposto de

renda e os lucros por ação. Um nível constante de LAJIR – risco operacional constante – é

presumido para isolar o efeito dos custos de financiamento sobre os retornos associados às

estruturas de capital alternativas. O LPA é usado para mensurar os retornos dos

proprietários, que se espera que estejam intimamente relacionados ao preço da ação.

Os dados necessários

Para colocar um planejamento de financiamento em um gráfico, precisa-se conhecer

pelo menos duas coordenadas LAJIR-LPA. A abordagem para se obter as coordenadas

pode ser ilustrada pelo seguinte exemplo.

Exemplo 1.13 A estrutura de capital presente da JSG Company, uma fábrica de

refrigerantes, é mostrada na tabela 1.10. Repare que a estrutura de capital da JSG contém

atualmente apenas ações ordinárias; a empresa não tem dívida nem ações preferenciais. Se

por conveniência presume-se que a empresa não tem passivos circulantes, seu índice de

endividamento (total de passivos / total de ativos) é atualmente de 0% ($0 / $500 mil); e

portanto tem zero de alavancagem financeira.

Tabela 1.10: Estrutura de capital presente da JSG Company

Dívida a longo prazo ($)

0

Ações ordinárias (25.000 ações a $ 20 cada)

500.000

Capital total (ativos) ($)

500.000

Fonte: Princípios da Administração Financeira – Lawrence J. Gitman

Presuma que a empresa está na faixa de alíquota de imposto de renda de 40%.

Solução: As coordenadas LAJIR-LPA para a estrutura de capital presente da JSG podem

ser encontradas supondo dois valores de LAJIR e calculando o LPA associado a cada um

deles. Já que o LAJIR-LPA descreve uma linha reta, qualquer par de valores LAJIR pode

ser usado para encontrar as coordenadas. Aqui serão usados arbitrariamente os valores de

$100 mil $200 mil. A tabela 1.11 pode demonstrar algebricamente estes cálculos:

24

Tabela 1.11 Cálculos ce LAJIR/LPA da JGS

LAJIR presumido ($)

Menos: juros (taxa x $0 de dívida) ($)

Lucro líquido antes do imposto de renda ($)

Menos: imposto de renda (T=0,40) ($)

Lucro líquido após o imposto de renda ($)

LPA ($)

100.000

0

100.000

40.000

60.000

200.000

0

200.000

80.000

120.000

$60.000

2,40

25.000 ações

$120.000

4,80

25.000 ações

Fonte: Princípios da Administração Financeira – Lawrence J. Gitman

O par de coordenadas LAJIR-LPA resultantes desses cálculos são: (1) $100 mil de

LAJIR e $2,40 de LPA; e (2) $200 mil de LAJIR e $4,80 de LPA.

Plotando os dados

O par de coordenadas LAJIR-LPA desenvolvido para a situação presente de

alavancagem zero da JSG Company (índice de endividamento = 0%) pode ser plotado em

um conjunto de eixos LAJIR-LPA, como mostrado na figura 1.4; que mostra o nível de

LPA esperado para cada nível de LAJIR. Para níveis de LAJIR abaixo da intercepção com

o eixo x, resulta em uma perda (LPA negativo). Cada uma das intercepções do eixo x é um

ponto de equilíbrio financeiro, onde LAJIR apenas cobre todos os custos financeiros fixos

(LPA = $0).

LPA ($)

4,80

(2)

5

Índice de Endividamento = 0%

4

3

2,40

(1)

2

1

LAJIR ($ mil)

0

50

100

150

200

Figura 1.4: Apresentação gráfica de um plano de financiamento: Plano de financiamento de

alavancagem zero da JSG Company

Fonte: Princípios da Administração Financeira – Lawrence J. Gitman

OBS: um método conveniente para se encontrar uma coordenada LAJIR-LPA é calcular o

ponto de equilíbrio financeiro, o nível de LAJIR para o qual o LPA da empresa apenas se

iguala a $0. É o nível de LAJIR necessário apenas para cobrir todos os custos financeiros

fixos – juros anuais (J) e dividendos de ações preferenciais (DP). A equação para o ponto

de equilíbrio financeiro é:

DP

Ponto de equilíbrio financeiro = J

(1.15)

1 T

Onde T é a alíquota do imposto de renda. Isso pode ser visto quando DP = $0, o ponto de

equilíbrio financeiro é igual a J, o pagamento anual de juros.

25

Comparando as estruturas de capital alternativas

Pode-se comparar estruturas de capital alternativas traçando planos de financiamento em

gráficos como mostrado na figura 1.4. O exemplo seguinte ilustra esse procedimento.

Exemplo 1.14: A JSG Company, cuja estrutura de capital de alavancagem presente zero foi

descrita no exemplo 1.13, está contemplando uma mudança em sua estrutura de capital para

uma de duas posições de alavancagem. Para manter seu capital total de $500 mil, a

estrutura de capital da JSG será deslocada para uma alavancagem maior por meio de

emissão de dívida e usando os resultados para recomprar um montante equivalente de ações

ordinárias. As duas alternativas de estruturas de capital resultam em índices de

endividamento de 30% e 60% respectivamente. A informação básica nas estruturas de

capital presente e as duas alternativas são resumidas na tabela 1.12.

Tabela 1.12: Informações básicas sobre as estruturas de capital presente e alternativas da JSG

Company

Índices de

Total de

Dívida

Número de

Taxa de

Patrimônio

Juros anuais

endividamento

ativos a

[(1) x (2)]

ações

Jurosb

líquido da

ordinários em

da estrutura de

($)

($)

[(2) – (3)]

(%)

dívida [(3) x

circulação

capital

($)

(5)]

[(4) $20]c

(%)

($)

(1)

(2)

(3)

(4)

(5)

(6)

0

500.000

0

500.000

0

0

30

500.000

150.000

350.000

10

15.000

60

500.000

300.000

200.000

16,5

49.500

a

Por conveniência, presume-se que a empresa não tem passivos circulantes e o total de

ativos é igual ao total de capital de $500 mil.

b

A taxa de juros sobre todas as dívidas aumenta com aumentos no índice de endividamento

devido à maior alavancagem e a riscos associados a maiores índices de endividamento.

c

O valor de $20 representa o valor contábil da ação patrimonial ordinária.

Fonte: Princípios da Administração Financeira – Lawrence J. Gitman

(7)

25.000

17.500

10.000

Solução: Usando-se os dados da tabela 1.12, pode-se calcular as coordenadas necessárias

para plotar os 30% e 60% do endividamento na estrutura de capital. Por conveniência,

usando os mesmos valores de LAJIR de $100 mil e $200 mil usados anteriormente para

traçar a estrutura de capital presente, consegue-se as informações constantes na tabela 1.13,

que segue:

26

Tabela 1.13: Coordenadas das alternativas da JSG Company

LAJIR

presumido

($)

Menos:

juros

(tabela

1.12)($)

Lucro

líquido

antes do

imposto

de renda

($)

Menos:

imposto

de renda

(T = 0,40)

Lucro

líquido

após

o

imposto

de renda

($)

LPA ($)

Estrutura de capital

30% de índice de endividamento

60% de índice de endividamento

100.000

200.000

100.000

200.000

15.000

15.000

49.500

49.500

85.000

185.000

50.500

150.500

34.000

74.000

20.200

60.200

51.000

111.000

30.300

90.300

$51.000

$111.000

$30.300

$90.300

6,34

9,03

2,91

3,03

17.500 ações

10.000 ações

17.500 ações

10.000 ações

Fonte: Princípios da Administração Financeira – Lawrence J. Gitman

Os dois conjuntos de coordenadas LAJIR-LPA desenvolvidos na tabela 1.13, juntamente

com aqueles desenvolvidos para a estrutura de capital presente de alavancagem zero, são

resumidos e plotados nos eixos LAJIR-LPA, na figura 1.5.

Percebe-se nesta figura que cada estrutura de capital é superior às outras em termos de

maximizar o LPA sobre certas faixas de LAJIR: a estrutura de capital de alavancagem zero

(índice de endividamento = 0%) é superior a outras estruturas de capital para níveis de

LAJIR entre $0 e $50 mil.

Entre $50 mil e $95.500 de LAJIR, a estrutura de capital associada ao índice de

endividamento de 30% é preferido. Em um nível de LAJIR excedente de $95.500, a

estrutura de capital associada ao índice de endividamento de 60% fornece o mais alto lucro

por ação.

OBS: Uma técnica algébrica pode ser usada para se encontrar os pontos de indiferença

entre as estruturas de capital alternativas. Aqui é enfatizada a estimativa visual desses

pontos do gráfico, na figura1.5.

27

Figura 1.5: Abordagem LAJIR-LPA. Uma comparação de estruturas de capital selecionadas para a JSG

Company

Fonte: Princípios da Administração Financeira – Lawrence J. Gitman

Considerando o risco na análise LAJIR-LPA

Quando interpretando a análise LAJIR-LPA, é importante considerar o risco de cada

estrutura de capital alternativa. Graficamente, o risco de cada estrutura de capital pode ser

visto sob a luz do ponto de equilíbrio financeiro (intercepção do eixo LAJIR) e o grau de

alavancagem financeira refletida na inclinação da linha da estrutura de capital: quanto

maior o ponto de equilíbrio financeiro e mais forte a inclinação da linha da estrutura de

capital, maior é o risco financeiro.

A avaliação adicional do risco pode ser realizada usando índices. Com a alavancagem

financeira aumentada, como as medidas por meio do uso de índices de endividamento,

espera-se um declínio correspondente na habilidade da empresa de programar pagamentos

de juros, como medido pelo índice de cobertura de juros.

Exemplo 1.15: No exemplo da JSG Company, considerar o risco na análise LAJIR-LPA.

Solução: Revendo as três estruturas de capital plotadas para a JSG Company na figura 1.5,

pode-se notar que à medida que o índice de endividamento aumenta, da mesma forma

aumenta o risco financeiro de cada alternativa. Tanto o ponto de equilíbrio financeiro

28

quanto a inclinação das linhas da estrutura de capital aumentam com índices de

endividamento cada vez maiores.

Se for usado o valor da LAJIR de $100 mil, o índice de cobertura de juros

(LAJIR/Juros) para a estrutura de capital de alavancagem zero é infinito ($100 mil / $0);

para o caso de endividamento de 30%, ele é de 6,67 ($100 mil / $15 mil); e para o caso de

endividamento de 60%, ele é de 2,02 ($100 mil / $49.500).

Devido a um índice de cobertura de juros mais baixo refletir maior risco, esses índices

suportam as conclusões iniciais de que o risco das estruturas de capital aumenta com uma

alavancagem financeira cada vez maior. A estrutura de capital para um índice de

endividamento de 60% é maior do que aquela para um índice de endividamento de 30%,

que por sua vez é mais arriscada do que uma estrutura de capital para um índice de

endividamento de 0%.

Deficiência básica da análise LAJIR-LPA

O ponto mais importante para reconhecer quando se usa a análise LAJIR-LPA é que

essa técnica tende a concentrar-se na maximização dos lucros em vez de na maximização

da riqueza do proprietário.

O uso de uma abordagem de maximização do LPA geralmente ignora o risco. Se os

investidores não exigissem prêmios por risco (retornos adicionais) à medida que a empresa

aumentasse a proporção de endividamento em sua estrutura de capital, uma estratégia

envolvendo a maximização de LPA também maximizaria a riqueza dos proprietários.

A maximização de LPA não assegura a maximização de riqueza dos proprietários pelo

fato de os prêmios de risco aumentarem com o crescimento da alavancagem financeira.

Para selecionar a melhor estrutura de capital, tanto o retorno (LPA) quanto o risco (via

resultado exigido, ks) devem ser integrados em um quadro de referência de valorização

consistente com a teoria de estrutura de capital apresentada anteriormente.

1.11.7 Escolhendo a estrutura de capital ótima

Criar um quadro de referência de maximização de riqueza para se usar na tomada de

decisões de estrutura de capital não é fácil. Apesar de os dois fatores-chave: risco e retorno,

serem usados separadamente para se tomar decisões de estrutura de capital, integrá-los em

um contexto de valor de mercado fornece os melhores resultados. Busca-se, então,

descrever os procedimentos para se unir o retorno e o risco associados a estruturas de

capital alternativas ao valor de mercado para se selecionar a melhor estrutura de capital.

A ligação

Para determinar seu valor sob estruturas alternativas de capital, a empresa deve

encontrar o nível de retornos que deve ser alcançado para compensar os proprietários pelo

risco em que estão incorrendo.

Tal quadro de referência é consistente com o quadro de avaliação global da empresa e

que é aplicado nas decisões de orçamento de capital.

Os retornos exigidos associados a um dado nível de risco financeiro podem ser

estimados de várias formas. Teoricamente, a abordagem preferida seria de primeiramente o

beta associado a cada estrutura de capital alternativa e então usar o quadro de referência

CAPM (modelo de precificação de ativos de capital) apresentado na equação 1.16 para

calcular os retornos exigidos, ks.

29

k j RF b j x k m RF

(1.16)

onde:

kj = retorno exigido sobre o ativo j

RF = taxa de retorno livre de risco, comumente mensurada pelo retorno sobre uma letra do

Tesouro norte-americano

bj = coeficiente de beta ou índice de risco não-diversificável para o ativo j

km = retorno do mercado; retorno sobre o portfólio de ativos do mercado

Uma abordagem mais operacional envolve ligar o risco financeiro associado a cada

estrutura de capital alternativa diretamente aos retornos exigidos. Tal abordagem é similar à

abordagem tipo CAPM para a ligação de risco de projetos e retornos exigidos (TDAR).

Aqui ela envolve estimar o resultado exigido associado a cada nível de risco financeiro,

como mensurado por uma estatística tal como o coeficiente de variação do LPA. Sem levar

em consideração a abordagem usada, alguém deve esperar que o retorno exigido aumente à

medida que o risco financeiro cresça.

Exemplo 1.16 Expandindo o exemplo da JSG Company apresentado anteriormente,

presume-se que a empresa está tentando escolher a melhor dentre sete estruturas de capital

alternativas – índices de endividamento de 0, 10, 20, 30, 40, 50 e 60%. Para cada uma

dessas estruturas, a empresa estimou: (1) o LPA, (2) o coeficiente de variação do LPA e (3)

o retorno exigido, ks. Esses valores estão mostrados na tabela 1.14.

Tabela 1.14: Cálculo das estimativas de valor da ação associado às estruturas de capital alternativas

para a JSG Company

Estrutura de

capital – índice

de

endividamento

(%)

0

10

20

30

40

50

60

LPA esperado

($)

(1)

2,40

2,55

2,72

2,91

3,12

3,18

3,03

Coeficiente de Retorno exigido

variação do LPA

estimado, ks

estimado

(2)

0,71

0,74

0,78

0,83

0,91

1,07

1,40

(3)

0,115

0,117

0,121

0,125

0,140

0,165

0,190

Valor estimado

por ação ($)

[(1) (3)]

(4)

20,87

21,79

22,48

23,28

22,29

19,27

15,95

Fonte: Princípios da Administração Financeira – Lawrence J. Gitman

Solução: Note que o LPA é maximizado a 50% de índice de endividamento, enquanto que

o risco do LPA medido por seu coeficiente de variação está constantemente aumentando.

Como esperado, o retorno exigido esperado dos proprietários, ks aumenta à medida que

aumenta o risco, como mensurado pelo coeficiente de variação do LPA.

Colocado de forma simples, para graus maiores de alavancagem financeira – índice de

endividamento -, os proprietários exigem maiores taxas de retorno.

30

Estimando o valor

O valor da empresa associado a estrutura de capital alternativas pode ser estimado ao se

usar um dos modelos de avaliação-padrão. Se, por simplicidade, presume-se que todos os

lucros são pagos como dividendos, pode-se usar o modelo de avaliação de crescimento

zero. O modelo originalmente colocado na equação 1.13, é recolocado aqui com o LPA

substituído por dividendos, pois a cada ano os dividendos seriam iguais ao LPA:

P0

LPA

ks

(1.17)

Ao substituir o nível estimado de LPA e o retorno exigido associado, ks, na equação

1.17 pode-se estimar o valor por ação da empresa, P0.

Exemplo 1.17: Voltando novamente à JSG Company, pode-se agora estimar o valor de

suas ações sob cada uma das estruturas de capital alternativas.

Solução: Substituindo o LPA esperado (da coluna 1 da tabela 1.14) e os retornos exigidos,

ks (da coluna 3 da tabela 1.14), na equação 1.17, para cada uma das estruturas de capital

alternativas, obtêm-se os valores das ações dados na coluna 4 da tabela 1.14.

Representando graficamente os valores resultantes das ações contra os índices de

endividamento associados, como na figura 1.6, vê-se claramente que o valor máximo de

uma ação ocorre com uma estrutura de capital associada a um índice de endividamento de

30%.

Valor estimado da

Ação ($)

25,00

Valor máximo da ação = $23,28

20,00

Valor estimado da ação

15,00

LPA ($)

3,50

LPA máximo = $3,18

3,00

LPA

2,50

2,00

0

10

20

30

40

50

60

70 Índice de

Valor máximo

LPA

Endividamento (%)

da ação

máximo

Figura 1.6: Estimando o valor. Valor da ação e LPA estimados para estruturas de capital

alternativas da JSG Company

Fonte: Princípios da Administração Financeira – Lawrence J. Gitman

31

Maximizando valor versus maximizando LPA

Por todo este texto, por várias razões, o objetivo do gerente financeiro tem sido

especificado como o de maximizar a riqueza dos proprietários, não o lucro. Apesar de haver

alguma relação entre o nível de lucro esperado e o valor, não há razão para se acreditar que

estratégias de maximização de lucro necessariamente resultem na maximização da riqueza.

É, portanto, a riqueza dos proprietários, como está demonstrado no valor estimado das

ações, que deve agir como critério para a seleção da melhor estrutura de capital. Uma

verificada final na JSG Company ajudará a ressaltar esse ponto.

Exemplo 1.18: Uma análise adicional da figura 1.6 mostra que, apesar de os lucros da

empresa (LPA) estarem maximizados a um índice de endividamento de 50%, o valor da

ação é maximizado a um índice de endividamento de 30%. Analisar.

Solução: Nesse caso, a estrutura de capital preferida seria a de 30% de índice de