CONTABILIDADE PARA PESSOAS FÍSICAS

Uma proposta de Balanço Patrimonial e Orçamento Pessoal

Área Temática: Ciências Contábeis

Modalidade: Artigo Científico

Fabíola Graciele Besen (UNIOESTE) [email protected]

Marcos Vieira (UNIOESTE) [email protected]

Tércio Vieira de Araújo (UNIOESTE) [email protected]

Welinton Camargo Ferreira (UNIOESTE) [email protected]

Resumo

A globalização dos mercados financeiros, com seus altos e baixos, afeta os consumidores de

todo o globo, influenciando, inclusive, na gestão financeira pessoal de muitos indivíduos

(SOUSA e TORRALVO, 2004). Esse período de mudanças pode ser percebido por três

aspectos importantes: as facilidades de se adquirir informação, a multiplicação e a

diversificação das formas de saber e conhecer e a demanda por uma educação contínua e

eficiente, características que fazem com que a atual sociedade da informação se torne cada

vez mais dependente do conhecimento. (CERETTA et. al, 2007). Ainda, neste sentido,

(CERETTA et. al 2007) afirma que dentre essas novas mudanças podemos incluir a educação

financeira como ferramenta de controle, que adquire cada vez mais relevância em um

ambiente marcado pela instabilidade e pela crescente competitividade. Neste ambiente, as

dificuldades financeiras deixaram de caracterizar apenas os indivíduos de classes sociais

inferiores e com menos escolaridade passando a atingir a pessoas de todos os segmentos.

Diante do exposto, este estudo se concentrará em torno da seguinte questão: Como utilizar o

balanço patrimonial como ferramenta de controle na contabilidade gerencial para pessoas

físicas? Para isso, será feita uma pesquisa bibliográfica de caráter exploratório baseado em

uma revisão de literatura, para a qual foram utilizados dados secundários e informações

obtidas em livros, teses, artigos e em sites oficiais. O objetivo principal será demonstrar o

funcionamento do balanço patrimonial para pessoas físicas como ferramenta de auxílio no

orçamento pessoal.

Palavras Chave: Balanço Patrimonial, finanças, pessoas físicas.

1 Introdução

No Brasil, onde as dificuldades financeiras atingem uma grande parcela da população,

a educação financeira é muito escassa. Um elevado número de pessoas não tem conseguido se

adaptar a esse novo ambiente desenvolvendo as habilidades financeiras necessárias. Apesar

das mudanças contempladas pela globalização nos últimos anos e do novo panorama

econômico trazido pelo Plano Real, a maioria dos brasileiros ainda não possui orientação

necessária para se adaptar a essa nova realidade (SOUZA e TORRALVO, 2004). A

administração das finanças pessoais é um tema que vem ganhando destaque no Brasil,

1

principalmente, após a implantação do Plano Real, em 1994, com a estabilização da moeda.

Desde então, nota-se que o planejamento financeiro pessoal alcançou prazos mais longos,

sendo possível prever o valor do dinheiro ao final de alguns meses e até anos. (SOUZA e

TORRALVO, 2003)

De acordo com a Pesquisa de Orçamentos Familiares – POF 2008-2009 – (2010, p.80)

constaram que 75% das famílias brasileiras referiram algum grau de dificuldade para chegar

ao final do mês com o rendimento familiar e somente 25% fizeram menção a alguma das

opções de resposta referentes a facilidades.

A importância do conhecimento contábil é enfatizada por Kiyosaki e Lechter (2001,

p.62) quando afirmam que: “A maioria das pessoas tem dificuldades financeiras porque não

conhece a diferença entre um ativo e um passivo”. Os autores ainda ressaltam que as

demonstrações financeiras passam a ser o boletim das pessoas depois que elas saem da escola.

Franco (1989, p. 37) salienta também que “não é somente às entidades coletivas, formadas

pela reunião de pessoas, que interessa a colaboração da Contabilidade, mas também aos

indivíduos que, possuindo um patrimônio, uma riqueza individualizada, necessitem

administrá-la e controlá-la”.

Diante do exposto, este estudo se concentrará em torno da seguinte questão: Como

utilizar o balanço patrimonial como ferramenta de controle na contabilidade gerencial

para pessoas físicas?

A necessidade de realizar este estudo ganha relevância, ao determinar que o balanço

patrimonial possa ser adaptado e utilizado pelas pessoas físicas, buscando junto à

contabilidade solucionar problemas de planejamento e controles financeiros encontrado na

maioria das vezes por pessoas que se encontram endividadas.

2 Revisão da Literatura

2.1 História e evolução da Contabilidade

A necessidade de controle patrimonial se torna um dos primeiros registros da Ciência

Contábil, onde “o homem primitivo passou a evidenciar a riqueza patrimonial que detinha, em

inscrições nas paredes das grutas e também em pedaços de ossos” (SÁ, 1998, p.18). Segundo

Schmidt e Santos (2006, p.16) cita:

Em sítios arqueológicos em Israel, Síria, Iraque, Turquia e Irã, foram encontrados

pequenos artefatos de barro, chamados de fichas, datando de 8.000 a 3.000 a.C.

escavações também revelaram a existência de outros artefatos de barro

assemelhados a caixas que continham fichas no seu interior e impressões externas –

costume sumeriano para identificar devedores ou outras pessoas – que datavam, os

mais antigos, de aproximadamente 3.250 a.C., denominados envelopes.

Segundo Monteiro (1983, p.37) “na Grécia antiga, a escrita contábil foi enaltecida,

porém, a conta, os orçamentos, as planilhas, os livros contábeis ainda eram o principal

problema da Contabilidade, que era utilizada mais para informar do que para explicar os

acontecimentos e estados da riqueza”.

Na Roma antiga, “o uso de livros contábeis era comum até nas famílias, que

registravam os seus gastos e despesas, no Tabula Rationum Domesticarum. Também, os

argentarius (bancários romanos) utilizavam o registro para historiar as movimentações

bancárias. Nesta época a Contabilidade deixava de ser um método para se transformar em

uma ciência” (MONTEIRO, 1983, p. 37).

No que tange a evolução Contabilidade muitos são os estudos voltados às escolas de

cada período, neste estudo não se faz necessário citar todas as escolas do período evolutivo.

2

Mas a Escola Personalista ganha grande importância devido suas características estarem

enraizadas juntamente com o objeto de pesquisa desse trabalho.

Schimdt e Santos (2006, p.46) afirmam que “a escola personalista era a mais

direcionada. Segundo ela, toda entidade tem um proprietário que deve ser considerado no

processo de escrituração. Uma coisa é ter, outra é administrar; uma coisa é administrar, outra

é guardar os bens”.

Para os teóricos do personalismo, as contas deveriam ser abertas a pessoas

verdadeiras, físicas ou jurídicas e o dever e o haver representavam débitos e créditos das

pessoas a quem as contas foram abertas (SCHIMDT E SANTOS, 2006, p.47). Schimdt e

Santos (2006, p.50) citam que:

Para Cerboni, uma entidade é composta pelas pessoas do proprietário (pessoa a

quem pertence a entidade e que a dirige de forma direta ou por intermédio de

administradores), dos correspondentes (terceiros que transacionam com a entidade) e

dos agentes consignatários (empregados a quem o proprietário confia a guarda dos

valores que lhe pertencem – aparecem na figura do tesoureiro, fiel de armazém etc.).

Observando criteriosamente esse processo da história e evolução da Contabilidade,

percebe-se que desde o início das civilizações a ciência contábil esteve voltada única e

exclusivamente ao patrimônio das pessoas físicas (surgimento da contabilidade comercial) e

com o processo evolutivo das atividades mercantis foi sendo realocada para o controle das

empresas.

Restabeleceu uma nova aproximação das pessoas físicas com o surgimento da Escola

Personalista que tinha suas contas focadas nas pessoas que estavam inseridas no processo de

rotação da atividade jurídica, mas, que foi deflagrada ao longo dos anos, devido às

necessidades de cada período.

Na era industrial surgiu a Contabilidade de Custos e a Financeira, teorias que

estabelecem métodos de controle de produção e ferramentas financeiras. Com a necessidade

de um maior controle das finanças e uma redução nos custos de produção, o período pós industrialização desenvolve a contabilidade gerencial que tem como função analisar todas as

demonstrações contábeis e auxiliar na tomada de decisões das empresas.

Diante desse contexto histórico-evolutivo, nota-se que a Contabilidade vem

acompanhando a evolução do ser humano, justamente pela necessidade deste em controlar seu

patrimônio. Observa-se assim que a contabilidade do indivíduo (pessoa física) pode ser

tratada através dos conceitos apresentados pela escola Personalista e através de conceitos e

definições da contabilidade comercial praticada na época mercantilista.

2.2 Conceito de Finança

Finança pertence a uma área ampla e muito dinâmica que, influencia diretamente na

vida de todas as pessoas e organizações. Segundo Gitman (2004, p.4) finança pode ser

definida como “a arte e a ciência da gestão do dinheiro”. Fazem parte do seu foco os

processos, as instituições, os mercados e os instrumentos associados à transferência de

dinheiro entre indivíduos, empresas e órgãos governamentais (GITMAN, 2004, p.4).

2.2.1 Conceito de Finanças Pessoais

Tão importante quanto ter uma atividade visando adquirir uma estabilidade financeira

é desenvolver o hábito e a cultura de organizá-la. Saber lidar com o dinheiro é algo

indispensável para que as pessoas atinjam seus objetivos e tenham uma vida financeira

estável.

3

Os objetivos pessoais devem estar bem claros e, para que seja possível o seu alcance,

se faz necessário o planejamento, a organização e o controle de tudo aquilo que o cidadão

receber. Para isso, torna-se imprescindível que o mesmo desenvolva o controle de suas

finanças pessoais.

Conforme Cadorin (2012, p.17) apud Ferreira (2006) as finanças pessoais são

definidas “como o processo de planejar, organizar e controlar nosso dinheiro, tanto em curto

quanto em médio e longo prazo.”

Para Luquet (2000, p.14), ao organizar as finanças com critérios definidos e sendo

bastante realista com suas receitas e despesas, o indivíduo poderá descobrir que tem mais

recursos do que imagina para fazer suas aplicações. A autora ainda ressalta que “dedicar um

pouco de tempo para se planejar pode ser o primeiro grande investimento”.

Souza e Torralvo (2003, p.9), afirmam que:

Quando planejam suas finanças, os indivíduos se deparam com a necessidade de

alocar recursos para a satisfação de necessidades básicas e desejos de consumo. A

partir do momento em que esse planejamento é seguido de maneira sistemática para

o período programado, é provável que decisões de impacto sejam menos constantes

e que o consumidor seja menos influenciado por fatores externos.

Diante do contexto, para compreender melhor as finanças, cabe ao indivíduo refletir

sobre hábitos e costumes, analisar onde e como estão sendo aplicados os recursos, se os gastos

são realmente obrigatórios ou se as aquisições não estão sendo impulsionadas pelo marketing

maçante que induz o consumidor a adquirir novas necessidades, com a criação de produtos e

serviços.

2.2.2 Planejamento e Controle Financeiro

O planejamento e controle financeiro pessoal significam estabelecer e seguir uma

estratégia que esteja voltada para a acumulação de bens e direitos que irão compor o

patrimônio de uma pessoa ou de sua família. Essa estratégia pode estar voltada para curto,

médio ou longo prazo, e a tarefa para atingi-la não é simples, devido aos vários imprevistos e

incertezas da vida. O processo de planejamento financeiro decorre da análise de todos os

aspectos relevantes da situação do indivíduo em uma ampla gama de atividades de

planejamento financeiro, incluindo inter-relações entre objetivos muitas vezes conflitantes.

Segundo Rojo et al (2012, p.66), “para controlarmos nossas despesas precisamos

praticar planejamento financeiro”. O autor ressalta que o planejamento serve para saber o que

e quando fazer, quais desejos podemos realizar e quando iremos atingi-los e que o controle

serve para verificarmos qual o sucesso obtido na execução do planejamento.

Segundo definição do website Serasa, planejamento financeiro:

Significa ordenar a nossa vida financeira de tal maneira que possamos sempre ter

reservas para os imprevistos da vida e sistematicamente, vagarosamente, construir

um patrimônio (financeiro e imobiliário), que garanta na aposentadoria fontes de

renda suficientes para termos uma vida tranquila e confortável.

Souza e Torralvo (2003, p.10) ressaltam que a partir do planejamento financeiro

pessoal, “é possível para o consumidor delimitar objetivos e tomar decisões de forma a atingilos, algo que tende a ser uma boa opção para administrar bem os próprios recursos, ou seja,

satisfazer necessidades básicas como desejos de consumo e, paralelamente, formar uma

poupança que sirva de suporte em caso de problemas inesperados e como garantia de uma

aposentadoria sem maiores turbulências no tocante à área financeira”.

4

Apesar de o planejamento ter características aparentemente básicas e de fácil

compreensão, ainda não há um modelo pré-definido para sua aplicação, pois cada indivíduo

tem um comportamento e suas peculiaridades distintas. A importância de se adotar um

planejamento está no auxílio às tomadas de decisões, mesmo que sua definição sofra algumas

alterações ao longo do período, permitindo que no prazo pré-estabelecido pelo usuário seu

objetivo principal seja realizado.

2.3 Demonstrações contábeis

Sá (2008, p.104), em caráter sucinto define demonstração contábil como sendo “uma

peça técnica que visa a tornar evidente uma situação determinada, espelhando um sistema

patrimonial de funções ou um grupo específico de fatos”.

Demonstrações financeiras ou demonstrações contábeis são relatórios elaborados com

base na escrituração mercantil mantida pela entidade, com a finalidade de apresentar aos

diversos usuários informações principalmente de natureza econômica e financeira, relativas à

gestão do patrimônio ocorrida durante o exercício social (RIBEIRO, 2008, p.37).

As demonstrações contábeis utilizadas pelas empresas podem perfeitamente serem

adaptadas e utilizadas no auxílio as pessoas físicas, algumas com pequenas modificações,

desta forma se torna possível se perceber para onde está indo o dinheiro. E com a análise

dessas demonstrações proverem informações que se tornem de extrema importância para a

tomada de decisões. Diversas são as ferramentas financeiras voluntárias ou obrigatórias pelas

grandes corporações, empresas de menor porte e pelo setor público que possam ser utilizadas

para a análise das demonstrações contábeis. Mas devido ao caráter dessa pesquisa ser limitado

ao orçamento e o balanço patrimonial pessoal, não se faz necessário tratar de outras

ferramentas.

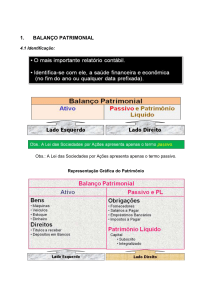

2.3.1 Balanço Patrimonial

Para Marion (2012, p.44) o balanço patrimonial é a principal demonstração contábil,

pois “reflete a posição financeira em determinado momento, normalmente no fim do ano ou

de um período prefixado. É como se tirássemos uma foto da empresa e víssemos de uma só

vez todos os bens, valores a receber e valores a pagar em determinada data”.

Conforme definição no dicionário de termos de Contabilidade Iudícibus, Marion e

Pereira (2003, p.30) balanço patrimonial é uma:

Demonstração contábil fundamental constituída de duas partes: a coluna do lado

direito, denominada passivo e patrimônio liquido; a coluna do lado esquerdo,

denominada ativo. Conforme a lei n. 6.404/76, no balanço as contas serão

classificadas segundo os elementos do patrimônio que registrem, e agrupadas de

modo que facilite o conhecimento e a analise da situação da empresa. Antigamente

conhecido como balanço geral.

BALANÇO PATRIMONIAL

ATIVO

PASSIVO e PATRMÔNIO LÍQUIDO

Quadro 1 – Balanço Patrimonial

Fonte: Marion (2012, p.45)

a) Ativo – para Marion (2012, p. 48) são todos os bens e direitos de propriedade da

empresa, mensuráveis monetariamente, que representam benefícios presentes ou benefícios

futuros.

5

b) Passivo – para Padoveze (2012, p.7) compreende os elementos patrimoniais

negativos (as obrigações).

c) Patrimônio Líquido – segundo Ribeiro (2008, p.45) é a parte do Balanço

Patrimonial que corresponde aos capitais próprios. Os elementos que o compõem representam

a origem dos recursos próprios, derivados dos proprietários (titular, sócios ou acionistas) ou

da gestão normal do patrimônio (lucros ou prejuízos apurados).

O balanço patrimonial pode também ser analisado sob uma ótica mais estritamente

financeira, fugindo um pouco da simples colocação de que representa os bens, direitos e

obrigações (PADOVEZE, 2012, p.8). Identifica-se de acordo com as citações feitas, que as

características do Balanço Patrimonial empresarial se assemelham com a de um indivíduo

pessoa física, pois, ambos possuem bens e direitos (ativo) e também possuem obrigações

(passivo) e riquezas (patrimônio líquido). Para isso o tópico a seguir trata dessa possibilidade

de adaptação.

2.3.2 Balanço Patrimonial Pessoal

Segundo Frankenberg (1999, p.73) qualquer processo de transformação exige resposta

firmes e concretas para duas perguntas “Onde estou?” e “Onde quero chegar?” tendo definido

seus objetivos, o passo seguinte é saber onde você se encontra hoje em termos financeiros e

patrimoniais. Isso pode ser obtido através de minucioso levantamento de tudo o que você

possui (imóveis, aplicações financeiras, carros, jóias etc.) e de tudo o que deve (com especial

atenção para as prestações mensais).

A partir desse contexto percebe-se que essa característica pode adquirir forma para o

modelo de Balanço Patrimonial Pessoal, onde o ativo pessoal irá conter informações dos bens

e direitos como: dinheiro no bolso, saldo da conta corrente e poupança, investimentos de curto

e longo prazo, bens móveis e imóveis e o passivo pessoal demonstrando as obrigações como:

compras, cartão de crédito, impostos e taxas, mensalidades (academia, escola, faculdade),

aluguel, condomínio, clube, mesadas, diarista, financiamentos (casa, carro, moto). E para que

o individuo descubra seu patrimônio líquido deverá fazer o seguinte cálculo:

PATRIMONIO LIQUIDO = ATIVO – PASSIVO

Quadro 2 – Como calcular o Patrimônio Líquido Pessoal

Fonte: Os autores

No quadro abaixo podemos visualizar a proposta do Balanço Patrimonial Pessoal.

BALANÇO PATRIMONIAL PESSOAL

ATIVO (DIREITOS)

PASSIVO (OBRIGAÇÕES)

Dinheiro vivo

R$ .......

Empréstimos Imobiliário

R$ .......

Conta-corrente

R$ .......

Financiamento do Carro

R$ .......

Caderneta de Poupança

R$ .......

Empréstimos Bancário

R$ .......

Fundos de Investimentos

R$ .......

Dividas em lojas

R$ .......

Ações

R$ .......

Dividas com Particulares

R$ .......

Participação em empresas

R$ .......

Cartão de Crédito

R$ .......

Clubes de investimentos

R$ .......

Cheques especiais

R$ .......

Planos de Previdência

R$ .......

R$ .......

R$ .......

R$ .......

R$ .......

R$ .......

Títulos Públicos

R$ .......

TOTAL DO PASSIVO

R$ .......

Debêntures

R$ .......

Outros ativos financeiros

R$ .......

Patrimônio Líquido O quanto eu tenho de fato

Veículos

R$ .......

Ativos – Passivos

R$ .......

Casa Própria

R$ .......

Casa de Praia

R$ .......

6

Sitio

Outros Imóveis

TOTAL

R$ .......

R$ .......

R$ .......

TOTAL

R$ .......

Quadro 3 – Modelo de Balanço Patrimonial Pessoal

Fonte: Macedo (2010, p.29).

2.3.2.1 Formação dos Saldos do Balanço Patrimonial Pessoal

Esse tópico irá abordar brevemente de que forma e como ocorrem os lançamentos

contábeis segundo o método das Partidas Dobradas e de que maneira seus saldos irão afetar as

contas do Balanço Patrimonial Pessoal.

Para Iudícibus (2007, p.46) os leigos em Contabilidade, geralmente, são levados a

pensar que débito significa algo desconfortável, e crédito algo favorável. Na realidade, isto

não ocorre, pois tais denominações são, hoje, simplesmente convenções contábeis, com uma

função específica em cada conta. Dentro da conceituação contábil Iudícibus (2007, p.46) trata

que, o lado esquerdo de uma conta é chamado o lado do débito, o lado direito chamado o lado

do crédito. Um lançamento no lado esquerdo de uma conta é denominado lançamento a

débito ou simplesmente débito, um lançamento no lado direito de uma conta é chamado

lançamento a crédito ou, simplesmente, crédito.

A diferença entre o total de débitos e o total de créditos feitos em uma conta, em

determinado período, é denominado saldo. Se o valor dos débitos for superior ao valor dos

créditos, a conta terá um saldo devedor. Se acontecer o contrario, a conta terá um saldo

credor. (Iudicibus, 2007, p.46). Através das citações acima se pode ter um entendimento mais

amplo e de fácil compreensão a cerca dos lançamentos contábeis e com isso o estudo segue

com a fixação desses lançamentos.

O recebimento de salário deverá ser tratado como dinheiro no bolso ou saldo de conta

corrente, seguido pela ideia do orçamento. Exemplo:

SÁLARIO → DINHEIRO NO BOLSO/SALDO CONTA CORRENTE

Com pagamento de contas (obrigações) ocorrerá à quitação saldo remanescente, você

irá deduzir o valor da conta de seu ativo circulante (dinheiro no bolso ou conta corrente) e

saldar o valor de uma obrigação que está lançada no passivo. Exemplo desconsiderando

quaisquer outros saldos de outras contas:

Balanço Patrimonial Pessoal antes do pagamento.

Balanço Patrimonial Pessoal

Ativo

Passivo

Caixa - $800

Cartão - $500

Lançamento com o pagamento da dívida.

D – Cartão de Crédito

$500.00

C – Caixa

$500.00

Balanço Patrimonial Pessoal após o pagamento.

Balanço Patrimonial Pessoal

Ativo

Passivo

Caixa - $300

Cartão - $0.00

A geração de contas para pagamentos nos próximos meses poderá ser lançada com o nome da dívida em

seguida contas a pagar. Exemplo:

7

Modelo de tratamento no Passivo acerca de Contas Futuras

IMPOSTO E TAXAS → IMPOSTO E TAXA A PAGAR

Para tratar de contas a receber, que poderão ser provenientes de empréstimos a familiares ou a terceiros.

Exemplo antes do empréstimo provido da própria renda.

Balanço Patrimonial Pessoal

Ativo

Passivo

Caixa - $300

Banco - $3000

Lançamento do empréstimo.

D – Empréstimo a familiares

C – Caixa

$2500.00

$2500.00

Exemplo antes do empréstimo provido da própria renda.

Balanço Patrimonial Pessoal

Ativo

Caixa - $300

Banco - $500

Passivo

Longo Prazo

Empréstimo a familiares – $2500

Para lançar a compra de um determinado bem. Exemplo:

Balanço Pessoal antes da compra do carro

Balanço Patrimonial Pessoal

Ativo

Dinheiro no Bolso - $600

Banco - $700

Poupança - $25.000

Passivo

Compra de um carro

D – Aquisição de veiculo novo $25.000

C – Poupança

$25.000

Balanço Pessoal após a compra do carro

Balanço Patrimonial Pessoal

Ativo

Dinheiro no Bolso - $600

Banco - $700

Poupança - $ 0

Passivo

Ativo Não Circulante

Imobilizado

Carro novo– $25.000

Inúmeros serão os lançamentos contábeis para os registros diários de um indivíduo,

nesse tópico se encontra um breve modelo de lançamentos contábeis e como o Balanço

Patrimonial Pessoal se comportou antes e depois das operações rotineiras.

2.3.3 Orçamento

8

Para Padoveze (2011, p.197) “orçar significa processar os dados constantes do sistema

de informação contábil de hoje, introduzindo os dados previstos para o próximo exercício,

considerando as alterações já definidas para o próximo exercício”. O autor afirma que o ponto

fundamental é o processo de estabelecer e coordenar objetivos para todas as áreas da empresa,

de forma tal que todos trabalhem sinergicamente em busca dos planos de lucros.

Através desses conceitos podemos pontuar o orçamento com uma ferramenta essencial

para as empresas manterem o foco no planejamento e controle pré-estabelecidos. Desta forma

o próximo tópico abordará o orçamento para auxílio pessoal.

2.3.3.1 Orçamento Pessoal

Para que as metas e objetivos estabelecidos no planejamento financeiro sejam

alcançados, o orçamento pessoal servirá como uma ferramenta de controle mensal. Tendo em

vista que o mesmo oferece aos usuários de forma clara como as movimentações financeiras se

comportaram no decorrer dos períodos.

Souza e Torralvo (2008, p.81) apontam que a primeira etapa para elaborar um

orçamento doméstico é levantar os valores que irão compor as receitas (salário, alugueis, prólabore, dividendos, investimentos e empréstimos a terceiros) de uma pessoa ou de uma

família. Para a segunda etapa, os autores julgam importante levantar as despesas previsíveis

(moradia, automóvel, comunicações, alimentação, educação) e despesas variáveis (vestuário,

esporte e lazer, higiene e bem-estar), e guardar um valor para gastos inesperados. E

finalmente para a terceira etapa devem ser determinados os objetivos a serem seguidos, sejam

eles objetivos de consumo ou objetivos financeiros.

Definir o orçamento pessoal como ferramenta de auxílio na obtenção dos objetivos

propostos no planejamento financeiro é também aproximar da realidade dos indivíduos a

ferramenta que os tornará mais próximos do balanço patrimonial pessoal que é a proposta

deste estudo.

3 Procedimentos metodológicos

Neste tópico serão apresentados os procedimentos metodológicos da pesquisa, se

utilizando de métodos e técnicas de metodologia científica. Beuren (2010 p. 54) destaca que

“o rigor científico da pesquisa e a qualidade dos resultados do estudo dependem da correta

definição dos métodos e procedimentos a serem adotados para a observação e coleta de dados,

a mensuração das variáveis e as técnicas de análise de dados”.

Quanto à abordagem do problema será adotado o método de pesquisa qualitativa. Na

pesquisa qualitativa concebem-se análises mais profundas em relações ao fenômeno que está

sendo estudado. A abordagem qualitativa visa destacar características não observadas por

meio de um estudo quantitativo, haja vista a superficialidade deste último. (BEUREN, 2010,

p. 92)

As tipologias utilizadas neste estudo são duas a exploratória e a bibliográfica. Beuren

(2010, p.80) acerca de pesquisa exploratória aborda que:

A caracterização do estudo como pesquisa exploratória normalmente ocorre quando

há pouco conhecimento sobre a temática a ser abordada. Por meio de estudo

exploratório busca-se conhecer com maior profundidade o assunto de modo a tornálo mais claro ou construir questões importantes para a condução da pesquisa.

Abordando a pesquisa bibliográfica Ribeiro (2010, p.54) afirma que “é uma pesquisa

realizada pela maioria dos pesquisadores mesmo em seu preâmbulo. Essa pesquisa explica e

discute um tema ou problema com base em referências teóricas já publicadas em livros,

9

revistas, periódicos, artigos científicos etc”. No que diz respeito a estudos contábeis, percebese que a pesquisa bibliográfica está sempre presente, seja como parte integrante de outro tipo

de pesquisa ou exclusivamente enquanto delineamento. (BEUREN, p.87)

Diante das citações desses autores a pesquisa ganha caráter exploratório por estar se

tratando de assunto novo para os pesquisadores contábeis e se torna bibliográfica por se

utilizar de dados de outros autores que ainda pouco escreveram acerca do objetivo desta

pesquisa.

Ribeiro (2010, p.33) define método como “etapas dispostas ordenadamente para

investigação da verdade, no estudo de uma ciência para atingir determinada finalidade”. Este

estudo se utilizará do método dedutivo. Segundo Ribeiro (2010, p.34):

Método Dedutivo – transforma enunciados universais em particularidades. O ponto

de partida é a premissa antecedente, que tem valor universal, e o ponto de chegada é

o consequente (premissa particular).

A análise de dados significa trabalhar com todo material obtido durante a pesquisa,

ou seja, relatos de observações, transcrições, as informações dos documentos da pesquisa e

quaisquer outros dados disponíveis (Beuren, 2010). Ainda Beuren (2010, p 139), “a análise

descritiva pode ser empregada nos trabalhos monográficos que procuram descobrir e

investigar a relação entre variáveis e fenômeno”.

Os dados foram retirados do sistema em apresentação e depois contextualizados no

trabalho, onde se descreve o sistema workflow, sua funcionalidade, qual foi a demanda de

criação deste sistema e quais ferramentas são utilizadas para fazer o gerenciamento de tarefas

ao qual o sistema se destina.

4. Desenvolvimento

4.1 Qual sua relação com o dinheiro

Frankenberg (1999, p.33) afirma que “em razão dos muitos anos de regime autoritário

em nosso país, as pessoas aprenderam a engolir suas mágoas e queixas políticas, econômicas

e sociais. "O autor ainda ressalta que “em decorrência da era da inflação constante, muita

gente continua humilde e submissa, sem dar o devido valor ao seu dinheiro – geralmente,

ganho a duras penas”.

Outro fator que se instaurou junto com as dificuldades do período inflacionário e que

se arrasta ao longo dos anos é a questão da população deter pouco ou nenhum conhecimento

sobre educação financeira. A situação financeira vivida pelas famílias em nosso país se torna

o reflexo dessa falta de disciplina.

Segundo a pesquisa realizada pelo Instituto de Pesquisa Econômica Aplicada (Ipea)

que calculou o Índice de Expectativas das Famílias (IEF) – 2013, constatou que 54,15% das

famílias entrevistadas declararam ter alguma dívida. Entre as famílias endividadas, a dívida

média atingiu o valor de R$ 5.426,59. A pesquisa ainda verificou que quase 20% das famílias

têm alguma conta atrasada, mas cerca de 60% acreditam que conseguirão quitar essas dívidas

total ou parcialmente no próximo mês.

Gastar com prudência significa saber diferenciar o que é essencial do que é supérfluo.

Avaliar com cuidado se determinado eletrodoméstico, uma roupa, um produto alimentício é

necessário ou apenas capricho dispensável é uma capacidade que nem todos possuem. Quem

não sabe fazer isso pode se arrepender algumas horas após a compra, mas o estrago estará

feito. (FRANKENBERG, 1999, p.39)

Os fatos geradores do endividamento são inúmeros, ocorrem devido a escolhas

ocasionadas pela “necessidade” criada pelo indivíduo, pela facilidade em obter o crédito com

10

operadoras de cartão de crédito, crediário em lojas, pelo fato de demonstrar melhor condição

social através de bens e vestuário (status), fatores psicológicos, pois trará um bem estar

momentâneo na realização de compras, mas os resultados posteriores a esta aquisição

realizada de forma irracional terá consequências futuras.

Diante disso o indivíduo que realmente almeja sair da estatística do endividamento e

da falta de conhecimento ocasionado pelo processo que o país enfrentou nos últimos 20 anos,

deve se atentar rigorosamente aos objetivos que deseja alcançar e o planejamento financeiro

que pretende seguir.

Frankenberg (1999, p.77) ressalta que “depois de ter em mãos um completo

levantamento de receitas e despesas e de eliminar certos itens, é o momento de iniciar um

programa de poupança e investimento voltado para as metas prioritárias”. Através desta

perspectiva, Macedo (2010, p.37) realiza três análises e sugere dicas que se encontram no

quadro abaixo elaborado pelo autor desta pesquisa:

Sinal Verde (Receitas maiores que as despesas)

Parabéns! Você faz parte de uma minoria. Aproveite para investir o dinheiro que sobra no fim do mês!

Porem lembre-se: gastar menos do que ganha é poupar, mas só poupar não resolve. Você precisa

investir bem o seu dinheiro.

Sinal Amarelo (Receitas iguais a despesas)

Fique atento. Procure formas de fazer sobrar e comece a rever seu orçamento.

Sinal Vermelho (Receitas menores que despesas)

Atenção! Você gosta de viver perigosamente. Tome medidas urgentes para deixar de pagar juros e saia

já do vermelho.

Quadro 4 – Como você está?

Fonte: Macedo (2010, p.37) adaptado pelos autores

Macedo (2010, p.38) ainda complementa “se você estiver no sinal vermelho ou

amarelo, precisará mexer nos gastos. Primeiro, converse com sua família e veja se há

desperdício em contas como luz, água ou telefone. Analise também se vocês gastam demais

em viagens, restaurantes, roupas e cinema. Elimine completamente tudo aquilo que não

contribui para sua qualidade de vida. Entre esses gastos está o pagamento de juros, que corrói

sua renda e seu patrimônio”.

Desta forma o próximo tópico irá abordar acerca do balanço patrimonial pessoal e o

orçamento pessoal com um novo layout, tratando as contas do balanço patrimonial pessoal de

forma mais simples e de fácil compreensão/assimilação e o orçamento pessoal com suas

contas que estarão focadas diretamente ao passivo, separadas por grupos, assim colaborando

com a proposta de facilitar o entendimento das duas ferramentas contábeis.

4.2 A Batalha Final

Neste tópico serão apresentadas as ferramentas que foram adaptadas para a

contabilização do patrimônio pessoal e como cada uma delas irá funcionar e auxiliar no

planejamento e controle financeiro.

No quadro abaixo segue o balanço patrimonial pessoal proposto pelos autores:

BALANÇO PATRIMONIAL PESSOAL

ATIVO (DIREITOS)

PASSIVO (OBRIGAÇÕES)

ATIVO CIRCULANTE

PASSIVO CIRCULANTE

Dinheiro vivo

R$ .......

Moradia

R$ .......

Conta-corrente

R$ .......

Alimentação

R$ .......

11

Caderneta de Poupança

R$ .......

Transporte

R$ .......

Fundos de Investimentos

R$ .......

Saúde

R$ .......

Educação

R$ .......

R$ .......

Lazer/informação/entretenimento

R$ .......

R$ .......

Outros gastos

R$ .......

Reservas para gastos futuros

Outros ativos financeiros

R$ .......

R$ .......

R$ .......

ATIVO NÃO CIRCULANTE

PASSIVO NÃO CIRCULANTE

Veículos

R$ .......

Empréstimo Imobiliário

R$ .......

Motocicleta

R$ .......

Financiamento do carro

R$ .......

Casa Própria

R$ .......

Barco

R$ .......

Outros Imóveis

R$ .......

Patrimônio Líquido

R$ .......

Ativos – Passivos

R$ .......

TOTAL

R$ .......

R$ .......

TOTAL

R$ .......

Quadro 5 – Balanço Patrimonial Pessoal

Fonte: elaborados pelos autores

No que tange as informações contidas no quadro 5, segue suas características:

Primeiro as informações contidas no lado esquerdo do quadro, onde estão os ativos,

que totalizam todos os bens e direitos do individuo.

a) ATIVO CIRCULANTE – neste grupo ficaram registradas todas as rendas do

individuo ou da família, que ficará dividido em contas para que facilite a visualização de suas

rendas adquiridas através de seu trabalho, pró-labore, juros, atividades extras que gerem renda

e também as reservas como a poupança e os fundos de investimentos que terão fins

específicos de aposentadoria, compra de imóveis ou de viagens sob programação e uma conta

de reserva para gastos futuros.

De acordo com a pesquisa nacional da Federação do Comércio do Rio de Janeiro

(Fecomércio RJ/Ipsos, 2013), apenas 16% dos brasileiros tem algum dinheiro guardado,

dentre esses, 81% aplicam suas reservas na poupança, seguido da opção guardar o dinheiro

em casa com 14% e fundo de investimento com 6%. Esta informação merece destaque, pois,

serve como uma dica para os investidores que são muito conservadores e acreditam num

possível novo golpe do governo.

b) ATIVO NÃO CIRCULANTE – ficaram registrados os bens que não geram renda,

mas que compõem o patrimônio do individuo ou da família. Os valores registrados aqui não

podem ser “almejados”, eles devem estar o mais próximo possível da realidade do mercado,

evitando assim uma falsa sensação de valores para os bens que por algum motivo poderão ser

vendidos para a quitação de uma divida ou mesmo para aquisição de outro bem.

Busque sempre estar atualizando o ativo não circulante de seis em seis meses ou

anualmente, pois alguns bens imóveis perdem valor devido ao tempo de uso como carros,

motos e barcos e alguns imóveis ganham valor devido à bem feitorias e localização como a

casa própria ou outros imóveis para aluguel e até mesmo os terrenos.

Em seguida temos o lado direito do quadro, onde estão registrados o passivo e o

patrimônio líquido. No passivo estarão registrados as obrigações do individuo e no patrimônio

líquido estará a situação financeira pertencente ao utilizador da ferramenta.

12

a) PASSIVO CIRCULANTE – ficaram registradas a despesas, gastos, que compõem

as necessidades do individuo no período. As informações ocorrerão em subgrupos como

moradia, alimentação, transporte, saúde, educação, lazer/informação/entretenimento e outros

gastos. Cada subgrupo desses foi subdividido em varias outras obrigações, mas que serão

somadas e embutidas em seus respectivos subgrupos através do orçamento pessoal.

Lembrando sempre! Quanto menores forem os valores do passivo circulante, mais lhe

sobrará para cumprir com as metas do planejamento financeiro e quanto maiores forem às

obrigações, maiores também serão as dificuldades para se alcançar as metas do planejamento

financeiro.

b) PASSIVO NÃO CIRCULANTE – ficaram registradas as contas que sempre serão

lançadas diretamente no balanço, nelas constarão os valores devidos para o próximo

exercício, ou seja, para o próximo ano.

c) PATRIMONIO LIQUIDO – é com a informação gerada por esse grupo que o

individuo poderá verificar sua situação financeira, pois o mesmo irá calcular o valor total de

seus bens e direitos e irá subtrair pelo valor total de suas obrigações, caracterizando o seguinte

calculo: ATIVO – PASSIVO = PATRIMONIO LIQUIDO. Verificando sua situação, lembrese das dicas oferecidas pelo autor Macedo (2010, p.37) no quadro 4.

Feito o levantamento patrimonial, Macedo (2010, p.34) determina que “a próxima

etapa é descobrir para onde vai o seu dinheiro. Para isso, elabore um orçamento familiar, que

nada mais é do que um plano de gastos e poupança. Comece “tirando uma fotografia” de suas

receitas e despesas durante o mês”.

Segue abaixo no quadro a planilha de orçamento familiar:

Mês

Detalhamento

DINHEIRO VIVO

CONTA CORRENTE

CADERNETA DE POUPANÇA

FUNDOS DE INVESTIMENTO

OUTROS ATIVOS FINANCEIROS

DESPESAS

MORADIA

ALUGUEL

IMPOSTOS

CONDOMINIO/GAS

PRESTACAO DO IMOVEL

SEGURO DO IMOVEL

LUZ

AGUA

TELEFONE/INTERNET

ALIMENTAÇÃO

SUPERMERCADO

RESTAURANTE

PANIFICADORA/CAFÉ

TRANSPORTE

PRESTAÇÃO DO AUTOMOVEL

SEGURO DO AUTOMOVEL

IMPOSTOS

ONIBUS/METRO/TREM

M1

M2

...

M12

Total prox.

12 meses

13

SAÚDE

PLANO DE SAÚDE

MÉDICO/DENTISTA

TRATAMENTOS ESTÉTICOS

FARMÁCIA

EDUCAÇÃO

MENSALIDADES ESCOLARES

CURSO DE IDIOMAS/COMPUTAÇAÃO

LIVROS

LAZER/INORMAÇÃO/ENTRETENIMENTO

SHOW/CASAS NOTURNAS

ACADEMIA/CINEMA

JORNAIS/REVISTAS

TV POR ASSINATURA

OUTROS GASTOS

DIVIDAS COM PARTICULARES

DIVIDAS EM LOJAS

SALÃO DE BELEZA

RESERVAS PARA GASTOS FUTURO

IMPOSTOS

VIAGEM

Quadro 6 – Planilha de Orçamento Familiar

Fonte: elaborado pelos autores.

5 - Conclusão

Ao elaborar está planilha para o calculo do orçamento familiar, desafios foram

encontrados, devido aos vários modos de vida que possuímos em nosso cotidiano, mas,

mesmo assim a planilha foi elaborada, contento os principais meios de receitas e as despesas

mais comuns em todos os indivíduos, foram separadas por grupos que através da

nomenclatura imposta vão adequar suas respectivas despesas.

Os lançamentos realizados na planilha serão para acompanhar os próximos doze meses

do ano, surgindo à necessidade de eliminar ou acrescentar algumas contas a pessoa que se

utilizar da ferramenta poderá realizar essas alterações.

Para as contas de receitas não foram elaborados grupos devido à importância do

individuo visualizar no balanço patrimonial pessoal quais são suas receitais. Para as contas de

despesas foram elaborados grupos com uma linguagem mais universal das despesas inseridas

em cada grupo correspondente. Na planilha deverão ser lançados todos os gastos nas suas

respectivas contas e ao final do mês e o valor de cada conta irá totalizar o seu grupo

correspondente.

Referências

CADORIN, Eliana Marcon. Finanças Pessoais: Um estudo com professores do Município de Araranguá – SC.

2012. 98 f. Monografia (Bacharel em Ciências Contábeis) – Universidade do Extremo Oeste Catarinense,

Criciúma.

SÁ, Antonio Lopes de. História Geral e das Doutrinas da Contabilidade. 1. ed. São Paulo: Atlas,1997.

SÁ, Antonio Lopes de. Teoria da Contabilidade. 1. ed. São Paulo: Atlas, 1998.

14

SCHIMDT, Paulo; SANTOS, José Luiz dos. História do Pensamento Contábil (Coleção resumos de

contabilidade; v. 8). 1. ed. São Paulo: Atlas, 2006

MONTEIRO, Martin Noel. O ensino e a Formação Profissional em Contabilidade: Algumas reflexões sobre

princípios básicos de contabilidade. Revista Paulista de Contabilidade. São Paulo: SCSP, v. 62, n. 465. 1983.

SILVA, Antonio Carlos Ribeiro da; MARTINS, Wilson Thomé Sardinha. História do Pensamento Contábil:

com ênfase na História da Contabilidade Brasileira. 2. ed. Curitiba: Juruá, 2011.

LUQUET, Mara. Guia Valor econômico de finanças pessoais. 2. ed. rev. e atual. São Paulo: Globo, 2007.

Disponível

em

<

http://books.google.com.br/books?id=yrvJ51PenHMC&printsec=frontcover&hl=ptBR&source=gbs_ge_summary_r&cad=0#v=onepage&q&f=true>. Acesso em 25 set. 13.

SERASA. Guia Serasa Experian de orientação ao cidadão: Saiba como evitar a inadimplência e garantir o seu

futuro. Disponível em: <http://www.serasaexperian.com.br/guia/32.htm>. Acesso em 24 set. 13.

ROJO, Claudio A.; et al. Finanças Pessoais: O ouro do conhecimento de todos os tempos. 1. ed. Cascavel,

Paraná: Editora DRHS, 2012.

PADOVEZE, Clóvis Luís. Controladoria: Estratégica e Operacional. 2. ed. São Paulo: Cengage Learning,

2011.

PADOVEZE, Clóvis Luís. Manual de Contabilidade Básica: contabilidade introdutória e intermediária. 8. ed.

São Paulo: Atlas, 2012.

SOUZA, Almir Ferreira; TORRALVO, Caio Fragata. Aprenda a administrar seu dinheiro: coloque em prática

o planejamento financeiro pessoal e viva com mais liberdade. 1. ed. São Paulo: Saraiva. 2008.

SOUZA, Almir Ferreira; TORRALVO, Caio Fragata. A gestão dos próprios recursos e a importância do

planejamento financeiro pessoal. VII SemeAD, - Seminários de administração. FEA-USP. Disponível em <

http://www.ead.fea.usp.br/semead/7semead/paginas/artigos%20recebidos/Finan%E7as/FIN01_A_gest%E3o_dos_pr%F3prios_recursos.PDF>. Acesso em: 19 ago. 2013.

IUDÍCIBUS, Sérgio de; MARION, José Carlos; PEREIRA, Elias. Dicionário de termos de Contabilidade:

breves definições, conceitos e palavras-chave de Contabilidade e áreas correlatas. 2. ed. São Paulo: Atlas, 2003.

RIBEIRO, Osni Moura. Demonstrações Financeiras: mudanças na lei das sociedades por ações como era e

como ficou. 1. ed. São Paulo: Saraiva, 2008.

GITMAN. Lawrence J. Princípios de Administração Financeira. 10. ed. São Paulo: Pearson Education Brasil,

2003.

MACEDO, Jurandir Sell Jr. A Árvore do Dinheiro: Guia para cultivar a sua independência financeira (Coleção

Expo Money). 1. ed. 5. reimp. Rio de Janeiro: Elsevier, 2010.

IUDÍCIBUS, Sérgio de. Contabilidade Introdutória: Equipe de professores da Faculdade de Economia,

Administração e Contabilidade da USP; Coordenação Sérgio de Iudíbus. 10. ed. 2. reimpr. São Paulo: Atlas,

2007.

FRANKENBERG, Louis. Seu Futuro Financeiro: Você é o maior responsável. 4. ed. Rio de Janeiro: Campus,

1999.

FECOMÉRCIO RJ. Mais brasileiros diversificam investimento, mas poupança ainda lidera com folga.

Disponível

em:

<http://www.fecomerciorj.org.br/publique/cgi/cgilua.exe/sys/start.htm?UserActiveTemplate=fecomercio2008&from_info_index=11&inf

oid=12874&sid=96>. Acesso em: 22/10/2013.

IPEA.

Índice

de

Expectativas

das

Famílias

(IEF)

Ago-2013.

Disponível

http://www.ipea.gov.br/portal/images/stories/PDFs/IEF/100831_ief1.pdf>. Acesso em: 22 out. 13.

em:

<

![Apostila de Contabilidade Básica I [4]](http://s1.studylibpt.com/store/data/000495922_1-bb2c3f4c3e1f962ed82dd7f8a4aeae7e-300x300.png)