CitiFirst Capital Protegido FIC FIM

O fundo CitiFirst Capital Protegido FIC FIM representa uma oportunidade para investidores em razão do investimento no CitiFirst Capital

Protegido Master Global XXIII FIM, que busca retorno mediante a utilização de operações estruturadas de renda variável no mercado

internacional, cujo ativo de referência é uma cesta de ações representada por Disney Company (DIS), General Mills Inc (GIS) e Cisco

Systems Inc (CSCO), todas com pesos iguais na Data de Início da Estratégia. O cotista, ao término da estratégia do Fundo Investido,

dentre os cenários hipotéticos abaixo representados, poderá obter uma Taxa de Retorno Inicial³ e uma Taxa de Retorno Adicional³, a ser

1

definida na Data de Início da Estratégia, com a possibilidade, ainda, da proteção do Capital Investido , desde que, em qualquer caso, mantenha o

investimento no Fundo até a Data de Término da Estratégia, inclusive.

TERMOS DO CITIFIRST CAPITAL PROTEGIDO FIC FIM (“Fundo”)

Administrador e Gestor

Citibank DTVM S/A

Distribuidor

Banco Citibank S/A

Público alvo

Clientes do Banco Citibank S.A.

Data de vencimento do fundo

Prazo indeterminado

Aplicação inicial

R$ 25.000,00

Valor mínimo para resgate

Não Há

Saldo mínimo

R$ 2.500,00

Taxa de Administração

O Fundo não cobra taxa de administração.

Porém, deverá arcar com as taxas de

administração do Fundo Investido, que poderá

ser de, no mínimo, 0% a.a. e, no máximo,

0,17% a.a.

Aplicação

Entre os dias 02/05/2017 e 25/05/2017 até as

14h00

Resgate

Conversão de D+0 (cota de fechamento) e

liquidação em D+5, contados a partir da

respectiva solicitação de resgate.

OBJETIVO

O fundo CitiFirst Capital Protegido FIC FIM, inscrito no CNPJ sob

o

nº

13.547.640/0001-68,

aplicará

seus

recursos

preponderantemente no CitiFirst Capital Protegido Master Global

XXIII Fundo de Investimento Multimercado, inscrito no CNPJ sob

o nº 26.541.658/0001-02 (“Fundo Investido” ou “CitiFirst Capital

Protegido Master Global XXIII FIM”), abaixo descrito e cujo

objetivo consiste em buscar retorno decorrente da estratégia de

investimento em derivativos, cujo ativo referência é uma cesta de

ações, composta por Disney Company (DIS), General Mills Inc

(GIS) e Cisco Systems Inc (CSCO), todas com o mesmo peso na

Data de Início da Estratégia (“Carteira Teórica de Ações”)², de

forma a obter ganho conforme a variação da Carteira Teórica de

Ações dentro de diversos cenários hipotéticos abaixo

representados, podendo, a depender da materialização de

determinado cenário hipotético ao final do prazo da estratégia,

apresentar uma Taxa de Retorno Inicial³ e uma Taxa de Retorno

Adicional³, a ser definida na Data de Início da Estratégia, com a

possibilidade, ainda, de proteção do Capital Investido¹, desde

que, em qualquer caso, os cotistas permaneçam no Fundo até (e

inclusive) a Data de Término da Estratégia, observadas as

limitações e condições dispostas nos seus respectivos

Regulamentos e Formulários de Informações Complementares.

TODAS AS INFORMAÇÕES ABAIXO SÃO REFERENTES AO CITIFIRST CAPITAL PROTEGIDO MASTER GLOBAL XXIII FIM (“Fundo Investido”)

Fundo que receberá investimento

CitiFirst Capital Protegido Master Global XXIII

FIM

Carteira Teórica de Ações²

Composta por Disney Company (DIS), General

Mills Inc (GIS), ambas negociadas na Bolsa

Americana NYSE, e Cisco Systems Inc (CSCO),

negociada na Bolsa Americana NASDAQ, todas

com pesos iguais na Data de Início da

Estratégia.

Data de Início da Estratégia

26/05/2017

Data de Término da Estratégia

16/11/2018

Proteção do Capital

Capital Investido , apenas ao término da

estratégia e desde que seja mantido o

investimento no Fundo até a Data de Término da

Estratégia, inclusive.

Taxa de Retorno Inicial³

Dependendo da materialização de determinado

cenário hipotético ao final do prazo da estratégia,

há possibilidade de retorno de uma taxa inicial de

10% (dez por cento) no período do investimento

sobre o Capital Investido ao final do prazo da

estratégia, apenas se o investimento for mantido

no Fundo até a Data de Término da Estratégia,

inclusive.

1

OBJETIVO

Buscar obter retorno mediante a utilização de operações

estruturadas de renda variável no mercado internacional, cujo

ativo de referência é uma cesta de ações representada por

Disney Company (DIS), General Mills Inc (GIS), ambas

negociadas na Bolsa Americana NYSE, e Cisco Systems Inc

(CSCO), negociada na Bolsa Americana NASDAQ, todas com

pesos iguais na Data de Início da Estratégia (“Carteira Teórica

de Ações”), de forma a obter ganho conforme a variação da

Carteira Teórica de Ações dentro de diversos cenários

hipotéticos abaixo representados, podendo, a depender da

materialização de determinado cenário hipotético ao final do

prazo da estratégia, apresentar uma Taxa de Retorno Inicial³ e

uma Taxa de Retorno Adicional³, a ser definida na Data de

Início da Estratégia, com a possibilidade, ainda, da proteção do

1

Capital Investido , desde que, em qualquer caso, o cotista

mantenha o investimento no Fundo até a Data de Término da

estratégia, inclusive, observadas as limitações e condições

dispostas no seu respectivo Regulamento e Formulário de

Informações Complementares.

1 Entende-se como Capital Investido o valor inicial investido, descontado das retenções de tributo na fonte e de todas e quaisquer taxas e despesas, previstas no regulamento e Formulário de Informações

Complementares do Fundo e do Fundo Investido, incluindo, mas não se limitando, às taxas de administração e ingresso.

2 As ações da CARTEIRA TEÓRICA DE AÇÕES Disney Company (DIS) e General Mills Inc (GIS) são negociadas na Bolsa Americana NYSE, e podem ser verificadas através do endereço eletrônico

www.nyse.com, enquanto as ações Cisco Systems Inc (CSCO) são negociadas na bolsa Americana NASDAQ, e podem ser verificas através do endereço eletrônico https://www.nasdaq.com/

3 OS RETORNOS HIPOTÉTICOS CONSTANTES ACIMA CONSISTEM NO OBJETIVO A SER PERSEGUIDO PELO ADMINISTRADOR, NÃO HAVENDO QUALQUER PROMESSA, GARANTIA OU

SUGESTÃO DE RENTABILIDADE OU DE PROTEÇÃO DO CAPITAL INVESTIDO. Caso haja resgate antes da data de término da estratégia (inclusive), serão utilizadas as taxas de mercado no momento do

resgate, sendo que nesta situação, há maior risco de ocorrer a perda do principal investido, não havendo, portanto, garantia de proteção do Capital Investido. É RECOMENDADA A LEITURA CUIDADOSA

DOS FATORES DE RISCO A QUE O FUNDO ESTÁ EXPOSTO.

Taxa de Retorno Adicional³

Taxa de Retorno Total³

Barreira de Observação 1

Barreira de Observação 2

Taxa de administração

A Taxa de Retorno Adicional será definida na

Data de Início da Estratégia e comunicada aos

cotistas pelo Administrador do Fundo, sendo CENÁRIOS HIPOTÉTICOS

aplicada sobre o Capital Investido ao final do

prazo da estratégia, apenas se o investimento for a) Caso, na Data de Término da Estratégia, o Valor Final da

mantido no Fundo até a Data de Término da

Carteira Teórica de Ações seja igual ou superior à Barreira de

Estratégia, inclusive.

Observação 2, o cotista poderá receber, ao final do prazo da

estratégia, e desde que mantenha o investimento até a Data de

Composta pelo somatório da Taxa de Retorno

Inicial e da Taxa de Retorno Adicional.

Término da Estratégia (inclusive), o Capital Investido¹,

acrescido da Taxa de Retorno Total.

Representa 100% (cem por cento) do Valor

Inicial da Carteira Teórica de Ações. A

verificação da Barreira de Observação 1 será b) Caso, na Data de Término da Estratégia, o Valor Final da

feita no fechamento da Data de Término da

Carteira Teórica de Ações esteja entre a Barreira de

Estratégia.

Observação 1 e a Barreira de Observação 2, o cotista poderá

receber, ao final do prazo da estratégia, e desde que mantenha

A Barreira de Observação 2 será definida na

Data de Início da Estratégia, e comunicada aos

o investimento até a Data de Término da Estratégia (inclusive),

cotistas pelo Administrador do Fundo, entre

o Capital Investido¹, acrescido da Taxa de Retorno Inicial.

110% (cento e dez por cento) e 116% (cento e

dezesseis por cento) do Valor Inicial da Carteira c) Caso, na Data de Término da Estratégia, o Valor Final da

Teórica de Ações. A verificação da Barreira de

Carteira Teórica de Ações seja igual ou inferior à Barreira de

Observação 2 será feita no fechamento da Data

Observação 1, o cotista poderá receber, ao final do prazo da

de Término da Estratégia.

estratégia, e desde que mantenha o investimento até a Data de

O Fundo Investido não cobra taxa de

Término da Estratégia (inclusive), o Capital Investido¹.

administração. Porém, considerando que os

fundos de investimento nos quais o Fundo

Investido investe seus recursos poderão cobrar

taxa de administração, o Fundo Investido, na

qualidade de cotista, deverá arcar com tal

encargo, o qual será de no mínimo 0% a.a. e no

máximo 0,17% a.a. da parcela do Patrimônio

Líquido do Fundo Investido que estiver alocada

em fundos investidos que cobrem taxa de

administração.

Taxa de Ingresso

2,5% (dois e meio por cento)

Taxa de performance e/ou de saída

Não há

Valor Inicial da Carteira de Teórica

de Ações

Valor de fechamento da Carteira Teórica de

Ações, apurado no dia 26/05/2017.

Valor Final da Carteira Teórica de

Ações

Valor de fechamento da Carteira Teórica de

Ações, apurado no dia 16/11/2018.

Classificação ANBIMA

Multimercado Capital Protegido

CENÁRIOS HIPOTÉTICOS DO INVESTIMENTO

Os valores constantes dos cenários abaixo são meramente informativos e não devem ser considerados como expectativa de retorno.

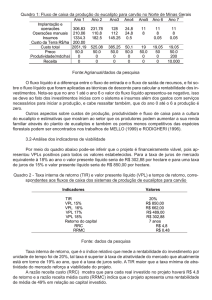

Cenários Hipotéticos

1

2

3

Caso, na Data de Término da Estratégia, o Valor

Final da Carteira Teórica de Ações esteja

Valor Final da Carteira Teórica de Ações na

Data de Término da Estratégia

Retorno esperado em 16/11/2018 (Data de

Término da Estratégia)

Igual ou superior à Barreira de Observação 2

O cotista poderá receber, ao final do prazo da

estratégia, e desde que mantenha o

investimento até a data de término da estratégia

(inclusive), o Capital Investido + Taxa de

Retorno Total³

Entre a Barreira de Observação 1 e a Barreira

de Observação 2

O cotista poderá receber, ao final do prazo da

estratégia, e desde que mantenha o

investimento até a data de término da

estratégia (inclusive), o Capital Investido +

Taxa de Retorno Inicial³

Igual ou inferior à Barreira de Observação 1

O cotista poderá receber, ao final do prazo da

estratégia, e desde que mantenha o

investimento até a data de término da

estratégia (inclusive), o Capital Investido.

Cenário 1

Barreira de

Observação 2

Retorno em 16/11/18 (Data de Término da Estratégia):

1

Capital Investido + Taxa de RetornoTotal³

0%

Cenário 2

(Barreira de

Observação 1)

Barreira de

Observação 2

Retorno em 16/11/18 (Data de Término da Estratégia):

1

Capital Investido + Taxa de Retorno Inicial³

Cenário 3

0%

(Barreira de

Observação 1)

Barreira de

Observação 2

Retorno em 16/11/18 (Data de Término da Estratégia):

Capital Investido

1

0%

Legenda

(Barreira de

Observação 1)

Valor da Carteira Teórica de Ações

Barreira de Observação 1

Barreira de Observação 2

* As rentabilidades demonstradas em relação à data de término da estratégia estão líquidas de taxa de ingresso especificada no regulamento do Fundo

Investido, mas podem variar em função da tributação.

Potenciais cenários de retorno podem variar dependendo da oscilação do mercado.

O cotista ao investir no Fundo está ciente e consorte de que o percentual da Barreira de Observação 2 só será divulgado na Data de Início da Estratégia, ou

seja, posteriormente ao investimento no Fundo, sendo que não há, para os resgates antecipados, garantia do Capital Investido.

** OS RETORNOS HIPOTÉTICOS CONSTANTES DA TABELA ACIMA CONSISTEM NO OBJETIVO A SER PERSEGUIDO PELO ADMINISTRADOR,

NÃO HAVENDO QUALQUER PROMESSA, GARANTIA OU SUGESTÃO DE RENTABILIDADE OU DE PROTEÇÃO DO CAPITAL INVESTIDO.

As aplicações em fundos de investimento estão sujeitas a riscos de investimento, incluindo a possibilidade de perda do capital investido e não são

garantidas pelo ADMINISTRADOR, GESTOR, Distribuidor, por qualquer mecanismo de seguro ou, ainda, pelo Fundo Garantidor de Créditos (FGC). Caso

haja resgate antes da Data de Término da Estratégia (inclusive), serão utilizadas as taxas de mercado no momento do resgate, sendo que nesta situação,

há maior risco de ocorrer a perda do principal investido, não havendo, portanto, garantia de proteção do Capital Investido. É RECOMENDADA A LEITURA

CUIDADOSA DOS FATORES DE RISCO A QUE O FUNDO ESTÁ EXPOSTO.

PRINCIPAIS FATORES DE RISCO

■ Quaisquer resgates realizados antes e inclusive no dia 16/11/18, serão efetuados conforme as condições e os preços de mercado, ou seja, não há, para

1

os resgates antecipados, garantia do Capital Investido . Os retornos apresentados somente são projetados para investidores que permanecerem nos

Fundos até a Data de Término da Estratégia, inclusive.

■ O Fundo aplica seus recursos em fundo de investimento que utiliza estratégias, inclusive com derivativos, que podem resultar em significativas perdas

patrimoniais para os cotistas.

■ O Fundo e o Fundo Investido podem estar expostos à significativa concentração em ativos financeiros de poucos emissores podendo acarretar os riscos

daí decorrentes.

■ O investidor poderá ter um retorno menor do que se tivesse investido diretamente nas ações que compõem a Carteira Teórica de Ações.

■ O Fundo e o Fundo Investido estão sujeitos, entre outros, aos riscos de Mercado, de Liquidez, de Crédito, de Concentração, de Utilização de Derivativos e

risco relacionado aos investimentos no exterior, que são descritos em detalhes em seus regulamentos e formulários de informações complementares.

■ O Fundo e o Fundo Investido manterão uma carteira de ativos financeiros que poderá incluir títulos públicos, emitidos pelo Tesouro Nacional e/ou Banco

Central do Brasil; contratos de derivativos; operações compromissadas lastreadas em títulos públicos e cotas de fundos de investimento que operem com

contratos de derivativos, descritos em detalhes nos seus regulamentos e formulários de informações complementares. Os retornos dos investimentos

realizados nos Fundos dependem do valor patrimonial líquido dos ativos financeiros que compõem a carteira do Fundo Investido. Nem o Fundo nem o

Administrador/Gestor garantem rentabilidade decorrente da estratégia descrita acima.

■ É importante frisar que a cota diária do Fundo Investido não depende exclusivamente da variação da Carteira Teórica de Ações.

■ Antes de investir leia atentamente o regulamento, o formulário de informações complementares e a lâmina de informações essenciais do Fundo e do Fundo

Investido, principalmente a seção de Fatores de Risco.

■ Em função da tributação, riscos e taxas, o cotista poderá receber valor inferior ao Capital Investido.

O fundo CitiFirst Capital Protegido Fundo de Investimento em Cotas de Fundos de Investimento Multimercado, CNPJ

n°13.547.640/0001-68 e o CitiFirst Capital Protegido Master Global XXIII Fundo de Investimento Multimercado, CNPJ n°

26.541.658/0001-02, (TIPO ANBIMA: Multimercado Capital Protegido) nos quais serão investidos os recursos, são parte da família

de fundos de investimentos do CitiFirst by Citi e são administrados e geridos pela Citibank DTVM S.A. (“Fundos”). Os Fundos têm

liquidez diária, porém resgates efetuados antes de 16 de novembro de 2018, inclusive, estarão sujeitos às condições de mercado,

podendo não acompanhar a variação da Carteira Teórica de Ações e não oferecer a proteção do Capital Investido1. Entende-se por proteção do Capital Investido o valor inicial

investido descontado das retenções de tributo na fonte e de todas e quaisquer taxas e despesas, previstas no regulamento e Formulário de Informações Complementares do

Fundo e do Fundo Investido, incluindo, mas não se limitando, às taxas de administração e ingresso.. Este material é meramente informativo e não deve ser considerado como

recomendação de investimento ou oferta para a aquisição de cotas de fundos ou outros investimentos, nem deve servir como única base para tomada de decisões de

investimento. Antes de efetuar seus investimentos e para melhor entendimento dos produtos, leia atentamente o regulamento, o formulário de informações complementares e a

lâmina de informações essenciais do Fundo e do Fundo Investido. Em caso de dúvida, fale com o seu Gerente de Relacionamento. As aplicações em Fundos de Investimento

estão sujeitas a riscos de investimento, incluindo a possibilidade de perda do capital investido e não são garantidas pelo Administrador, Gestor, por qualquer mecanismo de

seguro ou ainda pelo Fundo Garantidor de Créditos (FGC). Os Fundos possuem data de pagamento de resgate diversa da data de pedido de resgate.

A rentabilidade divulgada não é liquida de impostos. As informações presentes neste material técnico são baseadas em simulações e os resultados reais poderão ser

significativamente diferentes. A rentabilidade obtida no passado não representa garantia de rentabilidade futura. Central de Atendimento aos Investidores - 4004 2484 (Capitais

e Regiões Metropolitanas) e 0800 701 2484 – (Demais Localidades) opções 6 e 4. De segunda a sexta-feira, das 09h às 18h (exceto feriados). Citiphone Banking - Dúvidas,

sugestões, reclamações e cancelamentos - 4004 2484 (Capitais e Regiões Metropolitanas) e 0800 701 2484 (Demais Localidades). Todos os dias, 24h. SAC Citi - Serviço de

Apoio ao Cliente - Reclamações, Cancelamentos e Informações 0800 979 2484 (deficientes auditivos - 0800 724 2484) Todos os dias, 24h. Se não ficar satisfeito com a solução

apresentada, de posse do protocolo, contate a Ouvidoria 0800 970 2484 (deficientes auditivos - 0800 722 2484). Em dias úteis das 9h às 18h. Fale Conosco: citibank.com.br.