UNIVERSIDADE ESTADUAL DE MONTES CLAROS – UNIMONTES

CENTRO DE CIÊNCIAS SOCIAIS APLICADAS – CCSA

DEPARTAMENTO DE CIÊNCIAS DA ADMINISTRAÇÃO – DCA

6 - Mercado de Capitais: Componentes,

processos e negociações.

Professor: Msc. Roberto César

Montes Claros

2015

Objetivos

• Apresentar Mercado de capitais;

• Descrever os componentes deste mercado;

• Explicitar os principais títulos de valores mobiliários

existentes.

• Explicar ações, seus tipos, valor e ganho;

• Explicar a abertura de capital

• Descrever os processos de negociações;

• Explicitar os tipos de análises utilizadas para avaliar as

ações.

1

Mercado de Capitais

• Componentes do mercado financeiro brasileiro;

• Sistema de distribuição de valores mobiliários

• Tem finalidade de dar liquidez aos títulos emitidos pelas

empresas e viabilizar seu processo de capitalização.

2

Componentes

• CVM, que é o órgão regulador;

• A bolsa, principal órgão do mercado de capitais e onde

são executadas as transações dos títulos e valores

mobiliários;

• Distribuidoras e corretoras, que são instituições que

operam diretamente na bolsa fazendo intermediação das

negociações dos títulos e valores mobiliários.

3

Valores Mobiliários

Qualquer título ou contrato de investimento que

gerem direito a participação, parceria ou remuneração em

uma empresa.

• Debentures

• Bônus de subscrição

• Notas promissórias ou comercial paper

• Letras financeiras

• Ações.

4

Debêntures

• Títulos de dívidas emitidos por empresas (S/A);

• Renda fixa;

• Juros periódicos e posteriormente o pagamento do

principal

mediante

contrato

específico,

chamado

escritura de emissão.

5

Bônus de Subscrição

• Títulos que confere a seus titulares o direito de

subscrever ações do capital social de uma companhia;

• Obedecendo a condições do certificado;

•

Dentro de um limite de capital autorizado (estatuto).

6

Notas promissórias ou comercial paper

• Documento negociável que representa uma dívida ou

direito de receber;

• Promessas de pagamentos ou como garantias de

contratos;

• Prazos entre 30 e 360 dias.

7

Letra Financeira

• Título de crédito de emissão exclusiva de instituições

financeiras;

• Nominativo;

• Transferível e livre de negociação;

• Captação de médio e longo prazo.

8

Ações

• Parcela do capital social de uma empresa;

• Título patrimonial e concede a seu titular todos os

direitos e deveres de um sócio, dentro do limite de suas

ações.

• Somente as empresas registradas na CVM (companhias

abertas) podem negociar publicamente suas ações no

mercado mobiliário.

9

Ações

Preferenciais

Ações

Ordinárias

10

Ações Ordinárias

• Tem como característica principal o direito ao voto.

• Decisões das companhias são tomadas pelo voto de seus

acionistas.

• A assembleia de acionista é a autoridade maior nas

sociedades por ações

11

Assembleias Gerais

Ordinárias

Extraordinárias

Quem

Convoca

Diretoria

Diretoria, conselho e

acionistas

Quando

Uma vez por ano, no

mínimo

Quando necessário

Assunto

Prestação de contas,

verificação dos

resultados, eleições

Qualquer assunto de

interesse social

Quem vota

Acionista Ordinário

Acionista Ordinário

12

Ações Preferenciais

• Característica fundamental a prioridade sobre as

ordinárias no recebimento de dividendos.

13

Ações Preferenciais

As preferenciais deverão conferir a seus titulares

ao menos uma das vantagens abaixo segundo o artigo 17

da lei das S.A.:

- Parcela de no mínimo 25% do L. Liquido, deste

montante será garantido um montante prioritário de

no mínimo 3% do valor da ação.

- Receber pelo menos 10% acima das ordinárias.

- Serem incluídas em decorrência de eventual alienação

do controle

14

Valor de uma ação

• Valor de Mercado → preço em bolsa

• Valor Nominal → Estatuto, impresso

• Valor Patrimonial → PL ÷ Numero de Ações

• Valor Contábil → Livros da Companhia

• Valor de Liquidação → Avaliado em caso de encerramento

• Valor de Subscrição → Fixado para aumento de capital

15

Ganhos

• Empresa

• Investidor

16

Underwriting

Lançamento ou emissão de papeis para captação de

recursos de acionista.

• Colocação Privada

• Emissão Pública

17

IPO

Uma oferta pública inicial de ações, chamada de IPO (sigla

em inglês para Initial Public Offering) ou OPA (Oferta

Pública de Aquisição)

Oferta pública é uma operação para a venda de títulos e

valores mobiliários, sejam eles ações, debêntures, e outros

tipos de ativos, com intermediação de instituição financeira

através de divulgação pública da oferta aos investidores,

distribuição de prospecto etc. e com regulamentação regida

pela CVM através da Instrução nº476.

18

Porque emitir ações?

• Recursos (ilimitados) para financiar projetos.

• Utilizar ações negociadas como forma de pagamento

para aquisição de outras empresas.

• Criar um referencial de Avaliação do negócio.

• Incentiva a profissionalização da gestão.

• Ganhar projeção e reconhecimento.

19

Preparando-se para uma oferta

O

processo de abertura de capital envolve

diversos agentes externos à Companhia emissora, entre

eles:

• Intermediário financeiro

• Firmas de Auditoria

• Escritórios de Advocacia

• Consultores

20

Processos

• Estruturação e Timing da Oferta

• Processo de formação de preço

• Plano de Distribuição

• Apresentação da operação ao mercado (roadshow)

21

Custos de Uma operação de IPO

• Custos Legais e Institucionais.

• Custos de Publicação, Publicidade e Marketing.

• Custos de Intermediação Financeira.

• Custos com Advogados e Auditores.

• Custos Internos da empresa.

• Custos com consultores

22

O processo de negociação

Envolve três etapas:

• A pré-negociação

• A negociação

• a pós-negociação

23

Análise

• Fundamentalista

• Gráfica

24

Análise Gráfica

Gráfico de Linha

• Preço de fechamento.

25

Análise Gráfica

Gráfico de Barra

• Preço de Fechamento.

• Preço de Abertura.

• Preço Máximo.

• Preço Mínimo.

Máximo

Fechamento

Abertura

Mínimo

26

Análise Gráfica

Gráfico de Barra

27

Análise Gráfica

Gráfico de Vela

• Preço de Fechamento.

• Preço de Abertura.

• Preço Máximo.

• Preço Mínimo.

28

Análise Gráfica

Gráfico de Vela

29

Negociações

• Mercado Primário

• Mercado Secundário

30

Negociações

Mercado a Vista

• Pregão – 10:00 às 17:00 horas

• After Market – 17:30 as 19:00 horas

Entrega da Ação: D + 3

31

Mercado a Prazo

• Mercado a Termo

• Mercado Futuro

• Mercado de opções

Nas negociações a prazo o sistema de liquidação e

custódia da bolsa exige um depósito de garantia.

32

Mercado a termo

• Contratos de compra e venda de ações com vencimento

em uma data futura pré-determinada (16 a 999 dias

corridos);

• Preço fixado, os preços dependem do valor à vista e da

taxa de juros esperado para o período.

33

Mercado Futuro

• Parecido com o mercado a termo

• O vencimento ocorre sempre na terceira segunda feira de

cada mês.

• Os preços se sujeitam a ajuste diário de perda ou ganho,

e a diferença positiva ou negativa entre estes preços será

paga ou recebida pelos investidores com posição em

aberto.

34

Mercado de Opções

• Direito de compra e venda dentro de um prazo

estipulado,

• Valor prefixado (Prêmio),

• Vencimento também sempre na terceira segunda feira de

cada mês.

35

Sistemas de Operação

• PUMA (Plataforma Unificada Multi Ativos)

• Home Broker

• Mesa de Operações

36

Bolsa de Valores

É o local onde se compram e se vendem as ações

das empresas.

Investidor 2

Investidor 3

Corretora conecta cliente

com a bolsa

Investidor 1

Investidor 4

37

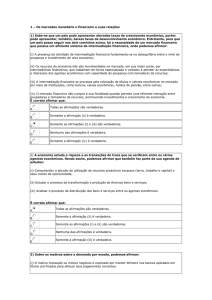

Antes de avaliar qualquer proposta de investimento

no mercado de capitais os investidores devem analisar os

custos e taxas praticados que podem ser: taxas de

corretagem, taxa de custódia, emolumentos e liquidação;

além disso, é importante salientar que este mercado é um

mercado de risco e que pode promover grandes ganhos e

também grandes perdas.

38

Referência Bibliográfica

COMISSÃO DE VALORES MOBILIÁRIOS. O Mercado de Valores

Mobiliários Brasileiro. Rio de Janeiro: CVM, 2013.

BM&FBOVESPA. Como abrir o capital da sua empresa no Brasil

(IPO): Início de uma nova década de crescimento. São Paulo, 2011.

Disponível em: http://www.pwc.com.br/pt/publicacoes/comoabrir-o-capital-da-sua-empresa-no-brasil-ipo.jhtml. Acessado em

12/02/15.

LEMOS, Flavio; CARDOSO, Celso. Análise Técnica Clássica. São

Paulo: Saraiva, 2010.

PIAZA, Marcelo. Bem vindo a bolsa de valores. 9ª Ed. São Paulo:

Saraiva, 2010.

PINHEIRO, Juliano Lima. Mercado de Capitais: Fundamentos e

Técnicas. 3ª Ed. São Paulo: Atlas, 2005.