SMALL CAPS – ANDERSON LUEDERS

1

10861 de 1088508/Ago/2009

citação: small capsCaríssimos, belos relatos.

Desculpem pela extensão do meu relato. Mas achei que seria válido o momento para entenderem

uma parte que me levou até aqui :)

Eu sou Analista Judiciário da Justiça Federal com carg o em comissão de Diretor de

Secretaria. Tenho 31 anos. Há 11 anos passei a acompanhar a bolsa e estudar as empresas.

Comecei com uma “mão na frente e a outra atrás”. E isto foi se tornando um hábito cada vez

mais freqüente até que passei a devorar o assunt o :)

Até 2005, tinha como foco ser consultor de Varas Federais. Fiz MBA em Gestão Empresarial

(FGV), mas nunca deixei de lado a satisfação com que aprendia sobre a análise fundamentalista e

as empresas desprezadas no mercado. No foco anterior, talvez a mi nha maior contribuição para a

Justiça tenha sido coordenar um trabalho que levou a redução de 5200 processos numa Vara

Federal até os 1200 processos, quando a Vara foi extinta e transformada a competência – algo

bastante diferente do que se escuta por aí. Foram 31 meses consecutivos de baixa no número de

processos em trâmite – provavelmente um recorde nacional. Se tivéssemos ações em bolsa,

seríamos um belo caso de turnaround (vínhamos de 2 mil para 5 mil processos, ampliando mês a

mês até que chegamos para “conduzir” o barco). Fiquei muito contente com o resultado de toda a

equipe. Vi que o esforço, no âmbito público, muda muito a vida dos beneficiários do serviço. Isto

já é o suficiente para que a missão valha a pena. Mas para passar além das pequenas limi tações

de uma vara federal, há pouco a ser feito. Neste caso, entra o mundo político e para se

conquistar espaço deve-se pular de saco em saco. Coisa que não me sujeito a fazer, nem tenho a

vida toda para isto. Não quero me aposentar com 60 anos.

No mundo das ações, encontrei um ambiente muito diferente. Os acertos são imediatamente

recompensados na sua custódia na CBLC. Os erros igualmente são rigorosamente punidos. Se

você fizer a coisa certa, esforçar -se, ter métodos, ter disciplina e ser racional nos ce nários que

o mercado há de lhe apresentar, a recompensa é muitíssimo interessante. Você ganha, cedo ou

tarde, na medida do acerto de suas decisões e não conforme o saco certo que tenha mirado.

Talvez seja um dos ambientes mais democráticos para reconhecime nto do trabalho apresentado.

Hoje, portanto, sou funcionário público que encontrou no mercado de ações uma forma de manter

o cérebro em funcionamento, evoluindo, :) (acho) e tive a felicidade de encontrar uma boa

comunidade que permite o compartilhamento d o conhecimento empírico.Abraços,Small caps.

Angeloep 17:24 0 Comentários: 15 - Desde: Mai 2008 Amigo Small,bom saber que temos mais

coisas em comum do que o interesse pelo mercado acionário, sou analista judiciário do TRESC

com função comissionada de chef e de cartório, com 31 anos tb, formado em direito na UFSM.

E encontrei no mercado de ações exatemente isso "manter o cérebro em funcionamento,

evoluindo". Agradeço pelos conhecimentos compartilhados, e acredito que no futuro o teu livro

possibilitará que novos Paulos e Smalls surjam. Por isso, esse forum soh tera a evoluir com o

tempo, e todos nós iremos enriquecer juntos. Mais pessoas interessadas, mais conhecimento

compartilhado, vantagens para todos.Forte abraço e bons trades.

--------------------------------------------IMPORTATÍSSSIMO!

LIÇÕES DA CRISE PARA O INVESTIDOR JAMAIS ESQUECER. OPORTUNIDADES DA DÉCADA.

http://smallcaps.blogs.advfn.com/2009/09/26/licoes -da-crise-para-o-investidor-jamais-esqueceroportunidades-da-decada/

Prezado leitor:

Durante o período de crise, tivemos, certamente, o que foi a oportunidade da década para

investir em diversas ações.

Chamo a sua atenção para aspectos relevantes e que devem servir para toda a vida do

investidor. Isto certamente será importante quando a sinfonia do desespero voltar no futuro a

tocar durante os pregões da bolsa:

Pessimismo é o maior aliado do investidor de longo pra zo! Esta frase deve ser gravada na

memória para sempre. Vamos voltar 12 meses no tempo para entender melhor isto, agora que ele

vai dando vez a um otimismo moderado.

Em setembro de 2008, o mundo assistiu estarrecido a sucessivas possibilidades de quebra de

grandes bancos americanos, empresas do setor imobiliário e até mesmo tradicionais blue chips

do setor industrial. Você ligava a televisão, assistia qualquer dos jornais que tratassem de

economia e tinha um só sentimento: O mundo acabou! Fuja enquanto há t empo!

Especialistas foram consultados e a orientação predominante era: fique fora daqui! O trovão

previsto nesta postagem originalmente veiculada no último trimestre de 2008 no blog de fato

veio. Foram seguidos dias de acionamento de circuit brakers no Brasil e em outras partes do

mundo. As ações estavam parecendo opções e virando pó, como se diz neste mercado.

No entanto, investidores que se desligaram do noticiário e se mantiveram firmes em lições

históricas de grandes investidores, como Benjamim Graham, estavam eufóricos ,

consultando os indicadores fundamentalistas das empresas e se saboreando da profusão de

pechinchas que surgiam dia a dia. Tinha para todos os gostos. Aquelas oportunidades que

pareciam só existir em livros estavam lá, aos montes.

Ativos negociados abaixo do valor disponível em caixa, empresas que projetavam mais de 25% de

dividendos ao ano (confirmado mesmo d urante a crise) e alguns absurdos como bancos e

construtoras bem administradas custando até mesmo 30% do valor patrimonial. Afinal,

estávamos no Brasil ou nos Estados Unidos? Será que os menos de 4% do PIB em crédito

imobiliário que temos por aqui iria des estabilizar o sistema brasileiro? Onde era a alavancagem

de mais de 20 vezes o capital em empréstimos? No pânico, poucos parecem ter pensado nisto.

SMALL CAPS – ANDERSON LUEDERS

2

Novamente, o mundo virou. E agora que a promoção compre 1, leve 3 das ações está findando,

você está sendo maciçamente convidado para entrar no mercado . Setores antes abominados

têm seus relatórios de análise hoje começando da seguinte forma: Veja bem (…). É, veja bem

mesmo, porque quanto mais o pessimismo se afasta, mais o seu risco aumenta . Parece

incrível, mas neste momento a análise da diferença entre preço e valor indica o seguinte: alguns

preços já subiram mais de 400% e o valor certamente não acompanhou nem ¼ disto.

Agora, ao ligar o noticiário de economia, em quaisquer dos meios de comunicação, uma nova

onda toma conta do mercado: Não fique fora! Sei lá quem abandona tudo para viver do mercado…

Surgem as primeiras projeções de bolsa a trocentos mil pontos, em substituição àquelas em que

o índice ira passar do chão. As diferenças de projeções, apenas 1 ano depois das previsões

apocalípticas passam de arrepiantes 2.000%.

E que diferença faz hoje para quem comprou no olho do furacão? Simples, vários estão com pelo

menos o dobro do capital utilizado para este intento. Capital este que estava na renda fixa

aguardando por grandes oportunidades. Agora, pode recompor a renda fixa aos poucos e manter

no mínimo o mesmo capital inicialmente investido.

Estará, então, aproveitando eventual aumento de longo prazo do vigor da economia brasileira, o

que se reflete nos preços das ações a longo prazo e ao mesmo tempo preparado para eventual X,

Y, W, Z, U ou que letra for a recuperação da economia mundial.

Portanto, tentar prever o futuro certamente não é o melhor caminho para o sucesso do

investimento em ações. Adaptar-se às circunstâncias, aproveitar as pechinchas com foco nos

indicadores fundamentalistas e realizar lucros quando as ações ficam caras (sobre isto veja esta

postagem) independentemente do que a massa lhe manda fazer pode sim trazer resultados muito

superiores.

Abraços,

Small caps – Anderson Lueders

----------------------------------------23245 de 2325607/Dez/2009 14:42 0 jparthur Comentários: 334 - Desde: Mar 2007

Neste fim de semana, eu li o livro chamado "TAO de Warren Buffet" que é uma compilação

dos pensamentos de Warren Buffet. Gostei muito e acredito que é um livro que muitos de

nos deveriam ler e principalmente os iniciantes em bolsa.

Resolvi então fazer uma comparação entre o pensamento dele e do Small Caps porque eu vi

muitos coisas parecidas. Aqui não é uma critica ao Small Caps que eu prezo muito. Fiz somente

para que as pessoas pudessem comparar e refletir.

O Warren acredito que para f icar rico tem que entender de contabilidade. O Small Cap tem varios

cursos de contabilidade

O Warren acredito que devemos comprar na baixa. O Small Caps tem tambem o mesmo

pensamento

O Warren acredito que devemos fugir das recomendações dos consultores. O Small Caps tambem.

O Warren acredito que devemos comprar ações de empresa boa. O Small Caps acredito tambem.

O Warren acredito que para ficar rico temos que escolher boas empresas e ficar muito tempo com

as ações. O Small Caps tambem.

O Warren acredito que se a empresa é boa, mesmo que as ações desta empresa despanca, elas

vão subir de novo. O Small tem o mesmo pensamento.

O Warren acredito que uma empresa ruim será sempre ruim independamente do valor da ação. O

Small tem o mesmo pensamento.

So vi uma diferencia entre ele e o Small Caps

O Warren acredito que para ficar rico, basta escolher poucas ações - de 5 a 6 maximo. A lista de

Small caps ao contrario contem mais de 20.

Neste, eu acredito que o Warren está certo e vou dar um exemplo:

Na lista do Small Caps, se ele tivesse restrito a compra a somente 4 empresas - BICB4, PINE4,

EZTC3 e GSHP3 - o retorno não teria sido de 160% como foi anunciado, mas de mais de 350%.

Gostaria da opinão do Small Caps.

Loremar: Ótimo comentário, agora se as 4 fossem EMBR3, BR KM5, KEPL3 e JBDU4?

jparthur E ai que entra os estudos. Antes de escolher estas empresas você deverá ter analisado

os balanços e somente depois você ira decidir se deve ou não apostar. Se você achar que estas

quatros vão te deixar rico, então apostas nelas . Se não parta para uma outra.

Da mesma forma que o Paulo-Prof e o Small Caps fazem, eles analisam os balanços

trimestrais, vê o potencial, e somente depois disto eles decidem de comprar ou não a ação.

Só gostaria de dizer que entre Warren Buffet e o Sm all, não existe diferencia fundamental.

So consegui ver esta diferencia, mas no fundo os dois tem mais ou menos o mesmo pensamento.

O que é bom, porque reforça o fato que a AF deve prevalecer sobre a AT .

Gpsilva: Se tivesse ficado só com BICB4 seria mais d e 600%. Mas como saber que

BICB4 iria das +600%? Se soubesse eu teria colocado tudo em BICB4 e até

teria vendido casa, carro e arriscaria a tomar um empréstimo.

Dá forma colacada a diferença é que o Small .diversifica mais que o Warren e ao fazê -lo dilui o

risco. Mas diversificar nem sempre quer dizer um risco menor, imagine uma carteira composta

por todos os micos da Bovespa.

SMALLCAPS jparthur, sugiro a leitura das páginas 111 a 119 do livro. Especialmente a página

116. São 9 páginas dando argumentos para a estratégia que utilizo.

Eu diria que tem uma ENORME DIFERENÇA; Eu expus TODO O MODUS OPERANDI, e não apenas me

foquei em CONCEITOS!

Qual o modus operandi do Buffett? Quais indicadores ele usa? Como avalia o P/L, o P/VPA. Que

SMALL CAPS – ANDERSON LUEDERS

correlações faz? O que olha no balanço da empresa?

3

Quanto à BICB4, PINE4, EZTC3 e GSHP3 foram umas das minhas maiores apostas realmente, mas

não deixei de fora outras opções muito interessantes.

Num passado muito recente foram empresas de outros setores que fizeram a carteira subir mais

de 100% também em 2007.

Não se pode esquecer das perdas de 2008 também. Jà pensou quem escolheu o BICB4, ao invés

dos R$ 2,00, nos R$ 10,00 que estava antes da crise? E concentrou... Não faltam exemplos...

Uma coisa é certa: ANALISAR RETROVISOR, qualquer um faz.

Procure quantos disseram isto no final do ano passado, início deste:

http://smallcaps.blogs.advfn.com/2009/01/06/perspectivas -para-as-small-caps-em- 2009newsletter-da-advfn/

Mais um detalhe fundamental: A análise setorial muitas vezes é mais importante que a

análise individual da empresa. Olha o retorno das construtoras e bancos médios este

ano... Ainda que muitas tenham administração desprezível, os ganhos foram absurdos...

Aliás, em novembro de 2008 falei para vários dos meus conhecidos mais próximos: BICB4 é a

maior oportunidade do mercado! :) Foi ela também que tem seu gráfico exposto no meu blog:

http://smallcaps.blogs.advfn.com/ desde o início da existência neste endereço atual.

Por fim, encontrei muito mais correlação com Graham do que Buffet nas minhas idéias.

Buffet foi discípulo de Graham e seu grande diferencial foi a capacidade de aplicar

integralmente o cohecimento adqu irido.

E para quem não sabe, a seguradora do Buffet tem DIVERSAS empresas investidas, mais de 100.

Abraços, Small caps

------------------------------------02/06/09 BRUNOVCN: Não sei se alguém está com a mesma sensação que eu. A bolsa está

subindo sem parar, tudo bem que as empresas que nós discutimos aqui, tem bons fundamentos.

Mas bolsa é renda variável e uma hora vai cair. Agora fico me perguntando se vendo e espero a

queda, ou seguro e quando cair eu compro mais.abraço, Bruno

JJOSE: Bruno, eu tbm tenho estas dúvidas. A bolsa é sempre uma caixinha de surpresas, mas

como a crise ainda continua, não está descartada uma queda forte pela frente. Por via das

dúvidas, estou com 70% da minha carteira e m eletricas, cemig e equatorial.

WALDOL eu também estou apreensivo, mas desde que rompeu os 42.xxx que falam em queda e o

IBOV continua subindo. Candle de reversão já teve vários, e nada.

Desde que começou já fiquei líquido 50%, 40%, 30% e atualmente 20%. Estou comprado em

empresas com fundamentos (Eztc3, hbor3, fesa4, fher3..?), assim, consegui aumentar o valor da

carteira em mais 20%.Agora resolvi, vou com estas até o final do ano, mas apreensivo.

Aceito críticas.

Wadol, Jjose e Bruno, está dúvida sempre estará presente na cabeça do investidor. A melhor

maneira que encontrei para minimizar esta temática é estabelecendo faixas em

percentuais de meta para cada tipo de ativo, como coloquei em outras postagens por aqui

e no livro.É impossível saber o que será do amanhã e fazendo as faixas percentuais,

deixa-se de fazer futurologia e apenas se aproveita as quedas para comprar boas ações,

com bons fundamentos e as altas para vender aquelas que já esticaram demais.

Atualmente, empresas lucrativas abaixo do VPA nem me preocupo. Estão baratas.

Empresas que pagam bons dividendos > 8% atualmente e tem nítida possibilidade de

mantê-los, também encarteiro sem medo.

Há pouco postei quais são minhas maiores investidas.

Abraços,

Small caps.

------------------------------10/04/2009 Introdução e análise das Ações da Petrobras BUY AND HOLD

ANDERSON LUEDERS

Sempre que o investidor for decidir pela compra de ações de uma companhia, d eve avaliar se

está pagando caro ou barato pelo futuro que se projeta nos preços. Uma das formas de se

realizar este estudo é por meio dos múltiplos da análise fundamentalista. Os mais conhecidos são

Preço/Lucro, Preço/Valor Patrimonial e Dividendo anual.

A atratividade destes indicadores sofre efeito das taxas de juros no mercado livre de risco. No

Brasil, o mais próximo disto é a taxa SELIC. Por exemplo, com a SELIC a 11,25%, um

Preço/Lucro por volta de 8 ou 9 pode ser considerado um ponto de equilíbrio, com o mercado

acreditando em manutenção dos lucros.

No caso da Petrobras, as perspectivas futuras são bastante conhecidas e comentadas pelo

noticiário econômico. Os fatores que mais influenciarão suas cotações são: a capacidade de

controlar os custos; o sucesso na exploração da camada pré -sal e a manutenção do Petróleo em

níveis de preços viáveis. A companhia é das poucas que ainda pode expandir de forma relevante

sua capacidade produtiva e tem um ambicioso plano de investimentos para tanto.

E o que você está pagando por tudo isso?

A Petrobras negocia com Preço/Lucro 8. Ou seja, o mercado espera que o patamar atual de

lucratividade se manterá no médio prazo. Ações de empresas que possuem P/L mais alto significa

a precificação no presente de eventual aumento futuro da lucratividade. Não é o caso da

empresa. O P/L também não está baixo o suficiente para sinalizar a crença de que o petróleo

SMALL CAPS – ANDERSON LUEDERS

4

continuará caindo de preço e que os investimentos recentes que estão sendo realizados não se

mostrarão exitosos.

O Preço/Valor patrimonial está em 1,9. Isto significa que o investidor atualmente aceita pagar

mais pela empresa do que o seu próprio valor contábil, traduzido pelo patrimônio líquido. Há

íntima relação entre o indicador Preço/Valor Patrimonial e a Rentabilidade Op eracional (ROE - ou

RPL como no quadro dos indicadores fundamentalistas). No caso da Petrobras, o ROE dos últimos

12 meses equivale a 23,8%, sinalizando que o capital próprio utilizado pela empresa gera

retorno superior às taxas de juros.

O Dividendo dos últimos 12 meses em relação á cotação atual está em 2,7%. A cifra é baixa se

comparada a inúmeras outras companhias do setor elétrico e de telefonia. No entanto, empresas

em fase de forte crescimento costumam reinvestir os lucros na própria atividade. Isto é benéfico

ao investidor quando o retorno sobre o patrimônio líquido supera o custo de capital, o que é o

caso da Petrobras. No futuro, o investimento em mais capacidade produtiva pode se traduzir em

mais proventos a serem distribuídos aos acionistas.

Portanto, o preço pago hoje pela Petrobras sinaliza que o mercado acredita que o petróleo

continuará sendo uma importante fonte de energia e que os preços da commoditie gravitarão ao

menos um pouco acima do atual. Caso a cotação do Petróleo volte a subir e/ou os investimentos

na camada pré-sal tragam bons retornos, a tendência é que as cotações se elevem no médio e

longo prazo.

No curto prazo, o movimento mais relevante virá do fluxo de capital estrangeiro. Na hipótese de

os investidores de outros países voltar em a aplicar no Brasil, um caminho natural é a exposição

nas ações mais líquidas num primeiro momento, o que contribuirá para a alta das cotações. No

longo prazo, no entanto, são os resultados corporativos que ditarão os rumos da empresa na

bolsa.

Glossário de termos utilizados n a análise da Petrobras

Preço/Lucro (P/L): em condições constantes de lucro ao longo dos anos, significa o tempo em

anos que a companhia levará para lucrar quantia equivalente ao seu valor de mercado.

Preço/Valor Patrimonial por ação (P/VPA) : É a relação entre o preço pago pela ação e o

valor patrimonial que ela significa. Toda companhia tem um Patrimônio Líquido. Este patrimônio

é o que sobra para o acionista quando realizado o encontro das contas de todos os ativos

(dinheiro em caixa, aplicações, estoque s, máquinas, imóveis, etc?) e do passivo (empréstimos,

SMALL CAPS – ANDERSON LUEDERS

pagamento a fornecedores, etc?). Mas é necessário ter em mente que muitas vezes o patrimônio

da empresa contém ativos/passivos superiores ao valor contábil e vice -versa.

ROE: retorno sobre o patrimônio líquido. Se uma companhia tem um patrimônio de R$ 100 mil e

gerou um lucro líquido de R$ 20 mil, significa que o ROE é de 20%. O ideal é sempre buscar por

companhia cujo ROE é superior ao custo do capital (taxa SELIC, por exemplo

5

-------------------------------O1janeiro2009

Perspectivas para 2009 Small Caps

http://smallcaps.blogs.advfn.com/2009/01/06/perspectivas -para-as-small-caps-em-2009newsletter-da-advfn/

O ano de 2009 trará a tona como ficaram os resultados do último trimestre de 2008, em que

houve fortes mudanças nos cenários de custos e receitas de diversas companhias classificadas

como small caps.

As quedas abruptas de preços causadas especialmente pela saída às pressas de investidores

estrangeiros trouxeram novas oportunidades. Muitas ações despencaram mais de 80% durante o

ano de 2008. Não se pode esquecer que a atratividade do investimento é afetada pelo preço das

ações e a relação disto com o lucro das empresas. Se o preço despenca 80% e o lucro cai uns

40%, e há sinais de que não deverá prosseguir a queda da lucratividade, significa que a

oportunidade melhorou e não o contrário.

Entre os setores que podem estar na situaç ão em que os preços caíram muito mais que os

resultados empresarias destacam -se o segmento de bancos médios e o de construtoras menores.

No caso dos bancos médios, é provável que haverá queda dos lucros decorrentes do empoçamento

da liquidez nos grandes bancos e eventual aumento da inadimplência em virtude do

arrefecimento da atividade econômica. No entanto, parte disto será compensado pelo aumento do

já considerável spread nas operações bancárias realizadas no país e tais bancos têm sido

negociado com Preço/Lucro abaixo de 3 e Preço /Valor Patrimonial inferior a 0,5.

No que toca às construtoras de menor porte, o investidor deve privilegiar aquelas que

mantiveram caixa suficiente para realizar os projetos iniciados sem ter que recorrer a

financiamentos mais onerosos durante o ano de 2008. A seleção deve verificar aquelas que

possuem boa velocidade de vendas e mantiveram postura cautelosa nos lançamentos de

empreendimentos imobiliários. Algumas negociam com Preço/Lucro abaixo de 4, Preço/Valor

Patrimonial menor que 0,5 e ainda possuem posição de caixa superior às dívidas.

As empresas em geral que possuem boa disponibilidade de caixa e baixo endividamento serão

menos afetadas pela restrição de liquidez e terão este diferencial para enfrentar a queda da

atividade econômica, pois não precisam de financiamento de terceiros para produzir e ainda

podem financiar alguns clientes com prazos de pagamento maiores. A seleção inicial destas

companhias pode começar pelo Enterprice Value (valor de mercado + dívida líquida) di vidido pelo

Ebit.

O setor têxtil historicamente reclama que o Real fraco prejudica bastante a competição do

produto nacional tanto internamente, como no comércio externo. A valorização do dólar beneficia

as empresas do segmento, ao incentivar a substituiçã o de importações e melhorar as margens

nas exportações. O segmento possui algumas small caps desprezadas pelo mercado.

O investidor que busca mais segurança deve manter maior posição nas companhias que possuem

preços regulados pelo Governo, com demanda e f luxo de caixa mais previsíveis, como o setor

elétrico, telefonia e saneamento. A seleção pode se dar entre aquelas que pagam bons

dividendos decorrentes de resultados operacionais. Tais companhias costumam ter dívidas de

longo prazo atreladas a indexadores mais baratos como TJLP e TR e pouca exposição cambial.

Pelo lado da receita, a demanda não é tão elástica de acordo com a atividade econômica e

costuma ser repassada ao consumidor a inflação acumulada.

Serão beneficiadas no atual cenário as companhias com custos em Reais, especialmente se

influenciados pelos preços das commodities e que tenham receitas em Dólar, como algumas

companhias do segmento industrial, mas sempre observando como ficará a demanda por seus

produtos.

Por fim, é interessante monitorar as empresas que tiveram pesados prejuízos contábeis no

terceiro trimestre de 2008, o que certamente foi intensificado no último. Algumas destas

companhias, apesar do impacto de curto prazo, poderão ser beneficiadas no médio e longo prazo,

notadamente aquelas que exportam parte relevante da produção. Deve -se observar, quando

ocorrer a estabilização do câmbio entre um trimestre e outro, como as margens se comportaram

e como estariam os resultados expurgando os efeitos contábeis da dívida cambial em que não

houve efetivo desembolso de caixa. Tais empresas representam maiores riscos e por isso o

potencial de valorização em caso de êxito é bastante superior ao de companhias mais seguras,

cujos preços caíram menos desde o início da crise. Há diversas empresas do setor de alimentos e

de veículos nesta situação.

small caps - 26/03/2009 15:58

danieljoseaa, estava viajando :) compromissos familiares :)

Mas quando voltei, vi que teremos a páscoa financiada pelo BICB4 :))))

As barganhas estão efetivamente surgindo. Vári as postei por aqui no momento em que estava

comprando. A reação a resultados tem sido muito rápida e até chegar o final do mês lá se foram

uns 20%.

O momento dos resultados é o melhor para fazer ajustes na carteira de ações.

Minhas operações mais relevantes foram:

Venda total: CTKA4, SCAR3, SAPR4, PTNT4, LUXM4, CCIM3 e CZRS4.

Posições iniciadas, com força: PRBC4, SLED4, GRND3, RAPT4, POMO4, TMAR/TNLP, TLPP3,

TRNA11.

SMALL CAPS – ANDERSON LUEDERS

Posições indiciadas, levemente (turnarounds): GSHP3 e INEP4.

Posições reforçadas com maior r elevância: BICB4, PINE4, ABCB4, IDVL4, COCE5, EQTL3, BRSR6.

Abraços,Small caps.

6

SMALL CAPS 06/04/09 Aqui podemos a vontade conversarmos entre si. Pode perguntar

para o Paulo, para o capa, para o Eurico, para o gustgef... bah, tem muita gente com boa

vontade e conteúdo :)

O fórum é nosso! Não teria condições de manter o nível que tem sem a ajuda de tantas

boas almas que discutem o mercado por aqui...

13/06/09 DANIEL Nosso time de Análise Fundamentalista tá cheio de craques: paulorizzi,

small caps, tota57 e outros.

Em se tratando de Análise Técnica, recomendo o tópico das Ondas de Elliot . Repleto de

craques na AT: value, andwilson, chaloub e outros .AbraçosDaniel

----------------http://blogs.advfn.com/geral/carteira -small-caps-atinge-valorizacao-de-1051-no-ano-razoes-dodesempenho-superior

Carteira Small Caps atinge valorização de 10,51% no ano. Razões

do desempenho superior

03/03/09

Autor do livro “Investindo em Small Caps: um roteiro completo para se tornar um

investidor de sucesso.“

carteira Small Caps rendeu 2,37% no mês de fevereiro, em meio a queda de 2,8% do Ibovespa e

4,9% do índice do seu segmento. No ano, o retorno já supera em quase 9% o Ibovespa e em

mais de 15% o recém criado índice Small Caps.

As companhias incluídas no mês de fevereiro tiveram altas mais express ivas, com média superior

a 17%. São elas: EQTL3, 27,71%; HBOR3, 22,5% e SULA11, 3,98%.

Este mês trouxe importantes lições:

Novamente ficou evidente que os mitos de que “blue chips” são mais seguras e que se deve

sempre buscar ativos com grande “liquidez” q ue se comportam melhor na crise foram

desmentidos. Como já disse em outras oportunidades: tudo depende de boas escolhas, embora

a maioria do mercado e seus analistas sigam dizendo todo dia o contrário na imprensa

especializada…

A reação aos resultados e as expectativas em torno deles, quando os preços das ações estão

deprimidos, geram fortes retornos. Investidores que enxergam no balanço o potencial de

lucro das companhias com antecedência podem se beneficiar da ineficiência do mercado

quando precifica as ações. Os exemplos mais evidentes neste mês foram em Equatorial Energia

e Confab. A EQTL3 publicou seu resultado anual com forte lucro e com o anúncio de proventos

que atingia quase 25% do valor que a companhia estava cotada quando ingressou na carteira

small caps.

A CNFB4, por sua vez, como já antecipado na mudança da carteira small caps em outubro de

2008, visando equilibrá-la ao novo cenário econômico de alta do dólar, trouxe bons resultados

operacionais, e teve o lucro líquido turbinado pelo fato de ter o seu expressivo caixa denominado

em dólar. O ganho no mês complementou o retorno próximo de 40% desde a indicação para a

carteira small caps.

E ainda com base na reação aos resultados, a HBOR3 trouxe importante contribuição ao retorno

da carteira, com grande probabilidade de estar reagindo ao anúncio de boas vendas no quarto

trimestre, enquanto o mercado já precificava o apocalipse. Ainda do setor das construtoras, a

EZTC3 diminuiu as perdas no ano, com ganho de 10,55% no mês.

O mês contou também com a con tinuidade do bom desempenho das ações do setor bancário, com

Banco Pine e Banese subindo pouco mais de 12%, compensado parcialmente com a realização de

lucros ocorrida no Bic Banco de 9%. No ano, a cotação das ações do banco Pine lidera as altas

com aumento de 64,32%.

Neste mês nenhuma ação da carteira small caps teve desempenho com queda superior a 10%.

Todas as demais ações não citadas variaram na banda entre – 10% e 10%.

A única mudança para a carteira small caps de março é a saída da Pettenati. Empresa

têxtil que trouxe expressivos retornos superiores a 250% para a carteira small caps em 2007.

Chegou a permitir realizações de lucros com vendas superiores a R$ 16,00, poucos meses após o

ingresso na carteira por R$ 4,50. No último balanço divulgado, ficou evidente queda na receita e

nas margens operacionais, bem como a informação de maiores dificuldades no seu projeto de

expansão internacional. A Pettenati teve um estudo no livro que escrevi especificando as

razões que levaram as cotações da companhia a ter em o desempenho ocorrido no ano de

2007.

As demais companhias permanecem, seja por terem divulgado bons resultados em relação aos

preços atuais (PINE4, BICB4, BGIP4, CTAX4, CNFB4, EQTL3 e SULA11) ou por ainda não o terem

feito. No mês de março saem todos o s demais resultados anuais. Para o que esperar deles,

recomendo a leitura do texto: http://smallcaps.blogs.advfn.com/2009/01/28/prepare -se-embreve-inicia-se-a-temporada-de-balancos/

Alerto que o resultado das companhias Mangels, Heringer, Minerva e Metal Leve devem vir

afetados negativamente por efeitos cambiais , podendo abrir boas oportunidades de compra

com preços ainda mais depreciados. São ativos que devem ser avaliados conforme empresas em

situação especial atualmente, e o posicionamento, dado os riscos envolvidos, deve ser em menor

SMALL CAPS – ANDERSON LUEDERS

7

quantidade de capital. A relação entre o valor de mercados destas empresas e o faturamento

líquido anual (PSR) é, na seqüência, 0,13, 0,06, 0,06 e 0,26. Ou seja, no máximo têm valor de

mercado equivalente a um trimestre de faturamento. Estão no mesmo pacote que FTRX4, ESTR4 e

WISA4, companhias que possuem patrimônio pesadamente negativo, muito diferente da situ ação

daquelas, que, apesar do prejuízo cambial evidenciado até o terceiro trimestre, mantinham

liquidez corrente superior a 1.

---------------------------------------------------------02/03/09

small caps - 02/03/2009 23:58

citação: Santos8

Num fórum Fundamentalista como esse, acho que vale postar esta reportagem

que saiu hoje nas bancas...ISTO É DINHEIRO - 27/02/09

Ele voltou a ganhar na bolsa

O investidor bilionário Lirio Parisotto lucra 200% com ações da Nossa Caixa

e aproveita a crise para comprar mais barato

EM SUA SALA NA CORRETORA GERAÇÃO FUTURO, PARISOTTO INVESTE R$ 1,2 BILHÃO NO

MERCADO DE AÇÕES

O EMPRESÁRIO LIRIO PARISOTTO, DONO da Videolar, é um dos maiores investidores em ações do

Brasil. Grande parte de sua fortuna pessoal está aplicada n a bolsa de valores, no fundo de

investimentos Geração L. Par FIA. Com 12 papéis, o fundo tinha um patrimônio de R$ 1,2 bilhão

na sextafeira 20, o que o tornava um dos poucos bilionários da BM&FBovespa, ao lado de

gigantes do setor bancário e de previdência . Ninguém, como ele, teria tantos motivos para se

preocupar com o estouro da bolha imobiliária nos Estados Unidos, que detonou uma crise

financeira mundial sem precedentes e caiu como uma bomba nas bolsas e em sua carteira de

ações. Mas, então, por que ele está sorrindo?

O tempo, dizem, é o senhor da razão. No pior momento da crise, em outubro do ano passado, o

Ibovespa chegou a cair 60% em relação ao pico de maio e o fundo de Parisotto encolheu de R$

1,6 bilhão para R$ 800 milhões. Mas ele não é um invest idor qualquer. Não entrou em pânico,

não vendeu na baixa e, portanto, não realizou o prejuízo potencial de R$ 600 milhões. Paciente,

esperou a recuperação do mercado e já contabiliza uma alta de 50% desde o fundo do poço, com

a volta de R$ 400 milhões. E, sábio, aproveitou as barganhas para comprar mais ações. Nos

últimos dias, as bolsas voltaram a ficar nervosas com os boatos de quebra e estatização dos

grandes bancos nos Estados Unidos. Mais uma vez, ele não se abala. Em plena crise, compra

ações de bancos brasileiros (Banco do Brasil, BicBanco, ABC Brasil e Daycoval) e está em busca

de pechinchas. "Quando você é um comprador, como eu, tem que aproveitar quando o mercado

cai", ensina. O conselho é óbvio, mas quem é que tem sangue -frio nas horas de desespero

global? Parisotto tem e é isso que o torna um investidor especial, capaz de enxergar além do

desastre e ganhar dinheiro no dia seguinte.

Quem tem estofo para investir mais de R$ 1 bilhão em empresas administradas por outros sabe

que é no fundo do poço o nde se encontram os melhores negócios da bolsa de valores. Ações de

boas empresas ficam baratas demais e tendem a recuperar o valor ao longo do tempo, com

ganhos adicionais para os investidores que compram na hora certa. O problema é que ninguém

sabe ao certo quando se chega ao fundo do poço, exceto quando se olha para trás em períodos

mais longos. Há sempre o risco de o mercado cair um pouco mais. Quem foge da manada e vence

o pessimismo pode se dar muito bem em períodos como o atual. Desde que o Ibovespa atingiu o

topo de 73.516 pontos, em 20 de maio de 2008, o pior momento até a semana passada

continuava sendo o fatídico 27 de outubro, quando bateu em 29.435 pontos. De lá para cá, o

índice que mede as ações mais negociadas na BM&FBovespa subiu 41% até sex ta-feira 13 de

fevereiro. Esse ganho diminuiu para 31,5% até o dia 20 - ainda assim, um bela alta. Mas não foi

só. Pelo menos 27 dos 66 papéis que compõem o Ibovespa subiram acima da média nesse período

(veja quadro ao lado), proporcionando bons ganhos a q uem soube comprá-los nos dias de cotação

mais baixa. A ação mais rentável foi a ordinária (com direito a voto) do banco Nossa Caixa,

recém-vendido para o Banco do Brasil: alta de 155% nos últimos quatro meses. E quem é o maior

acionista individual da Nossa Caixa, com 5% do capital? Ele mesmo, Lirio Parisotto.

Como o governo de São Paulo não conseguiu privatizar a Cesp, o investidor bilionário apostou na

venda do banco do Estado - e não deu outra. Irá receber R$ 70,36 por ações que lhe custaram

entre R$ 20 e R$ 30 e hoje valem cerca de R$ 400 milhões. "Construí a posição aos poucos.

Investi por feeling, pois achava que o (governador José) Serra ia precisar de dinheiro para fazer

obras", explica. Não é segredo para ninguém que Serra quer disputar a sucessão d e Lula na

Presidência da República, em 2010, mas poucos deram tacada tão ousada quanto Parisotto.

Somente em 2008, o papel da Nossa Caixa rendeu 200%, reduzindo as perdas de sua carteira no

ano para 21,8% (equivalentes a R$ 189 milhões), bem menos que a qu eda do Ibovespa (41,2%).

"Nunca perdi do Ibovespa", comemora. Lá se vão dez anos desde que o empresário gaúcho, hoje

com 55 anos, começou a investir diretamente na bolsa. Seu fundo, administrado por ele mesmo

numa ampla sala na corretora Geração Futuro, da qual é o maior cliente individual, foi

constituído em 2007. Recentemente, passou a aceitar aplicações acima de R$ 300 mil - mas só a

convite.

Aos 18 cotistas que apostaram em seu talento de gestor, mandou uma carta de apenas uma

página sobre o desempenho em 2008. Otimista, celebrou o resultado. "Apesar de ser difícil a

comemoração de um retorno negativo, esta performance mostrou -se 95% superior ao Ibovespa,

posicionando nossa carteira bastante acima do desempenho médio do mercado, ficando entre as

SMALL CAPS – ANDERSON LUEDERS

8

cinco melhores performances de fundos no Brasil em 2008", escreveu. Ele destacou os ganhos

com Transmissão Paulista (20%) e Eletrobrás (1%). De sua seleção, quatro caíram menos que o

Ibovespa (-41,2%) no período: CPFL Energia (-3%), Ultrapar (-15%), Celesc (-16%) e Eternit (16%). Os piores desempenhos no ano foram CSN ( -43%), Usiminas (-48%), Bradespar (-57%),

Braskem (-59%) e Randon (-62%). Decepcionado com a gestão da Braskem, ele desfez -se das

ações da empresa. "Fritei a Braskem. Achei que ia nadar de braçadas , mas essa empresa é um

saco de gatos. Foi meu pior investimento", lamenta.

Parisotto, como sempre, está otimista com o Brasil. É uma vantagem para o País ter um

presidente com 80% de aprovação popular em plena crise mundial. Os bancos estão sólidos e o

mercado interno continua com um "estoque de demanda", explica. "Muita gente ainda precisa

comprar carro, televisão. Foram criados dez milhões de empregos em cinco anos", lembra. Ele

não está sozinho em sua análise. Em passagem pelo Brasil na semana passada, o gestor Mark

Mobius, especialista em países emergentes do Franklin Templeton, reiterou sua aposta na bolsa

brasileira. Não sem razão, dizem os corretores locais. "O Brasil está barato entre os países

emergentes e oferece boas perspectivas de resultados", diz Ricardo Martins, gerente de análise

da Planner Corretora. Como caíram muito, as blue chips da bolsa também têm subido acima da

média, especialmente Petrobras e Vale, as mais negociadas. "A liquidez e o setor de commodities

pesam na escolha do investidor", diz Martins, da Planner.

Um deles é o paulista Alexandre França, 34 anos. Desde o piso de 29 mil pontos, ele investiu R$

50 mil. "Procurei ações com maior liquidez no Ibovespa. As small caps continuam sendo fios

desencapados", afirma. Suas principais compras foram Petrobras, Vale e BM&FBovespa, que

acumulam 57,9%, 64,7% e 75,6% de valorização no período. Em vez de tentar acertar o piso, foi

comprando aos poucos. Pagou de R$ 17 a R$ 23 por ação da Petrobras, que subiu para R$ 25.

"Quando o papel cai, eu compro mais. Se sobe, realizo um pouco do lucro. Mas continuo sempre

comprando", afirma França. Outro investidor paulista, Rogerio Kirschbaum também aproveitou a

crise para pechinchar. Comprou Vale e Petrobras em outubro e dezembro e ganhou 30% até

janeiro, quando vendeu 2/3 da carteira e realizou parte do lucro. "O que deixei na bolsa já subiu

50%", diz.

A estratégia de Parisotto é mais sofisticada que a dos investidores comuns, que se contentam em

comprar e vender ações. Ele sabe turbinar sua carteira como ninguém, sem correr riscos

demasiados. Somente no ano passado, ganhou R$ 100 milhões com operações de aluguel de

ações, venda de opções e recebimentos de dividendos e juros sobre o capital próprio. É dinheiro

vivo, que representou uma rentabilidade ad icional de 8,8% no ano. Ele usa o ganho extra para

comprar papéis de empresas que sejam boas pagadoras de dividendos e que tenham uma efetiva

vantagem competitiva. Além de adquirir as ações dos bancos citados, ele usou os recursos

adicionais para reforçar posições, como a da Usiminas, que caiu quase 80% desde maio de 2008.

No caso do Banco do Brasil, a queda de 60% foi a isca ideal para alguém como ele. "O sonho da

minha vida é ter um banco. Tem coisa melhor que ser banqueiro? O dinheiro é disputado e custa

caro", raciocina. As ações do BB têm hoje uma relação preço/lucro (P/L) de 4, baixa sob todos os

aspectos. "Olha isso, está de graça!", insiste. Ler os balanços e suas letras miúdas para avaliar

os fundamentos de cada negócio é uma de suas principais cara cterísticas. "Sou o maior

fundamentalista de mercado que eu conheço", avisa. Que ninguém duvide.

Colaboraram Ana Clara Costa e Márcio Kroehn

SMALL CAPS Contas a parte, destaco o seguinte trecho:

"Em plena crise, compra ações de bancos brasileiros (Banco do Brasil, BicBanco, ABC Brasil e

Daycoval) e está em busca de pechinchas."

Perceberam alguma coincidência com o que dizemos tanto por aqui?

E olha como isto contribuiu para o bom desempenho da carteira small caps deste ano:

http://smallcaps.blogs.advfn.com/2009/03/01/carteira -small-caps-atinge-valoriza cao-de-1051no-ano-razoes-do-desempenho-superior/

Abraços, Small caps.

----------------------------

23/05/09 SMALL CAPS – MULTIMERCADOS MAIO/2009

Meus caros,Este debate é essencial realmente.

Além de definir boas ações para investimento, é importante utilizar do multimercado para

alocação dos recursos. (vide 1o. capítulo do livro do small :) )

Primeiro aspecto primordial é visualizar todos os mercados de investimento disponível (renda

fixa, fundos imobiliários e ações, por exemplo) e seus rendimentos atuais:Vamos lá:

Renda fixa: oferece retorno real de 4% a.a. após o pagamento de taxas e impostos;

Fundo de Investimento Imobiliário: Oferece retorno real de 8% a.a., com um risco um pouco

superior, especialmente de vacância do imóvel;

Ações: Aí a gama é enorme. Para os que preferem segurança há boas elé tricas com DY

sustentável superior a 12%. Nada menos que o triplo da renda fixa;

Para ganho de capital, há excelentes companhias do setor industrial e imobiliário com

indicadores raros ainda, que acontecem uma vez na década;

Após esta análise prévia, é necessário estabelecer limites para cada um dos ativos. Algo como

entre 30 e 40% em cada classe. Se passar, vai vendendo. Se cair é hora de ir comprando. Assim,

você deixa de lado se vai subir ou se vai cair e passa apenas a aproveitar o momento.

SMALL CAPS – ANDERSON LUEDERS

É essencial que caia - e você deve comprar! É bom também que suba - e você deve vender.

Tudo aos poucos, conforme os percentuais.

Entre 2000 e 2008 meus limites operacionais foram: entre 30 e 40% para cada classe de ativos.

E assim, desde 2004 estava vendendo ações a os poucos e recompondo a renda fixa e os FII. A

partir do segundo semestre de 2008, as ações bateram o limite mínimo e passei a comprá -las

com todo o fluxo de caixa e com força.

9

Neste ano, vivemos algo que nunca tinha presenciado. Renda fixa magra demais. Fui em busca do

que poderia substituí-la parcialmente e decidir elevar a participação em bolsa para entre 40 e

50%. Aumentei os investimento em ações que pagam bons dividendos, especialmente elétricas e

bancos médios - dado os preços que atingiram. Hoje e stou 49% em ações. Nesta categoria, estão

22% em elétricas, 20% em bancos médios, 10% em construtoras, 20% no setor industrial e 28%

em diversos.

Só vou começar a vender quando o percentual em bolsa ultrapassar 55%, ou se os juros voltarem

a ficar atrativos. Na renda fixa, estou com 22% e outros 29% em FII.

A crise foi essencial para o meu retorno. Com ela consegui atingir o capital que projetava para o

final de 2010. Estas oscilações, portanto, são essenciais para bem aproveitar os momentos do

mercado.

Mas claro, antes de chegar aos quase 50% em ações, tive já um ciclo anterior de aprendizado

(escrito para quem quiser ler :) ) e de autoconhecimento.Abraços,Small

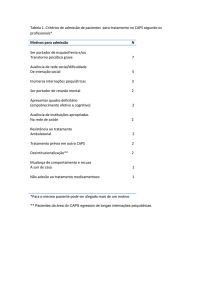

---------------------------------------------------Segue a carteira atualizada, com o desem penho anual REFERENTE

% em

% em

Ação

Empresa

Segmento

Inclusão

% ano

janeiro fevereiro

BEEF3

Minerva

Alimentos

abr/08 -1,62% -1,10% -2,70%

PINE4

Banco Pine Banco

abr/08

45,56% 12,88%

64,32%

BGIP4

Banese

Banco

set/08

13,53% 12,68%

27,92%

BICB4

Bicbanco

Banco

dez/08

44,48% -9,54%

30,71%

CTAX4

Contax

nov/08

BISA3

Brascan

Eztec

2,88% 2,38%

-5,03%

19,43%

10,55%

15,32%

5,33%

23,48%

EZTC3

FHER3

C. E.

Brasília

Heringer

Call Center

Construção

Civil

Construção

Civil

Energia

Elétrica

Fertilizantes

ECPR4

Encorpar

Holding

SGAS4

WLM

Holding

TGMA3

Tegma

CEBR3

mai/08

set/08

33,33% -10,00% 20,00%

set/08

23,31% -9,34%

11,80%

dez/08

9,30%

6,96%

abr/08

-1,18% -2,19%

-3,34%

nov/08

26,89% -1,93%

24,44%

mai/08

6,85%

2,54%

jan/08

-6,12% 0,97%

fev/07

-9,86% -3,93%

CNFB4

Logística

Material de

Eternit

Construção

Material de

Metal Leve

Transporte

Material de

Wetzel

Transporte

Confab

Metalurgia

dez/08

0,80%

12,96%

13,40%

13,87%

MGEL4

Mangels

Metalurgia

ago/07

2,40%

-2,34%

0,00%

TKNO4

Tekno

Metalurgia

mar/07

-5,66% -0,02%

-5,67%

PTNT4 *

Pettenati

Têxtil

fev/07

2,86%

-3,47%

-0,71%

CTSA3

Santanense Têxtil

Equatorial Energia

Energia

Elétrica

Construção

Helbor

Civil

Sulámérica Seguros

abr/08

8,85%

2,87%

11,98%

fev/09

8,09%

27,71%

38,04%

fev/09

8,09%

22,50%

32,41%

fev/09

ETER3

LEVE4

MWET4

EQTL3

HBOR3

SULA11

-4,03%

-5,21%

8,09%

3,98%

12,39%

MÉDIA

8,09%

2,37%

10,51%

IBOVESPA

4,66%

-2,80%

1,60%

IBX2

-0,90% -1,90%

-------------------------------------------------------------

:

-6,38%

nov/08

-2,14%

JAN E FEV/2009

-2,80%

BANCOS MÉDIOS SALVAM O MÊS DA CARTEIRA SMALL CAPS. RESULTADO DE

MARÇO E MUDANÇAS PARA ABRIL.

Abril 5th, 2009 by small caps

No mês de março, a carteira small caps atingiu valorização anual de 13,89%, ampliando

para pouco mais de 16% a vantagem para o índice Small Caps , que tem queda de 2,4% até

31/03, conforme consta no BDI da Bovespa do referido dia.

SMALL CAPS – ANDERSON LUEDERS

10

O mês trouxe importantes lições do poder da reação a resultados, ainda que eles sejam

previsíveis. As maiores quedas ficaram por conta d e Fertilizantes Heringer (10,3%), Encorpar

(12,57%) e Metal Leve (10,17%).

Encorpar não teve um resultado estupendo no último trimestre, mas também não foi motivo

suficiente para o desempenho tão negativo. Em contrapartida, Fertilizantes Heringer e Metal

Leve mostraram o quanto o câmbio prejudicou os resultados.

FHER3 foi também afetada pelo enorme estoque que montou para fazer frente ao que parecia ser

um eterno crescimento de demanda de fertilizantes pela agricultura brasileira. O freio foi brusco

e custou cifras milionárias, comparadas a toda a arrecadação com a abertura de capital. O

estoque teve seu valor revisto e detonou qualquer possibilidade de lucro. O ativo será mantido

na carteira para compor a carteira de turnarounds, que vai ter participação di luída com outras

ações de empresas em situação também de maior risco.

Metal Leve teve perdas com hedge, que ainda devem afetar o resultado de 2009, uma vez que

no passivo circulante consta a cifra de R$ 232 milhões relativa a prejuízos com derivativos.

Como seu preço em relação ao faturamento não é tão depreciado como outras empresas que

tiveram pesadas perdas com derivativos, esta saindo a partir de abril da carteira small caps.

Pelo lado positivo, destaque novamente para o Bic Banco, com expressivos 41,96% de alta e

para as companhias Eternit (16,06%) e Santanense (14,88%).

A alta das ações do Bic Banco certamente tiveram relação com o anúncio do terceiro programa

de recompra de ações, anunciado ao término do pregão de 12/03/2009 e pelo anúncio de

substanciais dividendos de R$ 0,155 por ação, no dia 23/03, ainda relativo ao ano de 2008. E

mais, no dia 24/03, R$ 0,108 por ação de juros sobre o capital próprio, relativos ao primeiro

trimestre de 2009. Ou seja, mais de R$ 0,26 por ação.

Eternit e Santanense anunciaram resultados excelentes, referentes ao quarto trimestre, que

evidenciaram que a alta do Dólar fez bem para o desempenho de ambas. Os indicadores

fundamentalistas ficaram muito atrativos, o que gerou forte demanda pelos papéis.

Todos as demais ações oscilaram na faixa de -10% e +10%.

RESULTADO DE MARÇO/09 E MUDANÇAS PARA ABRIL/09

Segue o desempenho do mês de março e anual:

%

%

%

Ação

Empresa

Segmento

Inclusão

% ano

janeiro fevereiromarço

BEEF3 Minerva

Alimentos

abr/08 -1,62% -1,10% -4,44% -7,03%

PINE4

Banco Pine Banco

abr/08

45,56%12,88%

5,98%

74,14%

BGIP4

Banese

Banco

set/08

13,53%12,68%

0,00%

27,92%

BICB4

Bicbanco

Banco

dez/08

44,48%-9,54%

41,96% 85,55%

nov/08

2,88% 2,38%

-5,03%

19,43%

10,55%

15,32%

3,43%

CTAX4 Contax

BISA3

Brascan

EZTC3

Eztec

CEBR3

C. E.

Brasília

Call Center

Construção

Civil

Construção

Civil

Energia

Elétrica

FHER3

Heringer

Fertilizantesset/08

23,31%-9,34%

ECPR4

Encorpar

Holding

dez/08

9,30%

Holding

mai/08

set/08

nov/08

3,17%

8,93%

21,05%

11,36% 4,26%

33,33%-10,00% 0,00%

20,00%

abr/08

-1,18% -2,19%

0,28%

10,30%

-6,49%

12,57%

0,59% -2,77%

Logística

Material de

ETER3 Eternit

Construção

Material de

LEVE4 Metal Leve

Transporte

Material de

MWET4 Wetzel

Transporte

CNFB4 Confab

Metalurgia

nov/08

26,89%-1,93%

5,04%

mai/08

6,85%

16,06% 19,02%

jan/08

-6,12% 0,97%

fev/07

-9,86% -3,93%

dez/08

0,80%

12,96%

10,17% 14,85%

-1,74%

14,91%

-6,32% 6,67%

MGEL4 Mangels

Metalurgia

ago/07

2,40%

-2,34%

9,80%

TKNO4 Tekno

Metalurgia

mar/07

-5,66% -0,02%

fev/07

2,86%

-3,47%

excluída-0,71%

abr/08

8,85%

2,87%

14,88% 28,65%

fev/09

8,09%

27,71%

1,27%

38,04%

fev/09

8,09%

22,50%

2,04%

32,41%

fev/09

8,09%

3,98%

0,76%

12,39%

SGAS4 WLM

TGMA3 Tegma

PTNT4

Pettenati

Têxtil

*

CTSA3 SantanenseTêxtil

Equatorial Energia

EQTL3

Energia

Elétrica

Construção

HBOR3 Helbor

Civil

SULA11Sulámérica Seguros

-2,14%

-4,03%

30,71%

9,80%

-6,12%

11,45%

MÉDIA

8,09% 2,37%

2,94% 13,89%

Além da mencionada saída de Metal Leve, o mês de abril terá também a retirada de Brascan

(BISA3) da carteira small caps. Além de objetivar a diminuição do peso da construção civil na

carteira, que já tem outras três companhias do segmento (ETER3, EZTC3 e HBOR3), Brascan teve

uma seqüência de fatos que considerei negativos.

SMALL CAPS – ANDERSON LUEDERS

11

Primeiramente, a conjuntura econômica mostrou que a aquisição da Company não foi realizada

no melhor momento. Atualmente, provavelmente o preço a ser pago seria menor. Segundo, isto

contribuiu para a necessidade de chamada de capital por meio de subscrição de novas ações,

diluindo a participação acionária de quem não aplicou mais recursos e piorando os indicadores

fundamentalistas como P/VPA e P/L. Por fim, as novas regras contábeis afetaram bastante os

seus resultados.

Ingressaram as ações SLED4, PRVI3 e GRND3 e RAPT4.

Resumidamente, sobre as empresas:

A Saraiva, que já subiu 11,51% nos primeiros dias de abril, negocia atualmente com P/L abaixo

de 7, P/VPA 1,4 e PSR 0,44. Surpreendeu com o forte crescimento da receita e do lucro líquido

em plena crise. Costuma ter os melhores resultados no primeiro e no qu arto trimestre de cada

ano. As lojas da Siciliano que foram reformadas trouxeram vendas até 100% maiores e há muito

a ganhar com esta aquisição.

A Providencia (alta de 24,07% até o dia 03/04) também negocia com P/L abaixo de 7, P/VPA 0,6

e PSR 0,55. Atua no segmento de não tecidos. A demanda por seus produtos não deve sofrer

tanto como as demais atividades econômicas. Beneficia -se da alta do dólar por meio das

exportações, o que contribuiu para o bom desempenho no quarto trimestre.

A Grendene (alta de 6,55% até o dia 03/04) negocia com P/L 5, P/VPA 0,98 e PSR 0,93. Tem DY

de 9,1% e custa apenas uma vez o ativo circulante líquido, conforme site

www.fundamentus.com.br . Também pode se beneficiar da alta do dólar em razão das

exportações, o que já elevou substancialmente o preço médio em Reais praticado por unidade

vendida para o exterior.

A Randon (alta de 7,78% até o dia 03/04) é historicamente uma empresa com excelente gestão e

que dificilmente chega a ter múltiplos tão atrativos. Negocia com P/L 4,2, P/VPA 1,23 e PSR

0,32. Tem ROE de 29%. É grande a possibilidade de diminuir a lucratividade em 2009, até porque

já anunciou quedas fortes na receita nos primeiros dois meses do ano. No entanto, parte disso

será compensado com o custo menor das commodities e pelo aumento da receita em Reais por

unidade vendida ao exterior. Portanto, nesta fase negativa do ciclo, pode -se estar diante de uma

oportunidade única de compra de uma empresa superior.

Além destas companhias, ingressam INEP4, GSHP3 e BAUH4, juntamente com os ativos que já

fazem parte FHER3, BEEF3, MWET4, CEBR3 e ECPR4. Todas opções com um risco um pouco

superior ou são empresas em situação especial.

Como estas empresas devem ter menor peso na carteira do investido r, o que é explicado no livro

que escrevi (Investindo em small caps: um roteiro completo para se tornar um investidor de

sucesso), a partir de agora serão dois grupos de empresas com risco superior por diversas

razões: (BEEF3, FHER3, MWET4 e CEBR3) e (ECPR4, INEP4, GSHP3 e BAUH4). As quatro ações

reunidas de cada grupo terão o peso como se fosse apenas uma ação.

A carteira (ABRIL/09) então, terá as seguintes ações: PINE4, BGIP4, BICB4, CTAX4, EZTC3,

SGAS4, TGMA3, ETER3, CNFB4, MGEL4, TKNO4, CTSA3, EQTL3, HBOR3, SULA11, SLED4, PRVI3,

GRND3, RAPT4, (BEEF3, FHER3, MWET4 e CEBR3) e (ECPR4, INEP4, GSHP3 e BAUH4).

Para não me alongar ainda mais, falarei mais adian te sobre as ações INEP4, GSHP3 e BAUH4, que

devem ser analisadas com cautela e com investimento adequado ao perfil de risco.

Lembre-se sempre de analisar cada sugestão que recebe. Esta é sua melhor garantia de que

efetivamente estará fazendo um bom negócio.Feliz Páscoa a todos!

-----------------------

Quadro atualizado dos ativos da Carteira Small Caps e o respectivo retorno.

Maio 3rd, 2009 by small caps

Segue o quadro dos ativos da Carteira Small Caps para o MÊS

retorno acumulado:

Índice

Ação

Empresa

Inclusão

% abril

% ano

inicial

PINE4

Banco Pine

abr/08

1,00

12,45%

95,81%

BGIP4

Banese

set/08

1,00

3,77%

32,74%

BICB4

Bicbanco

dez/08

1,00

19,14%

121,07%

CTAX4

Contax

nov/08

1,00

5,50%

14,93%

EZTC3

Eztec

set/08

1,00

46,14%

52,35%

SGAS4

WLM

abr/08

1,00

11,07%

7,99%

TGMA3

Tegma

nov/08

1,00

17,54%

53,64%

ETER3

Eternit

mai/08

1,00

19,66%

42,41%

CNFB4

Confab

dez/08

1,00

14,74%

22,39%

MGEL4

Mangels

ago/07

1,00

30,97%

43,80%

TKNO4

Tekno

mar/07

1,00

16,82%

3,44%

CTSA3

abr/08

1,00

25,91%

61,98%

fev/09

1,08

18,11%

63,04%

HBOR3

Santanense

Equatorial

Energia

Helbor

fev/09

1,08

47,93%

60,22%

SULA11

Sulámérica

fev/09

1,08

16,47%

45,58%

SLED4

Saraiva

abr/09

1,14

31,38%

49,77%

EQTL3

DE MAIO/O09

e o respectivo

PRVI3

Providência

SMALL CAPS – ANDERSON LUEDERS

abr/09

1,14

46,30%

66,78%

GRND3

Grendene

abr/09

1,14

32,89%

51,49%

RAPT4

Random

abr/09

1,14

48,28%

69,04%

GRUPO 1

MÉDIA

1,00

25,65%

25,77%

BEEF3

Minerva

abr/08

1,00

58,72%

47,57%

FHER3

Heringer

set/08

1,00

33,33%

33,71%

MWET4

Wetzel

fev/07

1,00

-11,68%

-24,85%

CEBR3

C. E. Brasília nov/08

1,00

22,22%

46,67%

GRUPO2

MÉDIA

1,10

30,09%

42,86%

INEP4

Inepar

abr/09

1,14

9,00%

24,26%

ECPR4

Encorpar

dez/08

1,00

6,22%

-0,67%

GSHP3

Generalshop

abr/09

1,14

51,82%

73,07%

BAUH4

Excelsior

abr/09

1,14

53,33%

74,80%

PTNT4

Excluída em

mar/09

1,00

-0,71%

-0,71%

BISA3

Excluída em

abr/09

1,00

-21,00%

-21,00%

LEVE4

TOTAL

EXCLUÍDOS

Excluída em

abr/09

1,00

-14,85%

-14,85%

12

EXCLUÍDAS

-2,63

TOTAL

22,27

520,81% 990,54%

MÉDIA

24,80%

44,48%

Observações sobre a apuração do retorno:

Nos cálculos de rentabilidade estão considerados os proventos distribuídos e as bonificações

efetuadas.

O índice anual refere-se à rentabilidade anual acumulada até o mês de ingresso na carteira, de

modo que as ações recebem o peso proporcional ao númer o de ações até aquele mês. Este peso é

somado ao peso total inicial da carteira para fins de cálculo da rentabilidade média anual.

A rentabilidade mensal é calculada conforme a média aritmética das 21 posições em carteira (19

ações diretamente e 2 grupos de 4 ações, conforme mencionada na postagem).

As ações que saíram da carteira têm o peso inicial somado ao conjunto e subtraído o montante

que representavam quando da retirada.Abraços,Small caps – Anderson Lueders.

Autor do livro “Investindo em small caps: um roteiro completo para se tornar um investidor de

sucesso”.

-------------------------------------Ações que compõe a carteira small caps para o mês de JUNHO e o retorno acumulado no

ano (66,46%).

Índice

Ação

Empresa

Inclusão

% maio % ano

inicial

PINE4

Banco Pine

abr/08

1,00

26,24% 147,19%

BGIP4

Banese

set/08

1,00

3,78%

37,76%

BICB4

Bicbanco

dez/08

1,00

14,53%

153,20%

CTAX4

Contax

nov/08

1,00

18,16%

35,80%

EZTC3

Eztec

set/08

1,00

25,66%

91,44%

SGAS4

WLM

abr/08

1,00

0,82%

8,88%

TGMA3

Tegma

nov/08

1,00

23,75%

90,13%

ETER3

Eternit

mai/08

1,00

4,23%

48,44%

CNFB4

Confab

dez/08

1,00

13,77%

39,26%

MGEL4

Mangels

ago/07

1,00

-0,84%

42,59%

TKNO4

Tekno

mar/07

1,00

-0,02%

3,42%

CTSA3

abr/08

1,00

7,01%

73,33%

fev/09

1,08

11,70%

82,12%

HBOR3

Santanense

Equatorial

Energia

Helbor

fev/09

1,08

20,76%

93,48%

SULA11

Sulámérica

fev/09

1,08

29,32%

88,26%

SLED4

Saraiva

abr/09

1,14

11,22%

66,57%

PRVI3

Providência

abr/09

1,14

34,19%

123,80%

GRND3

Grendene

abr/09

1,14

5,72%

60,16%

EQTL3

RAPT4

Random

GRUPO 1

MÉDIA

BEEF3

Minerva

FHER3

Heringer

MWET4

CEBR3

GRUPO2

MÉDIA

INEP4

Inepar

ECPR4

Encorpar

GSHP3

BAUH4

SMALL CAPS – ANDERSON LUEDERS

abr/09

1,14

15,87% 95,87%

1,00

40,35%

75,79%

abr/08

1,00

34,80%

98,92%

set/08

1,00

47,06%

96,63%

Wetzel

fev/07

1,00

43,19%

7,61%

C. E. Brasília

nov/08

1,00

36,36%

100,00%

1,10

11,85%

59,16%

abr/09

1,14

31,07%

62,87%

dez/08

1,00

2,15%

1,47%

Generalshop

abr/09

1,14

19,46%

106,75%

Excelsior

abr/09

1,14

-5,28%

65,57%

PTNT4

Excluída em

mar/09

1,00

-0,71%

-0,71%

BISA3

Excluída em

abr/09

1,00

-21,00% -21,00%

LEVE4

TOTAL

EXCLUÍDOS

Excluída em

abr/09

1,00

-14,85% -14,85%

13

EXCLUÍDAS

TOTAL

-2,63

22,27 318,07% 1480,09%

MÉDIA

15,15% 66,46%

Observações sobre a apuração do retorno:

Nos cálculos de rentabilidade estão considerados os proventos distribuídos e as bonificações

efetuadas.

O índice anual refere-se à rentabilidade anual acumulada até o mês de ingresso na carteira, de

modo que as ações recebem o peso proporcional ao número de ações até aquele mês. Este peso é

somado ao peso total inicial da carteira para fins de cálculo da rentabilidade média anual.

A rentabilidade mensal é calculada co nforme a média aritmética das 21 posições em carteira (19

ações diretamente e 2 grupos de 4 ações, conforme mencionada na postagem).

As ações que saíram da carteira têm o peso inicial somado ao conjunto e subtraído o montante

que representavam quando da re tirada.Abraços,Small caps – Anderson Lueders.

------------------------------http://www.bolsahoje.blogspot.com/ HUMBERTO DOS SANTOS 31/05/09

GANHOS DAS AÇÕES NA BOVESPA DE JAN A MAIO DE 2009

SMALL CAPS – ANDERSON LUEDERS

--------------------------------------------------

14

Small Caps em festa. Alta anual da carteira atinge 44,48%. Reflex ões sobre o

momento atual.

Maio 3rd, 2009 by small caps

Prezado leitor:

Certamente você já deve ter escutado a famosa escrita: “ Depois da tempestade, vem a

bonança”. É com esta frase que inicio esta postagem sobre o desempenho da carteira small caps

no mês de abril e, num todo, de muitas das empresas do segmento.

Mas calma! A mesma serenidade que nos guia durante a tempestade, deve também ser

utilizada para avaliar as condições do mercado após o início das altas. Ou seja, o fato de

ter subido forte no mês de abril, após meses e meses de agonia para as small caps apenas nos

trazem importantes lições, mas jamais euforia. Esta sim é extremamente prejudicial ao retorno

de médio e longo prazo.

Primeiro, vamos às premissas que nos levaram até este momento. Ou melhor, o que foi

necessário para poder aproveitá-lo

a) O investidor utilizou durante a crise da reserva em renda fixa que montou durante a fase

eufórica no mercado. Isto possibilita ter munição para o momento mais apropriado de se comprar

ações, que é durante o pânico extremado;

b) O investidor comprou de forma parcelada, espaçada , para garantir condições de efetuar

compras até a última gota do pânico. Daí a importância de manter ativos que geram fluxo de

caixa contínuo, como os fundos imobiliários e uma p arcela mínima em renda fixa, algo como

25%;

c) O investidor foi, quando necessário, surdo e cego ao que os especialistas do mercado

dizem. No início do ano, as principais altas vieram dos bancos médios. O BICB4, por exemplo,

finalizou o mês de abril com al ta anual acumulada de 121% e mesmo assim negocia abaixo do

valor patrimonial. As construtoras, por sua vez, estampam as maiores valorizações dos últimos

trinta dias, de forma generalizada. A HBOR3 e a EZTC3, que fazem parte da carteira small caps,

subiram mais de 45% apenas no mês de abril, e ainda negociam abaixo de P/VPA 0,7. Estes

eram, indubitavelmente, os segmentos com maior aversão ao risco no mercado. É o que

verdadeiramente podemos chamar de “tesouros desprezados”.

Mas insisto, a alta de curto prazo nada significa. O importante é o desempenho consistente de

longo prazo e o uso adequado do multimercado. A atenção deve permanecer em relação aos

desempenhos empresariais, ao cenário econômico e os múltiplos fundamentalistas. Para quem

está com poucos recursos na renda fixa, pode ser o momento de ir aos poucos recompondo. Quem

fez isto na fase eufórica vivida a partir de 2004 e que durou até 2007 (para as small caps) ou

2008 (para ações de produtores de commodities) sabe a importância deste movimento.

No ambiente econômico, dois fatos novos e importantes que tem movimentado o mercado:

a) O menor nível de juros da história do país: isto torna os dividendos ainda mais atrativos e o

custo de financiamento de empresas que necessitam de capital intensivo cai bas tante.

b) O retorno da tendência natural de apreciação do Real em relação ao Dólar. E o que isto

influencia no mercado? As altas de BEEF3 (58,72%) e FHER3 (33,33%) dão uma boa pista, uma

vez que são companhias que sofrem bastante nos resultados com a valor ização de curto prazo da

moeda americana. Já CNFB4, na ponta oposta, com seu expressivo caixa em dólar, passou a subir

menos, com valorização de 14,74%.

Vários foram os destaques positivos do mês de abril. Nada menos que praticamente a metade

das ações da carteira subiu pelo menos 20%. Destaque para as altas de EZTC3 (46,14%),

HBOR3 (47,93%), PRVI3 (46,30%), GRND3 (32,89%), RAPT4 (48,28%), BEEF3 (58,72%) e GSHP3

(51,82%).

As 7 indicações de abril para a carteira, isoladamente, apresentaram alta média de 39% , o que,

de certa forma, comprova o bom funcionamento do uso da “reação a resultados”.

Podemos notar no mês de abril, enfim, o tempero que os turnarounds podem trazer à carteira de

ações, com 3 das 8 ações subindo mais de 50% num único mês.

A carteira small caps fica mantida para o mês de maio. O quadro atualizado da carteira você

pode consultar na seguinte postagem, clickando neste link.

Por fim, destaco que a principal finalidade da carteira é mostrar na prática como ir moldando a

carteira de ações, com base na análise fundamentalista e embasado naquilo que escrevi no livro

“Investindo em Small Caps”. O melhor aliado que você terá para fazer suas análises e tomar as

melhores decisões é o investimento na própria educação financeira.

Abraços, Small caps – Anderson Lueders.

-------------------------------------------06/04/09 SMALL verdade herdsman... A alta iniciou concentrada em poucas ações, quase como

num movimento de repique. Isto fica evidente quando comparada à discrepância de rentabilidade

no ano entre o IBX2 e o IBOVESPA, por exemplo.

Mas isto não dura para sempre e no futuro, convergirão ao ponto justo.

Eu tenho utilizado o fluxo de caixa, sem pressa também. Aos poucos vou substituindo

renda fixa por ações que pagam bons dividendos, como elétricas... Como já disse em outras

oportunidades, com juro real a 4, 5% no país, empresas que pagam mais de 12% de DY

anual e o resultado pode ser mantido, é uma ótima escolha... Claro, o investidor deve

utilizar o capital adequado para tanto ...

Estou também começando a reservar $$$$ para as oportunidades que vão s urgir com os

balanços trimestrais deste ano. Sempre surgem pelo menos 3 ou 4 novas alternativas nestes

momentos. Abraços,Small caps.

-------------------------------25/05/09 CLAUBI boa noite,foristas de plantao.

se a ibov vai subir ou nao,ninguem sabe.

entao pq nao seguir os passos do small caps,ja citados aqui hoje.

SMALL CAPS – ANDERSON LUEDERS

15

SMALL CAPS-empresas que estao crescendo os lucros:dividendos gordos a vista(eletricas).nao

chegam nem perto dos juros no exterior.tegma continua firme e forte.a dutra esta cheia dos seus

caminhoes.indo para la e para ca.

-subiu 100%?realize aos poucos e va para alguma que caiu ou subiu pouco(siderurgicas)fesa4

nao teve prejuizo.

brasil rico em petroleo viavel acima de 45 dolares o barril.quais empresas

beneficiadas.cnfb4,inep4.tem mais alguma?

-100% na bolsa? se cair nao vai ter dindin para as proximas barganhas.entao realoque 50% nem

que seja na poupanca,e deixe de imaginar que ficara rico de um dia oara o outro.nao ficara.

- duvido a ibov em 42.000 em curto prazo.nossas empresas estao indo be m.pensem em

fundamentos,principalmente neste forum.eu sei que sao os gringos entrando em peso.acho que

nao conhecem toda a falta de infraestrutura e falta de escolas neste pais.mas qual a sua visao

para os resultados no 2trim.?

para mim,mais lucro.ate caiu o nivel de desemprego em abril.

talvez o mais correto seja,tem alguma ja muito cara na carteira do small?eu acho a rapt4 ja

subiu bastante,sem mostrar aumento do seu lucro.estou enganado?

70000 nao e nenhum exagero (e ate julho mesmo).com este monte de pe troleo em aguas

brasileiras,acho que estao pensando no brasil como um novo oasis.

pensem nisto.criticas sao bem vindas.abs.

NOTWEN CARDOZO Matheus, o IBOV já esteve em 29.000, portanto, IBOV a 42.000 ou menos

(desde que maior do que 29.000) não é fundo do poço! Matemática simples. Algumas empresas

discutidas aqui (óbvio que não é a maioria das empresas) estão lucrando mais do que antes da

crise. Mesmo numa possível queda do IBOV, estas empresas jamais cairão aos níveis que já

estiveram pois a tendência é qu e os resultados só melhorem. Caso estes papéis caiam, estarei

pronto para refoçar minha carteira.

Na crise, os investidores tendem a olhar mais no curto prazo e ficam com empresas que não

destroem tanto valor aos seus acionistas. Para as empresas mais líqu idas e que ainda não

conseguiram resultados melhores dos que os de antes da crise ... estas certamente cairão mais

caso haja uma queda expressiva no IBOV. Particularmente, caso caia, não acho que o IBOV deva

cair mais do que 15.000 pontos.

A crise foi grave e alguns papéis mecionados aqui caíram por pânico puro ou para quitar dívida

de alavancagem, portanto, natural que estes papéis só subam durante um bom tempo.

-----------------------------25/05/09 SC 23/05/09 SMALL CAPS – MULTIMERCADOS MAIO/2009

Meus caros, Este debate é essencial realmente.

Além de definir boas ações para investimento, é importante utilizar do multimercado para

alocação dos recursos. (vide 1o. capítulo do livro do small :) )

Primeiro aspecto primordial é visualizar todos os mercados de investimento disponível (renda

fixa, fundos imobiliários e ações, por exemplo) e seus rendimentos atuais:

Vamos lá:Renda fixa: oferece retorno real de 4% a.a. após o pagamento de taxas e impostos;

Fundo de Investimento Imobiliário: Oferece retorno real de 8% a.a., com um risco um pouco

superior, especialmente de vacância do imóvel;

Ações: Aí a gama é enorme. Para os que preferem segurança há boas elétricas com DY

sustentável superior a 12%. Nada menos que o triplo da renda fixa;

Para ganho de capital, há excelentes companhias do setor industrial e imobiliário com

indicadores raros ainda, que acontecem uma vez na década;

Após esta análise prévia, é necessário estabelecer limites para cada um dos ativos. Algo como

entre 30 e 40% em cada classe. Se passar, vai vendendo. Se cair é hora de ir comprando. Assim,

você deixa de lado se vai subir ou se vai cair e passa apenas a aproveitar o momento.

É essencial que caia - e você deve comprar! É bom também que suba - e você deve vender. Tudo

aos poucos, conforme os percentuais.

Entre 2000 e 2008 meus limites operacionais foram: entre 30 e 40% para cada classe de ativos.

E assim, desde 2004 estava vendendo ações aos poucos e recompondo a renda fixa e os FII. A

partir do segundo semestre de 2008, as ações bateram o lim ite mínimo e passei a comprá -las

com todo o fluxo de caixa e com força.

Neste ano, vivemos algo que nunca tinha presenciado. Renda fixa magra demais. Fui em busca do

que poderia substituí-la parcialmente e decidir elevar a participação em bolsa para entre 40 e

50%. Aumentei os investimento em ações que pagam bons dividendos, especialmente elétricas e

bancos médios - dado os preços que atingiram. Hoje estou 49% em ações. Nesta categoria, estão

22% em elétricas, 20% em bancos médios, 10% em construtoras, 20% no setor industrial e 28%

em diversos.

Só vou começar a vender quando o percentual em bolsa ultrapassar 55%, ou se os juros voltarem

a ficar atrativos. Na renda fixa, estou com 22% e outros 29% em FII.

A crise foi essencial para o meu retorno. Com ela c onsegui atingir o capital que projetava para o

final de 2010. Estas oscilações, portanto, são essenciais para bem aproveitar os momentos do

mercado.

Mas claro, antes de chegar aos quase 50% em ações, tive já um ciclo anterior de aprendizado

(escrito para quem quiser ler :) ) e de autoconhecimento.

--------------------------------------24/05/09 ARFONTOURA Prezados foristas Small Caps, há alguns meses entrei nesse mundo de

SMALL CAPS – ANDERSON LUEDERS

16

bolsa de valores. Até há pouco tempo operava exclusivamente com a análise técnica, a té

conhecer este magnífico espaço que me fez mudar a maneira de operar.

Vendi a maioria da posição anterior e iniciei a compra de algumas indicaçoes da carteira do

Small. Devido a essa mudança de forma de operar, algumas questões têm surgido.

Como os investidores fundamentalistas costumam reagir a uma iminente e provável temporada de

quedas fortes nos índices, como está sendo divulgado nos foruns de análise tecnica?

Estou meio preocupado, pois tenho em carteira várias ações de fundamento (EZTC, HBOR, INEP,

CNFB,FHER, BEEF), mas as comprei nesse mês de maio, época em que a maior parte das ações da

carteira já estavam com uma grande valorização do mês de abril (mais de 40 por cento, em

média) e agora parece que haverá um recuo considerável.

Será que as açoes de fundamento seguram mais nas baixas? Deveria mantê -las apesar da

iminente queda dos índice?Considero muito importante a opinião de vocês.Muito grato

MARCIOANALISTA Acho a questão levantada muito importante para os iniciantes em compra de

ações com base em fundamentos, por exemplo, teoricamente quando o IBOVESPA atingiu seu topo

no ano passado os indicadores fundamentalistas mostraram que a maioria das ações estavam

caras e "nossa turma" reduziu a exposição ao mercado variável e migrou para a renda fixa (co mo

faria Benjamin Graham), então na queda bruta ocorrida no mercado nossa exposição foi pequena

e nossas carteiras pouco se desvalorizaram.

Isso seria o comportamento de um fundamentalista maduro e convicto do que acredita, mas

quantos agiram 100% dessa forma? Infelismente eu sou um daqueles que mesmo conhecendo a

teoria acabei com a carteira 50% desvalorizada.

Foi o maior investimento que fiz em educação financeira, confesso que estou muito mais atento

ao mercado, principalmente com a quebra de paradigma que tinha de que renda fixa era um lugar

onde seu dinheiro estava "perdendo tempo", hoje a vejo como um refúgio sempre que a euforia

toma conta do mercado.