nº 48/2014

17 de dezembro de 2014

Sumário

SUMÁRIO .............................................................................................................................................................. 2

1.00 ASSUNTOS CONTÁBEIS................................................................................................................................... 5

1.01 CONTABILIDADE ............................................................................................................................................... 5

NORMA BRASILEIRA DE CONTABILIDADE NBC PG 12, DE 21 DE NOVEMBRO DE 2014-DOU de 08/12/2014 (nº

237, Seção 1, pág. 130) ........................................................................................................................................ 5

Aprova a NBC PG 12 que dispõe sobre educação profissional continuada. ....................................................................... 5

NORMA BRASILEIRA DE CONTABILIDADE - CTG 2001 (R1), DE 5 DE DEZEMBRO DE 2014 ................................ 10

- DOU de 12/12/2014 (nº 241, Seção 1, pág. 326) ............................................................................................. 10

Altera o Comunicado Técnico CTG 2001 que define as formalidades da escrituração contábil em forma digital para fins

de atendimento ao Sistema Público de Escrituração Digital (SPED). ............................................................................... 10

NORMA BRASILEIRA DE CONTABILIDADE - CTG 8, DE 5 DE DEZEMBRO DE 2014-DOU de 12/12/2014 (nº 241,

Seção 1, pág. 326) .............................................................................................................................................. 11

Aprova o Comunicado Técnico CTG 08 que dispõe sobre o reconhecimento de determinados ativos e passivos nos

relatórios contábil-financeiros de propósito geral das distribuidoras de energia elétrica emitidos de acordo com as

normas brasileiras e internacionais de contabilidade. ..................................................................................................... 11

NORMA BRASILEIRA DE CONTABILIDADE - ITG 2000 (R1), DE 5 DE DEZEMBRO DE 2014-DOU de 12/12/2014

(nº 241, Seção 1, pág. 326) ................................................................................................................................ 13

Altera a Interpretação Técnica ITG 2000 que dispõe sobre escrituração contábil. .......................................................... 13

O CONSELHO FEDERAL DE CONTABILIDADE, no exercício de suas atribuições legais e regimentais e com fundamento

no disposto na alínea "f" do art. 6º do Decreto-Lei nº 9.295/46, alterado pela Lei nº 12.249/10, faz saber que foi

aprovada em seu Plenário a alteração da seguinte Norma Brasileira de Contabilidade (NBC): ...................................... 13

1. Altera a alínea (b) do item 10 da ITG 2000 - Escrituração Contábil, que passa a vigorar com a seguinte redação: ..... 13

(b) quando exigível por legislação específica, serem autenticados no registro público ou entidade competente. ......... 13

2. Em razão dessa alteração, as disposições não alteradas desta Interpretação são mantidas e a sigla do ITG 2000,

publicada no DOU, Seção 1, de 22.3.11, passa a ser ITG 2000 (R1). ................................................................................ 13

3. A alteração desta Interpretação entra em vigor na data de sua publicação. ............................................................... 13

RESOLUÇÃO Nº 1.473, DE 5 DE DEZEMBRO DE 2014-DOU de 12/12/2014 (nº 241, Seção 1, pág. 326) ........... 13

Aprova o Planejamento Estratégico do Sistema CFC/CRCs. ............................................................................................. 13

2.00 ASSUNTOS FEDERAIS ................................................................................................................................... 14

2.04 LEGISLAÇÃO TRABALHISTA E PREVIDENCIÁRIA ............................................................................................... 14

DECRETO Nº 8.373, DE 11 DE DEZEMBRO DE 2014-DOU de 12/12/2014 (nº 241, Seção 1, pág. 4) ................. 14

Institui o Sistema de Escrituração Digital das Obrigações Fiscais, Previdenciárias e Trabalhistas - eSocial e dá outras

providências. .................................................................................................................................................................... 14

PORTARIA Nº 458, DE 10 DE DEZEMBRO DE 2014-DOU de 11/12/2014 (nº 240, Seção 1, pág. 86) ................. 17

Disponibiliza para consulta pública o texto técnico básico de criação do Anexo I - Condições Sanitárias e de Conforto

Aplicáveis a Trabalhadores do Transporte Rodoviário em Atividade Externa, da NR-24 - Condições Sanitárias e de

Conforto nos Locais de Trabalho. ..................................................................................................................................... 17

PORTARIA Nº 1.927, DE 10 DE DEZEMBRO DE 2014-DOU de 11/12/2014 (nº 240, Seção 1, pág. 82) .............. 17

Estabelece orientações sobre o combate à discriminação relacionada ao HIV e a Aids nos locais de trabalho, cria a

Comissão Participativa de Prevenção do HIV e Aids no Mundo do Trabalho e dá outras providências. ......................... 17

2.09 OUTROS ASSUNTOS FEDERAIS ........................................................................................................................ 21

INSTRUÇÃO NORMATIVA Nº 1.523, DE 5 DE DEZEMBRO DE 2014-DOU de 08/12/2014 (nº 237, Seção 1, pág.

34) ...................................................................................................................................................................... 21

Altera a Instrução Normativa RFB nº 1.436, de 30 de dezembro de 2013, que dispõe sobre a Contribuição

Previdenciária sobre a Receita Bruta (CPRB), destinada ao Regime Geral de Previdência Social (RGPS), devida pelas

empresas referidas nos arts. 7º e 8º da Lei nº 12.546, de 14 de dezembro de 2011. ..................................................... 21

INSTRUÇÃO NORMATIVA Nº 1.520, DE 4 DE DEZEMBRO DE 2014-DOU de 08/12/2014 (nº 237, Seção 1, pág.

29) ...................................................................................................................................................................... 56

Dispõe sobre a tributação de lucros auferidos no exterior pelas pessoas jurídicas domiciliadas no País, e dá outras

providências. .................................................................................................................................................................... 56

INSTRUÇÃO NORMATIVA Nº 1.522, DE 5 DE DEZEMBRO DE 2014-DOU de 08/12/2014 (nº 237, Seção 1, pág.

32) ...................................................................................................................................................................... 70

Altera a Instrução Normativa RFB nº 1.215, de 15 de dezembro de 2011, que aprova modelo de Comprovante de

Rendimentos Pagos e de Imposto sobre a Renda Retido na Fonte.................................................................................. 70

INSTRUÇÃO NORMATIVA Nº 1.524, DE 8 DE DEZEMBRO DE 2014-DOU de 09/12/2014 (nº 238, Seção 1, pág.

22) ...................................................................................................................................................................... 75

Altera a Instrução Normativa RFB nº 1.422, de 19 de dezembro de 2013, que dispõe sobre a Escrituração Contábil

Fiscal (ECF). ...................................................................................................................................................................... 75

ATO DECLARATÓRIO EXECUTIVO Nº 83, DE 10 DE DEZEMBRO DE 2014-DOU de 11/12/2014 (nº 240, Seção 1,

pág. 25) .............................................................................................................................................................. 76

Dispõe sobre o Manual de Orientação do Leiaute da Escrituração Contábil Fiscal (ECF). ............................................... 76

PROTOCOLO ECF Nº 1, DE 5 DE DEZEMBRO DE 2014-DOU de 11/12/2014 (nº 240, Seção 1, pág. 23) ............ 76

Altera o Protocolo ECF 04/01, que dispõe sobre o fornecimento de informações prestadas por administradoras de

cartão de crédito e, ou, de débito, nos termos do Convênio ECF 01/10, que dispõe sobre as operações realizadas com

estabelecimentos de contribuintes do ICMS. .................................................................................................................. 76

3.00 ASSUNTOS ESTADUAIS ................................................................................................................................. 79

3.02 PROTOCOLOS E CONVENIOS ICMS .................................................................................................................. 79

PROTOCOLO ICMS Nº 68, DE 5 DE DEZEMBRO DE 2014-DOU de 11/12/2014 (nº 240, Seção 1, pág. 13) ........ 79

Institui o Canal Vermelho Nacional - CVN no âmbito das Secretarias de Fazenda, Finanças, Receita ou Tributação das

unidades federadas. ......................................................................................................................................................... 79

PROTOCOLO ICMS Nº 76, DE 5 DE DEZEMBRO DE 2014-DOU de 11/12/2014 (nº 240, Seção 1, pág. 16) ........ 80

Dispõe sobre a substituição tributária nas operações com produtos farmacêuticos, soros e vacinas de uso humano. . 80

PROTOCOLO ICMS Nº 77, DE 5 DE DEZEMBRO DE 2014-DOU de 11/12/2014 (nº 240, Seção 1, pág. 16) ........ 83

Dispõe sobre a substituição tributária nas operações com ferramentas. ........................................................................ 83

Protocolo ICMS nº 79, de 05.12.2014 -DOU de 11/12/2014 (nº 240, Seção 1, pág. 17) .................................... 86

Altera o Protocolo ICMS 95/09, que dispõe sobre a substituição tributária nas operações com produtos alimentícios. 86

PROTOCOLO ICMS Nº 80, DE 5 DE DEZEMBRO DE 2014-DOU de 11/12/2014 (nº 240, Seção 1, pág. 17) ........ 87

Altera o Protocolo ICMS 89/09, que dispõe sobre a substituição tributária nas operações com ferramentas. .............. 87

PROTOCOLO ICMS Nº 81, DE 5 DE DEZEMBRO DE 2014-DOU de 11/12/2014 (nº 240, Seção 1, pág. 18) ........ 87

Altera o Protocolo ICMS 188/09, que dispõe sobre a substituição tributária nas operações com produtos alimentícios.

......................................................................................................................................................................................... 87

PROTOCOLO ICMS Nº 82, DE 5 DE DEZEMBRO DE 2014-DOU de 11/12/2014 (nº 240, Seção 1, pág. 18) ........ 89

Altera o Protocolo ICMS 169/12, que dispõe sobre a substituição tributária nas operações com máquinas e aparelhos

mecânicos, elétricos, eletromecânicos e automáticos..................................................................................................... 89

PROTOCOLO ICMS Nº 84, DE 5 DE DEZEMBRO DE 2014-DOU de 11/12/2014 (nº 240, Seção 1, pág. 19) ........ 89

Altera o Protocolo ICMS 94/09, que dispõe sobre a substituição tributária nas operações com artigos de

papelaria. ........................................................................................................................................................... 89

PROTOCOLO ICMS Nº 85, DE 5 DE DEZEMBRO DE 2014-DOU de 11/12/2014 (nº 240, Seção 1, pág. 19) ........ 90

Altera o Protocolo ICMS 98/09, que dispõe sobre a substituição tributária nas operações com cosméticos, perfumaria,

artigos de higiene pessoal e de toucador......................................................................................................................... 90

Protocolo ICMS nº 90, de 05.12.2014 -DOU de 11/12/2014 (nº 240, Seção 1, pág. 20) .................................... 90

Altera o Protocolo ICMS 93/09, que dispõe sobre a substituição tributária nas operações com material de limpeza. .. 90

PROTOCOLO ICMS Nº 92, DE 5 DE DEZEMBRO DE 2014-DOU de 11/12/2014 (nº 240, Seção 1, pág. 20) ........ 91

Altera o Protocolo ICMS 88/09, que dispõe sobre a substituição tributária nas operações com produtos eletrônicos,

eletroeletrônicos e eletrodomésticos. ............................................................................................................................. 91

PROTOCOLO ICMS Nº 94, DE 5 DE DEZEMBRO DE 2014-DOU de 11/12/2014 (nº 240, Seção 1, pág. 21) ........ 92

Altera o Protocolo ICMS 86/09, que dispõe sobre a substituição tributária nas operações com artefatos de uso

doméstico. ....................................................................................................................................................................... 92

PROTOCOLO ICMS Nº 95, DE 5 DE DEZEMBRO DE 2014-DOU de 11/12/2014 (nº 240, Seção 1, pág. 21) ........ 92

Dispõe sobre a revogação Protocolo ICMS 106/09, que trata da substituição tributária nas operações com material de

limpeza. ............................................................................................................................................................................ 92

Protocolo ICMS nº 101, de 05.12.2014 - DOU de 11.12.2014 ............................................................................ 93

Altera o Protocolo ICMS 3/2011, que fixa o prazo para a obrigatoriedade da escrituração fiscal digital - EFD. .............. 93

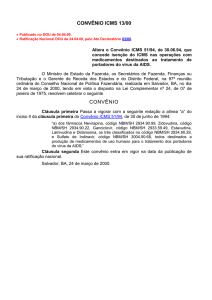

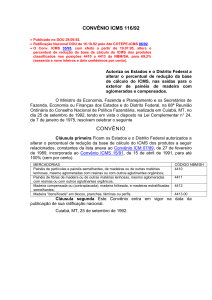

CONVÊNIO ICMS Nº 114, DE 5 DE DEZEMBRO DE 2014-DOU de 10/12/2014 (nº 239, Seção 1, pág. 28) ......... 93

Autoriza a concessão de isenção do ICMS na importação de medicamento destinado a tratamento de câncer, quando

realizado por pessoa física. .............................................................................................................................................. 93

CONVÊNIO ICMS Nº 121, DE 5 DE DEZEMBRO DE 2014-DOU de 10/12/2014 (nº 239, Seção 1, pág. 29) ......... 94

Altera o Convênio ICMS 1/13, que autoriza os Estados do Rio de Janeiro, São Paulo e Minas Gerais a conceder isenção

do ICMS em operações com obras de arte da Feira Internacional de Arte do Rio de Janeiro (ArtRio) e da Feira

Internacional de Arte de São Paulo (SP Arte), respectivamente. ..................................................................................... 94

CONVÊNIO ICMS Nº 122, DE 5 DE DEZEMBRO DE 2014-DOU de 10/12/2014 (nº 239, Seção 1, pág. 29) ......... 94

Altera o Convênio ICMS 81/14, que altera o Convênio 24/09, que autoriza o Estado de São Paulo a isentar do ICMS as

saídas de mercadorias promovidas pela Associação de Assistência à Criança Deficiente - AACD. .................................. 95

CONVÊNIO ICMS Nº 125, DE 5 DE DEZEMBRO DE 2014DOU de 10/12/2014 (nº 239, Seção 1, pág. 31) .......... 95

Altera o Convênio ICMS 75/91, que dispõe sobre a concessão de redução de base de cálculo do ICMS nas saídas de

aeronaves, peças, acessórios e outras mercadorias que especifica. ................................................................................ 95

CONVÊNIO ICMS Nº 134, DE 5 DE DEZEMBRO DE 2014-DOU de 10/12/2014 (nº 239, Seção 1, pág. 33) ......... 95

Altera o Convênio ICMS 74/94, que dispõe sobre a substituição tributária nas operações tintas, vernizes e outras

mercadorias da indústria química. ................................................................................................................................... 95

CONVÊNIO ICMS Nº 135, DE 5 DE DEZEMBRO DE 2014-DOU de 10/12/2014 (nº 239, Seção 1, pág. 33) ......... 96

Altera o Convênio ICMS 64/06, que estabelece disciplina para a operação de venda de veículo autopropulsado

realizada por pessoa jurídica que explore a atividade de produtor agropecuário, locação de veículos e arrendamento

mercantil, com menos de 12 (doze) meses da aquisição da montadora. ........................................................................ 96

CONVÊNIO ICMS Nº 136, DE 5 DE DEZEMBRO DE 2014-DOU de 10/12/2014 (nº 239, Seção 1, pág. 34) ......... 96

Altera o Convênio ICMS 137/06, que dispõe sobre normas e procedimentos relativos à análise de equipamento

Emissor de Cupom Fiscal (ECF) e à apuração de irregularidade no funcionamento de ECF. ........................................... 96

CONVÊNIO ICMS Nº 137, DE 5 DE DEZEMBRO DE 2014-DOU de 10/12/2014 (nº 239, Seção 1, pág. 34) ......... 97

Altera o Convênio ICMS 193/10, que autoriza as unidades federadas a determinar a cessação de uso de equipamento

Emissor de Cupom Fiscal (ECF) fabricados sob a égide do Convênio ICMS 85/01, estabelece providencias durante fase

de transição...................................................................................................................................................................... 97

CONVÊNIO ICMS Nº 138, DE 5 DE DEZEMBRO DE 2014-DOU de 10/12/2014 (nº 239, Seção 1, pág. 34) ......... 97

Altera o Convênio ICMS 09/09, que estabelece normas relativas ao equipamento Emissor de Cupom Fiscal (ECF) e ao

Programa Aplicativo Fiscal-ECF (PAF-ECF) aplicáveis ao fabricante ou importador de ECF, ao contribuinte usuário de

ECF, às empresas interventoras e às empresas desenvolvedoras de PAF-ECF. ............................................................... 97

3.04 AJUSTE SINIEF................................................................................................................................................. 98

AJUSTE SINIEF Nº 19, DE 5 DE DEZEMBRO DE 2014-DOU de 10/12/2014 (nº 239, Seção 1, pág. 27) ............... 98

Altera o Ajuste Sinief 7/09, que autoriza as unidades federadas a emitir Nota Fiscal Avulsa e de Produtor Rural por

meio eletrônico de dados em papel formato A-4. ........................................................................................................... 98

AJUSTE SINIEF Nº 20, DE 5 DE DEZEMBRO DE 2014-DOU de 10/12/2014 (nº 239, Seção 1, pág. 27) ............... 98

Altera o AJUSTE SINIEF Nº 21/10, que institui o Manifesto Eletrônico de Documentos Fiscais - MDF-e. ........................ 98

AJUSTE SINIEF Nº 21, DE 5 DE DEZEMBRO DE 2014-DOU de 10/12/2014 (nº 239, Seção 1, pág. 27) ............... 99

Altera o Ajuste SINIEF 07/05, que institui a Nota Fiscal Eletrônica e o Documento Auxiliar da Nota Fiscal Eletrônica. .. 99

AJUSTE SINIEF Nº 22, DE 5 DE DEZEMBRO DE 2014-DOU de 10/12/2014 (nº 239, Seção 1, pág. 27) ............... 99

Revoga o Ajuste SINIEF 04/01, que dispõe sobre a adoção do Livro de Movimentação de Produtos pelos

Transportadores Revendedores Retalhistas - TRR e pelos Transportadores Revendedores Retalhistas na Navegação

Interior - TRRNI. ............................................................................................................................................................. 100

AJUSTE SINIEF Nº 23, DE 5 DE DEZEMBRO DE 2014-DOU de 10/12/2014 (nº 239, Seção 1, pág. 27) ............. 100

Altera o Ajuste Sinief 7/05, que institui Nota Fiscal Eletrônica e o Documento Auxiliar da Nota Fiscal Eletrônica. ...... 100

5.00 ASSUNTOS DIVERSOS ................................................................................................................................. 100

5.01 CEDFC--ARTIGOS / COMENTÁRIOS ............................................................................................................... 100

Serviço de portaria realizado por cessão de mão de obra não se enquadra no Simples Nacional .................. 101

Contabilidade - CFC regulamenta o Programa de Educação Profissional Continuada .................................... 101

Simples Nacional - Prestação de serviços de portaria realizado por cessão de mão de obra é atividade

impeditiva à opção pelo sistema ...................................................................................................................... 102

Previdenciária - Contribuição Previdenciária sobre a Receita Bruta (CPRB) tem alterações definidas pela

Receita Federal do Brasil .................................................................................................................................. 102

IRPF/IRRF- Alterado o modelo do Comprovante de Rendimentos Pagos e de Imposto sobre a Renda Retido na

Fonte ................................................................................................................................................................ 103

IRPJ/CSL - Receita Federal disciplina a tributação dos lucros auferidos no exterior por empresas brasileiras 104

Sped - Receita Federal altera norma que disciplina a apresentação da ECF .................................................... 105

A norma em referência altera os arts. 1º e 3º da Instrução Normativa RFB nº 1.422/2013, que dispõe sobre a

Escrituração Contábil Fiscal (ECF). ................................................................................................................... 105

ECF - Receita Federal aprova o Manual de Orientação do Leiaute da ECF ...................................................... 106

Contabilidade - CFC aprova diversas normas contábeis .................................................................................. 106

CONTRIBUINTES DEVEM FICAR ATENTOS PARA NOVIDADES EM 2015 ........................................................... 107

FISCO ALTERA REGRAS DE CONTRIBUIÇÃO AO INSS ........................................................................................ 108

MUDAM REGRAS PARA EMPRESAS APRESENTAREM ESCRITURAÇÃO CONTÁBIL FISCAL ................................ 108

Receita Federal lança página no Facebook ...................................................................................................... 109

Receita Federal lança novo site ........................................................................................................................ 109

A Receita altera o modelo de comprovante de rendimentos pagos e do IRRF................................................. 109

Sublimites para 2015 - Simples Nacional ....................................................................................................... 109

Comitê Gestor regulamenta alterações promovidas pela Lei Complementar 147/2014 e autoriza novas

ocupações para o Microempreendedor Individual........................................................................................... 110

Receita explica etapas do processo de adesão ao Simples Nacional ............................................................... 111

Receita regulamenta regras sobre a aplicação dos novos métodos e critérios contábeis na apuração de

tributos ............................................................................................................................................................. 113

Certidões Negativas de Débitos da Fazenda Nacional estão unificadas .......................................................... 114

Extinção do PGD CNPJ ...................................................................................................................................... 114

5.02 ASSUNTOS SOCIAIS ....................................................................................................................................... 114

FUTEBOL ........................................................................................................................................................... 115

5.03 LISTA DOS ANIVERSARIANTES ....................................................................................................................... 115

Relatório de Aniversariantes ............................................................................................................................ 115

Mês: JANEIRO................................................................................................................................................................. 115

6.00 ASSUNTOS DE APOIO ................................................................................................................................. 116

6.02 PALESTRAS .................................................................................................................................................... 116

PALESTRA DO PROJETO SABER CONTÁBIL: FISCALIZAÇÃO TRABALHISTA ............................................... 116

PALESTRA DO PROJETO SABER CONTÁBIL: SPED FISCAL ......................................................................... 116

PALESTRA DO PROJETO SABER CONTÁBIL: ESCRITURAÇÃO FISCAL DIGITAL - EFD - ICMS/IPI EM SÃO

BERNARDO DO CAMPO .................................................................................................................................... 117

6.03 GRUPOS DE ESTUDOS................................................................................................................................... 117

CEDFC Virtual migra para grupo no Facebook ................................................................................................. 117

GRUPO DE IMPOSTOS DIRETOS E INDIRETOS .................................................................................................. 117

Às Terças Feiras: ............................................................................................................................................................. 117

GRUP0 IRFS...................................................................................................................................................... 117

Às Quintas Feiras:........................................................................................................................................................... 117

"Na grande peça da vida mudam-se os anos, mudam-se os capítulos, alguns atores são

substituídos, mas a verdadeira beleza desta história está nos personagens que permanecem nas

cenas mais queridas. A todos os personagens que participaram, que participam e participarão dos

capítulos de nossa vida desejamos Boas Festas, Feliz Natal e um Próspero Ano Novo.”

1.00 ASSUNTOS CONTÁBEIS

1.01 CONTABILIDADE

NORMA BRASILEIRA DE CONTABILIDADE NBC PG 12, DE 21 DE NOVEMBRO DE 2014DOU de 08/12/2014 (nº 237, Seção 1, pág. 130)

Aprova a NBC PG 12 que dispõe sobre educação profissional continuada.

O CONSELHO FEDERAL DE CONTABILIDADE, no exercício de suas atribuições legais e regimentais e

com fundamento no disposto na alínea "f" do art. 6º do Decreto-Lei nº 9.295/46, alterado pela Lei nº

12.249/10, faz saber que foi aprovada em seu Plenário a seguinte Norma Brasileira de Contabilidade

(NBC):

NBC PG 12 - EDUCAÇÃO PROFISSIONAL CONTINUADA

Conceitos e objetivos

1. Educação Profissional Continuada (EPC) é a atividade formal e reconhecida pelo Conselho Federal

de Contabilidade (CFC), que visa manter, atualizar e expandir os conhecimentos e competências

técnicas e profissionais, as habilidades multidisciplinares e a elevação do comportamento social,

moral e ético dos profissionais da contabilidade como características indispensáveis à qualidade dos

serviços prestados e ao pleno atendimento das normas que regem o exercício da profissão contábil.

2. A presente Norma tem por objetivo regulamentar o Programa de Educação Profissional

Continuada (PEPC) para os profissionais da contabilidade; visa também definir as ações que o

Conselho Federal de Contabilidade (CFC) e os Conselhos Regionais de Contabilidade (CRCs) devem

desenvolver para viabilizar, controlar e fiscalizar o seu cumprimento.

3. O Programa de Educação Profissional Continuada tem como diretrizes básicas:

(a)fomentar a EPC dos profissionais da contabilidade;

(b)criar cadastros de qualificação técnica como forma de incentivar a Educação Profissional

Continuada;

(c)ampliar parcerias com entidades regulatórias e fiscalizatórias com o objetivo de apoio ao PEPC;

(d)estabelecer uniformidade de critérios para a estrutura das atividades de qualificação profissional

no âmbito do Sistema CFC/CRCs;

(e)estabelecer que a capacitação pode ser executada pelo próprio Sistema CFC/CRCs, por entidades

capacitadoras reconhecidas ou pelo próprio profissional em atividades previstas nesta Norma;

(f)fomentar a ampliação do universo de capacitadoras credenciadas para possibilitar o atendimento

das necessidades de eventos de educação continuada.

Campo de aplicação e obrigações dos profissionais

4. A EPC é obrigatória para todos os profissionais da contabilidade que:

(a)estejam inscritos no Cadastro Nacional de Auditores Independentes (CNAI), exercendo, ou não, a

atividade de auditoria independente;

(b)estejam registrados na Comissão de Valores Mobiliários (CVM), inclusive sócios, exercendo, ou

não, atividade de auditoria independente, responsáveis técnicos e demais profissionais que exerçam

cargos de direção ou gerência técnica, nas firmas de auditoria registradas na CVM;

(c)exercem atividades de auditoria independente nas instituições financeiras e nas demais entidades

autorizadas a funcionar pelo Banco Central do Brasil (BCB);

(d)exercem atividades de auditoria independente nas sociedades seguradoras, resseguradoras, de

capitalização e nas entidades abertas de previdência complementar reguladas pela Superintendência

de Seguros Privados (Susep);

(e)exercem atividades de auditoria independente de entidades não mencionadas nas alíneas (b), (c) e

(d) como sócios, responsáveis técnicos ou em cargo de direção ou gerência técnica de firmas de

auditoria;

(f)que sejam responsáveis técnicos pelas demonstrações contábeis, ou que exerçam funções de

gerência/chefia na área contábil das empresas sujeitas à contratação de auditoria independente pela

(CVM), pelo (BCB), pela (SUSEP) ou consideradas de grande porte nos termos da Lei nº 11.638/07

(sociedades de grande porte).

5. As disposições desta Norma não se aplicam aos profissionais que compõem o quadro técnico da

firma de auditoria que exercem função de especialista. Para fins desta Norma, entende-se como

especialista o indivíduo ou empresa que detenha habilidades, conhecimento e experiência em áreas

específicas não relacionadas à contabilidade ou à auditoria das demonstrações contábeis, exceto os

sócios da firma de auditoria.

6. O auditor independente pessoa física e os sócios que representam as firmas de auditoria

independente na CVM, nos termos do inciso IX do art. 6º da Instrução CVM nº 308/99, podem

responder, solidariamente pelo não cumprimento da presente Norma, pelos contadores referidos na

alínea (b) do item 4 desta Norma.

7. Os profissionais referidos no item 4 devem cumprir, no mínimo, 40 (quarenta) pontos de Educação

Profissional Continuada por ano-calendário, conforme Tabelas de Pontuação constantes no Anexo II

desta Norma.

8. No cumprimento da pontuação da Educação Profissional Continuada, o profissional deve observar

a diversificação e a adequação das atividades ao seu nível de experiência e atuação profissional.

9. Da pontuação anual exigida no item 7, no mínimo 20% (vinte por cento) deve ser cumprida com

atividades de aquisição de conhecimento, constantes da Tabela I, do Anexo II.

10. Os contadores referidos no item 4, alíneas (a), (b), (c) e (d), aprovados em Exame de Qualificação

Técnica específico, devem cumprir, dentro do total de pontos anuais, o mínimo exigido pelo órgão

regulador respectivo.

11. Os contadores referidos no item 4, alíneas (a), (b), (c), (d) e (e), devem cumprir o exigido nesta

Norma a partir do ano subsequente ao de início das suas atividades de auditoria ou da obtenção do

seu registro no CNAI.

12. Os profissionais referidos no item 4, alínea (f), devem cumprir o exigido nesta Norma a partir do

ano subsequente ao da investidura na função de gerência/chefia ou do ano subsequente ao que

assumiram a responsabilidade técnica pelas demonstrações contábeis.

13. Os profissionais sujeitos ao cumprimento desta Norma que, por motivos comprovadamente

justificados, estejam impedidos de exercer a profissão por período superior a 60 (sessenta) dias,

devem cumprir a EPC proporcionalmente aos meses trabalhados no ano. São consideradas

justificativas válidas para este fim:

(a) licença-maternidade;

(b) enfermidades;

(c) acidente de trabalho;

(d) outras situações a critério da Comissão de Educação Profissional Continuada (CEPC-CFC).

14. Para os devidos fins e comprovação das situações relacionadas nas alíneas (a), (b), (c) e (d) do

item 13, os profissionais interessados devem apresentar ao CRC de sua jurisdição, até 31 de janeiro

do exercício subsequente, todos os documentos de comprovação quanto ao eventual não

cumprimento do programa de EPC, visando sua análise pela CEPC, para o acolhimento ou não das

justificativas.

Devem ainda atender eventual solicitação de outros documentos e/ou esclarecimentos adicionais

considerados necessários à comprovação dos fatos.

15. Cabe ao profissional a verificação prévia do devido credenciamento no PEPC da atividade (cursos,

eventos) que pretende realizar.

16. Os profissionais referidos no item 4 são responsáveis pelo lançamento, preferencialmente no

sistema web do CFC/CRCs, das informações relativas às atividades que necessitem de apreciação

para atribuição de pontos.

17. Encerra-se o cumprimento das exigências estabelecidas nesta Norma, pelos profissionais

referidos no item 4, com a comprovação da entrega do relatório de atividades a que se refere o

Anexo III, no CRC de jurisdição do registro principal do profissional, até o dia 31 de janeiro do ano

subsequente ao ano-base, em arquivo digital ou impresso, acompanhado de cópia da documentação

comprobatória das atividades, no que se refere ao disposto nas Tabelas II, III e IV do Anexo II desta

Norma.

18. O profissional em atividade em outro país, por período igual ou superior a um ano civil completo,

deve comprovar, a cada ano, o cumprimento da Educação Profissional Continuada mediante a

apresentação das informações comprobatórias das atividades realizadas no exterior, ao CRC de sua

jurisdição, até 31 de janeiro do ano seguinte.

19. As atividades de Educação Profissional Continuada realizadas no exterior devem ser comprovadas

no CRC de jurisdição do registro principal, por meio de declaração ou certificado emitido pela

entidade realizadora, traduzido para o idioma português, constando a carga horária, o período de

realização e o conteúdo programático. As atividades devem ser inseridas preferencialmente no

sistema web do CFC/CRCs, tão logo tenham sido realizadas, ou até 31 de dezembro do ano de sua

realização, mediante o envio da documentação comprobatória, de forma física ou digital, ao CRC da

jurisdição do registro principal, observados os limites estabelecidos nas tabelas de pontuação

constantes do Anexo II.

20. No caso de treinamentos realizados no exterior, que atribuam pontuação válida para o Programa

de Educação Profissional Continuada no país onde foram realizados, será reconhecida a mesma

quantidade de horas constantes do certificado respectivo, não dispensadas as formalidades do item

19.

21. Os documentos comprobatórios das atividades de EPC realizadas devem ser mantidos pelos

profissionais referidos no item 4 desta Norma pelo período de 5 (cinco) anos, contados a partir do

primeiro dia do ano subsequente à realização das atividades.

Comissão de Educação Profissional Continuada (CEPCCFC)

22. A Comissão de Educação Profissional Continuada (CEPC-CFC), constituída pelo CFC, tem as

atribuições especificadas no item 26 desta Norma.

23. Integram a CEPC-CFC o vice-presidente de Desenvolvimento Profissional e Institucional do CFC, o

diretor Nacional de Desenvolvimento Profissional do IBRACON, os contadores, vicepresidentes de

Desenvolvimento Profissional dos cinco CRCs que reúnem o maior número de profissionais com

registro ativo, os diretores de Desenvolvimento Profissional das cinco Seções Regionais do IBRACON

que reúnem o maior número de profissionais associados ativos e 4 (quatro) membros contadores

indicados pelo CFC, aprovados pelo Plenário do CFC, sob a coordenação do primeiro.

24. Em caso de impedimento do vice-presidente de Desenvolvimento Profissional de CRC de

participar das reuniões da Comissão, ele deve ser representado por contador, membro da CEPCCRC

ou conselheiro integrante da Câmara de Desenvolvimento Profissional do Regional. No caso de

impedimento do Diretor Regional de Desenvolvimento Profissional do IBRACON, ele deve ser

representado por outro diretor que compõe a respectiva Diretoria da mesma Seção Regional.

25. O mandato dos membros da CEPC-CFC é de dois anos, permitida a recondução.

26. A CEPC-CFC tem as seguintes atribuições:

(a) estabelecer o cronograma de reuniões do exercício, o qual pode ser alterado em decorrência de

fatos supervenientes;

(b) estudar, de forma permanente, novas disposições que permitam aprimorar o cumprimento dos

objetivos desta Norma, propondoas à Presidência do CFC;

(c) propor à Presidência do CFC a ampla e a imediata divulgação de qualquer modificação desta

Norma;

(d) estabelecer e divulgar as diretrizes e procedimentos necessários para cumprimento e

implementação desta Norma pelos CRCs, pelos profissionais referidos no item 4 e pelas

capacitadoras;

(e) prestar esclarecimentos quanto à aplicação desta Norma e deliberar sobre o atendimento à

pontuação anual nos casos omissos;

(f) homologar ou indeferir, total ou parcialmente, os processos encaminhados pelos CRCs no prazo

de até 60 (sessenta) dias contados da data do protocolo no CFC;

(g) compilar, anualmente, as informações de pontuação de cada um dos profissionais referidos no

item 4, alíneas (a), (b), (c) e (d), recebidas dos CRCs, encaminhando-as à Presidência do CFC para

comunicação à CVM, ao IBRACON, ao BCB e à Susep, até 30 de setembro de cada ano;

(h) julgar recursos encaminhados pelos profissionais ou pelas capacitadoras relativos ao PEPC,

cientificando o interessado sobre a decisão;

(i) analisar e emitir opinião sobre os casos especiais ou omissos na presente Norma;

(j) encaminhar aos CRCs relação dos profissionais referidos no item 4 que não cumpriram a

pontuação mínima exigida nos itens 7 e 9, para fins de abertura de processo administrativo.

Conselhos Regionais de Contabilidade

27. Os CRCs têm a responsabilidade de incentivar a implementação de atividades de capacitação que

permitam o cumprimento desta Norma.

28. Os CRCs que não dispuserem de CEPC-CRC terão suas atribuições assumidas pela Câmara de

Desenvolvimento Profissional.

29. A CEPC-CRC, quando constituída, deve ser formada por, no mínimo, 3 (três) contadores e

coordenada por um deles.

30. A CEPC-CRC ou, na falta desta, a Câmara de Desenvolvimento Profissional (CDP) do CRC tem as

seguintes atribuições em relação a esta Norma:

(a) receber os pedidos de credenciamento das instituições a serem reconhecidas como capacitadoras

e emitir seu parecer, na reunião subsequente, submetendo-o à apreciação da CEPC-CFC depois de

aprovado pela CDP e homologado pelo Plenário do CRC;

(b) receber, analisar e emitir parecer, na reunião subsequente, quanto ao pedido de credenciamento

de cursos, eventos ou outras atividades, bem como atribuir pontos para o PEPC, de acordo com o

Anexo II, submetendo-o à apreciação da CEPC-CFC depois de aprovado pela CDP e homologado pelo

Plenário do CRC;

(c) divulgar aos profissionais sob sua jurisdição as disposições e os procedimentos estabelecidos

nesta Norma;

(d) prestar esclarecimentos quanto à aplicação desta Norma, consoante as diretivas estabelecidas

pela CEPC-CFC;

(e) receber de cada um dos profissionais referidos no item 4 o relatório anual sobre as atividades

realizadas, acompanhado de cópia da documentação que as comprovem, quando for o caso;

(f) validar, no sistema de controle do PEPC, até o dia 28 de fevereiro do ano subsequente ao anobase, as informações sobre as atividades de EPC das capacitadoras;

(g) validar, no sistema de controle do PEPC, até 31 de março do ano subsequente ao ano-base, os

dados constantes dos relatórios de atividades de que trata o Anexo III desta Norma;

(h) verificar, por meio da fiscalização do CRC, a efetiva realização dos cursos e dos eventos na forma

em que foram homologados;

(i) aplicar a sanção prevista no item 5, do Anexo I, na ocorrência das situações ali elencadas,

assegurados à capacitadora o direito à ampla defesa e ao contraditório.

31. Até 30 de abril de cada ano, o CRC deve disponibilizar na internet, aos profissionais referidos no

item 4, a certidão de cumprimento, ou não, da pontuação mínima estabelecida na presente Norma.

32. A certidão a que se refere o item anterior não exime o profissional de prestar qualquer

esclarecimento ou comprovação que se faça necessário em decorrência de ação fiscalizatória.

Capacitadoras

33. Capacitadora é a entidade que promove atividades de Educação Profissional Continuada

consoante as diretivas desta Norma.

34. São capacitadoras:

(a) Conselho Federal de Contabilidade (CFC);

(b) Conselhos Regionais de Contabilidade (CRCs);

(c) Fundação Brasileira de Contabilidade (FBC);

(d) Academia Brasileira de Ciências Contábeis (Abracicon);

(e) IBRACON - Instituto dos Auditores Independentes do Brasil;

(f) Instituições de Ensino Superior (IES), credenciadas pelo MEC;

(g) Instituições de Especialização ou Desenvolvimento Profissional que ofereçam cursos ao público

em geral;

(h) Federações, Sindicatos e Associações da classe contábil;

(i) Firmas de Auditoria Independente;

(j) Organizações Contábeis; e

(k) Órgãos Reguladores.

35. Para registro e controle das capacitadoras, devem ser observadas as disposições estabelecidas no

Anexo I desta Norma.

Eventos de Educação Profissional Continuada

36. Constituem-se eventos de EPC as atividades descritas nos itens seguintes, desde que aprovadas

pela CEPC-CFC, nos termos desta Norma.

37. Aquisição de conhecimento nas modalidades presenciais, a distância e mistas, por meio de:

(a) cursos credenciados;

(b) eventos credenciados;

(c) cursos de pós-graduação oferecidos por IES credenciadas pelo MEC:

(i) stricto sensu;

(ii) lato sensu;

(d) cursos de extensão devidamente credenciados no PEPC.

38.D ocência em disciplinas ou temas relacionados à EPC, conforme a Tabela II do Anexo II.

39. Atuação em atividades relacionadas ao Programa de Educação Profissional Continuada, como:

(a) participante em comissões técnicas do CFC, dos CRCs, da FBC, da Abracicon, do IBRACON e outros

órgãos reguladores ou profissionais, no Brasil ou no exterior;

(b) orientador de tese, dissertação ou monografia.

40. Produção intelectual de forma impressa ou eletrônica relacionada ao PEPC, por meio de:

(a) publicação de artigos em revistas nacionais e internacionais;

(b) estudos e trabalhos de pesquisa apresentados em congressos nacionais ou internacionais; e

(c) autoria, coautoria e/ou tradução de livros publicados.

41. As atividades previstas nos itens 37 a 40 devem ser consideradas, para efeito do disposto nos

itens 7 e 9, conforme a pontuação e limitações estabelecidas nas tabelas contidas no Anexo II desta

Norma.

Disposições gerais

42. O descumprimento das disposições desta Norma pelos profissionais referidos no item 4 constitui

infração às normas profissionais de contabilidade e ao Código de Ética Profissional do Contador, a ser

apurada em regular processo administrativo no âmbito do CRC respectivo.

43. O descumprimento das disposições desta Norma, pelos profissionais referidos no item 4, alínea

(a), acarretará a baixa do respectivo CNAI, conforme previsto na Resolução CFC nº 1.019/05, sem

prejuízo do disposto no item 42.

44.A baixa prevista no item 43 e as providências previstas no item 26, alíneas (g) e (j), somente serão

adotadas após ser assegurado ao profissional o direito ao contraditório e a ampla defesa que lhe

permita justificar o não cumprimento das obrigações previstas nesta Norma.

Vigência

45. Esta Norma entra em vigor na data de sua publicação, devendo ser aplicada a partir de 1º de

janeiro de 2015, exceto em relação aos profissionais referidos nas alíneas (e) e (f) do item 4, para os

quais será aplicada somente a partir de 1º de janeiro de 2016.

Fica revogada a NBC PA 12 (R1), publicada no DOU, seção 1, de 17/12/13, a partir de 1º de janeiro de

2015.

NORMA BRASILEIRA DE CONTABILIDADE - CTG 2001 (R1), DE 5 DE DEZEMBRO DE

2014

- DOU de 12/12/2014 (nº 241, Seção 1, pág. 326)

Altera o Comunicado Técnico CTG 2001 que define as formalidades da escrituração

contábil em forma digital para fins de atendimento ao Sistema Público de Escrituração

Digital (SPED).

O CONSELHO FEDERAL DE CONTABILIDADE, no exercício de suas atribuições legais e regimentais e

com fundamento no disposto na alínea "f" do art. 6º do Decreto-Lei nº 9.295/46, alterado pela Lei n.º

12.249/10, faz saber que foi aprovada em seu Plenário a alteração da seguinte Norma Brasileira de

Contabilidade (NBC):

1. Altera o item 11 do CTG 2001 - Define as Formalidades da Escrituração Contábil em Forma Digital

para Fins de Atendimentoao Sistema Público de Escrituração Digital (SPED), que passa a vigorar com

a seguinte redação:

11. O Livro Diário, assinado digitalmente pela entidade e pelo contabilista legalmente habilitado,

quando exigível por legislação específica, deve ser autenticado no registro público ou entidade

competente.

2. Em razão dessa alteração, as disposições não alteradas deste Comunicado são mantidas e a sigla

do CTG 2001, publicado no DOU, Seção 1, de 21.9.10, passa a ser CTG 2001 (R1).

3. A alteração deste Comunicado entra em vigor na data de sua publicação.

NORMA BRASILEIRA DE CONTABILIDADE - CTG 8, DE 5 DE DEZEMBRO DE 2014-DOU

de 12/12/2014 (nº 241, Seção 1, pág. 326)

Aprova o Comunicado Técnico CTG 08 que dispõe sobre o reconhecimento de

determinados ativos e passivos nos relatórios contábil-financeiros de propósito geral das

distribuidoras de energia elétrica emitidos de acordo com as normas brasileiras e

internacionais de contabilidade.

O CONSELHO FEDERAL DE CONTABILIDADE, no exercício de suas atribuições legais e regimentais e

com fundamento no disposto na alínea "f" do art. 6º do Decreto-Lei nº 9.295/46, alterado pela Lei nº

12.249/10, faz saber que foi aprovada em seu Plenário a seguinte Norma Brasileira de Contabilidade

(NBC):

CTG 08 - RECONHECIMENTO DE DETERMINADOS ATIVOS E PASSIVOS NOS RELATÓRIOS CONTÁBILFINANCEIROS DE PROPÓSITO GERAL DAS DISTRIBUIDORAS DE ENERGIA ELÉTRICA EMITIDOS DE

ACORDO COM AS NORMAS BRASILEIRAS E INTERNACIONAIS DE CONTABILIDADE

Objetivo

1. O objetivo deste Comunicado é tratar dos requisitos básicos de reconhecimento, mensuração e

evidenciação a serem observados quando da divulgação dos relatórios contábil-financeiros de

propósito geral das concessões e permissões públicas de distribuição de energia elétrica brasileiras.

Alcance

2. Este Comunicado deve ser aplicado exclusivamente pelas concessionárias e permissionárias

públicas de distribuição de energia elétrica.

3. Este Comunicado orienta a aplicação da NBC TG 23 Políticas Contábeis, Mudança de Estimativa e Retificação de Erro, da NBC TG 25 - Provisões, Passivos

Contingentes e Ativos Contingentes, da NBC TG 30 - Receitas, da NBC TG 38 - Instrumentos

Financeiros: Reconhecimento e Mensuração, da NBC TG 39 - Instrumentos Financeiros: Apresentação

e da NBC TG 40 - Instrumentos Financeiros: Evidenciação quando do registro inicial e mensuração

posterior dos efeitos do reconhecimento de ativos e/ou passivos decorrentes da definição de tarifas

nas demonstrações contábeis de propósito geral das concessionárias de distribuição de energia

elétrica brasileiras.

4. As orientações e conclusões expressas neste Comunicado serão revisadas quando da adoção, no

Brasil, da nova norma sobre reconhecimento de receita decorrente de contratos com clientes (IFRS

15), a ser aplicada em 2017. As conclusões aqui expressas poderão ou não ser alteradas.

Reconhecimento contábil

5. Antes do aditamento dos contratos de concessão (ver itens IN10 a IN12), a dependência de evento

futuro não plenamente controlável pela entidade qualificava o ativo ou o passivo como ativo ou

passivo regulatórios e, portanto, contingentes conforme definição contida no item 10 da NBC TG 25.

6. Ativos e passivos contingentes não são reconhecidos nas demonstrações contábeis da entidade

elaboradas à luz das normas internacionais e brasileiras, pois se tratam de resultados que podem

jamais ser realizados. Entretanto, eles devem ser avaliados constantemente quanto à probabilidade

da entrada ou saída de recursos que incorporem benefícios econômicos, conforme apregoado nos

itens 30 e 35 da NBC TG 25.

7. Para as concessionárias e permissionárias que aderirem à alteração contratual, da forma como

aprovada pela diretoria da ANEEL na 13ª reunião pública extraordinária realizada em 25 de

novembro de 2014, mencionada nos itens IN10 a IN12 deste Comunicado, elimina-se, a partir do

aditamento dos contratos de concessão e permissão e consequente alteração nos procedimentos de

revisão tarifária, a natureza contingente até então presente, permitindo a tais entidades o

reconhecimento do ativo ou do passivo como instrumentos financeiros, ou seja, como valores

efetivamente a receber ou a pagar. Esse é um evento novo que altera a avaliação quanto à

probabilidade de entrada ou saída de recursos que incorporem benefícios econômicos para a

entidade, qualificando-se esses ativos ou passivos para o reconhecimento nas demonstrações

contábeis. É, a partir de sua ocorrência, que é assegurado ao concessionário o reconhecimento dos

saldos remanescentes apurados relativos às diferenças na Parcela A e outros componentes

financeiros que ainda não tenham sido recuperados ou devolvidos.

Reconhecimento inicial

8. O referido evento (aditamento dos contratos de concessão e permissão e concordância formal

pelo concessionário ou permissionário por meio de assinatura desse instrumento) demanda o

reconhecimento do saldo de quaisquer diferenças de Parcela A e outros componentes financeiros

ainda não recuperados ou liquidados. A data do reconhecimento desse ativo ou passivo deve ser

aquela quando todos os quesitos necessários para o reconhecimento do ativo ou passivo estejam

atendidos.

9. Políticas contábeis, conforme definido na NBC TG 23, "são os princípios, as bases, as convenções,

as regras e as práticas específicas aplicadas pela entidade na elaboração e na apresentação de

demonstrações contábeis".

10. A NBC TG 23 define, em seu item 16, os casos em que a adoção de nova prática ou o

reconhecimento do efeito contábil de determinado evento novo não constitui mudanças nas

políticas contábeis.

11. O aditamento dos contratos de concessão e permissão, nos termos tratados neste Comunicado,

representa um elemento novo que assegura, a partir da data de sua assinatura, o direito ou impõe a

obrigação de o concessionário receber ou pagar os ativos e passivos junto à contraparte - Poder

Concedente. Esse novo evento altera, a partir dessa data, o ambiente e as condições contratuais

anteriormente existentes e extingue as incertezas quanto à capacidade de realização do ativo ou

exigibilidade do passivo. São condições, assim, que diferem em essência das que ocorriam

anteriormente.

12. Os efeitos do aditamento dos contratos de concessão e permissão não têm natureza de mudança

de política contábil, mas, sim, a de uma nova situação e, consequentemente, sua aplicação deve ser

prospectiva.

13. Considerando que o dispositivo aditado aos contratos de concessão e de permissão trata de

saldos remanescentes apurados de itens da Parcela A e outros componentes financeiros que ainda

não tenham sido recuperados e, portanto, demanda a implementação dessa prática contábil de

aplicação prospectiva, o ajuste a ser efetuado deve ser reconhecido em contas de ativo ou passivo

financeiro, conforme o caso, em contrapartida ao resultado do exercício (receita de venda de bens e

serviços) em que ocorrer a modificação contratual.

Mensuração subsequente

14. Posteriormente ao reconhecimento inicial, os ativos e/ou passivos financeiros originados das

diferenças apuradas de itens da Parcela A e outros componentes financeiros em cada período

contábil devem ter como contrapartida a adequada rubrica de receita de venda de bens e serviços,

no resultado do período.

15. Esse registro deve considerar a melhor estimativa da entidade quanto ao montante financeiro a

ser realizado como decorrência do cumprimento integral da obrigação de performance completada

no período, considerando, ainda, todos os fatos e circunstâncias existentes que deem suporte à

transação. Esse julgamento deve ser documentado para servir de evidência objetiva da política

contábil adotada, sendo base de divulgação nas notas explicativas integrantes dos relatórios

contábil-financeiros de propósito geral das empresas de distribuição de energia elétrica.

Este Comunicado entra em vigor na data de sua publicação, aplicando-se aos exercícios iniciados a

partir de 1º de janeiro de 2014.

NORMA BRASILEIRA DE CONTABILIDADE - ITG 2000 (R1), DE 5 DE DEZEMBRO DE

2014-DOU de 12/12/2014 (nº 241, Seção 1, pág. 326)

Altera a Interpretação Técnica ITG 2000 que dispõe sobre escrituração contábil.

O CONSELHO FEDERAL DE CONTABILIDADE, no exercício de suas atribuições legais e

regimentais e com fundamento no disposto na alínea "f" do art. 6º do Decreto-Lei nº

9.295/46, alterado pela Lei nº 12.249/10, faz saber que foi aprovada em seu Plenário a

alteração da seguinte Norma Brasileira de Contabilidade (NBC):

1. Altera a alínea (b) do item 10 da ITG 2000 - Escrituração Contábil, que passa a vigorar

com a seguinte redação:

(b) quando exigível por legislação específica, serem autenticados no registro público ou

entidade competente.

2. Em razão dessa alteração, as disposições não alteradas desta Interpretação são

mantidas e a sigla do ITG 2000, publicada no DOU, Seção 1, de 22.3.11, passa a ser ITG

2000 (R1).

3. A alteração desta Interpretação entra em vigor na data de sua publicação.

RESOLUÇÃO Nº 1.473, DE 5 DE DEZEMBRO DE 2014-DOU de 12/12/2014 (nº 241,

Seção 1, pág. 326)

Aprova o Planejamento Estratégico do Sistema CFC/CRCs.

O CONSELHO FEDERAL DE CONTABILIDADE, no exercício de suas atribuições legais e regimentais,

resolve:

Art. 1º - Aprovar o Planejamento Estratégico do Sistema CFC/CRCs, até o exercício de 2017, nos

seguintes termos:

I - Missão - promover o desenvolvimento da profissão contábil, primando pela ética e qualidade na

prestação dos serviços, atuando como fator de proteção da sociedade.

II - Visão - ser referência nacional e internacional como órgão de profissão regulamentada,

politicamente articulado e formador de opinião em questões socioeconômicas, tributárias, técnicas e

organizacionais, consolidando a profissão contábil como fator de proteção da sociedade.

III - Valores - ética no trabalho; companheirismo; responsabilidade profissional e social;

compromisso; confiança; transparência; respeito; e trabalho perseverante.

IV - Objetivos Estratégicos - os Objetivos Estratégicos do Sistema CFC/CRCs estão representados no

Mapa Estratégico, tendo como meta o alcance de seus resultados até o ano de 2017.

V - Mapa Estratégico do Sistema CFC/CRCs - estrutura:

a) Resultados Institucionais:

1. Fortalecer a imagem do Sistema CFC/CRCs e da profissão contábil perante a sociedade.

2. Atuar como fator de proteção da sociedade.

b) Público-Alvo:

3. Influenciar na formação das competências e das habilidades do profissional e fomentar programas

de educação continuada.

4. Promover a satisfação da classe contábil com o Sistema CFC/CRCs.

5. Fortalecer a participação sociopolítico-institucional perante as instituições públicas, privadas,

sociedade civil e entidades representativas da classe contábil.

c) Processos:

6. Firmar parcerias estratégicas.

7. Inovar, integrar e otimizar a gestão do Sistema CFC/CRCs.

8. Elaborar, acompanhar e aperfeiçoar normas de interesse do Sistema CFC/CRCs, da profissão e da

Ciência Contábil.

9. Garantir qualidade e confiabilidade nos processos e nos procedimentos.

10. Aperfeiçoar, ampliar e difundir ações de Educação Continuada, Registro e Fiscalização como fator

de proteção da sociedade.

d) Pessoas e Tecnologia:

11. Fortalecer conhecimentos técnicos e habilidades pessoais dos conselheiros e dos colaboradores

do Sistema CFC/CRCs.

12. Atrair e reter talentos.

13. Ampliar e integrar o uso da tecnologia da informação no Sistema CFC/CRCs.

e) Recursos e Logística:

14. Garantir sustentabilidade orçamentária e financeira do Sistema CFC/CRCs.

15. Assegurar adequada infraestrutura e suporte logístico às necessidades do Sistema CFC/CRCs.

VI - Indicadores - avaliam o desempenho alcançado em relação aos resultados esperados pela

implementação dos Objetivos Estratégicos, conforme estabelecido no Manual do Sistema de Gestão

por Indicadores (SGI), aprovado pelo Plenário do CFC.

Art. 2º - O Conselho Federal e os Conselhos Regionais de Contabilidade deverão ter seus orçamentos

e planos de trabalho alinhados aos objetivos estratégicos elencados acima, de forma a garantir os

recursos e as informações necessárias para a consecução desses objetivos.

Art. 3º - Esta Resolução entra em vigor na data de sua publicação.

2.00 ASSUNTOS FEDERAIS

2.04 LEGISLAÇÃO TRABALHISTA E PREVIDENCIÁRIA

DECRETO Nº 8.373, DE 11 DE DEZEMBRO DE 2014-DOU de 12/12/2014 (nº 241,

Seção 1, pág. 4)

Institui o Sistema de Escrituração Digital das Obrigações Fiscais, Previdenciárias e

Trabalhistas - eSocial e dá outras providências.

A PRESIDENTA DA REPÚBLICA, no uso da atribuição que lhe confere o art. 84, caput, inciso IV, alínea

"a", da Constituição, decreta:

Art. 1º - Fica instituído o Sistema de Escrituração Digital das Obrigações Fiscais, Previdenciárias e

Trabalhistas - eSocial.

Art. 2º - O eSocial é o instrumento de unificação da prestação das informações referentes à

escrituração das obrigações fiscais, previdenciárias e trabalhistas e tem por finalidade padronizar sua

transmissão, validação, armazenamento e distribuição, constituindo ambiente nacional composto

por:

I - escrituração digital, contendo informações fiscais, previdenciárias e trabalhistas;

II - aplicação para preenchimento, geração, transmissão, recepção, validação e distribuição da

escrituração; e

III - repositório nacional, contendo o armazenamento da escrituração.

§ 1º - A prestação das informações ao eSocial substituirá, na forma disciplinada pelos órgãos ou

entidades partícipes, a obrigação de entrega das mesmas informações em outros formulários e

declarações a que estão sujeitos:

I - o empregador, inclusive o doméstico, a empresa e os que forem a eles equiparados em lei;

II - o segurado especial, inclusive em relação a trabalhadores que lhe prestem serviço;

III - as pessoas jurídicas de direito público da União, dos Estados, do Distrito Federal e dos

Municípios; e

IV - as demais pessoas jurídicas e físicas que pagarem ou creditarem por si rendimentos sobre os

quais tenha incidido retenção do Imposto sobre a Renda Retido na Fonte - IRRF, ainda que em um

único mês do ano-calendário.

§ 2º - A prestação de informação ao eSocial pelas microempresas e empresas de pequeno porte,

conforme a Lei Complementar nº 123, de 15 de dezembro de 2006, e pelo Microempreendedor

Individual - MEI será efetuada em sistema simplificado, compatível com as especificidades dessas

empresas.

§ 3º - As informações prestadas por meio do eSocial substituirão as constantes na Guia de

Recolhimento do Fundo de Garantia por Tempo de Serviço e Informações à Previdência Social - GFIP,

na forma disciplinada no Manual de Orientação do eSocial.

§ 4º - As informações prestadas pelos empregadores serão enviadas ao Fundo de Garantia do Tempo

de Serviço - FGTS e armazenadas no repositório nacional.

§ 5º - A escrituração digital de que trata o inciso I do caput é composta pelos registros de eventos

tributários, previdenciários e trabalhistas, na forma disciplinada no Manual de Orientação do eSocial.

Art. 3º - O eSocial rege-se pelos seguintes princípios:

I - viabilizar a garantia de direitos previdenciários e trabalhistas;

II - racionalizar e simplificar o cumprimento de obrigações;

III - eliminar a redundância nas informações prestadas pelas pessoas físicas e jurídicas;

IV - aprimorar a qualidade de informações das relações de trabalho, previdenciárias e tributárias; e

V - conferir tratamento diferenciado às microempresas e empresas de pequeno porte.

Art. 4º - Fica instituído o Comitê Diretivo do eSocial, composto pelos Secretários-Executivos dos

seguintes órgãos:

I - Ministério da Fazenda;

II - Ministério da Previdência Social;

III - Ministério do Trabalho e Emprego; e

IV - Secretaria da Micro e Pequena Empresa da Presidência da República.

§ 1º - Ao Comitê Diretivo, com coordenação exercida alternadamente por período de um ano,

compete:

I - estabelecer o prazo máximo da substituição de que trata o § 1º do art. 2º.

II - estabelecer diretrizes gerais e formular as políticas referentes ao eSocial;

III - acompanhar e avaliar a implementação das diretrizes gerais e políticas do eSocial;

IV - propor o orçamento e acompanhar a execução das ações referentes ao eSocial e das integrações

dele decorrentes;

V - propor ações e parcerias para comunicação, divulgação e aperfeiçoamento do eSocial entre os

empregadores e empregados;

VI - propor ajustes nos processos de trabalhos dos órgãos, visando à melhoria da qualidade da

informação e dos serviços prestados à sociedade; e

VII - decidir, em última instância administrativa, mediante representação do subcomitê temático

específico e após oitiva do Comitê Gestor, sobre proposições não implementadas no âmbito de suas

atribuições, discriminadas no § 1º do art. 6º.

§ 2º - As deliberações do Comitê Diretivo serão tomadas por consenso e formalizadas por meio de

resolução.

Art. 5º - Fica instituído o Comitê Gestor do eSocial, formado por representantes dos seguintes

órgãos:

I - Ministério do Trabalho e Emprego;

II - Ministério da Previdência Social;

III - Secretaria da Receita Federal do Brasil;

IV - Instituto Nacional do Seguro Social - INSS; e

V - Conselho Curador do FGTS, representado pela Caixa Econômica Federal, na qualidade de agente

operador do FGTS.

§ 1º - Compete ao Comitê Gestor:

I - estabelecer diretrizes para o funcionamento e a divulgação do ambiente nacional;

II - especificar, desenvolver, implantar e manter o ambiente nacional;

III - promover a integração com os demais módulos do sistema;

IV - auxiliar e regular o compartilhamento e a utilização das informações armazenadas no ambiente

nacional do eSocial; e

V - aprovar o Manual de Orientação do eSocial e suas atualizações.

§ 2º - A gestão do eSocial será exercida de forma compartilhada e as deliberações do Comitê Gestor

serão adotadas por meio de resolução.

§ 3º - Os órgãos e entidades partícipes do Comitê Gestor exercerão, alternadamente, as funções de

Secretaria-Executiva pelo período de um ano, tendo como secretário-executivo o respectivo

representante no Comitê.

Art. 6º - O Comitê Gestor será assessorado pelo Subcomitê Temático do Módulo Micro e Pequena

Empresa e Microempreendedor Individual - MEI, formado por representantes dos órgãos referidos

no caput do art. 6º e por representante da Secretaria da Micro e Pequena Empresa da Presidência da

República.

§ 1º - Ao Subcomitê Temático de que trata o caput compete formular proposta de simplificação,

formalização, inovação, melhorias da especificação, arquitetura do sistema e de processos de

trabalho que envolvam MEI, microempresas, empresas de pequeno porte e outros beneficiários

enquadrados no Estatuto da Microempresa e Empresa de Pequeno Porte, disciplinado pela Lei

Complementar nº 123, de 15 de dezembro de 2006.

§ 2º - As deliberações do subcomitê serão tomadas por consenso, registradas em ata e

encaminhadas ao Comitê Gestor.

§ 3º - O Comitê Gestor se pronunciará, de forma motivada, sobre as propostas encaminhadas pelo

subcomitê na forma prevista no § 2º do art. 6º.

§ 4º - As propostas elaboradas pelo subcomitê que não forem aceitas pelo Comitê Gestor poderão

ser analisadas pelo Comitê Diretivo, mediante representação, para decisão final acerca de sua

implantação.

§ 5º - Em caso de divergências no subcomitê temático, a iniciativa apenas poderá ser implementada

pelo Comitê Gestor após decisão do Conselho Diretivo.

§ 6º - O Comitê Gestor poderá constituir outros subcomitês para desenvolver as ações necessárias à

implementação, à operacionalização, ao controle e ao aprimoramento do eSocial.

Art. 7º - A participação nas atividades dos Comitês Diretivo e Gestor será considerada função

relevante, não remunerada.

Art. 8º - A Caixa Econômica Federal, na qualidade de agente operador do FGTS, o Instituto Nacional

do Seguro Social, a Secretaria da Receita Federal do Brasil, o Ministério da Previdência Social e o

Ministério do Trabalho e Emprego regulamentarão, no âmbito de suas competências, sobre o

disposto neste Decreto.

§ 1º - O eSocial não implica, em qualquer hipótese, transferência de atribuições e competências

entre os órgãos ou entidades partícipes, nem transferência ou compartilhamento de propriedade

intelectual de produtos não abrangidos por esse sistema.

§ 2º - Os integrantes do Comitê Gestor terão acesso compartilhado às informações que integram o

ambiente nacional do eSocial e farão uso delas no limite de suas respectivas competências e

atribuições, não podendo transferi-las a terceiros ou divulgá-las, salvo previsão legal.

§ 3º - As informações de natureza tributária e do FGTS observarão as regras de sigilo fiscal e

bancário, respectivamente.

Art. 9º - Este Decreto entra em vigor na data de sua publicação.

Brasília, 11 de dezembro de 2014; 193º da Independência e 126º da República.

PORTARIA Nº 458, DE 10 DE DEZEMBRO DE 2014-DOU de 11/12/2014 (nº 240,

Seção 1, pág. 86)

Disponibiliza para consulta pública o texto técnico básico de criação do Anexo I - Condições

Sanitárias e de Conforto Aplicáveis a Trabalhadores do Transporte Rodoviário em

Atividade Externa, da NR-24 - Condições Sanitárias e de Conforto nos Locais de Trabalho.

O SECRETÁRIO DE INSPEÇÃO DO TRABALHO, no uso das atribuições conferidas pelo art. 14, inciso II,

do Anexo I do Decreto nº 5.063, de 3 de maio de 2004, e em face do disposto nos arts. 155 e 200 da

Consolidação das Leis do Trabalho - CLT, aprovada pelo Decreto nº 5.452, de 1º de maio de 1943, e

no art. 4º da Portaria MTE nº 1.127, de 2 de outubro de 2003, resolve:

Art. 1º - Disponibilizar para consulta pública o texto técnico básico para criação do Anexo I Condições Sanitárias e de Conforto Aplicáveis a Trabalhadores do Transporte Rodoviário em

Atividade Externa da NR-24 - Condições Sanitárias e de Conforto nos Locais de Trabalho, disponível

no sítio: http://portal.mte.gov.br/seg_sau/consultas-publicas.htm

Art. 2º - Fixar o prazo de sessenta dias após a publicação deste ato, para o recebimento de sugestões

ao texto, que deverão ser encaminhadas para o e-mail: [email protected] ou, via correio,

para o endereço: MINISTÉRIO DO TRABALHO E EMPREGO, Departamento de Segurança e Saúde no

Trabalho, Coordenação-Geral de Normatização e Programas (Esplanada dos Ministérios - Bloco "F" Anexo "B" - 1º Andar - Sala 107 - CEP 70059-900 - Brasília/DF).

Art. 3º - Esta Portaria entra em vigor na data de sua publicação.

PORTARIA Nº 1.927, DE 10 DE DEZEMBRO DE 2014-DOU de 11/12/2014 (nº 240,

Seção 1, pág. 82)

Estabelece orientações sobre o combate à discriminação relacionada ao HIV e a Aids nos

locais de trabalho, cria a Comissão Participativa de Prevenção do HIV e Aids no Mundo do

Trabalho e dá outras providências.

O MINISTRO DE ESTADO DO TRABALHO E EMPREGO, no uso das atribuições que lhe confere o inciso

II do Parágrafo único do art. 87 da Constituição Federal;

considerando que a Convenção da Organização Internacional do Trabalho - OIT nº 111, promulgada

pelo Decreto nº 62.150, de 19 de janeiro de 1968, proíbe todo tipo de discriminação no emprego ou

profissão;

considerando que a Lei nº 9.029, de 13 de abril de 1995, proíbe a adoção de qualquer prática

discriminatória e limitativa para efeito de acesso à relação de emprego ou a sua manutenção;

considerando que a Portaria Interministerial nº 869, de 12 de agosto de 1992, proíbe, no âmbito do

Serviço Público Federal, a exigência de teste para detecção do vírus de imunodeficiência adquirida HIV, nos exames pré-admissionais e periódicos de saúde;

considerando a Portaria nº 1.246, de 28 de maio de 2010, do Ministério do Trabalho e Emprego, que

proíbe a realização de testes sorológicos de HIV nos exames ocupacionais; e

considerando a competência prevista no art. 200 da Consolidação das Leis do Trabalho - CLT, relativo

a medidas especiais de proteção em relação a doenças e acidentes, resolve:

Art. 1º - São definições aplicáveis a esta norma:

a) "HIV" refere-se ao vírus da imunodeficiência humana, um vírus que danifica o sistema imunológico

humano. A infecção pode ser prevenida por medidas adequadas;

b) "Aids" refere-se à síndrome da imunodeficiência adquirida, que resulta de estágios avançados de

infecção pelo HIV e é caracterizada por infecções oportunistas ou cânceres relacionados com o HIV,

ou ambos;

c) "Pessoas vivendo com HIV" designa as pessoas infectadas com o HIV;

d) "Estigmatização" refere-se à associação de marca social a uma pessoa, geralmente provocando a

marginalização ou constituindo um obstáculo ao pleno gozo da vida social da pessoa infectada ou

afetada pelo HIV;

e) "Discriminação" refere-se a qualquer distinção, exclusão ou preferência tendo o efeito de anular

ou alterar a igualdade de oportunidades ou de tratamento no emprego ou ocupação, tal como

referido na Convenção da Organização Internacional do Trabalho - OIT nº 111 sobre Discriminação

(Emprego e Ocupação) e a respectiva Recomendação de 1958;

f) "pessoas afetadas" refere-se às pessoas cujas vidas são alteradas pelo HIV ou Aids devido ao maior

impacto da pandemia;

g) "acomodação razoável" significa toda modificação ou ajuste relativo a postos ou locais de trabalho

que seja razoavelmente exequível e permita que uma pessoa vivendo com HIV ou Aids tenha acesso

a um emprego, possa trabalhar e progredir profissionalmente;

h) "vulnerabilidade" significa a desigualdade de oportunidades, a exclusão social, o desemprego ou o

emprego precário resultantes de fatores sociais, culturais, políticos e econômicos que tornam uma

pessoa mais suscetível à infecção pelo HIV e ao desenvolvimento da Aids;

i) "local de trabalho" refere-se a todo local em que os trabalhadores exercem a sua atividade;

j) "trabalhador" refere-se a toda pessoa que trabalhe sob qualquer forma ou modalidade.

Art. 2º - Esta norma abrange:

a) todos os trabalhadores que atuem sob todas as formas ou modalidades, e em todos os locais de

trabalho, incluindo:

I - as pessoas que exercem qualquer emprego ou ocupação;

II - as pessoas em formação, incluindo estagiários e aprendizes;

III - os voluntários;

IV - as pessoas que estão à procura de um emprego e os candidatos a um emprego; e

V - os trabalhadores despedidos e suspensos do trabalho;

b) todos os setores da atividade econômica, incluindo os setores privado e público e as economias

formal e informal; e

(c) as forças armadas e os serviços uniformizados.

Art. 3º - Os seguintes princípios gerais devem aplicar-se a todas as ações relativas ao HIV e à Aids no

mundo do trabalho:

a) a resposta ao HIV e à Aids deve ser reconhecida como uma contribuição para a concretização dos

direitos humanos, das liberdades fundamentais e da igualdade de gênero para todos, incluindo os

trabalhadores, suas famílias e dependentes;

b) o HIV e a Aids devem ser reconhecidos e tratados como uma questão que afeta o local de

trabalho, a ser incluída entre os elementos essenciais da resposta nacional para a pandemia, com

plena participação das organizações de empregadores e de trabalhadores;

c) não pode haver discriminação ou estigmatização dos trabalhadores, em particular as pessoas que

buscam e as que se candidatam a um emprego, em razão do seu estado sorológico relativo ao HIV,

real ou suposto, ou do fato de pertencerem a regiões do mundo ou a segmentos da população

considerados sob maior risco ou maior vulnerabilidade à infecção pelo HIV;

d) a prevenção de todos os meios de transmissão do HIV deve ser uma prioridade fundamental;

e) os trabalhadores, suas famílias e seus dependentes necessitam ter acesso a serviços de prevenção,

tratamento, atenção e apoio em relação a HIV e Aids, e o local de trabalho deve desempenhar um

papel relevante na facilitação do acesso a esses serviços;

f) a participação dos trabalhadores e o seu envolvimento na concepção, implementação e avaliação

dos programas nacionais sobre o local de trabalho devem ser reconhecidos e reforçados;

g) os trabalhadores devem beneficiar-se de programas de prevenção do risco específico de

transmissão pelo HIV no trabalho e de outras doenças transmissíveis associadas, como a tuberculose;

h) os trabalhadores, suas famílias e seus dependentes devem gozar de proteção da sua privacidade,

incluindo a confidencialidade relacionada ao HIV e à Aids, em particular no que diz respeito ao seu

próprio estado sorológico para o HIV;

i) nenhum trabalhador pode ser obrigado a realizar o teste de HIV ou revelar seu estado sorológico

para o HIV;

j) as medidas relativas ao HIV e à Aids no mundo do trabalho integram todas as políticas relacionadas

ao trabalho;

k) proteção dos trabalhadores em ocupações particularmente expostas ao risco de transmissão do

HIV.

Art. 4º - Fica criado no âmbito do Ministério do Trabalho e Emprego, a Comissão Participativa de

Prevenção do HIV e Aids no Mundo do Trabalho - "CPPT - Aids", com o objetivo de desenvolver

esforços para reforçar as políticas e programas nacionais relativos ao HIV e à Aids e o mundo do

trabalho, inclusive no que se refere à segurança e saúde no trabalho, ao combate à discriminação e à

promoção do trabalho decente, bem como verificar o cumprimento desta norma.

Parágrafo Único - A Comissão Participativa de Prevenção do HIV e Aids no Mundo do Trabalho "CPPT - Aids", coordenada pelo Ministério do Trabalho e Emprego, será composta pelas seguintes

representações:

a) Governo: 02 (dois) representantes do Ministério do Trabalho e Emprego, sendo um deles

integrante da Secretaria de Inspeção do Trabalho; 01 (um) representante do Ministério da Saúde; 01

(um) representante do Ministério da Previdência Social; 01 (um) representante da Secretaria de

Direitos Humanos da Presidência da República; 01 (um) representante do Fórum Nacional de

Secretarias do Trabalho - Fonset.

b) Movimentos Sociais: 03 (três) representantes de organizações representantes de pessoas vivendo

com HIV ou de prevenção da Aids; 01 (um) representante de entidade médica nacional de medicina

do trabalho; 02 (dois) representantes de entidades associativas relacionadas aos direitos trabalhistas.

c) Empregadores: 06 (seis) representantes das confederações nacionais de empregadores;

d) Trabalhadores: 06 (seis) representantes das centrais sindicais nacionais de trabalhadores.

Art. 5º - Na elaboração de suas normas, políticas e programas, o Ministério do Trabalho e Emprego

deverá considerar o Repertório de Recomendações Práticas da OIT sobre o HIV/Aids e o Mundo do

Trabalho, de 2001 e suas revisões posteriores, os outros instrumentos pertinentes da OIT e demais