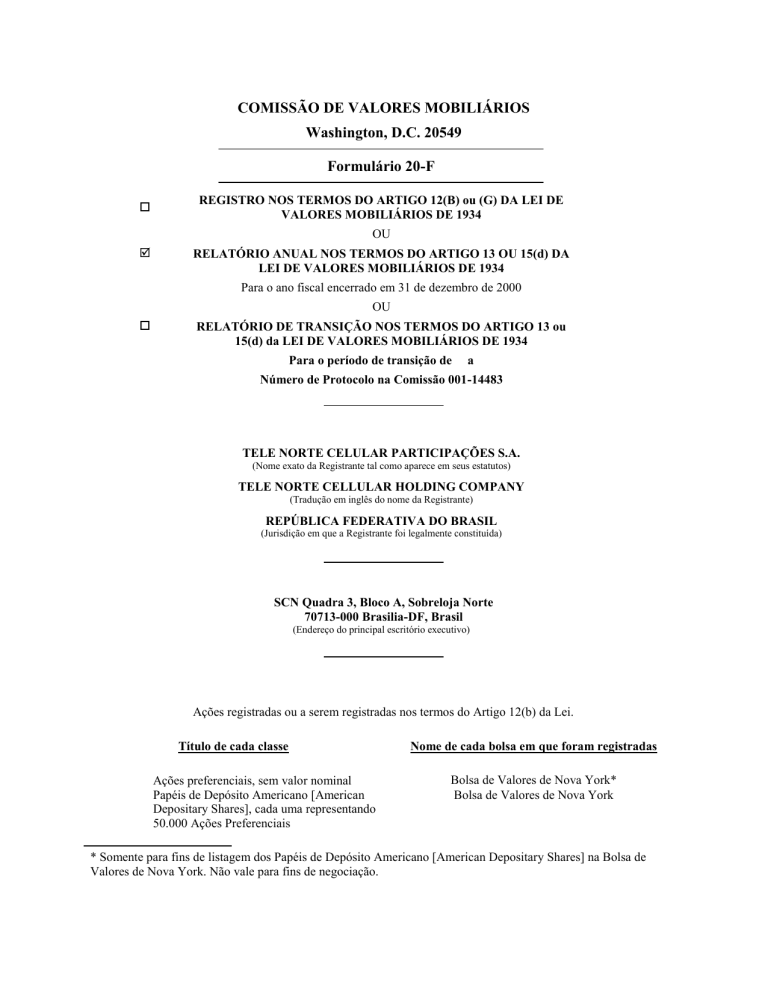

COMISSÃO DE VALORES MOBILIÁRIOS

Washington, D.C. 20549

Formulário 20-F

REGISTRO NOS TERMOS DO ARTIGO 12(B) ou (G) DA LEI DE

VALORES MOBILIÁRIOS DE 1934

OU

RELATÓRIO ANUAL NOS TERMOS DO ARTIGO 13 OU 15(d) DA

LEI DE VALORES MOBILIÁRIOS DE 1934

Para o ano fiscal encerrado em 31 de dezembro de 2000

OU

RELATÓRIO DE TRANSIÇÃO NOS TERMOS DO ARTIGO 13 ou

15(d) da LEI DE VALORES MOBILIÁRIOS DE 1934

Para o período de transição de

a

Número de Protocolo na Comissão 001-14483

TELE NORTE CELULAR PARTICIPAÇÕES S.A.

(Nome exato da Registrante tal como aparece em seus estatutos)

TELE NORTE CELLULAR HOLDING COMPANY

(Tradução em inglês do nome da Registrante)

REPÚBLICA FEDERATIVA DO BRASIL

(Jurisdição em que a Registrante foi legalmente constituída)

SCN Quadra 3, Bloco A, Sobreloja Norte

70713-000 Brasilia-DF, Brasil

(Endereço do principal escritório executivo)

Ações registradas ou a serem registradas nos termos do Artigo 12(b) da Lei.

Título de cada classe

Ações preferenciais, sem valor nominal

Papéis de Depósito Americano [American

Depositary Shares], cada uma representando

50.000 Ações Preferenciais

Nome de cada bolsa em que foram registradas

Bolsa de Valores de Nova York*

Bolsa de Valores de Nova York

* Somente para fins de listagem dos Papéis de Depósito Americano [American Depositary Shares] na Bolsa de

Valores de Nova York. Não vale para fins de negociação.

Ações registradas ou a serem registradas nos termos do Artigo 12(g) da Lei:

Nenhuma

Ações às quais se aplica a obrigação de registro nos termos do Artigo 15(d) da Lei:

Nenhuma

Indicar o número de ações emitidas de cada uma das classes de capital do emitente ou ações ordinárias no

fechamento do período coberto pelo relatório anual:

Ações ordinárias, sem valor nominal

124,463,251,798

Ações Preferenciais, sem valor nominal

210,189,114,585

Assinalar se a Registrante (1) registrou todos os relatórios com exigência de registro consoante o

Artigo 13 ou 15(d) da Lei de valores Mobiliários de 1934 durante os 12 meses anteriores (ou durante

período menor em que a Registrante tinha a obrigação registrar tais relatórios), e (2) esteve sujeita a

essa exigência nos últimos 90 dias.

Sim X

Não

Assinalar qual o item do balanço a Registrante escolheu seguir:

Item 17

Item 18 X

ÍNDICE

Página

PARTE I

1

ITEM 1. IDENTIDADE DOS CONSELHEIROS, DIRETORES E CONSELHEIROS

ITEM 2. ESTATÍSTICA DE OFERTA E CRONOGRAMA PREVISTO

ITEM 3. PRINCIPAIS INFORMAÇÕES

ITEM 4. INFORMAÇÕES SOBRE A COMPANHIA

ITEM 5. ANÁLISES E PERSPECTIVAS OPERACIONAIS E FINANCEIRAS

ITEM 6. CONSELHEIROS, DIRETORES E EMPREGADOS

ITEM 7. ACIONISTAS MAJORITÁRIOS E TRANSAÇÕES COM PARTES RELACIONADAS

ITEM 8. INFORMAÇÕES FINANCEIRAS

ITEM 9. OFERTAS E REGISTRO DE AÇÕES

ITEM 10. INFORMAÇÕES ADICIONAIS

ITEM 11. ESCLARECIMENTOS QUANTITATIVOS E QUALITATIVOS SOBRE RISCOS DE

MERCADO

55

ITEM 12. DESCRIÇÃO DE TÍTULOS DISTINTOS DAS AÇÕES DE CAPITAL

1

1

1

8

24

34

38

40

42

45

56

PARTE II

ITEM 13. INADIMPLEMENTO, ATRASO NO PAGAMENTO DE DIVIDENDOS E JUROS DE MORA

56

ITEM 14. MODIFICAÇÕES MATERIAIS AOS DIREITOS DOS TITULARES DE AÇÕES E USO DE

RECURSOS

56

ITEM 15. RESERVADO

56

ITEM 16. RESERVADO

56

PARTE III

57

ITEM 17. DEMONSTRAÇÕES FINANCEIRAS

ITEM 18. DEMONSTRAÇÕES FINANCEIRAS

GLOSSÁRIO DE TERMOS DE TELECOMUNICAÇÃO

5500/72531-001 NYWORD/16149 v68

57

57

6/1012/01 115:2119:1253 AMPM (1642311111)

i

Tele Norte Celular Participações S.A., uma sociedade organizada sob as leis da República Federativa

do Brasil, será designada neste relatório como "Registrante." Todas as referências a "nós" ou "nos" ou à

"Companhia" são referências à Registrante e, dependendo do contexto, suas subsidiárias.

A Registrante é uma das companhias formadas como resultado da cisão da Telecomunicações

Brasileiras S.A.––Telebras, comumente referida como “Telebrás”, pelo governo federal do Brasil, em maio de

1998. Cada uma das subsidiárias foi formada em janeiro de 1998 através da cisão das operações de

telecomunicações por celular controladas pela Telebrás que referimos neste relatório anual como

"companhias predecessoras." Referências às nossas operações anteriores a janeiro de 1998 são às operações

das companhias predecessoras. Ver "Item 4 – Histórico da Empresa -- Evolução Histórica" para uma

descrição da cisão da Telebrás.

Referências neste relatório anual a

*0 “real,” “reais” ou “R$” são aos reais brasileiros (plural) e ao real brasileiro (singular), a moeda

do Brasil e

*1 “dólares americanos,” “dólares” ou “U.S.$” são aos dólares dos Estados Unidos.

Este relatório anual contém avaliações prospectivas. Avaliações que não são avaliações de fato

histórico, incluindo avaliações sobre nossas crenças e expectativas, são avaliações prospectivas. As palavras

"antecipa", "acredita", "estima", "espera", "projeta", "pretende", “planeja”, "prevê" e "objetiva", e palavras

semelhantes, são usadas para identificar essas avaliações que necessariamente envolvem riscos e incertezas

conhecidos e desconhecidos. Assim sendo, nossos resultados operacionais reais podem ser diferentes de

nossas expectativas atuais, e o leitor não deve conferir confiabilidade indevida a essas avaliações

prospectivas. Avaliações prospectivas valem para a data em que são formuladas e não nos obrigamos a

atualizá-las à luz de novas informações ou acontecimentos futuros.

A não ser que esteja especificado de outra maneira, os dados relativos ao setor de telecomunicações

brasileiro neste relatório foram obtidos através do órgão regulador independente, Agência Nacional de

Telecomunicações - ANATEL

O "Glossário de Termos de Telecomunicações", que começa na página G-1, oferece definições de

certos termos técnicos usados neste relatório.

5500/72531-001 NYWORD/16149 v68

6/1012/01 115:2119:1253 AMPM (1642311111)

ii

PARTE I

ITEM 1.

IDENTIDADE DOS CONSELHEIROS, DIRETORES E CONSULTORES

Não aplicável.

ITEM 2.

ESTATÍSTICA DE OFERTA E CRONOGRAMA PREVISTO

Não aplicável.

ITEM 3.

A.

PRINCIPAIS INFORMAÇÕES

Dados Financeiros Selecionados

Histórico

A informação financeira selecionada apresentada abaixo deve ser lida em conjunto com as

demonstrações financeiras consolidadas e as respectivas notas incluídas neste relatório anual, bem como o

“Item 5 – Análise das Condições Financeiras e dos Resultados Operacionais.”

Em 22 de maio de 1998, em preparação para a privatização, a Telebrás foi reestruturada para formar

doze novas companhias controladoras, incluindo a Registrante. A reestruturação da Telebrás foi realizada por

meio de um procedimento conhecido por cisão. Praticamente todos os ativos e passivos da Telebrás foram

alocados para as novas companhias controladoras. Na cisão, alguns ativos e passivos da Telebrás, incluindo

80,3% do total de capital em ações da Amazônia Celular S.A. – Amazonas (anteriormente conhecida por

Telamazon Celular), 86,9% da Amazônia Celular S.A.- Roraima (anteriormente conhecida por Telaima

Celular) 90,6% da Amazônia Celular S.A. – Amapá (anteriormente conhecida por Teleamapá Celular), 69,1%

da Amazônia Celular S.A.- Pará (anteriormente conhecida por Telepará Celular) e 66,8% da Amazônia

Celular S.A. – Maranhão (anteriormente conhecido por Telma Celular) foram transferidos para nós.

A Registrante foi criada em 28 de junho de 1998. Para 1998, 1999 e 2000, nossas demonstrações

financeiras consolidadas refletem as condições financeiras consolidadas e resultados operacionais da

Registrante e suas subsidiárias. Para datas e períodos anteriores, nossas demonstrações financeiras

consolidadas refletem apenas as condições financeiras e os resultados operacionais das operações de

telecomunicação celular de nossas companhias predecessoras. A formação da Registrante e suas subsidiárias

foi considerada como uma reorganização societária sob um controle comum, de maneira semelhante a uma

associação de interesses.

Quando de sua criação, a Registrante recebeu, além das ações de suas subsidiárias, ativos da Telebrás

constituídos principalmente de dinheiro. Em consequência, o investimento consolidado de nossos acionistas,

que consubstanciou a cisão da Telebrás, foi R$ 2,0 milhões maior do que o patrimônio divisional em 31 de

dezembro de 1997.

As subsidiárias foram criadas efetivamente em 1 de janeiro de 1998 com a cisão das companhias

predecessoras, separando suas atividades de telefonia celular de suas operações de telefonia fixa. Os ativos e

passivos dos negócios de telefonia celular das companhias predecessoras foram transferidos às subsidiárias e

seus custos históricos indexados. As receitas e despesas associadas a tais ativos e passivos também foram

alocadas às subsidiárias. Para 1998, 1999 e 2000, nossas demonstrações financeiras consolidadas refletem as

operações de nossas subsidiárias como empresas totalmente independentes. Para anos anteriores, nossos

relatórios de demonstrações financeiras consolidadas refletem as operações de telefonia celular das empresas

predecessoras, mas não indicam necessariamente o que teriam sido nossas condições financeiras e resultados

operacionais se as operações de telecomunicação celular das companhias predecessoras estivessem a cargo

de empresas separadas antes de 1998.

1

Na elaboração dos relatórios de demonstrações financeiras para anos anteriores a 1998, não foi

possível determinar o montante de caixa e débitos não específicos das companhias predecessoras que

deveriam ser alocados nas operações de telefonia celular, e não havia bens de acionistas especificamente

atribuíveis a operações de telefonia celular. Desse modo, a apresentação de nosso relatório de demonstrações

financeiras consolidadas para 1996 e 1997 é diferente do relatório de 1998, 1999 e 2000. Especificamente em

1997, a descrição das operações não inclui renda de juros ou impostos e inclui apenas a porção alocável de

despesas com juros. Desse modo, o relatório não indica renda líquida e informações sobre ganhos históricos

por ação.

Nossa metodologia contábil foi modificada em 1998, para refletir o nível mais baixo da inflação no

Brasil. Até 31 de dezembro de 1997, nossos relatórios de demonstrações financeiras consolidadas apresentam

certos efeitos da inflação e foram reescritos em reais constantes pelo poder de compra de 31 de dezembro de

1997. A reescritura foi feita com base no método de reescrituração integral determinado pela CVM, que é um

método aceitável para apresentar efeitos da inflação nos padrões U.S. GAAP. Os ganhos ou perdas

inflacionários sobre ativos e passivos monetários foram alocados na sua rubrica de renda ou despesa

correspondente nas demonstrações consolidadas de operações. Os ganhos ou perdas inflacionários sem a

rubrica de renda ou despesa correspondente foram alocados à outra renda operacional líquida (despesa).

Durante 1997, a taxa da inflação acumulada em três anos caiu 100% e por essa razão não utilizamos

mais o método de reescrituração integral a partir de 1 de janeiro de 1998. Os relatórios de demonstrações

financeiras consolidadas para 1998, 1999 e 2000 são apresentados em reais nominais e não consignam efeitos

da inflação. Os relatórios financeiros para datas e períodos anteriores, que foram reescritos em reais

constantes de 31 de dezembro de 1997, não foram mais reescritos.

Em maio de 2000, a Registrante contribuiu com o capital acionário de suas quatro subsidiárias para a

Amazônia Celular S.A. - Maranhão. Ao mesmo tempo, a Amazônia Celular S.A. – Maranhão adquiriu

participação minoritária nas quatro subsidiárias mediante o resgate e a conversão de ações em benefício do

capital acionário da Amazônia Celular - Maranhão. Em consequência, a Amazônia Celular S.A.- Maranhão

tornou-se a única subsidiária direta da Registrante e única acionista da Amazônia Celular S.A. - Amazonas,

Amazônia Celular S.A.- Roraima, Amazônia Celular S.A – Amapá e Amazônia Celular S.A. - Pará

A Registrante pretende fundir as quatro subsidiárias na Amazônia Celular S.A. – Maranhão até o

final de 2001, após aprovação da Anatel.

As demonstrações financeiras consolidadas foram auditadas por Ernst & Young Auditores

Independentes S.C. para 1998, 1999 e 2000 e pela KPMG Auditores Independentes para os anos anteriores.

As demonstrações financeiras consolidadas são preparadas de acordo com os padrões U.S. GAAP.

Informações Financeiras Selecionadas do U.S. GAAP

Anos findos em 31 de dezembro de

1996

1997

em milhares de reais

constantes em 31 de

dezembro de 1997)

1. Demonstração dos dados

operacionais

2

1998

1999

2000

(em milhares de reais nominais, exceto por

dados relativos a ações)

166.453

Receita Líquida .....................................................

106.204

Resultado operacional ...........................................

86.869

Lucro antes das despesas financeiras e

impostos não alocados

-Lucro líquido (1) .....................................................

-Receitas básica e diluída por lote de

(1)

mil ações ordinárias ......................................

-Dividendos por lote de mil ações

ordinárias (2)

-Número de ações (em milhares)

Outros dados financeiros:

113.676

EBITDA (3) ............................................................

105.467

Investimentos de Capital .......................................

219.316

118.727

84.532

232.555

57.910

--

308.846

33.747

---

31.532

0,09

19.383

0,06

7.947

0,02

--

0,01

0,02

0,01

--

131.023

51.768

3

334.399.027

96.624

31.672

480.622

30.153

--

--

334.399.027

334.652.366

84.129

151.037

86.883

187.121

Em 31 de dezembro de

1996

Dados do Balancete

1997

(em milhares de reais

constantes em 31 de

dezembro de 1997)

-Disponibilidades e aplicações

financeiras ........................................................

Capital circulante líquido ......................................6.580

207.558

Total do ativo ........................................................

16.842

Empréstimos a longo prazo (inclusive

a parcela circulante) .........................................

137.315

Patrimônio divisional

Patrimônio líquido ................................................. --

(1)

(2)

(3)

1998

1999

2000

(em milhares de reais nominais)

8.845

78.733

69.233

164.740

17. 161

266.137

24.057

78.654

358. 724

39. 203

43. 213

569.680

89.128

156.995

846.717

348.900

157.,192

--

-189.852

-252. 306

-261.812

O lucro líquido e lucro por ações não foi apresentado para 1996 e 1997 porque as taxas de juros e impostos

não puderam ser segregados das companhias predecessoras. Ver Nota 8 das demonstrações financeiras

consolidadas.

Os dividendos de ações ordinárias foram calculados com base no número de ações em circulação na data da

declaração dos dividendos.

EBITDA consiste no lucro operacional mais depreciação e amortização e, em 1998, descapitalização de

ativos. Nós acreditamos que a EBITDA é uma medida padrão comumente utilizada por analistas,

investidores e outros na indústria de telecomunicação celular. Essa informação foi mencionada no relatório

anual para permitir uma maior análise comparativa de nosso desempenho e capitalização operacional,

relativos a outras empresas desse setor. Esses indicadores não devem ser considerados substituições ou

alternativas para renda líquida ou fluxos de caixa.

Taxas cambiais

A tabela a seguir apresenta as taxas de câmbio para compra de final de período, média, alta e baixa e

do meio-dia cotadas pelo Federal Reserve Bank of New York, expressas em reais por dólar americano, para

os períodos indicados. A taxa de câmbio para compra ao meio-dia em 27 de junho de 2001 era de R$ 2,3320

por US$1.00.

.

Ano

1996 ............................................

1997 ............................................

1998 ............................................

1999 ............................................

2000 ............................................

Dezembro de 2000 ......................

Janeiro de 2001 ...........................

Fevereiro de 2001 .......................

Março de 2001 ............................

Abril de 2001 ..............................

Maio de 2001 ..............................

Fim do período

Média para o

período (1)

Alta

Baixa

1,0393

1,1165

1,2085

1,8090

1,9510

1,0080

1,0805

1,1640

1,8640

1,8350

1,0413

1,1166

1,2090

2,2000

1,9722

1,9810

1,9770

2,0470

2,1750

2,2950

2,3590

0,9733

1,0394

1,1160

1,2074

1,7420

1,9530

1,9380

1,9820

2,0220

2,1460

2,2010

4

(1)

A.

Representa a média das taxas cambiais no último dia de cada mês.

Capitalização e Endividamento

Não aplicável.

B.

Razões para oferta e uso dos resultados

Não aplicável.

C.

Fatores de Risco

Riscos relacionados aos empreendimentos comerciais no Brasil

As condições político-econômicas brasileiras têm impacto direto sobre nossas atividades comerciais

Nossas atividades comerciais, perspectivas, condições financeiras e resultados operacionais

dependem das condições econômicas do Brasil, principalmente do crescimento econômico e seu impacto na

demanda por serviços de telecomunicações, o custo e a disponibilidade de financiamentos e taxas de câmbio

entre as moedas brasileira e estrangeiras.

É característico da economia brasileira passar por intervenções freqüentes e ocasionalmente drásticas

por parte do governo e ciclos econômicos oscilantes. O governo brasileiro muda freqüentemente as políticas

monetárias, cambiais, de crédito, tributária e outras para influenciar o curso da economia brasileira. Nossos

negócios, perspectivas, condições financeiras e resultados operacionais podem ser afetados pelas mudanças

nas políticas tributária, controles cambiais e outros, tais como flutuações da moeda, inflação, instabilidade de

preços, taxas de juros, política de juros e outros fatores políticos, sociais e econômicos ocorridos dentro do

Brasil ou que o afetem.

As rápidas mudanças no cenário político-econômico brasileiro já ocorridas e que podem continuar,

exigirão ênfase contínuo na análise dos riscos associados às nossas atividades e no ajuste de nossos negócios e

nossa estratégia operacional. Os desenvolvimentos futuros das políticas governamentais brasileiras ou da

economia brasileira, sobre as quais não temos qualquer controle, podem reduzir a demanda por nossos

serviços no Brasil, impactar o preço de mercado das ações preferenciais e ADS’s, bem como afetar nossos

negócios, condições financeiras e resultados operacionais.

Inadimplências dos Estados poderão afetar negativamente o preço de mercado das ações preferenciais e

ADS’s

A economia brasileira pode ser afetada pelas mudanças ocorridas no relacionamento entre o Governo

federal e os governos estaduais. Em janeiro de 1999, o Estado de Minas Gerais suspendeu seus pagamentos da

dívida contraída junto ao Governo Federal no valor aproximado de R$ 18,3 bilhões. O governo do Rio Grande

do Sul obteve subseqüentemente uma ordem judicial permitindo que seu estado efetuasse os pagamentos de

suas dívidas em uma conta de caução, enquanto aguardam a resolução de uma solicitação feita por sete

estados para renegociar seus acordos de refinanciamento com o Governo Federal. O Governo Federal

notificou algumas instituições financeiras internacionais que não mais daria garantias pelas obrigações

daqueles Estados assumidas perante essas instituições, fazendo com que o Banco Mundial suspendesse os

empréstimos para os Estados de Minas Gerais e Rio Grande do Sul.

O governo brasileiro subseqüentemente iniciou as negociações com os estados para refinanciar os

empréstimos e com o Banco Mundial para garantir fundos para tais empréstimos. No final de fevereiro de

1999, o Presidente Cardoso aprovou uma medida provisória na qual o Governo brasileiro propunha o

refinanciamento da dívida dos estados e municípios por um período de 30 anos. Em fevereiro de 2000, o

estado de Minas Gerais iniciou uma renegociação da dívida com o Governo Federal. Embora as relações

5

entre o Governo Federal brasileiro e o estado de Minas Gerais tenham melhorado e se estabilizado, o atrito

renovado e o risco de inadimplemento por parte dos governos estaduais pode causar efeitos negativos na

economia dos estados onde atuamos e minar a confiança do investidor. Isto, por a vez, poderia provocar

efeitos negativos em nossas atividades, perspectivas, condições financeiras e resultados operacionais, bem

como no preço de mercado de nossos títulos.

A desvalorização significativa do Real em relação ao dólar poderia ter efeitos negativos sobre nossa

margem de lucro

A moeda brasileira com relação ao dólar americano, as taxas de desvalorização da moeda brasileira e

as taxas prevalecentes de inflação afetaram e podem afetar no futuro nossos negócios, perspectivas, condição

financeira e resultados operacionais.

Após sua introdução em 1 de julho de 1994, o real inicialmente se equiparava ao dólar. Preocupado

com uma supervalorização do real em relação ao dólar e a fim de evitar uma situação semelhante à crise

econômica que resultou da rápida desvalorização do peso mexicano, o Governo brasileiro lançou uma nova

política de taxas de câmbio em março de 1995, que determinou uma banda de negociação para o real em

relação ao dólar com vistas a uma desvalorização gradual do real.

Em consequência da instabilidade econômica no Brasil no final de 1998 e início de 1999 que em

grande parte aconteceu devido às crises asiática e russa, a banda de negociação foi abandonada e o real pode

flutuar livremente. Isso resultou em uma desvalorização significativa do real em relação ao dólar. Desde 1 de

janeiro de 1999, a taxa de câmbio do real/dólar variou entre uma baixa de R$ 1,21 por US$ 1.00 em 4 de

janeiro de 1999 e uma alta R$ 2,16 por US$ 1.00 em 3 de março de 1999. Em 27 de junho de 2001, a taxa

era de R$ 2.3320 por US$ 1.00.

Uma desvalorização significativa do real em relação ao dólar pode gerar efeitos materiais negativos

nas condições financeiras e resultados operacionais devido ao fato que grande parte de nossa dívida (que

contraímos principalmente para financiar nossas necessidades de bens imobilizados, tais como a compra de

equipamentos para incrementar nossa infraestrutura e compra de aparelhos, os quais revendemos aos nossos

assinantes a custo igual ou inferior) está expressa em dólares, enquanto toda a nossa receita está expressa em

reais. No caso de uma desvalorização significativa do real no futuro, é improvável que possamos passar os

custos adicionais aos nossos assinantes. Se não pudermos fazer isto, nossa margem de lucros diminuirá. Não

se pode ter garantia de que o real manterá seu valor ou que o Governo brasileiro não reimplementará a política

de banda de negociação ou qualquer outro tipo de mecanismo de controle de câmbio monetário.

Controles cambiais e restrições para remessas ao exterior podem afetar os acionistas de ADS’s

Os acionistas podem ser afetados negativamente pela imposição de restrições a remessas para

investidores estrangeiros dos resultados de seus investimentos no Brasil, bem como pela conversão da moeda

brasileira para moedas estrangeiras. O Governo brasileiro impôs restrições para remessas por

aproximadamente três meses em 1989 e 1990. Tais restrições podem atrasar ou impedir a conversão dos

dividendos, distribuições dos resultados de qualquer venda de ações preferenciais, dependendo do caso, em

dólares americanos e a remessa de tais dólares para o exterior. Nós não podemos garantir que o Governo

brasileiro não implementará medidas semelhantes no futuro.

B.

Riscos relacionados ao setor de telecomunicações e às nossas atividades

As perspectivas futuras da Companhia continuam incertas devido a mudanças significativas no setor de

telefonia móvel

O setor de telefonia móvel está passando por mudanças importantes, que incluem o crescente avanço

digital nos sistemas analógicos móveis, o desenvolvimento de padrões industriais, melhoras na capacidade e

qualidade da tecnologia digital, ciclos mais curtos para desenvolvimentos de novos produtos, e mudanças e

melhorias nas necessidades e preferências do usuário final. Há uma incerteza com relação ao ritmo do

crescimento das demandas do cliente, bem como até que ponto o custo do tempo de uso e as cobranças

mensais recorrentes vão continuar a cair. Da mesma forma, tecnologia alternativas podem ser desenvolvidas

para oferecer ao cliente serviços superiores aos que temos condições de oferecer. Nós não podemos garantir

que os avanços tecnológicos não trarão efeitos materiais negativos.

6

A Companhia enfrenta uma crescente concorrência que pode afetar negativamente nossa participação no

mercado e nossas margens

Nossos resultados operacionais foram afetados pela abertura do mercado brasileiro à concorrência

para os serviços de telecomunicação celular em 1998. A concorrência de outros serviços de telecomunicação

celular, tais como troncos digitais e serviços de paging, pode aumentar devido a certas mudanças no cenário

econômico, tais como aumento de serviços. As mudanças tecnológicas no campo das telecomunicações, tais

como o desenvolvimento de serviços de comunicação pessoais, ou PCS, e satélite móvel, já resultaram e

espera-se que ainda resultem no aumento da concorrência. Várias autorizações para operar PCS cedidas pela

agência reguladora do setor de telecomunicações brasileiro, (ANATEL) no início de 2001 resultaram no

aumento de mais dois concorrentes em nossa região: a Telemar, principal operadora de telefonia fixa de nossa

região, com presença significativa no Brasil and Telecom Italia Mobile, uma operadora de telefonia celular

presente em quase todo o país. Telemar and Telecom Italia Mobile devem iniciar suas atividades no início de

2002. Além disso, um novo leilão ainda não agendado poderá introduzir mais uma operadora de PCS em

nossa região.

O aumento da concorrência que utiliza tecnologia PCS provavelmente nos forçará a migrar nossos

serviços de telefonia móvel para PCS para podermos oferecer serviços semelhantes aos de nossos

concorrentes. Essa migração exigirá gastos de capital elevados.

O crescimento da Norte Brasil Telecom S.A., que referimos como “NBT”, a operadora de banda “B”

de celular que iniciou suas atividades em nossa região em outubro de 1999, resultou na redução gradual de

nossa participação no mercado, que era 75% em 31 de dezembro de 2000. O aumento da concorrência da

NBT e o surgimento de novos concorrentes continuará a afetar negativamente nossa participação no mercado

e nossas margens. Nossa capacidade de competir com sucesso dependerá de marketing e de nossa capacidade

em antecipar e rebater os fatores da concorrência que afetam o setor, inclusive novos serviços que possam ser

lançados, mudanças nas preferências do cliente, alterações demográficas, condições econômicas e estratégia

de descontos dos concorrentes. Embora o surgimento de concorrentes em nosso setor seja relativamente

recente, já é significativo e já nos levou a ajustar nossas estratégias de marketing. Em especial, tivemos que

subsidiar o custo de aparelhos aos nossos clientes devido a uma estratégia semelhante lançada por nosso

concorrente na banda B. Não podemos antever quais dos inúmeros fatores possíveis serão importantes para

manter nossa posição junto à concorrência ou quanto será necessário gastarmos para desenvolver e fornecer

tais tecnologias, produtos e serviços.

A Companhia pode passar por um alto índice de rotatividade de clientes, o que poderia aumentar nossas

despesas operacionais e reduzir nossa receita

Nós determinamos a média mensal de desligamentos(churn) para um período específico dividindo a

soma de todos os contratos de assinantes que foram descontinuados durante tal período pela soma dos

contratos de assinantes realizados no início do mês, para cada um dos meses no período escolhido, expressa

em porcentagem. Nós não consideramos contratos descontinuados aqueles cujos assinantes migraram para o

serviço pré-pago voluntariamente. Uma alta taxa de desligamentos poderia significar efeitos negativos com

relação à nossa posição junto a concorrência e aos nossos resultados operacionais.

Durante o ano 2000, nossa média mensal de desligamentos aumentou em comparação a 1999. O

desligamento é primeiramente uma conseqüência do aumento da concorrência e dos problemas econômicos

no Brasil, que resultaram no aumento do desemprego e na redução salarial. Nossos desligamentos

provavelmente crescerão juntamente com o aumento da concorrência e/ou dos problemas econômicos no

Brasil. Isto traria efeitos negativos sobre nossa receita.

Mudanças na regulamentação podem afetar nossas atividades

Nós operamos sob uma concessão que nos autoriza a fornecer serviços específicos e exige que nós

atinjamos padrões mínimos de qualidade e disponibilidade. Nossas atividades, inclusive os serviços que

fornecemos e as tarifas que cobramos, estão sujeitos a ampla regulamentação pela lei brasileira. Por estarmos

sujeitos a essa regulamentação, as mudanças nela ocorridas poderão ter impacto negativo sobre nossas

atividades e sobre o custo de nossos negócios. Em especial, novas regras estão sendo propostas, o que

7

poderia exigir que as operadoras como nós tenham que esperar no mínimo 60 dias após o prazo de

vencimento de uma conta para que possamos suspender os serviços. A aprovação desta regra aumentaria

nossa margem de inadimplência, que hoje é baseada num prazo de 19 dias.

O uso de telefones celulares pode trazer risco à saúde

Reportagens jornalísticas têm sugerido que as emissões de ondas de rádio por telefones celulares

podem estar relacionadas à ocorrência de vários problemas de saúde, inclusive câncer, e podem interferir no

funcionamento de aparelhos e equipamentos médicos eletrônicos, incluindo aparelhos auditivos e

marcapassos. A preocupação com as emissões de ondas de rádio pode desencorajar o uso de telefones

celulares ou sujeitar a empresa a possíveis processos judiciais, o que pode causar efeitos negativos sobre

nossas atividades, perspectivas, condições financeiras e resultados operacionais.

A Companhia depende de pessoal qualificado na diretoria: se nos deixassem teríamos um número

insuficiente de funcionários qualificados

Nossas atividades são gerenciadas por várias pessoas chaves na administração, cuja saída da empresa

pode afetar negativamente nossas atividades. O sucesso da nossa companhia depende em parte de nossa

capacidade em contratar e manter na administração da empresa pessoas altamente qualificadas. A

concorrência por pessoas altamente qualificadas no setor de telecomunicações é muito grande e, por esse

motivo, não podemos garantir que podemos contratar e manter na empresa as pessoas qualificadas necessárias

para nosso sucesso.

A tecnologia utilizada pela Companhia pode se tornar obsoleta em vista daquela utilizada pela concorrência

Todas as companhias do setor de telecomunicações no mundo devem se adaptar aos rápidos e

significativos avanços tecnológicos. A tecnologia que nós selecionamos para nossas atividades pode ser

desafiada pela concorrência através de novas tecnologias digitais para serviços de telefonia móvel ou outros

serviços no futuro próximo. As mudanças tecnológicas podem afetar negativamente nossa posição junto à

concorrência, e requerer novos e substanciais gastos de capital e/ou demandar a depreciação de tecnologia

obsoleta. Nós estamos atualmente em processo de definir como migraremos de nossa atual tecnologia TDMA

para as soluções tecnológicas PCS mais avançadas, tais como GSM ou CDMA. Esta migração implicará

gastos de capital significativos.

As atuais disputas entre nossos acionistas podem afetar a gestão da Companhia

Desde outubro de 2000, os acionistas que compõem o bloco controlador da Telpart Participações S/A

estão em litígio uns contra os outros, para obter o direito de indicar membros do Conselho de Administração

para a Telpart, Telemig e Tele Norte. Cada uma das partes envolvidas obteve mandatos de segurança em

algum momento da disputa. Atualmente, nosso Conselho Administrativo é composto por membros indicados

após a concessão de um mandato de segurança em favor da Telesystem International Wireless TIW. A

composição do Conselho de Administração reflete o percentual real correspondente a participação acionária

de cada uma das partes envolvidas na disputa. Não há garantias de que a disputa entre os acionistas não

afetará as operações da Companhia.

C.

Riscos referentes aos nossos títulos

O desenvolvimento de outros mercados pode afetar negativamente o preço de mercado das ações

preferenciais e ADSs

O mercado de ações brasileiro é influenciado, em graus variáveis, pelas condições econômicas e de

mercado em outros mercados emergentes, bem como nos Estados Unidos. Embora o cenário econômico seja

diferente em cada país, a reação dos investidores com relação aos desenvolvimentos em um determinado país

pode afetar os mercados de ações em outros países, inclusive o do Brasil. A crise asiática em 1997, e a

declaração de moratória pela Rússia em 1998 e a desvalorização da moeda russa provocaram uma volatilidade

nos mercados financeiros internacionais e um declínio significativo em muitos índices de mercado, inclusive

no brasileiro. Atualmente, as altas taxas de juros e a possibilidade de uma diminuição no ritmo da economia

norte-americana, bem como a incerteza política e financeira na Argentina também afetaram negativamente os

8

mercados de ações brasileiros. Tais fatos afetam negativamente nossa capacidade de captar recursos a taxas

favoráveis, quando necessário, e o preço de nossas ações no mercado.

A volatilidade e a falta de liquidez relativas dos mercados de ações brasileiros podem afetar negativamente

os acionistas

O mercado de ações brasileiro é significativamente menor, mais volátil e com menor liquidez do que

a maioria dos mercados de ações dos Estados Unidos. Isto pode limitar substancialmente a capacidade de

venda de ações preferenciais referentes a ADSs, a um preço e no tempo desejados pelo acionista. A Bolsa de

Valores de São Paulo, que é a principal bolsa do Brasil, teve uma capitalização de mercado de

aproximadamente US$ 225 bilhões em 30 de abril de 2001 e um volume de negócios médio mensal de

aproximadamente US$ 9 bilhões para o ano de 2000. Em comparação, a Bolsa de Valores de Nova Iorque

teve uma capitalização global de mercado de US$ 17 trilhões em 31 de dezembro de 2000 e um volume

médio de negócios mensais de aproximadamente US$ 43,9 bilhões para 2000.

Os direitos dos titulares de ADSs são menores e menos bem definidos

Os assuntos corporativos da Companhia são administrados por nossa regulamentação interna e pela

lei brasileira, o que pode diferir dos princípios jurídicos que se aplicariam se fôssemos incorporados por uma

jurisdição norte-americana, tais como Delaware ou Nova Iorque, ou outras jurisdições fora do Brasil. Além

disso, de acordo com a lei brasileira, os direitos dos titulares de ações preferenciais de proteger seus interesses

com relação às medidas tomadas por nosso Conselho de Administração ou pelos acionistas de ações

ordinárias são menores e menos bem definidos do que aqueles vigentes sobre o direito de jurisdições

estrangeiras.

As regras e políticas sobre negociação em benefício próprio e com relação a preservação dos

interesses dos acionistas podem ser menos desenvolvidas e aplicadas no Brasil do que nos Estados Unidos,

potencialmente colocando em desvantagem os titulares de ações preferenciais e ADSs. Mais especificamente,

entre outras diferenças, quando comparada, por exemplo, com a lei geral de sociedades anônimas de

Delaware, a lei de sociedades anônimas brasileira tem regras e precedentes legais menos detalhados e

determinados referentes a supervisão das decisões dos Diretores contra os padrões de lealdade e obrigações de

conduta prudencial, no contexto de reestruturações societárias, transações com partes relacionadas, e

transações de alienação. Além disso, os acionistas devem deter 5% do capital de ações em circulação de uma

companhia para ter legitimidade processual para instaurar processo de ações derivativas, mas não têm

legitimidade para instaurar ações coletivas.

ITEM 1.

A.

INFORMAÇÕES SOBRE A COMPANHIA

Histórico e desenvolvimento da Companhia

A Registrante e suas operadoras subsidiárias

Nós oferecemos serviços de telecomunicação celular em uma região que abrange os estados

brasileiros do Pará, Amazonas, Maranhão, Amapá e Roraima, sob concessões outorgadas pelo Governo

Federal do Brasil. Serviços de telecomunicação celular foram inicialmente oferecidos por uma de nossas

companhias predecessoras no estado do Maranhão em abril de 1994.

A Registrante foi constituída como sociedade anônima por prazo indeterminado em 28 de fevereiro

de 1998, de acordo com as leis brasileiras, sob o nome de “Tele Norte Celular Participações S.A.”

A sede da Registrante está localizada no endereço SCN, Quadra 3, Bloco A, Sobreloja Norte, 70713000 Brasília-DF, Brasil, e o seu número de telefone é 5561-429-5600.

A tabela a seguir apresenta a contribuição feita por cada subsidiária para a nossa receita líquida

operacional, nossa renda líquida para o ano findo em 31 de dezembro de 2000 e a nossa participação

acionária em cada subsidiária em 31 de dezembro de 2000.

9

% da receita

operacional

líquida

% de capital

acionário

% de capital

votante

Subsidiária da Registrante

Amazônia Celular S.A.- Maranhão ...

22%

75.0%

89.8%

Subsidiárias da Telma Celular S.A:

Amazônia Celular S.A.- Pará ............

Amazônia Celular S.A.- Amazonas ...

Amazônia Celular S.A – Amapá .......

Amazônia Celular S.A.- Roraima ......

40%

30%

5%

3%

100.0%

100.0%

100.0%

100.0%

100.0%

100.0%

100.0%

100.0%

Em maio de 2000, anunciamos um plano para fundir nossas outras quatro subsidiárias com a

Amazônia Celular S.A. – Maranhão. Nossa pretendida consolidação dependerá de aprovação pela Comissão

de Valores Mobiliários (CVM) e pela Agência Nacional de Telecomunicações (ANATEL). Acreditamos que

a consolidação de nossas operações em uma única estrutura integrada resultará em redução de custo e melhora

na qualidade de serviços.

Nós estimamos que a redução em custos administrativos, que resultará da consolidação, será de

aproximadamente R$1 milhão para o ano seguinte à consolidação. Também estimamos que a economia em

custos, resultante da consolidação e da padronização de nossas operações, será de aproximadamente R$ 43

milhões em valor líquido corrente.

Praticamente todos os ativos da Registrante, exceto a disponibilidade de caixa e equivalentes

consistem em ações de suas subsidiárias. A Registrante depende, quase exclusivamente, de dividendos de suas

subsidiárias para atender as suas necessidades de caixa, incluindo dinheiro para pagar dividendos aos seus

acionistas.

Evolução Histórica

Anteriormente à constituição da Telebrás em 1972, existiam mais de 900 companhias de

telecomunicação operando no Brasil. Entre 1972 e 1975, a Telebrás e suas operadoras subsidiárias, às quais

nos referimos coletivamente como "Sistema Telebrás," adquiriram quase todas as outras companhias

telefônicas no Brasil e o Sistema Telebrás passou, portanto, a ter um monopólio sobre a oferta de serviços

públicos de telecomunicações em quase todas as áreas do país.

A partir de 1995, o Governo Federal empreendeu uma reforma abrangente do sistema brasileiro de

regulamentação das telecomunicações. Em julho de 1997, o Congresso Nacional do Brasil adotou a Lei Geral

de Telecomunicações, que estabeleceu uma nova estrutura de regulação, introduziu a concorrência e a

privatização da Telebrás. A Lei Geral de Telecomunicações estabeleceu uma agência reguladora independente

chamada Agência Nacional de Telecomunicações, a que nos referimos como "Anatel".

Em janeiro de 1998, em preparação para a restruturação e para a privatização do Sistema Telebrás, as

subsidiárias da Telebrás prestadoras de serviços de telecomunicação celular foram cindidas em companhias

separadas. Em maio de 1998, Telebrás foi reestruturada para formar, além da Telebrás, doze novas

companhias controladoras (holding companies) por meio de um procedimento do direito societário brasileiro

chamado cisão. Praticamente todos os ativos e passivos da Telebrás, inclusive a participação acionária da

Telebrás nas companhias operadoras do Sistema Telebrás, foram transferidos para as novas companhias

controladoras.

As novas companhia controladoras, juntamente com as suas respectivas subsidiárias, consistem em:

oito provedoras de serviços de telecomunicação celular, cada uma operando em uma das oito regiões de

telefonia celular;

três provedoras de serviços de telecomunicação fixa, cada uma oferecendo serviços locais e de longa

distância intraregional em uma das três regiões de telefonia fixa; e

10

Embratel Partipações S.A. - Embratel, que oferece serviços de telefonia fixa de longa distância nacional e

internacional no Brasil.

A Registrante é uma das novas companhias controladoras de telecomunicação celular. Na cisão da

Telebrás, à Registrante foi alocada toda a participação acionária da Telebrás nas operadoras subsidiárias do

Sistema Telebrás que ofereciam serviços de telecomunicação celular nos Estados do Pará, Maranhão,

Roraima, Amapá e Amazonas. Em julho de 1998, o Governo Federal vendeu praticamente todas as suas

ações das novas companhias controladoras, incluindo a Registrante, a compradores do setor privado. A

participação do Governo Federal na Registrante foi comprada pela Telpart Participações S.A., a que nós

referimos como “Telpart”, um consórcio reunindo TIW do Brasil Ltda., Opportunity MEM S.A. e um grupo

de cinco fundos de pensão.

Nossos investimentos de capital em 1998 foram de aproximadamente R$32 milhões. Investimos para

expandir e aumentar nossa rede de telecomunicação móvel.

Em 1999, destinamos R$151 milhões a investimentos de capital. Investimos na expansão e melhoria

de nossa rede, e em especial, começamos a digitalização de nossa rede. Também destinamos investimentos

substanciais para o lançamento de serviços pré-pagos.

Em 2000, nossos investimentos de capital foram de R$187 milhões. Aproximadamente R$169

milhões foram investidos em nossa rede, principalmente para aumentar a capacidade do tráfego para absorver

o grande aumento da base de clientes. Também foram feitos investimentos para expandir a cobertura para

novos municípios e estradas e para o lançamento de novos serviços tais como acesso à Internet e SMS.

Em 2001, planejamos investir aproximadamente R$200 milhões (excluindo a finalização de projetos

iniciados em 2001) basicamente para:

Aumentar a capacidade de nossa rede mediante o aumento da capacidade de nossos roteadores;

Continuar a digitalização de nossa rede;

Expandir nossa cobertura para incluir 17 novas cidades mediante a instalação de aproximadamente 105

novas unidades de células; e

Melhorar a qualidade dos serviços reposicionando as unidades de células, substituindo equipamento e

instalando amplificadores.

Até abril de 2001, investimos aproximadamente R$46 milhões de nossas despesas de capital

projetadas.

A.

Visão Geral das Atividades da Companhia

Nossa Região

Nossa região abrange uma área de aproximadamente 3.532.000 quilômetros quadrados,

representando aproximadamente 41% do território brasileiro. Sua população de aproximadamente 14.8

milhões de habitantes representa aproximadamente 9.0% da população do Brasil. Nossa região tem 18 áreas

metropolitanas com mais de 100.000 habitantes, incluindo as cidades de Belém, Manaus, São Luís, Boa Vista

e Macapá. Em 2000, nossa região gerou aproximadamente 4.4% do produto interno bruto brasileiro. Em 31

de dezembro de 2000, tínhamos 755.665 assinantes.

O mapa abaixo mostra a localização de nossa região no Brasil.

11

A tabela abaixo apresenta estatísticas referentes a população, PIB e renda per capita para cada estado

em nossa região nas datas e para os anos indicados.

Em 31 de dezembro de 2000

Estado

Maranhão ...............................................

Pará ........................................................

Amazonas ..............................................

Amapá ...................................................

Roraima .................................................

Região ....................................................

(1)

(2)

População

(milhões)(1)

5,4

6,0

2,7

0,4

0,3

14,8

% da

população

brasileira(1)

3,3

3,7

1,7

0,3

0,2

9,2

Ano findo em 31 de dezembro

de 2000

% do PIB

Renda per

brasileiro(2)

capita (2)

0,8

1,7

1,7

0,2

0,1

4,5

Estimativas do Instituto Brasileiro de Geografia e Estatística – IBGE em agosto de 2000.

Dados para 1998 publicados pelo Banco Central do Brasil

12

R$1.348

2.698

5.990

3.565

2.862

2.293

Nossas atividades, condição financeira, resultados operacionais e prospectivas dependem em parte

do desempenho da economia brasileira e, em especial, da economia de nossa região. Ver “Item 5––Análise e

Perspectivas Operacionais e Financeiras—Ambiente econômico brasileiro” para uma descrição das condições

econômicas brasileiras.

Nossos Serviços

Geral

Nós oferecemos serviços de telecomunicação celular aos nossos assinantes através de uma variedade

de planos de tarifas. Nós oferecemos serviços de telecomunicação celular analógica e, desde o final de 1999,

serviços de telecomunicação celular digital. Em 31 de dezembro de 2000, tínhamos um total de 755.665

assinantes. Deste número, 46.1% eram de assinantes contratuais e 53.9% de assinantes de serviços pré-pagos.

Também oferecemos serviços via Internet, tais como serviços bancários online, serviço de

mensagens curtas, correio eletrônico, notícias personalizadas e interconectividade para computadores

pequenos (notebooks e palm pilots). Outros serviços especiais oferecidos por nós incluem secretária

eletrônica, transferência de chamadas, chamadas em espera, conferências telefônicas, identificação de

chamadas e chamadas em três vias. Além disso, também fornecemos serviços especiais tais como como sons

e exibição de ícones personalizados, e serviços de conveniência, tais como previsão do tempo, chaveiros,

encanadores etc., tudo através do telefone celular. Também começamos a comercializar aparelhos de telefone

celular em 1999. Não esperamos que tais vendas sejam um componente significativo de nossas receitas.

Assinantes Contratuais

Os assinantes contratuais consistem basicamente de indivíduos de renda alta, incluindo profissionais

liberais, executivos e empresários, que usam seus telefones celulares tanto para fins particulares quanto para

fins profissionais.

O aparelho de telefone celular do assinante é ativado quando da assinatura de um contrato de

serviços. O contrato de serviços estabelece, entre outras coisas, os termos e as condições do plano de serviços

específico escolhido pelo assinante. Veja "Fontes de receita - tarifas de assinantes" para uma descrição de

nossos planos de serviços.

Sazonalidade

De certo modo, nossas atividades estão sujeitas à sazonalidade. Nosso tráfego tende a aumentar em

dezembro, devido ao Natal, e em julho, o mês mais seco do ano, porque nossos assinantes tendem a sair de

férias nessa época para as praias de nossa região. O número de assinantes tende a aumentar em dezembro e

diminuir em julho pelas mesmas razões.

Assinantes de serviços pré-pagos

Em geral, os assinantes de serviços pré-pagos são mais jovens e de menor renda se comparados aos

assinantes contratuais. Os assinantes de serviços pré-pagos também tendem a usar seus aparelhos de telefone

celular mais para receber do que para originar chamadas. Um cliente de serviços pré-pagos deixa de ser

cliente quando vencido um período de tempo determinado, contado da compra do aparelho de telefone

celular, ou de sua ativação, ou da adição de créditos do seu último cartão pré-pago. O número de telefone do

cliente é, então, desativado ou se considera que o mesmo foi devolvido.

O cliente de serviços pré-pagos atualmente tem 90 dias para ativar um novo cartão depois que o

saldo de seu cartão se torna igual a zero, antes de perder o seu número de telefone. Durante esse prazo, o

cliente de serviços pré-pagos poderá receber chamadas locais, mas não poderá originar chamadas. Os saldos

se tornam igual a zero automaticamente se um cliente não ativa um cartão em 90 dias depois da ativação do

cartão anterior.

13

Desligamento (Churn)

Determinamos a média mensal de desligamentos para um dado período dividindo a soma de todos os

assinantes contratuais que tenham sido desconectados durante tal período pela soma dos assinantes do início

do mês para cada mês do período, em valores percentuais. Não consideramos como assinantes contratuais

com serviço descontinuado aqueles que migram voluntariamente para nosso serviço de pré-pago.

Nossa média mensal de desligamentos em 1998, 1999 e 2000 foi de 1,3%, 1,7% e 2,4%,

respectivamente. O aumento significativo no número de desligamentos em 2000 comparado a 1999 deveu-se

ao aumento da concorrência em nossa região e os problemas econômicos persistentes no Brasil que resultaram

em um crescimento do desemprego e em uma redução de salários em termos reais. Com o crescimento

previsto da concorrência podemos observar um aumento dos desligamentos.

Qualidade dos serviços

Nós tivemos alguns problemas com qualidade de serviços, incluído circuitos congestionados,

indisponibilidade de sistema e chamadas interrompidas. Em 2000, a taxa média de "congestionamento geral

dos circuitos" (como porcentagem das tentativas de chamadas) foi de 2,2%, a média de disponibilidade do

sistema na primeira tentativa de chamada foi de 93,4% e a taxa média de chamadas interrompidas foi de

1,4%. Atualmente, não temos qualquer problema com qualidade de serviços e estamos excedendo a maior

parte das exigências de qualidade de serviços estabelecidas pela Anatel. Ver "Regulamentação do Setor de

Telecomunicações brasileiro - Obrigações das companhias de telecomunicações - Qualidade de serviços" para

uma descrição dessas obrigações.

Roaming

Através de acordos com outros provedores de serviços de telecomunicação celular, nós oferecemos

serviços de roaming automático no território brasileiro, que permitem aos nossos assinantes fazer e receber

chamadas quando estiverem fora de nossa região. Além disso, oferecemos serviços de telecomunicação

celular a assinantes de outros provedores de serviços quando tais assinantes estão presentes em nossa região.

Cobramos dos outros provedores de serviços consoante os acordos de roaming por serviços oferecidos aos

seus assinantes. Ver "Acordos operacionais – Contratos de roaming” para uma descrição de nossos acordos de

roaming.

Serviços oferecidos via Internet

Em dezembro de 2000, nos tornamos a primeira empresa brasileira, juntamente com nossa afiliada

Telemig Celular Participações S.A., a fornecer acesso à internet através de telefones celulares usando

tecnologia TDMA. Esse projeto exigiu um investimento de aproximadamente R$ 1,2 milhões. Nós

utilizamos uma plataforma de Protocolo de Aplicação Móvel (Wireless Application Protocol - WAP) da

Ericsson, a tecnologia de Circuit Switched Data da Nortel e os aparelhos da Nokia.

Nós temos condições de fornecer aos nossos assinantes serviços bancários online, notícias

personalizadas, serviço de mensagens curtas e correio eletrônico, bem como a conexão de seus computadores

pequenos (notebooks ou palm pilots) à Internet através do telefone celular.

Dados da rede e de assinantes

A tabela seguinte apresenta informações sobre a nossa base de assinantes, cobertura, e assuntos

pertinentes nas datas e anos indicados.

1998

1999

Linhas ativadas ao final do ano

Assinantes contratuais ..........................................................................

Assinantes de serviços pré-pagos .........................................................

Total....................................................................................................

Crescimento líquido de assinantes durante o ano ....................................

Estimativa de população em nossa região no final do ano (milhões) (1) ..

14

218.,600

-218.600

5,2%

14,2

265,600

78.000

343.600

57%

14,7

2000

347.953

407.712

755.665

120%

14,8

1998

1999

2000

Estimativa de população atendida no final do ano (milhões) ..............

Porcentagem da população atendida no final do ano (3) ...........................

Penetração no final do ano (4)...................................................................

Média de minutos de chamadas recebidas por assinante:

Assinantes contratuais ..........................................................................

Assinantes de serviços pré-pagos .........................................................

Média de minutos de chamadas feitas por assinante:

Assinantes contratuais ..........................................................................

Assinantes de serviços pré-pagos .........................................................

Média da receita mensal por assinante (5)

Assinantes contratuais ..........................................................................

7,4

50,3%

1,49%

8,2

56,9%

2,5%

8,8

61,0%

5,2%

108

--

117

73

110

88

108

--

111

23

118

18

R$93

R$83

R$81

Assinantes de serviços pré-pagos .........................................................

Média total ...............................................................................................

Custo de aquisição por assinante (6) .........................................................

R$93

R$23

32

R$ 81

R$149

27

R$ 59

R$125

(2)

(1)

(2)

(3)

(4)

(5)

(6)

Estimativas do Instituto Brasileiro de Geografia e Estatística - IBGE de agosto de 2000.

Estimativas de nossa administração sobre o número de pessoas em nossa região que podem acessar nosso

sinal de telefonia celular

Estimativas de nossa administração sobre percentual da população de nossa região que pode acessar nosso

sinal de telefonia celular.

Estimativas de nossa administração sobre o número de linhas de telefone celular em serviço em nossa região

divido pela população de nossa região.

Em reais, descontados impostos indiretos

O aumento significativo no custo de aquisição por assinante em 1999, em comparação com 1998, reflete a

redução no preço da ativação do serviço de R$330 para R$49 para serviços de telecomunicação digital e

R$99 para serviços de telecomunicação analógica. Esta redução foi feita antecipando-se a competição.

Nossas concessões prevêm metas de expansão e modernização da rede. Ver "Regulamentação do

Setor de Telecomunicações brasileiro - Obrigações das companhias de telecomunicações." Nós acreditamos

que seremos capazes de cumprir todas essas metas.

Fontes de receita

Geral

Nossas receitas são geradas a partir de:

débitos por uso dos serviços, que incluem débitos por chamadas feitas em roaming e outros

débitos semelhantes;

débitos mensais de assinatura;

tarifas de uso de rede, que são montantes debitados por nós a outros provedores de serviços de

telecomunicação celular e fixa e à Embratel como provedores de serviços de longa distância, por

uso de nossa rede;

tarifas de ativação, que são débitos referentes a um pagamento único por assinatura para obtenção

do serviço de telecomunicação celular;

vendas de aparelhos de telefone celular; e

outros débitos, incluindo débitos referentes a acesso à Internet, serviços de mensagens curtas,

serviços de notícias personalizadas, transferência de chamadas, chamadas em espera e bloqueio

de chamadas, entre outras.

Nossas tarifas estão sujeitas à aprovação da Anatel.

15

Tarifas de assinantes

Desde outubro de 1994, o serviço de telecomunicação celular no Brasil tem sido oferecido sob o

regime de “pagamentos por parte de quem faz a ligação”, de acordo com a qual o assinante paga somente as

ligações que fizer, exceto no que diz respeito aos débitos de roaming em chamadas recebidas fora de sua área

de registro.

Débitos a assinantes são computados com base no plano de chamadas do assinante, a localização da

parte a quem são dirigidas as chamadas, o local onde é originada a chamada e outros fatores, conforme

descrito abaixo.

Nossa região é dividida em 65 áreas de registro. A tarifa básica por minuto mais baixa, que

designamos por tarifa "VC1", aplica-se a chamadas feitas por um assinante em sua área de registro para

pessoas na mesma área de registro. Até 9 de maio de 1999, chamadas de uma área de registro para outra

foram debitadas a uma tarifa mais alta, que designamos por tarifa "VC2". Em 09 de maio de 1999, as tarifas

VC2 e VC1 foram unificadas para chamadas entre telefones móveis. A partir de fevereiro de 2000, as tarifas

VC2 e VC1 são iguais para todas as chamadas, com exceção do Plano Básico.

As chamadas feitas a partir da nossa região para pessoas fora de nossa região são cobradas pela tarifa

mais alta, que designamos por tarifa "VC3". Quando um assinante faz ou recebe uma chamada fora de nossa

região, aplica-se um débito extra conhecido como "AD". Quando um assinante recebe uma chamada enquanto

estiver fora de sua área de registro original, ele também paga uma tarifa adicional por minuto, que designamos

por "DSL1", se o assinante estiver localizado em nossa região, ou uma tarifa mais alta, que designamos por

"DSL2", se o assinante estiver localizado fora de nossa região.

Chamadas feitas aos sábados, domingos e feriados nacionais e chamadas feitas de 19:00 horas até as

08:00 horas, de segunda-feira a sexta-feira têm um desconto de 30%. Um débito extra de 30% é cobrado para

chamadas VC1 feitas para linhas de outros provedores de serviços de telecomunicação celular. Nós

mantivemos o plano Básico e lançamos dois planos alternativos durante 1999, que são o plano corporativo e

um plano de serviços pré-pagos. A tabela seguinte apresenta as tarifas médias para esses planos em 31 de

março de 2000.

Em fevereiro e outubro de 2000, introduzimos diversos novos planos e modificamos os planos

existentes a fim de melhor atender diferentes segmentos de mercado. A tabela abaixo apresenta as tarifas

médias para esses planos a partir de fevereiro de 2001.

Informações sobre Tarifas para nosso Plano de Contratos de Serviços Individuais (1)

Basic

Fale

Mais 1

Fale

Mais 2

Fale

Mais 3

Fale

Mais 4

Fale

Mais 5

Tarifas de ativação (2) ...............................................................................

100

0

0

0

Tarifas de assinaturas mensais ................................................................

33.88

26.68

43.11

67.74

Tarifa de serviço por minuto:

VC1 ....................................................................................................

0.43

0.40

0.37

0.34

VC2 .....................................................................................................

0.81

0.52

0.52

0.34

VC3 .....................................................................................................

0.92

0.83

0.83

0.83

DSL1 ...................................................................................................

0.41

0

0

0

DSL2 ...................................................................................................

0.46

0.52

0.52

0.34

AD (por chamada) ....................................................................................

0.77

0.41

0.41

0.34

Minutos isentos de débitos

0

26

60

130

0

101.62

0

136.51

Fale

Mais

Jovem

0

17.45

0.34

0.34

0.83

0

0.34

0.34

260

0.34

0.34

0.83

0

0.34

0.34

400

0.68

0.73

1.23

0.34

1.23

0.41

0

Fale

Mais

Especial

0

33.88

________________

As tarifas apresentadas são em reais e são as tarifas básicas cobradas pela Companhia sem a aplicação de

quaisquer descontos promocionais oferecidos periodicamente e incluem quaisquer impostos indiretos

incidentes.

16

0.34

0.34

0.83

0

0.34

0.34

33

Para serviços de telecomunicação digital. A tarifa de ativação para serviços de telecomunicação analógica é

R$ 49,00.

17

Informações sobre Tarifas de Nossos Planos Corporativo e Pré-pago (1)

Executivo

PRÓ

Taxa de ativação ...................................................................

0

Assinatura mensal .................................................................

33,88

Cobrança por minuto de serviço:

VC1 .......................................................................................

0,30

VC2 .......................................................................................

0,30

VC3 .......................................................................................

0,70

DSL1 .....................................................................................

0

DSL2 .....................................................................................

0,55

AD (por chamada) ................................................................

0,33

Minutos de serviço isentos de cobrança ................................

Empresa

PRÓ

Pré-pago

0

10,70

0

0

0,30

0,30

0,70

0

0,55

0,33

0,76

0,76

1,02

0

1,02

1,02

0

(1) As tarifas apresentadas são em reais e são as tarifas básicas cobradas pela Companhia sem a aplicação de

quaisquer descontos promocionais oferecidos periodicamente e incluem quaisquer impostos indiretos

incidentes.

Tarifas para acesso à serviços oferecidos via internet

i.wap. Nossa tarifa mensal para o i.wap, nosso serviço de acesso à internet, custa R$ 9,00 (exceto no

Estado do Pará onde custa R$9,68). Além disso, há um débito por minuto para cada minuto excedente a 30

minutos igual à tarifa normal do plano específico do assinante.

i.online. Este é um serviço de envio de notícias, mensagens curtas e correio eletrônico através do

telefone celular. O assinante escolhe o tipo e a quantidade de notícias que ele deseja receber e paga uma tarifa

única, baseada no pacote escolhido. O recebimento de mensagens curtas ou correio eletrônico está incluído

no pacote. A seguir, as tarifas cobradas (exceto no Estado do Pará, onde há um acréscimo de 5%):

Tipo de Pacote

Kit 1 (2 notícias / dia)

Kit 2 (10 notícias / dia)

Kit 3 (número ilimitado de notícias)

Contrato pós-pago

R$ 3,90 por mês

R$ 5,90 por mês

R$ 8,90 por mês

Pré-pago

R$ 0,19 por dia

R$ 0,29 por dia

R$ 0,39 por dia

i.mensagem. Este é um serviço de mensagens curtas e correio eletrônico através do telefone celular.

A tarifa cobrada é de R$0,19 por mensagem enviada (exceto no Estado do Pará, onde a tarifa é de R$0,21).

As mensagens recebidas não são cobradas.

i.net. Este serviço permite que o assinante conecte seu notebook ou palm pilot através de seu

telefone celular. O assinante paga uma tarifa por minuto igual à tarifa normal do seu plano específico.

Tarifas de roaming

Nós também percebemos receita em decorrência de acordos de roaming celebrados com outros

provedores de serviços de telecomunicação celular. Quando uma chamada é feita de dentro de nossa região

por um assinante de outro provedor de serviços de telecomunicação celular, este provedor nos paga pela

chamada de acordo com a tarifa aplicável. Da mesma forma, quando um de nossos assinantes faz uma

chamada de telefone celular fora de nossa região, nós pagamos os débitos incidentes sobre tal chamada ao

provedor de serviços de telecomunicação celular em cuja região a chamada se originou.

18

Tarifa pelo uso de rede

Nós obtemos receitas por qualquer chamada, de telefone celular ou fixo, que se origine de um outro

provedor de serviços e que se destine a um telefone celular em nossa região. Debitamos ao provedor de

serviços, de cuja rede se origina a chamada, uma tarifa de uso de rede por cada minuto usado para tal

chamada. A tarifa de uso de rede média por minuto, que debitamos a outros provedores de serviço, foi de

R$0,21 em 1996 e R$0,19 em 1997, 1998 e 1999, respectivamente, excluindo impostos indiretos. Esta tarifa

foi aumentada para R$0,22 em janeiro de 2000 e R$0,27 em novembro de 2000.

Vendas e marketing

Geral

Nós dividimos nosso mercado em categorias correspondentes ao volume de uso de serviços de

telefonia. A regulamentação da Anatel exige que os serviços de telecomunicação celular sejam oferecidos

para todos os interessados, de qualquer nível de renda, na ordem em que as propostas são recebidas. Com o

fim de subsidiar a gerência de risco de inadimplência, procedemos à verificação do crédito comercial de

nossos clientes. Podemos interromper o serviço se o cliente deixar de pagar pontualmente. Ver "Faturamento

e cobrança".

Rede de vendas

Nós vendemos nossos serviços através de canais de distribuição direta e indireta. Abordamos clientes

potenciais para contas grandes através de contato direto por uma habilidosa equipe de venda e lhes

oferecemos assistência contínua. Pequenas e médias empresas são abordadas através de uma combinação de

estratégias, que envolvem ações de uma equipe de venda para pessoas jurídicas com atendimento

personalizado, lojas da companhia e os esforços de venda de distribuidores independentes. Atraímos os

clientes de serviços pré-pagos principalmente através de nossos distribuidores independentes e pontos de

venda a varejo.

Lojas da companhia. Nós oferecemos serviços de telecomunicações através de lojas próprias,

localizadas nos centros metropolitanos. Essas lojas atuam eficientemente na formação de imagem e no

desenvolvimento da sensibilidade do consumidor à nossa marca comercial através da oferta exclusiva de

nossos serviços de telecomunicações. As lojas da companhia também oferecem serviços de nível padronizado,

maior responsabilidade e efetivo atendimento ao cliente. Embora a maioria das vendas nas lojas da companhia

consista em assinaturas para serviços de telecomunicação celular, as lojas também vendem aparelhos de

telefone celular, geralmente a preços de custo ou próximos disso, com a venda de assinaturas contratuais e por

serviços pré-pagos. Em 31 de dezembro de 2000, nós tínhamos 9 lojas da companhia além de 3 pontos de

venda móveis.

Distribuidores Independentes. Nós selecionamos nossos distribuidores independentes com base em

sua credibilidade e na vistoria de suas instalações. Todos os nossos distribuidores recebem treinamento básico

relativo à ativação do serviço de telecomunicação celular. Os distribuidores independentes recebem uma

comissão que varia de R$60,00 a R$110,00 para cada novo assinante contratual captado por eles desde que o

assinante contrate e pague pelos serviços por pelo menos três meses. O montante da comissão varia

dependendo do plano que é contratado. Além disso, todos os distribuidores independentes recebem um

incremento para cada venda de aparelho de telefone celular e para cada venda de kit de serviço pré-pago.

Em 31 de dezembro de 2000, nós tínhamos 352 pontos de venda de distribuidores independentes,

localizados sobretudo em centros metropolitanos. Aproximadamente 90% das vendas geradas pelos nossos

distribuidores independentes são feitas por distribuidores com quem temos contratos de exclusividade. Nossos

distribuidores independentes exclusivos abrangem varejistas de renome e redes de supermercado com pontos

de venda de alta qualidade. Todos os distribuidores exclusivos recebem suporte de marketing e, em alguns

casos, financiamento provido por nós a fim de assegurar que eles mantenham os padrões de serviço

desejáveis. A administração da Companhia acredita que a qualidade e amplitude da rede de distribuição

independente exclusiva lhe traz vantagem sobre os seus concorrentes.

19

Vendas a varejo. Nós oferecemos nossos cartões de serviço pré-pago em aproximadamente 7.000

pontos de venda, distribuídos através de 29 revendedores, incluindo franquias nacionais e regionais e cadeias

tais como Yamada.

No início de 1999, nós introduzimos a marca "Amazônia Celular". Amazônia Celular é agora a

marca sob a qual os serviços de telecomunicação celular de todas as nossas subsidiárias são vendidos. Nossos

serviços via Internet são vendidos sob a marca “i.amazôniacelular”

Serviço de Atendimento ao Usuário

Nós administramos uma central de chamadas (call-center) localizada em Belém, Pará. Fornecemos

aos nossos assinantes, durante 24 horas e nos sete dias da semana, um serviço para resolver problemas na

região. Em 31 de dezembro de 2000, tínhamos 203 atendentes.

Através de nossos atendentes somos capazes de oferecer serviço imediato aos nossos clientes para

pedidos como os de reativação, inclusão de serviços especiais e trocas de números, entre outros. Em 2000,

nossa equipe do serviço de atendimento ao usuário respondeu a aproximadamente 368.000 ligações por mês

com duração média de 160 segundos. Nosso serviço de atendimento ao usuário também respondeu a uma

média de 1.043 cartas e correios eletrônicos por mês.

Faturamento e Cobrança

Nosso sistema de faturamento, que foi desenvolvido pela LHS Communications System

Incorporated e está em operação desde 1999, tem quatro principais funções:

cadastro de assinantes

gerenciamento de informações dos assinantes

gerenciamento de contas e

faturamento e cobrança

Para racionalizar os ciclos de faturamento e cobrança, usamos sete ciclos alternados a cada mês.

Segundo o direito brasileiro, os assinantes devem receber sua fatura pelo menos cinco dias antes da

data de vencimento. Nossa política de cobrança prevê que havendo atraso do pagamento por mais de 19 dias,

os serviços serão suspensos até que recebamos o pagamento integral de todos os valores pendentes. Se o

pagamento de uma fatura estiver com mais de 90 dias de atraso, nós interromperemos os serviços e o

assinante será desligado.

A cada ciclo de cobrança, nós compensamos as tarifas de roaming e de uso de rede debitadas e

creditadas a outros provedores de serviços de telecomunicações. Para chamadas interurbanas e internacionais

feitas por nossos assinantes, encaminhamos os montantes devidos à Embratel e cobramos dela uma tarifa pelo

uso de nossa rede de telecomunicação celular.

Nossa provisão para contas duvidosas foi de 5,6%, 16,5%, 10,2% e 6,9% das receitas de serviço em

1997, 1998, 1999 e 2000, respectivamente. O aumento no nível de contas duvidosas de 1997 para 1998 devese essencialmente a um aumento no número de clientes com renda relativamente mais baixa, a um aumento de

fraude em assinaturas e a condições econômicas adversas no Brasil. No quarto trimestre de 1998, nós

introduzimos novas políticas de crédito e cobrança e um sistema anti-fraude para reduzir o nível de

inadimplência em 1999. Como resultado de tais medidas, houve uma diminuição significativa em

inadimplência em 1999 e 2000.

Tivemos problemas com o programa de nosso sistema de faturamento entre outubro de 1999 e março

de 2000, que resultaram no subfaturamento de débitos por tempo de serviço de chamadas a uma parcela de

nossos clientes. Este problema, que não teve impacto material em nossa condição financeira, foi resolvido

desde então.

Atualmente estamos explorando a possibilidade de ampliar ou substituir o nosso sistema de

faturamento para melhor adaptá-lo aos nossos próprios serviços especiais e para nos permitir rastrear padrões

de assinantes e organizar os dados sobre os mesmos. Esperamos completar a substituição no início de 2002.

20

Nossa rede

Em 31 de dezembro de 2000, nossa rede de telecomunicação celular cobria aproximadamente 61%

da população de nossa região. Continuamos a expandir nossa rede de telecomunicação celular para cobrir uma

área geográfica com a maior amplitude que nos seja factível alcançar do ponto de vista econômico, a fim de

atender à demanda dos consumidores. Sob nossas concessões, temos obrigações de expandir a rede. Ver

"Regulamentação do Setor de Telecomunicações brasileiro - Obrigações das companhias de

telecomunicações” para uma descrição dessas obrigações.

Ampliamos a capacidade e melhoramos a qualidade de nossa rede de telecomunicação celular,

através da construção de novas estações de base e da adição de canais a estações de base já existentes. Esta

expansão se processa como resposta a projeções sobre a demanda dos assinantes. Acreditamos que nossa rede

de serviços de telecomunicação celular exigirá novas expansões para atender a crescente demanda por esse

tipo de serviço dentro e ao redor das áreas metropolitanas de nossa região. Para aumentar a capacidade, em

2000, instalamos um novo roteador Ericsson MSC 5000. Ver “Qualidade dos serviços.”

Em 31 de dezembro de 2000, nossa rede de serviços de telecomunicação celular consistia de sete

roteadores, três mini-roteadores, 321 pontos de células e 5 repetidoras. Nossos principais roteadores estão

localizados em Belém (dois), Manaus (dois), São Luís, Macapá e Boa Vista. Desde então, continuamos a

construir nossa rede instalando aproximadamente 20 novos pontos de células. Planejamos instalar

aproximadamente 105 novos pontos de células em 2001.

Nós centralizamos nosso sistema de administração de rede na cidade de Belém, onde instalamos um