Solange Honorato

Curso Preparatório ANBIMA - CPA-10

Aula 1 - Mód V –

Órgãos de Regulação, Auto Regulação,

Fiscalização e Participantes do Mercado

3 a 6 questões – 5 a 10%

Sistema Financeiro Nacional

• Funções básicas

• Estrutura

1.1 – Funções básicas

Facilitar a transferência de recursos

Órgãos de Regulação, Auto Regulação, Fiscalização

e Participantes do Mercado

• Órgãos de Regulação, Auto Regulação e Fiscalização

• Bancos Múltiplos

• Distribuidoras e Corretoras de Títulos e Valores Mobiliários

• Investidores Qualificados e Investidores não residentes

Organograma

Organograma

Órgão Normativo

($$$$)

(Bolsa)

Entidades Supervisoras

Operadores

Conselho Monetário Nacional – CMN

(Órgão normativo)

• Órgão MÁXIMO do Sistema Financeiro Nacional. NORMATIVO.

Normatiza!

CMN

Comanda!

Máximo!

Manda!

Joaquim Levy

1.2. – Estrutura:

Conselho Monetário Nacional – CMN

Principais competências:

• AUTORIZAR a emissão de Papel Moeda

Joaquim Levy

• Fixar as DIRETRIZES e NORMAS... Politica cambial e comércio ouro

• DISCIPLINAR o Crédito em todas as modalidades

• LIMITAR sempre que necessário, as taxas de juros, descontos,

comissões...

• DETERMINAR O % do recolhimento do compulsório

• REGULAMENTAR as operações de redesconto

• REGULAR a constituição, o funcionamento e a fiscalização das IF.

1.2. – Estrutura:

Conselho Monetário Nacional – CMN

(Órgão normativo)

Comanda

Máximo

Normatiza

Palavras chaves: Autorizar, Fixar, Disciplinar, Limitar,

determinar, regular e regulamentar.

CMN é um órgão NORMATIVO assim não executa tarefas

Cuidado com o verbo AUTORIZAR e REGULAMENTAR que também pode ser

utilizado para funções do Banco Central do Brasil

Regula, mas quem EXECUTA e fiscalizaJoaquim

é......?Levy

PG 10

1.2. – Estrutura:

Bacen

Banco Central do Brasil

1.2. – Estrutura:

Banco Central do Brasil – Bacen

• Autarquia vinculada ao Ministério da Fazenda;

• Faz cumprir todas as determinações do CMN

• Diretoria colegiada composta de 8 membros (Presidente + 7

Diretores), todos nomeados pela Presidente da República.

Sujeito a aprovação no Senado.

1.2. – Estrutura:

Banco Central do Brasil – Bacen

Principais atribuições e competências do BACEN

• Formular as políticas monetárias e cambiais, de acordo com as diretrizes do Governo Federal;

• Regular e administrar o Sistema Financeiro Nacional;

Faz cumprir todas

• Administrar o Sistema de Pagamentos Brasileiro (SPB) e o meio circulante;

as determinações

• Emitir papel-moeda;

do CMN

• Receber os recolhimentos compulsórios dos bancos;

• Autorizar e fiscalizar o funcionamento das instituições financeiras, punindo-as, se for o caso;

• Controlar o fluxo de capitais estrangeiros;

• Exercer o controle do crédito.

Cuidado com o verbo AUTORIZAR e REGULAMENTAR que também pode ser

utilizado para funções do CMN

1.2. – Estrutura:

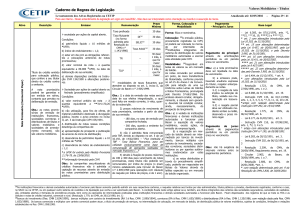

Órgãos de regulação, Autorregularão e Fiscalização

• CMN - Conselho Monetário Nacional

• Banco Central do Brasil

• CVM – Comissão de valores mobiliários

•

ANBIMA - Associação Brasileira das Entidades dos Mercados

Financeiro e de Capitais

1.2. – Estrutura:

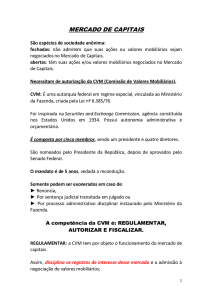

Comissão de Valores Mobiliários – CVM

• Entidade autárquica, vinculada ao governo através do Ministério

da Fazenda. O presidente e seus diretores (5 membros) são

escolhidos diretamente pelo Presidente da República;

• Órgão normativo voltado para o desenvolvimento do mercado

de títulos e valores mobiliários;

• Propõe ao CMN limites máximos das comissões e emolumentos

incidentes dobre emissão e distribuição de valores mobiliários

1.2. – Estrutura:

Comissão de Valores Mobiliários – CVM

Objetivos da CVM

• Estimular investimentos no mercado acionário;

• Assegurar o funcionamento das Bolsas de Valores;

• Proteger os titulares contra a emissão fraudulenta, manipulação de

preços e outros atos ilegais;

• Fiscalizar a emissão, o registro, a distribuição e a negociação dos

títulos emitidos pelas sociedades anônimas de capital aberto;

• Fortalecer o Mercado de Ações.

É o “Bacen” do mercado mobiliário

1.2. – Estrutura:

A CVM é o Bacen do mercado mobiliário

(ações, debêntures, fundos de investimento entre outros).

Principais atribuições: promover medidas incentivadoras da canalização de poupança ao mercado de

capitais; estimular o funcionamento das bolsas de valores e das instituições operadoras do mercado

de capitais; proteger os investidores de mercado

1.2. – Estrutura:

Palavras-chave

• CVM: Valores Mobiliários, Fundos de Investimento, Ações, Mercado

de Capitais, Bolsas de Valores, Derivativos.

• Bacen: Executar, Fiscalizar, Punir, Administrar, Emitir (apenas papel

moeda), Realizar, Receber.

• CMN: Fixar diretrizes, Zelar, Regulamentar, Determinar, Autorizar

(emissão papel moeda), Disciplinar, Estabelecer, Limitar.

1.2. – Estrutura:

1.2.1 – Órgãos de regulação, Autorregularão e Fiscalização

1211.

CMN - Conselho Monetário Nacional

1212.

Banco Central do Brasil

1213.

CVM – Comissão de valores mobiliários

1214.

ANBIMA - Associação Brasileira das Entidades dos

Mercados Financeiro e de Capitais

1.2. – Estrutura:

1.2.1.4 Associação Brasileira das Entidades dos Mercados

Representar

Autorregular+

+

Informar

Educar

• Representa mais de 340 instituições, dentre bancos comerciais,

múltiplos e de investimento, asset managements, corretoras,

distribuidoras de valores mobiliários e consultores de investimento.

Agente regulador privado, criou e supervisiona o cumprimento dos

Códigos de Regulação e Melhores Práticas

1.2. – Estrutura:

1.2.1.4 Códigos de Regulação e Melhores Práticas

1.

2.

3.

4.

5.

6.

Ofertas Públicas de Distribuição e Aquisição de Valores Mobiliários

Fundos de Investimento

Serviços Qualificados ao Mercado de Capitais

Programa de Certificação Continuada

Private Banking ao Mercado Doméstico

Novo Mercado de Renda Fixa

7. Negociação de Instrumentos Financeiros

8. Gestão de Patrimônio Financeiro no Mercado Doméstico

1.2. – Estrutura:

Códigos de Regulação e Melhores Práticas

I. propiciar a transparência no desempenho de tais atividades;

II. promover a padronização de práticas e processos;

III. promover credibilidade e adequado funcionamento; e

IV. manter os mais elevados padrões éticos e consagrar a

institucionalização de práticas equitativas.

“Criação de mercado mais liquido e mais

atraente para emissores e investidores”

1.2. – Estrutura:

Código ANBIMA - Ofertas Públicas de Distribuição e Aquisição de Valores

Mobiliários

Melhores Práticas

Os principais documentos a serem analisados são

• prospectos da oferta;

• anúncios legais e publicidade; e

• carta de conforto (auditoria independente)

1.2. – Estrutura:

Código ANBIMA - Fundos de Investimento

Melhores Práticas

• Estabelece princípios e parâmetros que a indústria de fundos de investimento

(administradores e gestores) deve adotar em relação à constituição e

funcionamento dos fundos, visando a concorrência leal, a padronização de

procedimentos, o aumento da qualidade e da disponibilidade de informações e a

elevação dos padrões fiduciários.

1.2. – Estrutura:

ANBIMA - Programa de Certificação Continuada

Melhores Práticas

• Determina os princípios e regras que devem ser observados pelas instituições

participantes e pelos profissionais que atuam no mercado financeiro, no que diz

respeito a sua conduta no desempenho das atividades.

• CPA – 10, CPA – 20, CGA, CEA, CFP, CGA, CFA

1.2. – Estrutura:

Código ANBIMA - Serviços Qualificados ao Mercado de Capitais

Melhores Práticas

• Define e regulamenta as atividades relacionadas ao serviço de custódia,

contabilidade e controladoria de ativos e passivos, determinando que as

instituições observem um conjunto de exigências mínimas superiores às exigidas

pela legislação.

1.2. – Estrutura:

ANBIMA - Private Banking ao Mercado Doméstico

Melhores Práticas

• Define as atividades que caracterizam a prestação do serviço de private banking

no mercado brasileiro e estabelece requisitos mínimos a serem respeitados pelas

instituições participantes que atuam neste segmento

• I. manter os mais elevados padrões éticos e consagrar a institucionalização

das práticas equitativas no mercado;

• II. estimular o adequado funcionamento da atividade de Private Banking no

mercado doméstico;

• III. manter transparência no relacionamento com os clientes;

• IV. promover a qualificação das instituições e de seus profissionais envolvidos

na atividade de Private Banking; e

• V. comprometer-se com a qualidade da recomendação na distribuição de

produtos e serviços.

1.2. – Estrutura:

ANBIMA - Private Banking ao Mercado Doméstico

Melhores Práticas

•

•

•

•

•

Investidor com ativos mínimo R$ 1mm

Segregação funcional e física das áreas comercial

Política de qualificação profissional

Códigos de ética

Aderir politicas e regulamentação pertinente

ANBIMA - Regulação e Melhores Práticas para Novo Mercado de Renda

Fixa

• Estabelece os princípios e normas que devem ser adotados nas emissões e

transações de ofertas de títulos e valores mobiliários no ambiente do NMRF.

• Objetivo é assegurar ao mercado de renda fixa privada menores custos de

transação, mais transparência e liquidez e, consequentemente, a emissão de

ativos com prazos mais longos.

• Segmentos Longo Prazo e Curto Prazo

• NMRF - Padronização, governança mínima para as empresas que desejam lançar:

Debentures, LF, CRI e FIDC’s – Segurança para o investidor, maior mercado para

emissões.

1.2. – Estrutura:

ANBIMA - Regulação e Melhores Práticas de negociação de Instrumentos

Financeiros

Melhores práticas

• Negociação de títulos e valores mobiliários de renda fixa, derivativos

e operações estruturadas de balcão.

• passíveis de registro em sistemas ou câmaras de registro e/ou de liquidação

de ativos integrantes do Sistema de Pagamentos Brasileiro (“Instrumentos

Financeiros”).

• Operadores de mesas, todos os profissionais que atuem comprando,

vendendo e/ou intermediando Instrumentos Financeiros,

• Substituiu Regulação e Melhores práticas para o Mercado Aberto

1.2. – Estrutura:

ANBIMA - Regulação e Melhores Práticas para Gestão de Patrimônio

Financeiro no Mercado Doméstico

Melhores Práticas

• Define e regulamenta a Atividade de Gestão de Patrimônio Financeiro,

estabelecendo os requisitos mínimos a serem respeitados pelas instituições

participantes que atuam neste segmento. O objetivo deste Código é estabelecer,

para as Instituições, os parâmetros relativos à Atividade de Gestão de Patrimônio

Financeiro, com as seguintes finalidades:

• Manter os mais elevados padrões éticos e de qualidade no desenvolvimento e prática da

Atividade de Gestão de Patrimônio Financeiro;

• Manter a transparência no relacionamento com os Investidores; e

• Exigir dos profissionais envolvidos na Atividade de Gestão de Patrimônio Financeiro

qualificação mínima necessária para o exercício da referida atividade de acordo com

os padrões estabelecidos pelo Código.

1.2. – Estrutura:

1.2.1.4 Códigos de Regulação e Melhores Práticas

1.

2.

3.

4.

5.

6.

Ofertas Públicas de Distribuição e Aquisição de Valores Mobiliários

Fundos de Investimento

Serviços Qualificados ao Mercado de Capitais

Programa de Certificação Continuada

Private Banking ao Mercado Doméstico

Novo Mercado de Renda Fixa

7. Negociação de Instrumentos Financeiros

8. Gestão de Patrimônio Financeiro no Mercado Doméstico

1.2. – Estrutura:

Códigos de Regulação e Melhores Práticas

I. propiciar a transparência no desempenho de tais atividades;

II. promover a padronização de práticas e processos;

III. promover credibilidade e adequado funcionamento; e

IV. manter os mais elevados padrões éticos e consagrar a

institucionalização de práticas equitativas.

“Criação de mercado mais liquido e mais

atraente para emissores e investidores”

1.2.1 – Estrutura:

Órgãos de regulação, Autorregularão e Fiscalização

•

CMN - Conselho Monetário Nacional

•

Banco Central do Brasil

•

CVM – Comissão de valores mobiliários

•

ANBIMA - Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais

•

Bancos Múltiplos

•

CTVM, DTVM e Bolsa

•

Investidores Qualificados e Investidores não residentes

•

Entidades Fechadas de Previdência Complementar (EFPC)

1.2.2 - Principais Intermediários Financeiros

• Bancos Múltiplos

• Bancos Comerciais

• Bancos de Investimento

1.2. – Estrutura:

Bancos Múltiplos

Os bancos múltiplos - racionalizar a administração das instituições

financeiras.

Carteiras de um banco múltiplo

• Comercial; (MONETÁRIA);

• De Investimentos;

• De Crédito Imobiliário;

• De Aceite (financeiras);

• De Desenvolvimento;

• Leasing.

Um CNPJ para cada carteira, podendo publicar um único balanço.

Bancos Comerciais

• São a base do sistema monetário.

• São intermediários financeiros que recebem recursos de quem tem

(captação) e os distribuem através do crédito seletivo a quem necessita de

recursos (aplicação), criando moeda através do efeito multiplicador do

crédito. (Instituição Monetária)

• O objetivo é fornecer crédito de curto e médio prazos para pessoas físicas,

comércio, indústria e empresas prestadoras de serviços.

Depósitos Compulsórios

Depósito à vista

Depósitos a prazo

*Caderneta de poupança

Leasing

Exigibilidade adicional

Curiosidade

Recolhimento

42%

15%

20%

25%

de 5% a 10%

%T

20%

20%

30%

5%

25%

* BC remunera 3% aa

Para diminuir a criação de moedas feita pelos bancos comerciais, o BACEN utiliza o Depósito Compulsório.

Bancos Comerciais

Captação de Recursos

•Depósitos à vista : conta corrente ;

•Depósitos a prazo : CDB, RDB ;

•Recursos de Instituições financeiras oficiais ;

•Recursos externos;

•Prestação de serviços : cobrança bancária, arrecadação e tarifas e tributos

públicos, etc.

Aplicação de Recursos

•Desconto de Títulos ;

•Abertura de Crédito Simples em Conta Corrente: Cheques Especiais;

•Operações de Crédito Rural, Câmbio e Comércio internacional.

Bancos de Investimento

Conceder créditos de médio e longo prazo para as empresas.

Tipos de Crédito

• Podem manter contas correntes, desde que essas contas não sejam remuneradas e não

movimentáveis por cheques;

• Administração de fundos de investimentos;

• Abertura de capital e na subscrição de novas ações de uma empresa (IPO e underwriting);

• Capital de Giro;

• Capital Fixo (investimentos): sempre acompanhadas de projeto;

• Captam recursos através de CDB/RDB ou venda de cotas de fundos, recursos do exterior.

* Com o crescimento do Mercado de Capitais, cada vez mais torna-se importante a presença dos bancos de

Investimento.

Intermediários e Auxiliares Financeiros:

conceito e atribuições

• Bolsa: BM&Fbovespa

• Opera negócios em ações, derivativos, commodities, balcão e operações

estruturadas

• Assume risco de contraparte em operações de mercado furuto

• Pregão eletrônico e via Internet com Homebroker

• As ofertas enviadas pelo cliente trafegam pela infraestrutura tecnológica da

corretora antes de alcançarem as plataformas de negociação na BM&FBOVESPA.

O cliente conecta-se diretamente à infraestrutura tecnológica da corretora e

esta, à Bolsa.

CTVM e DTVM

• CTVM - Sociedades Corretoras de Títulos e Valores Mobiliário e

• DTVM - Sociedades Distribuidoras de Títulos e Valores Mobiliários:

principais funções

Não tem mais

• Compra, venda e distribuição de Títulos e Valores mobiliários

diferença

entre

• Operam nas bolsas de valores

e de mercadorias

Corretoras

e própria

• Pode atuar para um investidor

ou por conta

• Podem administrar FundosDistribuidoras

e Clubes de Investimentos

• Podem Intermediar Operações de Câmbio

• Podem praticar operações de compra e venda de metais preciosos, por conta

própria ou para terceiros

Decisão conjunta (BANCEN E CVM nº 17) - -2/03/2009

1.2.1 – Estrutura:

Órgãos de regulação, Autorregularão e Fiscalização

•

CMN - Conselho Monetário Nacional

•

Banco Central do Brasil

•

CVM – Comissão de valores mobiliários

•

ANBIMA - Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais

•

Bancos Múltiplos

•

CTVM, DTVM e Bolsa

•

Investidores Qualificados e Investidores não residentes

•

Entidades Fechadas de Previdência Complementar (EFPC)

Investidores Qualificados

• Instituições Financeiras

• Cias de Seguradoras e Sociedades de Capitalização

• Entidades abertas e fechadas de Previdência complementar

• Adm de Carteiras e consultores de valores mobiliários autorizados

pela CVM em relação a seus próprios recursos

• Pessoas Físicas, investimento superior a R$ 300m que atestem por

escrito

Investidores Não Residentes (1 a 2 questões)

Investidores Não Residentes:

• Investidor, PF ou PJ, com residência, sede ou domicilio no exterior

EFPC - Entidades Fechadas de Previdência

Complementar (0 a 1 questão)

• Acessíveis aos empregados de uma empresa, ou de um grupo de empresa

(patrocinadoras)

• Previdência complementar

• Autorizadas pelo Governo Federal através PREVIC – Sup. Nacional de

Não podem

Previdência Complementar

alavancar!

• Aplicações em:

• Renda Fixa, Renda Variável, Imóveis e segmentos de empréstimos e financiamentos

• Ìndices de referência admitidos:

• Renda Variável: Ibovespa, IBrX, IBr-50, FGV-100, ITAG, ISE ou outros aprovados em

conjunto pela PREVIC

• Renda Fixa: Selic e Taxa DI=Cetip

Parabéns!

Você acaba de concluir o módulo V

Rumo a certificação CPA – 20 !!!