A Crise Internacional e

o Brasil

Julio Gomes de Almeida

07/11/2008

Seminário – A crise internacional e o

Brasil - UNICAMP

Crise externa – Cenários

Desde a falência em 15 de setembro do banco de

investimento americano Lehman Brothers, a crise de

confiança é geral especialmente nos EUA, paralisando o

crédito e tornando os bancos centrais as únicas fontes de

liquidez.

A crise bancária atingiu a Europa.

Certeza de que o pacote norte-americano de ajuda aos

bancos (US$ 700 bilhões) não será suficiente e nem

prontamente aliviará os problemas já acumulados e que

levaram à crise bancária.

Crise externa – Cenários

O encontro de líderes europeus no último fim de semana

anterior frustrou a perspectiva de um “pacote” europeu

para uma solução comum da crise bancária na Europa, o

que agravou a crise

Diante dessa situação, foram tomadas medidas como a

queda coordenada da taxa de juros promovida pelos

principais bancos centrais e a Inglaterra adotou um plano

inovador de resgate bancário.

De qualquer forma, as fortes quedas da semana passada

persistiram deixando a convicção de que há um risco real

da crise se aprofundar na direção de uma incontrolável

crise de deflação com depressão (não apenas uma

recessão) da atividade produtiva.

Crise externa – Cenários

As reuniões do G7 e dos líderes europeus nesse

fim de semana foram decisivas. Os países da zona

do euro anunciaram que irão garantir os

empréstimos interbancários e que adotarão

medidas para recapitalizar os bancos.

Crise externa – Cenários

Medidas do Plano Europeu:

•Forçar os bancos retomar os empréstimos interbancários,

oferecendo garantia por cinco anos aos empréstimos

novos, que serão realizados até dezembro de 2009;

•Recapitalização dos bancos em dificuldade;

•BCE irá aceitar como colateral empréstimos de boa

qualidade que os bancos concederam às empresas

•Alteração da regra contábil de marcação a mercado dos

ativos;

•Criação de um grupo de gestão da crise, que começará a

funcionar no dia 15 de outubro com objetivo de reforçar a

troca de informação entre os governos.

Crise externa – Cenários

Em suma, nada é mais claro a esta altura do que a

gravidade da crise internacional, que fugiu completamente

ao controle dos mecanismos convencionais e mesmo não

convencionais de regulação.

A crise já não é uma “crise do subprime” e rapidamente

transita de uma “crise de confiança” para uma crise

generalizada de liquidação de ativos, na qual o receio de

perdas mais aprofundadas precipita as vendas a qualquer

preço dos ativos de maior liquidez – daí as quedas dos

preços das ações e das commodities nos mercados

mundiais.

Crise externa – Cenários

Crise externa – Cenários

No pior cenário – equivalente ao fracasso das últimas

iniciativas em controlar a crise - tudo o que foi construído

pelo Brasil nos últimos anos em termos de constituição de

reservas internacionais e fortalecimento de instituições

financeiras pode se revelar pouco para enfrentar a crise.

Por isso, medidas talvez muito mais graves e de alcance

muito maior tenham de ser adotadas pelas autoridades do

país para proteger a economia nacional.

Em um cenário mais otimista de abrandamento da

situação internacional, o Brasil pode evitar o pior impacto

sobre sua economia.

Crise externa – Cenários

Mesmo em um cenário básico em que as providências

atuais e outras que certamente virão a ser adotadas nos

EUA e UE consigam minimamente evitar uma nova

“Grande Depressão”, as seguintes tendências parecem

inevitáveis:

Cenário de crescimento:

A crise bancária já contaminou a economia real: recessão

nos EUA e Europa; baixo ou nulo crescimento no Japão;

desaceleração nos países emergentes, sendo mantido um

nível relativamente alto de crescimento (China,

especialmente).

•Dúvidas sobre a duração da retração; dois anos, pelo

menos, pode ser uma razoável antecipação.

Crise externa – Cenários

Cenário de commodities:

Desempenho econômico da Ásia e China em especial,

poderá preservar bons preços para padrões históricos,

embora muito inferiores aos excepcionais valores do

primeiro semestre de 2008.

Cenário de liquidez e de crédito externo: O quadro

de liquidez e acesso ao crédito externo eventualmente

melhorará após um estágio muito agudo de restrição como

o atual, mas conservará a característica de forte limitação.

Cenário de escassez de acesso aos financiamentos por

parte de empresas, incluindo as brasileiras, com aumento

do custo do crédito externo. Daí maior demanda no crédito

doméstico.

Impacto no Brasil

A crise externa já tem conseqüências sobre a

economia brasileira através dos canais de

transmissão do câmbio e outros mercados de

ativos, do comércio exterior e do financiamento

externo.

A crise também já afeta as expectativas dos

agentes econômicos, como famílias, empresários

e bancos.

Impacto no Brasil

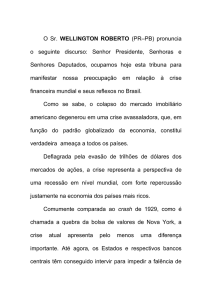

O canal de transmissão de crises que mais de perto

acompanhou a economia brasileira é a taxa de câmbio.

Como ocorreu nas crises cambias de 1999 e 2002, uma

forte desvalorização cambial decorrente de uma fuga de

capitais tem por conseqüência o aumento da inflação,

levando o Banco Central a majorar a taxa de juros, o que

retrai o crescimento econômico.

Esta seqüência pode se repetir agora, devido ao volume

muito grande dos investimentos em carteira no passivo

externo brasileiro. Os investimentos em carteira são mais

voláteis do que outras modalidades de compromissos

externos.

Impacto no Brasil

Por outro lado, diferentemente das vezes anteriores, o país

tem uma capacidade muito maior de responder à fuga de

capitais, dado o volume de reservas superior a US$ 200

bilhões, que serve como um seguro para ser usado em

caso de ataque contra a moeda, evitando ou minimizando

as desvalorizações.

Evidentemente, sua eficácia dependerá da gravidade da

crise e da intensidade da fuga de capitais. Em uma

situação de não ruptura financeira internacional, graças a

essas reservas, o país poderá não repetir as experiências

passadas de descontroladas desvalorizações do Real e

assim evitar uma retração econômica mesmo diante do

cenário externo adverso.

Impacto no Brasil

O Banco Central passou a fazer intervenções no mercado

de câmbio para, minimamente, evitar desvalorizações

exageradas da moeda nacional. É inevitável a

desvalorização do Real, mas os exageros potencializam a

sensação de contágio do Brasil pela crise externa e geram

antecipações de aumento de inflação e permanência de

juros altos.

17

Turquia

Rússia

19

Ucrânia

0

Tcheca

2

Romênia

4

Polônia

6

Hungria

9

slovênia

0

lováquia

0

Bulgária

0

Vietnã

2

Taiwan

0

Tailândia

2

Malásia

ndonésia

Índia

3

Filipinas

0

ng Kong

19

Coréia

ingapura

China

6

Peru

México

olômbia

Chile

Brasil

Bolívia

rgentina

Variação das Taxas de Câmbio - 01/09/08 a 07/10/08

40

20

19

16

17

8

5

6

3

0

-1

Variação das Taxas de Câmbio

40,09

28,16

27,33

10,68

8,03

7,04

7,46

6,78

4,95

4,60

5,79

8,05

5,54

4,82

3,83

3,25

2,09

Euro

6,73

6,65

2,68 3,22

Brasil

Média

emergentes

(excl. BR)

Média Brics

(excl.BR)

Média AL

(excl.BR)

Média Ásia

Média Leste

europ.

-7

-7

-10

-17

-17

-18

-18

-18

-21

-22

Venezuela

Peru

México

Colômbia

Chile

Brasil

Argentina

Xangai

Tókio

S&P 500

Nova York

Nasdaq

Londres

França

Alemanha

Variação dos Índices das Bolsas de Valores de 01/09/2008 a 07/10/2008

-21

-22

-25

-27

-30

Impacto no Brasil

Outro canal de contágio é o comércio exterior. Os preços

de commodities que tiveram forte queda nos últimos três

meses poderão não se recuperar, reduzindo ou anulando o

crescimento das exportações brasileiras que até o

presente se mantinha muito expressivo. As exportações

de manufaturados enfrentarão dificuldades de mercado

devido à retração da economia mundial. É provável uma

deterioração das contas externas brasileiras devido aos

efeitos da crise externa.

Como vem ocorrendo nos últimos anos, o comércio

exterior deverá se manter como um fonte negativa para o

crescimento econômico. Consequentemente, o mercado

interno será o reduto para um crescimento mínimo da

economia e para a sustentação do nível de emprego.

Impacto no Brasil

Quanto ao canal do financiamento externo, deve ser sublinhado que

as empresas brasileiras já vinham sendo adversamente afetadas pelo

estreitamento do crédito no exterior, assim como pela restrição que a

crise internacional ditou para a obtenção de recursos no mercado de

capitais interno e externo. Essas limitações são agora maiores,

condição que deve prevalecer por um bom tempo.

O grave problema reside no efeito da restrição do crédito externo em

desacelerar demasiadamente os investimentos na economia e as

exportações. Uma certa desaceleração das novas inversões e das

exportações será de qualquer forma inevitável. É importante que a

política econômica procure evitar uma descontinuidade dos

investimentos industrias e na infra-estrutura, assim como será

relevante neutralizar os efeitos da retração do crédito externo na

produção agrícola e nas exportações.

Impacto no Brasil

Uma razoável condição fiscal, a existência de grandes e equilibradas

agências de crédito públicas e o fato de que o sistema bancário

doméstico não tem ligações com a crise do mercado "subprime"

norte-americano são favorecedoras de ações para que a restrição do

financiamento externo e do mercado de capitais seja apenas parcial e

possa ser compensada mediante o crédito interno.

É necessário reforçar, de forma transitória e emergencial, os recursos

à disposição do BNDES e as linhas de crédito interno, assim como as

fontes de liquidez para o sistema bancário, como já vem sendo feito. É

importante também o papel das agências públicas para assegurar uma

mínima continuidade do crédito geral, crédito à exportação, crédito

agrícola e crédito imobiliário.

Impacto no Brasil

Como na situação atual não é possível sequer imaginar

quando o mercado de crédito externo voltará à

normalidade, o governo brasileiro deveria anunciar que

cobrirá com recursos de suas reservas ou outras fontes

internas de seus bancos a totalidade da demanda de

crédito para o financiamento das exportações.

O governo já anunciou a disposição de financiar os

exportadores brasileiros com os recursos das reservas e o

BNDES ampliou suas linhas de financiamento ao giro de

exportações, mas falta anunciar que as iniciativas

governamentais cobrirão integralmente a demanda de

financiamentos. Isso daria um mínimo conforto aos

exportadores para que mantenham a atividade produtiva.

Impacto no Brasil

Através das expectativas dos agentes, a crise externa

também já afeta adversamente a economia interna. As

decisões de investir dos empresários e de consumir das

famílias reagem após certo intervalo de tempo às

mudanças do ânimo empresarial e do grau de confiança

dos consumidores.

Tanto as expectativas empresariais quanto o otimismo do

consumidor devem acusar uma piora significativa em

função do agravamento da crise externa, o que levará à

desaceleração do investimento e do consumo já a partir do

último trimestre desse ano. A desaceleração poderá ceder

lugar a uma retração no início do ano que vem.

Impacto no Brasil

Em termos imediatos, as repercussões da crise sobre a disposição

dos bancos brasileiros em conceder crédito mesmo com recursos

internos têm sido da maior gravidade.

Ou seja, diante dos últimos acontecimentos externos, os bancos estão

adotando um rigor muito acentuado na avaliação do crédito de sua

clientela, especialmente (por enquanto) no caso do crédito às

empresas, cuja taxa de crescimento real em bases anuais vinha sendo

próxima a 35%.

No caso dos financiamentos às famílias, que vinha desacelerando seu

crescimento de níveis como 20% em bases reais no início do ano para

12% em agosto, o efeito imediato tem sido um aumento do custo do

financiamento.

Impacto no Brasil

Vale dizer, a contração do crédito para os agentes

econômicos e a elevação do seu custo têm sido mais do

que proporcional à restrição do crédito externo devido à

reação dos bancos à crise externa, ainda que o sistema

bancário não tenha sido afetado diretamente por essa

crise.

Se não for corrigida essa rota, o consumo e o

investimento privados devem sofrer uma retração,

agravando a desaceleração do crescimento do PIB no

quarto trimestre e no início de 2009.

Impacto no Brasil

Se a política monetária persistir na dose de

aumento que vem seguindo na taxa de juros, a

desaceleração da economia em 2009 poderá ser

muito forte.

Mudou radicalmente o cenário sob o qual se

apoiava a política de aumento de juros seguida

desde abril. A contração súbita e forte do crédito

externo e interno torna um contra-senso a

manutenção dessa política.

Mecanismos de defesa

Dificilmente o problema da restrição do crédito

interno será neutralizado, mas seus efeitos

poderão ser menores com medidas como:

1)liberação de parcela do compulsório não

remunerado dos bancos em contrapartida de

créditos concedidos para pequenas e médias

empresas, agricultura e exportação;

2)reforço das linhas de crédito nessas áreas e no

crédito imobiliário do Banco do Brasil e da Caixa

Econômica Federal.

Mecanismos de defesa

Notar que as facilidades adotadas pelo governo na área do

compulsório dos bancos vêm se atendo à questão da

liquidez, especialmente objetivando a ampliação dos

recursos disponíveis para os bancos de menor porte que

teriam nesse momento de crise internacional, uma maior

dificuldade de liquidez.

Nesse sentido, de forma pertinente, vêm sendo reduzidos

os recolhimentos compulsórios remunerados com

especial ênfase para essas instituições, assim como está

sendo facilitada (também com liberações de recolhimentos

compulsórios remunerados) a compra por parte de bancos

maiores das carteiras de bancos de porte menor.

Mecanismos de defesa

A questão do crédito, para a qual se sugere que

as

autoridades

também

voltem

suas

preocupações, não se confunde (embora tenha

relações) com a questão da liquidez, exigindo

ações distintas, como as que foram aventadas.

Mecanismos de defesa

•Fim do ciclo de aumento de juros já na próxima reunião do Copom no

final desse mês;

•Intervenção no mercado cambial para evitar desvalorizações

especulativas e exageradas da moeda (vem sendo feita);

•Aumento dos recursos do BNDES para investimentos e crédito das

agências públicas nas áreas de exportação, agricultura e habitação

(vem sendo feita).

•Redução de parcela do depósito compulsório para ampliar a liquidez

em geral na economia (vem sendo feita);

•Redução de parcela do depósito compulsório condicionada à

concessão de crédito para segmentos como PMEs, capital de giro

associado às exportações e crédito agrícola;

•Preservação dos programas de investimento em infra-estrutura do

PAC ou até mesmo reforço desses investimentos a partir de um plano

de contenção dos aumentos dos gastos correntes do governo.