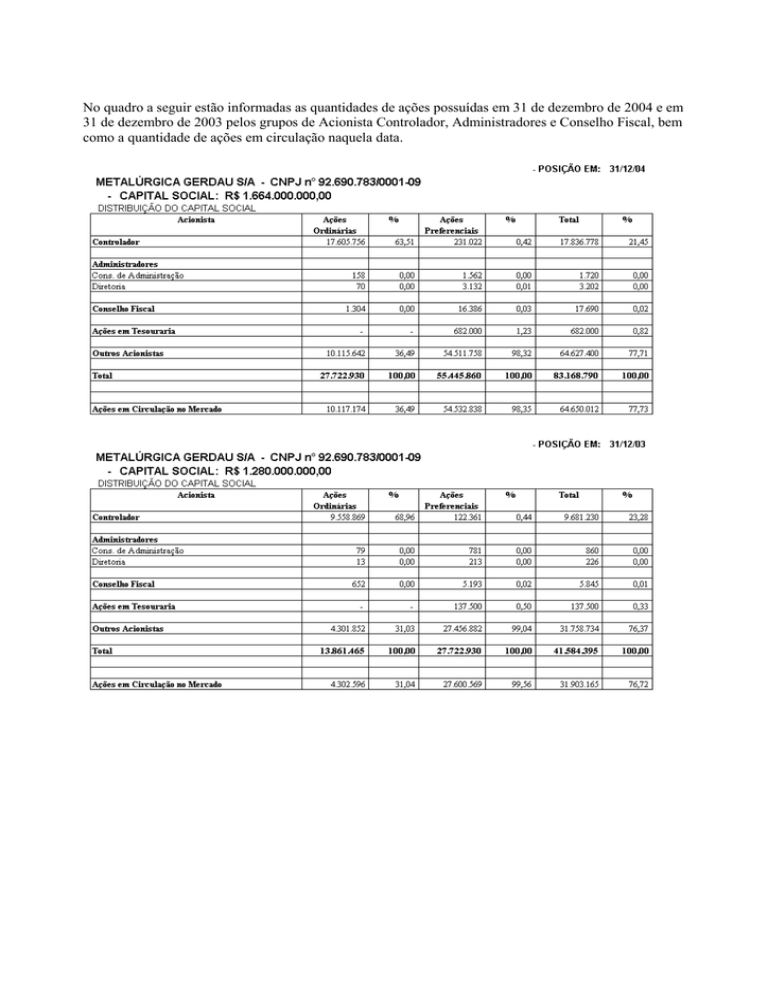

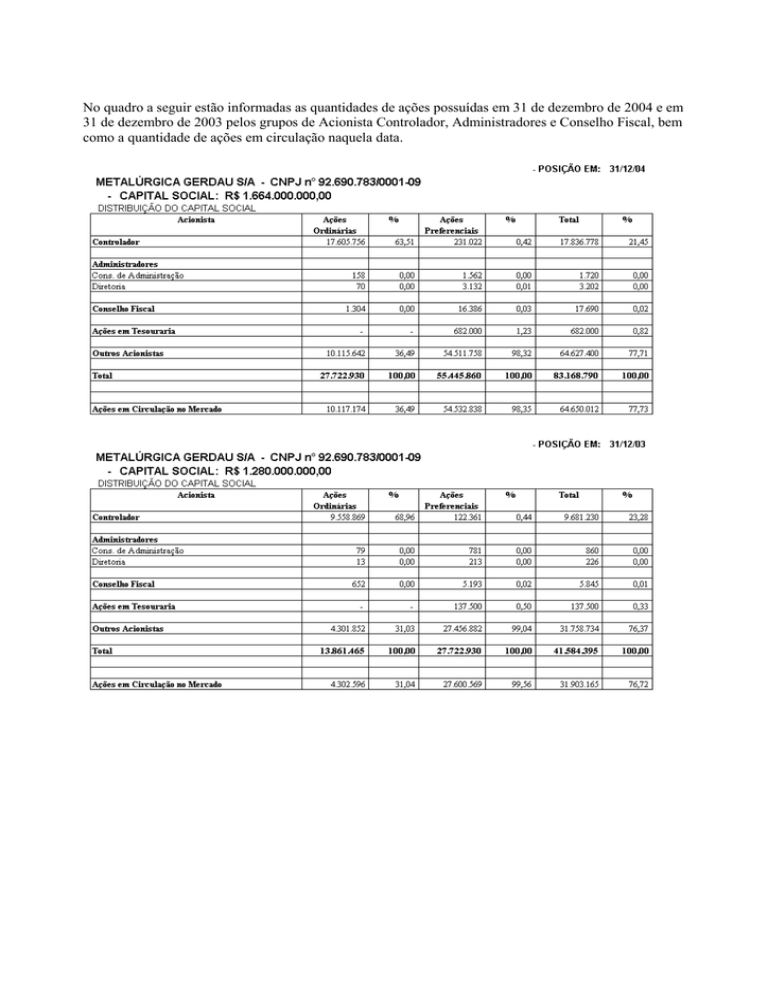

No quadro a seguir estão informadas as quantidades de ações possuídas em 31 de dezembro de 2004 e em

31 de dezembro de 2003 pelos grupos de Acionista Controlador, Administradores e Conselho Fiscal, bem

como a quantidade de ações em circulação naquela data.

Demonstrativo da composição do controle acionário Direto e Indireto da METALÚRGICA GERDAU

S.A., listando a participação dos controladores até as posições das Pessoas Físicas.

No quadro a seguir estão informadas as quantidades de ações em 12/04/2005 após ajuste em

decorrência da bonificação de 50% aprovada pela RCA de 31/03/2005 possuídas pelos grupos de

acionista controlador, administradores e conselho fiscal, bem como a quantidade de ações em

circulação naquela data.

- POSIÇÃO EM:

12/04/05

Total

%

METALÚRGICA GERDAU S/A - CNPJ n° 92.690.783/0001-09

- CAPITAL SOCIAL: R$ 1.664.000.000,00

DISTRIBUIÇÃO DO CAPITAL SOCIAL

Acionista

Controlador

Administradores

Cons. de Administração

Diretoria

Conselho Fiscal

Ações em Tesouraria

Ações

Ordinárias

25.642.635

61,66

Ações

Preferenciais

346.602

237

105

0,00

0,00

1.956

-

%

%

0,42

25.989.237

20,83

2.343

4.698

0,00

0,01

2.580

4.803

0,00

0,00

0,00

30.579

0,04

32.535

0,03

-

1.023.000

1,23

1.023.000

0,82

Outros Acionistas

15.939.462

38,33

81.761.568

98,31

97.701.030

78,32

Total

41.584.395

100,00

83.168.790

100,00

124.753.185

100,00

Ações em Circulação no Mercado

15.941.760

38,34

81.799.188

98,35

97.740.948

78,35

EDITAL DE LEILÃO NA BOLSA DE VALORES DE SÃO PAULO – BOVESPA DE

VENDA DE AÇÕES ORDINÁRIAS DE EMISSÃO DA

METALÚRGICA GERDAU S.A.

Companhia Aberta

CNPJ/MF n° 92.690.783/0001-09

Avenida Farrapos, 1811

Porto Alegre - RS

Código ISIN: BRGOAUACNOR1

Registro na CVM: CVM/SRE/SEC/2004/011

de titularidade da

Gersul Empreendimentos Imobiliários Ltda.

Sociedade Limitada

CNPJ/MF nº 89.558.555/0001-67

Avenida Borges de Medeiros, 650

Sapucaia do Sul - RS

Instituição Líder

Instituições Subcontratadas

“O REGISTRO DA PRESENTE DISTRIBUIÇÃO NÃO IMPLICA, POR PARTE DA CVM,

GARANTIA DE VERACIDADE DAS INFORMAÇÕES PRESTADAS OU EM

JULGAMENTO SOBRE A QUALIDADE DA COMPANHIA EMISSORA, BEM COMO

SOBRE AS AÇÕES ORDINÁRIAS A SEREM DISTRIBUÍDAS.”

“OS INVESTIDORES DEVEM LER A SEÇÃO FATORES DE RISCO MENCIONADA NO

ITEM 5 DESTE EDITAL."

Oferta pública de distribuição secundária de 3.924.544 ações ordinárias, escriturais e sem valor

nominal de emissão da Metalúrgica Gerdau S.A. (“Metalúrgica Gerdau”) (“Ações da Metalúrgica

Gerdau”), a ser realizada em leilão na Bolsa de Valores de São Paulo (“Bovespa”), ao preço

mínimo (“Preço Mínimo”) de R$55,00 por Ação da Metalúrgica Gerdau, sendo 2.800.000 Ações

da Metalúrgica Gerdau de titularidade da Gersul Empreendimentos Imobiliários Ltda. (“Acionista

Vendedor”) e 1.124.544 Ações da Metalúrgica Gerdau de titularidade de Terceiros Vendedores

(conforme definido no item 3.1 abaixo) que bloquearam suas Ações da Metalúrgica Gerdau nos

termos do item 3.3 abaixo.

O Preço Mínimo foi definido pelo Acionista Vendedor e pela Instituição Líder com base nas

condições gerais de mercado e com base nos interesses de desinvestimento do Acionista

Vendedor.

1.

INFORMAÇÕES DA DISTRIBUIÇÃO PÚBLICA

1.1

METALÚRGICA GERDAU. A Metalúrgica Gerdau é uma sociedade por ações, constituída de

acordo com as leis da República Federativa do Brasil, com sede na Avenida Farrapos,

1811, na Cidade de Porto Alegre, Estado do Rio Grande do Sul e inscrita no CNPJ/MF sob

o n° 92.690.783/0001-09.

1.1.1 CAPITAL SOCIAL. O capital social da Metalúrgica Gerdau é de R$1.664.000.000,00,

dividido em 83.168.790 ações escriturais e sem valor nominal, das quais 27.722.930 são

ações ordinárias e 55.445.860 são ações preferenciais. Nesta data, essas ações estão

distribuídas entre os acionistas da Metalúrgica Gerdau conforme segue:

ACIONISTA

Indac– Indústria,

Administração e Comércio

S.A.

AÇÕES

%

ORDINÁRIAS

(MIL)

8.131

29,33

AÇÕES

PREFERENCIAIS

(MIL)

0

%

TOTAL

(MIL)

%

0,00

8.131

9,78

Grupo Gerdau

Empreendimentos Ltda.

7.089

25,57

3

0,01

7.092

8,53

Acionista Vendedor

3.861

13,93

0

0,00

3.861

4,64

Ações em tesouraria

0

0,00

682

1,23

682

0,82

8.642

31,17

54.761

98,76

63.403

76,23

27.723

100,00

55.446

100,00

83.169

100,00

Outros

Total

1.1.2 GRUPO CONTROLADOR. O Acionista Vendedor, em conjunto com a Indac –

Indústria, Administração e Comércio S.A. (“Indac”) e a Grupo Gerdau Empreendimentos

Ltda. (“Grupo Gerdau”), compõem o grupo de controle da Metalúrgica Gerdau (“Grupo

Controlador”). O Grupo Controlador detém 68,83% do capital votante e 22,95% do capital

total da Metalúrgica Gerdau. A Indac detém 100,00% do capital total do Acionista

Vendedor e 55,69% da Grupo Gerdau. Todas essas companhias são indiretamente

controladas por pessoas físicas integrantes da família Gerdau Johannpeter.

1.1.3 SOCIEDADES CONTROLADAS. A Metalúrgica Gerdau é uma sociedade holding e

controladora, direta ou indireta, das sociedades abaixo relacionadas.

EMPRESA CONSOLIDADA

PERCENTUAL DE

CONSOLIDAÇÃO

Gerdau S.A.

Gerdau Açominas S.A.

Gerdau Ameristeel Corporation e subsidiárias*

Gerdau Internacional Empreendimentos Ltda. - Grupo

Gerdau

Gerdau GTL Spain S.L.

Gerdau Steel Inc.

Axol S.A.

Gerdau Chile Inversiones Ltda.

Indústria Del Aciero S.A.-Indac

Gerdau Aza S.A.

Santa Felicidade Com. Imp. e Exp. de Produtos

Siderúrgicos Ltda.

Seiva S.A. - Florestas e Indústrias

Sipar Aceros S.A.

Margusa - Maranhão Gusa S.A.

Gerdau Laisa S.A.

Itaguaí Com. Imp. e Exp. Ltda.

Aramac S.A.

GTL Equity Investments Corp.

Armafer Serviços de Construção Ltda.

Banco Gerdau S.A.

Florestal Rio Largo Ltda.

Açominas Com. Imp. Exp. S.A.- Açotrading

Gerdau Açominas Overseas Ltd.

Aceros Cox S.A.

Florestal Itacambira S.A.

Siderco S.A.

GTL Financial Corp.

Siderúrgica Riograndense S.A.

Glam Participações Societárias S.A.

GTL Trade Finance Inc.

Dona Francisca Energética S.A.

100

100

100

100

100

100

100

100

100

100

100

100

38

100

100

100

100

100

100

100

100

100

100

100

100

38

100

100

100

100

52

* Subsidiárias:

Gerdau Ameristeel MRM Special Sections Inc.(100%), Gerdau USA Inc.(100%), AmeriSteel Bright Bar Inc.(100%),

Gerdau AmeriSteel US Inc. (100%), Gerdau Ameristeel Perth Amboy Inc.(100%), Gallatin Steel Company (50%),

Gerdau Ameristeel Sayreville Inc. (100%).

1.2

INSTITUIÇÃO LÍDER E INSTITUIÇÕES SUBCONTRATADAS. O Banco Pactual S.A. será a

instituição líder da Distribuição Pública (“Instituição Líder”) e atuará no Leilão (conforme

definido no item 1.4 abaixo) por intermédio da Pactual Corretora de Títulos e Valores

Mobiliários S.A. (“Pactual Corretora”). ABN Amro Real Corretora de Câmbio e Valores

Mobiliários S.A., Banco Itaú BBA S.A., Banco Santander Brasil S.A., Banco Bradesco

S.A., BB Banco de Investimento S.A. e Credit Suisse First Boston S.A. Corretora de

Títulos e Valores Mobiliários participarão da Distribuição Pública na qualidade de

instituições subcontratadas (“Instituições Subcontratadas”) e atuarão no Leilão por si

próprios ou por intermédio de sociedades corretoras membros da Bovespa, conforme o

caso. Adicionalmente, participarão da Distribuição Pública sociedades corretoras

membros da Bovespa, que aderirem aos termos deste Edital, mediante a efetiva aquisição

das Ações Leiloadas no Leilão.

1.3

DISTRIBUIÇÃO PÚBLICA. A venda das Ações Leiloadas (conforme definido no item 1.5

abaixo) dar-se-á por meio de uma oferta pública de distribuição secundária (“Distribuição

Pública”), a ser realizada no Brasil, nos termos da Instrução CVM nº 400, de 29 de

dezembro de 2003 (“Instrução CVM 400”) e deste edital de leilão de venda de ações

ordinárias (“Edital”).

1.3.1 JUSTIFICATIVA. O objetivo da Distribuição Pública é aumentar a liquidez das ações

ordinárias de emissão da Metalúrgica Gerdau, de forma a tornar mais eficiente a formação

de preço dessas ações em mercado.

1.4

LEILÃO. A Distribuição Pública será realizada mediante um leilão público na Bovespa

(“Leilão”), nos termos do item 2 deste Edital.

1.5

AÇÕES OBJETO DA DISTRIBUIÇÃO PÚBLICA. Observado o disposto no item 1.6 abaixo e sem

prejuízo do disposto no parágrafo 2º do artigo 14 da Instrução CVM 400, poderão ser

alienadas na Distribuição Pública até 3.924.544 Ações da Metalúrgica Gerdau, sendo

2.800.000 Ações da Metalúrgica Gerdau detidas pelo Acionista Vendedor e 1.124.544

Ações da Metalúrgica Gerdau detidas pelos Terceiros Vendedores (conforme definido no

item 3.1 abaixo) que bloquearam suas Ações da Metalúrgica Gerdau nos termos do item

3.3 abaixo, as quais representam, em conjunto, 14,16% das ações ordinárias e 4,71% do

capital total da Metalúrgica Gerdau (sendo tais Ações da Metalúrgica Gerdau de

titularidade do Acionista Vendedor, em conjunto com as Ações da Metalúrgica Gerdau de

titularidade dos Terceiros Vendedores que bloquearam suas Ações da Metalúrgica Gerdau

nos termos do item 3.3 abaixo, as “Ações Leiloadas”). Os Terceiros Vendedores que

bloquearam suas Ações da Metalúrgica Gerdau nos termos do item 3.3 deste Edital apenas

integrarão o conceito de Ações Leiloadas se confirmarem a venda de suas Ações da

Metalúrgica Gerdau nos termos do item 3.3 abaixo. A quantidade final de Ações Leiloadas

será definida após a manifestação mencionada no item 3.3 e a entrega das Ofertas

Concorrentes, nos termos dos itens 3.3.1 e 3.4 ao Diretor de Pregão da Bovespa (“Diretor

de Pregão”).

1.5.1 DIREITOS, VANTAGENS E RESTRIÇÕES. As ações ordinárias de emissão da

Metalúrgica Gerdau são escriturais e sem valor nominal, e, além de conferir, cada uma, o

direito a um voto nas deliberações sociais, garantem aos seus titulares (a) o recebimento,

em cada exercício social, de dividendo mínimo obrigatório correspondente a 30% do lucro

líquido ajustado da Metalúrgica Gerdau, nos termos da Lei das Sociedades por Ações e do

estatuto social da Metalúrgica Gerdau, e (b) o direito de serem incluídos em eventual

oferta pública de alienação de controle, por preço igual ao valor pago por ação ordinária

integrante do bloco de controle.

1.5.2 COTAÇÃO DAS AÇÕES DA METALÚRGICA GERDAU. As cotações mínima, média e

máxima das Ações da Metalúrgica Gerdau estão indicadas na tabela abaixo, em relação

aos períodos nela referidos:

AÇÕES ORDINÁRIAS

PERÍODO

NEGÓCIOS REALIZADOS

VOLUME

NÚMERO QUANTIDAD

DE

E DE AÇÕES

NEGÓCIO

PREÇO (R$ POR AÇÕES)

MÉDIO

MÁXIMO

MÍNIMO

(R$)

S

1999

377

521

199.500.000

1.075.000.0

00

205

133.000.000

54

87.400.000

4T/2002

1T/2003

2T/2003

136

10

5

22

6.605.000

1.400.000

5.200.000

1.277.000

3T/2003

74

119.000

4T/2003

1T/2004

35

9.200

47

657.000

54

39.500

39

21

45.000

2.700

2000

15,00

43,16

62,00

25,00

28,47

65,00

24,01

32,48

40,00

38,50

47,00

57,00

32,00

50,00

55,00

32,00

46,00

51,09

56,96

46,00

60,00

57,00

56,99

60,00

34,00

35,50

45,00

45,00

52,45

60,00

61,00

69,08

75,01

30,00

48,04

78,00

61,00

32,55

69,08

38,48

75,01

41,20

41,50

45,33

50,50

2.000 113.191,00

800 47.450,00

5.400 299.120,00

52,00

58,00

53,00

56,60

59,31

55,39

61,00

60,00

60,00

10.800 654.276,00

56,59

60,58

62,00

2001

2002

2003

2T/2004

3T/2004

Jun/2004

Jul/2004

16

Ago/200

4

16

Set/2004

7

Out/2004

19

Nov/200

4

30

Fonte: Economática

8.611.000,0

0

30.605.000,

00

4.320.000,0

0

4.108.000,0

0

7.711.000,0

0

71.520,00

296.173,00

2.708.000,0

0

4.224.000,0

0

482.500,00

47.600.499,

00

2.475.376,0

0

2.073.641,0

0

103.904,00

1.913.000,0

0

42.200

Observação: Até 30 de abril de 2003 as ações eram cotadas por lote de mil ações. A partir de 02 de maio de

2003, as ações passaram a ser cotadas por unidade.

1.5.3 AUMENTOS DE CAPITAL DA METALÚRGICA GERDAU NOS ÚLTIMOS 6 MESES. O

capital social da Metalúrgica Gerdau não foi aumentado nos últimos 6 meses.

1.5.4 DISTRIBUIÇÕES DE DIVIDENDOS PELA METALÚRGICA GERDAU NOS ÚLTIMOS 6

MESES. Foram declarados e distribuídos dividendos aos acionistas da Metalúrgica Gerdau

conforme tabela a seguir:

PERÍODO ENCERRADO

EM

DATA DA DELIBERAÇÃO

DATA DO PAGAMENTO

VALOR POR

AÇÃO

R$

30 de junho de 2004

30 de junho de 2004

30 de setembro de 2004

31 de julho de 2004

30 de setembro de 2004 3 de novembro de 2004

17 de agosto de 2004

17 de novembro de 2004

17 de novembro de 2004

1,08

0,80

0,91

1.6

INTERFERÊNCIA VENDEDORA. Será admitida interferência vendedora no Leilão, observadas

as regras constantes no item 3 deste Edital.

1.7

PÚBLICO ALVO. A Instituição Líder e as Instituições Subcontratadas realizarão a

Distribuição Pública, nos termos da Instrução CVM 400 e, conforme previsto no contrato

de distribuição celebrado entre a Instituição Líder, o Acionista Vendedor, a Metalúrgica

Gerdau, a Pactual Corretora e outros em 3 de dezembro de 2004 (“Contrato de

Distribuição”), junto a todos os investidores que estiverem aptos a operar no âmbito da

Bovespa (“Investidores”).

1.7.1 INADEQUAÇÃO DA AQUISIÇÃO DE AÇÕES A CERTOS INVESTIDORES. A aquisição de

ações, inclusive das Ações da Metalúrgica Gerdau, é um investimento de risco sujeito a

oscilações inerentes ao mercado de capitais e mais especificamente ao mercado de ações,

não sendo recomendada a Investidores aversos a risco.

1.8

CONDIÇÕES RESOLUTIVAS PARA A DISTRIBUIÇÃO PÚBLICA. Nos termos do artigo 22 da

Instrução CVM 400, a Distribuição Pública é irrevogável, conforme disposto neste Edital e

no Contrato de Distribuição, exceto (i) em relação às Ações da Metalúrgica Gerdau de

titularidade de Terceiros Vendedores que foram bloqueadas nos termos do Aviso ao

Mercado, que estão sujeitas à confirmação nos termos do item 3 deste Edital; e (ii) na

eventualidade de ocorrerem alterações posteriores, materiais e inesperadas nas

circunstâncias inerentes à Distribuição Pública existentes na véspera da publicação deste

Edital que resultem em aumento relevante nos riscos assumidos pelo Acionista Vendedor.

Adicionalmente, o cumprimento pela Instituição Líder e pela Pactual Corretora dos

deveres e obrigações previstos no Contrato de Distribuição está condicionado à não

verificação das seguintes condições resolutivas: (a) a ocorrência, durante o prazo de

vigência do Contrato de Distribuição, de qualquer mudança relevante adversa no

desempenho e nos resultados econômico-financeiros consolidados da Metalúrgica Gerdau;

(b) a ocorrência, durante o prazo de vigência do Contrato de Distribuição, de qualquer fato

ou manifestação relevante ou extraordinária de ordem política, social ou econômica, tanto

no plano nacional quanto no plano internacional, que possa comprometer, de forma

relevante e negativa, a Distribuição Pública; (c) durante o prazo da Distribuição Pública, a

superveniência de qualquer mudança legislativa e/ou regulamentar, bem como a ocorrência

de qualquer ato e/ou contestação judicial e/ou administrativa impetrado por qualquer

interessado, que possam impedir ou afetar de forma relevante e negativa a implementação

da Distribuição Pública; e (d) a ocorrência de casos fortuitos ou motivos de força maior

independentemente da vontade das partes contratantes, que tornem inviável ou

desaconselhável a implementação da Distribuição Pública.

1.9

APROVAÇÕES SOCIETÁRIAS. A Distribuição Pública foi aprovada pelo Acionista Vendedor

mediante reunião de sua diretoria realizada em 17 de novembro de 2004.

1.10 DILUIÇÃO. Por se tratar de uma oferta pública de distribuição secundária, não haverá

diluição das participações acionárias dos atuais acionistas da Metalúrgica Gerdau em

decorrência da Distribuição Pública (havendo, no entanto, diminuição da participação do

Acionista Vendedor e dos Terceiros Vendedores que alienarem Ações da Metalúrgica

Gerdau de sua titularidade).

A tabela a seguir contém o preço pago, desde 2002, pelos administradores e controladores

da Metalúrgica Gerdau, incluindo o Acionista Vendedor, bem como pelos detentores de

opções de compra de ações ordinárias de emissão da Metalúrgica Gerdau, de forma a

permitir a comparação com o Preço Mínimo.

AÇÕES ORDINÁRIAS

PERÍODO

PREÇO (R$ POR AÇÕES)

MÍNIMO

MÉDIO

MÁXIMO

2002

40,00

44,88

57,00

2003

32,00

32,12

45,70

1T/2003

2T/2003

3T/2003

4T/2003

32,00

32,12

45,70

1T/2004

2T/2004

3T/2004

4T/2004

59,00

59,00

59,00

Jan/2004

Fev/2004

Mar/2004

Abr/2004

Mai/2004

Jun/2004

Jul/2004

Ago/2004

Set/2004

Out/2004

59,00

59,00

59,00

Observação: Até 30 de abril de 2003 as ações eram cotadas por lote de mil ações. A partir de 02 de maio de

2003, as ações passaram a ser cotadas por unidade.

1.11

CRONOGRAMA ESTIMADO DAS ETAPAS DA DISTRIBUIÇÃO PÚBLICA. Encontra-se abaixo um

cronograma estimado das etapas da Distribuição Pública, informando seus principais

eventos a partir da publicação deste Edital.

ORDEM DOS

EVENTO

EVENTOS

1

Realização do Leilão

2

Liquidação da Distribuição Pública

3

Publicação do Anúncio de Encerramento

DATA DE OCORRÊNCIA /

DATA PREVISTA

9 de dezembro de 2004

14 de dezembro de 2004

15 de dezembro de 2004

1.11.1 PRAZO DA DISTRIBUIÇÃO PÚBLICA. A Distribuição Pública deverá ser realizada no

prazo máximo de 6 meses contado da data de publicação deste Edital.

1.12

SUSPENSÃO OU CANCELAMENTO DA DISTRIBUIÇÃO PÚBLICA. A Distribuição Pública poderá

ser suspensa ou cancelada pela CVM, a qualquer tempo, nos seguintes casos:

(i)

se estiver se processando em condições diversas das constantes na Instrução CVM

400 ou do registro da Distribuição Pública; ou

(ii)

se for considerada ilegal, contrária à regulamentação da CVM ou fraudulenta, ainda

que após obtido o respectivo registro.

1.13

ANÚNCIOS RELACIONADOS À DISTRIBUIÇÃO PÚBLICA. A eventual suspensão ou

cancelamento da Distribuição Pública, bem como quaisquer outras informações ou avisos a

ela relativos serão divulgados ao mercado imediatamente após a sua ocorrência, no mesmo

jornal em que foi publicado este Edital.

2.

LEILÃO

2.1

LOCAL E DATA. O Leilão será realizado no pregão da Bovespa, situado na Rua XV de

Novembro nº 275, na Cidade e Estado de São Paulo, às 13:30 horas, do dia 9 de dezembro

de 2004.

2.2

LIQUIDAÇÃO. A liquidação física e financeira processar-se-á no 3º dia útil após a data do

Leilão (“Data da Liquidação”).

2.3

REGIME DE COLOCAÇÃO. A Instituição Líder colocará, em regime de melhores esforços, as

Ações Leiloadas de titularidade do Acionista Vendedor, ao Preço Mínimo.

2.4

QUANTIDADE TOTAL DE AÇÕES LEILOADAS. Observado o disposto nos itens 3.3 e 3.3.1

deste Edital, o número total das Ações Leiloadas será divulgado pelo Diretor de Pregão

antes do início do Leilão e não poderá ser alterado após tal divulgação.

2.5

RATEIO DAS AÇÕES LEILOADAS. Caso exista interferência vendedora no Leilão e não sejam

colocadas todas as Ações Leiloadas, as Ações Leiloadas serão rateadas pelo Diretor de

Pregão, proporcionalmente entre o Acionista Vendedor e cada Terceiro Vendedor

(conforme definido no item 3.1 abaixo) que tenha bloqueado suas Ações da Metalúrgica

Gerdau nos termos deste Edital.

2.6

AQUISIÇÃO DAS AÇÕES LEILOADAS. Os Investidores que desejarem comprar as Ações

Leiloadas poderão efetuar essa operação por meio de sociedade corretora de sua livre

escolha.

2.7

RATEIO DE AÇÕES LEILOADAS ENTRE OS COMPRADORES. Caso seja necessária a realização

de rateio de Ações Leiloadas entre as sociedades corretoras compradoras no Leilão, as

corretoras compradoras deverão fazer o mesmo rateio entre seus clientes.

3.

INTERFERÊNCIA VENDEDORA

3.1

INTERFERÊNCIA VENDEDORA. Eventuais terceiros vendedores titulares de Ações da

Metalúrgica Gerdau (“Terceiros Vendedores”) poderão interferir no Leilão, por meio de

sociedades corretoras (“Corretoras Interferentes”), de acordo com o disposto neste item 3.

3.2

CONDIÇÃO DAS AÇÕES DA METALÚRGICA GERDAU DE TERCEIRO VENDEDOR. Apenas

Ações da Metalúrgica Gerdau bloqueadas nos termos do artigo 14, parágrafo 3º da

Instrução CVM 400 e livres e desembaraçadas de qualquer direito real de garantia ou

restrição aos direitos de propriedade ou de qualquer outro gravame podem ser utilizadas

em interferências vendedoras.

3.3

BLOQUEIO. Todas as Ações da Metalúrgica Gerdau de titularidade de Terceiros

Vendedores bloqueadas até às 18:00 horas do dia 3 de dezembro de 2004 poderão, a

critério dos respectivos Terceiros Vendedores, integrar o conceito de Ações Leiloadas para

serem ofertadas no Leilão. A confirmação ou desistência da intenção dos Terceiros

Vendedores em ofertarem parte ou totalidade das Ações da Metalúrgica Gerdau de sua

respectiva titularidade bloqueadas nos termos deste item deverá ser por cada um deles

comunicada após a publicação deste Edital, nos termos do item 3.4 abaixo. A não

manifestação formal dos Terceiros Vendedores, nos termos deste item 3.3, será entendida

como confirmação de sua intenção em ofertar a totalidade de suas Ações da Metalúrgica

Gerdau bloqueadas de acordo com este item.

3.3.1 BLOQUEIO POSTERIOR. Nos termos do §2º do artigo 14 da Instrução CVM 400, as

Ações da Metalúrgica Gerdau de titularidade de Terceiros Vendedores que forem

bloqueadas após as 18:00 horas do dia 3 de dezembro de 2004 apenas integrarão o

conceito de Ações Leiloadas até o limite de 20% da soma das Ações da Metalúrgica

Gerdau de titularidade do Acionista Vendedor e das Ações da Metalúrgica Gerdau de

titularidade dos Terceiros Vendedores que tenham bloqueado suas Ações da Metalúrgica

Gerdau até as 18:00 horas do dia 3 de dezembro de 2004. Se houver interferência

vendedora de Terceiros Vendedores, que tenham bloqueado suas Ações da Metalúrgica

Gerdau posteriormente ao dia 3 de dezembro de 2004, em montante superior ao limite

mencionado na sentença anterior, as Ações da Metalúrgica Gerdau de titularidade de cada

um destes Terceiros Vendedores serão rateadas proporcionalmente até tal limite.

3.4

OFERTAS CONCORRENTES. As ofertas de venda concorrentes apresentadas pelas Corretoras

Interferentes, representando Terceiros Vendedores (“Ofertas Concorrentes”), incluindo,

sem limitação, a confirmação ou desistência mencionada no item 3.3 acima, deverão ser

apresentadas e registradas diretamente junto ao Diretor de Pregão, até às 11:00 horas do

dia do Leilão.

3.4.1 CANCELAMENTO DE OFERTA CONCORRENTE. Não será permitido o cancelamento ou

a alteração de qualquer Oferta Concorrente após o horário mencionado no item 3.4 acima.

3.4.2 TERMOS DA OFERTA CONCORRENTE. As Corretoras Interferentes deverão informar a

quantidade de Ações da Metalúrgica Gerdau de titularidade dos Terceiros Vendedores a

serem ofertadas no Leilão, cujo preço de venda será o mesmo das Ações Leiloadas de

titularidade do Acionista Vendedor, respeitado o Preço Mínimo.

3.4.3 DIVULGAÇÃO DE OFERTAS CONCORRENTES PELO DIRETOR DE PREGÃO. Ao serem

recebidas pelo Diretor de Pregão, as Ofertas Concorrentes, bem como a quantidade final

das Ações Leiloadas, serão imediatamente divulgadas ao mercado, sendo válidas, apenas,

para o Leilão.

3.5

PAGAMENTO DA COMISSÃO E REEMBOLSO DE DESPESAS. As Corretoras Interferentes

deverão, em nome dos Terceiros Vendedores por elas representados, na proporção das

Ações da Metalúrgica Gerdau de titularidade dos Terceiros Vendedores efetivamente

alienadas no Leilão: (i) pagar à Instituição Líder a Comissão de Coordenação, elencada no

item 4.1 abaixo, no mesmo percentual a ser pago pelo Acionista Vendedor à Instituição

Líder, (ii) pagar às corretoras que efetivamente adquirirem no Leilão Ações Leiloadas de

titularidade dos Terceiros Vendedores, na proporção da efetiva colocação de tais ações por

cada uma delas, a Comissão de Colocação, elencada no item 4.1 abaixo, no mesmo

percentual a ser pago pelo Acionista Vendedor, bem como (iii) reembolsar à Instituição

Líder parcela das Despesas (conforme definido no item 4.2.1 abaixo). O pagamento da

Comissão de Coordenação e da Comissão de Colocação e o reembolso das Despesas serão

feitos pelas Corretoras Interferentes à Instituição Líder de acordo com as regras da

Companhia Brasileira de Liquidação e Custódia. As Despesas incorridas totalizam

R$238.828,75.

4.

4.1

4.2

COMISSÃO DA INSTITUIÇÃO LÍDER

DESPESAS E TAXA DE CORRETAGEM

E

INSTITUIÇÕES SUBCONTRATADAS, REEMBOLSO

DE

COMISSÃO. O Acionista Vendedor pagará à Instituição Líder uma comissão de

coordenação (“Comissão de Coordenação”) e às corretoras que efetivamente adquirirem

Ações Leiloadas no Leilão uma comissão de colocação (“Comissão de Colocação”), num

montante agregado de 2,6% do preço de venda final de cada Ação Leiloada obtido no

Leilão multiplicado pela quantidade de Ações (de titularidade do Acionista Vendedor

apenas) efetivamente colocadas no Leilão (“Valor da Oferta”), sendo que:

a.

a Comissão de Coordenação será devida exclusivamente à Instituição Líder e será

de 1,8% do Valor da Oferta; e

b.

a Comissão de Colocação será devida às corretoras que efetivamente adquirirem

Ações Leiloadas no Leilão na proporção da efetiva colocação das Ações por cada

uma delas e seu valor total será de 0,8% do Valor da Oferta.

REEMBOLSO DE DESPESAS. O Acionista Vendedor reembolsará a Instituição Líder por toda

e qualquer despesa por ela incorrida com a preparação, estruturação e divulgação da

Distribuição Pública, conforme disposto no Contrato de Distribuição.

4.2.1 DESPESAS. As despesas mencionadas no item 4.2 acima incluem, sem limitação, as

relativas a: (i) publicações de editais, avisos e anúncios; (ii) registro da Distribuição

Pública na CVM; (iii) despesas com viagens; (iv) hospedagens; (v) custos incorridos com

os assessores jurídicos, locais e/ou internacionais, se for o caso, e/ou outros prestadores

de serviços contratados para assessorar o Acionista Vendedor e a Instituição Líder na

implementação da Distribuição Pública; e (vi) outras despesas administrativas necessárias

à implementação da Distribuição Pública (“Despesas”).

4.3

DEMONSTRATIVO DO CUSTO DA DISTRIBUIÇÃO PÚBLICA.

CUSTO DA DISTRIBUIÇÃO PÚBLICA

COMISSÕES E TAXAS

Comissão de Coordenação

Comissão de Colocação

Taxa de Registro na CVM

Outras Despesas Estimadas(2)

Total de Comissões e Taxa

MONTANTE (R$)

3.885.298,56

1.726.799,36

82.870,00

155.958,75

5.850.926,67

% EM RELAÇÃO AO VALOR TOTAL DA

DISTRIBUIÇÃO PÚBLICA(1)

1,80

0,80

0,04

0,07

2,71

(1) Considera apenas a colocação, pelo Preço Mínimo, das Ações Leiloadas de titularidade do Acionista

Vendedor e de titularidade dos Terceiros Vendedores que bloquearam suas Ações da Metalúrgica Gerdau até

3 de dezembro de 2004, inclusive.

(2) Inclui despesas com roadshow, consultores legais e outros custos arcados pelo Acionista Vendedor

CUSTO DA DISTRIBUIÇÃO PÚBLICA POR AÇÃO(1)

POR AÇÃO

PREÇO DE

DISTRIBUIÇÃO

(R$)

55,00

CUSTO DA

DISTRIBUIÇÃO

R$

1,4909

%

2,71

MONTANTE LÍQUIDO

PARA O ACIONISTA

VENDEDOR

53,5091

(1) Custo da Distribuição = R$5.850.926,67 = R$1,4909 por Ação Leiloada

Número de Ações Leiloadas: 3.924.544

4.4

PAGAMENTOS PELO ACIONISTA VENDEDOR. O pagamento da Comissão de Coordenação,

bem como da Comissão de Colocação e o reembolso da parcela das Despesas relativa ao

percentual das Ações Leiloadas de propriedade do Acionista Vendedor efetivamente

colocado pela Instituição Líder ou pela Pactual Corretora, será pago proporcionalmente

pelo Acionista Vendedor à Instituição Líder ou à Pactual Corretora, na Data da

Liquidação.

4.5

PAGAMENTO DE COMISSÃO E REEMBOLSO DE DESPESAS RELATIVOS ÀS OFERTAS

CONCORRENTES. As Corretoras Interferentes deverão efetuar os pagamentos e reembolsos

mencionados no item 3.5 acima na Data da Liquidação.

4.6

TAXA DE CORRETAGEM. A taxa de corretagem poderá ser livremente pactuada entre as

corretoras participantes do Leilão (sejam Corretoras Interferentes ou corretoras

compradoras) e os Terceiros Vendedores ou os compradores das Ações Leiloadas,

conforme o caso.

5.

FATORES DE RISCO

Antes de tomar uma decisão acerca da aquisição das Ações da Metalúrgica Gerdau, os potenciais

investidores devem considerar cuidadosamente todas as informações contidas neste Edital, bem

como as informações divulgadas pela Metalúrgica Gerdau para manter atualizado seu registro de

companhia aberta e, em especial, os riscos mencionados abaixo. Os negócios, a situação

financeira e os resultados das operações da Metalúrgica Gerdau podem ser adversas e

materialmente afetados por quaisquer desses riscos, que incluem os que podem afetar os negócios,

a situação financeira e os resultados das operações das sociedades que a Metalúrgica Gerdau

controla, direta ou indiretamente (Vide item 1.1.1 deste Edital). O preço de mercado das Ações da

Metalúrgica Gerdau pode cair devido a quaisquer destes riscos, sendo que há a possibilidade de

perda de parte ou de todo o seu investimento. Riscos adicionais, que são atualmente

desconhecidos ou irrelevantes, também podem ter um efeito adverso nos negócios da Metalúrgica

Gerdau e no investimento nas Ações da Metalúrgica Gerdau.

Os riscos indicados neste item 5 referem-se aos riscos que podem afetar a Metalúrgica Gerdau,

individualmente ou em conjunto com as sociedades por ela controladas, direta ou indiretamente,

notadamente a Gerdau S.A. (“Gerdau”), Gerdau Açominas S.A. (“Gerdau Açominas”) e Gerdau

Ameristeel Corporation (“Gerdau Ameristeel”).

Para os fins deste item 5, a indicação de que um risco, incerteza ou problema pode ter ou terá um

“efeito adverso relevante na Metalúrgica Gerdau” significa que o risco, incerteza ou problema

pode ter ou terá um efeito adverso relevante nos negócios, condição financeira, liquidez e

resultado das operações consolidadas da Metalúrgica Gerdau e das sociedades que controla, direta

ou indiretamente, e conseqüentemente, no valor das Ações da Metalúrgica Gerdau.

5.1

RISCOS RELACIONADOS A FATORES MACROECONÔMICOS

O Governo Federal exerceu e continua a exercer influência significativa sobre a economia

brasileira. Condições políticas e econômicas adversas podem acarretar um efeito adverso

para a Metalúrgica Gerdau.

O Governo Federal intervém freqüentemente na economia brasileira e, ocasionalmente, impõe

mudanças drásticas na política monetária, de crédito e fiscal, dentre outras. As ações do Governo

Federal para controlar a inflação e implementar outras políticas já incluíram, dentre outras

medidas, controle sobre preços e salários, desvalorização da moeda, controle de remessa de

capital, limite nas importações e o congelamento de contas correntes.

A Metalúrgica Gerdau não tem controle sobre as medidas e políticas que o Governo Federal pode

vir a adotar no futuro, e tampouco pode prevê-las. Os negócios, condições financeiras, resultados

operacionais e o preço das Ações da Metalúrgica Gerdau podem ser adversamente afetados por

tais intervenções, bem como por outros fatores econômicos, tais como:

variações cambiais;

aumentos na taxa de inflação;

políticas cambiais;

ausência de crescimento econômico interno;

instabilidade social;

diminuição de liquidez dos mercados domésticos de capital e de empréstimo;

racionamento de energia elétrica;

política monetária;

aumentos nas taxas de juros;

controles sobre importação e exportação;

política fiscal; e

outras questões políticas, diplomáticas, sociais e econômicas no Brasil ou que afetem o Brasil.

Medidas do governo brasileiro para manter a estabilidade econômica, bem como a especulação

sobre eventuais atos futuros do governo, podem gerar incertezas sobre a economia brasileira e

uma maior volatilidade no mercado de capitais doméstico, afetando adversamente os negócios, a

condição financeira e os resultados da Metalúrgica Gerdau.

O aumento da taxa de inflação e determinadas medidas do Governo Federal para combater

tal aumento podem ter efeitos adversos sobre a economia brasileira, o mercado de capitais

brasileiro, os negócios, as operações e o valor de mercado das Ações da Metalúrgica Gerdau.

Ao longo de sua história, o Brasil registrou taxas de inflação extremamente altas e determinadas

medidas do Governo Federal para combatê-la tiveram um impacto negativo e significativo sobre a

economia brasileira. De acordo com o Índice Nacional de Preços ao Consumidor, a taxa anual de

inflação, em 1993, chegou a 2.489,1%. Desde a introdução do Real, em julho de 1994, no entanto,

a inflação brasileira tem sido substancialmente menor do que em períodos anteriores. No entanto,

pressões inflacionárias persistem e as medidas adotadas para combater a inflação, bem como

especulação sobre tais medidas, geraram um clima de incerteza econômica no Brasil e

aumentaram a volatilidade do mercado de capitais brasileiro. A inflação anual apurada pelo Índice

Geral de Preços – Mercado (“IGP-M”) foi de 10,4%, 25,3% e 8,7% em 2001, 2002 e 2003,

respectivamente, e pelo Índice de Preços ao Consumidor Amplo (“IPCA”) foi de 7,7%, 12,5% e

9,3% em 2001, 2002 e 2003, respectivamente. No noves meses encerrados em 30 de setembro de

2004, o IGP-M apurado foi de 10,3% e o IPCA apurado no mesmo período foi de 5,5%.

Podem ocorrer aumentos relevantes da taxa de inflação no futuro que podem ter um efeito adverso

na Metalúrgica Gerdau. Os prestadores de serviço e os fornecedores da Metalúrgica Gerdau

podem ajustar seus preços em razão de aumentos da taxa de inflação no futuro, não sendo possível

à Metalúrgica Gerdau prever se será capaz de repassar o aumento dos custos para seus

consumidores no futuro, o que pode ter um efeito adverso na Metalúrgica Gerdau. Pressões

inflacionárias podem levar à intervenção do Governo Federal sobre a economia, incluindo a

implementação de políticas governamentais, que podem ter um efeito adverso na Metalúrgica

Gerdau.

A volatilidade do Real em relação ao dólar norte-americano e outras moedas pode ter um

efeito adverso na Metalúrgica Gerdau.

A moeda corrente brasileira tem sofrido freqüente desvalorização frente ao dólar norte-americano

e outras moedas durante as últimas quatro décadas. Durante este período, o Governo Federal

implementou diversos planos econômicos e utilizou diversas políticas cambiais, dentre as quais

desvalorizações repentinas, mini-desvalorizações periódicas (durante as quais a freqüência dos

ajustes variou de diária a mensal), controles cambiais e o sistema do mercado de câmbio flutuante.

Em determinados momentos, houve volatilidade significativa no valor do Real frente ao dólar

norte-americano e a outras moedas. Por exemplo, o Real desvalorizou-se 15,7% e 34,3% frente ao

dólar norte-americano em 2001 e 2002, respectivamente, tendo, por outro lado, valorizado-se

22,3% frente ao dólar norte-americano em 2003. Nos nove primeiros meses de 2004, o Real

valorizou-se em 1,06% frente ao dólar norte-americano, enquanto que, no mesmo período em

2003, o Real valorizou-se em 17,28% frente ao dólar norte-americano. Não podemos assegurar

que a desvalorização ou a valorização do Real não terá um efeito adverso para a Metalúrgica

Gerdau.

As desvalorizações do Real frente ao dólar norte-americano podem criar pressões inflacionárias

no Brasil, através do aumento, de modo geral, dos preços dos produtos importados, sendo

necessária, então, a adoção de políticas recessivas por parte do governo. Por outro lado, a

valorização do Real frente ao dólar norte-americano pode levar à deterioração das contas correntes

do país e da balança de pagamentos, bem como a um enfraquecimento no crescimento do produto

interno bruto gerado pela exportação. Os potenciais impactos da flutuação da taxa de câmbio e das

medidas que o Governo Federal pode vir adotar para estabilizar a taxa de câmbio são incertos.

Em 2003, aproximadamente 49% das vendas das controladas da Metalúrgica Gerdau no Brasil

foram destinadas para o mercado externo, sendo que as receitas destas vendas representaram

aproximadamente 30% de seu faturamento bruto consolidado no Brasil. Na hipótese de

valorização do Real frente ao Dólar, o preço dos produtos das controladas da Metalúrgica Gerdau

no Brasil pode tornar-se menos atrativo no mercado externo. Nesse caso, as controladas terão de

ajustar tais preços, o que pode ter um efeito adverso para a Metalúrgica Gerdau.

Eventos políticos, econômicos e sociais e a percepção de riscos em outros países, sobretudo

de economias emergentes e países para os quais o grupo Gerdau exporta, podem afetar

adversamente a economia brasileira e ter um efeito adverso para a Metalúrgica Gerdau.

O mercado de valores mobiliários de emissão de companhias brasileiras é influenciado pelas

condições econômicas e de mercado do Brasil e, em determinado grau, de outros países da

América Latina e de outras economias emergentes. Ainda que as condições econômicas sejam

diferentes em cada país, a reação dos investidores aos acontecimentos em um país pode levar o

mercado de capitais de outros países a sofrer flutuações. Eventos políticos, econômicos e sociais

em países de economia emergente, incluindo os da América Latina, têm afetado adversamente a

disponibilidade de crédito para empresas brasileiras no mercado externo, a saída significativa de

recursos do país e a diminuição na quantidade de moeda estrangeira investida no país.

Em 2001, por exemplo, após uma prolongada recessão seguida por instabilidade política, a

Argentina anunciou que não mais honraria o serviço de sua dívida pública. A situação na

Argentina afetou de maneira negativa a percepção dos investidores quanto aos valores mobiliários

de emissão de companhias brasileiras. Crises políticas ou econômicas que ocorrem na América

Latina têm um impacto sobre a percepção dos riscos inerentes a investimentos na região, incluindo

o Brasil.

Caso ocorram eventos políticos, econômicos e sociais em outros países de economia emergente

que afetem relativamente o país, pelas razões indicadas acima, isso poderá ter um efeito adverso

na Metalúrgica Gerdau.

5.2

RISCOS RELACIONADOS AO SETOR SIDERÚRGICO E À METALÚRGICA GERDAU

A natureza cíclica do setor siderúrgico pode ter um efeito adverso na Metalúrgica Gerdau

O setor siderúrgico como um todo possui natureza cíclica, em virtude dos períodos de crescimento

e declínio diretamente relacionados aos aumentos e diminuições da demanda e oferta das

siderúrgicas. A demanda por produtos de aço e, conseqüentemente o desempenho das companhias

siderúrgicas, são geralmente afetados por flutuações macroeconômicas mundiais, flutuações

cambiais, disponibilidade e preços de produtos alternativos e tendências de consumo de indústrias

consumidoras de aço, tais como automobilística, de construção civil e utilidades domésticas.

Historicamente, o aumento da oferta sem a contrapartida esperada por parte da demanda fez com

que os preços do aço no mercado internacional caíssem. Não há como assegurar que um novo

declínio dos preços no mercado internacional de produtos siderúrgicos não venha a ocorrer e a ter

um efeito adverso na Metalúrgica Gerdau.

Alterações nos preços e a redução do suprimento de sucata de aço podem afetar os custos de

produção e as margens operacionais do grupo Gerdau e, ato contínuo, os resultados da

Metalúrgica Gerdau.

O principal insumo metálico nas mini-usinas da Gerdau é a sucata ferrosa, utilizada nos fornos

elétricos, a qual contribuiu, em 2003, com 67,7% da produção consolidada de aço bruto da

Metalúrgica Gerdau. Também são importantes o ferro-gusa, o minério de ferro (utilizado nos

altos-fornos e na planta de redução direta) e o ferro-ligas. As usinas brasileiras normalmente

utilizam uma mistura de sucata e ferro-gusa devido ao rendimento mais baixo da sucata de aço no

Brasil. Já na América do Norte, geralmente, 100% do insumo utilizado pelas mini-usinas é sucata.

Embora internacionalmente os preços da sucata de aço sejam determinados pelo mercado interno

dos Estados Unidos, em função de ser o principal exportador de sucata, e da demanda nos países

importadores desta matéria-prima, no mercado brasileiro o preço é também determinado pela

demanda e fornecimento internos. O preço da sucata no Brasil varia de região para região,

dependendo da demanda regional e dos custos de transporte. A Gerdau Açominas, sociedade

controlada, indiretamente, pela Metalúrgica Gerdau, responsável, em 2003, por aproximadamente

55% de seu faturamento bruto consolidado (65% em nove meses de 2004) e 95% de seu resultado

líquido consolidado (63% em nove meses de 2004), é o maior consumidor de sucata no Brasil,

sendo atendida por mais de 4.000 fornecedores. Aumentos no preço da sucata e a falta desse

insumo podem afetar negativamente os custos de produção das unidades da Gerdau Açominas,

conseqüentemente reduzindo, caso não seja possível o repasse integral desse aumento aos clientes,

as suas margens operacionais e as da Metalúrgica Gerdau.

Alteração nos preços e a redução do suprimento de minério de ferro podem afetar os custos

de produção e as margens operacionais do grupo Gerdau e, ato contínuo, os resultados da

Metalúrgica Gerdau.

O minério de ferro utilizado pela Gerdau Açominas destina-se à produção de ferro-gusa nas

unidades de Barrão de Cocais e de Divinópolis, no Estado de Minas Gerais, e à produção de ferro

esponja na unidade Simões Filho, no Estado da Bahia. Essas três unidades foram responsáveis, em

2003, por 12,1% da produção consolidada de aço bruto da Metalúrgica Gerdau e por 20% da

produção das unidades brasileiras da Metalúrgica Gerdau.

A usina de Ouro Branco, por sua vez, utiliza o minério de ferro como seu principal insumo

metálico para a produção de aço. Essa usina contribui com 25,3% da produção consolidada de aço

bruto da Metalúrgica Gerdau. O minério de ferro, utilizado na granulometria fina, é transformado

em sinter na unidade de sinterização. Aumentos no preço do minério de ferro e a falta desse

insumo no mercado doméstico podem impactar negativamente o processo produtivo e as margens

das unidades consolidadas da Metalúrgica Gerdau.

A interrupção ou a falta de energia elétrica pode causar sérias conseqüências para o

processo produtivo nas aciarias de fornos elétricos das controladas da Metalúrgica Gerdau.

A produção de aço é um processo de consumo intensivo de energia elétrica, principalmente nas

aciarias que utilizam fornos elétricos, como são a maioria das usinas das controladas da

Metalúrgica Gerdau no Brasil e no exterior. A energia elétrica constitui um custo significativo no

processo produtivo das controladas da Metalúrgica Gerdau, assim como o consumo de gás natural,

que é utilizado em algumas usinas, principalmente para fins de reaquecimento no processo de

laminação. A interrupção ou racionamento do fornecimento de energia pode trazer graves

conseqüências para o processo produtivo nas aciarias da Gerdau que utilizam fornos elétricos, já

que essas unidades não contam com nenhuma forma alternativa de energia, tendo que reduzir sua

produção até a normalização do fornecimento.

Medidas restritivas para conter o comércio de produtos siderúrgicos podem afetar os

negócios da Metalúrgica Gerdau.

A Gerdau Açominas é uma produtora e fornecedora de produtos siderúrgicos para os mercados

doméstico e internacional. Exporta para diversos países, e, como conseqüência, sofre a

competição de outras siderúrgicas, além de algumas restrições periodicamente impostas pelos

países importadores, tais como quotas, sobretaxas ou aumentos nas tarifas de importação, que

podem afetar negativamente as exportações da Gerdau Açominas e o faturamento e resultado

consolidados da Metalúrgica Gerdau.

Apesar dos altos custos de frete associados ao transporte de produtos siderúrgicos, a Gerdau

Ameristeel e outros produtores norte-americanos vivenciaram, durante os últimos anos, uma

significativa competição de importações, e em alguns casos, com preços subsidiados. Muitas

vezes, o preço dessas importações era menor do que o custo de produção e o preço de exportação

dos produtos siderúrgicos norte-americanos, o que gerou um impacto negativo sobre os preços de

aços produzidos pelas empresas localizadas nos Estados Unidos, incluindo a Gerdau Ameristeel.

Por esta razão, o governo americano reagiu a essa situação, implementando medidas

administrativas a fim de restabelecer a situação econômica e permitir a recuperação da indústria

siderúrgica americana. Alterações futuras ou a eliminação de medidas protecionistas podem afetar

negativamente as sociedades controladas pela Metalúrgica Gerdau nos Estados Unidos e os

resultados consolidados da Metalúrgica Gerdau.

A Metalúrgica Gerdau poderá enfrentar dificuldades na integração das sociedades

adquiridas.

Durante os últimos anos, controladas da Metalúrgica Gerdau passaram por um processo de

expansão através de diversas operações, tais como (i) a aquisição da Ameristeel, em 1999, (ii) a

aquisição da parcela majoritária das ações da Açominas, em 2002, e (iii) a operação de reverse

takeover da Co-Steel, no Canadá, no final de 2002, que envolveu apenas a troca de capital social.

A integração dos negócios e oportunidades das unidades adquiridas pela Metalúrgica Gerdau ou

por uma de suas controladas envolve riscos. Tais riscos incluem a dificuldade de integração dos

novos negócios, gerência e operação de tais negócios e dos produtos e serviços das empresas já

existentes, assim como as despesas relacionadas a tal processo de integração, que podem incluir

itens não previstos e que sejam necessários para que tal integração seja alcançada. A finalização

das transações e a integração exigida necessitam de um substancial de tempo por parte da

administração da Metalúrgica Gerdau e suas controladas. O fato de que a atenção da

administração pode ser desviada dos negócios já existentes, somado a problemas que podem

surgir em conexão com a integração das operações, pode ter um efeito adverso para a Metalúrgica

Gerdau.

Custos relacionados ao cumprimento da legislação ambiental podem aumentar caso tal

legislação torne-se mais exigente.

As plantas industriais das sociedades controladas pela Metalúrgica Gerdau estão sujeitas a

diversas leis e regulamentos federais, estaduais e municipais, bem como a diversas exigências de

funcionamento atinentes à proteção da saúde e do meio ambiente. Caso a legislação ambiental

venha a se tornar mais severa, os dispêndios para a aquisição de imobilizado pelas controladas da

Metalúrgica Gerdau, bem como os custos para o atendimento dessa legislação poderão aumentar

no futuro e ter um efeito adverso para a Metalúrgica Gerdau.

5.3

FATORES DE RISCOS DAS AÇÕES DA METALÚRGICA GERDAU

A capacidade da Metalúrgica Gerdau de distribuir dividendos está sujeita a limitações.

O recebimento, pelos acionistas da Metalúrgica Gerdau, de dividendos depende do valor do

dividendo obrigatório definido no estatuto social, da existência de condição financeira compatível

com a distribuição de tais dividendos, de acordo com a Lei das Sociedades por Ações, e da

decisão dos acionistas da Metalúrgica Gerdau.

Além disso, pelo fato de a Metalúrgica Gerdau ser uma empresa holding, sem geração de receitas

operacionais, somente será capaz de distribuir dividendos aos seus acionistas se receber

dividendos das sociedades que controla.

A venda de um número significativo das Ações da Metalúrgica Gerdau após a conclusão da

Distribuição Pública pode afetar de maneira adversa o seu preço.

A venda, pelos acionistas da Metalúrgica Gerdau, de uma quantidade significativa de ações na

Bovespa após a conclusão da Distribuição Pública, ou a percepção de que isso possa vir a

acontecer, pode afetar de maneira adversa o preço de mercado das Ações da Metalúrgica Gerdau.

A Metalúrgica Gerdau continuará a ser controlada pelo Acionista Vendedor, cujos

interesses podem diferir dos interesses dos demais acionistas.

Após a conclusão da Distribuição Pública, o Acionista Vendedor possuirá, direta, indiretamente

ou por acordo de voto, ações representativas, em conjunto, de aproximadamente 62% do capital

votante da Metalúrgica Gerdau.

Enquanto o Acionista Vendedor controlar, direta, indiretamente ou por acordo de voto, a

Metalúrgica Gerdau, ele terá o direito de, sem que seja necessário o consentimento dos demais

acionistas:

eleger a maioria do conselho de administração e destituir conselheiros;

controlar a administração e as políticas;

determinar as estratégias de grande parte das operações societárias ou de outras matérias

submetidas à apreciação dos acionistas, inclusive fusões, consolidações e a venda da totalidade

ou de parte substancial dos ativos;

determinar políticas de distribuição de dividendos, respeitado o dividendo mínimo obrigatório

previsto em lei.

O interesse do Acionista Vendedor pode diferir daquele dos demais acionistas da Metalúrgica

Gerdau.

A Metalúrgica Gerdau poderá precisar de recursos adicionais no futuro, que poderão ser

obtidos através de aumento de capital. A obtenção de recursos adicionais por esse meio

poderá diluir sua participação no capital social da Metalúrgica Gerdau.

A Metalúrgica Gerdau poderá precisar obter recursos adicionais e, na hipótese de financiamentos

públicos ou privados realizados através de dívida não estarem disponíveis ou caso assim decidam

os acionistas, recursos adicionais poderão ser obtidos através de aumento de seu capital social.

Qualquer recurso adicional obtido através do aumento de capital da Metalúrgica Gerdau poderá

diluir sua participação, dependendo do preço de emissão.

6.

IDENTIFICAÇÃO DOS ADMINISTRADORES, CONSULTORES E AUDITORES

Encontram-se a seguir os dados da Metalúrgica Gerdau, seus administradores e auditores, bem

como dos consultores contratados para a Distribuição Pública.

6.1.

METALÚRGICA GERDAU

Metalúrgica Gerdau S.A.

Avenida Farrapos, 1811

Porto Alegre – RS

Sr. Osvaldo Burgos Schirmer

Vice-Presidente Executivo e Diretor de Relações com Investidores

Tel: (51) 3323-2657

E-mail: [email protected]

6.2.

INSTITUIÇÃO LÍDER

Banco Pactual S.A.

Praia de Botafogo nº 501 – 6º andar

Rio de Janeiro – RJ

Sr. Rodolfo Riechert

Responsável pela Área de Mercado de Capitais

Tel.: 21 2514-9600

E-mail: riechert @pactual.com.br

6.3.

INSTITUIÇÕES SUBCONTRATADAS

ABN Amro Real Corretora de Câmbio e Valores Mobiliários S.A.

Avenida Paulista nº 1374, 5º andar

São Paulo – SP

Sr. Marc Helder Olichon

Diretor de Mercados

Tel: 11 3174.2160

E-mail: [email protected]

Banco Bradesco S.A.

Cidade de Deus, s/nº, Vila Yara

OSASCO – SP

Srª Keite Bianconi

Gerente de Distribuição

Tel: 11 2178-4805

E-mail: [email protected]

Banco Itaú BBA S.A.

Praça Alfredo Egydio de Souza Aranha nº 100 - Torre Conceição - 9º andar

São Paulo - SP

Sr. Pedro Henrique Giavina Bianchi

Gerente de Mercado de Capitais

Tel: 11 3708-8162

E-mail: [email protected]

Banco Santander Brasil S.A.

Rua Amador Bueno, 474 – 3º andar – bloco C

Sr. Enrico Carbone

Vice Presidente de Departamento Mercado de Capitais

Tel: 11 5538-6937

E-mail: [email protected]

BB Banco de Investimento S.A.

Setor Bancário Sul, quadra 1, bloco G, lote 32, 24º andar (parte)

Brasília - DF

Sr. Alexandre Wanzeller Casali

Gerente de Divisão

Tel: 11 3808-2742

E-mail: [email protected]

Credit Suisse First Boston S.A. Corretora de Títulos e Valores Mobiliários

Avenida Brigadeiro Faria Lima nº 3064 - 13º andar

São Paulo - SP

Sr. Milena Aloisi

Área de Corretagem

Tel: 11 3841-6263

E-mail: [email protected]

6.4.

CONSULTOR LEGAL E AUDITORES

(i)

Consultor da Metalúrgica Gerdau, do Acionista Vendedor e da Instituição Líder

Machado, Meyer, Sendacz e Opice – Advogados

Rua da Consolação nº 247 - 4º andar

São Paulo – SP

Tel: (55) (11) 3150-7000

(ii)

Auditores da Metalúrgica Gerdau

PricewaterhouseCoopers Auditores Independentes

Rua Mostardeiro no 800 – 8o e 9o andares

Porto Alegre - RS

Tel: (51) 3378-1700

6.5

RELACIONAMENTO DO ACIONISTA VENDEDOR E DA METALÚRGICA GERDAU COM A

INSTITUIÇÃO LÍDER E COM AS INSTITUIÇÕES SUBCONTRATADAS. O Acionista Vendedor e a

Metalúrgica Gerdau mantêm relações comerciais com a Instituição Líder, com a qual

realizam operações financeiras habituais.

6.6

DECLARAÇÃO. O Acionista Vendedor e a Instituição Líder atestam a veracidade das

informações contidas neste Edital e as constantes do registro de companhia aberta da

Metalúrgica Gerdau, observado, contudo, que a declaração e a extensão da

responsabilidade a ser incorrida pela Instituição Líder resultante desta declaração é

limitada pela assunção de que a Instituição Líder recebeu da Metalúrgica Gerdau e do

Acionista Vendedor toda informação julgada necessária à realização desta Distribuição

Pública e à tomada de decisão de investimento pelos investidores.

7.

OUTRAS INFORMAÇÕES

7.1

REGISTRO DE COMPANHIA ABERTA. O registro da Metalúrgica Gerdau como companhia

aberta encontra-se atualizado junto à CVM.

7.2

INFORMAÇÕES RELATIVAS À METALÚRGICA GERDAU E À DISTRIBUIÇÃO PÚBLICA.

Encontram-se à disposição dos interessados (a) as informações do registro de companhia

aberta da Metalúrgica Gerdau (i) no Departamento de Relações com Investidores da

Metalúrgica Gerdau, localizado na Avenida Farrapos nº 1811, na Cidade de Porto Alegre,

Estado do Rio Grande do Sul e cujo telefone para contato é (51) 3323-2703, (ii) no site da

Metalúrgica Gerdau na Internet (www.gerdau.com.br), (iii) na sede da CVM, localizada na

Rua Sete de Setembro nº 111, 27° andar, na Cidade do Rio de Janeiro, Estado do Rio de

Janeiro, (iv) no site da CVM na Internet (www.cvm.gov.br), (v) na sede da Bovespa,

localizada na Rua XV de Novembro nº 275, na Cidade de São Paulo, Estado de São Paulo,

(vi) no site da Bovespa (www.bovespa.com.br), (vii) no escritório da Instituição Líder,

localizado na Praia de Botafogo nº 501, 6º andar, na Cidade do Rio de Janeiro, Estado do

Rio de Janeiro, e cujo telefone para contato é (21) 2514-9797, (viii) no site da Instituição

Líder na Internet (www.pactual.com.br) e (b) maiores informações sobre a Distribuição

Pública nos locais indicados nos itens (i), (ii), (iii), (iv), (vii) e (viii) da letra (a) acima.

7.3

RECOMENDAÇÃO. O Acionista Vendedor e a Instituição Líder recomendam fortemente

que, antes de tomar uma decisão de investimento relativa às Ações da Metalúrgica

Gerdau, os Investidores leiam atentamente os fatores de risco mencionados no item 5

acima e as informações de registro de companhia aberta da Metalúrgica Gerdau.

7.4

REGISTRO NA CVM. APROVAÇÃO DA BOVESPA. A presente Distribuição Pública foi

submetida à CVM e nela registrada sob o nº CVM/SRE/SEC/2004/011, em 8 de dezembro

de 2004. Este Edital e a realização do Leilão foram aprovados pela BOVESPA.

“Este anúncio é de caráter exclusivamente informativo, não se tratando de oferta de venda

de valores mobiliários.”

Anúncio de Encerramento de Distribuição Pública Secundária de

Ações Ordinárias de Emissão da

METALÚRGICA GERDAU S.A.

Companhia Aberta

CNPJ/MF n.º 92.690.783/0001-09

Avenida Farrapos nº 1811

Porto Alegre - RS

Instituição Líder

Instituições Subcontratadas

A Gersul Empreendimentos Imobiliários Ltda. (“Acionista Vendedor”), a Metalúrgica Gerdau

S.A. (“Companhia”) e o Banco Pactual S.A. (“Instituição Líder”) comunicam o encerramento da

distribuição pública secundária de 1.604.838 ações ordinárias, escriturais, sem valor nominal, de

emissão da Companhia, livres e desembaraçadas de quaisquer ônus ou gravames (“Ações da

Metalúrgica Gerdau”), realizada no Brasil (“Distribuição Pública”).

AS AÇÕES DA METALÚRGICA GERDAU FORAM DISTRIBUÍDAS AO PÚBLICO AO PREÇO DE

R$55,00, REPRESENTANDO 1,92% DO CAPITAL SOCIAL DA COMPANHIA NESTA DATA,

PERFAZENDO O TOTAL DE

R$ 88.266.090,00

A DISTRIBUIÇÃO PÚBLICA FOI APROVADA EM REUNIÃO DE DIRETORIA DO ACIONISTA

VENDEDOR, REALIZADA EM 17 DE NOVEMBRO DE 2004.

A INSTITUIÇÃO FINANCEIRA CONTRATADA PARA PRESTAÇÃO DE SERVIÇOS DE

ESCRITURAÇÃO DAS AÇÕES É O BANCO ITAÚ S.A.

A DISTRIBUIÇÃO PÚBLICA SECUNDÁRIA FOI PREVIAMENTE SUBMETIDA À COMISSÃO DE VALORES

MOBILIÁRIOS E REGISTRADA SOB O N.O CVM/SRE/SEC/2004/011, EM 8 DE DEZEMBRO DE 2004.

OS DADOS FINAIS DE DISTRIBUIÇÃO DA DISTRIBUIÇÃO PÚBLICA ESTÃO INDICADOS NO

QUADRO ABAIXO:

Tipo de Investidor

Pessoas físicas...................................................................

Clubes de investimento .....................................................

Fundos de investimento ....................................................

Entidades de previdência privada .....................................

Companhias seguradoras ..................................................

Investidores estrangeiros ..................................................

Instituições intermediárias participantes do consórcio de

distribuição .......................................................................

Instituições financeiras ligadas à Companhia,

coordenadores da oferta brasileira, coordenadores

contratados e/ou corretoras consorciadas..........................

Demais instituições financeiras ........................................

Demais pessoas jurídicas ligadas à Companhia,

coordenadores da oferta brasileira, coordenadores

contratados e/ou corretoras consorciadas..........................

Demais pessoas jurídicas ..................................................

Sócios, administradores, empregados, prepostos e demais

pessoas ligadas à Companhia, coordenadores da oferta

brasileira, coordenadores contratados e/ou corretoras

consorciadas......................................................................

Outros ...............................................................................

Total Distribuição Pública .............................................

Número de

Adquirentes

66

11

27

1

0

7

Quantidade de Ações

61.538

146.500

846.900

500

0

455.800

0

0

2

0

1.400

0

0

5

0

92.200

0

0

119

0

0

1.604.838

COMISSÃO DE VALORES MOBILIÁRIOS DOS ESTADOS UNIDOS

(U.S. SECURITIES AND EXCHANGE COMMISSION)

Washington, D.C. 20549

FORMULÁRIO 20-F

[ ]

DECLARAÇÃO DE REGISTRO CONFORME A SEÇÃO 12(b) OU (g)

DO DECRETO DE VALORES MOBILIÁRIOS DE 1934 (SECURITIES EXCHANGE ACT OF 1934)

OU

[X]

RELATÓRIO ANUAL CONFORME A SEÇÃO 13 OU 15 (d)

DO DECRETO DE VALORES MOBILIÁRIOS DE 1934 (SECURITIES EXCHANGE ACT OF 1934)

Para o ano fiscal encerrado em 31 de dezembro de 2003

Número do arquivo: 1-14878

GERDAU S.A.

(Nome Exato do Inscrito Conforme consta em seus Estatutos)

República Federativa do Brasil

(Jurisdição da Incorporação ou Organização)

N/D

(Tradução para inglês do nome do Inscrito)

Av. Farrapos 1811

Porto Alegre, Rio Grande do Sul - Brasil CEP 90220-005

(Endereço da sede) (Código postal)

Ações registradas conforme a Seção 12(b) do Decreto:

Título de Cada Classe

Nome das Bolsas nas quais a

Ação está Registrada

Ações Preferenciais, sem valor nominal por ação,

cada uma representada por um American Depositary Share (ADS)

New York Stock Exchange

Ações registradas conforme a Seção 12(g) do Decreto:

Nenhuma

Ações para as quais há obrigatoriedade de relatório conforme a Seção 15(d) do Decreto:

Nenhuma

O número total de ações emitidas em cada classe de ações da GERDAU S.A. em 31 de dezembro de 2003 era:

51,468,224 Ações Ordinárias, sem valor nominal por ação

96,885,787 Ações Preferenciais, sem valor nominal por ação

Favor indicar se o Inscrito (1) submeteu todos os relatórios exigidos conforme a Seção 13 ou 15(d) do

Decreto de Valores Mobiliários de 1934 durante os 12 meses imediatamente anteriores (ou durante períodos mais

curtos nos quais foi exigido do Inscrito que submetesse tais relatórios), e (2) esteve sujeito a submeter tais relatórios

nos últimos 90 dias. Sim X Não

Favor indicar qual dos itens de demonstrativos financeiros o Inscrito optou por utilizar Item 17

X .

Item 18

SUMÁRIO

Página

INTRODUÇÃO ................................................................................................................................................

3

PARTE I ...........................................................................................................................................................

ITEM 1. IDENTIFICAÇÃO DOS ADMINISTRADORES E CONSULTORES ..............................

ITEM 2. ESTATÍSTICAS E PREVISÃO DE CRONOGRAMA ......................................................

ITEM 3. INFORMAÇÕES IMPORTANTES ....................................................................................

ITEM 4. INFORMAÇÕES SOBRE A COMPANHIA ......................................................................

ITEM 5. REVISÃO FINANCEIRA E OPERACIONAL E PERSPECTIVAS ..................................

ITEM 6. CONSELHEIROS, ADMINISTRADORES E EMPREGADOS ........................................

ITEM 7. PRINCIPAIS ACIONISTAS E TRANSAÇÕES COM PARTES

RELACIONADAS .......................................................................................................................

ITEM 8. INFORMAÇÕES FINANCEIRAS .....................................................................................

ITEM 9. OFERTA E LISTAGEM DE AÇÕES .................................................................................

ITEM 10. INFORMAÇÕES ADICIONAIS ......................................................................................

ITEM 11. DIVULGAÇÃO DE INFORMAÇÕES QUANTITATIVAS E QUALITATIVAS SOBRE

RISCOS DE MERCADO ..................................................................................................

ITEM 12. DESCRIÇÃO DE OUTROS TIPOS DE CAPITAL .........................................................

ITEM 13. DESCUMPRIMENTO DE CLÁUSULAS, DIVIDENDOS ATRASADOS E

INADIMPLÊNCIA .......................................................................................................................

4

4

4

4

8

31

42

PARTE II ..........................................................................................................................................................

ITEM 14. MODIFICAÇÕES RELEVANTES DOS DIREITOS DOS DETENTORES DE

TÍTULOS E UTILIZAÇÃO DE RECURSOS ..............................................................................

ITEM 15. CONTROLES E PROCEDIMENTOS DE DIVULGAÇÃO ............................................

ITEM 16. ESPECIALISTA EM FINANÇAS DO COMITÊ DE AUDITORIA ................................

73

PARTE III ........................................................................................................................................................

ITEM 17. DEMONSTRAÇÕES FINANCEIRAS .............................................................................

ITEM 18. DEMONSTRAÇÕES FINANCEIRAS .............................................................................

ITEM 19. DEMONSTRAÇÕES FINANCEIRAS E ANEXOS ........................................................

77

77

77

77

CERTIFICAÇÃO DO CEO E CFO

49

50

55

60

71

73

73

74

74

74

INTRODUÇÃO

Salvo se indicado, todas as referências contidas neste documento (i) a “Companhia” ou “Gerdau”, são

referências à Gerdau S.A., uma empresa constituída sob as leis da República Federativa do Brasil (“Brasil”) e suas

subsidiárias consolidadas, (ii) a “Açominas” é a Aço Minas Gerais S.A. – Açominas antes de novembro de 2003

quando foi realizada a reestruturação corporativa na qual todos os ativos operacionais e passivos da Gerdau S.A. no

Brasil passaram para a Açominas, que foi renomeada para Gerdau Açominas S.A., (iii) to “Gerdau Açominas” is to

Gerdau Açominas S.A. after November 2003 and to Açominas before such date, (iii) as referências a “Ações

Preferenciais” e “Ações Ordinárias” dizem respeito aos títulos preferenciais e ordinários autorizados e em circulação

da Companhia, todas sem valor nominal. Todas as referências contidas neste documento a “real”, “reais” ou “R$” são

referências ao real brasileiro, moeda oficial do Brasil. Todas as referências a (i) “dólares americanos”, “dólares”

“US$” ou “$” são referências a dólares dos Estados Unidos, (ii) “dólares canadenses” ou “Cdn$” se referem a dólares

do Canadá, (iii) “bilhões”, são milhares de milhões, (iii) “km”, são quilômetros, e (iv) “toneladas” expressam

toneladas métricas.

A Companhia elaborou as demonstrações financeiras consolidadas incluídas neste documento em

conformidade com os princípios de contabilidade geralmente aceitos nos Estados Unidos (“US GAAP”). Os

investimentos na Sipar Aceros S.A., na Argentina (investimento de 38%), os investimentos na Gallatin Steel Co.,

Bradley Steel Processor e MRM Guide Rail nos Estados Unidos, onde a Gerdau Ameristeel detém 50% do capital

total destas empresas, os investimentos na Amacero Industrial y Comercial Limitada no Chile, onde a Gerdau detém

50% de participação no capital total e o investimento na Dona Francisca Energética S.A. onde a Gerdau detém

51,82% de participação no Brasil, não foram consolidados e sim contabilizados mediante o método de equivalência

patrimonial nos demonstrativos consolidados.

Salvo se indicado, todas as informações neste Formulário Anual de Informações tem como data base 31 de

dezembro de 2003. Alterações subseqüentes estão descritas no Item 8 – Alterações significativas.

RESSALVA RELATIVA A DECLARAÇÕES PROSPECTIVAS

As declarações feitas neste relatório anual com respeito aos planos, estimativas, estratégias e

convicções atuais da Companhia e outras declarações que não sejam fatos históricos são declarações

prospectivas sobre o desempenho futuro da Companhia. Declarações prospectivas incluem, mas não se

limitam a, aquelas que utilizam termos como “acreditar”, “esperar”, “plano”, “estratégia”, “perspectivas”,

“prever”, “estimar”, “projetar”, “antever”, “poderá” e palavras com significados semelhantes em conexão com

uma discussão sobre operações futuras ou desempenho financeiro. Periodicamente, declarações prospectivas

orais ou escritas também podem ser incluídas em outros materiais divulgados ao público. Essas declarações

são baseadas em pressuposições e convicções da administração tendo em vista as informações atualmente

disponíveis. A Companhia recomenda prudência em relação a tais declarações, já que inúmeros riscos e

incertezas significativos poderiam gerar diferenças relevantes entre os resultados de fato e aqueles discutidos

em declarações prospectivas, de forma que não é aconselhável confiar excessivamente nessas declarações.

Além disso, não é aconselhável depender de qualquer obrigação por parte da Companhia de atualizar ou

revisar quaisquer declarações prospectivas, seja como resultado de novas informações, eventos futuros ou

outras circunstâncias. A Companhia não assume tal obrigação. Os riscos e incertezas que podem afetar a

Companhia incluem, mas não estão limitados a (i) condições econômicas em geral nos mercados da

Companhia, especialmente níveis de despesas; (ii) taxas de câmbio, especialmente entre o real e o dólar dos

Estados Unidos ou outras moedas nas quais a Companhia faz vendas significativas ou na qual seus ativos e

passivos são denominados; e (iii) o desfecho de contingências.

PART I

ITEM 1.

IDENTIFICAÇÃO DOS ADMINISTRADORES E CONSULTORES

Não aplicável, uma vez que a Companhia está preenchendo este formulário 20-F como um relatório anual.

ITEM 2.

ESTATÍSTICAS E PREVISÃO DE CRONOGRAMA

Não aplicável, uma vez que a Companhia está preenchendo este formulário 20-F como um relatório anual.

ITEM 3.

INFORMAÇÕES IMPORTANTES

A. DADOS FINANCEIROS SELECIONADOS

Apresentação pelos princípios contábeis (GAAP) americanos

As informações financeiras selecionadas referentes à Companhia, incluídas na tabela a seguir, devem ser

lidas em conjunto com as demonstrações financeiras da Companhia baseadas nos princípios contábeis (GAAP)

americanos, pelos quais são inteiramente qualificadas. Essas informações também devem ser lidas em conjunto com o

item “Perspectivas e Revisão Operacional e Financeira”, que consta em outra parte do presente documento. Os dados

financeiros consolidados referentes à Companhia em 31 de dezembro de 2003, 2002, 2001, 2000 e 1999 são

originários das demonstrações financeiras baseadas nos princípios contábeis americanos.

Demonstração dos resultados:

Receita líquida

Custo das vendas

Lucro bruto

Despesas com vendas e marketing

Despesas gerais e administrativas

Lucro operacional

Despesas financeiras e perdas cambiais

Receitas financeiras

Outras receitas/despesas não-operacionais

Equivalência patrimonial sobre empresas nãoconsolidadas

Lucro antes de impostos e participação dos

minoritários

Provisão para imposto de renda:

Corrente

Diferido

Lucro antes da participação dos minoritários

Participação dos minoritários

Lucro líquido disponível para acionistas ordinários

e preferenciais

Lucro básico por ação (i)

Ordinária

Preferencial

Receita diluída por ação (i)

Ordinária

Preferencial

Dividendos pagos por ação (i)

Ordinária

Preferencial

Número de ações ordinárias em circulação no final

do ano (ii)

Número de ações preferenciais em circulação no

final do ano (ii)

(i)

2003

4.530.969

(3.445.564)

1.085.405

(146.388)

(241.854)

697.163

(254.763)

62.036

(824)

22.062

Para os anos encerrados em 31 de dezembro de

(em milhares de dólares americanos)

2002

2001

2000

3.264.926

2.401.138

2.771.376

(2.349.636)

(1.722.228)

(2.059.015)

915.290

678.910

712.361

(112.645)

(105.801)

(112.195)

(221.895)

(181.108)

(213.143)

580.750

392.001

387.023

(424.147)

(238.269)

(243.477)

100.350

55.002

57.324

(18.178)

(7.853)

2.165

(10.057)

18.324

33.962

1999

1.760.693

(1.141.076)

619.617

(86.007)

(157.755)

375.855

(222.414)

64.166

5.196

(4.903)

525.674

228.718

219.205

236.997

217.900

(87.812)

121.925

559.787

(49.623)

(27.065)

20.507

222.160

9.667

(40.981)

(13.666)

164.558

2.795

(36.725)

(8.899)

191.373

(2.815)

(17.456)

(3.080)

197.364

328

510.164

231.827

167.353

188.558

197.692

1,72

1,72

0,78

0,78

0,53

0,59

0,60

0,66

0,64

0,69

1,72

1,72

0,78

0,78

0,53

0,59

0,60

0,65

0,64

0,68

0,40

0,40

0,26

0,26

0,23

0,25

0,21

0,23

0,18

0,19

102.936.448

102.936.448

102.393.253

102.393.253

102.393.253

193.771.574

193.771.574

193.685.184

193.685.184

193.685.184

As informações por ação foram elaboradas retroativamente para refletir, em todos os períodos

apresentados, o efeito de: (a) o desdobramento (split) de cada ação em 2, aprovado em abril de 2000, (b)

o bônus de 3 ações para cada 10 aprovado em abril de 2003, (c) o agrupamento de 1.000 para 1

(ii)

aprovado em abril de 2003, e (d) bonificação de 1 nova ação para cada 1 ação existente, aprovado em

abril de 2004 .

A informação expressa em quantidade de ações se refere à posição no final de cada ano e foi modificada

para refletir a mudança no número de ações resultante das decisões indicadas em (i) acima.

Balanço Patrimonial:

Caixa

Caixa restrito

Aplicações financeiras

Capital circulante líquido (1)

Imobilizado

Ativo total

Financiamentos de curto prazo

Financiamentos de longo prazo menos parcela

circulante

Financiamento de longo prazo com a controladora

Debêntures – curto prazo

Debêntures – longo prazo

Patrimônio líquido

Capital

2002

92.504

1.935

236.137

300.670

2.304.158

4.770.834

798.496

1.132.429

1.048

155.420

1.403.063

982.601

Em 31 de dezembro de

(em milhares de dólares americanos)

2001

2000

1999

40.457

27.832