FF-P0001

Publicação: 09/2005

Revisão: 06/2012

STAM e KCAM: A crise da marcação a mercado

Marcelo Guterman1

Terça-feira, 19 de fevereiro de 2002. A diretoria da Keep Cool Asset Management (KCAM) está

reunida há mais de três horas, estudando a Circular 3.086, emitida pelo Banco Central na sexta-feira anterior e modificada na segunda-feira seguinte (anexo 1), e discutindo o que fazer com os

fundos DI administrados pela empresa.

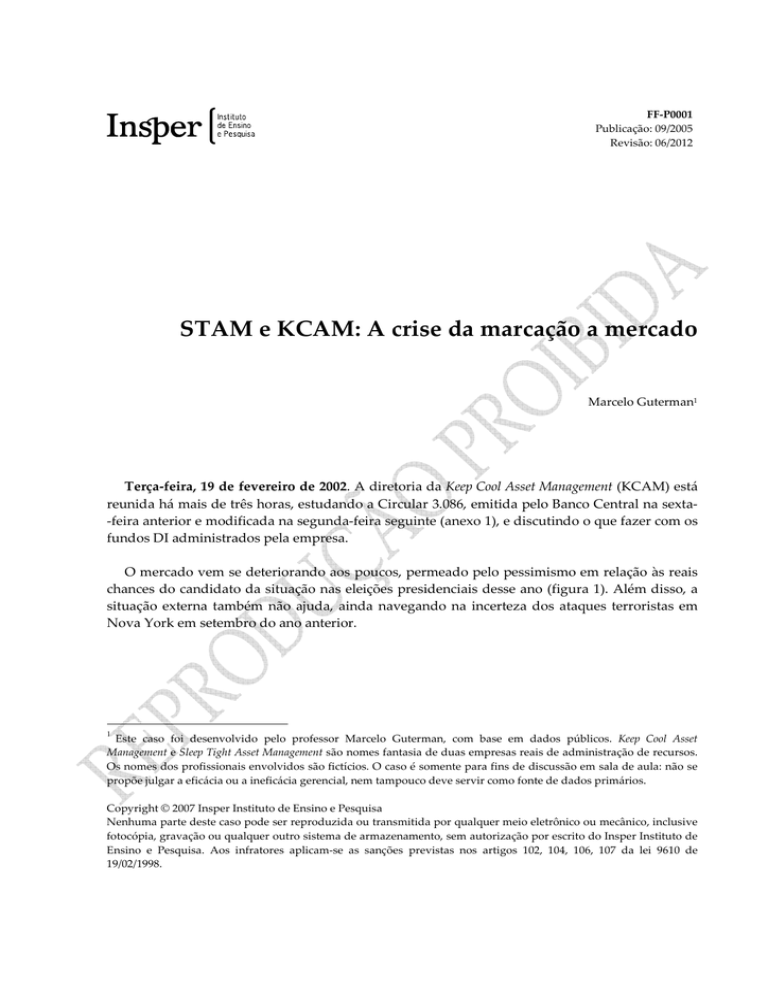

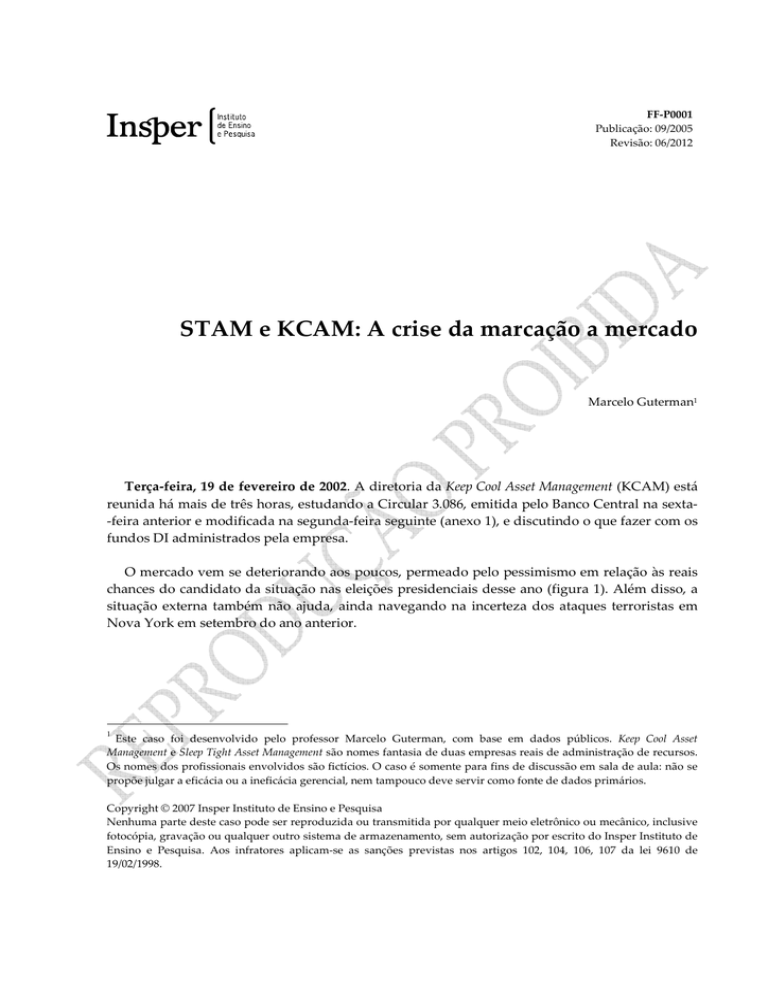

O mercado vem se deteriorando aos poucos, permeado pelo pessimismo em relação às reais

chances do candidato da situação nas eleições presidenciais desse ano (figura 1). Além disso, a

situação externa também não ajuda, ainda navegando na incerteza dos ataques terroristas em

Nova York em setembro do ano anterior.

1

Este caso foi desenvolvido pelo professor Marcelo Guterman, com base em dados públicos. Keep Cool Asset

Management e Sleep Tight Asset Management são nomes fantasia de duas empresas reais de administração de recursos.

Os nomes dos profissionais envolvidos são fictícios. O caso é somente para fins de discussão em sala de aula: não se

propõe julgar a eficácia ou a ineficácia gerencial, nem tampouco deve servir como fonte de dados primários.

Copyright © 2007 Insper Instituto de Ensino e Pesquisa

Nenhuma parte deste caso pode ser reproduzida ou transmitida por qualquer meio eletrônico ou mecânico, inclusive

fotocópia, gravação ou qualquer outro sistema de armazenamento, sem autorização por escrito do Insper Instituto de

Ensino e Pesquisa. Aos infratores aplicam-se as sanções previstas nos artigos 102, 104, 106, 107 da lei 9610 de

19/02/1998.

FF-P0001

Márcio Batista, diretor jurídico da KCAM e um advogado com experiência de 15 anos no

mercado financeiro, explica que a circular é muito clara: para fundos não exclusivos, todos os

títulos e operações devem ser marcados a mercado (artigo 3o). A metodologia a ser utilizada está

claramente definida nos itens I a IV do mesmo artigo. A marcação deve ser implementada até o

dia 30 de junho. Douglas Oliveira, o risk officer, responsável pela metodologia de marcação a

mercado na empresa, chama a atenção, por outro lado, para o artigo 5o, que define a

contabilização de operações de hedge. Essas operações poderiam ser contabilizadas pro rata dia

útil. A interpretação de Douglas, não contestada por Batista, era de que isso significava que um

título casado com um derivativo poderia ser contabilizado como um “pacote”, pelo seu valor de

aquisição mais a taxa de juros pactuada (contabilização pela curva do papel).

Aproximadamente 50% da carteira dos fundos DI da instituição era formada pelo que se

convencionou chamar de “pacotes cambiais”, operações de NTN-Ds com swap para DI (tabela

1a). Estava aí a saída, comemorou Silas Alvarado, o diretor de vendas, muito preocupado com o

impacto que a marcação a mercado poderia ter sobre a performance dos fundos DI. O ponto

central da questão era que esses pacotes, adquiridos da tesouraria do banco desde 101% até

110% do CDI2, tinham sido leiloados no dia anterior pelo Banco Central a uma taxa equivalente

a 115% do CDI3. A BM&F já havia chamado margem adicional como garantia aos swaps para

DI’s ali registrados 4 . A saída, comemorada por Silas, era continuar contabilizando esses

“pacotes” pelo seu preço pactuado, e não pelo valor de mercado.

Por outro lado, Alberto Gliter, compliance officer recém-transferido do departamento de

auditoria do banco, ao qual a Keep Cool estava ligada, não estava nem um pouco confortável com

essa situação: apesar da legislação deixar essa brecha, o quadro poderia se tornar insustentável

se os preços dos títulos e “pacotes” continuassem a se deteriorar. A diferença entre o preço de

contabilização e o preço de mercado abriria um rombo nos fundos, que acabaria por ser pago

pelos cotistas que não resgatassem até o dia 30 de junho, data limite para aplicação das novas

regras. Além disso, a instituição não adotava a marcação a mercado sequer para os títulos mais

líquidos, como as LFT’s. Os títulos de dois anos estavam sendo negociados à SELIC mais 0,34%

ao ano, contra uma taxa de SELIC mais 0,26% ao ano no início de 20025 . A exposição foi

interrompida por Douglas, que expôs o racional por trás da não marcação das LFT’s: essa seria

uma introdução inútil de volatilidade no fundo, uma vez que essas oscilações são naturais e de

curta duração e os preços acabam por retornar aos seus antigos patamares em pouco tempo.

Silas acenava com a cabeça, concordando enfaticamente.

Fonte: Valor Econômico, Mara Luquet, 29/01/02.

Fonte: Valor Econômico, Mara Luquet/Catherine Vieira, 19/02/02.

4 Fonte: Valor Econômico, Mara Luquet, 18/02/02.

5 Fonte: Site do Tesouro Nacional.

2

3

2

FF-P0001

Além disso, completou Silas, os resgates dos fundos estavam, por ora, restritos aos grandes

investidores. Ele tinha receio que um aumento da volatilidade pudesse gerar pânico entre os

pequenos investidores, causando uma fuga em massa desse tipo de investimento. Do alto de

seus 20 anos de experiência no mercado financeiro, não era a primeira vez que via uma crise

ameaçar o seu bônus anual e não estava disposto a reviver essa experiência.

Gliter voltou à carga, lembrando que os resgates estavam sendo pagos com a venda dos

títulos mais curtos, que tinham mais liquidez. Assim, o perfil da carteira ia se alongando aos

poucos. Além disso, a cada venda de títulos, a diferença entre o preço de venda (menor) e o

preço contabilizado na carteira (maior) entrava como prejuízo na carteira, fazendo com que a

rentabilidade do fundo sofresse, e aumentando a probabilidade de resgates posteriores.

O diretor de investimentos, João Malaquias, calado até aquele momento, tratou de colocar

alguns panos quentes, ainda que reconhecesse a gravidade da situação. Tinha a informação de

que os “pacotes cambiais” já estavam sendo negociados a 111% do CDI 6 , em resposta à

introdução do artigo 5o, sobre a contabilização de hedge. Além disso, acreditava que o Banco

Central não continuaria com essa postura rígida em relação à marcação a mercado, mesmo

porque precisaria rolar cerca de US$ 4 bilhões ao mês em títulos cambiais a partir de abril7. Com

relação à situação econômica em si, acreditava que esse ano não fosse diferente dos anteriores,

com Lula começando na frente nas pesquisas, para perder fôlego na medida em que a campanha

avança.

Terça-feira, 19 de fevereiro de 2002. A diretoria da Sleep Tight Asset Management (STAM) está

reunida para analisar a mesma Circular 3.086. Ainda que menos tensa que a reunião de sua

congênere situada do outro lado da avenida, também algumas decisões estavam sobre a mesa.

A STAM já adotava critérios de marcação a mercado para todos os seus ativos. A diretora

jurídica, Marilia Lombardo, lembrou que a obrigatoriedade do critério de marcação a mercado já

estava determinada por lei desde 1996, quando o Banco Central regulamentou o funcionamento

dos Fundos de Investimento Financeiro (FIF), por meio do Regulamento Anexo à Circular 2.616.

Em seu artigo 17, o Regulamento diz, textualmente:

“As quotas do fundo devem ter seu valor calculado diariamente, com base em

avaliação patrimonial que considere o valor de mercado dos ativos financeiros

6

7

Fonte: Valor Econômico, Catherine Vieira, 20/02/02.

Fonte: Valor Econômico, Claudia Safatle; Mara Luquet, 07/02/02.

3

FF-P0001

integrantes da carteira, de acordo com o contido no art. 148 e normas e

procedimentos previstos no COSIF9”.

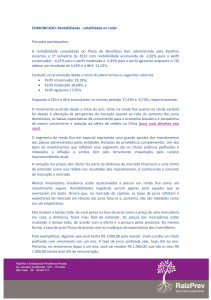

Até por isso, a participação dos chamados “pacotes cambiais” em seus fundos DI era

relativamente menor que a média do mercado, uma das razões pelas quais sua rentabilidade

estava perdendo terreno em relação à concorrência. Em fevereiro, o fundo DI da STAM estava

rendendo 98,5% do CDI até o dia 18, contra 101,7% do CDI do fundo da KCAM no mesmo

período. Além disso, a marcação fazia com que o fundo DI da STAM fosse muito mais volátil

que o de seu concorrente (figura 2).

Oswaldo Cetip, o diretor de vendas, viu na Circular 3.086 a oportunidade para recuperar o

terreno perdido. Sempre foi voto vencido na tentativa de adequar os procedimentos da STAM

ao de seus principais concorrentes. E, por isso, vinha sofrendo grandes pressões da força de

vendas, que não tinha à disposição um produto competitivo. Agora, afinal, não marcar a

mercado, pelo menos até o dia 30 de junho, estava dentro da lei.

Regina Almeida, a compliance officer, não podia acreditar no que estava ouvindo. Justamente

agora que o mercado seria obrigado a caminhar na direção das práticas adotadas pela STAM,

não podiam abandoná-las. Era uma questão de respeito aos investidores, dizia, sem o que seria

impossível evitar a transferência de riqueza entre cotistas.

Por outro lado, Marcos Del Zim, o diretor de investimentos, informou que havia conversado

com alguns concorrentes no mercado, e todos ainda estavam estudando a implementação do

disposto na Circular 3.086. Não havia consenso a respeito, mas sentiu que a tendência era de que

a implementação não seria imediata.

Por que marcação a mercado?

Há basicamente duas formas de contabilização dos ativos em carteiras ou fundos: pela curva

do papel ou pelo seu valor de mercado. Na primeira, os títulos são contabilizados pelo seu valor

de aquisição, acrescentado dos rendimentos pactuados no momento da aquisição do título. Na

segunda, os títulos são contabilizados pelo valor com que seriam negociados no mercado. A este

segundo método chamamos Marcação a Mercado, ou Mark to Market (MTM). Esse método é

especialmente recomendável para fundos de investimento, pelos motivos que veremos adiante.

8 Art. 14: Entende-se por patrimônio líquido do fundo a soma algébrica do disponível com o valor da carteira, mais os

valores a receber, menos as exigibilidades.

9 COSIF: Plano Contábil das Instituições do Sistema Financeiro Nacional.

4

FF-P0001

A prática da Marcação a Mercado é fundamental quando queremos tratar igualitariamente

todos os cotistas de um fundo. Se os títulos de um fundo não são contabilizados corretamente, o

valor da cota não reflete exatamente aquilo que o fundo vale a cada momento. Isso significa que,

se houver um resgate, o cotista que está resgatando poderá ter sua cota de saída sub ou super

valorizada, em relação aos ativos que o administrador estará vendendo ao mercado para pagar

esse resgate. O efeito final pode ser um lucro para o investidor que está resgatando, com o

consequente prejuízo para os cotistas que ficam, ou vice-versa. O mesmo efeito ocorre no caso de

uma aplicação. Chamamos este efeito de transferência de riqueza entre cotistas.

A marcação a mercado, portanto, tem como objetivo principal evitar a transferência de

riqueza entre cotistas de um mesmo fundo. Além disso, a prática do MTM permite que se tenha

uma ideia mais próxima da realidade do risco de mercado do fundo de investimento. Um fundo

que marca os seus títulos pela curva apresenta volatilidade inferior à real, escamoteando seu

verdadeiro risco.

O que é um fundo DI

A crise da Marcação a Mercado atingiu fundos de todos os tipos, mas de maneira especial os

fundos DI. Não porque sejam fundos mais arriscados, mas justamente pelo contrário: por serem

os fundos mais conservadores, considerados o “porto seguro” da indústria, foi simplesmente

chocante para a maioria dos investidores descobrirem que os fundos DI não eram como a

Caderneta de Poupança.

Segundo o Banco Central, que era o órgão regulador na época para esse tipo de fundo, o

fundo referenciado DI deveria seguir os seguintes três critérios para ser assim classificado:

Possuir, no mínimo, 95% de suas operações atreladas, de alguma maneira, ao CDI ou à

SELIC.

Possuir, no mínimo, 80% de seu patrimônio aplicado em títulos federais ou títulos

privados classificados como baixo risco de crédito por agência certificadora com

escritório no Brasil.

Utilização de derivativos apenas para proteção da carteira (hedge).

Essa definição do Banco Central para fundos referenciados foi a única mantida pela CVM,

quando da definição das categorias de fundos em sua legislação.

Apesar de serem considerados o “porto seguro”, essa definição deixa à mostra algumas

fragilidades desse tipo de fundo. As principais são as seguintes:

5

FF-P0001

Ao exigir que 95% das operações estejam atreladas ao CDI ou à SELIC, a legislação deixa

à discrição do gestor o que fazer com os restantes 5%. Em tese, o fundo poderia utilizar

esses 5% até para comprar ações.

Da mesma forma, os 20% do patrimônio que não estão vinculados a títulos com baixo

risco de crédito, podem ser investidos em títulos de qualquer emissor, trazendo um risco

de crédito incompatível com o propósito do fundo. A própria definição de “baixo risco

de crédito” não é pacífica na indústria.

No entanto, a crise da Marcação a Mercado não teve sua origem em nenhuma das

fragilidades apontadas acima, mas sim, na própria natureza dos títulos indexados ao CDI.

A contabilização de títulos pós-fixados

A rentabilidade dos títulos pós-fixados é atrelada a um determinado índice. Além disso, esses

títulos pagam uma determinada taxa prefixada. Por exemplo, um título cambial paga a variação

do câmbio (índice) mais uma taxa prefixada (exemplo: 4% ao ano).

No caso dos títulos atrelados à taxa do CDI ou à SELIC, o mecanismo é o mesmo: esses títulos

rendem a taxa CDI ou SELIC e mais uma taxa prefixada. Essa taxa é chamada de spread, que

pode aumentar ou diminuir, fazendo com que o valor presente do título diminua ou aumente,

respectivamente. Quanto mais longo o vencimento do título, mais intenso é esse efeito. O

mesmo raciocínio vale para estruturas formadas por títulos e derivativos, cuja rentabilidade em

conjunto esteja atrelada ao CDI ou à SELIC.

Podemos observar, na tabela 2, a deterioração observada nos spreads das LFT’s de diversos

prazos de vencimento durante o mês de fevereiro de 2002. Essa desvalorização deveria estar

refletida nos valores das cotas dos fundos DI que adotassem a marcação a mercado.

Os “pacotes cambiais”

O Banco Central vinha, desde o final do ano anterior, tendo dificuldade para colocar seus

títulos. As taxas pedidas pelas tesourarias dos bancos vinham subindo, em função do risco

percebido pelo mercado. Além disso, a procura por hedge cambial vinha aumentando

dramaticamente.

Por outro lado, fundos de investimento são compradores cativos dos títulos do governo. Com

um caixa pronto para investir, os fundos não têm saída a não ser comprar o que está disponível

no mercado. Como a oferta de títulos privados é muito estreita, restam os títulos públicos como

lastro para esses fundos.

6

FF-P0001

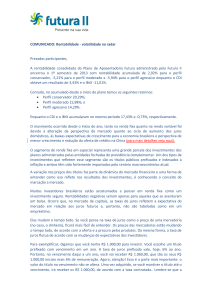

Com esse cenário em mente, podemos entender o porquê dos chamados “pacotes cambiais”

ocuparem uma parte significativa das carteiras dos fundos DI do mercado. Um “pacote cambial”

é uma NTN-D (título atrelado ao dólar) combinada com um swap para DI. Dessa forma, apesar

do nome, o “pacote cambial” tem rentabilidade atrelada à taxa do CDI. A operação funcionava

da seguinte forma: o Banco Central fazia leilões de NTN-D. Dessa forma, atendia a necessidade

de hedge cambial por parte das tesourarias e clientes dos bancos. Às tesourarias, por outro lado,

não interessava o título – dado que o risco de crédito era percebido como alto – mas apenas o

hedge cambial. A próxima fase da operação seria repassar as NTN-Ds para os fundos de

investimento, com um swap para DI. Assim, as tesourarias ficavam com a ponta do dólar (hedge

cambial), enquanto os fundos ficavam com a ponta do DI. Se o câmbio se desvalorizasse, os

fundos perderiam com o swap, mas ganhariam com as NTN-Ds, de modo a garantir uma

rentabilidade próxima ao DI. Veja uma representação esquemática dessa operação na figura 3.

Essa operação era muito rentável para os fundos de investimento e para as tesourarias. O

risco maior era a sua baixíssima liquidez.

As carteiras dos fundos DI

Como visto no item anterior, no mínimo 95% dos recursos dos fundos DI devem estar

aplicados em títulos ou operações cuja rentabilidade final seja atrelada à variação do CDI ou da

SELIC. A seguir, uma breve descrição das operações que mais comumente eram encontradas

nesse tipo de fundo:

Operações compromissadas: consistem em uma operação de compra de um título com o

compromisso de revenda em um determinado período de tempo, normalmente um dia.

A taxa pactuada normalmente é a taxa do CDI, pouco importando o título que serve de

lastro para a operação. Assim, essa é uma operação que rende CDI.

LFT: as Letras Financeiras do Tesouro são títulos emitidos pelo Tesouro Nacional e sua

remuneração é indexada à taxa SELIC.

Títulos com outros indexadores ou prefixados, em conjunto com derivativos (contratos

futuros ou swaps): essa operação, analisada em conjunto, rende o CDI.

O gestor do fundo DI, além de tomar decisões em relação ao prazo dos títulos que fazem

parte da carteira, também decide qual o mix de operações entre as modalidades vistas acima.

Cada uma dessas operações têm características próprias e envolvem riscos diferentes.

As operações compromissadas possuem excelente liquidez, pois vencem diariamente. Além

disso, não possuem risco de mercado, ou seja, vão sempre render a taxa pactuada entre as partes.

7

FF-P0001

O maior risco desse tipo de operação é função da sua maior virtude: pelo fato de vencer todos os

dias, o gestor deve renovar essas operações todos os dias. No limite, uma carteira aplicada

somente em operações compromissadas precisaria ir ao mercado todos os dias para buscar

tomadores para os seus recursos. É o chamado risco de reinvestimento.

As LFT’s, por outro lado, possuem vencimento mais longo. Portanto, o risco de

reinvestimento é bem menor do que nas operações compromissadas. Por outro lado, o seu risco

de mercado é maior. As LFT’s são negociadas com um ágio ou deságio (spread) em relação ao

seu valor ao par. Assim, sempre que o ágio aumenta ou diminui, o valor da LFT varia. A

liquidez desse tipo de título é razoavelmente alta.

Por fim, os títulos com outros indexadores ou prefixados, conjugados com derivativos, são

operações que, via de regra, apresentam rentabilidade superior. Sua liquidez, no entanto, pode

ser bastante limitada, principalmente quando são operacionalizadas com swap. Sendo um

contrato de balcão, normalmente não se consegue desfazer o swap até o seu vencimento, sendo

necessário realizar outro swap inverso, se a intenção for desfazer a operação.

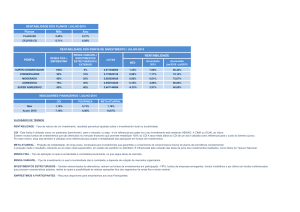

A estrutura de compliance do Sleep Tight Asset Management (DTAM) e do

Keep Cool Asset Management (KCAM)

Podemos dividir o mercado brasileiro de asset management em dois grupos: gestores ligados a

conglomerados financeiros e gestores independentes. O primeiro grupo domina a indústria

(tabela 3). Sleep Tight e Keep Cool pertencem ao primeiro grupo. Os organogramas das duas

empresas preveem a existência da função do Compliance Officer (figuras 4a e 4b).

O escopo da função do Compliance Officer varia de instituição para instituição, dependendo

principalmente de seu tamanho. Entre as funções próprias da atividade de compliance,

encontram-se:

8

controlar o cumprimento das políticas de investimento;

garantir a aderência à legislação vigente;

estabelecer regras para o relacionamento com as instituições do mercado, clientes,

fornecedores;

estabelecer regras para o investimento pessoal dos funcionários da empresa de asset

management;

FF-P0001

garantir que os materiais de marketing estejam de acordo com a legislação, políticas

internas e políticas de investimento dos produtos vendidos;

supervisionar as práticas de vendas.

A atividade de compliance vem ganhando importância desde o final da década de 1990, em

função da crescente percepção de que a atividade de asset management tem natureza

radicalmente diversa da atividade de tesouraria dos bancos. Ao administrar recursos de

terceiros, as assets devem seguir regras fiduciárias, ou seja, colocar o interesse dos cotistas de

seus fundos em primeiro lugar. Nesse contexto, um compliance officer com atuação e linha de

reporte independente da atividade de gestão de recursos é fundamental para garantir o

cumprimento dessas regras.

Outra posição fundamental é a de risk officer, que geralmente é o responsável, entre outras

funções, por desenvolver os modelos de apreçamento dos ativos. É também importante que esse

profissional tenha reporte independente.

Em instituições menores, as funções de compliance e de risk management são normalmente

delegadas a terceiros, como forma de garantir a independência.

Voltando às salas de reunião

Sem hora para terminar, as discussões avançam na STAM e na KCAM. Os possíveis cursos de

ação são definidos e os prós e contras são estudados. Cada uma das duas empresas enfrenta

problemas distintos, cada um complexo à sua maneira.

Os profissionais ali presentes talvez não desconfiem, mas seus empregos podem depender

das decisões que eles, e seus colegas em outras empresas de asset management, estão tomando

neste momento.

9

FF-P0001

Anexo 1: Circular 3.086/02 (fonte: Banco Central)

CIRCULAR 3.086

Estabelece critérios para

registro e avaliação contábil de

títulos e valores mobiliários e

de instrumentos financeiros

derivativos pelos fundos de

investimento financeiro, fundos

de aplicação em quotas de fundos

de investimento, fundos de

aposentadoria programada

individual e fundos de

investimento no exterior.

A Diretoria Colegiada do Banco Central do Brasil, em

sessão realizada em 15 de fevereiro de 2002, com fundamento no art.

4º, inciso XII, da Lei 4.595, de 31 de dezembro de 1964, por

competência delegada pelo Conselho Monetário Nacional, por ato de 19

de julho de 1978, e tendo em vista o disposto nas Resoluções 2.111,

de 22 de setembro de 1994, 2.183, de 21 de julho de 1995, com a

redação dada pela Resolução 2.931, de 14 de fevereiro de 2002, e

2.424, de 1º de outubro de 1997,

D E C I D I U:

Art. 1º Estabelecer que os títulos e valores mobiliários

integrantes das carteiras dos fundos de investimento financeiro,

fundos de aplicação em quotas de fundos de investimento, fundos de

aposentadoria programada individual e fundos de investimento no

exterior devem ser registrados pelo valor efetivamente pago,

inclusive corretagens e emolumentos, e classificados nas seguintes

categorias:

I - títulos para negociação;

II - títulos mantidos até o vencimento.

10

FF-P0001

Parágrafo 1º Na categoria títulos para negociação, devem ser

registrados os títulos e valores mobiliários adquiridos com o

propósito de serem ativa e frequentemente negociados.

Parágrafo 2º Na categoria títulos mantidos até o vencimento,

podem ser registrados títulos e valores mobiliários, exceto ações não

resgatáveis, para os quais haja intenção e capacidade financeira de

mantê-los em carteira até o vencimento, desde que sejam observadas,

cumulativamente, as seguintes condições:

I - o fundo de investimento seja destinado a um único

investidor;

II - o investidor, ou seu representante legal, declare

formalmente, através do termo de adesão ao fundo, que possui a

condição financeira para levar ao vencimento os títulos e valores

mobiliários constantes da carteira do fundo classificados na

categoria prevista no caput, inciso II;

III - no caso de o investidor ser fundo de investimento,

seja o mesmo destinado a um único condômino.

Art. 2º As operações com instrumentos financeiros

derivativos realizadas pelos fundos referidos no art. 1º devem ser

registradas com observância dos seguintes procedimentos:

I - na data da operação:

a) nas operações a termo registrar o valor final contratado

deduzido da diferença entre esse valor e o preço à vista do bem ou

direito em subtítulo retificador de uso interno da adequada conta de

ativo ou passivo;

b) nas operações com opções registrar, na data da operação,

o valor dos prêmios pagos ou recebidos na adequada conta de ativo ou

passivo, respectivamente, nela permanecendo até o efetivo exercício

da opção, se for o caso, quando então deve ser baixado como redução

ou aumento do custo do bem ou direito, pelo efetivo exercício, ou

como receita ou despesa, no caso de não exercício, conforme o caso;

11

FF-P0001

c) nas operações com outros instrumentos financeiros

derivativos, registrar em contas de ativo ou passivo de acordo com as

características do contrato;

II - diariamente: avaliar pelo valor de mercado, observados

os critérios estabelecidos no art. 3º.

Parágrafo 1º Entende-se por instrumentos financeiros

derivativos aqueles cujo valor varia em decorrência de mudanças em

taxa de juros, preço de título ou valor mobiliário, preço de

mercadoria, taxa de câmbio, índice de bolsa de valores, índice de

preço, índice ou classificação de crédito, ou qualquer outra variável

similar específica, cujo investimento inicial seja inexistente ou

pequeno em relação ao valor do contrato, e que sejam liquidados em

data futura.

Parágrafo 2º O valor de referência das operações citadas no

caput deve ser registrado em contas de compensação.

Parágrafo 3º O registro do resultado apurado nas operações

de que trata este artigo deve ser realizado individualmente, sendo

vedada a compensação de receitas com despesas em contratos distintos.

Parágrafo 4º Nas operações a termo, os títulos e valores

mobiliários adquiridos devem ser classificados, na data do

recebimento do ativo objeto da operação, em uma das categorias

previstas no art. 1º.

Art. 3º Os títulos e valores mobiliários classificados na

categoria referida no art. 1º, inciso I, bem como os instrumentos

financeiros derivativos de que trata o art. 2º, devem ser ajustados,

diariamente, pelo valor de mercado, computando-se a valorização ou a

desvalorização em contrapartida à adequada conta de receita ou

despesa, no resultado do período.

Parágrafo 1º Para fins do ajuste previsto no caput, a

metodologia de apuração do valor de mercado é de responsabilidade da

instituição administradora e deve ser estabelecida com base em

critérios consistentes e passíveis de verificação, que levem em

12

FF-P0001

consideração a independência na coleta de dados em relação às taxas

praticadas em suas mesas de operação, podendo ser utilizado como

parâmetro:

I - o preço médio de negociação no dia da apuração ou,

quando não disponível, o preço médio de negociação no dia útil

anterior;

II - o valor líquido provável de realização obtido mediante

adoção de técnica ou modelo de precificação;

III - o preço de instrumento financeiro semelhante, levados

em consideração, no mínimo, os prazos de pagamento e vencimento, o

risco de crédito e a moeda ou indexador;

IV - o valor do ajuste diário no caso das operações

realizadas no mercado futuro.

Parágrafo 2º A apropriação dos rendimentos deve ser efetuada

considerados os dias úteis entre a data da contratação e a do

vencimento da operação, excluído o dia da operação e incluído o dia

do vencimento.

Parágrafo 3º Na avaliação diária dos ativos e passivos que

compõem a carteira do fundo de investimento no exterior, a conversão

da moeda estrangeira para a moeda nacional deve ser efetuada

utilizando-se a taxa de câmbio de venda disponível no Sistema de

Informações do Banco Central - Sisbacen, transação PTAX800, Opção 5 Cotação para Contabilidade, relativa ao segmento de câmbio de taxas

livres.

Art. 4º Os títulos e valores mobiliários classificados na

categoria referida no art. 1º, inciso II, devem ser avaliados,

diariamente, pelos respectivos custos de aquisição, acrescidos dos

rendimentos auferidos, computando-se a valorização em contrapartida à

adequada conta de receita ou despesa, no resultado do período.

Parágrafo 1º O ágio ou deságio apurado nas operações de

aquisição de títulos de renda fixa, inclusive os representativos de

dívida externa de responsabilidade da União e quaisquer outros

13

FF-P0001

transacionados no mercado internacional, deve ser reconhecido em

razão da fluência do prazo de vencimento dos papéis.

Parágrafo 2º O rendimento auferido com os títulos

representativos de dívida externa de responsabilidade da União e

demais títulos transacionados no mercado internacional deve ser

apropriado considerados o valor líquido de impostos e as

contribuições incidentes na fonte ou na remessa.

Parágrafo 3º Nas operações de renda fixa e naquelas

realizadas no mercado de renda variável de que resultem rendimentos

predeterminados, em que a liquidação financeira ocorra em data

posterior à da contratação ou à do vencimento, a apropriação dos

rendimentos deve considerar como dia da contratação e dia do

vencimento da operação as datas da liquidação financeira.

Art. 5º Nas operações de hedge e naquelas que possibilitem a

prefixação das rendas, a apropriação de seus resultados, tomados os

contratos em conjunto, pode ser efetuada pro rata dia útil.

Parágrafo 1º Para fins do disposto neste artigo, entende-se

por hedge a designação de um ou mais instrumentos financeiros

derivativos com o objetivo de compensar, no todo ou em parte, os

riscos decorrentes da exposição às variações no valor de mercado ou

no fluxo de caixa de qualquer ativo, passivo, compromisso ou

transação futura prevista, registrado contabilmente ou não, ou ainda

grupos ou partes desses itens com características similares e cuja

resposta ao risco objeto de hedge ocorra de modo semelhante.

Parágrafo 2º Os títulos e valores mobiliários classificados

na categoria mantidos até o vencimento, na forma prevista no art. 1º,

inciso II, podem ser objeto de hedge para fins de registro e

avaliação contábil, desde que o objetivo seja o de atingir o

indicador de desempenho previsto no regulamento do fundo.

Art. 6º As operações com instrumentos financeiros

derivativos destinadas a hedge nos termos do art. 5º devem atender,

cumulativamente, às seguintes condições:

I - possuir identificação documental do risco objeto de

14

FF-P0001

hedge, com informação detalhada sobre a operação, destacados o

processo de gerenciamento de risco e a metodologia utilizada na

avaliação da efetividade do hedge desde a concepção da operação;

II - comprovar a efetividade do hedge desde a concepção e no

decorrer da operação, com indicação de que as variações no valor de

mercado ou no fluxo de caixa do instrumento de hedge compensam as

variações no valor de mercado ou no fluxo de caixa do item objeto de

hedge num intervalo entre 80% (oitenta por cento) e 125% (cento e

vinte e cinco por cento);

III - prever a necessidade de renovação ou de contratação de

nova operação no caso daquelas em que o instrumento financeiro

derivativo apresente vencimento anterior ao do item objeto de hedge;

IV - demonstrar, no caso dos compromissos ou transações

futuras objeto de hedge de fluxo de caixa, elevada probabilidade de

ocorrência e comprovar que tal exposição a variações no fluxo de

caixa pode afetar o resultado do fundo.

Parágrafo único. O não atendimento das exigências previstas

neste artigo implica observância dos critérios previstos no art. 3º.

Art. 7º A reavaliação quanto à classificação dos títulos e

valores mobiliários, de acordo com os critérios previstos no art. 1º,

deve ser efetuada imediatamente, caso constatada alteração nos

parâmetros constantes no art. 1º, parágrafo 2º, devendo ser

observados os seguintes procedimentos:

I - na transferência da categoria títulos para negociação

para a categoria títulos mantidos até o vencimento, não será admitido

o estorno dos valores já computados no resultado decorrentes de

ganhos ou perdas não realizados;

II - na transferência da categoria títulos mantidos até o

vencimento para a categoria títulos para negociação, os ganhos e

perdas não realizados devem ser reconhecidos imediatamente no

resultado do período.

Parágrafo 1º A transferência da categoria títulos mantidos

até o vencimento para a categoria títulos para negociação somente

15

FF-P0001

poderá ocorrer por motivo não previsto, ocorrido após a data da

classificação, de modo a não descaracterizar a intenção e capacidade

financeira evidenciada nos termos do art. 1º, parágrafo 2º, quando da

classificação nessa categoria.

Parágrafo 2º Deve permanecer à disposição do Banco Central

do Brasil a documentação que servir de base para a reclassificação,

devidamente acompanhada de exposição de motivos da instituição

administradora.

Art. 8º As perdas de caráter permanente com títulos e

valores mobiliários classificados na categoria títulos mantidos até o

vencimento devem ser reconhecidas imediatamente no resultado do

período, observado que o valor ajustado em decorrência do

reconhecimento das referidas perdas passa a constituir a nova base de

custo.

Parágrafo único. Admite-se a reversão das perdas mencionadas

no caput desde que por motivo justificado subsequente ao que levou ao

seu reconhecimento, limitada ao custo de aquisição, acrescida dos

rendimentos auferidos.

Art. 9º É obrigatória a divulgação, em notas explicativas às

demonstrações financeiras do fundo, de informações que abranjam, no

mínimo, os seguintes aspectos:

I - relativos a cada categoria de classificação prevista no

art. 1º:

a) o montante, a natureza e as faixas de vencimento;

b) os valores de custo e de mercado, segregados por tipo de

título, bem como os parâmetros utilizados na determinação desses

valores;

c) o montante dos títulos reclassificados, o reflexo no

resultado e os motivos que levaram à reclassificação;

d) a declaração sobre a intenção do investidor e a

capacidade financeira de a instituição administradora manter até o

16

FF-P0001

vencimento os títulos classificados na categoria títulos mantidos até

o vencimento;

II - informações qualitativas e quantitativas relativas aos

instrumentos financeiros derivativos destacados:

a) política de utilização;

b) objetivos e estratégias de gerenciamento de riscos

particularmente, a política de hedge;

c) riscos associados a cada estratégia de atuação no mercado,

controles internos e parâmetros utilizados para o gerenciamento

desses riscos e os resultados obtidos em relação aos objetivos

propostos;

d) critérios de avaliação e mensuração, métodos e premissas

significativas aplicados na apuração do valor de mercado;

e) valores registrados em contas de ativo, passivo e

compensação segregados, por categoria, risco e estratégia de atuação

no mercado, bem como aqueles com o objetivo de hedge e de negociação;

f) valores agrupados por ativo, indexador de referência,

contraparte, local de negociação (bolsa ou balcão) e faixas de

vencimento, destacados os valores de referência, de custo, de mercado

e em risco da carteira;

g) ganhos e perdas no período;

h) principais transações e compromissos futuros objeto de

hedge de fluxo de caixa, destacados os prazos para o previsto reflexo

financeiro;

i) valor e tipo de margens dadas em garantia.

Art. 10. As instituições devem manter à disposição do Banco

Central do Brasil os relatórios que evidenciem, de forma clara e

objetiva, os procedimentos previstos nesta circular.

17

FF-P0001

Parágrafo único. Verificada impropriedade ou inconsistência

nos processos de classificação e de avaliação, o Banco Central do

Brasil poderá determinar a reclassificação dos títulos e valores

mobiliários e dos instrumentos financeiros derivativos, com o

consequente reconhecimento dos efeitos nas demonstrações financeiras,

na forma dos arts. 2º e 3º.

Art. 11. Os ajustes decorrentes da aplicação dos critérios

estabelecidos nesta circular devem ser registrados em contrapartida à

adequada conta de despesa ou receita no resultado do período.

Parágrafo único. Os ajustes decorrentes da aplicação dos

critérios estabelecidos nesta circular comparativamente àqueles

exigidos na regulamentação até então vigente, devem ser objeto de

divulgação em notas explicativas às demonstrações financeiras,

evidenciados, de forma comparativa, o seu montante e os efeitos no

resultado.

Art. 12. Esta circular entra em vigor na data de sua

publicação, admitindo-se que o enquadramento às suas disposições seja

efetuado até 30 de junho de 2002.

Parágrafo único. Enquanto não efetuado o enquadramento

referido neste artigo, devem ser observados os procedimentos

contábeis em vigor até a data da publicação desta circular.

Art. 13. Ficam revogados o art. 9º da Circular 2.328, de 7

de julho de 1993, o art. 17 do Regulamento anexo à Circular 2.616, de

18 de setembro de 1995, a Circular 2.654, de 17 de janeiro de 1996, a

Circular 2.737, de 16 de janeiro de 1997, e a Carta-Circular 2.929,

de 4 de agosto de 2000.

Brasília, 15 de fevereiro de 2002

Sérgio Darcy da Silva Alves

Diretor

--------------------------------------------------------------------Obs.: Retransmitida em razão de alterações nos artigos 5º e 12.

18

FF-P0001

Tabela 1a: Composição da carteira do fundo DI da KCAM em fevereiro de 2002

Título

Vencimento

Derivativo

Peso na carteira

Operações

compromissadas

NTN-D

NTN-D

N/A

N/A

5%

Dez/02

Jul/03

Swap para DI

Swap para DI

30%

20%

NTN-D

NTN-D

Fev/04

Fev/06

N/A

N/A

30%

15%

Fonte: pesquisa com gestores no mercado.

Tabela 1b: Composição da carteira do fundo DI da DTAM em fevereiro de 2002

Título

Operações

compromissadas

LTN

LTN

NTN-D

NTN-D

LFT

LFT

Vencimento

Derivativo

Peso na carteira

N/A

N/A

5%

Jul/02

Out/02

Dez/02

Jul/03

Fev/04

Fev/06

Contrato futuro DI

Contrato futuro DI

Swap para DI

Swap para DI

N/A

N/A

15%

10%

15%

10%

30%

15%

Fonte: pesquisa com gestores no mercado.

19

FF-P0001

Tabela 2: Spreads das LFT´s no início de 2002

Dia

1/2/2002

1/2/2002

1/2/2002

1/2/2002

1/2/2002

1/2/2002

1/2/2002

1/2/2002

1/2/2002

1/2/2002

2 anos

0,26%

0,26%

0,26%

0,26%

0,26%

0,27%

0,32%

0,32%

0,33%

0,33%

Vencimento

3 anos

4 anos

0,32%

0,36%

0,32%

0,36%

0,32%

0,38%

0,32%

0,40%

0,33%

0,41%

0,35%

0,41%

0,35%

0,42%

0,36%

0,42%

0,36%

0,43%

0,37%

0,43%

5 anos

0,43%

0,43%

0,44%

0,44%

0,45%

0,46%

0,46%

0,46%

0,45%

0,45%

Fonte: Tesouro Nacional.

Tabela 3: Lista dos principais administradores de recursos do Brasil ligados a bancos

– janeiro/2002

Ranking

1

2

3

4

5

6

7

8

9

10

11

12

13

Instituição

Banco do Brasil

Itaú

Bradesco

CEF

HSBC

Citibank

Unibanco

ABN Amro

BankBoston

Santander

Safra

Sudameris

Nossa Caixa

Outros

Total

Fonte: Tesouro Nacional.

20

Volume (R$bi)

63,7

52,3

49,1

21,8

20,3

19,4

18,1

16,3

15,6

15,1

11,9

7,9

6,6

66,0

384,1

Participação %

16,6%

13,6

12,8

5,7

5,3

5,1

4,7

4,2

4,1

3,9

3,1

2,1

1,7

17,2

100,0

FF-P0001

Figura 1: Pesquisa de intenção de voto em 30/01/2002

Intenção de voto – simulação do 1º turno

35

30

set/01

nov/01

25

jan/02

20

15

10

5

0

Lula

Roseana

Ciro

Garotinho

Serra

Enéas

Indecisos

Intenção de voto – simulação do 2º turno

50

nov/01

jan/02

45

40

35

30

25

20

15

10

5

0

Lula

Serra

Indecisos

Fonte: Valor Econômico

21

FF-P0001

Figura 2: Retornos Diários dos Fundos DI da DTAM e da KCAM

Retornos Diários

DTAM

120%

KCAM

Retornos (% do CDI)

115%

110%

105%

100%

95%

90%

ago/01

Fonte: ANBID.

22

set/01

out/01

nov/01

dez/01

jan/02

fev/02

FF-P0001

Figura 3: Representação esquemática do “pacote cambial”

Tesouraria tem carteira no CDI

Tesouraria paga DI do SWAP

Tesouraria recebe dólar do SWAP

Exposição final da tesouraria: dólar

NTN-D

Sw

Te ap

Fu sou D

nd r a ó l

o ria arpa p D

g a ag I

dó a

lar

TN

-D

Tesouraria

dos bancos

N

Banco

Central

Fundo de

Investimento

Fundo recebe dólar da NTN-D

Fundo paga dólar do SWAP

Fundo recebe DI do SWAP

Exposição final do fundo: DI

23

FF-P0001

Figura 4a: Organograma da STAM

24

FF-P0001

Figura 4b: Organograma da KCAM

Conselho de

Administração

Presidente do

Banco Keep Cool

Diretor de Mercado

de Capitais

Diretor

de Tesouraria

Diretor

Comercial

Diretor

Operacional

Diretor

de Tecnologia

Compliance

Officer

Presidente

Da KCAM

Diretor

Jurídico

Controler

Risk

Officer

Diretoria

de Investimentos

Gerência de

Renda Fixa

Gerência de

Renda Variável

Diretoria

de Vendas

Vendas

Institucionais

Diretoria

de Produtos

Diretoria de

Back Office

Canais de

Distribuição

25