O PIB E SEUS DETERMINANTES: UMA ANÁLISE ECONOMÉTRICA PARA O

BRASIL

Carlos Fernando Xavier Soares1

Patrícia Cristiane Fernandes Siqueira Cavalcanti2

RESUMO

O Produto Interno Bruto é a soma de todos os bens e serviços finais que são produzidos na

economia, medido em unidades monetárias. É um indicador muito importante para a tomada

de decisões econômicas e formulação de políticas públicas, além de mostrar o incremento ou

decréscimo da produção interna. Esta produção, obtida num determinado período de tempo,

apresenta grande significância para a Economia como um todo, pois demonstra o quanto uma

nação está comportando em relação a Exportação, Importação, taxa de câmbio, inflação,

desemprego, entre outros setores que englobam o ambiente macroeconômico. Existem fatores

que são importantes para a determinação do PIB, como a Formação Bruta de Capital Fixo e as

Exportações. O objetivo desse estudo é verificar qual é o efeito destas variáveis sobre a taxa

de crescimento do PIB, através da análise econométrica. Além disso, pretende-se mostrar a

aplicação da Econometria na análise econômica do PIB por meio do modelo de regressão.

Para averiguar os efeitos das variáveis explicativas sobre a variável dependente, foram

empregados diversos testes econométricos. As técnicas foram usadas para constatar a

existência de presença ou ausência da Multicolinearidade (através do teste de correlação,

análise de regressão e do teste VIF), Heteroscedasticidade (teste White e Breusch - Pagan), e

por último, para verificar se há ou não a Autocorrelação (mediante ao teste Durbin-Watson).

Tais testes são importantes, também, para certificar se o modelo de regressão apresenta

consistência e se as variáveis influenciam o Produto Interno Bruto. Diante dos resultados

obtidos, percebe-se que a taxa de crescimento da Formação Bruta de Capital Fixo é o

coeficiente de maior importância, de acordo como os testes realizados e, também, as

Exportações exerceram uma variação positiva nos níveis de crescimento do Produto Interno

Bruto, ou seja, à medida que ocorre um aumento da taxa de crescimento das variáveis

explicativas, há uma elevação da taxa de crescimento da variável dependente. Com essa

perspectiva, entende-se que uma nação deve realizar mais investimentos na Formação Bruta

de Capital Fixo para que possa ter maiores níveis de produção e crescimento econômico.

Palavras-chave: Crescimento, Economia, PIB, Exportações, Modelo de Regressão.

Acadêmico do Curso de Ciências Econômicas da Universidade Estadual de Montes Claros – UNIMONTES.

Endereço para contato: [email protected]

2

Acadêmica do Curso de Ciências Econômicas da Universidade Estadual de Montes Claros – UNIMONTES.

Endereço para contato: [email protected]

1

1- INTRODUÇÃO

Para ter um conhecimento mais aprofundado sobre o tema deste artigo, algumas definições

devem ser mostradas para facilitar a compreensão da análise como um todo. Como se trata de

um tema no qual se aborda a taxa de crescimento do Produto Interno Bruto (PIB) brasileiro,

começando pela definição do último citado.

As variáveis analisadas serão o PIB (variável dependente), a Formação Bruta de Capital Fixo

(FBCF) e a Exportação (variáveis explicativas). Os conceitos sobre as variáveis serão

descritos a seguir e, posteriormente, a visão de alguns autores sobre o objeto de estudo deste

trabalho.

O PIB é a soma de todos os bens e serviços que foram produzidos dentro de um país durante o

período de um ano, em unidades monetárias. Esse indicador econômico foi criado pelo

economista britânico Richard Stone3, para conceder diversas análises e medidas a serem

tomadas no que diz respeito à economia. Na conceituação de Tremea (2011, p.2) “O PIB

pode ser calculado sob diversas óticas, considerando-se o valor adicionado por setores de

atividade econômica, que deve ser igual a renda gerada, bem como pode ser obtido pelo

dispêndio da sociedade. ”

Atualmente no Brasil, o PIB é calculado através do Instituto Brasileiro de Geografia e

Estatística (IBGE), e essa mensuração anual permite às autoridades governamentais utilizarem

políticas públicas com o objetivo de promover o crescimento maior do nosso país. Uma das

maneiras de ser medido é através de uma fórmula na qual consta: o total do consumo privado,

os investimentos realizados, os gastos do governo e a balança comercial, constituída das

exportações menos importações.

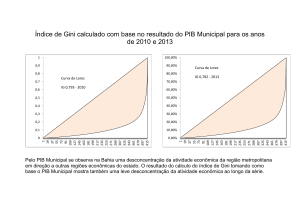

Determinado como um dos indicadores mais importantes que merece destaque no ponto de

vista econômico e social, o PIB atualmente vem acompanhado nos últimos anos de modestas

taxas de crescimento no Brasil, sendo que nos anos de 2011, 2012 e 2013, houve uma

expansão da produção de bens e serviços, segundo o IBGE, de 2,7%, 0,9% e 2,3%,

respectivamente. A tecnologia, o capital e a mão-de-obra são fatores produtivos que

incentivam a ampliação de riqueza, originando trabalho e bem-estar para uma nação

(COELHO JUNIOR e PONTILI,2011, p. 2). Considerando a medida da riqueza brasileira

como mensurável pelo PIB, para que exista crescimento econômico é imprescindível que se

incremente a produtividade de seus fatores.

A Formação Bruta de Capital Fixo é um indicador muito importante para a contabilização do

Produto Interno Bruto do país, pois ela mede o quanto as empresas elevaram os seus bens de

capital, com investimentos maiores para a produção de máquinas e equipamentos, além da

construção civil. Com maiores índices na formação bruta, mais empregos vão sendo gerados e

a capacidade produtiva tende a aumentar, o que reflete no PIB brasileiro.

Por fim, o último indicador que será utilizado neste artigo, para analisar a taxa de crescimento

do PIB, é a Exportação. Esta é conceituada como a venda de mercadorias de um país nacional

para o país estrangeiro. A exportação, para o Brasil, tem contribuído, estrategicamente, para a

formação do emprego e da renda, para arrecadação de recursos externos imprescindíveis ao

equilíbrio comercial nacional e para o fomento da expansão econômica interna.

3

Richard ganhou o prêmio Nobel de Economia em 1984 por ter realizado estudos e contribuições de grande

importância para o desenvolvimento das Contas Nacionais, além de também conceder melhoras nas bases de

análise econômica empírica.

A discussão sobre a contribuição das exportações na economia brasileira perpassa por

diversas questões que vão desde focos produtivos significativos externamente, até o impacto

do alargamento das comercializações exteriores sobre o mercado interno. A ação de exportar,

entendida como o envio de determinado produto nacional para outro país, abrange muito mais

que a simples venda de uma mercadoria ao comércio internacional.

Juntamente com a exportação, a importação é um indicador econômico para a balança

comercial, obtida pela diferença de ambas. Quando há um número maior das importações, o

país está em déficit, ou seja, há um saldo comercial negativo por adquirir mais bens e serviços

no exterior do que vender. Quando a balança comercial registra uma quantidade maior de

exportações do que importações, há uma situação de superávit, o país está vendendo mais

produtos para o comércio estrangeiro do que comprando.

Uma empresa que exporta bens e serviços para o exterior começa a adquirir vantagem sobre

as suas concorrentes, segundo o portal eletrônico do governo brasileiro, referente às relações

de comércio exterior, Comexbrasil (2014), “pois diversifica mercados, aproveita melhor sua

capacidade instalada, aprimora a qualidade do produto vendido, incorpora tecnologia,

aumenta sua rentabilidade e reduz custos operacionais”.

Atualmente, o Brasil possui relações de exportação com diversos países, sendo que um dos

seus principais produtos que são mais vendidos para o mercado estrangeiro é o petróleo,

seguido também de bens como carne, açúcar e café.

Os dados das Contas Trimestrais, utilizados para essa pesquisa, foram coletados do site do

IBGE, referentes aos anos de 1996 a 2013, no qual realizou-se análises econométricas para

verificar as variações dos coeficientes que afetam a taxa de crescimento do Produto Interno

Bruto.

Em vista dos conceitos expostos, a finalidade deste estudo é averiguar os fatores que afetam a

taxa de crescimento do PIB, no quadro brasileiro. Para tal, procura-se pesquisar a influência

exercida pela Formação Bruta de Capital Fixo e as exportações sobre o PIB. Este trabalho foi

realizado a partir do artigo de Souza e Quintino(2006), que tinha como objetivo analisar as

principais variáveis explicativas do crescimento da economia portuguesa.

O estudo foi organizado em seis seções, sendo a Introdução a primeira parte. O próximo

tópico refere-se ao Referencial Teórico, contendo citações e argumentos de diversos autores

sobre o tema estudado. Na terceira seção, encontra-se a Metodologia usada; a seção quatro

contém os resultados obtidos mediante todas as técnicas utilizadas para verificar se há

presença ou ausência de autocorrelação, multicolinearidade e heteroscedasticidade. No quinto

tópico há as considerações finais, e por fim há as referências bibliográficas.

2- REFERENCIAL TEÓRICO

Estudos abordados sobre o Produto Interno Bruto e teorias de crescimento são temas muito

discutidos no cenário macroeconômico. Grandes economistas já debatiam sobre esses

assuntos, realizando profundas pesquisas para objeto de análise e desenvolvimento de

modelos econômicos.

No período em que a economia dos Estados Unidos passava por uma grande crise financeira,

na década de 30 do século passado, o sistema de mercado sofria um grande declínio. Então

começou a destacar-se um economista com a teoria de que o Estado deve intervir no sistema

econômico em tempos de instabilidade; seu nome era John Maynard Keynes 4. As teorias

clássicas que retratam o equilíbrio de mercado, causadas pelas forças de oferta e demanda,

não são suficientes para a corrente keynesiana. Aos adeptos dessa teoria, o governo exerce um

importante papel na recuperação da economia e crescimento da capacidade de produção.

Keynes chamava a Formação Bruta de Capital Fixo de investimento(FBCF). Em sua

concepção, o investimento associa-se às perspectivas futuras e sua realização depende da

eficiência marginal do capital. Esta ideia foi retomada pelos estudos de Blanchard (2007),

para afirmar que o acréscimo do nível de vendas atual ocasiona boas expectativas para futuras

vendas.

O fator investimento era um determinante de grande importância para a criação de mais

empregos e maiores índices de crescimento do produto interno do país. Para Keynes, havia

uma função crescente entre a FBCF e o PIB: quanto maior os números da formação bruta,

maior a produção nacional. Segundo o autor, “em crescimento, com expectativas otimistas de

lucro futuro, os investimentos geram mais emprego, maior nível de produto e de renda e,

portanto, maior nível de consumo e poupança” (KEYNES, 1996). Na visão keynesiana, o

Estado tem de realizar investimentos de larga escala em períodos de baixo crescimento da

economia e em momentos de retração econômica.

Para Mankiw (2005), o PIB mede duas coisas ao mesmo tempo: uma delas é o somatório da

renda de todos os indivíduos do sistema econômico; a outra é o dispêndio total dos bens e

serviços que são produzidos na economia. A contração do PIB pode caracterizar recessões,

ocasionando desemprego, diminuição de lucros e até colapsos. Já um incremento do PIB pode

sugerir uma produção mensurável de maior de riqueza ou a elevação dos preços. De acordo

com a definição deste autor, a oferta é expressa pelo Produto Interno Bruto (PIB); e a

demanda refere-se ao consumo das famílias (C), ao investimento na produção de bens e

serviços (I), aos gastos governamentais (G) e às exportações líquidas (EL), representada pela

igualdade PIB = C + I + G + EL.

De acordo com estas definições, percebe-se a grande relevância que as atividades

exportadoras exercem sobre o crescimento do PIB, promovendo efeitos positivos em diversos

setores que vão desde serviços financeiros, desenvolvimento de máquinas e equipamentos, até

áreas de seguro e transportes. Ressalta-se, assim, a relação direta entre o incremento das

exportações e o crescimento do PIB, através de duas das várias “Leis de Kaldor”5:

As exportações e o PIB também são diretamente relacionados, assim, quanto maior a

taxa de crescimento das exportações, maior será o crescimento do PIB. A demanda

agregada pode, a longo prazo, restringir o crescimento do PIB, como as exportações

representam a demanda externa, o decréscimo na sua taxa de crescimento pode

ocasionar problemas no balanço de pagamentos e, em consequência, no crescimento

econômico. (LAMOJICA; FEIJÓ, 2007 apud TREMEA, 2011, p. 2)

Em seu livro “A Teoria Geral do Emprego, do Juro e da Moeda”, Keynes enfatiza a intervenção do Estado para

que uma nação possa se recuperar em tempos de crise e ajudar a garantir o crescimento econômico, gerando mais

empregos para a população.

5

O economista húngaro, naturalizado britânico, Nicolas Kaldor preocupou-se em decifrar quais eram os

elementos que conduziam ao crescimento econômico dos países capitalistas, apesar de sua análise haver se

concentrado nos países desenvolvidos, é largamente utilizada para explicar as economias de países em

desenvolvimento, caso do Brasil. Suas observações o levaram a concluir que as exportações, principalmente de

produtos industrializados, são determinantes fortes no desempenho econômico das Nações. Um conjunto de

pressupostos, conhecido como as “leis de Kaldor” foram por ele apresentado entre as décadas de 1960 e 1980,

mostrando as situações de causa e de efeito que gerariam uma variação no produto agregado dos países.

(TREMEA,2011, p.2).

4

Historicamente, como menciona Tremea (2011), o Brasil se caracteriza por exportações de

itens de pouco valor agregado, além enfrentar fortes obstáculos infra estruturais e entraves

comerciais, como a escassa obtenção de subsídios internacionais e a difícil abertura e

preservação de mercados externos, num recente quadro de crise mundial não totalmente

superada.

Deste modo, o comércio exterior acontece com a desigualdade do país em exportar uma

expressiva quantidade de bens de pequeno valor agregado, para importar alguns artigos

industrializados de grande valor agregado. Investimentos significativos para a modificação

nas atividades exportadoras podem transformar esta situação, incentivando não só a produção

de bens significativos dentro do Brasil, como também em sua exportação.

Recentemente, a ampliação da comercialização exterior brasileira ocorreu devido à abertura

da China no quadro internacional, com sua significativa exportação e, por conseguinte, com

ampla importação de produtos requeridos pelo mercado interno, tornando o Brasil um

expressivo fornecedor de bens primários, como o minério de ferro e a soja.

No Brasil, transformações políticas motivaram a abertura comercial aproximando

investimentos externos, nos anos 1990, fomentando o desenvolvimento da indústria e o

crescimento registrado, de 1995 a 1997. As crises hiperinflacionárias foram controladas pelo

Plano Real, e o país ganhou, novamente a credibilidade de investidores. Com a estabilidade

econômica e financeira do país, as políticas internacionais bilaterais e o melhoramento do

setor público conferiram menor risco aos novos investidores. Consequentemente, houve uma

ampliação do nível de vendas e, em seguida, do investimento privado [(GRENAUD,

VASCONCELLOS e TONETO JR., 1999); (SOUZA, 2008)].

No que tange à conjuntura econômica internacional, como mencionado nos estudos

semelhantes ao artigo dos autores Sousa e Quintino (2006)6, é conveniente “relembrar que,

em 2005, a economia mundial cresceu a um ritmo elevado sendo certo que a forte expansão

da procura mundial contribuiu para a subida dos preços das matérias-primas”.

Em 2008, o mundo enfrentou a maior crise financeira da história do capitalismo desde a

grande depressão de 1929. Originando-se nos Estados Unidos, depois da anormalidade no

mercado imobiliário, ocasionada pela assombrosa expansão de crédito bancário e uso de

novos instrumentos financeiros, o colapso financeiro alastrou-se globalmente, em pouco

tempo. A produção industrial dos países desenvolvidos reduziu-se significativamente. Até os

países em desenvolvimento, que não observavam dificuldades em seus aparelhos financeiros,

como o Brasil, igualmente averiguaram um agudo declínio da produtividade industrial e do

Produto Interno Bruto.

A crise de 2008 contribuiu para o surgimento da crise europeia, iniciada em 2011 e que

atingiu a zona do euro de forma emblemática, ocasionada, fundamentalmente, por problemas

fiscais. A Europa, atualmente, não é tão primordial quanto no passado, para o Brasil. Mesmo

assim, uma crise considerável acaba por lançar seus efeitos sobre o país, como a

desaceleração dos fluxos financeiros, refletindo nas linhas de comércio exterior. A crise do

euro, ao afetar a China, trouxe algumas consequências para o Brasil, já que como citado

anteriormente, este país tem grande parceria nas exportações. A retração das atividades

produtivas da China indicou que a segunda maior economia do mundo desacelerou o

crescimento, por causa do enfraquecimento da economia mundial. Recentemente, a economia

6

O artigo mencionado objetivava analisar as principais variáveis explicativas do crescimento da economia

portuguesa.

global melhorou com o restabelecimento dos EUA. Assim, como afirma Silva (2014), o Brasil

se apresenta apto para encarar o atual quadro de transição do cenário mundial:

Estamos sendo capazes de nos diferenciar por causa de nossas perspectivas, nossas

respostas tempestivas de políticas macroeconômicas e nossos indicadores de

progresso e estabilidade sócio-políticos. Existe um interesse crescente de

investidores estrangeiros pelo Brasil, conscientes de nossos desafios de curto prazo

mas também cientes das nossas oportunidades de médio-longo prazo. (SILVA,

2014, p.1)

Depois das diversas crises enfrentadas pelo Brasil na última década, é importante que a

atividade econômica brasileira capte investimento para formação bruta de capital fixo e

consequentemente, situe-se em uma posição competitiva na esfera das exportações mundiais.

Para tanto, é essencial que o Brasil procure máxima credibilidade internacional, gerando

igualmente, o desenvolvimento do mercado interno, o incremento do PIB e a colocação da

maioria da sua população em idade ativa ou de seus habitantes em boas situações de trabalho

e sustento.

3- METODOLOGIA

A metodologia consiste na aplicação do modelo de regressão linear, com a variável

dependente sendo a taxa de crescimento do PIB e as variáveis explicativas Formação Bruta de

Capital Fixo e Exportação.

3.1 - Dados e procedimentos

Os dados referentes ao Produto Interno Bruto, a Formação Bruta de Capital Fixo e

Exportações foram coletados do site do IBGE, no qual constava a tabela Contas Trimestrais.

O número de observações utilizadas para o desenvolvimento do estudo foi de 71 trimestres,

sendo dos anos de 1996 a 2013 com PIB a valores encadeados de 1995. Tendo-se os valores

dos indicadores econômicos e/ou das variáveis do modelo, calculou-se a taxa de crescimento

de cada variável; esse cálculo foi realizado da seguinte maneira: ((Vn – Vo) / Vo), ou seja,

usou-se o valor referente ao período atual menos o período anterior dividido pelo valor do

período anterior. Por exemplo, para se calcular a taxa de crescimento do PIB, da FBCF e das

exportações no segundo trimestre de 1996, usou-se o valor do trimestre atual menos o anterior

sobre o último citado, assim obteve-se o índice de crescimento trimestral atual. Esse método

foi importante para analisar a relação das variáveis que determinam o Produto Interno Bruto.

Os procedimentos econométricos foram realizados com o programa estatístico Stata10.

3.2 - O modelo de regressão

A seguir, é apresentada especificação geral do modelo a ser estimado:

Em que:

Y representa a variável dependente; do outro lado da igualdade temos as variáveis

explicativas e

que explicam o modelo, sendo

,

e

os parâmetros da equação.

Deste modo, verifica-se qual o valor esperado em Y se ocorrer uma variação em

e .O

termo refere-se ao erro aleatório.

No modelo econométrico utilizado, as variáveis usadas foram o PIB como a variável

dependente, Formação Bruta de Capital Fixo e Exportação como variáveis explicativas. A

equação ficou da seguinte maneira, após o cálculo das taxas de crescimento para essas

variáveis:

Em que:

∆PIB – Representa a taxa de crescimento do Produto Interno Bruto

– Representa o termo constante do modelo

– Representa a variável taxa de crescimento da Formação Bruta de Capital Fixo

– Representa a variável taxa de crescimento das Exportações

3.2.1. Testes realizados

Os testes e análises realizados foram: Análise de correlação, teste VIF, teste DFuller, teste de

Breusch-Pagan, teste White, Teste Durbin-Watson.

3.2.1.1 - Análise de correlação

Dada a variável dependente e as explicativas, sucedeu-se o próximo passo deste trabalho

através da análise de correlação, para verificar qual é o grau de relacionamento entre as

variáveis explicativas e a dependente, ou seja, verificar se a FBCF e as exportações realmente

tem influência na taxa de crescimento do Produto Interno Bruto do Brasil no período

analisado.

Esse teste é realizado também para verificar se o modelo apresenta uma forte correlação dois

a dois entre as variáveis explicativas. Para o caso de uma correlação dois a dois com

resultados superiores a 0,80, haverá a presença de multicolinearidade

3.2.1.2 - Teste FIV para multicolinearidade

É uma técnica denominada como o Fator de Inflação de Variância (VIF em inglês), no qual

um resultado com altos valores indica a sua presença de multicolinearidade. O FIV é dado

como:

Segundo Gujarati (2000), “o FIV mostra como a variância de um estimador se infla pela

presença da multicolinearidade. À medida que

se aproxima de 1, o FIV se aproxima do

infinito”. A colinearidade aumenta a variância dos betas e reduz a significância estatística dos

coeficientes (teste t com valores menores), o que conduz a problemas nos testes de hipóteses.

Ao realizar a técnica, se o FIV de uma variável exceder o valor de 10, esse número indica que

as variáveis são altamente colineares.

3.2.1.3 - Teste Dickey-Fuller para verificar se as séries temporais são estacionárias

Esse teste foi desenvolvido por David Alan Dickey e Wayne Arthur Fuller com o objetivo de

identificar se uma série temporal é estacionária. Essa técnica apresenta grande relevância para

um modelo econométrico. O teste DFuller mostra a hipótese de haver a ausência ou presença

de uma raiz unitária em séries temporais. Ele indica se o valor para o coeficiente de correlação

amostral é ou não igual a 1. No caso da série não apresentar raiz unitária, isto é, se o valor

calculado para o teste DF for superior aos valores críticos, então não se rejeita a hipótese de

uma série estacionária. Para exemplificar, posteriormente, serão mostrados os resultados do

teste no Stata10.

Com uma série temporal estacionária, a média, variância e covariância são constantes no

tempo. Se as séries (X, Y) não forem estacionárias, como consequência o erro (u) do modelo

estimado apresentará autocorrelação.7

3.2.1.4 - Teste Breusch – Pagan para heteroscedasticidade

É um teste baseado no Multiplicador de Lagrange (LM). Essa técnica é muito utilizada para

testar a hipótese nula de que haja homoscedasticidade no modelo de regressão, contra a

hipótese alternativa de que as variâncias dos erros apresentam uma função multiplicativa de

uma ou mais variáveis.

O teste de Breusch-Pagan fornece um resultado baseado na estatística qui-quadrado. A

hipótese Ho representa a homoscedasticidade; se houver uma rejeição de Ho a um

determinado nível de significância, conclui-se então que o modelo apresenta a

heteroscedasticidade.

3.2.1.5 - Teste White para heteroscedasticidade

O teste de White é um dos mais usados na análise econométrica; ele consiste em efetuar uma

regressão dos resíduos elevados ao quadrado contra as variáveis explicativas que são

utilizadas na regressão, os seus quadrados e produtos cruzados. O teste consiste em verificar

se existe relação entre os resíduos elevados ao quadrado e as variáveis explicativas nessas

diferentes formas. Se sim, há heteroscedasticidade, ou seja, a variância residual não é

constante. Nesta técnica, será verificado se existe a hipótese da presença da

heteroscedasticidade.

3.2.1.6 - Teste Durbin Watson para autocorrelação

Essa técnica é utilizada para verificar se existe uma correlação serial entre os resíduos do

modelo, e foi desenvolvida por Durbin e Watson, também conhecida como a estatística de

teste d.

Segundo Gujarati (2000), as hipóteses que fundamentam essa estatística, define-se em: i) O

modelo de regressão deve possuir um termo de intercepto na equação; ii) Variáveis

explicativas não são estocásticas; iii) As perturbações u são geradas por um esquema de auto

regressão de primeira ordem; iv) No modelo de regressão, não há uma inclusão de valores

defasados da variável dependente como uma das varáveis explicativas.

Se “test estatistic”<“critical value” aos níveis de 1%, 5% e 10%; e se “mackinnon approximate p-value for z(t)

” mostrar um valor que não seja 0 = a série não é estacionária.

Se “test estatistic” > “critical value” aos níveis de 1%, 5% e 10%; e se “mackinnon approximate p-value for z(t)

” mostrar um valor igual a 0 = a série é estacionária.

7

No teste Durbin-Watson, para identificar a autocorrelação, há uma tabela com as

regras de decisão:

Hipótese Nula

Decisão

Ausência de autocorrelação positiva

Rejeitar

Ausência de autocorrelação positiva

Nenhuma decisão

Ausência de autocorrelação negativa

Rejeitar

Ausência de autocorrelação negativa

Nenhuma decisão

Ausência de autocorrelação pos. ou neg.

Não rejeitar

Se

Após mostrar a definição de cada técnica que será usada para o modelo de regressão, parte-se

para analise os testes realizados.

4- ANÁLISE DOS RESULTADOS

4.1 - Análise de correlação

. corr tx_cresc_pib fbcf exp

(obs=71)

tx_cresc_pib

fbcf

exp

tx_cre~b

fbcf

1.0000

0.7021

0.7314

1.0000

0.6434

exp

1.0000

Para verificar se as variáveis explicativas FBCF e exportação, são correlacionadas com a

variável dependente PIB, analisou-se a matriz de correlação. A matriz também permite

verificar o grau de correlação entre as variáveis explicativas FBCF e exportação, se este grau

for elevado pode resultar no problema da multicolinearidade.

Analisando os resultados obtidos com esse teste de correlação, percebe-se que na correlação

dois a dois não há variáveis altamente colineares. A Formação Bruta de Capital Fixo possui

um grau de correlação de 0,7021 com a taxa de crescimento do PIB, e as exportações tiveram

um valor de 0,7314 para o coeficiente. Então, pode-se dizer que há uma correlação

significativa entres essas variáveis e o PIB; cabe destacar também que nesse teste as variáveis

FBFC e exportação tiveram um grau de correlação de 0,6434. Vale ressaltar que, correlações

superiores a 0,80 indicam problemas de multicolinearidade. Neste caso, essa situação não é

verificada.

4.2 - A regressão múltipla

. reg tx_cresc_pib fbcf exp

Source

SS

df

MS

Model

Residual

.054645866

.03260245

2 .027322933

68 .000479448

Total

.087248315

70 .001246405

tx_cresc_pib

Coef.

Std. Err.

t

fbcf

exp

_cons

.2467311

.1489342

.0024953

.060483

.0302258

.0026631

4.08

4.93

0.94

Number of obs =

F( 2,

68) =

Prob > F

=

R-squared

=

Adj R-squared =

Root MSE

=

P>|t|

0.000

0.000

0.352

71

56.99

0.0000

0.6263

0.6153

.0219

[95% Conf. Interval]

.1260391

.0886195

-.0028188

.3674232

.2092489

.0078093

A regressão foi realizada para verificar a relação da variável dependente (Taxa de

Crescimento do PIB) com as explicativas (taxa de crescimento das variáveis FBCF e

Exportação). Foram utilizadas 71 observações. O teste F apresentou o valor de 56,99 e pvalor (0,0000), considerado um resultado satisfatório para garantir mais consistência no

modelo econométrico, rejeitando-se a hipótese nula das variáveis explicativas terem seus

coeficientes conjuntamente iguais a 0. O coeficiente de determinação R² foi de 0.6263; em

termos percentuais, pode-se dizer que 62,63% da variação da taxa de crescimento do PIB é

explicada pelas variáveis Formação Bruta de Capital Fixo e Exportação.

Para poder melhorar o coeficiente de determinação do modelo, uma sugestão seria incluir

outras variáveis relevantes para elevar a porcentagem de explicação, como por exemplo, a

inclusão dos gastos públicos realizados pelo governo, a taxa de câmbio, e o crédito das

famílias.

A variável Formação Bruta de Capital Fixo mostrou um valor de 0.2467311, o que pode-se

concluir que, mantendo constantes as exportações, um aumento de 1% na taxa de crescimento

da FBCF provoca uma variação de 0.2467% no crescimento do Produto Interno Bruto do país.

Com relação as exportações, na regressão feita obtivemos o resultado de que, mantendo

constantes as FBCF, uma elevação de 1% na taxa de crescimento das exportações do Brasil,

causa uma variação positiva de 0,1489% na taxa de crescimento do PIB.

Ao analisar os coeficientes, percebe-se que a FBCF e exportação mostraram sinais positivos,

como esperado; isto é, à medida que eleva a taxa de crescimento de cada uma dessas

variáveis, a taxa de crescimento do PIB também cresce.

Com a regressão feita, pode-se aplicar valores as variáveis do modelo, resultando na seguinte

equação

(0,94)

(4,08)

(4,93)

Os testes de significância t mostraram que o modelo apresenta consistência. Verifica-se que a

estatística t dos coeficientes das variáveis FBCF e Exportação, mostraram os valores de 4.08 e

4.93, respectivamente. Isso implica que os coeficientes dessas varáveis no ponto de vista

estatístico são significantes, pois o p-valor apresenta números inferiores a 0,05. Ou seja, os

coeficientes são altamente significantes.

4.3 - Teste FIV

Como já foi descrito nesse artigo, se o teste FIV apresentar valores superiores a 10, ocorrerá o

caso de uma variável ser altamente colinear.

. vif

Variable

VIF

exp

fbcf

1.71

1.71

Mean VIF

1.71

1/VIF

0.585974

0.585974

Nos resultados obtidos, o FIV mostrou resultados da Exportação e da FBCF iguais a 1.71,

sendo que na média, o valor foi o mesmo. Diante disso, a técnica utilizada foi importante para

concluir nesse teste específico, que o modelo não apresenta o problema da multicolinearidade.

4.4 - Teste Dickey - Fuller

Essa técnica permite verificar se uma série é ou não estacionária. Ao utilizar dados de séries

temporais em modelos de regressão, as séries precisam ser estacionárias. Foi aplicado o teste

de Dickey-Fuller para verificar a estacionariedade das séries. No teste, as hipóteses nula e

alternativa são:

Ho: a ST apresenta raiz unitária (não é estacionária)

H1: a ST é estacionária.

Primeiramente foi feito o teste com a variável dependente Taxa de Crescimento do Produto

Interno Bruto

. dfuller tx_cresc_pib, lags(0)

Dickey-Fuller test for unit root

Test

Statistic

Z(t)

Number of obs

1% Critical

Value

-10.063

70

Interpolated Dickey-Fuller

5% Critical

10% Critical

Value

Value

-3.552

MacKinnon approximate p-value for Z(t) =

=

-2.914

-2.592

0.0000

No procedimento realizado com a variável Taxa de Crescimento do PIB, percebe-se que “pvalue for z(t)” apresentou valor igual a 0, isto é, rejeita-se a hipótese de que a série não é

estacionária, a um nível inferior a 1% (0,0000).

Valor calculado > valor crítico – em módulo

10.063 > 3.552 a 1% de significância

10.063 > 2.914 a 5% de significância

10.063 > 2.592 a 10% de significância

Sendo assim, com a variável taxa de crescimento do Produto Interno Bruto, nota-se que a

série é estacionária.

Em seguida, foi realizado o teste Dfuller para a variável taxa de crescimento FBCF

. dfuller fbcf, lags(0)

Dickey-Fuller test for unit root

Test

Statistic

Z(t)

Number of obs

-3.552

MacKinnon approximate p-value for Z(t) =

70

Interpolated Dickey-Fuller

5% Critical

10% Critical

Value

Value

1% Critical

Value

-7.088

=

-2.914

-2.592

0.0000

Na tabela de resultados, o “p-value for z(t)” mostra resultado igual a 0, rejeitando a hipótese

de que a série não é estacionária, a um nível de significância inferior a 1% (0,0000), não há

nessa situação a presença de uma raiz unitária.

Valor calculado > valor crítico – em módulo

7.088 > 3.552 a 1% de significância

7.088 > 2.914 a 5% de significância

7.088 > 2.592 a 10% de significância

Diante disso, conclui-se que a série é estacionária.

Em seguida, o teste foi aplicado à variável taxa de crescimento das exportações.

. dfuller exp, lags(0)

Dickey-Fuller test for unit root

Test

Statistic

Z(t)

Number of obs

1% Critical

Value

-9.185

70

Interpolated Dickey-Fuller

5% Critical

10% Critical

Value

Value

-3.552

MacKinnon approximate p-value for Z(t) =

=

-2.914

-2.592

0.0000

.

No teste, as hipóteses nula e alternativa são:

Ho: a ST apresenta raiz unitária (não é estacionária)

H1: a ST é estacionária.

No procedimento realizado com a variável taxa de crescimento da exportação, verifica-se que

“p-value for z(t)” apresentou valor igual a 0, isto é, rejeita-se, também, a hipótese de que a

série não é estacionária, a um nível inferior a 1% (0,0000).

Valor calculado > valor crítico – em módulo

9.185 > 3.552 a 1% de significância

9.185 > 2.914 a 5% de significância

9.185 > 2.592 a 10% de significância

Sendo assim, com a variável taxa de crescimento da exportação, nota-se que a série é

estacionária.

O resultado para o teste de autocorrelação é apresentado a seguir.

4.5- Teste Durbin Watson

. estat dwatson

Durbin-Watson d-statistic(

3,

71) =

2.900719

No teste Durbin Watson com valor 2.900719, verificou-se na tabela:

N= 71

K=2

Como na tabela d não possui o número de observações n =71, o valor mais próximo foi 70.

Então:

1.554

Ds = 1.672

D = 2.900719

4 - Di < D < 4

4 – 1.554 < 2.900719 < 4

2.446 < 2.900719 < 4

Observando na tabela de regras de decisão, rejeita-se a hipótese nula de ausência de

autocorrelação negativa. Portanto há a presença de autocorrelação negativa.

4.5.1 – Medida corretiva para autocorrelação: Teste de Cochrane-Orccut

Como o teste de Durbin Watson apresentou autocorrelação negativa, foi aplicada uma medida

corretiva para eliminar esse problema. O procedimento realizado foi o teste de CochraneOrccut, desenvolvido pelos estatísticos Donald Cochrane e Orccut Guy. Ele é um

procedimento para ajuste do modelo e correção da autocorrelação.

. prais tx_cresc_pib fbcf exp, rhotype(regress) corc

Iteration

Iteration

Iteration

Iteration

Iteration

0:

1:

2:

3:

4:

rho

rho

rho

rho

rho

=

=

=

=

=

0.0000

-0.4533

-0.4562

-0.4562

-0.4562

Cochrane-Orcutt AR(1) regression -- iterated estimates

Source

SS

df

MS

Model

Residual

.062927282

.02567344

2

67

.031463641

.000383186

Total

.088600722

69

.001284068

tx_cresc_pib

Coef.

Std. Err.

t

fbcf

exp

_cons

.2513852

.140102

.0024937

.0474818

.0259184

.0016693

5.29

5.41

1.49

rho

-.4562203

Durbin-Watson statistic (original)

Durbin-Watson statistic (transformed)

2.900719

2.122842

Number of obs =

F( 2,

67) =

Prob > F

=

R-squared

=

Adj R-squared =

Root MSE

=

P>|t|

0.000

0.000

0.140

70

82.11

0.0000

0.7102

0.7016

.01958

[95% Conf. Interval]

.1566111

.0883686

-.0008383

.3461593

.1918355

.0058257

Após o comando realizado, D = 2.122842, então:

Di = 1.554

Ds = 1.672

Durbin-Watson statistic (original) = 2.900719

Durbin-Watson statistic (transformed) = 2.122842

Então:

Ds < D < 4 - Ds

1.672 < 2.2122842 < 4 - 1.672

1.672 < 2.2122842 < 2.328

Hipótese Nula = Ausência de autocorrelação positiva ou negativa

Decisão = Não Rejeitar; Se = Ds < D < 4-Ds

Após o procedimento de Cochrane-Orccut, o problema da autocorrelação foi corrigido; não

rejeita-se a hipótese de ausência de autocorrelação; ou seja, aceitamos a hipótese de ausência

do problema.

Por fim, foram aplicados os testes para verificar se o modelo estimado apresenta

heteroscedasticidade. Os resultados dos testes são apresentados na sequência.

4.6 - Teste de Breusch-Pagan

. estat hettest

Breusch-Pagan / Cook-Weisberg test for heteroskedasticity

Ho: Constant variance

Variables: fitted values of tx_cresc_pib

chi2( 1)

=

Prob > chi2 =

0.74

0.3897

O teste de Breusch-Pagan é utilizado para verificar se há o caso de heteroscedasticidade. Nos

resultados obtidos, o p-valor apresenta-se igual a 0.3897. Não é rejeitada a hipótese nula de

variância constante ao nível de 5% de significância. Diante disso, há a presença de

homoscedasticidade.

4.7 - Teste White

. estat imtest, white

White's test for Ho: homoskedasticity

against Ha: unrestricted heteroskedasticity

chi2( 5)

Prob > chi2

=

=

5.88

0.3181

Cameron & Trivedi's decomposition of IM-test

Source

chi2

df

p

Heteroskedasticity

Skewness

Kurtosis

5.88

6.51

1.25

5

2

1

0.3181

0.0386

0.2644

Total

13.63

8

0.0918

No teste White, há duas hipóteses:

= Homocedasticidade

= Heteroscedasticidade

Percebe-se na tabela de resultados deste determinado teste, que não se rejeita a um nível de

significância de 5%, a hipótese da variância constante; pois prob > chi2 = 0.3181. Pode-se

então concluir, que neste teste realizado, o modelo possui homoscedasticidade.

5- CONSIDERAÇÕES FINAIS

O presente artigo teve por objetivo identificar os determinantes do Produto Interno Bruto do

Brasil, no período de 1996 a 2013. Pelo modelo, percebe-se que há uma relação positiva tanto

da Formação Bruta de Capital Fixo quanto da Exportação sobre o PIB. Diante disso, esses

dois fatores, que representam as variáveis explicativas do modelo, mostraram-se importantes

para o crescimento econômico do país.

Se uma nação realiza mais investimentos na produção de máquinas e equipamentos, a

capacidade produtiva tende-se a elevar, ocasionando um impacto positivo no PIB. Como dito

por Keynes e Mankiw, realizar investimentos é importante para o país, pois eles vão ser de

grande relevância para que as empresas possam aumentar a sua capacidade de produção.

Com relação as exportações, elas mostraram também significância para o modelo. Um país

que realiza mais exportações está produzindo em quantidades maiores. Vale ressaltar também

que, o caso analisado refere-se ao Brasil. A quantidade de exportações depende também do

grau de abertura econômica de relações comerciais com o exterior.

O modelo não apresentou os problemas de multicolinearidade e heteroscedasticidade,

denotando maior credibilidade à análise de regressão, e sem necessitar de medidas corretivas

que seriam necessárias caso houvesse esses problemas. No caso da autocorrelação,

identificada através do teste de Durbin Watson, foi utilizado o procedimento corretivo

pressuposto por Cochrane-Orccut. Após a correção, o modelo foi ajustado e eliminou-se o

problema da autocorrelação.

É importante dizer que neste caso, o coeficiente de determinação não apresentou um valor de

explicação mais elevado, pois há outros determinantes que são fatores que influenciam no PIB

do Brasil, como é o caso dos gastos públicos governamentais e crédito das famílias.

Após a análise econométricas do modelo proposto por este estudo, confirmou-se a relevância

das variáveis Formação Bruta de Capital Fixo e Exportação, que contribuem

significativamente para o crescimento do Produto Interno Bruto. Das variáveis explicativas

analisadas, de acordo com as saídas de regressão, aquela que apresenta maior influência sobre

o PIB é Formação Bruta de Capital Fixo. Permitindo concluir que o incremento dos

investimentos é primordial para o crescimento da economia brasileira.

6- REFERÊNCIAS BIBLIOGRÁFICAS

BLANCHARD, O. Macroeconomia. São Paulo: Pearson Prentice Hall, 4. ed., 2007.

COELHO JUNIOR, Juarez da Silva; PONTILI, Rosangela Maria. Uma análise

econonométrica dos componentes que afetam o investimento privado no Brasil,

Fazendo-se aplicação do teste de raiz unitária. VII Enppex . “Universidade e Gestão

pública: Perspectivas e possibilidades”. II seminário dos cursos de ciências sociais aplicadas

da Fecilcam. 2011.

FEIJO, C.A; LAMONICA, M.T. Crescimento e Industrialização no Brasil: As lições das

Leis de Kaldor. Recife. Anais do XXXV Encontro Nacional de Economia da Associação

Nacional dos Cursos de Pós Graduação em Economia (ANPEC). 2007.

GREMAUD, A. P.; VASCONCELLOS, M. A. S. de; TONETTO Jr, R. Economia brasileira

contemporânea. São Paulo: Atlas, 3. ed., 1999.

GUERRA, Renata Rojas. Manual Stata 10.1: Testes de autocorrelação, estacionaridade,

teste de autocorrelação, estacionaridade, co-integração, causalidade de Grenger e

modelos Arima. Disponível em:

<files.economiaemfoco.webnode.com.br/200000020.../Manual_Stata.pdf> Acesso em 18 de

junho de 2014, as 11:20.

GUJARATI, D. Econometria básica. Rio de Janeiro: Elsevier, 4. ed., 2006.

IBGE, INSTITUTO BRASILEIRO DE GEOGRAFIA E ESTATÍSTICA. Formação Bruta

de Capital Fixo. Nota metodológica nº 19. Disponível em:

<ftp://ftp.ibge.gov.br/Contas_Nacionais/Sistema_de_Contas_Nacionais/Notas_Metodologicas

/19_formacao_capital.pdf>. Acesso em: 14/06/2014, 10: 17 h.

_______. Sala de Imprensa. Disponível em: <

http://saladeimprensa.ibge.gov.br/noticias?view=noticia&id=1&idnoticia=2591&busca=1&t=

2013-pib-cresce-2-13-totaliza-r-4-84-trilhoes>. Acesso em: 15/06/2014, 17: 37 h.

________. Sala de Imprensa. Disponível em: <

http://saladeimprensa.ibge.gov.br/noticias?view=noticia&id=1&busca=1&idnoticia=2329>.

Acesso em: 15/06/2014, 17: 53 h.

________. Sala de Imprensa. Disponível em: <

http://saladeimprensa.ibge.gov.br/noticias?view=noticia&id=1&busca=1&idnoticia=2093>.

Acesso em: 15/06/2014, 17: 20 h.

KEYNES, Maynard John. A Teoria Geral do Emprego, do Juro e da Moeda. Editora

Nova Cultural ltda., 1996.

MANKIW, N. Gregory. Introdução à Economia, Princípios de Micro e Macroeconomia.

Editora Campos,2005.

MINISTÉRIO DO DESENVOLVIMENTO, INDÚSTRIA E COMÉRCIO EXTERIOR.

Exportação. Portal Brasileiro de Comércio Exterior. 2014 Disponível em:

<http://www.comexbrasil.gov.br/conteudo/ver/chave/50_exportacao__visao_geral/menu/43>. Acesso em: 14/06/2014, 14: 34 h.

QUINTINO, A. M.; SOUZA; A.R. Das Variáveis Explicativas do Crescimento na Economia

Portuguesa. Economia Política por ARS. Disponível em:

<http://blog.antoniorebelodesousa.pt/2006/11/artigo_das_variaveis_explicati.html>

Acesso em: 01/06/2014, 15: 42

SILVA, Luiz Awazu Pereira da. Os novos contornos da economia global no pós-crise e

suas implicações para a agenda de crescimento do Brasil. CCFB Câmara de Comércio

França-Brasil. Disponível em:

<http://www.bcb.gov.br/pec/appron/apres/Palestra%20na%20CCFBCamara%20de%20Comercio%20Franca-Brasil%20em%20Sao%20Paulo.pdf.> Acesso em:

15/06/2014, 03:55 h.

SOUZA, N. A. de. A economia brasileira contemporânea: de Getúlio a Lula. São Paulo:

Atlas, 2. ed., 2008.

TREMEA, Nádia Jacqueline Coelho. As exportações e o Produto Interno Bruto do Brasil

no período de 2000 a 2009 . Revista ADMpg Gestão Estratégica, v. 4, n. 1, 2011.