Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

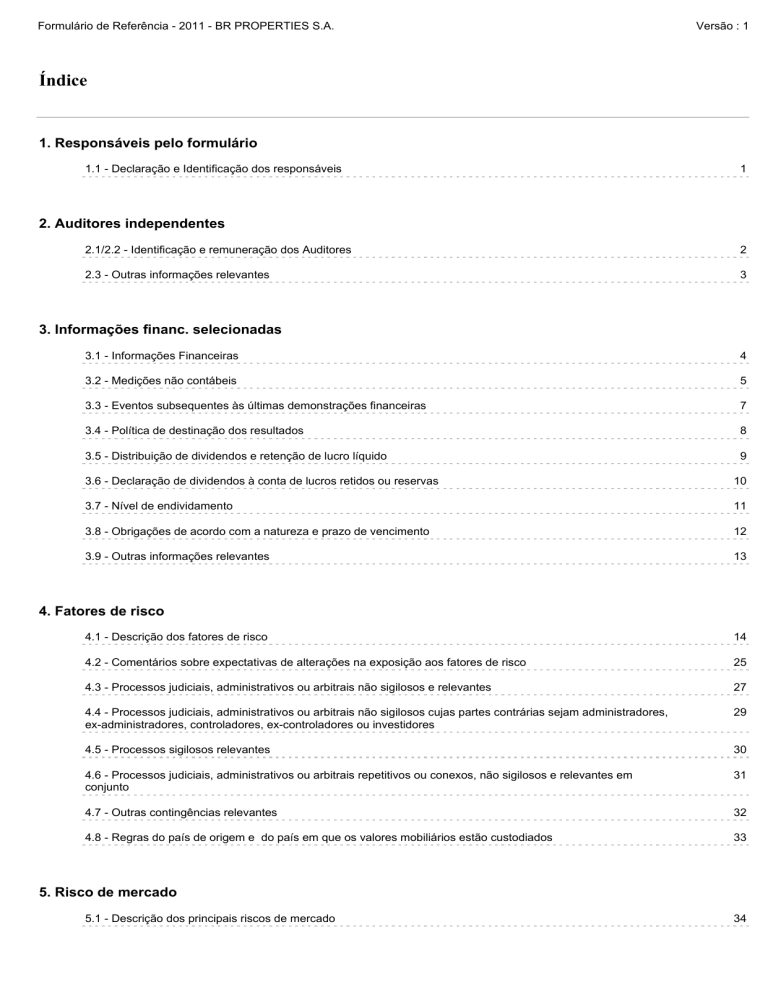

Índice

1. Responsáveis pelo formulário

1.1 - Declaração e Identificação dos responsáveis

1

2. Auditores independentes

2.1/2.2 - Identificação e remuneração dos Auditores

2

2.3 - Outras informações relevantes

3

3. Informações financ. selecionadas

3.1 - Informações Financeiras

4

3.2 - Medições não contábeis

5

3.3 - Eventos subsequentes às últimas demonstrações financeiras

7

3.4 - Política de destinação dos resultados

8

3.5 - Distribuição de dividendos e retenção de lucro líquido

9

3.6 - Declaração de dividendos à conta de lucros retidos ou reservas

10

3.7 - Nível de endividamento

11

3.8 - Obrigações de acordo com a natureza e prazo de vencimento

12

3.9 - Outras informações relevantes

13

4. Fatores de risco

4.1 - Descrição dos fatores de risco

14

4.2 - Comentários sobre expectativas de alterações na exposição aos fatores de risco

25

4.3 - Processos judiciais, administrativos ou arbitrais não sigilosos e relevantes

27

4.4 - Processos judiciais, administrativos ou arbitrais não sigilosos cujas partes contrárias sejam administradores,

ex-administradores, controladores, ex-controladores ou investidores

29

4.5 - Processos sigilosos relevantes

30

4.6 - Processos judiciais, administrativos ou arbitrais repetitivos ou conexos, não sigilosos e relevantes em

conjunto

31

4.7 - Outras contingências relevantes

32

4.8 - Regras do país de origem e do país em que os valores mobiliários estão custodiados

33

5. Risco de mercado

5.1 - Descrição dos principais riscos de mercado

34

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

Índice

5.2 - Descrição da política de gerenciamento de riscos de mercado

38

5.3 - Alterações significativas nos principais riscos de mercado

40

5.4 - Outras informações relevantes

41

6. Histórico do emissor

6.1 / 6.2 / 6.4 - Constituição do emissor, prazo de duração e data de registro na CVM

42

6.3 - Breve histórico

43

6.5 - Principais eventos societários ocorridos no emissor, controladas ou coligadas

45

6.6 - Informações de pedido de falência fundado em valor relevante ou de recuperação judicial ou extrajudicial

73

6.7 - Outras informações relevantes

74

7. Atividades do emissor

7.1 - Descrição das atividades do emissor e suas controladas

75

7.2 - Informações sobre segmentos operacionais

85

7.3 - Informações sobre produtos e serviços relativos aos segmentos operacionais

87

7.4 - Clientes responsáveis por mais de 10% da receita líquida total

104

7.5 - Efeitos relevantes da regulação estatal nas atividades

105

7.6 - Receitas relevantes provenientes do exterior

108

7.7 - Efeitos da regulação estrangeira nas atividades

109

7.8 - Relações de longo prazo relevantes

110

7.9 - Outras informações relevantes

111

8. Grupo econômico

8.1 - Descrição do Grupo Econômico

116

8.2 - Organograma do Grupo Econômico

118

8.3 - Operações de reestruturação

119

8.4 - Outras informações relevantes

120

9. Ativos relevantes

9.1 - Bens do ativo não-circulante relevantes - outros

121

9.1 - Bens do ativo não-circulante relevantes / 9.1.a - Ativos imobilizados

122

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

Índice

9.1 - Bens do ativo não-circulante relevantes / 9.1.b - Patentes, marcas, licenças, concessões, franquias e

contratos de transferência de tecnologia

126

9.1 - Bens do ativo não-circulante relevantes / 9.1.c - Participações em sociedades

127

9.2 - Outras informações relevantes

148

10. Comentários dos diretores

10.1 - Condições financeiras e patrimoniais gerais

149

10.2 - Resultado operacional e financeiro

197

10.3 - Eventos com efeitos relevantes, ocorridos e esperados, nas demonstrações financeiras

200

10.4 - Mudanças significativas nas práticas contábeis - Ressalvas e ênfases no parecer do auditor

201

10.5 - Políticas contábeis críticas

204

10.6 - Controles internos relativos à elaboração das demonstrações financeiras - Grau de eficiência e deficiência

e recomendações presentes no relatório do auditor

206

10.7 - Destinação de recursos de ofertas públicas de distribuição e eventuais desvios

207

10.8 - Itens relevantes não evidenciados nas demonstrações financeiras

209

10.9 - Comentários sobre itens não evidenciados nas demonstrações financeiras

210

10.10 - Plano de negócios

211

10.11 - Outros fatores com influência relevante

213

11. Projeções

11.1 - Projeções divulgadas e premissas

214

11.2 - Acompanhamento e alterações das projeções divulgadas

215

12. Assembléia e administração

12.1 - Descrição da estrutura administrativa

216

12.2 - Regras, políticas e práticas relativas às assembleias gerais

222

12.3 - Datas e jornais de publicação das informações exigidas pela Lei nº6.404/76

226

12.4 - Regras, políticas e práticas relativas ao Conselho de Administração

227

12.5 - Descrição da cláusula compromissória para resolução de conflitos por meio de arbitragem

228

12.6 / 8 - Composição e experiência profissional da administração e do conselho fiscal

229

12.7 - Composição dos comitês estatutários e dos comitês de auditoria, financeiro e de remuneração

232

12.9 - Existência de relação conjugal, união estável ou parentesco até o 2º grau relacionadas a administradores

do emissor, controladas e controladores

233

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

Índice

12.10 - Relações de subordinação, prestação de serviço ou controle entre administradores e controladas,

controladores e outros

234

12.11 - Acordos, inclusive apólices de seguros, para pagamento ou reembolso de despesas suportadas pelos

administradores

235

12.12 - Outras informações relevantes

236

13. Remuneração dos administradores

13.1 - Descrição da política ou prática de remuneração, inclusive da diretoria não estatutária

238

13.2 - Remuneração total do conselho de administração, diretoria estatutária e conselho fiscal

242

13.3 - Remuneração variável do conselho de administração, diretoria estatutária e conselho fiscal

245

13.4 - Plano de remuneração baseado em ações do conselho de administração e diretoria estatutária

248

13.5 - Participações em ações, cotas e outros valores mobiliários conversíveis, detidas por administradores e

conselheiros fiscais - por órgão

252

13.6 - Remuneração baseada em ações do conselho de administração e da diretoria estatutária

253

13.7 - Informações sobre as opções em aberto detidas pelo conselho de administração e pela diretoria estatutária

255

13.8 - Opções exercidas e ações entregues relativas à remuneração baseada em ações do conselho de

administração e da diretoria estatutária

256

13.9 - Informações necessárias para a compreensão dos dados divulgados nos itens 13.6 a 13.8 - Método de

precificação do valor das ações e das opções

257

13.10 - Informações sobre planos de previdência conferidos aos membros do conselho de administração e aos

diretores estatutários

259

13.11 - Remuneração individual máxima, mínima e média do conselho de administração, da diretoria estatutária e

do conselho fiscal

260

13.12 - Mecanismos de remuneração ou indenização para os administradores em caso de destituição do cargo ou

de aposentadoria

261

13.13 - Percentual na remuneração total detido por administradores e membros do conselho fiscal que sejam

partes relacionadas aos controladores

262

13.14 - Remuneração de administradores e membros do conselho fiscal, agrupados por órgão, recebida por

qualquer razão que não a função que ocupam

263

13.15 - Remuneração de administradores e membros do conselho fiscal reconhecida no resultado de

controladores, diretos ou indiretos, de sociedades sob controle comum e de controladas do emissor

264

13.16 - Outras informações relevantes

265

14. Recursos humanos

14.1 - Descrição dos recursos humanos

266

14.2 - Alterações relevantes - Recursos humanos

269

14.3 - Descrição da política de remuneração dos empregados

270

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

Índice

14.4 - Descrição das relações entre o emissor e sindicatos

271

15. Controle

15.1 / 15.2 - Posição acionária

272

15.3 - Distribuição de capital

274

15.4 - Organograma dos acionistas

275

15.5 - Acordo de acionistas arquivado na sede do emissor ou do qual o controlador seja parte

276

15.6 - Alterações relevantes nas participações dos membros do grupo de controle e administradores do emissor

277

15.7 - Outras informações relevantes

278

16. Transações partes relacionadas

16.1 - Descrição das regras, políticas e práticas do emissor quanto à realização de transações com partes

relacionadas

283

16.2 - Informações sobre as transações com partes relacionadas

284

16.3 - Identificação das medidas tomadas para tratar de conflitos de interesses e demonstração do caráter

estritamente comutativo das condições pactuadas ou do pagamento compensatório adequado

290

17. Capital social

17.1 - Informações sobre o capital social

292

17.2 - Aumentos do capital social

293

17.3 - Informações sobre desdobramentos, grupamentos e bonificações de ações

298

17.4 - Informações sobre reduções do capital social

299

17.5 - Outras informações relevantes

300

18. Valores mobiliários

18.1 - Direitos das ações

301

18.2 - Descrição de eventuais regras estatutárias que limitem o direito de voto de acionistas significativos ou que

os obriguem a realizar oferta pública

302

18.3 - Descrição de exceções e cláusulas suspensivas relativas a direitos patrimoniais ou políticos previstos no

estatuto

305

18.4 - Volume de negociações e maiores e menores cotações dos valores mobiliários negociados

306

18.5 - Descrição dos outros valores mobiliários emitidos

307

18.6 - Mercados brasileiros em que valores mobiliários são admitidos à negociação

309

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

Índice

18.7 - Informação sobre classe e espécie de valor mobiliário admitida à negociação em mercados estrangeiros

310

18.8 - Ofertas públicas de distribuição efetuadas pelo emissor ou por terceiros, incluindo controladores e

sociedades coligadas e controladas, relativas a valores mobiliários do emissor

311

18.9 - Descrição das ofertas públicas de aquisição feitas pelo emissor relativas a ações de emissão de terceiros

313

18.10 - Outras informações relevantes

314

19. Planos de recompra/tesouraria

19.1 - Informações sobre planos de recompra de ações do emissor

318

19.2 - Movimentação dos valores mobiliários mantidos em tesouraria

319

19.3 - Informações sobre valores mobiliários mantidos em tesouraria na data de encerramento do último exercício

social

320

19.4 - Outras informações relevantes

321

20. Política de negociação

20.1 - Informações sobre a política de negociação de valores mobiliários

322

20.2 - Outras informações relevantes

323

21. Política de divulgação

21.1 - Descrição das normas, regimentos ou procedimentos internos relativos à divulgação de informações

324

21.2 - Descrição da política de divulgação de ato ou fato relevante e dos procedimentos relativos à manutenção

de sigilo sobre informações relevantes não divulgadas

327

21.3 - Administradores responsáveis pela implementação, manutenção, avaliação e fiscalização da política de

divulgação de informações

330

21.4 - Outras informações relevantes

331

22. Negócios extraordinários

22.1 - Aquisição ou alienação de qualquer ativo relevante que não se enquadre como operação normal nos

negócios do emissor

332

22.2 - Alterações significativas na forma de condução dos negócios do emissor

333

22.3 - Contratos relevantes celebrados pelo emissor e suas controladas não diretamente relacionados com suas

atividades operacionais

334

22.4 - Outras informações relevantes

335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

1.1 - Declaração e Identificação dos responsáveis

Nome do responsável pelo conteúdo do

formulário

Claudio Bruni e Pedro Marcio Daltro dos Santos

Cargo do responsável

Diretor Presidente/Relações com Investidores

Os diretores acima qualificados, declaram que:

a. reviram o formulário de referência

b. todas as informações contidas no formulário atendem ao disposto na Instrução CVM nº 480, em especial aos arts. 14 a

19

c. o conjunto de informações nele contido é um retrato verdadeiro, preciso e completo da situação econômico-financeira do

emissor e dos riscos inerentes às suas atividades e dos valores mobiliários por ele emitidos

PÁGINA: 1 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

2.1/2.2 - Identificação e remuneração dos Auditores

Possui auditor?

SIM

Código CVM

471-5

Tipo auditor

Nacional

Nome/Razão social

Ernst & Young Auditores Independentes S.S.

CPF/CNPJ

61.366.936/0001-25

Período de prestação de serviço

20/07/2007

Descrição do serviço contratado

Prestação de serviços profissionais de auditoria, com a finalidade de emitir parecer sobre as demonstrações financeiras da

Companhia e suas controladas correspondentes ao exercício social encerrado em 31 de dezembro de 2008 e 2009,

preparados de acordo com BR GAAP. Prestação de serviços profissionais de auditoria, com a finalidade de emitir parecer

sobre as demonstrações financeiras da BR Properties S.A (“Companhia") e suas controladas correspondentes aos exercícios

sociais encerrados em 31 de dezembro de 2009 e 2010, preparadas de acordo com BRGAAP e as normas internacionais de

contabilidade - International Financial Reporting Standards, ou IFRS, emitidas pelo International Accounting Standards Board,

ou IASB; revisão especial das Informações Trimestrais relativas ao período de três meses findo em 31 de março de 2011,

preparadas de acordo com as Práticas Contábeis Adotadas no Brasil. Prestação de serviços relacionados à emissão de cartas

de conforto em conexão com a nossa oferta pública inicial de ações e emissão de Bônus Perpétuos.

Montante total da remuneração dos auditores

independentes segregado por serviço

Pelos serviços prestados no exercício social encerrado em 31 de dezembro de 2010, os auditores independentes receberam

um montante total de R$1,4 milhão, sendo (i) R$0,7 milhão referente à auditoria de nossas demonstrações financeiras; e (ii)

R$0,7 milhão, referente a serviços relacionados à auditoria no processo de abertura de capital e de colocação de bônus

perpétuos.

Justificativa da substituição

Não aplicável, vez que não houve substituição dos auditores.

Razão apresentada pelo auditor em caso da discordância

da justificativa do emissor

Não aplicável, vez que não houve substituição dos auditores.

Nome responsável técnico

Período de prestação de

serviço

Antonio Humberto Barros dos Santos

20/07/2007

CPF

104.575.398-01

Endereço

Avenida Presidente Juscelino Kubitschek, 1830, 5º ao 8º andar, Vila Olímpia, São Paulo, SP,

Brasil, CEP 04543-900, Telefone (11) 25733218, Fax (11) 25735776, e-mail:

[email protected]

PÁGINA: 2 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

2.3 - Outras informações relevantes

Na data deste Formulário de Referência, não há outras informações que julgamos relevantes com relação

a esta Seção 2.

PÁGINA: 3 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

3.1 - Informações Financeiras - Consolidado

(Reais)

Últ. Inf. Contábil (31/03/2011)

Exercício social (31/12/2010)

Exercício social (31/12/2009)

Exercício social (31/12/2008)

Patrimônio Líquido

2.731.948.000,00

2.709.470.000,00

1.185.540.000,00

0,00

Ativo Total

5.323.710.000,00

5.105.236.000,00

1.984.872.000,00

0,00

Rec. Liq./Rec. Intermed.

Fin./Prem. Seg. Ganhos

77.777.000,00

204.464.000,00

112.748.000,00

0,00

Resultado Bruto

77.777.000,00

204.464.000,00

112.748.000,00

0,00

Resultado Líquido

22.356.000,00

813.368.000,00

166.703.000,00

0,00

19,580000

19,420000

14,530000

0,000000

0,160000

6,290000

2,550000

0,000000

Valor Patrimonial de Ação (Reais

Unidade)

Resultado Líquido por Ação

PÁGINA: 4 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

3.2 - Medições não contábeis

a.

b.

Valor das medições não contábeis; e

Conciliações entre os valores divulgados e os valores das demonstrações financeiras

auditadas.

EBITDA e Margem EBITDA

O EBITDA corresponde ao nosso lucro líquido antes do resultado financeiro líquido, as despesas de

depreciação, o imposto de renda e a contribuição social sobre o lucro líquido. A Margem EBITDA consiste

no resultado da divisão do EBITDA pela receita liquida consolidada.

EBITDA Ajustado

O EBITDA Ajustado é uma medição não contábil por nós elaborada, que consiste no EBITDA ajustado

por itens que entendemos como não recorrentes ou que afetam a nossa geração de caixa. O EBITDA

Ajustado não é uma mediação contábil elaborada de acordo com as Práticas Contábeis Adotadas no

Brasil e IFRS e não representa o fluxo de caixa para os exercícios apresentados, não devendo ser

considerado como alternativa para este ou para o lucro líquido ou como indicador do desempenho

operacional ou de liquidez. O EBITDA Ajustado não tem uma definição única e a nossa definição de

EBITDA Ajustado pode não ser comparável àquele EBITDA Ajustado utilizado por outras companhias.

Reconciliação do EBITDA e do EBITDA Ajustado

Período de três meses findo em

31 de março de

2011

Exercício social encerrado em 31

de dezembro de

2010

2010

(em milhares de reais, exceto percentuais)

2009

Lucro do Exercício/Período

22.356

3.868

813.368

166.703

+ IRPJ e CSLL

2.493

4.848

319.131

84.062

+/- Resultado Financeiro

40.733

14.379

75.672

42.463

64

108

131

32

65.646

23.203

1.208.302

293.260

1.520

4.777

(12.642)

(2.537)

-

-

(1.025.537)

(202.386)

667

984

+/- Depreciação

EBITDA

Ganho na venda de propriedades

para investimento

Ganhos com valor justo das

propriedades para investimento

Plano de opção de compra de ações

122

199

Despesas de condomínio e vacância

1.395

1.239

7.635

1.822

EBITDA Ajustado

68.683

29.418

178.425

91.143

88,3%

83,4%

87,3%

80,8%

Margem EBITDA Ajustado

(1)

(1)

Representa o EBITDA Ajustado dividido pela receita líquida.

PÁGINA: 5 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

3.2 - Medições não contábeis

c.

Motivo pelo qual entendemos que tal medição é mais apropriada para a correta

compreensão de nossa condição financeira e do resultado de nossas operações.

EBITDA e EBITDA Ajustado

O EBITDA e EBITDA Ajustado são indicadores financeiros utilizados para avaliar o resultado de

empresas, sem a influência de sua estrutura de capital, de efeitos tributários e outros impactos contábeis

sem reflexo direto no fluxo de caixa da empresa. Acreditamos que o EBITDA e EBITDA Ajustado são

informações adicionais às nossas demonstrações financeiras, mas não são medições contábeis de

acordo com as práticas contábeis adotadas no Brasil e IFRS, e não devem ser utilizados como

substitutos para o lucro líquido e fluxo de caixa operacional, como indicadores de desempenho

operacional, nem tampouco como indicadores de liquidez.

Utilizamos o EBITDA e EBITDA Ajustado como medidas gerenciais de desempenho por demonstrar

aproximação com a geração de caixa da nossa atividade econômica, que é de longo prazo, motivo pelo

qual entendemos ser importante a sua inclusão neste Formulário de Referência. A nossa administração

acredita que o EBITDA e EBITDA Ajustado sejam medidas práticas para aferir a geração de caixa e

permitir uma comparação com outras companhias do mesmo segmento, ainda que outras empresas

possam calculá-los de maneira distinta.

PÁGINA: 6 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

3.3 - Eventos subsequentes às últimas demonstrações financeiras

Seguem abaixo os eventos que ocorreram após a elaboração de nossas últimas informações financeiras

em 31 de março de 2011:

•

Em 5 de abril de 2011, a nossa subsidiária BRPR IV Empreendimentos e Participações Ltda.

assinou compromisso de venda e compra, por meio de qual se comprometeu, mediante a

implementação de determinadas condições estabelecidas no compromisso de compra e venda, a

vender o conjunto 32 do edifício "Number One", pelo preço de R$0,7 milhão. Em 6 de maio de

2011, foi lavrada a escritura de compra e venda do referido imóvel. Tal evento faz parte de nossa

estratégia de negócios.

•

Em 6 de abril de 2011, nossa subsidiária BRPR IV Empreendimentos e Participações Ltda.

assinou compromisso de venda e compra, por meio do qual se comprometeu, mediante a

implementação de determinadas condições estabelecidas no compromisso de compra e venda, a

vender o conjunto 102 do "Edificio Berrini", pelo preço de R$3,0 milhões. Tal evento faz parte de

nossa estratégia de negócios.

•

Em 18 de abril de 2011, nossa subsidiária BRPR I Empreendimentos e Participações Ltda.,

assinou compromisso de venda e compra, por meio do qual se comprometeu, mediante a

implementação de determinadas condições estabelecidas no compromisso de compra e venda, a

vender o “Auto Shopping Piraporinha”, pelo preço de R$13,3 milhões. Tal evento faz parte de

nossa estratégia de negócios.

•

Em 27 de abril de 2011, nossa subsidiária BRPR IV Empreendimentos e Participações Ltda.,

assinou compromisso de venda e compra, por meio do qual se comprometeu, mediante a

implementação de determinadas condições estabelecidas no compromisso de compra e venda, a

vender o conjunto 122 do "Number One", pelo preço de R$0,7 milhão. Tal evento faz parte de

nossa estratégia de negócios.

PÁGINA: 7 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

3.4 - Política de destinação dos resultados

Exercício Social Encerrado em 31 de dezembro de

Período

2010

2009

2008

Regras sobre

retenção de

lucros

Nos termos da Lei 6.404 de 15 de dezembro de 1976, conforme alterada (“Lei das

Sociedades por Ações”), nossos acionistas poderão deliberar, em Assembleia Geral e

por proposta da nossa administração, a retenção de parte do lucro líquido do exercício

prevista em orçamento de capital previamente aprovado pela Assembleia Geral.

Regras sobre

distribuição

de dividendos

De acordo com o nosso Estatuto Social, os nossos acionistas têm direito a receber, em

cada exercício, a título de dividendos, um percentual mínimo obrigatório de 25% do

nosso lucro líquido ajustado. Referidos ajustes são (i) o acréscimo das importâncias

resultantes da reversão, no exercício, de reservas para contingências, anteriormente

formadas; (ii) o decréscimo das importâncias destinadas, no exercício, à constituição

de reserva legal e de reservas para contingências; e (iii) sempre que o montante do

dividendo mínimo obrigatório ultrapassar a parcela realizada do lucro líquido do

exercício, a administração poderá propor, e a Assembleia Geral aprovar, destinar o

excesso à constituição de reserva de lucros a realizar (Artigo 197 da Lei das

Sociedades por Ações).

Periodicidade

das

distribuições

de dividendos

A distribuição dos nossos dividendos ocorre anualmente. De acordo com o nosso

Estatuto, poderemos, a qualquer tempo, levantar balancetes em períodos menores, em

cumprimento a requisitos legais ou para atender a interesses societários, inclusive para

a distribuição de dividendos intermediários ou intercalares, mediante deliberação da

nossa Diretoria, sendo que, caso distribuídos, poderão ser imputados ao dividendo

mínimo obrigatório, observados os limites e procedimentos previstos em lei.

Restrições à

distribuição

de dividendos

Não aplicável, vez que até a presente data não possuímos restrições à distribuições de

dividendos.

PÁGINA: 8 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

3.5 - Distribuição de dividendos e retenção de lucro líquido

(Reais)

Últ. Inf. Contábil

Lucro líquido ajustado

Dividendo distribuído em relação ao lucro líquido ajustado

Taxa de retorno em relação ao patrimônio líquido do emissor

Dividendo distribuído total

Lucro líquido retido

Exercício social 31/12/2010

Montante

Exercício social 31/12/2008

22.356.264,00

772.700.000,00

14.305.000,00

0,000000

0,020000

0,250000

0,000000

0,300000

0,140000

22.356.264,00

15.133.000,00

3.577.000,00

0,00

929.281.000,00

12.325.000,00

25/04/2011

23/04/2010

Data da aprovação da retenção

Lucro líquido retido

Exercício social 31/12/2009

Pagamento dividendo

Montante

Pagamento dividendo

Montante

Pagamento dividendo

Montante

Pagamento dividendo

Outros

Ordinária

22.356.264,00

Dividendo Obrigatório

Ordinária

15.133.000,00

06/05/2011

3.577.000,00

06/05/2010

PÁGINA: 9 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

3.6 - Declaração de dividendos à conta de lucros retidos ou reservas

Nos exercícios sociais encerrados em 31 de dezembro de 2010, 2009 e 2008 não houve distribuição de

dividendos declarados à conta de lucros retidos ou reservas constituídas em exercícios sociais anteriores.

PÁGINA: 10 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

3.7 - Nível de endividamento

Exercício Social

Montante total da dívida,

de qualquer natureza

Tipo de índice

Índice de Descrição e motivo da utilização de outro índice

endividamento

31/03/2011

2.591.762.000,00

Índice de Endividamento

0,94870000

31/12/2010

2.395.766.000,00

Índice de Endividamento

0,88420000

PÁGINA: 11 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

3.8 - Obrigações de acordo com a natureza e prazo de vencimento

Últ. Inf. Contábil (31/03/2011)

Tipo de dívida

Garantia Real

Inferior a um ano

Total

Três a cinco anos

Superior a cinco anos

659.104.000,00

284.881.000,00

Garantia Flutuante

Quirografárias

Um a três anos

134.777.000,00

1.035.556.000,00

Total

2.114.318.000,00

0,00

0,00

0,00

0,00

0,00

79.783.000,00

0,00

0,00

397.661.000,00

477.444.000,00

214.560.000,00

659.104.000,00

284.881.000,00

1.433.217.000,00

2.591.762.000,00

Observação

Exercício social (31/12/2010)

Tipo de dívida

Garantia Real

Garantia Flutuante

Quirografárias

Total

Inferior a um ano

Um a três anos

Três a cinco anos

Superior a cinco anos

Total

371.598.000,00

836.161.000,00

405.208.000,00

440.613.000,00

2.053.580.000,00

0,00

0,00

0,00

0,00

0,00

48.804.000,00

0,00

0,00

293.382.000,00

342.186.000,00

420.402.000,00

836.161.000,00

405.208.000,00

733.995.000,00

2.395.766.000,00

Observação

PÁGINA: 12 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

3.9 - Outras informações relevantes

Conforme orientação do Ofício-Circular/CVM/SEP/Nº 007/2011, as informações financeiras referentes ao

exercício social encerrado em 31 de dezembro de 2008 não foram incluídas no quadro comparativo do

item 3.1 deste Formulário de Referência, tendo em vista que foram preparadas de acordo com as

políticas contábeis adotadas no Brasil (BRGAAP) até então vigentes e não contemplam os efeitos das

normas estabelecidas pelos Pronunciamentos 15 a 43 do Comitê de Pronunciamentos Contábeis para

fins de comparabilidade, bem como não foram reclassificadas para tal. Para mais informações sobre

mudanças significativas nas práticas contábeis da Companhia, vide item 10.4 (a) deste Formulário de

Referência.

Em Assembleia Geral Ordinária realizada em 25 de abril de 2011, nossos acionistas aprovaram a

distribuição de dividendos obrigatórios relativos ao exercício social encerrado em 31 de dezembro de

2010, no valor de R$15,1 milhões, conforme termos do nosso Estatuto Social. Referidos dividendos

tiveram como base de cálculo a nossa posição acionária ao final do dia 25 de abril de 2011, sendo que, a

partir do dia 26 de abril de 2011, as ações da Companhia foram negociadas “ex” dividendos. Os

dividendos foram pagos em 06 de maio de 2011.

Na data deste Formulário de Referência, com exceção das informações acima descritas, não existem

outras informações que julguemos relevantes com relação a esta Seção 3.

PÁGINA: 13 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

4.1 - Descrição dos fatores de risco

O investimento nos valores mobiliários de nossa emissão envolve a exposição a determinados riscos.

Antes de tomar qualquer decisão de investimento em qualquer valor mobiliário de nossa emissão, os

potenciais investidores devem analisar cuidadosamente todas as informações contidas neste Formulário

de Referência, os riscos mencionados abaixo e as nossas demonstrações financeiras e respectivas notas

explicativas. Os nossos negócios, situação financeira, resultados operacionais, fluxo de caixa, liquidez

e/ou negócios futuros poderão ser afetados de maneira adversa por qualquer dos fatores de risco

descritos a seguir. O preço de mercado dos valores mobiliários de nossa emissão poderá diminuir em

razão de qualquer desses e/ou de outros fatores de risco, hipóteses em que os potenciais investidores

poderão perder parte substancial de seu investimento nos valores mobiliários de nossa emissão. Os

riscos descritos abaixo são aqueles que nós conhecemos e que acreditamos que, na data deste

Formulário de Referência, podem nos afetar adversamente. Além disso, riscos adicionais não conhecidos

por nós atualmente ou consideramos irrelevantes também poderão nos afetar adversamente.

Para os fins desta seção “4. Fatores de Risco” e da seção “5. Riscos de Mercado”, exceto se

expressamente indicado de maneira diversa ou se o contexto assim o exigir, a menção ao fato de que um

risco, incerteza ou problema poderá causar ou ter ou causará ou terá “efeito adverso” ou “efeito negativo”

para nós, ou expressões similares, significa que tal risco, incerteza ou problema poderá ou poderia

causar efeito adverso relevante nos nossos negócios, situação financeira, resultados operacionais, fluxo

de caixa, liquidez e/ou negócios futuros e de nossas subsidiárias, bem como no preço dos valores

mobiliários de nossa emissão. Expressões similares incluídas nesta seção “4. Fatores de Risco” e na

seção “5. Riscos de Mercado” devem ser compreendidas nesse contexto.

Ademais, não obstante a subdivisão desta seção “4. Fatores de Risco” e da seção “5. Riscos de

Mercado”, determinados fatores de risco que estejam em um item podem também se aplicar a outros

itens desta seção “4. Fatores de Risco” e da seção “5. Riscos de Mercado”.

a. a Companhia

Podemos não ser capazes de renovar os contratos de locação com nossos clientes e a rescisão

de contratos de locação ou a obrigatoriedade de sua renovação, nos termos da Lei n° 8.245/91

(“Lei de Locação”), em termos não favoráveis a nós pode nos afetar de forma adversa.

A maioria dos contratos de locação firmados com nossos locatários possui prazos que variam de três a

dez anos. Uma vez encerrados, podemos não ser capazes de renová-los ou, em caso de renovação,

podemos não ser capazes de assegurar condições tão ou mais favoráveis para nós quanto às atuais.

Caso não consigamos renovar esses contratos em termos favoráveis a nós, podemos não encontrar

novos clientes para locar tais empreendimentos, conseqüentemente, nossos resultados poderão ser

adversamente afetados.

Adicionalmente, os contratos de locação celebrados entre nós e os nossos locatários são regidos pela Lei

de Locação, que, em algumas situações, os garante determinados direitos. Dentre tais direitos, o

locatário de imóvel comercial pode, preenchidas algumas condições previstas na lei, se valer da ação

renovatória de aluguel para permanecer em um imóvel, sem que possamos desocupar o espaço. Além

disso, através de tal ação renovatória, o locatário pode também pleitear a revisão do valor da locação,

ficando a critério do Poder Judiciário a definição do valor final do contrato. Nessas situações, podemos

ficar sujeitos à interpretação e à decisão pelo Juiz quanto ao valor que podemos cobrar de aluguel,

podendo eventualmente ter que cobrar um valor menor do que pretendíamos. Caso não sejamos capazes

de desocupar um imóvel do qual tenhamos necessidade ou não possamos cobrar o valor que

PÁGINA: 14 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

4.1 - Descrição dos fatores de risco

pretendemos de aluguel para determinado imóvel, os nossos resultados podem ser afetados

adversamente.

Vale destacar que, decorridos três anos de vigência do contrato de locação ou da última vez que o

aluguel foi colocado a valor de mercado, poderá qualquer das partes pleitear a revisão do valor do

aluguel, mediante ação revisional, ficando também a critério do Poder Judiciário a definição do valor final

do referido contrato, o que pode acarretar na diminuição do valor pago pelo locatário, afetando

adversamente nossos resultados.

Além disso, as operações da modalidade construção sob medida (“Build to Suit”), na qual atuamos, são

realizadas por meio de contratos de locação atípicos e foram recentemente introduzidas no mercado

imobiliário brasileiro, não tendo sido, até a presente data, objeto de legislação própria e inexistindo

jurisprudência consolidada a seu respeito. Dessa forma, estaremos sujeitos ao risco de nossos clientes

descumprirem suas obrigações contratuais, postularem em juízo a desconsideração da operação de Build

to Suit como operação única, e utilizarem-se de prerrogativas de locatários nas locações comuns, quais

sejam: (i) direito à revisão do aluguel a cada três anos, com o objetivo de adequar o aluguel ao valor de

mercado; (ii) devolução do imóvel antes do término do prazo contratual, mediante pagamento da multa

contratual, hipótese na qual o pagamento cumulativo do valor da indenização poderá ser questionado; e

(iii) revisão do valor do aluguel no caso de redução, por conveniência ou necessidade do locatário, da

área utilizada dentro do imóvel. Caso qualquer destas hipóteses venha a se concretizar, nossa condição

financeira, nossos resultados operacionais e nossa capacidade de implementar nossa estratégia poderão

ser afetados de forma adversa.

Poderemos estar expostos a casos de resilição contratual por parte de nossos locatários, bem

como casos de inadimplência.

Estruturamos as aquisições de nossos imóveis de forma a possibilitar o seu autofinanciamento,

assegurando que as parcelas dos financiamentos sejam integralmente cobertas pelas receitas advindas

de sua locação, sem necessidade de capital adicional. Assim, caso qualquer de nossos locatários

rescinda o respectivo contrato de locação ou se torne inadimplente, seremos obrigados a utilizar recursos

próprios ou recorrer a fontes de financiamento adicionais para cobrir as parcelas dos financiamentos

relativos ao imóvel, o que poderá afetar adversamente nossos negócios e resultados operacionais.

O descasamento entre os índices de correção dos nossos contratos de locação e das nossas

dívidas poderá ter um efeito adverso sobre nós.

Em 31 de março de 2011, 100% do nosso endividamento total, exceto pelos bônus perpétuos, era

atrelado às taxas do mercado financeiro brasileiro ou a taxas flutuantes de juros, enquanto as nossas

receitas eram atreladas à variação de índices de preços, em especial Índice Geral de Preços do Mercado,

divulgado pela FGV (“IGP-M”). Contratamos operações com derivativos (“swaps”) que visam

exclusivamente mitigar os riscos de oscilação da paridade cambial entre o real e o dólar norte americano

e seu reflexo sobre os juros devidos sobre a parcela de nosso endividamento também denominada em

dólares norte americanos (as operações com derivativos foram contratadas para eliminar o risco cambial,

PÁGINA: 15 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

4.1 - Descrição dos fatores de risco

atrelando estes pagamentos de juros à remuneração do CDI); portanto, na hipótese de haver

descasamento significativo entre os índices de reajuste das nossas receitas e a remuneração dos nossos

passivos, poderemos ser afetados adversamente.

Estamos expostos a riscos de câmbio relacionados à parcela de principal das nossas emissões

de bônus perpétuos

Realizamos, em 7 de outubro de 2010 e em 19 de janeiro de 2011, emissões de bônus perpétuos nos

valores totais de US$200 milhões e US$85 milhões, respectivamente. Nossas receitas operacionais, cujo

fluxo de caixa dá suporte à nossa capacidade de pagar ou refinanciar os bônus perpétuos emitidos, são

denominadas inteiramente em reais, enquanto os pagamentos relativos aos bônus perpétuos emitidos

são feitos em dólares dos Estados Unidos da América. Nossa exposição à moeda estrangeira dá margem

a riscos de mercado associados à flutuação da taxa de câmbio do real frente ao dólar dos Estados

Unidos da América. Contratamos um instrumento derivativo de proteção (swap) contra o risco cambial

associado aos 20 primeiros pagamentos trimestrais de juros, de modo que a dívida se mantém

denominada em dólares dos Estados Unidos da América, porém com juros referenciados à variação do

CDI. No entanto, não contratamos proteção para variações cambiais incidentes sobre o principal da

dívida, portanto, nossos resultados continuam expostos a essas variações. Qualquer desvalorização do

real frente ao dólar dos Estados Unidos da América aumentará o custo em reais relacionados aos

pagamentos dos bônus perpétuos em dólares dos Estados Unidos da América, podendo gerar um efeito

adverso sobre nós.

Podemos incorrer em custos não previstos e em atrasos para a conclusão de projetos.

Poderemos adquirir propriedades ainda não construídas ou parcialmente construídas com o propósito de

desenvolvimento de projetos Build to Suit para potenciais locatários. Além disso, ocasionalmente

poderemos participar de incorporações. Dentre os principais riscos relacionados a projetos Build to Suit e

incorporações, ressaltamos a necessidade de incorrer custos acima do orçado e o não cumprimento de

prazos de conclusão e entrega do imóvel. Em alguns casos assumiremos tais riscos, que podem resultar

na possibilidade de termos que adiantar recursos para cobrir tais custos acima do orçado (que não

seriam recuperados com as receitas provenientes de aluguel), e/ou de incorrermos em atraso no início de

geração de receitas de aluguel. Tais fatores podem reduzir as taxas de retorno de determinado projeto

e/ou impactar negativamente nosso resultado operacional.

Aquisições de imóveis comerciais podem nos expor a contingências inesperadas que poderão

nos causar um efeito adverso relevante.

Aquisições nos expõem a riscos de exposição a contingências referentes aos imóveis adquiridos ou

passivos dos imóveis incorridos anteriormente à sua aquisição. Podem existir também questionamentos

sobre a titularidade do terreno em que os imóveis adquiridos são localizados ou mesmo sobre a

titularidade dos imóveis em si. O processo de auditoria (due diligence) que conduzimos em relação a uma

aquisição e quaisquer garantias contratuais ou indenizações que possamos receber dos vendedores de

tais imóveis podem não ser suficientes para antecipar, nos proteger ou nos compensar por eventuais

PÁGINA: 16 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

4.1 - Descrição dos fatores de risco

contingências que surjam após a efetiva aquisição do respectivo imóvel. Uma contingência significativa

associada a qualquer de nossas aquisições pode nos causar um efeito adverso relevante.

Podemos não conseguir executar integralmente nossa estratégia de negócio, o que poderia ter um

efeito adverso para nós.

Não podemos garantir que quaisquer de nossos objetivos e estratégias serão integralmente realizados.

Em consequência, podemos não ser capazes de realizar aquisições de novos imóveis comerciais com a

regularidade ou a abrangência ou a preços e em condições tão favoráveis quanto previsto em nossa

estratégia de negócios, mesmo depois da celebração de compromissos de compra e venda, o que pode

nos afetar adversamente.

Os compromissos de compra e venda de imóveis que celebramos, inclusive os recentes compromissos

firmados para aquisição de empreendimentos, estão sujeitos a condições cuja implementação não está

sob o nosso controle. A não consumação de compromissos contratados, inclusive os recentemente

firmados, poderá nos afetar adversamente.

Consideramos que a aquisição de novos imóveis é essencial para a consolidação e expansão de nosso

portfólio de imóveis comerciais, uma de nossas mais importantes estratégias. No entanto, não podemos

garantir que os nossos projetos e estratégias de expansão de nosso portfólio serão integralmente

realizados no futuro. A concorrência na aquisição de imóveis comerciais poderá provocar a elevação dos

preços dos imóveis além do que esperamos. Além disso, a adequação de determinados imóveis poderá

requerer tempo e recursos financeiros excessivos, caso enfrentemos dificuldades na aquisição e

adequação de nossos imóveis, nós poderemos não ser capazes de reduzir custos ou de nos beneficiar

de outros ganhos esperados com esses imóveis, o que pode nos afetar adversamente.

Nosso crescimento futuro poderá exigir capital adicional, que poderá não estar disponível ou,

caso disponível, poderá não ser obtido em condições satisfatórias.

Nosso crescimento poderá exigir volumes significativos de capital, em especial para a aquisição ou o

desenvolvimento de novas propriedades imobiliárias comerciais para nosso portfólio. Podemos, além do

fluxo de caixa gerado internamente, precisar levantar capital adicional, proveniente de ofertas de valores

mobiliários, da contratação de empréstimos com instituições financeiras, tendo em vista o crescimento e

o desenvolvimento futuro das nossas atividades. Não podemos assegurar a disponibilidade de capital

adicional ou, se disponível, que o mesmo será obtido em condições satisfatórias. A falta de acesso a

capital adicional em condições satisfatórias pode restringir o crescimento e desenvolvimento futuros das

nossas atividades, o que pode prejudicar de maneira relevante as nossas atividades, a nossa situação

financeira e os nossos resultados operacionais.

Os contratos financeiros e outros instrumentos representativos de nossas dívidas estabelecem

obrigações específicas, sendo que qualquer inadimplemento em decorrência da inobservância

dessas obrigações pode acarretar o vencimento antecipado dessas obrigações e ter um efeito

adverso para nós.

PÁGINA: 17 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

4.1 - Descrição dos fatores de risco

Celebramos diversos instrumentos financeiros, alguns dos quais exigem o cumprimento de obrigações

específicas. Eventuais inadimplementos a esses instrumentos que não sejam sanados tempestivamente

ou em relação aos quais os credores não renunciem seu direito de declarar antecipadamente vencidas as

dívidas, poderão acarretar a decisão desses credores de declarar o vencimento antecipado das nossas

dívidas representadas por referidos instrumentos, bem como podem resultar no vencimento antecipado

de outros instrumentos financeiros de que somos parte. Nosso endividamento bancário, incluindo

instrumentos financeiros derivativos, em 31 de março de 2011, era de R$2.097,0 milhões. Nossos ativos

e fluxo de caixa podem não ser suficientes para pagar integralmente o saldo devedor de nossas

obrigações nessas hipóteses, o que pode afetar adversamente e de forma relevante nossa condição

financeira e nossa capacidade de conduzir nossos negócios.

Os interesses de nossos colaboradores podem ficar excessivamente vinculados à cotação das

ações ordinárias de nossa emissão, uma vez que sua remuneração baseia-se também em Planos

de Opções de Compra Ações.

Nossos Diretores e alguns de nossos demais colaboradores são beneficiários de nossos Planos de

Opção de Compra de Ações. Em decorrência das opções de compra de ações outorgadas nos termos do

Primeiro Plano de Opção de Compra de Ações e do Segundo Plano de Opção de Compra de Ações

aprovados por nossos acionistas, e dos Programas de Opções de Compra de Ações criados no âmbito

destes planos, quanto maior o valor de mercado de nossas ações, maior será o potencial ganho para

seus beneficiários e, consequentemente, a remuneração indireta adicional dos colaboradores

contemplados.

O fato de uma parcela relevante da remuneração de nossos executivos e colaboradores estar

intimamente ligada à geração dos nossos resultados e à performance das ações ordinárias de nossa

emissão, pode levar a nossa diretoria a dirigir nossos negócios e nossos colaboradores a conduzir suas

atividades com maior foco na geração de resultados no curto prazo, o que poderá não coincidir com os

interesses dos nossos demais acionistas que tenham uma visão de investimento de longo prazo.

Para maiores informações sobre os nossos Planos de Opção de Compra de Ações, veja os itens 13.4 a

13.9 abaixo.

A perda de membros da nossa alta administração ou nossa incapacidade de atrair e manter

pessoal pode ter um efeito adverso sobre nós.

Não há garantia de que nossos Administradores e empregados altamente qualificados, cuja performance

está fortemente relacionada ao nosso sucesso, permaneçam em nossa Companhia no futuro, sendo que

nenhuma dessas pessoas está sujeita a contrato de trabalho de longo prazo ou a pacto de nãoconcorrência. Além disso, não podemos garantir que teremos sucesso em atrair e manter pessoal

qualificado para integrar a nossa alta administração. A perda de qualquer dos membros da nossa alta

administração e a nossa incapacidade de contratar profissionais com a mesma experiência e

qualificação, podem causar um efeito adverso sobre nós.

PÁGINA: 18 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

4.1 - Descrição dos fatores de risco

Danos não cobertos por nossos seguros poderão resultar em prejuízos para nossa Companhia,

impactando de forma adversa nossos negócios.

Contratamos seguros para os nossos imóveis de acordo com práticas de mercado. Contudo, prejuízos

decorrentes de eventos como guerra, terrorismo, caso fortuito e força maior podem não estar cobertos

por nossas apólices. A ocorrência de qualquer dos eventos não cobertos nos termos de nossas apólices

de seguro poderá gerar prejuízos significativos à nossa operação. Adicionalmente, poderemos ser

responsabilizados judicialmente por eventuais danos causados a terceiros e, assim, obrigados a indenizar

as respectivas vítimas, o que poderá ter um efeito adverso para nós.

b. ao controlador da Companhia, direto ou indireto, ou grupo de controle

Somos uma empresa de Controle Difuso, não possuímos um acionista controlador ou grupo de

acionistas titular de mais que 50% do nosso capital votante, o que pode nos deixar suscetíveis a

alianças entre acionistas, conflitos entre acionistas e outros eventos decorrentes da ausência de

um acionista controlador ou grupo de acionistas titular de mais que 50% do capital votante.

Não possuímos um acionista controlador ou grupo de acionistas titular de mais que 50% do nosso capital

votante (“Controle Difuso”). Não há uma prática estabelecida no Brasil de companhia aberta sem

acionista controlador titular da maioria do capital votante. Pode ser que se formem alianças ou acordos

entre os novos acionistas, o que poderia ter o mesmo efeito de ter um grupo de acionistas. Caso surja um

grupo de acionistas e este passe a deter o poder decisório da nossa Companhia, podemos sofrer

mudanças repentinas e inesperadas das nossas políticas corporativas e estratégias, inclusive através de

mecanismos como a substituição dos nossos Administradores (membros do nosso Conselho de

Administração e Diretoria, em conjunto). Além disso, pode ser que a nossa Companhia fique mais

vulnerável a tentativas hostis de aquisição de controle, e a conflitos daí decorrentes.

Adicionalmente, nossos acionistas podem vir a alterar ou excluir estas mesmas disposições do nosso

Estatuto Social que prevêem a realização de oferta pública de aquisição de ações por acionista que se

torne titular de 20% do nosso capital social e, em seguida, descumprir sua obrigação de realizar uma

oferta pública de aquisição de ações na forma exigida pelo nosso Estatuto Social.

A ausência de um acionista ou grupo controlador titular de mais que 50% do nosso capital votante poderá

também dificultar certos processos de tomada de decisão, pois poderá não ser atingido o quorum mínimo

exigido por lei para determinadas deliberações. Caso não tenhamos um acionista controlador titular da

maioria absoluta do nosso capital votante, nossos acionistas poderão não gozar da mesma proteção

conferida pela Lei das Sociedades por Ações contra abusos praticados por outros acionistas e, em

conseqüência, poderão ter dificuldade em obter a reparação dos danos causados. Qualquer mudança

repentina ou inesperada na nossa equipe de Administradores, em nossa política empresarial ou

direcionamento estratégico, tentativa de aquisição de controle ou qualquer disputa entre acionistas

concernentes aos seus respectivos direitos podem afetar adversamente os nossos negócios e os nossos

resultados operacionais.

PÁGINA: 19 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

4.1 - Descrição dos fatores de risco

c. aos acionistas da Companhia

Os detentores das nossas ações podem não receber dividendos ou juros sobre o capital próprio.

De acordo com o nosso Estatuto Social, devemos pagar aos nossos acionistas, no mínimo, 25% do

nosso lucro líquido anual, calculado e ajustado nos termos da Lei das Sociedades por Ações, sob a forma

de dividendos ou juros sobre o capital próprio. O lucro líquido pode ser capitalizado, utilizado para

compensar prejuízo ou retido nos termos previstos na Lei das Sociedades por Ações e pode não ser

disponibilizado para o pagamento de dividendos ou juros sobre o capital próprio. Além disso, a Lei das

Sociedades por Ações permite que uma companhia aberta, como nós, suspenda a distribuição obrigatória

de dividendos em determinado exercício social, caso o Conselho de Administração informe à Assembleia

Geral Ordinária que a distribuição seria incompatível com a nossa situação financeira.

Podemos vir a precisar de capital adicional no futuro, através da emissão de ações ou de valores

mobiliários conversíveis em ações, o que poderá resultar em uma diluição da participação do

investidor no nosso capital social.

Podemos vir a ter que captar recursos adicionais no futuro através de operações de emissão pública ou

privada de ações ou valores mobiliários conversíveis em ações de nossa emissão. Qualquer captação de

recursos através da distribuição pública de ações ou valores mobiliários conversíveis em ações de nossa

emissão pode ser realizada com a exclusão do direito de preferência dos nossos acionistas, incluindo os

investidores nas nossas ações, o que pode resultar na diluição da participação do referido investidor nas

nossas ações.

Nosso Estatuto Social contém disposições que podem impedir a aquisição da nossa Companhia

por um terceiro e impedir ou postergar transações que poderão ser do interesse dos acionistas.

Nosso Estatuto Social contém disposições cujo objetivo é evitar a concentração de nossas ações em

qualquer grupo pequeno de investidores por meio da promoção de uma base acionária mais dispersa.

Uma dessas disposições exige que qualquer acionista adquirente que adquira ou se torne titular, exceto

em determinado acréscimo involuntário de participação, conforme previsto em nosso Estatuto Social, de

(i) ações de nossa emissão que representem 20% do nosso capital social, (ii) derivativos liquidáveis em

ações de nossa emissão e/ou mediante pagamento em moeda corrente, negociados em bolsa, mercado

organizado ou privadamente, que sejam referenciados em ações ou qualquer outro valor mobiliário de

nossa emissão e que dêem direito a ações de nossa emissão representando 20% ou mais das ações em

que se divide nosso capital social, ou (b) que dêem direito ao recebimento de valor correspondente a

20% ou mais das ações de nossa emissão; ou (iii) certos outros direitos de natureza societária sobre

quantidade igual ou superior a 20% do total de ações de nossa emissão ou que possam resultar na

aquisição de ações de nossa emissão em quantidade igual ou superior a 20% do total de ações em que

se divide nosso capital social; deverá efetuar, em até 60 dias da data dessa aquisição ou evento que

tenha resultado na aquisição desse percentual, uma oferta pública de aquisição de ações para totalidade

das ações de nossa emissão ao preço determinado em nosso Estatuto Social. Esta disposição poderá ter

PÁGINA: 20 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

4.1 - Descrição dos fatores de risco

o efeito de desencorajar, deter ou até mesmo impedir nossa fusão com outra companhia ou a aquisição

por outra companhia, incluindo transações nas quais o investidor poderá receber um ágio sobre o valor

de mercado de nossas ações. Da mesma forma, referida disposição estatutária poderá possibilitar a

manutenção ou perpetuação dos membros de nossa Administração nomeados e eleitos por acionistas

que detenham parcela menos preponderante de nosso capital social.

d. as controladas e coligadas da Companhia

Somos uma companhia holding e dependemos dos resultados de nossas controladas, que podem

não nos ser distribuídos.

Somos uma companhia holding e nossa capacidade de cumprir nossas obrigações financeiras e distribuir

dividendos a nossos acionistas dependerá de nosso fluxo de caixa e resultados de nossas controladas,

bem como da distribuição destes resultados a nós na forma de dividendos ou juros sobre o capital

próprio. Não existe garantia de que quaisquer destes recursos nos será disponibilizado ou será suficiente

para cumprir nossas obrigações financeiras e para a distribuição de dividendos a nossos acionistas.

e. aos fornecedores da Companhia

Os riscos relacionados aos nossos prestadores de serviços terceirizados já foram abordados no item 4.1

“h” abaixo dentre os riscos relativos à regulação dos setores em que atuamos.

f. aos clientes da Companhia

Os riscos relacionados aos nossos clientes já foram abordados no item 4.1 “a” acima dentre os riscos da

Companhia.

g. aos setores da economia em que a Companhia atua

Estamos expostos a riscos associados à incorporação imobiliária, construção, locação e venda de

imóveis.

Nossos negócios incluem a compra, administração, locação e venda de imóveis comerciais, além da

incorporação de empreendimentos imobiliários e construção de imóveis comerciais na modalidade Build

to Suit. Além dos riscos que afetam o mercado imobiliário, de modo geral, tais como, interrupções de

suprimento, volatilidade do preço dos materiais e equipamentos de construção, oscilações de demanda

por imóveis e normas ambientais e de zoneamento, nossas atividades são especificamente e

adversamente afetadas pelos seguintes riscos:

•

conjuntura econômica do Brasil como um todo, incluindo fatores tais como desaceleração da

economia, aumento das taxas de juros, flutuação do Real e instabilidade política, os quais podem

prejudicar o crescimento do setor imobiliário;

PÁGINA: 21 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

4.1 - Descrição dos fatores de risco

•

alterações na regulamentação vigente que impeçam ou restrinjam a correção monetária de

nossos contratos de locação de acordo com taxas de inflação, conforme atualmente permitido;

•

baixo grau de interesse dos locatários e compradores por novos projetos lançados ou o preço de

venda ou do aluguel por unidade necessário para alugar ou vender todas as unidades podem

ficar significativamente abaixo do esperado;

•

percepção negativa quanto à segurança, conveniência e atratividade das nossas propriedades e

•

das áreas onde estão localizadas;

redução de margens de lucro em função de aumento nos custos operacionais, incluindo

investimentos, prêmios de seguro, tributos imobiliários e tarifas públicas;

•

problemas relacionados à interrupção ou prestação irregular dos serviços públicos, em especial o

fornecimento de água e energia elétrica;

•

escassez de terrenos e imóveis bem localizados para a incorporação ou aquisição; e

•

a falta de liquidez no mercado imobiliário, que pode prejudicar nossa eventual necessidade de

alienação dos imóveis.

A ocorrência de quaisquer dos riscos acima pode causar um efeito material adverso na nossa condição

financeira e resultados operacionais.

O lançamento de novos empreendimentos imobiliários comerciais próximos aos nossos poderá

reduzir a nossa capacidade de renovar nossas locações ou locar espaços para novos locatários, o

que poderá requerer investimentos não programados, prejudicando nossos negócios, nossa

condição financeira e nossos resultados operacionais.

O lançamento de novos empreendimentos imobiliários comerciais em áreas próximas às que se situam

nossos empreendimentos, por nossos atuais concorrentes ou por novos concorrentes, poderá impactar

nossa capacidade de vender, locar ou de renovar a locação de espaços em nossos empreendimentos em

condições favoráveis, o que poderá gerar uma redução em nosso fluxo de caixa e lucro operacional.

Adicionalmente, o ingresso de novos concorrentes nas regiões em que operamos poderá demandar um

aumento não planejado de investimentos em nossos empreendimentos, o que poderá impactar

negativamente a nossa condição financeira e nossos resultados operacionais.

A elevada competitividade do setor imobiliário no Brasil poderá ocasionar uma redução do

volume de nossas operações.

O setor imobiliário é altamente competitivo e fragmentado no Brasil, não existindo grandes barreiras que

restrinjam o ingresso de novos concorrentes. Diversos empreendedores do setor imobiliário concorrem

conosco na administração e exploração de empreendimentos imobiliários. Outros competidores, inclusive

estrangeiros em alianças com parceiros locais, podem passar a atuar ativamente no segmento imobiliário

no Brasil, aumentando ainda mais a concorrência no setor.

Se não formos capazes de responder às práticas e medidas adotadas por nossos concorrentes de modo

imediato, nossa situação financeira e nossos resultados operacionais também podem vir a ser

prejudicados de maneira relevante. Assim, na hipótese de agravamento desses fatores, uma diminuição

PÁGINA: 22 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

4.1 - Descrição dos fatores de risco

no volume de nossas operações pode vir a ocorrer, influenciando negativamente nossos resultados.

Condições econômicas adversas nos locais onde estão localizados nossos empreendimentos

podem afetar adversamente seus níveis de ocupação, locação e seu valor de mercado no caso de

venda e, consequentemente, nos afetar adversamente.

Nossos resultados operacionais dependem da nossa capacidade de locar ou vender os espaços

disponíveis nos imóveis que adquirimos ou incorporamos. Condições econômicas adversas nas regiões

nas quais operamos e nas quais desejamos operar podem reduzir os níveis de ocupação, locação ou, no

caso de venda, o valor de mercado de nossos empreendimentos, assim como restringir a possibilidade

de aumentarmos o preço de nossas locações ou vendas. Se nossos imóveis não gerarem a receita

suficiente para que possamos cumprir com as nossas obrigações, poderemos ser afetados

adversamente.

Adicionalmente, o valor de mercado de nossos imóveis e terrenos está sujeito a variações em função das

condições econômicas ou de mercado, de modo que uma alteração nessas condições pode causar uma

diminuição significativa no valor desses empreendimentos e terrenos. Uma queda significativa no valor de

mercado dos nossos imóveis e terrenos poderá nos afetados adversamente.

h. à regulação dos setores em que a Companhia atua

O setor imobiliário está sujeito a extensa regulamentação, o que poderá implicar maiores

despesas ou obstrução ao desenvolvimento de determinados empreendimentos, causando um

efeito adverso para nós.

Nossas atividades estão sujeitas a leis federais, estaduais e municipais, assim como a regulamentos,

autorizações e licenças aplicáveis, dentre outros, à construção, ao zoneamento, ao uso do solo, à

proteção do meio-ambiente e do patrimônio histórico e à locação e condomínio, que afetam as nossas

atividades. Somos obrigados a obter e renovar periodicamente licenças e autorizações de diversas

autoridades governamentais para desenvolver nossos empreendimentos.

Na hipótese de violação ou descumprimento de tais leis, regulamentos, licenças e autorizações, ou falha

na sua obtenção ou renovação, poderemos vir a sofrer sanções administrativas, tais como imposição de

multas, embargo de obras, cancelamento de licenças e revogação de autorizações, além de outras

penalidades civis e criminais.

Além disso, o poder público pode editar novas normas mais rigorosas ou buscar interpretações mais

restritivas das leis e regulamentos existentes, incluindo as exigências ambientais, as normas de natureza

tributária ou relacionadas às cláusulas contratuais acordadas com locatários, o que pode implicar em

gastos adicionais para nós, de modo a adequar nossas atividades a estas regras. Qualquer ação nesse

sentido por parte do poder público poderá ter um efeito adverso para nós.

Poderemos ser afetados pela imposição de leis e normas regulamentares proibindo ou

restringindo as atividades de terceirização de processos de negócios.

PÁGINA: 23 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

4.1 - Descrição dos fatores de risco

No Brasil, a terceirização de processos de negócios não é uma atividade regulada. A falta de

regulamentação resultou em discussões trabalhistas sobre vínculo empregatício entre os empregados

das empresas terceirizadas com os contratantes dos serviços. A Súmula nº 331 do TST consolidou o

entendimento jurisprudencial para considerar válida a terceirização de atividades quando se trata de

serviços especializados, ligados à atividade-meio da empresa tomadora, devendo a prestação dos

serviços ocorrer sem a existência de pessoalidade e subordinação. Além disso, ainda que se trate de

terceirização regular (de acordo com a Súmula nº 331, do TST), a empresa tomadora de serviços é

considerada responsável subsidiária pelos débitos trabalhistas não quitados pela empresa prestadora

com relação aos seus empregados. Neste aspecto, se forem promulgadas novas leis que proíbam,

restrinjam ou dificultem a terceirização de nossos serviços, nossos negócios serão adversamente

afetados.

i. aos países estrangeiros onde a Companhia atua

Não aplicável, uma vez que a nossa atuação é restrita ao Brasil.

PÁGINA: 24 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

4.2 - Comentários sobre expectativas de alterações na exposição aos fatores de risco

Temos como prática a análise constante dos riscos aos quais estamos expostos e que possam afetar

nossos negócios, nossa situação financeira e os resultados de nossas operações de forma adversa.

Estamos constantemente monitorando mudanças no cenário macro-econômico e setorial que possam

influenciar nossas atividades, através do acompanhamento dos principais indicadores de performance.

Buscamos desenvolver e manter um estreito relacionamento com nossos fornecedores e clientes,

visando a evitar qualquer tipo de efeito adverso em nossas atividades. Adotamos política de foco

contínuo na disciplina financeira e possuímos uma gestão conservadora de caixa. Atualmente, não

identificamos cenário de aumento ou redução dos riscos mencionados no Item 4.1.

Não obstante o acima exposto, no que se refere ao item 4.1(a) vale notar que estamos sujeitos a (i) riscos

relacionados aos nossos contratos de locação, que poderão ser maiores caso as operações da

modalidade construção sob medida (“Build to Suit”) passem a ser reguladas legalmente de uma forma

que nos desfavoreça; (ii) riscos relacionados à resilição contratual por parte nossos locatários ou casos

de inadimplência que poderão ser aumentados na hipótese de perda de poder aquisitivo de nossos

clientes em decorrência de crise econômica no País; (iii) riscos relacionados ao descasamento entre os

índices de correções de nossos contratos e os índices reguladores de nossas dividas que poderão ser

aumentados se houver um aumento significativo da taxa de juros referencial não sejamos capazes de

neutralizar por meio de nossas operações com derivativos; (iv) riscos relativos a custos não

dimensionados e atrasos na conclusão dos projetos, que poderão ser aumentados na hipótese da

ocorrência de imprevistos que não sejamos capazes de resolver imediatamente ou que demandarão

custos adicionais ou causarão atrasos excessivos; (v) riscos relacionados às contingências provenientes

da aquisição de imóveis não informadas nem identificadas durante o processo de aquisição, que poderão

ser maiores caso os valores envolvidos sejam muito elevados ou caso referidas contingências sejam

constatadas em um número significativo das empresas que adquirirmos; (vi) riscos relacionados à

implementação de nossa estratégia de crescimento, que poderão ser aumentados na hipótese de crise

econômica no País, de aumento acelerado da concorrência, de termos superestimado o potencial do

nosso mercado de atuação ou dos nossos negócios futuros ou de perdermos nossos principais

executivos; (vii) riscos relacionados à nossa necessidade da capital adicional, que poderão ser

aumentados em um cenário de aumento excessivo da taxa de juros referencial ou escassez de recursos

no mercado por períodos prolongados; (viii) riscos relacionados às obrigações inerentes aos contratos

financeiros contratados por nós que poderão ser aumentados em razão da nossa incapacidade de

cumprir tais obrigações em um número significativo de nossos contratos simultaneamente; (ix) riscos

relacionados aos interesses de nossos colaboradores, que poderão estar excessivamente vinculados à

cotação de nossas ações após os mesmos terem exercido as opções que lhes foram outorgadas; (x)

riscos relacionados à saída dos membros da alta administração, que poderão ser aumentados na

hipótese de aquecimento do mercado de trabalho e assédio de outras empresas sobre nossos

profissionais lhes oferecendo pacotes de remuneração mais agressivos; e (xi) riscos relacionados a

danos não cobertos por nossos seguros decorrentes de eventos de grande magnitude e que demandem

significativos investimentos para reparação.

PÁGINA: 25 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

4.2 - Comentários sobre expectativas de alterações na exposição aos fatores de risco

No que se refere ao item 4.1(b), o risco pode deixar de existir caso algum acionista ou grupo de

acionistas não alinhado com os nossos interesses sociais e com a nossa administração passe a deter

mais de 50% das ações ordinárias de nossa emissão.

Relativamente ao item 4.1(c), o risco de aumento de nosso capital que cause diluição dos atuais

acionistas está intrinsecamente ligado à nossa necessidade de capital adicional no futuro e às condições

dos mercados de capitais, podendo ser aumentado de acordo com tais necessidades e condições, as

quais não podemos ora prever. Também vale notar que o risco dos detentores de nossas ações não

receberem dividendos ou juros sobre capital próprio pode ser majorado caso nossa situação econômica

não nos permita, por exercícios consecutivos, distribuir dividendos ou declarar juros sobre capital próprio

e os lucros retidos que venham a ser registrados em reserva especial forem absorvidos por prejuízos.

Além disso, o risco de disposições de nosso estatuto social impedir a nossa aquisição por terceiros ou

postergar transações que podem ser de interesse dos nossos acionistas poderá aumentar caso nossos

acionistas deliberem alterar nosso estatuto social para reduzir o percentual mínimo de nosso capital que,

se adquirido, gera a obrigação de realização de oferta pública de aquisição de ações pelo adquirente aos

nossos demais acionistas ou para alterar as regras de determinação do preço da referida oferta pública

de ações de forma a majorá-lo.

Com relação ao item 4.1(d), o risco de os resultados de nossas controladas não serem distribuídos pode

aumentar caso a situação econômica de nossas controladas não lhes permita, por exercícios

consecutivos, distribuir dividendos ou declarar juros sobre capital próprio e os lucros retidos que venham

a ser registrados em reserva especial forem absorvidos por prejuízos

No que se refere ao item 4.1(g), vale notar que estamos expostos: (a) a riscos oriundos da incorporação

imobiliária, construção, locação e venda de imóveis, que pode ser agravado na hipótese de uma retração

do mercado imobiliário ou de incorporação de imóveis; (b) a riscos decorrentes da concorrência acirrada

no mercado em que atuamos e em razão do lançamento de novos empreendimentos imobiliários, o que

podem aumentar com o ingresso de novos concorrentes; (c) a riscos em razão de condições econômicas

adversas nos locais onde estão localizados nossos empreendimentos que podem ser majorados caso

não sejamos capazes de distribuir nossos empreendimentos geograficamente.

Relativamente ao item 4.1(h), estamos sujeitos a riscos ligados à extensa legislação que regula o setor

imobiliário brasileiro, o qual pode aumentar em razão da alteração do atual arcabouço legal de forma

prejudicial para nós.

PÁGINA: 26 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

4.3 - Processos judiciais, administrativos ou arbitrais não sigilosos e relevantes

Em 31 de março de 2011, algumas de nossas controladas eram parte em 29 processos judiciais de

natureza cível, trabalhista e fiscal/tributária, oriundos do curso normal de nossos negócios, dos quais 12

estamos no pólo ativo, os quais totalizam, em valores históricos, aproximadamente,R$10,4 milhões, e 17

no pólo passivo, os quais totalizam, em valores históricos, aproximadamente R$3,5 milhões, perfazendo

o total histórico de aproximadamente R$13,9 milhões.

Das 12 ações em que figuramos no pólo ativo, duas delas, no valor histórico total de R$0,2 milhão,

referem-se a MGM Empresa de Participações e Empreendimentos Ltda. ("MGM") (atual BRPR XXVI

(conforme definida na Seção 7, item 7.1 deste Formulário de Referência).

Com base na opinião dos nossos advogados externos, não há qualquer ação judicial pendente que, se

decidida de maneira desfavorável, causaria um efeito material adverso sobre a nossa situação financeira

ou sobre os nossos resultados operacionais.

Em razão disso, em 31 de março de 2011 não foram registradas provisões para contingências, pois não

havia processos classificados como “perda provável”.

(i) Contingências Trabalhistas

Em 31 de março de 2011, figurávamos como reclamada em oito processos trabalhistas, os quais

totalizavam o valor histórico aproximado de R$0,3 milhão. Tais processos referem-se, em sua grande

maioria, ao reconhecimento da responsabilidade subsidiária da Companhia quanto a direitos reclamados

por empregados de empresas prestadoras de serviços especializados, contratados pelas nossas

controladas. De acordo com os critérios utilizados pelos nossos advogados externos, não há ações com

risco de perda estimada como “provável”. Desta maneira, não acreditamos que tais as ações, caso

venham a ser decididas de maneira desfavorável, causariam efeito adverso relevante sobre a nossa

situação financeira ou resultados operacionais.

Das ações apontadas acima, três ações, no valor histórico total de R$0,13 milhão, referem-se a MGM.

Todavia, embora tenhamos adquirido a referida sociedade, ficou acordado com os antigos proprietários

da MGM que, em caso de condenação, os valores devem ser, por estes, devolvidos para nós.

A contratação de mão-de-obra terceirizada pode gerar questionamento acerca de nossa responsabilidade

subsidiária na satisfação de obrigações trabalhistas, bem como de eventual relação de emprego entre

nós e tais profissionais, risco este que sobrepõe à referida responsabilidade subsidiária. Todavia,

considerando o volume pequeno de mão-de-obra utilizada em nossas atividades, acreditamos que o

potencial impacto desta contingência, caso ela se materializasse, não seria significativo.

(ii) Contingências Tributárias

Em 31 de março de 2011, nossas controladas eram parte em duas ações de natureza Fiscal/Tributário,

cujo valor histórico envolvido é de, aproximadamente, R$0,2 milhão .

PÁGINA: 27 de 335

Formulário de Referência - 2011 - BR PROPERTIES S.A.

Versão : 1

4.3 - Processos judiciais, administrativos ou arbitrais não sigilosos e relevantes

Das ações apontadas acima, uma refere-se à execução fiscal ajuizada pela Prefeitura Municipal de

Itapevi visando a cobrança de créditos fiscais no valor histórico de R$0,2 milhão em face da MGM.

Todavia, embora tenhamos adquirido a referida sociedade, ficou acordado com os antigos proprietários