EXCLUSIVIDADE DE VENDAS

E O CASO KOCH-INVISTA

Edgard Antonio Pereira

João Paulo G. Leal

Rodrigo Delgallo Hussne

Marcelo Laplane

Março de 2007

INTRODUÇÃO

A preocupação concorrencial decorrente de um ato de concentração

vertical ou de um contrato de exclusividade é essencialmente a mesma: o

fechamento do acesso ao mercado aos concorrentes estabelecidos e potenciais

entrantes. Fabricantes de determinado produto podem ter dificuldade de acesso aos

canais de distribuição, por exemplo, se o concorrente se vincular societariamente a

um revendedor ou celebrar contrato de exclusividade com ele. A concorrência pode

ser prejudicada caso seja negado o acesso à matéria-prima, qualquer que seja o

arranjo, societário ou contratual, entre o fornecedor dela e o adquirente exclusivo.

Esse paralelo entre concentração vertical e exclusividade, bastante

óbvio, aliás, objetiva apenas contextualizar o exame dos efeitos prejudiciais à

concorrência decorrentes da cláusula de exclusividade contratual examinada no Ato

de Concentração 08012.009500/2003-31, apreciado pelo CADE em meados de

2005, que tratou da aquisição pela Koch Industries, Inc. do negócio de fibras

têxteis do Grupo DuPont 1.

Resumidamente, o grupo DuPont produzia vários tipos de fibras

têxteis, as quais utilizam de poliamidas em seu processo de produção. Essa matéria1

Os autores atuaram no caso, prestando serviço de consultoria econômica à Radici Plastics Ltda.,

impugnante do Ato de Concentração.

Edgard Pereira & Associados

2

prima é utilizada também na fabricação dos chamados plásticos de engenharia.

Antes da operação, o Grupo DuPont atuava de maneira integrada, produzindo as

poliamidas e consumindo-as internamente, tanto na produção de fibras têxteis,

quanto de plásticos de engenharia. Com a operação, os negócios de poliamidas e

fibras têxteis - reunidos na Invista - foram assumidos pela Koch, que se

comprometeu a não comercializar poliamidas para qualquer cliente no Brasil com

atuação no mercado de plásticos de engenharia, destinando a totalidade da produção

e das vendas para a DuPont, que permaneceu no mercado de plásticos de

engenharia.

A apresentação do caso, bem como da análise feita pelo Cade será

feita no item no item 2. Antes, no item 1, são feitas breves considerações de natureza

teórica a respeito do tratamento conferido aos contratos de exclusividade em matéria

de defesa da concorrência.

I. ABORDAGEM TEÓRICA

Acordos que prevêem exclusividade de vendas, particularmente os

celebrados entre o fabricante de um produto e seus revendedores, que se obrigam a

não comercializar produtos semelhantes de outros fabricantes, ensejam

preocupações de natureza concorrencial principalmente pela possibilidade de

“fechamento” do acesso ao canal de distribuição (atacadistas ou varejistas). A

concorrência vê-se, então, cerceada no mercado upstream (o de fabricação do

produto).

Uma variação dos acordo de exclusividade de vendas são as restrições

(exclusividade) territoriais. Celebrados em sua maioria entre fabricante e

revendedores, prevêem que estes possam comercializar o produto daquele fabricante

em uma área restrita, pré-definida. A supressão da concorrência dá-se diretamente

no mercado downstream, impedindo que os revendedores daquele fabricante

concorram entre si, embora possam ter preservada a possibilidade de comercializar

produtos de fabricantes concorrentes.

É a chamada restrição à concorrência intramarca verificada quando os

revendedores comercializam o produto do mesmo fabricante na mesma área. E

eliminação dessa concorrência, pelo menos com relação a um aspecto dela, também

pode ser observada mediante a fixação do preço (mínimo) de revenda. Na ausência

Edgard Pereira & Associados

3

de uma restrição territorial cumulativa, esse tipo de acordo deixa os revendedores

livres para competirem entre si com relação a outros aspectos que determinam a

decisão de compra pelos consumidores, mas limita ou mesmo elimina a

possibilidade de competição via preço.

Qualquer que seja o caso (e há inúmeras variantes), desde o trabalho

seminal de COASE (1937), a teoria econômica é unânime ao apontar que acordos

dessa natureza suprimem custos que, de outro modo, poderiam ser incorridos pelos

participantes, e, nesse sentido, são geradores de eficiências econômicas. Assim, não

se nega a possibilidade de prejuízos para a concorrência como resultado da

existência de acordos de exclusividade, mas se sugere que esses prejuízos sejam

contrapostos aos ganhos de eficiência para se determinar o efeito líquido deles em

termos de bem-estar econômico.

I.1. Restrições à Competição Intramarca

As principais formas de restrição à competição intramarca abordadas

na análise das restrições verticais são: determinação de preço de revenda de um

produto e restrição (exclusividade) territorial para sua distribuição.

De um lado, essas restrições verticais são consideradas mecanismos de

limitação da concorrência e redução do bem-estar, uma vez que limitam a liberdade

de agir dos revendedores. Por outro lado, podem trazer efeitos positivos, capazes de

gerar eficiências econômicas no âmbito da produção e distribuição de bens e

serviços.

A determinação de preços de revenda (resale price maintenance)

refere-se aos casos nos quais o fabricante ou o distribuidor upstream de um

determinado produto determinam o preço de venda que deve ser praticado pelo

revendedor downstream. Esse preço, estabelecido pelo fabricante do produto,

geralmente toma a forma de preços mínimos, definidos ou não contratualmente, que

podem ser praticados pelos revendedores.

As restrições territoriais dizem respeito aos casos onde o produtor

estabelece a divisão do mercado downstream do bem em um conjunto de

monopólios territoriais, nos quais cada revendedor passa a deter exclusividade das

vendas. A exclusividade territorial para cada revendedor é, destarte, um direito de

Edgard Pereira & Associados

4

monopólio, que acaba por prevenir a competição intramarca com outros

revendedores do mesmo produto .

Deve-se analisar, portanto, qual a racionalidade econômica que leva

os fabricantes a determinar essas restrições verticais aos revendedores de seus

produtos.

Nesse sentido, é importante considerar os efeitos sobre o bem-estar

social da ausência dessas restrições. Nos casos onde tanto o fabricante quanto os

revendedores do produto detenham poder de mercado, há incentivos para que ambos

elevem os preços e restrinjam sua oferta de modo a obter lucro extra do mercado.

Portanto, tem-se que o preço final do bem aos consumidores estaria sujeito à

cobrança de um markup duplo.

Essa dupla marginalização dos preços, determinada de forma

independente nas etapas de produção e distribuição do bem, resulta em perda de

bem-estar do fabricante e do revendedor, bem como do excedente do consumidor,

que deixa de se beneficiar com maior oferta e menor preço. Assim, no sentido de

lidar com o problema da dupla marginalização, alternativamente à integração

vertical, há a possibilidade dos fabricantes fixarem o preço de revenda, o que

acarreta a diminuição ou mesmo a supressão dessa dupla marginalização dos preços.

No entanto, aparentemente, a determinação do preço mínimo de

revenda e a exclusividade territorial permitem aos revendedores cobrarem preços

superiores aos preços ótimos, que maximizariam o bem-estar conjunto. Como essas

restrições verticais reduzem a concorrência entre os distribuidores de uma mesma

marca, é possível que tanto o excedente do produtor quanto o excedente do

consumidor se reduzam em função da menor quantidade e do maior preço da

mercadoria.

Todavia, esse aparente paradoxo pode ser explicado pelo fato de as

vendas do produto dependerem, em grande medida, da qualidade dos serviços (pré e

pós-venda) oferecidos pelos revendedores. Enquanto, por um lado, a disponibilidade

e a qualidade dos serviços ofertados pelos revendedores estão associadas a maiores

custos – como treinamento de pessoal e outros investimentos específicos – por

outro, podem contribuir para o aumento das vendas e dos lucros dos fabricantes e

dos revendedores.

Edgard Pereira & Associados

5

Entretanto, como grande parte desses serviços relacionados à revenda

pode ser consumida separadamente do produto, os revendedores que oferecem

baixos níveis de serviços atuam como free riders, elevando a parcela de suas vendas

em detrimento das vendas dos revendedores que oferecem maior nível de serviços.

Em última instância, os revendedores mais especializados podem sair do mercado,

resultando em níveis de serviços de distribuição inferiores aos que maximizariam as

vendas e os lucros conjuntos.

As restrições verticais como determinação do preço de revenda ou a

exclusividade territorial, ao limitarem a competição intramarca e garantirem que os

revendedores sejam remunerados por tais investimentos, podem gerar incentivos

para que esses invistam na oferta de serviços.

Ou seja, a restrição do preço mínimo de revenda do produto por parte

de seu fabricante pode ser uma escolha eficiente. Como os revendedores não podem

cobrar um preço inferior a um piso pré-determinado, a competição intramarca deve

ocorrer por meio da elevação do nível de serviços. Mesmo que essa restrição do

preço mínimo de revenda possa levar num primeiro momento à redução da

quantidade demandada do produto, prejudicando o fabricante, a margem de lucro do

revendedor, garantida pelo preço mínimo, pode levá-los a realizar atividades

promocionais, deslocando a curva de demanda do produto e produzindo o efeito

líquido de aumento da quantidade vendida.

A esse respeito, a determinação de exclusividade territorial é uma

forma alternativa de alcançar esse mesmo objetivo. Por meio desse tipo de restrição

vertical, a competição intramarca é eliminada pela concessão de monopólios

territoriais aos revendedores, que passarão a ter incentivos a escolher os preços e

níveis de serviços ótimos.

Como não há revendedores concorrentes ofertando produtos no

mesmo território - ou seja, os revendedores não enfrentam competição intramarca

em suas vendas - os revendedores têm sua margem de lucro garantida. Assim, não

há incentivos à redução do preço de revenda, levando os revendedores a investir em

melhores níveis de serviço. Como resultado, a curva de demanda do produto se

desloca e há um aumento líquido da quantidade vendida.

Edgard Pereira & Associados

6

Porém, deve-se considerar se os efeitos dessas restrições verticais

resultam em elevação do bem-estar social. Para tanto, a avaliação dos benefícios

decorrentes da determinação do preço de revenda e da exclusividade territorial de

vendas deve considerar balaço dos efeitos do aumento do excedente do produtor e

dos efeitos sobre o excedente do consumidor.

Nem todos os consumidores apresentam as mesmas preferências em

relação ao trade-off entre nível de serviços e preços. Ou seja, é importante comparar

o efeito líquido do aumento da satisfação daqueles os consumidores que atribuem

maior valor a níveis de serviços superiores com a redução do bem-estar daqueles

consumidores que não valorizam esses serviços e dão maior relevância a preços

baixos.

Ademais, VISCUSI et. al. (1995) destacam outros efeitos

anticompetitivos da restrição da competição intramarca, relacionados a possíveis

incentivos à formação de cartéis de fabricantes ou revendedores. Por exemplo, os

revendedores de determinado produto podem se unir para exigir que o preço mínimo

de revenda seja estabelecido a todos os revendedores do bem.

Conforme ressalta o trabalho da UNCTAD (1999), a determinação do

preço de revenda pode facilitar a promoção e manutenção da estrutura do cartel de

revenda, pois os fabricantes teriam menores incentivos a oferecer descontos devido à

impossibilidade de redução do preço final do produto. Ademais, de forma análoga, o

poder de mercado proporcionado ao revendedor pela exclusividade territorial na

venda do produto pode incentivá-lo a adotar comportamentos colusivos com

revendedores de produtos substitutos.

REY & STIGLITZ (1994) mostram que restrições verticais que

afetam a concorrência intramarca também podem, e geralmente são, utilizadas como

um mecanismo efetivo de reduzir a competição intermarcas e elevar o lucro do

fabricante. Os autores argumentam que em mercados que não sejam caracterizados

por competição perfeita nem por monopólio, a definição de territórios exclusivos

para cada revendedor do produto altera a curva de demanda com a qual os

fabricantes se defrontam, levando-os a acreditarem que há menor elasticidade e

conseqüentemente induzindo-os a elevar o preço de equilíbrio.

Edgard Pereira & Associados

7

Isto é, o aumento de preços decorrente das restrições verticais que

limitam a competição intramarca pode ser suficiente para que a perda de excedente

do consumidor seja superior ao ganho de bem-estar gerado pelas eficiências

econômicas. Assim, apesar dos possíveis ganhos de eficiência decorrentes do

estabelecimento do preço de revenda ou da determinação de exclusividade

territorial, não se pode negligenciar os potenciais prejuízos à concorrência advindos

dessas práticas.

Deste modo, nem a determinação do preço de revenda nem tampouco

a exclusividade territorial podem ser sempre definidas como benéficas ou

prejudiciais à concorrência e ao bem-estar social, devendo se considerar, portanto,

qual a perda de excedente dos consumidores vis-à-vis o aumento da eficiência

econômica.

I.2. Restrições à Competição Intermarca

A competição intermarca refere-se às possibilidades de concorrência

entre bens substitutos, produzidos por diferentes fabricantes, distribuídos em um

mesmo mercado e que podem depender, ou não, de uma mesma cadeia produtiva.

Restrições à competição em indústrias com essas características podem decorrer do

estabelecimento de restrições verticais entre os distintos agentes envolvidos nas

diversas etapas que compõem o eixo produção-consumo.

Os agentes integrantes de uma mesma indústria são impelidos a

estabelecer relações comerciais entre os distintos segmentos, a montante e a jusante,

de maneira a garantir um fluxo de renda que permita a chegada de seus produtos ao

mercado atendendo a um nível mínimo de competitividade. Existe uma ampla gama

de soluções possíveis para esses arranjos, restando em um dos extremos a solução de

mercado propriamente dita e, no outro, a possibilidade de unificar em uma única

instância decisória todas as etapas da produção (Viscusi et alli,1995).

Entre esses dois limites é possível observar um grande número de

práticas de negócio que podem ser vistos como formas de integração vertical

incompletas, cujo objetivo é reproduzir os efeitos da verticalização total através do

estabelecimento de contratos. O cerceamento do potencial competitivo em uma

Edgard Pereira & Associados

8

indústria pode ocorrer através da celebração de arranjos verticais entre agentes

posicionados em segmentos sucessivos da cadeia produtiva e que impliquem em

algum tipo de restrição de acesso de concorrentes, efetivos ou potenciais, a uma ou

mais etapas necessárias para que o produto chegue ao consumidor final.

Dentre as diversas práticas que implicam nessas restrições, a que

merece maior destaque aqui, em vista do caso apresentado, é aquela que se refere à

celebração de contratos de exclusividade de vendas entre os agentes de uma mesma

cadeia produtiva. Este tipo de mecanismo contratual pode ser estabelecido entre

produtores de bens finais e de bens intermediários, bem como entre produtores e

distribuidores, e implica na limitação das transações comerciais possíveis entre ao

menos um dos agentes e os demais integrantes da indústria.

De maneira análoga à situação típica em que existe uma indústria com

estrutura de mercado de monopólio verticalmente integrado, no caso de restrições à

competição intermarca impostas por contratos de exclusividade de vendas, as

principais preocupações referem-se à possibilidade de elevação das barreiras à

entrada e a exclusão de agentes do mercado mediante o fechamento do acesso a um

ou mais segmentos da cadeia produtiva. Esses efeitos são potencializados quando os

distintos segmentos apresentam estruturas de mercado heterogêneas, já que o

estabelecimento desse tipo de arranjo vertical implica na extensão do poder de

mercado de um segmento para o outro .

A celebração de um contrato de exclusividade entre agentes

localizados upstream e downstream implica na imposição de barreiras à entrada por

diversos motivos. Primeiramente, o fechamento de canais de distribuição ou de

acesso a matérias-primas deve impelir um potencial entrante na indústria considerar

a possibilidade de ter de operar com uma estrutura verticalmente integrada, criando

os seus próprios canais de distribuição ou de provimento de matérias-primas. Por um

lado, isto pode provocar um aumento significativo dos requerimentos de capital,

com impactos sobre a condição de entrada. Por outro lado, a estrutura de mercado

verticalmente integrada pode gerar ineficiências que não são compensadas pelos

eventuais benefícios da internalização de todas as etapas do processo produtivo.

Nesse último caso, a empresa operando de maneira integrada poderia

ter de enfrentar problemas de eficiência de distintas naturezas. Uma possibilidade é

o excesso de capacidade que poderia decorrer do descompasso entre a demanda e a

Edgard Pereira & Associados

9

escala mínima eficiente das plantas instaladas nos diversos segmentos, além da

presença de eventuais problemas de coordenação gerencial associados às empresas

de grande porte. Isto, inexoravelmente, faria com que esse entrante operasse em um

nível de custos muito superior àquele de uma empresa competitiva, tornando

limitadas a sua possibilidade de sucesso.

Paralelamente, ao considerar a possibilidade de fechamento do

mercado, recorda-se que ela ocorre de maneira semelhante ao fenômeno de elevação

das barreiras à entrada, porém seus efeitos dão-se sobre empresas que já estão

instaladas na indústria e que podem terminar expulsas do mercado. O caso

tradicionalmente tratado pela literatura econômica é aquele que se refere à

celebração de contratos de exclusividade entre um produtor e um distribuidor. A

exigência de que o distribuidor comercialize apenas o produto de um dos produtores

pode fazer com que os demais concorrentes no mercado upstream sejam excluídos

da indústria pelo fato de não conseguiram da vazão a sua produção.

Não obstante, os contratos de exclusividade podem também provocar

o fechamento do mercado por implicarem em um aumento dos custos das empresas

que concorrem no mercado downstream como resultado da restrição de acesso ao

mercado upstream. Essa possibilidade, tratada por Ordover, Saloner e Salop (1990),

diz respeito ao fato de o estabelecimento de acordos de exclusividade de vendas a

jusante na cadeia produtiva poder gerar alterações no comportamento das firmas

remanescentes nesse segmento, de tal forma que elas passem a se comportar

monopolisticamente, prejudicando os concorrentes da firma “integrada”, que

passarão a operar em um nível maior de custos, dada a elevação no preço do insumo.

Um caso particularmente interessante de fechamento de mercado é o

que decorre do estabelecimento de um acordo de exclusividade entre uma empresa

monopolista, que produz no segmento upstream um insumo essencial para uma

indústria potencialmente competitiva nos segmentos downstream. Essa prática pode

provocar restrições à concorrência no mercado do produto final pela elevação

deliberada do custo de acesso ao produto intermediário para empresas entrantes, ou

pela simples negativa do monopolista de vender esse produto a outros agentes que

concorrem com a empresa com a qual esse monopolista estabeleceu esse tipo de

arranjo vertical.

Edgard Pereira & Associados

10

Quando um insumo que é tido como essencial - tanto no que diz

respeito à atividade produtiva como no que se refere à viabilização da concorrência é produzido por uma empresa que detém poder de mercado e, ademais, não é

economicamente viável a sua reprodução, nem tampouco há obrigação de prover

acesso a todos os integrantes de uma indústria, esse insumo é denominado essential

facility (EF). Se caracterizada a EF, um órgão de defesa da concorrência pode

obrigar uma firma upstream a prover acesso a esse produto a todos os competidores

interessados em atuar no mercado downstream.

A essencialidade do acesso a um mercado upstream ocorrerá, via de

regra, quando não existirem produtos perfeitamente substitutos a ele. A

determinação do grau de substituição entre dois produtos é dada por fatores como a

elasticidade cruzada da demanda, estando, assim, relacionados com os critérios de

definição do mercado relevante. Nessa definição, não deve ser observada a

ocorrência de substituição mesmo diante de uma mudança significativa no preço do

produto, de modo que um aumento suficientemente alto do preço leve a uma

demanda nula, excluindo do mercado aqueles produtores que procuram acesso à EF.

II. O CASO KOCH-INVISTA NO CADE

II.1. Descrição do Caso

Poliamidas são utilizadas na fabricação de vários produtos, entre os

quais alguns tipos de fibras têxteis e plásticos de engenharia. A DuPont atuava de

maneira integrada na produção de todos esses produtos, porém, com a realização do

Ato de Concentração, os negócios de poliamidas e de fibras têxteis (poliéster, náilon,

entre outras) foram reunidos na Invista, que foi adquirida pela Koch em novembro

de 2003. A DuPont permaneceu com a produção de plásticos de engenharia e

estabeleceu com a Koch-Invista, no bojo do Ato de Concentração, um contrato de

exclusividade pelo qual esta se obrigava a não comercializar poliamidas para outros

fabricantes de plásticos de engenharia, limitando-se a fornecer para a DuPont.

A Radici Plastics (Radici) atuava no mercado brasileiro de plásticos

de engenharia e até 2003 teve suas necessidades e poliamidas supridas integralmente

pela DuPont. Todavia, em maio de 2004, a empresa foi informada pela Invista que

a partir de então teria seu fornecimento interrompido, uma vez que, por força do Ato

Edgard Pereira & Associados

11

de Concentração, a Invista passou a ser fornecedora exclusiva da DuPont no

mercado de plásticos de engenharia.

Em junho de 2004, a Radici impugnou o Ato de Concentração quando

este se encontrava em instrução pela SDE ou, mais propriamente, denunciou a

exclusividade de vendas imposta pela DuPont, requerendo adoção imediata de

medida cautelar, com a determinação para que a Invista retomasse as vendas de

poliamidas nas condições normais de mercado às empresas interessadas, e, no

mérito, que a aprovação do Ato de Concentração fosse condicionada ao

restabelecimento de práticas não discriminatórias e excludentes nas vendas de

poliamidas.

A SDE assim resumiu em seu Parecer (p. 14) as questões suscitadas

pelo presente caso:

“Apesar de o ato ora em análise consubstanciar uma desverticalização, uma

vez que a DUPONT está desfazendo-se de seu negócio de fibras e

poliamidas, observa-se que a integração vertical continuará por meio da

cláusula de exclusividade, constante do Contrato firmado entre a INVISTA e

a DUPONT. Ou seja, a INVISTA continuará a fornecer as matérias-primas

poliamida 6 e poliamida 66 para a produção de PEs de poliamida 6 e PEs de

poliamida 66 da DUPONT, sendo que este fornecimento deverá ser

exclusivo, ficando a INVISTA vedada de alienar o PA6 e o PA66 a

quaisquer terceiros.”

II.2. Mercados Relevantes

As relações verticais que foram objeto de análise por força da

impugnação em questão foram as existentes entre poliamidas e plásticos de

engenharia (PEs) 2.

Mais precisamente, são dois os tipos de poliamidas, identificadas por

pelos números 6 e 66 (referidas doravante como PA6 e PA66), que não são

intercambiáveis entre si no que diz respeito à sua utilização como matéria-prima

para fabricação de PEs. A poliamida deve passar por um processo de extrusão em

2

Também foi verificado aumento do grau de concentração no mercado relevante de fibras de poliéster, o

que não foi objeto da impugnação e nem ensejou qualquer preocupação ao Cade e órgãos instrutores.

Edgard Pereira & Associados

12

conjunto com aditivos e cargas dando origem ao produto acabado. Dependendo do

uso de PA6 ou PA66 e dos aditivos e cargas utilizadas são obtidos diferentes tipos

de PEs (ou PE6 e PE66, respectivamentee), com características distintas, como

resistência, viscosidade, opacidade, que lhe conferem usos específicos.

Os PEs têm aplicação final na indústria automobilística (painéis

externos, revestimento de portas, pára-lamas etc.), na indústria eletro-eletrônica (na

confecção das “carcaças” de equipamentos elétricos, da “linha-branca” etc.), entre

outras. A atuação da Radici limitava-se à produção dos PEs, não avançando na

direção de sua transformação em produtos finais.

Assim, foram identificados quatro mercados relevantes verticalmente

relacionados em par: PA6 e PE6, de um lado; e PA66 e PE66, de outro. Com relação

à dimensão geográfica deles, esta foi definida como nacional para PA6, PE6 e PE66

e abrangendo todos os países do Mercosul no caso da PA66.

A circunscrição daqueles mercados relevantes como nacionais deveuse às importações não serem significativas diante do consumo nacional e serem

elevados os custos de internação do produto importado (tarifa externa comum - TEC

- igual a 14%, sem mencionar os demais custos de internação). Com relação ao

mercado de PA66, a existência de uma fábrica da Invista Argentina, com

exportações regulares e significativas para o Brasil, além, é claro, da isenção da

TEC, foram determinantes de sua delimitação mais ampla (Mercosul).

II.3 Efeitos da Operação sobre os Mercados Relevantes

O fechamento do acesso à oferta de poliamidas da Invista, por força

da exclusividade de compra conferida à DuPont, configurar-se-ia como

potencialmente lesivo à concorrência, desde que: (i) fosse elevado o custo de

substituição da fonte de suprimento por outros fornecedores; e (ii) existissem

barreiras ao ingresso de novos fabricantes de poliamidas. Assim sendo, a DuPont

usufruiria de uma vantagem de custos em relação aos concorrentes nos mercados de

PEs, com possibilidade de apropriação de lucros supranormais, desde que detivesse

posição dominante nesses mercados.

Edgard Pereira & Associados

13

Fechamento do Mercado a Montante

Ainda na fase de instrução do feito pela SDE, a Radici informou que

existiam apenas duas empresas com atividades no mercado brasileiro potencialmente

em condições de substituir o fornecimento da Invista de PA6 e PA66:, a Mazzaferro

e Rhodia, respectivamente. Porém, ambas as empresas teriam dificuldades para fazêlo: no caso da Mazzaferro, toda a capacidade produtiva instalada estaria

comprometida com a produção corrente, destinada ao consumo cativo para

fabricação de PEs e outros produtos; no caso da Rhodia, embora houvesse

teoricamente capacidade produtiva ociosa de fabricação de PA66, segundo

informações da Radici, a empresa teria condições de aumentar a produção corrente

(comprometida igualmente com o consumo cativo).

As importações, que poderiam ser uma fonte alternativa de

suprimento, segundo a Radici teriam custos mais elevados, inclusive pela incidência

da TEC de 14%, o que, aliás, foi considerado pelo Cade para circunscrever os

mercados relevantes à dimensão nacional (PA6) ou dos países pertencentes ao

Mercosul (PA66).

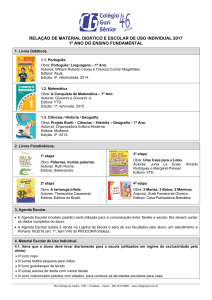

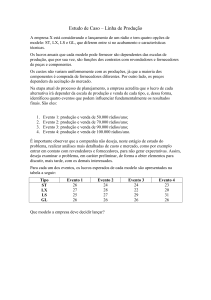

Produção e Venda nos Mercados à Montante - Poliamidas (toneladas)

Capacidade

Empresa

Produto

Invista BA

PA6

15.000

Invista SP

PA6

Mazzaferro

Produtiva

Produção

Consumo Cativo

P/ PEs

Venda para Terceiros

P/ outros

PEs

Outros

14.950

2.700

3.450

8.740

27.000

20.400

18.000

2.400

PA6

11.000

11.000

6.000

5.000

Rhodia

PA66

67.000

49.000

15.000

34.000

Invista Arg

PA66

40.000

25.880

4.800

7.920

13.160

Fonte: Radici, apud voto do conselheiro-relator, p. 8.

O quadro acima traz estimativas da Radici relativas a 2003 e consta

do voto do conselheiro-relator, Luis Fernando Rigato Vasconcelos. Ou seja, apenas

a Invista teria disponibilidade para ofertar para terceiros PA6 e PA66, a partir de

suas fábricas na Bahia (Camaçari), São Paulo (Americana) e Argentina

(Berazategui).

Edgard Pereira & Associados

14

Em se tratando de informação crucial para a caracterização da

potencialidade lesiva da prática, houve várias diligências para averiguação de sua

veracidade.

As diligências promovidas pela SDE, a partir das quais foram

identificados outros pequenos possíveis fornecedores de PA6, levaram-na a concluir

que não existiam outros fornecedores aptos a suprir as necessidades da Radici, tanto

de PA6 3 quanto de PA66 4. De mesmo teor foram as conclusões alcançadas pelo

conselheiro-relator (p. 15 e 16):

“Nota-se, portanto, que um eventual entrante no mercado de plásticos de

engenharia de PA66 teria basicamente duas alternativas de suprimento, a

Invista Argentina, cujo fornecimento à terceiros é vedado devido à cláusula

de exclusividade, e a Rhodia no Brasil, que tem produzido cativamente e

não tem capacidade ociosa para atender terceiros. Qualquer outra alternativa

dependeria ou de novas plantas produtivas, cujo prazo de investimento não é

tempestivo em termos antitruste, ou a empresa teria que ser verticalmente

integrada, devido a dificuldade de obtenção da matéria-prima”

“Quanto ao mercado de PA6, verifica-se que, com a entrada da Polyform no

mercado de PA6 a partir do final do ano passado, e a disponibilidade de

fornecimento do mesmo produto, pela Novelspuma, da ordem de 1200

toneladas ao ano, não ajudaram a mitigar eventuais efeitos anticompetitivos,

no mercado de PA6, decorrentes da concentração vertical mantida pela

cláusula de exclusividade presente no contrato. Isso porque a própria

Polyform informou que seus clientes não são apenas produtores de plásticos

3

Parecer da SDE (p. 24): “A Mazzaferro, em resposta ao Of/Nº 6076/DPDE, informou que atualmente

‘(...) opera com uma taxa de ocupação de capacidade instalada acima de 90%, portanto, de imediato, não

teria condições de suprir a demanda não atendida’. Em resposta ao Of/Nº 6068/DPDE, a Novelspuma

informou que detém uma capacidade instalada de apenas 100 toneladas por mês de PA6, o que, também,

não atenderia a uma nova demanda. Desse modo, resta apenas a INVISTA, com uma oferta de cerca de

3.420 toneladas por ano de PA6 para PEs (considerando, como informado pelas Requerentes, que apenas

19% da produção total de PA6 é destinada à fabricação de PEs), capaz de atender à demanda de terceiros

(fls. 471 e 524).”

4

Parecer da SDE (p. 24-25): “O mercado nacional de PA66 apresenta apenas um produtor nacional, a

Rhodia [...] A Rhodia, em resposta ao Of/Nº 6066/DPDE, informou que atualmente trabalha com uma

produção efetiva de cerca de confidencial de sua capacidade instalada; e que para atender um eventual

acréscimo na demanda teria que realizar investimentos em unidades de produção de compostos para

ajustar à eventual necessidade do mercado. Desse modo, também no que se refere ao PA66 para plásticos

de engenharia, resta apenas a INVISTA, com capacidade para ofertar cerca de 5.821 toneladas por ano

desta matéria prima (considerando, como informado pelas Requerentes, que apenas 19% da produção

total de PA66 é destinada a fabricação de PEs), capaz de atender à demanda de terceiros (fls. 471 e 524).”

Edgard Pereira & Associados

15

de engenharia e porque a Novelspuma produz uma planta produtiva pequena

para atender eventuais aumentos da demanda já existente”

O fechamento dos mercados das matérias-primas, como visto, deu-se

em termos correntes, isto é, tomando a atual capacidade produtiva instalada dos

fornecedores economicamente viáveis. Foi considerada, também, a possibilidade de

ingressos de novos competidores, com o conseqüente acréscimo de capacidade de

produção, que, como se pode depreender do excerto acima do voto do conselheirorelator, não foi considerada viável.

Encontra-se consagrado nos guias utilizados pelas autoridades

antitruste o conceito segundo o qual, para ser considerado eficaz para neutralizar o

abuso de posição dominante por empresa já estabelecida, o ingresso de novos

concorrentes deve ser provável, tempestivo e suficiente. Nos termos Guia para

Análise Econômica de Atos de Concentração Horizontal, da SEAE e da SDE 5:

“Entrada Provável. A SEAE e a SDE considerarão a entrada provável

quando for economicamente lucrativa a preços pré-concentração e quando

estes preços puderem ser assegurados pelo possível entrante. Os preços não

poderão ser assegurados pelo possível entrante quando o incremento mínimo

da oferta provocado pela empresa entrante for suficiente para causar uma

redução dos preços do mercado. Em outras palavras, a entrada é provável

quando as escalas mínimas viáveis são inferiores às oportunidades de venda

no mercado a preços pré-concentração.”

“Entrada Tempestiva. A SEAE e a SDE considerarão, em geral, como prazo

socialmente aceitável para entrada o período de 2 (dois) anos. Neste prazo,

incluem-se todas as etapas necessárias à entrada no mercado, tais como,

planejamento, desenho do produto, estudo de mercado, obtenção de licenças

e permissões, construção e operação da planta, promoção e distribuição do

produto.”

“Entrada suficiente. A entrada será considerada suficiente quando permitir

que todas as oportunidades de venda sejam adequadamente exploradas pelos

entrantes em potencial.”

5

Portaria SEAE/SDE, n° 50, de 1° de agosto de 2001. Vide também os Horizontal Merger Guidelines

(FTC/USDOJ), de 1992 (revisto em 1997).

Edgard Pereira & Associados

16

A probabilidade de ingresso de novos concorrentes (e sua

tempestividade) está associada principalmente com a dimensão da escala mínima

viável, além de outros fatores. Quanto maior a quantidade mínima a ser produzida

para que o concorrente potencial tenha custos competitivos, maior será a redução

dos preços vigentes caso o ingresso venha a ser efetivado. Como esse efeito pode ser

racionalmente antecipado pelos concorrentes potenciais, a entrada não deve se

verificar caso prevaleça uma expectativa de queda significativa do preço, o que

permite às empresas estabelecidas manterem lucros acima dos normais, sem que a

concorrência potencial venha a disciplinar o exercício do poder de mercado.

No presente caso, as condições de ingresso de novos concorrentes

podem ser tidas como ainda mais difíceis, devido à produção verticalizada de

poliamidas e PEs. No próximo item são apresentadas as empresas que atuam no

mercado downstream e suas respectivas participações. Por ora, basta mencionar que

foram identificados apenas quatro concorrentes nos mercados de PE6 e PE66.

Dentre eles, apenas a Radici não era verticalmente integrada, o que fazia com que

fossem muito restritas as oportunidades de vendas para um eventual novo ofertante

de poliamidas.

Assim, ao lado de requerimentos significativos de escala de produção

e investimentos para ingresso de novo concorrente 6, a existência de uma única

empresa atuante nos mercados de PEs com necessidade de adquirir de terceiros as

poliamidas fez com que fosse considerado improvável o ingresso de novo

concorrente no mercado brasileiro de poliamidas em condições de se apresentar com

uma alternativa ao suprimento da Invista, cuja disponibilidade foi eliminada pela

imposição da cláusula de exclusividade de vendas para a DuPont.

Possibilidade de Exercício de Posição Dominante no Mercado a Jusante

Como mencionado, foram identificados apenas quatro concorrentes

com atuação no mercado brasileiro de PEs. As diligências realizadas produziram

informações díspares, algumas das quais foram mantidas confidenciais. A tabela

6

Parecer SDE (p. 25): “Portanto, de acordo com as empresas diligenciadas por esta SDE, observa-se que

os mercados em questão apresentam elevadas barreiras à entrada, principalmente pelos robustos

investimentos em infraestrutura que um novo player deve fazer. Com relação ao tempo de entrada,

cumpre notar que a Mazzaferro informou seria possível o ingresso nesse segmento em 18 meses,

enquanto a Rhodia e a Basf informaram que o prazo não seria inferior a 2 (dois) anos.”

Edgard Pereira & Associados

17

baixo traz informações da Radici, que constam do voto do conselheiro-relator, cuja

apreciação geral sobre o conjunto das informações foi (p. 14):

“Diante das informações prestadas pelas empresas, mesmo considerando as

variações de cada uma, depreende-se das mesmas que as Requerentes

possuem significativas participações de mercado.”

Afora a Radici, cujo suprimento de poliamidas para atuação nos

mercados de PE6 e PE66, ante do Ato de Concentração, vinha sendo feito pela

DuPont, os demais concorrentes não se constituem em mercado para um eventual

fabricante local de poliatmidas. DuPont, Rhodia e Mazzaferro, como visto, atuavam

de maneira integrada, suprindo suas necessidades com produção própria.

Identificou-se que a Basf não tinha produção local de PEs, abastecendo os clientes

no mercado brasileiro mediante importações, por força de contratos de suprimento

mundial.

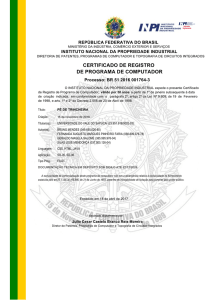

PE de PA6 (PE6)

Empresa

Du Pont

Mazzaferro

Radici

Participação (%)

PE de PA66 (PE66)

Empresa

Participação (%)

41%

Rhodia

56,1%

38,1%

DuPont

29,9%

Radici

4,4%

9%

Basf

7,5%

Basf

3,7%

Outros

4,4%

Outros

5,9%

Total

100%

Total

100%

Fonte: Radici, apud voto do conselheiro-relator, p. 8.

Assim, a possibilidade de a exclusividade de compra conferida à

DuPont prejudicar a concorrência foi considerada, então, bastante acentuada. Não se

tratava apenas criar paulatinamente as condições para o exercício de posição

dominante nos mercados de PEs, vendando o acesso de empresa concorrente ao

suprimento da matéria-prima ou impondo-lhe um aumento de custo significativo

Edgard Pereira & Associados

18

caso buscasse as importações como fonte alternativa 7. A DuPont já contava usufruía

de posição dominante, como líder e vice-líder dos mercados de PE6 e PE66.

Outras Considerações

No item I, acima, quando foi sintetizado o tratamento teórico

dispensado a algumas das restrições verticais, destacou-se que há inúmeras

circunstâncias que as justificam, pois há ganhos possíveis de eficiência que podem

sobrepujar a limitação da concorrência trazida por elas.

No caso em tela, essa questão foi apresentada no voto do conselheirorelator os seguintes termos (p. 16):

“Adicionalmente, não há nos autos justificativa de cunho operacional para a

cláusula de exclusividade. Há apenas a alegação de que a exclusividade seria

‘... a única forma de garantia encontrada pela DuPont para não ver

prejudicada sua fonte de insumos para o desenvolvimento de suas

atividades no mercado de plásticos de engenharia’. Contudo, tal afirmativa

contraria a afirmação das Requerentes de que há a possibilidade de

importação a preços competitivos e de que há empresas no Brasil capaz [sic]

de atender à demanda. É importante destacar que tampouco há qualquer

alegação de eficiência decorrente da cláusula de exclusividade, ou seja, não

há ativo específico a ser protegido com a exclusividade ou proteção aos

canais de comercialização das empresas. Ao contrário, no caso em tela tratase das relações de fornecimentos de insumos intermediários.”

A contradição identificada pelo conselheiro-relator lança por terra

qualquer pretensão de ampliação do mercado relevante geográfico de poliamidas, a

guisa de negação da importância da Invista como fornecedora. Ademais, a SDE

(p. 32) constatou que havia capacidade produtiva ociosa nas fábricas da Invista em

quantidade significativa: 50% na planta de Americana (SP) e 25% na planta de

Berazategui (Argentina):

“Portanto, nota-se que o fornecimento de matéria-prima para a DUPONT

não estaria ameaçado. Destaca-se que, inclusive, antes da operação, a

77

A TEC incidente sobre os PEs era idêntica à das poliamidas e igual a 14%, o que poderia levar a Radici

a abandonar a produção local de PEs, optando por importá-los, em condições assimetrias de custo.

Edgard Pereira & Associados

19

INVISTA já operava com tal capacidade ociosa e, naquela ocasião, ofertava

poliamidas no mercado. Assim, não se identifica lógica comercial a

justificar a exclusividade , já que não haveria risco para a DUPONT de

desabastecimento.”

Antes do Ato de Concentração, havia vendas pela DuPont de

poliamidas para outras empresas, que, no caso da Radici, supriam integralmente

suas necessidades. É certo que a DuPont retinha a capacidade de decidir sobre as

condições de venda, como preço e, em última instância, a quantidade total a ser

ofertada a terceiros. Isto lhe assegurava não só uma vantagem de custo, inerente à

integração de suas atividades, como também um hedge em caso de expansão do

consumo de poliamidas.

Porém, seja pela ociosidade nas instalações adquiridas pela Koch, seja

pela ausência de outras justificativas para a exclusividade ou, ainda, pelos riscos de

abuso em um mercado já fortemente concentrado por duas empresas, o Cade - em

decisão unânime - determinou a aprovação do Ato de Concentração, condicionandoa à supressão da cláusula de exclusividade do contrato em apreço, que “restringe o

acesso de terceiros às fontes competitivas de poliamidas sem que apresente as

excepcionalidades previstas no artigo 54 da Lei Antitruste” 8 .

III. CONSIDERAÇÕES FINAIS

8

Do voto do conselheiro-relator (p. 17). A decisão foi unânime. Outra questão, relacionada à vigência da

cláusula de não-concorrência, foi decidida por maioria.

Edgard Pereira & Associados

REFERÊNCIAS BIBLIOGRÁFICAS

COASE, R. H. (1937). “The Nature of the Firm”. Economica, Vol. 4.

20