Engenharia financeira

1. Quais os principais componentes de informações financeiras que uma

empresa precisa para ter um bom funcionamento.

2. Descreva as funções das áreas financeiras empresariais

3. Cite as habilidades do aluno para tomar decisão tanto nos processos e

problemas que envolvem o capital de giro (curto prazo), quanto nos

investimentos (longo prazo).

4. Fale sobre a Gestão estratégica de custos.

5. Demostre um orçamento empresarial.

6. O que você entende por Planejamento Estratégico Financeiro?

Respostas.

1. A Informação Financeira consiste em toda a informação contabilística

sobre as atividades de um individuo ou de uma Organização.

Os utilizadores da informação financeira podem ser classificados como internos

ou externos:

Utilizadores Externos:- Bancos- Investidores- Fornecedores- ClientesConcorrência- Estado- Empregados

Utilizadores Internos:- Administração e direcção- Tomadores de decisõesEmpregados

Relevância e Materialidade

A Relevância, aplicada à Informação Financeira, avalia o impacto da

informação nos utentes. Tem em conta as decisões destes e a avaliação que

estes fizeram da informação. A Relevância da informação está intimamente

ligada ao tempo; quanto mais demorado o lançamento de determinados dados,

menor o valor da relevância.

A Materialidade é uma divisão da Relevância que mede o impacto desta.

Normalmente, mede o impacto em termos materiais, isto é, quais foram os

impactos materiais e financeiros quando a informação financeira foi

providenciada aos utentes.

Fiabilidade

A fiabilidade avalia a capacidade da informação de estar livre de erros,

omissões e juízos prévios, aquando da sua disponibilização aos utentes. Os

dados devem também estar correctamente expostos, sendo a informação

financeira mostrada não somente na sua forma legal mas na sua substância e

realidade económica. Está intimamente ligada à Relevância, pois, quanto mais

correcta for a informação, melhor será utilizada pelos utentes.

Comparabilidade

A Comparabilidade é a qualidade da informação de poder ser comparada. Isto

significa que a informação deve ser apresentada de uma forma normalizada, de

modo a melhor poder ser compreendida e comparada com outros dados pelos

utentes.

Compreensibilidade

Esta característica, introduzida pelo Sistema de Normalização Contabilística,

determina a capacidade da informação financeira de ser compreendida pelos

utentes.

2. Funções basicas

Todas as atividades empresariais envolvem recursos e, portanto, devem ser

conduzidas para a obtenção de lucro. As atividades do porte financeiro têm

como base de estudo e análise dados retirados do Balanço Patrimonial, mas

principalmente do fluxo de caixa da empresa já que daí, é que se percebe a

quantia real de seu disponível circulante para financiamentos e novas

atividades. As funções típicas do administrador financeiro são:

Análise, planejamento e controle financeiro

Baseia-se em coordenar as atividades e avaliar a condição financeira da

empresa, por meio de relatórios financeiros elaborados a partir dos dados

contábeis de resultado, analisar a capacidade de produção, tomar decisões

estratégicas com relação ao rumo total da empresa, buscar sempre alavancar

suas operações, verificar não somente as contas de resultado por

competência, mas a situação do fluxo de caixa desenvolver e implementar

medidas e projetos com vistas ao crescimento e fluxos de caixa adequados

para se obter retorno financeiro tal como oportunidade de aumento dos

investimentos para o alcance das metas da empresa.

Tomada de decisões de investimento

Consiste na decisão da aplicação dos recursos financeiros em ativos correntes

(circulantes) e não correntes (ativo realizável a longo prazo e permanente), o

administrador financeiro estuda a situação na busca de níveis desejáveis de

ativos circulantes , também é ele quem determina quais ativos permanentes

devem ser adquiridos e quando os mesmos devem ser substituídos ou

liquidados, busca sempre o equilíbrio e níveis otimizados entre os ativos

correntes e não-correntes, observa e decide quando investir, como e quanto,

se valerá a pena adquirir um bem ou direito, e sempre evita desperdícios e

gastos desnecessários ou de riscos irremediável, e ate mesmo a imobilização

dos recursos correntes, com altíssimos gastos com imóveis e bens que trarão

pouco retorno positivo e muita depreciação no seu valor, que impossibilitam o

funcionamento do fenômeno imprescindível para a empresa, o 'capital de giro'.

Como critérios de decisão de investimentos entre projetos mutuamente

exclusivos, pode haver conflito entre o VAL (Valor Atual Líquido) e a TIR (Taxa

Interna de Rendibilidade). Estes conflitos devem ser resolvidos usando o

critério do VAL.

Tomada de decisões de financiamentos

Diz respeito à captação de recursos diversos para o financiamento dos ativos

correntes e não correntes, no que tange a todas as atividades e operações da

empresa; operações estas que necessitam de capital ou de qualquer outro tipo

de recurso necessário para a execução de metas ou planos da empresa. Levase sempre em conta a combinação dos financiamentos a curto e longo prazo

com a estrutura de capital, ou seja, não se tomará emprestado mais do que a

empresa é capaz de pagar e de se responsabilizar, seja a curto ou a longo

prazo. O administrador financeiro pesquisa fontes de financiamento confiáveis

e viáveis, com ênfase no equilíbrio entre juros, benefícios e formas de

pagamento. É bem verdade que muitas dessas decisões são feitas ante a

necessidade (e até ao certo ponto, ante ao desespero), mas independente da

situação de emergência é necessária uma análise e estudo profundo e

minucioso dos prós e contras, a fim de se ter segurança e respaldo para

decisões como estas.

Função na empresa

A administração financeira de uma empresa pode ser realizada por pessoas ou

grupos de pessoas que podem ser denominadas como: vice-presidente de

finanças (conhecido como Chief Financial Officer – CFO) diretor financeiro,

controller e gerente financeiro, sendo também denominado simplesmente como

administrador financeiro. Sendo que, independentemente da classificação, temse os mesmos objetivos e características, obedecendo aos níveis hierárquicos,

portanto, o diretor financeiro coordena a as atividades de tesouraria e

controladoria.

Mas, é necessário deixar bem claro que, cada empresa possui e apresenta um

especifico organograma e divisões deste setor, dependendo bastante de seu

tamanho. Em empresas pequenas, o funcionamento, controle e análise das

finanças, são feitas somente no departamento contábil - até mesmo, por

questão de encurtar custos e evitar exageros de departamentos, pelo fato de

seu pequeno porte, não existindo necessidade de se dividir um setor que está

inter-relacionado e, que dependendo do da capacitação do responsável desse

setor, poderá muito bem arcar com as duas funções: de tesouraria e

controladoria. Porém, à medida que a empresa cresce, o funcionamento e

gerenciamento das finanças evoluem e se desenvolvem para um departamento

separado, conectado diretamente ao diretor-financeiro, associado à parte

contábil da empresa, já que esta possibilita as informações para a análise e

tomada de decisão.

No caso de uma empresa de grande porte, é imprescindível esta divisão, para

não ocorrer confusão e sobrecarga. Deste modo, a tesouraria (ou gerência

financeira) cuida da parte específica das finanças em espécie, da

administração do caixa, do planejamento financeiro, da captação de recursos,

da tomada de decisão de desembolso e despesas de capital, assim como o

gerenciamento de crédito e fundo de pensão. Já a controladoria (ou

contabilidade) é responsável com a contabilidade de finanças e custos, assim

como, do gerenciamento de impostos - ou seja, cuida do controle contábil do

patrimônio total da empresa.

3.

4. As mudanças no sistema de produção e a introdução de novas

tecnologias conduzem às empresas a responderem de forma

rápida aos apelos e necessidades do ambiente externo, em busca de No

cenário econômico atual, o mercado consumidor está cada vez mais exigente.

O ambiente competitivo em que as organizações estão inseridas aumentos

de produtividade e redução de custos na gestão de seus negócios.

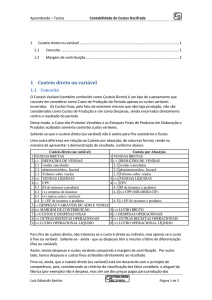

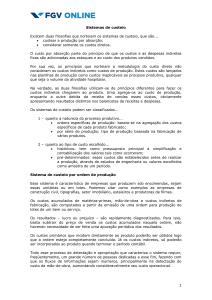

Desta forma, os métodos de custeio são considerados fontes gerenciais de

extremaimportância para a tomada de decisões, para a obtenção de lucros e

alcance dos objetivos previamente traçados. Atualmente, vários métodos de

custeio são utilizados pelas empresas para a apuração de custos dos

produtos/serviços: o custeio por absorção, o custeio direto/variável, o custeio

baseado em atividades (ABC ±Activity-Based Costing), o custeio padrão e o

custeio meta.Neste sentido, este trabalho tem como objetivo expor os tipos

usuais de custeios nas estruturas organizacionais, destacando-se as suas

características, vantagens, desvantagens e suas

aplicações, assim como uma análise comparativa entre o custeio por absorção

e o custeio variável, com vistas a apontar quais destes mecanismos possuem

características adequadas para

atender as necessidades gerenciais de controle dos elementos que compõem

os seus produtos,análise de margens e de apoio às tomadas de decisões neste

ambiente competitivo.

5.

6.

Um planejamento estratégico pelas empresas é fundamental para que

possa alcançar o sucesso organizacional. Sem técnicas de medição e análise,

torna-se quase que impossível observar as variações ocorridas no ambiente

empresarial, bem como ponderar o desempenho que a empresa tem

apresentado. Para que uma organização possa se manter competitiva no atual

mercado, onde se encontram cada vez mais clientes altamente críticos, e

exigentes, é necessário que a empresa possua uma visão ampla do ambiente,

tanto interno, quanto externo, elencando suas forças e fraquezas, e quais a

ameaças que tem enfrentado, bem como observar nas oportunidades uma

maneira de crescer frente a seus concorrentes. Para isso, o uso da análise

SWOT pode auxiliar a empresa a mapear a situação em que se encontra,

extraindo do resultado encontrado uma fonte de dados para ajudar na tomada

de decisão. Entretanto, não basta apenas identificar quais as forças e

oportunidades que a empresa dispõe, é necessário que haja um planejamento

com metas estipuladas, limitando um determinado prazo para serem atingidas,

pois só assim será possivel corrigir suas fraquezas, e minizar as ameaças. É

nessa etapa que o Balanced Scorecard é utilizado como uma ferramenta

gerencial que projeta quatro perspectivas, compreendendo os processos

internos da empresa, apredizado e crescimento, cliente e financeiro, onde

serão definidos indicadores que posteriormente estarão relacionados a

algumas metas, medidas e acompanhadas através de controles do que foi

planejado em relação ao período programado. Todavia, o principal objetivo de

uma empresa é a remuneração do capital investido pelos sócios, cujo retorno é

obtido através do lucro da atividade. Sendo assim, os gestores precisam

acompanhar constantemente os resultados alcançados, bem como as

deficiências observadas na empresa, com foco no bom atendimento ao cliente

que é o principal responsável pela continuidade do negócio. É preciso estar

atento ás freqüentes mudanças do mundo empresarial,e acompanhar o

crescimento de novos negócios, preocupando-se sempre em satisfazer e

fidelizar os clientes.