FREE TRANSLATION

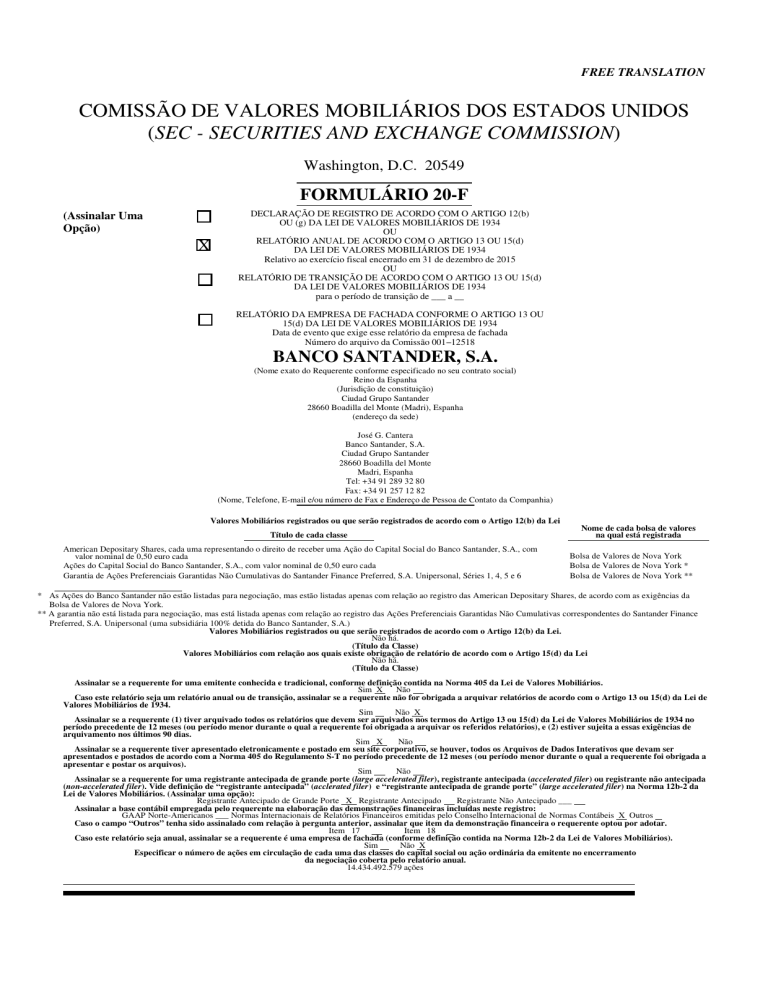

COMISSÃO DE VALORES MOBILIÁRIOS DOS ESTADOS UNIDOS

(SEC - SECURITIES AND EXCHANGE COMMISSION)

Washington, D.C. 20549

FORMULÁRIO 20-F

(Assinalar Uma

Opção)

X

DECLARAÇÃO DE REGISTRO DE ACORDO COM O ARTIGO 12(b)

OU (g) DA LEI DE VALORES MOBILIÁRIOS DE 1934

OU

RELATÓRIO ANUAL DE ACORDO COM O ARTIGO 13 OU 15(d)

DA LEI DE VALORES MOBILIÁRIOS DE 1934

Relativo ao exercício fiscal encerrado em 31 de dezembro de 2015

OU

RELATÓRIO DE TRANSIÇÃO DE ACORDO COM O ARTIGO 13 OU 15(d)

DA LEI DE VALORES MOBILIÁRIOS DE 1934

para o período de transição de ___ a __

RELATÓRIO DA EMPRESA DE FACHADA CONFORME O ARTIGO 13 OU

15(d) DA LEI DE VALORES MOBILIÁRIOS DE 1934

Data de evento que exige esse relatório da empresa de fachada

Número do arquivo da Comissão 001−12518

BANCO SANTANDER, S.A.

(Nome exato do Requerente conforme especificado no seu contrato social)

Reino da Espanha

(Jurisdição de constituição)

Ciudad Grupo Santander

28660 Boadilla del Monte (Madri), Espanha

(endereço da sede)

José G. Cantera

Banco Santander, S.A.

Ciudad Grupo Santander

28660 Boadilla del Monte

Madri, Espanha

Tel: +34 91 289 32 80

Fax: +34 91 257 12 82

(Nome, Telefone, E-mail e/ou número de Fax e Endereço de Pessoa de Contato da Companhia)

Valores Mobiliários registrados ou que serão registrados de acordo com o Artigo 12(b) da Lei

Título de cada classe

American Depositary Shares, cada uma representando o direito de receber uma Ação do Capital Social do Banco Santander, S.A., com

valor nominal de 0,50 euro cada

Ações do Capital Social do Banco Santander, S.A., com valor nominal de 0,50 euro cada

Garantia de Ações Preferenciais Garantidas Não Cumulativas do Santander Finance Preferred, S.A. Unipersonal, Séries 1, 4, 5 e 6

Nome de cada bolsa de valores

na qual está registrada

Bolsa de Valores de Nova York

Bolsa de Valores de Nova York *

Bolsa de Valores de Nova York **

* As Ações do Banco Santander não estão listadas para negociação, mas estão listadas apenas com relação ao registro das American Depositary Shares, de acordo com as exigências da

Bolsa de Valores de Nova York.

** A garantia não está listada para negociação, mas está listada apenas com relação ao registro das Ações Preferenciais Garantidas Não Cumulativas correspondentes do Santander Finance

Preferred, S.A. Unipersonal (uma subsidiária 100% detida do Banco Santander, S.A.)

Valores Mobiliários registrados ou que serão registrados de acordo com o Artigo 12(b) da Lei.

Não há.

(Título da Classe)

Valores Mobiliários com relação aos quais existe obrigação de relatório de acordo com o Artigo 15(d) da Lei

Não há.

(Título da Classe)

Assinalar se a requerente for uma emitente conhecida e tradicional, conforme definição contida na Norma 405 da Lei de Valores Mobiliários.

Sim X

Não

Caso este relatório seja um relatório anual ou de transição, assinalar se a requerente não for obrigada a arquivar relatórios de acordo com o Artigo 13 ou 15(d) da Lei de

Valores Mobiliários de 1934.

Sim

Não X

Assinalar se a requerente (1) tiver arquivado todos os relatórios que devem ser arquivados nos termos do Artigo 13 ou 15(d) da Lei de Valores Mobiliários de 1934 no

período precedente de 12 meses (ou período menor durante o qual a requerente foi obrigada a arquivar os referidos relatórios), e (2) estiver sujeita a essas exigências de

arquivamento nos últimos 90 dias.

Sim X

Não

Assinalar se a requerente tiver apresentado eletronicamente e postado em seu site corporativo, se houver, todos os Arquivos de Dados Interativos que devam ser

apresentados e postados de acordo com a Norma 405 do Regulamento S-T no período precedente de 12 meses (ou período menor durante o qual a requerente foi obrigada a

apresentar e postar os arquivos).

Sim

Não

Assinalar se a requerente for uma registrante antecipada de grande porte (large accelerated filer), registrante antecipada (accelerated filer) ou registrante não antecipada

(non-accelerated filer). Vide definição de “registrante antecipada” (acclerated filer) e “registrante antecipada de grande porte” (large accelerated filer) na Norma 12b-2 da

Lei de Valores Mobiliários. (Assinalar uma opção):

Registrante Antecipado de Grande Porte X Registrante Antecipado

Registrante Não Antecipado ___

Assinalar a base contábil empregada pelo requerente na elaboração das demonstrações financeiras incluídas neste registro:

GAAP Norte-Americanos ___ Normas Internacionais de Relatórios Financeiros emitidas pelo Conselho Internacional de Normas Contábeis X Outros

Caso o campo “Outros” tenha sido assinalado com relação à pergunta anterior, assinalar que item da demonstração financeira o requerente optou por adotar.

Item 17

Item 18

Caso este relatório seja anual, assinalar se a requerente é uma empresa de fachada (conforme definição contida na Norma 12b-2 da Lei de Valores Mobiliários).

Sim

Não X

Especificar o número de ações em circulação de cada uma das classes do capital social ou ação ordinária da emitente no encerramento

da negociação coberta pelo relatório anual.

14.434.492.579 ações

BANCO SANTANDER, S.A.

________________________

ÍNDICE

Página (conforme o original)

Apresentação de Informações Financeiras e Outras Informações..................................................................................................................... 5

Declaração de Advertência sobre as Declarações Prospectivas ........................................................................................................................ 6

PARTE I

ITEM 1.

DESCRIÇÃO DOS CONSELHEIROS, ALTA ADMINISTRAÇÃO E CONSULTORES ....................................... 8

ITEM 2.

ESTATÍSTICAS DA OFERTA E CRONOGRAMA PREVISTO ............................................................................... 8

ITEM 3.

INFORMAÇÕES IMPORTANTES ................................................................................................................................ 8

A. Dados financeiros selecionados .................................................................................................................................. 8

B. Capitalização e endividamento .................................................................................................................................. 13

C. Motivos da oferta e destinação de proventos. .......................................................................................................... 13

D. Fatores de risco .......................................................................................................................................................... 13

ITEM 4.

INFORMAÇÕES SOBRE A COMPANHIA ............................................................................................................... 36

A. História e desenvolvimento da companhia ............................................................................................................... 36

B. Visão Geral do Negócio ............................................................................................................................................. 44

C. Estrutura Organizacional ......................................................................................................................................... 116

D. Ativo imobilizado .................................................................................................................................................... 116

ITEM 4A.

COMENTÁRIOS PENDENTES DA EQUIPE .......................................................................................................... 116

ITEM 5.

ANÁLISE E PERSPECTIVAS OPERACIONAIS E FINANCEIRAS .................................................................... 116

A. Resultados Operacionais.......................................................................................................................................... 124

B. Liquidez e recursos de capital ................................................................................................................................. 154

C. Pesquisa e desenvolvimento, patentes e licenças, etc. ........................................................................................... 156

D. Informação sobre tendências ................................................................................................................................... 156

E. Acordos fora do balanço patrimonial ...................................................................................................................... 159

F. Divulgação em tabelas de obrigações contratuais .................................................................................................. 159

G. Outras divulgações ................................................................................................................................................... 160

ITEM 6.

CONSELHEIROS, ALTA ADMINISTRAÇÃO E FUNCIONÁRIOS .................................................................... 161

A. Conselheiros e Alta Administração ........................................................................................................................ 161

B. Remuneração ............................................................................................................................................................ 169

C. Práticas do Conselho ................................................................................................................................................ 182

D. Funcionários ............................................................................................................................................................. 195

E. Titularidade de ações ................................................................................................................................................ 197

ITEM 7.

ACIONISTAS MAJORITÁRIOS E TRANSAÇÕES DE PARTES RELACIONADAS ....................................... 198

A. Acionistas majoritários ............................................................................................................................................ 198

B. Transações de partes relacionadas .......................................................................................................................... 199

C. Interesses de peritos e advogados............................................................................................................................ 200

ITEM 8.

INFORMAÇÕES FINANCEIRAS ............................................................................................................................. 201

A. Demonstrações consolidadas e outras informações financeiras............................................................................ 201

B. Mudanças Significativas .......................................................................................................................................... 210

ITEM 9.

OFERTA E LISTAGEM .............................................................................................................................................. 210

A. Informações da oferta e listagem ............................................................................................................................ 210

B. Plano de distribuição ................................................................................................................................................ 212

C. Mercados................................................................................................................................................................... 212

D. Acionistas vendedores ............................................................................................................................................. 218

E. Diluição ..................................................................................................................................................................... 218

F. Despesas da emissão................................................................................................................................................. 218

ITEM 10.

INFORMAÇÕES ADICIONAIS ................................................................................................................................. 218

A. Capital social ............................................................................................................................................................ 218

B. Memorando e contrato social .................................................................................................................................. 218

C. Contratos substanciais .............................................................................................................................................. 230

D. Controles Cambiais .................................................................................................................................................. 230

E. Tributação ................................................................................................................................................................. 230

F. Dividendos e agentes pagadores .............................................................................................................................. 236

G. Declaração de peritos ............................................................................................................................................... 236

H. Documentos apresentados ....................................................................................................................................... 236

I. Informações subsidiárias ........................................................................................................................................... 236

ITEM 11.

DIVULGAÇÕES QUANTITATIVAS E QUALITATIVAS SOBRE RISCO DE MERCADO ............................ 237

Introdução ...................................................................................................................................................................... 237

Parte 1. Pilares da função de risco ............................................................................................................................... 237

Parte 2. Modelo de gestão e controle de risco - Gestão Avançada de Riscos (ARM).............................................. 237

Parte 3. Risco de crédito .............................................................................................................................................. 246

Parte 4. Risco de mercado de negociação e estrutural ................................................................................................ 267

Parte 5. Risco de liquidez e financiamento ................................................................................................................. 296

Parte 6. Risco operacional ............................................................................................................................................ 302

Parte 7. Risco de conformidade e conduta ................................................................................................................. 307

Parte 8. Risco de modelo .............................................................................................................................................. 313

Parte 9. Risco estratégico.............................................................................................................................................. 315

Parte 10. Risco de capital ............................................................................................................................................. 316

ITEM 12.

DESCRIÇÃO DE VALORES MOBILIÁRIOS QUE NÃO SEJAM VALORES MOBILIÁRIOS PATRIMONIAIS 321

A. Títulos de Dívida ...................................................................................................................................................... 321

B. Bônus de Subscrição e Direitos ............................................................................................................................... 321

C. Outros Valores Mobiliários ..................................................................................................................................... 321

D. American Depositary Shares ................................................................................................................................... 321

PARTE II

ITEM 13.

INADIMPLÊNCIAS, DIVIDENDOS EM ATRASO E OUTRAS INFRAÇÕES .................................................. 323

ITEM 14.

MODIFICAÇÕES SUBSTANCIAIS AOS DIREITOS DOS DETENTORES DE VALORES MOBILIÁRIOS

E USO DOS PROVENTOS ......................................................................................................................................... 323

ITEM 15.

CONTROLES E PROCEDIMENTOS ........................................................................................................................ 323

ITEM 16.

[Reservado].

A. Perito financeiro do comitê de auditoria................................................................................................................. 326

B. Código de Ética ........................................................................................................................................................ 326

C. Honorários e Serviços dos Principais Auditores .................................................................................................... 327

D. Isenções das Normas de Listagem para os Comitês de Auditoria ........................................................................ 327

E. Compra de Valores Mobiliários Patrimoniais pela Emitente e Compradores Afiliados ..................................... 327

F. Alterações no Auditor Certificado da Requerente .................................................................................................. 328

G. Governança Corporativa .......................................................................................................................................... 328

H. Divulgação sobre Segurança de Mina .................................................................................................................... 331

PARTE III

ITEM 17.

DEMONSTRAÇÕES FINANCEIRAS ....................................................................................................................... 331

ITEM 18.

DEMONSTRAÇÕES FINANCEIRAS ....................................................................................................................... 331

ITEM 19.

ANEXOS ....................................................................................................................................................................... 332

APRESENTAÇÃO DE INFORMAÇÕES FINANCEIRAS E OUTRAS INFORMAÇÕES

Princípios Contábeis

Nos termos do Regulamento (EC) nº 1606/2002 do Parlamento Europeu e do Conselho de 19 de julho de 2002, todas as

empresas regidas pelas leis de um Estado-Membro da UE e cujos valores mobiliários foram admitidos para negociação em

mercado regulamentado de qualquer Estado-Membro devem elaborar suas demonstrações financeiras consolidadas em

conformidade com as Normas Internacionais de Relatórios Financeiros anteriormente adotadas pela União Europeia (“UEIFRS”). A Circular 4/2004, de 22 de dezembro de 2004, do Banco da Espanha referente a Normas e Formatos de Relatórios

Financeiros Públicos e Confidenciais (“Circular 4/2004”) exige que instituições de crédito espanholas adaptem seus sistemas

contábeis aos princípios derivados da adoção pela União Europeia de Normas Internacionais de Relatórios Financeiros. Dessa

forma, o Grupo Santander (“Grupo” ou “Santander”) é obrigado a elaborar suas demonstrações financeiras consolidadas

relativas ao exercício encerrado em 31 de dezembro de 2013, em conformidade com as UE-IFRS e a Circular 4/2004 do Banco

da Espanha. As diferenças entre as UE-IFRS, a Circular 4/2004 do Banco da Espanha e as Normas Internacionais de Relatórios

Financeiros, conforme emitidas pelo Conselho de Normas Internacionais de Contabilidade (IFRS-IASB), não são relevantes.

Assim sendo, declaramos que as informações financeiras contidas neste relatório anual segundo o Formulário 20-F estão em

conformidade com o IFRS-IASB.

Apresentamos nossas informações financeiras de acordo com o formato de classificação relativo a bancos usado na

Espanha. Não reclassificamos as rubricas de forma a observar o Artigo 9 do Regulamento S-X. O Artigo 9 é um regulamento

da Comissão de Valores Mobiliários dos Estados Unidos que contém exigências de apresentação de demonstrações financeiras

de holdings bancárias.

Nossos auditores, Deloitte, S.L., uma firma de auditoria pública, registrada e independente, auditou nossas demonstrações

financeiras consolidadas em relação aos três exercícios encerrados em 31 de dezembro de 2015, 2014 e 2013 em conformidade

com o IFRS-IASB. Vide a página F-1 de nossas demonstrações financeiras consolidadas referentes aos relatórios de 2015,

2014 e 2013 elaborados pela Deloitte, S.L.

Informações Gerais

Nossas demonstrações financeiras consolidadas são apresentadas em Euros, representadas por “euro”, “euros”, “EUR” ou

“€” em todo este relatório anual. Ademais, nesse relatório anual, quando nos referimos a:

•

“nós”, “nosso”, “Grupo”, “Grupo Santander” ou “Santander", nos referimos ao Banco Santander S.A. e suas subsidiárias, a

menos que o contexto exija de outro modo;

•

“dólares”, “US$” ou “$”, queremos dizer dólares norte-americanos; e

•

“libras” ou “£”, queremos dizer libras do Reino Unido.

Quando nos referimos a “saldo médio” em relação a um período específico, nos referimos à média de saldos de fim de mês

para aquele período, a menos que demonstrado de outro modo. Não acreditamos que médias mensais apresentam tendências

que sejam materialmente diferentes de tendências que as médias diárias mostrariam. Ao calcular nossa receita de juros,

incluímos quaisquer pagamentos de juros que recebemos de empréstimos não acumulados se eles fossem recebidos no período

quando devidos. Não refletimos ajustes de consolidação em quaisquer informações financeiras sobre nossas subsidiárias ou

outras unidades de negócios.

Quando nos referimos a “empréstimos”, nos referimos a empréstimos, arrendamentos, notas descontadas e contas a

receber, a menos que seja de outro modo indicado. Os índices de empréstimo/valor “LTV” divulgados neste relatório se

referem a índices LTV calculados como o índice do valor em aberto do empréstimo em relação ao valor avaliado disponível

mais recente do ativo hipotecado. Além disso, se um empréstimo estiver chegando ao status de duvidoso, nós atualizamos as

avaliações que são usadas para estimar provisões para perdas com empréstimo.

Quando nos referimos a “saldos inadimplentes”, queremos dizer empréstimos inadimplentes e passivos contingentes

(“NPL”), valores mobiliários e outros ativos para cobrança.

Quando nos referimos a “provisões para perdas com crédito”, queremos dizer as provisões específicas para ativos com

redução ao valor recuperável e, salvo indicação em contrário, a provisão para perdas e quaisquer provisões para risco-país

5

inerentes. Consulte o “Item 4. Informações sobre a Companhia - B. Visão Geral do Negócio - Ativos Classificados - Provisões

para Perdas com Crédito e Exigências de Risco-País".

Quando nos referimos a “efeito de perímetro”, queremos dizer crescimento ou redução devido a alterações em empresas

que consolidamos devido a aquisições, alienações ou outros motivos.

Caso seja determinada conversão de moeda estrangeira em relação a quaisquer dados financeiros, usamos as taxas de

câmbio do período pertinente (no encerramento de tal período no tocante a dados do balanço patrimonial e taxa de câmbio

média de tal período no tocante a dados de demonstração do resultado) publicadas pelo Banco Central europeu, salvo indicação

em contrário.

A Administração usa determinadas medidas financeiras em moeda local para ajudar na avaliação de desempenho

operacional em andamento. Essas medidas financeiras que não estiverem de acordo com os GAAP incluem os resultados de

operações de nossos bancos subsidiários localizados fora da zona do euro, excluindo-se o impacto de câmbio estrangeiro.

Analisamos esse desempenho de bancos com base em moeda local para mensurar melhor a comparação de resultados entre

períodos. Devido ao fato de mudanças nas taxas de câmbio terem um impacto não operacional nos resultados de operações,

acreditamos que avaliar o desempenho delas com base em moeda local fornece uma avaliação de desempenho adicional e

significativa para a administração e para os investidores da companhia. Para uma discussão sobre os princípios contábeis

usados na conversão de ativos e passivos expressos em moeda estrangeira em euros, vide Nota Explicativa 2(a) de nossas

demonstrações financeiras consolidadas.

DECLARAÇÃO DE ADVERTÊNCIA SOBRE AS DECLARAÇÕES PROSPECTIVAS

Este relatório anual contém declarações que constituem “declarações prospectivas” no âmbito do significado da Lei de

Reforma de Litígios sobre Valores Mobiliários Privada Norte-Americana de 1995. As declarações prospectivas incluem, entre

outras, informações relativas a:

•

exposição a vários tipos de riscos de mercado;

•

estratégia da administração;

•

dispêndios de capital;

•

metas de ganhos e outras metas; e

•

carteiras de ativos.

Declarações prospectivas podem ser identificadas por palavras como “esperar”, “projetar”, “prever”, “deveria”,

“pretende”, “probabilidade”, “risco”, “VaR”, “RORAC”, “meta”, “objetivo”, “estimativa”, “futuro” e expressões similares.

Incluímos declarações prospectivas nos itens “Análise e Perspectivas Operacionais e Financeiras”, “Informações sobre a

Companhia”, e “Divulgações Quantitativas e Qualitativas Sobre Riscos”. Declarações prospectivas não são garantias de

desenvolvimento futuro e envolvem riscos e incertezas, e os resultados reais podem diferir materialmente daqueles das

declarações prospectivas.

O investidor deve compreender que os fatores importantes a seguir, além dos discutidos em “Informações Importantes –

Fatores de Risco”, “Análise e Perspectivas Operacionais e Financeiras”, “Informações sobre a Companhia” e em outras partes

deste relatório anual, poderiam afetar nossos resultados futuros e fazer com que esses resultados ou outros resultados sejam

significativamente diferentes dos previstos em qualquer declaração prospectiva:

6

Condições Econômicas e do Setor

• alterações nas leis, regulamentos ou impostos da

Espanha, do Reino Unido, União Europeia, América

Latina, Estados Unidos ou outras jurisdições, inclusive

alterações nas exigências de capital regulamentar e

liquidez; e

• conjuntura geral econômica ou do setor na Espanha,

no Reino Unido, nos EUA, em outros países europeus,

no Brasil, em outros países latino-americanos e nas

demais regiões nas quais temos atividades de negócio

ou investimentos significativas;

• maior regulamentação considerando a crise financeira

global.

• exposição a vários tipos de riscos de mercado,

principalmente incluindo risco de taxa de juros, risco

de taxa de câmbio e risco de preço de capital;

Transação e Fatores Comerciais

• dano à nossa reputação;

• um piora do ambiente econômico na Espanha, no

Reino Unido, em outros países europeus, no Brasil,

em outros países latino-americanos, e nos Estados

Unidos, e um aumento na volatilidade nos mercados

de capital;

• nossa capacidade de integrar com êxito nossas

aquisições e os desafios inerentes de mudar o foco da

administração e recursos de outras oportunidades

estratégicas e de questões operacionais, ao mesmo

tempo em que integramos essas aquisições; e

• os efeitos de uma queda contínua nos preços dos

imóveis, especificamente na Espanha e no Reino

Unido;

• o resultado de nossas negociações com os parceiros de

negócio e governos.

Fatores Operacionais

• políticas monetárias e de taxa de juros do Banco

Central Europeu e vários bancos centrais;

• perdas em potencial associadas a um aumento no nível

de inadimplência pelas contrapartes de outros tipos de

instrumentos financeiros;

• inflação ou deflação;

• efeitos de comportamento de mercado não linear que

não possam ser detectados por modelos estatísticos

lineares, como o modelo de VaR usado por nós;

• Dificuldades técnicas e/ou falha na melhoria ou

atualização de nossa tecnologia da informação;

• alterações nos ambientes da concorrência e de preços;

• alterações em nossa capacidade de acesso a liquidez e

financiamento segundo termos aceitáveis, inclusive em

consequência de alterações de nossos spreads de crédito

ou rebaixamento de nossas classificações de crédito ou

das classificações de nossas subsidiárias mais

significativas;

• a impossibilidade de proteger com hedge alguns riscos

economicamente;

• a adequação de reservas para perdas;

• aquisições ou reestruturações de negócios que vierem

a não ter o desempenho de acordo com nossas

expectativas;

• alterações na demografia, hábitos de

investimento ou poupança dos consumidores;

• exposição do Grupo a perdas operacionais (por

exemplo, falhas de processos internos ou externos,

pessoas e sistemas);

gasto,

• alterações em nossa capacidade de recrutar, contratar e

desenvolver a alta administração apropriada e pessoal

qualificado;

• perdas potenciais associadas ao pagamento antecipado

de nossa carteira de empréstimo e de investimento,

reduções no valor de garantias de nossa carteira de

empréstimo e risco de contraparte; e

• ocorrência de força maior, tais como desastres naturais

que afetem nossas operações ou prejudiquem a

qualidade dos ativos de nossa carteira de empréstimo; e

• alterações nos ambientes da concorrência e de preços

como resultado da adoção progressiva da Internet para

conduzir serviços financeiros e/ou outros fatores.

• impacto de alterações na composição de nosso balanço

patrimonial sobre a receita de juros líquida futura.

Fatores Políticos e Governamentais

• estabilidade política na Espanha, no Reino Unido, em

outros países europeus, na América Latina e nos

Estados Unidos;

As declarações prospectivas contidas neste relatório se referem apenas à data deste relatório. Não nos comprometemos a

atualizar qualquer declaração prospectiva de forma a refletir eventos ou circunstâncias posteriores àquela data ou refletir a

ocorrência de eventos inesperados.

7

PARTE I

Item 1. Descrição dos Conselheiros, Alta Administração e Consultores

A. Conselheiros e Alta Administração

Não aplicável.

B. Consultores

Não aplicável.

C. Auditores

Não aplicável.

Item 2. Estatísticas da Oferta e Cronograma Previsto

A. Estatísticas da Oferta

Não aplicável.

B. Metodologia e Cronograma Previsto

Não aplicável.

Item 3. Informações Importantes

A. Dados financeiros selecionados

Informações Financeiras Consolidadas Selecionadas

Selecionamos de nossas demonstrações financeiras consolidadas as informações financeiras a seguir. O investidor deverá

ler estas informações com relação às nossas demonstrações financeiras consolidadas, e essas informações estão qualificadas em

sua totalidade por referência às nossas demonstrações financeiras consolidadas.

Nas páginas F deste relatório anual segundo o Formulário 20-F, são apresentadas as demonstrações financeiras auditadas

dos exercícios 2015, 2014 e 2013. Não estão incluídas nesse documento as demonstrações financeiras auditadas de 2012 e

2011, contudo, podem ser encontradas em nossos relatórios anuais anteriores segundo o Formulário 20-F. Esses relatórios

anuais anteriores não incluem o efeito da alteração nos nossos segmentos reportados descritos no Item 4. Informações sobre a

Companhia - B. Visão Geral do Negócio para o exercício de 2011. As demonstrações financeiras auditadas para os exercícios

de 2014, 2013 e 2012 foram reinseridos em nosso Relatório no Formulário 6-K arquivado junto à SEC em 5 de novembro de

2015.

A demonstração do resultado do exercício encerrado em 31 de dezembro de 2014 reflete o impacto da reconsolidação da

Santander Consumer USA Inc. (“SCUSA”) após assumirmos o controle dessa companhia em janeiro de 2014. Antes da

alteração de controle mencionada acima, contabilizamos nossa titularidade de participação na SCUSA usando o método de

equivalência patrimonial (vide o “Item 4. Informações sobre a Companhia – A. Histórico e desenvolvimento da companhia –

Principais Investimentos e Desinvestimentos de Capital – Aquisições, Alienações, Recuperações – Santander Consumer

USA”). Além disso, a demonstração do resultado do exercício encerrado em 31 de dezembro de 2013 inclui os resultados do

Kredyt Bank S.A. após a fusão no início de 2013 das subsidiárias na Polônia do Banco Santander, S.A. e KBC Bank NV (Bank

Zachodni WBK S.A. e Kredyt Bank S.A.). Por fim, a demonstração do resultado do exercício encerrado em 31 de dezembro de

2011 reflete o impacto da consolidação do Bank Zachodni WBK, S.A.

8

Exercício encerrado em 31 de dezembro de

2015

Juros e receitas similares

Despesas com juros e encargos similares

Receita de Juros / (encargos)

Receita de instrumentos patrimoniais

Receita de companhias auditadas por meio do

uso do método de equivalência patrimonial

Receitas de tarifas e comissões

Despesas de tarifas e comissões

Ganhos/perdas em ativos e passivos financeiros

(líquidos)

Variações cambiais (líquidas)

Outras receitas operacionais

Outras despesas operacionais

Receita Total

Despesas administrativas

Despesas de pessoal

Outras despesas administrativas gerais

Depreciações e amortizações

Provisões (líquidas)

Perdas com redução ao valor recuperável em

ativos financeiros (líquidas)

Perdas com redução ao valor recuperável em

outros ativos (líquidas)

Ganhos/(perdas) na alienação de ativos não

classificados como ativos não circulantes

mantidos para venda

Diferença negativa da consolidação

Ganhos/(perdas) de ativos não circulantes

destinados à venda não classificados como

operações descontinuadas

Lucro operacional/(perda) antes de tributação

Imposto de renda

Lucro das operações continuadas

Lucro/(perda) das operações descontinuadas

(líquido)

Lucro consolidado para o exercício

Lucro atribuível à Controladora

Lucro atribuível à participação não controladora

Informações por ação:

Número médio de ações (milhares) (1)

Lucros básicos por ação (euros)

Lucros básicos por ações provenientes das

operações continuadas (euros)

Lucros diluídos por ação (euros)

Lucros Diluídos por ação provenientes de

operações continuadas (euros)

Remuneração paga (euros) (2)

Remuneração paga (US$) (2)

2014

2013

2012

(em milhões de euros, exceto porcentagens e dados por ação)

2011

57.198

(24.386)

32.812

455

54.656

(25.109)

29.547

435

51.447

(25.512)

25.935

378

58.791

(28.868)

29.923

423

60.618

(30.024)

30.594

394

375

13.042

(3.009)

243

12.515

(2.819)

500

12.473

(2.712)

427

12.732

(2.471)

57

12.640

(2.232)

(770)

3.156

3.067

(3.233)

45.895

(19.302)

(11.107)

(8.195)

(2.418)

(3.106)

3.974

(1.124)

5.214

(5.373)

42.612

(17.899)

(10.242)

(7.657)

(2.287)

(3.009)

3.234

160

5.903

(6.205)

39.666

(17.452)

(10.069)

(7.383)

(2.391)

(2.445)

3.329

(189)

6.693

(6.607)

44.260

(17.801)

(10.306)

(7.495)

(2.183)

(1.472)

2.838

(522)

8.050

(8.180)

43.639

(17.644)

(10.305)

(7.339)

(2.098)

(2.534)

(10.652)

(10.710)

(11.227)

(18.880)

(11.794)

(1.092)

(938)

(503)

(508)

(1.517)

112

283

3.136

17

2.152

—

906

—

1.846

—

(173)

9.547

(2.213)

7.334

(243)

10.679

(3.718)

6.961

(422)

7.378

(2.034)

5.344

(757)

3.565

(584)

2.981

(2.109)

7.789

(1.727)

6.062

—

7.334

5.966

1.368

(26)

6.935

5.816

1.119

(15)

5.329

4.175

1.154

70

3.051

2.283

768

15

6.077

5.289

788

14.113.617

0,40

11.858.690

0,48

10.836.111

0,39

9.766.689

0,23

8.892.033

0,59

0,40

0,40

0,48

0,48

0,39

0,38

0,22

0,23

0,59

0,59

0,40

0,20

0,22

0,48

0,60

0,73

0,38

0,60

0,83

0,22

0,60

0,79

0,59

0,60

0,78

9

Exercício encerrado em 31 de dezembro de

2015

2014

2013

2012

2011

(em milhões de euros, exceto porcentagens e dados por ação)

1.340.260

1.266.296

1.115.763

1.269.645

1.251.048

73.900

51.726

78.952

81.713

74.964

719.112

748.541

790.848

734.711

668.856

152.066

154.015

203.834

195.164

142.234

4.454

4.155

3.251

3.471

5.536

Total do ativo

Empréstimos e adiantamentos a instituições de crédito (líquidos) (3)

Empréstimos e adiantamentos a clientes (líquidos) (3)

Valores mobiliários de investimento (líquidos) (4)

Investimentos: Associadas e joint ventures

40.115

44.078

41.049

45.033

48.042

Passivo

Depósitos de bancos centrais e instituições de crédito (5)

Depósitos de clientes (5)

Títulos de dívida (5)

175.371

683.122

205.029

155.369

647.627

196.889

109.397

607.837

175.477

152.966

626.639

205.969

143.138

632.533

197.372

Capitalização

Dívida subordinada garantida excluindo valores mobiliários preferenciais e

ações preferenciais (6)

Outras dívidas subordinadas

Valores mobiliários preferenciais (6)

Ações preferenciais (6)

Participação minoritária (incluindo receita líquida do período)

Patrimônio líquido (7)

Capitalização total

Patrimônio líquido por ação média (7)

Patrimônio líquido por ação no final do exercício (7)

6.091

3.276

4.603

5.207

6.619

7.864

6.749

449

10.713

88.040

119.906

6,24

6,12

6.878

6.239

739

8.909

80.805

106.846

6,81

6,42

7.483

3.652

401

9.314

70.328

95.781

6,49

6,21

8.291

4.319

421

9.415

71.797

99.450

7,35

6,99

10.477

5.447

449

6.354

74.408

103.754

8,37

8,71

Outros fundos gerenciados

Fundos mútuos

Fundos de pensão

Carteira gerenciada

Total de outros fundos gerenciados (8)

109.028

11.376

20.337

140.741

109.519

11.481

20.369

141.369

93.304

10.879

20.987

125.170

89.176

10.076

18.889

118.141

102.611

9.645

19.200

131.456

2,90%

0,55%

6,61%

2,89%

0,58%

7,75%

2,55%

0,44%

5,84%

2,81%

0,24%

3,14%

2,96%

0,49%

7,33%

6,70%

6,24%

5,89%

5,65%

5,88%

1,77%

1,39%

1,90%

1,43%

1,69%

1,29%

1,27%

1,11%

1,62%

1,26%

3,24%

4,42%

3,57%

5,30%

3,59%

5,81%

3,41%

4,74%

2,45%

4,07%

73,39%

67,42%

61,76%

72,01%

60,17%

1,34%

1,38%

1,38%

1,36%

1,39%

3,19%

3,49%

3,48%

3,29%

2,38%

4,36%

5,19%

5,64%

4,54%

3,90%

73,11%

67,24%

61,65%

72,41%

61,02%

1,29%

1,30%

1,29%

1,28%

1,29%

Passivos contingentes

Índices consolidados

Índices de lucratividade:

Rendimento líquido (9)

Retorno sobre a média de ativo total (ROA)

Retorno sobre a média de patrimônio líquido (ROE) (10)

Índice de capital:

Média de patrimônio líquido em relação à média de ativos totais

Índice de ganhos em relação a encargos fixos (11)

Excluindo juros sobre depósitos

Incluindo juros sobre depósitos

Dados de qualidade de crédito

Empréstimos e adiantamentos a clientes

Provisões para saldos inadimplentes, incluindo risco-país e excluindo

passivos contingentes como porcentagem de empréstimos brutos totais

Saldos inadimplentes como porcentagem de empréstimos totais brutos (12)

Provisões para saldos inadimplentes como um percentual dos saldos

inadimplentes (12)

Baixas líquidas de empréstimo como percentual do total de empréstimos

brutos

Índices acrescentando passivos contingentes a empréstimos e

adiantamentos a clientes e excluindo risco-país (*)

Provisões para saldos inadimplentes (**) como um percentual dos

empréstimos totais e passivos contingentes

Saldos inadimplentes como um percentual dos empréstimos totais e passivos

contingentes (**) (12)

Provisões para saldos inadimplentes como um percentual dos saldos

inadimplentes (**) (12)

Empréstimo líquido e baixas de passivos contingentes como percentual de

empréstimos totais e passivos contingentes

10

(*) Nós divulgamos esses índices já que nossa exposição ao risco de crédito compreende os empréstimos e adiantamentos a clientes, assim como os

passivos contingentes, sendo que todos eles estão sujeitos a perda por redução ao valor recuperável e, portanto, provisões são feitas nesse sentido.

(**) Empréstimos e passivos contingentes inadimplentes, valores mobiliários e outros ativos a cobrar.

______________

(1)

A quantidade média de ações foi calculada com base na quantidade média ponderada de ações em circulação no exercício pertinente, líquida de

ações em tesouraria.

(2)

Na assembleia geral ordinária realizada em 19 de junho de 2009, os acionistas aprovaram um esquema de remuneração (scrip dividend), pelo qual o

Banco oferecia a eles a possibilidade de optar pelo recebimento de um valor equivalente aos dividendos em dinheiro ou novas ações. A

remuneração por ação em 2011, 2012, 2013 e 2014 apresentada acima, de €0,60, foi calculada assumindo que os quatro dividendos para esses anos

foram pagos em dinheiro.

Em 8 de janeiro de 2015, uma reunião extraordinária do conselho de administração foi realizada para reformular a política de dividendos do Banco

e dar efeito ao primeiro dividendo a ser pago de acordo com nossos resultados de 2015, com a finalidade de distribuir três dividendos em dinheiro e

um scrip dividend com relação aos resultados de 2015. Cada um desses dividendos terá um valor estimado de €0,50 por ação. O Banco pagou os 3

primeiros dividendos por conta dos lucros do exercício financeiro de 2015, em agosto de 2015, novembro de 2015 e fevereiro de 2016, por um

valor bruto por ação de €0,05 e pagará o quarto dividendo em maio de 2016.

(3)

Igual à soma dos valores incluídos sob os títulos “Ativos financeiros mantidos para negociação”, “Outros ativos financeiros ao valor justo no

resultado” e “Empréstimos e recebíveis”, conforme previsto nas nossas demonstrações financeiras consolidadas.

(4)

Igual aos valores incluídos como “Instrumentos de dívida” e “Instrumentos patrimoniais” sob os títulos “Ativos financeiros mantidos para

negociação”, “Outros ativos financeiros ao valor justo no resultado”, “Ativos financeiros disponíveis para venda”, “Empréstimos e recebíveis” e

“Investimentos mantidos até o vencimento”, conforme previsto nas nossas demonstrações financeiras consolidadas.

(5)

Igual à soma dos valores incluídos sob os títulos “Passivos financeiros mantidos para negociação”, “Outros passivos financeiros ao valor justo no

resultado” e “Passivos financeiros ao custo amortizado” inseridos nas Notas Explicativas 20, 21 e 22 das nossas demonstrações financeiras

consolidadas.

(6)

Em nossas demonstrações financeiras consolidadas, valores mobiliários preferenciais e ações preferenciais estão incluídos no item “Passivos

subordinados”.

(7)

Igual à soma dos valores incluídos ao final de cada exercício como “Valor Patrimonial” e “Ajustes de avaliação patrimonial”, conforme declarado

nas nossas demonstrações financeiras consolidadas. Nós deduzimos o valor contábil das ações em tesouraria do patrimônio líquido.

(8)

Em 31 de dezembro de 2015, 2014 e 2013, nós tínhamos uma participação de 50% no Santander Asset Management (“SAM”) e controlávamos essa

companhia em conjunto com a Warburg Pincus e General Atlantic. Os fundos inseridos em “Outros fundos administrados” são administrados, em

sua maioria, por SAM.

(9)

O rendimento líquido é definido como o total de receita de juros líquida (incluindo dividendos de valores mobiliários patrimoniais) dividido pela

média de ativos remunerados. Consulte o “Item 4. Informações sobre a Companhia - B. Visão Geral do Negócio - Informações Estatísticas

Selecionadas - Ativos - Ativos Remunerados – Spread de Rendimento”.

(10) O Retorno sobre o índice da média do patrimônio líquido é calculado como lucro atribuível à Controladora, dividido pela média do patrimônio

líquido.

(11) Para fins de cálculo dos índices de ganhos/encargos fixos, os ganhos consistem em receita antes de tributação de operações continuadas anteriores

ao ajuste referente à receita ou perda proveniente do patrimônio líquido de investidas acrescido de encargos fixos. Os encargos fixos consistem em

despesa de juros total (incluindo ou excluindo juros sobre depósitos, conforme apropriado) e a parcela da despesa de juros da despesa de aluguel.

(12) Empréstimos inadimplentes refletem as classificações do Banco da Espanha. Essas classificações são diferentes das classificações aplicadas pelos

bancos norte-americanos no reporte de empréstimos como não acumulados, vencidos, reestruturados e empréstimos com problema potencial.

Consulte o “Item 4. Informações sobre a Companhia - B. Visão Geral do Negócio - Ativos Classificados - Exigências de Classificação do Banco da

Espanha”.

11

Segue abaixo uma tabela que demonstra nossas provisões para saldos inadimplentes detalhadas em diversas categorias,

conforme divulgado e discutido ao longo deste relatório anual no Formulário 20-F:

IFRS-IASB

2015

Exercício encerrado em 31 de dezembro de

2014

2013

2012

Provisões referentes a:

2011

(em milhões de euros)

Provisões para saldos inadimplentes (*) (excluindo risco-país)

Menos: Provisões para passivos contingentes e compromissos

(excluindo risco-país)

27.121

28.046

25.681

26.112

19.531

616

652

688

614

648

Provisões para saldos de empréstimos (excluindo risco-país):

26.505

27.394

24.993

25.497

18.883

322

46

154

98

210

26.827

27.440

25.147

25.595

19.093

26.631

27.321

24.959

25.467

18.858

26.517

27.217

24.903

25.422

18.806

19

79

37

30

36

95

25

19

15

16

196

119

188

129

235

Provisões relativas a risco-país e outros

Provisões para saldos inadimplentes (excluindo passivos

contingentes)

Dos quais:

Provisões para empréstimos e recebíveis:

Provisões para clientes

Provisões para instituições de crédito e outros ativos

financeiros

Provisões para instrumentos de dívida

Provisões para instrumentos de dívida disponíveis para venda

(*) Empréstimos inadimplentes e passivos contingentes e outros ativos a cobrar.

Taxas de Câmbio

As taxas de câmbio apresentadas abaixo são aquelas publicadas pelo Banco Central Europeu (“BCE”) e estão baseadas nos

procedimentos de consulta diária entre os bancos centrais dentro e fora do Sistema Europeu de Bancos Centrais, que geralmente

ocorre às 14h15min CET.

Taxa Durante o Período

Encerramento de

Período

($)

Período Civil

2011 ....................................................................................................................

2012 ....................................................................................................................

2013 ....................................................................................................................

2014 ....................................................................................................................

2015 ....................................................................................................................

12

1,29

1,32

1,38

1,21

1,09

Taxa Média

($)

1,39

1,28

1,33

1,33

1,11

Taxa Durante o Período

Últimos 6 meses

Alta $

Baixa $

2015

Outubro .......................................................................................................................

Novembro ...................................................................................................................

Dezembro ...................................................................................................................

1,14

1,10

1,10

1,09

1,06

1,06

2016

Janeiro ........................................................................................................................

Fevereiro .....................................................................................................................

Março .........................................................................................................................

Abril (até 08 de abril)

1,09

1,13

1,14

1,14

1,07

1,09

1,09

1,13

Em 08 de abril de 2016, a taxa de câmbio de euros e dólares (expressa em dólares por euro), conforme publicada pelo

BCE, era de $1,14.

Para discussão sobre os princípios contábeis usados na conversão de ativos e passivos expressos em moeda estrangeiras

para euros, vide Nota Explicativa 2(a) de nossas demonstrações financeiras consolidadas.

B. Capitalização e endividamento

Não Aplicável.

C. Motivos da oferta e destinação de proventos.

Não Aplicável.

D. Fatores de risco.

1.

Riscos Macroeconômicos e Políticos

1.1 Como nossa carteira de empréstimo se concentra na Europa Continental, no Reino Unido, na América Latina e

nos Estados Unidos, alterações adversas que afetam as economias da Europa Continental, do Reino Unido, de

certos países latino-americanos ou dos Estados Unidos poderiam prejudicar nossa situação financeira.

Nossa carteira de empréstimo se concentra na Europa Continental (especificamente, na Espanha), no Reino Unido,

América Latina e nos Estados Unidos. Em 31 de dezembro de 2015, a Europa Continental respondeu por 36% de nossa carteira

de empréstimo total (a Espanha respondeu por 20% de nossa carteira de empréstimo total), o Reino Unido (onde a carteira de

empréstimo consiste principalmente de hipotecas residenciais) respondeu por 36%, a América Latina respondeu por 17% (dos

quais o Brasil representa 8% de nossa carteira de empréstimo total) e os Estados Unidos responderam por 11%.

Consequentemente, a recuperabilidade dessas carteiras de empréstimo especificamente, e nossa capacidade de aumentar o valor

de empréstimos pendentes e nossos resultados operacionais e situação financeira em geral, dependem em uma extensão

significativa no nível de atividade econômica na Europa Continental (especificamente, Espanha), Reino Unido, América Latina

e Estados Unidos. Um retorno às condições de recessão nas economias da Europa Continental (especificamente, Espanha), no

Reino Unido, nos países Latino-Americanos nos quais operamos ou nos Estados Unidos, ou condições de recessão continuadas

no Brasil, provavelmente teria um impacto adverso significativo em nossa carteira de empréstimo e, consequentemente, em

nossa situação financeira, fluxos de caixa e resultados operacionais. Ver “Item 4. Informações sobre a Companhia — B. Visão

Geral do Negócio”.

1.2 Somos vulneráveis às interrupções e volatilidade nos mercados financeiros globais.

Nos últimos oito anos, os sistemas financeiros experimentaram mundialmente condições de crédito e liquidez difíceis e

interrupções levando a menos liquidez, maior volatilidade, aumento geral de spreads.. As condições econômicas globais

sofreram deterioração significativamente entre 2007 e 2009, e muitos dos países nos quais operamos caíram em recessão.

Apesar de alguns países terem começado a se recuperar, essa recuperação pode não ser sustentável. Muitas das principais

instituições financeiras, inclusive alguns dos maiores bancos comerciais globais do mundo, bancos de investimento, instituições

hipotecárias, garantidores de hipoteca e seguradoras experimentaram, e algumas continuam a experimentar, dificuldades

13

significativas. Por todo o mundo, também houve corrida de depósitos em várias instituições financeiras, várias instituições

buscaram capital adicional ou foram auxiliadas por governos, e muitos credores e investidores institucionais reduziram ou

deixaram de fornecer financiamento para as tomadoras (inclusive para outras instituições financeiras).

Em particular, enfrentamos, entre outros, os seguintes riscos relacionados ao desaquecimento econômico:

•

Diminuição da demanda por nossos produtos e serviços.

•

Maior regulação do nosso setor. A observância dessa regulamentação continuará a aumentar nossos custos e poderá

afetar a fixação de preços de nossos produtos e serviços e limitar nossa capacidade de buscar oportunidades de

negócio.

•

Incapacidade de nossos tomadores de cumprir tempestiva ou integralmente suas obrigações existentes. Choques

macroeconômicos podem afetar negativamente a renda familiar de nossos clientes de varejo e afetar adversamente a

possibilidade de recuperação de nossos empréstimos de varejo, resultando em aumento das perdas com empréstimo.

•

O processo utilizado por nós para estimar perdas inerentes em nossa exposição de crédito requer julgamentos

complexos, inclusive previsões sobre a conjuntura econômica e como a conjuntura econômica poderia prejudicar a

capacidade de nossos tomadores de amortização de seus empréstimos. O grau de incerteza com relação à conjuntura

econômica pode prejudicar a exatidão de nossas estimativas, o que pode, por sua vez, afetar a confiabilidade do

processo e a suficiência de nossas provisões para perdas com empréstimos.

•

O valor e liquidez da carteira de valores mobiliários de investimento detida por nós podem ser prejudicados.

•

Qualquer piora da conjuntura econômica global poderá protelar a recuperação do setor financeiro internacional e afetar

nossa situação financeira e resultados operacionais.

Apesar de melhorias recentes em determinados segmentos da economia global, permanece a incerteza a respeito do

ambiente econômico futuro. Pode não haver garantia que as condições econômicas nesses segmentos continuarão a melhorar ou

que a condição da economia global como um todo irá melhorar significativamente. Essa incerteza econômica poderia ter um

impacto negativo em nosso negócio e resultados de operações. Investidores devem permanecer cautelosos. Uma demora ou

falha na recuperação econômica provavelmente agravaria os efeitos adversos dessas difíceis condições econômicas e de

mercados sobre nós e sobre outros no setor de serviços financeiros.

A interrupção contínua ou piorada e a volatilidade nos mercados financeiros globais podem ter um efeito prejudicial

substancial sobre nós, incluindo em nossa habilidade de acessar capital e liquidez em termos financeiros aceitáveis para nós, se

houver. Se o financiamento de mercados de capital deixar de estar disponível, ou se tornar excessivamente caro, podemos ser

forçados a aumentar as taxas que pagamos sobre depósitos para atrair mais clientes e nos tornar incapazes de cumprir

determinados vencimentos de obrigações. Qualquer referido aumento na disponibilidade de financiamento de mercados de

capital ou custos ou em taxas de depósitos poderia ter um efeito substancial adverso em nossas margens de juros e liquidez.

Caso os riscos precedentes se concretizem, no todo ou em parte, isso poderia ter efeito adverso relevante sobre nós.

1.3 Poderemos sofrer efeitos adversos em consequência das tensões econômicas e da dívida soberana na zona do euro.

Nossos resultados operacionais são significativamente afetados pelas condições nos mercados de capital e pela economia

na zona do euro em geral, que, apesar de progredir recentemente, continua a mostrar sinais de fragilidade e volatilidade. Os

diferenciais de taxa de juros entre países da Zona Euro estão afetando as taxas de financiamento do governo e de tomada de

empréstimo nessas economias.

O Banco Central Europeu (“ECB”) e o Conselho Europeu tomaram medidas visando reduzir o risco de contágio por toda

a Zona Euro e além dela. Esses incluíram a criação do recurso Transação no Mercado Aberto do ECB e a decisão pelos

governos da Zona Euro de criar uma união bancária. Em janeiro de 2015, o ECB anunciou um extensivo sistema de

flexibilidade quantitativa. O sistema consiste de um programa de compra de obrigações de €60 bilhões por mês por toda a Zona

Euro, que foi aumentado para €80 bilhões em março de 2016, esse programa a durar até no mínimo setembro de 2016, com um

potencial para extensão, se a inflação na Zona Euro não atingir a meta do ECB de 2%. Não obstante essas medidas, um número

significativo de instituições financeiras por toda a Europa tem exposições substanciais à dívida soberana emitida por países da

Zona Euro, que estão sob pressão financeira. Caso qualquer uma dessas nações se torne inadimplente em sua dívida, ou passe

por aumento significativo de spreads de crédito, as principais instituições financeiras e sistemas bancários por toda a Europa

podem ser desestabilizados, resultando no spread adicional da crise econômica recente.

14

Temos exposição direta e indireta a condições financeiras e econômicas por todas as economias da Zona Euro. Apesar de

os temores em relação a inadimplementos soberanos ou de uma dissolução parcial ou completa da União Monetária Europeia,

inclusive riscos e incertezas de redenominação inerentes em potencial, parecerem ter diminuído, esses temores podem ressurgir

(conforme foi demonstrado no início de 2015 com as dúvidas a respeito da participação da Grécia na Zona Euro). Uma

deterioração do ambiente econômico e financeiro pode ter um impacto adverso substancial em todo o setor financeiro, criando

novos desafios nos empréstimos soberanos e corporativos e resultando em interrupções significativas nas atividades financeiras,

tanto no nível de mercado quanto no de varejo. Isso pode afetar substancial e adversamente nossos resultados operacionais,

situação financeira e perspectivas.

1.4 A exposição à dívida soberana poderia ter efeito adverso relevante sobre nós. 7

A exemplo de vários outros bancos, investimos em títulos de dívida de governos nas regiões geográficas nas quais

operamos. O não pagamento tempestivo por qualquer referido governo segundo os termos desses títulos e valores mobiliários

ou uma diminuição significativa de seu valor de mercado poderia ter efeito adverso relevante sobre nós.

1.5 Nosso crescimento, qualidade de ativos e lucratividade podem ser afetados adversamente por condições

macroeconômicas e políticas voláteis.

As economias de alguns dos países onde operamos, especificamente na América Latina, vivenciaram volatilidade significativa

nas últimas décadas. Essa volatilidade resultou em flutuações nos níveis de depósitos e na força econômica relativa de vários

segmentos das economias para as quais concedemos empréstimo. Além disso, alguns dos países nos quais operamos são

afetados especificamente por flutuações nos preços de commodities, que, por sua vez, podem afetar as condições do mercado

financeiro por meio de flutuações de taxa de câmbio, volatilidade de taxa de juros e volatilidade de depósitos. Condições

econômicas negativas e flutuantes, tais como crescimento lento ou negativo e um ambiente de taxa de juros em constante

mudança, causaram impacto em nossa lucratividade fazendo com que as margens de empréstimo diminuam e a qualidade de

crédito caia e levando a uma demanda reduzida de produtos e serviços de margem mais elevada. Por exemplo, a alta taxa de

inflação atual do Brasil, composta por taxas de juros altas e em crescimento, gasto de consumidor em queda e aumento de

desemprego, pode ter um impacto adverso substancial na economia brasileira como um todo, bem como em nossa situação

financeira e rendimentos no Brasil, que representaram 20% do lucro atribuído ao total das áreas operacionais do banco da

Controladora em 2015 e 8% de nosso total de empréstimos em 31 de dezembro de 2015. Além disso, nossas atividades no

Brasil podem ser afetadas adversamente pelas condições de recessão e instabilidade política relacionada.

Há incerteza sobre os efeitos a longo prazo das políticas monetária e fiscal que foram adotadas pelos bancos centrais e

autoridades financeiras de algumas das economias líderes mundiais, inclusive a China. A economia da China está entrando em

um período de crescimento mais lento. Qualquer desaceleração contínua ou deterioração na China poderia reduzir ainda a

demanda nacional na China que, por sua vez, poderá ter um efeito cascata na economia global. Além disso, a turbulência

financeira nos mercados emergentes tende a afetar adversamente os preços das ações e os preços de títulos de dívida de outros

mercados emergentes em virtude de os investidores moverem seus investimentos para mercados mais estáveis e desenvolvidos.

Os riscos observados contínuos ou aumentados associados ao investimento em economias emergentes em geral, ou nas

economias de mercado emergente nas quais o Grupo opera especificamente, podem refrear ainda mais os fluxos de capital para

essas economias e afetar adversamente essas economias, e consequentemente, podem ter um impacto adverso no negócio e

resultados operacionais do Grupo.

Condições econômicas negativas e flutuantes nos países nos quais operamos, tais como aqueles que determinados países

Latino-Americanos e Europeus têm experimentado recentemente, também podem resultar em inadimplementos do governo em

dívida pública. Isso poderia nos afetar de duas formas: diretamente, por meio de perdas de carteira, e indiretamente, por meio

das instabilidades que um inadimplemento em dívida pública poderia causar ao sistema bancário como um todo,

especificamente em virtude de que a exposição dos bancos comerciais a dívida do governo é alta nessas regiões ou países.

Além disso, nossas receitas estão sujeitas a risco de perda de desenvolvimentos políticos e diplomáticos desfavoráveis,

instabilidade social, e alterações em políticas governamentais, inclusive expropriação, nacionalização, legislação de titularidade

internacional, tetos de taxa de juros e políticas de impostos. De forma específica, o governo do RU se comprometeu a realizar

um referendum sobre a participação do RU na União Europeia em junho de 2016. Os futuros desenvolvimentos políticos do

RU, inclusive, entre outros, quaisquer alterações na estrutura e políticas do governo, podem afetar o cenário fiscal, monetário e

regulamentar ao qual estamos sujeitos e também, portanto, nossa disponibilidade e termos de financiamento.

Nosso crescimento, qualidade de ativos e rentabilidade poderão ser prejudicados por condições macroeconômicas e

políticas voláteis.

15

2.

Riscos relativos ao Nosso Negócio

2.1 Riscos Jurídicos, Regulatórios e de Observância

2.1.1

Estamos expostos ao risco de perda decorrente de processos judiciais e regulatórios.

Enfrentamos risco de perda decorrente de processos judiciais e regulatórios, inclusive processos fiscais, que poderiam

nos sujeitar a sentenças monetárias, ações de execução regulatória, multas e penalidades. O atual ambiente regulatório nas

jurisdições nas quais operamos reflete aumento do foco na supervisão da execução, combinado com incerteza quanto à

evolução do regime regulatório, e poderá acarretar a custos operacionais e de observância relevantes.

Estamos sujeitos, de tempos em tempos, a determinadas reivindicações e parte de determinados processos legais

incidentais ao curso normal de nosso negócio, inclusive em relação a conflitos de interesse, atividades de empréstimo,

relacionamentos com nossos empregados e outras questões comerciais ou fiscais. Em vista da dificuldade inerente de prever o

resultado de questões jurídicas, particularmente aquelas em que os requerentes buscam indenizações muito altas ou

indetermináveis, ou quando os casos apresentarem teorias jurídicas novas, envolverem um grande número de partes ou

estiverem no início da fase de instrução, não podemos declarar com confiança qual será o resultado eventual dessas questões

pendentes ou qual será a perda, multas ou penalidades eventuais relativas a cada questão pendente. Acreditamos que fizemos

reservas adequadas relativas aos custos previstos a serem incorridos em relação a essas diversas reivindicações e processos

jurídicos (vide a nota explicativa 25 de nossas demonstrações financeiras consolidadas). Entretanto, o valor dessas provisões é

substancialmente inferior ao valor total das reivindicações feitas contra nós e, em vista de incertezas envolvidas nessas

reivindicações e processos, não há garantia que a deliberação final dessas questões não excederá significativamente as reservas

atualmente acumuladas por nós. Em virtude disso, o resultado de uma questão específica pode ser substancial para nossos

resultados operacionais para um período específico, dependendo, dentre outros fatores, do tamanho da perda ou

responsabilidade imposta e nosso nível de receita para aquele período.

2.1.2

Estamos sujeitos à regulamentação significativa que poderia prejudicar nosso negócio e operações.

Como instituição financeira, estamos sujeitos a regulamento extensivo, que afeta substancialmente nossos negócios. Os

estatutos, regulamentos e políticas aos quais estamos sujeitos podem ser alterados a qualquer momento. Além disso, a

interpretação e a aplicação pelos reguladores das leis e regulamentos aos quais estamos sujeitos também podem estar sujeitos a

alterações de tempos em tempos. Recentemente, a legislação extensa que afeta o setor de serviços financeiros foi adotada em

regiões que direta ou indiretamente afetam nosso negócio, inclusive Espanha, Estados Unidos, União Europeia, América Latina

e outras jurisdições, e regulamentos estão no processo de implantação. A maneira como essas leis e regulamentações

relacionadas são aplicadas às operações das instituições financeiras ainda está evoluindo. Além disso, na medida em que essas

regulamentações adotadas recentemente sejam implementadas de forma inconsistente nas diversas jurisdições em que

operamos, podemos enfrentar um aumento nos custos de conformidade. Quaisquer atos legislativos ou regulatórios e quaisquer

alterações necessárias de nossas operações de negócios resultantes de tal legislação e regulamentos poderiam acarretar perda

significativa de receita, limitação de nossa capacidade de busca de oportunidades de negócio das quais, por outra forma,

poderíamos considerar participar, e fornecimento de certos produtos e serviços, afetar o valor de ativos por nós detidos, obrigarnos a aumentar nossos preços e dessa forma reduzir a demanda por nossos produtos, impor conformidade e outros custos

adicionais a nós ou por outra forma prejudicar nossos negócios. Dessa forma, não podemos garantir que qualquer alteração

futura a regulamentos ou na interpretação ou aplicabilidade deles não terá efeito adverso sobre nós.

Os regulamentos que afetam mais significativamente o Banco, ou que poderiam afetar significativamente o Banco no

futuro, se relacionam a exigências de capital, liquidez e financiamento, desenvolvimento de uma união fiscal e bancária na

União Europeia e reformas regulamentares nos Estados Unidos, e são discutidos em outros detalhes abaixo. Outras reformas

regulamentares adotadas ou propostas no encalço da crise financeira aumentaram e podem continuar a aumentar

substancialmente nossos custos operacionais e impactar de forma negativa nosso modelo de negócio. Além disso, o volume,

granularidade, frequência e escala de exigências de apresentação de relatórios regulamentares e outros necessitam de uma

estratégia de dados clara para possibilitar a agregação, reporte e administração de dados consistentes. Sistemas ou processos de

informações administrativas inadequados, inclusive aqueles em relação à agregação de dados de risco e reporte de risco, podem

levar a uma omissão em cumprir as exigências de apresentação de relatórios regulamentares ou outras exigências de

informações internas e externas e podemos enfrentar medidas de supervisão como resultado disso.

Exigências de capital, liquidez, financiamento e reforma estrutural

Exigências de capital cada vez mais onerosas constituem um dos desafios regulamentares principais do Banco.

Exigências de capital cada vez maiores podem afetar adversamente a lucratividade do Banco e criar risco regulamentar

associado à possibilidade de falha em manter os níveis de capital exigidos. Como uma instituição financeira espanhola, o Banco

16

está sujeito ao Regulamento de Exigências de Capital (“CRR”) e à Diretiva de Exigências de Capital (“CRD IV”), por meio da

qual a União Europeia começou a implementar as reformas de capital do Basileia III a partir de 1º de janeiro de 2014, com

determinadas exigências em processo de ser implementadas em fase até 1º de janeiro de 2019. Apesar de a CRD IV exigir

transposição nacional, o CRR é diretamente aplicável em todos os países membros da UE. Esse regulamento é complementado

por diversos padrões técnicos vinculativos e orientações emitidas pela EBA, todos os quais são diretamente aplicáveis a todos

os países-membros da UE, sem a necessidade de medidas de implementação nacional. A implementação da Diretiva CRD IV à

lei espanhola ocorreu amplamente por meio do Decreto Lei Real 14/2013 e Lei 10/2014, Circular 2/2014 do Banco da Espanha

e Circular 2/2016 do Banco da Espanha. As instituições de crédito, tais como o Banco, são obrigadas, de forma independente e

consolidada, a manter um valor mínimo de capital regulamentar de 8% de ativos ponderados por risco (dos quais no mínimo

4,5% devem ser Capital Principal Nível 1 (“CET1”) e no mínimo 6% devem ser capital Nível 1). Além das exigências de

capital regulamentar mínimo, a CRD IV também introduz exigências de reserva de capital que devem ser cumpridas com

capital CET1. A CRD IV introduz cinco novas reservas de capital: (1) a reserva de conservação de capital para perdas

imprevistas, exigindo CET1 adicional de até 2,5% do total de exposições ponderadas; (2) a reserva de capital contracíclico

específica da instituição, exigindo CET1 adicional de até 2,5% do total de exposições ponderadas; (3) a reserva global de

instituições sistemicamente importantes entre 1% e 3,5% de CET1; (4) a reserva de outras instituições sistemicamente

importantes, que pode ser de 2% do CET1; e (5) reserva de risco sistêmico de Capital Principal Nível 1. Com início em 2016, e

sujeito à introdução progressiva aplicável, as entidades deverão cumprir a “exigência de reserva combinada” (amplamente, a

combinação da reserva de conservação de capital, a reserva contracíclico específica da instituição e o maior entre (dependendo

da instituição) a reserva de risco sistêmico, a reserva global de instituições sistemicamente importantes e a reserva de outras

instituições financeiras sistemicamente importantes, em cada caso, conforme for aplicável à instituição). O Banco deverá

manter uma reserva de conservação de 2,5% e uma reserva de instituições sistemicamente importantes de 1%, em cada caso

considerado em uma base totalmente repleta. Entretanto, na data deste Relatório, devido à aplicação da introdução progressiva,

o Banco deverá manter uma reserva de conservação de 2,5% e uma reserva de instituições sistemicamente importantes de

0,25%.

O Artigo 104 da CRD IV, conforme implementado pelo Artigo 68 da Lei 10/2014, e similarmente o Artigo 16 do

Regulamento do Conselho (EU) no 1024/2013 de 15 de outubro de 2013 conferindo tarefas específicas ao Banco Central

Europeu (“ECB”) a respeito de políticas em relação à supervisão prudente de instituições de crédito (“Regulamento SSM”),

também contempla que, além das exigências de capital mínimas “Pilar 1” (inclusive, se aplicável, qualquer capital de reserva

discutido abaixo), as autoridades de supervisão podem impor outras exigências de capital “Pilar 2” para cobrir outros riscos,

inclusive aqueles não considerados como sendo totalmente capturados pelas exigências mínimas de “fundos próprios” de

acordo com a CRD IV ou para tratar de considerações macroprudenciais. Isso pode resultar na imposição de exigências de

fundos próprios adicionais sobre o Banco e/ou o Grupo de acordo com esta estrutura de “Pilar 2”. Qualquer omissão pelo Banco

e/ou pelo Grupo em manter seus índices de capital regulamentar mínimo “Pilar 1”, quaisquer exigências de fundos próprios

adicionais “Pilar 2” poderiam resultar em ações administrativas ou sanções, que, por sua vez, podem ter um impacto adverso

substancial nos resultados operacionais do Grupo.

O ECB está atualmente realizando uma avaliação das exigências de capital adicionais “Pilar 2” que podem ser impostas

para cada uma das instituições bancárias europeias atualmente sujeitas ao Mecanismo de Supervisão Única (“SSM”). O ECB é

obrigado a realizar essas avaliações de acordo com a CRD IV no mínimo anualmente. Quaisquer exigências de fundos próprios

adicionais que vierem a ser lançadas sobre o Banco e/ou o Grupo pelo ECB de acordo com essa avaliação inicial podem exigir

que o Banco e/ou o Grupo mantenham níveis de capital similares, ou superior, àqueles exigidos de acordo com a aplicação total

de CRD IV. Também pode não haver nenhuma garantia de que o Grupo será capaz de continuar a manter esses índices de

capital.

Além do acima, o EBA publicou em 19 de dezembro de 2014 suas diretrizes finais para procedimentos e metodologias

comuns a respeito de sua revisão de supervisão e processo de avaliação (SREP). Incluídas nessas estavam as diretrizes

propostas do EBA para uma abordagem comum para determinar o valor e a composição de exigências de fundos próprios