Julho de 2014

A reprodução indevida, não autorizada, deste relatório ou de qualquer parte dele sujeitará o infrator a multa de até 3 mil

vezes o valor do relatório, à apreensão das cópias ilegais, à responsabilidade reparatória civil e persecução criminal, nos

termos dos artigos 102 e seguintes da Lei 9.610/98

HORA DE COMPRAR AÇÕES DA PETROBRAS?

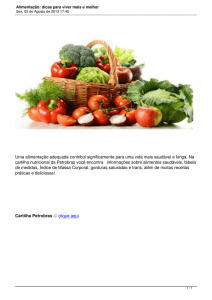

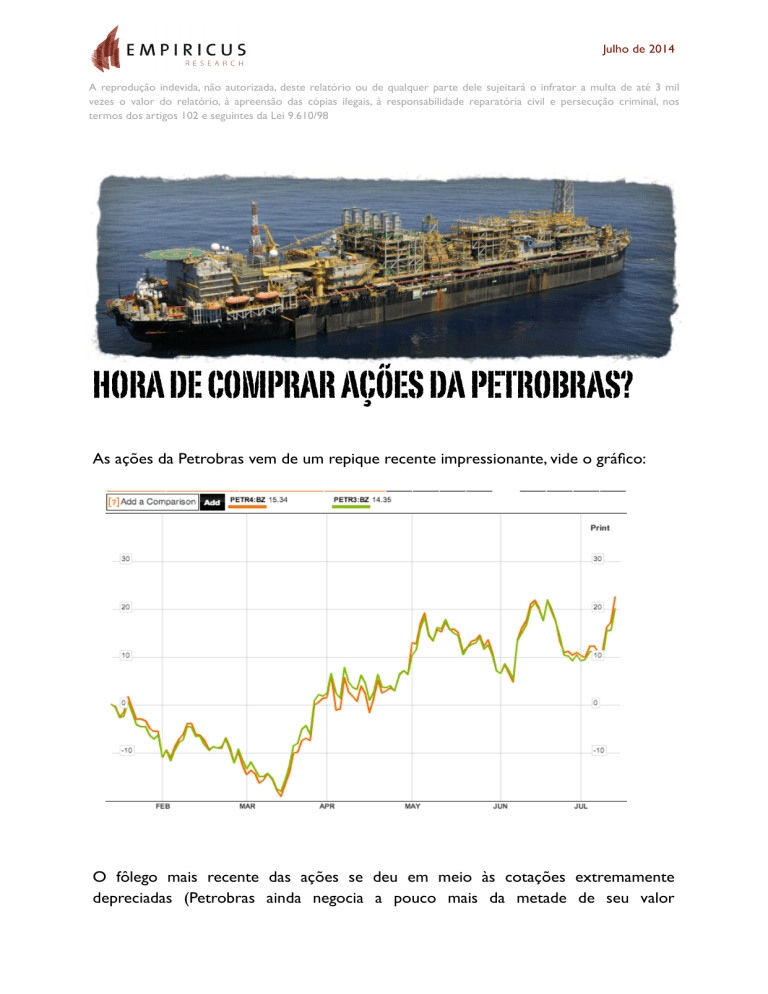

As ações da Petrobras vem de um repique recente impressionante, vide o gráfico:

O fôlego mais recente das ações se deu em meio às cotações extremamente

depreciadas (Petrobras ainda negocia a pouco mais da metade de seu valor

Julho de 2014

patrimonial) e expectativa de troca de governo, com a queda de Dilma em pesquisas

eleitorais.

Tomando por base este último ponto, uma eventual mudança de governo seria sim

um grande gatilho para a alta das ações da estatal.

Petrobras vem de seguidos prejuízos por conta de sua política de preços imposta. A

empresa se vê obrigada a importar combustíveis mais caro do que vende no mercado

interno para preencher um lapso de oferta, assumindo um prejuízo para não causar

impacto nos índices de inflação em ano eleitoral (caso aumentasse o preço dos

combustíveis no mercado interno).

Além disso, os escândalos da compra da refinaria na Pasadena e dos seguidos atrasos

e estouros de orçamento da refinaria Abreu e Lima chamam atenção para a baixa

transparência e ingerência política sobre a companhia.

Como consequência destes fatores, as ações vêm de amplo período de penalização,

ainda negociadas com desconto excessivo, a 0,65x valor patrimonial e 8,7x lucros

projetados para 2014, com base nas cotações das ações preferenciais (PETR4) a R$

18,0 São múltiplos realmente chamativos.

Ainda assim, nossa ressalva para as afirmações de que Petro está barata encontra

alguns argumentos contundentes, a saber:

+ Petrobras roda a patamares de ROE (retorno sobre o patrimônio líquido)

regularmente inferiores à média da indústria. Enquanto ela faz cerca de 10% de ROE,

grandes petroleiras maduras entregam consistentemente um retorno entre 20% e

30%. De que adianta ter uma boa base de ativos, com todo um pré-sal e altas taxas

de renovação das reservas, se a companhia não consegue extrair valor dessa base de

ativos?

+ Petrobras é uma companhia ineficiente operacionalmente, com um vasto histórico

de não cumprimento de metas operacionais. Há dez anos Petrobras não cumpre uma

meta anual de produção, o que alimenta grande ceticismo sobre a capacidade da

empresa cumprir a sua estimativa de dobrar a produção até 2030.

+ Com elevado componente político envolvido, as principais decisões estratégicas

para a empresa, quanto à política de preços e preenchimento de seu déficit de refino

carregam visibilidade muito baixa - apostar nisso seria chutar no escuro. E a despeito

Julho de 2014

das quedas na pesquisa, até então não temos qualquer sinal conciso de troca de fato

no governo.

+ Há grande risco sobre a estrutura de capitais de Petrobras, que possui a maior

dívida corporativa do mundo e segue emitindo bastante dívida no mercado

internacional: apenas em 2014 até o final de abril foram mais US$ 13 bilhões em

lançamento de dívida no mercado internacional. Seus índices de alavancagem já

encontram-se elevados (em 4x dívida líquida/geração de caixa operacional - ebitda), e

ela tem o maior plano de investimentos do mundo para se financiar. Não bastasse, a

empresa recém anunciou a distribuição de R$ 9,3 bilhões aos acionistas via

dividendos - está pagando dividendos com a emissão de dívida, lembrando que o

governo é o principal acionista de Petrobras...

Reconhecemos o caráter depreciado das ações, a atribuição de desconto excessivo,

mas isso não garante que os papéis subirão: nada impede uma ação cara de ficar mais

cara (vide AmBev), assim como nada impede uma ação barata de ficar mais barata

(vide Petrobras).

Em termos de fundamentos, os avanços claros que esperamos para Petrobras seriam

(i) uma redução maior no plano de investimentos da estatal, que é o maior do

mundo, de forma a reduzir a percepção de risco sobre a estrutura de capital e sobre

a possibilidade de Petrobras vir a emitir novas ações, (ii) a abertura com

transparência da política de preços da companhia e (iii) o endereçamento do

problema de refino (projetos de refinarias atrasados e com orçamentos estourados)

e aumento consistente nos níveis de produção.

Por ora, não há muitos elementos no radar indicando o cumprimento destes

requisitos, de forma que preferimos nos manter neutros com as ações.

As ações não podem continuar subindo nas apostas de troca de

governo?

Podem sim. Mas mesmo este poker atrelado às apostas de volatilidade ligada à

corrida eleitoral encontram as suas ressalvas. Considerando o efeito positivo deste

noticiário eleitoral sobre as estatais, vemos uma assimetria de retornos potenciais

mais favorável sobre as ações de Eletrobras, que encontram-se mais descontadas e

possuem outros atrativos como o nível de dividendos mais elevado, ainda que não

sustentável.

Julho de 2014

P.S. Muitos leitores perguntam como acompanhar os principais eventos diários

do mercado. Nós temos a solução perfeita para isso, a newsletter Mercado em 5

Minutos Pro, em que você fica informado sobre dia da Bolsa, e ainda recebe três

recomendações diárias para ganhar dinheiro. Saiba mais por aqui.

Julho de 2014

Analistas Responsáveis

Beatriz Nantes, CNPI

Felipe Miranda, CNPI

Assistentes de Análise

João Françolin

Gabriel Casonato, CNPI

Rodolfo Amstalden, CNPI*

Roberto Altenhofen, CNPI

Disclosure

Elaborado por analistas independentes da Empiricus, este relatório é de uso exclusivo de seu destinatário, não

pode ser reproduzido ou distribuído, no todo ou em parte, a qualquer terceiro sem autorização expressa. O

estudo é baseado em informações disponíveis ao público, consideradas confiáveis na data de publicação. Posto

que as opiniões nascem de julgamentos e estimativas, estão sujeitas a mudanças. Nem a Empiricus nem os

analistas respondem pela veracidade ou qualidade do conteúdo.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre os

analistas da Empiricus e os destinatários. Os destinatários devem, portanto, desenvolver suas próprias análises e

estratégias.

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui

abordados podem ser obtidas mediante solicitação.

Os analistas responsáveis pela elaboração deste relatório declaram, nos termos do artigo 17º da Instrução

CVM nº 483/10, que: + As recomendações do relatório de análise refletem única e exclusivamente as suas opiniões pessoais e foram

elaboradas de forma independente.

+ Os analistas são sócios e participam dos lucros da Iguatemi Gestão, que mantém em fundos e carteiras de

valores mobiliários que administra ativos objeto de análise por parte da Empiricus Research, podendo daí

resultar conflito de interesses. O analista Rodolfo Amstalden é o responsável principal pelo conteúdo do relatório e pelo cumprimento do

disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.

*