Brasil Negativado, Brasil Invertebrado: Legado de 2 governos do PT

Reinaldo Gonçalves1

20 fevereiro 2013

Introdução

O Brasil tornou-se ainda mais negativado e invertebrado durante os 2 governos do PT

(Lula e Dilma). Esta é a tese central deste trabalho. A “negatividade” é informada por

inúmeros indicadores de desempenho da economia brasileira que abarcam o país, o

governo, as empresas e as famílias. O “invertebramento” envolve a estrutura econômica, o

processo social, as relações políticas e os arranjos institucionais.

Negatividade e

invertebramento são determinantes do Brasil estruturalmente mais vulnerável e frágil.

Na perspectiva do realismo crítico, a análise dos governos petistas exige apuro

analítico e precisão empírica. Isto ocorre porque a partir de 2003 houve o aprofundamento

de um modelo de desenvolvimento (Modelo Liberal Periférico – MLP) que coloca o país em

trajetória de Desenvolvimento às Avessas. Esta trajetória é marcada, na dimensão

econômica, por: fraco desempenho; crescente vulnerabilidade externa estrutural;

transformações estruturais que fragilizam e implicam volta ao passado; e ausência de

mudanças ou de reformas que sejam eixos estruturantes do desenvolvimento de longo

prazo. Nas dimensões social, ética, institucional e política desta trajetória observa-se:

invertebramento da sociedade; deterioração do ethos; degradação das instituições; e

sistema político corrupto e clientelista.

Na perspectiva crítica não basta destacar as incoerências e incompetências dos

governos petistas na implementação do MLP e na execução de determinadas políticas. A

análise do desempenho deve estar associada à crítica dos problemas estruturais. Mais

especificamente, neste trabalho, na seção 1 demonstra-se empiricamente que houve a

ampliação e o aprofundamento do Brasil Negativado.

Na seção 2 analisa-se o Brasil

Invertebrado. A última seção apresenta síntese dos principais resultados.

1

Professor titular de Economia Internacional da UFRJ. [email protected].

Portal: http://www.ie.ufrj.br/hpp/mostra.php?idprof=77.

1

1. Brasil Negativado

A expressão “negativado” significa estar com sinal, carga, resultado ou potencial

negativo. Isto é, precisamente, o que tem ocorrido com a economia brasileira durante os

governos do PT. O Brasil Negativado envolve o país, o governo, as empresas e as famílias.

Não há escassez de análises criteriosas sobre a realidade brasileira recente a partir da

perspectiva do realismo crítico. Vejamos somente alguns indicadores.2

1.1 País

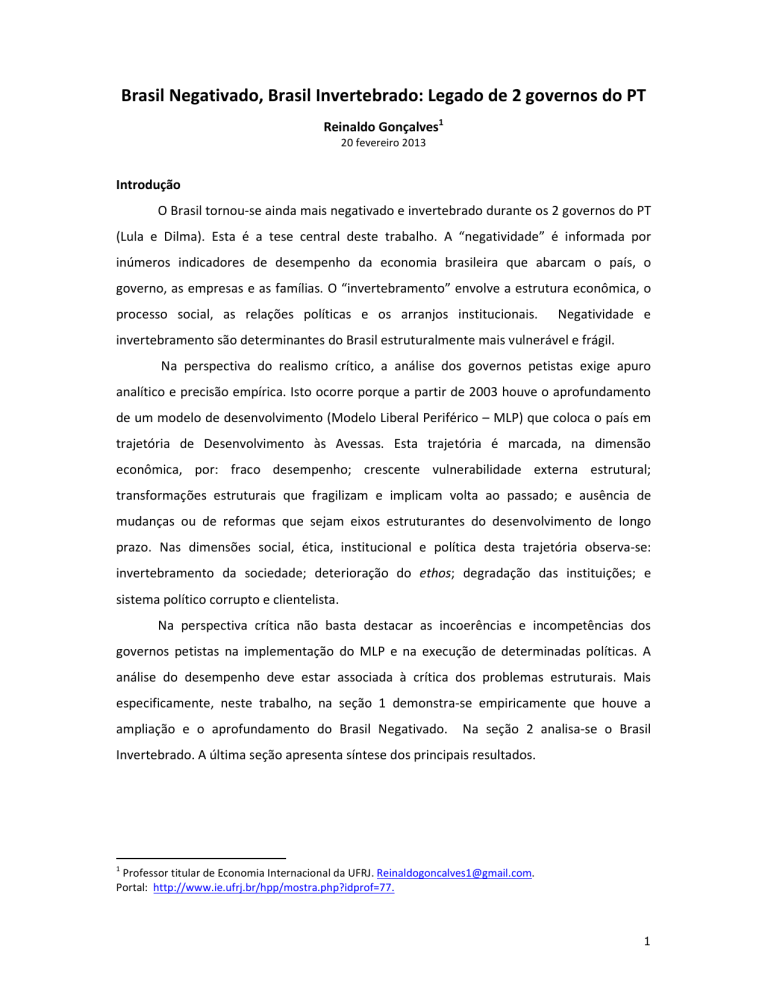

Comecemos com a avaliação do crescimento da renda durante os governos do PT. A

avaliação é conclusiva; fraco desempenho pelo padrão histórico brasileiro e pelo atual

padrão internacional.

Como mostra a Tabela 1, a taxa secular de crescimento médio real do PIB brasileiro

no período republicano é 4,5% e a taxa mediana é 4,7%. No governo Lula a taxa obtida é

4,0% enquanto as estimativas e projeções do FMI para o governo Dilma informam taxa de

2,8%. O resultado é claramente negativo: no rank dos presidentes do país, Lula está na 19ª

posição e Dilma está com desempenho ainda pior (24ª posição), em um conjunto de 30

presidentes com mandatos superiores a um ano.

Tabela 1

Variação % real do PIB segundo o mandato presidencial, média anual, 1890-2014

Variação real do PIB

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

Garrastazu Médici

Deodoro da Fonseca

Café Filho

Jânio Quadros

Juscelino Kubitschek

Costa e Silva

Eurico Dutra

Epitácio Pessoa

Ernesto Geisel

Nilo Peçanha

Getúlio Vargas II

Washington Luís

Itamar Franco

Rodrigues Alves

Prudente de Morais

Média

11,9

10,1

8,8

8,6

8,1

7,8

7,6

7,5

6,7

6,4

6,2

5,1

5,0

4,7

4,5

4,5

16

17

18

19

20

21

22

23

24

25

26

27

28

29

30

José Sarney

Getúlio Vargas I

Castello Branco

Lula

Artur Bernardes

João Goulart

Hermes da Fonseca

Campos Sales

Dilma Rousseff

Afonso Pena

João Figueiredo

Fernando Henrique

Venceslau Brás

Fernando Collor

Floriano Peixoto

Mediana

Variação real do

PIB

4,4

4,3

4,2

4,0

3,7

3,6

3,5

3,1

2,8

2,5

2,4

2,3

2,1

-1,3

-7,5

4,7

Fontes: Elaboração do autor.

Notas: A média para o governo Dilma Rousseff baseia-se nas estimativas e projeções do FMI.

2

Ver a bibliografia.

2

O Brasil Negativado dos governos petistas também é evidente quando se observam

os padrões atuais de desempenho da economia mundial. Na Tabela 2 constata-se que

durante os governos petistas a taxa média anual de crescimento do PIB (novamente,

considerando as estimativas e projeções do FMI para os 2 últimos anos do governo Dilma) é

3,6%. Ocorre que no período 2003-2014 a estimativa é que a economia mundial cresça à

taxa média anual de 3,8%; no caso dos países em desenvolvimento esta taxa deverá ser de

6,4%.

Portanto o Brasil Negativado é evidente quando se constata não somente estas

diferenças como os 2 fatos seguintes: em 6 dos 12 anos do período 2003-14 a taxa de

crescimento da economia brasileira é menor do que a taxa média mundial; e, em todos os

anos a taxa de crescimento do PIB brasileiro é menor do que a média dos países em

desenvolvimento. Em conseqüência, segundo as estimativas do FMI, a participação do Brasil

no PIB (PPP) mundial deve cair de 2,89% em 2002 para 2,87% em 2014.

Tabela 2

Variação do Produto Interno Bruto real, Brasil, Mundo e Países em desenvolvimento (%):

2003-2014

Brasil

1,1

5,7

3,2

4,0

6,1

5,2

-0,3

7,5

2,7

1,0

3,5

4,0

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

Média 2003-14

3,6

Países em

Mundo desenvolvimento

3,7

6,3

4,9

7,5

4,6

7,3

5,3

8,2

5,4

8,7

2,8

6,1

-0,6

2,7

5,1

7,4

3,9

6,3

3,2

5,1

3,5

5,5

4,1

5,9

3,8

6,4

Brasil - Países em

Brasil - Mundo desenvolvimento

-2,5

-5,1

0,8

-1,8

-1,4

-4,1

-1,3

-4,3

0,7

-2,7

2,4

-0,9

0,3

-3,0

2,4

0,1

-1,2

-3,6

-2,2

-4,1

0,0

-2,0

-0,1

-1,9

-0,2

-2,8

Fonte: FMI. Base de dados para 186 países. Elaboração do autor.

Nota: Dados para 2012-2014 são estimativas e projeções do FMI.

O Brasil Negativado também é evidente quando se compara o crescimento do PIB

brasileiro durante os governos petistas com a média simples e a mediana das taxas de

crescimento dos 186 países que são membros do FMI e que representam um painel muito

representativo da economia mundial. Na Tabela 3 verifica-se, novamente, que a taxa média

3

durante dos governos Lula e Dilma (3,6%) é menor do que a média simples (4,6%) e a

mediana (4,4%) das taxas de crescimento dos 186 países do painel.

Ademais, a taxa de crescimento econômico brasileiro é menor do que a média

simples e a mediana da economia mundial em 10 e 7 anos dos 12 anos, respectivamente. Ou

seja, o Brasil está fortemente negativado quanto ao crescimento econômico pelos padrões

internacionais no período 2003-14.

O fraco desempenho da economia brasileira também é informado pela posição do

Brasil no rank mundial segundo a taxa de variação do PIB, em ordem decrescente. A média e

a mediana das posições do Brasil são 99 e 95, respectivamente. Considerando o painel do

FMI (186 países), constata-se que mais da metade dos países tiveram melhor desempenho

do que o Brasil no período dos governos petistas.

Tabela 3

Variação do Produto Interno Bruto real, Brasil e Mundo (média simples e mediana) (%):

2003-2014

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

Média

2003-14

Brasil

1,1

5,7

3,2

4,0

6,1

5,2

-0,3

7,5

2,7

1,0

3,5

4,0

Mundo

(média

simples)

4,8

5,9

5,6

6,1

6,2

4,8

0,1

4,5

3,9

4,2

4,7

4,3

Mundo

(mediana)

4,6

5,2

5,3

5,5

6,0

5,0

1,2

4,2

4,2

3,9

3,9

4,0

3,6

4,6

4,4

Brasil - Mundo

(média Brasil - Mundo

(mediana)

simples)

-3,7

-3,4

-0,2

0,5

-2,4

-2,1

-2,1

-1,6

-0,1

0,1

0,3

0,2

-0,4

-1,5

3,0

3,3

-1,2

-1,5

-3,2

-2,9

-1,2

-0,4

-0,3

0,0

-1,0

-0,8

Posição do

Brasil

153

73

129

128

89

76

100

35

114

132

85

78

99

Fonte: FMI. Base de dados para 186 países. Elaboração do autor.

Notas: Dados para 2012-2014 são estimativas e projeções do FMI. A posição do Brasil corresponde à ordenação das taxas de crescimento

para os países do painel, em ordem decrescente.

O fraco desempenho do crescimento econômico da economia brasileira durante os

governos petistas está diretamente associado às baixas taxas de investimento. O Brasil

Negativado é evidente quando se constata que a taxa média de investimento do Brasil no

período 2003-14 é 18,8% enquanto a média e a mediana mundial (painel do FMI) são 23,9%

e 22,5%, respectivamente (Tabela 4). Vale destacar que estas diferenças são muito

significativas – estamos frente à média mundial quase que 30% maior do que a taxa de

4

investimento na economia brasileira. E, ademais, em todos os anos de governo petista a taxa

de investimento é menor do que a média e a mediana do mundo. De fato, a economia

brasileira apresenta uma das mais baixas taxas de investimento do mundo. No painel de 170

países (ordem decrescente) o Brasil ocupa a 126ª posição, média para o período 2003-14..

Tabela 4

Taxa de investimento, Brasil, Mundo e Países em desenvolvimento (média simples e

mediana) (% do PIB): 2003-2014

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

Média

2003-14

Brasil

15,8

17,1

16,2

16,8

18,3

20,7

17,8

20,2

20,6

20,2

20,8

21,2

Mundo (média

simples)

22,6

23,4

24,2

24,4

25,3

25,4

23,0

23,4

23,5

23,8

23,9

24,1

Mundo

(mediana)

21,2

22,4

22,4

23,0

23,8

24,0

20,9

21,9

22,1

22,5

23,0

23,2

18,8

23,9

22,5

Brasil - Mundo

(média Brasil - Mundo

simples)

(mediana)

-6,9

-5,4

-6,2

-5,3

-8,0

-6,2

-7,6

-6,2

-7,0

-5,4

-4,7

-3,3

-5,2

-3,1

-3,2

-1,7

-2,9

-1,6

-3,6

-2,3

-3,2

-2,3

-2,9

-2,0

-5,1

Posição no

rank mundial

-3,7

145

141

154

152

144

123

127

105

107

108

106

105

126

Fonte: FMI. Base de dados para 186 países. Elaboração do autor.

Nota: Dados para 2012-2014 são estimativas e projeções do FMI (painel 170 para os quais há dados para todos os anos).

O Brasil Negativado também aparece em outro importante indicador de desempenho

econômico – inflação. Durante os governos petistas a taxa média de inflação é 6,1% (preços

ao consumidor) (Tabela 5). Esta taxa é ligeiramente maior do que a média das taxas de

países do painel do FMI e muito maior do que a mediana das taxas destes países.

A negatividade brasileira é informada pelo fato de que a taxa de inflação no Brasil é

maior do que média mundial em 6 anos e maior do que a mediana mundial em 9 anos.

5

Tabela 5

Inflação - Custo de vida, Brasil, Mundo e Países em desenvolvimento (média simples e

mediana): 2003-2014

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

Média 200314

Bras

il

14,7

6,6

6,9

4,2

3,6

5,7

4,9

5,0

6,6

5,2

4,9

4,8

Mundo (média

simples)

6,2

5,5

6,0

6,0

6,1

10,2

4,7

4,6

6,9

6,1

5,1

4,5

Mundo

(mediana)

3,2

3,6

4,0

4,4

4,8

8,9

3,1

3,6

5,0

4,5

4,2

3,8

Mundo (média simples) Brasil

-8,5

-1,1

-0,9

1,8

2,5

4,5

-0,2

-0,4

0,3

0,9

0,2

-0,3

Mundo (mediana) Brasil

-11,5

-3,0

-2,9

0,2

1,2

3,2

-1,7

-1,4

-1,7

-0,7

-0,7

-1,0

6,1

6,0

4,4

-0,1

-1,7

Fonte: FMI. Base de dados para 186 países. Elaboração do autor.

Nota: Dados para 2012-2014 são estimativas e projeções do FMI.

O país negativado também é revelado pelos dados das contas externas. O saldo da

conta corrente do balanço de pagamentos sai do superávit de R$ 4 bilhões em 2003 para o

déficit de US$ 24 bilhões em 2009 e cresce continuamente deste então (Tabela 6).

Estimativas do FMI indicam que o déficit chegará a US$ 88 bilhões em 2014, último ano do

governo Dilma. Na realidade, durante este governo o déficit também deverá crescer

continuamente quando medido como proporção do PIB. Quando Lula toma posse a relação

saldo das contas externas é 0,8% do PIB, quando Dilma sair esta relação chegará a -3,3% do

PIB. Evidência conclusiva de país negativado durante os governos petistas.

As comparações internacionais sugerem um quadro diferente quando se verifica que

em todos os anos do período em questão a situação das contas externas do Brasil foi mais

favorável (ou menos desfavorável) que aquela informada pela média e mediana do mundo.

Entretanto, vale destacar que há evidente tendência de desaparecimento desta diferença a

favor do Brasil visto desde a crise de 2008 esta diferença tem caído e deve se tornar nula em

2014. Portanto, pode-se argumentar que o governo Dilma deixará como legado a trajetória

de negatividade de mais um indicador econômico.

6

Tabela 6

Balanço de pagamentos, saldo da conta corrente, Brasil e Mundo (média simples e

mediana), (valor e % PIB): 2003-2014

Brasil –

Mundo (média

valor US$ Brasil (% PIB)

simples) (% PIB)

bilhões

4

0,8

-2,5

12

1,8

-2,3

14

1,6

-1,6

14

1,3

-0,6

2

0,1

-2,3

-28

-1,7

-4,1

-24

-1,5

-3,7

-47

-2,2

-3,3

-53

-2,1

-3,7

-79

-2,6

-4,2

-80

-2,8

-4,1

-88

-3,3

-4,0

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

Média 200314

-29

-0,9

Mundo Brasil - Mundo

(mediana) (% (média simples)

PIB)

(% PIB)

-2,0

3,2

-2,2

4,0

-2,2

3,2

-2,7

1,8

-4,3

2,4

-5,7

2,4

-4,0

2,2

-3,2

1,1

-3,1

1,6

-3,5

1,6

-3,3

1,3

-3,4

0,6

-3,0

-3,3

2,1

Brasil - Mundo

(mediana) (%

PIB)

2,8

3,9

3,8

3,9

4,4

4,0

2,5

1,0

1,0

1,0

0,5

0,0

2,4

Fonte: FMI. Base de dados para 186 países. Elaboração do autor.

Nota: Dados para 2012-2014 são estimativas e projeções do FMI.

O Brasil Negativado é particularmente evidente quando se analisa o desequilíbrio de

estoque – posição líquida de investimento internacional (ativo externo menos passivo

externo) (Tabela 7). Este é, na realidade, um dos mais robustos indicadores de

vulnerabilidade externa estrutural.

Os dados disponíveis mostram a evidente deterioração da posição do Brasil no rank

mundial. Em 2006 o Brasil estava “negativado” em US$ 365 bilhões, ou seja, o passivo

externo era maior do que o ativo externo (cujo item principal é a reserva internacional

administrada pelo Banco Central). Em 2011 o Brasil estava negativado em US$ 738 bilhões.

De fato, o país passou da 6ª posição no ranking mundial para a 4ª posição dos mais

vulneráveis financeiramente. Naturalmente, não é possível comparar o Brasil com os Estados

Unidos – país com o maior déficit (US$ 4 trilhões), simplesmente porque este país é o

epicentro dos sistemas financeiro e monetário internacional. O país na segunda pior posição

é a Espanha que enfrenta profunda crise econômica.

7

Tabela 7

Posição líquida de investimento internacional, países selecionados (US$ bilhões): 2006-11

Estados Unidos

Espanha

Austrália

Brasil

Itália

França

Reino Unido

México

Turquia

Indonésia

Canadá

Índia

Irlanda

Coréia do Sul

Suécia

África do Sul

Áustria

Argentina

Luxemburgo

Rússia

Holanda

Bélgica

Arábia Saudita

Cingapura

China, P.R.: Hong

Kong

Suíça

Alemanha

China

Japão

2006

-2.192

-854

-461

-365

-402

26

-757

-357

-206

-137

-39

-60

-12

-187

-50

-41

-70

21

59

-39

23

120

350

2007

-1.796

-1.211

-561

-536

-561

-41

-647

-370

-314

-169

-172

-75

-54

-230

-7

-68

-73

34

53

-151

-51

143

375

369

2008

-3.260

-1.201

-486

-279

-528

-346

-148

-322

-200

-148

-98

-86

-179

-58

-46

-10

-67

58

63

255

35

192

464

305

2009

-2.322

-1.415

-685

-596

-555

-255

-477

-336

-277

-214

-197

-126

-226

-105

-36

-37

-32

59

44

103

138

266

435

472

2010

-2.474

-1.245

-774

-882

-495

-203

-546

-409

-362

-291

-260

-203

-199

-138

-28

-68

-31

47

51

16

178

307

484

561

2011

-4.030

-1.264

-848

-738

-422

-411

-404

-389

-322

-319

-271

-206

-197

-85

-35

-25

-9

52

59

138

277

314

584

674

528

522

852

640

1.808

492

692

947

1.188

2.195

632

617

876

1.494

2.485

735

761

1.156

1.491

2.892

665

839

1.164

1.688

3.088

711

878

1.093

1.775

3.255

Fonte: FMI, Principal global indicators.

1.2 Governo

Durante os governos petistas não é somente o país que está negativado, o governo

também está.

As contas do setor público mostram déficit nominal em todos os anos do período

2003-14. A taxa média neste período é -2,7%, maior do que a média (-1,2%) e a mediana (2,1%) no mundo (Tabela 8). Vale notar que os déficits públicos no mundo aumentaram

significativamente a partir de 2008 em decorrência do uso das políticas fiscais expansionistas

na estabilização macroeconômica.

A negatividade das contas públicas é evidente quando se constata que em 8 anos o

déficit público no Brasil é maior do que a média mundial e em 6 anos é maior do que a

mediana mundial.

8

Tabela 8

Contas públicas, resultado nominal governo geral, Brasil e Mundo (média simples e

mediana), (% PIB): 2003-2014

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

Média

2003-14

Bras

il

-5,2

-2,7

-3,4

-3,5

-2,6

-1,3

-3,0

-2,7

-2,6

-2,1

-1,6

-2,0

Mundo (média

simples)

-2,3

-1,4

0,2

1,8

1,6

0,4

-3,9

-2,8

-1,8

-2,2

-1,9

-1,7

Mundo

(mediana)

-2,5

-1,6

-1,4

-0,5

-0,2

-1,0

-4,1

-3,5

-2,8

-2,9

-2,5

-2,1

Brasil - Mundo (média

simples)

-2,9

-1,3

-3,6

-5,3

-4,2

-1,7

0,9

0,1

-0,8

0,0

0,3

-0,3

Brasil - Mundo

(mediana)

-2,7

-1,1

-2,0

-3,0

-2,4

-0,3

1,1

0,8

0,2

0,8

0,9

0,1

-2,7

-1,2

-2,1

-1,6

-0,6

Fonte: FMI. Base de dados para 186 países. Elaboração do autor.

Nota: Dados para 2012-2014 são estimativas e projeções do FMI.

Em todos os anos dos governos petistas o país teve que fazer enorme esforço de

controle de gastos para gerar superávit primário (3,2% do PIB, média no período 2003-14).

Entretanto, isto não foi suficiente para compensar as elevadas despesas com o serviço da

dívida pública (juros). Este fenômeno resulta, sem dúvida alguma, do fato de que a política

macroeconômica dos governos petistas tem se caracterizado por taxas de juros reais

extraordinariamente elevadas pelos padrões internacionais. O resultado é evidente: durante

os governos petistas o serviço da dívida pública representa, em média, 6,0% do PIB (Tabela

9). Este coeficiente é 3,3 e 4,1 vezes maior que a média (-1,8%) e a mediana (-1,5%)

mundiais.

O país negativado é evidente quando se verifica que, em todos os anos do período

em questão, a relação pagamento de juros / PIB do Brasil é maior do que a média e a

mediana observadas no mundo.

O fraco desempenho da economia brasileira também é informado pela posição do

Brasil no rank mundial segundo a relação entre o serviço do pagamento de juros da dívida

pública bruta e o PIB, em ordem decrescente. A média e a mediana das posições do Brasil

são 5. Considerando o painel do FMI (dados completos disponíveis para 103 países),

constata-se que o Brasil está no grupo dos 5 países que mais pagam juros (em termos

relativos) sobre a dívida pública no período em questão. E, ademais, não houve mudança

9

significativa desta posição ao longo do período em análise (7ª posição em 2004 e previsão

desta mesma posição em 2013-14).

O fraco desempenho dos governos petistas na gestão macroeconômica é evidente

quando se considera que a média anual do serviço da dívida pública é 6% do PIB, que

corresponde a um terço da taxa de investimento média anual verificada no período em

questão.

Tabela 9

Contas públicas, serviço da dívida pública governo geral, Brasil e Mundo (média simples e

mediana), (% PIB): 2003-2014

Brasil

Mundo

Mundo

(média

(mediana)

simples)

Brasil Brasil Mundo

Mundo

(média

(mediana)

simples)

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

-8,5

-6,6

-7,3

-6,8

-6,1

-5,4

-5,2

-5,2

-5,7

-4,9

-4,8

-5,1

-2,4

-2,2

-2,0

-1,7

-1,6

-1,6

-1,7

-1,6

-1,6

-1,7

-1,7

-1,7

-1,8

-1,6

-1,6

-1,4

-1,3

-1,1

-1,3

-1,4

-1,5

-1,6

-1,5

-1,6

-6,1

-4,4

-5,3

-5,1

-4,5

-3,8

-3,5

-3,6

-4,1

-3,2

-3,1

-3,4

-6,6

-5,0

-5,8

-5,4

-4,8

-4,3

-3,9

-3,8

-4,2

-3,3

-3,2

-3,5

Média 200314

-6,0

-1,8

-1,5

-4,2

-4,5

Relação

entre o

Relação

serviço da entre o

dívida

serviço da

pública

dívida

no Brasil

pública

e no

no Brasil

Mundo

e no

(média

Mundo

simples) (mediana)

3,5

4,6

2,9

4,2

3,7

4,7

4,0

5,0

3,8

4,7

3,5

4,8

3,0

4,1

3,2

3,7

3,5

3,7

2,9

3,1

2,8

3,1

3,0

3,3

3,3

Posição

do Brasil

4

7

3

4

4

4

6

5

4

6

7

7

4,1

5

Fonte: FMI. Base de dados para 186 países. Elaboração do autor.

Nota: Serviço a dívida corresponde à diferença entre o resultado nominal e o resultado primário. Dados para 2012-2014 são estimativas e

projeções do FMI. Há dados completos para 103 países. A posição do Brasil corresponde à ordenação da relação entre o serviço do

pagamento da dívida pública bruta e o PIB para os países do painel, em ordem decrescente.

O país negativado aparece também no desequilíbrio de estoque relativo à dívida

pública. Durante o governo petista houve queda da relação entre a dívida pública e o PIB

(74,8% em 2003 e estimativa de 58,9% em 2014) (Tabela 10). Entretanto, a relação média de

66,0% é significativamente maior do que a média (55,6%) e a mediana (44,7%) dos países do

painel do FMI.

10

O fraco desempenho comparativo dos governos petistas na gestão das contas

públicas é evidente quando se considera que em todos os 12 anos de governos petistas a

razão dívida pública/PIB brasileira é maior do que a média e a mediana mundiais.

O fraco desempenho da economia brasileira também é informado pela posição do

Brasil no rank mundial segundo a relação entre a dívida pública bruta e o PIB, em ordem

decrescente. A média e a mediana das posições do Brasil são 45 e 46, respectivamente.

Considerando o painel do FMI (163 países), constata-se que o Brasil está no primeiro terço

dos países mais endividados no período em questão.

E, ademais, não houve mudança

significativa entre a posição no início e no final do período (51ª posição em 2004 e 2014).

Tabela 10

Contas públicas, dívida pública bruta governo geral, Brasil e Mundo (média simples e

mediana), (% PIB): 2003-2014

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

Brasil

74,8

70,8

69,2

66,7

65,2

63,5

66,9

65,2

64,9

64,1

61,2

58,9

Mundo (média

simples)

75,1

70,7

64,7

56,5

49,9

47,6

50,5

49,0

49,5

51,0

51,4

51,4

66,0

55,6

Média

2003-14

Mundo Brasil - Mundo

(mediana) (média simples)

60,3

0,3

54,1

-0,1

50,0

-4,5

41,8

-10,1

38,0

-15,2

38,4

-16,0

41,6

-16,4

41,1

-16,2

41,9

-15,4

43,7

-13,1

43,3

-9,7

42,7

-7,5

44,7

-10,3

Brasil - Mundo

(mediana)

-14,5

-16,7

-19,2

-24,8

-27,2

-25,2

-25,3

-24,0

-23,0

-20,4

-17,9

-16,2

Posição do

Brasil

53

51

53

44

40

40

37

41

46

44

48

51

-21,2

46

Fonte: FMI. Base de dados para 186 países. Elaboração do autor.

Nota: Serviço a dívida corresponde à diferença entre o resultado nominal e o resultado primário. Dados para 2012-2014 são estimativas e

projeções do FMI. Há dados completos para 163 países. A posição do Brasil corresponde à ordenação das relações dívida pública bruta/PIB

dos países do painel em ordem decrescente.

1.3 Empresas

O Brasil Negativado dos governos petistas abarca não somente o país e o governo,

como também as empresas. Os dados do Banco Central são conclusivos: houve

extraordinária expansão do crédito, principalmente, a partir de 2007. A valor total das

operações de créditos das pessoas jurídicas aumentou 2,6 vezes, de R$ 223 bilhões em 2002

para R$ 594 bilhões em 2012 (valores constantes de 2012), o que representa crescimento

média anual de 9,8%, ou seja, quase o triplo do crescimento da renda (Tabela 11).

11

O Brasil Negativado no setor empresarial é evidente quando se verifica que a

inadimplência (atrasos superiores a 90 dias) cresceu 5,3 vezes (de R$ 7,8 bilhões em 2002

para R$ 41,7 bilhões em 2012) – taxa de 18,3% a.a. De fato, a taxa de inadimplência das

empresas duplica visto que aumenta de 3,4% em 2002 para 6,9 em 2012. Há evidente

tendência de aumento desta taxa.

Durante os governos petistas as empresas tornam-se cada vez mais negativadas visto

que a relação dívida das empresas / excedente operacional bruto aumenta de 26,0% em

2002 para 40,3% em 2012. Não é por outra razão que, considerando as elevadas taxas de

juros cobradas no Brasil, há transferência de renda do excedente econômico do setor

produtivo para o setor financeiro. Durante os governos petistas a relação entre os ativos

totais do 50 maiores bancos e os ativos totais das 500 maiores empresas aumenta

continuamente de 0,97 em 2004 para 1,78 em 2011. Na realidade, trata-se, aqui, do

fenômeno da dominação financeira que é marcante durante dos governos petistas.3

Tabela 11

Empresas - dívida e inadimplência: 2003-2012

(valores constantes de 2012, R$ milhões; coeficientes em %)

Taxa de

Inadimplênci

Dívida, índice

Dívida Inadimplênc

inadimplênci

a, índice

ia

2002 = 100)

total

a

2002 = 100

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

233.039

215.270

225.110

244.155

274.571

320.194

422.717

461.858

480.528

534.110

593.961

7.830

6.477

5.982

6.267

9.429

12.212

13.251

25.846

28.458

34.938

41.179

3,4

3,0

2,7

2,6

3,4

3,8

3,1

5,6

5,9

6,5

6,9

100

92

97

105

118

137

181

198

206

229

255

100

83

76

80

120

156

169

330

363

446

526

Dívida PJ /

EOB

26,0

22,2

21,7

22,8

24,2

26,5

33,7

36,0

34,0

36,7

40,3

Ativos totais

50 maiores

bancos /

Ativos totais

das 500

maiores

empresas

0,99

1,05

0,97

1,09

1,17

1,35

1,45

1,75

1,74

1,78

-

Fonte: BACEN e IBGE. Elaboração do autor.

Notas: A taxa de inadimplência é a média dos atrasos acima de 90 dias sobre operações de crédito para pessoas jurídicas em 7 tipos de

operações. Os sete tipos de operações de crédito para as quais o Banco Central informa dados sobre inadimplência são: operações com

juros prefixados - conta garantida, operações com juros prefixados - desconto de duplicatas, operações com juros prefixados - capital de

giro, operações com juros prefixados - aquisição de bens, operações com juros prefixados - vendor , operações com juros prefixados - hot

money, e operações com juros prefixados - nota promissória. Dívida total das pessoas jurídicas é o saldo total das operações de crédito

(média anual). Para o cálculo do valor constante (2012) o deflator usado é o IPCA. Inadimplência é a estimativa do valor total das operações

de crédito para pessoas jurídicas com atraso de pagamento maior do que 90 dias. A estimativa do valor da inadimplência total é calculada

3

GONCALVES, Reinaldo. Dominação financeira. Rio de Janeiro: Corecon-RJ. Jornal dos Economistas, No. 277,

pp. 12-13, agosto 2012.

12

aplicando a taxa média de inadimplência dos 7 tipos de operações sobre o valor total das operações de crédito (média anual) para pessoas

jurídicas. EOB = Excedente operacional bruto (renda das empresas). IBGE, Contas Nacionais.

1.4 Famílias

Durante os governos petistas o Brasil Negativado inclui não somente país, governo e

empresas como também as famílias. É neste ponto onde se verifica a mais forte expressão

do legado negativo dos governos petistas.

A dívida das pessoas físicas aumentou de R$ 113 bilhões em 2002 para US$ 545

bilhões em 2012 (valores constantes de 2012). A dívida per capita (adultos), por seu turno,

cresceu de R$ 1.026,00 em 2002 para R$ 3.457,00 em 2012; ou seja, 3,4 vezes maior (Tabela

12). O extraordinário aumento do endividamento é evidente: a razão dívida per capita /

salário médio subiu de 5,1% em 2002 para 16,6% em 2012; e, neste mesmo período, a razão

dívida total das pessoas físicas / renda total do trabalhador cresceu de 12,1% para 29,2%.

No contexto de políticas dos governos petistas de políticas de juros altos

(recorrentemente entre os mais elevados do mundo), o resultado não poderia ser outro:

aumento extraordinário da inadimplência – número cada vez maior de pessoas negativadas!

O valor total da inadimplência aumentou de R$ 8,5 bilhões em 2002 para R$ 33,9

bilhões em 2012; ou seja, quintuplicou em 10 anos de governos petistas. A inadimplência per

capita (adultos) aumenta 3,3 vezes. Neste ponto vale destacar que o salário médio real nas

regiões metropolitanas aumenta somente 10% no período 2002-12.

Tabela 12

Dívida das pessoas físicas (PF) – indicadores: 2002-2012

(valor em R$ milhões, valor constante 2012; coeficientes em %)

Dívida PF

Dívida

Dívida PF

/ Renda

Atraso

per

per capita

Dívida PF

do

total

capita

/ Salário

trabalhad

(R$)

médio

or

2002

133.350

5,1

12,1

8.494

1.026

2003

133.921

5,4

11,7

8.409

1.011

2004

152.298

6,2

12,9

7.887

1.128

2005

196.720

7,8

15,7

9.002

1.429

2006

245.820

9,3

18,1

13.711

1.751

2007

289.624

10,5

19,8

15.301

2.023

2008

329.677

11,4

20,9

17.708

2.259

2009

359.687

11,9

21,9

21.444

2.417

2010

420.942

13,5

23,5

19.019

2.775

2011

498.172

15,2

27,0

24.007

3.221

33.881

2012

545.221

16,6

29,2

3.457

Inadimplê

ncia per

capita

(R$)

65

63

58

65

98

107

121

144

125

155

215

Inadimplên

cia per

capita

(índice

2002 = 100)

100

97

89

100

149

164

186

220

192

237

329

Taxa de

inadimpl

ência

6,4

6,3

5,2

4,6

5,6

5,3

5,4

6,0

4,5

4,8

6,2

Fontes: BACEN e IBGE. Elaboração do autor.

Notas: O deflator é o IPCA. O per capita refere-se à população adulta.

13

Salário médio: Rendimento médio nominal habitual principal, média das regiões metropolitanas. IBGE,

Pesquisa Mensal de Emprego. Renda do trabalhador é a soma dos salários e do rendimento misto bruto. Dados

para 2009-2012 são estimativas que se baseiam na relação média constante entre estas remunerações e o PIB

(média 2008-09 = 42,1%). IBGE, Contas Nacionais. Taxa de inadimplência: proporção percentual do valor das

operações de crédito para pessoas físicas (PF) que têm atrasos superiores a 90 dias.

Os dados do Banco Central mostram que a taxa média de inadimplência manteve-se

relativamente estável (5,5%) ao longo de 10 anos. Entretanto, vale ressaltar que há aumento

extraordinário do valor total da inadimplência (4 vezes em 2002-2012) (Tabela 13). Os

maiores aumentos de inadimplência são em operações de crédito pessoal (inclusive, crédito

consignado) e aquisição de veículos.

Tabela 13

Inadimplência de pessoas físicas: 2002-12

(R$ milhões, constante 2012)

Cheque

Crédito

especial

pessoal

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

1.401

1.161

983

956

1.488

1.733

1.782

2.306

1.924

1.933

2.453

3.750

3.454

3.533

4.473

6.298

6.549

7.729

9.602

9.211

11.412

15.412

Aquisição de

veículos

Aquisição de

outros bens

Outras

operações

Total

1.376

1.498

1.393

1.201

2.468

3.045

3.805

5.043

4.480

6.559

10.491

671

904

847

1.131

1.559

1.810

1.974

1.605

1.072

1.218

1.265

1.295

1.392

1.132

1.241

1.899

2.164

2.417

2.887

2.333

2.885

4.260

8.494

8.409

7.887

9.002

13.711

15.301

17.708

21.444

19.019

24.007

33.881

Valor total,

índice 2002

= 100

100

99

93

106

161

180

209

253

224

283

399

Fonte: BACEN. Elaboração do autor.

Notas: Crédito pessoal inclui crédito consignado. “Outras operações” inclui: financiamento imobiliário, cartão de crédito (rotativo e

parcelado), adiantamento a depositantes, renegociação de dívidas, desconto de cheques e de recebíveis. Cartão de crédito (rotativo e

parcelado) e financiamento imobiliário responderam por 60% e 30%, respectivamente, do valor total de “Outras operações” em 2012. Para

este tipo aplicou-se a mesma taxa média de inadimplência dos 4 tipos de operações para os quais o Banco Central divulga dados.

No que se refere ao número de pessoas negativadas estimativas preliminares indicam

que o número total aumenta 3 vezes, de 2,8 milhões em 2002 para 8,6 milhões em 2012

(Tabela 14).4

4

Naturalmente, há redundância nestas estimativas visto que a mesma pessoa pode estar inadimplente em

diferentes tipos de operações de crédito. Não se pretende maior rigor com estas estimativas e, sim, destacar o

aumento da gravidade do problema de endividamento das famílias durante os governos petistas. A convicção

do autor é que os dados subestimam significativamente o número de pessoas efetivamente “negativadas”.

14

Tabela 14

Inadimplência de pessoas físicas - Estimativa do número de pessoas (em mil): 2002-12

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

Cheque

especial

467

387

328

319

496

578

594

769

641

644

818

Crédito

pessoal

938

864

883

1.118

1.574

1.637

1.932

2.400

2.303

2.853

3.853

Aquisição

de veículos

69

75

70

60

123

152

190

252

224

328

525

Aquisição

de outros

bens

671

904

847

1.131

1.559

1.810

1.974

1.605

1.072

1.218

1.265

Outras

operações

648

696

566

620

950

1.082

1.209

1.444

1.167

1.442

2.130

Total

2.792

2.925

2.693

3.248

4.702

5.259

5.900

6.470

5.406

6.486

8.590

Número de

pessoas

inadimplent

es, índice

2002 = 100

100

105

96

116

168

188

211

232

194

232

308

Fonte: BACEN. Elaboração do autor.

Notas: A estimativa do número de pessoas inadimplentes supõe os seguintes valores médios das operações de crédito: cheque especial =

R$ 3.000,00; crédito pessoal - R$ 4.000,00; aquisição de veículos = R$ 20.000,00; aquisição de outros bens = R$ 1.000,00; e, outras

operações = R$ 2.000,00, em valores constantes de 2012, e iguais em todos anos do período. Vale notar que o salário médio real nas

regiões metropolitanas aumentou somente 10% no período 2002-2012. Portanto, é razoável a hipótese de manutenção do nível médio de

endividamento ao longo deste período.

2. Brasil Invertebrado

Na análise do Brasil Invertebrado cabe fazer menção a 4 questões que são

consideradas como “conquistas notáveis” dos governos petistas (em particular, do governo

Lula): desempenho macroeconômico; acúmulo de reservas internacionais; distribuição de

renda e desenvolvimento social; e mudanças estruturais na economia.

2.1 Desempenho macroeconômico

Na seção anterior fica claro o fraco desempenho dos governos petistas em relação às

questões-chave para a economia (crescimento, contas públicas, contas externas etc.). A

questão do invertebramento da economia brasileira é ainda mais evidente quando se analisa

o desempenho macroeconômico durante os governos petistas em perspectiva histórica.

Para isto, cabe usar o Índice de Desempenho Macroeconômico segundo o mandato

presidencial. O IDM de cada mandato é a média simples dos índices correspondentes a seis

variáveis macroeconômicas: variação do PIB, hiato de crescimento, variação do

investimento, inflação, razão dívida pública interna / PIB, e dívida externa / exportação

(Filgueiras e Gonçalves, 2007, pp. 237-239) (Tabela 15).

15

De modo geral, pode-se afirmar que os governos com melhores resultados foram

aqueles da Era Desenvolvimentista (1930-79). Os piores desempenhos marcam os governos

das fases Crise, instabilidade e transição (1980-94) e Modelo Liberal Periférico (1995 em

diante). Neste último, vale destacar o desempenho medíocre do governo FHC e o fraco

desempenho do governo Lula. Ambos os governos têm indicadores-síntese abaixo da média

e da mediana no conjunto de 29 governos. O governo FHC ocupa a 28ª posição (penúltima) e

o governo Lula está na 22º posição. Portanto, pode-se afirmar que o desempenho

econômico do Brasil foi medíocre no governo FHC e fraco no governo Lula. No que se refere

ao governo Dilma, todos os indicadores apontam para resultado ainda pior do que o governo

do Lula.

Tabela 15

Índice de Desempenho Macroeconômico (IDM) segundo o mandato presidencial, 18902010

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

Eurico Dutra

Garrastazu Médici

Epitácio Pessoa

Café Filho

Deodoro da Fonseca

Getúlio Vargas II

Juscelino Kubitschek

Nilo Peçanha

Costa e Silva

Rodrigues Alves

Washington Luís

Afonso Pena

Hermes da Fonseca

Campos Sales

Jânio Quadros

IDM

76,9

74,9

73,9

71,3

71,3

70,6

69,3

69,1

68,6

67,5

64,4

62,6

62,5

62,3

61,4

Média

56,0

16

17

18

19

20

21

22

23

24

25

26

27

28

29

Ernesto Geisel

Prudente de Morais

Artur Bernardes

Getúlio Vargas I

Castello Branco

João Goulart

Lula

Itamar Franco

Floriano Peixoto

Venceslau Brás

João Figueiredo

José Sarney

Fernando Henrique

Fernando Collor

IDM

60,5

59,1

58,9

57,7

56,6

55,5

50,4

48,6

47,5

45,4

45,2

43,7

39,6

32,2

Mediana

60,0

Fontes e notas: Mediana e média (geométrica) referem-se ao período republicano (1890-2010). O IDM de cada mandato é a média simples

dos índices correspondentes a cada uma das seis variáveis macroeconômicas (variação do PIB, hiato de crescimento, variação do

investimento, inflação, razão dívida pública interna / PIB e dívida externa / exportação. Para as fontes e detalhes metodológicos, ver

Filgueiras e Gonçalves (2007), p. 237-239.

2.2 Reservas internacionais

O acúmulo de reservas é visto como conquista dos governos petistas. Nada mais

distante da realidade. O crescimento das reservas internacionais respondeu, em grande

medida, à conjuntura de liquidez internacional e às pressões ocasionais do setor de

agronegócio nos períodos de grande apreciação cambial. As estimativas sobre custo das

reservas abordam dois lados da questão: custo cambial e custo fiscal. O primeiro decorre da

16

diferença entre a taxa média de retorno de ativos de estrangeiros no país e a taxa média de

remuneração das reservas internacionais brasileiras. No período 2009-11 o custo cambial

(média anual) estimado é US$ 5,7 bilhões, que representou 23% do superávit da balança

comercial (Tabela 16).

Tabela 16

Custos das reservas internacionais: 2009-11

Custo cambial (US$ milhões)

Custo cambial / Superávit balança comercial de bens (%)

Custo fiscal das reservas (R$ milhões)

Custo fiscal / Resultado primário (%)

Custo fiscal (% do PIB)

2009

2010

2011

Média

5.803

5.577

6.138

5.710

22,9

27,6

20,6

22,7

36.993

47.907

56.669

47.190

93,8

60,8

60,6

71,7

1,1

1,3

1,4

1,3

Fonte e nota: Elaboração do autor com base em dados do Banco Central e da Secretaria do Tesouro Nacional.

O custo fiscal, por seu turno, resulta da diferença entre o custo médio da dívida

pública mobiliária federal interna (DPMFi) e a taxa de remuneração das reservas

internacionais. Dado o enorme diferencial entre o custo da DPMFi e a remuneração das

reservas, o custo fiscal é muito elevado. O custo fiscal (média anual) estimado para o

período 2009-11 é R$ 47 bilhões, que representou 72% do superávit primário do governo

central e 1,3% do PIB. Portanto, tanto na ótica cambial como na fiscal, as reservas

internacionais têm custos relativamente elevados para o país.

Os custos das reservas internacionais atingem níveis ainda mais elevados no caso do

empréstimo feito ao FMI em 2010. Estimativas indicam que custo fiscal médio anual é R$ 2

bilhões (aproximadamente US$ 1,1 bilhão à taxa média de R$/US$ 1,80). O custo cambial

anual é US$ 398 milhões no caso em que o custo de oportunidade do empréstimo é a

redução do passivo externo do país e US$ US$ 178 milhões no caso em que o custo de

oportunidade é a aplicação em outros haveres externos. Os argumentos usados para se

justificar estes custos não se sustentam. O argumento que o Brasil tem que pagar “pedágio

para participar da festa do G-20” é inqualificável e o argumento que o país tem benefícios

com o aumento do poder de voto no FMI é equivocado. As mudanças no esquema de poder

de voto no FMI são marginais e claramente não afetam a correlação de forças e a estrutura

de dominação no sistema internacional. É pura ilusão imaginar que os incrementos

marginais de poder de voto aumentem a influência do país no FMI.

17

Por fim, o aumento dos recursos do FMI transforma-se em instrumento poderoso de

pressão sobre os países em crise para ajustes externos focados nos pagamentos ao sistema

financeiro, nas políticas de arrocho fiscal que criam graves problemas econômicos e sociais,

e na promoção de agendas que podem aumentar fragilidades e vulnerabilidades dos países

em crise. Se a opção é pela solidariedade internacional o melhor instrumento é a compra de

títulos públicos dos países em situações de crise; alternativa esta que, ademais, tem o

benefício de retorno financeiro positivo para o país.

2.3 Distribuição de renda e desenvolvimento social

A melhora na distribuição de renda não é vigorosa ou sustentável em decorrência da

própria natureza do modelo de desenvolvimento (MLP), que envolve trajetória de

desempenho fraco e instável (Delgado, 2011). Esta visão foca, ainda, em dois argumentos. O

primeiro é que os indicadores capturam fundamentalmente os rendimentos do trabalho e os

benefícios da política social. A Pesquisa Nacional de Amostra por Domicílios, que serve de

base para o cálculo dos indicadores de desigualdade, subestima os rendimentos do capital

(juros, lucros e aluguéis).

O segundo argumento é que a distribuição da riqueza, muito provavelmente, não se

alterou tendo em vista a vigência de elevadas taxas de juros reais no governo Lula, o

reduzido crescimento do salário médio real, a concentração de capital e a ausência de

medidas que inibam práticas comerciais restritivas (abuso do poder econômico) das grandes

empresas. Para ilustrar, há evidência de aumento da concentração da propriedade da terra

no Brasil em decorrência da própria expansão do setor primário (Tabela 17). A participação

da grande propriedade na área total dos imóveis rurais aumentou de 52% em 2003 para 56%

em 2010. Também como exemplo de concentração de capital e de riqueza, conforme vimos

acima, no início do século XXI o valor dos ativos totais dos 50 maiores bancos era igual aos

ativos totais das 500 maiores empresas; em 2011 os ativos dos 50 maiores bancos eram 78%

mais elevados do que os ativos das 500 maiores empresas.

18

Tabela 17

Distribuição da área dos imóveis rurais segundo o tamanho da propriedade (%)

Categoria

2003

2010

9,4

8,2

Pequena Propriedade

17,8

15,6

Média Propriedade

21,2

20,0

Grande Propriedade

51,6

56,1

Minifúndio

Fonte: TEIXEIRA, Gerson. Agravamento do quadro de concentração da terra no Brasil? Boletim DATALUTA, julho 2011.

A base de dados do PNUD tem coeficientes de Gini para meados dos anos 1990 (111

países) e primeira década do século XXI (145 países). Entretanto, somente para 110 países há

dados para os dois períodos. Considerando este painel de 110 países, apesar de haver queda

da desigualdade na América Latina na primeira década do século XXI, os países da região

continuam com os mais elevados indicadores de desigualdade de renda no mundo. Para

ilustrar, em meados desta década 4 entre os 5 países com maior desigualdade estão na

região (Colômbia, Bolívia, Honduras e Brasil), como mostra a Tabela 18. No conjunto dos 10

países mais desiguais há 8 países latino-americanos.

O Brasil experimentou melhora marginal na sua posição no rank mundial dos países

com maior grau de desigualdade entre meados da última década do século XX e meados da

primeira década do século XXI. Em painel de 110 países o Brasil saiu da 4ª posição no rank

mundial dos mais desiguais para a 5ª posição.5

5

Países como Haiti, Angola, Belize e Namíbia, que têm elevados coeficientes de Gini ainda mais elevados, não

estão na base de dados do PNUD para meados dos anos 1990 embora estejam presentes na base de dados

para meados da primeira década do século XXI. Esses e outros países foram excluídos para termos um painel

(110 países) que permitisse a comparação ao longo do tempo.

19

Tabela 18

Mundo – Coeficientes de Gini em ordem decrescente (10 países com maior desigualdade

de renda): meados dos anos 1990 e primeira década do século XXI

Gini, meados anos 1990

1

2

3

4

5

6

7

8

9

10

Suazilandia

Nicarágua

África do Sul

Brasil

Honduras

Bolívia

Paraguai

Chile

Colômbia

Zimbábue

60,9

60,3

59,3

59,1

59,0

58,9

57,7

57,5

57,1

56,8

Gini, 2000-10

Colômbia

África do Sul

Bolívia

Honduras

Brasil

Panamá

Equador

Guatemala

Paraguai

Lesoto

58,5

57,8

57,2

55,3

55,0

54,9

54,4

53,7

53,2

52,5

Fonte e nota: Conjunto de 110 países para os quais há dados para meados dos anos 1990 e primeira década do século XXI.

No que se refere à questão social é importante destacar que o desenvolvimento é

relacional, ou seja, o nível de cada país deve ser comparado com o do resto do mundo.

Nesse sentido, os avanços que ocorrem no Brasil não implicam ganhos relativamente ao

resto do mundo durante os governos petistas. Para ilustrar, tomemos o Índice de

Desenvolvimento Humano (IDH) do PNUD. De fato, ao longo do período 2000-11 o IDH do

Brasil aumentou de 0,665 em 2000 para 0,718 em 2011 (Tabela 19). Entretanto, este mesmo

fenômeno ocorre para a maioria dos países. Em conseqüência não há mudanças nas

diferenças entre o IDH do Brasil e a média dos IDHs dos outros países. O mesmo ocorre em

relação à mediana. Esta ausência de avanço relativo é informada também pela posição do

Brasil no ran mundial, que se manteve praticamente estável (70ª posição) durante os

governos petistas.

Tabela 19

Diferenças entre o IDH do Brasil e do resto do mundo, anos selecionados: 2000-2011

Brasil

Média

Mediana

Brasil - Mundo,

média

Brasil - Mundo,

mediana

Posição do

Brasil no rank

mundial

2000

0,665

0,615

0,643

0,050

0,022

71

2005

0,692

0,643

0,673

0,049

0,019

70

2006

0,695

0,649

0,681

0,046

0,014

72

2007

0,700

0,655

0,685

0,045

0,015

71

2008

0,705

0,660

0,691

0,045

0,014

71

2009

0,708

0,662

0,692

0,046

0,016

71

2010

0,715

0,666

0,697

0,049

0,018

70

2011

0,718

0,668

0,698

0,050

0,020

70

Fonte: PNUD. Elaboração do autor.

Notas: Dados referem-se ao painel de 153 países para os quais há dados para todos os anos do período.

20

2.4 Mudanças estruturais na economia

Durante os governos petistas a estrutura econômica brasileira iniciou ou aprofundou

tendências que comprometem a capacidade de desenvolvimento do país no longo prazo.

Estas tendências são: desindustrialização e dessubstituição de importações; reprimarização

das

exportações;

maior

dependência

tecnológica;

desnacionalização;

perda

de

competitividade internacional; crescente vulnerabilidade externa estrutural; maior

concentração de capital e política econômica marcada pela dominação financeira. Alguns

indicadores mostram estas tendências (Tabela 20).

Tabela 20

Desenvolvimento às Avessas – Indicadores selecionados: 2002-2010

(coeficientes em %)

Questão estrutural

Desindustrialização

Dessubstituição de

importações

Reprimarização das

exportações

Dependência tecnológica

Desnacionalização

Competitividade

internacional - perda

Vulnerabilidade externa

estrutural

Concentração de capital

Dominação financeira

Indicador

Razão entre o PIB da indústria de transformação e o PIB

da agropecuária

Coeficiente de penetração das importações na indústria

de transformação

Participação dos manufaturados no valor das

exportações

Razão entre a despesa com importação de tecnologia

(bens e serviços) e os gastos com P&D

Participação das empresas estrangeiras nas vendas das

500 maiores empresas (a)

Razão entre o coeficiente de exportação e o coeficiente

de importação da ind. transformação

Passivo externo financeiro líquido (US$ bilhões)

Participação das vendas das 10 maiores empresas nas

vendas das 500 maiores

Razão entre os ativos totais dos 50 maiores bancos e os

ativos das 500 maiores empresas

2002

2010

3,2

2,7

11,0

16,4

56,8

45,6

2,4

3,7

47,8

48,5

1,00

0,90

222

635

19,9

25,4

0,99

1,74

Fontes: Gonçalves (2012).

Notas: Dados são mediais móveis de 4 anos. (a) Exclusive Petrobrás, BR Distribuidora e Vale.

O

Nacional-desenvolvimentismo

(ND)

é

o

projeto

político-ideológico

de

desenvolvimento econômico assentado no trinômio: industrialização substitutiva de

importações, intervencionismo estatal e nacionalismo. A experiência brasileira no período

1930-79 (Era Desenvolvimentista) envolveu, principalmente, a formação de uma economia

industrial moderna e o significativo crescimento da renda.

Por outro lado, como legado dos governos petistas há o que se pode denominar

Nacional-desenvolvimentismo às Avessas. É a trajetória do Brasil no início do século XXI que

21

se caracteriza, na dimensão econômica, por: fraco desempenho; crescente vulnerabilidade

externa estrutural; transformações estruturais que fragilizam e implicam volta ao passado; e

ausência de mudanças ou de reformas que sejam eixos estruturantes do desenvolvimento

de longo prazo. Nas dimensões social, ética, institucional e política desta trajetória observase: invertebramento da sociedade; deterioração do ethos; degradação das instituições; e

sistema político corrupto e clientelista.

3. Síntese

A evidência é conclusiva: fraco desempenho da economia brasileira; números

negativos das contas externas e das contas públicas; e, crescente endividamento das

empresas e das famílias. O Brasil Negativado abarca o país, o governo, as empresas e as

famílias.

O desempenho dos governos petistas é fraco pelos padrões históricos brasileiros e

pelos atuais padrões internacionais. Neste texto sequer tratamos da tragédia da saúde

pública, da baixa qualidade da educação, da precariedade da infraestrutura social

(habitação, transporte, saneamento), e da barbárie na segurança pública. Nos governos

petistas, se houve, foram mudanças incipientes e marginais nestas áreas.

Nos governos petistas as “conquistas notáveis” são ilusórias. O acúmulo de reservas é

resultado do excesso de liquidez internacional e tem custos elevados para o país. O

empréstimo do país ao FMI é puro desperdício de divisas. As políticas distributivas não

atingem a estrutura de concentração de riqueza e não alteram a distribuição funcional da

renda (salários versus juros, lucros e aluguéis). No que se refere ao desenvolvimento social,

tomando o IDH como referência, constata-se a total ausência de ganhos do país

relativamente ao resto do mundo.

Na perspectiva do processo de desenvolvimento os governos petistas são

responsáveis por mudanças estruturais que aprofundam o Modelo Liberal Periférico e geram

o Desenvolvimento às Avessas. Esta trajetória é marcada, na dimensão econômica, por:

fraco desempenho; crescente vulnerabilidade externa estrutural; transformações estruturais

que fragilizam e implicam volta ao passado; e ausência de mudanças ou de reformas que

sejam eixos estruturantes do desenvolvimento de longo prazo. Nas dimensões social, ética,

institucional e política desta trajetória observa-se: invertebramento da sociedade;

deterioração do ethos; degradação das instituições; e sistema político corrupto e clientelista.

22

O país encaminha-se para completar dois séculos de independência e a percepção

generalizada é que o país tem um sistema político clientelista e corrupto. A sociedade, por

seu turno, mostra-se invertebrada e anestesiada. Há a cooptação da grande maioria das

organizações sociais, sindicais, estudantis e patronais. Grupos sociais não-organizados assim

como movimentos sociais de maior envergadura são neutralizados por meio de políticas

assistencialistas. Boa parte das organizações não-governamentais é composta por empresas

prestadoras de serviços de quinta categoria ou biombos para lavagem de dinheiro.

Instituições públicas e privadas mostram sinais evidentes de deterioração.

Corporativismo e fragilidade institucional corrompem as bases da máquina administrativa do

Estado e frustram o processo de modernização via renovação de quadros e investimento em

equipamentos. Agentes de regulação, quando não são capturados pelos interesses

particulares, tornam-se ineficazes frente à própria fragilidade institucional do sistema

judiciário. A impunidade de corruptos e corruptores continua como a regra geral que tem

poucas e surpreendentes exceções. Grandes grupos econômicos desempenham papel de

atores protagônicos via abuso do poder econômico, corrupção e financiamento de

campanhas eleitorais. É o Brasil Invertebrado!

Nos últimos anos tem havido ampliação e aprofundamento do Brasil Negativado e do

Brasil Invertebrado. Este é o legado dos governos Lula e Dilma.

Bibliografia

BOSCHETTI, Ivanete et al. Capitalismo em Crise. Política Social e Direitos. São Paulo: Editora

Cortez, 2010.

CACCIAMALI, Maria Cristina. Brasil. Um caso reciente de crecimiento económico com

distribución de renta. Revista de Estudios Empresariales, No. 1, p. 46-64, 2011.

CANO, Wilson. Soberania e Política Econômica na América Latina. Editora Unesp:São Paulo,

1999.

CARCANHOLO, Marcelo. A Vulnerabilidade Econômica do Brasil. Abertura Externa a partir

dos anos 90. São Paulo: Ideias & Letras, 2005.

CARCANHOLO, Marcelo. Inserção externa e vulnerabilidade da economia brasileira no

governo Lula. In: CORECON-RJ. Os Anos Lula. Contribuições para um Balanço Crítico

2003-2010. Rio de Janeiro: Editora Garamond, p. 109-132, 2010.a.

CARCANHOLO, Marcelo. Neoconservadorismo com roupagem alternativa: a Nova CEPAL

dentro do Consenso de Washington. In: Rodrigo Castelo (org.). Encruzilhadas da

América Latina no Século XXI. Rio de Janeiro: Ed. Pães e Rosas, p. 119-141, 2010.b.

23

CASTELO, Rodrigo. O Novo-desenvolvimentismo e a decadência ideológica do estruturalismo

latino-americano. In: Rodrigo Castelo (org.). Encruzilhadas da América Latina no

Século XXI. Rio de Janeiro: Ed. Pães e Rosas, p. 191-211, 2010.

CORECON-RJ. Os Anos Lula. Contribuições para um Balanço Crítico 2003-2010. Rio de

Janeiro: Editora Garamond, 2010.

DEDECCA, Cláudio S. A redução da desigualdade no Brasil: uma estratégia complexa. In:

IPEA. Desigualdade da Renda. Uma Análise da Queda Recente. Brasília: IPEA, p. 299330, 2011.

DELGADO, Guilherme. Desenvolvimento, dependência e distribuição de renda. Rádio

Agência, 2011.

FILGUEIRAS, Luiz et al. Modelo Liberal Periférico e bloco de poder: política e dinâmica

macroeconômica nos governos Lula. In: CORECON-RJ. Os Anos Lula. Contribuições

para um Balanço Crítico 2003-2010. Rio de Janeiro: Editora Garamond, p. 35-70,

2010.

FILGUEIRAS, Luiz. História do Plano Real. São Paulo: Editora Boitempo, 2003.

FILGUEIRAS, Luiz; GONÇALVES, Reinaldo. A Economia Política do Governo Lula. Rio de

Janeiro: Ed. Contraponto, 2007.

GOMES, Fábio G.; Pinto, Eduardo C. Desordem e Regresso. O Período de ajustamento

neoliberal no Brasil, 1990-2000. São Paulo: Mandacaru, 2009.

GONÇALVES, Reinaldo. A dominação do capital financeiro no Brasil. Revista da Sociedade

Brasileira de Economia Política, No. 19, p. 25-43, 2006.

GONÇALVES, Reinaldo. Governo Lula e o nacional-desenvolvimentismo às avessas. Revista

da Sociedade Brasileira de Economia Política, São Paulo, No. 31, p. 5-30, fevereiro

2012.

GORDON, José L.; GRAMKOW, Camila. As características estruturais da inserção externa

brasileira e suas principais implicações – 2000/2010. Cadernos do Desenvolvimento,

vol. 6, n. 9, p. 93-118, julho-dezembro 2011.

IMF. World Economic Outlook database. Washington: International Monetary Fund.

Disponível: http://www.imf.org/external/pubs/ft/weo/2012/01/weodata/index.aspx.

LÓPEZ-CALVA, Luis Felipe; LUSTIG, Nora Claudia. (eds.) Declining Inequality in Latin America.

A Decade of Progress? Washington D.C.: The Brookings Institution, 2010.

OECD. Growing income inequality in OECD countries: What drives it and how can policy

tackle it? OECD Forum on Tackling Inequality, Paris, 2 May 2011. Disponível:

http://www.oecd.org/dataoecd/32/20/47723414.pdf.

OLIVEIRA, Francisco de. Hegemonia às avessas. Revista Piauí, janeiro 2007. Disponível:

http://revistapiaui.estadao.com.br/edicao-4/tribuna-livre/hegemonia-as-avessas.

PAULA, João Antonio de (org.). A Economia Política da Mudança. Desafios e equívocos do

início do governo Lula. Belo Horizonte: Autêntica, 2003.

PAULA, João Antonio de (org.). Adeus ao Desenvolvimento: A Opção do Governo Lula. Belo

Horizonte: Autêntica, 2005.

24

PAULANI, Leda M. A inserção da economia brasileira no cenário mundial: uma reflexão sobre

o papel do Estado e sobre a situação atual à luz da história. Disponível:

http://www.centrovictormeyer.org.br/attachments/459_A%20insercao%20da%20ec

onomia%20brasileira%20no%20cenario%20mundial.pdf.

PAULANI, Leda M.; Pato, Christy G. Investimentos e servidão financeira: o Brasil do último

quarto de século. In: PAULA, João Antonio de (org.). Adeus ao Desenvolvimento: A

Opção do Governo Lula. Belo Horizonte: Autêntica, p. 37-67, 2005.

PEREIRA, Potyara A. P.; STEIN, Rosa Helena. Política social: universalidade versus focalização.

Um olhar sobre a América Latina. In: Ivanete Boschetti et al. Capitalismo em Crise.

Política Social e Direitos. São Paulo: Editora Cortez, p. 106-130, 2010.

PINTO, Eduardo C. Bloco no poder e Governo Lula: Grupos econômicos, política econômica e

novo eixo sino-americano. Tese de Doutorado, Instituto de Economia, UFEJ, 2010.

PINTO, Eduardo C. O eixo sino-americano e a inserção externa brasileira: Antes e depois da

crise. Brasília: IPEA, Texto para Discussão No. 1652, 2011.

PNUD. Relatório de Desenvolvimento Humano. Nova York: Programa das Nações Unidas para

o Desenvolvimento. Anual. Disponível: http://hdr.undp.org/en/media/back.pdf.

SALVADOR, Evilásio et al. Financeirização, Fundo Público e Política Social. São Paulo: Cortez,

2012.

SAMPAIO JR., PLÍNIO DE Arruda. Desenvolvimentismo e neodesenvolvimentismo: tragédia e

farsa. Serviço & Sociedade No. 112, pp. 672-688, 2012.

TEIXEIRA, Gerson. Agravamento do quadro de concentração da terra no Brasil? Boletim

DATALUTA, julho 2011.

WORLD BANK. World Development Indicators database. Washington: The World Bank.

Disponível: http://data.worldbank.org/data-catalog/world-development-indicators.

25