ENSINO SUPERIOR

Prouni

A Federação Nacional das Escolas Particulares – Fenep, vem por meio desta oferecer a toda sua base

esclarecimentos e recomendações relativamente ao novo regime tributário das isenções do Prouni,

conforme segue:

Nos termos da Lei 11.096 de 13 de janeiro de 2005, em sua redação originária, as instituições de ensino

superior que fizessem a adesão ao programa e oferecessem bolsas nos termos da referida lei teriam

isenção de imposto de renda, contribuição social sobre o lucro líquido, contribuição social para

financiamento da seguridade social e contribuição para o programa de integração social, no período de

vigência da adesão.

Referida isenção não detinha limitação alguma estipulada na norma originária, todavia, em 24 de

novembro de 2011 foi publicada a Lei 12.431, a qual inseriu no artigo 8.º, da Lei 11.096/2005 um

parágrafo 3.º com a seguinte redação: “§ 3o A isenção de que trata este artigo será calculada na

proporção da ocupação efetiva das bolsas devidas”.

Em 12 de setembro de 2013 a Receita Federal do Brasil editou a Instrução Normativa 1394/2013

visando regulamentar referida limitação, inclusive no que se referia ao ciclo de 10 (dez) anos em

andamento. A FENEP prontamente ajuizou o Mandado de Segurança Coletivo n.º 001033255.2014.4.01.3400, onde a 6.ª Vara Federal do Distrito Federal concedeu segurança para afirmar que

tal regulamentação não poderia incidir sobre o ciclo que já se encontrava em curso.

Neste ano de 2015 iniciou-se para muitas instituições de ensino superior um novo ciclo, com nova

adesão, passando a ser aplicável a mencionada Instrução Normativa 1394/2013, inclusive com as

trazidas pelas posteriores IN SRF 1417/2013 e IN 1476/2014.

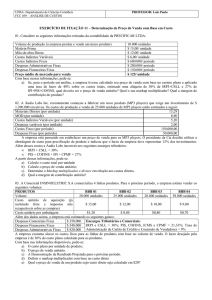

Assim sendo, sinteticamente as novas regras vigentes estariam assim representadas:

1) Tributos sobre os quais recairá a isenção:

a) Cofins; b) PIS; c) CSLL; d) IRPJ

A isenção relativa ao IRPJ e a CSLL resultará em benefício sobre o lucro decorrente da realização de

atividades de ensino superior, provenientes de cursos de graduação ou cursos sequenciais de formação

específica.

A isenção relativa ao PIS e COFINS resultará em benefício sobre o valor da receita auferida

decorrentes da realização de atividades de ensino superior, provenientes de cursos de graduação ou

ENSINO SUPERIOR

cursos sequenciais de formação específica.

2) Os valores das isenções sofrerão modulação na proporção da ocupação efetiva das bolsas

devidas (POEB).

3) Como se apura o POEB?

Valor total das bolsas integrais ou parciais preenchidas dividido pelo valor total das bolsas integrais ou

parciais devidas.

- Valor total das bolsas integrais ou parciais preenchidas = total em reais das bolsas integrais,

parciais de 50% (cinquenta por cento) ou parciais de 25% (vinte e cinco por cento) efetivamente

preenchidas no âmbito do Prouni, excluídas as bolsas da própria instituição. Na totalização se deve

levar em conta os descontos concedidos pela instituição.

- Valor total das bolsas integrais ou parciais devidas = total em reais das bolsas de estudo integrais,

parciais de 50% (cinquenta por cento) ou parciais de 25% (vinte e cinco por cento) devidas no âmbito

do Prouni (disponibilizadas nos termos dos arts. 1.º a 7.º da Lei 11.096-2005), considerados os

descontos concedidos pela instituição.

O valor das bolsas de quais cursos devem ser levados em consideração no cálculo acima?

Apenas as bolsas referentes aos cursos de graduação ou sequenciais de formação específica, no

período de apuração dos tributos.

4) Quando se calcula o POEB?

a) em março, com base nos dados do 1.º (primeiro) semestre do ano-calendário; e

b) em setembro, com base nos dados do 2.º (segundo) semestre do ano-calendário.

POEB anual = [(POEB do 1.º semestre do ano-calendário) + (POEB do 2.º semestre do anocalendário)]/2.

5) Como se calcula o Lucro da exploração?

A nova normatização pretende segmentar a incidência da isenção apenas sobre o lucro relativo à

atividade a ser beneficiada (aquela decorrente da atividade educacional acima indicada)

Excluem, portanto, determinado valores que não guardam correlação com a atividade educacional

objeto da isenção.

As variações monetárias, por outro lado, serão consideradas, para efeito de cálculo do lucro da

exploração, como receitas ou despesas financeiras, conforme o caso.

Para tanto considera lucro da exploração o lucro líquido do período de apuração, antes de deduzida a

provisão para a CSLL e a provisão para o imposto de renda, ajustado pela exclusão dos seguinte

ENSINO SUPERIOR

valores :

a) da parte das receitas financeiras que exceder às despesas financeiras (No cálculo da diferença entre

as receitas e despesas financeiras não serão computadas as receitas e despesas financeiras

decorrentes do ajuste a valor presente de que tratam o inciso VIII do caput do art. 183 e o inciso III do

caput do art. 184 da Lei n.º 6.404/1976);

b) dos rendimentos e prejuízos das participações societárias;

c) das outras receitas ou outras despesas de que trata o inciso IV do caput do art. 187 da Lei n.º

6.404/1976(lucro ou prejuízo operacional, outras receitas e outras despesas);

d) do valor baixado de reserva de reavaliação, nos casos em que o valor realizado dos bens objeto da

reavaliação tenha sido registrado como custo ou despesa operacional e a baixa da reserva tenha sido

efetuada em contrapartida à conta de:

d.1) receita não operacional; ou

d.2) patrimônio líquido, não computada no resultado do mesmo período de apuração;

e) das subvenções para investimento, inclusive mediante isenção e redução de impostos, concedidas

como estímulo à implantação ou expansão de empreendimentos econômicos, e das doações, feitas

pelo poder público; e

f) dos ganhos ou perdas decorrentes de avaliação de ativo ou passivo com base no valor justo.

·

IRPJ e CSLL - Apuração Trimestral e Anual

- Para quem apura IRPJ e CSLL trimestralmente o cálculo da isenção se fará da seguinte forma:

a) 1.º (primeiro) e 2.º (segundo) trimestres do ano-calendário: utilizar o POEB apurado para o 1.º

semestre e multiplica-lo pelo valor do lucro da exploração (nos termos acima) de cada um dos

trimestres. O resultado deverá ser multiplicado pelas alíquotas do IRPJ e da CSLL.

b) 3.º (terceiro) e 4.º (quarto) trimestres do ano-calendário: utilizar o POEB anual e e multiplica-lo

pelo valor do lucro da exploração (nos termos acima) de cada um dos trimestres. O resultado deverá ser

multiplicado pelas alíquotas do IRPJ e da CSLL.

O valor apurado conforme o item "b" constitui o valor da isenção do IRPJ e da CSLL respectivamente,

ENSINO SUPERIOR

que poderá ser deduzido do IRPJ e da CSLL devidos em relação à totalidade das atividades da pessoa

jurídica.

Já na hipótese de pessoas jurídicas tributadas com base no lucro real anual, a pessoa jurídica deverá

apurar o saldo do IRPJ e da CSLL em 31 de dezembro utilizando a POEB anual:

POEB anual = [(POEB do 1.º semestre do ano-calendário) + (POEB do 2.º semestre do anocalendário)]/2.

Na hipótese de a pessoa jurídica levantar balanço de redução ou suspensão, o valor do IRPJ e da CSLL

mensal deverá ser apurado, utilizando:

a) a POEB anual do ano-calendário anterior, para os meses de janeiro e fevereiro;

b) a POEB do 1º (primeiro) semestre do ano-calendário corrente, para os meses entre março e agosto;

e

c) a POEB anual, para os meses de setembro a dezembro.

Para o cálculo da isenção relativa ao IRPJ e CSLL, a pessoa jurídica deverá:

a) multiplicar a POEB apurada, conforme:

a.1) a POEB anual pelo lucro da exploração das atividades de ensino superior, proveniente de cursos

de graduação ou cursos sequenciais de formação específica ao final do período de apuração anual; ou

a.2) o parágrafo único do art. 8º da Instrução Normativa RFB n.º 1.394/2013, que trata da POEB

apurada nos casos de levantamento de balancete de suspensão e redução, pelo lucro da exploração

das atividades de ensino superior, proveniente de cursos de graduação ou cursos sequenciais de

formação específica ao final de cada período de apuração correspondente ao balanço de redução ou

suspensão; e

b) multiplicar o resultado obtido na letra "a" pelas alíquotas do IRPJ e da CSLL.

O valor apurado conforme a letra "b" constitui o valor da isenção do IRPJ e da CSLL que poderá ser

deduzido, conforme o caso, do IRPJ e da CSLL devidos em relação à totalidade das atividades da

pessoa jurídica.

6) Como se calcula o PIS/PASEP e da COFINS

Para o cálculo da isenção relativa à Contribuição para o PIS/Pasep e à Cofins a pessoa jurídica deverá

multiplicar:

a) a POEB apurada conforme dados do 1º (primeiro) semestre do ano-calendário pela receita auferida

nas atividades de ensino superior, proveniente de cursos de graduação ou cursos sequenciais de

ENSINO SUPERIOR

formação específica relativa aos meses de março a agosto; e

b) a POEB apurada anualmente pela receita auferida nas atividades de ensino superior, proveniente de

cursos de graduação ou cursos sequenciais de formação específica relativa aos meses de setembro a

fevereiro do ano subsequente.

A diferença entre a totalidade das receitas das atividades de ensino superior, provenientes de cursos de

graduação ou cursos sequenciais de formação específica e o resultado da multiplicação descrita

constitui faturamento da instituição de ensino sujeito à incidência da Cofins e da Contribuição para o

PIS/Pasep.

Fonte: FENEP

Data: 07 de outubro