O VALOR ECO NÓMICO DAS E MPRESAS1

1. EN QU ADR AM ENTO

2. A SIST EM ATIZAÇÃO DO PR O CESSO DE A VALIA ÇÃO

3. TI POLO GI AS D AS Ó PTIC AS D E A VALIA ÇÃO D E EM PR ESAS

4. M ODELI ZA ÇÃO FIN AN CEIR A

5. CASOS PRÁ TICOS

1

Texto elaborado a partir do livro Avaliação de Empresas e Negócios de João Carvalho das Neves,

McGraw-Hill, 2002.

-1 -

1. ENQUADRAMENTO:

1.1. Conceptualização

1.2. Pressupostos essenciais de cada avaliação

1.1. Conceptualização

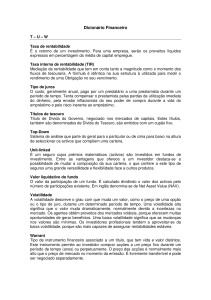

Valor de uso, valor de troca e preço : O valor de uso refere-se à utilidade

que um bem tem para o seu detentor, enquanto que o valor de troca se mede

pela quantidade de bens/ dinheiro pela qual se pode permutar o bem. Quanto

ao preço de um bem define-se como sendo a expressão numérica do seu

valor.

Valor de mercado (esperado): Valor pelo qual uma coisa/ empresa poderia

ser transaccionada num mercado competitivo e aberto, numa troca justa

entre vendedor e comprador que se pressupõem conhecedores do negócio,

existindo alternativas à transacção e sem que esta revista carácter de

urgência.

Valor intrínseco ou de rendimento: Representa uma opinião de valor,

produzida por um avaliador/ analista, baseada na percepção das

características inerentes ao investimento, sem tomar em consideração um

investidor específico.

Valor fundamental: É uma perspectiva utilizada no mercado de capitais e

pressupõe que o valor intrínseco da acção pode ser determinado avaliando

-2 -

rigorosamente variáveis como o lucro, os dividendos, a estrutura financeira,

a qualidade da gestão e as perspectivas de mercado, entre outras.

Valor para o investidor (investment value): Ao contrário dos dois conceitos

anteriores agora consideram-se as variáveis específicas que dizem respeito

ao investidor.

Valor residual: É o valor da empresa no final do período de previsão

discreta explícita.

Valor contabilístico ajustado: É dado pelo valor contabilístico, após a

adição ou subtracção de valores ao activo e passivo contabilístico da

empresa.

Valor substancial: Consiste na adição das estimativas de valor para cada

item do património social da empresa (com recurso a um critério específico:

preços históricos, preços correntes, etc.).

Goodwill: Corresponde ao activo intangível que resulta de factores de

valorização da empresa, que lhe são indissociáveis, como o nome, a

reputação, a localização, a fidelidade dos clientes, os produtos e serviços

prestados, etc. O valor do goodwill é apurado pela diferença entre o preço de

transacção e o valor dos activos/ passivos avaliados individualmente (valor

do capital próprio ou justo valor2). Assim, o goodwill contabilístico

2

A noção de justo valor, reconhecidamente ambígua, foi operacionalizada pela CNC tendo por base o valor

substancial.

-3 -

representa, o excedente de preço relativamente ao justo valor dos activos e

dos passivos.

1.2. Pressupostos essenciais de cada avaliação

Princípio da continuidade – Admite-se a continuidade das operações da

empresa, com uma duração ilimitada, entendendo-se, assim, que a empresa

não tem intenção nem necessidade de entrar em liquidação ou reduzir

drasticamente o seu volume de operações.

Nível de controlo de capital social – O nível de controlo depende da

percentagem de capital detido, do número de sócios/ accionistas e da

distribuição do capital, das inibições de voto e das restrições estatutárias,

entre outros.

Grau de liquidez – Os investidores dão preferência à facilidade de

transformação do investimento realizado em dinheiro, isto é, à liquidez. A

aquisição de empresas não cotadas é penalizada neste domínio, pelo que os

investidores procuram reflectir esse facto no preço oferecido.

Objectivos e propósitos da avaliação – A avaliação será afectada por

questões jurídico - fiscais consoante o seu propósito:

- Preparação de aquisição/ venda parcial ou integral do capital social da

empresa;

- Fusão com outra sociedade;

- Cisão de diferentes unidades de negócio;

-4 -

- Processo de reestruturação ou liquidação;

- Disputas entre sócios ou accionistas com vista à saída de um deles;

- Pagamento de indemnizações por perdas;

- Divórcio e pagamento do respectivo direito do cônjuge;

- Questões fiscais, etc

Caso-Tipologia Patrimonial.xls

-5 -

2. A SISTEMATIZAÇÃO DO PROCESSO DE AVALIAÇÃO:

2.1. Áreas fundamentais de análise

2.2. Check list para a due diligence

2.1 Áreas fundamentais de análise

Diagnóstico estratégico – análise das oportunidades e ameaças do ambiente

competitivo em que a empresa – alvo está inserida;

Auditoria de marketing e distribuição – análise dos seus pontos fortes e

dos seus pontos fracos ao nível de marketing, canais de distribuição,

produtos, recursos humanos, tecnologia, etc.;

Auditoria de tecnologia e operações – análise de tecnologia adoptada, layout produtivo, eficiência de produção, necessidades de investimento, etc.;

Auditoria ao pessoal e à cultura organizacional – análise da qualidade dos

recursos humanos, níveis de formação, idades, política de remuneração e

incentivos, e análise da compatibilidade dos recursos humanos, da cultura

organizacional e das políticas de gestão de pessoal, com as necessidades

estratégicas da organização;

-6 -

Auditoria ao imobilizado – análise à qualidade dos imóveis e dos

equipamentos, exigências de manutenção e investimentos de actualização

com vista às necessidades estratégicas de desenvolvimento;

Auditoria financeira – análise da situação financeira da empresa, dos seus

activos, passivos e capital próprio;

Auditoria fiscal – análise da situação fiscal da empresa, designadamente das

dívidas de Impostos e à Segurança Social e de eventuais contingências;

Auditoria legal – enquadramento legal dos recursos humanos, verificação

da titularidade dos activos e passivos, bem como dos detentores do capital

social; análise de hipotecas e penhores e outros contratos que possam

desvalorizar a empresa;

Auditoria ambiental – análise da legislação a que a empresa está obrigada e

da sua previsível evolução, da forma de enquadramento legal da empresa e

dos riscos associados a custos ambientais;

-7 -

2.2. Check list para a due diligence

a) Informação financeira :

- Demonstrações financeiras anuais e trimestrais do ano corrente e dos

últimos três anos;

- Princípios contabilísticos ou de valorimetria;

- Declarações fiscais dos anos em análise ou dossiers fiscais;

- Ajustamentos às demonstrações financeiras;

- Projecções financeiras;

- Estrutura de capital;

- Detentores de capital social e seus direitos;

- Análise pormenorizada das quantias em dívida;

- Orçamentos anuais;

- Planos estratégicos.

b) Activos fixos:

- Descrição de todos os activos de propriedade da empresa;

- Descrição de todos os activos em locação financeira;

- Contratos subjacentes a activos fixos;

- Mapa de amortizações e reintegrações do ano actual e dos últimos três

exercícios;

- Determinação do justo valor dos activos;

- Política de amortização;

-8 -

- Análise dos investimentos feitos em cada ano;

- Contratos de seguros.

c) Produtos :

- Descrição de cada produto em cada segmento de mercado em termos de

volume de vendas e margens brutas;

- Custo unitário de cada produto e perspectivas de evolução futura;

- Comparação com a concorrência;

- Lista das principais matérias-primas e subsidiárias do ano fiscal

anterior;

- Informação sobre o ponto crítico das vendas: mix de produtos, custos

fixos e custos variáveis;

Ponto Crítico

Vendas em valor - 1000 €

3000

2500

2000

1500

1000

500

0

0

100

200

300

400

500

600

Vendas em peças

cf

cv

-9 -

ct

rt

700

800

- Lista de principais fornecedores;

- Cópias dos serviços e das garantias inerentes a cada produto.

d) Informações sobre clientes:

- Lista dos clientes mais importantes em função do volume de vendas;

- Relações estratégicas;

- Margem bruta por cliente.

e) Concorrência:

- Análise do ambiente competitivo em cada segmento de mercado;

- Relatórios anuais dos concorrentes directos;

f) Marketing, vendas e distribuição:

- Estratégia e implementação;

- Lista dos principais clientes, vendas totais e percentuais por cliente /

grupo de clientes;

- Perspectivas de desenvolvimento de novos negócios;

- Análise de produtividade da força de vendas;

- Informação sobre as campanhas de marketing realizadas pela empresa;

- Resultados de estudos de mercado realizados;

- Prazo médio de recebimento;

- Política de descontos;

- Estatísticas de vendas dos últimos cinco anos;

- Lista dos principais concorrentes por segmento de negócio;

- 10 -

g) Investigação e Desenvolvimento (I&D):

- Novos produtos introduzidos pela empresa;

- Lista de patentes e outros registos, marcas, copyrights e contratos

subjacentes;

- Descrição da organização das actividades de I&D.

h) Gestão e política de pessoal:

- Organograma;

- Informações de todos os trabalhadores com e sem vínculo laboral,

nomeadamente função, antiguidade, idade, remuneração e formação;

- Currículos da equipa de gestão;

- Contratos de trabalho;

- Lista das condições aplicadas à generalidade dos contratos de trabalho

da empresa;

- Contratos de seguro de trabalho;

- Plano de seguro de saúde e acidentes de trabalho;

- Plano de complementos de reforma;

- Incentivos, stock options e golden parachuts 3;

- Problemas laborais;

- Custos com o pessoal;

3

Os golden parachuts, ou pára-quedas dourados são acordos especiais de compensação propostos pela

empresa aos administradores/ gestores de topo. O dourado da expressão é uma alusão à compensação

lucrativa que estes administradores/ gestores recebem no caso de término voluntário/ involuntário do seu

emprego.

- 11 -

i) Passivo:

- Análise da política de provisões nomeadamente para pensões, impostos,

processos judiciais em curso, entre outros;

- Análise dos contratos de empréstimos;

- Análise dos contratos de locação financeira;

- Análise das dívidas ao Estado;

- Declaração de inexistência de dívidas à Fazenda Pública e à Segurança

Social;

- Análise dos processos judiciais em curso.

j) Ambiente:

- Análise da legislação em vigor para o sector;

- Análise da situação ambiental da empresa;

- Análise das tendências futuras de regulamentação e impacte sobre a

empresa.

k) Qualidade:

- Normas de certificação aplicáveis;

- Manuais existentes;

- Processos de certificação.

- 12 -

3. TIPOLOGIAS

EMPRESAS:

DAS

ÓPTICAS

DE

AVALIAÇÃO

DE

3.1. Avaliação Patrimonial (Asset Based Approach)

3.2. Avaliação Comparativa com o Mercado (Market Approach)

3.3. Avaliação pelo Rendimento Actualizado

3.4. Avaliação pela Teoria das Opções Reais (Real Option Approach)

3.5. Avaliação Regulamentar

3.1. Avaliação Patrimonial (Asset Based Approach)

Consideração individual de activos e passivos da empresa, incluindo os não

contabilizados (off-balance sheet), aos quais se aplica um determinado

critério de valorimetria.

3.2 Avaliação Comparativa com o Mercado (Market Approach)

Consideração de empresas concorrentes que estejam cotadas no mercado ou

que tenham sido adquiridas, usando-se os preços de transacção como base

comparativa com a empresa ou negócio em avaliação. Neste método é de

destacar a dificuldade em encontrar empresas adequadas para efectuar a

comparação.

- 13 -

3.3 Avaliação pelo Rendimento Actualizado

O valor da empresa é função dos rendimentos futuros que esta proporciona

aos seus detentores, actualizados para o momento da avaliação. Como se

podem consubstanciar tais rendimentos?

• Dividendos – the stream of dividend approach – Cálculo do valor

pela

actualização

particularmente

dos

relevante

dividendos

para

futuros;

situações

de

avaliação

participações

minoritárias;

• Oportunidades de crescimento futuro – the current earnings

plus

future

investment

opportunities

–

Consideração

da

rendibilidade actual da empresa e das oportunidades de

investimento no futuro para cálculo do valor actual das

oportunidades de crescimento;

• Lucros – the stream of earnings approach – Aplicação de um

múltiplo aos resultados operacionais ou líquidos; Não tem em

consideração a necessidade de investimentos adicionais para a

manutenção do nível de resultados actual, não sendo, por isso, um

método aconselhado;

• Lucros supranormais – excess earnings approach – Estimação do

rendimento exigido pelos investidores, que em comparação com o

- 14 -

rendimento estimado resulta no valor gerado face ao capital

investido na empresa;

• Fluxos de Caixa – discounted cash flow approach – Estimação

dos fluxos de caixa previsionais e respectiva actualização ao custo

do capital;

3.4 Avaliação pela Teoria das Opções Reais (Real Option Approach)

Reconhecimento de que podem existir opções associadas à gestão de activos.

Trata-se de uma metodologia ainda numa fase embrionária com diversas

limitações que advêm das simplificações impostas pelos pressupostos

usados.

3.5 Avaliação Regulamentar

A avaliação é feita a partir dos parâmetros definidos na legislação.

- 15 -

PATRIMONIAL

RENDIMENTO

MERCADO

VALOR DE LIQUIDAÇÃO

DIVIDENDOS

PER

VALOR CONTABILISTICO

OPORTUNIDADES DE CRESCIMENTO

PBV

JUSTO VALOR

LUCROS SUPRANORMAIS

PS

CUSTO DE REPOSIÇÃO

FLUXOS DE CAIXA

OPÇÕES

BINOMIAL

BLACK-SCHOLES

SINERGIAS

REGULAMENTAR

VALOR

PODER NEGOCIAL

PREÇO

- 16 -

ESTRATÉGIA

4. MODELIZAÇÃO FINANCEIRA:

4.1. Óptica Patrimonial e ajustamentos das demonstrações financeiras

4.2. Óptica dos Fluxos de Caixa Descontados

4.3. Métodos de cálculo do Valor Residual

- 17 -

4.1. Óptica Patrimonial e ajustamentos das demonstrações financeiras

4.1.1. Questões-chave da auditoria financeira

- Capitalização indevida de despesas;

- Sobrevalorização do imobilizado e capital próprio decorrente de

reavaliações livres;

- Sobrevalorização de existências;

- Excesso de valor do saldo das contas de clientes;

- Não utilização do princípio da especialização do exercício;

- Circularização de saldos com Instituições Financeiras para verificação de

saldos devedores e credores;

- Verificação da contabilização e dos pagamentos ao Estado;

- Análise de eventuais valores e riscos off-balance sheet.

- 18 -

4.1.2. Ajustamento da demonstração de resultados

Fases do processo de ajustamento:

Fase 1 – Fazer acrescer aos custos operacionais os seguintes itens:

• Ajustar a remuneração do empresário e dos familiares a trabalhar

na empresa, incluindo salários, prémios e pagamentos baseados no

desempenho;

•

Ajustar as amortizações do exercício de forma a reflectir a vida

económica dos bens;

•

Ajustar no custo das vendas a variação das existências, por

conversão dos critérios de valorimetria usados, para preços

correntes;

•

Ajustar as rendas de imóveis e equipamentos que estejam a ser

utilizados pela empresa e que não sejam sua propriedade;

•

Incluir custos do exercício em que a empresa não tenha usado o

princípio da especialização dos exercícios;

•

Tomar em consideração as provisões para riscos de cobrança

duvidosa que não tenham sido registados no ano;

- 19 -

Fase 2 – Excluir de custos ou proveitos operacionais quaisquer itens que

devam ser considerados extraordinários e que se espera não venham a

ocorrer no futuro:

• Custos de greves, incêndios, falências de clientes e respectivas

provisões, etc., que tenham ocorrido no passado, mas não sejam

custos correntes;

• Custos de indemnizações resultantes de despedimentos em

consequência de reestruturações empresariais;

• Custos (ou proveitos) com processos judiciais extraordinários;

• Mais-valias e menos-valias de activos;

• Eliminar ganhos e perdas resultantes do fecho de alguma

actividade na empresa;

Fase 3 – Ajustar os resultados antes de impostos de todos os proveitos e

custos não operacionais e não recorrentes.

Fase 4 – Ajustar os resultados líquidos pelos impostos sobre lucros

recorrentes e normais.

- 20 -

4.1.3. Método do custo histórico ou do balanço ajustado

Tendo em conta que o valor contabilístico tem por base o custo histórico, tal

significa que não é relevante para efeito de avaliação.

O ajustamento do balanço pode ser conseguido através de vários métodos:

valor venal, valor de realização, valor a custo de substituição ou de

reposição, valor de liquidação, justo valor de mercado, etc.

O valor substancial é o valor que se apura através da soma dos valores

atribuídos aos diferentes valores patrimoniais, segundo um dos critérios

antes referidos. O valor substancial pode ser determinado na óptica da

empresa (valor substancial bruto) ou na óptica dos capitais próprios (valor

substancial líquido).

- 21 -

4.2. Óptica dos Fluxos de Caixa Actualizados

4.2.1. Modelo genérico – O VAL como método de avaliação

VAL = − I 0 +

n

∑

i =1

FC i

(1 + k i ) i

Para a avaliação de projectos de

investimento

I 0 – Investimento no período inicial

FCi – Fluxo de caixa no período i

k i – Custo do capital (exigência de rendibilidade) para o período i

i – N.º de períodos (anos)

Se VAL > 0, o projecto de investimento cria valor para o investidor.

Na perspectiva da avaliação de empresas trata-se de apurar o preço máximo que pode ser pa go

(V0) numa aquisição de modo a que tal investimento resulte num VAL positivo, ou seja:

n

FC i

i =1 (1 + ki )

V0 = ∑

E quando n tende para infinito tem de se acrescentar o valor da empresa após o periodo

de previsão explícita, pelo que:

T

FC i

VR T +1

+

(1 + k i ) T +1

i =1 (1 + k i )

V0 = ∑

T+1 – a partir do período T+1 considera-se que a evolução da empresa está em velocidade

cruzeiro;

VRT+1 – Valor residual no ano T+1;

- 22 -

4.2.2. Modelos de avaliação pelos Fluxos de Caixa Actualizados

4.2.2.1. Método dos Capitais Próprios

a) Apresentação

VCP

0

=

T

∑

i =1

O valor residual da empresa no ano

FCL i

VCRP T + 1

+

i

(1 + k e )

(1 + k e ) T +1

cruzeiro T é actualizado para o ano

VCP 0 – Valor dos capitais próprios

k e – Custo do capital próprio

VRCPT+1 – Valor residual da empresa no ano T+1

FCL – Fluxo de caixa livre ⇒ FCL = RL + A + P – Var NFM – I – R + E

Os fluxos de caixa livres podem ser apurados usando dois métodos: o directo e o indirecto; em

avaliação de empresas normalmente usa-se o método indirecto.

RL – Resultado Líquido

A – Amortizações do exercício

P – Provisões do exercício

Var NFM – Acréscimo das Necessidades de Fundo de Maneio

I – Investimento em activos fixos

R – Reembolsos de capital dos empréstimos obtidos

E – Empréstimos obtidos no exercício

- 23 -

b) Cálculo do valor residual – Um método possível:

Pressupostos:

δ constante

g constante

[FCL T +1 × (1 + g )]

VRCP T +1 =

(k e − g )

Com k e>g – progressão geométrica convergente

g – taxa de crescimento para os fluxos de caixa livres

VRCP T – Valor residual da empresa no ano T

FCL T – Fluxo de caixa livre no ano T

k e – Custo do capital próprio

T+1 – a partir do período T considera-se que a empresa está em velocidade cruzeiro

δ = Capital alheio / Total de capital investido = Rácio de endividamento da empresa

c) Taxa de crescimento sustentável no longo prazo (g*):

Esta taxa deve ter em conta a taxa de crescimento sustentável pela empresa, pelo que atenderá à

expectativa de rendibilidade do capital próprio no longo prazo (RCP), bem como à taxa de

distribuição de lucros nesse mesmo prazo (d).

g ∗ = RCP × (1 − d )

RCP=RL/CP, sendo RL o Resultado Líquido e CP o Capital Próprio

- 24 -

4.2.2.2. Método do Custo Médio

a) Apresentação

T

VE 0 = ∑

i =1

T

FCO i

(1 + k m )

i

+∑

i =1

FCNO i

(1 + k m )

i

+

VRE T

(1 + k m )T

FCO = RO x (1-t) + A +P – VarNFM – I

RO – Resultados Operacionais esperados

t – Taxa esperada de imposto sobre lucros

VE 0 – Valor da empresa

FCO – Fluxo de caixa operacional líquido de impostos sobre lucros

FCNO – Fluxo de caixa gerado pelos activos não afectos à exploração líquidos de impostos sobre

lucros e custos de alienação ⇒ Na avaliação de empresas, os impostos sobre os lucros calculamse sobre os resultados operacionais (pressupõe-se o financiamento por capitais próprios) e

deduzem-se todos os investimentos necessários para sustentar o crescimento.

k m – Custo médio do capital

Finalmente, para apurar o Valor do Capital Próprio (VCP0), abate-se ao Valor da Empresa (VE0 ) o

Valor da Dívida (VD0 ), sendo todos os valores reportados ao momento da avaliação.

VCP 0 = VE 0 − VD 0

- 25 -

b) Cálculo do Valor Residual

Para o cálculo do Valor Residual da empresa em funcionamento (VRE) pode utilizar-se qualquer

dos métodos já apontados. Na prática adopta-se frequentemente, o modelo de perpetuidade com

taxas de crescimento constantes:

VRE

T

g u – taxa de crescimento dos fluxos de caixa

operacionais, isto é, fluxos de caixa não

alavancados pela dívida

FCO T + 1

=

km − gu

c) Taxa de crescimento sustentável no longo prazo (g*):

Como foi já antes assinalado:

g e∗ = RCP × (1 − d

)⇔

g ∗e = RCI

CA

+

× ( RCI

CP

− k d ) × (1 − t ) × (1 − d

Pelo que, se CA = 0, a taxa de crescimento sustentável de uma empresa não endividada (g u * ) é

determinada apenas em função do rácio de rendibilidade dos capitais investidos e do rácio de

retenção:

g u∗ = RCI × (1 − t )× (1 − d ) =

RO × (1 − t )

× (1 − d

CI

)

g u * - taxa de crescimento

sustentável no longo prazo de

uma empresa não endividada

Esta taxa difere da usada no

método dos capitais próprios,

na medida em que se utilizam

os fluxos de caixa operacionais

não alavancados pela dívida

- 26 -

)

A relação entre os dois tipos de taxas de crescimento sustentável no longo prazo pode sintetizarse em:

CA

g ∗e = g u∗ × 1 +

CP

- 27 -