CARTA MENSAL

Junho de 2009

Por George Bezerra

Aniversário de 15 Anos do Plano Real, Avanços Mais Recentes da Economia

Brasileira e Perspectivas

Políticas econômicas heterodoxas e de forte centralismo econômico foram adotadas no Brasil desde meados da

década dos 60 e aprofundadas com a crise da década de 80. Os resultados de tais políticas foram crescentemente

desastrosos. Esta longa experiência de fracassos explica, em grande medida, porque as políticas cambial e monetária

foram se tornando mais ortodoxas a partir do Plano Real, que este mês completa 15 anos. Estas são lições ainda recentes

da nossa história econômica que jamais deveriam ser esquecidas.

O Plano Real foi muito bem concebido, produzindo, de início, importantes resultados, especialmente no campo da

inflação. Foi executada uma reforma monetária profunda, eliminou-se a maioria dos mecanismos de indexação, acabouse gradualmente com a criação descontrolada de moeda pelos bancos estaduais, melhorou-se a transparência das

contas públicas, etc. Infelizmente, ao longo do tempo algumas distorções graves foram minando a capacidade do Plano

de assegurar a retomada do crescimento sustentado, após a fase inicial tão bem sucedida de combate ao descontrole

inflacionário.

A ênfase no combate à inflação fez com que, entre 1994 e 1998, a taxa de câmbio e a taxa real de juros fossem usadas

de forma abusiva como instrumentos adicionais de combate ao aumento dos preços. Adicionalmente, o Plano Real, em

sua continuidade, falhou em um aspecto de importância decisiva: a política fiscal. Explicaremos um pouco melhor este

argumento.

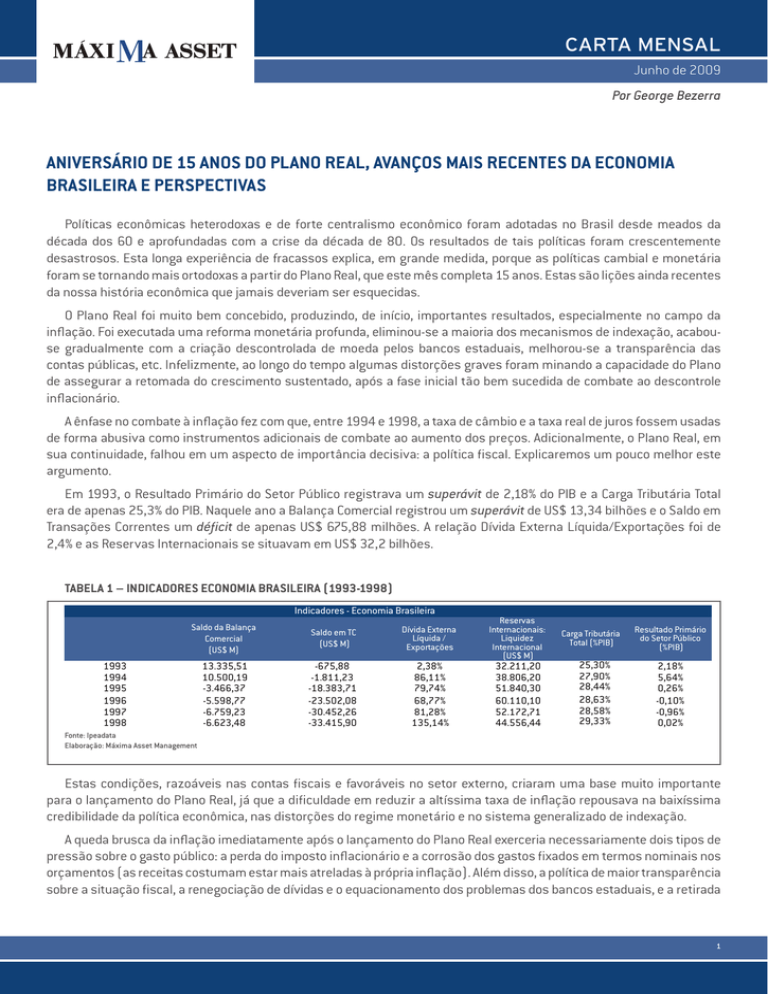

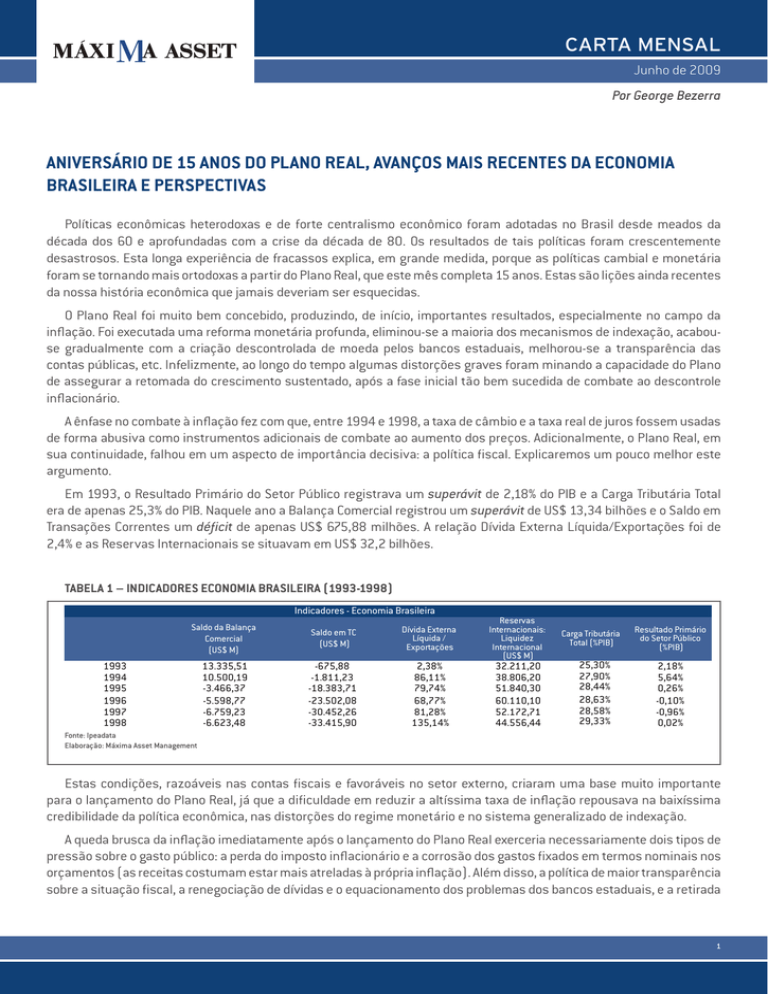

Em 1993, o Resultado Primário do Setor Público registrava um superávit de 2,18% do PIB e a Carga Tributária Total

era de apenas 25,3% do PIB. Naquele ano a Balança Comercial registrou um superávit de US$ 13,34 bilhões e o Saldo em

Transações Correntes um déficit de apenas US$ 675,88 milhões. A relação Dívida Externa Líquida/Exportações foi de

2,4% e as Reservas Internacionais se situavam em US$ 32,2 bilhões.

TABELA 1 – INDICADORES ECONOMIA BRASILEIRA (1993-1998)

Indicadores - Economia Brasileira

Saldo da Balança

Comercial

(US$ M)

Saldo em TC

(US$ M)

Dívida Externa

Líquida /

Exportações

13.335,51

10.500,19

-3.466,37

-5.598,77

-6.759,23

-6.623,48

-675,88

-1.811,23

-18.383,71

-23.502,08

-30.452,26

-33.415,90

2,38%

86,11%

79,74%

68,77%

81,28%

135,14%

1993

1994

1995

1996

1997

1998

Reservas

Internacionais:

Liquidez

Internacional

(US$ M)

32.211,20

38.806,20

51.840,30

60.110,10

52.172,71

44.556,44

Carga Tributária

Total (%PIB)

25,30%

27,90%

28,44%

28,63%

28,58%

29,33%

Resultado Primário

do Setor Público

(%PIB)

2,18%

5,64%

0,26%

-0,10%

-0,96%

0,02%

Fonte: Ipeadata

Elaboração: Máxima Asset Management

Estas condições, razoáveis nas contas fiscais e favoráveis no setor externo, criaram uma base muito importante

para o lançamento do Plano Real, já que a dificuldade em reduzir a altíssima taxa de inflação repousava na baixíssima

credibilidade da política econômica, nas distorções do regime monetário e no sistema generalizado de indexação.

A queda brusca da inflação imediatamente após o lançamento do Plano Real exerceria necessariamente dois tipos de

pressão sobre o gasto público: a perda do imposto inflacionário e a corrosão dos gastos fixados em termos nominais nos

orçamentos (as receitas costumam estar mais atreladas à própria inflação). Além disso, a política de maior transparência

sobre a situação fiscal, a renegociação de dívidas e o equacionamento dos problemas dos bancos estaduais, e a retirada

1

CARTA MENSAL

Junho de 2009

de vários outros “esqueletos” do fundo do armário explicaram, em certa medida, o aumento contínuo do gasto público e

da carga tributária verificados nos anos imediatamente seguintes ao lançamento do Plano, conforme se pode verificar

no Gráfico 1.

GRÁFICO 1 – CARGA TRIBUTÁRIA VERSUS NFSP (1994-1998)

29,50%

28,00%

29,00%

23,00%

18,00%

28,50%

13,00%

28,00%

8,00%

27,50%

3,00%

27,00%

-2,00%

1994

1995

1996

1997

1998

Carga Tributária Total (%PIB)

Necessidade de Financiamento do Setor Público (%PIB)

Fonte: IBGE – Sistema de Contas Nacionais. Referência 2000.

Elaboração: Máxima Asset Management

Dessa forma, com a instauração da âncora cambial a Balança de Mercadorias evoluiu de um superávit de mais de US$

13 bilhões para um déficit de US$ 6,6 milhões, entre 1993 e 1998. Em relação ao Balanço de Transações Correntes, o

mesmo elevou-se de um equilíbrio em 1993 para um déficit de mais de US$ 33,0 bilhões em 1998 (como percentagem

do PIB, o déficit em Transações Correntes chegou a aproximadamente 4% em 1998, contra quase zero em 1993).

Observa-se, portanto, que o principal objetivo do Plano Real foi atingido nos primeiros anos de sua instauração, uma

vez que o monstro da inflação descontrolada foi eliminado. Contudo, tal sucesso foi obtido com a troca de menos inflação

por uma rápida deterioração das contas externas, como pode ser observado no gráfico 2.

GRÁFICO 2 - Evolução do Déficit em Transações Correntes (US$ Bi)

$0

1993

1994

1995

1996

1997

1998

IPCA

1993

1994

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

($5)

($10)

($15)

($20)

($25)

($30)

($35)

($40)

2477,15%

916,46%

22,41%

9,56%

5,22%

1,66%

8,94%

5,97%

7,67%

12,53%

9,30%

7,60%

5,69%

3,14%

4,46%

5,90%

Fonte: IBGE, Sistema Nacional de Índices de Preços ao Consumidor e Banco Central do Brasil, Seção Balanço de Pagamentos.

Elaboração: Máxima Asset Management

www.maximaasset.com.br

[email protected]

Av. Atlântica 1130, 9º andar - Copacabana

Rio de Janeiro

RJ

22021-000

Tel: 55 21 3820-1777

Fax: 55 21 3820-1795 2

CARTA MENSAL

Junho de 2009

Como resultado desta política macroeconômica desbalanceada, após uma forte recuperação da atividade econômica

nos seis primeiros meses após o lançamento do Plano a economia começou a desacelerar. No triênio 1996-1998 o

crescimento médio anual foi de apenas 2%, tendo sido levemente negativo em 1998.

Em janeiro de 1999 o governo se viu obrigado a flexibilizar sua política cambial.

O efeito mais negativo da desvalorização cambial foi seu impacto imediato sobre o déficit público e a dívida, já que o

governo havia colocado no mercado uma grande quantidade de títulos públicos e derivativos indexados à taxa de câmbio.

Apenas como resultado da desvalorização cambial a relação Dívida/PIB teve um acréscimo imediato de aproximadamente

7 pontos percentuais. No total, do final de 1998 para o final de 1999 ela aumentou de 42% para 51%.

Foi também adotado o regime de metas de inflação com câmbio flexível.

Iniciou-se uma gradual recuperação dos resultados da Balança Comercial, que evoluiu de um déficit de US$ 6,6 bilhões

em 1998 para um superávit de US$ 13,2 bilhões em 2002. Ao longo desse mesmo período, o déficit em Transações

Correntes caiu de US$ 33,4 bilhões para US$ 7,6 bilhões. Por outro lado, a inflação dá um grande salto em 1999 e assume

trajetória ascendente, após uma pequena queda em 2000, chegando a alcançar a elevada taxa de 12,0% em 2002,

conforme indicado no Gráfico 3.

Milhares

GRÁFICO 3 - Evolução do Déficit em Transações Correntes versus Inflação

$0

($5)

($10)

($15)

($20)

($25)

($30)

($35)

($40)

14,00%

1998

1999

2000

2001

2002

12,00%

10,00%

8,00%

6,00%

4,00%

2,00%

Déficit em Transações Correntes

Inflação - IPCA

0,00%

Fonte: IBGE, Sistema Nacional de Índices de Preços ao Consumidor e Banco Central do Brasil, Seção Balanço de Pagamentos.

Elaboração: Máxima Asset Management

As conquistas mais importantes do Plano Real e dos dois mandatos de Fernando Henrique Cardoso foram a

reforma monetária, o controle do monstro da inflação, a desindexação generalizada da economia, a criação da Lei de

Responsabilidade Fiscal e o aumento da transparência da administração pública. Entretanto, o objetivo mais importante

de retomada do crescimento econômico sustentado não foi alcançado e a relação Dívida Pública/PIB e a carga tributária

aumentaram fortemente, deixando uma herança pesada para as futuras gerações e governos.

Porém, faz-se necessário reconhecer que o governo FHC enfrentou condições externas muito adversas entre 1994 e

2002. Algumas das crises ocorridas neste período que impuseram um ônus considerável à gestão da política econômica

e dificultaram o crescimento: março de 1995: crise do México; outubro de 1997: crise asiática; setembro de 1998:

moratória da Rússia; maio de 2000: estouro da bolha do Nasdaq; dezembro de 2001: crise e moratória da Argentina.

Avanços Mais Recentes

Além da contínua melhoria da produtividade do setor privado brasileiro, uma grande ajuda para a melhora da economia

passou a vir de fora. De 2003 a 2005 o crescimento médio da economia mundial foi de 4,4% ao ano, quase 1 ponto

3

CARTA MENSAL

Junho de 2009

percentual acima da média verificada no período 1994-2002. As taxas de juros internacionais se mantiveram no nível

mais baixo das últimas décadas e a liquidez manteve-se extremamente elevada.

A explosão da demanda por matérias primas, especialmente na China, elevou os preços das commodities a níveis

recordes. Isto favoreceu enormemente as exportações do Brasil e de vários países emergentes, permitindo um grande

crescimento das exportações e melhoria da Balança Comercial destes países. A combinação notavelmente virtuosa de

baixas taxas de juros e abundante liquidez no mundo, com a melhoria dos balanços de pagamentos em contas correntes

dos países emergentes, favoreceu o fluxo de investimentos e aplicações financeiras para estes países.

O Brasil, como grande exportador de commodities, e pelo tamanho e potencial da sua economia, beneficiou-se

sobremaneira deste ambiente externo em termos do seu Balanço de Pagamentos (e, conseqüentemente, condições de

endividamento externo).

Neste período, foi destacada a contribuição do aumento das exportações e do superávit comercial para a melhoria

dos indicadores da dívida pública total. Embora a relação Dívida Interna Líquida/PIB tenha aumentado de 41,2% em 2002

para 49,1% em 2005, a relação Dívida Externa Líquida/PIB sofreu a impressionante queda 14,3% para apenas 2,6% no

mesmo período. O resultado foi que a relação Dívida Líquida Total/PIB sofreu uma pequena queda de 55,5% em 2002 para

51,6% em 2005, após ter atingido 57,2% em 2003.

A partir de 2006 (notadamente no segundo semestre), a taxa de crescimento do PIB brasileiro começou a aumentar,

de modo que a média destas taxas no período 2006-2008 foi de 4,95%. Este maior crescimento da absorção doméstica,

combinado com a desvalorização da taxa de câmbio até meados de 2008, provocou uma redução dos superávits na

Balança Comercial de US$ 46,45 bilhões em 2006 para US$ 24,76 bilhões em 2008, enquanto o Saldo em Transações

Correntes evoluiu de um superávit de US$ 13,64 bilhões em 2006 para um déficit de US$ 28,30 bilhões em 2008.

A demanda doméstica passou a crescer a taxas significativamente maiores do que a da oferta doméstica, mas este

excesso de demanda era parcialmente suprido pelo aumento das importações líquidas, o que continha as pressões

sobre a inflação. Dessa forma, assim como se verificou nos primeiros anos do Plano Real, de 2006 a 2008 as condições

extremamente favoráveis do Balanço de Pagamentos vinham ajudando no controle da inflação. Além disso, tais condições

foram essenciais para que a Dívida Externa Líquida pública se tornasse negativa em 2006, e as reservas internacionais

atingissem o patamar recorde de US$ 208 bilhões ao final de 2008.

Impactos da Atual Crise Mundial

O impacto negativo mais forte da atual crise externa sobre o crescimento da economia brasileira se deu a partir de

setembro de 2008. De fato, a produção industrial cresceu 6,4% no período janeiro-setembro de 2008, e estava acelerando

na margem. Porém de setembro em diante, tal tendência foi fortemente invertida. No último trimestre de 2008 registrouse uma queda de 9,4%, se comparado com o período imediatamente anterior Em relação aos dados de janeiro de 2009,

o setor industrial recuou 17,2% em comparação com o mesmo período do ano anterior, representando a maior retração

dessa série desde 1991. Mesmo assim, a forte desvalorização do real ocorrida no final de 2008 contribuiu para uma

significativa queda adicional da relação Dívida/PIB neste ano, quando comparada à posição observada no final de 2007

(já que a parcela da dívida líquida indexada ao câmbio era credora).

A forma como a economia brasileira tem se comportado diante da crise, até o momento, tem sido, sob certos aspectos,

muito positiva. A taxa de câmbio do real para o dólar, após registrar uma forte desvalorização no final do ano passado,

já retornou a níveis pouco superiores ao período pré-crise. A perda de reservas internacionais durante o auge da crise

também foi bem menor que o esperado e recentemente o banco central já se tornou, novamente, comprador líquido da

moeda estrangeira, voltando a recompor as reservas (é bem possível que o nível das reservas internacionais no final de

4

CARTA MENSAL

Junho de 2009

2009 venha a estar acima do observado no final de 2008). As taxas de juros estão em queda acentuada e a inflação sob

controle, com as expectativas bem comportadas em relação às metas. A atividade econômica já está em recuperação e

a queda do PIB em 2009, se acontecer, será de pequena monta.

Este notável desempenho da economia e da atuação do banco central diante da crise, até agora, melhorou ainda mais

a posição relativa do Brasil no cenário mundial, para os investidores internacionais.

Plano Real: uma obra inacabada e ainda sob risco de retrocessos.

Se avaliado apenas tendo-se em mente o objetivo de acabar com o descontrole da inflação que existia há décadas,

o Plano Real deve ser considerado um grande sucesso (o que não significa que a inflação deixou de ser, para sempre,

um risco para a economia brasileira). Se avaliado sob uma ótica mais ampla, que considere a eliminação dos principais

entraves que impedem a economia brasileira de crescer a taxas satisfatórias, no longo prazo, ainda seria, 15 anos após

o seu lançamento, uma obra inacabada. E ainda mais grave, parece-nos que começa a se elevar o risco de que a política

econômica em vigor possa vir a criar dificuldades crescentes para esta trajetória de crescimento sustentado.

Foram paralisadas as reformas estruturais, mantendo e agravando enormes distorções na área tributária e na

previdência pública (o sistema tributário brasileiro é um dos mais complicados e ineficientes do mundo). A carga

tributária em relação ao PIB era de 27,90% em 1994. Ao longo dos quinze anos seguintes esta carga tem subido de forma

praticamente contínua, tendo atingido quase 36% em 2008. Diante da crise externa, a combinação de queda de receitas

com aumentos de despesas vai piorar ainda mais estes indicadores. O governo anunciou uma redução do superávit

primário para 2009, mas ao mesmo tempo se comprometendo com nova elevação já em 2010. Há fortes indícios de

queda deste superávit poderá ser ainda maior em 2009 e que não haja a recuperação anunciada para 2010. É quase

certo que a carga tributária continuará subindo em 2009 e em 2010.

Até agora esta deterioração dos indicadores fiscais diante da crise externa – apesar da forte queda da taxa de juros

- tem sido bem aceita pela maioria dos analistas, sob o argumento de que ela está ocorrendo no mundo inteiro. Mas as

distorções da experiência brasileira e seus impactos negativos sobre o desempenho futuro da economia podem estar

sendo sub-estimados. De fato, os aumentos das despesas públicas têm sido de caráter permanente, o que descaracteriza

a natureza dessa política fiscal como “anti-cíclica”.

O Plano Real foi um enorme sucesso no campo da inflação, depois do fracasso de inúmeros “planos de estabilização”,

durante décadas. Infelizmente, não obstante a conquista de outros avanços importantes, 15 anos depois a política

econômica continua cometendo erros graves e se omitindo em questões de crucial importância para viabilizar o

desenvolvimento econômico sustentado.

5

www.maximaasset.com.br

[email protected]

Av. Atlântica 1130, 9º andar - Copacabana

Rio de Janeiro

RJ

22021-000

Tel: 55 21 3820-1777

Fundos de Investimento não contam com garantia do administrador do fundo, do gestor da carteira, de qualquer mecanismo de seguro ou, ainda, do Fundo Garantidor de Crédito - FGC. - A rentabilidade no passado não representa garantia de rentabilidade futura. - É recomendada a leitura cuidadosa

do prospecto e regulamento do fundo de investimento pelo investidor ao aplicar seus recursos. - Não há garantia de que este fundo terá o tratamento tributário para fundos de longo prazo. - Os investidores devem estar preparados para aceitar os riscos inerentes aos diversos mercados em que os

fundos atuam e, consequentemente, possíveis variações no patrimônio investido.

Fax: 55 21 3820-1795