UNIVERSIDADE DO EXTREMO SUL CATARINENSE - UNESC

CURSO DE PÓS-GRADUAÇÃO ESPECIALIZAÇÃO MBA EM GERÊNCIA

FINANCEIRA

RONALD JOSÉ GOMES

A INFLUÊNCIA DO GRAU DE INVESTIMENTO NA

ESTRATÉGIA DE INVESTIMENTOS.

CRICIÚMA, MAIO DE 2009

RONALD JOSÉ GOMES

A INFLUÊNCIA DO GRAU DE INVESTIMENO NAS DECISÕES

DE INVESTIMENTO DAS PESSOAS.

Monografia apresentada à Diretoria de PósGraduação da Universidade do Extremo Sul

Catarinense – UNESC para obtenção do título

de Especialista em Gerência Financeira.

Orientador: Prof. Alexandre M. Gava

CRICIÚMA, MAIO de 2009

LISTA DE ILUSTRAÇÕES

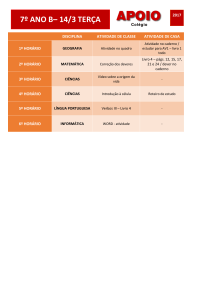

Figura 01 – Classificação de rating das agências.............................................. 14

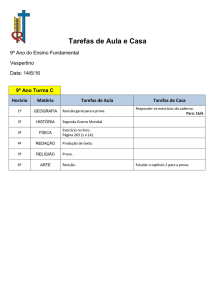

Figura 02 – Queda da produção industrial no mundo........................................ 25

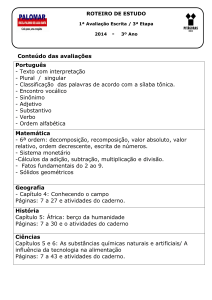

Figura 03 – Comparação de solvência entre bancos brasileiros e mundiais.. 29

LISTA DE TABELAS

Tabela 01 - Índices de inflação em 1994.............................................................. 06

Tabela 02 - Índices de inflação anuais a partir de 1990 ..................................... 06

Tabela 03 – Previsões para 2009 ......................................................................... 28

Tabela 04 – Elevação das taxas de juros praticadas pelo BNDES em função

da crise financeira mundial................................................................ 33

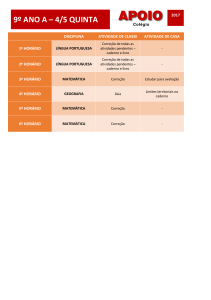

Tabela 05 – Projeções para 2009 e 2010 ............................................................. 40

SUMÁRIO

1 INTRODUÇÃO ....................................................................................................... 06

1.1 Justificativa ........................................................................................................ 06

2 INVESTIMENTOS .................................................................................................. 09

2.1 Sistema Financeiro Nacional ........................................................................... 09

2.2 Renda Fixa ......................................................................................................... 10

2.3 Renda Variável .................................................................................................. 11

2.4 Fundos de Investimentos ................................................................................. 12

2.5 Imóveis ............................................................................................................... 12

3 O GRAU DE INVESTIMENTO ............................................................................... 14

3.1 Impacto do Grau de Investimento nas Empresas .......................................... 15

3.2 Conseqüências do Grau de Investimento no Mercado Financeiro .............. 16

3.3 Grau de Investimento e os Investimentos Individuais .................................. 18

4 A CRISE FINANCEIRA MUNDIAL ........................................................................ 20

4.1 Reflexos da Crise no Mundo ............................................................................ 23

4.2 O Brasil e a Crise .............................................................................................. 28

5 PERSPECTIVAS PARA 2009 ............................................................................... 38

5.1 Perspectivas Mundiais ..................................................................................... 38

5.2 Perspectivas para o Brasil ............................................................................... 40

5.3 A Retomada do Crescimento ........................................................................... 41

6 CONCLUSÃO ........................................................................................................ 43

REFERÊNCIAS ......................................................................................................... 45

RESUMO

Risco e retorno são variáveis que todo investidor leva em conta na hora

de tomar decisões sobre investimentos. A partir da obtenção do grau de

investimento, conferido pelas agências de rating Stanard & Poors e Fitch, o item

segurança passou a fazer parte do arcabouço oferecido pelo Brasil para os

investidores nacionais e internacionais. Tal segurança deriva dos bons fundamentos

apresentados pela economia brasileira como estabilização da moeda, pequeno nível

de intervenção governamental, autonomia do Banco Central brasileiro e condução

da política econômica com responsabilidade, permitindo assim, que os investidores

não se exponham a riscos conjunturais ao alocar seus recursos no mercado

financeiro brasileiro.

Porém, tal grau, como poderá ser visto neste trabalho, não evitou que a

crise financeira mundial iniciada em setembro de 2008 afetasse o Brasil de maneira

significativa, ainda que os fundamentos econômicos brasileiros alçassem o país a

uma condição diferenciada perante o restante do mundo, sugerindo que, além e

sofrer menos que outros países, será um dos primeiros a sair dela.

Este trabalho tem como escopo o grau de investimento, a crise e o

mercado financeiro brasileiro, buscando orientar o investidor, principalmente o

individual como usar seus recursos perante estas três variáveis.

Palavras-Chave: Investimentos. Grau de Investimento. Crise Financeira Mundial.

6

1 INTRODUÇÃO

1.1 Justificativa.

A partir de 1994 com o fim da ciranda financeira, através do Plano Real, o

Brasil pôde, finalmente, resolver o problema inflacionário e alçando-o a níveis

aceitáveis. Assim ficaram os principais índices de inflação daquele ano em diante:

Tabela 1 – Índices de inflação em 1994

Período

IGP-M(%)

IPCA(%) INPC (%)

Jan-1994

39,07

41,31

41,32

Fev-1994

40,78

40,27

40,57

Mar-1994

45,71

42,75

43,08

Abr-1994

40,91

42,68

42,86

Mai-1994

42,58

44,03

42,73

Jun-1994

45,21

47,43

48,24

Jul-1994

40,00

6,84

7,75

Ago-1994

7,56

1,86

1,85

Set-1994

1,75

1,53

1,40

Out-1994

1,82

2,62

2,82

Nov-1994

2,85

2,81

2,96

Dez-1994

0,84

1,71

1,70

INCC(%)

32,99

45,93

39,14

55,7

45,6

45,6

44,74

10,26

0,14

0,38

1,32

2,36

IPC-FIPE(%)

42,67

41,98

43,47

45,57

43,77

49,1

32,45

2,6

1,46

2,65

3,11

1,11

Fonte: Ipeadata

Tabela 2 – Índices de inflação anuais a partir de 1990

IPCA(%)

INPC (%)

INCC(%)

Período

IGP-M(%)

1990

1.699,87

1.620,97

1585,18

1.095,42

1991

458,38

472,70

475,10

486,30

1992

1.174,67

1.119,10

1.149,06

1.194,59

1993

2.567,34

2.477,15

2.489,11

2.763,41

1994

1.246,62

916,46

929,32

1.029,77

1995

15,24

22,41

21,98

31,48

1996

9,19

9,56

9,12

9,56

1997

7,74

5,22

4,34

6,81

1998

1,79

1,66

2,49

2,76

1999

20,1

8,94

8,43

9,2

2000

9,95

5,97

5,27

7,66

2001

10,37

7,67

9,44

8,85

2002

25,3

12,53

14,74

12,87

2003

8,69

9,3

10,38

14,42

2004

12,42

7,6

6,13

11,04

2005

1,2

5,69

5,05

6,83

2006

3,85

3,14

2,81

5,04

2007

15,24

22,41

21,98

6,15

2008

9,19

9,56

9,12

11,86

Fonte: Ipeadata

IPC-FIPE(%)

1.639,0759

458,6060

1.129,4466

2.490,9908

941,2507

23,1663

10,0348

4,8257

-1,7953

8,63

4,3841

7,1335

9,9005

8,1793

6,5644

4,5254

2,5478

4,3821

6,1632

7

A partir de então, com a economia estabilizada, as pessoas puderam

planejar seus investimentos e objetivar ganhos reais, uma vez que o risco de seus

rendimentos deteriorarem no curto prazo passou a ser mínimo. Os mercados

financeiro e de capitais, por sua vez, experimentaram uma evolução sem

precedentes, abrindo um leque diversificado de opções para as pessoas poderem

investir suas economias. Desde então se tem observado um interesse crescente por

novas alternativas de investimentos até então desconhecidas do público em geral,

que, grosso modo, apenas conhecia a Caderneta de Poupança como produto de

investimento no mercado financeiro. A partir de 2002, o mercado financeiro através

dos bancos passa a oferecer investimentos mais atrativos como CDB, fundos de

investimentos atrelados a títulos do governo, fundos cambiais e também fundos

atrelados à renda variável (bolsa de valores).

Mesmo assim o Brasil sempre foi considerado pelos grandes investidores

internacionais, como, por exemplo, os fundos de pensão, um país de alto risco para

investimento, limitando o fluxo de capitais estrangeiro, cerceando o crescimento

econômico. Apesar disso, a economia nacional, a partir de 2003 passa a mostrar

solidez, não estando mais tão à mercê das turbulências do mercado internacional1.

Isso fez com que o investidor doméstico procurasse no mercado

financeiro e de capitais opções mais rentáveis de investimento de sua poupança,

passando a ter uma participação mais efetiva no cenário econômico nacional.

Com a obtenção do Grau de Investimento, também conhecido como

Investment Grade, conferido pelas agências classificadoras de risco internacionais

(Standart and Poor´s e Fitch), grandes investidores internacionais, que nunca antes

cogitavam a possibilidade de investir no Brasil, passam a considerar esta

possibilidade em suas estratégias de investimento, abrindo a possibilidade de

investir nas empresas brasileiras, fomentando o desenvolvimento e o crescimento da

economia.

Neste contexto o investidor brasileiro tem a possibilidade de aproveitar

este momento de crescimento econômico e buscar estratégias de investimento

alinhadas com este patamar de qualidade. Este trabalho pretende verificar de que

forma esta mudança pode beneficiar os investidores nacionais, observando as

tendências a curto, médio e longo prazos, no sentido em mostrar os impactos nos

1

LAHÓS, André. Brasil recebe grau de investimento

www.portalexame.abril.com.br, acesso em 17 mai. 2008.

da

S&P.

Disponível

em

8

mercados financeiros e de capitais, e as principais ajustes nas suas estratégias de

investimento. Por fim este trabalho considera principalmente o escopo da crise

mundial iniciada nos Estados unidos em setembro de 2008, também chamada de

“Crise do Subprime” ou “Crise das hipotecas americanas” e seus desdobramentos

na economia mundial e brasileira, verificando seus efeitos no grau de investimento

concedido ao Brasil.

9

2 INVESTIMENTOS

As pessoas investem seu dinheiro com dois objetivos básicos: aumento e

proteção do seu patrimônio financeiro ou para a aquisição de bens de maior valor.

Segundo Silva Neto (2003, p. 15), “Poupamos por diversos motivos: para criar uma

proteção natural contra períodos difíceis ... para adquirir um bem ou até uma

viagem,

ou

ainda

para

ter

recursos

para

desfrutar

a

aposentadoria.”.

Necessariamente, as pessoas investem no intuito de aumentar o valor do dinheiro

acumulado. Para Cerbasi (2008, p. 30) “É preciso ter em mente que investir é

multiplicar e não somar. Investir pressupõe o acúmulo de lucros que você obtém

para que, com um patrimônio cada vez maior, você lucre mais.”, que evidencia uma

diferença crucial entre poupar e investir. Segundo essa premissa, acumular dinheiro

é poupar e investir é aumentar o patrimônio usando a dinâmica financeira. Ainda

segundo Cerbasi (2008, p. 31 e 32), “Investir, em essência, é estar com seu dinheiro

onde está o dinheiro dos que estão ganhando. Comprar barato e vender caro,

sempre. Não é o mesmo que simplesmente aplicar o dinheiro”. O investimento,

portanto, será tratado neste trabalho como sendo o acúmulo de dinheiro ou, quando

se tratar de períodos de crise, como por exemplo, a crise do mercado financeiro

internacional ocorrida a partir de Setembro de 2008 com a crise hipotecária

americana2, determinando o escopo dos objetivos de investimento deste trabalho.

2.1 O Sistema Financeiro Nacional

A estrutura do sistema financeiro brasileiro compõe-se de várias

instituições que interagem entre si visando fomentar e regulamentar os

investimentos feitos por instituições e pessoas físicas, disponibilizando vários

instrumentos para esses investimentos, podendo ser considerado um consistente e

seguro.

2

COMO... Folha de São Paulo, São Paulo, 30 set. 2008. caderno Dinheiro, p. B1.

10

O Sistema Financeiro Nacional, considerando-se o elevado número de

empresas e pessoas que o formam, incluindo-se os agentes autônomos, os

corretores e outros profissionais liberais, funciona de uma forma

coordenada, uma vez que toda documentação envolvida (seja a de ordem

financeira, a de pessoal ou administrativa) no dia a dia, obedecem a um

critério padronizado e único. Não há possibilidade de uso indevido ou não

uniforme por parte do sistema (AZEVEDO, 1995, p.12).

Além de bem regulamentar atividade de circulação de recursos de

poupadores para tomadores, o mercado financeiro brasileiro possui uma estrutura

madura e eficiente disponível para investimento, inclusive para pessoa física.

Segundo Silva Neto (2003, p.42),

O mercado financeiro existe apenas em função dos poupadores e deve

sempre buscar defender seus interesses. Além disso, outra função dele é

possibilitar que os recursos de quem poupa cheguem até as mãos daqueles

que desejam investir, de forma rápida, eficiente e a baixos custos.

Para isso, o Sistema financeiro nacional disponibiliza vários instrumentos

de investimentos, sendo os mais importantes os seguintes:

2.2 Renda Fixa

Instrumentos de renda fixa são investimentos em títulos de dívida do

governo ou empresas, incluindo os bancos. Chama-se renda fixa por possuir

rendimento pré-estabelecido ou que tem um escopo de variação pequeno,

facilitando sua previsibilidade. Segundo Luquet (2000, p. 35), “[Renda Fixa] É um

tipo de investimento em títulos emitidos pelo governo ou por uma empresa, com

direito a recebimento de juros”. São, portanto, títulos de dívida que servem para que

estas empresas captem recursos junto aos investidores.

As aplicações em renda fixa podem ser organizadas de acordo com seus

emissores. Existem basicamente três grupos de emissores de títulos de

renda fixa: Governo (LTNs, NTNs, etc.), bancos (CDBs, RDBs, letras

hipotecárias, letras cambiais) e empresas (debêntures, commercial papers)

(MIRANDA, 2007. p. 1).

São títulos facilmente acessíveis para investidores institucionais e individuais, que

tem nos bancos e nas corretoras de valores seus principais meios de acesso.

11

2.3 Renda Variável

Renda variável, como o próprio nome diz, são investimentos cuja

rentabilidade é indeterminada, podendo inclusive ser negativa. Para Cerbasi (2008,

p. 166), “O nome renda variável vem justamente da incerteza em relação aos

ganhos futuros, decorrentes da incerteza – ou risco – em relação ao futuro desse

tipo de investimento”. A variação deste tipo de investimento advém do fato de estar

atrelado ao fluxo de caixa de alguma empresa, motivo pelo qual apresenta uma

variação

nos

resultados.

O

mercado

de

renda

variável

é

representado

principalmente pelo mercado de ações e seus derivados.

Quando se compra uma ação, principal produto do mercado de renda

variável, está comprando um fluxo de caixa incerto, que pode ser os

dividendos, que são os lucros distribuídos pelas empresas, e/ou o ganho de

capital, no caso de valorização da ação. Os mercados organizados, como

as bolsas de valores, são o elo entre os investidores e os emissores de

papéis de renda variável. (LUQUET, 2000. p. 35).

O mercado de renda variável apresenta um risco maior, portanto, que o

mercado de renda fixa, pelo alto grau de incerteza dos seus retornos, e por isso

mesmo, também traz em si a oportunidade de maiores ganhos. Assim esclarece

Silva Neto (2003, p. 30) “os investimentos em renda variável apresentam maior risco

e, portanto, maiores retornos. Eles são muito vulneráveis às condições políticoeconômicas do país e do mundo, além de estarem diretamente relacionadas às

condições da empresa”. O risco deste tipo de investimento está, portanto, nas

condições

de

mercado

e

seus

fatores

influenciadores,

como

políticas

governamentais, crises econômicas e oscilações de mercados, sendo um dos

principais fatores de oscilação da renda variável o nível de investimento externo no

mercado acionário do país.

Os estrangeiros são a categoria de maior peso na bolsa, ao responder por

cerca de 35% do total de operações realizadas no pregão. A segunda

categoria que mais negocia são os investidores institucionais (como os

fundos de pensão), que respondem por 27,9% do total e a terceira é a

pessoa física, com 25,6%. (FUGA DE CAPITAL..., 2008, p. B7).

A renda variável e, portanto, um investimento que possui na oscilação, em

função dos motivos já expostos, seu risco de perda e sua oportunidade de maiores

ganhos em relação á renda fixa.

12

2.4 Fundos de investimentos

Os fundos de investimento são opções de investimento onde os

investidores confiam a terceiros, normalmente profissionais do mercado, seus

recursos para investir. Um fundo pode ter vários investidores, onde cada um possui

cotas deste fundo proporcional ao montante investido. Para Cerbasi (2008, p. 207),

os fundos “funcionam como uma espécie de condomínio, em que os proprietários –

chamados de cotistas – que adquirem cotas deste condomínio confiam ao gestor as

decisões sobre o que comprar, quando comprar e quando vender”. Os fundos

possuem CNPJ e regulamento próprio que especifica qual tipo de aplicação – títulos

de renda fixo e/ou variável – será seu foco, especificando o percentual de renda fixa

e variável quando for os dois casos.

No Brasil, a regulamentação de fundos de investimento é bem

desenvolvida e interessante. O fundo é quase como se fosse uma empresa

independente, em que seus donos são os cotistas. Esta empresa possui

CNPJ específico e, como qualquer outra, faz sua contabilidade, paga

impostos e possui um estatuto. (SILVA NETO, 2003, p. 102)

Os fundos são considerados uma opção bastante popular e segura, por

abarcarem todos os tipos de investidores (individuais, institucionais e grandes

fundos de pensão), pois possui uma variada gama de tipos e propósitos. Para

Luquet (2000, p. 92), “São populares porque permitem que investidores com poucos

recursos tenham acesso a uma carteira diversificada de ações, CDBs ou qualquer

outro ativo”. Os fundos, normalmente disponibilizados ao público pelas instituições

financeiras, como bancos e corretoras, são muito utilizados para quem não tem

tempo disponível para acompanhar o mercado financeiro.

2.5 Imóveis

Os imóveis são um instrumento de investimento bastante utilizado no

Brasil, cuja rentabilidade se dá através da locação (aluguel) e da própria valorização

deste. Cerbasi (2008, p. 239), assim esclarece as possíveis rentabilidade dos

imóveis: “Há quem compre bens imóveis como casa, terrenos e edifícios contando

com sua valorização ao longo do tempo, e há quem compre um apartamento ou sala

comercial com o objetivo de obter um renda mensal de aluguel”. Os imóveis podem

13

ser considerados da classe de renda variável, principalmente em função dos riscos e

da incerteza da valorização e possibilidade de locação.

Os imóveis sãos bons investimentos quando temos grande crescimento na

cidade ou região em que investimos. Entretanto, existem vários custos

ligados a um imóvel que devem ser considerados, incluindo a possibilidade

do inquilino sair do imóvel e termos de pagar todos os custos. (SILVA

NETO, 2003, p. 58).

Os riscos a que se refere o autor são o condomínio, manutenção e

impostos, evidenciando os riscos inerentes a este tipo de investimento, sem contar

casos de desvalorização imobiliária fazendo cair os preços dos imóveis.

14

3 O GRAU DE INVESTIMENTO

Quando um país recebe o certificado de grau de investimento, significa

que foi considerado um local seguro para investir, devido a vários fatores

econômicos. Gouveia (2008, p 1) assim elucida:

As agências de risco como Fitch, Standard & Poors e a Moodys, por

exemplo, (que funcionam como uma referência no mercado de

investimentos) colocam uma classificação para cada país, como se fosse

uma nota de grau de investimento. Essas notas são faixas atribuídas aos

países que de acordo com relações de dívida, PIB, fatores econômicos e

macroeconômicos. (EXPOMONEY, 2008, p 1)

As agências classificadoras do risco de cada país atribuem uma

classificação baseada em escalas, ainda que não seja padrão, mas seguem uma

mesma linha classificatória. A tabela abaixo demonstra a escala de notas e os níveis

classificatórios adotados pelas agências citadas.

Figura 01 – Classificação de rating das Aências Fonte: Gazeta Mercantil 1,2 e 3 de maio de 2008.

No final de maio de 2008, foi anunciado a elevação da classificação do

Brasil, tendo seu conceito elevado na classificação da agência Standard & Poor’s,

assim esclarecido por Monteiro (2008): “O Brasil tem agora o selo de investimento

não-especulativo dado por uma grande agência de classificação de risco

15

internacional” . Esta elevação da nota, de BB+ para BBB-, proporcionou ao Brasil a

saída do nível de Grau Especulativo para o nível de Grau de Investimento.

Ao subir a nota de crédito externo de longo prazo do Brasil de “BB+” para

“BBB-“, o primeiro degrau do investimento não-espculativo, a Standard &

Poor’s dá o seu aval de que o país tem vontade política e condições

econômicas de honrar seus compromissos financeiros com os credores

internacionais (LUCHESI, 2008, p C2)

O Grau de Investimento tende a beneficiar a economia do país como um

todo, ainda que de uma forma não uniforme, mas vários são os efeitos benéficos

desta classificação, afetando a economia nacional em termos estruturais e lançando

o país num contexto econômico mais favorável.

Maior fluxo de investimentos externo direto e de portfólio ao país. Queda no

custo de captação de recursos no mercado internacional para empresas,

bancos e governo brasileiros. Valorização da moeda, o que ajuda a

controlar a inflação e propicia uma política monetária menos apertada e de

crescimento. Esses são os principais impactos iniciais da obtenção do Grau

de Investimento sobre a economia de países emergentes. (LUCHESI, 2008,

p. C2)

Assim o país alça um patamar mais qualificado em relação aos

investidores internacionais passando a ser considerado como um local seguro para

investimentos e cujo risco passa a ser considerado baixo para estes investidores, o

que beneficia toda conjuntura do país, beneficiando empresas, governo e

investidores, sejam institucionais ou individuais.

3.1 O impacto do Grau de Investimento nas empresas

Especificamente para as empresas, a obtenção do Grau de Investimento

pelo Brasil, também é uma boa notícia, pois tendem a se beneficiar em vários

sentidos, desde a produção, competição local e internacional e até em sua estrutura

de financiamento.

Com a obtenção do Grau de Investimento, deverá haver um aumento

progressivo nos investimentos estrangeiros, tanto no mercado financeiro

como no sistema produtivo (fábricas, máquinas, estrutura). Eles deverão

contribuir para um aumento na capacidade de produção do país, hoje em

seu limite, e para permitir que a demanda continue a aumentar sem causar

pressões inflacionárias. Ao mesmo tempo, o custo de captação de verbas

de grandes empresas brasileiras no exterior deverá cair, o que aumenta sua

capacidade de competir globalmente. (FUCS, 2008, p. 72)

16

Esta melhora no quadro econômico e financeiro da percepção

internacional do Brasil tende a elevar a qualidade dos negócios assim corroborada

por Ragazzi et al. (2008, p. C1): “A expectativa de executivos e investidores é uma

melhora geral no ambiente de negócios, com redução no preço dos financiamentos,

aceleração no ritmo de fusões, aquisições e ofertas públicas”.

Evidentemente que as empresas, embora todas sejam beneficiadas de

algum modo, não sentirão este benefício todas da mesma forma, ou seja, as

vantagens não se darão equitativamente para todas as empresas. Algumas sentirão

os efeitos do grau de investimento de uma forma mais imediata, outras aproveitarão

no médio e longo prazo, e, ainda assim haverá dependência da conjuntura

econômica brasileira para se avaliar os impactos desta classificação. Alguns setores

como a construção civil, financeiro (bancos) e consumo tendem a se beneficiar no

curto prazo, outras sentirão o benefício de forma imediata, pois segundo Ragazzi et

al. (2008, p. C1), “as maiores empresas do setor imobiliário estão entre as principais

beneficiadas porque poderão contar com financiamento de longo prazo. Estes

recursos também estarão disponíveis para os bancos, impulsionando as operações

de crédito”.

As empresas que têm seu foco na exportação poderão vir a ter problemas

oriundos do grau de investimento, pois a tendência a entrar mais capital externo no

país pode trazer uma maior apreciação do real. Junior (apud Ragazzi et al), assim

esclarece: “Com a entrada de mais dinheiro no país após o Grau de Investimento, o

real pode se valorizar ainda mais diante do dólar prejudicando as receitas em moeda

estrangeira destas companhias”. Portanto, fica claro que o impacto do Grau de

Investimento tem acontecido de forma diferente nos diversos setores da economia

brasileira.

3.2 Conseqüências do Grau de Investimento no Mercado Financeiro.

Um dos impactos mais importantes do grau de investimento em todo

mercado financeiro é que grandes investidores internacionais passarão a incluir o

mercado brasileiro em suas opções de investimento. Os investidores, principalmente

os institucionais (fundos de pensão e grandes gestores de fundos de aplicação)

utilizam esta classificação como parâmetro balizador em suas decisões de

investimentos. Para Lahóz (2008), “A nova avaliação é importante por seu impacto

17

potencial nos investimentos estrangeiros no Brasil. A classificação de risco é uma

ferramenta usada pelos investidores na hora de decidir onde irão aplicar o dinheiro”.

O mercado de renda fixa deverá ser beneficiado principalmente através do

investimento estrangeiro dos grandes fundos internacionais, aumentando a

atratividade deste tipo de investimento.

A área de renda fixa também deve ser favorecida com a chegada de mais

recursos, já que, diante da redução dos juros básicos da economia

americana, fundos de hedge e de pensão devem olhar para os papéis do

País com mais atenção. (suplemento especial gazeta mercantil p E1)

Outro mercado que será favorecido com o Grau de Investimento é o

mercado de crédito, pois com o aumento da entrada do capital externo, pelo simples

fato de haver mais recursos disponíveis, acaba por baratear o custo deste capital.

O acesso ao mercado de capitais externo também deverá melhorar de

imediato para as empresas...mas as que desejarem pegar empréstimo em

moeda local aproveitarão o novo ambiente, pois os bancos repassarão aos

contratos as taxas mais baixas obtidas nas captações fora do país.

(RAGAZZI, 2008, p. C1)

O mercado de crédito, entretanto, deverá sentir este impacto não

imediatamente, mas a médio prazo, pois segundo Teixeira apud Ragazzi et. Al.

(2008), “Os custos de financiamento e captação das empresas domésticas tendem a

diminuir no médio prazo”.

Um outro desdobramento no mercado de crédito refere-se aos bancos

internacionais, que exigirão menos dos bancos brasileiros, sobrando mais para o

investimento no Brasil.

Os bancos centrais de países ricos tendem a exigir dos bancos nos seus

países mais provisões para com empréstimos inadimplentes no crédito aos

países que não são grau de investimento. Com provisões menores nos

empréstimos ao Brasil os bancos podem se sentir estimulados a elevar os

limites para o país e suas empresas. (LUCHESI, 2008, p c2).

O mercado de renda variável já está se beneficiando no curto prazo.

Assim que foi anunciada a nova classificação do Brasil, os mercados reagiram

positivamente ao anúncio. Segundo Ragazzi (2008, p C5), “O Grau de Investimento

obtido pelo Brasil, em tese, beneficia todas as empresas do país, que terão custo de

capital reduzido e maior visibilidade aos olhos do investidor global.”. Isso quer dizer

18

que o fluxo de capital estrangeiro tem aumentado e boa parte deste fluxo entra via

bolsa de valores irrigando o mercado de renda variável brasileiro. Para Balthazar e

Bautzer (2008, p. c5) “A promoção do Brasil à cobiçada categoria dos países

considerados seguros para os investidores vai colocar o país no radar de muitos

administradores que ainda viam o Brasil como um lugar exótico para apostar seu

dinheiro.”. Em especial a Bolsa de Valores de São Paulo – Bovespa vem recebendo,

desde então significativo aumento de capitalização, tendendo uma valorização

significativa já no curto prazo. Esta expectativa de crescimento é assim corroborada

por Cotias (2008, p. D1): “Com as portas abertas para fundos, fundações e bancos

mundo afora, o Ibovespa tem condições de capitalizar uma valorização entre 20% e

30% no prazo de 12 a 18 meses com recursos de longo prazo”.

Por fim, um mercado que já vem de alguns anos mostrando perdas e

deverá seguir este trajeto é o mercado cambial, principalmente o dólar, devido à

grande probabilidade de aumento do fluxo de capital estrangeiro no país, assim

afirmada por Fucs (2008, p. 71): “A perspectiva de queda dos juros mais pra frente

também se acentuou, apesar da expectativa de novas altas no curto prazo. E nada

sugere que haverá uma recuperação da cotação do dólar.”, sugerindo cautela com

este tipo de ativo.

3.3 O Grau de Investimento e os investimentos individuais

Neste cenário de bonança para a economia nacional, o investidor

individual (pessoas físicas e clubes de investimento) podem se beneficiar deste novo

momento do mercado, recompondo suas carteiras de investimentos, já que o

mercado financeiro como um todo se beneficia principalmente a longo prazo, pois

segundo Fucs (2008, p 71), “O efeito do Grau de Investimento no país deverá ser

maior no longo que no curto prazo. A tendência de alta da bolsa brasileira que já era

prevista antes da nota da Standard & Poor’s, foi reforçada.”.

Contudo, este reposicionamento de suas carteiras deve ser feito com

cautela, levando em consideração aspectos como tolerância a risco, objetivos e

conseqüentes prazos de investimento e conhecimento do mercado.

O mais importante, segundo os especialistas, é manter uma estratégia de

investimentos adequada aos seus objetivos, à sua idade ao seu grau de

tolerância a riscos, independente do sobe-e-desce do mercado no curto

prazo. Os mais jovens podem arriscar mais porque, mesmo que percam

muito, estarão em atividade e poderão se recuperar. (FUCS, 2008, p. 70),

19

Entretanto, com a economia brasileira já numa crescente a algum tempo,

o Grau de Investimento vem confirmar a direção correta que tem tomado. E estes

bons ventos devem ser aproveitados pelo investidor individual para melhorar seu

patrimônio, principalmente as economias destinadas à aposentadoria. Apesar dos

problemas estruturais brasileiros, as finanças públicas preocupantes e a alta carga

tributária, a economia tem crescido e proporcionado bons retornos ao investidor

principalmente na renda variável de longo prazo.

Embora tenha levado 14 anos para chegar ao Grau de Investimento desde

o fim da hiperinflação, com o Plano Real, o Brasil de hoje é outro país. No

passado, muita gente ganhou dinheiro acreditando em cenários ruins para o

Brasil – especulando com o dólar ou apostando na alta da inflação. É um

bom sinal que, nos últimos anos, e possivelmente nos próximos também,

tanta gente tenha se dado bem apostando no sucesso do país. (FUCS,

2008, p. 70)

Importante salientar, contudo, que o Grau de Investimento não quer dizer

que os investimentos, principalmente em renda variável não significa que os bons

ventos são definitivos e o Brasil está imune às crises internacionais, pois segundo

Fucs (2008, p 68), “Não dá pra achar que o Grau de investimento deixa o Brasil

imune à crise internacional. Se houver uma forte desaceleração econômica ou uma

recessão nos Estados Unidos a gente vai sofrer mesmo com o Grau de

Investimento.”. Portanto, não se pode considerar que o novo patamar de

investimento conferido ao Brasil seja uma panacéia, uma garantia de retorno livre de

risco. O que altera são as probabilidades de ganho e os cuidados anterior ao Grau

de Investimento devem ser mantidos, ainda que por prudência.

20

4 A CRISE FINANCEIRA MUNDIAL

Em setembro de 2008 iniciou nos Estados Unidos da América crise de

grandes proporções com a inadimplência no pagamento de hipotecas do setor

imobiliário e conhecida como “Crise do Subprime” por se tratar de hipotecas de alto

risco, de clientes com histórico de pagamento duvidoso, juntamente com os

instrumentos derivativos colocados no mercado financeiro e garantidos pelos

pagamentos dos mutuários das hipotecas.

A crise começou com a explosão da “bolha” de preços no mercado imobiliário [americano], inflada exatamente pelo excesso de crédito. Quando os

preços despencaram, os bancos viram o valor de suas garantias reais

(residências) se contrair. Os bancos também haviam “empacotado” essas

dívidas (garantidas pelos pagamentos mensais dos mutuários) em títulos ao

redor do mundo. Quando os preços das casas caíram e a crise se agravou,

mutuários deixaram de pagar os débitos ou perderam seus empregos,

fazendo desmoronar toda a cadeia (ESTABILIZAR..., 2009, p. B4).

Estes títulos criados pelos bancos, garantidos pelas hipotecas do sistema

financeiro americano, também conhecido por derivativos, tiveram papel fundamental

na crise. Para Martins (2008, p. 49), “Entre 2002 e 2008, o valor dos derivativos em

circulação no mercado global saltou de US$ 106 trilhões para US$ 531 trilhões.

Claramente, os derivativos desregulados [subprime] são a peça central desta crise”.

Os cidadãos americanos também utilizavam o crédito fácil para o

consumo geral e em larga escala, fato que ajudou a agravar a crise. Ainda segundo

Martins (2008, p. 48),

O crédito barato financiou o consumo desenfreado das famílias americanas

(cuja dívida agregada equivale hoje a 140% do PIB do país) e está por trás

dos empréstimos irresponsáveis e investimentos temerários que produziram

nos bancos americanos um rombo – admitido – de US$ 560 bilhões.

No epicentro da crise estavam os principais bancos americanos, pois são

os principais agentes de crédito hipotecário e também do mercado financeiro. Estes

bancos estavam alavancados através dos derivativos das hipotecas. Com o não

pagamento das hipotecas, os bancos não tinham como honrar os credores dos

instrumentos derivativos gerando uma crise de confiança e liquidez.

21

É uma profunda crise de confiança decorrente de uma cadeia de

empréstimos originalmente imobiliários baseados em devedores insolventes

que, ao levar os agentes econômicos a preferirem a liquidez e assim liquidar

seus créditos, está levando bancos e outras empresas financeiras à

situação de quebra mesmo que elas próprias estejam solventes

(BRESSER-PEREIRA, 2008, p. B6).

O problema de falta de liquidez se tornou tão crônico que acabou por decretar a

insolvência de grandes corporações financeiras americanas, como Lehman

Brothers, Merry Lynch e outras grandes instituições e afetando o mundo inteiro. Para

Martins (2008, p. 48), “Há uma crise sem precedentes que começou nas economias

com a concordata do banco de Investimentos Lehman Brothers, em 15 de setembro

e se propagou também às economias emergentes”. As outras grandes instituições

financeiras afetadas foram o banco Bear Stearns, as financiadoras de hipotecas

Fannie Mae e Freddie Mac e os bancos Washington Mutual e Wachovia.

O [banco] Bear Sterns e o [banco] Merill Linch foram vendidos. As

financiadoras de hipotecas Fannie Mae e Freddie Mac foram socorridas

pelo governo. O [banco] Lehman Brothers pediu concordata . O Washington

Mutual teve a maior falência de um banco americano. O [banco] Wachovia

quebrou e foi vendido por US$ 2,2 bilhões ao [banco] Citigroup, mas dias

depois o [banco] Wells Fargo anunciou que pagaria US$ 15 bilhões. A

disputa está na justiça (ENTENDA..., 2008, p. B6).

O quadro de insolvência se deu principalmente pela liberalização e

desregulamentação

do

sistema

financeiro

americano,

onde

a

presença

regulamentadora e fiscalizadora do estado era praticamente inexistente. Martins

(2008, p. 48) explica que “Forjou-se ali, no combate à crise [de 1929] um modelo de

economia global dominante até meados dos anos 1980, quando ocorreu outra

grande transformação, de liberalização e desregulamentação dos mercados”. Esta

desregulamentação e conseqüente falta de fiscalização e controle, nasceu da crença

que o próprio mercado se auto-regula através de mecanismos próprios.

O paradigma hoje dominante afirma que os mercados financeiros tendem

ao equilíbrio. Este pressuposto é falso e induz ao erro... A crença que os

mercados tendem ao equilíbrio é diretamente responsável pelo tumulto

atual. Encorajou as entidades regulatórias a abandonar sua

responsabilidade e a depender de mecanismos de mercado para corrigir os

excessos do próprio mercado. (SOROS, 2008, p. 55)

22

Mas o mercado financeiro não foi o único a ser atingido. A falta de crédito

se alastrou por toda a economia afetando, além dos bancos e mutuários do crédito

hipotecário, toda a economia americana e do mundo.

O ‘efeito dominó’ no rompimento do clico de financiamento atingiu outros

países e o mercado acionário, em que muitas famílias guardam seu

dinheiro. Com os bancos em crise, os consumidores e as empresas têm

agora menos crédito para comprar e investir....A diminuição do crédito levou

famílias e empresas a gastar menos e fará com que o conjunto das

economias s retraia em 2% neste ano, segundo projeção do FMI (Fundo

Monetário Internacional) .(ESTABILIZAR..., 2008, p. B4).

O problema de liquidez acabou por determinar a escassez de crédito

interno e externo dos EUA, fazendo com que o volume de empréstimos fosse

reduzido, diminuindo tanto o consumo, quanto o crédito para financiamento de

empresas, para capital de giro e investimentos. Segundo a revista Veja, de outubro

de 2008, “Sem dinheiro ou com seu custo alto, as empresas tendem a desacelerar

suas atividades, cancelar investimentos e adiar compras” (O INVERNO..., 2008, p.

126). O crédito para pessoas físicas também escasseou, causando retração no

consumo por parte dos americanos.

O nível de consumo entre os norte-americanos caiu pelo sexto mês

consecutivo em dezembro [2008]. A queda do último mês do ano passado

foi de 1% reforçando as expectativas de contração do PIB (Produto interno

Bruto) do País em 2009. [...] O consumo dos EUA respondem por 70% do

crescimento anual da economia. Com o resultado de dezembro, o nível de

gastos das famílias ao longo de 2008 (alta de 3,6%) atingiu o nível mais

fraco desde 1961. Dezembro registrou a sexta queda seguida no consumo,

refletindo a escassez do crédito que vinha alimentando a economia dos

EUA até meados do ano passado [2008], quando a crise eclodiu com mais

força a partir de setembro. (CANZIAN, 2009, p. B9).

Um quadro geral da crise pode ser entendido da seguinte maneira3:

1. Cenário econômico estimulava o refinanciamento: Com os imóveis valorizados, os

mutuários refinanciavam suas hipotecas. Os bancos davam uma diferença em

dinheiro utilizada para consumir.

2. Os bancos por sua vez captavam mais dinheiro: Para captar dinheiro, os bancos

vendiam aos investidores títulos lastreados nas hipotecas. Os investidores

emitiram seus próprios títulos lastreados nestes títulos (dos bancos) e se

espalharam por todo o sistema bancário.

3

ENTENDA... Folha de São Paulo. São Paulo, 07 out. 2008. Caderno dinheiro, p. B6.

23

3. Mudança no cenário econômico: Para combater a inflação, os juros subiram

enquanto os preços dos imóveis caíram. A inadimplência disparou e, assim, os

títulos que eram garantidos por estas hipotecas perderam valor.

4. Bancos tem perdas e começa a crise de confiança: Além dos prejuízos com a

inadimplência, os bancos tiveram fortes perdas com os títulos. Os bancos com

maiores problemas se viram à beira da falência e precisaram ajuda do governo

americano. A crise se espalha pelo mercado.

4.1 Reflexos da crise no mundo

A crise financeira não atingiu apenas os Estados Unidos. Com a

economia americana abalada, todo o mundo passa a sofrer seus efeitos. Os

primeiros sinais que a crise seria mundial surgiram na Europa.

Dois indicadores divulgados nesta terça-feira (14) [14/10/2008] na Europa

chamaram a atenção, ao sugerir uma economia potencialmente abalada.O

índice que mede a confiança dos investidores na Alemanha, medido pelo

ZEW Center for European Economic Research, despencou em outubro para

-63 ante os -41,1 registrados no mês de setembro. As expectativas de

mercado estavam em torno de -51,1 para o período.Já no Reino Unido, a

inflação registrou seu maior avanço em setembro em mais de onze anos,

apontou o relatório do National Statistics divulgado nesta segunda-feira. No

mês os preços avançaram 5,2% quando comparados com o mesmo período

do ano anterior. Analistas esperavam uma alta de 5% (INDICADORES...,

2008)

A falta de liquidez impactou o comércio entre as nações desenvolvidas e

emergentes, ajudando a espalhar a crise em todos os recônditos do mundo. O

Fundo Monetário Internacional prevê um recuo no volume do comércio mundial de

2,8% em 2009, impactando principalmente as economias mais dependentes das

exportações, como a chinesa4. Nos Estados Unidos o consumo sofre seguidas

quedas, onde o setor mais penalizado com a falta de crédito foi o segmento de

automóveis.

Com o aperto no mercado e crédito e a recessão, iniciada em dezembro de

2007, muitos consumidores optaram por não comprar um veículo novo ou

simplesmente não conseguem financiamento para aquisição. O resultado

disso é que, segundo a GM [General Motors], as vendas de todo o mercado

americano foram ultrapassadas pelas do chinês pela primeira vez em um

mês. E, caso continuarem nesse ritmo, as vendas nos EUA podem ter o pior

resultado em 39 anos. (VENDA..., 2009, p. B8).

24

Com a ausência de capital para crédito nos países desenvolvidos, o fluxo

de capital para os países emergentes foi severamente afetado, atingindo todos em

maior ou menor escala, posto que o custo do capital aumentou consideravelmente.

O principal canal de transmissão dos problemas do mundo desenvolvido

para os emergentes é a “seca” no financiamento. Farto nos últimos cinco

anos, ele não apenas diminuir, mas já há uma saída líquida de recursos das

economias em desenvolvimento provocada pelos grandes bancos.

(FALTA..., 2009, p. B5).

Tal problema fez com que muitos emergentes recorressem ao Fundo

Monetário Internacional (FMI) para evitar o colapso. Entre novembro de 2008 até

janeiro de 2009 oito emergentes foram obrigados a recorrer ao FMI e juntos

tomaram emprestados US$ 47,8 bilhões5. Por conseqüência, as importações em

todo o mundo também recuaram. Um dos grandes países exportadores, a China,

sofreu forte impacto em suas exportações. Segundo o jornal Folha de São Paulo,

“Segunda maior exportadora mundial, a economia chinesa em janeiro vendeu ao

exterior 17,5% menos que no mesmo mês do ano passado, a maior queda desde,

pelo menos, 1998” (EXPORTAÇÕES..., 2009, p. B 9). A Rússia também mostra

sinais de enfraquecimento da economia, evidenciando que também foi atingida pela

crise financeira. Segundo o jornal Folha de São Paulo, “Desde o estouro da crise, a

moeda russa, o rublo, foi fortemente desvalorizado, atingindo seu menor nível em

onze anos, fazendo o governo torrar 34% de suas reservas financeiras. Também a

produção industrial recuou 10,3%, a maior baixa desde 2003” (RUSSIA..., 2009, p.

B8).

A produção industrial também recua em nível mundial, em detrimento da

queda do consumo, que por sua vez se deu pela ausência de crédito. O gráfico

abaixo ilustra a queda citada:

4

5

FMI... Folha de São Paulo. São Paulo, 29 jan. 2009, caderno Dinheiro, p. B8.

FALTA... Folha de São Paulo. São Paulo, 8 fev. 2009, caderno Dinheiro, p. B5.

25

Figura 02 – Queda da Produção Industrial no mundo. Fonte: Folha de São Paulo. 08 fev. 2009.

Outro problema deflagrado nos países atingidos pela crise, em

decorrência da queda da economia, foi o desemprego. No mundo todo, índices

alarmantes de desemprego se manifestaram. Segundo o jornal Folha de São Paulo,

“Com a crise econômica global ... cerca de 20 milhões de migrantes chineses

perderam seus empregos nos últimos meses e a expectativa é que este número seja

acrescido de 6 milhões de pessoas.” (MAIS..., 2009, p. B9). Nos estados unidos o

desemprego também ocorreu em larga escala. Somente em janeiro de 2009 foram

cortados 598 mil postos de trabalho, o maior corte de vagas mensal desde 19746.

Em toda as partes do mundo eclodiram protestos contra o desemprego, aumentando

a tensão social: Na Letônia, culminando com a queda do ministro da agricultura, no

Chile onde uma onda de demissões atinge o país, na Grécia, nas Filipinas e também

na Alemanha e Reino Unido, com manifestações contra a contratação de

estrangeiros7. Segundo Canzian, (2009, p. B3), “A OIT (Organização Internacional

do Trabalho), prevê 51 milhões de novos desempregados neste ano [2009] se o

quadro se deteriorar”.

Os países ricos e também os emergentes, face à crise, deflagram planos

de auxílio econômico para empresas e setores com problemas. Os Estados Unidos,

6

7

VAGO... Folha de São Paulo. São Paulo, 11 fev. 2009, caderno Dinheiro, p. B1.

DESEMPREGO... Folha de São Paulo. São Paulo, 04 fev. 2009, caderno Dinheiro, p B8.

26

origem e epicentro da crise, além do pacote previsto de US$ 780 bilhões, darão uma

cartada fundamental quando anunciarem outro plano de socorro bancário. Cerca de

US$ 335 bilhões já foram transferidos, mas o sistema continua frágil8. Por fim o

governo americano, através do seu presidente Barack Obama, deflagrou um plano

de compra de ativos desvalorizados no intuito de conferir mais liquidez e confiança

ao mercado financeiro.

O Departamento do Tesouro dos EUA detalhou ontem [23/03/2009] um

ambicioso plano para retirar até US$ 1 trilhão de ativos “tóxicos” do sistema

bancário americano. O objetivo é limpar as carteiras de crédito dos bancos

para tentar restaurar o mercado de crédito, epicentro da crise global. Cerca

de 95% do custo e do risco do programa serão assumidos pelo governo

federal, e, no caso de perdas, pagos pelos contribuintes. (CANZIAN, 2009,

p. B1).

Na América Latina, a queda do crescimento global, nos preços das

commodities e o desaquecimento interno abriram espaço para que o Banco Central

dos países sejam mais agressivos no corte dos juros. Brasil, México e Colômbia

agiram neste sentido9. Na Europa, embora a crise afeta a região de maneira

desigual, oito países anunciaram pacotes fiscais totalizando US$ 254 bilhões. Os

mais atingidos são os países que não tinham padrões econômicos como o alemão e

o francês até a introdução do Euro em 1999. Com a moeda, Espanha, Portugal e

Irlanda, entre outros, endividaram-se pra crescer10. Na Ásia, a China lançou um

pacote fiscal de US$ 586 bilhões, ou 7% do seu PIB. A Índia também já sofre forte

contração. A indústria cresce hoje ao ritmo anual de 2,4% ante 8,5% há um ano. O

país sofre com a diminuição tanto das exportações quanto do fluxo de capital

estrangeiro. O pacote neste país foi de US$ 4,1 bilhões11. No Japão, cujo sistema

financeiro foi o menos atingido, dentre os países avançados, os efeitos da crise

também são sentidos. Milhares de fornecedores de componentes a grandes

exportadoras são afetados e o mercado interno também não mostra força para

compensar as vendas externas. Neste contexto foi aprovado um pacote fiscal de

8

PAISES... Folha de São Paulo. São Paulo, 08 fev. 2009, caderno Dinheiro, p. B4.

Ibidem.

10

Ibidem.

11

Ibidem.

9

27

US$ 112 bilhões12. Foram injetados na economia mundial o total de US$ 1,9

trilhão13.

Por fim, alguns países decretam a recessão. O primeiro a decretar foram

os Estados Unidos. Segundo Pereira (2008, p. 1),

Após diversos meses de debate, a força da crise tornou praticamente

consenso a entrada da maior economia do mundo em um quadro recessivo.

A NBER (National Bureau of Economic Research) acaba de oficializar a

entrada da economia norte-americana em recessão, que segundo o órgão,

começou já em dezembro de 2007 [...] Adotou-se tratar recessão como um

período de dois trimestres seguidos de retração para determinada

economia. De acordo com dados do PIB (Produto Interno Bruto) norteamericano, o terceiro trimestre apontou recuo de 0,5% na atividade do país.

Com o aprofundamento da crise em fevereiro de 2009, a recessão chegou

à União Européia, arrastando todos os grandes países do bloco para a retração

econômica. “A União Européia (composta por 27 países) entrou oficialmente em

recessão após dois trimestres consecutivos de retração, e Holanda e Portugal

também fazem parte agora do grupo em recessão, que conta, entre outros, com

Alemanha, Reino Unido, Itália e Espanha”. Tal recessão se deve principalmente à

queda da economia, onde o PIB dos principais países europeus apresentou quedas

seguidas, configurando o quadro de recessão.

O PIB (Produto Interno Bruto) na Zona do Euro apresentou contração de

1,6% no último trimestre do ano passado, registrando a pior performance

desde 1996. Cabe ressaltar que esta é a versão revisada do nível de

produto, que estimou antes recuo de 1,5%. Quanto às variáveis do PIB, o

consumo revelou variação negativa de 0,3% no decorrer do último trimestre,

enquanto os investimentos caíram 4%. As exportações recuaram 6,7%, em

consonância com as importações, cuja baixa foi de 4,7%. (ZONA...,2009,

p.1).

Diante desta recessão, as expectativas para a economia não são as

melhores. Para Rossi (2009, p. B6), “A Organização Mundial do Comércio (OMC),

calculou em 9% a retração que o comércio global sofrerá este ano [2009], como

conseqüência da crise, que seria o maior recuo desde a segunda guerra (1939-45)”,

sendo que para o restante do mundo as projeções para 2009 também são sombrias,

principalmente os países desenvolvidos, conforme a tabela abaixo:

12

13

Ibidem.

Ibidem.

28

Tabela 03 – Previsões para 2009

Países

PIB (Anual)

América Latina

0,6%

Argentina

1,6%

Brasil

0,8%

Chile

1,6%

EUA

-3,1%

Zona do Euro

-3,1%

Mercados Emergentes

2,5%

Inflação (Anual)

7,1%

6,7%

4,0%

4,9%

-1,0%

0,5%

3,5%

Taxa de Juro (a.a.)

8,76%

13,50%

9,25%

1,50%

0,13%

1,00%

3,11%

Fonte: Bank of America Merryl Lynch

Na China, onde a recessão ainda não se instalou, mas mostra indicadores

também preocupantes, sinalizando o agravamento da situação da economia daquele

país. As exportações que avançaram por mais de sete anos, recuaram em

novembro e dezembro do ano passado e o PIB (Produto Interno Bruto) do quarto

trimestre cresceu 6,8%, expansão superior à dos países desenvolvidos e de boa

parte dos países em desenvolvimento, mas a menor registrada desde 200214.

4.2 O Brasil e a Crise

O Brasil, como não poderia deixar de ser, também foi afetado pela crise,

ainda que num contexto não tão grave quanto os EUA e a União Européia, devido à

conjuntura de sua economia. Segundo Clemente e Ramos (2008, p. 36)

A comparação entre a crise nos Estados Unidos e no Brasil ajuda a

entender semelhanças e diferenças importantes. A semelhança é que, nos

dois países, surgiram dificuldades no sistema financeiro. A diferença é que,

nos Estados Unidos, operações bilionárias com papéis podres, sem base no

capital real dos bancos, contaminaram o conjunto da economia e criaram

uma situação de insolvência para diversas instituições – que podem acabar

nacionalizadas pelo governo para não ir à lona. No Brasil o diagnóstico é

outro.

O Brasil, diferentemente dos países desenvolvidos, possui condições

mais favoráveis para enfrentar a crise mundial. Seu contexto econômico mostra uma

situação mais tranqüila em relação tanto às grandes economias como a seus pares

emergentes. Um destes fatores, muito importante, foi ausência no país de bolhas de

crédito e imobiliária. Atestam este fato Gandalini, Sverberi e Borsato (2008, p.85),

“Não houve aqui o mesmo processo de formação de bolhas de crédito que

14

MAIS de 20 milhões de chineses perdem o emprego. Folha de São Paulo. São Paulo, 03 fev.

2009, p B9.

29

volatilizou a economia de países como a Islândia, a Irlanda, a Hungria a Inglaterra e,

sobretudo, os Estados Unidos. O Brasil nem chegou perto de experimentar um boom

imobiliário”. Outro aspecto crucial que ajudou a blindar relativamente o Brasil foi a

situação de solvência dos bancos, cujos totais de empréstimos, frente ao capital

próprio encontram-se dentro do nível recomendado. A figura abaixo demonstra este

fato:

Figura 03 – Comparação de solvência entre bancos brasileiros e mundiais. Fonte: Revista Veja

Esta situação de solvência financeira foi uma das principais pilastras que

conferiram ao Brasil esta situação diferenciada perante a crise. Porém este nível

saudável de empréstimos já vem de problemas enfrentados anteriormente.

As instituições financeiras brasileiras (ao menos as maiores delas) possuem

ativos saudáveis e são cautelosas. Essa prudência, fundamental na

proteção do país contra a crise, resulta de trauma históricos e da ação

exemplar do Banco Central (BC). Sobretudo na elaboração e na execução e

na execução do Programa de Estímulo à Reestruturação e ao

Fortalecimento do Sistema Financeiro Nacional (Proer), implantado entre

1995 e 2000. O Proer é hoje tido como um dos mais bem-sucedidos planos

da história. Esse programa de saneamento foi a face mais visível de um

processo que mudou a regulação bancária brasileira. Desde então, o BC

manteve a seriedade na fiscalização e na supervisão do sistema financeiro.

(GUANDALINI, SVERBERI E BORSATO, 2009, p.84).

As reservas em moeda estrangeira, principalmente em dólar, foram outro

grande fator de estabilidade perante a crise, permanecendo no patamar de 200

30

bilhões de dólares. O fato de o país ter acumulado este colchão foi, certamente, um

dos principais fatores de estabilidade. Graças à essas reservas, o setor público

brasileiro liquidou o antigo drama a dívida externa, historicamente o grande

calcanhar-de-aquiles em momentos de turbulência financeira15. Assim também

afirma Shetty apud Rossi (2008, p. 1),

O Banco Central acertou ao prover a liquidez em dólar no mercado, quando

a liquidez em dólar se tornava restrita. Então acho que isso mostra a

flexibilidade do Banco Central do Brasil tem para enfrentar essa turbulência

internacional. Esta é a primeira vez que o Brasil tem por volta de US$ 200 bi

em reservas e eu acho que essa é a hora em que altos níveis de reservas

internacionais realmente importam. Nesse sentido, para enfrentar essa

turbulência, acreditamos que o Brasil está em melhor posição e o efeito

colateral será bem menor dessa vez do que geralmente era para o Brasil.

Outra característica muito importante da conjuntura econômica brasileira

é a rígida fiscalização e o regime de metas que regem a política econômica desde a

estabilização da moeda em 1994, acabando por determinar a previsibilidade nas

metas econômicas nacionais e metas para inflação e superávit.

Hoje o Brasil funciona seguindo as regras de um arcabouço que, mesmo

imperfeito, é previsível. O país acaba de completar dez anos sob o mesmo

regime de câmbio flutuante e metas de inflação. Esses instrumentos,

aliados às metas de superávits primários, asseguram a previsibilidade da

gestão econômica, requisito essencial à atração de investimentos

produtivos – o fator que determina o potencial de crescimento de um país.

(GUANDALINI, SVERBERI e BORSATO, 2009, p. 87).

Conjuntamente à adoção destes instrumentos, a própria política brasileira

também

assimilou contornos

de previsibilidade,

respeitando estes

marcos

regulatórios na condução da política financeira, o que passou a dotar o Brasil de

confiabilidade e segurança perante seus parceiros comerciais de todo o mundo.

Assim atesta Langoni apud Guandalini, Sverberi e Borsato (2009, p. 86), “Há uma

percepção, não apenas interna, como do ponto de vista de investidores

internacionais, que a democracia brasileira está consolidada. Independente de quem

for eleito presidente, não haverá mudanças traumáticas na política econômica”.

Ainda no viés das condições positivas do Brasil no enfrentamento da

crise, outro ponto favorável é o seu mercado interno, cuja pobreza vem declinando,

15

GUANDALINI, Giuliano; SVERBERI, Benedito; BORSATO, Cíntia. O Brasil e a crise mundial.

Revista Veja. São Paulo, ano 42, no 9, p. 83-90, mar. 2009

31

formando os novos consumidores emergentes do país. Para Guandalini et al. (2009,

p. 86), “Ao lado da China e da Índia, o Brasil é um dos poucos países com parcelas

significativas de sua população ainda não incorporadas ao mercado de consumo.

Trata-se de um fator essencial na atração de investimentos”. E o mercado interno

tem se mostrado um aliado, resistindo aos impactos iniciais da crise, em função do

bom momento da economia nacional, assim atestado por Cabral e Borsato (2008, p.

116): “A economia interna tem resistido, de fato, com robustez. Em grande parte

devido aos escudos protetores que lhe permitem hoje navegar com mais segurança

e capacidade em momentos de tormenta externa, como agora”. Por fim, o Brasil é

considerado o maior exportador de alimentos do mundo, produtos estes que

dificilmente as pessoas vão deixar de consumir, mesmo em tempo de crise.

Ainda que se verifique uma redução nas cotações das mercadorias

exportadas pelo país, a venda de comida (soja e carne, principalmente)

trará neste ano pelo menos 50 bilhões de dólares em divisas para o país. O

Brasil tem a maior fronteira agrícola do mundo – isso sem avançar um

centímetro na floresta amazônica. São 355 milhões de hectares aráveis dos

quais apenas 20% são utilizados para plantações. [...] O entusiasmo do

governo se justifica pela necessidade de reposição de estoques em um

mundo que terá consumo crescente de produtos agrícolas”. (GUANDALINI,

SVERBERI e BORSATO, 2009, p. 87).

Um contraponto importante a todas estas características positivas do

Brasil perante à crise é a baixa oferta de crédito de longo prazo, principalmente para

as pequenas e médias empresas. Tal situação tem se configurado como um entrave

ao crescimento econômico brasileiro, mesmo antes da crise.

Percebe-se que um dos motivos do baixo crescimento econômico brasileiro

é a escassez do crédito, porém, após crises entre 2000 e 2003, iniciou-se a

recuperação da concessão de crédito, principalmente do crédito para

pessoas físicas. Mesmo com esta recente trajetória de crescimento da

relação crédito/PIB, ainda está abaixo do observado em países

desenvolvidos ou em países emergentes. (NETO, 2007, p. xii)

O principal banco de fomento brasileiro, o BNDES, tem feito esforços para suprir

esta deficiência através de outras linhas de crédito, fato assim corroborado por

Lourenço (2008, p. 2),

A escassez de oferta de linhas privadas de financiamento de bens

destinados à ampliação do ativo fixo,conduz as empresas a modalidades

empréstimos de curto prazo, o que pode prejudicar os fluxos de caixa em

circunstâncias de mercado menos favoráveis, sobretudo das pequenas e

32

médias empresas ... A impulsão da atuação do BNDES no financiamento de

longo prazo revela-se crucial, principalmente porque o crédito privado

permanece excessivamente concentrado nas operações direcionadas ao

consumo privado e ao giro das empresas.

Contudo, ainda que o Brasil possua essas blindagens contra a crise, o

país tem sido afetado pela mesma. Assim como anteciparam Cabral e Borsato

(2008, p. 120), “O mundo econômico e financeiro atual é de tal forma interconectado

que seria insano imaginar que o Brasil pudesse ser uma ilha imune à epidemia

mundial de aversão ao risco”. Desta forma, o Brasil, assim como o resto do mundo

sofreu também os desdobramentos da crise financeira.

Um dos primeiros indicadores da crise no mundo, as bolsas de valores,

também foi o primeiro sintoma que a crise chegara ao Brasil. Para Kahil (2008, p. 1),

Depois da falência de onze bancos norte-americanos, queda dos preços

das commodities, ajuda a Fannie Mae e Freddie Mac, temores em relação à

solvência do Lehman Brothers, o resultado é que o Ibovespa deixou de ser

um termômetro da economia brasileira. Virou mais um a sofrer os efeitos da

crise. A fotografia de 30 de junho deste ano [2008] era a seguinte (variação

no ano):

Brasil - Ibovespa: +1,77%

Mercados Emergentes* - MSCI: -9,69%

EUA - S&P500: -12,83%

EUA - Nasdaq: -13,43%

EUA - Dow Jones: -14,43%

Em 9 de setembro:

EUA - S&P500: -16,6%

EUA - Nasdaq: -16,6%

EUA - Dow Jones: -15,3%

Brasil - Ibovespa: - 24,1%

Mercados Emergentes* - MSCI: -29,5%.

A partir de meados de setembro de 2008 a economia formal começou a

sentir o impacto da crise com a escassez de crédito. Prazos foram encurtados e

juros aumentaram em decorrência do aumento do risco, tanto para consumo direto

como para as empresas, tornando o crédito mais seletivo. Segundo Nunes (2008, p.

1), “Com a crise financeira, o crédito aos consumidores ficou mais restrito. As duas

principais medidas tomadas para limitar a oferta foram o encurtamento dos prazos e

a exigência de uma entrada para a aquisição de um bem a prazo”. O encarecimento

do crédito ao consumidor é assim corroborado por Alves (2008, p. 1):

33

A crise internacional já vem causando efeitos no custo do crédito no Brasil.

De acordo com dados preliminares de setembro, divulgados pela Anefac

(Associação de Executivos de Finanças, Administração e Contabilidade), a

taxa média de juros cobrada no consumidor, no sétimo mês do ano,

registrou avanço de 0,06 ponto percentual frente a agosto, passando de

7,39% ao mês para 7,45% ao mês entre um período e outro.Na pessoa

jurídica a taxa média de juros passou de 4,27% ao mês (65,16% ao ano) em

agosto para 4,33% ao mês (66,31% ao ano) em setembro.

Importante salientar que esta alteração na concessão de crédito afetou

também o principal banco de fomento brasileiro, o BNDES, encarecendo linhas de

créditos que beneficiam muitas empresas brasileiras. Segundo Rocha (2009, p. B12)

“O aumento do custo do dinheiro por causa da crise atingiu também o BNDES

(Banco Nacional de Desenvolvimento Econômico e Social). ... Mesmo com o

aumento, são juros mais baixos que a média do mercado”. Assim ficaram as

principais linhas de créditos disponibilizadas pelo BNDES:

Tabela 04 – Elevação das taxas de juros praticadas pelo BNDS em função da

crise financeira mundial

Taxa de juros anuais

LINHA DE FINANCIAMENTO

Anterior

Atual

Capital de Giro casado com investimentos

8,75%

11,25%

Financiamento ao investimento e a bens de capital

8,75%

11,25%

Finame

7,15%

7,97%

Finame para caminhões e ônibus (para 80% do valor do veiculo)

7,15%

7,90%

Finame para caminhões e ônibus (para 100% do valor do veículo)

7,15%

8,60%

Finame para caminhões e ônibus (para pequena empresa)

7,15%

7,90%

Fonte: ROCHA, Juliana, Escassez de crédito..., Folha de São Paulo, São Paulo, 11 fev. 2009 p. B12

Junto com a falta de crédito para alavancar as empresas, a produção

industrial começa a cair, afetando a atividade comercial brasileira, evidenciando

também a chegada da crise às indústrias brasileiras. Segundo IBGE:... (2009, p. 1),

“A produção industrial brasileira apresentou [...] recuo de 12,4% em dezembro, na

série com ajuste sazonal - a maior queda já registrada na série histórica, iniciada em

1991. Em novembro, a indústria havia encolhido 5,2%”. Em particular a indústria do

estado de São Paulo mostrou seu pior desempenho desde 2002.

34

Com a chegada da crise financeira global ao país, o setor industrial

registrou retração no quarto trimestre de 2008. A indústria paulista

apresentou no período o seu pior desempenho acumulado da série histórica

do INA (Indicador do Nível de Atividade da Indústria) iniciado em 2002,

segundo a FIESP (Federação das Indústrias do estado de São Paulo). A

atividade caiu 10,2% nos três últimos meses de 2008 (SALLES e ARAÚJO,

2009, p. B3).

Tais quedas, tanto em nível nacional quanto em nível estadual (São

Paulo), se deve principalmente à falta de demanda à indústria associada à elevada

carga tributária. Para Medina (2009, p. B3), “Entre os principais problemas

apontados pelas grandes empresas, a falta de demanda apareceu em segundo lugar

(abaixo da alta carga tributária, sempre em primeiro)”.

Com a queda da atividade industrial e a demanda, as empresas

começaram a demitir. O nível de demissões é assim explicado por Sofia (2009, p.

B3): “O mercado de trabalho formal brasileiro já perdeu 797,5 mil vagas desde

novembro [2008]. Em janeiro [2009] as demissões superaram as contratações com

carteira assinada e o saldo de vagas ficou negativo em 101.147 postos”. Levando-se

em consideração as seis principais regiões metropolitanas do Brasil (São Paulo, Rio

de Janeiro, Recife, Salvador, Belo Horizonte e Porto Alegre), o nível de desemprego

seguiu as estatísticas.

A taxa de desemprego das seis principais regiões metropolitanas do país

subiu para 8,5% em fevereiro, segundo o IBGE (Instituto Brasileiro de

Geografia e Estatística). Em janeiro, a taxa havia sido de 8,2%. No mês

passado houve um acréscimo de 51 mil pessoas no contingente de

desocupados, que chega a 1,9 milhão. (LAGE, 2009, p. B8).

Decorrente também do problema do desemprego, a inadimplência

começou a se mostrar elevada, atingindo níveis intensos. Os empréstimos para

compra de automóveis foram um dos mais atingidos. Segundo Rocha e Cruz (2009,

p. B1), “... em dezembro [2008], 4,3% dos empréstimos estavam com parcelas em

atraso por ao menos 90 dias, o nível mais desde 2000”. Também foram atingidos

pela inadimplência, as operações de créditos com recursos livres, aquelas cujas

taxas de juros não são controladas pelo governo.

O nível de inadimplência dos empréstimos para pessoas físicas atingiu o

nível mais alto desde setembro de 2002, segundo dados do Banco Central.

Em dezembro, os atrasos de mais de 90 dias chegaram a 8,1% dos

empréstimos deste segmento ante 7,8% em novembro. Em 2007 eram

7%.(CRESCE..., 2009, p. B1)

35

Tal nível de inadimplência atingiu a confiança de consumidores e

empresários. Pouco a vontade, consumidores passaram a comprar menos e

empresários e preocupar-se com o futuro próximo.

O ciclo de queda do ICC (Índice de Confiança do Consumidor), medido pela

Fecomércio-SP, continua em abril [2009]. Os consumidores estão 2,6%

menos confiantes na economia neste mês que em março. Em relação a

abril do ano passado [2008], o índice está 16% abaixo do patamar

registrado no mês. O ICC é um indicador que reflete uma média entre as

expectativas dos consumidores para as economias atual e futura.

(BARROS, 2009, p. B2).

Os empresários também demonstraram abalo na sua confiança na

economia nacional. O Ifecap, Índice Fecap de Expectativas de Negócios, medido

pela Fecap (Faculdade Escola de Comércio Álvares Penteado) registrou, no mês de

março de 2008 101,41 pontos, o que denota uma queda de 5,3% em relação aos

130,15 pontos relativos ao mês anterior. Segundo a análise da entidade, a

deterioração das condições do mercado de trabalho (expectativas de queda de

emprego e salários), bem como o aumento nos níveis de inadimplência, ajudam a

explicar o pessimismo dos empresários.16

Face ao cenário de crise que atingiu o Brasil, o governo decide intervir.

Primeiramente em relação à desvalorização do Real, que até o final de outubro de

2008 havia sofrido desvalorização de 48% em relação a agosto do mesmo ano17. De

19 de setembro a 23 de outubro de 2008, o BC (Banco Central) injetou no mercado

US$ 24,7 bilhões, através de contratos de “swap” cambial, de leilão de compra de

moeda e empréstimos para bancos repassarem a investidores18. Ao final de janeiro

de 2008 já eram US$ 27,7 bilhões despejados na economia.

O agravamento da crise financeira internacional custou US$ 27,7 bilhões às

reservas em moedas estrangeiras no Brasil. O número se refere ao volume

de dólares que o Banco Central injetou no mercado de câmbio desde

setembro do ano passado [2008], quando as turbulências no mercado

externo se intensificaram e o real passou a sofrer forte desvalorização. Dos

dólares despejados no mercado até o final do mês passado [jan/2008], US$

14,3 bilhões foram colocados em circulação de forma definitiva enquanto o

US$ 13,4 bilhões restantes foram emprestados aos bancos que devolverão

os recursos ao BC ao longo do ano. (BC INJETOU..., 2009, p. B7).

16

MAGALHÃES, Luana Cristina de Lima, Confiança dos empresários do comércio registra maior

queda em cinco anos. Portal Infomoney. Disponível em www.infomoney.com.br. Acesso em 13 abr.

2009.

17

DOLAR…, Folha de São Paulo. São Paulo, 24 out 2008, p. B1.

18

Ibidem

36

Outras formas de intervenção governamental foram o aumento do crédito

fiscal às empresas exportadoras, que foram as primeiras empresas a sentir o

impacto da crise.

O governo faz os cálculos para restituir até 80% dos créditos acumulados

por grandes empresas exportadoras com o pagamento do PIS e da Cofins,

contribuições que financiam a seguridade social, sobre os produtos

comprados no mercado nacional e usados em bens vendidos ao exterior. O

objetivos é aumentar o capital de giro das empresas e reduzir o impacto

negativo nas exportações sobre essas empresas. (PERES, 2009, p. B6)

Ainda no âmbito do estimula a empresas, o governo anunciou, através do

ministro da Fazenda, Guido Mantega, no dia 30/03/2009, a isenção de Imposto de

Renda Pessoa Jurídica (IRPJ) para setores considerados como prioritários para a

região de abrangência da SUDAM (Superintendência de Desenvolvimento da

Amazônia), com o objetivo de baratear produtos nacionais19. O ramo da construção

civil, outro setor bastante afetado pela crise, uma vez que depende do crédito a

mutuários do SFH (Sistema Financeiro da Habitação). Segundo Ribeiro (2009, p. 1)

“O Governo anunciou nesta quarta-feira (25) os detalhes do pacote habitacional

visendo R$ 16 bilhões serão destinados à redução do déficit habitacional”. Na

tentativa de fomentar a economia e movimentar o comércio o governo também

reduziu alíquotas do IPI (Imposto sobre Produtos Industrializados) de veículos com

até 2.000 cilindradas, a partir de dezembro de 200820 e material de construção civil

de 30 itens, anunciado dia 30 de março de 2009 e válido por três meses21.

Completando o arcabouço de medidas, ainda houve o aumento do valor do salário

mínimo em fevereiro de 2009, fortalecendo o mercado interno.

Reajustado neste mês [fev/2008], em 6,4% em termos reais, o novo salário

mínimo de R$ 465 injetará diretamente na economia R$ 21 bilhões pelos

cálculos do Ministério do Trabalho e será um importante instrumento de

política anticíclica nestes tempos de crise, segundo especialistas. Permitirá,

dizem, manter algum dinamismo em setores que dependem de expansão

de renda, como o de alimentos. (SOARES, 2009, p. B1)

19

NUNES, Flávia Furlan. Governo desonera empresas para baratear produtos nacionais. Portal

Infomoney. Disponível em www.infomoney.com.br. Acesso em 30 mar. 2009.

20

VILAS BOAS, Roberta de Matos. Agora é oficial: governo prorroga por mais 3 meses IPI reduzido

para carros. Portal Infomoney. Disponível em www.infomoney.com.br. Acessado em 30 mar. 2009.

21

NUNES, Flávia Furlan. Governo reduz IPI de material de construção por três meses. Portal

Infomoney. Disponível em www.infomoney.com.br. Acesso em 30 mar. 2009.

37

Tais medidas não garantiram o sucesso contra a crise, mas face à rápida

ação dos órgãos governamentais, principalmente o Banco Central tais medidas

foram bem recebidas e elogiadas pelas principais entidades econômicas mundiais,

entre eles o FMI (Fundo Monetário Internacional). Confirmando esta premissa, assim

se manifestou o Diretor do Departamento do hemisfério Ocidental do FMI apud Kahil

(2009, p. 1), “Os [países] emergentes estão reagindo por meio do ajuste necessário

nos instrumentos de liquidez para reduzir qualquer ameaça, e é neste contexto que

eu vejo as medidas tomadas pelo Banco Central do Brasil”. Embora tais medidas

tenham sido elogiáveis, em alguns pontos o Brasil se torna vulnerável perante a

crise: são questões estruturais e culturais.

As despesas do Governo Federal saltaram de R$ 413 bilhões, em 2003,

para R$ 570 bilhões, em 2007. A arrecadação que era de R$ 365 bilhões

disparou para R$ 513 bilhões, no ano passado. A dívida interna cresceu

40% no atual governo e atingiu a incrível cifra de R$ 1,4 trilhão. Mesmo

deficitário, o Governo Federal contratou mais de 200 mil pessoas, nos

últimos cinco anos. A nossa carga tributária é a maior do planeta, o Governo

gasta mais do que arrecada, gasta mal, e o pior: essa situação não é

diferente nos Estados e Municípios. [...] A verdadeira crise do Brasil se

aninha em suas fragilidades internas sistêmicas, como a sua carga tributária