FUNDAÇÃO ESCOLA DE SOCIOLOGIA E POLÍTICA DE SÃO PAULO

I SEMINÁRIO DE PESQUISA DA FESPSP

26 A 30 DE NOVEMBRO DE 2012 – SÃO PAULO/SP

O IMPACTO DO CRÉDITO NAS

ESTRATÉGIAS FINANCEIRAS DAS ORGANIZAÇÕES

Aluno: Edimar Lopes Peixoto – Email: [email protected]

Orientador: Silvio José Moura e Silva – Email: [email protected]

SÃO PAULO

2012

1

Sumário

Resumo ........................................................................................................................... 4 1. INTRODUÇÃO .......................................................................................................... 5 2. REFERENCIAL TEÓRICO ....................................................................................... 6 2.1. fase pós implantação do real ............................................................................. 6 2.2. política monetária, fiscal e cambial ................................................................... 7 2.3. TAXAS DE JUROS ............................................................................................... 8 2.4. DINÂMICAS DAS DECISÕES FINANCEIRAS NO BRASIL ................................ 9 2.5. RISCO E RETORNO ........................................................................................... 10 2.6. ESTRATÉGIAS FINANCEIRAS.......................................................................... 11 2.6.1. CUSTO TOTAL DE CAPITAL ......................................................................... 13 2.6.2. CRIAÇÃO DE VALOR ..................................................................................... 14 2.6.3. conclusão ....................................................................................................... 16 CONCLUSÃO ................................................................................................................ 16 BIBLIOGRAFIA.............................................................................................................. 19 2

Sumário – Figuras

Figura 1: Política restritiva x expansionista .............................. Erro! Indicador não definido. Sumário – Tabelas

Tabela 1:Estratégias Financeiras das Empresas. ................................................................. 12 Tabela 2: Oferta de crédito do BNDES por setor industial .................................................... 16 Sumário – Gráficos

Gráfico 1: Operações de credito do sistema financeiro (BCB – Relatório da Inflação). .... Erro!

Indicador não definido. Gráfico 2: Gráfico de Operações de Credito SFN: Creditos direcionados e livres ............ Erro!

Indicador não definido. Gráfico 3: RENTABILIDADE das 1000 maiores empresas 2000-2008 – (Elaboração Projeto

PIB a partir de dados do valor Econômico). ............................. Erro! Indicador não definido. Gráfico 4: Produção Física da Industia..................................... Erro! Indicador não definido. Gráfico 5: Relação Credito /PIB (fonte: BACEN, elaboração Bradesco) ............................... 17 Gráfico 6: Evolução da Taxa de Juros. (fonte: BACEN, elaboração Bradesco) .................... 17 Gráfico 7: Relação PIB / Investimento (fonte: BACEN, elaboração Bradesco) ..................... 18 3

RESUMO

Este projeto de pesquisa examina a historia recente da Economia Brasileira a partir da

implantação do plano Real, de modo a identificar o impacto que o credito proporcionou,

nas estratégias das empresas. A pesquisa caracteriza o período da economia que

precedeu a implantação do Real, mostra como o Plano Real foi implantado e o que

diferenciou dos outros planos econômicos, conseguindo construir a estabilização

necessária para o crescimento da Economia Brasileira A pesquisa ainda aborda alguns

conceitos relativos ao Sistema Financeiro, bem como alguns aspectos de seu

funcionamento, faz algumas considerações sobre a inflação, taxa de juros analise de

risco e retorno, custo de oportunidade e custo médio ponderado de capital. Ao fim

consegue mostrar o impacto do aumento da oferta de credito nas estratégias financeiras

das empresas.

Palavras chaves: Crédito, Estratégias Financeiras, Economia Brasileira

1. INTRODUÇÃO

Este projeto de pesquisa visa entender o impacto do crédito nas estratégias financeiras

das organizações, considerando a época da implantação do plano Real. Para tanto se faz

necessário caracterizarmos, em linhas gerais o período que precedeu a implantação do

plano real e o período posterior à implantação. Esta caracterização servirá de base para

traçarmos as considerações dos impactos e as estratégias das empresas. Na seqüência

apresentaremos os conceitos relativos ao Sistema Financeiro Nacional, Política

Monetária,

agentes

e

mecanismos

econômicos.

Serão

importantes

algumas

considerações sobre inflação e taxa de juros e por fim a análise sobre risco e retorno,

custo de oportunidade e custo médio ponderado de capital.

Assim, o problema a ser estudado foi selecionado pela importância do crédito para as

organizações, sendo expresso pela seguinte questão:

Como o aumento do crédito desde o inicio do Plano Real impactou nas

estratégias financeiras das empresas?

Os objetivos da pesquisa são:

1. Identificar e avaliar como ocorreu o aumento do crédito desde o início do Plano Real;

2. Analisar o impacto do aumento do crédito nas estratégias organizacionais,

especificamente com as estratégias financeiras voltadas para o financiamento.

Para a conclusão da pesquisa foram obtidos dados de evolução do crédito e das

estratégias financeiras de financiamento, tendo como base a estrutura de capital.

5

2. REFERENCIAL TEÓRICO

2.1.

FASE PÓS IMPLANTAÇÃO DO REAL

A Economia manteve-se em expansão nos primeiros três meses de 1995. A brusca

queda da inflação teve efeitos significativos sobre o poder de compra da população. O

consumo foi estimulado também pelos efetivos incrementos na massa salarial e no nível

de emprego. (CASTRO).

Ao adotar no final de 1995, medidas de aumento dos empréstimos compulsórios,

restrições de credito e juros elevados o governo claramente optou por sacrificar o

crescimento a fim de evitar um déficit muito elevado no saldo da balança comercial e de

reforçar a prevenção contra uma eventual inflação de demanda1.(CASTRO).

Posteriormente o governo procedeu á conversação dos preços públicos e tarifas do setor

público em URV. Nessa fase o governo precisou se utilizar mais de cem portarias

regulamentando os preços e as tarifas públicas, objetivando preservar o equilíbrio

econômico-financeiro das empresas públicas, na tentativa de não ferir o princípio da

neutralidade da conversão do ponto de vista do usuário final. (CASTRO).

Logo após a introdução da nova moeda, os salários passaram a ser recebidos pelos

trabalhadores em uma moeda com poder de compra, relativamente constante. Em tempo

de inflação elevada, os salários sofriam forte deterioração entre os picos que se seguiam

ao reajuste quadrimestral e os vales que antecediam tais reajustes. Embora as médias

fossem iguais, um ganho adicional de renda real adveio da eliminação da incerteza

associada á forte oscilação dos salários reais. Esse ganho derivado da estabilização da

moeda explicitou-se no mercado pela maior facilidade que os assalariados passaram a

ter no acesso ao crédito ao consumidor, que se expandiu de forma considerável no

período: entre junho e dezembro de 1994, os empréstimos do sistema financeiro às

pessoas físicas aumentaram em 150%.(CASTRO)

Na fase pós-real, a inflação caiu, o ambiente econômico tornou-se mais estável e

previsível, mas a equação básica do crescimento não foi solucionada. Como a

capacidade instalada não cresceu o quanto deveria, qualquer movimento de crescimento

1

Inflação causada pela defasagem entre oferta e demanda de produtos ou serviços. 6

de consumo foi abortado por medidas de restrição ao credito2, elevação dos juros3 e

aumento dos empréstimos compulsórios, de forma que o crescimento tornou-se um

subproduto, não o objetivo principal da política econômica. (CASTRO).

Vale ressaltar que a carência de poupança interna é um dos principais fatores de

restrição da expansão dos investimentos, pois a poupança externa pode exercer apenas

um papel complementar. A preços correntes, a poupança interna reduziu de cerca de

25%, quando atingiu um pico de 1989, para cerca de 16% do PIB em 1995-1996. Países

que puderam sustentar investimentos superiores a 30% do PIB, como foi o caso do

Japão e dos Tigres Asiáticos, antes da crise de 1997, apoiaram-se na taxa de poupança

interna. (CASTRO)

A combinação da redução das alíquotas de importação com a valorização da moeda local

(notadamente, até o início de 1999) e a ineficácia, quando não inexistência, de

mecanismos de proteção ao dumping e a práticas desleais de comércio internacional tem

causado um pesado ônus ao país, provocando a substituição da produção local por

importações, mesmo em setores com boa capacidade competitiva. (CASTRO).

2.2.

POLÍTICA MONETÁRIA, FISCAL E CAMBIAL

A política monetária exerce controle sobre a oferta da moeda em circulação e das taxas

de juros praticadas, visando garantir a liquidez ideal para cada momento econômico. O

objetivo principal é atender as metas de inflação e o controle da seleção de Crédito.

(FORTUNA).

Dentre os principais mecanismos destacamos o OPEN MARKET resumidamente o

BACEN através da oferta de títulos públicos aos bancos, regulando o custo primário do

dinheiro na economia referenciando na troca de reservas bancárias por um dia, através

das operações de overnight. (FORTUNA).

Essas operações permitem o controle permanente do volume de moeda ofertada ao

mercado, a manipulação das taxas de juros de curto prazo, realização de operações de

curto e curtíssimo prazo de suas disponibilidades monetárias ociosas. (FORTUNA).

Os principais movimentos desse mercado podem ser então:

2

3

Política monetária Juros e taxas 7

Compra liquida de títulos públicos (Política Monetária Restritiva)

Venda líquida de títulos públicos (Política Monetária Expansionista)

A política fiscal busca o equilíbrio entre a arrecadação tributária e despesas

governamentais para atingirem os objetivos macroeconômicos e sociais estabelecidos.

Tem forte impacto sobre a política monetária e especificamente sobre o crédito, a medida

que os prazos de recolhimento de impostos afetam o fluxo de caixa dos agentes

econômicos. E dependendo do desequilíbrio pode obrigar o governo a se endividar4, para

cumprir os compromissos. (FORTUNA).

A política cambial é formada por normas e regras que buscam controlar o mercado

cambial em relação às taxas e as operações. O Brasil utiliza o cambio flutuante sujo (com

atuação do BACEN), permite maior flexibilidade na manutenção das reservas para

regular o mercado, ampliando assim as possibilidades de uso dos instrumentos de

política monetária. (FORTUNA). 2.3. TAXAS DE JUROS

Existem duas correntes alternativas sobre o que determina a taxa de juros, uma que a

considera como o prêmio pela “espera”, ou seja, pela renúncia ao consumo presente em

favor do consumo futuro, e outra que considera que a possibilidade de se guardar a

poupança na forma monetária seja um prêmio pela renuncia a liquidez. Embora o simples

fato de poupar não garanta a obtenção de juros, o individuo deverá adquirir um ativo

financeiro. (FORTUNA).

As principais taxas de juros são:

SELIC: (Sistema Especial de Liquidação e Custódia), que é a taxa média de

negociação

dos

títulos

públicos

federais,

provenientes

das

operações

compromissadas de um dia;

5

CDI: (Certitificado de Depósito Intermediário – CDI), resultado da média diária das

taxas de juros praticadas nas operações de repasse de recursos entre as

instituições financeiras com garantia desses títulos;

4

Emitindo títulos públicos federais São operações em que o vendedor assume o compromisso da recompra desses títulos, para liquidação no dia útil seguinte. 8

5

TBF: (Taxa Básica Financeira), taxa média diária praticadas nas operações de

CDB (Certificado de Depósito Interbancário) e RDB (Recibo de Depósito

Interbancário) dos 30 maiores bancos. Origina a TR;

TR: (Taxa Referencial), taxa básica e referencial dos juros a serem praticados no

mês. A caderneta de poupança a utiliza nos cálculos de seus rendimentos e

também serve como referencial para alguns títulos públicos, empréstimos do SFH;

TJLP: (Taxa de Juros de Longo Prazo), utilizada principalmente pelo BNDES. Seu

objetivo era possibilitar o alongamento de prazos no mercado financeiro. Em seu

cálculo é considerada a taxa de juros dos títulos da dívida externa (25%) e da

dívida interna federal (75%). É corrigida a cada três meses.

2.4. DINÂMICAS DAS DECISÕES FINANCEIRAS NO BRASIL

As decisões financeiras não são definidas a partir de pressupostos de uma ciência exata,

onde se permite a comprovação absoluta e inquestionável dos resultados. Os fatores

considerados na tomada de decisões procuram retratar a realidade do ambiente

econômico, estando ainda estabelecidas certas premissas e hipóteses comportamentais.

Todo modelo decisorial desenvolve expectativas para a fixação dos resultados

esperados, do período de previsão e da definição da taxa de atratividade econômica do

empreendimento. (ASSF NETO).

Por mais bem quantificados que sejam esses parâmetros constituem-se em

aproximações bastante razoáveis da realidade, incorporando, como é natural em

projeções, certa margem de arbítrio trazida pela unidade decisória. Não há uma formula

única e inquestionável para as decisões financeiras. É exigido de todo administrador

financeiro o domínio dos conceitos teóricos, de suas técnicas e procedimentos, dos

inúmeros fatores que condicionam o desempenho e o valor das empresas, das

repercussões dos desequilíbrios estruturais da economia sobre os resultados financeiros.

(ASSF NETO).

Assaf Neto comenta sobre as decisões financeiras no Brasil, fala assim das decisões

financeiras:

...as decisões financeiras em condições ideais de equilíbrio são bastante

prejudicadas pela persistente insuficiência de recursos de longo prazo para as

empresas. Basicamente os recursos oficiais são as grandes fontes de capital

9

permanente e mesmo assim, em volume bastante aquém das efetivas

necessidades do mercado. As linhas de credito oficiais são limitadas e geralmente

direcionadas a programas específicos, atendendo a um número reduzido de

empresas. As instituições financeiras privadas por seu lado, diante do próprio

desequilíbrio da economia, não conseguem captar poupança de longo prazo e

consequentemente, suprir as necessidades de capital para investimento.

Essas restrições de recursos de longo prazo limitam a capacidade de crescimento e

competitividade das empresas nacionais, levando as empresas a financiar seu

crescimento por meio de recursos próprios, cujos montantes não são suficientes para

lastrear a crescente demanda por capital determinada pelo mercado cada vez mais

competitivo. (ASSF NETO).

O endividamento da empresa brasileira vem-se concentrando no curto prazo, limitando a

folga financeira e sua capacidade de expansão em condições de equilíbrio, levando a

empresa a optar pela sobrevivência financeira e não pela competitividade. (ASSF NETO).

No mercado brasileiro não é o risco da operação que define com prioridade o custo do

dinheiro; em grande parte o encargo financeiro é definido pela natureza da fonte de

financiamento. Os recursos provenientes de agentes oficiais de crédito (sistema BNDES),

principal fonte de fundos em longo prazo em nossa economia, são oferecidos geralmente

a taxas sensivelmente inferiores às livremente praticadas no mercado. Essas alternativas

de financiamento oficial costumam oferecer, ainda, condições de amortização do principal

bastante atraente, se comparadas com outras linhas de credito nacionais, principalmente

pelo prazo e carência concedidos. (ASSF NETO).

2.5. RISCO E RETORNO

Na pratica, as decisões financeiras não são tomadas em ambiente de total certeza com

relação a seus resultados, por estarem essas decisões fundamentalmente voltadas para

o futuro, é imprescindível que se introduza a variável incerteza como um dos mais

significativos aspectos do estudo das finanças corporativas. (ASSF NETO).

O risco é na maioria das vezes, representado pela medida estatística do desvio-padrão,

ou variância, indicando-se o valor médio esperado e representativo do comportamento

observado. Assim ao se tomarem decisões de investimento com base num resultado

10

médio esperado, o desvio padrão passa a revelar o risco da operação, ou seja, a

dispersão das variáveis (resultados) em relação à média. (ASSF NETO).

Nessa ampla abrangência do entendimento do risco, a avaliação de uma empresa

delimita-se aos componentes de seu risco total: econômico e financeiro. (ASSF NETO).

2.6.

ESTRATÉGIAS FINANCEIRAS

Para Assaf (2008), “o principal indicador de agregação de riqueza é a criação de valor

econômico, que se realiza mediante a adoção eficiente de estratégia financeira...”,

A estratégia financeira relaciona-se ao objetivo da empresa de criar valor aos seus

acionistas. As estratégias financeiras são divididas em três grupos: financiamento,

operacionais e de investimento. Em resumo, representam:

•

Financiamento: procura substituir o capital próprio pelo de terceiros.

•

Operacionais: distribuição e logística mais eficiente, com um maior giro de

estoque.

•

Investimento: a busca de novas oportunidades de mercado criadoras de

valor

Para Assaf Neto (2008) as seguintes estratégias devem ser consideradas nas

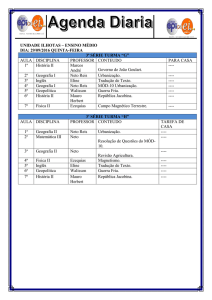

organizações; conforme tabela 1:

•

estratégias de investimentos: maior giro dos investimentos, identificação de

oportunidades de crescimento, eliminação de ativos destruidores de valor;

•

estratégias de financiamentos: melhor alavancagem financeira;

•

estratégias operacionais: preços competitivos, logística e distribuição,

escala de produção, qualidade e custos.

Estratégias Financeiras

Objetivo Estratégico

Direcionadores de Valor

Operacionais

Maximizar a eficiência das

decisões operacionais,

estabelecendo políticas

de preços, compras,

Crescimento das vendas;

prazos operacionais de

cobrança e pagamentos;

giro dos estoques;

11

vendas e estoques etc

voltadas a cria valor.

margem de lucro.

Financiamento

Minimizar o custo de

capital da empresa,

promovendo o

incremento de seu valor

de mercado.

Estrutura de Capital;

custo de capital próprio;

custo de capital de

terceiros; risco

financeiro.

Investimento

Taxa de retorno maior

que o custo de capital.

Investimento em capital

de giro; investimento em

capital fixo;

oportunidades de

investimentos; analise

giro x margem; risco

operacional.

Tabela 1:Estratégias Financeiras das Empresas. Algumas empresas destacam se por direcionadores de valor vinculados às estratégias

operacionais de sistemas de distribuição e logísticas mais eficientes e maior giro de seus

estoques6. Outras empresas competitivas priorizam a estratégia de financiamento

mediante substituição de capital próprio por capital de terceiros, mais barato7. As

estratégias de investimentos podem ser implementadas pela busca eficiente de novas

oportunidades de mercado criadoras de valor, pela redução de investimentos sem

alteração do volume de atividade e por meio da identificação de ativos destruidores de

valor que não conseguem produzir um retorno suficiente a remunerar o custo de capital

empregado. (ASSF NETO).

Assaf Neto, atenta que nem todas as decisões que elevam o lucro da empresa são

capazes de criar valor a seus acionistas. Estratégias de investimento, mesmo que

venham incrementar o volume de vendas e os resultados operacionais da empresa, se

não produzirem um retorno suficiente para remunerar o custo de oportunidade dos

proprietários de capital atuarão de maneira a destruir valor de mercado. (ASSF NETO).

6

Caso típico de grandes cadeias de negócios de comercio varejista e atacadista, onde o diferencial de maior atratatividade está em manter estoques baixos, reduzida porcetagem de falta de produtos e preços de venda competitivos. 7

As taxas de juros inferiores ao retorno da aplicação desses recursos e os benefícios fiscais decorrentes das despesas de juros, permitem muitas vezes que ocorra uma alavancagem financeira favorável, incrementando os resultados dos proprietários e valorizando o preço de mercado das ações. 12

De forma conflitante, nesses casos a distribuição de dividendos com base no lucro

contábil aumenta, criando a falsa impressão de melhor desempenho da empresa. Em

verdade, a distribuição de dividendos é mais bem justificada somente no caso de a

empresa não vislumbrar oportunidades de reinvestimento dos lucros a uma taxa de

retorno, pelo menos igual a que seus acionistas aufeririam em alternativas de risco

semelhante se tivessem a parcela de seus lucros em mãos. Em caso contrário, surgindo

oportunidades economicamente atraentes de alocação de capital, a empresa oferece um

forte indicativo para que os lucros permaneçam reaplicados em seu negócio, criando

expectativas aos acionistas de maiores dividendos no futuro e valorização do preço de

mercado de suas ações. (ASSF NETO).

Assim, este estudo não tem por objetivo analisar as estratégias financeiras de

investimento e nem as estratégias financeiras operacionais nas organizações, podendo

ser objeto de outro estudo. (ASSF NETO).

2.6.1.

CUSTO TOTAL DE CAPITAL

O custo total de capital, conforme foi comentado, representa a taxa de atratividade da

empresa, que indica a remuneração mínima que deve ser exigida na alocação de capital

de forma a maximizar seu valor de mercado. O cálculo desse custo é processado pelo

critério da média ponderada pela seguinte expressão de cálculo:

CMePC = ∑ Wj X Kj

CMePC

custo médio ponderado de capital

Wj

custo específico de cada fonte de financiamento

Kj

participação relativa de cada fonte de capital no financiamento

O custo total representa efetivamente a taxa mínima de retorno (atratividade econômica)

desejada pela empresa em suas decisões de investimento. Ao promover um retorno

operacional pelo menos igual a seu custo total de capital a empresa estará remunerando

de forma adequada suas fontes de financiamento, aumentando o seu valor de mercado.

(ASSF NETO).

Segundo Assaf Neto;

...pode-se afirmar que o custo médio ponderado de capital baseado em valores de mercado

proporciona uma interpretação mais segura de seus resultados, pois o mercado reflete, de

maneira mais rigorosa, o valor dos capitais da empresa. Por outro lado, os pesos das fontes

13

de capitais podem também ser definidos com base em uma estrutura de capital meta, em que

suas participações respectivas passam a refletir uma posição desejada, a qual a empresa tem

por objetivo atingir. Esse critério de ponderação meta, definido também com base em valores

de mercado é considerado como o mais identificado com o objetivo das empresas de

maximizar seu valor de mercado, sendo o ideal a ser adotado na determinação do CMePC.

2.6.2.

CRIAÇÃO DE VALOR

O desempenho operacional da empresa deve promover resultados que remunerem os

proprietários de capital em valores acima da taxa mínima de retorno requerida. Essa

riqueza é maximizada à medida que a criação de valor mantenha-se e a empresa

consiga, nessas condições, elevar seus níveis de investimentos. (ASSF NETO).

O fato de uma empresa poder ou não criar valor depende fundamentalmente da

qualidade de suas decisões financeiras tomadas. Essas decisões, por seu lado, são

avaliadas com base em seus diversos elementos estratégicos que as compõem, como

custo de capital giro e margem, volume de atividade, produtividade, capacidade

gerencial, investimentos etc. (ASSF NETO).

O conceito da expressão de determinação do valor econômico apresenta-se bem mais

completo que outras medidas convencionais de desempenho financeiro. Ao confrontar os

resultados operacionais de caixa com o custo total de capital, a avaliação do valor

agregado leva em conta a remuneração pelo risco da empresa, a qual se encontra

embutida no cálculo das taxas de retorno exigidas pelos proprietários de capital. (ASSF

NETO).

Foi definido que uma empresa agrega valor econômico quando for capaz de produzir um

retorno operacional maior que o custo de suas fontes de capital. Esse excedente de

remuneração expressa um acréscimo dos proprietários, que promove condições de

valorização de mercado da empresa, podendo ser expressos da seguinte forma:

∆Valor Econômico = Resultado Operacional – [ Capital Investido x CMePC]

ou ainda:

∆Valor Econômico = [ ROI – CmePC] x Capital Investido

O retorno sobre o investimento operacional é função do giro dos ativos e da

margem produzida pelas operações. Ao se elevar a margem operacional sem um

aumento respectivo do investimento, a empresa consegue criar valor e,

consequentemente, riqueza a seus acionistas. Redução de custos, economia de

14

escala, produtividade eliminação de desperdícios são algumas possíveis decisões

que podem atingir um maior retorno sem a utilização de mais capital. Ao se

imprimir um maior giro ao capital investido, mediante, por exemplo, a redução de

estoques ou da capacidade ociosa é possível a empresa incrementar o ROI e,

consequentemente o valor de suas operações. (ASSF NETO).

Outra medida de criação de valor centra-se na estrutura de capital da empresa. É

possível promover uma redução do custo total de capital por uma avaliação das

proporções e naturezas das diversas fontes de recursos mantidas pela empresa e

com isso, elevar o valor econômico agregado. (ASSF NETO).

A viabilidade econômica de uma empresa é demonstrada por sua capacidade em

remunerar o capital investido. Ao não se prever uma reversão do desempenho

econômico negativo apresentado, é recomendada a descontinuidade da empresa,

mesmo que mantenha lucro contábil. Observa-se, uma vez mais, que a

atratividade de um negócio reflete-se na remuneração adequada do capital

investido, e não na exclusiva apuração do resultado contábil. (ASSF NETO).

Uma gestão baseada em valor costuma provocar modificações nos padrões

usuais de avaliação das decisões financeiras. Por exemplo, um investimento pode

ser criticado por oferecer uma rentabilidade inferior aos padrões normais de

retorno de uma empresa. Contudo, se sua taxa de retorno for superior a seu custo

de capital, irá promover uma criação de valor, sendo sua aceitação consistente

com o objetivo estabelecido pela administração financeira de maximização da

riqueza. (ASSF NETO).

Da mesma forma, determinado projeto pode apresentar uma rentabilidade maior

que a média até então praticada pela empresa. Se, entretanto, apurar uma taxa

de retorno inferior a seu custo de capital, a recomendação é por sua rejeição.

Apesar de promover um ROI superior ao que vem sendo apurado o retorno

oferecido não cobre a remuneração mínima exigida pelos proprietários de capital,

o que indica destruição de valor. (ASSF NETO)..

15

2.6.3. CONCLUSÃO

CONCLUSÃO

Como discutido neste estudo, as estratégias financeiras bem como as capacidades

diferenciadoras, estão voltadas ao objetivo da empresa de criar valor a seus acionistas.

As estratégias são identificadas em três dimensões: operacionais, de financiamento e de

investimento. O sucesso na criação de valor pelas empresas envolve a implementação

de uma combinação dessas estratégias financeiras. (ASSAF NETO).

Uma gestão baseada no valor permite ainda que as empresas desenvolvam e avaliem

melhor as suas estratégias financeiras e as capacidades diferenciadoras, conhecimentos

fundamentais para desenvolverem suas vantagens competitivas e adicionarem valor aos

proprietários. A adoção de uma gestão baseada no valor, e não nos lucros permite ainda

que se identifiquem os ativos que destroem valor, ou seja, que se apresentam incapazes

de remunerar os capitais que lastreiam esses investimentos. Essa visão permite que se

conheça mais realisticamente a riqueza econômica capaz de ser gerada pelo negócio do

que as medidas convencionais de desempenho baseadas no lucro. (ASSAF NETO).

É importante que a empresa reconheça claramente suas estratégias financeiras e

capacidades diferenciadoras, de maneira a atingir o objetivo de maximização da riqueza

de seus proprietários. (ASSAF NETO)

Segundo um estudo da EPE8, aponta que a perspectiva de crescimento da economia

brasileira para os próximos anos está pautada na demanda interna, que pode ser

observado pelo aumento do consumo das famílias acima do PIB. O estudo ainda aponta

que um dos fatores que ditaram a evolução do consumo o acesso facilitado ao credito

está presente, acompanhado da redução na taxa de desemprego e o aumento da renda

da população. (TOLMASQUIM)

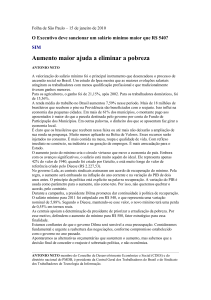

O aumento do consumo da população brasileira foi estimulado, ainda, pelo maior acesso

a credito, devido à redução nas taxas de juros e a facilidade de financiamento com

aumento dos prazos de pagamento. Alguns setores como infraestrutura e habitação,

serão ainda mais beneficiados. Como podemos ver, o aumento da relação

8

Empresa Publica Energia, vinculada ao Ministério de Minas e Energia 16

credito/PIB(gráfico 4), ocorre no mesmo período que a redução das taxas de juros(gráfico

5) mostrando forte correlação.

Gráfico 1: Relação Credito /PIB (fonte: BACEN, elaboração Bradesco)

Gráfico 2: Evolução da Taxa de Juros. (fonte: BACEN, elaboração Bradesco) No Gráfico 6 podemos ver a Relação PIB/Investimento, que mostra um aumento do valor

investido em relação ao PIB. Essa relação no Brasil é baixa em comparação com outras

economias China, Estados Unidos, Inglaterra, Japão tem essa relação perto de 100.

17

Gráfico 3: Relação PIB / Investimento (fonte: BACEN, elaboração Bradesco) No gráfico 7, podemos ver o Crescimento Real da Formação Bruta de Capital Fixo, esse

indicador, mede o quanto as empresas aumentaram os seus bens de capital, ou seja,

aqueles bens que servem para produzir bens, São Basicamente máquinas, equipamentos

e material de construção. Indica se a capacidade de produção do país está crescendo e

também se os empresários estão confiantes no futuro.

Gráfico 7: Crescimento Real da Formação Bruta de Capital Fixo (fonte: BACEN, elaboração Bradesco) A presente pesquisa não tem o objetivo conclusivo nem se aprofundar sobre

determinados aspectos, embora procurou evidenciar a relação e o impacto do crédito nas

estratégias de financiamento das empresas.

18

BIBLIOGRAFIA

ASSAF NETO, Alexandre. Finanças Corporativas e Valor. 3ª ed. - São Paulo: Atlas

2008

BALDI, Vanessa Souza. O impacto da adesão ao novo mercado da Bovespa sobre a

criação de valor econômico. Dissertação (Mestrado em Administração) – Pontifícia

Universidade Católica do Rio de Janeiro: Rio de Janeiro, 2006.

CERBASI, Gustavo. Finanças para empreendedores e profissionais não Financeiros.

1ª ed.- São Paulo: Saraiva 2007.

CASTRO, Lavinia Barros de Castro. Privatização, Abertura e Desindexação: A

Primeira

Metade

dos

Anos

90,

in

Economia

Brasileira

Contemporânea,

Organizadores: Giambiagi e Jeniffer Hermann. Rio de Janeiros. Elsevier, 2005 – 9ª

reimpressão.

CINTRA, Marcos Antonio Macedo (2006). A reestruturação do sistema bancário

brasileiro e os ciclos de crédito entre 1995 e 2005. Política Econômica em Foco, nº. 7,

nov. 2005 / abr. 2006, 292-318. IE/UNICAMP

DEMO, Pedro. Pesquisa e construção de conhecimento : metodologia científica no

caminho de Habermas. 2 ed. Rio de Janeiro : Tempo Brasileiro, 1996.

FERREIRA, Ricardo J. Contabilidade Básica: Finalmente você vai aprender

contabilidade: Teoria e questões comentadas: conforme a MP 449/08. 7ª ed. – Rio de

Janeiro: Ed. Ferreira. 2009.

FIPECAFI - Fundação Instituto de Pesquisa Contábeis, Atuariais e Financeiras. Manual

de Contabilidade das Sociedades por ação: aplicável às demais sociedades. 6ª ed.

– São Paulo: Atlas, 2006.

FORTUNA, Eduardo. Mercado Financeiro: produtos e serviços. 16ª ed. – Rio de

Janeiro: Qualitymark Ed. 2005.

GIL, Antonio Carlos. Como elaborar projetos de pesquisa. São Paulo: Atlas, 1991.

GITMAN, Lawrence J. Princípios de Administração Financeira. 10ª ed. Tradução de

Antonio Zoratto Sanvicente - São Paul: Pearson Addison Wesley, 2004

19

LUNDBERG, Eduardo Luis. Bancos Oficiam e Crédito Direcionado – O que diferencia

o mercado de crédito brasileiro in Economia Bancária e Crédito – Distrito Federal.

Brasília

MARTINS, Gilberto de Andrade. Manual para Elaboração de Monografias e

Dissertações. 3. ed. - São Paulo: Atlas, 2002.

MARTINS, Bruno S. Crise Financeira e Restrição de Credito no Brasil: evidencias

com base no custo do financiamento bancários, in Economia Bancária e Credito

MINAYO, Maria Cecília de Souza. O desafio do conhecimento. São Paulo:

Hucitec,1993.

GREMAUD, Amaury Patrick. Manual de Economia. Organizadores: Diva Benevides

Pinto, Marco Antonio Sandoval de Vasconcelos. 5ªed. - São Paulo: Saraiva 2006.

SARTI, Fernando HIRATUKA, Célio, Frederico Rocha... [ e at) Perspectiva do

Investimento na Industria – Campinas : Unicamp Projeto PIB 2010. Perspetiva do

Investimento no Brasil

SILVA, Edna Lucia da – Metodologia da pesquisa e elaboração de dissertação – 3ª

ed. rev. Atual. –Florianópolis: Laboratório de Ensino a Distância da UFSC, 2001

TOLMASQUIM, Mauricio Tiomno.Caracterização do cenário macroeconômico – Nota

Técnica DEA 15/11 – Série Estudos Económicos.

VERGARA, Sylvia Constant. Projetos e relatórios de pesquisa em administração. 12ª

ed. - São Paulo: Atlas 2010.

20