Avaliação de ações usando o modelo de crescimento de

dividendos de Gordon: Um estudo de sua adequação ao

mercado brasileiro

RESUMO

Existem atualmente muitas formas de avaliação e precificação de ações, na grande maioria,

estas formas de precificação de ativos são oriundas da análise fundamentalista. Este trabalho

pretende analisar a aplicabilidade do modelo de crescimento de dividendos de Gordon no

mercado brasileiro tendo em vista que as análises da escola fundamentalista advindas de seus

precursores e principais colaboradores foram realizadas sempre voltadas para o mercado

norte americano. Com efeito, os fundamentos da análise fundamentalista são abordados

juntamente com a abordagem das políticas de dividendos e o modelo de precificação de ativos

de Gordon. Fica esclarecido que, o modelo de crescimento de dividendos de Gordon é de difícil

aplicação ao mercado brasileiro e que são necessários vários ajustes e modelos econométricos

para adequar este tipo de modelo de precificação no Brasil de forma mais consistente.

Palavras-Chave: Mercado de capitais, Análise Fundamentalista, Modelo de Gordon.

INTRODUÇÃO

O mercado de capitais brasileiro está em pleno crescimento, e a bolsa de valores

brasileira esteve nestes últimos anos batendo recordes de valorização e volume

financeiro. Apesar da recente crise financeira, nos últimos anos o mercado de capitais

cresceu fortemente em todo o mundo movidos pelo crescimento das economias

emergentes e globalização do sistema financeiro. Esforços por parte de grupos de

investidores e da própria Bovespa em popularizar o investimento em ações e outros

ativos e derivativos estão trazendo um numero cada vez maior de investidores para o

mercado de ações.

O mercado de ações, porém, apresenta características importantes que devem ser

ponderadas na hora de investir como: incerteza quanto ao comportamento do preço das

ações e outros ativos, globalização e vulnerabilidade às noticias da economia

internacional e, em alguns casos, a possibilidade de se perder todo o capital investido.

Para isso, é de fundamental importância a utilização de uma estratégia de investimento,

que configura como o investidor deve agir baseado em seu próprio perfil. Temos como

objetivo deste trabalho, explicar um pouco do funcionamento da análise fundamentalista

e testarmos o modelo de crescimento de dividendos de Gordon no mercado brasileiro,

utilizando o software “the investment portfolio” para valorar os ativos. Este modelo tem

sido utilizado em mercados estrangeiros e ensinado de forma acadêmica e profissional

no Brasil como forma de se calcular o preço justo de um ativo por meio de uma

previsão da distribuição de dividendos da empresa. Este trabalho possui caráter

exploratório e baseia-se em um estudo de caso com os ativos listados na Bovespa.

1. ANÁLISE FUNDAMENTALISTA

Existem duas grandes vertentes nos estudos de ativos e derivativos que se

propõem a tentar prever o preço futuro de um ativo e o andamento da economia, que são

a análise fundamentalista e a análise técnica ou gráfica. A análise gráfica possui

algumas limitações em relação à sua validação estatística e quanto ao seu embasamento

teórico matematicamente comprovado, o que dificulta estudos empíricos nesta área. Já a

análise fundamentalista, esta detêm ferramentas de precificação de ativos comprovadas

estatisticamente com margens de erro reduzidas e fundamentos mais sólidos de dados

reais e previstos, como no caso dos modelos de desconto de dividendos que serão

abordados neste trabalho.

O marco de fundação da escola fundamentalista é o livro Security Analysis, de

1934, de Benjamin Graham e David Dodd. Através do estudo dos demonstrativos das

empresas, seria possível determinar qual é o "preço justo" de uma determinada ação

baseada na analise econômico-financeira da empresa e suas expectativas de lucros.

Configurado pela projeção do fluxo de lucros da empresa no futuro trazidos a um valor

presente, o analista fundamentalista precisa estudar variáveis do cenário micro e

macroeconômico para projetar esse fluxo além de saber como se dá a gestão da empresa

em questão. Ou seja, vale a pena comprar ações quando o valor de mercado estiver

abaixo do preço justo e vender ações quando o valor de mercado estiver acima dele.

Os fundamentalistas utilizam muito o método chamado de Value Investment

(Investimento de Valor), que aborda a valorização da empresa, o aproveitamento da

relativa ineficiência da bolsa de valores, a análise quantitativa, o enfoque no longo

prazo e o conceito de valor intrínseco da empresa e sua ação. O Value Investment possui

muitas vertentes. Segundo Brum (2006) o fundamento teórico da escola fundamentalista

está na tese de que existe uma correlação lógica entre o valor intrínseco de uma ação e

seu preço de mercado. O valor intrínseco de uma ação é representado pela avaliação

patrimonial da empresa, sua posição no setor de atuação, intensidade da concorrência e

existência de produtos ou serviços alternativos, grau de atualização tecnológica do

empreendimento, nível de intervenção estatal na área de atuação, programa de

investimentos, política de distribuição de lucros e pelo cálculo do valor presente dos

lucros futuros estimados. Dentro desta escola, temos o modelo de precificação de ativos

via dividendos onde será feito um teste empírico no mercado de ações brasileiro.

Graham (1974 apud HAGSTROM, 1995, p. 31) afirma que “o otimismo

descontrolado pode levar à mania e uma das características principais da mania é sua

inabilidade de recorrer às lições históricas”. Após a queda da Bolsa americana em 1929,

o autor descreveu três abordagens: a do cross-selection1, a de antecipações e a da

margem de segurança.

A abordagem cross-selection seria equivalente ao que é hoje aos índices de

investimentos. Um investidor poderia comprar quantias iguais de trinta companhias

industriais arroladas no índice Dow Jones e teria tanto benefício quanto as companhias

pré-selecionadas. Graham defendeu que não poderia haver certeza de que Wall Street2

pudesse obter melhores resultados do que esse índice.

Já a abordagem de antecipações era subdividida em duas partes: seleção de curto

prazo e abordagem de ações de empresas com potencial de crescimento. Graham

condena a seleção de curto prazo afirmando que o valor de um investimento não é

auferido pelo que ele dará em um mês, mas o que de tal negócio um investidor pode

esperar, durante um período mais longo de tempo. Decisões baseadas em dados de curto

prazo são em sua maioria superficiais e temporárias. Com relação à abordagem das

ações com potencial de crescimento, Graham explica que as dificuldades em se obter

sucesso estavam centralizadas na habilidade do investidor de identificar tais companhias

1

Cross-selection, expressão do inglês que significa Seleção cruzada.

para, a partir disso, verificar o grau do preço corrente da ação, já levando em

consideração o potencial de crescimento das companhias.

Segundo Hagstrom (1995, p. 34) “Graham reduziu o conceito de senso comum

em investimentos a uma divisa que chamou de margem de segurança. Tal divisa procura

unir todos os títulos, ações e bônus em uma abordagem de investimento única”. Para

ele, se a margem entre ganhos e despesas fixas fosse grande o suficiente, o investidor

estaria protegido de um declínio inesperado nos lucros da empresa. Para adaptar tal

conceito para as ações ordinárias, Graham defendeu ainda que uma margem de

segurança existiria se seu preço estivesse abaixo de seu valor intrínseco. O principal

fator para se determinar o valor intrínseco de uma companhia era seu poder de ganhos

futuros. Graham propôs duas regras para a seleção de ações, que aderem à margem de

segurança:

• Comprar ações de uma companhia por menos de

2

do valor líquido de seus

3

ativos;

• Concentrar-se em ações de baixos PLs (índice Preço/Lucro)

A análise de balanços (fundamentalista) visa extrair informações para a tomada

de decisões através do conhecimento de cada conta para a busca de informações tornarse mais precisa. As demonstrações financeiras costumam ter um número muito grande

de contas, tornando um trabalho de condensação e crítica dessas contas, necessário antes

de se iniciar a análise. Esse trabalho é chamado de "Padronização". Esta padronização,

para o analista, ajuda no processo de simplificação, comparabilidade, adequação aos

objetivos da análise, precisão nas classificações de contas, descoberta de erros e

intimidade do analista com as demonstrações financeiras da empresa. Os principais

relatórios publicados por uma companhia de capital aberto impostos pela Lei das

Sociedades Anônimas (Lei nº 6.404) são:

• Relatório de Administração: Este relatório é responsável por informar os

acionistas e terceiros, informações que se julgam importantes sobre diversos

aspectos do desempenho e perspectivas da empresa relativa às estratégias de

vendas, compras, produtos, setor de atuação, efeitos conjunturais, resultados

alcançados, previsões e etc.

• Demonstrações Financeiras: Compostas pelo balanço patrimonial,

demonstrações de Resultados, mutações do Patrimônio Líquido, origens e

aplicações de recursos

• Notas Explicativas: Dados e informações que complementam as demonstrações

financeiras, como: contexto operacional da empresa, principais práticas

contábeis, taxas de juros, vencimentos e garantias de obrigações de longo prazo

(financiamentos), avaliação de estoques, depreciação e outras previsões,

espécies de ações do capital social, eventos e benefícios, etc.

A avaliação é o foco central na analise fundamentalista. Existem diversas formas

de avaliação de empresas e em termos gerais, segundo Damodaran (1999), existem três

tipos de abordagens. A primeira é a avaliação por fluxos de caixas descontados, que

relaciona o valor de um ativo com o valor presente do fluxo de caixa esperado deste

ativo. Segundo, temos a avaliação relativa, que estima o valor de um ativo enfocando a

precificação de ativos “comparáveis” relativamente a uma variável comum como,

2

Wall Street é a rua em Nova York onde se situa a bolsa de valores americana e boa parte de corretoras que nela operam.

lucros, fluxos de caixa ou vendas. A terceira forma é a avaliação de direitos

contingentes, que utiliza modelos de precificação de opções para medir o valor de ativos

que possuem características de opções. Temos a avaliação de crescimento de

dividendos, que é derivada da analise de fluxo de caixas descontados, como o foco deste

trabalho como veremos adiante.

2. POLÍTICAS DE DIVIDENDOS

Gitman (2001) afirma que a política de dividendos deve ser formulada com dois

objetivos básicos em mente: maximizar a riqueza dos proprietários da empresa e

fornecer o financiamento suficiente. Dentre estes dois objetivos inter relacionados,

podemos descrever rapidamente três das políticas mais usadas:

• Política de dividendos com quociente de distribuição constante: a empresa

estabelece um quociente percentual do lucro por ação que será distribuído aos

acionistas. Em caos de prejuízo a empresa não distribui nada, o que acarreta em

conseqüências para o preço da ação de acordo com as perspectivas de lucro da

empresa.

• Política de dividendos regulares: baseada no pagamento de um dividendo fixo

em dinheiro e em cada período determinado. Esta política é bem aceita no

mercado, pois mostra segurança da empresa quanto aos seus lucros.

• Política de dividendos regular-baixa mais extra: consiste em a empresa paga um

dividendo regular baixo e, quando os resultados forem melhores que o normal,

ela distribui uma quantia extra de dinheiro. Assim a empresa dá uma segurança

aos acionistas além de dar o direito a eles de compartilharem de uma boa fase de

crescimento.

Sabemos que uma empresa que obteve lucros deve pagar dividendos, então

como podemos saber o quanto a política de dividendos afeta o valor da empresa? A

distribuição de dividendos aos acionistas pode parecer, num primeiro momento, algo

bom para os detentores das ações. Porém isso pode não ser verdade dependendo da

situação financeira e das perspectivas de lucro da empresa. Se a administração de uma

empresa reduzir o percentual do lucro pago em dividendos (payout), conseqüentemente

uma proporção maior do lucro será reinvestido na empresa de forma a aumentar mais os

seus lucros. Se o reinvestimento dos lucros destinados a dividendos por parte dos

gestores gerar retornos maiores do que os acionistas poderiam obter aplicando seu

dividendo de outra forma, teoricamente seria melhor se não recebessem dividendos. Já

no caso de uma empresa madura, estável, sem grandes perspectivas de alto crescimento

no curto e médio prazo e com grande geração de caixa, muito provavelmente será bem

generosa na distribuição de dividendos.

Temos que uma empresa pode financiar seus investimentos em grande parte com

empréstimos, liberando caixa para os dividendos. Nesse caso, o dividendo da empresa é

um subproduto da decisão de tomada de empréstimo. Segundo Brealey & Myers (2005)

a pergunta que devemos fazer é: Qual o efeito de uma mudança nos dividendos pagos

em dinheiro, dadas as decisões da empresa sobre orçamento de capital e tomada de

empréstimos?

Sabemos que todo dinheiro advindo de empréstimos vem de algum lugar e se

fixarmos os dispêndios e empréstimos de uma empresa só resta a emissão de ações

como fonte de recursos. Brealey & Myers (2005) definem a política de dividendos

como o trade–off 3 entre lucros retidos de um lado e o pagamento em dinheiro e a

emissão de novas ações de outro. Muitas vezes não observamos este trade-off porque

não vemos uma empresa emitindo ações a cada vez que distribui dividendos, mas isto

ocorre com empresas de vez em quando. Estas empresas poderiam resolver este

problema de emissão de ações pagando menos dividendos, enquanto outras precisam

emitir ações para melhorar a distribuição de dividendos.

John Litner (1956) depois de ter entrevistado vários gestores corporativos,

estabeleceu quatro fatos determinantes na política de distribuição de dividendos:

• Empresas têm índices alvo de pagamento de dividendos de longo prazo.

• Empresas maduras com ganhos estáveis geralmente pagam uma proporção maior

de seus ganhos enquanto as em fase de crescimento tem menos desembolso.

• Gestores focam mais na mudança que possa ocorrer nos dividendos do que nos

seus valores absolutos atuais. Mudanças nos dividendos geram alterações nos

ganhos sustentáveis a longo prazo.

• Os gestores se preocupam principalmente nas mudanças nos dividendos que

podem precisar ser revertidas.

Litner (1956) definiu um modelo onde, supondo que uma empresa mantenha seu

índice de dividendo alvo definido, o pagamento de dividendo do ano vindouro seria

igual a uma proporção constante de lucros por ação. Uma empresa que tenha mantido

seu índice de pagamento alvo teria que mudar seu dividendo sempre que os lucros

mudassem. Porém os gestores relutaram nesse aspecto, pois eles acreditavam que os

acionistas preferem uma progressão constante nos dividendos. Então, mesmo se os

resultados da empresa justificassem um grande aumento nos dividendos, apenas parte

do ajuste seria repassado.

Este modelo sugere que o dividendo depende em parte dos ganhos atuais da

empresa e em parte dos dividendos passados juntamente com aqueles ganhos. A

probabilidade de um aumento na taxa de dividendo é maior quando os ganhos atuais são

maiores e deve ser menor quando os ganhos atuais são menores que os passados.

Brealey & Myers (2005) afirmam que podemos distinguir certas empresas rentáveis

observando se a distribuição de dividendos dela é condizente com seus lucros,

principalmente se isto for sustentado no longo prazo. Estudos indicaram que em média

os lucros das empresas aumentaram 43% no ano em que a empresa pagou dividendos

pela primeira vez e nos próximos quatro anos os lucros em media cresceram 164%, nos

mostrando que os gestores olham bem para o futuro antes de pagar dividendos. Assim

como também cortes nos dividendos precedem perdas para a empresa.

Um aumento ou redução de dividendos pode fornecer aos investidores

informações sobre os fluxos de caixa da empresa ou as intenções de investimento da

administração. Depende muito da visão dos investidores, pois, se um corte nos

dividendos é associado por perspectivas de boas de reinvestimento, esse corte será visto

como favorável. Se também neste caso por outro lado os investidores acreditarem que

os administradores irão investir mal, o corte nos dividendos será uma má noticia.

Existem controvérsias quanto à distribuição de dividendos. Alguns acreditam

que um aumento no dividendo aumenta o valor da empresa (direitistas), outros

acreditam que um aumento nos dividendos não altera e até pode reduzir o valor da

3

Trade-off significa um conflito entre duas partes.

empresa (esquerdistas) e também existem aqueles que acreditam que a política de

dividenda não afeta o valor da empresa (centristas).

Os esquerdistas Miller e Modigliani (1961) mostraram um estudo teórico

comprovando que a política de dividendos, em um mundo perfeito, não afeta o valor da

empresa pois, quando um dividendo é distribuído, o valor presente liquido da empresa

diminui na mesma proporção mantendo inalterado o valor da empresa. Quando se

pretende aumentar a distribuição, a maneira de se fazer isso sem fazer empréstimos é a

emissão de ações, e isto também não altera o valor da empresa além de gerar custos. Já

os direitistas acreditam que os gestores não gastam os lucros retidos de forma sábia e

temem que o dinheiro seja reinvestido erroneamente, por isso muitas vezes os acionistas

clamam por dividendos mais altos por quererem o dinheiro na mão. Os centristas

acreditam que se as empresas realmente soubessem que a distribuição de dividendos iria

aumentar o preço de suas ações, elas já o teriam feito aumentando a distribuição.

O fato de não vivermos em um mercado ideal nos mostra que existem clientes

naturais para as ações com pagamentos altos de dividendo que acreditam que isso realça

o preço das ações. Podemos concluir concordando que mudanças na política de

dividendos causam mudanças nos preços das ações, pois os investidores passam a fazer

interpretações destas políticas. Porém algumas vezes decisões de aumento de

dividendos podem ser consideradas favoráveis pelo mercado mesmo quando são ruins

para a lucratividade futura da empresa.

3. O MODELO DE CRESCIMENTO CONSTANTE DE GORDON

O modelo de crescimento de Gordon é um método de avaliação que serve apenas

para empresas consideradas estáveis no mercado e que estejam com os dividendos

crescendo a uma taxa que se possa contar a longo prazo. Quanto mais longe deste

cenário ideal estivermos, mais difícil se tornará a avaliação por este modelo e por

modelos de fluxo de caixa descontado. Segundo Damodaran (1999), podemos citar

alguns cenários que temos dificuldade de avaliar usando o modelo de Gordon:

• Empresas em dificuldades: Empresas com dificuldades financeiras e

expectativas de fluxo de caixa negativo nos próximos períodos. Para estas

empresas, estimar lucros futuros é difícil e existe a possibilidade de falência da

empresa. Também será preciso estimar os fluxos de caixa até se tornarem

positivos, pois valores negativos de fluxo de caixa geram resultados negativos

na avaliação.

• Empresas cíclicas: Empresas que possuem lucros e fluxos de caixa que seguem a

economia, subindo durante as boas fases e caindo durante as recessões. Estas

empresas precisam ter seus fluxos de caixa esperados ponderados, porém o fato

de não se saber o tempo exato e a intensidade de um movimento econômico

torna a avaliação variável às expectativas dos analistas.

• Empresas com ativos não utilizados: Pelo fato da avaliação por fluxos de caixa

refletir o valor de todos os ativos que possuem fluxos de caixa, as empresas que

possuem ativos não utilizados, que não geram fluxos de caixa, terão uma

avaliação que não refletirá o valor destes ativos. Porém, o valor destes ativos

poderá ser obtido externamente e adicionado ao valor obtido pelo modelo de

fluxo de caixa descontado.

• Empresas com patentes ou opções de produtos: Este caso também não é

adaptado para avaliação por fluxos de caixa descontados, pois estas empresas

possuem patentes ou opções não utilizadas que não geram fluxos de caixa e

provavelmente não os produzirão em um futuro próximo, mas possuem valor.

Então o valor da empresa será subestimado de forma que é preciso usar modelos

de precificação de opções ou avaliação de ativos no mercado livre para somar ao

modelo de fluxos de caixa descontados.

• Empresas em processo de reestruturação: Empresas que estão em processo de

reestruturação freqüentemente vendem alguns ativos, adquirem outros, mudam

sua estrutura de capital, políticas de dividendos ou até podem passar ser de

capital fechado, o que torna difícil a estimação de fluxos de caixa futuros.

• Empresas envolvidas em aquisições: Empresas alvo de aquisições possuem

muita dificuldade em se estimar a existência ou não de sinergia pelo fato da

fusão e se este valor pode ser estimado. Também o efeito da mudança de

gerência no negocio traz duvidas quanto aos riscos e fluxos de caixa futuros.

• Empresas de capital fechado: O maior problema em avaliar empresas de capital

fechado é a estimação do risco, pois os modelos de risco/retorno exigem

parâmetros de risco que sejam estimados por preços históricos do ativo objeto.

Uma solução seria a comparação do risco com empresas semelhantes de capital

aberto.

Segundo Damodaran (1999), o modelo de crescimento de Gordon relaciona o

valor de uma ação com seus dividendos esperados no próximo período de tempo, com a

taxa exigida de retorno da ação e com a taxa de crescimento esperada dos dividendos.

Temos então o seguinte:

Valor da ação

=

DPA1

r−g

DPA1 significa os dividendos esperados daqui a um ano.

r é a taxa exigida de retorno para investidores em patrimônio liquido.

g é a taxa de crescimento perpétua dos dividendos.

Como esperamos que a taxa de crescimento de dividendos seja perpétua,

também deve-se considerar que as outras taxas da empresa, como os lucros, cresçam à

mesma taxa. No caso de uma empresa que tem crescimento de 8% nos dividendos

embora seu lucro cresça a uma taxa de 6%, no longo prazo os dividendos excederão os

lucros. Dessa forma, não se deve analisar somente a taxa de crescimento dos

dividendos, mas também a taxa dos lucros e verificar se os resultados serão os mesmos

ou então fazer os ajustes. Outro ponto é o de que devemos sempre ser razoáveis na

determinação da taxa com foco no crescimento da economia do país em que a empresa

está inserida e no mundo. Uma empresa não pode crescer no longo prazo a uma taxa

significativamente maior do que a da economia.

Sabemos que a hipótese da taxa de crescimento se manter estável ao longo do

tempo é difícil de se realizar. Damodaran (1999) afirma que se deve sempre somar a

inflação esperada junto com o crescimento real previsto da economia para se fazer uma

avaliação sem perdas significativas de generalidade. O modelo de Gordon é

extremamente sensível com relação a sua taxa de crescimento, uma vez que à medida

que a taxa de crescimento converge para a taxa de desconto, o valor da ação vai para o

infinito. Podemos dizer que o modelo de Gordon se ajusta melhor a empresas com uma

taxa comparável ou inferior a taxa de crescimento da economia. Concluímos que a taxa

de crescimento perpétua irá variar de acordo com as expectativas dos analistas em

relação à economia e à inflação.

3.1 CONSIDERAÇÕES QUANTO AO USO DO MODELO DE DESCONTO DE

DIVIDENDOS

O modelo de desconto de dividendos é considerado de simples análise e de

lógica intuitiva. Porém muitos analistas não acreditam em seus resultados devido às

suas limitações na avaliação de empresas de baixos índices payout ou de empresas que

não pagam dividendos. Segundo Damodaran (1999), se o índice payout for ajustado

para refletir as mudanças na taxa de crescimento esperada, um valor razoável pode ser

obtido. Em empresas que não pagam dividendos, a análise pode ser feita com base nos

dividendos esperados quando a taxa de crescimento declinar.

Outra crítica ao modelo é de que ele fornece uma estimativa muito conservadora

do valor. Argumenta-se que este modelo não reflete o valor de ativos “não utilizados”,

porém, estes ativos podem ser avaliados separadamente e somados ao valor do modelo,

como no caso do valor de marcas comerciais.

Damodaran (1999) diz que o modelo de desconto de dividendos é considerado

um modelo contrário, pois à medida que o mercado cresceria, o modelo iria descobrir

cada vez menos ações subvalorizadas. Isto não é verdadeiro, pois se o crescimento do

mercado for bem embasado com o crescimento real da economia o modelo irá encontrar

um numero de ações equivalentes ao crescimento. Porém no caso do crescimento do

mercado não estar embasado nos dados básicos da economia, o modelo de desconto de

dividendos não encontrará muitas ações, sinalizando que o mercado está superavaliado

em relação aos dividendos e aos fluxos de caixa.

Devemos fazer três considerações importantes quanto aos resultados estudados

do modelo de desconto de dividendos.

• O modelo não desempenha-se melhor do que o mercado em todos os anos:

Geralmente o modelo se desempenha melhor em períodos de cinco anos.

Haugen (1993) fez um estudo do modelo com 250 empresas altamente

capitalizadas. Sua carteira obteve resultados maiores que o mercado, porém teve

desempenho pior que o mercado em 5 dos 12 anos do período de estudo da

carteira.

• O modelo parece procurar baixos índices P/L e de rendimento de dividendos: O

modelo de desconto de dividendos pondera os lucros e dividendos esperados

mais em períodos vizinhos do que em períodos distantes, tendo uma tendência

de indicar ações com baixos índices P/L e com altos rendimentos de dividendos

como subvalorizadas, e em condições contrárias a essas, como ações

supervalorizadas. De fato, estudos indicam que ações com baixos índices P/L e

alto rendimento em dividendos proporcionam rendimentos maiores do que as de

condições contrárias ao longo do tempo.

• Ações de altos dividendos possuem desvantagens fiscais: Altos rendimentos de

dividendos também implicam em altos valores de impostos. Se os dividendos

forem taxados com uma alíquota maior do que os ganhos de capital os retornos

adicionais podem ser reduzidos ou até eliminados.

4. TESTE DO MODELO

Neste trabalho estaremos usando o programa “The Investment Portfolio”

desenvolvido por Edwin J. Elton, Martin J. Gruber e Christopher R. Blake. Usando seu

modelo de valuation através dos modelos de crescimento de dividendos de Gordon. Este

programa serve para nos dar uma previsão do preço atual e futuro da ação em foco

usando qualquer um dos três modelos de crescimento de dividendos. A entrada de dados

está na forma de previsões de dividendos, taxas de crescimento, crescimento de

períodos de transição e taxas de desconto. O resultado inclui um gráfico dos preços ou

retornos previstos, período por período, e o usuário também pode selecionar pontos ao

longo do gráfico gerado para ver um valor previsto em um período especifico.

Temos como objetivo utilizar este programa para calcular o preço justo dos

ativos listados na Bovespa. Para isso, precisamos fazer algumas considerações

importantes antes de utilizar o programa.

Inicialmente foi feito um levantamento dos dados de distribuição de dividendo

por ação (dividend yield) de todos os ativos da Bovespa no período de 2003 a 2007,

juntamente com o coeficiente beta de cada ativo, colhido ao final de 2007. Após

levantarmos estes dados, filtramos as ações com a seguinte premissa:

Apenas ações que apresentaram crescimento positivo de distribuição de

dividendos no período selecionado. Vale ressaltar que empresas que abriram o capital e

passaram a distribuir os lucros depois do ano de 2003 não serão inclusas por não terem

histórico de dados suficiente e não se enquadrarem no tipo de empresa que o modelo de

crescimento de Gordon pretende avaliar conforme vimos anteriormente.

A partir das informações de distribuição de dividendos de todas as empresas

listadas na Bovespa dentro do período de cinco anos entre 2003 a 2007, calculamos a

rentabilidade de quatro períodos. Com os respectivos coeficientes beta dos ativos, taxa

de risco de mercado e taxa livre de risco, conseguimos calcular a taxa de retorno

exigida. O crescimento durante o período de cinco anos e a taxa de crescimento anual

do dividendo previsto de cada ativo foi calculado da seguinte forma: Crescimento no

período:

g=

Div2007 − Div2003

Div2003

Taxa de crescimento anual:

Onde:

g 5 anos

g anual

1

4

g anual = (1 + g 5 anos ) − 1

é a Taxa de crescimento dos dividendos em cinco anos.

é a Taxa de crescimento dos dividendos ao ano .

Div 2007 é o dividendo por ação distribuído ao final de 2007.

Div 2003 é o dividendo por ação distribuído ao final de 2003.

Podemos então calcular o dividendo previsto para o próximo ano da seguinte

forma: DPS1 = Div2007 (1 + g anual ) Onde:

previsto e g é a taxa de crescimento anual.

DPS1

é o dividendo por ação

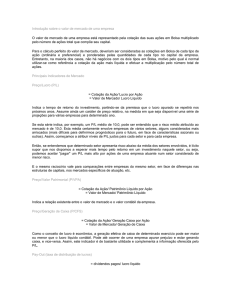

Fazendo a emulação a partir dos dados obtidos, calculamos o preço justo do

ativo pelo modelo de crescimento constante de dividendos e obtivemos resultados

sensivelmente fora dos patamares reais de preço ao final do ano de 2007, indicando que

os preços das ações no mercado estariam extremamente supervalorizadas, ou seja, o

valor do preço justo pelo modelo de Gordon ficou muito baixo comparado com preço de

mercado, como podemos ver nesta tabela alguns resultados e o resultado da avaliação da

ação da Petrobrás pelo programa “The Investment Portfolio”.

Quadro 1 – resultados do modelo constante de dividendos

Preço justo pelo

modelo de

Gordon

Nome da empresa

Código

Cotação em

28/12/2007

Banco Bradesco

BBDC4

R$ 43,05

R$

Banco do Brasil

BBAS3

R$ 30,17

R$ 13,97

Banco Itau

ITAU4

R$ 44,59

R$

5,34

Eletrobras

ELET6

R$ 22,95

R$

3,21

Vale do Rio Doce

VALE5

R$ 50,32

R$

2,77

Petrobras

PETR4

R$ 43,92

R$

3,35

Fonte: Economática (2007)

Figura 1 – Representação do programa “The Investment Portfolio”

Fonte: The Investment Portfolio®

3,53

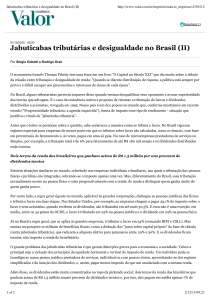

Figura 2 – Visualização do resultado de PETR4

Fonte: The Investment Portfolio®

Visualizando melhor o quadro de resultados, podemos ver que o preço calculado

(calculated value) para o ativo (security name) PETR4 é de R$3.35 no instante zero.

Este resultado nos mostra que a precificação pelo modelo de crescimento de Gordon é

apropriada apenas para ações de mercados onde a legislação permite as empresas

fixarem o valor dos dividendos a serem distribuídos em moeda corrente ou uma fixação

em termos percentuais sobre o valor nominal da ação. No Brasil, temos que a

distribuição é feita em termos proporcionais ao lucro líquido de no mínimo 25% e isto

gera distorções no calculo do preço justo pelo modelo de Gordon.

Para termos uma avaliação mais próxima com os parâmetros usados em outros

países na avaliação por crescimento constante de dividendos, usamos o lucro por ação

(LPA) das empresas a partir da mesma premissa e condições de avaliação com dados de

dividendos, considerando que as empresas estariam distribuindo todo o LPA em forma

de dividendos. Usando os dados fornecidos pelos cálculos anteriores, conseguimos

calcular o preço justo da ação pelo modelo de crescimento constante de Gordon que,

como já vimos, é o resultado da divisão do valor previsto a ser distribuído no próximo

ano pela subtração da taxa de desconto com a taxa de crescimento anual.

Fazendo a emulação destes cálculos com todas as ações da Bovespa e

selecionando apenas ações que tiveram crescimento positivo de lucro por ação no

período, conseguimos um resultado melhor na valoração dos ativos usando o lucro por

ação do que usando os dividendos distribuídos, porém, ainda com um grande número de

resultados incompatíveis. Estes resultados incompatíveis se dão por causa dos seguintes

fatores:

• Quando o crescimento no período e crescimento anual são altos demais e

insustentáveis a longo prazo, tornando o preço justo muito elevado.

• Quando a taxa de desconto é menor do que a taxa de crescimento, tornando o

preço justo negativo.

• Quando o crescimento no período e o crescimento anual são significativamente

menores do que o crescimento do mercado (de 36% ao ano em média) no

período, o preço justo torna-se muito baixo. As ações que apresentaram estes

resultados incompatíveis foram excluídas do estudo. De todas as ações listadas

na Bovespa, depois de filtradas, apenas 20 foram selecionadas para avaliação.

Quadro 2 – Preço justo usando o LPA

Preço justo pelo

modelo de

Gordon

Nome da empresa

Código

Cotação em

28/12/2007

banco Itau

ITAU4

R$ 44,59

R$

36,90

banco Itau

ITAU3

R$ 42,06

R$

40,05

Banrisul

BRSR5

R$ 11,05

R$

14,31

Besc

BSCT5

R$ 13,50

R$

15,57

Bradesco

BBDC4

R$ 37,12

R$

23,47

Braskem

BRKM3

R$ 14,54

R$

11,62

Celesc

CLSC6

R$ 42,50

R$

48,90

Celpa

CELP7

R$ 13,94

R$

14,89

Elekeiroz

ELEK4

R$ 23,50

R$

17,01

Eletrobras

ELET6

R$ 22,95

R$

17,94

Eletrobras

ELET3

R$ 23,93

R$

18,46

Fras-Le

FRAS4

R$

6,84

R$

9,95

Gerdau

GGBR4

R$ 51,67

R$

65,88

Itausa

ITSA4

R$ 11,45

R$

18,66

Itausa

ITSA3

R$ 16,70

R$

16,59

Randon Part

RAPT3

R$ 15,51

R$

15,81

Tekno

TKNO4

R$ 93,99

R$

89,91

Telesp

TLPP4

R$ 44,05

R$

31,27

Unibanco

UBBR4

R$ 10,44

R$

14,78

Weg

WEGE3

R$ 25,00

R$

18,32

Fonte: Economática (2007)

Podemos ver pelo pequeno número de resultados compatíveis que, mesmo

substituindo a variável distribuição de dividendos pelo lucro por ação, a avaliação pelo

modelo constante de Gordon não é eficiente para valoração de ativos brasileiros, pelos

mesmos motivos citados anteriormente no teste usando dividendos. Fica claro que o

modelo de Gordon não deve ser aplicado em ativos brasileiros antes de serem feitos

ajustes mais detalhados de adequação do modelo dos que os demonstrados no presente

trabalho.

CONCLUSÃO

Este trabalho apresentou brevemente o método fundamentalista de análise de

ativos com foco no modelo de precificação de ações via dividendos de Gordon. A

política de dividendos foi abordada, mostrando-se um tema muito importante, porém de

difícil discussão devido às diferentes expectativas geradas. Finalmente, o modelo de

Gordon foi explanado, e o modelo de crescimento constante de dividendos foi testado

no mercado brasileiro, baseado em algumas premissas para selecionar os ativos a serem

avaliados.

Os resultados obtidos usando-se dados de dividendos distribuídos foram

incapazes de avaliar com exatidão o preço das ações. Isto ocorreu por causa das

diferenças de legislação e políticas de distribuição de dividendos entre os mercados

onde o modelo de Gordon foi constituído e o mercado brasileiro. Após esta constatação,

foi utilizado o lucro por ação como forma de aproximar a avaliação com os parâmetros

dos mercados estrangeiros, porém os resultados obtidos mostraram que o uso do lucro

por ação também não é eficiente na avaliação pelo modelo de crescimento constante de

Gordon, sendo necessário um estudo mais aprofundado para elaboração de novos

ajustes para tornar o modelo compatível com o mercado brasileiro.

REFERÊNCIAS

BREALEY, Richard A. MYERS, Stewart C. Finanças corporativas. Porto Alegre:

bookman, 2005

BRINGHAM, Eugene F.. Administração financeira: teoria e prática. São Paulo: Atlas,

2001.

BRUM, Carlos A.H, Aprenda a investir em ações e a operar na bolsa via internet Rio de

Janeiro: editora ciência moderna, 2006.

DAMODARAN, Aswath. Avaliação de Investimentos. Rio de Janeiro: Qualitymark,

1999.

GITMAN, Lawrence

Alegre:Bookman,2001

J.

Princípios

da

administração

financeira.

GRAHAM, Benjamin, O investidor inteligente; Nova fronteira, 2007

HAGSTROM, Junior, Robert G. Warren Buffet. São Paulo: Makron Books, 1995.

LITNER, John, “Distribution of incomes of Corporations Dividends” American

economic review 46 (maio de 1956)

Porto