Macroambiente e Cenários Econômicos

Walter Franco L. da Silva

2008

© 2008 – IESDE Brasil S.A. É proibida a reprodução, mesmo parcial, por qualquer processo, sem autorização por

escrito dos autores e do detentor dos direitos autorais.

S586

Silva, Walter Franco L. da. / Macroambiente e Cenários

Econômicos. / Walter Franco L. da Silva. — Curitiba :

IESDE Brasil S.A. , 2008.

112 p.

ISBN: 978-85-7638-984-2

1. Economia. 2. Política econômica. 3. Política fiscal. I. Título.

CDD 330

Todos os direitos reservados.

IESDE Brasil S.A.

Al. Dr. Carlos de Carvalho, 1.482. CEP: 80730-200

Batel – Curitiba – PR

0800 708 88 88 – www.iesde.com.br

Walter Franco L. da Silva

Mestre em Ciências Sociais pela University of

London, Institute for Latin American Studies.

Pós-graduado em Economia de Empresas. Graduado em Administração de Empresas pela Fundação Getúlio Vargas (FGV-EAESP). Consultor de

Investimentos e Novos Negócios. Professor de

Economia e Administração nos cursos de Bacharelado, Pós-Graduação e Graduação Tecnológica

da Universidade Cidade de São Paulo (UNICID).

sumári

sumário

Macroambiente e cenários econômicos

9

Definindo macroeconomia: breve visão histórica e a teoria keynesiana | 9

Atividade e sistema econômico

27

Nível de atividade econômica | 27

Política fiscal: definição | 30

Política monetária: definição | 37

A análise de um modelo macroeconômico

Definindo oferta e demanda agregada | 46

O modelo de curva IS-LM-BP

63

Definindo produção, renda e o fluxo circular | 63

Definindo o modelo da curva LM | 68

Definindo o modelo da curva IS | 72

O equilíbrio das curvas IS – LM | 77

Definindo o modelo da curva BP | 77

Interdependência das

87

políticas fiscal, monetária e cambial

As recentes transformações nas economias capitalistas | 87

Política econômica e regime cambial | 92

O Plano Real: origens, atualidades e desafios | 94

Gabarito

107

Referências

Anotações

109

111

45

Apresentação

Macroambiente e

Cenários Econômicos

O objetivo deste livro será o de conceituar macroeconomia e apresentar de maneira clara os

principais determinantes do recente desempenho da economia brasileira. A partir de uma

visão histórica e conceitual, faremos uma análise das principais teorias que regem o estudo

da macroeconomia e o comportamento de

suas principais variáveis como produto, preço,

moeda, juros e câmbio, visualizando sempre o

caso específico do Brasil desde as últimas décadas do século XX e início deste século.

Definiremos o termo macroeconomia, bem como

a importância e as principais considerações a respeito do estudo da teoria keynesiana para criar

um novo pensamento econômico mundial face

às teorias clássicas. Em seguida, alguns aspectos do cenário macroeconômico do Brasil à luz

desses pensamentos, o recente desempenho

dos principais indicadores na atualidade, perspectivas e desafios neste novo milênio.

Também serão abordados os temas relativos ao

nível de atividade e sistema econômico e os fatores preponderantes no desenvolvimento da

economia de um país. Para tanto, conceituaremos política fiscal e política monetária e estudaremos a questão do desenvolvimento através

de uma perspectiva histórica, sempre buscando

o entendimento e peculiaridades do caso brasileiro no que se refere ao nível do emprego e à

distribuição de renda no país.

Definiremos e analisaremos em detalhes cada um

dos nove agregados macroeconômicos: produto,

renda, consumo, poupança, investimento, poupança externa, absorção, déficit público e inflação.

Macroambiente e

Cenários Econômicos

Estudaremos de que forma a política econômica adotada por um governo, em conjunto com

diversas outras forças externas, determina a posição de equilíbrio do mercado monetário e de

bens conforme representado pelas curvas LM

e IS. Examinaremos também a natureza desse

equilíbrio com base no entendimento da importância do cálculo dos valores da taxa de juros e

do nível de renda explicado pela curva LM, assim

como a curva de equilíbrio de mercado de bens

explicado pela curva IS.

Por fim, concluiremos este estudo sobre macroeconomia discutindo alguns dos principais

aspectos e desafios para o estabelecimento de

políticas fiscal, monetária e cambial no Brasil a

fim de possibilitar o desenvolvimento e a estabilidade econômica de longo prazo. Neste estudo

daremos destaque ao lançamento do Plano Real

e a suas políticas de estabilização, cujo sucesso

possibilitou a contenção da inflação crônica,

que foi característica da economia brasileira nas

décadas de 1980 e meados de 1990.

Boa leitura e bom estudo!

Interdependência das políticas

fiscal, monetária e cambial

Neste capítulo estudaremos os principais aspectos e desafios, para o estabelecimento de políticas fiscal, monetária e cambial no Brasil, que possibilitem o desenvolvimento e a estabilidade econômica de longo prazo. Nesse

sentido, daremos destaque à consolidação das políticas adotadas no país

desde o lançamento do Plano Real em 1994, o importante esforço na busca

pela estabilização dos mercados, os empenhos na contenção da inflação crônica e a mais recente busca pelo crescimento econômico sustentado e de

longo prazo.

Entretanto, a fim de compreendermos as origens desse processo de estabilização e os desafios que se impõem ao Brasil neste início do século XXI,

é importante tratarmos primeiramente das principais transformações ocorridas nas sociedades capitalistas desde meados do século passado e os seus

impactos na nossa economia. Transformações que não apenas se caracterizaram por suas características comercial, produtiva, financeira ou mesmo

institucional nas economias industrializadas da Europa e dos Estados Unidos,

mas também pelos significativos reflexos políticos e sociais nas nações em

desenvolvimento.

De posse desse entendimento, e compreendendo a importância do Brasil

na dinâmica deste novo mundo globalizado, procuraremos traçar um cenário de curto, médio e longo prazo para o desenvolvimento de nossa economia, tendo como foco as transformações sofridas principalmente a partir dos

anos 1990.

As recentes transformações

nas economias capitalistas

Conforme descrito por Gremaud (2004):

No pós-Segunda Guerra Mundial, o mundo viveu um período de rápido crescimento

econômico, que persistiu até o início dos anos 1970. Essa fase, chamada por alguns de

“Idade de Ouro” do capitalismo, caracterizou-se por uma forte presença do Estado na

economia, na qual ele teria, entre outras funções, garantir um elevado nível de emprego.

Predominavam as chamadas políticas keynesianas.

Macroambiente e Cenários Econômicos

A partir da implantação dessas políticas de bem-estar social1, tanto os

governos da Europa como o dos Estados Unidos focaram as suas ações e

políticas públicas nas práticas voltadas à viabilização de uma ampla rede

de serviços sociais aos seus cidadãos. Nesse sentido, durante esse período,

compreendido desde meados dos anos 1940 até o final dos anos 1970, os

governos preocuparam-se em financiar ações voltadas ao crescimento da

demanda interna por bens e serviços, garantir a viabilidade de programas de

emprego e renda, e principalmente o financiamento de sistemas previdenciários e de saúde, assistência social e seguro-desemprego, por exemplo.

1

Também conhecido como

Estado do Bem-Estar Social,

ou Welfare State.

Na verdade, através dessas políticas praticadas pelo Estado do Bem-Estar

Social e com o significativo aumento dos gastos públicos, garantiu-se não

apenas a reconstrução das sociedades européias no pós-guerra, mas a consolidação do poderio norte-americano nos mercados internacionais. Foi

exatamente nas três décadas posteriores à Segunda Guerra Mundial que o

mundo presenciou o enorme crescimento e dinamismo da economia americana, que passou a exercer enorme papel como o grande motor do crescimento econômico do ocidente. Essa influência não se manteve apenas restrita aos países europeus ou à América Latina, estendendo-se também, até

certo ponto, para as economias asiáticas (com destaque para o caso japonês

e sul-coreano, por exemplo).

Esse crescimento da influência americana gerou como reflexo uma mudança no pêndulo das influências das antigas nações européias em diversas

partes do mundo, colocando inclusive um ponto final nas antigas relações

coloniais em diversos cantos do mundo. Nesse sentido, veríamos os Estados

Unidos surgirem como a grande potência mundial ditando e influenciando

os rumos das políticas externas ocidentais e determinando os novos padrões

de consumo e, até certo ponto, de comportamento até hoje presentes nas

sociedades modernas2. Com o crescimento da locomotiva americana, a cultura de massas, as novas práticas empresariais, o foco na eficiência e produtividade das empresas multinacionais americanas e o crescimento do poderio do sistema econômico mudariam definitivamente o cenário econômico

mundial com reflexos sentidos até o dia de hoje.

2

Importante destacar nesse

momento o nascimento do

período caracterizado como

Guerra Fria, que teve início

a partir do final da Segunda

Guerra Mundial, mais precisamente a partir da década

de 1950. Nesse período, o

mundo presenciou as crescentes tensões bélicas, decorrentes da “divisão” do mundo

entre as duas novas potências

mundiais. De um lado, os Estados Unidos, que buscavam

a hegemonia e o aumento de

sua esfera de influência sobre

as nações capitalistas, e, do

outro, a União Soviética e o

seu poderio sobre o mundo

dito socialista.

E serão exatamente esse irreversível processo de internacionalização do

capital, o crescimento da influência das grandes corporações multinacionais

e o significativo aumento do fluxo comercial entre as nações ocidentais que

influenciarão definitivamente os rumos do desenvolvimento econômico

do Brasil, especialmente no que se refere às políticas públicas e às ações na

esfera econômica nacionais.

88

Interdependência das políticas fiscal, monetária e cambial

Com o aumento significativo da liquidez internacional a partir dos anos

1960, o Brasil se verá diante de uma enorme possibilidade de aumento de

seu endividamento externo, que servirá não apenas para compensar o baixo

índice de poupança interna, mas para fomentar o crescimento e o seu desenvolvimento voltado principalmente à conclusão do processo de substituição

de importações iniciado por Getúlio Vargas algumas décadas antes. Servirá

também para financiar a modernização de diversos setores de nosso país,

especialmente no que se refere à questão da infra-estrutura.

Entretanto, a despeito desse enorme dinamismo e fluxo de capitais, em

grande parte resultado dessa nova ordem mundial estabelecida pelos Estados Unidos – com destaque para o papel desempenhado pela moeda norteamericana após a implantação do sistema de Bretton Woods em 19443 – o

mundo entrou na década de 1970 com enormes problemas a serem resolvidos. Em primeiro lugar, percebeu-se que a política interna e externa americana, combinadas com um elevado padrão de gastos governamentais, não

puderam ser mantidas por muito tempo. Os enormes gastos bélicos decorrentes da Guerra Fria, as diversas intervenções em outras nações (Guerra da

Coréia, Vietnam, Cuba etc.) e o aumento significativo do preço do petróleo

colocaram pela primeira vez o sistema do dólar como a grande moeda de

troca internacional sob xeque.

Incapaz de manter o padrão-ouro estabelecido em Bretton Woods, o aumento dos conflitos no Oriente Médio, a necessidade de elevação do déficit

público e as instabilidades no mercado internacional de petróleo (que forçaram uma alta sem precedentes nos preços do barril) levaram o governo

norte-americano a romper o sistema monetário vigente. A onda de instabilidades teve como conseqüência uma natural elevação da inflação mundial,

exigindo dos bancos centrais uma imediata e significativa elevação das taxas

de juros tanto nos Estados Unidos como na Europa, o que acabou tendo

enormes repercussões na economia mundial.

3

Em 1944, no estado americano de New Hampshire, representantes, ministros das

finanças e delegados de diversos países se encontraram

sob a tutela dos EUA para traçarem as novas linhas e diretrizes das forças econômicas

que ditariam os destinos das

economias mundiais do pósguerra. Na ocasião, entre os

diversos acordos assinados

e resoluções tomadas pelos

líderes das forças aliadas, o

dólar passou a ser a moeda

de referência mundial. Ou

seja, todas as conversões

e paridades internacionais

passaram a ser fixas versus o

US$. Nesse momento, abandonou-se o padrão-ouro

que prevaleceu por décadas

e instaurou-se uma nova dinâmica nas transações financeiras e comerciais mundiais,

sob a clara liderança e influência dos EUA.

4

No caso do Brasil, acostumado a ser financiado externamente a taxas pósfixadas4, o impacto não poderia ter sido pior. Em um primeiro momento, o

governo e empresas endividadas interna e externamente viram-se frente a

frente com o fantasma da recessão mundial e a escassez de capital e a redução das possibilidades de refinanciamento. Somado a isso, as dívidas em

moeda estrangeira cresceram exponencialmente nesse período, fomentadas

primeiramente pela desvalorização da moeda local frente às principais divisas internacionais e, em segundo lugar, pelo aumento dos juros cobrados

pelos mesmos empréstimos.

89

Basicamente, qualquer empréstimo pode ser contraído

a taxas pré-fixadas ou pós-fixadas. No caso das taxas préfixadas, o devedor saberá

exatamente a taxa que será

cobrada sobre o valor total

de sua dívida durante todo

o período de sua vigência.

Nos acasos dos empréstimos

contraídos a taxas pós-fixadas, o mercado financeiro

é quem definirá o valor dos

juros cobrados durante todo

o período, aumentando significativamente a imprevisibilidade do custo da dívida e

conseqüentemente os riscos

ao devedor.

Macroambiente e Cenários Econômicos

A partir da crise do petróleo em 1973, e com a conseqüente elevação da

taxa de juros internacional, o governo brasileiro se viu obrigado a conter e

apagar diversos incêndios no mercado interno. De um lado, o Brasil presenciava uma escalada inflacionária – gerada principalmente pelos significativos

aumentos do preço internacional do petróleo, do qual era muito dependente. Por outro lado, já era percebido um enorme desaquecimento da demanda

interna, gerado pelo aumento das taxas de juros e pelo aumento do desemprego. Aliado a esses fatores, o Brasil ainda passou a sofrer com a imediata

elevação do endividamento das empresas (como o governo, encontravamse endividadas em moeda estrangeira e, muitas vezes, a taxas pós-fixadas) e

com a necessidade de reajustes drásticos nas contas e nas dívidas públicas,

interna e externa.

O mundo entrou, portanto, na década de 1980 com a clara sensação da

premente necessidade de efetuar um enorme reajuste no sistema capitalista.

O modelo até então adotado; baseado na presença estatal em quase todos

os setores da economia, as ineficiências das empresas, a necessidade de aumento dos componentes tecnológicos, a necessidade de combustíveis alternativos e meios de produção mais econômicos forçaram o repensar da estrutura capitalista implantado principalmente nas quatro décadas anteriores.

Um exemplo importante é o do governo da primeira-ministra Margareth

Thatcher, da Grã-Bretanha, que, percebendo as enormes ineficiências dos diversos setores da economia britânica, iniciou já no final da década de 1970 reformas em larga escala visando promover o que os economistas chamariam

de neoliberalismo. As políticas e práticas neoliberais acabaram por emitir

importantes sinais para todos os mercados mundiais no sentido de promoverem a remodelagem do capitalismo nas duas décadas subseqüentes.

Na visão neoliberalista, era necessário promover a total reforma do sistema produtivo das empresas e rever a importância dos setores de serviços,

financeiro e principalmente o antigo papel do Estado como motor do desenvolvimento. Em poucas palavras, esse novo modelo baseava-se na drástica

redução do papel do Estado do Bem-Estar Social e incentivava principalmente a desregulamentação e liberalização dos mercados, isso com o objetivo de

promover a maior competitividade das economias mundiais.

Entre as práticas defendidas pelo pensamento neoliberal, estava a redução do papel de sindicatos e associações de classe, o desmantelamento dos

serviços sociais oferecidos pelo Estado, a privatização de concessionárias de

90

Interdependência das políticas fiscal, monetária e cambial

serviço público5, a abertura comercial (com o incentivo à redução de barreiras e tarifas de importação/exportação), a liberalização de fluxos de moedas,

e a quebra de práticas protecionistas, por exemplo.

O neoliberalismo difundiu-se pelo mundo, levando diversos países da

Europa, Ásia e América Latina a adotarem políticas e práticas liberalizantes

em linhas com esse novo pensamento. Poderíamos destacar, além da própria Grã-Bretanha, políticas neoliberais adotadas no Chile, México e em diversos países do Leste Asiático nas décadas de 1980 e 1990. Nesses países

em desenvolvimento, diversas políticas de estabilidade e de aberturas de

mercados foram implantadas com relativo sucesso, e sempre com o apoio de

organismos internacionais, como o caso do Banco Mundial e Fundo Monetário Internacional (FMI), cujos objetivos eram implantar a receita do chamado

Consenso de Washington6. Suas bases eram:

disciplina fiscal;

reformas fiscais visando melhorias, ampliação e aumento de arrecadação;

disciplina monetária;

liberdade cambial;

abertura financeira;

contenção de gastos públicos;

garantias e incentivos ao investidor e capital externo;

garantias aos direitos internacionais de propriedade;

promoção das privatizações.

Além dos pontos destacados anteriormente, diversas economias em desenvolvimento implementaram políticas liberalizantes com o intuito inicial

de eliminar (ou reduzir) as enormes vulnerabilidades sofridas pelas crises das

décadas de 1970 e 1980, e a fim de atrair capital externo para o fomento do

desenvolvimento. Podemos hoje afirmar que algumas dessas ações surtiram

efeitos positivos – mesmo a despeito de algumas crises pontuais – primeiro

por inserirem diversos países no sistema econômico mundial globalizado

neste século XXI. Segundo, por servirem de exemplos a outros países que

ainda viviam sob a ótica do protecionismo, inflação e pouca austeridade no

trato das contas públicas.

91

5

Como exemplo de concessionárias prestadoras de

serviço público, poderíamos

destacar a geração, transmissão e distribuição de energia

elétrica; a distribuição de gás

natural, água e combustíveis;

e os serviços públicos de

transporte e telefonia, por

exemplo. Todos, aliás, privatizados na Grã-Bretanha

durante o período Margareth

Thatcher.

6

O termo Consenso de Washington foi cunhado em

meados dos anos 1980 para

designar políticas e práticas

neoliberais em linha com as

receitas de estabilidade econômica e de abertura comercial defendidas pelas grandes potências mundiais, com

clara influência norte-americana. Entretanto, não ocorreu em nenhum momento

uma reunião, ou mesmo um

consenso formal, por parte

dessas autoridades.

Macroambiente e Cenários Econômicos

No caso brasileiro, a crise que havia iniciado em meados da década de

1970 se estendeu por toda a década de 1980, gerando como conseqüência baixos crescimentos econômicos, inflação, instabilidade econômica e

desequilíbrios fiscal e monetário típicos de períodos muito conturbados no

campo macroeconômico e também nas esferas política e social. A entrada da

década de 1990, e todo esse novo cenário internacional, colocou um novo e

importante desafio aos nossos governantes: era chegada hora de abrir a economia local e realinhar a política econômica e a economia brasileira como

um todo às novas demandas do mundo em processo de globalização. Perceberemos que será somente a partir de 1992, durante final do período do

governo Collor, que o país começou a dar efetivamente os primeiros passos

rumo à abertura econômica e trabalhou mais arduamente no sentido de

conter a inflação.

Entretanto, antes de tratarmos dos esforços desenvolvidos pelo governo

nesse sentido, e mais especificamente no esforço na contenção da escalada

dos preços a partir do lançamento do Plano Real em julho de 1994, vamos

conceituar política econômica e regime cambial e a sua relação com as políticas fiscal e monetária.

Política econômica e regime cambial

Tendo em mente essa visão de globalização discutida até este momento,

não há como analisarmos a política econômica de um determinado país sem

pensarmos nas enormes inter-relações existentes hoje entre os mais variados mercados como o mercado de moedas e de taxas de câmbio. No caso

específico do Brasil, os regimes de taxa de câmbio tiveram papel crucial durante todo o processo de implantação do Plano Real desde 1994. Ainda hoje

o preço da nossa moeda local é determinante na análise do equilíbrio das

contas externas, na análise da inflação e também no nível de competitividade de nossos produtos e serviços no mercado mundial, para citarmos apenas

alguns exemplos.

Segundo definição de Froyen (2003), a taxa de câmbio nominal de um país

representa as unidades de moeda doméstica necessárias para a aquisição de

uma unidade da moeda estrangeira. Dessa forma, o Brasil e a maioria dos

países utilizam essa definição para expressar as diferentes taxas de câmbio

nominal entre a moeda doméstica e as estrangeiras. Sabemos, também, que

as taxas de câmbio são fundamentais para o equilíbrio macroeconômico de

92

Interdependência das políticas fiscal, monetária e cambial

um país, sendo determinantes no desempenho da balança comercial e de

serviços, no comportamento do balanço de pagamentos, nos fluxos de entrada e saída de capitais e na oferta e demanda por moeda local e estrangeira nas mais variadas operações cambiais.

A princípio, podemos definir que toda operação de câmbio entre uma

moeda doméstica (o real) e uma outra moeda estrangeira (o dólar, por exemplo) ocorre quando residentes no Brasil compram bens ou ativos estrangeiros, ou quando estrangeiros compram bens ou ativos no mercado local. Uma

das principais tarefas das autoridades monetárias de um país será, pois, avaliar constantemente esse fluxo de transações com as respectivas moedas envolvidas nas mais diversas transações internacionais.

Nesse sentido, o balanço de pagamentos será o principal instrumento

contábil que resumirá todas as transações econômicas internacionais do

país em um determinado período de tempo. De um lado do balanço de pagamentos, são lançados como créditos todos os ganhos que um país obtém

com suas relações com o exterior, sejam de residentes ou governo. Do outro

lado do balanço, são lançados como débitos todos os gastos efetuados com

o exterior7 e que determinarão em última análise a demanda por moeda estrangeira no mercado local, composto por corretoras e departamentos de

câmbio nos diversos bancos.

Ainda segundo Froyen (2003, p. 543),

[...] podemos dizer que a totalidade dos dispêndios de residentes de um país no exterior

representa uma demanda equivalente por moeda estrangeira no mercado de câmbio

doméstico... Inversamente, todos os recebimentos de residentes de um país oriundos de

não residentes refletem entradas correspondentes de moeda estrangeira.

Ou seja, em poucas palavras, um brasileiro que compra um perfume importado da França precisará trocar reais por euros no mercado de câmbio,

enquanto um exportador brasileiro receberá moeda estrangeira por suas

vendas no exterior, trocando-as por moeda local na efetivação da entrada

de recursos no país.

A taxa de câmbio será, a princípio, o preço relativo de cada moeda em

comparação à outra. O preço relativo será determinado livremente pelo mercado em razão da oferta e demanda dessas moedas, caso obviamente não

haja intervenções do Banco Central nas cotações.

Conforme descrito nas duas situações abaixo, a demanda por moeda estrangeira é inversamente proporcional a uma elevação em seu preço (taxa

93

7

Para maiores detalhes a

respeito das contas que

compõem o balanço de pagamentos, vide descrição no

quarto capítulo deste livro.

Para um estudo em maior

profundidade a respeito do

balanço de pagamentos, ver

Froyen (2003, p. 537-539).

Macroambiente e Cenários Econômicos

de câmbio) no mercado local, ao passo que a oferta dessa mesma moeda

estrangeira subirá com a sua desvalorização (taxa de câmbio). Isso se forem

mantidos constantes todos os preços nesse mercado.

Situação I: aumento da taxa de câmbio da moeda estrangeira → diminui importação → cai demanda por moeda estrangeira.

Situação II: aumento da taxa de câmbio da moeda estrangeira → aumenta exportação → sobe a oferta de moeda estrangeira.

Aumenta exportação → sobe a oferta de moeda estrangeira.

Nesse modelo descrito acima, estamos assumindo que o país adota o

que chamamos de taxas de câmbio flexíveis (ou taxas flutuantes), quando

o Banco Central permite que o mercado e que o equilíbrio entre a oferta

e a demanda de moedas determine os preços relativos (cotações). Desde

meados da década de 1970, diversos países, principalmente as economias

industrializadas, vêm adotando o regime de taxas flexíveis. Esse regime veio

para substituir o antigo sistema de câmbios fixos estabelecido em Bretton

Woods no pós-guerra e que vigorou até 1971. Atualmente esse regime de

taxas flexíveis vem sendo bem mais utilizado pelos países, inclusive nações

em desenvolvimento, mas sempre com a possibilidade de interferência dos

bancos centrais sempre que alguma distorção nos preços dos mercados

apresente risco ao equilíbrio macroeconômico.

Uma das principais vantagens da taxa flexível é permitir maior liberdade

às autoridades monetárias para se preocuparem com metas macroeconômicas internas, deixando a questão do equilíbrio do balanço de pagamentos (meta externa) a cargo do preço da moeda nos mercados (com base na

oferta e demanda). Outra importante vantagem da taxa flexível é a proteção

da economia interna de choques externos adversos.

O Plano Real: origens, atualidades e desafios

Foi no governo do presidente Itamar Franco que a questão da inflação e

da estabilidade do mercado brasileiro começou a ser tratada com mais seriedade. Naquela época, o Brasil ainda vivia sob a sombra de uma inflação galopante e o fracasso de diversos planos de estabilidade cujas características

heterodoxas não permitiam a manutenção de uma política séria voltada à

contenção dos preços por períodos muito longos de tempo.

94

Interdependência das políticas fiscal, monetária e cambial

A principal ação para a implantação do Plano Real se deu em 1993 com

o lançamento de um plano de ajuste fiscal voltado a equacionar o desequilíbrio orçamentário do governo. Esse plano foi criado para promover ações

voltadas ao corte de gastos do governo (através do Plano de Ação Imediata,

PAI), ao aumento da arrecadação fiscal (através da criação do Imposto Provisório sobre Movimentação Financeira – IPMF), e pela criação de Fundo Social

de Emergência (FSE).

A segunda ação deu-se no sentido de desindexar a economia brasileira e

acabar definitivamente com os constantes aumentos e repasses de preços

que traziam consigo um enorme componente inercial no índice geral de inflação. Para tanto foi criada uma unidade de referência de valor (Unidade

Real de Valor – URV), que seria então corrigida diariamente e teria paridade

fixa com o dólar, de forma que o seu valor fosse exatamente a taxa de câmbio

vigente diariamente. Gradativamente, todos os preços da economia brasileira foram sendo transferidos para essa unidade de valor, a URV (que, em 1.º

de julho de 1994, valia R$2.750,00), para posteriormente serem convertidos

em reais (R$) a essa paridade.

Como parte do processo de contenção inflacionário, o governo agiu

através de uma âncora monetária, restringindo enormemente a emissão

de moeda (Real) na economia a fim de evitar o renascimento da inflação.

Ademais, o governo, em linha com as políticas neoliberais discutidas anteriormente, promove uma ampla abertura da economia nacional, facilitando

a entrada de produtos e serviços externos a preços competitivos (taxa de

câmbio do R$/US$ muito valorizada) dado que a nova moeda local estava

apreciada relativamente à moeda americana, barateando enormemente

todas as importações. Com essa âncora cambial, o governo consegue conter

os repasses de preços internos, possibilita a atração de investimentos locais

e estrangeiros e força o início da modernização de nossas empresas.

É importante destacar que, com a inflação baixa, o planejamento e ações

dos empresários, governos e demais agentes na economia podem se dar de

forma mais acertada, incentivando o investimento e promovendo o aumento da competitividade. Apesar de seu sucesso inicial, o Plano Real também

causou alguns desequilíbrios que tiveram que ser ajustados no decorrer de

todos esses anos. O equilíbrio da inflação e o otimismo dos mercados, por

exemplo, promoveram enorme entrada de recursos externos logo nos primeiros anos do Plano Real, valorizando enormemente a moeda local, mas

com importantes reflexos no desempenho das contas externas.

95

Macroambiente e Cenários Econômicos

Por exemplo, para compensar o desequilíbrio na balança comercial devido

ao excesso de importações, o governo priorizou a venda de empresas estatais via privatizações com ampla participação de empresas estrangeiras – facilitando e promovendo a entrada de moeda forte – de forma a equilibrar

o balanço de pagamentos. O governo trabalhou também a contenção da

demanda interna, via elevação sistemática da taxa de juros, a fim de segurar

o consumo das famílias e diminuir o déficit comercial, o que manteve como

resultado o crescimento do PIB muito aquém do desejado, principalmente

entre os anos 1996 e 1999, conforme destacado no gráfico abaixo.

Também é importante destacar que essa política de juros altos pressionou enormemente a dívida pública interna e manteve o desemprego em

patamares altos, e essa política, combinada com o câmbio valorizado por

muito tempo, incentivou o aumento do endividamento externo, que cresceu

de US$148 bilhões em 1994 para US$241 bilhões em 1999. Em janeiro desse

ano o governo resolveu mudar o regime cambial e permitiu a desvalorização

do real em aproximadamente 65%.

A partir de 2002, durante o último governo de Fernando Henrique Cardoso, devido a algumas incertezas políticas e econômicas, os mercados começaram a pressionar a economia nacional, exigindo por parte do governo

ações para equilibrar ainda mais as contas públicas. A fim de promover um

superávit fiscal ainda mais significativo, cortes de gastos foram propostos.

Por fim, outras ações restritivas ao crescimento econômico foram tomadas,

com o governo agindo diretamente através do Banco Central no sentido de

restringir a expansão monetária via aumento da taxa básica de juros e objetivando conter a pressão inflacionária e a desvalorização cambial frente ao

dólar e principais moedas internacionais.

Portanto, analisando o desempenho da economia brasileira desde a

abertura econômica da década de 1990, poderíamos dividir os períodos da

seguinte forma:

1992 a julho 94 → períodos de semi-estagnação e crises;

1995 a 2006 → período de lenta retomada e estabilidade.

É importante destacar que a taxa de crescimento médio da indústria de

transformação durante o período compreendido entre 1982 e 2006 foi de

apenas 1,5 % a.a. em média, ou seja, muito baixo. Dado esse que somente

96

Interdependência das políticas fiscal, monetária e cambial

começa a apresentar taxas significativas de retomada a partir de 2007 e 2008.

Será apenas a partir de 2004 que o PIB iniciará um processo mais sustentado

de crescimento, dando sinais de que permanecerá crescendo a taxas de expansão próximas de 4 a 5% a.a., conforme destacamos no gráfico a seguir.

6,00

5,4

5,00

4,00

IBGE

Brasil – crescimento anual do PIB

4,9

4,36

4,22

3,8

3,27

3,2

3,00

2,66

2,00

1,93

1,31

1,00

0,00

0,79

0,5

0,13

1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007

A partir do primeiro governo do presidente Lula, a economia, refeita do

impacto decorrente das incertezas, inicia processo de lento e gradativo crescimento com destaque para a expansão do PIB a partir do ano de 2004, e

com perspectivas ainda mais significativas a partir de 2008.

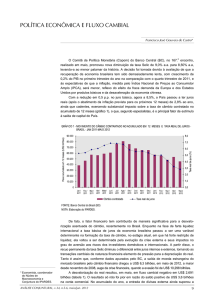

Por outro lado, a despeito dos progressos em diversas áreas, especialmente no que se refere à retomada da estabilidade econômica, ao fato de a

inflação ainda estar sob controle, e dos significativos superávits comerciais e

da expansão significativa das exportações (veja tabela abaixo), acreditamos

ser a contenção do desemprego o mais importante desafio para o governo

no médio e longo prazo. Isso porque, quanto a todo esse esforço implantado

desde 1994 no sentido de contenção da inflação e da busca pela estabilidade dos mercados, o Brasil ainda carece de uma política que realmente baixe

o nível de desemprego de forma mais sistemática, gerando mais possibilidades aos brasileiros e oportunidades de geração de renda em níveis maiores

que os observados nesse período.

97

Macroambiente e Cenários Econômicos

Exportações

US$ Bilhões

2001

58.223

2002

60.362

2003

73.084

2004

96.475

2005

118.308

2006

137.471

2007

160.600

Nos últimos anos, conforme destacado no gráfico a seguir, o desemprego

vem se mantendo em um patamar relativamente alto (em média 8 a 9% do

total da população economicamente ativa – PEA) nas grandes capitais pesquisadas; o que ainda exige um trabalho importante e exigirá, certamente,

mais investimento em qualificação profissional, taxas de crescimento econômico em níveis mais altos que as atuais e, acima de tudo, um longo período

de crescimento sustentado da economia.

Muitos empregos com carteira assinada vêm sendo também criados nos

últimos anos, o que poderia demonstrar uma pequena retomada do investimento e da confiança do consumidor e do empresário na retomada do

crescimento econômico. Entretanto, o Brasil ainda carece de um plano de

governo de longo prazo que contemple uma alternativa mais viável de crescimento sustentado e com taxas de juros reais em patamares bem inferiores

aos números apresentados nos últimos anos.

O Plano Real certamente trouxe enormes benefícios aos brasileiros, da

mesma forma que a expansão recente do crédito e as ações afirmativas de

distribuição de rendas também. Por outro lado, ainda vivemos com o fantasma de uma enorme desigualdade social que limita o crescimento e a mobilidade social, impedindo que o Brasil dê um salto de crescimento mais qualitativo e sustentado no longo prazo.

Na verdade, o governo tem pela frente o enorme desafio de equilibrar

seus objetivos de superávit fiscal, redução da dívida pública, manutenção

da inflação baixa e a atual política de flexibilidade no câmbio para manter

a imagem de seriedade e responsabilidade na esfera das contas públicas.

Por outro lado, isso alcançado, precisará trabalhar para poder gastar mais

e melhor com benefícios ao país e à população. Em poucos anos, o cresci98

Interdependência das políticas fiscal, monetária e cambial

mento econômico sustentado permitirá a manutenção desses níveis altos

de arrecadação, permitindo como contrapartida a redução mais rápida da

taxa de juros interna. Isso incentivará investimento, gerando emprego, renda

e diminuindo o Custo-Brasil dos gargalos e dificuldades encontradas pelo

setor produtivo nacional. Tudo isso permitindo maior competitividade nos

mercados internacionais através da oferta de produtos melhores, mais competitivos e de maior valor agregado.

Brasil – evolução do desemprego

10,00%

9,40%

8,90%

9,00%

8,60%

8,00%

7,60%

7,00%

8,20%

6,90%

5,90%

6,00%

5,00%

7,80% 7,90%

9,30%

5,10%

4,50%

4,00%

3,00%

2,00%

1,00%

0,00%

1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007

Ampliando seus conhecimentos

Dezessete anos de política

fiscal no BRASIL: 1991-2007

Fabio Giambiagi

Uma periodização de duas décadas

A década de 1980 encerrou-se no Brasil sob a égide de um processo

hiperinflacionário aberto, em moldes que, grosso modo, se enquadravam

no padrão descrito no artigo clássico de Cagan (1956).

99

Macroambiente e Cenários Econômicos

O grau de desordem das finanças públicas nos anos 1980, naquele contexto institucional, pode ser aferido pela leitura do capítulo 12 do livro em que

Maílson da Nóbrega (2005), como participante ativo da tentativa de modernização das instituições monetárias e da contabilidade pública, relata um acontecimento que lhe tocou viver então como importante autoridade. No início

de 1983, aconteceu um fato gravíssimo: alguns dos novos governadores eleitos perceberam que seus bancos estaduais podiam fazer saques a descoberto

no Banco do Brasil, que era o depositário das reservas bancárias, à ordem do

BC. O que levava mais de um mês para chegar ao conhecimento do BC, via

balancetes mensais do BB. Não existia um sistema de informações gerenciais,

nem serviços em tempo real. O primeiro deles foi o governador do Rio de Janeiro. Depois fizeram o mesmo os governadores de Goiás, Santa Catarina e Paraíba. O governador desse último estado, Wilson Braga, teve a gentileza de me

avisar no dia do saque, em atenção ao fato de eu ser seu amigo e paraibano.

Alertei-o para a gravidade do ato, mas ele retrucou afirmando que precisava

pagar o funcionalismo e por isso já havia efetuado o saque (NÓBREGA, 2005,

p. 295, grifos nossos). O fato – inimaginável no contexto atual – dá uma idéia

de como os bancos estaduais tinham se convertido na prática em verdadeiras

Casas da Moeda, sem maior controle por parte das autoridades federais.

Comparativamente àquela situação, as transformações institucionais e/ou

reais pelas quais passou o setor público brasileiro nas últimas duas décadas

chamam a atenção pela sua magnitude. A rigor, o processo teve início ainda nos

anos 1980, com a criação do caixa único do Tesouro através do sistema de controle estabelecido com o surgimento da Secretaria do Tesouro Nacional (STN)

em 1986, que passou a permitir uma apuração fidedigna do resultado fiscal

“acima da linha” a partir do começo da década seguinte. Já nos anos 1990 e na

primeira década do novo século, oito transformações merecem destaque:

A privatização de diversas empresas estatais, especialmente importante no que se refere às empresas estaduais, o que mudou significativamente o resultado primário das mesmas.

A venda de diversos bancos estaduais de propriedade estatal, o que

acabou com um mecanismo clássico de financiamento dos déficits públicos estaduais.

O Plano Real, de 1994, que, devido ao fim da altíssima inflação, contribuiu para ampliarem muito a transparência das contas públicas, ao

100

Interdependência das políticas fiscal, monetária e cambial

se poder aferir com maior precisão o verdadeiro significado das variáveis nominais, o que era impossível quando a inflação era de 3.000% ou

4.000% ao ano.

A realização de três reformas parciais do sistema previdenciário, duas

delas no governo Fernando Henrique Cardoso (FHC) e uma no governo

Lula.

A renegociação das dívidas estaduais em 1997-1998, processo esse que

esteve na raiz do ajustamento fiscal pelo qual passaram os estados e

municípios a partir de 1999.

A adoção de um sistema de metas razoavelmente rígidas de resultado

primário para o setor público consolidado, religiosamente cumpridas

desde então, a partir de 1999.

As medidas de aumento da receita para viabilizar um profundo ajuste

fiscal, em 1999, prática posteriormente repetida diversas vezes; e a aprovação da Lei de Responsabilidade Fiscal (LRF) no segundo mandato de

FHC, consolidando o processo iniciado com a privatização dos bancos

estaduais e continuado com a renegociação das dívidas estaduais e municipais, fruto de uma reflexão acerca da importância de definir regras

formais como parte de uma abordagem fiscal baseada na definição de

novas instituições.

O fato de que algumas dessas medidas datem de épocas marcadas pela

existência – e, em alguns casos, agravamento – de agudos desequilíbrios

fiscais indica não o caráter estéril das mudanças e sim que regras e instituições per se podem ser insuficientes para atingir determinados resultados fiscais se o conjunto das forças políticas dominantes do país não atua

na mesma direção. Exemplos disso são as décadas de 1980 e de 1990.

Na segunda metade dessas décadas, quando se verificavam alguns dos

avanços já citados, a situação fiscal ao mesmo tempo se deteriorava, o

que mostra a importância que têm o comprometimento político dos governos com certos padrões de austeridade e/ou as condições políticas

na observância de um controle fiscal mais rigoroso.

Analisando mais especificamente os resultados fiscais, o período 19912008 pode ser dividido claramente em quatro subperíodos, que correspondem a: governos Collor/Itamar Franco (1990-1994); governos FHC

101

Macroambiente e Cenários Econômicos

1995-1998 e 1999-2002 (claramente distintos um do outro nesse aspecto); e governo Lula como um todo até a conclusão do presente artigo

(2003-2007).

O período Collor/Itamar Franco pode ser definido como estando associado a um “déficit reprimido”. Com efeito, em contraste com o Governo Sarney

(1985- 1990) em cujos cinco anos as Necessidades de Financiamento do Setor

Público (NFSP) no conceito operacional foram de 5,1% do PIB. Nos cinco anos

de 1990 a 1994, elas foram em média estritamente “zeradas”, graças a uma

combinação de melhora do resultado primário e redução das despesas com

juros reais expressas como proporção do PIB. Em parte, porém, essa melhora

do resultado primário envolveu um componente algo espúrio, uma vez que

a melhora foi baseada na facilidade que a alta inflação permitia para ajustar

o valor das despesas reais em função dos objetivos fiscais do governo em um

contexto de receitas razoavelmente indexadas à inflação.

Em contraste com isso, os anos do primeiro governo FHC (1995-1998)

podem ser definidos como sendo de “déficit aberto”. Com efeito, o resultado

primário consolidado do setor público, que, na média de 1990-1994, fora de

2,8% do PIB, tornou-se um déficit de 0,2% do PIB na média de 1995-1998. Isso,

somado às despesas de juros – já expressas em termos nominais – de 6,0%

do PIB, gerou um déficit nominal médio de 6,2% do PIB no período, em que

pese a retórica de austeridade do governo na época. Nesse contexto, a dívida

líquida do setor público 1999; (DLSP), que no começo do Plano Real, em 1994,

era de 30% do PIB, atingiu 39% do PIB quatro anos depois.

O segundo governo FHC (1999-2002) pode ser definido como sendo de

“ajuste com endividamento”, após o forte ajuste primário de 1999. Embora a

menor despesa com juros reais e o ajustamento primário tenham diminuído

as NFSP nominais do período para 4,0% do PIB, elas continuaram sendo importantes. Ao mesmo tempo, o expressivo aumento da importância relativa

da dívida pública associada à taxa de câmbio e o reconhecimento de passivos

contingentes acabaram elevando a dívida pública para perigosos 51% do PIB

no final de 2002.

Finalmente, os anos Lula, de 2003 em diante, caracterizaram-se por uma

fase de “controle do endividamento”, com progressiva redução da importância relativa do endividamento público, que, na última informação disponível,

102

Interdependência das políticas fiscal, monetária e cambial

referente a setembro de 2007, tinha sido reduzido para 44% do PIB. São esses

grandes números que iremos analisar em maiores detalhes. Antes, porém,

cabe deixar registrada a constância da melhora na qualidade das estatísticas

fiscais verificada no período.

Rio de Janeiro, novembro de 2007. Disponível

em: <http://www.ipea.gov.br/sites/000/2/publicacoes/tds/td_1309.pdf>.

Sugestão de leitura

O aluno interessado em se aprimorar no tema deve ler o sétimo capítulo

de Froyen (2003, p. 178-192), intitulado A eficácia relativa das políticas monetária e fiscal.

Atividades de aplicação

1. O texto afirma que, “com o aumento significativo da liquidez internacional a partir dos anos 1960, o Brasil se verá diante de uma enorme

possibilidade de aumento de seu endividamento externo [...]” Esse endividamento serviu para o Brasil:

a) financiar apenas os empresários privados.

b) efetuar gastos em portos e aeroportos apenas.

c) financiar investimentos dos estados e municípios na redução dos

gargalos.

d) efetuar gastos em infra-estrutura, telecomunicações, e “concluir”

seu processo de substituição de importações.

2. O texto afirma que as taxas de câmbio são fundamentais para o

equilíbrio macroeconômico de um país, sendo determinantes no

desempenho da:

a) conta de turismo externo apenas.

b) importação de tecnologia e bens de capital unicamente.

103

Macroambiente e Cenários Econômicos

c) balança comercial e de serviços, no comportamento do balanço

de pagamentos, nos fluxos de entrada e saída de capitais e na

oferta e demanda por moeda local e estrangeira nas mais variadas

operações.

d) curva de oferta de bens e serviços.

3. O texto afirma que “nos últimos anos [...] o desemprego vem se mantendo em um patamar relativamente alto (em média 8 a 9% do total

da população economicamente ativa – PEA) nas grandes capitais pesquisadas”. Isso exigiria:

a) uma redução das taxas básicas de juros internas e ações governamentais.

b) uma redução de demanda por moeda via redução das taxas de

crédito.

c) um aumento do investimento combinado com aumento dos juros

internos.

d) um aumento sistemático das taxas de juros internas para promover o emprego.

104